Global Microinsurance Market

حجم السوق بالمليار دولار أمريكي

CAGR :

%

USD

78.40 Billion

USD

131.71 Billion

2021

2029

USD

78.40 Billion

USD

131.71 Billion

2021

2029

| 2022 –2029 | |

| USD 78.40 Billion | |

| USD 131.71 Billion | |

|

|

|

|

سوق التأمين الأصغر العالمي، حسب النوع (تغطية مدى الحياة، تأمين مؤقت)، الفئة العمرية (قاصر، بالغ، كبار السن)، مقدم الخدمة (تأمين أصغر (مجدٍ تجاريًا)، تأمين أصغر من خلال المساعدات/الدعم الحكومي)، نوع النموذج (نموذج وكيل شريك، نموذج خدمة كاملة، نموذج قائم على مقدم الخدمة، نموذج قائم على المجتمع/التعاون المتبادل، نماذج أخرى)، قنوات التوزيع (المبيعات المباشرة، المؤسسات المالية، التجارة الإلكترونية ، المستشفيات، العيادات، نماذج أخرى) - اتجاهات الصناعة والتوقعات حتى عام 2029

تحليل السوق والحجم

يمكن للمؤسسات والوسطاء المعتمدين إدارة التأمين الأصغر باستخدام نماذج متنوعة، بما في ذلك نموذج الشريك-الوكيل، ونموذج التأمين الشامل، ونموذج الخدمة الشاملة، والنموذج المجتمعي. يُعرف التأمين الأصغر بأنه الحماية التي تُقدم للأسر ذات الدخل المحدود التي تعاني من محدودية الوصول إلى الدخل والأصول منخفضة القيمة. من خلال وضع خطة شخصية بأقساط معقولة وتقديم تعويضات في حالات المرض والإصابة والإعاقة والوفاة، يُساعد التأمين الأصغر الفئات الأضعف ماليًا في المجتمع. كما يشمل مخاطر الممتلكات المختلفة المتعلقة بالحيوانات والحرائق والمحاصيل. بالإضافة إلى توفير الحماية من الخسائر غير المتوقعة وأسعار الفائدة الباهظة التي يفرضها مستثمرو الأموال غير المنظمين، فإنه يدمج العديد من الوحدات المالية الصغيرة في مؤسسة أكبر.

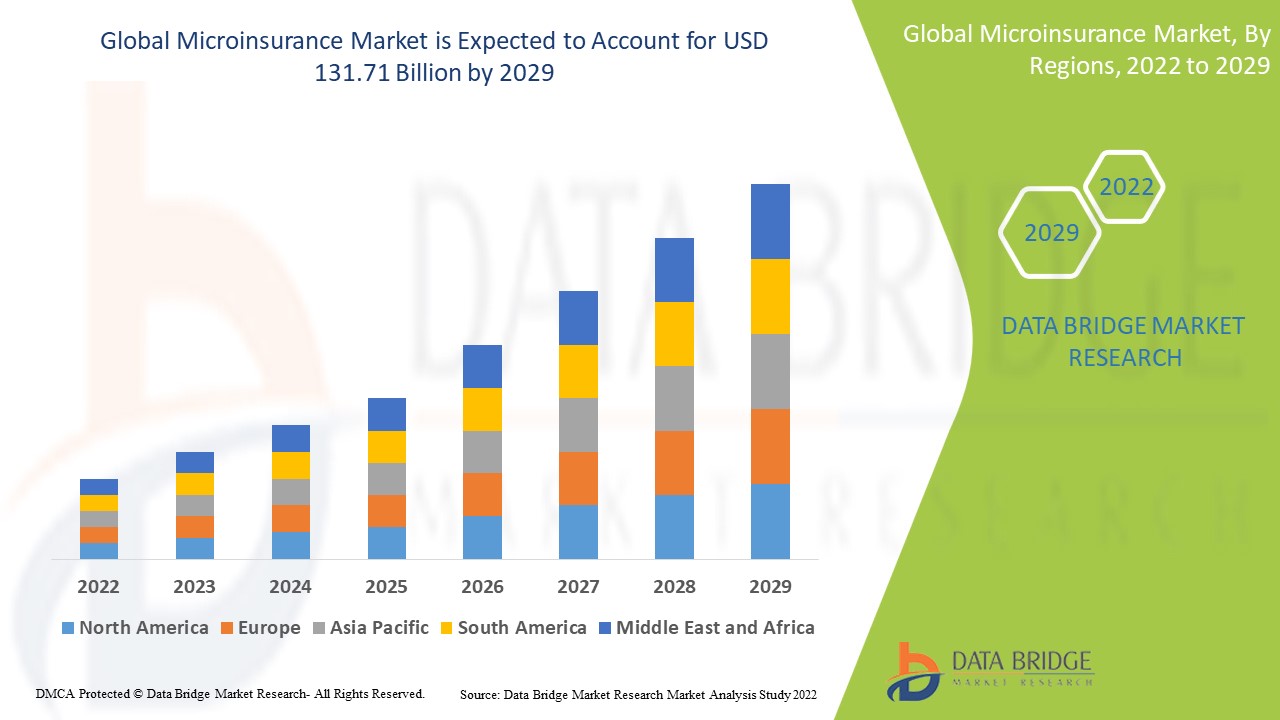

تشير تحليلات أبحاث سوق داتا بريدج إلى أن سوق التأمين الصغير، الذي بلغ 78.4 مليار دولار أمريكي في عام 2021، سيشهد نموًا هائلاً ليصل إلى 131.71 مليار دولار أمريكي بحلول عام 2029، ومن المتوقع أن يشهد معدل نمو سنوي مركب بنسبة 6.70% خلال الفترة المتوقعة من 2022 إلى 2029. بالإضافة إلى رؤى السوق مثل القيمة السوقية ومعدل النمو وقطاعات السوق والتغطية الجغرافية والجهات الفاعلة في السوق وسيناريو السوق، يتضمن تقرير السوق الذي أعده فريق أبحاث داتا بريدج أيضًا تحليلًا متعمقًا من الخبراء، ووبائيات المرضى، وتحليلًا لخطوط الأنابيب، وتحليلًا للتسعير، والإطار التنظيمي.

نطاق التقرير وتقسيم السوق

|

مقياس التقرير |

تفاصيل |

|

فترة التنبؤ |

من 2022 إلى 2029 |

|

سنة الأساس |

2021 |

|

السنوات التاريخية |

2020 (قابلة للتخصيص من 2014 إلى 2019) |

|

الوحدات الكمية |

الإيرادات بالمليارات من الدولارات الأمريكية، والحجم بالوحدات، والتسعير بالدولار الأمريكي |

|

القطاعات المغطاة |

النوع (تغطية مدى الحياة، تأمين مؤقت)، الفئة العمرية (قاصر، بالغ، كبار السن)، مقدم الخدمة (تأمين صغير (مجدٍ تجاريًا)، تأمين صغير من خلال المساعدات/الدعم الحكومي)، نوع النموذج (نموذج وكيل الشريك، نموذج الخدمة الكاملة، نموذج مقدم الخدمة، نموذج قائم على المجتمع/النموذج المتبادل، نماذج أخرى)، قناة التوزيع (المبيعات المباشرة، المؤسسات المالية، التجارة الإلكترونية، المستشفيات، العيادات، نماذج أخرى) |

|

الدول المغطاة |

الولايات المتحدة وكندا والمكسيك في أمريكا الشمالية، ألمانيا، فرنسا، المملكة المتحدة، هولندا، سويسرا، بلجيكا، روسيا، إيطاليا، إسبانيا، تركيا، بقية دول أوروبا في أوروبا، الصين، اليابان، الهند، كوريا الجنوبية، سنغافورة، ماليزيا، أستراليا، تايلاند، إندونيسيا، الفلبين، بقية دول آسيا والمحيط الهادئ (APAC) في منطقة آسيا والمحيط الهادئ (APAC)، المملكة العربية السعودية، الإمارات العربية المتحدة، جنوب أفريقيا، مصر، إسرائيل، بقية دول الشرق الأوسط وأفريقيا (MEA) كجزء من الشرق الأوسط وأفريقيا (MEA)، البرازيل والأرجنتين وبقية دول أمريكا الجنوبية كجزء من أمريكا الجنوبية |

|

الجهات الفاعلة في السوق المغطاة |

شركة HDFC Ergo للتأمين العام المحدودة (الهند)، هولارد (هولندا)، مايكروإنشور القابضة المحدودة (المملكة المتحدة)، هيئة التأمين الوطنية (الهند)، بنك ستاندرد تشارترد (المملكة المتحدة)، ويلز فارجو (الولايات المتحدة)، بنك SAC دو نوردستي (البرازيل)، ميت لايف للخدمات والحلول، ذ.م.م (الولايات المتحدة)، بنك باندهان (الهند)، بنك ICICI (الهند)، تاتا AIA لايف (الهند) |

|

فرص السوق |

|

تعريف السوق

تُقدّم منتجات التأمين الأصغر تغطيةً للأسر ذات الدخل المحدود أو للأفراد ذوي المدخرات المحدودة. وهي مُصمّمة خصيصًا للأصول منخفضة القيمة، وللتعويض عن المرض أو الإصابة أو الوفاة. وكما هو الحال في التأمين التقليدي، يُغطّي التأمين الأصغر مجموعةً واسعةً من المخاطر، بما في ذلك المخاطر الصحية والممتلكات. تشمل هذه المخاطر، من بين أمور أخرى، تأمين المحاصيل، وتأمين الماشية/الأبقار، والتأمين ضد الحريق أو السرقة، والتأمين الصحي، وتأمين الحياة المُؤقّت، والتأمين ضد الوفاة، والتأمين ضد العجز، والتأمين ضد الكوارث الطبيعية.

ديناميكيات سوق التأمين الأصغر

السائقين

- ارتفاع في المبادرات الحكومية

تشمل العوامل المحفزة لنمو السوق المبادرات الحكومية المتزايدة لتطوير سياسات تعويض العمليات الجراحية، وتزايد أعداد كبار السن، وارتفاع معدلات الإصابة بالأمراض المزمنة، وارتفاع تكلفة خدمات الرعاية الصحية، ونمو الناتج المحلي الإجمالي والإنفاق على الرعاية الصحية عالميًا. ومن المتوقع أن يشهد سوق التأمين الأصغر نموًا بين عامي 2022 و2029 نتيجةً للعديد من الفرص الجديدة وارتفاع النفقات الطبية.

- زيادة إمكانية الوصول إلى الخدمات المالية

تتمثل العوامل الرئيسية لنمو السوق في التوسع العالمي لقطاع التأمين وتزايد توافر الخدمات المالية لجميع شرائح المجتمع. كما يتأثر السوق إيجابًا بالابتكارات الحديثة، مثل نماذج التأمين المباشر بين الأقران (P2P) ونماذج تأمين مماثلة تُراعي احتياجات المستهلك.

- تحسين تجارب العملاء

تُوفّر التغطية التأمينية للأسر ذات الدخل المحدود من خلال التأمين الأصغر نظرًا لمحدودية خيارات دخلها. إضافةً إلى ذلك، يُقدّم التأمين الأصغر خطط تأمين واضحة وبأسعار معقولة بين مُقدّم الخدمة وشركة التأمين، مما يُعزّز توسّع السوق. ولتحسين تجارب العملاء وبناء سلسلة قيمة مستدامة لشركات التأمين الأصغر، تُطبّق العديد من المؤسسات منصات تفاعل متعددة القنوات وشبكات افتراضية، مما يُسهم في تحسّن آفاق القطاع.

فرص

يتزايد إقبال الشركات على التأمين الأصغر بفضل سهولة الوصول إليه وسهولة تشغيله، مما يعود بالنفع على المستهلكين. إضافةً إلى ذلك، تستخدم العديد من المؤسسات منصات متعددة القنوات وشبكات افتراضية لبناء سلسلة قيمة لقطاع التأمين الأصغر وتقديم حوافز. ومن العوامل الأخرى التي تدفع عجلة نمو قطاع التأمين الأصغر ظهور برامج تأمين صديقة للمستهلك، مثل نموذج الند للند. وتزداد شعبية المراقبة الآلية للمحافظ الائتمانية بين الشركات، إذ تُمكّنها من تتبع تدفقات ائتمان عملائها، ومتابعة تقدمهم، واتخاذ الإجراءات المناسبة فورًا. ومن خلال تقليل المخاطر، يمكن لشركات التأمين الأصغر زيادة إيراداتها وأرباحها.

القيود/التحديات

- التكلفة العالية

إن ارتفاع تكلفة منتجات التأمين الصحي إلى جانب اللوائح الصارمة والوقت الأطول لسداد المطالبات من شأنه أن يعيق نمو سوق التأمين الصغير في الفترة المتوقعة 2022-2029.

يقدم هذا التقرير عن سوق التأمين الأصغر تفاصيل عن أحدث التطورات، واللوائح التجارية، وتحليل الاستيراد والتصدير، وتحليل الإنتاج، وتحسين سلسلة القيمة، وحصة السوق، وتأثير الجهات الفاعلة في السوق المحلية والمحلية، ويحلل الفرص من حيث مصادر الإيرادات الناشئة، والتغيرات في لوائح السوق، وتحليل النمو الاستراتيجي للسوق، وحجم السوق، ونمو فئات السوق، ومجالات التطبيق والهيمنة، وموافقات المنتجات، وإطلاق المنتجات، والتوسعات الجغرافية، والابتكارات التكنولوجية في السوق. لمزيد من المعلومات حول سوق التأمين الأصغر، تواصلوا مع شركة داتا بريدج لأبحاث السوق للحصول على موجز تحليلي، وسيساعدكم فريقنا في اتخاذ قرار مدروس لتحقيق نمو السوق.

تأثير كوفيد-19 على سوق التأمين الأصغر

كان لجائحة كوفيد-19 تأثير سلبي على توسع قطاع التأمين الأصغر. فقد انخفض قبول التغطية التأمينية نتيجةً للعديد من المشاكل غير المتوقعة التي أحدثها الوباء، مثل القيود المفروضة على حركة الأفراد لأسباب تتعلق بالسلامة. إلا أن الاقتصادات الناشئة اعتمدت سياسات التأمين الأصغر نتيجةً لاستمرار الرقمنة وتزايد وعي المستهلكين بسياسات التأمين المختلفة. ومن المتوقع أن يدعم هذا التطور نمو السوق خلال فترة التوقعات.

التطورات الأخيرة

- في أبريل 2021، من أجل توسيع نطاق التأمين الأصغر في الدولة وإنشاء منتجات تأمينية جديدة للسوق التنزانية، أقامت شركة Micro Insurance وشركة TanManagement Insurance Brokers، وهي شركة تنزانية، تعاونًا.

نطاق سوق التأمين الأصغر العالمي

يُقسّم سوق التأمين الأصغر بناءً على النوع، والفئة العمرية، والمنتج، ومقدم الخدمة، وقناة التوزيع، والنموذج. سيساعدك نمو هذه القطاعات على تحليل القطاعات ذات النمو المحدود في هذه الصناعات، ويزود المستخدمين بنظرة عامة قيّمة على السوق ورؤى ثاقبة تُمكّنهم من اتخاذ قرارات استراتيجية لتحديد تطبيقات السوق الأساسية.

يكتب

- التغطية مدى الحياة

- التأمين المؤقت

الفئة العمرية

- صغير

- بالغ

- المواطنين من كبار السن

منتج

- تأمين الممتلكات

- التأمين الصحي

- تأمين على الحياة

- مؤشر التأمين

- تأمين الوفاة العرضية والعجز

- آحرون

مزود

- التأمين الصغير (مجدي تجارياً)

- التأمين الأصغر من خلال المساعدات/الدعم الحكومي

قناة التوزيع

- المبيعات المباشرة

- المؤسسات المالية

- التجارة الإلكترونية

- المستشفيات

- العيادات

- آحرون

نموذج

- نموذج وكيل الشريك

- نموذج الخدمة الكاملة

- نموذج مُوجّه من قِبل المُقدّم

- نموذج قائم على المجتمع/متبادل

- آحرون

تحليل/رؤى إقليمية لسوق التأمين الأصغر

يتم تحليل سوق التأمين الصغير وتوفير رؤى حول حجم السوق واتجاهاته حسب البلد والنوع والفئة العمرية والمنتج والمزود وقناة التوزيع والنموذج كما هو مذكور أعلاه.

الدول التي يغطيها تقرير سوق التأمين الصغير هي الولايات المتحدة وكندا والمكسيك في أمريكا الشمالية وألمانيا وفرنسا والمملكة المتحدة وهولندا وسويسرا وبلجيكا وروسيا وإيطاليا وإسبانيا وتركيا وبقية أوروبا في أوروبا والصين واليابان والهند وكوريا الجنوبية وسنغافورة وماليزيا وأستراليا وتايلاند وإندونيسيا والفلبين وبقية دول آسيا والمحيط الهادئ (APAC) في منطقة آسيا والمحيط الهادئ (APAC) والمملكة العربية السعودية والإمارات العربية المتحدة وجنوب إفريقيا ومصر وإسرائيل وبقية دول الشرق الأوسط وأفريقيا (MEA) كجزء من الشرق الأوسط وأفريقيا (MEA) والبرازيل والأرجنتين وبقية دول أمريكا الجنوبية كجزء من أمريكا الجنوبية.

تهيمن أمريكا الشمالية على سوق التأمين الصغير بسبب العدد المتزايد من السكان المسنين إلى جانب اعتماد التكنولوجيا الطبية المبتكرة.

تهيمن منطقة آسيا والمحيط الهادئ على سوق التأمين الصغير بسبب تحسن الاقتصادات الوطنية، وزيادة عدد السكان ذوي الدخل المنخفض، وتطوير التنظيم والتشريع الإقليمي.

يقدم قسم الدولة في التقرير أيضًا العوامل المؤثرة على السوق المحلية، والتغيرات في اللوائح التنظيمية، والتي تؤثر على اتجاهات السوق الحالية والمستقبلية. وتُستخدم بيانات مثل تحليل سلسلة القيمة النهائية والنهائية، والاتجاهات الفنية، وتحليل قوى بورتر الخمس، ودراسات الحالة، كمؤشرات للتنبؤ بسيناريو السوق لكل دولة على حدة. كما يُراعى وجود العلامات التجارية العالمية وتوافرها، والتحديات التي تواجهها بسبب المنافسة الكبيرة أو النادرة من العلامات التجارية المحلية، وتأثير التعريفات الجمركية المحلية، وطرق التجارة، عند تقديم تحليل تنبؤي لبيانات الدولة.

تحليل المشهد التنافسي وحصة سوق التأمين الصغير

يقدم المشهد التنافسي لسوق التأمين الأصغر تفاصيل لكل منافس. تشمل هذه التفاصيل لمحة عامة عن الشركة، وبياناتها المالية، وإيراداتها المحققة، وإمكانياتها السوقية، والاستثمار في البحث والتطوير، ومبادراتها التسويقية الجديدة، وحضورها العالمي، ومواقع ومرافق الإنتاج، وقدراتها الإنتاجية، ونقاط قوتها وضعفها، وإطلاق المنتجات، ونطاقها، وهيمنة تطبيقاتها. وتتعلق البيانات المذكورة أعلاه فقط بتركيز الشركات على سوق التأمين الأصغر.

بعض اللاعبين الرئيسيين العاملين في سوق التأمين الصغير هم:

- شركة HDFC Ergo للتأمين العام المحدودة (الهند)

- هولارد (هولندا)

- شركة مايكروإنشور القابضة المحدودة (المملكة المتحدة)

- لجنة التأمين الوطنية (الهند)

- بنك ستاندرد تشارترد (المملكة المتحدة)

- ويلز فارجو (الولايات المتحدة)

- ساك بانكو دو نورديستي (البرازيل)

- خدمات وحلول ميتلايف، ذ.م.م (الولايات المتحدة)

- بنك باندهان (الهند)

- بنك ICICI (الهند)

- تاتا AIA لايف (الهند)

SKU-

احصل على إمكانية الوصول عبر الإنترنت إلى التقرير الخاص بأول سحابة استخبارات سوقية في العالم

- لوحة معلومات تحليل البيانات التفاعلية

- لوحة معلومات تحليل الشركة للفرص ذات إمكانات النمو العالية

- إمكانية وصول محلل الأبحاث للتخصيص والاستعلامات

- تحليل المنافسين باستخدام لوحة معلومات تفاعلية

- آخر الأخبار والتحديثات وتحليل الاتجاهات

- استغل قوة تحليل المعايير لتتبع المنافسين بشكل شامل

Table of Content

1 INTRODUCTION

1.1 OBJECTIVES OF THE STUDY

1.2 MARKET DEFINITION

1.3 OVERVIEW OF GLOBAL MICROINSURANCE MARKET

1.4 CURRENCY AND PRICING

1.5 LIMITATION

1.6 MARKETS COVERED

2 MARKET SEGMENTATION

2.1 KEY TAKEAWAYS

2.2 ARRIVING AT THE GLOBAL MICROINSURANCE MARKET SIZE

2.2.1 VENDOR POSITIONING GRID

2.2.2 TECHNOLOGY LIFE LINE CURVE

2.2.3 TRIPOD DATA VALIDATION MODEL

2.2.4 MARKET GUIDE

2.2.5 MULTIVARIATE MODELLING

2.2.6 TOP TO BOTTOM ANALYSIS

2.2.7 CHALLENGE MATRIX

2.2.8 APPLICATION COVERAGE GRID

2.2.9 STANDARDS OF MEASUREMENT

2.2.10 VENDOR SHARE ANALYSIS

2.2.11 DATA POINTS FROM KEY PRIMARY INTERVIEWS

2.2.12 DATA POINTS FROM KEY SECONDARY DATABASES

2.3 GLOBAL MICROINSURANCE MARKET: RESEARCH SNAPSHOT

2.4 ASSUMPTIONS

3 MARKET OVERVIEW

3.1 DRIVERS

3.2 RESTRAINTS

3.3 OPPORTUNITIES

3.4 CHALLENGES

4 EXECUTIVE SUMMARY

5 PREMIUM INSIGHTS

5.1 REGULATORY FRAMEWORK

5.2 PORTERS FIVE FORCE MODELS

5.3 VALUE CHAIN ANALYSIS

6 GLOBAL MICROINSURANCE MARKET, BY TYPE

6.1 OVERVIEW

6.2 LIFETIME COVERAGE

6.3 TERM INSURANCE

7 GLOBAL MICROINSURANCE MARKET, BY PRODUCT

7.1 OVERVIEW

7.2 LIFE INSURANCE

7.2.1 CREDIT

7.2.2 SECURITY

7.2.3 SAVINGS

7.3 HEALTH INSURANCE

7.4 PROPERTY INSURANCE

7.5 AGRICULTURE/INDEX INSURANCE

7.6 ACCIDENTAL DEATH AND DISABILITY INSURANCE

7.7 OTHERS

8 GLOBAL MICROINSURANCE MARKET, BY BREAK UP MODEL

8.1 OVERVIEW

8.2 PARTNER AGENT MODEL

8.3 FULL-SERVICE MODEL

8.4 PROVIDER DRIVEN MODEL

8.5 COMMUNITY-BASED/MUTUAL MODEL

8.6 OTHERS

9 GLOBAL MICROINSURANCE MARKET, BY PROVIDER

9.1 OVERVIEW

9.2 MICROINSURANCE (COMMERCIALLY VIABLE)

9.3 MICROINSURANCE THROUGH AID/GOVERNMENT SUPPORT

10 GLOBAL MICROINSURANCE MARKET, BY RISK COVERAGE

10.1 OVERVIEW

10.2 DEATH

10.3 ILLNESS

10.4 ACCIDENT

10.5 PROPERTY DAMAGE

10.6 UNEMPLOYMENT

10.7 CROP FAILURE

10.8 LOSS OF LIVESTOCK

10.9 OTHERS

11 GLOBAL MICROINSURANCE MARKET, BY REGION COVERAGE

11.1 OVERVIEW

11.2 URBAN

11.3 RURAL

11.4 OTHERS

12 GLOBAL MICROINSURANCE MARKET, BY AGE GROUP

12.1 OVERVIEW

12.2 MINOR

12.3 ADULT

12.4 SENIOR CITIZENS

13 GLOBAL MICROINSURANCE MARKET, BY DISTRIBUTION CHANNEL

13.1 OVERVIEW

13.2 DIRECT SALES

13.3 FINANCIAL INSTITUTIONS

13.4 E-COMMERCE

13.5 HOSPITALS

13.6 CLINICS

13.7 OTHERS

14 GLOBAL MICROINSURANCE MARKET, BY COUNTRY

14.1 GLOBAL MICROINSURANCE MARKET (ALL SEGMENTATION PROVIDED ABOVE IS REPRESENTED IN THIS CHAPTER BY COUNTRY)

14.1.1 NORTH AMERICA

14.1.1.1. U.S.

14.1.1.2. CANADA

14.1.1.3. MEXICO

14.1.2 EUROPE

14.1.2.1. GERMANY

14.1.2.2. FRANCE

14.1.2.3. U.K.

14.1.2.4. ITALY

14.1.2.5. SPAIN

14.1.2.6. RUSSIA

14.1.2.7. TURKEY

14.1.2.8. NETHERLANDS

14.1.2.9. SWITZERLAND

14.1.2.10. REST OF EUROPE

14.1.3 ASIA-PACIFIC

14.1.3.1. JAPAN

14.1.3.2. CHINA

14.1.3.3. SOUTH KOREA

14.1.3.4. INDIA

14.1.3.5. AUSTRALIA

14.1.3.6. SINGAPORE

14.1.3.7. THAILAND

14.1.3.8. MALAYSIA

14.1.3.9. INDONESIA

14.1.3.10. PHILIPPINES

14.1.3.11. REST OF ASIA-PACIFIC

14.1.4 SOUTH AMERICA

14.1.4.1. BRAZIL

14.1.4.2. ARGENTINA

14.1.4.3. REST OF SOUTH AMERICA

14.1.5 MIDDLE EAST AND AFRICA

14.1.5.1. SOUTH AFRICA

14.1.5.2. SAUDI ARABIA

14.1.5.3. UAE

14.1.5.4. EGYPT

14.1.5.5. ISRAEL

14.1.5.6. REST OF MIDDLE EAST AND AFRICA

14.1.6 KEY PRIMARY INSIGHTS: BY MAJOR COUNTRIES

15 GLOBAL MICROINSURANCE MARKET, COMPANY LANDSCAPE

15.1 COMPANY SHARE ANALYSIS: GLOBAL

15.2 COMPANY SHARE ANALYSIS: NORTH AMERICA

15.3 COMPANY SHARE ANALYSIS: EUROPE

15.4 COMPANY SHARE ANALYSIS: ASIA-PACIFIC

15.5 MERGERS & ACQUISITIONS

15.6 NEW PRODUCT DEVELOPMENT & APPROVALS

15.7 EXPANSIONS

15.8 REGULATORY CHANGES

15.9 PARTNERSHIP AND OTHER STRATEGIC DEVELOPMENTS

16 GLOBAL MICROINSURANCE MARKET, SWOT AND DBR ANALYSIS

17 GLOBAL MICROINSURANCE MARKET, COMPANY PROFILE

17.1 HDFC ERGO GENERAL INSURANCE COMPANY LIMITED,

17.1.1 COMPANY OVERVIEW

17.1.2 REVENUE ANALYSIS

17.1.3 GEOGRAPHIC PRESENCE

17.1.4 PRODUCT PORTFOLIO

17.1.5 RECENT DEVELOPMENTS

17.2 HOLLARD

17.2.1 COMPANY OVERVIEW

17.2.2 REVENUE ANALYSIS

17.2.3 GEOGRAPHIC PRESENCE

17.2.4 PRODUCT PORTFOLIO

17.2.5 RECENT DEVELOPMENTS

17.3 MICROENSURE HOLDINGS LIMITED

17.3.1 COMPANY OVERVIEW

17.3.2 REVENUE ANALYSIS

17.3.3 GEOGRAPHIC PRESENCE

17.3.4 PRODUCT PORTFOLIO

17.3.5 RECENT DEVELOPMENTS

17.4 NSIA INSURANCE

17.4.1 COMPANY OVERVIEW

17.4.2 REVENUE ANALYSIS

17.4.3 GEOGRAPHIC PRESENCE

17.4.4 PRODUCT PORTFOLIO

17.4.5 RECENT DEVELOPMENTS

17.5 STANDARD CHARTERED BANK

17.5.1 COMPANY OVERVIEW

17.5.2 REVENUE ANALYSIS

17.5.3 GEOGRAPHIC PRESENCE

17.5.4 PRODUCT PORTFOLIO

17.5.5 RECENT DEVELOPMENTS

17.6 WELLS FARGO

17.6.1 COMPANY OVERVIEW

17.6.2 REVENUE ANALYSIS

17.6.3 GEOGRAPHIC PRESENCE

17.6.4 PRODUCT PORTFOLIO

17.6.5 RECENT DEVELOPMENTS

17.7 SAC BANCO DO NORDESTE

17.7.1 COMPANY OVERVIEW

17.7.2 REVENUE ANALYSIS

17.7.3 GEOGRAPHIC PRESENCE

17.7.4 PRODUCT PORTFOLIO

17.7.5 RECENT DEVELOPMENTS

17.8 METLIFE

17.8.1 COMPANY OVERVIEW

17.8.2 REVENUE ANALYSIS

17.8.3 GEOGRAPHIC PRESENCE

17.8.4 PRODUCT PORTFOLIO

17.8.5 RECENT DEVELOPMENTS

17.9 ICICI BANK

17.9.1 COMPANY OVERVIEW

17.9.2 REVENUE ANALYSIS

17.9.3 GEOGRAPHIC PRESENCE

17.9.4 PRODUCT PORTFOLIO

17.9.5 RECENT DEVELOPMENTS

17.1 TATA AIA LIFE

17.10.1 COMPANY OVERVIEW

17.10.2 REVENUE ANALYSIS

17.10.3 GEOGRAPHIC PRESENCE

17.10.4 PRODUCT PORTFOLIO

17.10.5 RECENT DEVELOPMENTS

17.11 BAJAJ ALLIANZ

17.11.1 COMPANY OVERVIEW

17.11.2 REVENUE ANALYSIS

17.11.3 GEOGRAPHIC PRESENCE

17.11.4 PRODUCT PORTFOLIO

17.11.5 RECENT DEVELOPMENTS

17.12 AMHARA CREDIT AND SAVINGS INSTITUTION

17.12.1 COMPANY OVERVIEW

17.12.2 REVENUE ANALYSIS

17.12.3 GEOGRAPHIC PRESENCE

17.12.4 PRODUCT PORTFOLIO

17.12.5 RECENT DEVELOPMENTS

17.13 ALBARAKA

17.13.1 COMPANY OVERVIEW

17.13.2 REVENUE ANALYSIS

17.13.3 GEOGRAPHIC PRESENCE

17.13.4 PRODUCT PORTFOLIO

17.13.5 RECENT DEVELOPMENTS

17.14 BANCO DO NORDESTE

17.14.1 COMPANY OVERVIEW

17.14.2 REVENUE ANALYSIS

17.14.3 GEOGRAPHIC PRESENCE

17.14.4 PRODUCT PORTFOLIO

17.14.5 RECENT DEVELOPMENTS

17.15 BANDHAN FINANCIAL SERVICES

17.15.1 COMPANY OVERVIEW

17.15.2 REVENUE ANALYSIS

17.15.3 GEOGRAPHIC PRESENCE

17.15.4 PRODUCT PORTFOLIO

17.15.5 RECENT DEVELOPMENTS

17.16 FUNDACION DE LA MUJER

17.16.1 COMPANY OVERVIEW

17.16.2 REVENUE ANALYSIS

17.16.3 GEOGRAPHIC PRESENCE

17.16.4 PRODUCT PORTFOLIO

17.16.5 RECENT DEVELOPMENTS

17.17 ASA

17.17.1 COMPANY OVERVIEW

17.17.2 REVENUE ANALYSIS

17.17.3 GEOGRAPHIC PRESENCE

17.17.4 PRODUCT PORTFOLIO

17.17.5 RECENT DEVELOPMENTS

17.18 AL AMANA MICROFINANCE

17.18.1 COMPANY OVERVIEW

17.18.2 REVENUE ANALYSIS

17.18.3 GEOGRAPHIC PRESENCE

17.18.4 PRODUCT PORTFOLIO

17.18.5 RECENT DEVELOPMENTS

17.19 FUNDACION WWB COLOMBIA

17.19.1 COMPANY OVERVIEW

17.19.2 REVENUE ANALYSIS

17.19.3 GEOGRAPHIC PRESENCE

17.19.4 PRODUCT PORTFOLIO

17.19.5 RECENT DEVELOPMENTS

17.2 PROTECTA

17.20.1 COMPANY OVERVIEW

17.20.2 REVENUE ANALYSIS

17.20.3 GEOGRAPHIC PRESENCE

17.20.4 PRODUCT PORTFOLIO

17.20.5 RECENT DEVELOPMENTS

17.21 HOLLARD GROUP

17.21.1 COMPANY OVERVIEW

17.21.2 REVENUE ANALYSIS

17.21.3 GEOGRAPHIC PRESENCE

17.21.4 PRODUCT PORTFOLIO

17.21.5 RECENT DEVELOPMENTS

17.22 STANDARD CHARTERED PLC

17.22.1 COMPANY OVERVIEW

17.22.2 REVENUE ANALYSIS

17.22.3 GEOGRAPHIC PRESENCE

17.22.4 PRODUCT PORTFOLIO

17.22.5 RECENT DEVELOPMENTS

*NOTE: THE COMPANIES PROFILED IS NOT EXHAUSTIVE LIST AND IS AS PER OUR PREVIOUS CLIENT REQUIREMENT. WE PROFILE MORE THAN 100 COMPANIES IN OUR STUDY AND HENCE THE LIST OF COMPANIES CAN BE MODIFIED OR REPLACED ON REQUEST RELATED REPORTS

18 CONCLUSION

19 QUESTIONNAIRE

20 ABOUT DATA BRIDGE MARKET RESEARCH

منهجية البحث

يتم جمع البيانات وتحليل سنة الأساس باستخدام وحدات جمع البيانات ذات أحجام العينات الكبيرة. تتضمن المرحلة الحصول على معلومات السوق أو البيانات ذات الصلة من خلال مصادر واستراتيجيات مختلفة. تتضمن فحص وتخطيط جميع البيانات المكتسبة من الماضي مسبقًا. كما تتضمن فحص التناقضات في المعلومات التي شوهدت عبر مصادر المعلومات المختلفة. يتم تحليل بيانات السوق وتقديرها باستخدام نماذج إحصائية ومتماسكة للسوق. كما أن تحليل حصة السوق وتحليل الاتجاهات الرئيسية هي عوامل النجاح الرئيسية في تقرير السوق. لمعرفة المزيد، يرجى طلب مكالمة محلل أو إرسال استفسارك.

منهجية البحث الرئيسية التي يستخدمها فريق بحث DBMR هي التثليث البيانات والتي تتضمن استخراج البيانات وتحليل تأثير متغيرات البيانات على السوق والتحقق الأولي (من قبل خبراء الصناعة). تتضمن نماذج البيانات شبكة تحديد موقف البائعين، وتحليل خط زمني للسوق، ونظرة عامة على السوق ودليل، وشبكة تحديد موقف الشركة، وتحليل براءات الاختراع، وتحليل التسعير، وتحليل حصة الشركة في السوق، ومعايير القياس، وتحليل حصة البائعين على المستوى العالمي مقابل الإقليمي. لمعرفة المزيد عن منهجية البحث، أرسل استفسارًا للتحدث إلى خبراء الصناعة لدينا.

التخصيص متاح

تعد Data Bridge Market Research رائدة في مجال البحوث التكوينية المتقدمة. ونحن نفخر بخدمة عملائنا الحاليين والجدد بالبيانات والتحليلات التي تتطابق مع هدفهم. ويمكن تخصيص التقرير ليشمل تحليل اتجاه الأسعار للعلامات التجارية المستهدفة وفهم السوق في بلدان إضافية (اطلب قائمة البلدان)، وبيانات نتائج التجارب السريرية، ومراجعة الأدبيات، وتحليل السوق المجدد وقاعدة المنتج. ويمكن تحليل تحليل السوق للمنافسين المستهدفين من التحليل القائم على التكنولوجيا إلى استراتيجيات محفظة السوق. ويمكننا إضافة عدد كبير من المنافسين الذين تحتاج إلى بيانات عنهم بالتنسيق وأسلوب البيانات الذي تبحث عنه. ويمكن لفريق المحللين لدينا أيضًا تزويدك بالبيانات في ملفات Excel الخام أو جداول البيانات المحورية (كتاب الحقائق) أو مساعدتك في إنشاء عروض تقديمية من مجموعات البيانات المتوفرة في التقرير.