North America Digital Payment Market

Marktgröße in Milliarden USD

CAGR :

%

USD

50.62 Billion

USD

207.70 Billion

2021

2029

USD

50.62 Billion

USD

207.70 Billion

2021

2029

| 2022 –2029 | |

| USD 50.62 Billion | |

| USD 207.70 Billion | |

|

|

|

|

Nordamerikanischer Markt für digitale Zahlungen, nach Angebot (Lösungen, Dienste), Bereitstellungsmodell (vor Ort, Cloud), Unternehmensgröße (Großunternehmen, kleine und mittlere Unternehmen (KMU)), Zahlungsart (Zahlungskarten, Point of Sale, Unified Payments Interface (UPI)-Dienst, mobile Zahlung, Online-Zahlung), Nutzungsart (mobile Anwendung, Desktop-/Webbrowser), Technologie (Anwendungsprogrammierschnittstelle (API), Datenanalyse und ML, Digital-Ledger-Technologie (DLT), KI und IoT, biometrische Authentifizierung), Anwendungsfall (Person (P/C), Händler/Unternehmen, Regierung), Endbenutzer (gewerblich, Verbraucher) – Branchentrends und Prognose bis 2029.

Analyse und Größe des digitalen Zahlungsmarktes

Im Jahr 2020 verzeichnete Indien mehr als 25,6 Milliarden digitale Echtzeit-Transaktionen. Dies entspricht einem Anstieg von 70 % gegenüber 2019. Mobile Wallets, digitale Wallets und E-Wallets erfreuen sich im Zeitalter der rasanten Digitalisierung zunehmender Beliebtheit. Die schnelle Integration und Vernetzung der Länder hat zu einer großen Attraktivität digitaler Zahlungen geführt.

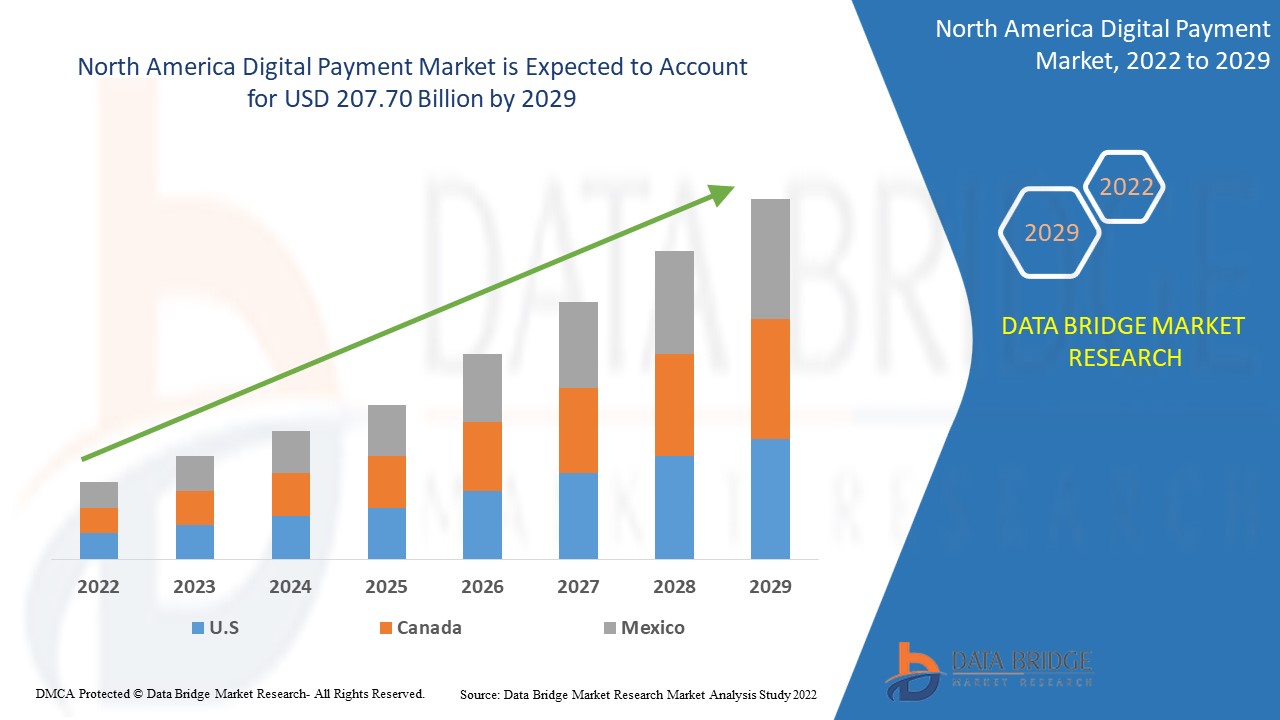

Der globale Markt für digitale Zahlungen wurde im Jahr 2021 auf 50,62 Milliarden US-Dollar geschätzt und soll bis 2029 207,70 Milliarden US-Dollar erreichen. Dies entspricht einer durchschnittlichen jährlichen Wachstumsrate (CAGR) von 19,30 % im Prognosezeitraum 2022–2029. Neben Markteinblicken wie Marktwert, Wachstumsrate, Marktsegmenten, geografischer Abdeckung, Marktteilnehmern und Marktszenario enthält der vom Data Bridge Market Research Team erstellte Marktbericht detaillierte Expertenanalysen, Import-/Exportanalysen, Preisanalysen, Produktionsverbrauchsanalysen und eine PESTLE-Analyse.

Umfang und Segmentierung des Marktes für digitale Zahlungen

|

Berichtsmetrik |

Details |

|

Prognosezeitraum |

2022 bis 2029 |

|

Basisjahr |

2021 |

|

Historische Jahre |

2020 (Anpassbar auf 2014 – 2019) |

|

Quantitative Einheiten |

Umsatz in Milliarden USD, Mengen in Einheiten, Preise in USD |

|

Abgedeckte Segmente |

Angebot (Lösungen, Dienste), Bereitstellungsmodell (vor Ort, Cloud), Unternehmensgröße (Großunternehmen, kleine und mittlere Unternehmen (KMU)), Zahlungsart (Zahlungskarten, Point of Sale, Unified Payments Interface (UPI)-Dienst, mobile Zahlung, Online-Zahlung), Nutzungsart (mobile Anwendung, Desktop-/Webbrowser), Technologie (Application Programming Interface (API), Datenanalyse und ML, Digital Ledger Technology (DLT), KI und IoT, biometrische Authentifizierung), Anwendungsfall (Person (P/C), Händler/Unternehmen, Regierung), Endbenutzer (gewerblich, Verbraucher) |

|

Abgedeckte Länder |

USA, Kanada und Mexiko |

|

Abgedeckte Marktteilnehmer |

ACI Worldwide (USA), PayPal, Inc. (USA), Novatti Group Ltd (Australien), Global Payments Inc. (USA), Visa (USA), Stripe, Inc. (Irland), Google, LLC (USA), Finastra (Großbritannien), SAMSUNG (Südkorea), Amazon Web Services, Inc. (USA), Financial Software & Systems Pvt. Ltd. (USA), Aurus Inc. (USA), Adyen (Niederlande), Apple Inc. (USA), Fiserv, Inc. (USA), WEX Inc. (USA), Wirecard (USA), Mastercard (USA) |

|

Marktchancen |

|

Marktdefinition

Eine digitale Zahlung ist eine elektronische Zahlung, die eine Partei an eine andere für den Kauf von Waren und Dienstleistungen leistet. Bei einer digitalen Zahlung wird der Betrag vom Konto des Zahlers abgebucht und dem Konto des Zahlungsempfängers gutgeschrieben.

Marktdynamik für digitale Zahlungen

In diesem Abschnitt geht es um das Verständnis der Markttreiber, Vorteile, Chancen, Einschränkungen und Herausforderungen. All dies wird im Folgenden ausführlich erläutert:

Treiber

- Neue Initiativen zur weltweiten Einführung digitaler Zahlungsschnittstellen

Die weltweiten Bemühungen um die Einführung einheitlicher Zahlungsschnittstellen in Kombination mit der zunehmenden Digitalisierung, insbesondere in der Asien-Pazifik-Region, fördern das Marktwachstum. Das wachsende Bewusstsein für die Sicherheit dieser Schnittstellen wird das Marktwachstum zusätzlich vorantreiben. Darüber hinaus bietet der zunehmende Digitalisierungstrend zahlreiche Wachstumschancen im Markt.

- Verstärkte Unterstützung durch die Regierung

Die steigende Zahl staatlicher Initiativen und unterstützender Maßnahmen der Zentral- und Landesregierungen zur Förderung des Marktwachstums, insbesondere in der Asien-Pazifik-Region, wird das Wachstumspotenzial erheblich erweitern. Digitales Bezahlen ist eines der wichtigsten Wachstumsziele für die Länder dieser Region. Daher wird ein verstärkter Fokus der Regierung zahlreiche Chancen eröffnen.

Darüber hinaus haben Faktoren wie die zunehmende Urbanisierung, Industrialisierung und die weltweit steigende Zahl von Smartphone-Nutzern im Prognosezeitraum zum allgemeinen Marktwachstum beigetragen. Darüber hinaus wird erwartet, dass die zunehmende Anzahl täglicher Zahlungsschnittstellen und das steigende verfügbare Einkommen das Marktwachstum ankurbeln werden.

Gelegenheiten

- Steigender Trend beim E-Commerce-Shopping

Die wachsende Zahl von E-Commerce-Kanälen, der Wandel des Modegeschmacks und der Modepräferenzen der Kunden sowie die zunehmende Verwestlichung werden das Marktwachstum positiv beeinflussen. Die zunehmende Verbreitung großer E-Commerce-Kanäle, insbesondere Amazon, treibt das Wachstum zusätzlich an.

- Zunehmende Internetnutzung

Der zunehmende Zugang zu Hochgeschwindigkeitsinternet und die Verbesserung der Internetinfrastruktur in den Entwicklungsländern werden das Marktwachstum weiter vorantreiben. Die Verbreitung von 4G- und 5G-Internetdiensten wird den Spielraum für Wachstum und Expansion weltweit erweitern.

Einschränkungen/Herausforderungen

- Zögern und Angst

Zögern und Ängste der Bevölkerung in unterentwickelten Regionen weltweit hinsichtlich der Sicherheit solcher Schnittstellen werden das Wachstum hemmen. Auch mangelndes Bewusstsein und mangelnde Bildung der Bevölkerung sowie eine schwache Bankeninfrastruktur in diesen Regionen werden das Wachstum einschränken.

- Mangelndes technisches Fachwissen

Der Mangel an Fachwissen und technischer Expertise, insbesondere in Industrie- und Entwicklungsländern, sowie das Fehlen globaler Standards für grenzüberschreitende Zahlungen erschweren das reibungslose Wachstum des Marktwerts. Darüber hinaus bremsen der Mangel an qualifizierten Fachkräften und der geringe Erfahrungsanteil das Marktwachstum.

Dieser Marktbericht für digitale Zahlungen enthält Details zu aktuellen Entwicklungen, Handelsbestimmungen, Import-Export-Analysen, Produktionsanalysen, Wertschöpfungskettenoptimierungen, Marktanteilen, dem Einfluss inländischer und lokaler Marktteilnehmer, analysiert Chancen hinsichtlich neuer Umsatzquellen, Änderungen der Marktregulierung, strategische Marktwachstumsanalysen, Marktgröße, Kategoriemarktwachstum, Anwendungsnischen und Marktdominanz, Produktzulassungen, Produkteinführungen, geografischer Expansion und technologischen Innovationen. Um weitere Informationen zum Markt für digitale Zahlungen zu erhalten, kontaktieren Sie Data Bridge Market Research für ein Analysten-Briefing. Unser Team unterstützt Sie bei fundierten Marktentscheidungen und unterstützt Sie bei Ihrem Marktwachstum.

Auswirkungen von COVID-19 auf den Markt für digitale Zahlungen

Die COVID-19-Pandemie hat das Marktwachstum begünstigt, und auch die Zeit danach wird das Marktwachstum weiter vorantreiben. Die Pandemiephase hat zu einer weit verbreiteten Einführung kontaktloser Zahlungssysteme, insbesondere E-Wallets, geführt. Obwohl die Fertigungsindustrie stark betroffen war, verzeichnete der Markt für digitale Zahlungen während der Lockdown-Phase einen Anstieg bei Rechnungszahlungen, Peer-to-Peer-Überweisungen (P2P) und Customer-to-Business-Zahlungen (C2B).

Jüngste Entwicklungen

- Fiserv führt im November 2021 EnteractSM ein, eine brandneue cloudbasierte Customer-Relationship-Management-Plattform (CRM) für Finanzinstitute. Ein von Enteract angebotenes Integrationsframework auf Basis von Microsoft Azure ermöglicht die Echtzeit-Prozessintegration im Kernbankengeschäft, im Enterprise Content Management und in digitalen Kanälen. Darüber hinaus synchronisiert es Kundendaten mit Back-End-Systemen.

- Virgin Money und Global Payments Inc. haben im September 2021 einen Vertrag zur Nutzung des einzigartigen zweiseitigen Netzwerks von Global Payments unterzeichnet, um den Verbrauchern von Virgin Money weltweit Zugang zu branchenführenden digitalen Zahlungserlebnissen zu ermöglichen.

- RealNet ist eine neue cloudbasierte Software-as-a-Service-Plattform (SaaS), die Unternehmen, Privatpersonen und Behörden Konto-zu-Konto-Transaktionen (A2A) über Echtzeit-Zahlungsnetzwerke ermöglicht. RealNet wurde im April 2021 von FIS eingeführt.

Marktumfang für digitale Zahlungen

Der Markt für digitale Zahlungen ist nach Angebot, Bereitstellungsmodell, Unternehmensgröße, Zahlungsart, Nutzungsart, Technologie, Anwendungsfall und Endnutzer segmentiert. Das Wachstum dieser Segmente hilft Ihnen, schwache Wachstumssegmente in den Branchen zu analysieren und bietet Nutzern einen wertvollen Marktüberblick und Markteinblicke, die ihnen helfen, strategische Entscheidungen zur Identifizierung zentraler Marktanwendungen zu treffen.

Angebot

- Lösungen

- Zahlungsgateway -Lösungen

- Lösungen zur Zahlungsabwicklung

- Zahlungs-Wallet-Lösungen

- Lösungen für Zahlungssicherheit und Betrugsmanagement

- Point-of-Sale (POS)-Lösungen

- Leistungen

- Professionelle Dienstleistungen

- Beratung

- Durchführung

- Support und Wartung

- Verwaltete Dienste

Bereitstellungsmodell

- Vor Ort

- Wolke

Unternehmensgröße

- Große Unternehmen

- Kleine und mittlere Unternehmen (KMU)

Zahlungsart

- Zahlungskarten

- Verkaufsstelle

- Unified Payments Interface (UPI)-Dienst

- Mobiles Bezahlen

- Online-Zahlung

Art der Anwendung

- Mobile Anwendung

- Desktop/Webbrowser

Technologie

- Anwendungsprogrammierschnittstelle (API)

- Datenanalyse und ML

- Digital-Ledger-Technologie (DLT)

- KI und IoT

- Biometrische Authentifizierung

Anwendungsfall

- Person (P/C)

- Kaufmann/Geschäft

- Regierung

Endbenutzer

- Kommerziell

- Verbraucher

Regionale Analyse/Einblicke zum digitalen Zahlungsmarkt

Der Markt für digitale Zahlungen wird analysiert und es werden Einblicke in die Marktgröße und Trends nach Land, Angebot, Bereitstellungsmodell, Unternehmensgröße, Zahlungsart, Nutzungsart, Technologie, Anwendungsfall und Endbenutzer wie oben angegeben bereitgestellt.

Die im Marktbericht für digitale Zahlungen abgedeckten Länder sind die USA, Kanada und Mexiko in Nordamerika.

Die USA dominieren den Markt für digitale Zahlungen in Nordamerika dank der Präsenz wichtiger Akteure wie Visa, PayPal Holdings, Inc. und MasterCard. Die Verbreitung fortschrittlicher Infrastruktur ist ein weiterer wichtiger Faktor für die Dominanz dieser Region.

Der Länderteil des Berichts enthält zudem Informationen zu einzelnen marktbeeinflussenden Faktoren und regulatorischen Veränderungen im Inland, die sich auf die aktuellen und zukünftigen Markttrends auswirken. Datenpunkte wie die Analyse der nachgelagerten und vorgelagerten Wertschöpfungskette, technische Trends, die Fünf-Kräfte-Analyse nach Porter sowie Fallstudien dienen unter anderem der Prognose des Marktszenarios für einzelne Länder. Auch die Präsenz und Verfügbarkeit globaler Marken und ihre Herausforderungen aufgrund starker oder geringer Konkurrenz durch lokale und inländische Marken sowie die Auswirkungen inländischer Zölle und Handelsrouten werden bei der Prognoseanalyse der Länderdaten berücksichtigt.

Wettbewerbsumfeld und Analyse der Marktanteile im Bereich digitale Zahlungen

Die Wettbewerbslandschaft im Markt für digitale Zahlungen liefert detaillierte Informationen zu den einzelnen Wettbewerbern. Zu den Details gehören Unternehmensübersicht, Unternehmensfinanzen, Umsatz, Marktpotenzial, Investitionen in Forschung und Entwicklung, neue Marktinitiativen, globale Präsenz, Produktionsstandorte und -anlagen, Produktionskapazitäten, Stärken und Schwächen des Unternehmens, Produkteinführung, Produktbreite und -umfang sowie Anwendungsdominanz. Die oben genannten Datenpunkte beziehen sich ausschließlich auf den Fokus der Unternehmen im Markt für digitale Zahlungen.

Einige der wichtigsten Akteure auf dem Markt für digitale Zahlungen sind

- ACI Worldwide (USA)

- PayPal, Inc. (USA)

- Novatti Group Ltd (Australien)

- Global Payments Inc. (USA)

- Visum (USA)

- Stripe, Inc. (Irland)

- Google, LLC (USA)

- Finastra (Großbritannien)

- SAMSUNG (Südkorea)

- Amazon Web Services, Inc. (USA)

- Financial Software & Systems Pvt. Ltd. (USA)

- Aurus Inc. (USA)

- Adyen (Niederlande)

- Apple Inc. (USA)

- Fiserv, Inc. (USA)

- WEX Inc. (USA)

- Wirecard (USA)

- Mastercard. (USA)

SKU-

Erhalten Sie Online-Zugriff auf den Bericht zur weltweit ersten Market Intelligence Cloud

- Interaktives Datenanalyse-Dashboard

- Unternehmensanalyse-Dashboard für Chancen mit hohem Wachstumspotenzial

- Zugriff für Research-Analysten für Anpassungen und Abfragen

- Konkurrenzanalyse mit interaktivem Dashboard

- Aktuelle Nachrichten, Updates und Trendanalyse

- Nutzen Sie die Leistungsfähigkeit der Benchmark-Analyse für eine umfassende Konkurrenzverfolgung

Inhaltsverzeichnis

1 INTRODUCTION

1.1 OBJECTIVES OF THE STUDY

1.2 MARKET DEFINITION

1.3 OVERVIEW OF NORTH AMERICA DIGITAL PAYMENT MARKET

1.4 CURRENCY AND PRICING

1.5 LIMITATION

1.6 MARKETS COVERED

2 MARKET SEGMENTATION

2.1 KEY TAKEAWAYS

2.2 ARRIVING AT THE NORTH AMERICA DIGITAL PAYMENT MARKET

2.2.1 VENDOR POSITIONING GRID

2.2.2 TECHNOLOGY LIFE LINE CURVE

2.2.3 MARKET GUIDE

2.2.4 COMAPANY MARKET SHARE ANALYSIS

2.2.5 MULTIVARIATE MODELLING

2.2.6 TOP TO BOTTOM ANALYSIS

2.2.7 STANDARDS OF MEASUREMENT

2.2.8 VENDOR SHARE ANALYSIS

2.2.9 DATA POINTS FROM KEY PRIMARY INTERVIEWS

2.2.10 DATA POINTS FROM KEY SECONDARY DATABASES

2.3 NORTH AMERICA DIGITAL PAYMENT MARKET: RESEARCH SNAPSHOT

2.4 ASSUMPTIONS

3 MARKET OVERVIEW

3.1 DRIVERS

3.2 RESTRAINTS

3.3 OPPORTUNITIES

3.4 CHALLENGES

4 EXECUTIVE SUMMARY

5 PREMIUM INSIGHTS

5.1 PORTERS FIVE FORCES

5.2 REGULATORY STANDARDS

5.3 TECHNOLOGICAL TRENDS

5.3.1 APPLICATION PROGRAMMING INTERFACE (API)

5.3.2 DATA ANALYTICS AND ML

5.3.3 DIGITAL LEDGER TECHNOLOGY (DLT)

5.3.4 AI AND IOT

5.3.5 BIOMETRIC AUTHENTICATION

5.4 VALUE CHAIN ANALYSIS

5.5 PATENT ANALYSIS

5.6 KEY STRATEGIC INITIATIVES

5.7 USE CASES

5.8 COMPANY COMPARITIVE ANALYSIS

6 NORTH AMERICA DIGITAL PAYMENT MARKET, BY OFFERING

6.1 OVERVIEW

6.2 SOLUTION

6.2.1 PAYMENT GATEWAY

6.2.2 PAYMENT PROCESSING

6.2.3 PAYMENT SECURITY & FRAUD MANAGEMENT

6.2.4 PAYMENT WALLET SOLUTIONS

6.2.5 TRANSACTION RISK MANAGEMENT

6.2.6 POS SOLUTIONS

6.2.7 OTHERS

6.3 SERVICES

6.3.1 MANAGED SERVICES

6.3.2 PROFESSIONAL SERVICES

6.3.2.1. TRAINING & CONSULTING

6.3.2.2. IMPLEMENTATION& INTEGRATION

6.3.2.3. SUPPORT & MAINTENANCE

7 NORTH AMERICA DIGITAL PAYMENT MARKET, BY DEPLOYMENT MODEL

7.1 OVERVIEW

7.2 ON-PREMISE

7.3 CLOUD

8 NORTH AMERICA DIGITAL PAYMENT MARKET, BY MODE OF PAYMENT

8.1 OVERVIEW

8.2 PAYMENT CARD

8.2.1 DEBIT CARD

8.2.2 CREDIT CARD

8.2.3 CHARGE CARD

8.2.4 FLEET CARD

8.2.5 GIFT CARD

8.2.6 STORE CARD

8.3 POINT OF SALE

8.3.1 CONTACTLESS PAYMENT

8.3.2 CONTACT PAYMENT

8.4 UNIFIED PAYMENTS INTERFACE (UPI) SERVICE

8.4.1 INDEPENDENT MODE

8.4.2 EMBEDDED MODE

8.5 MOBILE PAYMENT

8.5.1 MOBILE WALLET

8.5.1.1. OPEN WALLET

8.5.1.2. CLOSED WALLET

8.5.1.3. SEMI CLOSED WALLET

8.5.2 MOBILE MONEY

8.6 ONLINE PAYMENT

8.6.1 DIGITAL CURRENCIES

8.6.2 NET BANKING

8.6.2.1. FUND TRANSFER

8.6.2.1.1. NATIONAL ELECTRONIC FUND TRANSFER (NEFT)

8.6.2.1.2. IMMEDIATE PAYMENT SERVICE (IMPS)

8.6.2.1.3. REAL TIME GROSS SETTLEMENT (RTGS)

8.6.2.1.4. ELECTRONIC CLEARING SYSTEM (ECS)

8.6.2.2. BILL PAYMENT SERVICE

8.6.2.3. RAILWAY PASS

8.6.2.4. PREPAID PHONE RECHARGE

8.6.3 DIGITAL WALLETS

8.6.4 PREPAID CARDS

8.6.5 OTHERS

9 NORTH AMERICA DIGITAL PAYMENT MARKET, BY MODE OF USAGE

9.1 OVERVIEW

9.2 MOBILE APPLICATION

9.3 DESKTOP/WEB BROWSER

10 NORTH AMERICA DIGITAL PAYMENT MARKET, BY ORGANIZATION SIZE

10.1 OVERVIEW

10.2 SMALL & MEDIUM ORGANIZATION

10.3 LARGE ORGANIZATION

11 NORTH AMERICA DIGITAL PAYMENT MARKET, BY USE CASE

11.1 OVERVIEW

11.2 PERSON (P/C)

11.3 MERCHANT/ BUSINESS

11.4 GOVERNEMNT

12 NORTH AMERICA DIGITAL PAYMENT MARKET, BY TRANSACTION TYPE

12.1 OVERVIEW

12.2 DOMESTIC

12.3 CROSS BORDER

13 NORTH AMERICA DIGITAL PAYMENT MARKET, BY END-USER

13.1 OVERVIEW

13.2 COMMERCIAL

13.2.1 BANKING, FINANCIAL SERVICES AND INSURANCE (BFSI)

13.2.1.1. BY OFFERING

13.2.1.1.1. SOLUTIONS

13.2.1.1.2. SERVICES

13.2.1.2. BY MODE OF PAYMENT

13.2.1.2.1. PAYMENT CARD

13.2.1.2.2. POINT OF SALE

13.2.1.2.3. UNIFIED PAYMENTS INTERFACE (UPI) SERVICE

13.2.1.2.4. MOBILE PAYMENT

13.2.1.2.5. ONLINE PAYMENT

13.2.2 HEALTHCARE

13.2.2.1. BY OFFERING

13.2.2.1.1. SOLUTIONS

13.2.2.1.2. SERVICES

13.2.2.2. BY MODE OF PAYMENT

13.2.2.2.1. PAYMENT CARD

13.2.2.2.2. POINT OF SALE

13.2.2.2.3. UNIFIED PAYMENTS INTERFACE (UPI) SERVICE

13.2.2.2.4. MOBILE PAYMENT

13.2.2.2.5. ONLINE PAYMENT

13.2.3 IT & TELECOM

13.2.3.1. BY OFFERING

13.2.3.1.1. SOLUTIONS

13.2.3.1.2. SERVICES

13.2.3.2. BY MODE OF PAYMENT

13.2.3.2.1. PAYMENT CARD

13.2.3.2.2. POINT OF SALE

13.2.3.2.3. UNIFIED PAYMENTS INTERFACE (UPI) SERVICE

13.2.3.2.4. MOBILE PAYMENT

13.2.3.2.5. ONLINE PAYMENT

13.2.4 RESTAURANTS

13.2.4.1. BY OFFERING

13.2.4.1.1. SOLUTIONS

13.2.4.1.2. SERVICES

13.2.4.2. BY MODE OF PAYMENT

13.2.4.2.1. PAYMENT CARD

13.2.4.2.2. POINT OF SALE

13.2.4.2.3. UNIFIED PAYMENTS INTERFACE (UPI) SERVICE

13.2.4.2.4. MOBILE PAYMENT

13.2.4.2.5. ONLINE PAYMENT

13.2.5 HOSPITALITY

13.2.5.1. BY OFFERING

13.2.5.1.1. SOLUTIONS

13.2.5.1.2. SERVICES

13.2.5.2. BY MODE OF PAYMENT

13.2.5.2.1. PAYMENT CARD

13.2.5.2.2. POINT OF SALE

13.2.5.2.3. UNIFIED PAYMENTS INTERFACE (UPI) SERVICE

13.2.5.2.4. MOBILE PAYMENT

13.2.5.2.5. ONLINE PAYMENT

13.2.6 AUTOMOTIVE

13.2.6.1. BY OFFERING

13.2.6.1.1. SOLUTIONS

13.2.6.1.2. SERVICES

13.2.6.2. BY MODE OF PAYMENT

13.2.6.2.1. PAYMENT CARD

13.2.6.2.2. POINT OF SALE

13.2.6.2.3. UNIFIED PAYMENTS INTERFACE (UPI) SERVICE

13.2.6.2.4. MOBILE PAYMENT

13.2.6.2.5. ONLINE PAYMENT

13.2.7 MEDIA& ENTERTAINMENT

13.2.7.1. BY OFFERING

13.2.7.1.1. SOLUTIONS

13.2.7.1.2. SERVICES

13.2.8 RETAIL & ECOMMERCE

13.2.8.1. BY OFFERING

13.2.8.1.1. SOLUTIONS

13.2.8.1.2. SERVICES

13.2.8.2. BY MODE OF PAYMENT

13.2.8.2.1. PAYMENT CARD

13.2.8.2.2. POINT OF SALE

13.2.8.2.3. UNIFIED PAYMENTS INTERFACE (UPI) SERVICE

13.2.8.2.4. MOBILE PAYMENT

13.2.8.2.5. ONLINE PAYMENT

13.2.9 TRANSPORTATION& LOGISTICS

13.2.9.1. BY OFFERING

13.2.9.1.1. SOLUTIONS

13.2.9.1.2. SERVICES

13.2.9.2. BY MODE OF PAYMENT

13.2.9.2.1. PAYMENT CARD

13.2.9.2.2. POINT OF SALE

13.2.9.2.3. UNIFIED PAYMENTS INTERFACE (UPI) SERVICE

13.2.9.2.4. MOBILE PAYMENT

13.2.9.2.5. ONLINE PAYMENT

13.2.10 OTHERS

13.3 CONSUMER

13.3.1.1. BY MODE OF PAYMENT

13.3.1.1.1. PAYMENT CARD

13.3.1.1.2. POINT OF SALE

13.3.1.1.3. UNIFIED PAYMENTS INTERFACE (UPI) SERVICE

13.3.1.1.4. MOBILE PAYMENT

13.3.1.1.5. ONLINE PAYMENT

14 NORTH AMERICA DIGITAL PAYMENT MARKET, BY COUNTRY

14.1 NORTH AMERICA DIGITAL PAYMENT MARKET, (ALL SEGMENTATION PROVIDED ABOVE IS REPRESENTED IN THIS CHAPTER BY COUNTRY)

14.2 NORTH AMERICA

14.2.1 U.S.

14.2.2 CANADA

14.2.3 MEXICO

15 NORTH AMERICA DIGITAL PAYMENT MARKET, COMPANY LANDSCAPE

15.1 COMPANY SHARE ANALYSIS: NORTH AMERICA

15.2 MERGERS & ACQUISITIONS

15.3 NEW PRODUCT DEVELOPMENT AND APPROVALS

15.4 EXPANSIONS

15.5 REGULATORY CHANGES

15.6 PARTNERSHIP AND OTHER STRATEGIC DEVELOPMENTS

16 NORTH AMERICA DIGITAL PAYMENT MARKET, SWOT & DBMR ANALYSIS

17 NORTH AMERICA DIGITAL PAYMENT MARKET, COMPANY PROFILE

17.1 PAYPAL HOLDINGS INC.

17.1.1 COMPANY SNAPSHOT

17.1.2 REVENUE ANALYSIS

17.1.3 PRODUCT PORTFOLIO

17.1.4 RECENT DEVELOPMENTS

17.2 VISA, INC

17.2.1 COMPANY SNAPSHOT

17.2.2 REVENUE ANALYSIS

17.2.3 PRODUCT PORTFOLIO

17.2.4 RECENT DEVELOPMENTS

17.3 GOOGLE

17.3.1 COMPANY SNAPSHOT

17.3.2 REVENUE ANALYSIS

17.3.3 PRODUCT PORTFOLIO

17.3.4 RECENT DEVELOPMENTS

17.4 APPLE INC.

17.4.1 COMPANY SNAPSHOT

17.4.2 REVENUE ANALYSIS

17.4.3 PRODUCT PORTFOLIO

17.4.4 RECENT DEVELOPMENTS

17.5 MASTERCARD

17.5.1 COMPANY SNAPSHOT

17.5.2 REVENUE ANALYSIS

17.5.3 PRODUCT PORTFOLIO

17.5.4 RECENT DEVELOPMENTS

17.6 AURUS INC.

17.6.1 COMPANY SNAPSHOT

17.6.2 REVENUE ANALYSIS

17.6.3 PRODUCT PORTFOLIO

17.6.4 RECENT DEVELOPMENTS

17.7 GLOBAL PAYMENTS INC.

17.7.1 COMPANY SNAPSHOT

17.7.2 REVENUE ANALYSIS

17.7.3 PRODUCT PORTFOLIO

17.7.4 RECENT DEVELOPMENTS

17.8 ADYEN

17.8.1 COMPANY SNAPSHOT

17.8.2 REVENUE ANALYSIS

17.8.3 PRODUCT PORTFOLIO

17.8.4 RECENT DEVELOPMENTS

17.9 ACI WORLDWIDE, INC.

17.9.1 COMPANY SNAPSHOT

17.9.2 REVENUE ANALYSIS

17.9.3 PRODUCT PORTFOLIO

17.9.4 RECENT DEVELOPMENTS

17.1 FINASTRA

17.10.1 COMPANY SNAPSHOT

17.10.2 REVENUE ANALYSIS

17.10.3 PRODUCT PORTFOLIO

17.10.4 RECENT DEVELOPMENTS

17.11 AMAZON WEB SERVICES, INC.

17.11.1 COMPANY SNAPSHOT

17.11.2 REVENUE ANALYSIS

17.11.3 PRODUCT PORTFOLIO

17.11.4 RECENT DEVELOPMENTS

17.12 FISERV, INC.

17.12.1 COMPANY SNAPSHOT

17.12.2 REVENUE ANALYSIS

17.12.3 PRODUCT PORTFOLIO

17.12.4 RECENT DEVELOPMENTS

17.13 FIS

17.13.1 COMPANY SNAPSHOT

17.13.2 REVENUE ANALYSIS

17.13.3 PRODUCT PORTFOLIO

17.13.4 RECENT DEVELOPMENTS

17.14 SAMSUNG

17.14.1 COMPANY SNAPSHOT

17.14.2 REVENUE ANALYSIS

17.14.3 PRODUCT PORTFOLIO

17.14.4 RECENT DEVELOPMENTS

17.15 STRIPE

17.15.1 COMPANY SNAPSHOT

17.15.2 REVENUE ANALYSIS

17.15.3 PRODUCT PORTFOLIO

17.15.4 RECENT DEVELOPMENTS

17.16 WEX INC.

17.16.1 COMPANY SNAPSHOT

17.16.2 REVENUE ANALYSIS

17.16.3 PRODUCT PORTFOLIO

17.16.4 RECENT DEVELOPMENTS

17.17 VERIFONE, INC.

17.17.1 COMPANY SNAPSHOT

17.17.2 REVENUE ANALYSIS

17.17.3 PRODUCT PORTFOLIO

17.17.4 RECENT DEVELOPMENTS

17.18 PAYTRACE, INC.

17.18.1 COMPANY SNAPSHOT

17.18.2 REVENUE ANALYSIS

17.18.3 PRODUCT PORTFOLIO

17.18.4 RECENT DEVELOPMENTS

NOTE: THE COMPANIES PROFILED IS NOT EXHAUSTIVE LIST AND IS AS PER OUR PREVIOUS CLIENT REQUIREMENT. WE PROFILE MORE THAN 100 COMPANIES IN OUR STUDY AND HENCE THE LIST OF COMPANIES CAN BE MODIFIED OR REPLACED ON REQUEST

18 CONCLUSION

19 RELATED REPORTS

20 ABOUT DATA BRIDGE MARKET RESEARCH

Forschungsmethodik

Die Datenerfassung und Basisjahresanalyse werden mithilfe von Datenerfassungsmodulen mit großen Stichprobengrößen durchgeführt. Die Phase umfasst das Erhalten von Marktinformationen oder verwandten Daten aus verschiedenen Quellen und Strategien. Sie umfasst die Prüfung und Planung aller aus der Vergangenheit im Voraus erfassten Daten. Sie umfasst auch die Prüfung von Informationsinkonsistenzen, die in verschiedenen Informationsquellen auftreten. Die Marktdaten werden mithilfe von marktstatistischen und kohärenten Modellen analysiert und geschätzt. Darüber hinaus sind Marktanteilsanalyse und Schlüsseltrendanalyse die wichtigsten Erfolgsfaktoren im Marktbericht. Um mehr zu erfahren, fordern Sie bitte einen Analystenanruf an oder geben Sie Ihre Anfrage ein.

Die wichtigste Forschungsmethodik, die vom DBMR-Forschungsteam verwendet wird, ist die Datentriangulation, die Data Mining, die Analyse der Auswirkungen von Datenvariablen auf den Markt und die primäre (Branchenexperten-)Validierung umfasst. Zu den Datenmodellen gehören ein Lieferantenpositionierungsraster, eine Marktzeitlinienanalyse, ein Marktüberblick und -leitfaden, ein Firmenpositionierungsraster, eine Patentanalyse, eine Preisanalyse, eine Firmenmarktanteilsanalyse, Messstandards, eine globale versus eine regionale und Lieferantenanteilsanalyse. Um mehr über die Forschungsmethodik zu erfahren, senden Sie eine Anfrage an unsere Branchenexperten.

Anpassung möglich

Data Bridge Market Research ist ein führendes Unternehmen in der fortgeschrittenen formativen Forschung. Wir sind stolz darauf, unseren bestehenden und neuen Kunden Daten und Analysen zu bieten, die zu ihren Zielen passen. Der Bericht kann angepasst werden, um Preistrendanalysen von Zielmarken, Marktverständnis für zusätzliche Länder (fordern Sie die Länderliste an), Daten zu klinischen Studienergebnissen, Literaturübersicht, Analysen des Marktes für aufgearbeitete Produkte und Produktbasis einzuschließen. Marktanalysen von Zielkonkurrenten können von technologiebasierten Analysen bis hin zu Marktportfoliostrategien analysiert werden. Wir können so viele Wettbewerber hinzufügen, wie Sie Daten in dem von Ihnen gewünschten Format und Datenstil benötigen. Unser Analystenteam kann Ihnen auch Daten in groben Excel-Rohdateien und Pivot-Tabellen (Fact Book) bereitstellen oder Sie bei der Erstellung von Präsentationen aus den im Bericht verfügbaren Datensätzen unterstützen.