Global Microinsurance Market

Tamaño del mercado en miles de millones de dólares

Tasa de crecimiento anual compuesta (CAGR) :

%

USD

78.40 Billion

USD

131.71 Billion

2021

2029

USD

78.40 Billion

USD

131.71 Billion

2021

2029

| 2022 –2029 | |

| USD 78.40 Billion | |

| USD 131.71 Billion | |

|

|

|

|

Mercado global de microseguros, por tipo (cobertura vitalicia, seguro a término), grupo de edad (menores, adultos, adultos mayores), proveedor de servicios (microseguros comercialmente viables, microseguros con apoyo gubernamental), tipo de modelo (modelo de agente asociado, modelo de servicio completo, modelo impulsado por el proveedor, modelo comunitario/mutual, otros), canal de distribución (venta directa, instituciones financieras, comercio electrónico , hospitales, clínicas, otros): tendencias del sector y pronóstico hasta 2029.

Análisis y tamaño del mercado

Los microseguros pueden ser administrados por instituciones e intermediarios acreditados mediante diversos modelos, como el modelo de socio-agente, el modelo de seguro integral, el modelo de servicio completo y el modelo comunitario. La protección que se brinda a hogares de bajos ingresos con acceso restringido a ingresos y activos de bajo valor se conoce como microseguro. Al crear un plan personalizado con primas asequibles y brindar compensación por enfermedad, lesiones, discapacidad y fallecimiento, ayuda a las personas con mayor vulnerabilidad económica. También incluye diversos riesgos de propiedad relacionados con animales, incendios y cultivos. Además de ofrecer protección contra pérdidas imprevistas y las tasas de interés excesivas impuestas por inversores financieros no organizados, consolida numerosas unidades financieras pequeñas en una organización más grande.

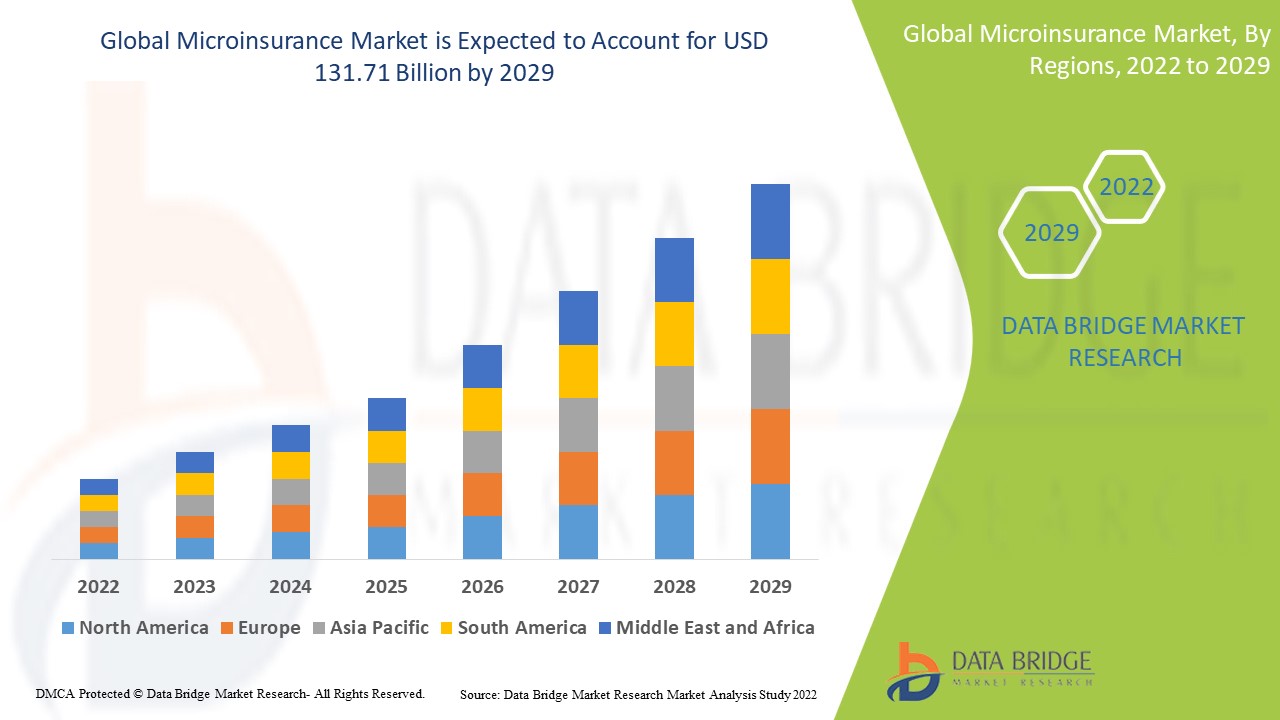

Data Bridge Market Research analiza que el mercado de microseguros, que alcanzó los 78 400 millones de dólares en 2021, se disparará hasta los 131 710 millones de dólares en 2029, con una tasa de crecimiento anual compuesta (TCAC) del 6,70 % durante el período de pronóstico de 2022 a 2029. Además de información sobre el mercado, como el valor de mercado, la tasa de crecimiento, los segmentos, la cobertura geográfica, los actores y el escenario del mercado, el informe, elaborado por el equipo de Data Bridge Market Research, también incluye un análisis exhaustivo de expertos, epidemiología de pacientes, análisis de cartera de clientes, análisis de precios y el marco regulatorio.

Alcance del informe y segmentación del mercado

|

Métrica del informe |

Detalles |

|

Período de pronóstico |

2022 a 2029 |

|

Año base |

2021 |

|

Años históricos |

2020 (personalizable para 2014-2019) |

|

Unidades cuantitativas |

Ingresos en miles de millones de USD, volúmenes en unidades, precios en USD |

|

Segmentos cubiertos |

Tipo (Cobertura vitalicia, Seguro a término), Grupo de edad (Menor, Adulto, Adulto mayor), Proveedor de servicios (Microseguros (Comercialmente viables), Microseguros con ayuda/apoyo gubernamental), Tipo de modelo (Modelo de agente asociado, Modelo de servicio completo, Modelo impulsado por el proveedor, Modelo comunitario/mutual, Otros), Canal de distribución (Venta directa, Instituciones financieras, Comercio electrónico, Hospitales, Clínicas, Otros) |

|

Países cubiertos |

EE. UU., Canadá y México en América del Norte, Alemania, Francia, Reino Unido, Países Bajos, Suiza, Bélgica, Rusia, Italia, España, Turquía, Resto de Europa en Europa, China, Japón, India, Corea del Sur, Singapur, Malasia, Australia, Tailandia, Indonesia, Filipinas, Resto de Asia-Pacífico (APAC) en Asia-Pacífico (APAC), Arabia Saudita, Emiratos Árabes Unidos, Sudáfrica, Egipto, Israel, Resto de Medio Oriente y África (MEA) como parte de Medio Oriente y África (MEA), Brasil, Argentina y Resto de Sudamérica como parte de Sudamérica |

|

Actores del mercado cubiertos |

HDFC Ergo General Insurance Company Limited (India), Hollard (Países Bajos), MicroEnsure Holdings Limited (Reino Unido), Comisión Nacional de Seguros (India), Standard Chartered Bank (Reino Unido), Wells Fargo (EE. UU.), SAC Banco do Nordeste (Brasil), MetLife Services and Solutions, LLC (EE. UU.), Bandhan Bank (India), ICICI Bank (India), Tata AIA Life (India) |

|

Oportunidades de mercado |

|

Definición de mercado

Los microseguros ofrecen cobertura a hogares de bajos ingresos o a personas con pocos ahorros. Están diseñados específicamente para activos de bajo valor y para cubrir indemnizaciones por enfermedad, lesiones o fallecimiento. Al igual que los seguros convencionales, los microseguros cubren una amplia gama de riesgos, incluyendo riesgos para la salud y la propiedad. Estos riesgos incluyen, entre otros, seguros de cosechas, seguros de ganado, seguros contra incendio o robo, seguros de salud, seguros de vida a término, seguros contra fallecimiento, seguros contra discapacidad y seguros contra catástrofes naturales.

Dinámica del mercado de microseguros

Conductores

- Aumento de las iniciativas gubernamentales

Los factores que impulsan el crecimiento del mercado incluyen el aumento de las iniciativas gubernamentales para desarrollar políticas de reembolso de procedimientos quirúrgicos, el aumento de la población geriátrica, el aumento de la incidencia de enfermedades crónicas, el aumento del costo de los servicios de salud y el crecimiento del PIB y del gasto en salud a nivel mundial. El mercado de microseguros se expandirá entre 2022 y 2029 como resultado de nuevas oportunidades y el aumento del gasto médico.

- Aumentar la accesibilidad a los servicios financieros

Los principales impulsores del crecimiento del mercado son la expansión global del sector asegurador y la creciente disponibilidad de servicios financieros para todos los estratos sociales. El mercado también se ve impactado positivamente por innovaciones recientes, como los modelos peer-to-peer y otros modelos de seguros similares y accesibles para el consumidor.

- Mejora en la experiencia del cliente

Los hogares de bajos ingresos reciben cobertura de seguros a través de microseguros, dado que sus opciones de ingresos son limitadas. Además, los microseguros ofrecen planes de seguro claros y asequibles entre el proveedor de servicios y la aseguradora, lo que impulsa la expansión del mercado. Para mejorar la experiencia del cliente y desarrollar una cadena de valor sostenible para las empresas de microseguros, muchas organizaciones también están implementando plataformas de interacción multicanal y redes virtuales, lo que genera buenas perspectivas para el sector.

Oportunidades

Los microseguros son cada vez más populares gracias a su accesibilidad y su funcionamiento abierto, lo que beneficia a los consumidores. Además, varias organizaciones utilizan plataformas multicanal y redes virtuales para crear una cadena de valor para la industria de los microseguros y ofrecer incentivos. Otro factor que impulsa la expansión del sector de los microseguros es la aparición de planes de seguros accesibles para el consumidor, como el modelo entre pares. La monitorización automatizada de carteras es cada vez más popular entre las empresas, ya que les permite realizar un seguimiento de los flujos de crédito de sus clientes, controlar su progreso y actuar de inmediato. Al reducir sus riesgos, las empresas de microseguros pueden aumentar sus ingresos y beneficios.

Restricciones/Desafíos

- Alto costo

El aumento del costo de los productos de seguros de salud junto con regulaciones estrictas y tiempos más largos para el reembolso de reclamos obstaculizarán el crecimiento del mercado de microseguros en el período de pronóstico 2022-2029.

Este informe del mercado de microseguros proporciona detalles sobre los últimos desarrollos, regulaciones comerciales, análisis de importación y exportación, análisis de producción, optimización de la cadena de valor, cuota de mercado, impacto de los actores del mercado nacional y local, análisis de oportunidades en términos de nuevas fuentes de ingresos, cambios en las regulaciones del mercado, análisis estratégico del crecimiento del mercado, tamaño del mercado, crecimiento de la categoría, nichos de aplicación y dominio, aprobaciones y lanzamientos de productos, expansiones geográficas e innovaciones tecnológicas en el mercado. Para obtener más información sobre el mercado de microseguros, contacte con Data Bridge Market Research para obtener un informe analítico. Nuestro equipo le ayudará a tomar decisiones informadas para impulsar el crecimiento del mercado.

El impacto de la COVID-19 en el mercado de microseguros

La pandemia de COVID-19 afectó negativamente la expansión del sector de los microseguros. La aceptación de la cobertura de seguros disminuyó debido a diversos problemas inesperados derivados de la epidemia, como las restricciones a la movilidad humana por motivos de seguridad. Sin embargo, las pólizas de microseguros se adoptaron en las economías emergentes gracias a la continua digitalización y al creciente conocimiento de los consumidores sobre las diferentes pólizas de seguro. Por consiguiente, se prevé que este desarrollo impulse el crecimiento del mercado durante el período de pronóstico.

Desarrollo reciente

- En abril de 2021, con el fin de expandir los microseguros en la nación y crear nuevos productos de seguros para el mercado de Tanzania, Micro Insurance y TanManagement Insurance Brokers, una empresa de Tanzania, establecieron una cooperación.

Alcance del mercado global de microseguros

El mercado de microseguros se segmenta por tipo, grupo de edad, producto, proveedor, canal de distribución y modelo. El crecimiento de estos segmentos le permitirá analizar segmentos de crecimiento reducido en las industrias y brindar a los usuarios una valiosa visión general del mercado y perspectivas que les ayudarán a tomar decisiones estratégicas para identificar las principales aplicaciones del mercado.

Tipo

- Cobertura de por vida

- Seguro de término

Grupo de edad

- Menor

- Adulto

- Personas mayores

Producto

- Seguro de propiedad

- Seguro de salud

- Seguro de vida

- Seguro de índice

- Seguro por muerte accidental e incapacidad

- Otros

Proveedor

- Microseguros (comercialmente viables)

- Microseguros a través de ayuda/apoyo gubernamental

Canal de distribución

- Ventas directas

- Instituciones financieras

- Comercio electrónico

- Hospitales

- Clínicas

- Otros

Modelo

- Modelo de agente asociado

- Modelo de servicio completo

- Modelo impulsado por el proveedor

- Modelo comunitario/mutuo

- Otros

Análisis y perspectivas regionales del mercado de microseguros

Se analiza el mercado de microseguros y se proporcionan información sobre el tamaño del mercado y las tendencias por país, tipo, grupo de edad, producto, proveedor, canal de distribución y modelo como se menciona anteriormente.

Los países cubiertos en el informe del mercado de microseguros son EE. UU., Canadá y México en América del Norte, Alemania, Francia, Reino Unido, Países Bajos, Suiza, Bélgica, Rusia, Italia, España, Turquía, Resto de Europa en Europa, China, Japón, India, Corea del Sur, Singapur, Malasia, Australia, Tailandia, Indonesia, Filipinas, Resto de Asia-Pacífico (APAC) en Asia-Pacífico (APAC), Arabia Saudita, Emiratos Árabes Unidos, Sudáfrica, Egipto, Israel, Resto de Medio Oriente y África (MEA) como parte de Medio Oriente y África (MEA), Brasil, Argentina y Resto de América del Sur como parte de América del Sur.

América del Norte domina el mercado de microseguros debido al creciente número de población geriátrica junto con la adopción de tecnología médica innovadora.

Asia-Pacífico domina el mercado de microseguros debido a la mejora de las economías nacionales, el aumento de la población de bajos ingresos y el desarrollo normativo y legislativo regional.

La sección de países del informe también presenta los factores que impactan en cada mercado y los cambios en la regulación nacional que impactan las tendencias actuales y futuras del mercado. Datos como el análisis de la cadena de valor aguas abajo y aguas arriba, las tendencias técnicas, el análisis de las cinco fuerzas de Porter y los estudios de caso son algunos de los indicadores utilizados para pronosticar el escenario del mercado en cada país. Asimismo, se consideran la presencia y disponibilidad de marcas globales y los desafíos que enfrentan debido a la alta o escasa competencia de marcas locales y nacionales, el impacto de los aranceles nacionales y las rutas comerciales, al proporcionar un análisis de pronóstico de los datos nacionales.

Análisis del panorama competitivo y la cuota de mercado de los microseguros

El panorama competitivo del mercado de microseguros ofrece detalles por competidor. Se incluye información general de la empresa, sus estados financieros, ingresos generados, potencial de mercado, inversión en investigación y desarrollo, nuevas iniciativas de mercado, presencia global, plantas de producción, capacidad de producción, fortalezas y debilidades de la empresa, lanzamiento de productos, alcance y variedad de productos, y dominio de las aplicaciones. Los datos anteriores se refieren únicamente al enfoque de las empresas en el mercado de microseguros.

Algunos de los principales actores que operan en el mercado de microseguros son:

- Compañía de seguros generales HDFC Ergo Limited (India)

- Hollard (Países Bajos)

- MicroEnsure Holdings Limited (Reino Unido)

- Comisión Nacional de Seguros (India)

- Standard Chartered Bank (Reino Unido)

- Wells Fargo (EE. UU.)

- SAC Banco do Nordeste (Brasil)

- MetLife Services and Solutions, LLC (EE. UU.)

- Banco Bandhan (India)

- Banco ICICI (India)

- Tata AIA Life (India)

SKU-

Obtenga acceso en línea al informe sobre la primera nube de inteligencia de mercado del mundo

- Panel de análisis de datos interactivo

- Panel de análisis de empresas para oportunidades con alto potencial de crecimiento

- Acceso de analista de investigación para personalización y consultas

- Análisis de la competencia con panel interactivo

- Últimas noticias, actualizaciones y análisis de tendencias

- Aproveche el poder del análisis de referencia para un seguimiento integral de la competencia

Tabla de contenido

1 INTRODUCTION

1.1 OBJECTIVES OF THE STUDY

1.2 MARKET DEFINITION

1.3 OVERVIEW OF GLOBAL MICROINSURANCE MARKET

1.4 CURRENCY AND PRICING

1.5 LIMITATION

1.6 MARKETS COVERED

2 MARKET SEGMENTATION

2.1 KEY TAKEAWAYS

2.2 ARRIVING AT THE GLOBAL MICROINSURANCE MARKET SIZE

2.2.1 VENDOR POSITIONING GRID

2.2.2 TECHNOLOGY LIFE LINE CURVE

2.2.3 TRIPOD DATA VALIDATION MODEL

2.2.4 MARKET GUIDE

2.2.5 MULTIVARIATE MODELLING

2.2.6 TOP TO BOTTOM ANALYSIS

2.2.7 CHALLENGE MATRIX

2.2.8 APPLICATION COVERAGE GRID

2.2.9 STANDARDS OF MEASUREMENT

2.2.10 VENDOR SHARE ANALYSIS

2.2.11 DATA POINTS FROM KEY PRIMARY INTERVIEWS

2.2.12 DATA POINTS FROM KEY SECONDARY DATABASES

2.3 GLOBAL MICROINSURANCE MARKET: RESEARCH SNAPSHOT

2.4 ASSUMPTIONS

3 MARKET OVERVIEW

3.1 DRIVERS

3.2 RESTRAINTS

3.3 OPPORTUNITIES

3.4 CHALLENGES

4 EXECUTIVE SUMMARY

5 PREMIUM INSIGHTS

5.1 REGULATORY FRAMEWORK

5.2 PORTERS FIVE FORCE MODELS

5.3 VALUE CHAIN ANALYSIS

6 GLOBAL MICROINSURANCE MARKET, BY TYPE

6.1 OVERVIEW

6.2 LIFETIME COVERAGE

6.3 TERM INSURANCE

7 GLOBAL MICROINSURANCE MARKET, BY PRODUCT

7.1 OVERVIEW

7.2 LIFE INSURANCE

7.2.1 CREDIT

7.2.2 SECURITY

7.2.3 SAVINGS

7.3 HEALTH INSURANCE

7.4 PROPERTY INSURANCE

7.5 AGRICULTURE/INDEX INSURANCE

7.6 ACCIDENTAL DEATH AND DISABILITY INSURANCE

7.7 OTHERS

8 GLOBAL MICROINSURANCE MARKET, BY BREAK UP MODEL

8.1 OVERVIEW

8.2 PARTNER AGENT MODEL

8.3 FULL-SERVICE MODEL

8.4 PROVIDER DRIVEN MODEL

8.5 COMMUNITY-BASED/MUTUAL MODEL

8.6 OTHERS

9 GLOBAL MICROINSURANCE MARKET, BY PROVIDER

9.1 OVERVIEW

9.2 MICROINSURANCE (COMMERCIALLY VIABLE)

9.3 MICROINSURANCE THROUGH AID/GOVERNMENT SUPPORT

10 GLOBAL MICROINSURANCE MARKET, BY RISK COVERAGE

10.1 OVERVIEW

10.2 DEATH

10.3 ILLNESS

10.4 ACCIDENT

10.5 PROPERTY DAMAGE

10.6 UNEMPLOYMENT

10.7 CROP FAILURE

10.8 LOSS OF LIVESTOCK

10.9 OTHERS

11 GLOBAL MICROINSURANCE MARKET, BY REGION COVERAGE

11.1 OVERVIEW

11.2 URBAN

11.3 RURAL

11.4 OTHERS

12 GLOBAL MICROINSURANCE MARKET, BY AGE GROUP

12.1 OVERVIEW

12.2 MINOR

12.3 ADULT

12.4 SENIOR CITIZENS

13 GLOBAL MICROINSURANCE MARKET, BY DISTRIBUTION CHANNEL

13.1 OVERVIEW

13.2 DIRECT SALES

13.3 FINANCIAL INSTITUTIONS

13.4 E-COMMERCE

13.5 HOSPITALS

13.6 CLINICS

13.7 OTHERS

14 GLOBAL MICROINSURANCE MARKET, BY COUNTRY

14.1 GLOBAL MICROINSURANCE MARKET (ALL SEGMENTATION PROVIDED ABOVE IS REPRESENTED IN THIS CHAPTER BY COUNTRY)

14.1.1 NORTH AMERICA

14.1.1.1. U.S.

14.1.1.2. CANADA

14.1.1.3. MEXICO

14.1.2 EUROPE

14.1.2.1. GERMANY

14.1.2.2. FRANCE

14.1.2.3. U.K.

14.1.2.4. ITALY

14.1.2.5. SPAIN

14.1.2.6. RUSSIA

14.1.2.7. TURKEY

14.1.2.8. NETHERLANDS

14.1.2.9. SWITZERLAND

14.1.2.10. REST OF EUROPE

14.1.3 ASIA-PACIFIC

14.1.3.1. JAPAN

14.1.3.2. CHINA

14.1.3.3. SOUTH KOREA

14.1.3.4. INDIA

14.1.3.5. AUSTRALIA

14.1.3.6. SINGAPORE

14.1.3.7. THAILAND

14.1.3.8. MALAYSIA

14.1.3.9. INDONESIA

14.1.3.10. PHILIPPINES

14.1.3.11. REST OF ASIA-PACIFIC

14.1.4 SOUTH AMERICA

14.1.4.1. BRAZIL

14.1.4.2. ARGENTINA

14.1.4.3. REST OF SOUTH AMERICA

14.1.5 MIDDLE EAST AND AFRICA

14.1.5.1. SOUTH AFRICA

14.1.5.2. SAUDI ARABIA

14.1.5.3. UAE

14.1.5.4. EGYPT

14.1.5.5. ISRAEL

14.1.5.6. REST OF MIDDLE EAST AND AFRICA

14.1.6 KEY PRIMARY INSIGHTS: BY MAJOR COUNTRIES

15 GLOBAL MICROINSURANCE MARKET, COMPANY LANDSCAPE

15.1 COMPANY SHARE ANALYSIS: GLOBAL

15.2 COMPANY SHARE ANALYSIS: NORTH AMERICA

15.3 COMPANY SHARE ANALYSIS: EUROPE

15.4 COMPANY SHARE ANALYSIS: ASIA-PACIFIC

15.5 MERGERS & ACQUISITIONS

15.6 NEW PRODUCT DEVELOPMENT & APPROVALS

15.7 EXPANSIONS

15.8 REGULATORY CHANGES

15.9 PARTNERSHIP AND OTHER STRATEGIC DEVELOPMENTS

16 GLOBAL MICROINSURANCE MARKET, SWOT AND DBR ANALYSIS

17 GLOBAL MICROINSURANCE MARKET, COMPANY PROFILE

17.1 HDFC ERGO GENERAL INSURANCE COMPANY LIMITED,

17.1.1 COMPANY OVERVIEW

17.1.2 REVENUE ANALYSIS

17.1.3 GEOGRAPHIC PRESENCE

17.1.4 PRODUCT PORTFOLIO

17.1.5 RECENT DEVELOPMENTS

17.2 HOLLARD

17.2.1 COMPANY OVERVIEW

17.2.2 REVENUE ANALYSIS

17.2.3 GEOGRAPHIC PRESENCE

17.2.4 PRODUCT PORTFOLIO

17.2.5 RECENT DEVELOPMENTS

17.3 MICROENSURE HOLDINGS LIMITED

17.3.1 COMPANY OVERVIEW

17.3.2 REVENUE ANALYSIS

17.3.3 GEOGRAPHIC PRESENCE

17.3.4 PRODUCT PORTFOLIO

17.3.5 RECENT DEVELOPMENTS

17.4 NSIA INSURANCE

17.4.1 COMPANY OVERVIEW

17.4.2 REVENUE ANALYSIS

17.4.3 GEOGRAPHIC PRESENCE

17.4.4 PRODUCT PORTFOLIO

17.4.5 RECENT DEVELOPMENTS

17.5 STANDARD CHARTERED BANK

17.5.1 COMPANY OVERVIEW

17.5.2 REVENUE ANALYSIS

17.5.3 GEOGRAPHIC PRESENCE

17.5.4 PRODUCT PORTFOLIO

17.5.5 RECENT DEVELOPMENTS

17.6 WELLS FARGO

17.6.1 COMPANY OVERVIEW

17.6.2 REVENUE ANALYSIS

17.6.3 GEOGRAPHIC PRESENCE

17.6.4 PRODUCT PORTFOLIO

17.6.5 RECENT DEVELOPMENTS

17.7 SAC BANCO DO NORDESTE

17.7.1 COMPANY OVERVIEW

17.7.2 REVENUE ANALYSIS

17.7.3 GEOGRAPHIC PRESENCE

17.7.4 PRODUCT PORTFOLIO

17.7.5 RECENT DEVELOPMENTS

17.8 METLIFE

17.8.1 COMPANY OVERVIEW

17.8.2 REVENUE ANALYSIS

17.8.3 GEOGRAPHIC PRESENCE

17.8.4 PRODUCT PORTFOLIO

17.8.5 RECENT DEVELOPMENTS

17.9 ICICI BANK

17.9.1 COMPANY OVERVIEW

17.9.2 REVENUE ANALYSIS

17.9.3 GEOGRAPHIC PRESENCE

17.9.4 PRODUCT PORTFOLIO

17.9.5 RECENT DEVELOPMENTS

17.1 TATA AIA LIFE

17.10.1 COMPANY OVERVIEW

17.10.2 REVENUE ANALYSIS

17.10.3 GEOGRAPHIC PRESENCE

17.10.4 PRODUCT PORTFOLIO

17.10.5 RECENT DEVELOPMENTS

17.11 BAJAJ ALLIANZ

17.11.1 COMPANY OVERVIEW

17.11.2 REVENUE ANALYSIS

17.11.3 GEOGRAPHIC PRESENCE

17.11.4 PRODUCT PORTFOLIO

17.11.5 RECENT DEVELOPMENTS

17.12 AMHARA CREDIT AND SAVINGS INSTITUTION

17.12.1 COMPANY OVERVIEW

17.12.2 REVENUE ANALYSIS

17.12.3 GEOGRAPHIC PRESENCE

17.12.4 PRODUCT PORTFOLIO

17.12.5 RECENT DEVELOPMENTS

17.13 ALBARAKA

17.13.1 COMPANY OVERVIEW

17.13.2 REVENUE ANALYSIS

17.13.3 GEOGRAPHIC PRESENCE

17.13.4 PRODUCT PORTFOLIO

17.13.5 RECENT DEVELOPMENTS

17.14 BANCO DO NORDESTE

17.14.1 COMPANY OVERVIEW

17.14.2 REVENUE ANALYSIS

17.14.3 GEOGRAPHIC PRESENCE

17.14.4 PRODUCT PORTFOLIO

17.14.5 RECENT DEVELOPMENTS

17.15 BANDHAN FINANCIAL SERVICES

17.15.1 COMPANY OVERVIEW

17.15.2 REVENUE ANALYSIS

17.15.3 GEOGRAPHIC PRESENCE

17.15.4 PRODUCT PORTFOLIO

17.15.5 RECENT DEVELOPMENTS

17.16 FUNDACION DE LA MUJER

17.16.1 COMPANY OVERVIEW

17.16.2 REVENUE ANALYSIS

17.16.3 GEOGRAPHIC PRESENCE

17.16.4 PRODUCT PORTFOLIO

17.16.5 RECENT DEVELOPMENTS

17.17 ASA

17.17.1 COMPANY OVERVIEW

17.17.2 REVENUE ANALYSIS

17.17.3 GEOGRAPHIC PRESENCE

17.17.4 PRODUCT PORTFOLIO

17.17.5 RECENT DEVELOPMENTS

17.18 AL AMANA MICROFINANCE

17.18.1 COMPANY OVERVIEW

17.18.2 REVENUE ANALYSIS

17.18.3 GEOGRAPHIC PRESENCE

17.18.4 PRODUCT PORTFOLIO

17.18.5 RECENT DEVELOPMENTS

17.19 FUNDACION WWB COLOMBIA

17.19.1 COMPANY OVERVIEW

17.19.2 REVENUE ANALYSIS

17.19.3 GEOGRAPHIC PRESENCE

17.19.4 PRODUCT PORTFOLIO

17.19.5 RECENT DEVELOPMENTS

17.2 PROTECTA

17.20.1 COMPANY OVERVIEW

17.20.2 REVENUE ANALYSIS

17.20.3 GEOGRAPHIC PRESENCE

17.20.4 PRODUCT PORTFOLIO

17.20.5 RECENT DEVELOPMENTS

17.21 HOLLARD GROUP

17.21.1 COMPANY OVERVIEW

17.21.2 REVENUE ANALYSIS

17.21.3 GEOGRAPHIC PRESENCE

17.21.4 PRODUCT PORTFOLIO

17.21.5 RECENT DEVELOPMENTS

17.22 STANDARD CHARTERED PLC

17.22.1 COMPANY OVERVIEW

17.22.2 REVENUE ANALYSIS

17.22.3 GEOGRAPHIC PRESENCE

17.22.4 PRODUCT PORTFOLIO

17.22.5 RECENT DEVELOPMENTS

*NOTE: THE COMPANIES PROFILED IS NOT EXHAUSTIVE LIST AND IS AS PER OUR PREVIOUS CLIENT REQUIREMENT. WE PROFILE MORE THAN 100 COMPANIES IN OUR STUDY AND HENCE THE LIST OF COMPANIES CAN BE MODIFIED OR REPLACED ON REQUEST RELATED REPORTS

18 CONCLUSION

19 QUESTIONNAIRE

20 ABOUT DATA BRIDGE MARKET RESEARCH

Metodología de investigación

La recopilación de datos y el análisis del año base se realizan utilizando módulos de recopilación de datos con muestras de gran tamaño. La etapa incluye la obtención de información de mercado o datos relacionados a través de varias fuentes y estrategias. Incluye el examen y la planificación de todos los datos adquiridos del pasado con antelación. Asimismo, abarca el examen de las inconsistencias de información observadas en diferentes fuentes de información. Los datos de mercado se analizan y estiman utilizando modelos estadísticos y coherentes de mercado. Además, el análisis de la participación de mercado y el análisis de tendencias clave son los principales factores de éxito en el informe de mercado. Para obtener más información, solicite una llamada de un analista o envíe su consulta.

La metodología de investigación clave utilizada por el equipo de investigación de DBMR es la triangulación de datos, que implica la extracción de datos, el análisis del impacto de las variables de datos en el mercado y la validación primaria (experto en la industria). Los modelos de datos incluyen cuadrícula de posicionamiento de proveedores, análisis de línea de tiempo de mercado, descripción general y guía del mercado, cuadrícula de posicionamiento de la empresa, análisis de patentes, análisis de precios, análisis de participación de mercado de la empresa, estándares de medición, análisis global versus regional y de participación de proveedores. Para obtener más información sobre la metodología de investigación, envíe una consulta para hablar con nuestros expertos de la industria.

Personalización disponible

Data Bridge Market Research es líder en investigación formativa avanzada. Nos enorgullecemos de brindar servicios a nuestros clientes existentes y nuevos con datos y análisis que coinciden y se adaptan a sus objetivos. El informe se puede personalizar para incluir análisis de tendencias de precios de marcas objetivo, comprensión del mercado de países adicionales (solicite la lista de países), datos de resultados de ensayos clínicos, revisión de literatura, análisis de mercado renovado y base de productos. El análisis de mercado de competidores objetivo se puede analizar desde análisis basados en tecnología hasta estrategias de cartera de mercado. Podemos agregar tantos competidores sobre los que necesite datos en el formato y estilo de datos que esté buscando. Nuestro equipo de analistas también puede proporcionarle datos en archivos de Excel sin procesar, tablas dinámicas (libro de datos) o puede ayudarlo a crear presentaciones a partir de los conjuntos de datos disponibles en el informe.