North America Digital Payment Market

Tamaño del mercado en miles de millones de dólares

Tasa de crecimiento anual compuesta (CAGR) :

%

USD

50.62 Billion

USD

207.70 Billion

2021

2029

USD

50.62 Billion

USD

207.70 Billion

2021

2029

| 2022 –2029 | |

| USD 50.62 Billion | |

| USD 207.70 Billion | |

|

|

|

|

Mercado de pagos digitales de América del Norte, por oferta (soluciones, servicios), modelo de implementación (local, nube), tamaño de la organización (grandes empresas, pequeñas y medianas empresas [pymes]), modo de pago (tarjetas de pago, punto de venta, servicio de interfaz de pagos unificada (UPI), pago móvil, pago en línea), modo de uso (aplicación móvil, navegador web/de escritorio), tecnología (interfaz de programación de aplicaciones (API), análisis de datos y ML, tecnología de contabilidad digital (DLT), IA e IoT, autenticación biométrica), caso de uso (persona (P/C), comerciante/empresa, gobierno), usuario final (comercial, consumidor): tendencias de la industria y pronóstico hasta 2029.

Análisis y tamaño del mercado de pagos digitales

En 2020, India registró más de 25.600 millones de transacciones digitales en tiempo real. Esto representó un aumento del 70 % con respecto a 2019. Las billeteras móviles, las billeteras digitales y las billeteras electrónicas están ganando popularidad en la era de la rápida digitalización. La rápida integración e interconexión entre los países ha impulsado el atractivo a gran escala de los pagos digitales.

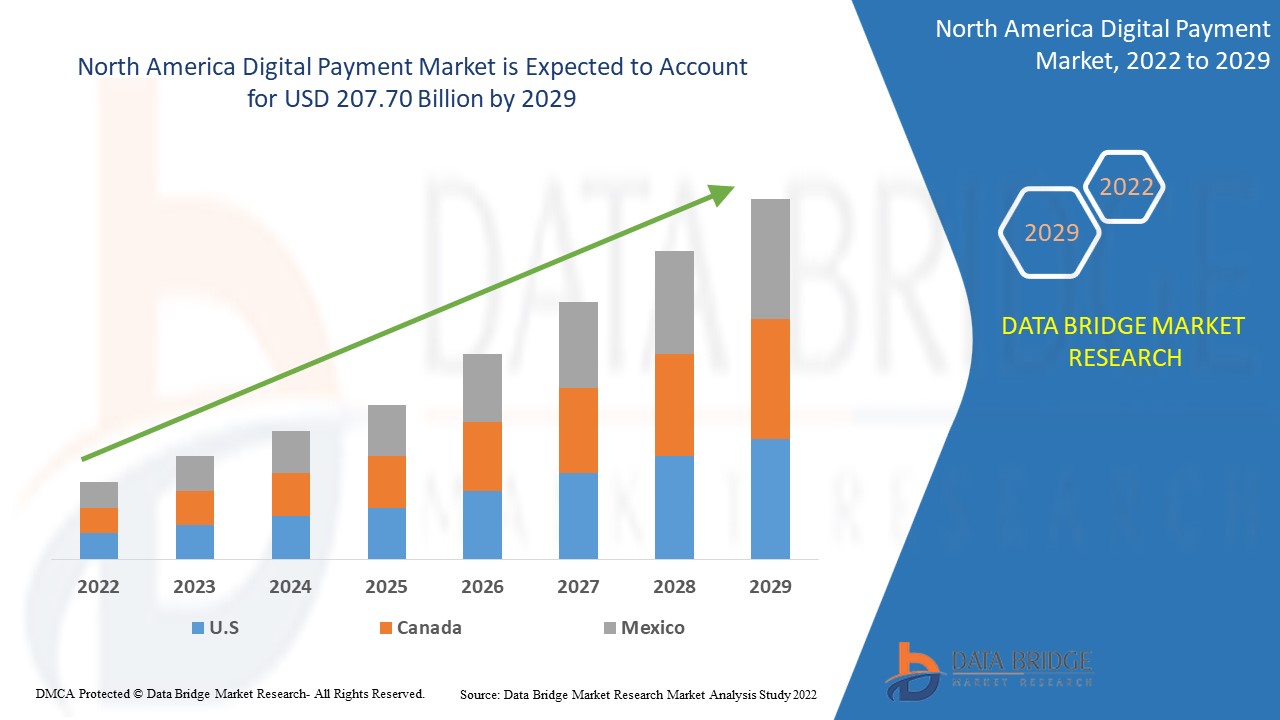

El mercado global de pagos digitales se valoró en 50.620 millones de dólares en 2021 y se prevé que alcance los 207.700 millones de dólares para 2029, registrando una tasa de crecimiento anual compuesta (TCAC) del 19,30 % durante el período de pronóstico 2022-2029. Además de información sobre el mercado, como el valor de mercado, la tasa de crecimiento, los segmentos, la cobertura geográfica, los actores y el escenario del mercado, el informe de mercado elaborado por el equipo de investigación de mercado de Data Bridge incluye un análisis exhaustivo de expertos, análisis de importaciones y exportaciones, análisis de precios, análisis de producción y consumo, y análisis PESTLE.

Alcance y segmentación del mercado de pagos digitales

|

Métrica del informe |

Detalles |

|

Período de pronóstico |

2022 a 2029 |

|

Año base |

2021 |

|

Años históricos |

2020 (personalizable para 2014-2019) |

|

Unidades cuantitativas |

Ingresos en miles de millones de USD, volúmenes en unidades, precios en USD |

|

Segmentos cubiertos |

Oferta (Soluciones, Servicios), Modelo de Implementación (Local, Nube), Tamaño de la Organización (Grandes Empresas, Pequeñas y Medianas Empresas [PYME]), Modo de Pago (Tarjetas de Pago, Punto de Venta, Servicio de Interfaz de Pagos Unificada (UPI), Pago Móvil, Pago en Línea), Modo de Uso (Aplicación Móvil, Escritorio/Navegador Web), Tecnología (Interfaz de Programación de Aplicaciones (API), Análisis de Datos y Aprendizaje Automático (ML), Tecnología de Libro Mayor Digital (DLT), IA e IoT, Autenticación Biométrica), Caso de Uso (Persona (P/C), Comerciante/Empresa, Gobierno), Usuario Final (Comercial, Consumidor) |

|

Países cubiertos |

Estados Unidos, Canadá y México |

|

Actores del mercado cubiertos |

ACI Worldwide (EE. UU.), PayPal, Inc. (EE. UU.), Novatti Group Ltd (Australia), Global Payments Inc. (EE. UU.), Visa (EE. UU.), Stripe, Inc. (Irlanda), Google, LLC (EE. UU.), Finastra (Reino Unido), SAMSUNG (Corea del Sur), Amazon Web Services, Inc. (EE. UU.), Financial Software & Systems Pvt. Ltd. (EE. UU.), Aurus Inc. (EE. UU.), Adyen (Países Bajos), Apple Inc. (EE. UU.), Fiserv, Inc. (EE. UU.), WEX Inc. (EE. UU.), Wirecard (EE. UU.), Mastercard (EE. UU.) |

|

Oportunidades de mercado |

|

Definición de mercado

Un pago digital es un pago electrónico realizado por una parte a otra para la compra de bienes y servicios. Un pago digital implica el cargo del importe en la cuenta del pagador y el abono del mismo importe en la cuenta del beneficiario.

Dinámica del mercado de pagos digitales

Esta sección aborda la comprensión de los factores impulsores, las ventajas, las oportunidades, las limitaciones y los desafíos del mercado. Todo esto se analiza en detalle a continuación:

Conductores

- Iniciativas emergentes para adoptar la interfaz de pagos digitales a nivel mundial

Los esfuerzos globales para adoptar una interfaz de pago unificada, junto con el creciente ritmo de digitalización, especialmente en la región APAC, están impulsando el crecimiento del mercado. Además, la creciente conciencia sobre la seguridad de estas interfaces impulsará el crecimiento del mercado. Asimismo, la creciente tendencia a la digitalización ofrece numerosas oportunidades de crecimiento en el mercado.

- Mayor apoyo por parte del gobierno

El creciente número de iniciativas gubernamentales y políticas de apoyo por parte de los gobiernos central y estatal para promover el crecimiento del mercado, especialmente en la región APAC, ampliará considerablemente su alcance. Los pagos digitales son uno de los principales imperativos de crecimiento para los países de esta región. Por lo tanto, una mayor atención del gobierno generará numerosas oportunidades.

Además, factores como la creciente urbanización, la industrialización y el creciente número de usuarios de teléfonos inteligentes a nivel mundial han contribuido a la expansión general del mercado durante el período de pronóstico. Asimismo, se prevé que el creciente número de plataformas de pago a diario y el aumento de la renta personal disponible impulsen la tasa de crecimiento del mercado.

Oportunidades

- Tendencia creciente de las compras en el comercio electrónico

El creciente número de canales de comercio electrónico, la evolución de los gustos y preferencias de moda de los clientes y la creciente occidentalización influirán positivamente en la tasa de crecimiento del mercado. La creciente proliferación de los principales canales de comercio electrónico, especialmente Amazon, está impulsando este crecimiento.

- Aumento de la adopción de Internet

El creciente acceso a internet de alta velocidad y la mejora de la infraestructura de internet en las economías en desarrollo impulsarán una vez más la tasa de crecimiento del mercado. La penetración de los servicios de internet 4G y 5G ampliará el alcance del crecimiento y la expansión a nivel mundial.

Restricciones/Desafíos

- Vacilación y miedo

La indecisión y el temor de la población de los territorios subdesarrollados del mundo respecto a la seguridad de dichas interfaces frenarán el ritmo de crecimiento. Asimismo, la falta de concienciación y educación, sumada a la deficiente infraestructura bancaria en estas regiones, limitará el alcance del crecimiento.

- Falta de experiencia técnica

La escasez de conocimientos técnicos y de experiencia, especialmente en las economías desarrolladas y en desarrollo, y la falta de estándares globales para los pagos transfronterizos obstaculizarán el crecimiento fluido del valor del mercado. Además, la falta de profesionales cualificados, sumada a la baja experiencia, frenará el crecimiento del mercado.

Este informe sobre el mercado de pagos digitales proporciona detalles sobre los últimos desarrollos, regulaciones comerciales, análisis de importación y exportación, análisis de producción, optimización de la cadena de valor, cuota de mercado, impacto de los actores del mercado nacional y local, análisis de oportunidades en cuanto a nuevas fuentes de ingresos, cambios en las regulaciones del mercado, análisis estratégico del crecimiento del mercado, tamaño del mercado, crecimiento de las categorías de mercado, nichos de aplicación y dominio, aprobaciones y lanzamientos de productos, expansiones geográficas e innovaciones tecnológicas en el mercado. Para obtener más información sobre el mercado de pagos digitales, contacte con Data Bridge Market Research para obtener un informe analítico. Nuestro equipo le ayudará a tomar decisiones informadas para impulsar el crecimiento del mercado.

Impacto de la COVID-19 en el mercado de pagos digitales

La pandemia de COVID-19 ha impulsado la expansión del mercado y el período pospandémico seguirá impulsando su crecimiento. La pandemia ha propiciado la adopción generalizada de sistemas de pago sin contacto, en particular los monederos electrónicos. Si bien la industria manufacturera se vio gravemente afectada, el mercado de pagos digitales experimentó un aumento en el pago de facturas, las transferencias entre pares (P2P) y los pagos entre empresas (C2B) durante el confinamiento.

Desarrollos recientes

- Fiserv presentará EnteractSM, una nueva plataforma de gestión de relaciones con el cliente (CRM) en la nube para instituciones financieras, en noviembre de 2021. Un marco de integración basado en Microsoft Azure, ofrecido por Enteract, permite la integración de procesos en tiempo real entre el core bancario, la gestión de contenido empresarial y los canales digitales. Además, sincroniza los datos de los consumidores con los sistemas back-end.

- Virgin Money y Global Payments Inc. firmaron un contrato en septiembre de 2021 para utilizar la distintiva red bilateral de Global Payments para brindar a los consumidores de Virgin Money acceso a experiencias de pago digitales líderes en la industria en todo el mundo.

- RealNet es una nueva plataforma de software como servicio (SaaS) basada en la nube que permitirá transacciones de cuenta a cuenta (A2A) para empresas, particulares y gobiernos a través de redes de pago en tiempo real. RealNet fue presentado por FIS en abril de 2021.

Alcance del mercado de pagos digitales

El mercado de pagos digitales se segmenta según la oferta, el modelo de implementación, el tamaño de la organización, el modo de pago, el modo de uso, la tecnología, el caso de uso y el usuario final. El crecimiento de estos segmentos le permitirá analizar los segmentos de crecimiento reducido en las industrias y brindar a los usuarios una valiosa visión general del mercado y perspectivas que les permitan tomar decisiones estratégicas para identificar las principales aplicaciones del mercado.

Ofrenda

- Soluciones

- Soluciones de pasarela de pago

- Soluciones de procesamiento de pagos

- Soluciones de billetera de pago

- Soluciones de seguridad de pagos y gestión del fraude

- Soluciones de punto de venta (POS)

- Servicios

- Servicios profesionales

- Consultante

- Implementación

- Soporte y mantenimiento

- Servicios gestionados

Modelo de implementación

- En las instalaciones

- Nube

Tamaño de la organización

- Grandes empresas

- Pequeñas y medianas empresas (PYME)

Modo de pago

- Tarjetas de pago

- Punto de venta

- Servicio de Interfaz de Pagos Unificada (UPI)

- Pago móvil

- Pago en línea

Modo de uso

- Aplicación móvil

- Escritorio/Navegador web

Tecnología

- Interfaz de programación de aplicaciones (API)

- Análisis de datos y aprendizaje automático

- Tecnología de contabilidad digital (DLT)

- IA e IoT

- Autenticación biométrica

Caso de uso

- Persona (P/C)

- Comerciante/Negocio

- Gobierno

Usuario final

- Comercial

- Consumidor

Análisis y perspectivas regionales del mercado de pagos digitales

Se analiza el mercado de pagos digitales y se proporcionan información y tendencias del tamaño del mercado por país, oferta, modelo de implementación, tamaño de la organización, modo de pago, modo de uso, tecnología, caso de uso y usuario final como se mencionó anteriormente.

Los países cubiertos en el informe del mercado de pagos digitales son Estados Unidos, Canadá y México en América del Norte.

Estados Unidos domina el mercado de pagos digitales en Norteamérica gracias a la presencia de importantes actores en la región, como Visa, PayPal Holdings, Inc. y MasterCard. La prevalencia de infraestructura avanzada en la región es otro factor importante que determina su dominio.

La sección de países del informe también presenta los factores que impactan en cada mercado y los cambios en la regulación nacional que impactan las tendencias actuales y futuras del mercado. Datos como el análisis de la cadena de valor aguas abajo y aguas arriba, las tendencias técnicas, el análisis de las cinco fuerzas de Porter y los estudios de caso son algunos de los indicadores utilizados para pronosticar el escenario del mercado en cada país. Asimismo, se consideran la presencia y disponibilidad de marcas globales y los desafíos que enfrentan debido a la alta o escasa competencia de marcas locales y nacionales, el impacto de los aranceles nacionales y las rutas comerciales, al proporcionar un análisis de pronóstico de los datos nacionales.

Análisis del panorama competitivo y la cuota de mercado de los pagos digitales

El panorama competitivo del mercado de pagos digitales ofrece detalles por competidor. Se incluye información general de la empresa, sus estados financieros, ingresos generados, potencial de mercado, inversión en investigación y desarrollo, nuevas iniciativas de mercado, presencia global, plantas de producción, capacidad de producción, fortalezas y debilidades de la empresa, lanzamiento de productos, alcance y variedad de productos, y dominio de las aplicaciones. Los datos anteriores se refieren únicamente al enfoque de las empresas en el mercado de pagos digitales.

Algunos de los principales actores que operan en el mercado de pagos digitales son

- ACI Worldwide (EE. UU.)

- PayPal, Inc. (EE. UU.)

- Novatti Group Ltd (Australia)

- Global Payments Inc. (EE. UU.)

- Visa (EE.UU.)

- Stripe, Inc. (Irlanda)

- Google, LLC (EE. UU.)

- Finastra. (Reino Unido)

- SAMSUNG (Corea del Sur)

- Amazon Web Services, Inc. (EE. UU.)

- Financial Software & Systems Pvt. Ltd. (EE. UU.)

- Aurus Inc. (EE. UU.)

- Adyen (Países Bajos)

- Apple Inc. (EE. UU.)

- Fiserv, Inc. (EE. UU.)

- WEX Inc. (EE. UU.)

- wirecard (EE. UU.)

- Mastercard. (EE. UU.)

SKU-

Obtenga acceso en línea al informe sobre la primera nube de inteligencia de mercado del mundo

- Panel de análisis de datos interactivo

- Panel de análisis de empresas para oportunidades con alto potencial de crecimiento

- Acceso de analista de investigación para personalización y consultas

- Análisis de la competencia con panel interactivo

- Últimas noticias, actualizaciones y análisis de tendencias

- Aproveche el poder del análisis de referencia para un seguimiento integral de la competencia

Tabla de contenido

1 INTRODUCTION

1.1 OBJECTIVES OF THE STUDY

1.2 MARKET DEFINITION

1.3 OVERVIEW OF NORTH AMERICA DIGITAL PAYMENT MARKET

1.4 CURRENCY AND PRICING

1.5 LIMITATION

1.6 MARKETS COVERED

2 MARKET SEGMENTATION

2.1 KEY TAKEAWAYS

2.2 ARRIVING AT THE NORTH AMERICA DIGITAL PAYMENT MARKET

2.2.1 VENDOR POSITIONING GRID

2.2.2 TECHNOLOGY LIFE LINE CURVE

2.2.3 MARKET GUIDE

2.2.4 COMAPANY MARKET SHARE ANALYSIS

2.2.5 MULTIVARIATE MODELLING

2.2.6 TOP TO BOTTOM ANALYSIS

2.2.7 STANDARDS OF MEASUREMENT

2.2.8 VENDOR SHARE ANALYSIS

2.2.9 DATA POINTS FROM KEY PRIMARY INTERVIEWS

2.2.10 DATA POINTS FROM KEY SECONDARY DATABASES

2.3 NORTH AMERICA DIGITAL PAYMENT MARKET: RESEARCH SNAPSHOT

2.4 ASSUMPTIONS

3 MARKET OVERVIEW

3.1 DRIVERS

3.2 RESTRAINTS

3.3 OPPORTUNITIES

3.4 CHALLENGES

4 EXECUTIVE SUMMARY

5 PREMIUM INSIGHTS

5.1 PORTERS FIVE FORCES

5.2 REGULATORY STANDARDS

5.3 TECHNOLOGICAL TRENDS

5.3.1 APPLICATION PROGRAMMING INTERFACE (API)

5.3.2 DATA ANALYTICS AND ML

5.3.3 DIGITAL LEDGER TECHNOLOGY (DLT)

5.3.4 AI AND IOT

5.3.5 BIOMETRIC AUTHENTICATION

5.4 VALUE CHAIN ANALYSIS

5.5 PATENT ANALYSIS

5.6 KEY STRATEGIC INITIATIVES

5.7 USE CASES

5.8 COMPANY COMPARITIVE ANALYSIS

6 NORTH AMERICA DIGITAL PAYMENT MARKET, BY OFFERING

6.1 OVERVIEW

6.2 SOLUTION

6.2.1 PAYMENT GATEWAY

6.2.2 PAYMENT PROCESSING

6.2.3 PAYMENT SECURITY & FRAUD MANAGEMENT

6.2.4 PAYMENT WALLET SOLUTIONS

6.2.5 TRANSACTION RISK MANAGEMENT

6.2.6 POS SOLUTIONS

6.2.7 OTHERS

6.3 SERVICES

6.3.1 MANAGED SERVICES

6.3.2 PROFESSIONAL SERVICES

6.3.2.1. TRAINING & CONSULTING

6.3.2.2. IMPLEMENTATION& INTEGRATION

6.3.2.3. SUPPORT & MAINTENANCE

7 NORTH AMERICA DIGITAL PAYMENT MARKET, BY DEPLOYMENT MODEL

7.1 OVERVIEW

7.2 ON-PREMISE

7.3 CLOUD

8 NORTH AMERICA DIGITAL PAYMENT MARKET, BY MODE OF PAYMENT

8.1 OVERVIEW

8.2 PAYMENT CARD

8.2.1 DEBIT CARD

8.2.2 CREDIT CARD

8.2.3 CHARGE CARD

8.2.4 FLEET CARD

8.2.5 GIFT CARD

8.2.6 STORE CARD

8.3 POINT OF SALE

8.3.1 CONTACTLESS PAYMENT

8.3.2 CONTACT PAYMENT

8.4 UNIFIED PAYMENTS INTERFACE (UPI) SERVICE

8.4.1 INDEPENDENT MODE

8.4.2 EMBEDDED MODE

8.5 MOBILE PAYMENT

8.5.1 MOBILE WALLET

8.5.1.1. OPEN WALLET

8.5.1.2. CLOSED WALLET

8.5.1.3. SEMI CLOSED WALLET

8.5.2 MOBILE MONEY

8.6 ONLINE PAYMENT

8.6.1 DIGITAL CURRENCIES

8.6.2 NET BANKING

8.6.2.1. FUND TRANSFER

8.6.2.1.1. NATIONAL ELECTRONIC FUND TRANSFER (NEFT)

8.6.2.1.2. IMMEDIATE PAYMENT SERVICE (IMPS)

8.6.2.1.3. REAL TIME GROSS SETTLEMENT (RTGS)

8.6.2.1.4. ELECTRONIC CLEARING SYSTEM (ECS)

8.6.2.2. BILL PAYMENT SERVICE

8.6.2.3. RAILWAY PASS

8.6.2.4. PREPAID PHONE RECHARGE

8.6.3 DIGITAL WALLETS

8.6.4 PREPAID CARDS

8.6.5 OTHERS

9 NORTH AMERICA DIGITAL PAYMENT MARKET, BY MODE OF USAGE

9.1 OVERVIEW

9.2 MOBILE APPLICATION

9.3 DESKTOP/WEB BROWSER

10 NORTH AMERICA DIGITAL PAYMENT MARKET, BY ORGANIZATION SIZE

10.1 OVERVIEW

10.2 SMALL & MEDIUM ORGANIZATION

10.3 LARGE ORGANIZATION

11 NORTH AMERICA DIGITAL PAYMENT MARKET, BY USE CASE

11.1 OVERVIEW

11.2 PERSON (P/C)

11.3 MERCHANT/ BUSINESS

11.4 GOVERNEMNT

12 NORTH AMERICA DIGITAL PAYMENT MARKET, BY TRANSACTION TYPE

12.1 OVERVIEW

12.2 DOMESTIC

12.3 CROSS BORDER

13 NORTH AMERICA DIGITAL PAYMENT MARKET, BY END-USER

13.1 OVERVIEW

13.2 COMMERCIAL

13.2.1 BANKING, FINANCIAL SERVICES AND INSURANCE (BFSI)

13.2.1.1. BY OFFERING

13.2.1.1.1. SOLUTIONS

13.2.1.1.2. SERVICES

13.2.1.2. BY MODE OF PAYMENT

13.2.1.2.1. PAYMENT CARD

13.2.1.2.2. POINT OF SALE

13.2.1.2.3. UNIFIED PAYMENTS INTERFACE (UPI) SERVICE

13.2.1.2.4. MOBILE PAYMENT

13.2.1.2.5. ONLINE PAYMENT

13.2.2 HEALTHCARE

13.2.2.1. BY OFFERING

13.2.2.1.1. SOLUTIONS

13.2.2.1.2. SERVICES

13.2.2.2. BY MODE OF PAYMENT

13.2.2.2.1. PAYMENT CARD

13.2.2.2.2. POINT OF SALE

13.2.2.2.3. UNIFIED PAYMENTS INTERFACE (UPI) SERVICE

13.2.2.2.4. MOBILE PAYMENT

13.2.2.2.5. ONLINE PAYMENT

13.2.3 IT & TELECOM

13.2.3.1. BY OFFERING

13.2.3.1.1. SOLUTIONS

13.2.3.1.2. SERVICES

13.2.3.2. BY MODE OF PAYMENT

13.2.3.2.1. PAYMENT CARD

13.2.3.2.2. POINT OF SALE

13.2.3.2.3. UNIFIED PAYMENTS INTERFACE (UPI) SERVICE

13.2.3.2.4. MOBILE PAYMENT

13.2.3.2.5. ONLINE PAYMENT

13.2.4 RESTAURANTS

13.2.4.1. BY OFFERING

13.2.4.1.1. SOLUTIONS

13.2.4.1.2. SERVICES

13.2.4.2. BY MODE OF PAYMENT

13.2.4.2.1. PAYMENT CARD

13.2.4.2.2. POINT OF SALE

13.2.4.2.3. UNIFIED PAYMENTS INTERFACE (UPI) SERVICE

13.2.4.2.4. MOBILE PAYMENT

13.2.4.2.5. ONLINE PAYMENT

13.2.5 HOSPITALITY

13.2.5.1. BY OFFERING

13.2.5.1.1. SOLUTIONS

13.2.5.1.2. SERVICES

13.2.5.2. BY MODE OF PAYMENT

13.2.5.2.1. PAYMENT CARD

13.2.5.2.2. POINT OF SALE

13.2.5.2.3. UNIFIED PAYMENTS INTERFACE (UPI) SERVICE

13.2.5.2.4. MOBILE PAYMENT

13.2.5.2.5. ONLINE PAYMENT

13.2.6 AUTOMOTIVE

13.2.6.1. BY OFFERING

13.2.6.1.1. SOLUTIONS

13.2.6.1.2. SERVICES

13.2.6.2. BY MODE OF PAYMENT

13.2.6.2.1. PAYMENT CARD

13.2.6.2.2. POINT OF SALE

13.2.6.2.3. UNIFIED PAYMENTS INTERFACE (UPI) SERVICE

13.2.6.2.4. MOBILE PAYMENT

13.2.6.2.5. ONLINE PAYMENT

13.2.7 MEDIA& ENTERTAINMENT

13.2.7.1. BY OFFERING

13.2.7.1.1. SOLUTIONS

13.2.7.1.2. SERVICES

13.2.8 RETAIL & ECOMMERCE

13.2.8.1. BY OFFERING

13.2.8.1.1. SOLUTIONS

13.2.8.1.2. SERVICES

13.2.8.2. BY MODE OF PAYMENT

13.2.8.2.1. PAYMENT CARD

13.2.8.2.2. POINT OF SALE

13.2.8.2.3. UNIFIED PAYMENTS INTERFACE (UPI) SERVICE

13.2.8.2.4. MOBILE PAYMENT

13.2.8.2.5. ONLINE PAYMENT

13.2.9 TRANSPORTATION& LOGISTICS

13.2.9.1. BY OFFERING

13.2.9.1.1. SOLUTIONS

13.2.9.1.2. SERVICES

13.2.9.2. BY MODE OF PAYMENT

13.2.9.2.1. PAYMENT CARD

13.2.9.2.2. POINT OF SALE

13.2.9.2.3. UNIFIED PAYMENTS INTERFACE (UPI) SERVICE

13.2.9.2.4. MOBILE PAYMENT

13.2.9.2.5. ONLINE PAYMENT

13.2.10 OTHERS

13.3 CONSUMER

13.3.1.1. BY MODE OF PAYMENT

13.3.1.1.1. PAYMENT CARD

13.3.1.1.2. POINT OF SALE

13.3.1.1.3. UNIFIED PAYMENTS INTERFACE (UPI) SERVICE

13.3.1.1.4. MOBILE PAYMENT

13.3.1.1.5. ONLINE PAYMENT

14 NORTH AMERICA DIGITAL PAYMENT MARKET, BY COUNTRY

14.1 NORTH AMERICA DIGITAL PAYMENT MARKET, (ALL SEGMENTATION PROVIDED ABOVE IS REPRESENTED IN THIS CHAPTER BY COUNTRY)

14.2 NORTH AMERICA

14.2.1 U.S.

14.2.2 CANADA

14.2.3 MEXICO

15 NORTH AMERICA DIGITAL PAYMENT MARKET, COMPANY LANDSCAPE

15.1 COMPANY SHARE ANALYSIS: NORTH AMERICA

15.2 MERGERS & ACQUISITIONS

15.3 NEW PRODUCT DEVELOPMENT AND APPROVALS

15.4 EXPANSIONS

15.5 REGULATORY CHANGES

15.6 PARTNERSHIP AND OTHER STRATEGIC DEVELOPMENTS

16 NORTH AMERICA DIGITAL PAYMENT MARKET, SWOT & DBMR ANALYSIS

17 NORTH AMERICA DIGITAL PAYMENT MARKET, COMPANY PROFILE

17.1 PAYPAL HOLDINGS INC.

17.1.1 COMPANY SNAPSHOT

17.1.2 REVENUE ANALYSIS

17.1.3 PRODUCT PORTFOLIO

17.1.4 RECENT DEVELOPMENTS

17.2 VISA, INC

17.2.1 COMPANY SNAPSHOT

17.2.2 REVENUE ANALYSIS

17.2.3 PRODUCT PORTFOLIO

17.2.4 RECENT DEVELOPMENTS

17.3 GOOGLE

17.3.1 COMPANY SNAPSHOT

17.3.2 REVENUE ANALYSIS

17.3.3 PRODUCT PORTFOLIO

17.3.4 RECENT DEVELOPMENTS

17.4 APPLE INC.

17.4.1 COMPANY SNAPSHOT

17.4.2 REVENUE ANALYSIS

17.4.3 PRODUCT PORTFOLIO

17.4.4 RECENT DEVELOPMENTS

17.5 MASTERCARD

17.5.1 COMPANY SNAPSHOT

17.5.2 REVENUE ANALYSIS

17.5.3 PRODUCT PORTFOLIO

17.5.4 RECENT DEVELOPMENTS

17.6 AURUS INC.

17.6.1 COMPANY SNAPSHOT

17.6.2 REVENUE ANALYSIS

17.6.3 PRODUCT PORTFOLIO

17.6.4 RECENT DEVELOPMENTS

17.7 GLOBAL PAYMENTS INC.

17.7.1 COMPANY SNAPSHOT

17.7.2 REVENUE ANALYSIS

17.7.3 PRODUCT PORTFOLIO

17.7.4 RECENT DEVELOPMENTS

17.8 ADYEN

17.8.1 COMPANY SNAPSHOT

17.8.2 REVENUE ANALYSIS

17.8.3 PRODUCT PORTFOLIO

17.8.4 RECENT DEVELOPMENTS

17.9 ACI WORLDWIDE, INC.

17.9.1 COMPANY SNAPSHOT

17.9.2 REVENUE ANALYSIS

17.9.3 PRODUCT PORTFOLIO

17.9.4 RECENT DEVELOPMENTS

17.1 FINASTRA

17.10.1 COMPANY SNAPSHOT

17.10.2 REVENUE ANALYSIS

17.10.3 PRODUCT PORTFOLIO

17.10.4 RECENT DEVELOPMENTS

17.11 AMAZON WEB SERVICES, INC.

17.11.1 COMPANY SNAPSHOT

17.11.2 REVENUE ANALYSIS

17.11.3 PRODUCT PORTFOLIO

17.11.4 RECENT DEVELOPMENTS

17.12 FISERV, INC.

17.12.1 COMPANY SNAPSHOT

17.12.2 REVENUE ANALYSIS

17.12.3 PRODUCT PORTFOLIO

17.12.4 RECENT DEVELOPMENTS

17.13 FIS

17.13.1 COMPANY SNAPSHOT

17.13.2 REVENUE ANALYSIS

17.13.3 PRODUCT PORTFOLIO

17.13.4 RECENT DEVELOPMENTS

17.14 SAMSUNG

17.14.1 COMPANY SNAPSHOT

17.14.2 REVENUE ANALYSIS

17.14.3 PRODUCT PORTFOLIO

17.14.4 RECENT DEVELOPMENTS

17.15 STRIPE

17.15.1 COMPANY SNAPSHOT

17.15.2 REVENUE ANALYSIS

17.15.3 PRODUCT PORTFOLIO

17.15.4 RECENT DEVELOPMENTS

17.16 WEX INC.

17.16.1 COMPANY SNAPSHOT

17.16.2 REVENUE ANALYSIS

17.16.3 PRODUCT PORTFOLIO

17.16.4 RECENT DEVELOPMENTS

17.17 VERIFONE, INC.

17.17.1 COMPANY SNAPSHOT

17.17.2 REVENUE ANALYSIS

17.17.3 PRODUCT PORTFOLIO

17.17.4 RECENT DEVELOPMENTS

17.18 PAYTRACE, INC.

17.18.1 COMPANY SNAPSHOT

17.18.2 REVENUE ANALYSIS

17.18.3 PRODUCT PORTFOLIO

17.18.4 RECENT DEVELOPMENTS

NOTE: THE COMPANIES PROFILED IS NOT EXHAUSTIVE LIST AND IS AS PER OUR PREVIOUS CLIENT REQUIREMENT. WE PROFILE MORE THAN 100 COMPANIES IN OUR STUDY AND HENCE THE LIST OF COMPANIES CAN BE MODIFIED OR REPLACED ON REQUEST

18 CONCLUSION

19 RELATED REPORTS

20 ABOUT DATA BRIDGE MARKET RESEARCH

Metodología de investigación

La recopilación de datos y el análisis del año base se realizan utilizando módulos de recopilación de datos con muestras de gran tamaño. La etapa incluye la obtención de información de mercado o datos relacionados a través de varias fuentes y estrategias. Incluye el examen y la planificación de todos los datos adquiridos del pasado con antelación. Asimismo, abarca el examen de las inconsistencias de información observadas en diferentes fuentes de información. Los datos de mercado se analizan y estiman utilizando modelos estadísticos y coherentes de mercado. Además, el análisis de la participación de mercado y el análisis de tendencias clave son los principales factores de éxito en el informe de mercado. Para obtener más información, solicite una llamada de un analista o envíe su consulta.

La metodología de investigación clave utilizada por el equipo de investigación de DBMR es la triangulación de datos, que implica la extracción de datos, el análisis del impacto de las variables de datos en el mercado y la validación primaria (experto en la industria). Los modelos de datos incluyen cuadrícula de posicionamiento de proveedores, análisis de línea de tiempo de mercado, descripción general y guía del mercado, cuadrícula de posicionamiento de la empresa, análisis de patentes, análisis de precios, análisis de participación de mercado de la empresa, estándares de medición, análisis global versus regional y de participación de proveedores. Para obtener más información sobre la metodología de investigación, envíe una consulta para hablar con nuestros expertos de la industria.

Personalización disponible

Data Bridge Market Research es líder en investigación formativa avanzada. Nos enorgullecemos de brindar servicios a nuestros clientes existentes y nuevos con datos y análisis que coinciden y se adaptan a sus objetivos. El informe se puede personalizar para incluir análisis de tendencias de precios de marcas objetivo, comprensión del mercado de países adicionales (solicite la lista de países), datos de resultados de ensayos clínicos, revisión de literatura, análisis de mercado renovado y base de productos. El análisis de mercado de competidores objetivo se puede analizar desde análisis basados en tecnología hasta estrategias de cartera de mercado. Podemos agregar tantos competidores sobre los que necesite datos en el formato y estilo de datos que esté buscando. Nuestro equipo de analistas también puede proporcionarle datos en archivos de Excel sin procesar, tablas dinámicas (libro de datos) o puede ayudarlo a crear presentaciones a partir de los conjuntos de datos disponibles en el informe.