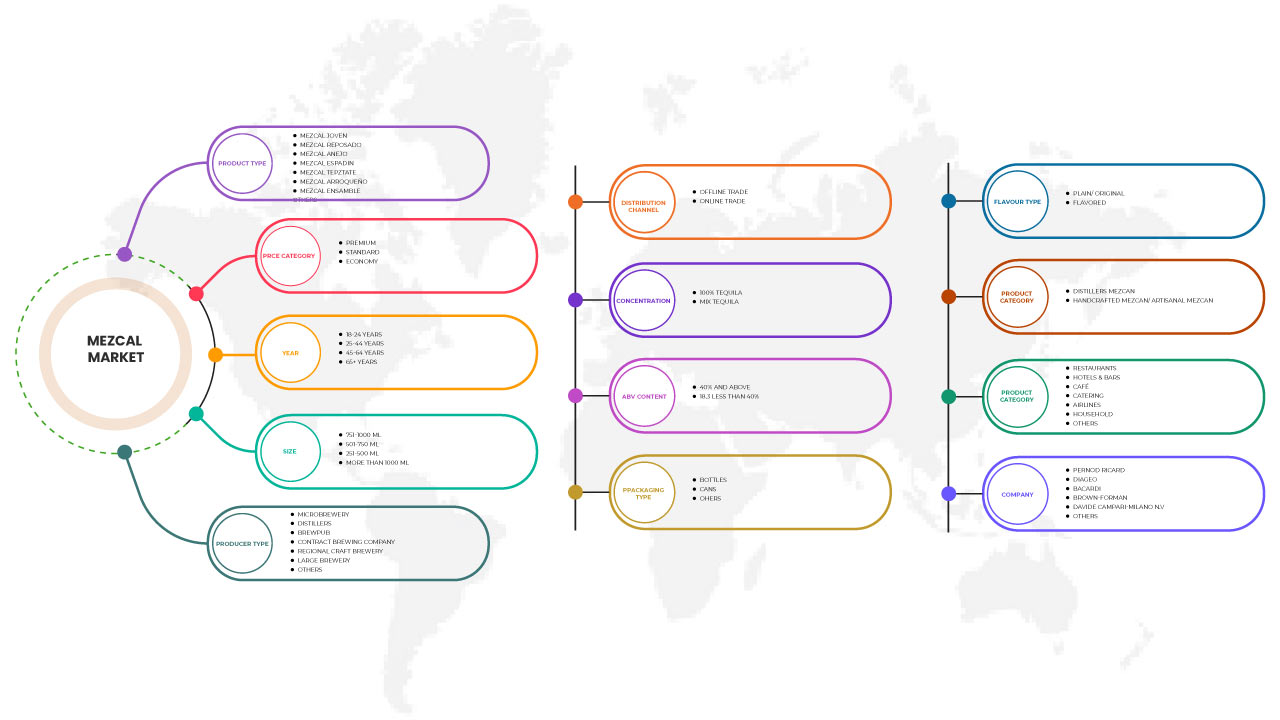

North America Mezcal Market, By Product Type (Mezcal Joven, Mezcal Reposado, Mezcal Anejo, Mezcal Espadin, Mezcal Tepztate, Mezcal Arroqueño, Mezcal Ensamble and Others), Concentrate (100% Tequila and Mix Tequila), Price Category (Premium, Standard and Economy), ABV Content (40% And Above and Less than 40%), Year (18-24, 25-44, 45-64, 65+), Packaging Type (Bottle, Cans and Others), Size (251-500 ml, 501-750 ml, 751-1000 ml and more than 100 ml), Flavour Type (Plain/Original and Flavoured), Producer Type (Microbrewery, Distillers, Brewpub, Contract Brewing Company, Regional Craft Brewery, Large brewery and Others), Product Category (Distillers Mezcan and Handicrafted Mezcan/Artisanal Mezcan), End User (Restaurants, Hotels and Bars, Café, Catering, Airlines, Household and others), Distribution Channel (Offline Trade and Online Trade) -Industry Trends and Forecast to 2029.

North America Mezcal Market Analysis and Size

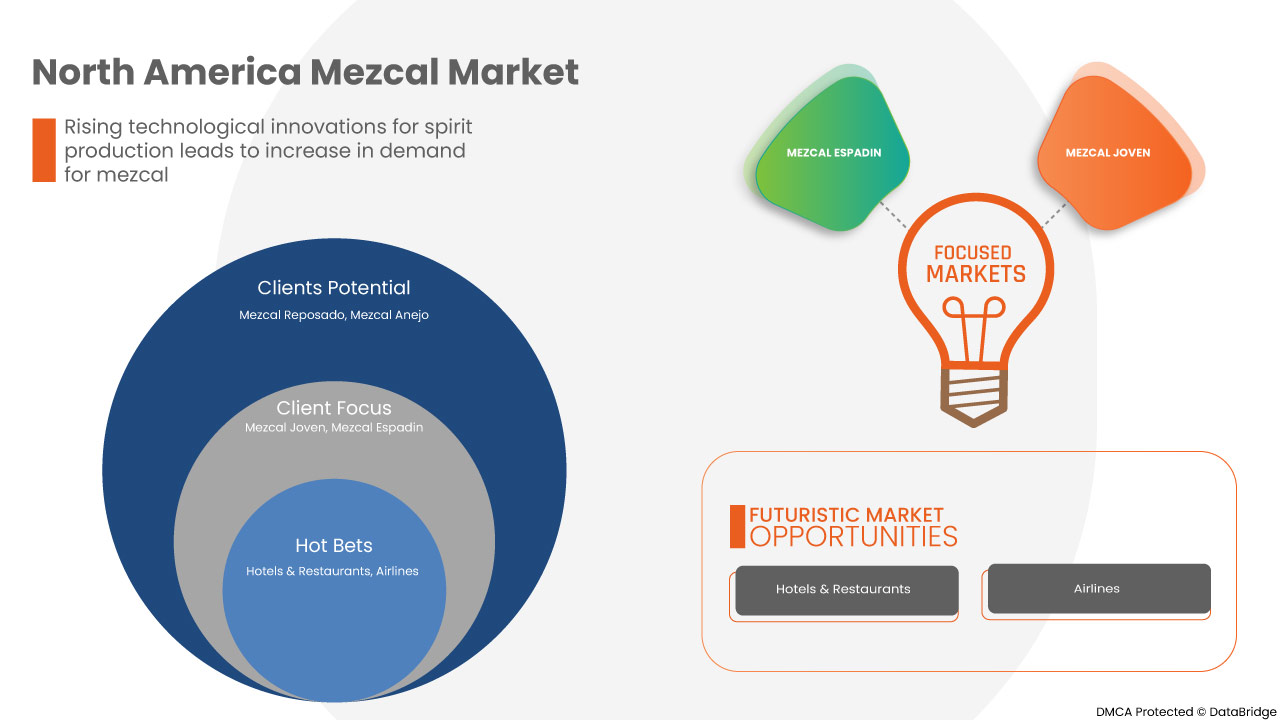

The increasing consumer demand for the mezcal beverage, positive outlook towards advanced and smart packaging solutions, and rise in the number of production units are propelling the demand of the mezcal market in the forecast period. However, the heavy taxation and duties and stringent rules and regulations are expected to hamper the mezcal market growth in the forecast period.

The rising initiative of companies to expand their business globally will lead to the growth of the market.

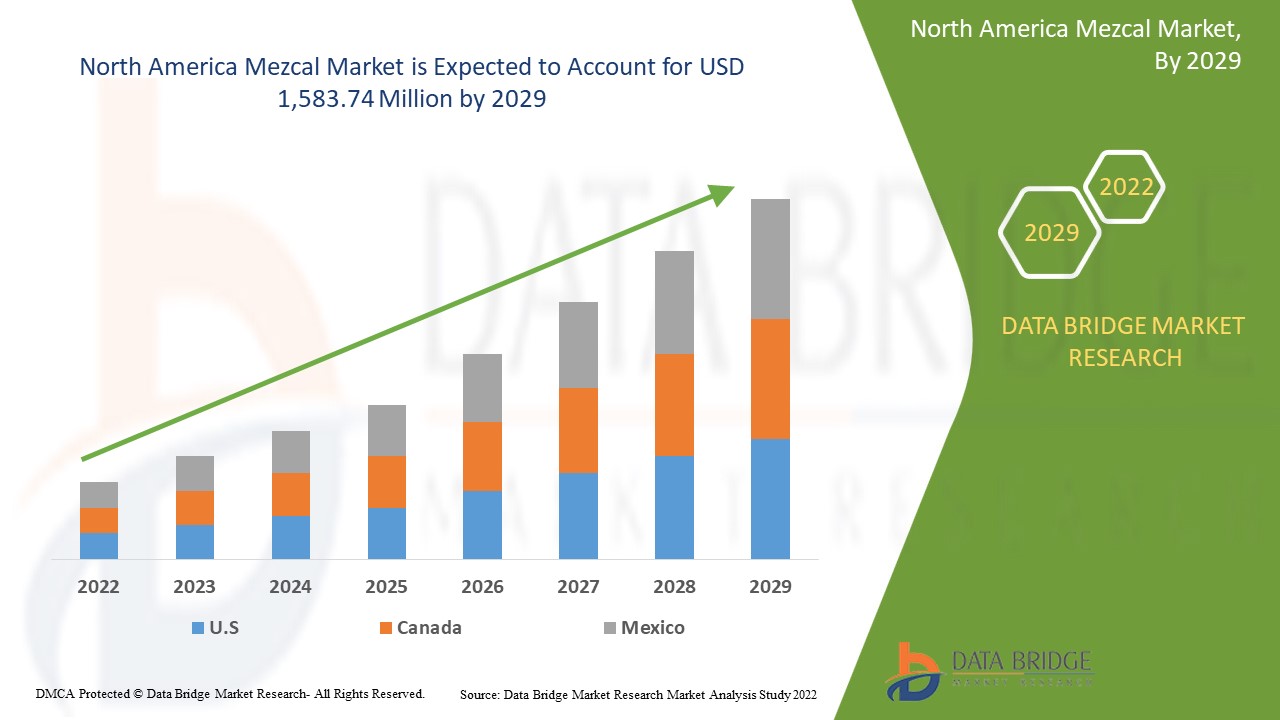

Data Bridge Market Research analyses that the North America mezcal market is expected to reach the value of USD 1,583.74 million by 2029, at a CAGR of 26.0% during the forecast period.

|

Report Metric |

Details |

|

Forecast Period |

2022 to 2029 |

|

Base Year |

2021 |

|

Historic Year |

2020 (Customizable to 2019-2014) |

|

Quantitative Units |

Revenue in USD Million, Volumes in Million Units, Pricing in USD |

|

Segments Covered |

By Product Type (Mezcal Joven, Mezcal Reposado, Mezcal Anejo, Mezcal Espadin, Mezcal Tepztate, Mezcal Arroqueño, Mezcal Ensamble and Others), Concentrate (100% Tequila and Mix Tequila), Price Category (Premium, Standard and Economy), ABV Content (40% And Above and Less than 40%), Year (18-24, 25-44, 45-64, 65+), Packaging Type (Bottle, Cans and Others), Size (251-500 ml, 501-750 ml, 751-1000 ml and more than 100 ml), Flavour Type (Plain/Original and Flavoured), Producer Type (Microbrewery, Distillers, Brewpub, Contract Brewing Company, Regional Craft Brewery, Large brewery and Others), Product Category (Distillers Mezcan and Handicrafted Mezcan/Artisanal Mezcan), End User (Restaurants, Hotels and Bars, Café, Catering, Airlines, Household and others), Distribution Channel (Offline Trade and Online Trade) |

|

Countries Covered |

U.S, Canada, Mexico |

|

Market Players Covered |

Davide Campari-Milano NV, BACARDI, Craft Distillers, MADRE MEZCAL, Familia Camarena, Brown‑Forman, Diageo, Pernod Ricard, Rey Campero, Tequila & Mezcal Private Brands SA de CV, Destilería Tlacolula, El Silencio Holdings, INC., Sauza Tequila Société d'importation, Dos Hombres LLC. , Del Maguey, Wahaka Mezcal., BOZAL MEZCAL Sombra, Pensador Mezcal, Ilegal Mezcal |

Définition du marché

Le mezcal est le nom donné aux boissons alcoolisées distillées traditionnelles produites dans diverses zones rurales du Mexique, de certains États du nord jusqu'aux États du sud, qui sont appelées nahuatl mexcalli « agave cuite ». Ces boissons alcoolisées sont fabriquées à partir de tiges cuites d'espèces du genre Agave, également connues sous le nom de « maguey », qui contiennent des sucres fermentés. Il s'agit d'une boisson distillée traditionnelle mexicaine produite à partir des jus fermentés du noyau cuit de la plante d'agave.

Les différentes espèces d'agave utilisées, qui possèdent une grande variété de composés terpéniques, la possibilité d'utiliser les feuilles d'agave dans la fermentation du mezcal, les variations dans le stade de maturation de l'agave, la cuisson de l'agave qui peut être effectuée dans des trous au sol avec du bois brûlant et des pierres chauffées qui produisent des furanes et des substances volatiles fumées et qui sont retenues dans l'agave, et certaines herbes ou autres matières naturelles (comme les vers) peuvent tous contribuer aux différences de saveur entre le mezcal.

Dynamique du marché Mazel

Cette section traite de la compréhension des moteurs, des avantages, des opportunités, des contraintes et des défis du marché. Tout cela est discuté en détail ci-dessous :

Conducteurs :

- DISPONIBILITÉ D'UNE VARIÉTÉ DE SAVEURS DANS LE MEZCAL

La qualité et l'authenticité du mezcal sont cruciales en raison de la saveur alcoolisée unique de la boisson, qui résulte des composés volatils et non volatils, dont les précurseurs directs proviennent de l'agave cru lui-même. Il s'agit notamment d'acides gras , allant du caprique au lignocérique, d'acides gras libres, de β-sitostérol et de groupes de mono-, di- et triacylglycérols, ainsi que de fructanes, le principal glucide de l'agave. En raison des températures plus élevées et d'un pH plus bas dans le processus de cuisson de l'agave, les fructanes pourraient former des composés de Maillard, tels que les furanes, les pyranes et les cétones.

De plus, le paramètre important qui définit la qualité des boissons à base d'agave est le système de distillation utilisé. La composition de l'arôme du mezcal est extrêmement complexe. Les similitudes et les différences entre les échantillons de mezcal peuvent être attribuées aux conditions et aux matières premières utilisées, en plus de l'origine et de la saison de production.

Par exemple,

- Une grande variété d'agaves pousse dans tout le Mexique, et chaque plante ou maguey s'adapte au terroir du microclimat dans lequel elle pousse, ce qui affecte la saveur du mezcal. Ainsi, les spiritueux d'agave les plus célèbres du Mexique sont le mezcal, qui peut être produit à partir de n'importe quelle espèce d'agave, ce qui donne lieu à une grande diversité de saveurs. L'appellation d'origine du mezcal comprend les États d'Oaxaca, Guerrero, Zacatecas, Guanajuato, Tamaulipas, San Luis Potosí, Durango et Michoacán

- Selon Chris Tunstall, spécialiste des spiritueux, les variétés d'agave les plus courantes utilisées pour le mezcal sont le tobalá, le tobaziche, le tepeztate, l'arroqueño et l'espadín, qui est l'agave la plus courante et représente jusqu'à 90 % du mezcal. Les deux types de mezcal sont composés à 100 % d'agave et sont mélangés à d'autres ingrédients, avec environ 80 % d'agave

En raison de la disponibilité de diverses saveurs de mezcal, les consommateurs le préfèrent aux autres spiritueux artisanaux. De plus, l'intérêt croissant des consommateurs pour les produits d'origine éthique et la tendance à promouvoir des boissons telles que la bière artisanale, les jus pressés à froid et les smoothies à base d'ingrédients naturels comme étant de qualité supérieure devraient stimuler la croissance du marché au cours de la période de prévision.

- PERSPECTIVES POSITIVES ENVERS DES SOLUTIONS D'EMBALLAGE AVANCÉES ET INTELLIGENTES

L’industrie de l’emballage du vin adopte des solutions intelligentes et durables pour rendre l’emballage des produits plus orienté vers le consommateur et plus respectueux de l’environnement. La premiumisation rend une marque ou un produit plus attrayant pour les consommateurs en soulignant sa qualité supérieure et son exclusivité dans la catégorie des boissons à base d’agave, ce qui rend une marque plus attrayante et, par conséquent, plus chère. Cela peut provenir de nouveaux emballages, d’une production artisanale, d’ingrédients de meilleure qualité, de nouvelles saveurs et de messages sociaux/environnementaux.

De plus, l'emballage imprimé numériquement offre un potentiel d'économies considérable par rapport aux autres procédés d'impression et des coûts de configuration réduits. Les fabricants peuvent se passer de commandes en gros grâce à de grands tirages et à la conservation de stocks. Les entreprises de conception de marques populaires préfèrent les bouteilles en verre pour l'emballage du mezcal. Les avantages de l'impression numérique sont essentiels pour le secteur de l'emballage d'aujourd'hui. L'impression numérique est le procédé idéal pour les petits et moyens tirages et permet la création d'impressions personnalisées pour les emballages et les présentoirs. De plus, la plupart du mezcal disponible en ligne est conditionné dans des bouteilles en verre.

Par exemple,

- En avril 2018, TagItWine, une nouvelle société de production de vin, a lancé une nouvelle application pour fournir aux consommateurs les informations appropriées nécessaires pour effectuer un achat de vin éclairé, ce qui, espérons-le, permettra au consommateur de trouver la boisson parfaite pour son palais unique. Pour utiliser cette application, les consommateurs doivent simplement scanner le code-barres d'une bouteille. L'application proposera ensuite les origines du vin, y compris l'emplacement et la sous-région du vignoble, de l'embouteilleur et du distributeur. Les données aident également l'application à recueillir ce qui se vend dans les magasins pour aider les entreprises à mieux comprendre leurs marchés cibles

Ainsi, en raison des lancements et des développements de nouveaux produits, une augmentation de la demande d’emballages avancés et intelligents devrait agir comme un moteur pour le marché du mezcal en Amérique du Nord.

Opportunité

- AUGMENTATION DE LA CLIENTÈLE POUR LES PRODUITS MEZCAL

L'augmentation rapide de la sensibilisation du public aux avantages pour la santé de ces biens et services est en grande partie responsable de l'expansion du marché. Une autre raison importante à l'origine de l'expansion du marché est la prise de conscience des préoccupations des gens concernant les problèmes environnementaux, les préoccupations à ce sujet et les risques pour la santé associés à la consommation de produits chimiques impurs et inorganiques. Les produits biologiques du marché sont utilisés pour répondre aux problèmes de santé.

Les changements dans les habitudes alimentaires et le mode de vie des individus dans le monde entier obligent les principaux acteurs du marché à produire les mêmes produits et à développer une clientèle fiable et satisfaite au cours de la période d'évaluation. La production est en cours et utilise brillamment l'investissement croissant pour la disponibilité et les lancements de produits sur le marché mondial pour augmenter la demande de produits à base de mezcal au cours de la période d'évaluation.

Contraintes/Défis

- POPULARITÉ CROISSANTE DES BOISSONS SAINES ET NON ALCOOLISÉES

L'un des secteurs qui connaît le plus fort développement est celui des boissons, qui consiste à fabriquer diverses boissons telles que le mezcal. La prise de conscience croissante des consommateurs quant à l'utilisation de composants naturels et biologiques dans les aliments et les boissons devrait constituer un défi pour le taux de croissance de l'industrie du mezcal à l'avenir.

De nombreux aliments et boissons fermentés contiennent du carbamate d'éthyle (EC), un cancérigène génotoxique connu. Le carbamate d'éthyle est non seulement cancérigène, mais aussi un agent toxique pour le foie chez l'homme. De plus, la consommation de boissons gazeuses a été associée aux calculs rénaux, tous facteurs de risque de maladie rénale chronique. Le nombre croissant de maladies chroniques du foie et des reins incite les consommateurs à boire sainement. Les gens préfèrent aujourd'hui davantage les boissons non alcoolisées en raison de ces problèmes de santé.

Ainsi, l’augmentation des maladies chroniques incite les consommateurs à consommer des boissons non alcoolisées, ce qui peut constituer un défi à la croissance du marché.

Développements récents

- En septembre 2022, Pernod Ricard a annoncé la création d'une nouvelle unité commerciale dans le cadre de sa stratégie Transform & Accelerate visant à développer et à étendre géographiquement ses activités B2B directes au consommateur et de niche.

Portée du marché Mazel en Amérique du Nord

Le marché nord-américain du mezcal est segmenté en douze segments notables, qui sont basés sur le type de produit, le concentré, la catégorie de prix, la teneur en alcool, l'année, le type d'emballage, la taille, le type de saveur, le type de producteur, la catégorie de produit, l'utilisateur final et le canal de distribution. La croissance parmi ces segments vous aidera à analyser les principaux segments de croissance dans les industries et fournira aux utilisateurs un aperçu précieux du marché et des informations sur le marché pour les aider à prendre des décisions stratégiques pour identifier les principales applications du marché.

Type de produit

- Mezcal Jeune

- Mezcal reposé

- Mezcal Añejo

- Mezcal Espadin

- Mezcal Tepztate

- Mezcal Arroqueño

- Ensemble Mezcal

- Autres

Sur la base du type de produit, le marché du mezcal d'Amérique du Nord est segmenté en mezcal joven, mezcal reposado, mezcal anejo, mezcal espadin, mezcal tepztate, mezcal arroqueño, mezcal ensamble et autres.

Concentration

- 100% tequila

- Mélanger la tequila

Sur la base du concentré, le marché du mezcal en Amérique du Nord est segmenté en tequila 100 % et tequila mélangée.

Catégorie de prix

- Prime

- Standard

- Économie

Sur la base de la catégorie de prix, le marché du mezcal en Amérique du Nord est segmenté en premium, standard et économique.

Teneur en ABV

- 40% et plus

- Moins de 40%

Sur la base de la teneur en alcool, le marché du mezcal en Amérique du Nord est segmenté en 40 % et plus et moins de 40 %.

. Année

- 18-24 ans

- 25-44 ans

- 45-64 ans

- 65+ ans

Sur la base de l’année, le marché du mezcal en Amérique du Nord est segmenté en 18-24 ans, 25-44 ans, 45-64 ans et 65 ans et plus.

Type d'emballage

- Bouteille

- Canettes

- Autres

Sur la base du type d'emballage, le marché du mezcal en Amérique du Nord est segmenté en bouteilles, canettes et autres.

Taille

- Moins de 250 ml

- 251-500 ml

- 501-750 ml

- 751-1000 ml

- plus de 1000 ml

Sur la base de la taille, le marché du mezcal en Amérique du Nord est segmenté en moins de 250 ml, 251-500 ml, 501-750 ml, 751-1000 ml, plus de 1000 ml.

Type de saveur

- Plaine/Originale

- Parfumé

Sur la base de la saveur, le marché du mezcal nord-américain est segmenté en nature/original, aromatisé

Type de producteur

- Microbrasserie

- Distillateurs

- Brasserie

- Entreprise de brassage sous contrat

- Brasserie artisanale régionale

- Grande brasserie

- Autres

Sur la base du type de producteur, le marché nord-américain du mezcal est segmenté en microbrasseries, distillateurs, brasseries-pubs, sociétés de brassage sous contrat, brasseries artisanales régionales, grandes brasseries et autres.

Catégorie de produit

- Distillateurs Mezcan

- Mezcan artisanal / Mezcan artisanal

Sur la base de la catégorie de produits, le marché du mezcal en Amérique du Nord est segmenté en mezcan de distillerie et en mezcan artisanal/mezcan artisanal.

Utilisateur final

- Restaurants

- Hôtels et bars

- Café

- Restauration

- Compagnies aériennes

- Ménage

- Autres

Sur la base de l'utilisateur final, le marché du mezcal en Amérique du Nord est segmenté en restaurants, hôtels, bars, cafés, restauration, compagnies aériennes, ménages et autres.

Canal de distribution

- Commerce hors ligne

- Commerce en ligne

Sur la base du canal de distribution, le marché du mezcal en Amérique du Nord est segmenté en commerce hors ligne et commerce en ligne.

Analyse/perspectives régionales du marché du mezcal en Amérique du Nord

Le marché du mezcal en Amérique du Nord est analysé et des informations sur la taille du marché et les tendances sont fournies par pays, type de produit, concentré, catégorie de prix, teneur en ABV, année, type d'emballage, taille, type de saveur, type de producteur, catégorie de produit, utilisateur final, canal de distribution comme référencé ci-dessus.

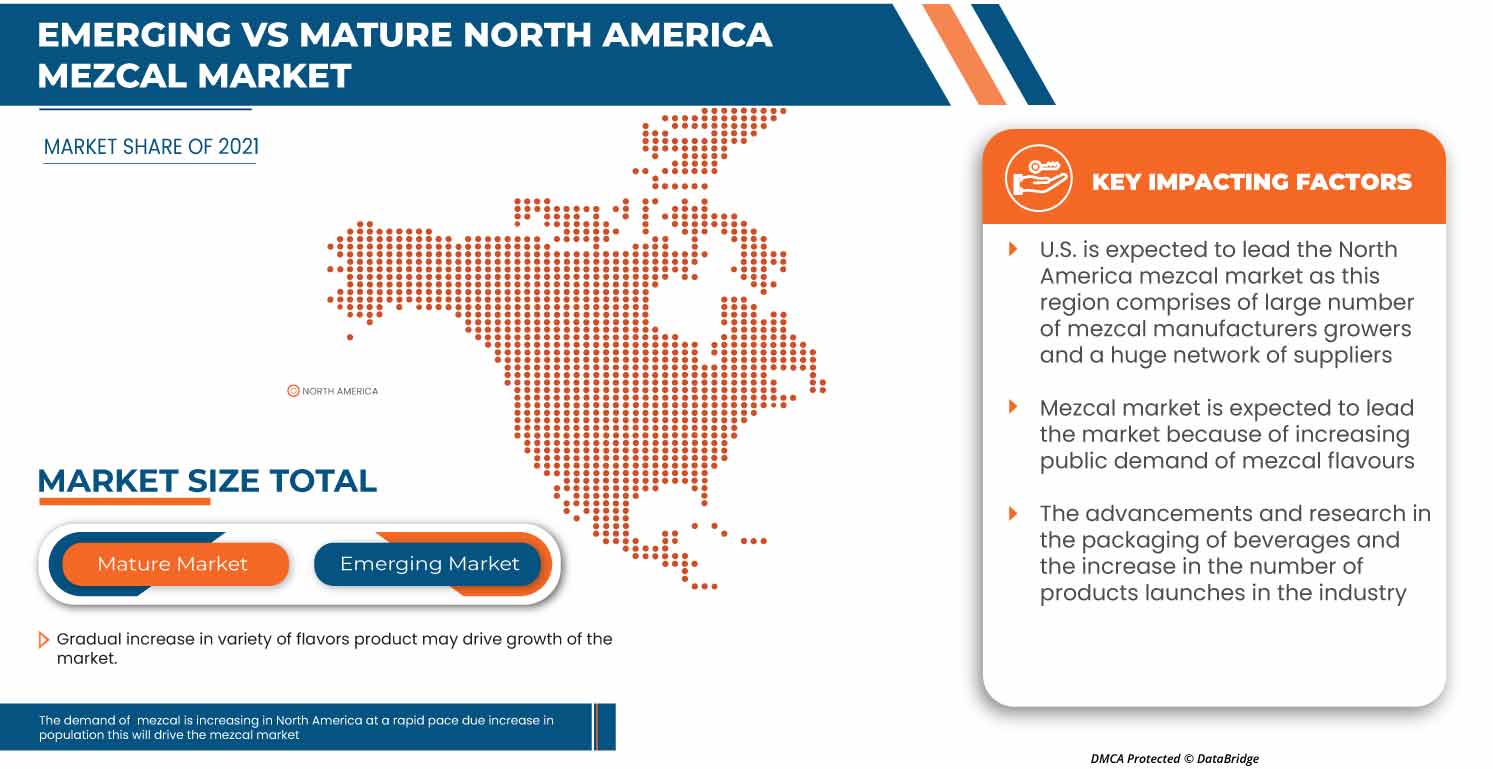

Les pays couverts dans le rapport sur le marché du mezcal en Amérique du Nord sont les États-Unis, le Canada et le Mexique.

Les États-Unis devraient dominer le marché du mezcal en raison des perspectives positives concernant les solutions d'emballage avancées et intelligentes

La section par pays du rapport fournit également des facteurs d'impact sur les marchés individuels et des changements dans la réglementation du marché qui ont un impact sur les tendances actuelles et futures du marché. Des points de données tels que l'analyse de la chaîne de valeur en aval et en amont, les tendances techniques et l'analyse des cinq forces de Porter, les études de cas sont quelques-uns des indicateurs utilisés pour prévoir le scénario de marché pour les différents pays. En outre, la présence et la disponibilité des marques nord-américaines et les défis auxquels elles sont confrontées en raison de la concurrence importante ou rare des marques locales et nationales, l'impact des tarifs nationaux et des routes commerciales sont pris en compte tout en fournissant une analyse prévisionnelle des données nationales.

Analyse du paysage concurrentiel et des parts de marché du mezcal

Le paysage concurrentiel du marché du mezcal en Amérique du Nord fournit des détails par concurrent. Les détails inclus sont la présentation de l'entreprise, les finances de l'entreprise, les revenus générés, le potentiel du marché, les investissements dans la recherche et le développement, les nouvelles initiatives du marché, la présence en Amérique du Nord, les sites et installations de production, les capacités de production, les forces et les faiblesses de l'entreprise, le lancement du produit, la largeur et l'étendue du produit, la domination des applications. Les points de données ci-dessus fournis ne concernent que l'orientation des entreprises sur le marché du mezcal en Amérique du Nord.

Les principales entreprises présentes sur le marché du mezcal en Amérique du Nord sont Davide Campari-Milano NV, BACARDI, Craft Distillers, MADRE MEZCAL, Familia Camarena, Brown‑Forman, Diageo, Pernod Ricard, Rey Campero, Tequila & Mezcal Private Brands SA de CV. , Destilería Tlacolula, El Silencio Holdings, INC., Sauza Tequila Import Company, Dos Hombres LLC. , Del Maguey, Wahaka Mezcal., BOZAL MEZCAL Sombra, Pensador Mezcal, Ilegal Mezcal entre autres.

SKU-

Accédez en ligne au rapport sur le premier cloud mondial de veille économique

- Tableau de bord d'analyse de données interactif

- Tableau de bord d'analyse d'entreprise pour les opportunités à fort potentiel de croissance

- Accès d'analyste de recherche pour la personnalisation et les requêtes

- Analyse de la concurrence avec tableau de bord interactif

- Dernières actualités, mises à jour et analyse des tendances

- Exploitez la puissance de l'analyse comparative pour un suivi complet de la concurrence

Table des matières

1 INTRODUCTION

1.1 OBJECTIVES OF THE STUDY

1.2 MARKET DEFINITION

1.3 OVERVIEW OF THE NORTH AMERICA MEZCAL MARKET

1.4 LIMITATIONS

1.5 MARKETS COVERED

2 MARKET SEGMENTATION

2.1 MARKETS COVERED

2.2 GEOGRAPHICAL SCOPE

2.3 YEARS CONSIDERED FOR THE STUDY

2.4 CURRENCY AND PRICING

2.5 DBMR TRIPOD DATA VALIDATION MODEL

2.6 MULTIVARIATE MODELLING

2.7 TYPE LIFELINE CURVE

2.8 PRIMARY INTERVIEWS WITH KEY OPINION LEADERS

2.9 DBMR MARKET POSITION GRID

2.1 MARKET APPLICATION COVERAGE GRID

2.11 VENDOR SHARE ANALYSIS

2.12 SECONDARY SOURCES

2.13 ASSUMPTIONS

3 EXECUTIVE SUMMARY

4 PREMIUM INSIGHTS

4.1 MARKETING STRATEGY OPTED BY MICROBREWERIES

4.1.1 CREATING CUSTOM PACKAGING

4.1.2 PROVIDING BUSINESS PERSPECTIVES

4.1.3 SOCIAL MEDIA USE

4.1.4 DESIGNING CUSTOMER LOYALTY INITIATIVES

4.1.5 GETTING INVOLVED WITH THE COMMUNITY

4.2 KEY TRENDS SCENARIO

4.2.1 PREMIUMISATION

4.2.2 VALUE FOR MONEY

4.2.3 HEALTH AND WELL BEING

4.2.4 CONSUMER AWARENESS

4.2.5 PRODUCT INNOVATION

4.2.6 AVAILABILITY OF LOCAL PRODUCTS

4.2.7 OTHERS

4.3 FACTORS INFLUENCING PURCHASE DECISION

4.4 KEY DEMOGRAPHIC CONSUMER BASE INCLUDE

4.5 PRICE ANALYSIS

4.6 PROMOTIONAL ACTIVITIES ADOPTED BY KEY MARKET PLAYERS

4.7 PRIVATE LABEL VS BRAND LABEL

4.8 TAXATION AND DUTY LEVIES

5 SUPPLY CHAIN OF NORTH AMERICA MEZCAL MARKET

5.1 RAW MATERIAL PROCUREMENT

5.2 MANUFACTURING

5.3 MARKETING AND DISTRIBUTION

5.4 END USERS

5.5 LOGISTIC COST SCENARIO

5.6 IMPORTANCE OF LOGISTIC SERVICE PROVIDER

6 NORTH AMERICA MEZCAL MARKET: SHOPPING BEHAVIOUR

6.1 RECOMMENDATIONS FROM FAMILY & FRIENDS

6.2 RESEARCH

6.3 IMPULSIVE

6.4 ADVERTISEMENT

6.4.1 TELEVISION ADVERTISEMENT

6.4.2 ONLINE ADVERTISEMENT

6.4.3 IN-STORE ADVERTISEMENT

7 NORTH AMERICA MEZCAL MARKET: REGULATIONS

7.1 REGULATION IN U.S

8 NORTH AMERICA MEZCAL MARKET, NEW PRODUCT LAUNCH STRATEGY

8.1 OVERVIEW

8.2 NUMBER OF PRODUCT LAUNCHES

8.2.1 LINE EXTENSION

8.2.2 NEW PACKAGING

8.2.3 RE-LAUNCHED

8.2.4 NEW FORMULATION

8.3 DIFFERENTIAL PRODUCT OFFERING

8.4 MEETING CONSUMER REQUIREMENT

8.5 PACKAGE DESIGNING

8.6 PRICING ANALYSIS

8.7 PRODUCT POSITIONING

8.8 CONCLUSION

9 NORTH AMERICA MEZCAL MARKET, CONSUMER DISPOSABLE INCOME DYNAMICS/SPEND DYNAMICS

9.1 OVERVIEW

9.2 SOCIAL FACTORS

9.3 CULTURAL FACTORS

9.4 PSYCHOLOGICAL FACTORS

9.5 PERSONAL FACTORS

9.6 ECONOMIC FACTORS

9.7 PRODUCT TRAITS

9.8 MARKET ATTRIBUTES

9.9 NORTH AMERICA CONSUMERS DISPOSABLE INCOME/SPEND DYNAMICS

9.1 CONCLUSION

10 MARKET OVERVIEW

10.1 DRIVERS

10.1.1 AVAILABILITY OF A VARIETY OF FLAVORS IN MEZCAL

10.1.2 RISING TECHNOLOGICAL INNOVATIONS FOR SPIRIT PRODUCTION

10.1.3 POSITIVE OUTLOOK TOWARDS ADVANCED AND SMART PACKAGING SOLUTIONS

10.1.4 RISING INITIATIVE OF COMPANIES TO EXPAND THEIR BUSINESS NORTH AMERICALY

10.2 RESTRAINTS

10.2.1 HEAVY TAXATION AND DUTIES

10.2.2 STRINGENT RULES AND REGULATIONS

10.3 OPPORTUNITIES

10.3.1 GROWING POPULARITY OF PREMIUM AND LUXURY BEVERAGES

10.3.2 INCREASING CUSTOMERS FOR MEZCAL PRODUCTS

10.3.3 INCREASED AVAILABILITY OF MEZCAL ON E-COMMERCE PLATFORMS

10.4 CHALLENGES

10.4.1 RISING POPULARITY OF DRINKING HEALTHFUL, NON-ALCOHOLIC BEVERAGES

10.4.2 HIGH COST OF MEZCAL

11 NORTH AMERICA MEZCAL MARKET, BY PRODUCT TYPE

11.1 OVERVIEW

11.2 MEZCAL ESPADIN

11.2.1 BY CONCENTRATION

11.2.1.1 100% TEQUILA

11.2.1.2 MIX TEQUILA

11.2.2 BY ABV CONTENT

11.2.2.1 40% AND ABOVE

11.2.2.2 LESS THAN 40%

11.3 MEZCAL JOVEN

11.3.1 BY CONCENTRATION

11.3.1.1 100% TEQUILA

11.3.1.2 MIX TEQUILA

11.3.2 BY ABV CONTENT

11.3.2.1 40% AND ABOVE

11.3.2.2 LESS THAN 40%

11.3.3 BY DISTILLATION

11.3.3.1 COPPER

11.3.3.2 STEEL

11.4 MEZCAL REPOSADO

11.4.1 BY CONCENTRATION

11.4.1.1 100% TEQUILA

11.4.1.2 MIX TEQUILA

11.4.2 BY ABV CONTENT

11.4.2.1 40% AND ABOVE

11.4.2.2 LESS THAN 40%

11.4.3 BY DISTILLATION

11.4.3.1 COPPER

11.4.3.2 STEEL

11.5 MEZCAL ANEJO

11.5.1 BY CONCENTRATION

11.5.1.1 100% TEQUILA

11.5.1.2 MIX TEQUILA

11.5.2 BY ABV CONTENT

11.5.2.1 40% AND ABOVE

11.5.2.2 LESS THAN 40%

11.5.3 BY DISTILLATION

11.5.3.1 COPPER

11.5.3.2 STEEL

11.6 MEZCAL ENSAMBLE

11.6.1 BY CONCENTRATION

11.6.1.1 100% TEQUILA

11.6.1.2 MIX TEQUILA

11.6.2 BY ABV CONTENT

11.6.2.1 40% AND ABOVE

11.6.2.2 LESS THAN 40%

11.7 MEZCAL ARROQUEÑO

11.7.1 BY CONCENTRATION

11.7.1.1 100% TEQUILA

11.7.1.2 MIX TEQUILA

11.7.2 BY ABV CONTENT

11.7.2.1 40% AND ABOVE

11.7.2.2 LESS THAN 40%

11.8 MEZCAL TEPEZTATE

11.8.1 BY CONCENTRATION

11.8.1.1 100% TEQUILA

11.8.1.2 MIX TEQUILA

11.8.2 BY ABV CONTENT

11.8.2.1 40% AND ABOVE

11.8.2.2 LESS THAN 40%

11.9 OTHERS

11.9.1 BY CONCENTRATION

11.9.1.1 100% TEQUILA

11.9.1.2 MIX TEQUILA

11.9.2 BY ABV CONTENT

11.9.2.1 40% AND ABOVE

11.9.2.2 LESS THAN 40%

12 NORTH AMERICA MEZCAL MARKET, BY CONCENTRATION

12.1 OVERVIEW

12.2 100% TEQUILA

12.3 MIX TEQUILA

13 NORTH AMERICA MEZCAL MARKET, BY PRICE CATEGORY

13.1 OVERVIEW

13.2 PREMIUM

13.3 STANDARD

13.4 ECONOMY

14 NORTH AMERICA MEZCAL MARKET, BY ABV CONTENT

14.1 OVERVIEW

14.2 40% AND ABOVE

14.3 LESS THAN 40%

15 NORTH AMERICA MEZCAL MARKET, BY YEAR

15.1 OVERVIEW

15.2 25-44

15.3 45-64

15.4 18-24

15.5 65+

16 NORTH AMERICA MEZCAL MARKET, BY PACKAGING TYPE

16.1 OVERVIEW

16.2 BOTTLE

16.3 CANS

16.4 OTHERS

17 NORTH AMERICA MEZCAL MARKET, BY SIZE

17.1 OVERVIEW

17.2 751-1000 ML

17.3 501-750 ML

17.4 251-500 ML

17.5 MORE THAN 1000 ML

18 NORTH AMERICA MEZCAL MARKET, BY FLAVOR TYPE

18.1 OVERVIEW

18.2 FLAVORED

18.2.1 CITRUS FRUITS

18.2.1.1 ORANGE

18.2.1.2 LEMON

18.2.1.3 GRAPE FRUIT

18.2.1.4 OTHERS

18.2.2 FLORALS

18.2.3 SMOKED

18.2.4 GREEN PEPPER

18.2.5 OTHERS

18.3 PLAIN/ORIGINAL

19 NORTH AMERICA MEZCAL MARKET, BY PRODUCER TYPE

19.1 OVERVIEW

19.2 MICROBREWERY

19.3 DISTILLERS

19.4 BREWPUB

19.5 REGIONAL CRAFT BREWERY

19.6 CONTRACT BREWING COMPANY

19.7 LARGE BREWERY

19.8 OTHERS

20 NORTH AMERICA MEZCAL MARKET, BY PRODUCT CATEGORY

20.1 OVERVIEW

20.2 DISTILLERS MEZCAL

20.3 HANDCRAFTED/ARTISANAL MEZCAL

21 NORTH AMERICA MEZCAL MARKET, BY END USE

21.1 OVERVIEW

21.2 HOTELS AND BARS

21.3 RESTAURANTS

21.3.1 RESTAURANTS, BY TYPE

21.3.1.1 CHAIN RESTAURANTS

21.3.1.2 INDEPENDENT

21.3.2 RESTAURANTS, BY SERVICE CATEGORY

21.3.2.1 FULL SERVICE RESTAURANTS

21.3.2.2 QUICK SERVICE RESTAURANTS

21.4 CAFE

21.5 AIRLINES

21.6 CATERING

21.7 HOUSEHOLD

21.8 OTHERS

22 NORTH AMERICA MEZCAL MARKET, BY DISTRIBUTION CHANNEL

22.1 OVERVIEW

22.2 OFFLINE TRADE

22.2.1 NON-STORE BASED RETAILERS

22.2.1.1 VENDING MACHINE

22.2.1.2 OTHERS

22.2.2 STORE BASED RETAILER

22.2.2.1 HYPERMARKET/SUPERMARKET

22.2.2.2 CONVENIENCE STORES

22.2.2.3 SPECIALTY STORES

22.2.2.4 GROCERY STORES

22.2.2.5 OTHERS

22.3 ONLINE TRADE

22.4 COMPANY OWNED WEBSITE

22.5 E-COMMERCE

23 NORTH AMERICA MEZCAL MARKET, BY REGION

23.1 OVERVIEW

23.1.1 U.S.

23.1.2 MEXICO

23.1.3 CANADA

24 NORTH AMERICA MEZCAL MARKET: COMPANY LANDSCAPE

24.1 COMPANY SHARE ANALYSIS: NORTH AMERICA

25 SWOT ANALYSIS

26 COMPANY PROFILE

26.1 PERNOD RICARD

26.1.1 COMPANY SNAPSHOT

26.1.2 REVENUE ANALYSIS

26.1.3 PRODUCT PORTFOLIO

26.1.4 RECENT DEVELOPMENT

26.2 DIAGEO

26.2.1 COMPANY SNAPSHOT

26.2.2 REVENUE ANALYSIS

26.2.3 PRODUCT PORTFOLIO

26.2.4 RECENT DEVELOPMENTS

26.3 BACARDI

26.3.1 COMPANY SNAPSHOT

26.3.2 PRODUCT PORTFOLIO

26.3.3 RECENT DEVELOPMENT

26.4 DAVIDE CAMPARI-MILANO N.V.

26.4.1 COMPANY SNAPSHOT

26.4.2 REVENUE ANALYSIS

26.4.3 PRODUCT PORTFOLIO

26.4.4 RECENT DEVELOPMENT

26.5 BROWN-FORMAN

26.5.1 COMPANY SNAPSHOT

26.5.2 REVENUE ANALYSIS

26.5.3 PRODUCT PORTFOLIO

26.5.4 RECENT DEVELOPMENT

26.6 BOZAL MEZCAL

26.6.1 COMPANY SNAPSHOT

26.6.2 PRODUCT PORTFOLIO

26.6.3 RECENT DEVELOPMENT

26.7 CRAFT DISTILLERS

26.7.1 COMPANY SNAPSHOT

26.7.2 PRODUCT PORTFOLIO

26.7.3 RECENT DEVELOPMENTS

26.8 DOS HOMBRES LLC.

26.8.1 COMPANY SNAPSHOT

26.8.2 PRODUCT PORTFOLIO

26.8.3 RECENT DEVELOPMENTS

26.9 DEL MAGUEY SINGLE VILLAGE MEZCAL

26.9.1 COMPANY SNAPSHOT

26.9.2 PRODUCT PORTFOLIO

26.9.3 RECENT DEVELOPMENTS

26.1 DESTILERÍA TLACOLULA

26.10.1 COMPANY SNAPSHOT

26.10.2 PRODUCT PORTFOLIO

26.10.3 RECENT DEVELOPMENT

26.11 EL SILENCIO HOLDINGS, INC.

26.11.1 COMPANY SNAPSHOT

26.11.2 PRODUCT PORTFOLIO

26.11.3 RECENT DEVELOPMENTS

26.12 FAMILIA CAMARENA

26.12.1 COMPANY SNAPSHOT

26.12.2 PRODUCT PORTFOLIO

26.12.3 RECENT DEVELOPMENTS

26.13 ILEGAL MEZCAL

26.13.1 COMPANY SNAPSHOT

26.13.2 PRODUCT PORTFOLIO

26.13.3 RECENT DEVELOPMENTS

26.14 KING CAMPERO

26.14.1 COMPANY SNAPSHOT

26.14.2 PRODUCT PORTFOLIO

26.14.3 RECENT DEVELOPMENTS

26.15 MADRE MEZCAL

26.15.1 COMPANY SNAPSHOT

26.15.2 PRODUCT PORTFOLIO

26.15.3 RECENT DEVELOPMENTS

26.16 MEZCAL SOMBRA

26.16.1 COMPANY SNAPSHOT

26.16.2 PRODUCT PORTFOLIO

26.16.3 RECENT DEVELOPMENT

26.17 PENSADOR MEZCAL

26.17.1 COMPANY SNAPSHOT

26.17.2 PRODUCT PORTFOLIO

26.17.3 RECENT DEVELOPMENTS

26.18 SAUZA TEQUILA IMPORT COMPANY

26.18.1 COMPANY SNAPSHOT

26.18.2 PRODUCT PORTFOLIO

26.18.3 RECENT DEVELOPMENTS

26.19 TEQUILA & MEZCAL PRIVATE BRANDS S.A. DE C.V.

26.19.1 COMPANY SNAPSHOT

26.19.2 PRODUCT PORTFOLIO

26.19.3 RECENT DEVELOPMENTS

26.2 WAHAKA MEZCAL

26.20.1 COMPANY SNAPSHOT

26.20.2 PRODUCT PORTFOLIO

26.20.3 RECENT DEVELOPMENT

27 QUESTIONNAIRE

28 RELATED REPORTS

Liste des tableaux

TABLE 1 THE FOLLOWING ARE THE DIFFERENT PRICES OF DIFFERENT BRANDS.

TABLE 2 NORTH AMERICA MEZCAL MARKET, BY PRODUCT TYPE, 2020-2029 (USD MILLION)

TABLE 3 NORTH AMERICA MEZCAL MARKET, BY PRODUCT TYPE, 2020-2029, VOLUME (KILO LITERS)

TABLE 4 NORTH AMERICA MEZCAL ESPADIN IN MEZCAL MARKET, BY CONCENTRATION, 2020- 2029 (USD MILLION)

TABLE 5 NORTH AMERICA MEZCAL ESPADIN IN MEZCAL MARKET, BY ABV CONTENT, 2020- 2029 (USD MILLION)

TABLE 6 NORTH AMERICA MEZCAL JOVEN IN MEZCAL MARKET, BY CONCENTRATION, 2020- 2029 (USD MILLION)

TABLE 7 NORTH AMERICA MEZCAL JOVEN IN MEZCAL MARKET, BY ABV CONTENT, 2020- 2029 (USD MILLION)

TABLE 8 NORTH AMERICA MEZCAL JOVEN IN MEZCAL MARKET, BY DISTILLATION, 2020- 2029 (USD MILLION)

TABLE 9 NORTH AMERICA MEZCAL REPOSADO IN MEZCAL MARKET, BY CONCENTRATION, 2020- 2029 (USD MILLION)

TABLE 10 NORTH AMERICA MEZCAL REPOSADO IN MEZCAL MARKET, BY ABV CONTENT, 2020- 2029 (USD MILLION)

TABLE 11 NORTH AMERICA MEZCAL REPOSADO IN MEZCAL MARKET, BY DISTILLATION, 2020- 2029 (USD MILLION)

TABLE 12 NORTH AMERICA MEZCAL ANEJO IN MEZCAL MARKET, BY CONCENTRATION, 2020- 2029 (USD MILLION)

TABLE 13 NORTH AMERICA MEZCAL ANEJO IN MEZCAL MARKET, BY ABV CONTENT, 2020- 2029 (USD MILLION)

TABLE 14 NORTH AMERICA MEZCAL ANEJO IN MEZCAL MARKET, BY DISTILLATION, 2020- 2029 (USD MILLION)

TABLE 15 NORTH AMERICA MEZCAL ENSAMBLE IN MEZCAL MARKET, BY CONCENTRATION, 2020- 2029 (USD MILLION)

TABLE 16 NORTH AMERICA MEZCAL ENSAMBLE IN MEZCAL MARKET, BY ABV CONTENT, 2020- 2029 (USD MILLION)

TABLE 17 NORTH AMERICA MEZCAL ARROQUEÑO IN MEZCAL MARKET, BY CONCENTRATION, 2020- 2029 (USD MILLION)

TABLE 18 NORTH AMERICA MEZCAL ARROQUEÑO IN MEZCAL MARKET, BY ABV CONTENT, 2020- 2029 (USD MILLION)

TABLE 19 NORTH AMERICA MEZCAL TEPEZTATE IN MEZCAL MARKET, BY CONCENTRATION, 2020- 2029 (USD MILLION)

TABLE 20 NORTH AMERICA MEZCAL TEPEZTATE IN MEZCAL MARKET, BY ABV CONTENT, 2020- 2029 (USD MILLION)

TABLE 21 NORTH AMERICA OTHERS IN MEZCAL MARKET, BY CONCENTRATION, 2020- 2029 (USD MILLION)

TABLE 22 NORTH AMERICA OTHERS IN MEZCAL MARKET, BY ABV CONTENT, 2020- 2029 (USD MILLION)

TABLE 23 NORTH AMERICA MEZCAL MARKET, BY CONCENTRATION, 2020-2029 (USD MILLION)

TABLE 24 NORTH AMERICA MEZCAL MARKET, BY PRICE CATEGORY, 2020-2029 (USD MILLION)

TABLE 25 NORTH AMERICA MEZCAL MARKET, BY ABV CONTENT, 2020-2029 (USD MILLION)

TABLE 26 NORTH AMERICA MEZCAL MARKET, BY YEAR, 2020-2029 (USD MILLION)

TABLE 27 NORTH AMERICA MEZCAL MARKET, BY PACKAGING TYPE, 2020-2029 (USD MILLION)

TABLE 28 NORTH AMERICA MEZCAL MARKET: BY SIZE, 2020-2029 (USD MILLION)

TABLE 29 NORTH AMERICA MEZCAL MARKET, BY FLAVOR TYPE, 2020- 2029 (USD MILLION)

TABLE 30 NORTH AMERICA FLAVORED IN MEZCAL MARKET, BY FLAVOR TYPE, 2020- 2029 (USD MILLION)

TABLE 31 NORTH AMERICA CITRUS FRUITS IN MEZCAL MARKET, BY TYPE, 2020- 2029 (USD MILLION)

TABLE 32 NORTH AMERICA MEZCAL MARKET, BY PRODUCER TYPE, 2020-2029 (USD MILLION)

TABLE 33 NORTH AMERICA MEZCAL MARKET, BY PRODUCT CATEGORY, 2020-2029 (USD MILLION)

TABLE 34 NORTH AMERICA MEZCAL MARKET, BY END USE, 2020-2029 (USD MILLION)

TABLE 35 NORTH AMERICA RESTAURANTS IN MEZCAL MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 36 NORTH AMERICA RESTAURANTS IN MEZCAL MARKET, BY SERVICE CATEGORY, 2020-2029 (USD MILLION)

TABLE 37 NORTH AMERICA MEZCAL MARKET, BY DISTRIBUTION CHANNEL 2020-2029 (USD MILLION)

TABLE 38 NORTH AMERICA OFFLINE TRADE IN MEZCAL MARKET, BY DISTRIBUTION CHANNEL 2020-2029 (USD MILLION)

TABLE 39 NORTH AMERICA NON-STORE BASED RETAILERS IN MEZCAL MARKET, BY DISTRIBUTION CHANNEL 2020-2029 (USD MILLION)

TABLE 40 NORTH AMERICA STORE BASED RETAILERS IN MEZCAL MARKET, BY DISTRIBUTION CHANNEL 2020-2029 (USD MILLION)

TABLE 41 NORTH AMERICA ONLINE TRADE IN MEZCAL MARKET, BY DISTRIBUTION CHANNEL 2020-2029 (USD MILLION)

TABLE 42 NORTH AMERICA MEZCAL MARKET, BY COUNTRY, 2020-2029 (USD MILLION)

TABLE 43 U.S. MEZCAL MARKET, BY PRODUCT TYPE, 2020-2029 (USD MILLION)

TABLE 44 U.S. MEZCAL MARKET, BY PRODUCT TYPE, 2020-2029, VOLUME (KILO LITERS)

TABLE 45 U.S. MEZCAL MARKET, BY PRODUCT TYPE, 2020-2029 (USD)

TABLE 46 U.S. MEZCAL ESPADIN IN MEZCAL MARKET, BY CONCENTRATION, 2020-2029 (USD MILLION)

TABLE 47 U.S. MEZCAL ESPADIN IN MEZCAL MARKET, BY ABV CONTENT, 2020-2029 (USD MILLION)

TABLE 48 U.S. MEZCAL JOVEN IN MEZCAL MARKET, BY CONCENTRATION, 2020-2029 (USD MILLION)

TABLE 49 U.S. MEZCAL JOVEN IN MEZCAL MARKET, BY ABV CONTENT, 2020-2029 (USD MILLION)

TABLE 50 U.S. MEZCAL JOVEN IN MEZCAL MARKET, BY DISTILLATION, 2020-2029 (USD MILLION)

TABLE 51 U.S. MEZCAL REPOSADO IN MEZCAL MARKET, BY CONCENTRATION, 2020-2029 (USD MILLION)

TABLE 52 U.S. MEZCAL REPOSADO IN MEZCAL MARKET, BY ABV CONTENT, 2020-2029 (USD MILLION)

TABLE 53 U.S. MEZCAL REPOSADO IN MEZCAL MARKET, BY DISTILLATION, 2020-2029 (USD MILLION)

TABLE 54 U.S. MEZCAL ANEJO IN MEZCAL MARKET, BY CONCENTRATION, 2020-2029 (USD MILLION)

TABLE 55 U.S. MEZCAL ANEJO IN MEZCAL MARKET, BY ABV CONTENT, 2020-2029 (USD MILLION)

TABLE 56 U.S. MEZCAL ANEJO IN MEZCAL MARKET, BY DISTILLATION, 2020-2029 (USD MILLION)

TABLE 57 U.S. MEZCAL ENSAMBLE IN MEZCAL MARKET, BY CONCENTRATION, 2020-2029 (USD MILLION)

TABLE 58 U.S. MEZCAL ENSAMBLE IN MEZCAL MARKET, BY ABV CONTENT, 2020-2029 (USD MILLION)

TABLE 59 U.S. MEZCAL ARROQUEÑO IN MEZCAL MARKET, BY CONCENTRATION, 2020-2029 (USD MILLION)

TABLE 60 U.S. MEZCAL ARROQUEÑO IN MEZCAL MARKET, BY ABV CONTENT, 2020-2029 (USD MILLION)

TABLE 61 U.S. MEZCAL TEPEZTATE IN MEZCAL MARKET, BY CONCENTRATION, 2020-2029 (USD MILLION)

TABLE 62 U.S. MEZCAL TEPEZTATE IN MEZCAL MARKET, BY ABV CONTENT, 2020-2029 (USD MILLION)

TABLE 63 U.S. OTHERS IN MEZCAL MARKET, BY CONCENTRATION, 2020-2029 (USD MILLION)

TABLE 64 U.S. OTHERS IN MEZCAL MARKET, BY ABV CONTENT, 2020-2029 (USD MILLION)

TABLE 65 U.S. MEZCAL MARKET, BY CONCENTRATION, 2020-2029 (USD MILLION)

TABLE 66 U.S. MEZCAL MARKET, BY PRICE CATEGORY, 2020-2029 (USD MILLION)

TABLE 67 U.S. MEZCAL MARKET, BY ABV CONTENT, 2020-2029 (USD MILLION)

TABLE 68 U.S. MEZCAL MARKET, BY YEAR, 2020-2029 (USD MILLION)

TABLE 69 U.S. MEZCAL MARKET, BY PACKAGING TYPE, 2020-2029 (USD MILLION)

TABLE 70 U.S. MEZCAL MARKET, BY SIZE, 2020-2029 (USD MILLION)

TABLE 71 U.S. MEZCAL MARKET, BY FLAVOR TYPE, 2020-2029 (USD MILLION)

TABLE 72 U.S. FLAVORED IN MEZCAL MARKET, BY FLAVOR TYPE, 2020-2029 (USD MILLION)

TABLE 73 U.S. CITRUS FRUITS IN MEZCAL MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 74 U.S. MEZCAL MARKET, BY PRODUCER TYPE, 2020-2029 (USD MILLION)

TABLE 75 U.S. MEZCAL MARKET, BY PRODUCT CATEGORY, 2020-2029 (USD MILLION)

TABLE 76 U.S. MEZCAL MARKET, BY END USE, 2020-2029 (USD MILLION)

TABLE 77 U.S. RESTAURANTS IN MEZCAL MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 78 U.S. RESTAURANTS IN MEZCAL MARKET, BY SERVICE CATEGORY, 2020-2029 (USD MILLION)

TABLE 79 U.S. MEZCAL MARKET, BY DISTRIBUTION CHANNEL, 2020-2029 (USD MILLION)

TABLE 80 U.S. OFFLINE TRADE IN MEZCAL MARKET, BY DISTRIBUTION CHANNEL, 2020-2029 (USD MILLION)

TABLE 81 U.S. NON-STORE BASED RETAILERS IN MEZCAL MARKET, BY DISTRIBUTION CHANNEL, 2020-2029 (USD MILLION)

TABLE 82 U.S. STORE BASED RETAILERS IN MEZCAL MARKET, BY DISTRIBUTION CHANNEL, 2020-2029 (USD MILLION)

TABLE 83 U.S. ONLINE TRADE IN MEZCAL MARKET, BY DISTRIBUTION CHANNEL, 2020-2029 (USD MILLION)

TABLE 84 MEXICO MEZCAL MARKET, BY PRODUCT TYPE, 2020-2029 (USD MILLION)

TABLE 85 MEXICO MEZCAL MARKET, BY PRODUCT TYPE, 2020-2029, VOLUME (KILO LITERS)

TABLE 86 MEXICO MEZCAL MARKET, BY PRODUCT TYPE, 2020-2029 (USD)

TABLE 87 MEXICO MEZCAL ESPADIN IN MEZCAL MARKET, BY CONCENTRATION, 2020-2029 (USD MILLION)

TABLE 88 MEXICO MEZCAL ESPADIN IN MEZCAL MARKET, BY ABV CONTENT, 2020-2029 (USD MILLION)

TABLE 89 MEXICO MEZCAL JOVEN IN MEZCAL MARKET, BY CONCENTRATION, 2020-2029 (USD MILLION)

TABLE 90 MEXICO MEZCAL JOVEN IN MEZCAL MARKET, BY ABV CONTENT, 2020-2029 (USD MILLION)

TABLE 91 MEXICO MEZCAL JOVEN IN MEZCAL MARKET, BY DISTILLATION, 2020-2029 (USD MILLION)

TABLE 92 MEXICO MEZCAL REPOSADO IN MEZCAL MARKET, BY CONCENTRATION, 2020-2029 (USD MILLION)

TABLE 93 MEXICO MEZCAL REPOSADO IN MEZCAL MARKET, BY ABV CONTENT, 2020-2029 (USD MILLION)

TABLE 94 MEXICO MEZCAL REPOSADO IN MEZCAL MARKET, BY DISTILLATION, 2020-2029 (USD MILLION)

TABLE 95 MEXICO MEZCAL ANEJO IN MEZCAL MARKET, BY CONCENTRATION, 2020-2029 (USD MILLION)

TABLE 96 MEXICO MEZCAL ANEJO IN MEZCAL MARKET, BY ABV CONTENT, 2020-2029 (USD MILLION)

TABLE 97 MEXICO MEZCAL ANEJO IN MEZCAL MARKET, BY DISTILLATION, 2020-2029 (USD MILLION)

TABLE 98 MEXICO MEZCAL ENSAMBLE IN MEZCAL MARKET, BY CONCENTRATION, 2020-2029 (USD MILLION)

TABLE 99 MEXICO MEZCAL ENSAMBLE IN MEZCAL MARKET, BY ABV CONTENT, 2020-2029 (USD MILLION)

TABLE 100 MEXICO MEZCAL ARROQUEÑO IN MEZCAL MARKET, BY CONCENTRATION, 2020-2029 (USD MILLION)

TABLE 101 MEXICO MEZCAL ARROQUEÑO IN MEZCAL MARKET, BY ABV CONTENT, 2020-2029 (USD MILLION)

TABLE 102 MEXICO MEZCAL TEPEZTATE IN MEZCAL MARKET, BY CONCENTRATION, 2020-2029 (USD MILLION)

TABLE 103 MEXICO MEZCAL TEPEZTATE IN MEZCAL MARKET, BY ABV CONTENT, 2020-2029 (USD MILLION)

TABLE 104 MEXICO OTHERS IN MEZCAL MARKET, BY CONCENTRATION, 2020-2029 (USD MILLION)

TABLE 105 MEXICO OTHERS IN MEZCAL MARKET, BY ABV CONTENT, 2020-2029 (USD MILLION)

TABLE 106 MEXICO MEZCAL MARKET, BY CONCENTRATION, 2020-2029 (USD MILLION)

TABLE 107 MEXICO MEZCAL MARKET, BY PRICE CATEGORY, 2020-2029 (USD MILLION)

TABLE 108 MEXICO MEZCAL MARKET, BY ABV CONTENT, 2020-2029 (USD MILLION)

TABLE 109 MEXICO MEZCAL MARKET, BY YEAR, 2020-2029 (USD MILLION)

TABLE 110 MEXICO MEZCAL MARKET, BY PACKAGING TYPE, 2020-2029 (USD MILLION)

TABLE 111 MEXICO MEZCAL MARKET, BY SIZE, 2020-2029 (USD MILLION)

TABLE 112 MEXICO MEZCAL MARKET, BY FLAVOR TYPE, 2020-2029 (USD MILLION)

TABLE 113 MEXICO FLAVORED IN MEZCAL MARKET, BY FLAVOR TYPE, 2020-2029 (USD MILLION)

TABLE 114 MEXICO CITRUS FRUITS IN MEZCAL MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 115 MEXICO MEZCAL MARKET, BY PRODUCER TYPE, 2020-2029 (USD MILLION)

TABLE 116 MEXICO MEZCAL MARKET, BY PRODUCT CATEGORY, 2020-2029 (USD MILLION)

TABLE 117 MEXICO MEZCAL MARKET, BY END USE, 2020-2029 (USD MILLION)

TABLE 118 MEXICO RESTAURANTS IN MEZCAL MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 119 MEXICO RESTAURANTS IN MEZCAL MARKET, BY SERVICE CATEGORY, 2020-2029 (USD MILLION)

TABLE 120 MEXICO MEZCAL MARKET, BY DISTRIBUTION CHANNEL, 2020-2029 (USD MILLION)

TABLE 121 MEXICO OFFLINE TRADE IN MEZCAL MARKET, BY DISTRIBUTION CHANNEL, 2020-2029 (USD MILLION)

TABLE 122 MEXICO NON-STORE BASED RETAILERS IN MEZCAL MARKET, BY DISTRIBUTION CHANNEL, 2020-2029 (USD MILLION)

TABLE 123 MEXICO STORE BASED RETAILERS IN MEZCAL MARKET, BY DISTRIBUTION CHANNEL, 2020-2029 (USD MILLION)

TABLE 124 MEXICO ONLINE TRADE IN MEZCAL MARKET, BY DISTRIBUTION CHANNEL, 2020-2029 (USD MILLION)

TABLE 125 CANADA MEZCAL MARKET, BY PRODUCT TYPE, 2020-2029 (USD MILLION)

TABLE 126 CANADA MEZCAL MARKET, BY PRODUCT TYPE, 2020-2029, VOLUME (KILO LITERS)

TABLE 127 CANADA MEZCAL MARKET, BY PRODUCT TYPE, 2020-2029 (USD)

TABLE 128 CANADA MEZCAL ESPADIN IN MEZCAL MARKET, BY CONCENTRATION, 2020-2029 (USD MILLION)

TABLE 129 CANADA MEZCAL ESPADIN IN MEZCAL MARKET, BY ABV CONTENT, 2020-2029 (USD MILLION)

TABLE 130 CANADA MEZCAL JOVEN IN MEZCAL MARKET, BY CONCENTRATION, 2020-2029 (USD MILLION)

TABLE 131 CANADA MEZCAL JOVEN IN MEZCAL MARKET, BY ABV CONTENT, 2020-2029 (USD MILLION)

TABLE 132 CANADA MEZCAL JOVEN IN MEZCAL MARKET, BY DISTILLATION, 2020-2029 (USD MILLION)

TABLE 133 CANADA MEZCAL REPOSADO IN MEZCAL MARKET, BY CONCENTRATION, 2020-2029 (USD MILLION)

TABLE 134 CANADA MEZCAL REPOSADO IN MEZCAL MARKET, BY ABV CONTENT, 2020-2029 (USD MILLION)

TABLE 135 CANADA MEZCAL REPOSADO IN MEZCAL MARKET, BY DISTILLATION, 2020-2029 (USD MILLION)

TABLE 136 CANADA MEZCAL ANEJO IN MEZCAL MARKET, BY CONCENTRATION, 2020-2029 (USD MILLION)

TABLE 137 CANADA MEZCAL ANEJO IN MEZCAL MARKET, BY ABV CONTENT, 2020-2029 (USD MILLION)

TABLE 138 CANADA MEZCAL ANEJO IN MEZCAL MARKET, BY DISTILLATION, 2020-2029 (USD MILLION)

TABLE 139 CANADA MEZCAL ENSAMBLE IN MEZCAL MARKET, BY CONCENTRATION, 2020-2029 (USD MILLION)

TABLE 140 CANADA MEZCAL ENSAMBLE IN MEZCAL MARKET, BY ABV CONTENT, 2020-2029 (USD MILLION)

TABLE 141 CANADA MEZCAL ARROQUEÑO IN MEZCAL MARKET, BY CONCENTRATION, 2020-2029 (USD MILLION)

TABLE 142 CANADA MEZCAL ARROQUEÑO IN MEZCAL MARKET, BY ABV CONTENT, 2020-2029 (USD MILLION)

TABLE 143 CANADA MEZCAL TEPEZTATE IN MEZCAL MARKET, BY CONCENTRATION, 2020-2029 (USD MILLION)

TABLE 144 CANADA MEZCAL TEPEZTATE IN MEZCAL MARKET, BY ABV CONTENT, 2020-2029 (USD MILLION)

TABLE 145 CANADA OTHERS IN MEZCAL MARKET, BY CONCENTRATION, 2020-2029 (USD MILLION)

TABLE 146 CANADA OTHERS IN MEZCAL MARKET, BY ABV CONTENT, 2020-2029 (USD MILLION)

TABLE 147 CANADA MEZCAL MARKET, BY CONCENTRATION, 2020-2029 (USD MILLION)

TABLE 148 CANADA MEZCAL MARKET, BY PRICE CATEGORY, 2020-2029 (USD MILLION)

TABLE 149 CANADA MEZCAL MARKET, BY ABV CONTENT, 2020-2029 (USD MILLION)

TABLE 150 CANADA MEZCAL MARKET, BY YEAR, 2020-2029 (USD MILLION)

TABLE 151 CANADA MEZCAL MARKET, BY PACKAGING TYPE, 2020-2029 (USD MILLION)

TABLE 152 CANADA MEZCAL MARKET, BY SIZE, 2020-2029 (USD MILLION)

TABLE 153 CANADA MEZCAL MARKET, BY FLAVOR TYPE, 2020-2029 (USD MILLION)

TABLE 154 CANADA FLAVORED IN MEZCAL MARKET, BY FLAVOR TYPE, 2020-2029 (USD MILLION)

TABLE 155 CANADA CITRUS FRUITS IN MEZCAL MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 156 CANADA MEZCAL MARKET, BY PRODUCER TYPE, 2020-2029 (USD MILLION)

TABLE 157 CANADA MEZCAL MARKET, BY PRODUCT CATEGORY, 2020-2029 (USD MILLION)

TABLE 158 CANADA MEZCAL MARKET, BY END USE, 2020-2029 (USD MILLION)

TABLE 159 CANADA RESTAURANTS IN MEZCAL MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 160 CANADA RESTAURANTS IN MEZCAL MARKET, BY SERVICE CATEGORY, 2020-2029 (USD MILLION)

TABLE 161 CANADA MEZCAL MARKET, BY DISTRIBUTION CHANNEL, 2020-2029 (USD MILLION)

TABLE 162 CANADA OFFLINE TRADE IN MEZCAL MARKET, BY DISTRIBUTION CHANNEL, 2020-2029 (USD MILLION)

TABLE 163 CANADA NON-STORE BASED RETAILERS IN MEZCAL MARKET, BY DISTRIBUTION CHANNEL, 2020-2029 (USD MILLION)

TABLE 164 CANADA STORE BASED RETAILERS IN MEZCAL MARKET, BY DISTRIBUTION CHANNEL, 2020-2029 (USD MILLION)

TABLE 165 CANADA ONLINE TRADE IN MEZCAL MARKET, BY DISTRIBUTION CHANNEL, 2020-2029 (USD MILLION)

Liste des figures

FIGURE 1 NORTH AMERICA MEZCAL MARKET: SEGMENTATION

FIGURE 2 NORTH AMERICA MEZCAL MARKET: DATA TRIANGULATION

FIGURE 3 NORTH AMERICA MEZCAL MARKET: DROC ANALYSIS

FIGURE 4 NORTH AMERICA MEZCAL MARKET: NORTH AMERICA VS REGIONAL MARKET ANALYSIS

FIGURE 5 NORTH AMERICA MEZCAL MARKET: COMPANY RESEARCH ANALYSIS

FIGURE 6 NORTH AMERICA MEZCAL MARKET: INTERVIEW DEMOGRAPHICS

FIGURE 7 NORTH AMERICA MEZCAL MARKET: DBMR MARKET POSITION GRID

FIGURE 8 NORTH AMERICA MEZCAL MARKET: MARKET APPLICATION COVERAGE GRID

FIGURE 9 NORTH AMERICA MEZCAL MARKET: VENDOR SHARE ANALYSIS

FIGURE 10 NORTH AMERICA MEZCAL MARKET: SEGMENTATION

FIGURE 11 RISING INITIATIVE OF COMPANIES TO EXPAND THEIR BUSINESS NORTH AMERICALY AND INCREASING CONSUMER DEMAND FOR MEZCAL IS EXPECTED TO DRIVE THE NORTH AMERICA MEZCAL MARKET IN THE FORECAST PERIOD OF 2022 TO 2029

FIGURE 12 MEZCAL ESPADIN SEGMENT IS EXPECTED TO ACCOUNT FOR THE LARGEST SHARE OF THE NORTH AMERICA MEZCAL MARKET IN 2022 & 2029

FIGURE 13 NORTH AMERICA MEZCAL MARKET: FACTORS AFFECTING DISPOSABLE INCOME OR SPEND DYNAMICS OF THE CONSUMERS

FIGURE 14 DRIVERS, RESTRAINTS, OPPORTUNITIES, AND CHALLENGES OF THE NORTH AMERICA MEZCAL MARKET

FIGURE 15 NORTH AMERICA MEZCAL MARKET, BY PRODUCT TYPE

FIGURE 16 NORTH AMERICA MEZCAL MARKET: BY CONCENTRATION, 2021

FIGURE 17 NORTH AMERICA MEZCAL MARKET: BY PRICE CATEGORY, 2021

FIGURE 18 NORTH AMERICA MEZCAL MARKET: BY ABV CONTENT, 2021

FIGURE 19 NORTH AMERICA MEZCAL MARKET: BY YEAR, 2021

FIGURE 20 NORTH AMERICA MEZCAL MARKET: BY PACKAGING TYPE, 2021

FIGURE 21 NORTH AMERICA MEZCAL MARKET: BY SIZE, 2021

FIGURE 22 NORTH AMERICA MEZCAL MARKET: BY FLAVOR TYPE, 2021

FIGURE 23 NORTH AMERICA MEZCAL MARKET, BY PRODUCER TYPE

FIGURE 24 NORTH AMERICA MEZCAL MARKET, BY PRODUCT CATEGORY

FIGURE 25 NORTH AMERICA MEZCAL MARKET: BY END USE, 2021

FIGURE 26 NORTH AMERICA MEZCAL MARKET: BY DISTRIBUTION CHANNEL, 2021

FIGURE 27 NORTH AMERICA MEZCAL MARKET: SNAPSHOT (2021)

FIGURE 28 NORTH AMERICA MEZCAL MARKET: BY COUNTRY (2021)

FIGURE 29 NORTH AMERICA MEZCAL MARKET: BY COUNTRY (2022 & 2029)

FIGURE 30 NORTH AMERICA MEZCAL MARKET: BY COUNTRY (2021 & 2029)

FIGURE 31 NORTH AMERICA MEZCAL MARKET: BY PRODUCT TYPE (2022-2029)

FIGURE 32 NORTH AMERICA MEZCAL MARKET: COMPANY SHARE 2021 (%)

Méthodologie de recherche

La collecte de données et l'analyse de l'année de base sont effectuées à l'aide de modules de collecte de données avec des échantillons de grande taille. L'étape consiste à obtenir des informations sur le marché ou des données connexes via diverses sources et stratégies. Elle comprend l'examen et la planification à l'avance de toutes les données acquises dans le passé. Elle englobe également l'examen des incohérences d'informations observées dans différentes sources d'informations. Les données de marché sont analysées et estimées à l'aide de modèles statistiques et cohérents de marché. De plus, l'analyse des parts de marché et l'analyse des tendances clés sont les principaux facteurs de succès du rapport de marché. Pour en savoir plus, veuillez demander un appel d'analyste ou déposer votre demande.

La méthodologie de recherche clé utilisée par l'équipe de recherche DBMR est la triangulation des données qui implique l'exploration de données, l'analyse de l'impact des variables de données sur le marché et la validation primaire (expert du secteur). Les modèles de données incluent la grille de positionnement des fournisseurs, l'analyse de la chronologie du marché, l'aperçu et le guide du marché, la grille de positionnement des entreprises, l'analyse des brevets, l'analyse des prix, l'analyse des parts de marché des entreprises, les normes de mesure, l'analyse globale par rapport à l'analyse régionale et des parts des fournisseurs. Pour en savoir plus sur la méthodologie de recherche, envoyez une demande pour parler à nos experts du secteur.

Personnalisation disponible

Data Bridge Market Research est un leader de la recherche formative avancée. Nous sommes fiers de fournir à nos clients existants et nouveaux des données et des analyses qui correspondent à leurs objectifs. Le rapport peut être personnalisé pour inclure une analyse des tendances des prix des marques cibles, une compréhension du marché pour d'autres pays (demandez la liste des pays), des données sur les résultats des essais cliniques, une revue de la littérature, une analyse du marché des produits remis à neuf et de la base de produits. L'analyse du marché des concurrents cibles peut être analysée à partir d'une analyse basée sur la technologie jusqu'à des stratégies de portefeuille de marché. Nous pouvons ajouter autant de concurrents que vous le souhaitez, dans le format et le style de données que vous recherchez. Notre équipe d'analystes peut également vous fournir des données sous forme de fichiers Excel bruts, de tableaux croisés dynamiques (Fact book) ou peut vous aider à créer des présentations à partir des ensembles de données disponibles dans le rapport.