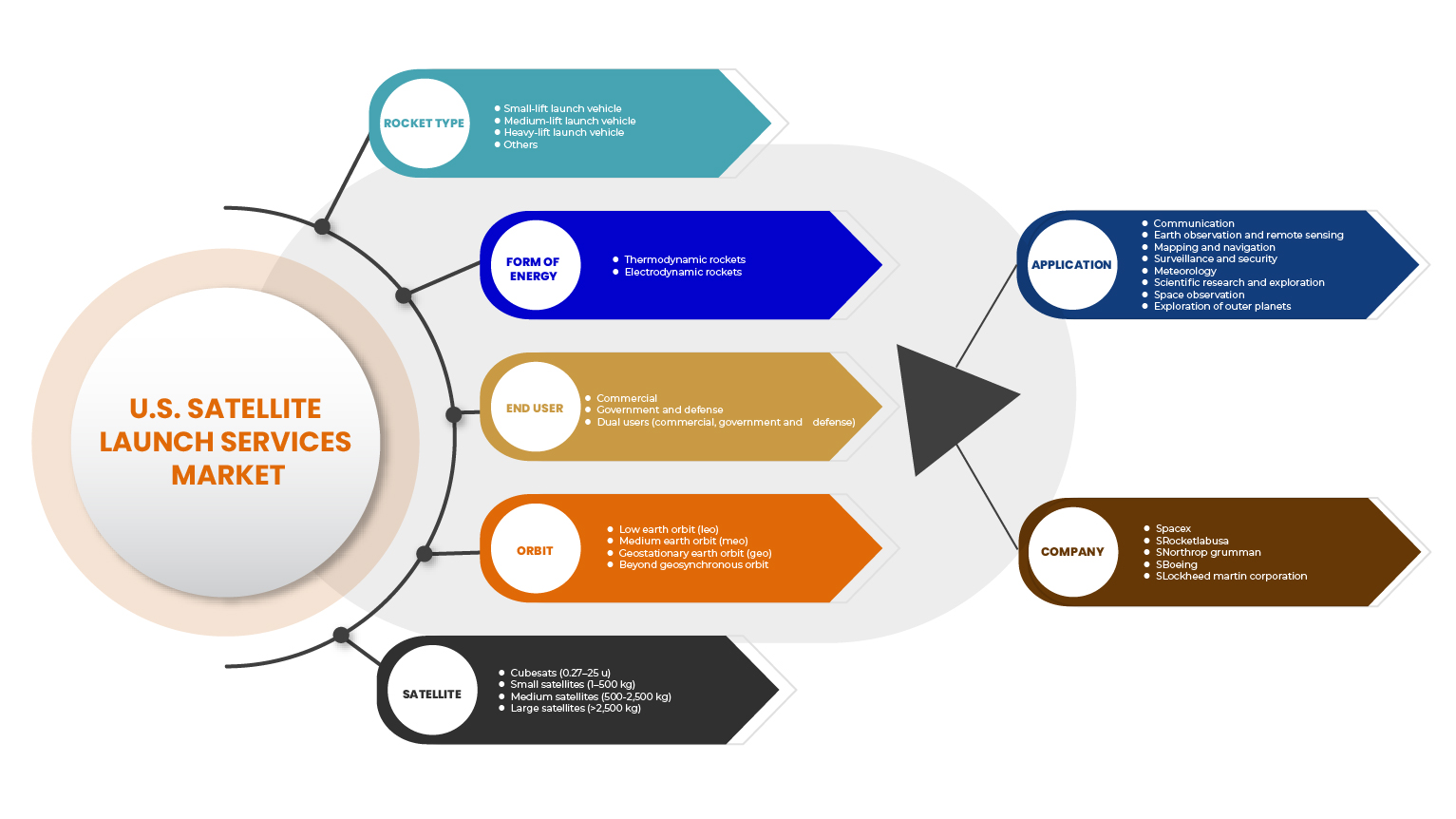

Marché des services de lancement de satellites aux États-Unis, par type de fusée (lanceur de petite taille, lanceur de taille moyenne, lanceur de taille lourde, autres), forme d'énergie (fusées thermodynamiques, fusées électrodynamiques), satellite (CubeSat (0,27-25 U), petits satellites (1-500 kg), satellites moyens (500-2 500 kg) et grands satellites ( 2 500 kg)), application (communication, observation de la Terre et télédétection, cartographie et navigation, surveillance et sécurité, météorologie, recherche et exploration scientifiques, observation spatiale, exploration des planètes extérieures), utilisateur final (commercial, gouvernemental et de défense et utilisateurs doubles (commerciaux, gouvernementaux et de défense)), orbite (en orbite terrestre basse (LEO), orbite terrestre moyenne (MEO), orbite terrestre géostationnaire (GEO), au-delà de l'orbite géosynchrone) Tendances et prévisions de l'industrie jusqu'en 2032

Analyse et perspectives du marché

Le marché des services de lancement de satellites est associé au processus et aux étapes de réalisation du satellite via une fusée ou un lanceur réutilisable par des fournisseurs de services de lancement de satellites. Il peut consister en une série d'étapes pour obtenir le résultat final, telles que la commande, la négociation entre le client et le fournisseur de services, la sélection de l'installation de lancement, l'empilage et l'assemblage, l'intégration de la charge utile et le lancement. L'entrée de fournisseurs de services de lancement privés a entraîné une diminution du coût de lancement et de nouvelles technologies marquant une nouvelle phase sur le marché.

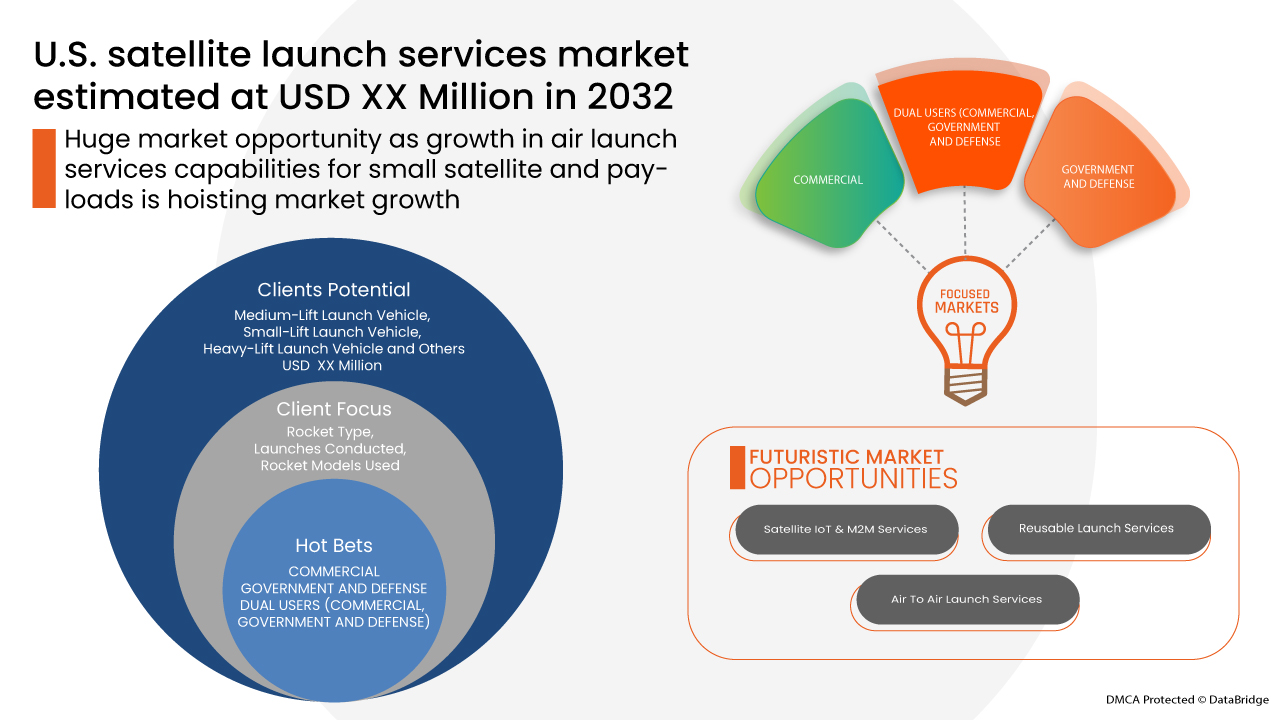

À l'heure actuelle, l'importance des services de lancement de satellites a considérablement augmenté et la croissance du marché des services de lancement de satellites a été fortement alimentée par l'avènement des services de lanceurs réutilisables pour réduire le coût global du lancement et la demande croissante du nombre de petits satellites pour des applications telles que les services de communication et d'observation de la Terre. Data Bridge Market Research analyse que le marché des services de lancement de satellites connaîtra une croissance de 16,2 % au cours de la période de prévision de 2022 à 2032.

|

Rapport métrique |

Détails |

|

Période de prévision |

2022 à 2032 |

|

Année de base |

2021 |

|

Années historiques |

2020 (personnalisable de 2019 à 2014) |

|

Unités quantitatives |

Chiffre d'affaires en millions USD, volumes en unités, prix en USD |

|

Segments couverts |

Type de fusée (lanceur de petite taille, lanceur de taille moyenne, lanceur de taille lourde, autres), forme d'énergie (fusées thermodynamiques, fusées électrodynamiques), satellite (CubeSat (0,27-25 U), petits satellites (1-500 kg), satellites moyens (500-2 500 kg) et grands satellites (> 2 500 kg)), application (communication, observation de la Terre et télédétection, cartographie et navigation, surveillance et sécurité, météorologie, recherche scientifique et exploration, observation spatiale, exploration des planètes extérieures), utilisateur final (commercial, gouvernemental et de défense et utilisateurs doubles (commercial, gouvernemental et de défense)), orbite (en orbite terrestre basse (LEO), orbite terrestre moyenne (MEO), orbite terrestre géostationnaire (GEO), au-delà de l'orbite géosynchrone) |

|

Pays couverts |

NOUS |

|

Acteurs du marché couverts |

Airbus (États-Unis), Lockheed Martin Corporation (États-Unis), L3Harris Technologies Inc. (États-Unis), Northrop Grumman (États-Unis), SPACEX (États-Unis), Raytheon Technologies Corporation (États-Unis), Sierra Nevada Corporation (États-Unis), BLUE ORIGIN (États-Unis), VIRGIN ORBIT (États-Unis), Spaceflight (États-Unis), Rocket Lab USA (États-Unis), Mitsubishi Heavy Industry (JAPON), ILS (États-Unis), Honeywell et Boeing (États-Unis) |

Dynamique du marché des services de lancement de satellites

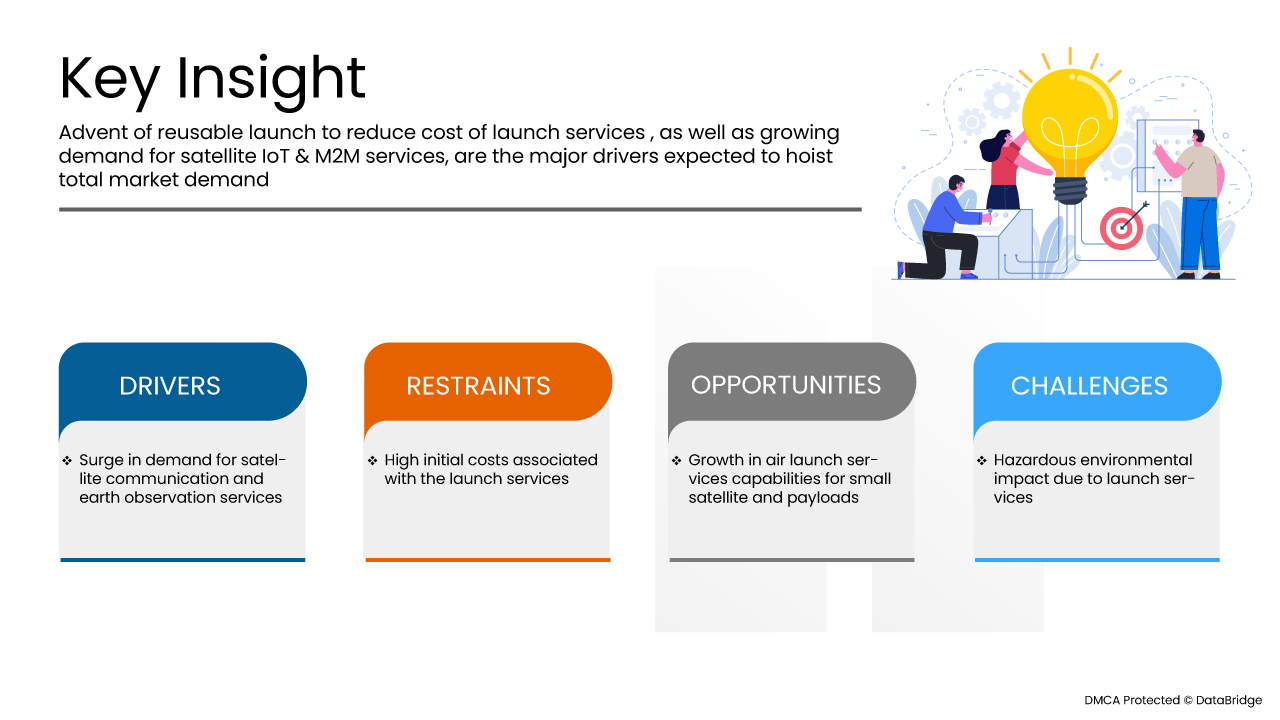

Conducteurs

- Augmentation du nombre de lancements de petits satellites et de sondes d'essai

L'augmentation du nombre de petits satellites et de sondes d'essai a un impact positif, en raison des progrès technologiques qui ont permis de réduire la taille de nombreux appareils et équipements, car la miniaturisation a affecté toutes les industries, y compris l'industrie spatiale, et stimule la croissance du marché.

- Demande croissante de services IOT et M2M par satellite

L' Internet des objets (IoT) est décrit comme un ensemble d'appareils connectés via des services Internet. En raison de la couverture omniprésente offerte par les satellites dans le monde entier, les données satellitaires sont considérées comme idéales pour les applications IoT distantes et leur fonctionnement optimal est l'un des principaux facteurs de croissance du marché.

- Augmentation de la demande de services de communication par satellite et d'observation de la Terre

Les communications par satellite offrent aux opérateurs l'avantage de pouvoir entrer en contact avec n'importe quelle personne sur Terre et les satellites d'observation de la Terre sont des satellites spécialement conçus pour surveiller la Terre, ce qui permet de prévenir les catastrophes et les calamités naturelles. Ce facteur devrait stimuler la croissance du marché.

- L'avènement des services de lancement réutilisables pour réduire les coûts

Un lanceur réutilisable peut lancer un satellite dans l'espace plusieurs fois sans être mis hors service. Cela permet aux opérateurs de satellites d'obtenir un service par satellite à moindre coût et, de ce fait, le nombre de lancements de satellites augmente d'année en année, ce qui justifie la croissance du marché.

Opportunités

- Croissance des capacités de services de lancement aérien pour les petits satellites et leurs charges utiles

Le lancement aérien est une méthode de lancement de charges utiles dans l'espace, l'amélioration de la technologie et l'excellent taux de réussite du système de lancement aérien par rapport au lancement au sol devraient offrir une opportunité lucrative pour la croissance du marché.

Contraintes/Défis

Cependant, le coût élevé associé au lancement de satellites et le coût caché des services de lancement tels que la minimisation du poids supplémentaire, le coût de la notation de lancement, l'approbation gouvernementale, la mise en place du lieu de lancement, le relais et l'amélioration des systèmes COM même après l'amélioration de la technologie du système satellitaire sont la plus grande préoccupation des opérateurs et constituent donc un facteur de restriction majeur pour le marché des services de lancement de satellites. Le lancement émet également des gaz dangereux pendant le processus de lancement, le dioxyde de carbone étant l'un d'entre eux. Le dioxyde de carbone est un gaz à effet de serre, responsable du changement climatique en emprisonnant la chaleur, des conditions météorologiques extrêmes, des perturbations de l'approvisionnement alimentaire et de l'augmentation des incendies de forêt. Outre les problèmes environnementaux, la limitation de la technologie de propulsion du système de fusée limite également le potentiel du service de lancement de satellites. Ainsi, les raisons mentionnées ci-dessus entravent la croissance du marché des services de lancement de satellites.

Impact du Covid-19 sur le marché des services de lancement de satellites

La COVID-19 a eu un impact négatif sur le marché des services de lancement de satellites. Les confinements et l'isolement pendant les pandémies ont non seulement compliqué la gestion de la chaîne d'approvisionnement, mais ont également ralenti le rythme des tests, du développement et du lancement de satellites prédéterminés. Cela a entraîné le retard de nombreuses missions proposées par les fournisseurs de services de lancement. Mais avec l'amélioration de la situation à travers le monde, les tests et le développement ont atteint la phase requise, mais il est indéniable que le marché des services de lancement de satellites a beaucoup souffert à cause de la COVID-19.

Développements récents

- En février 2022, Rocket Lab USA, Inc. a annoncé l'achèvement de sa deuxième rampe de lancement orbitale au Launch Complex 1. Il s'agit de la troisième rampe dédiée de la société pour sa fusée Electron, qui fournira à la société un bras supplémentaire pour le lancement commercial, générant davantage de capitaux et davantage de projets de la part d'opérateurs mondiaux différents. Cela stimulera ainsi le marché américain des services de lancement de satellites.

- En septembre 2021, Honeywell International Inc. a lancé deux nouveaux produits : l'émetteur de liaison descendante en bande X et le terminal de communication optique (OCT) de Honeywell, afin d'élargir son offre de produits pour les services de lancement de satellites sur le marché des petits satellites en pleine croissance. Ces produits renforceront le potentiel de l'entreprise et, en retour, l'entreprise gagnera plus de revenus en capturant une plus grande part de marché.

Portée du marché des services de lancement de satellites aux États-Unis

Le marché des services de lancement de satellites est segmenté en fonction du type, de la forme d'énergie, du satellite, de l'application, de l'utilisateur final, de l'orbite et du pays. La croissance parmi ces segments vous aidera à analyser les segments de croissance faibles dans les industries et fournira aux utilisateurs un aperçu précieux du marché et des informations sur le marché pour les aider à prendre des décisions stratégiques pour identifier les principales applications du marché.

Type de fusée

- Véhicule de lancement de petite taille

- Véhicule de lancement de capacité moyenne

- Véhicule de lancement de charges lourdes

- Autres

Sur la base du type de fusée, le marché américain des services de lancement de satellites est segmenté en lanceur de petite taille, lanceur de taille moyenne, lanceur de taille lourde et autres.

Forme d'énergie

- Fusées thermodynamiques

- Fusées électrodynamiques

Sur la base de la forme d'énergie, le marché des services de lancement de satellites américains est segmenté en fusées thermodynamiques et fusées électrodynamiques.

Satellite

- Cubesats (0,27–25 U)

- Petits satellites (1 à 500 kg)

- Satellites de taille moyenne (500-2 500 kg)

- Grands satellites (> 2 500 kg)

Sur la base du satellite, le marché américain des services de lancement de satellites est segmenté en cubesats (0,27 à 25 u), petits satellites (1 à 500 kg), satellites moyens (500 à 2 500 kg) et grands satellites (> 2 500 kg).

Application

- Communication

- Observation de la Terre et télédétection

- Cartographie et navigation

- Surveillance et sécurité

- Météorologie

- Recherche et exploration scientifiques

- Observation spatiale

- Exploration des planètes extérieures

Sur la base de l'application, le marché américain des services de lancement de satellites est segmenté en communication, observation de la Terre et télédétection, cartographie et navigation, surveillance et sécurité, météorologie, recherche et exploration scientifiques, observation spatiale et exploration des planètes extérieures.

Utilisateur final

- Commercial

- Gouvernement et défense

- Utilisateurs doubles (commerciaux, gouvernementaux et de défense)

Sur la base de l'utilisateur final, le marché des services de lancement de satellites américains est segmenté en utilisateurs commerciaux, gouvernementaux et de défense et en utilisateurs doubles (commerciaux, gouvernementaux et de défense).

Orbite

- Orbite terrestre basse (LEO)

- Orbite terrestre moyenne (MEO)

- Orbite terrestre géostationnaire (GEO)

- Au-delà de l'orbite géosynchrone

Sur la base de l'orbite, le marché américain des services de lancement de satellites est segmenté en orbite terrestre basse (LEO), orbite terrestre moyenne (MEO), orbite terrestre géostationnaire (GEO) et au-delà de l'orbite géosynchrone.

Analyse du paysage concurrentiel et des parts de marché des services de lancement de satellites

Le paysage concurrentiel du marché des services de lancement de satellites fournit des détails par concurrent. Les détails inclus sont la présentation de l'entreprise, les finances de l'entreprise, les revenus générés, le potentiel du marché, les investissements dans la recherche et le développement, les nouvelles initiatives du marché, la présence mondiale, les sites et installations de production, les capacités de production, les forces et les faiblesses de l'entreprise, le lancement du produit, la largeur et l'étendue du produit, la domination des applications. Les points de données ci-dessus fournis ne concernent que l'orientation des entreprises liée au marché des services de lancement de satellites.

Certains des principaux acteurs opérant sur le marché des services de lancement de satellites sont Airbus, Lockheed Martin Corporation, L3Harris Technologies, Inc., Northrop Grumman, SPACEX, Raytheon Technologies Corporation, Sierra Nevada Corporation, BLUE ORIGIN, VIRGIN ORBIT, Spaceflight, Rocket Lab USA, Mitsubishi Heavy Industry, ILS, Honeywell et Boeing, entre autres.

SKU-

Accédez en ligne au rapport sur le premier cloud mondial de veille économique

- Tableau de bord d'analyse de données interactif

- Tableau de bord d'analyse d'entreprise pour les opportunités à fort potentiel de croissance

- Accès d'analyste de recherche pour la personnalisation et les requêtes

- Analyse de la concurrence avec tableau de bord interactif

- Dernières actualités, mises à jour et analyse des tendances

- Exploitez la puissance de l'analyse comparative pour un suivi complet de la concurrence

Table des matières

1 INTRODUCTION

1.1 OBJECTIVES OF THE STUDY

1.2 MARKET DEFINITION

1.3 OVERVIEW OF U.S. SATELLITE LAUNCH SERVICES MARKET

1.4 CURRENCY AND PRICING

1.5 LIMITATIONS

1.6 MARKETS COVERED

2 MARKET SEGMENTATION

2.1 MARKETS COVERED

2.2 YEARS CONSIDERED FOR THE STUDY

2.3 GEOGRAPHIC SCOPE

2.4 DBMR TRIPOD DATA VALIDATION MODEL

2.5 PRIMARY INTERVIEWS WITH KEY OPINION LEADERS

2.6 DBMR MARKET POSITION GRID

2.7 VENDOR SHARE ANALYSIS

2.8 MARKET APPLICATION COVERAGE GRID

2.9 MULTIVARIATE MODELLING

2.1 ROCKET TYPE CURVE

2.11 SECONDARY SOURCES

2.12 ASSUMPTIONS

3 EXECUTIVE SUMMARY

4 PREMIUM INSIGHTS

4.1 LAUNCH VEHICLE MODELS USED BY COMPANIES

4.2 DETAILED DATA ON THE NUMBER OF LAUNCHES AND THE ROCKET TYPE USED BY COMPANIES

5 MARKET OVERVIEW

5.1 DRIVERS

5.1.1 INCREASE IN THE NUMBER OF SMALL SATELLITE AND TESTING PROBE LAUNCHES

5.1.2 GROWING DEMAND FOR SATELLITE IOT & M2M SERVICES

5.1.3 SURGE IN DEMAND FOR SATELLITE COMMUNICATION AND EARTH OBSERVATION SERVICES

5.1.4 ADVENT OF REUSABLE LAUNCH SERVICES TO REDUCE COST

5.2 RESTRAINT

5.2.1 HIGH COSTS ASSOCIATED WITH THE LAUNCH SERVICES

5.3 OPPORTUNITIES

5.3.1 GROWTH IN AIR LAUNCH SERVICES CAPABILITIES FOR SMALL SATELLITES AND PAYLOADS

5.3.2 STRATEGIC PARTNERSHIPS, MERGERS, CONTRACTS, AND ACQUISITIONS IN LAUNCH SERVICES MARKET

5.4 CHALLENGES

5.4.1 HAZARDOUS ENVIRONMENTAL IMPACT DUE TO LAUNCH SERVICES

5.4.2 LIMITATIONS IN THE PROPULSION SYSTEMS AND LOOPHOLES IN REGULATORY FRAMEWORK FOR LAUNCH SERVICES

6 U.S. SATELLITE LAUNCH SERVICES MARKET, BY ROCKET TYPE

6.1 OVERVIEW

6.2 MEDIUM-LIFT LAUNCH VEHICLE

6.3 SMALL-LIFT LAUNCH VEHICLE

6.4 HEAVY-LIFT LAUNCH VEHICLE

6.5 OTHERS

7 U.S. SATELLITE LAUNCH SERVICES MARKET, BY FORM OF ENERGY

7.1 OVERVIEW

7.2 THERMODYNAMIC ROCKETS

7.2.1 SOLID

7.2.2 LIQUID

7.2.3 HYBRID

7.3 ELECTRODYNAMIC ROCKETS

8 U.S. SATELLITE LAUNCH SERVICES MARKET, BY SATELLITE

8.1 OVERVIEW

8.2 SMALL SATELLITES (1–500 KG)

8.2.1 NANOSATELLITES

8.2.2 MICROSATELLITES

8.2.3 MINISATELLITES

8.2.4 OTHERS

8.3 CUBESATS (0.27–25 U)

8.4 MEDIUM SATELLITES (500-2,500 KG)

8.5 LARGE SATELLITES (>2,500 KG)

9 U.S. SATELLITE LAUNCH SERVICES MARKET, BY APPLICATION

9.1 OVERVIEW

9.2 COMMUNICATION

9.3 EARTH OBSERVATION AND REMOTE SENSING

9.4 MAPPING & NAVIGATION

9.5 METEOROLOGY

9.6 SPACE OBSERVATION

9.7 SURVEILLANCE & SECURITY

9.8 EXPLORATION OF OUTER PLANETS

9.9 SCIENTIFIC RESEARCH & EXPLORATION

10 U.S. SATELLITE LAUNCH SERVICES MARKET, BY END-USER

10.1 OVERVIEW

10.2 COMMERCIAL

10.2.1 MEDIA & ENTERTAINMENT

10.2.2 SATELLITE OPERATORS/OWNERS

10.2.3 SCIENTIFIC RESEARCH & DEVELOPMENT

10.2.4 TRANSPORTATION & LOGISTICS

10.2.5 ENERGY INDUSTRY

10.2.6 OTHERS

10.3 GOVERNMENT & DEFENCE

10.3.1 NATIONAL SPACE AGENCIES

10.3.2 DEPARTMENT OF DEFENCE & INTELLIGENCE AGENCIES

10.3.3 NATIONAL MAPPING & TOPOGRAPHIC AGENCIES

10.3.4 SEARCH & RESCUE ENTITIES

10.3.5 DEPARTMENTS OF ENVIRONMENT & AGRICULTURE

10.3.6 ACADEMIC & RESEARCH INSTITUTIONS

10.4 DUAL USERS (COMMERCIAL, GOVERNMENT & DEFENCE)

11 U.S. SATELLITE LAUNCH SERVICES MARKET, BY ORBIT

11.1 OVERVIEW

11.2 LOW EARTH ORBIT (LEO)

11.3 GEOSTATIONARY EARTH ORBIT (GEO)

11.4 MEDIUM EARTH ORBIT (MEO)

11.5 BEYOND GEOSYNCHRONOUS ORBIT

12 U.S. SATELLITE LAUNCH SERVICES MARKET: COMPANY LANDSCAPE

12.1 COMPANY SHARE ANALYSIS: U.S.

13 SWOT

14 COMPANY PROFILES

14.1 SPACEX

14.1.1 COMPANY SNAPSHOT

14.1.2 PRODUCT PORTFOLIO

14.1.3 RECENT DEVELOPMENTS

14.2 NORTHROP GRUMMAN

14.2.1 COMPANY SNAPSHOT

14.2.2 REVENUE ANALYSIS

14.2.3 PRODUCT PORTFOLIO

14.2.4 RECENT DEVELOPMENTS

14.3 RAYTHEON TECHNOLOGIES CORPORATION

14.3.1 COMPANY SNAPSHOT

14.3.2 REVENUE ANALYSIS

14.3.3 PRODUCT PORTFOLIO

14.3.4 RECENT DEVELOPMENTS

14.4 BOEING

14.4.1 COMPANY SNAPSHOT

14.4.2 REVENUE ANALYSIS

14.4.3 PRODUCT PORTFOLIO

14.4.4 RECENT DEVELOPMENTS

14.5 LOCKHEED MARTIN CORPORATION

14.5.1 COMPANY SNAPSHOT

14.5.2 REVENUE ANALYSIS

14.5.3 PRODUCT PORTFOLIO

14.5.4 RECENT DEVELOPMENTS

14.6 AIRBUS

14.6.1 COMPANY SNAPSHOT

14.6.2 REVENUE ANALYSIS

14.6.3 PRODUCT & SERVICES PORTFOLIO

14.6.4 RECENT DEVELOPMENTS

14.7 BLUE ORIGIN

14.7.1 COMPANY SNAPSHOT

14.7.2 PRODUCT PORTFOLIO

14.7.3 RECENT DEVELOPMENTS

14.8 HONEYWELL INTERNATIONAL INC.

14.8.1 COMPANY SNAPSHOT

14.8.2 REVENUE ANALYSIS

14.8.3 PRODUCT PORTFOLIO

14.8.4 RECENT DEVELOPMENTS

14.9 ILS

14.9.1 COMPANY SNAPSHOT

14.9.2 PRODUCT PORTFOLIO

14.9.3 RECENT DEVELOPMENTS

14.1 L3HARRIS TECHNOLOGIES, INC

14.10.1 COMPANY SNAPSHOT

14.10.2 REVENUE ANALYSIS

14.10.3 PRODUCT PORTFOLIO

14.10.4 RECENT DEVELOPMENTS

14.11 MITSUBISHI HEAVY INDUSTRIES LTD

14.11.1 COMPANY SNAPSHOT

14.11.2 REVENUE ANALYSIS

14.11.3 PRODUCT PORTFOLIO

14.11.4 RECENT DEVELOPMENTS

14.12 ROCKET LAB USA

14.12.1 COMPANY SNAPSHOT

14.12.2 REVENUE ANALYSIS

14.12.3 PRODUCT PORTFOLIO

14.12.4 RECENT DEVELOPMENTS

14.13 SIERRA NEVADA CORPORATION

14.13.1 COMPANY SNAPSHOT

14.13.2 PRODUCT PORTFOLIO

14.13.3 RECENT DEVELOPMENTS

14.14 SPACEFLIGHT INC

14.14.1 COMPANY SNAPSHOT

14.14.2 SERVICES PORTFOLIO

14.14.3 RECENT DEVELOPMENTS

14.15 VIRGIN ORBIT

14.15.1 COMPANY SNAPSHOT

14.15.2 REVENUE ANALYSIS

14.15.3 PRODUCT PORTFOLIO

14.15.4 RECENT DEVELOPMENTS

15 QUESTIONNAIRE

16 RELATED REPORTS

Liste des tableaux

TABLE 1 U.S. SATELLITE LAUNCH SERVICES MARKET, BY ROCKET TYPE, 2020-2032 (USD MILLION)

TABLE 2 U.S. SATELLITE LAUNCH SERVICES MARKET, BY FORM OF ENERGY, 2020-2032 (USD MILLION)

TABLE 3 U.S. THERMODYNAMIC ROCKETS IN SATELLITE LAUNCH SERVICES MARKET, BY PROPELLANTS, 2020-2032 (USD MILLION)

TABLE 4 U.S. SATELLITE LAUNCH SERVICES MARKET, BY SATELLITE, 2020-2032 (USD MILLION)

TABLE 5 U.S. SMALL SATELLITES IN SATELLITE LAUNCH SERVICES MARKET, BY TYPE, 2020-2032 (USD MILLION)

TABLE 6 U.S. SATELLITE LAUNCH SERVICES MARKET, BY APPLICATION, 2020-2032 (USD MILLION)

TABLE 7 U.S. SATELLITE LAUNCH SERVICES MARKET, BY END-USER, 2020-2032 (USD MILLION)

TABLE 8 U.S. COMMERCIAL IN SATELLITE LAUNCH SERVICES MARKET, BY TYPE, 2020-2032 (USD MILLION)

TABLE 9 U.S. GOVERNMENT & DEFENSE IN SATELLITE LAUNCH SERVICES MARKET, BY TYPE, 2020-2032 (USD MILLION)

TABLE 10 U.S. SATELLITE LAUNCH SERVICES MARKET, BY ORBIT, 2020-2032 (USD MILLION)

Liste des figures

FIGURE 1 U.S. SATELLITE LAUNCH SERVICES MARKET: SEGMENTATION

FIGURE 2 U.S. SATELLITE LAUNCH SERVICES MARKET: DATA TRIANGULATION

FIGURE 3 U.S. SATELLITE LAUNCH SERVICES MARKET: DROC ANALYSIS

FIGURE 4 U.S. SATELLITE LAUNCH SERVICES MARKET: COUNTRY-LEVEL MARKET ANALYSIS

FIGURE 5 U.S. SATELLITE LAUNCH SERVICES MARKET: COMPANY RESEARCH ANALYSIS

FIGURE 6 U.S. SATELLITE LAUNCH SERVICES MARKET: INTERVIEW DEMOGRAPHICS

FIGURE 7 U.S. SATELLITE LAUNCH SERVICES MARKET: DBMR MARKET POSITION GRID

FIGURE 8 U.S. SATELLITE LAUNCH SERVICES MARKET: VENDOR SHARE ANALYSIS

FIGURE 9 U.S. SATELLITE LAUNCH SERVICES MARKET: MARKET APPLICATION COVERAGE GRID

FIGURE 10 U.S. SATELLITE LAUNCH SERVICES MARKET: SEGMENTATION

FIGURE 11 INCREASE IN NUMBER OF SMALL SATELLITES AND TESTING PROBE LAUNCHES IS EXPECTED TO DRIVE U.S. SATELLITE LAUNCH SERVICES MARKET IN THE FORECAST PERIOD

FIGURE 12 MEDIUM-LIFT LAUNCH VEHICLE SEGMENT IS EXPECTED TO ACCOUNT FOR LARGEST SHARE OF U.S. SATELLITE LAUNCH SERVICES MARKET FROM 2022 TO 2032

FIGURE 13 DRIVERS, RESTRAINTS, OPPORTUNITIES, AND CHALLENGES OF U.S. SATELLITE LAUNCH SERVICES MARKET

FIGURE 14 ORBITAL LAUNCH BY COUNTRY IN 2020

FIGURE 15 TOTAL NUMBER OF ACTIVE COMMERCIAL SATELLITES IN EARTH’S ORBIT

FIGURE 16 U.S. SATELLITE LAUNCH SERVICES MARKET: BY ROCKET TYPE, 2021

FIGURE 17 U.S. SATELLITE LAUNCH SERVICES MARKET: BY FORM OF ENERGY, 2021

FIGURE 18 U.S. SATELLITE LAUNCH SERVICES MARKET: BY SATELLITE, 2021

FIGURE 19 U.S. SATELLITE LAUNCH SERVICES MARKET: BY APPLICATION, 2021

FIGURE 20 U.S. SATELLITE LAUNCH SERVICES MARKET: BY END-USER, 2021

FIGURE 21 U.S. SATELLITE LAUNCH SERVICES MARKET: BY ORBIT, 2021

FIGURE 22 U.S. SATELLITE LAUNCH SERVICES MARKET: COMPANY SHARE 2021 (%)

Méthodologie de recherche

La collecte de données et l'analyse de l'année de base sont effectuées à l'aide de modules de collecte de données avec des échantillons de grande taille. L'étape consiste à obtenir des informations sur le marché ou des données connexes via diverses sources et stratégies. Elle comprend l'examen et la planification à l'avance de toutes les données acquises dans le passé. Elle englobe également l'examen des incohérences d'informations observées dans différentes sources d'informations. Les données de marché sont analysées et estimées à l'aide de modèles statistiques et cohérents de marché. De plus, l'analyse des parts de marché et l'analyse des tendances clés sont les principaux facteurs de succès du rapport de marché. Pour en savoir plus, veuillez demander un appel d'analyste ou déposer votre demande.

La méthodologie de recherche clé utilisée par l'équipe de recherche DBMR est la triangulation des données qui implique l'exploration de données, l'analyse de l'impact des variables de données sur le marché et la validation primaire (expert du secteur). Les modèles de données incluent la grille de positionnement des fournisseurs, l'analyse de la chronologie du marché, l'aperçu et le guide du marché, la grille de positionnement des entreprises, l'analyse des brevets, l'analyse des prix, l'analyse des parts de marché des entreprises, les normes de mesure, l'analyse globale par rapport à l'analyse régionale et des parts des fournisseurs. Pour en savoir plus sur la méthodologie de recherche, envoyez une demande pour parler à nos experts du secteur.

Personnalisation disponible

Data Bridge Market Research est un leader de la recherche formative avancée. Nous sommes fiers de fournir à nos clients existants et nouveaux des données et des analyses qui correspondent à leurs objectifs. Le rapport peut être personnalisé pour inclure une analyse des tendances des prix des marques cibles, une compréhension du marché pour d'autres pays (demandez la liste des pays), des données sur les résultats des essais cliniques, une revue de la littérature, une analyse du marché des produits remis à neuf et de la base de produits. L'analyse du marché des concurrents cibles peut être analysée à partir d'une analyse basée sur la technologie jusqu'à des stratégies de portefeuille de marché. Nous pouvons ajouter autant de concurrents que vous le souhaitez, dans le format et le style de données que vous recherchez. Notre équipe d'analystes peut également vous fournir des données sous forme de fichiers Excel bruts, de tableaux croisés dynamiques (Fact book) ou peut vous aider à créer des présentations à partir des ensembles de données disponibles dans le rapport.