北米デジタル決済市場

Market Size in USD Billion

CAGR :

%

USD

50.62 Billion

USD

207.70 Billion

2021

2029

USD

50.62 Billion

USD

207.70 Billion

2021

2029

| 2022 –2029 | |

| USD 50.62 Billion | |

| USD 207.70 Billion | |

|

|

|

|

北米デジタル決済市場、提供内容(ソリューション、サービス)、導入モデル(オンプレミス、クラウド)、組織規模(大企業、中小企業)、決済方法(決済カード、POS、統合決済インターフェース(UPI)サービス、モバイル決済、オンライン決済)、使用方法(モバイルアプリケーション、デスクトップ/Webブラウザ)、テクノロジー(アプリケーションプログラミングインターフェース(API)、データ分析とML、デジタル台帳技術(DLT)、AIとIoT、生体認証)、ユースケース(個人(P/C)、加盟店/企業、政府)、エンドユーザー(商業、消費者)別 - 2029年までの業界動向と予測。

デジタル決済市場の分析と規模

2020年、インドでは256億件を超えるリアルタイムデジタル取引が記録されました。これは2019年比で70%の増加です。急速なデジタル化の時代において、モバイルウォレット、デジタルウォレット、eウォレットはいずれも普及が進んでいます。各国間の急速な統合と相互接続により、デジタル決済が大きな注目を集めています。

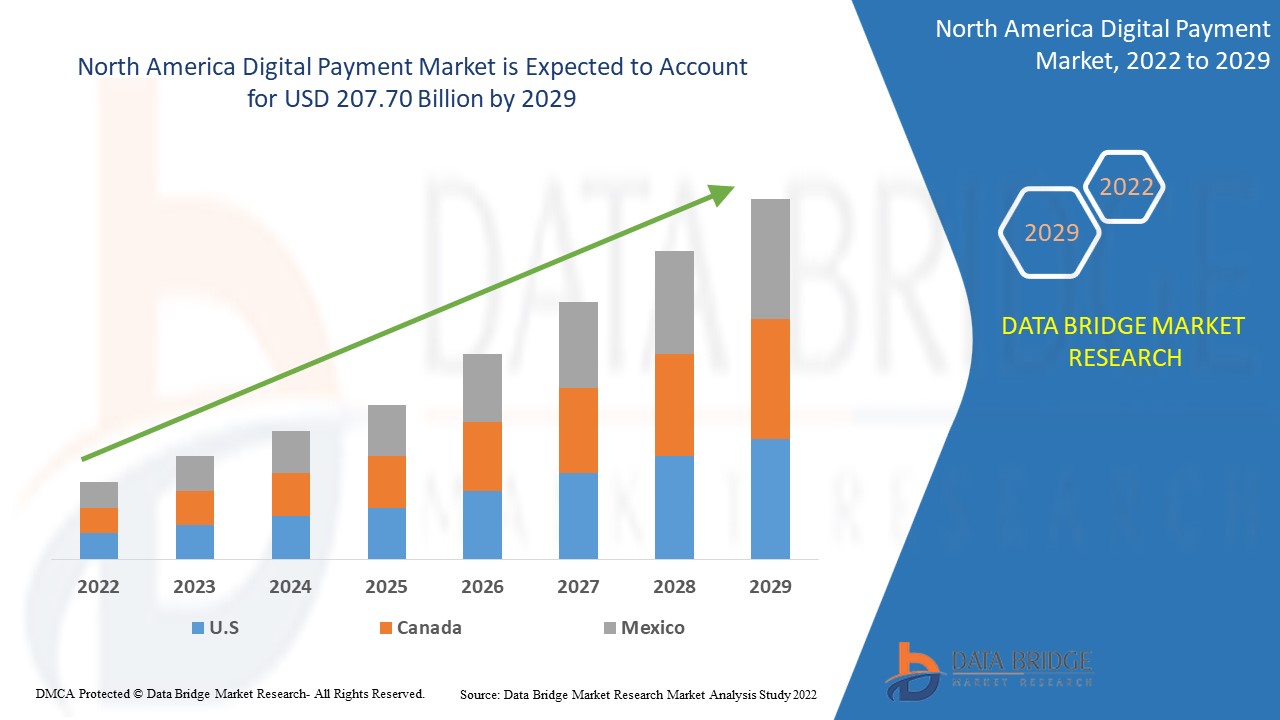

世界のデジタル決済市場は2021年に506.2億米ドルと評価され、2029年には2,077億米ドルに達すると予測されています。2022年から2029年の予測期間中、年平均成長率(CAGR)は19.30%です。データブリッジ市場調査チームがまとめた本市場レポートには、市場価値、成長率、市場セグメント、地理的範囲、市場プレーヤー、市場シナリオといった市場洞察に加え、専門家による詳細な分析、輸出入分析、価格分析、生産消費分析、ペストル分析も含まれています。

デジタル決済市場の範囲とセグメンテーション

|

レポートメトリック |

詳細 |

|

予測期間 |

2022年から2029年 |

|

基準年 |

2021 |

|

歴史的な年 |

2020年(2014年~2019年にカスタマイズ可能) |

|

定量単位 |

売上高(10億米ドル)、販売数量(個数)、価格(米ドル) |

|

対象セグメント |

提供内容(ソリューション、サービス)、導入モデル(オンプレミス、クラウド)、組織規模(大企業、中小企業)、支払い方法(ペイメントカード、POS、統合ペイメントインターフェース(UPI)サービス、モバイル決済、オンライン決済)、使用方法(モバイルアプリケーション、デスクトップ/ウェブブラウザ)、テクノロジー(アプリケーションプログラミングインターフェース(API)、データ分析とML、デジタル台帳技術(DLT)、AIとIoT、生体認証)、ユースケース(個人(P/C)、加盟店/企業、政府)、エンドユーザー(商業、消費者) |

|

対象国 |

米国、カナダ、メキシコ |

|

対象となる市場プレーヤー |

ACI Worldwide(米国)、PayPal, Inc.(米国)、Novatti Group Ltd(オーストラリア)、Global Payments Inc.(米国)、Visa(米国)、Stripe, Inc.(アイルランド)、Google, LLC(米国)、Finastra.(英国)、SAMSUNG(韓国)、Amazon Web Services, Inc.(米国)、Financial Software & Systems Pvt. Ltd.(米国)、Aurus Inc.(米国)、Adyen(オランダ)、Apple Inc.(米国)、Fiserv, Inc.(米国)、WEX Inc.(米国)、Wirecard(米国)、Mastercard.(米国) |

|

市場機会 |

|

市場定義

デジタル決済とは、商品やサービスの購入のために一方が他方に対して行う電子決済です。デジタル決済では、支払人の口座から金額が引き落とされ、受取人の口座に同額が入金されます。

デジタル決済市場の動向

このセクションでは、市場の推進要因、利点、機会、制約、課題について理解を深めます。これらはすべて、以下のように詳細に説明されています。

ドライバー

- デジタル決済インターフェースを世界規模で導入する新たな取り組み

統一決済インターフェースの導入に向けた世界的な取り組みと、特にアジア太平洋地域におけるデジタル化の加速が相まって、市場の成長を後押ししています。さらに、これらのインターフェースの安全性とセキュリティに対する意識の高まりも市場の成長を牽引するでしょう。さらに、デジタル化の進展は、 市場に多くの成長機会をもたらします。

- 政府による支援の強化

特にAPAC地域において、市場の成長促進に向けた中央政府および州政府による政府主導の取り組みや支援政策の増加は、成長の余地を大きく広げるでしょう。デジタル決済は、この地域の国々にとって主要な成長課題の一つです。したがって、政府の重点的な取り組み強化は、多くの機会を生み出すでしょう。

さらに、都市化の進展、工業化の進展、そして世界的なスマートフォンユーザー数の増加といった要因が、予測期間中の市場全体の拡大にさらに貢献しています。加えて、日常的に利用される決済インターフェースの増加と個人の可処分所得の増加も、市場の成長率を押し上げると予想されます。

機会

- 電子商取引ショッピングの増加傾向

電子商取引チャネルの増加、顧客のファッション嗜好の変化、そして西洋化の進展は、市場の成長率にプラスの影響を与えるでしょう。特にAmazonをはじめとする主要電子商取引チャネルの急速な普及が、成長率を押し上げています。

- インターネット普及の増加

発展途上国における高速インターネットへのアクセス拡大とインターネットインフラの改善は、市場の成長率を再び押し上げるでしょう。4Gおよび5Gインターネットサービスの普及は、世界的な成長と拡大の範囲を拡大するでしょう。

制約/課題

- ためらいと恐怖

世界中の発展途上地域の人々が、こうしたインターフェースの安全性とセキュリティに関して抱くためらいや不安は、成長率を阻害するでしょう。さらに、人々の意識と教育の不足、そしてこれらの地域における銀行インフラの脆弱さも、成長の余地を狭めるでしょう。

- 技術的な専門知識の欠如

特に先進国および発展途上国における専門知識と技術力の不足、そしてクロスボーダー決済に関する国際標準の欠如は、市場価値の円滑な成長を阻む要因となるでしょう。さらに、熟練した専門家の不足と経験値の低さが、市場の成長率を阻害するでしょう。

このデジタル決済市場レポートは、最近の新たな動向、貿易規制、輸出入分析、生産分析、バリューチェーンの最適化、市場シェア、国内および現地の市場プレーヤーの影響、新たな収益源の観点から見た機会分析、市場規制の変更、戦略的市場成長分析、市場規模、カテゴリー市場の成長、アプリケーションのニッチと優位性、製品承認、製品発売、地理的拡大、市場における技術革新など、詳細な情報を提供しています。デジタル決済市場に関する詳細情報は、Data Bridge Market Researchまでアナリストブリーフをご請求ください。当社のチームが、市場成長を実現するための情報に基づいた意思決定をお手伝いいたします。

COVID-19によるデジタル決済市場への影響

COVID-19パンデミックは市場拡大に追い風となり、パンデミック後の市場成長率は引き続き押し上げられると予想されます。パンデミック期には、特に電子ウォレットをはじめとする非接触型決済システムの普及が進みました。製造業は大きな打撃を受けましたが、デジタル決済市場では、ロックダウン期間中、請求書決済、ピアツーピア(P2P)送金、顧客対企業(C2B)決済が増加しました。

最近の動向

- Fiservは、金融機関向けの全く新しいクラウドベースの顧客関係管理(CRM)プラットフォームであるEnteractSMを2021年11月に導入します。Enteractが提供するMicrosoft Azureベースの統合フレームワークは、コアバンキング、エンタープライズコンテンツ管理、デジタルチャネルを横断したリアルタイムのプロセス統合を可能にします。また、顧客データとバックエンドシステムの同期も実現します。

- ヴァージン マネーとグローバル ペイメンツ社は、グローバル ペイメンツの独自の双方向ネットワークを使用して、ヴァージン マネーの消費者が世界中で業界をリードするデジタル決済体験を利用できるようにするための契約を 2021 年 9 月に締結しました。

- RealNetは、企業、個人、政府機関がリアルタイム決済ネットワークを通じて口座間(A2A)取引を行える、新しいクラウドベースのSaaS(Software as a Service)プラットフォームです。RealNetは、2021年4月にFISによって導入されました。

デジタル決済市場の展望

デジタル決済市場は、提供内容、導入モデル、組織規模、決済方法、利用形態、テクノロジー、ユースケース、エンドユーザーに基づいてセグメント化されています。これらのセグメントの成長は、業界における成長の少ないセグメントの分析に役立ち、ユーザーに貴重な市場概要と市場インサイトを提供し、コア市場アプリケーションを特定するための戦略的意思決定を支援します。

提供

- ソリューション

- 決済ゲートウェイソリューション

- 決済処理ソリューション

- 決済ウォレットソリューション

- 決済セキュリティと不正管理ソリューション

- 販売時点管理(POS)ソリューション

- サービス

- プロフェッショナルサービス

- コンサルティング

- 実装

- サポートとメンテナンス

- マネージドサービス

展開モデル

- オンプレミス

- 雲

組織規模

- 大企業

- 中小企業

支払い方法

- 決済カード

- 販売時点情報管理

- 統合決済インターフェース(UPI)サービス

- モバイル決済

- オンライン決済

使用方法

- モバイルアプリケーション

- デスクトップ/ウェブブラウザ

テクノロジー

- アプリケーション プログラミング インターフェース (API)

- データ分析と機械学習

- デジタル台帳技術(DLT)

- AIとIoT

- 生体認証

使用事例

- 人(P/C)

- 商人/ビジネス

- 政府

エンドユーザー

- コマーシャル

- 消費者

デジタル決済市場の地域分析/洞察

デジタル決済市場が分析され、市場規模の洞察と傾向が、上記の国、提供内容、展開モデル、組織規模、決済モード、使用モード、テクノロジー、ユースケース、エンドユーザー別に提供されます。

デジタル決済市場レポートで取り上げられている国は、北米の米国、カナダ、メキシコです。

北米では、Visa、PayPal Holdings、MasterCardといった大手企業の存在により、米国がデジタル決済市場を支配しています。この地域における先進的なインフラの普及も、この地域の優位性を決定づける重要な要因となっています。

本レポートの国別セクションでは、市場の現在および将来の動向に影響を与える、各国の市場に影響を与える要因や国内市場における規制の変更についても解説しています。川下・川上バリューチェーン分析、技術トレンド、ポーターのファイブフォース分析、ケーススタディといったデータポイントは、各国の市場シナリオを予測するための指標として活用されています。また、グローバルブランドの存在と入手可能性、そして現地ブランドや国内ブランドとの競争の激しさや希少性によって直面する課題、国内関税や貿易ルートの影響についても、国別データの予測分析において考慮されています。

競争環境とデジタル決済市場シェア分析

デジタル決済市場の競争環境は、競合他社ごとに詳細な情報を提供しています。企業概要、財務状況、収益、市場ポテンシャル、研究開発への投資、新規市場への取り組み、グローバルプレゼンス、生産拠点・設備、生産能力、強みと弱み、製品投入、製品群の幅広さ、アプリケーションの優位性などの詳細が含まれています。上記のデータは、各社のデジタル決済市場への注力分野にのみ関連しています。

デジタル決済市場で活動する主要プレーヤーには、

- ACIワールドワイド(米国)

- PayPal, Inc.(米国)

- ノバッティグループ株式会社(オーストラリア)

- グローバル・ペイメンツ社(米国)

- ビザ(米国)

- Stripe, Inc.(アイルランド)

- Google LLC(米国)

- フィナストラ(英国)

- サムスン(韓国)

- Amazon Web Services, Inc.(米国)

- ファイナンシャルソフトウェア&システムズ社(米国)

- Aurus Inc.(米国)

- Adyen(オランダ)

- アップル社(米国)

- Fiserv, Inc.(米国)

- WEX Inc.(米国)

- ワイヤーカード(米国)

- マスターカード(米国)

SKU-

世界初のマーケットインテリジェンスクラウドに関するレポートにオンラインでアクセスする

- インタラクティブなデータ分析ダッシュボード

- 成長の可能性が高い機会のための企業分析ダッシュボード

- カスタマイズとクエリのためのリサーチアナリストアクセス

- インタラクティブなダッシュボードによる競合分析

- 最新ニュース、更新情報、トレンド分析

- 包括的な競合追跡のためのベンチマーク分析のパワーを活用

目次

1 INTRODUCTION

1.1 OBJECTIVES OF THE STUDY

1.2 MARKET DEFINITION

1.3 OVERVIEW OF NORTH AMERICA DIGITAL PAYMENT MARKET

1.4 CURRENCY AND PRICING

1.5 LIMITATION

1.6 MARKETS COVERED

2 MARKET SEGMENTATION

2.1 KEY TAKEAWAYS

2.2 ARRIVING AT THE NORTH AMERICA DIGITAL PAYMENT MARKET

2.2.1 VENDOR POSITIONING GRID

2.2.2 TECHNOLOGY LIFE LINE CURVE

2.2.3 MARKET GUIDE

2.2.4 COMAPANY MARKET SHARE ANALYSIS

2.2.5 MULTIVARIATE MODELLING

2.2.6 TOP TO BOTTOM ANALYSIS

2.2.7 STANDARDS OF MEASUREMENT

2.2.8 VENDOR SHARE ANALYSIS

2.2.9 DATA POINTS FROM KEY PRIMARY INTERVIEWS

2.2.10 DATA POINTS FROM KEY SECONDARY DATABASES

2.3 NORTH AMERICA DIGITAL PAYMENT MARKET: RESEARCH SNAPSHOT

2.4 ASSUMPTIONS

3 MARKET OVERVIEW

3.1 DRIVERS

3.2 RESTRAINTS

3.3 OPPORTUNITIES

3.4 CHALLENGES

4 EXECUTIVE SUMMARY

5 PREMIUM INSIGHTS

5.1 PORTERS FIVE FORCES

5.2 REGULATORY STANDARDS

5.3 TECHNOLOGICAL TRENDS

5.3.1 APPLICATION PROGRAMMING INTERFACE (API)

5.3.2 DATA ANALYTICS AND ML

5.3.3 DIGITAL LEDGER TECHNOLOGY (DLT)

5.3.4 AI AND IOT

5.3.5 BIOMETRIC AUTHENTICATION

5.4 VALUE CHAIN ANALYSIS

5.5 PATENT ANALYSIS

5.6 KEY STRATEGIC INITIATIVES

5.7 USE CASES

5.8 COMPANY COMPARITIVE ANALYSIS

6 NORTH AMERICA DIGITAL PAYMENT MARKET, BY OFFERING

6.1 OVERVIEW

6.2 SOLUTION

6.2.1 PAYMENT GATEWAY

6.2.2 PAYMENT PROCESSING

6.2.3 PAYMENT SECURITY & FRAUD MANAGEMENT

6.2.4 PAYMENT WALLET SOLUTIONS

6.2.5 TRANSACTION RISK MANAGEMENT

6.2.6 POS SOLUTIONS

6.2.7 OTHERS

6.3 SERVICES

6.3.1 MANAGED SERVICES

6.3.2 PROFESSIONAL SERVICES

6.3.2.1. TRAINING & CONSULTING

6.3.2.2. IMPLEMENTATION& INTEGRATION

6.3.2.3. SUPPORT & MAINTENANCE

7 NORTH AMERICA DIGITAL PAYMENT MARKET, BY DEPLOYMENT MODEL

7.1 OVERVIEW

7.2 ON-PREMISE

7.3 CLOUD

8 NORTH AMERICA DIGITAL PAYMENT MARKET, BY MODE OF PAYMENT

8.1 OVERVIEW

8.2 PAYMENT CARD

8.2.1 DEBIT CARD

8.2.2 CREDIT CARD

8.2.3 CHARGE CARD

8.2.4 FLEET CARD

8.2.5 GIFT CARD

8.2.6 STORE CARD

8.3 POINT OF SALE

8.3.1 CONTACTLESS PAYMENT

8.3.2 CONTACT PAYMENT

8.4 UNIFIED PAYMENTS INTERFACE (UPI) SERVICE

8.4.1 INDEPENDENT MODE

8.4.2 EMBEDDED MODE

8.5 MOBILE PAYMENT

8.5.1 MOBILE WALLET

8.5.1.1. OPEN WALLET

8.5.1.2. CLOSED WALLET

8.5.1.3. SEMI CLOSED WALLET

8.5.2 MOBILE MONEY

8.6 ONLINE PAYMENT

8.6.1 DIGITAL CURRENCIES

8.6.2 NET BANKING

8.6.2.1. FUND TRANSFER

8.6.2.1.1. NATIONAL ELECTRONIC FUND TRANSFER (NEFT)

8.6.2.1.2. IMMEDIATE PAYMENT SERVICE (IMPS)

8.6.2.1.3. REAL TIME GROSS SETTLEMENT (RTGS)

8.6.2.1.4. ELECTRONIC CLEARING SYSTEM (ECS)

8.6.2.2. BILL PAYMENT SERVICE

8.6.2.3. RAILWAY PASS

8.6.2.4. PREPAID PHONE RECHARGE

8.6.3 DIGITAL WALLETS

8.6.4 PREPAID CARDS

8.6.5 OTHERS

9 NORTH AMERICA DIGITAL PAYMENT MARKET, BY MODE OF USAGE

9.1 OVERVIEW

9.2 MOBILE APPLICATION

9.3 DESKTOP/WEB BROWSER

10 NORTH AMERICA DIGITAL PAYMENT MARKET, BY ORGANIZATION SIZE

10.1 OVERVIEW

10.2 SMALL & MEDIUM ORGANIZATION

10.3 LARGE ORGANIZATION

11 NORTH AMERICA DIGITAL PAYMENT MARKET, BY USE CASE

11.1 OVERVIEW

11.2 PERSON (P/C)

11.3 MERCHANT/ BUSINESS

11.4 GOVERNEMNT

12 NORTH AMERICA DIGITAL PAYMENT MARKET, BY TRANSACTION TYPE

12.1 OVERVIEW

12.2 DOMESTIC

12.3 CROSS BORDER

13 NORTH AMERICA DIGITAL PAYMENT MARKET, BY END-USER

13.1 OVERVIEW

13.2 COMMERCIAL

13.2.1 BANKING, FINANCIAL SERVICES AND INSURANCE (BFSI)

13.2.1.1. BY OFFERING

13.2.1.1.1. SOLUTIONS

13.2.1.1.2. SERVICES

13.2.1.2. BY MODE OF PAYMENT

13.2.1.2.1. PAYMENT CARD

13.2.1.2.2. POINT OF SALE

13.2.1.2.3. UNIFIED PAYMENTS INTERFACE (UPI) SERVICE

13.2.1.2.4. MOBILE PAYMENT

13.2.1.2.5. ONLINE PAYMENT

13.2.2 HEALTHCARE

13.2.2.1. BY OFFERING

13.2.2.1.1. SOLUTIONS

13.2.2.1.2. SERVICES

13.2.2.2. BY MODE OF PAYMENT

13.2.2.2.1. PAYMENT CARD

13.2.2.2.2. POINT OF SALE

13.2.2.2.3. UNIFIED PAYMENTS INTERFACE (UPI) SERVICE

13.2.2.2.4. MOBILE PAYMENT

13.2.2.2.5. ONLINE PAYMENT

13.2.3 IT & TELECOM

13.2.3.1. BY OFFERING

13.2.3.1.1. SOLUTIONS

13.2.3.1.2. SERVICES

13.2.3.2. BY MODE OF PAYMENT

13.2.3.2.1. PAYMENT CARD

13.2.3.2.2. POINT OF SALE

13.2.3.2.3. UNIFIED PAYMENTS INTERFACE (UPI) SERVICE

13.2.3.2.4. MOBILE PAYMENT

13.2.3.2.5. ONLINE PAYMENT

13.2.4 RESTAURANTS

13.2.4.1. BY OFFERING

13.2.4.1.1. SOLUTIONS

13.2.4.1.2. SERVICES

13.2.4.2. BY MODE OF PAYMENT

13.2.4.2.1. PAYMENT CARD

13.2.4.2.2. POINT OF SALE

13.2.4.2.3. UNIFIED PAYMENTS INTERFACE (UPI) SERVICE

13.2.4.2.4. MOBILE PAYMENT

13.2.4.2.5. ONLINE PAYMENT

13.2.5 HOSPITALITY

13.2.5.1. BY OFFERING

13.2.5.1.1. SOLUTIONS

13.2.5.1.2. SERVICES

13.2.5.2. BY MODE OF PAYMENT

13.2.5.2.1. PAYMENT CARD

13.2.5.2.2. POINT OF SALE

13.2.5.2.3. UNIFIED PAYMENTS INTERFACE (UPI) SERVICE

13.2.5.2.4. MOBILE PAYMENT

13.2.5.2.5. ONLINE PAYMENT

13.2.6 AUTOMOTIVE

13.2.6.1. BY OFFERING

13.2.6.1.1. SOLUTIONS

13.2.6.1.2. SERVICES

13.2.6.2. BY MODE OF PAYMENT

13.2.6.2.1. PAYMENT CARD

13.2.6.2.2. POINT OF SALE

13.2.6.2.3. UNIFIED PAYMENTS INTERFACE (UPI) SERVICE

13.2.6.2.4. MOBILE PAYMENT

13.2.6.2.5. ONLINE PAYMENT

13.2.7 MEDIA& ENTERTAINMENT

13.2.7.1. BY OFFERING

13.2.7.1.1. SOLUTIONS

13.2.7.1.2. SERVICES

13.2.8 RETAIL & ECOMMERCE

13.2.8.1. BY OFFERING

13.2.8.1.1. SOLUTIONS

13.2.8.1.2. SERVICES

13.2.8.2. BY MODE OF PAYMENT

13.2.8.2.1. PAYMENT CARD

13.2.8.2.2. POINT OF SALE

13.2.8.2.3. UNIFIED PAYMENTS INTERFACE (UPI) SERVICE

13.2.8.2.4. MOBILE PAYMENT

13.2.8.2.5. ONLINE PAYMENT

13.2.9 TRANSPORTATION& LOGISTICS

13.2.9.1. BY OFFERING

13.2.9.1.1. SOLUTIONS

13.2.9.1.2. SERVICES

13.2.9.2. BY MODE OF PAYMENT

13.2.9.2.1. PAYMENT CARD

13.2.9.2.2. POINT OF SALE

13.2.9.2.3. UNIFIED PAYMENTS INTERFACE (UPI) SERVICE

13.2.9.2.4. MOBILE PAYMENT

13.2.9.2.5. ONLINE PAYMENT

13.2.10 OTHERS

13.3 CONSUMER

13.3.1.1. BY MODE OF PAYMENT

13.3.1.1.1. PAYMENT CARD

13.3.1.1.2. POINT OF SALE

13.3.1.1.3. UNIFIED PAYMENTS INTERFACE (UPI) SERVICE

13.3.1.1.4. MOBILE PAYMENT

13.3.1.1.5. ONLINE PAYMENT

14 NORTH AMERICA DIGITAL PAYMENT MARKET, BY COUNTRY

14.1 NORTH AMERICA DIGITAL PAYMENT MARKET, (ALL SEGMENTATION PROVIDED ABOVE IS REPRESENTED IN THIS CHAPTER BY COUNTRY)

14.2 NORTH AMERICA

14.2.1 U.S.

14.2.2 CANADA

14.2.3 MEXICO

15 NORTH AMERICA DIGITAL PAYMENT MARKET, COMPANY LANDSCAPE

15.1 COMPANY SHARE ANALYSIS: NORTH AMERICA

15.2 MERGERS & ACQUISITIONS

15.3 NEW PRODUCT DEVELOPMENT AND APPROVALS

15.4 EXPANSIONS

15.5 REGULATORY CHANGES

15.6 PARTNERSHIP AND OTHER STRATEGIC DEVELOPMENTS

16 NORTH AMERICA DIGITAL PAYMENT MARKET, SWOT & DBMR ANALYSIS

17 NORTH AMERICA DIGITAL PAYMENT MARKET, COMPANY PROFILE

17.1 PAYPAL HOLDINGS INC.

17.1.1 COMPANY SNAPSHOT

17.1.2 REVENUE ANALYSIS

17.1.3 PRODUCT PORTFOLIO

17.1.4 RECENT DEVELOPMENTS

17.2 VISA, INC

17.2.1 COMPANY SNAPSHOT

17.2.2 REVENUE ANALYSIS

17.2.3 PRODUCT PORTFOLIO

17.2.4 RECENT DEVELOPMENTS

17.3 GOOGLE

17.3.1 COMPANY SNAPSHOT

17.3.2 REVENUE ANALYSIS

17.3.3 PRODUCT PORTFOLIO

17.3.4 RECENT DEVELOPMENTS

17.4 APPLE INC.

17.4.1 COMPANY SNAPSHOT

17.4.2 REVENUE ANALYSIS

17.4.3 PRODUCT PORTFOLIO

17.4.4 RECENT DEVELOPMENTS

17.5 MASTERCARD

17.5.1 COMPANY SNAPSHOT

17.5.2 REVENUE ANALYSIS

17.5.3 PRODUCT PORTFOLIO

17.5.4 RECENT DEVELOPMENTS

17.6 AURUS INC.

17.6.1 COMPANY SNAPSHOT

17.6.2 REVENUE ANALYSIS

17.6.3 PRODUCT PORTFOLIO

17.6.4 RECENT DEVELOPMENTS

17.7 GLOBAL PAYMENTS INC.

17.7.1 COMPANY SNAPSHOT

17.7.2 REVENUE ANALYSIS

17.7.3 PRODUCT PORTFOLIO

17.7.4 RECENT DEVELOPMENTS

17.8 ADYEN

17.8.1 COMPANY SNAPSHOT

17.8.2 REVENUE ANALYSIS

17.8.3 PRODUCT PORTFOLIO

17.8.4 RECENT DEVELOPMENTS

17.9 ACI WORLDWIDE, INC.

17.9.1 COMPANY SNAPSHOT

17.9.2 REVENUE ANALYSIS

17.9.3 PRODUCT PORTFOLIO

17.9.4 RECENT DEVELOPMENTS

17.1 FINASTRA

17.10.1 COMPANY SNAPSHOT

17.10.2 REVENUE ANALYSIS

17.10.3 PRODUCT PORTFOLIO

17.10.4 RECENT DEVELOPMENTS

17.11 AMAZON WEB SERVICES, INC.

17.11.1 COMPANY SNAPSHOT

17.11.2 REVENUE ANALYSIS

17.11.3 PRODUCT PORTFOLIO

17.11.4 RECENT DEVELOPMENTS

17.12 FISERV, INC.

17.12.1 COMPANY SNAPSHOT

17.12.2 REVENUE ANALYSIS

17.12.3 PRODUCT PORTFOLIO

17.12.4 RECENT DEVELOPMENTS

17.13 FIS

17.13.1 COMPANY SNAPSHOT

17.13.2 REVENUE ANALYSIS

17.13.3 PRODUCT PORTFOLIO

17.13.4 RECENT DEVELOPMENTS

17.14 SAMSUNG

17.14.1 COMPANY SNAPSHOT

17.14.2 REVENUE ANALYSIS

17.14.3 PRODUCT PORTFOLIO

17.14.4 RECENT DEVELOPMENTS

17.15 STRIPE

17.15.1 COMPANY SNAPSHOT

17.15.2 REVENUE ANALYSIS

17.15.3 PRODUCT PORTFOLIO

17.15.4 RECENT DEVELOPMENTS

17.16 WEX INC.

17.16.1 COMPANY SNAPSHOT

17.16.2 REVENUE ANALYSIS

17.16.3 PRODUCT PORTFOLIO

17.16.4 RECENT DEVELOPMENTS

17.17 VERIFONE, INC.

17.17.1 COMPANY SNAPSHOT

17.17.2 REVENUE ANALYSIS

17.17.3 PRODUCT PORTFOLIO

17.17.4 RECENT DEVELOPMENTS

17.18 PAYTRACE, INC.

17.18.1 COMPANY SNAPSHOT

17.18.2 REVENUE ANALYSIS

17.18.3 PRODUCT PORTFOLIO

17.18.4 RECENT DEVELOPMENTS

NOTE: THE COMPANIES PROFILED IS NOT EXHAUSTIVE LIST AND IS AS PER OUR PREVIOUS CLIENT REQUIREMENT. WE PROFILE MORE THAN 100 COMPANIES IN OUR STUDY AND HENCE THE LIST OF COMPANIES CAN BE MODIFIED OR REPLACED ON REQUEST

18 CONCLUSION

19 RELATED REPORTS

20 ABOUT DATA BRIDGE MARKET RESEARCH

調査方法

データ収集と基準年分析は、大規模なサンプル サイズのデータ収集モジュールを使用して行われます。この段階では、さまざまなソースと戦略を通じて市場情報または関連データを取得します。過去に取得したすべてのデータを事前に調査および計画することも含まれます。また、さまざまな情報ソース間で見られる情報の不一致の調査も含まれます。市場データは、市場統計モデルと一貫性モデルを使用して分析および推定されます。また、市場シェア分析と主要トレンド分析は、市場レポートの主要な成功要因です。詳細については、アナリストへの電話をリクエストするか、お問い合わせをドロップダウンしてください。

DBMR 調査チームが使用する主要な調査方法は、データ マイニング、データ変数が市場に与える影響の分析、および一次 (業界の専門家) 検証を含むデータ三角測量です。データ モデルには、ベンダー ポジショニング グリッド、市場タイムライン分析、市場概要とガイド、企業ポジショニング グリッド、特許分析、価格分析、企業市場シェア分析、測定基準、グローバルと地域、ベンダー シェア分析が含まれます。調査方法について詳しくは、お問い合わせフォームから当社の業界専門家にご相談ください。

カスタマイズ可能

Data Bridge Market Research は、高度な形成的調査のリーダーです。当社は、既存および新規のお客様に、お客様の目標に合致し、それに適したデータと分析を提供することに誇りを持っています。レポートは、対象ブランドの価格動向分析、追加国の市場理解 (国のリストをお問い合わせください)、臨床試験結果データ、文献レビュー、リファービッシュ市場および製品ベース分析を含めるようにカスタマイズできます。対象競合他社の市場分析は、技術ベースの分析から市場ポートフォリオ戦略まで分析できます。必要な競合他社のデータを、必要な形式とデータ スタイルでいくつでも追加できます。当社のアナリスト チームは、粗い生の Excel ファイル ピボット テーブル (ファクト ブック) でデータを提供したり、レポートで利用可能なデータ セットからプレゼンテーションを作成するお手伝いをしたりすることもできます。