Global Microinsurance Market

市场规模(十亿美元)

CAGR :

%

USD

78.40 Billion

USD

131.71 Billion

2021

2029

USD

78.40 Billion

USD

131.71 Billion

2021

2029

| 2022 –2029 | |

| USD 78.40 Billion | |

| USD 131.71 Billion | |

|

|

|

|

全球小額保險市場,按類型(終身保險、定期保險)、年齡組(未成年人、成年人、老年人)、服務提供者(小額保險(商業可行性)、透過援助/政府支持的小額保險)、模型類型(合作夥伴代理模型、全方位服務模型、提供者驅動模型、基於社區/互助模型、其他)、分銷管道(直銷、金融機構、電子商務、醫院、診所和其他行業)-

市場分析與規模

小額保險可由經認可的機構和中介機構管理,採用多種模式,包括合作代理模式、一體化保險模式、全方位服務模式和社區模式。小額保險為收入來源有限且資產價值低的低收入家庭提供保障。它透過制定個人化的計劃,提供負擔得起的保費,並為疾病、傷害、殘疾和死亡提供賠償,從而幫助經濟狀況較弱的社會成員。它還涵蓋與動物、火災和農作物相關的各種財產風險。除了提供對不可預見的損失和非正規資金投資者施加的過高利率的保障外,它還將眾多小型金融單位整合成一個更大的組織。

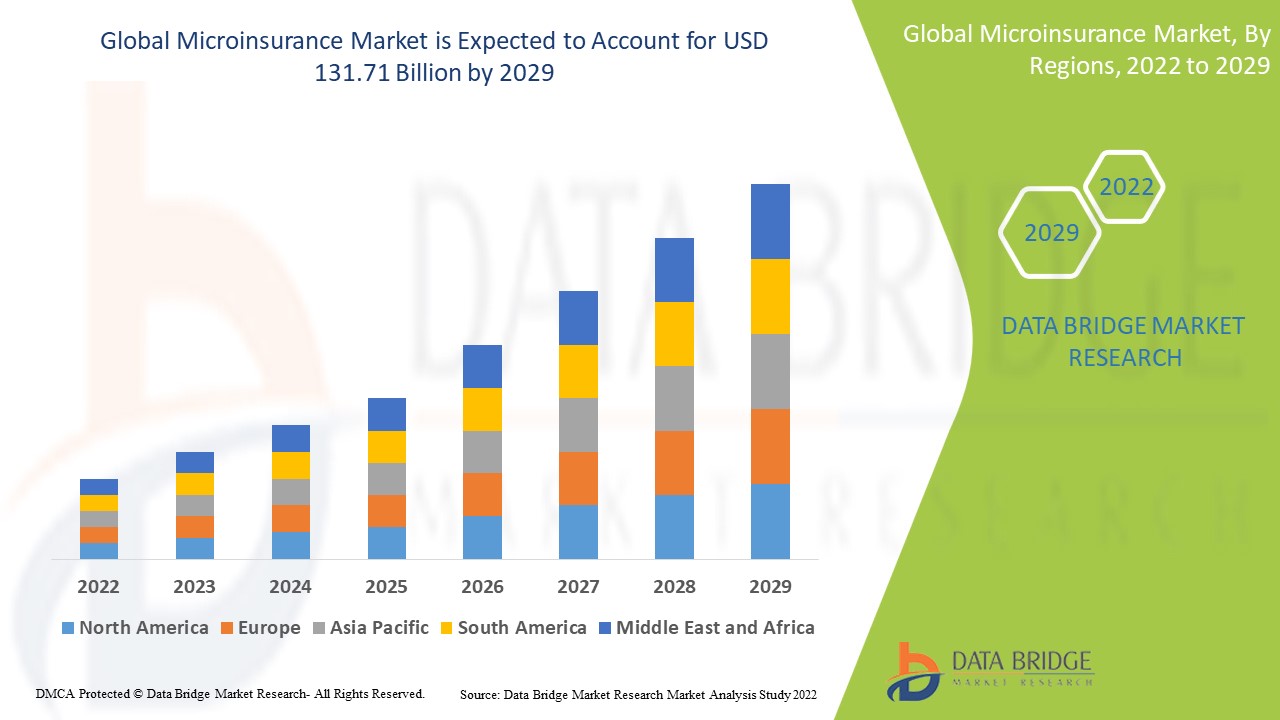

Data Bridge Market Research 分析稱,2021 年小額保險市場規模為 784 億美元,到 2029 年將飆升至 1317.1 億美元,預計在 2022 年至 2029 年預測期內的複合年增長率為 6.70%。除了市場價值、成長率、市場細分、地理覆蓋範圍、市場參與者和市場情景等市場洞察外,Data Bridge Market Research 團隊策劃的市場報告還包括深入的專家分析、患者流行病學、通路分析、定價分析和監管框架。

報告範圍和市場細分

|

報告指標 |

細節 |

|

預測期 |

2022年至2029年 |

|

基準年 |

2021 |

|

歷史歲月 |

2020(可自訂為 2014 - 2019) |

|

定量單位 |

收入(十億美元)、銷售(單位)、定價(美元) |

|

涵蓋的領域 |

類型(終身保險、定期保險)、年齡層(未成年人、成年人、老年人)、服務提供者(商業可行的小額保險、援助/政府支持的小額保險)、模型類型(合作代理模型、全方位服務模型、提供者驅動模型、社區/互助模型、其他)、分銷管道(直銷、金融機構、電子商務、醫院、診所、其他) |

|

覆蓋國家 |

北美洲的美國、加拿大和墨西哥、德國、法國、英國、荷蘭、瑞士、比利時、俄羅斯、義大利、西班牙、土耳其、歐洲其他地區、中國、日本、印度、韓國、新加坡、馬來西亞、澳洲、泰國、印尼、菲律賓、亞太地區 (APAC) 的其他地區、沙烏地阿拉伯、阿聯酋、南非、埃及、以色列、中東和非洲 (MEA) 的其他地區、其他地區的歐洲地區 |

|

涵蓋的市場參與者 |

HDFC Ergo General Insurance Company Limited(印度)、Hollard(荷蘭)、MicroEnsure Holdings Limited(英國)、國家保險委員會(印度)、渣打銀行(英國)、富國銀行(美國)、SAC Banco do Nordeste(巴西)、MetLife Services and Solutions, LLC(美國)、Bandhan Bank(印度)、ICICI Bank(印度) |

|

市場機會 |

|

市場定義

小額保險產品為低收入家庭或儲蓄較少的個人提供保障。它專門針對低價值資產,並提供疾病、受傷或死亡賠償。與傳統保險一樣,小額保險涵蓋範圍廣泛,既包括健康風險,也包括財產風險。這些風險包括但不限於:作物保險、牲畜/牛保險、火災或竊盜保險、健康保險、定期人壽保險、死亡保險、殘障保險以及自然災害保險。

小額保險市場動態

驅動程式

- 政府措施激增

推動市場成長的因素包括政府加強對外科手術報銷政策的力度、老年人口不斷增長、慢性病發病率不斷上升、醫療服務成本不斷上漲以及全球GDP和醫療支出的持續增長。由於許多新機會和醫療支出的不斷增長,小額保險市場將在2022年至2029年期間擴張。

- 提高金融服務的可近性

市場成長的主要驅動力是保險業的全球擴張以及金融服務日益普及到社會各階層。近期的點對點模式以及其他類似的消費者友善保險模式的創新也對市場產生了正面影響。

- 改善客戶體驗

由於低收入家庭的收入選擇有限,他們可以透過小額保險獲得保險保障。此外,小額保險在服務提供者和保險公司之間提供清晰且價格合理的保險計劃,從而支持市場擴張。為了提升客戶體驗並為小額保險企業打造可持續的價值鏈,許多機構也在建立多通路互動平台和虛擬網絡,這為該行業帶來了良好的前景。

機會

小額保險因其便利性和開放性而日益受到青睞,惠及消費者。此外,許多機構正在利用多通路平台和虛擬網絡,為小額保險業打造價值鏈並提供激勵措施。推動小額保險業擴張的另一個因素是消費者友善保險計劃的出現,例如點對點模式。自動化投資組合監控在企業中越來越受歡迎,因為它使企業能夠追蹤客戶的信貸流向、追蹤其進度並立即採取適當措施。透過降低風險,小額保險企業可以增加收入和利潤。

限制/挑戰

- 高成本

醫療保險產品成本的上漲、嚴格的監管和更長的理賠時間將阻礙 2022-2029 年預測期內小額保險市場的成長。

本小額保險市場報告詳細介紹了近期發展動態、貿易法規、進出口分析、生產分析、價值鏈優化、市場份額、國內和本地市場參與者的影響,並分析了新興收入來源、市場法規變化、戰略市場增長分析、市場規模、品類市場增長、應用領域和市場主導地位、產品審批、產品發布、地域擴張以及市場技術創新等方面的機遇。如需了解更多關於小額保險市場的信息,請聯繫 Data Bridge 市場研究部門獲取分析師簡報,我們的團隊將幫助您做出明智的市場決策,實現市場成長。

COVID-19對小額保險市場的影響

新冠疫情對小額保險業的擴張產生了負面影響。由於疫情帶來的各種意外問題,例如出於安全考量而限制人員流動,保險覆蓋率下降。然而,由於數位化進程的推進以及消費者對不同保險政策認知度的提升,新興經濟體也開始採用小額保險政策。因此,預計這一發展趨勢將在整個預測期內支撐市場成長。

近期發展

- 2021年4月,為了擴大坦尚尼亞小額保險業務,並為坦尚尼亞市場創造新的保險產品,Micro Insurance與坦尚尼亞公司TanManagement Insurance Brokers建立了合作關係。

全球小額保險市場範圍

小額保險市場根據類型、年齡層、產品、提供者、分銷管道和模式進行細分。這些細分市場的成長將有助於您分析行業中成長緩慢的細分市場,並為用戶提供有價值的市場概覽和市場洞察,幫助他們做出策略決策,確定核心市場應用。

類型

- 終身保障

- 定期保險

年齡組

- 次要的

- 成人

- 長者

產品

- 財產保險

- 健康保險

- 人壽保險

- 指數保險

- 意外死亡及殘障保險

- 其他的

提供者

- 小額保險(商業上可行)

- 透過援助/政府支持的小額保險

分銷管道

- 直銷

- 金融機構

- 電子商務

- 醫院

- 診所

- 其他的

模型

- 合作夥伴代理模型

- 全方位服務模式

- 提供者驅動模型

- 以社區/互助模式

- 其他的

小額保險市場區域分析/洞察

對小額保險市場進行了分析,並按國家、類型、年齡層、產品、提供者、分銷管道和模式提供了市場規模洞察和趨勢。

小額保險市場報告涵蓋的國家包括北美洲的美國、加拿大和墨西哥、歐洲的德國、法國、英國、荷蘭、瑞士、比利時、俄羅斯、義大利、西班牙、土耳其、歐洲其他地區、中國、日本、印度、韓國、新加坡、馬來西亞、澳洲、泰國、印尼、菲律賓、亞太地區(APAC)的其他地區、沙烏地阿拉伯、阿聯酋、南非、澳洲、泰國、其他國家的歐洲地區(其他國家的非洲 和非洲歐洲地區的其他地區(位於美國 和西部)。

由於老年人口不斷增長以及創新醫療技術的採用,北美在小額保險市場中佔據主導地位。

由於國家經濟的改善、低收入人口的增加以及區域監管和立法的發展,亞太地區在小額保險市場佔據主導地位。

報告的國家部分還提供了各個市場的影響因素以及國內市場監管變化,這些變化會影響市場的當前和未來趨勢。下游和上游價值鏈分析、技術趨勢、波特五力模型分析以及案例研究等數據點是預測各國市場狀況的一些指標。此外,在對國家/地區數據進行預測分析時,還考慮了全球品牌的存在和可用性,以及它們因本土和國內品牌的激烈競爭或稀缺而面臨的挑戰,國內關稅和貿易路線的影響。

競爭格局與小額保險市場佔有率分析

小額保險市場競爭格局提供了按競爭對手劃分的詳細資訊。詳細資訊包括公司概況、公司財務狀況、收入、市場潛力、研發投入、新市場計劃、全球佈局、生產基地和設施、生產能力、公司優勢和劣勢、產品發布、產品寬度和廣度以及應用主導地位。以上提供的數據僅與公司在小額保險市場的重點相關。

小額保險市場的一些主要參與者包括:

- HDFC Ergo 普通保險有限公司(印度)

- 霍拉德(荷蘭)

- MicroEnsure Holdings Limited(英國)

- 印度國家保險委員會

- 渣打銀行(英國)

- 富國銀行(美國)

- SAC Banco do Nordeste(巴西)

- 大都會人壽服務和解決方案有限責任公司(美國)

- Bandhan銀行(印度)

- ICICI銀行(印度)

- 塔塔友邦保險(印度)

SKU-

Get online access to the report on the World's First Market Intelligence Cloud

- Interactive Data Analysis Dashboard

- Company Analysis Dashboard for high growth potential opportunities

- Research Analyst Access for customization & queries

- Competitor Analysis with Interactive dashboard

- Latest News, Updates & Trend analysis

- Harness the Power of Benchmark Analysis for Comprehensive Competitor Tracking

目录

1 INTRODUCTION

1.1 OBJECTIVES OF THE STUDY

1.2 MARKET DEFINITION

1.3 OVERVIEW OF GLOBAL MICROINSURANCE MARKET

1.4 CURRENCY AND PRICING

1.5 LIMITATION

1.6 MARKETS COVERED

2 MARKET SEGMENTATION

2.1 KEY TAKEAWAYS

2.2 ARRIVING AT THE GLOBAL MICROINSURANCE MARKET SIZE

2.2.1 VENDOR POSITIONING GRID

2.2.2 TECHNOLOGY LIFE LINE CURVE

2.2.3 TRIPOD DATA VALIDATION MODEL

2.2.4 MARKET GUIDE

2.2.5 MULTIVARIATE MODELLING

2.2.6 TOP TO BOTTOM ANALYSIS

2.2.7 CHALLENGE MATRIX

2.2.8 APPLICATION COVERAGE GRID

2.2.9 STANDARDS OF MEASUREMENT

2.2.10 VENDOR SHARE ANALYSIS

2.2.11 DATA POINTS FROM KEY PRIMARY INTERVIEWS

2.2.12 DATA POINTS FROM KEY SECONDARY DATABASES

2.3 GLOBAL MICROINSURANCE MARKET: RESEARCH SNAPSHOT

2.4 ASSUMPTIONS

3 MARKET OVERVIEW

3.1 DRIVERS

3.2 RESTRAINTS

3.3 OPPORTUNITIES

3.4 CHALLENGES

4 EXECUTIVE SUMMARY

5 PREMIUM INSIGHTS

5.1 REGULATORY FRAMEWORK

5.2 PORTERS FIVE FORCE MODELS

5.3 VALUE CHAIN ANALYSIS

6 GLOBAL MICROINSURANCE MARKET, BY TYPE

6.1 OVERVIEW

6.2 LIFETIME COVERAGE

6.3 TERM INSURANCE

7 GLOBAL MICROINSURANCE MARKET, BY PRODUCT

7.1 OVERVIEW

7.2 LIFE INSURANCE

7.2.1 CREDIT

7.2.2 SECURITY

7.2.3 SAVINGS

7.3 HEALTH INSURANCE

7.4 PROPERTY INSURANCE

7.5 AGRICULTURE/INDEX INSURANCE

7.6 ACCIDENTAL DEATH AND DISABILITY INSURANCE

7.7 OTHERS

8 GLOBAL MICROINSURANCE MARKET, BY BREAK UP MODEL

8.1 OVERVIEW

8.2 PARTNER AGENT MODEL

8.3 FULL-SERVICE MODEL

8.4 PROVIDER DRIVEN MODEL

8.5 COMMUNITY-BASED/MUTUAL MODEL

8.6 OTHERS

9 GLOBAL MICROINSURANCE MARKET, BY PROVIDER

9.1 OVERVIEW

9.2 MICROINSURANCE (COMMERCIALLY VIABLE)

9.3 MICROINSURANCE THROUGH AID/GOVERNMENT SUPPORT

10 GLOBAL MICROINSURANCE MARKET, BY RISK COVERAGE

10.1 OVERVIEW

10.2 DEATH

10.3 ILLNESS

10.4 ACCIDENT

10.5 PROPERTY DAMAGE

10.6 UNEMPLOYMENT

10.7 CROP FAILURE

10.8 LOSS OF LIVESTOCK

10.9 OTHERS

11 GLOBAL MICROINSURANCE MARKET, BY REGION COVERAGE

11.1 OVERVIEW

11.2 URBAN

11.3 RURAL

11.4 OTHERS

12 GLOBAL MICROINSURANCE MARKET, BY AGE GROUP

12.1 OVERVIEW

12.2 MINOR

12.3 ADULT

12.4 SENIOR CITIZENS

13 GLOBAL MICROINSURANCE MARKET, BY DISTRIBUTION CHANNEL

13.1 OVERVIEW

13.2 DIRECT SALES

13.3 FINANCIAL INSTITUTIONS

13.4 E-COMMERCE

13.5 HOSPITALS

13.6 CLINICS

13.7 OTHERS

14 GLOBAL MICROINSURANCE MARKET, BY COUNTRY

14.1 GLOBAL MICROINSURANCE MARKET (ALL SEGMENTATION PROVIDED ABOVE IS REPRESENTED IN THIS CHAPTER BY COUNTRY)

14.1.1 NORTH AMERICA

14.1.1.1. U.S.

14.1.1.2. CANADA

14.1.1.3. MEXICO

14.1.2 EUROPE

14.1.2.1. GERMANY

14.1.2.2. FRANCE

14.1.2.3. U.K.

14.1.2.4. ITALY

14.1.2.5. SPAIN

14.1.2.6. RUSSIA

14.1.2.7. TURKEY

14.1.2.8. NETHERLANDS

14.1.2.9. SWITZERLAND

14.1.2.10. REST OF EUROPE

14.1.3 ASIA-PACIFIC

14.1.3.1. JAPAN

14.1.3.2. CHINA

14.1.3.3. SOUTH KOREA

14.1.3.4. INDIA

14.1.3.5. AUSTRALIA

14.1.3.6. SINGAPORE

14.1.3.7. THAILAND

14.1.3.8. MALAYSIA

14.1.3.9. INDONESIA

14.1.3.10. PHILIPPINES

14.1.3.11. REST OF ASIA-PACIFIC

14.1.4 SOUTH AMERICA

14.1.4.1. BRAZIL

14.1.4.2. ARGENTINA

14.1.4.3. REST OF SOUTH AMERICA

14.1.5 MIDDLE EAST AND AFRICA

14.1.5.1. SOUTH AFRICA

14.1.5.2. SAUDI ARABIA

14.1.5.3. UAE

14.1.5.4. EGYPT

14.1.5.5. ISRAEL

14.1.5.6. REST OF MIDDLE EAST AND AFRICA

14.1.6 KEY PRIMARY INSIGHTS: BY MAJOR COUNTRIES

15 GLOBAL MICROINSURANCE MARKET, COMPANY LANDSCAPE

15.1 COMPANY SHARE ANALYSIS: GLOBAL

15.2 COMPANY SHARE ANALYSIS: NORTH AMERICA

15.3 COMPANY SHARE ANALYSIS: EUROPE

15.4 COMPANY SHARE ANALYSIS: ASIA-PACIFIC

15.5 MERGERS & ACQUISITIONS

15.6 NEW PRODUCT DEVELOPMENT & APPROVALS

15.7 EXPANSIONS

15.8 REGULATORY CHANGES

15.9 PARTNERSHIP AND OTHER STRATEGIC DEVELOPMENTS

16 GLOBAL MICROINSURANCE MARKET, SWOT AND DBR ANALYSIS

17 GLOBAL MICROINSURANCE MARKET, COMPANY PROFILE

17.1 HDFC ERGO GENERAL INSURANCE COMPANY LIMITED,

17.1.1 COMPANY OVERVIEW

17.1.2 REVENUE ANALYSIS

17.1.3 GEOGRAPHIC PRESENCE

17.1.4 PRODUCT PORTFOLIO

17.1.5 RECENT DEVELOPMENTS

17.2 HOLLARD

17.2.1 COMPANY OVERVIEW

17.2.2 REVENUE ANALYSIS

17.2.3 GEOGRAPHIC PRESENCE

17.2.4 PRODUCT PORTFOLIO

17.2.5 RECENT DEVELOPMENTS

17.3 MICROENSURE HOLDINGS LIMITED

17.3.1 COMPANY OVERVIEW

17.3.2 REVENUE ANALYSIS

17.3.3 GEOGRAPHIC PRESENCE

17.3.4 PRODUCT PORTFOLIO

17.3.5 RECENT DEVELOPMENTS

17.4 NSIA INSURANCE

17.4.1 COMPANY OVERVIEW

17.4.2 REVENUE ANALYSIS

17.4.3 GEOGRAPHIC PRESENCE

17.4.4 PRODUCT PORTFOLIO

17.4.5 RECENT DEVELOPMENTS

17.5 STANDARD CHARTERED BANK

17.5.1 COMPANY OVERVIEW

17.5.2 REVENUE ANALYSIS

17.5.3 GEOGRAPHIC PRESENCE

17.5.4 PRODUCT PORTFOLIO

17.5.5 RECENT DEVELOPMENTS

17.6 WELLS FARGO

17.6.1 COMPANY OVERVIEW

17.6.2 REVENUE ANALYSIS

17.6.3 GEOGRAPHIC PRESENCE

17.6.4 PRODUCT PORTFOLIO

17.6.5 RECENT DEVELOPMENTS

17.7 SAC BANCO DO NORDESTE

17.7.1 COMPANY OVERVIEW

17.7.2 REVENUE ANALYSIS

17.7.3 GEOGRAPHIC PRESENCE

17.7.4 PRODUCT PORTFOLIO

17.7.5 RECENT DEVELOPMENTS

17.8 METLIFE

17.8.1 COMPANY OVERVIEW

17.8.2 REVENUE ANALYSIS

17.8.3 GEOGRAPHIC PRESENCE

17.8.4 PRODUCT PORTFOLIO

17.8.5 RECENT DEVELOPMENTS

17.9 ICICI BANK

17.9.1 COMPANY OVERVIEW

17.9.2 REVENUE ANALYSIS

17.9.3 GEOGRAPHIC PRESENCE

17.9.4 PRODUCT PORTFOLIO

17.9.5 RECENT DEVELOPMENTS

17.1 TATA AIA LIFE

17.10.1 COMPANY OVERVIEW

17.10.2 REVENUE ANALYSIS

17.10.3 GEOGRAPHIC PRESENCE

17.10.4 PRODUCT PORTFOLIO

17.10.5 RECENT DEVELOPMENTS

17.11 BAJAJ ALLIANZ

17.11.1 COMPANY OVERVIEW

17.11.2 REVENUE ANALYSIS

17.11.3 GEOGRAPHIC PRESENCE

17.11.4 PRODUCT PORTFOLIO

17.11.5 RECENT DEVELOPMENTS

17.12 AMHARA CREDIT AND SAVINGS INSTITUTION

17.12.1 COMPANY OVERVIEW

17.12.2 REVENUE ANALYSIS

17.12.3 GEOGRAPHIC PRESENCE

17.12.4 PRODUCT PORTFOLIO

17.12.5 RECENT DEVELOPMENTS

17.13 ALBARAKA

17.13.1 COMPANY OVERVIEW

17.13.2 REVENUE ANALYSIS

17.13.3 GEOGRAPHIC PRESENCE

17.13.4 PRODUCT PORTFOLIO

17.13.5 RECENT DEVELOPMENTS

17.14 BANCO DO NORDESTE

17.14.1 COMPANY OVERVIEW

17.14.2 REVENUE ANALYSIS

17.14.3 GEOGRAPHIC PRESENCE

17.14.4 PRODUCT PORTFOLIO

17.14.5 RECENT DEVELOPMENTS

17.15 BANDHAN FINANCIAL SERVICES

17.15.1 COMPANY OVERVIEW

17.15.2 REVENUE ANALYSIS

17.15.3 GEOGRAPHIC PRESENCE

17.15.4 PRODUCT PORTFOLIO

17.15.5 RECENT DEVELOPMENTS

17.16 FUNDACION DE LA MUJER

17.16.1 COMPANY OVERVIEW

17.16.2 REVENUE ANALYSIS

17.16.3 GEOGRAPHIC PRESENCE

17.16.4 PRODUCT PORTFOLIO

17.16.5 RECENT DEVELOPMENTS

17.17 ASA

17.17.1 COMPANY OVERVIEW

17.17.2 REVENUE ANALYSIS

17.17.3 GEOGRAPHIC PRESENCE

17.17.4 PRODUCT PORTFOLIO

17.17.5 RECENT DEVELOPMENTS

17.18 AL AMANA MICROFINANCE

17.18.1 COMPANY OVERVIEW

17.18.2 REVENUE ANALYSIS

17.18.3 GEOGRAPHIC PRESENCE

17.18.4 PRODUCT PORTFOLIO

17.18.5 RECENT DEVELOPMENTS

17.19 FUNDACION WWB COLOMBIA

17.19.1 COMPANY OVERVIEW

17.19.2 REVENUE ANALYSIS

17.19.3 GEOGRAPHIC PRESENCE

17.19.4 PRODUCT PORTFOLIO

17.19.5 RECENT DEVELOPMENTS

17.2 PROTECTA

17.20.1 COMPANY OVERVIEW

17.20.2 REVENUE ANALYSIS

17.20.3 GEOGRAPHIC PRESENCE

17.20.4 PRODUCT PORTFOLIO

17.20.5 RECENT DEVELOPMENTS

17.21 HOLLARD GROUP

17.21.1 COMPANY OVERVIEW

17.21.2 REVENUE ANALYSIS

17.21.3 GEOGRAPHIC PRESENCE

17.21.4 PRODUCT PORTFOLIO

17.21.5 RECENT DEVELOPMENTS

17.22 STANDARD CHARTERED PLC

17.22.1 COMPANY OVERVIEW

17.22.2 REVENUE ANALYSIS

17.22.3 GEOGRAPHIC PRESENCE

17.22.4 PRODUCT PORTFOLIO

17.22.5 RECENT DEVELOPMENTS

*NOTE: THE COMPANIES PROFILED IS NOT EXHAUSTIVE LIST AND IS AS PER OUR PREVIOUS CLIENT REQUIREMENT. WE PROFILE MORE THAN 100 COMPANIES IN OUR STUDY AND HENCE THE LIST OF COMPANIES CAN BE MODIFIED OR REPLACED ON REQUEST RELATED REPORTS

18 CONCLUSION

19 QUESTIONNAIRE

20 ABOUT DATA BRIDGE MARKET RESEARCH

研究方法

数据收集和基准年分析是使用具有大样本量的数据收集模块完成的。该阶段包括通过各种来源和策略获取市场信息或相关数据。它包括提前检查和规划从过去获得的所有数据。它同样包括检查不同信息源中出现的信息不一致。使用市场统计和连贯模型分析和估计市场数据。此外,市场份额分析和关键趋势分析是市场报告中的主要成功因素。要了解更多信息,请请求分析师致电或下拉您的询问。

DBMR 研究团队使用的关键研究方法是数据三角测量,其中包括数据挖掘、数据变量对市场影响的分析和主要(行业专家)验证。数据模型包括供应商定位网格、市场时间线分析、市场概览和指南、公司定位网格、专利分析、定价分析、公司市场份额分析、测量标准、全球与区域和供应商份额分析。要了解有关研究方法的更多信息,请向我们的行业专家咨询。

可定制

Data Bridge Market Research 是高级形成性研究领域的领导者。我们为向现有和新客户提供符合其目标的数据和分析而感到自豪。报告可定制,包括目标品牌的价格趋势分析、了解其他国家的市场(索取国家列表)、临床试验结果数据、文献综述、翻新市场和产品基础分析。目标竞争对手的市场分析可以从基于技术的分析到市场组合策略进行分析。我们可以按照您所需的格式和数据样式添加您需要的任意数量的竞争对手数据。我们的分析师团队还可以为您提供原始 Excel 文件数据透视表(事实手册)中的数据,或者可以帮助您根据报告中的数据集创建演示文稿。