Global Banking Bps Market

حجم السوق بالمليار دولار أمريكي

CAGR :

%

USD

27.29 Billion

USD

51.76 Billion

2024

2032

USD

27.29 Billion

USD

51.76 Billion

2024

2032

| 2025 –2032 | |

| USD 27.29 Billion | |

| USD 51.76 Billion | |

|

|

|

|

سوق أنظمة الدفع المصرفية العالمية، من خلال تحليل العمليات (المكتب الأمامي، المكتب الأوسط، المكتب الخلفي)، وتحليل الخدمات (الخدمات المصرفية الأساسية، خدمات الرهن العقاري والقروض، خدمات الدفع، خدمات معالجة الأوراق المالية)، - اتجاهات الصناعة وتوقعاتها حتى عام 2032

حجم سوق BPS المصرفية

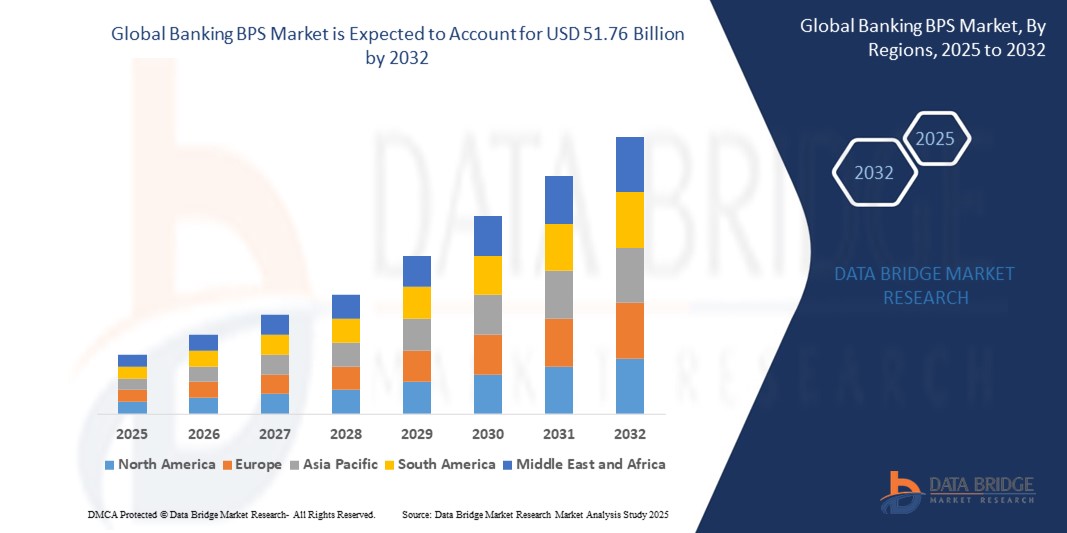

- تم تقييم حجم سوق BPS المصرفية العالمية بـ 27.29 مليار دولار أمريكي في عام 2024 ومن المتوقع أن يصل إلى 51.76 مليار دولار أمريكي بحلول عام 2032 ، بمعدل نمو سنوي مركب قدره 8.33٪ خلال الفترة المتوقعة

- إن ارتفاع القروض وإيداع الأموال هو عامل حاسم في تسريع نمو السوق، كما أن زيادة قبول التقدم التكنولوجي والرقمنة في القطاع المصرفي، وارتفاع الرقمنة الشاملة والمركزية والمنافسة في القطاع المصرفي في جميع أنحاء العالم، وزيادة القروض وإيداع الأموال وقبول التقدم التكنولوجي والرقمنة في القطاع المصرفي هي العوامل الرئيسية من بين أمور أخرى تعزز سوق BPS المصرفية.

تحليل سوق BPS المصرفي

- يشير سوق خدمات العمليات التجارية المصرفية (BPS) إلى الخدمات المُستعانة بمصادر خارجية التي تُمكّن البنوك من تبسيط عملياتها، وخفض التكاليف، والتركيز على الوظائف المصرفية الأساسية. تشمل هذه الخدمات عمليات المكاتب الأمامية والوسطى والخلفية، بما في ذلك إدارة العملاء، ومعالجة المدفوعات، وخدمة القروض، والامتثال، والتحليلات.

- تشمل العوامل الرئيسية لنمو سوق خدمات الدفع المصرفية التبني السريع للخدمات المصرفية الرقمية، والضغوط المتزايدة لتعزيز الكفاءة التشغيلية، وارتفاع متطلبات الامتثال والتنظيم، وتنفيذ السياسات الحكومية الداعمة للتحول الرقمي في القطاع المصرفي.

- تهيمن أمريكا الشمالية على سوق BPS المصرفية، حيث ستستحوذ على أكبر حصة من الإيرادات بنسبة 46.01% في عام 2025، وذلك بسبب التركيز العالي للمؤسسات المالية والبنية التحتية المتقدمة لتكنولوجيا المعلومات والحضور القوي لموردي BPS الرئيسيين والطلب المتزايد على نماذج التشغيل الفعالة من حيث التكلفة عبر البنوك واتحادات الائتمان.

- من المتوقع أن تكون منطقة آسيا والمحيط الهادئ أسرع المناطق نموًا في سوق خدمات الدفع المصرفية خلال الفترة المتوقعة، مدفوعة بزيادة انتشار الخدمات المصرفية، وتوسيع الخدمات المالية الرقمية، واتجاهات الاستعانة بمصادر خارجية في دول مثل الهند والفلبين، والمبادرات الحكومية لتحديث البنية التحتية المصرفية.

- من المتوقع أن يستحوذ قطاع المكاتب الأمامية على أكبر حصة سوقية بنسبة 25.9% في سوق خدمات الدفع المصرفية خلال فترة التوقعات. ويدعم هذا النمو ارتفاع توقعات العملاء، وزيادة استخدام روبوتات الدردشة والمساعدين الافتراضيين القائمين على الذكاء الاصطناعي، وحلول التوجيه الرقمي، والطلب على تجارب مصرفية شخصية.

نطاق التقرير وتجزئة سوق خدمات الدفع المصرفية

|

صفات |

رؤى السوق الرئيسية لـ BPS المصرفية |

|

القطاعات المغطاة |

|

|

الدول المغطاة |

أمريكا الشمالية

أوروبا

آسيا والمحيط الهادئ

الشرق الأوسط وأفريقيا

أمريكا الجنوبية

|

|

اللاعبون الرئيسيون في السوق |

|

|

فرص السوق |

|

|

مجموعات معلومات البيانات ذات القيمة المضافة |

بالإضافة إلى الرؤى حول سيناريوهات السوق مثل القيمة السوقية ومعدل النمو والتجزئة والتغطية الجغرافية واللاعبين الرئيسيين، فإن تقارير السوق التي تم إعدادها بواسطة Data Bridge Market Research تشمل أيضًا تحليل الاستيراد والتصدير، ونظرة عامة على القدرة الإنتاجية، وتحليل استهلاك الإنتاج، وتحليل اتجاه الأسعار، وسيناريو تغير المناخ، وتحليل سلسلة التوريد، وتحليل سلسلة القيمة، ونظرة عامة على المواد الخام / المواد الاستهلاكية، ومعايير اختيار البائعين، وتحليل PESTLE، وتحليل بورتر، والإطار التنظيمي. |

اتجاهات سوق BPS المصرفية

" تحويل الخدمات المصرفية من خلال الرقمنة وكفاءة العمليات"

من أهم الاتجاهات في سوق حلول الدفع المصرفية (BPS) التبني السريع للذكاء الاصطناعي والتعلم الآلي وأتمتة العمليات الروبوتية (RPA) . تُمكّن هذه التقنيات البنوك من أتمتة المهام المتكررة، وتحسين الدقة، وتقديم خدمة عملاء أسرع، مما يؤدي إلى زيادة الكفاءة وخفض التكاليف التشغيلية.

يكتسب دمج منصات BPS السحابية زخمًا متزايدًا، مما يسمح للمؤسسات المالية بتوسيع نطاق خدماتها بسرعة، وتحسين أمن البيانات، وخفض تكاليف البنية التحتية لتكنولوجيا المعلومات. تدعم الحلول السحابية الأصلية تجارب مصرفية رقمية سلسة وتقديم الخدمات عن بُعد.

يتزايد التركيز على خدمات الامتثال وإدارة المخاطر ضمن عروض خدمات الدفع الإلكتروني (BPS). ومع تزايد التدقيق التنظيمي واللوائح المالية المعقدة، تعتمد البنوك على مقدمي خدمات الدفع الإلكتروني (BPS) لضمان الإبلاغ في الوقت المناسب، وكشف الاحتيال، والالتزام باللوائح التنظيمية.

يُحدث تنامي التفاعل متعدد القنوات مع العملاء تحولاً جذرياً في خدمات إدارة المعاملات المصرفية (BPS) في المكاتب الأمامية. تُركز البنوك على تقديم تجارب مُخصصة عبر الهاتف المحمول والويب وداخل الفروع، مما يُعزز الطلب على حلول خدمة العملاء القائمة على التحليلات.

ديناميكيات سوق الأوراق المالية المصرفية

سائق

"الطلب المتزايد على المرونة التشغيلية وتحسين التكلفة"

- تتجه البنوك بشكل متزايد إلى الاستعانة بمصادر خارجية لإنجاز مهامها غير الأساسية من خلال مزودي خدمات الدفع الإلكتروني (BPS) للحفاظ على مرونتها في ظل بيئة تنافسية. يتيح هذا التحول للبنوك التركيز على أولوياتها الاستراتيجية، مثل الابتكار واستقطاب العملاء والتحول الرقمي.

- يدفع ارتفاع تكاليف التشغيل وتقلص هوامش الربح البنوك إلى اعتماد حلول خدمات الأعمال (BPS) لتحسين التكاليف. توفر الخدمات المُستعانة بمصادر خارجية وفورات الحجم وإمكانية الوصول إلى مهارات متخصصة دون عناء الإدارة الداخلية.

- إن توسع أنظمة الخدمات المصرفية الرقمية، مدفوعًا بالتعاون في مجال التكنولوجيا المالية وتغيير سلوك العملاء، يزيد الطلب على خدمات BPS المرنة والقابلة للتطوير والمدعومة بالتكنولوجيا عبر قطاعات التجزئة والشركات والخدمات المصرفية الاستثمارية.

ضبط النفس/التحدي

" مخاوف خصوصية البيانات والبيئات التنظيمية المعقدة "

- يواجه سوق خدمات الدفع المصرفية (BPS) تحديات تتعلق بخصوصية البيانات والأمن السيبراني. ومع تزايد حجم البيانات المالية الحساسة التي يتعامل معها مزودو خدمات خارجية، يُعدّ ضمان الامتثال لقوانين حماية البيانات، مثل اللائحة العامة لحماية البيانات (GDPR) وقانون خصوصية المستهلك في كاليفورنيا (CCPA)، أمرًا بالغ الأهمية.

- يُضيف تنوع البيئات التنظيمية في مختلف المناطق تعقيدًا على مُقدّمي خدمات الدفع الإلكتروني. ويتعيّن عليهم تصميم حلول مُصمّمة خصيصًا لتلبية متطلبات الامتثال المحلية، مما يزيد من تكاليف تخصيص الخدمات ويُقيّد التوحيد القياسي.

- لا يزال إحجام بعض المؤسسات المالية عن الاستعانة بمصادر خارجية بالكامل للعمليات الحرجة بسبب المخاوف بشأن السيطرة وجودة الخدمة والمخاطر المتعلقة بالسمعة يشكل عائقًا أمام تبني نظام معالجة العمليات المصرفية على نطاق أوسع، وخاصة في الوظائف المصرفية الحساسة للمخاطر.

نطاق سوق BPS المصرفية

يتم تقسيم السوق على أساس تحليل التشغيل وتحليل الخدمة.

|

التجزئة |

التجزئة الفرعية |

|

حسب تحليل العمليات |

|

|

حسب تحليل الخدمة |

|

نطاق سوق BPS المصرفية

يتم تقسيم السوق على أساس تحليل العمليات وتحليل الخدمات.

- حسب تحليل العمليات

بناءً على تحليل العمليات، يُقسّم سوق خدمات الدفع المصرفية إلى مكاتب أمامية، ومكاتب وسيطة، ومكاتب خلفية. وسيُهيمن قطاع المكاتب الأمامية على أكبر حصة من إيرادات السوق بنسبة 75.9% بحلول عام 2025. وتُركز خدمات الدفع المصرفية للمكاتب الأمامية على تعزيز تفاعل العملاء من خلال القنوات الرقمية، ودعم إدارة علاقات العملاء، وخدمات مراكز الاتصال. ويدفع الطلب المتزايد على الخدمات المصرفية الشخصية، والمساعدة على مدار الساعة، والتجارب متعددة القنوات، البنوك إلى الاستعانة بمصادر خارجية لعمليات التعامل المباشر مع العملاء لتحقيق كفاءة ورضا أكبر.

من المتوقع أن يشهد قطاع الخدمات الإدارية أسرع معدل نمو بنسبة 18.7% بين عامي 2025 و2032. وتتولى خدمات دعم الأعمال (BPS) في الخدمات الإدارية مهام الإدارة والامتثال والمعالجة، مثل التوفيق وإدخال البيانات وخدمة الحسابات. وتُسرّع الحاجة إلى خفض التكاليف التشغيلية، وتحسين أوقات إنجاز المعاملات، وضمان الامتثال التنظيمي، من الاستعانة بمصادر خارجية لهذه الوظائف غير الأساسية، وإن كانت أساسية.

عن طريق تحليل الخدمة

بناءً على تحليل الخدمات، يُقسّم سوق أنظمة دعم الأعمال المصرفية إلى أنظمة دعم الأعمال المصرفية الأساسية، وأنظمة دعم الأعمال للرهن العقاري والقروض، وأنظمة دعم الأعمال لخدمات الدفع، وأنظمة دعم الأعمال لمعالجة الأوراق المالية. وقد استحوذت أنظمة دعم الأعمال المصرفية الأساسية على أكبر حصة من إيرادات السوق في عام 2025. وتشمل أنظمة دعم الأعمال المصرفية الأساسية إدارة الأنظمة المصرفية الأساسية، مثل الودائع والمدفوعات ومعالجة المعاملات. ومع تحديث البنوك لبنيتها التحتية التقليدية، يزداد الطلب على منصات أساسية سحابية قابلة للتوسع، مدعومة بمزودي خدمات خارجيين، لدفع عجلة التحول الرقمي والمرونة التشغيلية.

من المتوقع أن يشهد قطاع خدمات دعم الرهن العقاري والقروض أسرع معدل نمو سنوي مركب بين عامي 2025 و2032. تقدم هذه الخدمات خدمات مثل إصدار القروض، والاكتتاب، والخدمة، والتحصيل. يدفع تزايد حجم القروض، والتعقيدات التنظيمية، والحاجة إلى تسريع جداول المعالجة، المؤسسات المالية إلى اعتماد حلول الاستعانة بمصادر خارجية آلية ومتوافقة مع المعايير لتبسيط إدارة القروض من البداية إلى النهاية.

تحليل إقليمي لسوق BPS المصرفي

- تهيمن أمريكا الشمالية على سوق خدمات الدفع المصرفية (BPS) بحصة إيرادات تبلغ 45.01% في عام 2024، وتتصدر سوق خدمات الدفع المصرفية، مدفوعةً بوجود بنوك عالمية، وبنية تحتية متطورة لتكنولوجيا المعلومات، ومنظومة متكاملة لخدمات التعهيد الخارجي. ويواصل التعقيد التنظيمي، وجهود التحول الرقمي المتزايدة، والطلب القوي على العمليات منخفضة التكلفة، تعزيز تبني هذه الخدمات إقليميًا.

نظرة ثاقبة على سوق BPS المصرفية في الولايات المتحدة

سيستحوذ سوق أنظمة الدفع بالبطاقات المصرفية في الولايات المتحدة على أكبر حصة من الإيرادات في أمريكا الشمالية، بنسبة 71.2% بحلول عام 2025. وتهيمن الولايات المتحدة على سوق أمريكا الشمالية بفضل الرقمنة المصرفية العالية، ومتطلبات الامتثال التنظيمي الصارمة، والحاجة إلى الكفاءة التشغيلية. وتستفيد المؤسسات المالية من أنظمة الدفع بالبطاقات لتقليل النفقات العامة، وتحسين قابلية التوسع، والتكيف مع توقعات العملاء سريعة التطور.

نظرة عامة على سوق الخدمات المصرفية الأوروبية

من المتوقع أن يشهد سوق خدمات الدفع المصرفية الأوروبية نموًا بمعدل نمو سنوي مركب كبير خلال فترة التوقعات، مع التركيز بشكل كبير على الامتثال، وإدارة البيانات وفقًا للائحة العامة لحماية البيانات (GDPR)، والخدمات المصرفية الرقمية. وتلجأ المؤسسات المالية إلى الاستعانة بمصادر خارجية لمواجهة الضغوط الاقتصادية، وخفض التكاليف، وتلبية المعايير التنظيمية المتنوعة في مختلف البلدان، ضمن منظومة مالية موحدة.

نظرة عامة على سوق أنظمة الدفع المصرفية في ألمانيا

من المتوقع أن ينمو سوق أنظمة الدفع بالبطاقات المصرفية في ألمانيا بمعدل نمو سنوي مركب ملحوظ خلال الفترة المتوقعة، ويعزى نمو السوق الألماني إلى زيادة اعتماد الأتمتة في القطاع المصرفي، والضغط لخفض تكاليف التشغيل، والتركيز الكبير على الالتزام باللوائح التنظيمية. وتعتمد البنوك الألمانية أنظمة الدفع بالبطاقات لتحسين عملياتها مع الحفاظ على معايير قوية لحماية البيانات والأمان.

نظرة عامة على سوق البنوك الفرنسية

من المتوقع أن يشهد سوق حلول الدفع المصرفية في فرنسا نموًا بمعدل نمو سنوي مركب كبير خلال الفترة المتوقعة. في فرنسا، يُعزز اعتماد الخدمات المصرفية الرقمية، والإصلاحات التنظيمية، ومتطلبات كفاءة التكلفة، الطلب على حلول حلول الدفع المصرفية. وتلجأ البنوك بشكل متزايد إلى الاستعانة بمصادر خارجية لعمليات المكاتب الخلفية ووظائف الامتثال لمواكبة تغيرات توقعات المستهلكين وتبسيط نماذج التشغيل في سوق تنافسية.

نظرة عامة على سوق أنظمة الاستخبارات في منطقة آسيا والمحيط الهادئ

من المتوقع أن ينمو سوق حلول الدفع المصرفية في منطقة آسيا والمحيط الهادئ بأسرع معدل نمو سنوي مركب يتجاوز 25.1% في عام 2025، وتُعد منطقة آسيا والمحيط الهادئ أسرع أسواق حلول الدفع المصرفية نموًا، مدفوعةً بتنامي الشمول المالي الرقمي، والاعتماد السريع على التكنولوجيا المالية، وتوسع مراكز الاستعانة بمصادر خارجية مثل الهند والفلبين. وتسعى البنوك المحلية والجهات الفاعلة العالمية إلى حلول حلول الدفع المصرفية القابلة للتطوير والمدعومة بالتكنولوجيا لتلبية متطلبات النمو الإقليمي.

نظرة عامة على سوق أنظمة الدفع الإلكترونية المصرفية في اليابان

يعتمد سوق خدمات الدفع المصرفية في اليابان على التركيز القوي على الابتكار التكنولوجي والإنتاج عالي الجودة. ويشهد هذا السوق نموًا بفضل مبادرات التحول الرقمي، وشيخوخة السكان التي تدفع الطلب على الخدمات الآلية، والتوجه نحو تحديث العمليات. وتقوم البنوك بالاستعانة بمصادر خارجية للمهام غير الأساسية للتركيز على الابتكار وتحسين كفاءة خدمة العملاء.

نظرة ثاقبة على سوق BPS المصرفية في الصين

سيستحوذ سوق حلول الدفع المصرفية الصينية على أكبر حصة من إيرادات السوق في منطقة آسيا والمحيط الهادئ بحلول عام 2025، ويعود نمو هذا السوق إلى التوسع السريع في الخدمات المصرفية الرقمية، والدعم الحكومي لتكامل التكنولوجيا المالية، وزيادة الأتمتة في الخدمات المالية. ويتزايد الطلب على حلول حلول الدفع المصرفية الذكية مع سعي البنوك الصينية إلى تحقيق السرعة والامتثال وتحسين تجربة العملاء.

حصة سوق أنظمة الدفع المصرفية

إن صناعة خدمات الدفع المصرفية تقودها في المقام الأول شركات راسخة، بما في ذلك:

- أتوس إس إي

- أفالوك

- كابجيميني

- مدرك

- المصدر الأول

- شركة إتش سي إل تكنولوجيز المحدودة

- تقنيات هيكساوير

- شركة إنفوسيس المحدودة

- تقنيات NIIT

- شركة SLK لخدمات البرمجيات المحدودة

- شركة تاتا للخدمات الاستشارية المحدودة (TCS)

- شركة ويبرو المحدودة

- شركة دبليو إن إس القابضة المحدودة

- أكسنتشر

- إي إكس إل

- خدمات العمليات التجارية لشركة تيك ماهيندرا

- شركة دي إكس سي للتكنولوجيا

- موصل،

أحدث التطورات في سوق BPS المصرفية العالمية

- في يونيو 2023، أعلنت كابجيميني عن توسعها الاستراتيجي في الأسواق الناشئة، بهدف توفير حلول مصرفية مصممة خصيصًا للمناطق التي تعاني نقصًا في الخدمات. تركز هذه المبادرة على الاستفادة من المواهب والبنية التحتية المحلية لتقديم خدمات فعّالة من حيث التكلفة وقابلة للتطوير للمؤسسات المالية.

- في أغسطس 2024، أطلقت إنفوسيس منصة أتمتة مدعومة بالذكاء الاصطناعي، مصممة لتبسيط العمليات المصرفية الأساسية. يعزز هذا الحل الكفاءة، ويخفض التكاليف التشغيلية، ويعزز الامتثال من خلال أتمتة المهام الروتينية، مما يسمح للبنوك بالتركيز على المبادرات الاستراتيجية.

- في مايو 2025، أطلقت جينباكت إطارًا شاملًا للتحول الرقمي مُصممًا خصيصًا للمؤسسات المالية. تدمج هذه المبادرة التحليلات المتقدمة والحوسبة السحابية وأتمتة العمليات لتحديث العمليات المصرفية، وتحسين تجارب العملاء، ودفع عجلة النمو المستدام.

- في يناير 2025، أطلقت مجموعة أفالوك حزمة من حلول الدفع المصرفية السحابية، تهدف إلى تزويد البنوك بمنصات مرنة وآمنة وقابلة للتطوير. تدعم هذه الخطوة المؤسسات المالية في مسيرتها نحو التحول الرقمي، مما يُمكّنها من تقديم خدمات مبتكرة لعملائها.

SKU-

احصل على إمكانية الوصول عبر الإنترنت إلى التقرير الخاص بأول سحابة استخبارات سوقية في العالم

- لوحة معلومات تحليل البيانات التفاعلية

- لوحة معلومات تحليل الشركة للفرص ذات إمكانات النمو العالية

- إمكانية وصول محلل الأبحاث للتخصيص والاستعلامات

- تحليل المنافسين باستخدام لوحة معلومات تفاعلية

- آخر الأخبار والتحديثات وتحليل الاتجاهات

- استغل قوة تحليل المعايير لتتبع المنافسين بشكل شامل

Table of Content

1 INTRODUCTION

1.1 OBJECTIVES OF THE STUDY

1.2 MARKET DEFINITION

1.3 OVERVIEW OF GLOBAL BANKING BPS MARKET

1.4 CURRENCY AND PRICING

1.5 IMPACT OF COVID-19 PANDEMIC ON THE MARKET

1.5.1 PRICE IMPACT

1.5.2 IMPACT ON DEMAND

1.5.3 IMPACT ON SUPPLY CHAIN

1.5.4 CONCLUSION

1.6 LIMITATION

1.7 MARKETS COVERED

2 MARKET SEGMENTATION

2.1 KEY TAKEAWAYS

2.2 ARRIVING AT THE GLOBAL BANKING BPS MARKET

2.2.1 VENDOR POSITIONING GRID

2.2.2 TECHNOLOGY LIFE LINE CURVE

2.2.3 MARKET GUIDE

2.2.4 COMPANY POSITIONING GRID

2.2.5 COMAPANY MARKET SHARE ANALYSIS

2.2.6 MULTIVARIATE MODELLING

2.2.7 TOP TO BOTTOM ANALYSIS

2.2.8 STANDARDS OF MEASUREMENT

2.2.9 VENDOR SHARE ANALYSIS

2.2.10 DATA POINTS FROM KEY PRIMARY INTERVIEWS

2.2.11 DATA POINTS FROM KEY SECONDARY DATABASES

2.3 GLOBAL BANKING BPS MARKET: RESEARCH SNAPSHOT

2.4 ASSUMPTIONS

3 MARKET OVERVIEW AND INDUSTRY TRENDS

3.1 DRIVERS

3.2 RESTRAINTS

3.3 OPPORTUNITIES

3.4 CHALLENGES

4 EXECUTIVE SUMMARY

5 PREMIUM INSIGHT

5.1 TECHNOLOGY IMPACT

5.1.1 ARTIFICIAL INTELLIGENCE

5.1.2 BLOCKCHAIN

6 IMPACT OF COVID-19 PANDEMIC ON THE MARKET

6.1 ANALYSIS ON IMPACT OF COVID-19 ON THE MARKET

6.2 AFTER MATH OF COVID-19 AND GOVERNMENT INITIATIVE TO BOOST THE MARKET

6.3 STRATEGIC DECISIONS FOR MANUFACTURERS AFTER COVID-19 TO GAIN COMPETITIVE MARKET SHARE

6.4 PRICE IMPACT/PRICING ANALYSIS

6.5 IMPACT ON DEMAND

6.6 IMPACT ON SUPPLY CHAIN

6.7 CONCLUSION

7 GLOBAL BANKING BPS MARKET, BY OFFERING

7.1 OVERVIEW

7.2 CORE BANKING BPS

7.2.1 DEPOSITS

7.2.2 LOANS

7.2.3 ENTERPRISE

7.2.4 CUSTOMER SOLUTIONS

7.3 MORTGAGE AND LOAN BPS

7.3.1 ORIGINATION SERVICES

7.3.2 MORTGAGE AND LOAN ADMINISTRATION

7.4 PAYMENT SERVICES BPS

7.4.1 CHEQUE PROCESSING

7.4.2 EFT SERVICES

7.4.3 CREDIT CARD PROCESSING

7.5 SECURITIES PROCESSING BPS

7.5.1 TRADE SERVICES

7.5.2 PORTFOLIO SERVICES

8 GLOBAL BANKING BPS MARKET, BY DEPLOYMENT MODE

8.1 OVERVIEW

8.2 CLOUD

8.3 ON-PREMISE

9 GLOBAL BANKING BPS MARKET, BY OPERATION

9.1 OVERVIEW

9.2 FRONT OFFICE

9.3 MIDDLE OFFICE

9.4 BACK OFFICE

10 GLOBAL BANKING BPS MARKET, BY ORGANIZATION MODE

10.1 OVERVIEW

10.2 LARGE ENTERPRISES

10.3 SME’S

11 GLOBAL BANKING BPS MARKET, BY SERVICE TYPE

11.1 OVERVIEW

11.2 INSURANCE

11.2.1 CORE BANKING BPS

11.2.2 MORTGAGE AND LOAN BPS

11.2.2.1. ORIGINATION SERVICES

11.2.2.2. MORTGAGE AND LOAN ADMINISTRATION

11.2.3 PAYMENT SERVICES BPS

11.2.3.1. CHEQUE PROCESSING

11.2.3.2. EFT SERVICES

11.2.3.3. CREDIT CARD PROCESSING

11.2.4 SECURITIES PROCESSING BPS

11.2.4.1. TRADE SERVICES

11.2.4.2. PORTFOLIO SERVIC

11.3 DOCUMENT MANAGEMENT

11.3.1 CORE BANKING BPS

11.3.2 MORTGAGE AND LOAN BPS

11.3.2.1. ORIGINATION SERVICES

11.3.2.2. MORTGAGE AND LOAN ADMINISTRATION

11.3.3 PAYMENT SERVICES BPS

11.3.3.1. CHEQUE PROCESSING

11.3.3.2. EFT SERVICES

11.3.3.3. CREDIT CARD PROCESSING

11.3.4 SECURITIES PROCESSING BPS

11.3.4.1. TRADE SERVICES

11.3.4.2. PORTFOLIO SERVICES

11.4 SALES & MARKETING OUTSOURCING

11.4.1 CORE BANKING BPS

11.4.2 MORTGAGE AND LOAN BPS

11.4.2.1. ORIGINATION SERVICES

11.4.2.2. MORTGAGE AND LOAN ADMINISTRATION

11.4.3 PAYMENT SERVICES BPS

11.4.3.1. CHEQUE PROCESSING

11.4.3.2. EFT SERVICES

11.4.3.3. CREDIT CARD PROCESSING

11.4.4 SECURITIES PROCESSING BPS

11.4.4.1. TRADE SERVICES

11.4.4.2. PPORTFOLIO SERVICES

11.5 F&A OUTSOURCIING

11.5.1 CORE BANKING BPS

11.5.2 MORTGAGE AND LOAN BPS

11.5.2.1. ORIGINATION SERVICES

11.5.2.2. MORTGAGE AND LOAN ADMINISTRATION

11.5.3 PAYMENT SERVICES BPS

11.5.3.1. CHEQUE PROCESSING

11.5.3.2. EFT SERVICES

11.5.3.3. CREDIT CARD PROCESSING

11.5.4 SECURITIES PROCESSING BPS

11.5.4.1. TRADE SERVICES

11.5.4.2. PORTFOLIO SERVICES

11.6 PROCUREMENT

11.6.1 CORE BANKING BPS

11.6.2 MORTGAGE AND LOAN BPS

11.6.2.1. ORIGINATION SERVICES

11.6.2.2. MORTGAGE AND LOAN ADMINISTRATION

11.6.3 PAYMENT SERVICES BPS

11.6.3.1. CHEQUE PROCESSING

11.6.3.2. ET SERVICES

11.6.3.3. CREDIT CARD PROCESSING

11.6.4 SECURITIES PROCESSING BPS

11.6.4.1. TRADE SERVICES

11.6.4.2. PORTFOLIO SERVICES

11.7 CUSTOMER MANAGEMENT SERVICES

11.7.1 CORE BANKING BPS

11.7.2 MORTGAGE AND LOAN BPS

11.7.2.1. ORIGINATION SERVICES

11.7.2.2. MORTGAGE AND LOAN ADMINISTRATION

11.7.3 PAYMENT SERVICES BPS

11.7.3.1. CHEQUE PROCESSING

11.7.3.2. EFT SERVICES

11.7.3.3. CREDIT CARD PROCESSING

11.7.4 SECURITIES PROCESSING BPS

11.7.4.1. TRADE SERVICES

11.7.4.2. PORTFOLIO SERVICES

11.8 HEALTHCARE PROVIDERS BPS

11.8.1 CORE BANKING BPS

11.8.2 MORTGAGE AND LOAN BPS

11.8.2.1. ORIGINATION SERVICES

11.8.2.2. MORTGAGE AND LOAN ADMINISTRATION

11.8.3 PAYMENT SERVICES BPS

11.8.3.1. CHEQUE PROCESSING

11.8.3.2. EFT SERVICES

11.8.3.3. CREDIT CARD PROCESSING

11.8.4 SECURITIES PROCESSING BPS

11.8.4.1. TRADE SERVICES

11.8.4.2. PORTFOLIO SERVICES

12 GLOBAL BANKING BPS MARKET, BY BANKING TYPE

12.1 OVERVIEW

12.2 RETAIL BANKING

12.3 COMMERCIAL BANKING

12.3.1 PRIVATE BANK

12.3.2 PUBLIC BANK

12.4 LENDING SERVICES

12.5 INVESTMENT BANKING

12.6 OTHERS

13 GLOBAL BANKING BPS MARKET, BY GEOGRAPHY

13.1 GLOBAL BANKING BPS MARKET, (ALL SEGMENTATION PROVIDED ABOVE IS REPRESENTED IN THIS CHAPTER BY COUNTRY)

13.1.1 NORTH AMERICA

13.1.1.1. U.S.

13.1.1.2. CANADA

13.1.1.3. MEXICO

13.1.2 EUROPE

13.1.2.1. GERMANY

13.1.2.2. FRANCE

13.1.2.3. U.K.

13.1.2.4. ITALY

13.1.2.5. SPAIN

13.1.2.6. RUSSIA

13.1.2.7. TURKEY

13.1.2.8. BELGIUM

13.1.2.9. NETHERLANDS

13.1.2.10. SWITZERLAND

13.1.2.11. REST OF EUROPE

13.1.3 ASIA PACIFIC

13.1.3.1. JAPAN

13.1.3.2. CHINA

13.1.3.3. SOUTH KOREA

13.1.3.4. INDIA

13.1.3.5. AUSTRALIA

13.1.3.6. SINGAPORE

13.1.3.7. THAILAND

13.1.3.8. MALAYSIA

13.1.3.9. INDONESIA

13.1.3.10. PHILIPPINES

13.1.3.11. REST OF ASIA PACIFIC

13.1.4 SOUTH AMERICA

13.1.4.1. BRAZIL

13.1.4.2. ARGENTINA

13.1.4.3. REST OF SOUTH AMERICA

13.1.5 MIDDLE EAST AND AFRICA

13.1.5.1. SOUTH AFRICA

13.1.5.2. EGYPT

13.1.5.3. SAUDI ARABIA

13.1.5.4. U.A.E

13.1.5.5. ISRAEL

13.1.5.6. REST OF MIDDLE EAST AND AFRICA

13.2 KEY PRIMARY INSIGHTS: BY MAJOR COUNTRIES

14 GLOBAL BANKING BPS MARKET,COMPANY LANDSCAPE

14.1 COMPANY SHARE ANALYSIS: GLOBAL

14.2 COMPANY SHARE ANALYSIS: NORTH AMERICA

14.3 COMPANY SHARE ANALYSIS: EUROPE

14.4 COMPANY SHARE ANALYSIS: ASIA PACIFIC

14.5 MERGERS & ACQUISITIONS

14.6 NEW PRODUCT DEVELOPMENT AND APPROVALS

14.7 EXPANSIONS

14.8 REGULATORY CHANGES

14.9 PARTNERSHIP AND OTHER STRATEGIC DEVELOPMENTS

15 GLOBAL BANKING BPS MARKET , SWOT & DBMR ANALYSIS

16 GLOBAL BANKING BPS MARKET, COMPANY PROFILE

16.1 ATOS SE

16.1.1 COMPANY SNAPSHOT

16.1.2 REVENUE ANALYSIS

16.1.3 GEOGRAPHIC PRESENCE

16.1.4 PRODUCT PORTFOLIO

16.1.5 RECENT DEVELOPMENTS

16.2 HCL

16.2.1 COMPANY SNAPSHOT

16.2.2 REVENUE ANALYSIS

16.2.3 GEOGRAPHIC PRESENCE

16.2.4 PRODUCT PORTFOLIO

16.2.5 RECENT DEVELOPMENTS

16.3 CAPGEMINI

16.3.1 COMPANY SNAPSHOT

16.3.2 REVENUE ANALYSIS

16.3.3 GEOGRAPHIC PRESENCE

16.3.4 PRODUCT PORTFOLIO

16.3.5 RECENT DEVELOPMENTS

16.4 AVALOQ

16.4.1 COMPANY SNAPSHOT

16.4.2 REVENUE ANALYSIS

16.4.3 GEOGRAPHIC PRESENCE

16.4.4 PRODUCT PORTFOLIO

16.4.5 RECENT DEVELOPMENTS

16.5 INFOSYS LTD

16.5.1 COMPANY SNAPSHOT

16.5.2 REVENUE ANALYSIS

16.5.3 GEOGRAPHIC PRESENCE

16.5.4 PRODUCT PORTFOLIO

16.5.5 RECENT DEVELOPMENTS

16.6 COGNIZANT

16.6.1 COMPANY SNAPSHOT

16.6.2 REVENUE ANALYSIS

16.6.3 GEOGRAPHIC PRESENCE

16.6.4 PRODUCT PORTFOLIO

16.6.5 RECENT DEVELOPMENTS

16.7 HEXAWARE TECHNOLOGY

16.7.1 COMPANY SNAPSHOT

16.7.2 REVENUE ANALYSIS

16.7.3 GEOGRAPHIC PRESENCE

16.7.4 PRODUCT PORTFOLIO

16.7.5 RECENT DEVELOPMENTS

16.8 NIIT TECHNOLOGIES

16.8.1 COMPANY SNAPSHOT

16.8.2 REVENUE ANALYSIS

16.8.3 GEOGRAPHIC PRESENCE

16.8.4 PRODUCT PORTFOLIO

16.8.5 RECENT DEVELOPMENTS

16.9 SLK SOFTWARE SERVICES PVT LTD

16.9.1 COMPANY SNAPSHOT

16.9.2 REVENUE ANALYSIS

16.9.3 GEOGRAPHIC PRESENCE

16.9.4 PRODUCT PORTFOLIO

16.9.5 RECENT DEVELOPMENT

16.1 FIRSTSOURCE

16.10.1 COMPANY SNAPSHOT

16.10.2 REVENUE ANALYSIS

16.10.3 GEOGRAPHIC PRESENCE

16.10.4 PRODUCT PORTFOLIO

16.10.5 RECENT DEVELOPMENTS

16.11 TCS LTD

16.11.1 COMPANY SNAPSHOT

16.11.2 REVENUE ANALYSIS

16.11.3 GEOGRAPHIC PRESENCE

16.11.4 PRODUCT PORTFOLIO

16.11.5 RECENT DEVELOPMENTS

16.12 WIPRO LTD

16.12.1 COMPANY SNAPSHOT

16.12.2 REVENUE ANALYSIS

16.12.3 GEOGRAPHIC PRESENCE

16.12.4 PRODUCT PORTFOLIO

16.12.5 RECENT DEVELOPMENTS

16.13 ACCENTURE

16.13.1 COMPANY SNAPSHOT

16.13.2 REVENUE ANALYSIS

16.13.3 GEOGRAPHIC PRESENCE

16.13.4 PRODUCT PORTFOLIO

16.13.5 RECENT DEVELOPMENTS

16.14 WNS

16.14.1 COMPANY SNAPSHOT

16.14.2 REVENUE ANALYSIS

16.14.3 GEOGRAPHIC PRESENCE

16.14.4 PRODUCT PORTFOLIO

16.14.5 RECENT DEVELOPMENTS

16.15 EXL

16.15.1 COMPANY SNAPSHOT

16.15.2 REVENUE ANALYSIS

16.15.3 GEOGRAPHIC PRESENCE

16.15.4 PRODUCT PORTFOLIO

16.16 DXC TECHNOLOGY

16.16.1 COMPANY SNAPSHOT

16.16.2 REVENUE ANALYSIS

16.16.3 GEOGRAPHIC PRESENCE

16.16.4 PRODUCT PORTFOLIO

16.16.5 RECENT DEVELOPMENTS

16.17 CONDUENT, INC.

16.17.1 COMPANY SNAPSHOT

16.17.2 REVENUE ANALYSIS

16.17.3 GEOGRAPHIC PRESENCE

16.17.4 PRODUCT PORTFOLIO

16.18 TECH MAHINDRA BUSINESS SERVICES

16.18.1 COMPANY SNAPSHOT

16.18.2 REVENUE ANALYSIS

16.18.3 GEOGRAPHIC PRESENCE

16.18.4 PRODUCT PORTFOLIO

16.19 FIS

16.19.1 COMPANY SNAPSHOT

16.19.2 REVENUE ANALYSIS

16.19.3 GEOGRAPHIC PRESENCE

16.19.4 PRODUCT PORTFOLIO

16.2 CONCENTRIX

16.20.1 COMPANY SNAPSHOT

16.20.2 REVENUE ANALYSIS

16.20.3 GEOGRAPHIC PRESENCE

16.20.4 PRODUCT PORTFOLIO

16.21 GENPACT

16.21.1 COMPANY SNAPSHOT

16.21.2 REVENUE ANALYSIS

16.21.3 GEOGRAPHIC PRESENCE

16.21.4 PRODUCT PORTFOLIO

*NOTE: THE COMPANIES PROFILED IS NOT EXHAUSTIVE LIST AND IS AS PER OUR PREVIOUS CLIENT REQUIREMENT. WE PROFILE MORE THAN 100 COMPANIES IN OUR STUDY AND HENCE THE LIST OF COMPANIES CAN BE MODIFIED OR REPLACED ON REQUEST

17 CONCLUSION

18 RELATED REPORTS

19 ABOUT DATA BRIDGE MARKET RESEARCH

منهجية البحث

يتم جمع البيانات وتحليل سنة الأساس باستخدام وحدات جمع البيانات ذات أحجام العينات الكبيرة. تتضمن المرحلة الحصول على معلومات السوق أو البيانات ذات الصلة من خلال مصادر واستراتيجيات مختلفة. تتضمن فحص وتخطيط جميع البيانات المكتسبة من الماضي مسبقًا. كما تتضمن فحص التناقضات في المعلومات التي شوهدت عبر مصادر المعلومات المختلفة. يتم تحليل بيانات السوق وتقديرها باستخدام نماذج إحصائية ومتماسكة للسوق. كما أن تحليل حصة السوق وتحليل الاتجاهات الرئيسية هي عوامل النجاح الرئيسية في تقرير السوق. لمعرفة المزيد، يرجى طلب مكالمة محلل أو إرسال استفسارك.

منهجية البحث الرئيسية التي يستخدمها فريق بحث DBMR هي التثليث البيانات والتي تتضمن استخراج البيانات وتحليل تأثير متغيرات البيانات على السوق والتحقق الأولي (من قبل خبراء الصناعة). تتضمن نماذج البيانات شبكة تحديد موقف البائعين، وتحليل خط زمني للسوق، ونظرة عامة على السوق ودليل، وشبكة تحديد موقف الشركة، وتحليل براءات الاختراع، وتحليل التسعير، وتحليل حصة الشركة في السوق، ومعايير القياس، وتحليل حصة البائعين على المستوى العالمي مقابل الإقليمي. لمعرفة المزيد عن منهجية البحث، أرسل استفسارًا للتحدث إلى خبراء الصناعة لدينا.

التخصيص متاح

تعد Data Bridge Market Research رائدة في مجال البحوث التكوينية المتقدمة. ونحن نفخر بخدمة عملائنا الحاليين والجدد بالبيانات والتحليلات التي تتطابق مع هدفهم. ويمكن تخصيص التقرير ليشمل تحليل اتجاه الأسعار للعلامات التجارية المستهدفة وفهم السوق في بلدان إضافية (اطلب قائمة البلدان)، وبيانات نتائج التجارب السريرية، ومراجعة الأدبيات، وتحليل السوق المجدد وقاعدة المنتج. ويمكن تحليل تحليل السوق للمنافسين المستهدفين من التحليل القائم على التكنولوجيا إلى استراتيجيات محفظة السوق. ويمكننا إضافة عدد كبير من المنافسين الذين تحتاج إلى بيانات عنهم بالتنسيق وأسلوب البيانات الذي تبحث عنه. ويمكن لفريق المحللين لدينا أيضًا تزويدك بالبيانات في ملفات Excel الخام أو جداول البيانات المحورية (كتاب الحقائق) أو مساعدتك في إنشاء عروض تقديمية من مجموعات البيانات المتوفرة في التقرير.