Global Artificial Intelligence Ai In Insurance Market

Marktgröße in Milliarden USD

CAGR :

%

USD

6.44 Billion

USD

63.27 Billion

2024

2032

USD

6.44 Billion

USD

63.27 Billion

2024

2032

| 2025 –2032 | |

| USD 6.44 Billion | |

| USD 63.27 Billion | |

|

|

|

|

Globale Marktsegmentierung für künstliche Intelligenz (KI) in der Versicherung nach Komponenten (Hardware, Software und Services), Technologie (Maschinelles und Deep Learning, Verarbeitung natürlicher Sprache (NLP), maschinelles Sehen und Roboterautomatisierung), Bereitstellungsmodell (lokal und Cloud), Unternehmensgröße (Großunternehmen und KMU), Anwendung (Schadensmanagement, Risikomanagement und Compliance, Chatbots und andere), Sektor (Lebensversicherung, Krankenversicherung, Titelversicherung, Autoversicherung und andere) – Branchentrends und Prognose bis 2032

Künstliche Intelligenz (KI) im Versicherungsmarkt

- Der globale Markt für künstliche Intelligenz (KI) im Versicherungsbereich wurde im Jahr 2024 auf 6,44 Milliarden US-Dollar geschätzt und soll bis 2032 63,27 Milliarden US-Dollar erreichen.

- Im Prognosezeitraum von 2025 bis 2032 wird der Markt voraussichtlich mit einer jährlichen Wachstumsrate von 33,06 % wachsen, vor allem aufgrund von Fortschritten in der prädiktiven Analytik.

- Dieses Wachstum wird durch Faktoren wie eine bessere Risikobewertung und Preisgestaltung, IoT-Integration und eine schnellere Schadensabwicklung vorangetrieben.

Künstliche Intelligenz (KI) in der Versicherungsmarktanalyse

- Künstliche Intelligenz in der Versicherungsbranche bezieht sich auf den Einsatz von Technologien der künstlichen Intelligenz wie maschinelles Lernen, Verarbeitung natürlicher Sprache und prädiktive Analytik zur Verbesserung der Risikobewertung, der Schadensabwicklung, der Betrugserkennung und der Kundenbindung.

- Das Marktwachstum wird durch die zunehmende Nutzung KI-gestützter Automatisierung, die steigende Nachfrage nach Echtzeit-Datenanalysen und den Bedarf an verbesserter Betrugserkennung vorangetrieben. Mit der digitalen Transformation der Versicherer werden KI-Lösungen zur Steigerung der Effizienz und Senkung der Betriebskosten unverzichtbar.

- Die Integration von KI mit Big Data, IoT und Cloud Computing verändert die Versicherungslandschaft. KI-gestützte Tools ermöglichen personalisierte Policenpreise, automatisiertes Underwriting und prädiktive Risikomodellierung und optimieren so Entscheidungsprozesse.

- Lemonade beispielsweise , ein digital ausgerichtetes Versicherungsunternehmen, nutzt KI-Chatbots, um Schadensfälle in Minutenschnelle zu bearbeiten, während Allstate KI-gesteuerte Analysen einsetzt, um Versicherungsempfehlungen auf der Grundlage von Kundendaten zu optimieren.

- Der KI-Markt im Versicherungsbereich wird voraussichtlich nachhaltig wachsen, angetrieben durch Fortschritte in der Automatisierung, Echtzeitanalyse und KI-gestützter Entscheidungsfindung. Steigende Investitionen in InsurTech und die Nachfrage nach nahtlosen digitalen Erlebnissen werden das Marktwachstum weiter vorantreiben. Versicherer priorisieren den Einsatz von KI, um ihre Wettbewerbsfähigkeit zu erhalten.

Berichtsumfang und Künstliche Intelligenz (KI) in der Versicherungsmarktsegmentierung

|

Eigenschaften |

Künstliche Intelligenz (KI) im Versicherungswesen – Wichtige Markteinblicke |

|

Abgedeckte Segmente |

|

|

Abgedeckte Länder |

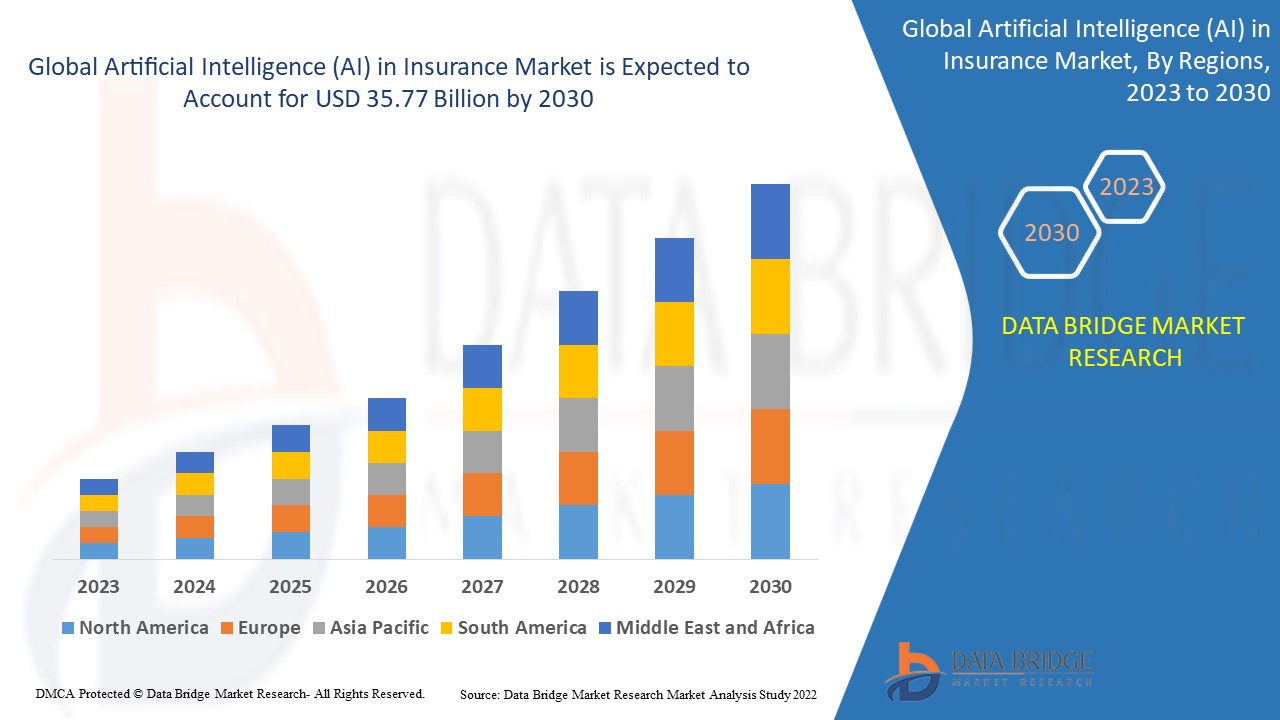

Nordamerika

Europa

Asien-Pazifik

Naher Osten und Afrika

Südamerika

|

|

Wichtige Marktteilnehmer |

|

|

Marktchancen |

|

|

Wertschöpfungsdaten-Infosets |

Zusätzlich zu den Markteinblicken wie Marktwert, Wachstumsrate, Marktsegmenten, geografischer Abdeckung, Marktteilnehmern und Marktszenario enthält der vom Data Bridge Market Research-Team kuratierte Marktbericht eine eingehende Expertenanalyse, Import-/Exportanalyse, Preisanalyse, Produktionsverbrauchsanalyse und PESTLE-Analyse. |

Künstliche Intelligenz (KI) in den Markttrends der Versicherungen

„Zunehmende Nutzung KI-gesteuerter Chatbots und virtueller Assistenten“

- Ein wichtiger Trend auf dem globalen Markt für künstliche Intelligenz (KI) im Versicherungsbereich ist der zunehmende Einsatz von KI-gesteuerten Chatbots und virtuellen Assistenten

- Dieser Trend wird dadurch vorangetrieben, dass Versicherer Konversations-KI integrieren, um Anfragen zu bearbeiten, Ansprüche zu verarbeiten und personalisierte Versicherungsempfehlungen anzubieten, wodurch die Reaktionszeiten verkürzt und die Effizienz verbessert werden.

- So bietet beispielsweise GEICOs virtuelle Assistentin Kate den Versicherungsnehmern Unterstützung in Echtzeit, während Lemonades KI-Chatbot Maya eine reibungslose Schadensabwicklung innerhalb weniger Minuten ermöglicht.

- Die steigende Nachfrage nach digitalem Kundenservice rund um die Uhr beschleunigt die Einführung KI-gestützter Chatbots in der Versicherungsbranche

- Da Versicherer ihre Betriebskosten senken und das Nutzererlebnis verbessern möchten, wird die Rolle der Konversations-KI weiter zunehmen. Zukünftige Fortschritte in der emotionalen KI und der Spracherkennung werden die Chatbot-Funktionen voraussichtlich weiter verbessern und Interaktionen menschlicher und persönlicher gestalten.

Künstliche Intelligenz (KI) in der Dynamik des Versicherungsmarktes

Treiber

„Steigende Nachfrage nach automatisierter Schadensabwicklung“

- Die zunehmende Nutzung künstlicher Intelligenz (KI) und Automatisierung ist ein wichtiger Wachstumstreiber für KI im Versicherungsmarkt. Da Versicherer von der traditionellen Schadenbearbeitung auf KI-gestützte Automatisierung umsteigen, ist eine effiziente und präzise Schadenbearbeitung wichtiger denn je.

- Dieser Wandel ist besonders deutlich in der Kranken-, Auto- und Sachversicherung zu beobachten. Dort nutzen Versicherer die KI-gesteuerte Schadenautomatisierung, um Bearbeitungszeiten zu verkürzen, Betrug aufzudecken und das Kundenerlebnis zu verbessern.

- Da Versicherer riesige Mengen an Schadensdaten verarbeiten, hat die Komplexität des Schadenmanagements zugenommen. Unternehmen investieren nun in KI-gestützte Schadenlösungen, um Schäden zu bewerten, Dokumente zu prüfen und eine reibungslose Interaktion mit Versicherungsnehmern zu gewährleisten und gleichzeitig betriebliche Ineffizienzen zu reduzieren.

- Der wachsende Kundenwunsch nach schneller und digitaler Schadensabwicklung treibt die Nachfrage nach KI-gesteuerter Automatisierung weiter an

- Durch die Integration von maschinellem Lernen (ML) und natürlicher Sprachverarbeitung (NLP) können Versicherer die Entscheidungsfindung verbessern, menschliche Eingriffe minimieren und das Vertrauen der Versicherungsnehmer stärken

Zum Beispiel,

- Progressive Insurance setzt KI-gestützte Schadensbewertungstools in der Autoversicherung ein und nutzt Computer Vision, um Unfallfotos zu analysieren und Reparaturkostenvoranschläge in Echtzeit zu erstellen.

- Das KI-basierte Schadensystem von Allstate erkennt betrügerische Aktivitäten und sorgt durch die Automatisierung routinemäßiger Schadensbewertungen für eine schnellere Abwicklung

- Mit zunehmenden Investitionen in KI-gesteuerte Automatisierung und digitale Transformation wird die KI-gestützte Schadensabwicklung eine entscheidende Rolle bei der Verkürzung der Bearbeitungszeit, der Verhinderung betrügerischer Ansprüche und der Verbesserung der Zufriedenheit der Versicherungsnehmer spielen und so ein nachhaltiges Marktwachstum vorantreiben.

Gelegenheit

„Ausbau der KI-gestützten Risikobewertung“

- Die zunehmende Nutzung KI-gestützter Risikobewertungsmodelle bietet erhebliche Chancen für den KI-Versicherungsmarkt. Versicherer nutzen Big-Data-Analysen, prädiktive Modellierung und maschinelles Lernen (ML), um die Risikobewertung zu verbessern, Policen zu personalisieren und die Genauigkeit der Risikoprüfung zu erhöhen.

- Herkömmliche Methoden der Risikobewertung basieren auf historischen Daten und standardisierten Kriterien, was häufig zu Ineffizienzen bei der Preisgestaltung und der Schadensregulierung führt. KI-gestützte Tools analysieren Verhaltens- und Kontextdaten in Echtzeit und ermöglichen Versicherern präzisere und dynamischere Risikobewertungen.

- KI-gestützte Risikobewertung ermöglicht es Versicherern, Prämiensätze basierend auf Echtzeit-Fahrverhalten (Autoversicherung), Lebensgewohnheiten (Krankenversicherung) und Nutzungsmustern von Immobilien (Hausratversicherung) anzupassen.

Zum Beispiel,

- Swiss Re nutzt KI-gestützte Vorhersagemodelle zur Bewertung von Klimarisiken und hilft Versicherern, Sach- und Katastrophenversicherungen präziser zu zeichnen.

- Lemonade Inc., ein KI-basiertes Insurtech-Unternehmen, nutzt Verhaltensdaten und KI-Algorithmen, um Risiken zu bewerten und die Risikoprüfung zu optimieren, was eine sofortige Genehmigung von Policen ermöglicht.

- Da die Versicherungsbranche zunehmend auf datengesteuerte und kundenorientierte Modelle umstellt, werden KI-gestützte Risikobewertungslösungen weiterhin die Effizienz steigern, Verluste reduzieren und die Zufriedenheit der Versicherungsnehmer erhöhen, was erhebliche Wachstumschancen für Marktteilnehmer schafft.

Einschränkung/Herausforderung

„Datenschutz und Einhaltung gesetzlicher Vorschriften“

- Die weitverbreitete Einführung KI-gestützter Lösungen in der Versicherungsbranche wirft erhebliche Bedenken hinsichtlich Datenschutz, Sicherheit und Einhaltung gesetzlicher Vorschriften auf. Versicherer nutzen riesige Mengen personenbezogener, finanzieller und verhaltensbezogener Daten, um Risikobewertung, Schadenbearbeitung und Betrugserkennung zu verbessern. Datenschutz wird dadurch zu einer kritischen Herausforderung.

- Strenge Vorschriften wie die Datenschutz-Grundverordnung (DSGVO) in Europa, der California Consumer Privacy Act (CCPA) in den USA und branchenspezifische Gesetze wie der Health Insurance Portability and Accountability Act (HIPAA) schreiben Versicherern strenge Richtlinien vor, wie sie Kundendaten erfassen, verarbeiten und speichern.

- Darüber hinaus hat die KI-gesteuerte Entscheidungsfindung im Underwriting und in der Schadensabwicklung Bedenken hinsichtlich algorithmischer Verzerrung und mangelnder Transparenz ausgelöst.

Zum Beispiel,

- Das chinesische Gesetz zum Schutz personenbezogener Daten (PIPL) hat strenge Vorschriften für ausländische Versicherer erlassen, die im Land tätig sind. Dies wirkt sich auf KI-gestützte Datenanalysen und die Anpassung von Policen aus.

- Diese regulatorischen und datenschutzrechtlichen Herausforderungen könnten die Einführung von KI in der Versicherungsbranche verlangsamen, die Compliance-Kosten erhöhen und Innovationen einschränken. Versicherer müssen KI-Fortschritte mit der strikten Einhaltung regulatorischer Vorschriften in Einklang bringen. Dies könnte in den kommenden Jahren zu einer langsameren Marktexpansion und vorsichtigen KI-Implementierungsstrategien führen.

Künstliche Intelligenz (KI) im Versicherungsmarkt

Der Markt ist nach Komponente, Technologie, Bereitstellungsmodell, Unternehmensgröße, Anwendung und Sektor segmentiert.

|

Segmentierung |

Untersegmentierung |

|

Nach Komponente |

|

|

Nach Technologie |

|

|

Nach Bereitstellungsmodell |

|

|

Nach Unternehmensgröße

|

|

|

Nach Anwendung |

|

|

Nach Sektor |

|

Künstliche Intelligenz (KI) in der regionalen Analyse des Versicherungsmarktes

„Nordamerika ist die dominierende Region im Bereich der künstlichen Intelligenz (KI) im Versicherungsmarkt“

- Nordamerika dominiert den Markt für künstliche Intelligenz (KI) im Versicherungswesen , was auf die frühe Einführung KI-gestützter Technologien, starke regulatorische Rahmenbedingungen und die Präsenz führender KI-Lösungsanbieter in der Region zurückzuführen ist.

- Die USA halten einen erheblichen Anteil aufgrund erheblicher Investitionen in KI-gestütztes Underwriting, Schadenautomatisierung und Betrugserkennung durch große Versicherungsunternehmen

- Die fortschrittliche IT-Infrastruktur der Region und die hohe KI-Nutzungsrate bei Versicherern tragen zusätzlich zu ihrer Marktführerschaft bei. Unternehmen in den USA und Kanada nutzen maschinelles Lernen, natürliche Sprachverarbeitung und prädiktive Analytik, um das Kundenerlebnis und die betriebliche Effizienz zu verbessern.

- Darüber hinaus haben regulatorische Initiativen zur Förderung von KI-Transparenz und ethischem KI-Einsatz die Versicherer dazu ermutigt, KI-gesteuerte Entscheidungsfindung zu integrieren und gleichzeitig die Compliance aufrechtzuerhalten, was die Position Nordamerikas als dominanter Akteur auf dem Markt stärkt.

„Asien-Pazifik wird voraussichtlich die höchste Wachstumsrate verzeichnen“

- Im asiatisch-pazifischen Raum wird voraussichtlich die höchste Wachstumsrate im Markt für künstliche Intelligenz (KI) im Versicherungsbereich verzeichnet , angetrieben durch staatlich geführte Initiativen zur digitalen Transformation und steigende Investitionen in KI-gestützte Versicherungstechnologien.

- Länder wie China, Indien und Japan erleben eine rasante Digitalisierung, die zur Einführung KI-gestützter Chatbots, automatisierter Schadensabwicklung und personalisierter Preismodelle für Policen führt, um die Kundenbindung und die betriebliche Effizienz zu verbessern.

- Die Expansion von Insurtech-Startups, die zunehmende Verbreitung von IoT-basierten Risikobewertungslösungen und die steigende Nachfrage nach KI-gestützter Betrugserkennung treiben das Marktwachstum in der Region weiter voran

- Da Versicherer im asiatisch-pazifischen Raum weiterhin KI-gestützte Analytik, Telematik und prädiktive Modellierung integrieren, bietet die Region erhebliche Chancen für KI-Lösungsanbieter, die in aufstrebende Versicherungsmärkte expandieren möchten.

Künstliche Intelligenz (KI) im Versicherungsmarktanteil

Die Wettbewerbslandschaft des Marktes liefert detaillierte Informationen zu den einzelnen Wettbewerbern. Zu den Details gehören Unternehmensübersicht, Unternehmensfinanzen, Umsatz, Marktpotenzial, Investitionen in Forschung und Entwicklung, neue Marktinitiativen, globale Präsenz, Produktionsstandorte und -anlagen, Produktionskapazitäten, Stärken und Schwächen des Unternehmens, Produkteinführung, Produktbreite und -umfang sowie Anwendungsdominanz. Die oben genannten Datenpunkte beziehen sich ausschließlich auf die Marktausrichtung der Unternehmen.

Die wichtigsten Marktführer auf dem Markt sind:

- Microsoft (US)

- Infosys Limited (Indien)

- Tractable (Großbritannien)

- Insurify, Inc. (USA)

- Slice Insurance Technologies Inc (USA)

- Google (USA)

- Oracle (USA)

- Amazon Web Services Inc. (USA)

- IBM (USA)

- Avaamo (USA)

- CAPE Analytics (USA)

- Wipro (Indien)

- Acko General Insurance (Indien)

- Shift Technology (Frankreich)

- Quantemplate (Großbritannien)

- Zürich (Schweiz)

- Lemonade Inc. (USA)

Neueste Entwicklungen der globalen künstlichen Intelligenz (KI) im Versicherungsmarkt

- Im Juni 2023 stellte Simplifai , ein auf KI-Automatisierungslösungen spezialisiertes Unternehmen, Simplifai InsuranceGPT vor , das erste proprietäre GPT-Tool, das speziell für die Versicherungsbranche entwickelt wurde. Diese bahnbrechende Innovation basiert auf der KI-gestützten No-Code-Plattform von Simplifai und erweitert die robusten Funktionen des Unternehmens zur Geschäftsprozessautomatisierung.

- Im Januar 2023 brachte AI inside Inc. , ein Unternehmen, das sich der Demokratisierung von KI durch Infrastruktur- und Beratungsdienstleistungen widmet, eine neue DX-Lösung auf den Markt. Diese Lösung erleichtert die Entwicklung neuer Versicherungsprodukte durch die Nutzung OCR-digitalisierter halbstrukturierter Gesundheitszertifikate, die speziell auf die Lebensversicherungsbranche zugeschnitten sind.

SKU-

Erhalten Sie Online-Zugriff auf den Bericht zur weltweit ersten Market Intelligence Cloud

- Interaktives Datenanalyse-Dashboard

- Unternehmensanalyse-Dashboard für Chancen mit hohem Wachstumspotenzial

- Zugriff für Research-Analysten für Anpassungen und Abfragen

- Konkurrenzanalyse mit interaktivem Dashboard

- Aktuelle Nachrichten, Updates und Trendanalyse

- Nutzen Sie die Leistungsfähigkeit der Benchmark-Analyse für eine umfassende Konkurrenzverfolgung

Inhaltsverzeichnis

1. INTRODUCTION

1.1 OBJECTIVES OF THE STUDY

1.2 MARKET DEFINITION

1.3 OVERVIEW OF GLOBAL ARTIFICIAL INTELLIGENCE (AI) IN INSURANCE MARKET

1.4 CURRENCY AND PRICING

1.5 LIMITATION

1.6 MARKETS COVERED

2. MARKET SEGMENTATION

2.1 KEY TAKEAWAYS

2.2 ARRIVING AT THE GLOBAL ARTIFICIAL INTELLIGENCE (AI) IN INSURANCE MARKET

2.2.1 VENDOR POSITIONING GRID

2.2.2 TECHNOLOGY LIFE LINE CURVE

2.2.3 MARKET GUIDE

2.2.4 COMAPANY MARKET SHARE ANALYSIS

2.2.5 MULTIVARIATE MODELLING

2.2.6 TOP TO BOTTOM ANALYSIS

2.2.7 STANDARDS OF MEASUREMENT

2.2.8 VENDOR SHARE ANALYSIS

2.2.9 DATA POINTS FROM KEY PRIMARY INTERVIEWS

2.2.10 DATA POINTS FROM KEY SECONDARY DATABASES

2.3 GLOBAL ARTIFICIAL INTELLIGENCE (AI) IN INSURANCE MARKET: RESEARCH SNAPSHOT

2.4 ASSUMPTIONS

3. MARKET OVERVIEW

3.1 DRIVERS

3.2 RESTRAINTS

3.3 OPPORTUNITIES

3.4 CHALLENGES

4. EXECUTIVE SUMMARY

5. PREMIUM INSIGHT

5.1 PORTERS FIVE FORCES

5.2 REGULATORY STANDARDS

5.3 TECHNOLOGICAL TRENDS

5.4 PATENT ANALYSIS

5.5 CASE STUDY

5.6 VALUE CHAIN ANALYSIS

5.7 COMPANY COMPARITIVE ANALYSIS

5.8 THE IMPACT OF AI ON THE FUTURE OF INSURANCE

5.9 AI DRIVEN INNOVATION IN THE INSURANCE SECTOR

6. GLOBAL ARTIFICIAL INTELLIGENCE (AI) IN INSURANCE MARKET, BY COMPONENT

6.1 OVERVIEW

6.2 HARDWARE

6.2.1 PROCESSORS

6.2.1.1. MICROPROCESSING UNIT

6.2.1.2. GRAPHICS PROCESSING UNIT

6.2.1.3. FIELD PROGRAMMABLE GATE ARRAYS

6.2.1.4. OTHERS

6.2.2 MEMORY

6.2.3 NETWORK

6.3 SOFTWARE

6.3.1 SOFTWARE TOOL

6.3.1.1. DATA DISCOVERY

6.3.1.2. DATA QUALITY AND DATA GOVERNANCE

6.3.1.3. DATA VISUALIZATION

6.3.2 PLATFORM

6.4 SERVICES

6.4.1 MANAGED SERVICES

6.4.2 PROFESSIONAL SERVICES

7. GLOBAL ARTIFICIAL INTELLIGENCE (AI) IN INSURANCE MARKET, BY TECHNOLOGY

7.1 OVERVIEW

7.2 MACHINE LEARNING

7.2.1 DEEP LEARNING

7.2.1.1. CONVOLUTIONAL NEURAL NETWORK (CNN)

7.2.1.2. RECURRENT NEURAL NETWORK (RNN)

7.2.1.3. GENERATIVE ADVERSARIAL NETWORKS (GAN)

7.2.2 SUPERVISED LEARNING

7.2.3 UNSUPERVISED LEARNING

7.2.4 REINFORCEMENT LEARNING

7.3 NATURAL LANGUAGE PROCESSING (NLP)

7.4 COMPUTER VISION

7.5 CONTEXT AWARENESS

7.6 ROBOTIC AUTOMATION

7.7 OTHERS

8. GLOBAL ARTIFICIAL INTELLIGENCE (AI) IN INSURANCE MARKET, BY DEPLOYMENT MODE

8.1 OVERVIEW

8.2 CLOUD

8.3 ON-PREMISE

9. GLOBAL ARTIFICIAL INTELLIGENCE (AI) IN INSURANCE MARKET, BY ENTERPRISE SIZE

9.1 OVERVIEW

9.2 SMALL & MEDIUM SIZE ENTERPRISE

9.2.1 BY DEPLOYMENT MODE

9.2.1.1. CLOUD

9.2.1.2. ON-PREMISE

9.3 LARGE SIZE ENTERPRISE

9.3.1 BY DEPLOYMENT MODE

9.3.1.1. CLOUD

9.3.1.2. ON-PREMISE

10. GLOBAL ARTIFICIAL INTELLIGENCE (AI) IN INSURANCE MARKET, BY APPLICATION

10.1 OVERVIEW

10.2 CLAIMS MANAGEMENT

10.3 RISK MANAGEMENT AND COMPLIANCE

10.4 CHATBOTS

10.5 FRAUD DETECTION

10.6 CUSTOMER RELATIONSHIP MANAGEMENT

10.7 CYBERSECURITY

10.8 OTHERS

11. GLOBAL ARTIFICIAL INTELLIGENCE (AI) IN INSURANCE MARKET, BY END USER

11.1 OVERVIEW

11.2 INSURANCE COMPANIES

11.3 BROKERS

11.4 AGENTS

12. GLOBAL ARTIFICIAL INTELLIGENCE (AI) IN INSURANCE MARKET, BY SECTOR

12.1 OVERVIEW

12.2 LIFE INSURANCE

12.2.1 BY COMPONENT

12.2.1.1. HARDWARE

12.2.1.2. SOFTWARE

12.2.1.3. SERVICES

12.3 HEALTH INSURANCE

12.3.1 BY COMPONENT

12.3.1.1. HARDWARE

12.3.1.2. SOFTWARE

12.3.1.3. SERVICES

12.4 TITLE INSURANCE

12.4.1 BY COMPONENT

12.4.1.1. HARDWARE

12.4.1.2. SOFTWARE

12.4.1.3. SERVICES

12.5 AUTO INSURANCE

12.5.1 BY COMPONENT

12.5.1.1. HARDWARE

12.5.1.2. SOFTWARE

12.5.1.3. SERVICES

12.6 OTHERS

13. GLOBAL ARTIFICIAL INTELLIGENCE (AI) IN INSURANCE MARKET, BY GEOGRAPHY

13.1 GLOBAL ARTIFICIAL INTELLIGENCE (AI) IN INSURANCE MARKET, (ALL SEGMENTATION PROVIDED ABOVE IS REPRESENTED IN THIS CHAPTER BY COUNTRY)

13.1.1 NORTH AMERICA

13.1.1.1. U.S.

13.1.1.2. CANADA

13.1.1.3. MEXICO

13.1.2 EUROPE

13.1.2.1. GERMANY

13.1.2.2. FRANCE

13.1.2.3. U.K.

13.1.2.4. ITALY

13.1.2.5. SPAIN

13.1.2.6. RUSSIA

13.1.2.7. TURKEY

13.1.2.8. BELGIUM

13.1.2.9. NETHERLANDS

13.1.2.10. NORWAY

13.1.2.11. FINLAND

13.1.2.12. SWITZERLAND

13.1.2.13. DENMARK

13.1.2.14. SWEDEN

13.1.2.15. POLAND

13.1.2.16. REST OF EUROPE

13.1.3 ASIA PACIFIC

13.1.3.1. JAPAN

13.1.3.2. CHINA

13.1.3.3. SOUTH KOREA

13.1.3.4. INDIA

13.1.3.5. AUSTRALIA

13.1.3.6. NEW ZEALAND

13.1.3.7. SINGAPORE

13.1.3.8. THAILAND

13.1.3.9. MALAYSIA

13.1.3.10. INDONESIA

13.1.3.11. PHILIPPINES

13.1.3.12. TAIWAN

13.1.3.13. VIETNAM

13.1.3.14. REST OF ASIA PACIFIC

13.1.4 SOUTH AMERICA

13.1.4.1. BRAZIL

13.1.4.2. ARGENTINA

13.1.4.3. REST OF SOUTH AMERICA

13.1.5 MIDDLE EAST AND AFRICA

13.1.5.1. SOUTH AFRICA

13.1.5.2. EGYPT

13.1.5.3. SAUDI ARABIA

13.1.5.4. U.A.E

13.1.5.5. OMAN

13.1.5.6. BAHRAIN

13.1.5.7. ISRAEL

13.1.5.8. KUWAIT

13.1.5.9. QATAR

13.1.5.10. REST OF MIDDLE EAST AND AFRICA

13.2 KEY PRIMARY INSIGHTS: BY MAJOR COUNTRIES

14. GLOBAL ARTIFICIAL INTELLIGENCE (AI) IN INSURANCE MARKET,COMPANY LANDSCAPE

14.1 COMPANY SHARE ANALYSIS: GLOBAL

14.2 COMPANY SHARE ANALYSIS: NORTH AMERICA

14.3 COMPANY SHARE ANALYSIS: EUROPE

14.4 COMPANY SHARE ANALYSIS: ASIA PACIFIC

14.5 MERGERS & ACQUISITIONS

14.6 NEW PRODUCT DEVELOPMENT AND APPROVALS

14.7 EXPANSIONS

14.8 REGULATORY CHANGES

14.9 PARTNERSHIP AND OTHER STRATEGIC DEVELOPMENTS

15. GLOBAL ARTIFICIAL INTELLIGENCE (AI) IN INSURANCE MARKET, SWOT & DBMR ANALYSIS

16. GLOBAL ARTIFICIAL INTELLIGENCE (AI) IN INSURANCE MARKET, COMPANY PROFILE

16.1 IBM

16.1.1 COMPANY SNAPSHOT

16.1.2 REVENUE ANALYSIS

16.1.3 PRODUCT PORTFOLIO

16.1.4 RECENT DEVELOPMENT

16.2 DAMCO GROUP

16.2.1 COMPANY SNAPSHOT

16.2.2 REVENUE ANALYSIS

16.2.3 PRODUCT PORTFOLIO

16.2.4 RECENT DEVELOPMENT

16.3 MICROSOFT

16.3.1 COMPANY SNAPSHOT

16.3.2 REVENUE ANALYSIS

16.3.3 PRODUCT PORTFOLIO

16.3.4 RECENT DEVELOPMENT

16.4 AMAZON WEB SERVICES, INC.

16.4.1 COMPANY SNAPSHOT

16.4.2 REVENUE ANALYSIS

16.4.3 PRODUCT PORTFOLIO

16.4.4 RECENT DEVELOPMENT

16.5 ORACLE

16.5.1 COMPANY SNAPSHOT

16.5.2 REVENUE ANALYSIS

16.5.3 PRODUCT PORTFOLIO

16.5.4 RECENT DEVELOPMENT

16.6 AVAAMO

16.6.1 COMPANY SNAPSHOT

16.6.2 REVENUE ANALYSIS

16.6.3 PRODUCT PORTFOLIO

16.6.4 RECENT DEVELOPMENT

16.7 SAP

16.7.1 COMPANY SNAPSHOT

16.7.2 REVENUE ANALYSIS

16.7.3 PRODUCT PORTFOLIO

16.7.4 RECENT DEVELOPMENT

16.8 CAPE ANALYTICS

16.8.1 COMPANY SNAPSHOT

16.8.2 REVENUE ANALYSIS

16.8.3 PRODUCT PORTFOLIO

16.8.4 RECENT DEVELOPMENT

16.9 WIPRO

16.9.1 COMPANY SNAPSHOT

16.9.2 REVENUE ANALYSIS

16.9.3 PRODUCT PORTFOLIO

16.9.4 RECENT DEVELOPMENT

16.10 SHIFT TECHNOLOGY

16.10.1 COMPANY SNAPSHOT

16.10.2 REVENUE ANALYSIS

16.10.3 PRODUCT PORTFOLIO

16.10.4 RECENT DEVELOPMENT

16.11 QUANTEMPLATE

16.11.1 COMPANY SNAPSHOT

16.11.2 REVENUE ANALYSIS

16.11.3 PRODUCT PORTFOLIO

16.11.4 RECENT DEVELOPMENT

16.12 ZURICH

16.12.1 COMPANY SNAPSHOT

16.12.2 REVENUE ANALYSIS

16.12.3 PRODUCT PORTFOLIO

16.12.4 RECENT DEVELOPMENT

16.13 LEMONADE, INC.

16.13.1 COMPANY SNAPSHOT

16.13.2 REVENUE ANALYSIS

16.13.3 PRODUCT PORTFOLIO

16.13.4 RECENT DEVELOPMENT

16.14 SLICE INSURANCE TECHNOLOGIES INC

16.14.1 COMPANY SNAPSHOT

16.14.2 REVENUE ANALYSIS

16.14.3 PRODUCT PORTFOLIO

16.14.4 RECENT DEVELOPMENT

16.15 INSURIFY, INC.

16.15.1 COMPANY SNAPSHOT

16.15.2 REVENUE ANALYSIS

16.15.3 PRODUCT PORTFOLIO

16.15.4 RECENT DEVELOPMENT

16.16 INSURMI

16.16.1 COMPANY SNAPSHOT

16.16.2 REVENUE ANALYSIS

16.16.3 PRODUCT PORTFOLIO

16.16.4 RECENT DEVELOPMENT

16.17 PLANCK RESOLUTION LTD.

16.17.1 COMPANY SNAPSHOT

16.17.2 REVENUE ANALYSIS

16.17.3 PRODUCT PORTFOLIO

16.17.4 RECENT DEVELOPMENT

16.18 TRACTABLE LTD.

16.18.1 COMPANY SNAPSHOT

16.18.2 REVENUE ANALYSIS

16.18.3 PRODUCT PORTFOLIO

16.18.4 RECENT DEVELOPMENT

16.19 GOOGLE

16.19.1 COMPANY SNAPSHOT

16.19.2 REVENUE ANALYSIS

16.19.3 PRODUCT PORTFOLIO

16.19.4 RECENT DEVELOPMENT

16.20 INFOSYS LIMITED

16.20.1 COMPANY SNAPSHOT

16.20.2 REVENUE ANALYSIS

16.20.3 PRODUCT PORTFOLIO

16.20.4 RECENT DEVELOPMENT

16.21 FLYREEL, INC. ( A PART OF LEXISNEXIS® RISK SOLUTIONS)

16.21.1 COMPANY SNAPSHOT

16.21.2 REVENUE ANALYSIS

16.21.3 PRODUCT PORTFOLIO

16.21.4 RECENT DEVELOPMENT

16.22 ANADEA, INC

16.22.1 COMPANY SNAPSHOT

16.22.2 REVENUE ANALYSIS

16.22.3 PRODUCT PORTFOLIO

16.22.4 RECENT DEVELOPMENT

16.23 WORKFUSION, INC.

16.23.1 COMPANY SNAPSHOT

16.23.2 REVENUE ANALYSIS

16.23.3 PRODUCT PORTFOLIO

16.23.4 RECENT DEVELOPMENT

NOTE: THE COMPANIES PROFILED IS NOT EXHAUSTIVE LIST AND IS AS PER OUR PREVIOUS CLIENT REQUIREMENT. WE PROFILE MORE THAN 100 COMPANIES IN OUR STUDY AND HENCE THE LIST OF COMPANIES CAN BE MODIFIED OR REPLACED ON REQUEST

17. CONCLUSION

18. QUESTIONNAIRE

19. RELATED REPORTS

20. ABOUT DATA BRIDGE MARKET RESEARCH

Forschungsmethodik

Die Datenerfassung und Basisjahresanalyse werden mithilfe von Datenerfassungsmodulen mit großen Stichprobengrößen durchgeführt. Die Phase umfasst das Erhalten von Marktinformationen oder verwandten Daten aus verschiedenen Quellen und Strategien. Sie umfasst die Prüfung und Planung aller aus der Vergangenheit im Voraus erfassten Daten. Sie umfasst auch die Prüfung von Informationsinkonsistenzen, die in verschiedenen Informationsquellen auftreten. Die Marktdaten werden mithilfe von marktstatistischen und kohärenten Modellen analysiert und geschätzt. Darüber hinaus sind Marktanteilsanalyse und Schlüsseltrendanalyse die wichtigsten Erfolgsfaktoren im Marktbericht. Um mehr zu erfahren, fordern Sie bitte einen Analystenanruf an oder geben Sie Ihre Anfrage ein.

Die wichtigste Forschungsmethodik, die vom DBMR-Forschungsteam verwendet wird, ist die Datentriangulation, die Data Mining, die Analyse der Auswirkungen von Datenvariablen auf den Markt und die primäre (Branchenexperten-)Validierung umfasst. Zu den Datenmodellen gehören ein Lieferantenpositionierungsraster, eine Marktzeitlinienanalyse, ein Marktüberblick und -leitfaden, ein Firmenpositionierungsraster, eine Patentanalyse, eine Preisanalyse, eine Firmenmarktanteilsanalyse, Messstandards, eine globale versus eine regionale und Lieferantenanteilsanalyse. Um mehr über die Forschungsmethodik zu erfahren, senden Sie eine Anfrage an unsere Branchenexperten.

Anpassung möglich

Data Bridge Market Research ist ein führendes Unternehmen in der fortgeschrittenen formativen Forschung. Wir sind stolz darauf, unseren bestehenden und neuen Kunden Daten und Analysen zu bieten, die zu ihren Zielen passen. Der Bericht kann angepasst werden, um Preistrendanalysen von Zielmarken, Marktverständnis für zusätzliche Länder (fordern Sie die Länderliste an), Daten zu klinischen Studienergebnissen, Literaturübersicht, Analysen des Marktes für aufgearbeitete Produkte und Produktbasis einzuschließen. Marktanalysen von Zielkonkurrenten können von technologiebasierten Analysen bis hin zu Marktportfoliostrategien analysiert werden. Wir können so viele Wettbewerber hinzufügen, wie Sie Daten in dem von Ihnen gewünschten Format und Datenstil benötigen. Unser Analystenteam kann Ihnen auch Daten in groben Excel-Rohdateien und Pivot-Tabellen (Fact Book) bereitstellen oder Sie bei der Erstellung von Präsentationen aus den im Bericht verfügbaren Datensätzen unterstützen.