North America Cereals Market

Marktgröße in Milliarden USD

CAGR :

%

USD

38.96 Billion

USD

75.76 Billion

2024

2032

USD

38.96 Billion

USD

75.76 Billion

2024

2032

| 2025 –2032 | |

| USD 38.96 Billion | |

| USD 75.76 Billion | |

|

|

|

|

Segmentierung des nordamerikanischen Getreidemarktes nach Produkttyp (Weizen, Reis, Mais, Gerste, Hafer, Roggen, Sorghumhirse, Hirse, Quinoa, Buchweizen, Triticale, Fonio, Teff, Amaranth, Kamut und andere), Produktform (Vollkorn, Mehl, Flocken, gewalztes Getreide, gepufftes Getreide, gemahlenes Mehl, geschrotetes Getreide, Stärke, Kleie, Keime und andere), Verarbeitungsgrad (angereichert, geschält, poliert, vorgegart, gemischt, Instant, gekeimt, geröstet, extrudiert, teilweise gegart, mikronisiert, roh, vollständig gegart, gedämpft, gewürzt, gesüßt, überzogen und andere), Verzehrformat (Löffel mit Milch/Joghurt gegessen, Riegel für unterwegs, Porridge, Trockensnack, Snackpackungen, küchenfertig, erhitzbar, zum Einrühren Zutat, mit Getränk angereichert und andere), Produktkategorie (Backzutaten (Mehl-/Getreidemischungen), Frühstückscerealien, Ausgangsstoffe/Tierfutter, Getreidesnacks, Instant-Getreidemischungen, Getreidebrei für Kleinkinder, Mahlzeitensets auf Getreidebasis, Brau-/Destillationszutaten und andere), Art (konventionell und biologisch), Kategorie (auf GVO-Basis und ohne GVO zertifiziert), Funktionelle Vorteile (mit Vitaminen angereichert, ballaststoffreich, zuckerarm/zuckerfrei, proteinreich, glutenfrei, herzgesund, probiotisch/präbiotisch angereichert, cholesterinsenkend, niedriger glykämischer Index, mit Omega-3 angereichert, fettarm, allergenfrei, eisenreich, salzarm/salzfrei, Paleo-freundlich, Keto-freundlich, vegan-zertifiziert und andere), Haltbarkeit (langfristig (bei Raumtemperatur haltbar), mittelfristig und kurzfristig (verderblich)), Verpackung (Schachtel, Beutel, Tüte, Sachet/Stickpack, Sack (lose), Glas, Tetrapack/Aseptischer Karton, Kanister, Fass, Öko-Verpackung und andere), Verpackungsgröße (Kleinpackungen (51–250 g), Mittelpackungen (251–500 g), Großpackungen (501–1 kg), Einzelportionspackungen (UNTER 50 g), Extragroße Packungen (1,1–2,5 kg) und Großpackungen (ÜBER 2,5 kg)), Preisspanne (Economy (BIS ZU 2,49 USD), Mittelklasse (2,50–6,99 USD) und Premium (7,00 USD und MEHR)), Vertriebskanal (B2B und B2C) – Branchentrends und Prognose bis 2032

Getreidemarktgröße

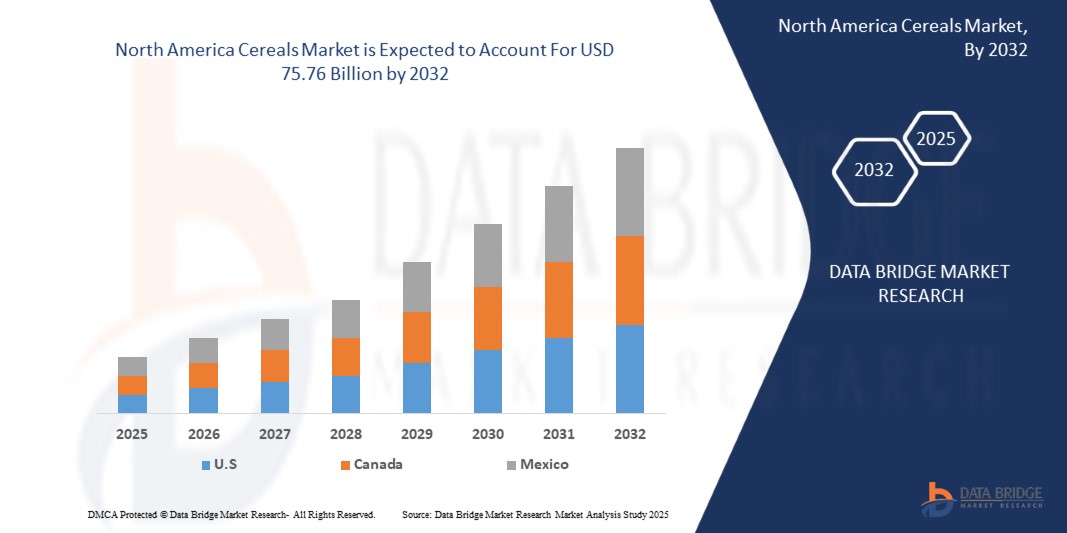

- Der nordamerikanische Getreidemarkt hatte im Jahr 2024 einen Wert von 38,96 Milliarden US-Dollar und dürfte bis 2032 einen Wert von 75,76 Milliarden US-Dollar erreichen , bei einer jährlichen Wachstumsrate von 8,8 % im Prognosezeitraum.

- Das Marktwachstum wird durch Faktoren wie die steigende Nachfrage nach praktischen und nahrhaften Frühstücksoptionen, das wachsende Gesundheitsbewusstsein der Verbraucher, Innovationen bei Müslirezepturen und die zunehmende Verfügbarkeit über Online-Einzelhandelskanäle vorangetrieben.

- Darüber hinaus beschleunigen die sich entwickelnden Verbraucherpräferenzen für nahrhafte und funktionelle Lebensmittel sowie die zunehmende Urbanisierung und die wachsende Verbreitung des Online-Einzelhandels die Akzeptanz von Getreideprodukten und kurbeln damit das Wachstum der Branche deutlich an.

Getreidemarktanalyse

- Der Getreidemarkt stellt ein Schlüsselsegment der nordamerikanischen Lebensmittel- und Agrarindustrie dar und umfasst verzehrfertige und warme Getreideprodukte. Diese Produkte werden häufig als praktische und nahrhafte Frühstücksoptionen konsumiert, die zu einem modernen, geschäftigen Lebensstil passen. Der Markt umfasst ein vielfältiges Angebot aus Weizen, Hafer, Mais, Reis und Gerste, zugeschnitten auf verschiedene Verbraucherbedürfnisse, darunter gesundheitsbewusste, biologische und glutenfreie Vorlieben.

- Müslihersteller entwickeln zunehmend innovative, proteinreiche, angereicherte und pflanzliche Varianten, um den nordamerikanischen Gesundheitstrends und Ernährungsumstellungen gerecht zu werden. Diese Entwicklungen erweitern die Reichweite des Müslimarktes in den Bereich der funktionellen Lebensmittel, insbesondere in Industrieländern, in denen Verbraucher Wert auf saubere Etiketten und einen hohen Nährwert legen. Der wachsende Trend zu Mahlzeitenersatz und Snacks für unterwegs unterstützt das Marktwachstum zusätzlich.

- Die USA dominierten den Müslimarkt im Jahr 2024 und werden voraussichtlich das am schnellsten wachsende Land auf diesem Markt sein. Dies ist auf starke Konsumgewohnheiten, Markentreue und die Präsenz etablierter Branchenakteure wie Kellogg's, General Mills und Post Holdings zurückzuführen. Die Region profitiert zudem von einer ausgereiften Einzelhandelsinfrastruktur und einem hohen Verbraucherbewusstsein in Bezug auf Gesundheit und Wellness.

- Es wird erwartet, dass das Weizensegment den Getreidemarkt im Jahr 2025 mit dem größten Anteil dominieren wird, da es praktisch, haltbar und weit verbreitet ist. Dieses Segment prägt maßgeblich die Frühstücksgewohnheiten der Verbraucher und bietet Mehrwert durch angereicherte, geschmacksintensive und diätspezifische Optionen, die den unterschiedlichen Ernährungsbedürfnissen gerecht werden.

Berichtsumfang und Getreidemarktsegmentierung

|

Eigenschaften |

Wichtige Markteinblicke zum Getreidemarkt |

|

Abgedeckte Segmente |

|

|

Abgedeckte Länder |

Nordamerika

|

|

Wichtige Marktteilnehmer |

|

|

Marktchancen |

|

|

Wertschöpfungsdaten-Infosets |

Zusätzlich zu den Einblicken in Marktszenarien wie Marktwert, Wachstumsrate, Segmentierung, geografische Abdeckung und wichtige Akteure enthalten die von Data Bridge Market Research kuratierten Marktberichte auch ausführliche Expertenanalysen, geografisch dargestellte Produktion und Kapazität nach Unternehmen, Netzwerklayouts von Distributoren und Partnern, detaillierte und aktuelle Preistrendanalysen und Defizitanalysen der Lieferkette und Nachfrage. |

Getreidemarkttrends

„Innovation bei funktionellem Getreide und personalisierter Ernährung“

- Der nordamerikanische Getreidemarkt erlebt einen grundlegenden Wandel mit der wachsenden Nachfrage nach funktionellem Getreide und personalisierter Ernährung, die auf die Gesundheitsziele und Ernährungspräferenzen der Verbraucher zugeschnitten ist.

- Dieser Trend veranlasst die Hersteller dazu, traditionelle Getreideprodukte neu zu formulieren, indem sie Zutaten mit spezifischen gesundheitlichen Vorteilen wie hohem Ballaststoffgehalt, Unterstützung des Immunsystems, Herzgesundheit und verbesserter Verdauung einarbeiten.

- So führen führende Müslimarken beispielsweise Produkte ein, die mit Superfoods (Chiasamen, Leinsamen), Probiotika, Präbiotika und Adaptogenen wie Ashwagandha und Maca angereichert sind, um wellnessorientierte Verbraucher anzusprechen.

- Dieser Wandel spiegelt das wachsende Bewusstsein für präventive Gesundheit und die Vorliebe für nährstoffreiche Lebensmittel mit sauberer Kennzeichnung wider und positioniert funktionelles Getreide als wesentlichen Bestandteil moderner Ernährung.

Dynamik des Getreidemarktes

Treiber

Steigende Nachfrage nach praktischen und nahrhaften Lebensmitteln

- Der urbane Lebensstil wird immer hektischer, was zu einer steigenden Nachfrage nach schnellen, nahrhaften und einfach zuzubereitenden Frühstückslösungen führt.

- Getreideprodukte erfüllen diesen Bedarf effektiv, da sie praktisch sind, lange haltbar sind, vielfältige Nährwertprofile aufweisen und sowohl in modernen als auch in traditionellen Einzelhandelskanälen weit verbreitet sind.

- Mit verzehrfertigen und Instant-Müsli-Optionen sparen Verbraucher Zeit und sorgen gleichzeitig für eine ausgewogene Aufnahme wichtiger Nährstoffe wie Ballaststoffe, Vitamine und Mineralien

- Diese wachsende Vorliebe für bequeme und gesunde Lebensmittel führt zu einer anhaltenden Nachfrage nach Getreide in verschiedenen Bevölkerungsgruppen, insbesondere bei Berufstätigen, Studenten und gesundheitsbewussten Familien.

- Laut einem Bericht von FoodNavigator ging Kellogg's im April 2024 eine Partnerschaft mit einem führenden Ernährungsforschungsunternehmen ein, um Verbrauchergesundheitsdaten und KI-Tools für die Entwicklung personalisierter Müslimischungen zu nutzen. Durch die Analyse von Millionen von Datenpunkten zu Ernährungsgewohnheiten, Vorlieben und Gesundheitszuständen führte Kellogg's eine Reihe maßgeschneiderter Müslis ein, die speziell auf die Darmgesundheit, das Herz-Kreislauf-System und das Energieniveau abgestimmt sind. Dieser Schritt spiegelt die steigende Nachfrage nach datenbasierten, funktionalen Müslilösungen für eine personalisierte Ernährung wider.

- Solche Innovationen unterstreichen, wie Marken die digitale Transformation und Gesundheitsanalysen nutzen, um Produktinnovationen voranzutreiben und die Kundenbindung zu stärken, was letztlich zu einem nachhaltigen Marktwachstum in allen nordamerikanischen Getreidekategorien führt.

Einschränkung/Herausforderung

Gesundheitliche Bedenken hinsichtlich des Zuckergehalts in Frühstücksflocken

- Die erheblichen Kosten für die Beschaffung hochwertiger Rohstoffe und die Entwicklung funktioneller, biologischer oder personalisierter Cerealien stellen insbesondere kleine und mittlere Hersteller (KMU) vor erhebliche Herausforderungen.

- Zu diesen Kosten zählen die Beschaffung spezieller Zutaten (z. B. Superfoods, Probiotika), fortschrittliche Verarbeitungstechnologien, die Einhaltung von Clean-Label- oder Gesundheitszertifizierungsstandards sowie die Vermarktung von Nischenprodukten im Gesundheitsbereich. Vielen kleineren Getreideproduzenten fehlen die finanziellen Mittel oder die Forschungs- und Entwicklungskapazitäten, um mit etablierten nordamerikanischen Marken zu konkurrieren. Dies führt zu langsameren Innovationen und einer eingeschränkten Marktreichweite.

- Im Oktober 2023 hob ein Bericht der AgriBusiness Review hervor, dass die Kosten für die Einführung funktioneller oder biologischer Getreideprodukte weit über die Beschaffung der Rohstoffe hinausgehen. Sie umfassen Investitionen in Spezialmaschinen, Forschung und Entwicklung zur Nährstoffverbesserung, Verpackungsinnovationen, Zertifizierungen (z. B. für Bio oder glutenfrei) und Verbraucheraufklärung. Diese Gesamtkosten sind für kleine Marken, die in das Segment der gesundheitsorientierten Getreideprodukte einsteigen wollen, oft untragbar.

- Aufgrund der begrenzten finanziellen Kapazitäten und der begrenzten technologischen Infrastruktur müssen viele kleine und mittlere Getreideproduzenten solche Produktentwicklungen verzögern oder ganz darauf verzichten. Dies schränkt ihre Wettbewerbsfähigkeit in den Premium- und Funktionskategorien ein. Diese finanzielle Hürde verlangsamt die Marktdiversifizierung und Innovation in der gesamten Getreideindustrie erheblich.

Getreidemarktumfang

Der Markt ist in dreizehn bemerkenswerte Segmente unterteilt, basierend auf Produkttyp, Produktform, Verarbeitungsgrad, Verbrauchsformat, Produktkategorie, Art, Kategorie, funktionalen Vorteilen, Haltbarkeit, Verpackung, Verpackungsgröße, Preisspanne, Vertriebskanal

- Nach Produkttyp

Der Getreidemarkt ist nach Produkttyp in Weizen, Reis, Mais, Gerste, Hafer, Roggen, Sorghum, Hirse, Quinoa, Buchweizen, Triticale, Fonio, Teff, Amaranth, Kamut und weitere Produkte unterteilt. Weizen und Mais werden voraussichtlich 2025 den Marktanteil dominieren und aufgrund ihrer Verfügbarkeit in Nordamerika, ihrer Erschwinglichkeit und ihrer breiten Verwendung in der Lebensmittel- und Futtermittelindustrie das am schnellsten wachsende Marktsegment darstellen. Die steigende Nachfrage nach alten Getreidesorten wie Quinoa und Amaranth dürfte im Prognosezeitraum das Wachstum im Spezial- und Gesundheitsgetreidesegment ankurbeln.

- Nach Produktform

Der Getreidemarkt ist nach Produktform in Vollkorn, Mehl, Getreideflocken, Getreidewalz, gepufftes Getreide, Mahlmehl, geschrotetes Getreide, Stärke, Kleie, Keime und weitere Produkte unterteilt. Vollkorn wird voraussichtlich 2025 den Marktanteil dominieren und das am schnellsten wachsende Marktsegment sein, angetrieben durch das wachsende Bewusstsein für ballaststoffreiche Ernährung und die Bevorzugung von Clean-Label-Produkten. Mehl und Kleie werden aufgrund ihrer Verwendung in Backwaren und Reformkost voraussichtlich stetig wachsen.

- Nach Verarbeitungsebene

Der Getreidemarkt ist nach Verarbeitungsgrad in angereichertes, geschältes, poliertes, vorgegartes, gemischtes, Instant-, gekeimtes, geröstetes, extrudiertes, teilweise gegartes, mikronisiertes, rohes, vollständig gegartes, gedämpftes, gewürztes, gesüßtes, paniertes und sonstiges Getreide unterteilt. Angereicherte Getreidesorten werden voraussichtlich im Jahr 2025 den Marktanteil dominieren und aufgrund ihres zusätzlichen Nährwerts das am schnellsten wachsende Marktsegment darstellen, während Instant- und vorgegarte Varianten die Nachfrage der städtischen Bevölkerung nach zeitsparenden Mahlzeitenlösungen ankurbeln.

- Nach Verbrauchsformat

Der Getreidemarkt ist nach Verzehrform unterteilt in: zum Löffeln mit Milch/Joghurt, Riegel zum Mitnehmen, Porridge, Trockensnacks, Snackpackungen, küchenfertig, erhitzbar, zum Einrühren, mit Getränken angereichert und weitere. Es wird erwartet, dass zum Löffeln gegessene Produkte im Jahr 2025 den Marktanteil dominieren und aufgrund ihrer konventionellen Verwendung das am schnellsten wachsende Marktsegment darstellen, während für küchenfertige Produkte und Snackpackungen aufgrund ihrer Tragbarkeit und Bequemlichkeit ein schnelles Wachstum prognostiziert wird.

- Nach Produktkategorie

Der Getreidemarkt ist nach Produktkategorien unterteilt in Backzutaten (Mehl-/Getreidemischungen), Frühstückscerealien, Futtermittel, Getreidesnacks, Instant-Getreidemischungen, Babybrei, getreidebasierte Mahlzeitensets, Brau-/Destillationszutaten und Sonstiges. Frühstücksprodukte werden voraussichtlich im Jahr 2025 den größten Marktanteil einnehmen und aufgrund ihres weit verbreiteten Konsums das am schnellsten wachsende Marktsegment sein. Getreidesnacks und Babybrei werden aufgrund veränderter Ernährungsgewohnheiten und gesundheitsbewusster Eltern voraussichtlich schnell wachsen.

- Von Natur aus

Der Getreidemarkt wird nach seiner Beschaffenheit in konventionelles und biologisches Getreide unterteilt. Aufgrund der Erschwinglichkeit und der etablierten Lieferketten dominiert konventionelles Getreide mengenmäßig.

Bio-Getreide dürfte zwischen 2025 und 2032 das schnellste Wachstum aufweisen, was auf die steigende Nachfrage der Verbraucher nach pestizidfreien und Clean-Label-Produkten zurückzuführen ist.

- Nach Kategorie

Der Getreidemarkt wird nach Kategorien in gentechnisch veränderte und nicht gentechnisch veränderte Produkte unterteilt. Das Segment der nicht gentechnisch veränderten Produkte wird voraussichtlich im Jahr 2025 den Marktanteil dominieren und aufgrund des steigenden Verbraucherbewusstseins und der Vorliebe für Getreide aus natürlichen Quellen, insbesondere in Nordamerika und Europa, das am schnellsten wachsende Segment des Marktes sein.

- Nach funktionalen Vorteilen

Auf der Grundlage des funktionellen Nutzens wird der Getreidemarkt in die folgenden Segmente unterteilt: vitaminangereichert, ballaststoffreich, zuckerarm/zuckerfrei, proteinreich, glutenfrei, herzgesund, probiotisch/präbiotisch angereichert, cholesterinsenkend, mit niedrigem glykämischen Index, Omega-3-angereichert, fettarm, allergenfrei, eisenreich, salzarm/salzfrei, paleo-freundlich, keto-freundlich, vegan-zertifiziert und weitere. Ballaststoffreich und herzgesund werden voraussichtlich 2025 den Marktanteil dominieren und aufgrund des verstärkten Fokus auf Gesundheitsvorsorge und Gewichtskontrolle das am schnellsten wachsende Marktsegment sein.

- Nach Haltbarkeit

Auf der Grundlage der Haltbarkeit wird der Getreidemarkt in langfristige (bei Raumtemperatur lagerstabile), mittelfristige und kurzfristige (verderbliche) Produkte unterteilt. Langfristig lagerstabile Produkte werden voraussichtlich im Jahr 2025 den Marktanteil dominieren und aufgrund ihrer Haltbarkeit und logistischen Vorteile, insbesondere im Einzelhandel und auf den Exportmärkten, das am schnellsten wachsende Segment des Marktes sein.

- Nach Verpackung

Der Getreidemarkt ist hinsichtlich der Verpackung in Schachteln, Beutel, Tüten, Sachets/Stickpacks, Säcke (lose), Gläser, Tetrapacks/aseptische Kartons, Kanister, Fässer, Öko-Verpackungen und weitere segmentiert. Schachteln und Beutel werden voraussichtlich im Jahr 2025 den Marktanteil dominieren und aufgrund von Nachhaltigkeitsinitiativen und der steigenden Nachfrage nach praktischen, nachhaltigen und kostengünstigen Verpackungslösungen das am schnellsten wachsende Marktsegment darstellen. Die Vorliebe der Verbraucher für wiederverschließbare, leichte und umweltfreundliche Formate unterstützt das Wachstum, insbesondere in den Bereichen Lebensmittel, Körperpflege und E-Commerce, in denen Frische und Abfallreduzierung im Vordergrund stehen.

- Nach Verpackungsgröße

Der Müslimarkt ist nach Verpackungsgröße in Kleinpackungen (51–250 g), Mittelpackungen (251–500 g), Großpackungen (501–1 kg), Einzelportionspackungen (unter 50 g), Extragroßpackungen (1,1–2,5 kg) und Großpackungen (über 2,5 kg) unterteilt. Kleine und mittlere Packungen werden voraussichtlich im Jahr 2025 den Marktanteil dominieren und aufgrund ihrer Erschwinglichkeit und Eignung für Singlehaushalte das am schnellsten wachsende Marktsegment darstellen, während Großpackungen im B2B- und institutionellen Vertrieb üblich sind.

- Nach Preisspanne

Der Getreidemarkt wird nach Preisspanne in Economy (bis 2,49 USD), Mittelklasse (2,50–6,99 USD) und Premium (ab 7,00 USD) unterteilt. Das Mittelklassesegment wird voraussichtlich im Jahr 2025 den Marktanteil dominieren und aufgrund seines günstigen Preises und der hohen Qualität voraussichtlich das am schnellsten wachsende Segment sein, während Premium-Getreide in städtischen Märkten mit steigendem verfügbaren Einkommen an Bedeutung gewinnt.

- Nach Vertriebskanal

Der Getreidemarkt wird auf Basis der Vertriebskanäle in B2B und B2C unterteilt. B2C wird voraussichtlich im Jahr 2025 den größten Marktanteil haben und voraussichtlich das am schnellsten wachsende Segment im Markt für Verkäufe über Supermärkte, Convenience Stores und Online-Plattformen sein, während das B2B-Segment von der Gastronomie, der institutionellen Versorgung und der industriellen Nutzung angetrieben wird.

Regionale Analyse des Getreidemarktes

- Nordamerika dominierte den Müslimarkt mit dem größten Umsatzanteil von 30,11 % im Jahr 2024, was auf den hohen Konsum von verzehrfertigen Müslis, die starke Markenpräsenz und die breite Verfügbarkeit in modernen Einzelhandelsformaten zurückzuführen ist.

- Die Region profitiert von einer ausgereiften Lebensmittelindustrie, einer steigenden Nachfrage nach Bio- und angereicherten Getreideprodukten sowie kontinuierlichen Innovationen wichtiger Akteure wie Kellogg's, General Mills und Post Holdings. Darüber hinaus festigt die zunehmende Vorliebe der Verbraucher für praktische, gesundheitsbewusste Frühstücksoptionen die Marktführerschaft Nordamerikas weiter.

Einblicke in den US-Getreidemarkt

Der US-amerikanische Getreidemarkt erzielte 2025 mit über 79,66 % den größten Umsatzanteil innerhalb Nordamerikas. Dies ist auf den hohen Pro-Kopf-Verbrauch von Getreide, Markentreue und ein gut etabliertes Einzelhandelsnetz zurückzuführen. Große Akteure wie General Mills, Kellogg's, Post Holdings und Quaker (PepsiCo) dominieren den Markt mit einer breiten Palette an verzehrfertigen und funktionellen Getreideprodukten. Die Nachfrage nach biologischen, ballaststoffreichen und proteinreichen Getreideprodukten wächst weiter und spiegelt die sich entwickelnden Gesundheits- und Wellnesstrends wider.

Einblicke in den Getreidemarkt in Kanada

Der US-amerikanische Müslimarkt erzielte 2025 mit über 79,66 % den größten Umsatzanteil innerhalb Nordamerikas. Dies ist auf die steigende Nachfrage der Verbraucher nach nahrhaften und praktischen Frühstücksoptionen zurückzuführen, darunter proteinreiche, glutenfreie und Bio-Varianten. Gesundheitsbewusste Trends, vielfältige multikulturelle Vorlieben und Innovationen im Bereich verzehrfertiger und warmer Müslis treiben das anhaltende Marktwachstum voran.

Marktanteil von Getreide

Der Getreidemarkt wird hauptsächlich von etablierten Unternehmen dominiert, darunter:

- General Mills Inc. (USA)

- WK Kellogg Co (USA)

- PepsiCo (USA)

- Post Holdings, Inc. (USA)

- Die Quaker Oats Company (USA)

- Die Hain Celestial Group (USA)

- B&G Foods, Inc. (USA)

- Barbaras Bäckerei (USA)

- Naturpfad (Kanada)

- Kashi LLC (USA)

- Bob's Red Mill Natural Foods (USA)

- Sieben Sonntage (USA)

- Der Silberpaletten (USA)

Neueste Entwicklungen auf dem nordamerikanischen Getreidemarkt

- Im März 2025 brachte General Mills unter der Marke „Nature Valley“ eine neue Linie proteinreicher Frühstückscerealien auf den Markt, die sich an gesundheitsbewusste Verbraucher und Fitnessbegeisterte richtet. Das Produkt umfasst Varianten, die mit Molkenprotein und Ballaststoffen angereichert sind und keinen Zuckerzusatz enthalten, um der steigenden Nachfrage nach funktionellen Lebensmitteln gerecht zu werden.

- Im Januar 2025 kündigte Kellogg's seine strategische Expansion nach Südostasien mit der Eröffnung einer neuen Produktionsstätte in Vietnam an, um die wachsende regionale Nachfrage nach praktischen Frühstückslösungen zu decken. Das Werk wird eine Vielzahl von Müslis produzieren, die auf die lokalen Geschmacksvorlieben zugeschnitten sind, darunter auch zuckerarme und pflanzliche Varianten.

- Im Oktober 2024 ging Nestlé eine Partnerschaft mit Danone und einem Health-Tech-Startup ein, um gemeinsam eine personalisierte Ernährungsplattform zu entwickeln. Die Plattform nutzt Ernährungsdaten von Verbrauchern, um Getreideprodukte zu empfehlen, die reich an bestimmten Nährstoffen wie Omega-3, Ballaststoffen und Eisen sind. Damit läutet sie eine neue Ära der Präzisionsernährung in der Frühstückskategorie ein.

- Im April 2025 stellte Post Holdings eine nachhaltige Verpackung für seine Müsli-Linie „Honey Bunches of Oats“ vor. Die neuen recycelbaren und biologisch abbaubaren Verpackungen unterstützen das Engagement des Unternehmens, den Plastikverbrauch bis 2030 um 50 % zu reduzieren und umweltbewusste Verbraucher anzusprechen.

- Im Februar 2025 führte Maricos Marke „Saffola“ unter der Produktlinie „Healthy Crunch“ in Indien Getreide auf Hirsebasis ein. Die Markteinführung erfolgt im Rahmen der Initiative „Internationales Jahr der Hirse“ und trägt der steigenden Beliebtheit von Urgetreide in modernen Frühstücksrezepturen Rechnung.

SKU-

Erhalten Sie Online-Zugriff auf den Bericht zur weltweit ersten Market Intelligence Cloud

- Interaktives Datenanalyse-Dashboard

- Unternehmensanalyse-Dashboard für Chancen mit hohem Wachstumspotenzial

- Zugriff für Research-Analysten für Anpassungen und Abfragen

- Konkurrenzanalyse mit interaktivem Dashboard

- Aktuelle Nachrichten, Updates und Trendanalyse

- Nutzen Sie die Leistungsfähigkeit der Benchmark-Analyse für eine umfassende Konkurrenzverfolgung

Inhaltsverzeichnis

1 INTRODUCTION

1.1 OBJECTIVES OF THE STUDY

1.2 MARKET DEFINITION

1.3 OVERVIEW

1.4 LIMITATIONS

1.5 MARKETS COVERED

2 MARKET SEGMENTATION

2.1 MARKETS COVERED

2.2 GEOGRAPHICAL SCOPE

2.3 YEARS CONSIDERED FOR THE STUDY

2.4 CURRENCY AND PRICING

2.5 DBMR TRIPOD DATA VALIDATION MODEL

2.6 MULTIVARIATE MODELING

2.7 PRIMARY INTERVIEWS WITH KEY OPINION LEADERS

2.8 DBMR MARKET POSITION GRID

2.9 DBMR VENDOR SHARE ANALYSIS

2.1 SECONDARY SOURCES

2.11 ASSUMPTIONS

3 EXECUTIVE SUMMARY

4 PREMIUM INSIGHTS

4.1 PORTERS FIVE FORCES:-

4.1.1 INTENSITY OF COMPETITIVE RIVALRY (HIGH)

4.1.2 BARGAINING POWER OF BUYERS/CONSUMERS (HIGH)

4.1.3 THREAT OF NEW ENTRANTS (LOW TO MODERATE)

4.1.4 THREAT OF SUBSTITUTE PRODUCTS (MODERATE TO HIGH)

4.1.5 BARGAINING POWER OF SUPPLIERS (MODERATE)

4.2 BRAND OUTLOOK

4.2.1 COMPARATIVE BRAND ANALYSIS

4.2.2 PRODUCT AND BRAND OVERVIEW

4.3 GROWTH STRATEGIES ADOPTED BY KEY MARKET PLAYERS:

4.4 FACTORS INFLUENCING PURCHASING DECISION OF END-USERS

4.5 IMPACT OF ECONOMIC SLOWDOWN ON MARKET

4.5.1 IMPACT ON PRICE

4.5.2 IMPACT ON SUPPLY CHAIN

4.5.3 IMPACT ON SHIPMENT

4.5.4 IMPACT ON COMPANY’S STRATEGIC DECISIONS

4.6 REGULATORY FRAMEWORK AND GUIDELINES

4.7 VALUE CHAIN

4.7.1 NORTH AMERICA CEREALS MARKET VALUE CHAIN

4.7.2 PRODUCTION:

4.7.3 PROCESSING:

4.7.4 MARKETING/DISTRIBUTION:

4.7.5 BUYERS:

4.8 SUPPLY CHAIN ANALYSIS

4.9 COST ANALYSIS BREAKDOWN

4.1 PROFIT MARGINS SCENARIO

4.11 INNOVATION TRACKER AND STRATEGIC ANALYSIS

4.11.1 MAJOR DEALS AND STRATEGIC ALLIANCES ANALYSIS

4.11.1.1 JOINT VENTURES

4.11.1.2 MERGERS AND ACQUISITIONS

4.11.1.3 LICENSING AND PARTNERSHIP

4.11.1.4 TECHNOLOGY COLLABORATIONS

4.11.1.5 STRATEGIC DIVESTMENTS

4.12 PRICING ANALYSIS

4.13 PATENT ANALYSIS

4.13.1 PATENT QUALITY AND STRENGTH

4.13.2 PATENT FAMILIES

4.13.3 NUMBER OF INTERNATIONAL PATENT FAMILIES BY PUBLICATION YEAR

4.13.4 LICENSING AND COLLABORATIONS

4.13.5 COMPANY PATENT LANDSCAPE

4.13.6 REGION PATENT LANDSCAPE

4.14 IP STRATEGY AND MANAGEMENT

4.14.1 PATENT ANALYSIS

4.14.2 PROFIT MARGINS SCENARIO

4.15 IMPACT OF ECONOMIC SLOWDOWN ON THE NORTH AMERICA CEREALS MARKET

4.15.1 IMPACT ON PRICES

4.15.2 IMPACT ON SUPPLY CHAIN

4.15.3 IMPACT ON SHIPMENT

4.15.4 IMPACT ON DEMAND

4.15.5 IMPACT ON STRATEGIC DECISIONS

4.16 SUPPLY CHAIN ANALYSIS

4.16.1 OVERVIEW

4.16.2 TYPES OF LOGISTICS COSTS INVOLVED

4.16.3 FACTORS INFLUENCING EACH COST TYPE

4.16.4 STRATEGIES TO MINIMIZE LOGISTIC COSTS

4.16.5 IMPORTANCE OF LOGISTICS SERVICE PROVIDERS

4.17 INDUSTRY ECOSYSTEM ANALYSIS

4.17.1 PROMINENT COMPANIES

4.17.2 SMALL & MEDIUM SIZE COMPANIES

4.17.3 END USERS

4.18 PRODUCTION CONSUMPTION ANALYSIS

4.19 RAW MATERIAL SOURCING ANALYSIS (NORTH AMERICA CEREALS MARKET)

4.2 OVERVIEW OF TECHNOLOGICAL INNOVATIONS

4.20.1 OVERVIEW:

4.21 TARIFFS & IMPACT ON THE MARKET

4.21.1 CURRENT TARIFF RATE (S) IN TOP-5 COUNTRY MARKETS

4.21.2 OUTLOOK: LOCAL PRODUCTION V/S IMPORT RELIANCE

4.21.3 VENDOR SELECTION CRITERIA DYNAMICS

4.21.4 IMPACT ON SUPPLY CHAIN

4.21.4.1 RAW MATERIAL PROCUREMENT

4.21.4.2 MANUFACTURING AND PRODUCTION

4.21.4.3 LOGISTICS AND DISTRIBUTION

4.21.4.4 PRICE PITCHING AND POSITION OF MARKET

4.21.5 INDUSTRY PARTICIPANTS: PROACTIVE MOVES

4.21.5.1 SUPPLY CHAIN OPTIMIZATION

4.21.5.2 JOINT VENTURE ESTABLISHMENTS

4.21.6 IMPACT ON PRICES

4.21.7 REGULATORY INCLINATION

4.21.7.1 GEOPOLITICAL SITUATION

4.21.7.2 TRADE PARTNERSHIPS BETWEEN THE COUNTRIES

4.21.8 FREE TRADE AGREEMENTS

4.21.9 ALLIANCES ESTABLISHMENTS

4.21.10 STATUS ACCREDITATION (INCLUDING MFTN)

4.21.11 DOMESTIC COURSE OF CORRECTION

4.21.12 INCENTIVE SCHEMES TO BOOST PRODUCTION OUTPUTS

4.21.13 ESTABLISHMENT OF SPECIAL ECONOMIC ZONES/INDUSTRIAL PARKS

5 MARKET OVERVIEW

5.1 DRIVERS

5.1.1 RISING DEMAND FOR NUTRITIONAL AND FUNCTIONAL FOODS

5.1.2 URBANIZATION AND CHANGING LIFESTYLES BOOSTING READY-TO-EAT CEREALS

5.1.3 SURGE OF PLANT‑BASED AND FUNCTIONAL INGREDIENTS DRIVEN BY HEALTH & ENVIRONMENTAL CONCERNS

5.2 RESTRAINTS

5.2.1 FLUCTUATING RAW MATERIAL PRICES AND CLIMATE RISKS

5.2.2 GROWING CRITICISM OVER ADDED SUGAR AND PROCESSING

5.3 OPPORTUNITIES

5.3.1 CONSUMERS ARE INCREASINGLY CHOOSING HIGH-FIBER, LOW-SUGAR, AND ORGANIC CEREALS

5.3.2 THE RISING SHIFT TOWARD PLANT-BASED DIETARY PATTERNS INFLUENCING CONSUMER PREFERENCES.

5.3.3 ONLINE GROCERY ENABLING CEREAL BRANDS TO SELL DIRECTLY, GATHER CONSUMER DATA, AND OFFER SUBSCRIPTIONS

5.4 CHALLENGES

5.4.1 SIGNIFICANT HURDLES FOR SUPPLY CHAINS DUE TO LOGISTICS DISRUPTIONS, COMPLEX REGULATIONS, AND INEFFICIENT DISTRIBUTION NETWORKS

5.4.2 INCREASED COMPETITION FROM ALTERNATIVES LIKE GRANOLA, PROTEIN BARS, SMOOTHIES, YOGURT, AND ETHNIC BREAKFASTS

6 NORTH AMERICA CEREALS MARKET, BY CEREAL TYPE

6.1 OVERVIEW

6.2 WHEAT

6.2.1 WHEAT, BY TYPE

6.3 RICE

6.3.1 RICE, BY TYPE

6.4 MAIZE(CORN)

6.4.1 MAIZE(CORN), BY TYPE

6.5 BARLEY

6.5.1 BARLEY, BY TYPE

6.6 OATS

6.6.1 OATS, BY TYPE

6.7 RYE

6.7.1 RYE, BY TYPE

6.8 SORGHUM

6.8.1 SORGHUM, BY TYPE

6.9 MILLET

6.9.1 MILLET, BY TYPE

6.1 QUINOA

6.10.1 QUINOA, BY TYPE

6.11 BUCKWHEAT

6.12 TRITICALE

6.13 FONIO

6.14 TEFF

6.15 AMARANTH

6.16 KAMUT

6.17 OTHERS

7 NORTH AMERICA CEREALS MARKET, PRODUCT FORM

7.1 OVERVIEW

7.2 WHOLE GRAINS

7.3 FLOUR

7.4 FLAKED GRAINS

7.5 ROLLED GRAINS

7.6 PUFFED GRAINS

7.7 GROUND MEAL

7.8 CRACKED GRAINS

7.9 STARCH

7.1 BRAN

7.11 GERM

7.12 OTHERS

8 NORTH AMERICA CEREALS MARKET, BY PROCESSING LEVEL

8.1 OVERVIEW

8.2 FORTIFIED

8.3 DEHUSKED

8.4 POLISHED

8.5 PRE-COOKED

8.6 BLENDED

8.7 INSTANT

8.8 SPROUTED

8.9 ROASTED

8.1 EXTRUDED

8.11 PARTIALLY COOKED

8.12 MICRONIZED

8.13 RAW

8.14 FULLY COOKED

8.15 STEAMED

8.16 SEASONED

8.17 SWEETENED

8.18 COATED

8.19 OTHERS

9 NORTH AMERICA CEREALS MARKET, BY CONSUMPTION FORMAT

9.1 OVERVIEW

9.2 SPOON-EATEN WITH MILK/YOGURT

9.3 ON-THE-GO BARS

9.4 PORRIDGE

9.5 DRY SNACK

9.6 SNACK PACKS

9.7 READY-TO-COOK

9.8 READY-TO-HEAT

9.9 MIX-IN INGREDIENT

9.1 BEVERAGE-INFUSED

9.11 OTHERS

10 NORTH AMERICA CEREALS MARKET, BY PRODUCT CATEGORY

10.1 OVERVIEW

10.2 BAKERY INGREDIENTS (FLOUR/GRAIN BLENDS)

10.3 BREAKFAST CEREALS

10.3.1 BREAKFAST CEREALS, BY TYPE

10.3.1.1 Ready-To-Eat (RTE), By Type

10.3.1.2 Hot Cereals, By Type

10.4 FEEDSTOCK/ANIMAL FEED

10.5 CEREAL SNACKS

10.5.1 CEREAL SNACKS, BY TYPE

10.6 INSTANT CEREAL MIXES

10.7 INFANT CEREALS

10.7.1 INFANT CEREALS, BY TYPE

10.8 CEREAL-BASED MEAL KITS

10.9 BREWING/DISTILLING INPUTS

10.1 OTHERS

11 NORTH AMERICA CEREALS MARKET, BY NATURE

11.1 OVERVIEW

11.2 CONVENTIONAL

11.3 ORGANIC

12 NORTH AMERICA CEREALS MARKET, BY CATEGORY

12.1 OVERVIEW

12.2 GMO-BASED

12.3 NON-GMO CERTIFIED

13 NORTH AMERICA CEREALS MARKET, BY FUNCTIONAL BENEFITS

13.1 OVERVIEW

13.2 VITAMIN-FORTIFIED

13.3 HIGH-FIBER

13.4 LOW/NO SUGAR

13.5 HIGH-PROTEIN

13.6 GLUTEN-FREE

13.7 HEART-HEALTHY

13.8 PROBIOTIC/PREBIOTIC ENHANCED

13.9 CHOLESTEROL-LOWERING

13.1 LOW GLYCEMIC INDEX

13.11 OMEGA-3 ENRICHED

13.12 LOW FAT

13.13 ALLERGEN-FREE

13.14 HIGH-IRON

13.15 LOW/NO SALT

13.16 PALEO-FRIENDLY

13.17 KETO-FRIENDLY

13.18 VEGAN-CERTIFIED

13.19 OTHERS

14 NORTH AMERICA CEREALS MARKET, BY SHELF LIFE

14.1 OVERVIEW

14.2 LONG-TERM (AMBIENT SHELF-STABLE)

14.3 MEDIUM-TERM

14.4 SHORT-TERM (PERISHABLE)

15 NORTH AMERICA CEREALS MARKET, BY PACKAGING

15.1 OVERVIEW

15.2 BOX

15.2.1 BOX, BY TYPE

15.3 POUCH

15.3.1 POUCH, BY TYPE

15.4 BAG

15.4.1 BAG, BY TYPE

15.5 SACHET/STICK PACK

15.6 SACK (BULK)

15.7 JAR

15.7.1 JAR, BY TYPE

15.8 TETRA PACK / ASEPTIC CARTON

15.9 CANISTER

15.1 DRUM

15.11 ECO-PACKAGING

15.11.1 ECO-PACKAGING, BY TYPE

15.12 OTHERS

16 NORTH AMERICA CEREALS MARKET, BY PACKAGING SIZE

16.1 OVERVIEW

16.2 SMALL PACKS (51G–250G)

16.3 MEDIUM PACKS (251G–500G)

16.4 LARGE PACKS (501G–1KG)

16.5 SINGLE SERVE PACKS (BELOW 50G)

16.6 EXTRA LARGE PACKS (1.1KG–2.5KG)

16.7 BULK PACKS (ABOVE 2.5KG)

17 NORTH AMERICA CEREALS MARKET, BY PRICE RANGE

17.1 OVERVIEW

17.2 ECONOMY (UPTO USD 2.49)

17.3 MID-RANGE (USD 2.50-6.99)

17.4 PREMIUM (USD 7.00 AND ABOVE)

18 NORTH AMERICA CEREALS MARKET, BY DISTRIBUTION CHANNEL

18.1 OVERVIEW

18.2 B2B

18.3 B2C

18.3.1 B2C, BY TYPE

18.3.2 ONLINE, BY TYPE

18.3.3 OFFLINE, BY TYPE

19 NORTH AMERICA CEREALS MARKET, BY REGION

19.1 NORTH AMERICA

19.1.1 U.S.

19.1.2 CANADA

19.1.3 MEXICO

20 NORTH AMERICA CEREALS MARKET

20.1 COMPANY SHARE ANALYSIS: GLOBAL

21 SWOT ANALYSIS

22 COMPANY PROFILES

22.1 NESTLÉ

22.1.1 COMPANY SNAPSHOT

22.1.2 REVENUE ANALYSIS

22.1.3 COMPANY SHARE ANALYSIS

22.1.4 BRAND PORTFOLIO

22.1.5 RECENT DEVELOPMENT

22.2 ASSOCIATED BRITISH FOODS PLC

22.2.1 COMPANY SNAPSHOT

22.2.2 REVENUE ANALYSIS

22.2.3 COMPANY SHARE ANALYSIS

22.2.4 BUSINESS PORTFOLIO

22.2.5 RECENT NEWS

22.3 GENERAL MILLS INC.

22.3.1 COMPANY SNAPSHOT

22.3.2 REVENUE ANALYSIS

22.3.3 COMPANY SHARE ANALYSIS

22.3.4 BRAND PORTFOLIO

22.3.5 RECENT DEVELOPMENT

22.4 POST HOLDINGS, INC.

22.4.1 COMPANY SNAPSHOT

22.4.2 REVENUE ANALYSIS

22.4.3 COMPANY SHARE ANALYSIS

22.4.4 BRAND PORTFOLIO

22.4.5 RECENT DEVELOPMENT

22.5 WK KELLOGG CO

22.5.1 COMPANY SNAPSHOT

22.5.2 REVENUE ANALYSIS

22.5.3 COMPANY SHARE ANALYSIS

22.5.4 BRAND PORTFOLIO

22.5.5 RECENT DEVELOPMENT

22.6 BAGRRY'S

22.6.1 COMPANY SNAPSHOT

22.6.2 PRODUCT PORTFOLIO

22.6.3 RECENT DEVELOPMENTS/NEWS

22.7 B&G FOODS, INC.

22.7.1 COMPANY SNAPSHOT

22.7.2 REVENUE ANALYSIS

22.7.3 PRODUCT PORTFOLIO

22.7.4 RECENT DEVELOPMENT

22.8 BARBARA'S BAKERY

22.8.1 COMPANY SNAPSHOT

22.8.2 PRODUCT PORTFOLIO

22.8.3 RECENT DEVELOPMENT

22.9 BIO-FAMILIA EN

22.9.1 COMPANY SNAPSHOT

22.9.2 PRODUCT PORTFOLIO

22.9.3 RECENT DEVELOPMENTS/NEWS

22.1 BOB’S RED MILL NATURAL FOODS

22.10.1 COMPANY SNAPSHOT

22.10.2 PRODUCT PORTFOLIO

22.10.3 RECENT DEVELOPMENTS/NEWS

22.11 CÉRÉAL BIO

22.11.1 COMPANY SNAPSHOT

22.11.2 PRODUCT PORTFOLIO

22.11.3 RECENT DEVELOPMENT

22.12 CLEXTRAL

22.12.1 COMPANY SNAPSHOT

22.12.2 PRODUCT PORTFOLIO

22.12.3 RECENT DEVELOPMENT

22.13 DR. OETKER

22.13.1 COMPANY SNAPSHOT

22.13.2 REVENUE ANALYSIS

22.13.3 PRODUCT PORTFOLIO

22.13.4 RECENT DEVELOPMENTS/NEWS

22.14 HERO GROUP

22.14.1 COMPANY SNAPSHOT

22.14.2 REVENUE ANALYSIS

22.14.3 PRODUCT PORTFOLIO

22.14.4 RECENT DEVELOPMENTS/NEWS

22.15 KASHI LLC

22.15.1 COMPANY SNAPSHOT

22.15.2 PRODUCT PORTFOLIO

22.15.3 RECENT DEVELOPMENT

22.16 KWALITY

22.16.1 COMPANY SNAPSHOT

22.16.2 PRODUCT PORTFOLIO

22.16.3 RECENT DEVELOPMENT

22.17 LIMAGRAIN - INGRÉDIENTS

22.17.1 COMPANY SNAPSHOT

22.17.2 PRODUCT PORTFOLIO

22.17.3 RECENT DEVELOPMENT

22.18 MARICO

22.18.1 COMPANY SNAPSHOT

22.18.2 REVENUE ANALYSIS

22.18.3 BRAND PORTFOLIO

22.18.4 RECENT DEVELOPMENTS/NEWS

22.19 MULDER BREAKFAST CEREALS

22.19.1 COMPANY SNAPSHOT

22.19.2 PRODUCT PORTFOLIO

22.19.3 RECENT DEVELOPMENT

22.2 NATURE'S PATH

22.20.1 COMPANY SNAPSHOT

22.20.2 PRODUCT PORTFOLIO

22.20.3 RECENT DEVELOPMENT

22.21 PEPSICO

22.21.1 COMPANY SNAPSHOT

22.21.2 REVENUE ANALYSIS

22.21.3 PRODUCT PORTFOLIO

22.21.4 RECENT DEVELOPMENT

22.22 RUDE HEALTH

22.22.1 COMPANY SNAPSHOT

22.22.2 PRODUCT PORTFOLIO

22.22.3 RECENT DEVELOPMENTS/NEWS

22.23 SANITARIUM

22.23.1 COMPANY SNAPSHOT

22.23.2 PRODUCT PORTFOLIO

22.23.3 RECENT DEVELOPMENT

22.24 SEITENBACHER

22.24.1 COMPANY SNAPSHOT

22.24.2 PRODUCT PORTFOLIO

22.24.3 RECENT DEVELOPMENTS/NEWS

22.25 SEVEN SUNDAYS

22.25.1 COMPANY SNAPSHOT

22.25.2 PRODUCT PORTFOLIO

22.25.3 RECENT DEVELOPMENTS/NEWS

22.26 SURREAL UK

22.26.1 COMPANY SNAPSHOT

22.26.2 PRODUCT PORTFOLIO

22.26.3 RECENT DEVELOPMENTS/NEWS

22.27 THE HAIN CELESTIAL GROUP, INC.

22.27.1 COMPANY SNAPSHOT

22.27.2 REVENUE ANALYSIS

22.27.3 BRAND PORTFOLIO

22.27.4 RECENT DEVELOPMENTS/NEWS

22.28 THE QUAKER OATS COMPANY

22.28.1 COMPANY SNAPSHOT

22.28.2 PRODUCT PORTFOLIO

22.28.3 RECENT DEVELOPMENTS/NEWS

22.29 THE SILVER PALATE

22.29.1 COMPANY SNAPSHOT

22.29.2 PRODUCT PORTFOLIO

22.29.3 RECENT DEVELOPMENT

22.3 WEETABIX

22.30.1 COMPANY SNAPSHOT

22.30.2 PRODUCT PORTFOLIO

22.30.3 RECENT DEVELOPMENTS/NEWS

23 QUESTIONNAIRE

24 RELATED REPORTS

Tabellenverzeichnis

TABLE 1 SUMMARY OF COMPETITIVE POSITIONING:

TABLE 2 COMPARATIVE BRAND ANALYSIS

TABLE 3 EXPORT

TABLE 4 IMPORT

TABLE 5 COST FOR KEY EQUIPMENT AND THE OVERALL CEREALS PROCESSING PLANTS

TABLE 6 PROFIT MARGIN SCENARIOS

TABLE 7 CONSUMER BUYING BEHAVIOUR

TABLE 8 PRODUCTION

TABLE 9 CONSUMPTION

TABLE 10 CONSUMER BUYING BEHAVIOUR

TABLE 11 CEREAL IMPORT TARIFF RATES IN TOP 5 MARKETS (2024)

TABLE 12 LOCAL PRODUCTION V/S IMPORT RELIANCE

TABLE 13 REGULATORY INCLINATION

TABLE 14 TRADE PARTNERSHIPS BETWEEN THE COUNTRIES

TABLE 15 ALLIANCES ESTABLISHMENTS

TABLE 16 ESTABLISHMENT OF SPECIAL ECONOMIC ZONES (SEZS) AND INDUSTRIAL PARKS

TABLE 17 NORTH AMERICA CEREALS MARKET, BY CEREAL TYPE, 2018-2032 (USD THOUSAND)

TABLE 18 NORTH AMERICA CEREALS MARKET, BY CEREAL TYPE, 2018-2032 (THOUSAND TONS)

TABLE 19 NORTH AMERICA WHEAT IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 20 NORTH AMERICA WHEAT IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 21 NORTH AMERICA RICE IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 22 NORTH AMERICA RICE IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 23 NORTH AMERICA MAIZE(CORN) IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 24 NORTH AMERICA MAIZE(CORN) IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 25 NORTH AMERICA BARLEY IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 26 NORTH AMERICA BARLEY IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 27 NORTH AMERICA OATS IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 28 NORTH AMERICA OATS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 29 NORTH AMERICA RYE IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 30 NORTH AMERICA RYE IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 31 NORTH AMERICA SORGHUM IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 32 NORTH AMERICA SORGHUM IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 33 NORTH AMERICA MILLET IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 34 NORTH AMERICA MILLET IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 35 NORTH AMERICA QUINOA IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 36 NORTH AMERICA QUINOA IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 37 NORTH AMERICA BUCKWHEAT IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 38 NORTH AMERICA TRITICALE IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 39 NORTH AMERICA FONIO IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 40 NORTH AMERICA TEFF IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 41 NORTH AMERICA AMARANTH IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 42 NORTH AMERICA OTHERS IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 43 NORTH AMERICA OTHERS IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 44 NORTH AMERICA CEREALS MARKET, BY PRODUCT FORM, 2018-2032 (USD THOUSAND)

TABLE 45 NORTH AMERICA WHOLE GRAINS IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 46 NORTH AMERICA FLOUR IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 47 NORTH AMERICA FLAKED GRAINS IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 48 NORTH AMERICA ROLLED GRAINS IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 49 NORTH AMERICA PUFFED GRAINS IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 50 NORTH AMERICA GROUND MEAL IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 51 NORTH AMERICA CRACKED GRAINS IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 52 NORTH AMERICA STARCH IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 53 NORTH AMERICA BRAN IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 54 NORTH AMERICA GERM IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 55 NORTH AMERICA OTHERS IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 56 NORTH AMERICA CEREALS MARKET, BY PROCESSING LEVEL, 2018-2032 (USD THOUSAND)

TABLE 57 NORTH AMERICA FORTIFIEDIN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 58 NORTH AMERICA DEHUSKED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 59 NORTH AMERICA POLISHED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 60 NORTH AMERICA PRE-COOKED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 61 NORTH AMERICA BLENDED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 62 NORTH AMERICA INSTANT IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 63 NORTH AMERICA SPROUTED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 64 NORTH AMERICA ROASTED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 65 NORTH AMERICA EXTRUDED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 66 NORTH AMERICA PARTIALLY COOKED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 67 NORTH AMERICA MICRONIZED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 68 NORTH AMERICA RAW IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 69 NORTH AMERICA FULLY COOKED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 70 NORTH AMERICA STEAMED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 71 NORTH AMERICA SEASONED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 72 NORTH AMERICA SWEETENED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 73 NORTH AMERICA COATED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 74 NORTH AMERICA OTHERS IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 75 NORTH AMERICA CEREALS MARKET, BY CONSUMPTION FORMAT, 2018-2032 (USD THOUSAND)

TABLE 76 NORTH AMERICA SPOON-EATEN WITH MILK/YOGURT IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 77 NORTH AMERICA ON-THE-GO BARS IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 78 NORTH AMERICA PORRIDGE IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 79 NORTH AMERICA DRY SNACK IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 80 NORTH AMERICA SNACK PACKS IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 81 NORTH AMERICA READY-TO-COOK IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 82 NORTH AMERICA READY-TO-HEAT IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 83 NORTH AMERICA MIX-IN INGREDIENT IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 84 NORTH AMERICA BEVERAGE-INFUSED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 85 NORTH AMERICA OTHERS IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 86 NORTH AMERICA CEREALS MARKET, BY PRODUCT CATEGORY, 2018-2032 (USD THOUSAND)

TABLE 87 NORTH AMERICA BAKERY INGREDIENTS (FLOUR/GRAIN BLENDS) IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 88 NORTH AMERICA BREAKFAST CEREALS IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 89 NORTH AMERICA BREAKFAST CEREALS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 90 NORTH AMERICA READY-TO-EAT (RTE) IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 91 NORTH AMERICA HOT CEREALS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 92 NORTH AMERICA FEEDSTOCK/ANIMAL FEED CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 93 NORTH AMERICA CEREAL SNACKS IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 94 NORTH AMERICA CEREAL SNACKS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 95 NORTH AMERICA INSTANT CEREAL MIXES IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 96 NORTH AMERICA INFANT CEREALS IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 97 NORTH AMERICA INFANT CEREALS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 98 NORTH AMERICA CEREAL-BASED MEAL KITS IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 99 NORTH AMERICA BREWING/DISTILLING INPUTS IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 100 NORTH AMERICA OTHERS IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 101 NORTH AMERICA CEREALS MARKET, BY NATURE, 2018-2032 (USD THOUSAND)

TABLE 102 NORTH AMERICA CONVENTIONAL IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 103 NORTH AMERICA ORGANIC IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 104 NORTH AMERICA CEREALS MARKET, BY CATEGORY, 2018-2032 (USD THOUSAND)

TABLE 105 NORTH AMERICA GMO-BASED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 106 NORTH AMERICA NON-GMO CERTIFIED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 107 NORTH AMERICA CEREALS MARKET, BY FUNCTIONAL BENEFITS, 2018-2032 (USD THOUSAND)

TABLE 108 NORTH AMERICA VITAMIN-FORTIFIED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 109 NORTH AMERICA HIGH-FIBER IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 110 NORTH AMERICA LOW/NO SUGAR IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 111 NORTH AMERICA HIGH-PROTEIN IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 112 NORTH AMERICA GLUTEN-FREE IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 113 NORTH AMERICA HEART-HEALTHY IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 114 NORTH AMERICA PROBIOTIC/PREBIOTIC ENHANCED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 115 NORTH AMERICA CHOLESTEROL-LOWERING IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 116 NORTH AMERICA LOW GLYCEMIC INDEX IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 117 NORTH AMERICA OMEGA-3 ENRICHED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 118 NORTH AMERICA LOW FAT IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 119 NORTH AMERICA ALLERGEN-FREE IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 120 NORTH AMERICA HIGH-IRON IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 121 NORTH AMERICA LOW/NO SALT IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 122 NORTH AMERICA PALEO-FRIENDLY IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 123 NORTH AMERICA KETO-FRIENDLY IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 124 NORTH AMERICA VEGAN-CERTIFIED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 125 NORTH AMERICA OTHERS IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 126 NORTH AMERICA CEREALS MARKET, BY SHELF LIFE, 2018-2032 (USD THOUSAND)

TABLE 127 NORTH AMERICA LONG-TERM (AMBIENT SHELF-STABLE) IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 128 NORTH AMERICA MEDIUM-TERM IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 129 NORTH AMERICA SHORT-TERM (PERISHABLE) IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 130 NORTH AMERICA CEREALS MARKET, BY PACKAGING, 2018-2032 (USD THOUSAND)

TABLE 131 NORTH AMERICA BOX IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 132 NORTH AMERICA BOX IN CEREAL MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 133 NORTH AMERICA POUCH IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 134 NORTH AMERICA POUCH IN CEREAL MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 135 NORTH AMERICA BAG IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 136 NORTH AMERICA BAG IN CEREAL MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 137 NORTH AMERICA SACHET/STICK PACK IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 138 NORTH AMERICA SACK (BULK) IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 139 NORTH AMERICA JAR IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 140 NORTH AMERICA JAR IN CEREAL MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 141 NORTH AMERICA TETRA PACK / ASEPTIC CARTON IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 142 NORTH AMERICA CANISTER IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 143 NORTH AMERICA DRUM IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 144 NORTH AMERICA ECO-PACKAGING IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 145 NORTH AMERICA ECO-PACKAGING IN CEREAL MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 146 NORTH AMERICA ECO-PACKAGING IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 147 NORTH AMERICA CEREALS MARKET, BY PACKAGING-SIZE, 2018-2032 (USD THOUSAND)

TABLE 148 NORTH AMERICA SMALL PACKS (51G–250G) IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 149 NORTH AMERICA MEDIUM PACKS (251G–500G) IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 150 NORTH AMERICA LARGE PACKS (501G–1KG) IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 151 NORTH AMERICA SINGLE SERVE PACKS (BELOW 50G) IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 152 NORTH AMERICA EXTRA LARGE PACKS (1.1KG–2.5KG) IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 153 NORTH AMERICA BULK PACKS (ABOVE 2.5KG) IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 154 NORTH AMERICA CEREALS MARKET, BY PRICE RANGE, 2018-2032 (USD THOUSAND)

TABLE 155 NORTH AMERICA ECONOMY (UPTO USD 2.49) IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 156 NORTH AMERICA MID-RANGE (USD 2.50-6.99) IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 157 NORTH AMERICA PREMIUM (USD 7.00 AND ABOVE) IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 158 NORTH AMERICA CEREALS MARKET, BY DISTRIBUTION CHANNEL, 2018-2032 (USD THOUSAND)

TABLE 159 NORTH AMERICA B2B IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 160 NORTH AMERICA B2C IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 161 NORTH AMERICA B2C IN CEREAL MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 162 NORTH AMERICA ONLINE IN CEREAL MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 163 NORTH AMERICA OFFLINE IN CEREAL MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 164 NORTH AMERICA CEREALS MARKET, BY COUNTRY, 2018-2032 (USD THOUSAND)

TABLE 165 NORTH AMERICA CEREALS MARKET, BY CEREAL TYPE, 2018-2032 (USD THOUSAND)

TABLE 166 NORTH AMERICA CEREALS MARKET, BY CEREAL TYPE, 2018-2032 (THOUSAND TONS)

TABLE 167 NORTH AMERICA WHEAT IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 168 NORTH AMERICA RICE IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 169 NORTH AMERICA MAIZE(CORN) IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 170 NORTH AMERICA BARLEY IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 171 NORTH AMERICA OATS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 172 NORTH AMERICA RYE IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 173 NORTH AMERICA SORGHUM IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 174 NORTH AMERICA MILLET IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 175 NORTH AMERICA QUINOA IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 176 NORTH AMERICA CEREALS MARKET, BY PRODUCT FORM, 2018-2032 (USD THOUSAND)

TABLE 177 NORTH AMERICA CEREALS MARKET, BY PROCESSING LEVEL, 2018-2032 (USD THOUSAND)

TABLE 178 NORTH AMERICA CEREALS MARKET, BY CONSUMPTION FORMAT, 2018-2032 (USD THOUSAND)

TABLE 179 NORTH AMERICA CEREALS MARKET, BY PRODUCT CATEGORY, 2018-2032 (USD THOUSAND)

TABLE 180 NORTH AMERICA BREAKFAST CEREALS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 181 NORTH AMERICA READY-TO-EAT (RTE) IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 182 NORTH AMERICA HOT CEREALS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 183 NORTH AMERICA CEREAL SNACKS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 184 NORTH AMERICA INFANT CEREALS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 185 NORTH AMERICA CEREALS MARKET, BY NATURE, 2018-2032 (USD THOUSAND)

TABLE 186 NORTH AMERICA CEREALS MARKET, BY CATEGORY, 2018-2032 (USD THOUSAND)

TABLE 187 NORTH AMERICA CEREALS MARKET, BY FUNCTIONAL BENEFITS, 2018-2032 (USD THOUSAND)

TABLE 188 NORTH AMERICA CEREALS MARKET, BY SHELF LIFE, 2018-2032 (USD THOUSAND)

TABLE 189 NORTH AMERICA CEREALS MARKET, BY PACKAGING, 2018-2032 (USD THOUSAND)

TABLE 190 NORTH AMERICA BOX IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 191 NORTH AMERICA POUCH IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 192 NORTH AMERICA BAG IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 193 NORTH AMERICA JAR IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 194 NORTH AMERICA ECO-PACKAGING IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 195 NORTH AMERICA CEREALS MARKET, BY PACKAGING SIZE, 2018-2032 (USD THOUSAND)

TABLE 196 NORTH AMERICA CEREALS MARKET, BY PRICE RANGE, 2018-2032 (USD THOUSAND)

TABLE 197 NORTH AMERICA CEREALS MARKET, BY DISTRIBUTION CHANNEL, 2018-2032 (USD THOUSAND)

TABLE 198 NORTH AMERICA B2C IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 199 NORTH AMERICA ONLINE IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 200 NORTH AMERICA OFFLINE IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 201 U.S. CEREALS MARKET, BY CEREAL TYPE, 2018-2032 (USD THOUSAND)

TABLE 202 U.S. CEREALS MARKET, BY CEREAL TYPE, 2018-2032 (THOUSAND TONS)

TABLE 203 U.S. WHEAT IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 204 U.S. RICE IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 205 U.S. MAIZE(CORN) IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 206 U.S. BARLEY IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 207 U.S. OATS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 208 U.S. RYE IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 209 U.S. SORGHUM IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 210 U.S. MILLET IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 211 U.S. QUINOA IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 212 U.S. CEREALS MARKET, BY PRODUCT FORM, 2018-2032 (USD THOUSAND)

TABLE 213 U.S. CEREALS MARKET, BY PROCESSING LEVEL, 2018-2032 (USD THOUSAND)

TABLE 214 U.S. CEREALS MARKET, BY CONSUMPTION FORMAT, 2018-2032 (USD THOUSAND)

TABLE 215 U.S. CEREALS MARKET, BY PRODUCT CATEGORY, 2018-2032 (USD THOUSAND)

TABLE 216 U.S. BREAKFAST CEREALS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 217 U.S. READY-TO-EAT (RTE) IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 218 U.S. HOT CEREALS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 219 U.S. CEREAL SNACKS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 220 U.S. INFANT CEREALS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 221 U.S. CEREALS MARKET, BY NATURE, 2018-2032 (USD THOUSAND)

TABLE 222 U.S. CEREALS MARKET, BY CATEGORY, 2018-2032 (USD THOUSAND)

TABLE 223 U.S. CEREALS MARKET, BY FUNCTIONAL BENEFITS, 2018-2032 (USD THOUSAND)

TABLE 224 U.S. CEREALS MARKET, BY SHELF LIFE, 2018-2032 (USD THOUSAND)

TABLE 225 U.S. CEREALS MARKET, BY PACKAGING, 2018-2032 (USD THOUSAND)

TABLE 226 U.S. BOX IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 227 U.S. POUCH IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 228 U.S. BAG IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 229 U.S. JAR IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 230 U.S. ECO-PACKAGING IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 231 U.S. CEREALS MARKET, BY PACKAGING SIZE, 2018-2032 (USD THOUSAND)

TABLE 232 U.S. CEREALS MARKET, BY PRICE RANGE, 2018-2032 (USD THOUSAND)

TABLE 233 U.S. CEREALS MARKET, BY DISTRIBUTION CHANNEL, 2018-2032 (USD THOUSAND)

TABLE 234 U.S. B2C IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 235 U.S. ONLINE IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 236 U.S. OFFLINE IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 237 CANADA CEREALS MARKET, BY CEREAL TYPE, 2018-2032 (USD THOUSAND)

TABLE 238 CANADA CEREALS MARKET, BY CEREAL TYPE, 2018-2032 (THOUSAND TONS)

TABLE 239 CANADA WHEAT IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 240 CANADA RICE IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 241 CANADA MAIZE(CORN) IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 242 CANADA BARLEY IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 243 CANADA OATS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 244 CANADA RYE IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 245 CANADA SORGHUM IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 246 CANADA MILLET IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 247 CANADA QUINOA IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 248 CANADA CEREALS MARKET, BY PRODUCT FORM, 2018-2032 (USD THOUSAND)

TABLE 249 CANADA CEREALS MARKET, BY PROCESSING LEVEL, 2018-2032 (USD THOUSAND)

TABLE 250 CANADA CEREALS MARKET, BY CONSUMPTION FORMAT, 2018-2032 (USD THOUSAND)

TABLE 251 CANADA CEREALS MARKET, BY PRODUCT CATEGORY, 2018-2032 (USD THOUSAND)

TABLE 252 CANADA BREAKFAST CEREALS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 253 CANADA READY-TO-EAT (RTE) IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 254 CANADA HOT CEREALS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 255 CANADA CEREAL SNACKS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 256 CANADA INFANT CEREALS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 257 CANADA CEREALS MARKET, BY NATURE, 2018-2032 (USD THOUSAND)

TABLE 258 CANADA CEREALS MARKET, BY CATEGORY, 2018-2032 (USD THOUSAND)

TABLE 259 CANADA CEREALS MARKET, BY FUNCTIONAL BENEFITS, 2018-2032 (USD THOUSAND)

TABLE 260 CANADA CEREALS MARKET, BY SHELF LIFE, 2018-2032 (USD THOUSAND)

TABLE 261 CANADA CEREALS MARKET, BY PACKAGING, 2018-2032 (USD THOUSAND)

TABLE 262 CANADA BOX IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 263 CANADA POUCH IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 264 CANADA BAG IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 265 CANADA JAR IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 266 CANADA ECO-PACKAGING IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 267 CANADA CEREALS MARKET, BY PACKAGING SIZE, 2018-2032 (USD THOUSAND)

TABLE 268 CANADA CEREALS MARKET, BY PRICE RANGE, 2018-2032 (USD THOUSAND)

TABLE 269 CANADA CEREALS MARKET, BY DISTRIBUTION CHANNEL, 2018-2032 (USD THOUSAND)

TABLE 270 CANADA B2C IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 271 CANADA ONLINE IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 272 CANADA OFFLINE IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 273 MEXICO CEREALS MARKET, BY CEREAL TYPE, 2018-2032 (USD THOUSAND)

TABLE 274 MEXICO CEREALS MARKET, BY CEREAL TYPE, 2018-2032 (THOUSAND TONS)

TABLE 275 MEXICO WHEAT IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 276 MEXICO RICE IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 277 MEXICO MAIZE(CORN) IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 278 MEXICO BARLEY IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 279 MEXICO OATS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 280 MEXICO RYE IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 281 MEXICO SORGHUM IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 282 MEXICO MILLET IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 283 MEXICO QUINOA IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 284 MEXICO CEREALS MARKET, BY PRODUCT FORM, 2018-2032 (USD THOUSAND)

TABLE 285 MEXICO CEREALS MARKET, BY PROCESSING LEVEL, 2018-2032 (USD THOUSAND)

TABLE 286 MEXICO CEREALS MARKET, BY CONSUMPTION FORMAT, 2018-2032 (USD THOUSAND)

TABLE 287 MEXICO CEREALS MARKET, BY PRODUCT CATEGORY, 2018-2032 (USD THOUSAND)

TABLE 288 MEXICO BREAKFAST CEREALS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 289 MEXICO READY-TO-EAT (RTE) IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 290 MEXICO HOT CEREALS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 291 MEXICO CEREAL SNACKS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 292 MEXICO INFANT CEREALS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 293 MEXICO CEREALS MARKET, BY NATURE, 2018-2032 (USD THOUSAND)

TABLE 294 MEXICO CEREALS MARKET, BY CATEGORY, 2018-2032 (USD THOUSAND)

TABLE 295 MEXICO CEREALS MARKET, BY FUNCTIONAL BENEFITS, 2018-2032 (USD THOUSAND)

TABLE 296 MEXICO CEREALS MARKET, BY SHELF LIFE, 2018-2032 (USD THOUSAND)

TABLE 297 MEXICO CEREALS MARKET, BY PACKAGING, 2018-2032 (USD THOUSAND)

TABLE 298 MEXICO BOX IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 299 MEXICO POUCH IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 300 MEXICO BAG IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 301 MEXICO JAR IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 302 MEXICO ECO-PACKAGING IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 303 MEXICO CEREALS MARKET, BY PACKAGING SIZE, 2018-2032 (USD THOUSAND)

TABLE 304 MEXICO CEREALS MARKET, BY PRICE RANGE, 2018-2032 (USD THOUSAND)

TABLE 305 MEXICO CEREALS MARKET, BY DISTRIBUTION CHANNEL, 2018-2032 (USD THOUSAND)

TABLE 306 MEXICO B2C IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 307 MEXICO ONLINE IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 308 MEXICO OFFLINE IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

Abbildungsverzeichnis

FIGURE 1 NORTH AMERICA CEREALS MARKET

FIGURE 2 NORTH AMERICA CEREALS MARKET: DATA TRIANGULATION

FIGURE 3 NORTH AMERICA CEREALS MARKET: DROC ANALYSIS

FIGURE 4 NORTH AMERICA CEREALS MARKET: NORTH AMERICA VS REGIONAL MARKET ANALYSIS

FIGURE 5 NORTH AMERICA CEREALS MARKET: COMPANY RESEARCH ANALYSIS

FIGURE 6 NORTH AMERICA CEREALS MARKET: MULTIVARIATE MODELLING

FIGURE 7 CEREAL TYPE TIME LINE CURVE

FIGURE 8 NORTH AMERICA CEREALS MARKET: INTERVIEW DEMOGRAPHICS

FIGURE 9 NORTH AMERICA CEREALS MARKET: DBMR MARKET POSITION GRID

FIGURE 10 NORTH AMERICA CEREALS MARKET: VENDOR SHARE ANALYSIS

FIGURE 11 NORTH AMERICA CEREALS MARKET: SEGMENTATION

FIGURE 12 NORTH AMERICA CEREALS MARKET: STRATEGIC DECISIONS

FIGURE 13 NORTH AMERICA CEREALS MARKET: EXECUTIVE SUMMARY

FIGURE 14 SIXTEEN SEGMENTS COMPRISE THE NORTH AMERICA CEREALS MARKET: BY CEREAL TYPE

FIGURE 15 RISING DEMAND FOR NUTRITIONAL AND FUNCTIONAL FOODS IS EXPECTED TO DRIVE THE NORTH AMERICA CEREALS MARKET IN THE FORECAST PERIOD

FIGURE 16 WHEAT SEGMENT IS EXPECTED TO ACCOUNT FOR THE LARGEST SHARE OF THE NORTH AMERICA CEREALS MARKET IN 2025 AND 2032

FIGURE 17 PRODUCT AND BRAND OVERVIEW

FIGURE 18 PRODUCTION CAPACITY OUTLOOK

FIGURE 19 VALUE CHAIN ANALYSIS

FIGURE 20 FIGURE: CEREALS MARKET SUPPLY CHAIN ANALYSIS

FIGURE 21 COMPANY EVALUATION QUADRANT

FIGURE 22 TOTAL NUMBER OF DEALS

FIGURE 23 DEALS BY TYPE

FIGURE 24 DEALS BY SEGMENT

FIGURE 25 CEREAL MARKET PRICE TREND ANALYSIS

FIGURE 26 PATENT FAMILIES

FIGURE 27 PATENT FAMILIES

FIGURE 28 % OF TOTAL COST TRANSPORT

FIGURE 29 IMPORTANCE SCORE (1-10)

FIGURE 30 ESTIMATED SHARE (%)

FIGURE 31 DRIVERS, RESTRAINTS, OPPORTUNITIES AND CHALLENGES OF NORTH AMERICA CEREALS MARKET

FIGURE 32 NORTH AMERICA CEREALS MARKET: BY CEREAL TYPE, 2024

FIGURE 33 NORTH AMERICA CEREALS MARKET: PRODUCT FORM, 2024

FIGURE 34 NORTH AMERICA CEREALS MARKET: BY PROCESSING LEVEL, 2024

FIGURE 35 NORTH AMERICA CEREALS MARKET: BY CONSUMPTION FORMAT, 2024

FIGURE 36 NORTH AMERICA CEREALS MARKET: BY PRODUCT CATEGORY, 2024

FIGURE 37 NORTH AMERICA CEREALS MARKET: BY NATURE, 2024

FIGURE 38 NORTH AMERICA CEREALS MARKET: BY CATEGORY, 2024

FIGURE 39 NORTH AMERICA CEREALS MARKET: BY FUNCTIONAL BENEFITS, 2024

FIGURE 40 NORTH AMERICA CEREALS MARKET: BY SHELF LIFE, 2024

FIGURE 41 NORTH AMERICA CEREALS MARKET: BY PACKAGING, 2024

FIGURE 42 NORTH AMERICA CEREALS MARKET: BY PACKAGING-SIZE, 2024

FIGURE 43 NORTH AMERICA CEREALS MARKET: BY PRICE RANGE, 2024

FIGURE 44 NORTH AMERICA CEREALS MARKET: BY DISTRIBUTION CHANNEL, 2024

FIGURE 45 NORTH AMERICA CEREALS MARKET: SNAPSHOT(2024)

FIGURE 46 NORTH AMERICA CEREALS MARKET: COMPANY SHARE 2024 (%)

Forschungsmethodik

Die Datenerfassung und Basisjahresanalyse werden mithilfe von Datenerfassungsmodulen mit großen Stichprobengrößen durchgeführt. Die Phase umfasst das Erhalten von Marktinformationen oder verwandten Daten aus verschiedenen Quellen und Strategien. Sie umfasst die Prüfung und Planung aller aus der Vergangenheit im Voraus erfassten Daten. Sie umfasst auch die Prüfung von Informationsinkonsistenzen, die in verschiedenen Informationsquellen auftreten. Die Marktdaten werden mithilfe von marktstatistischen und kohärenten Modellen analysiert und geschätzt. Darüber hinaus sind Marktanteilsanalyse und Schlüsseltrendanalyse die wichtigsten Erfolgsfaktoren im Marktbericht. Um mehr zu erfahren, fordern Sie bitte einen Analystenanruf an oder geben Sie Ihre Anfrage ein.

Die wichtigste Forschungsmethodik, die vom DBMR-Forschungsteam verwendet wird, ist die Datentriangulation, die Data Mining, die Analyse der Auswirkungen von Datenvariablen auf den Markt und die primäre (Branchenexperten-)Validierung umfasst. Zu den Datenmodellen gehören ein Lieferantenpositionierungsraster, eine Marktzeitlinienanalyse, ein Marktüberblick und -leitfaden, ein Firmenpositionierungsraster, eine Patentanalyse, eine Preisanalyse, eine Firmenmarktanteilsanalyse, Messstandards, eine globale versus eine regionale und Lieferantenanteilsanalyse. Um mehr über die Forschungsmethodik zu erfahren, senden Sie eine Anfrage an unsere Branchenexperten.

Anpassung möglich

Data Bridge Market Research ist ein führendes Unternehmen in der fortgeschrittenen formativen Forschung. Wir sind stolz darauf, unseren bestehenden und neuen Kunden Daten und Analysen zu bieten, die zu ihren Zielen passen. Der Bericht kann angepasst werden, um Preistrendanalysen von Zielmarken, Marktverständnis für zusätzliche Länder (fordern Sie die Länderliste an), Daten zu klinischen Studienergebnissen, Literaturübersicht, Analysen des Marktes für aufgearbeitete Produkte und Produktbasis einzuschließen. Marktanalysen von Zielkonkurrenten können von technologiebasierten Analysen bis hin zu Marktportfoliostrategien analysiert werden. Wir können so viele Wettbewerber hinzufügen, wie Sie Daten in dem von Ihnen gewünschten Format und Datenstil benötigen. Unser Analystenteam kann Ihnen auch Daten in groben Excel-Rohdateien und Pivot-Tabellen (Fact Book) bereitstellen oder Sie bei der Erstellung von Präsentationen aus den im Bericht verfügbaren Datensätzen unterstützen.