North America Antibody Drug Conjugates Market

Tamaño del mercado en miles de millones de dólares

Tasa de crecimiento anual compuesta (CAGR) :

%

USD

4.81 Billion

USD

14.62 Billion

2024

2032

USD

4.81 Billion

USD

14.62 Billion

2024

2032

| 2025 –2032 | |

| USD 4.81 Billion | |

| USD 14.62 Billion | |

|

|

|

|

Segmentación del mercado de conjugados de anticuerpos y fármacos (ADC) en Norteamérica, por producto (Enhertu, Kadcyla, Trodelvy, Polivy, Adcetris, Padcev, Besponsa, Elahere, Zylonta, Mylotarg, Tivdak y otros), componente antigénico (receptor HER2, Trop-2, CD79B, CD30, nectina 4, CD22, CD19, CD33, factores tisulares y otros), componente de anticuerpo (ADC de tercera generación, ADC de segunda generación, ADC de cuarta generación y ADC de primera generación), componente de enlaces (enlazadores escindibles y no escindibles), componente de cargas citotóxicas o cabezas nucleares (agentes que dañan el ADN y agentes disruptores de microtúbulos), tecnología de enlaces (enlazadores peptídicos, enlaces tioéter, enlaces hidrazona y enlaces disulfuro), tecnología de conjugación (Conjugación específica de sitio y conjugación química), indicación (cáncer de mama, cáncer de sangre (leucemia, linfoma), cáncer de pulmón, cáncer ginecológico, cáncer gastrointestinal, cáncer genitourinario y otros), usuario final (hospitales, centros de especialidad, clínicas, centros ambulatorios, atención médica domiciliaria y otros), canal de distribución (licitaciones directas, ventas minoristas y otros): tendencias y pronóstico de la industria hasta 2032

Tamaño del mercado de conjugados anticuerpo-fármaco (ADC) en América del Norte

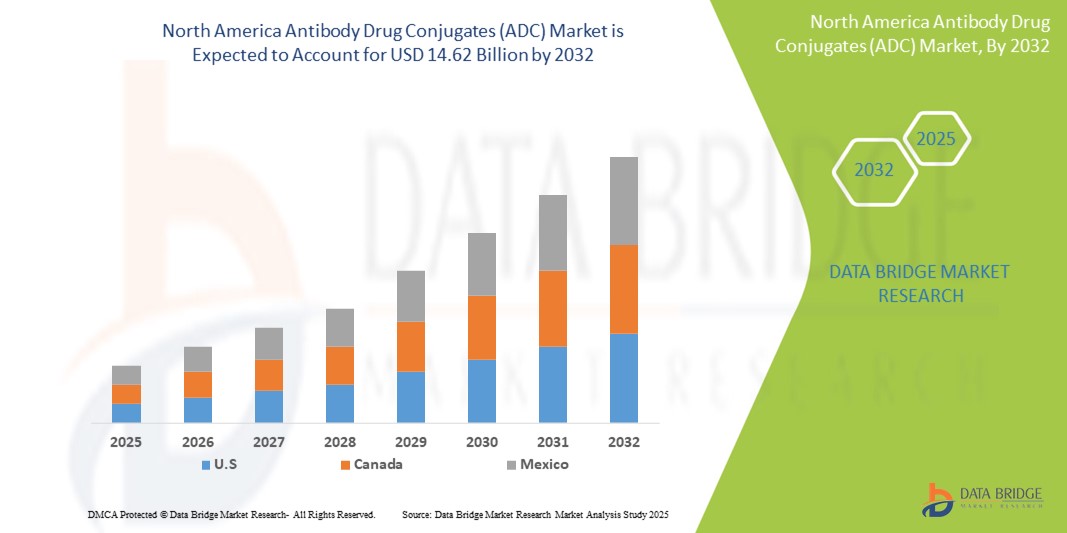

- El tamaño del mercado de conjugados de anticuerpos y fármacos (ADC) de América del Norte se valoró en USD 4.81 mil millones en 2024 y se espera que alcance los USD 14.62 mil millones para 2032 , con una CAGR del 14,90 % durante el período de pronóstico.

- El crecimiento del mercado está impulsado en gran medida por la creciente prevalencia del cáncer y la creciente adopción de terapias dirigidas que ofrecen una mayor eficacia con una toxicidad reducida, lo que está impulsando el cambio hacia la oncología de precisión.

- Además, la creciente inversión en I+D, la robusta cartera de productos clínicos y las favorables iniciativas regulatorias están acelerando el desarrollo y la comercialización de ADC. Estos factores convergentes están consolidando a los ADC como un componente crucial del panorama biofarmacéutico de la región, impulsando así significativamente el crecimiento de la industria.

Análisis del mercado de conjugados de anticuerpos y fármacos (ADC) en América del Norte

- Los conjugados anticuerpo-fármaco (ADC), que combinan la capacidad de focalización de los anticuerpos monoclonales con la potencia citotóxica de los agentes quimioterapéuticos, se están volviendo esenciales en la terapia del cáncer en América del Norte, en particular en Estados Unidos, Canadá y México, debido a su precisión, efectos secundarios reducidos y creciente éxito clínico.

- La creciente demanda de ADC se debe principalmente a la creciente incidencia del cáncer, un mayor enfoque en la medicina personalizada y la expansión de las inversiones en investigación oncológica y desarrollo clínico en toda la región.

- Estados Unidos dominó el mercado de conjugados de anticuerpos y fármacos (ADC) de América del Norte con la mayor participación en los ingresos del 82,8 % en 2024, respaldado por un sistema de atención médica altamente avanzado, una fuerte inversión en I+D biofarmacéutica y una alta concentración de importantes compañías farmacéuticas que desarrollan y comercializan activamente terapias con ADC.

- Se espera que Canadá sea testigo del crecimiento más rápido en el mercado de conjugados de anticuerpos y fármacos (ADC) de América del Norte, respaldado por una mayor concienciación sobre el cáncer, un mejor acceso a la atención médica y una creciente colaboración en la investigación clínica transfronteriza.

- El segmento de cáncer de mama dominó el mercado de conjugados de anticuerpos y fármacos (ADC) en América del Norte con una participación de mercado del 40,2 % en 2024, liderado por el éxito clínico de los ADC dirigidos a HER2 y los avances continuos en el tratamiento de subtipos agresivos de cáncer de mama, como el cáncer de mama triple negativo.

Alcance del informe y segmentación del mercado de conjugados de anticuerpos y fármacos (ADC) en América del Norte

|

Atributos |

Perspectivas clave del mercado de conjugados de anticuerpos y fármacos (ADC) en América del Norte |

|

Segmentos cubiertos |

|

|

Países cubiertos |

América del norte

|

|

Actores clave del mercado |

|

|

Oportunidades de mercado |

|

|

Conjuntos de información de datos de valor añadido |

Además de los conocimientos sobre escenarios de mercado, como valor de mercado, tasa de crecimiento, segmentación, cobertura geográfica y actores principales, los informes de mercado seleccionados por Data Bridge Market Research también incluyen análisis en profundidad de expertos, análisis de precios, análisis de participación de marca, encuesta de consumidores, análisis demográfico, análisis de la cadena de suministro, análisis de la cadena de valor, descripción general de materias primas/consumibles, criterios de selección de proveedores, análisis PESTLE, análisis de Porter y marco regulatorio. |

Tendencias del mercado de conjugados de anticuerpos y fármacos (ADC) en América del Norte

Avances en las tecnologías de conjugación y enlace de sitios específicos

- Una tendencia significativa y en aceleración en el mercado de ADC de América del Norte es la evolución continua de los métodos de conjugación específicos del sitio y las tecnologías de enlace de próxima generación, lo que permite una mayor precisión terapéutica, mejores perfiles de seguridad y una mejor eficacia en varios tipos de cáncer.

- Por ejemplo, las tecnologías patentadas de carga útil de enlazador de Seagen Inc. han desempeñado un papel fundamental en el éxito clínico y comercial de ADC como Adcetris, que se dirige a linfomas CD30-positivos con mayor estabilidad y menor toxicidad fuera del objetivo. De igual manera, el ADC Enhertu, dirigido a HER2 y desarrollado por Daiichi Sankyo y AstraZeneca, incorpora un enlazador escindible con una alta relación fármaco-anticuerpo, lo que ha contribuido a su aprobación y creciente adopción en el tratamiento del cáncer de mama con HER2 bajo.

- Estos avances permiten que los ADC aborden tumores sólidos que antes eran difíciles de tratar, ampliando su uso más allá de las neoplasias hematológicas. Además, la integración con las pruebas de biomarcadores permite a los oncólogos seleccionar mejor las poblaciones de pacientes, lo que mejora los resultados del tratamiento.

- Las empresas con sede en EE. UU. están invirtiendo fuertemente en la expansión de las líneas de ADC dirigidas a una gama más amplia de antígenos tumorales, y múltiples ADC están progresando a través de ensayos clínicos de etapa avanzada.

- Esta tendencia hacia plataformas de ADC altamente específicas, estables y escalables está transformando el paradigma del tratamiento oncológico en América del Norte, con empresas biofarmacéuticas compitiendo para desarrollar nuevos candidatos de ADC con eficacia y tolerabilidad optimizadas.

Dinámica del mercado de conjugados de anticuerpos y fármacos (ADC) en América del Norte

Conductor

Aumento de la prevalencia del cáncer y sólida cartera de I+D biofarmacéutica

- La creciente prevalencia del cáncer en Estados Unidos, Canadá y México, junto con un enfoque agresivo en terapias dirigidas y productos biológicos por parte de las compañías farmacéuticas, es un impulsor importante del mercado de ADC de América del Norte.

- Por ejemplo, la Sociedad Americana del Cáncer estimó más de 1,9 millones de nuevos casos de cáncer en EE. UU. en 2024, lo que generó una creciente demanda de tratamientos oncológicos más eficaces y personalizados, como los ADC. Empresas como Pfizer, Gilead Sciences e ImmunoGen están a la vanguardia de la innovación, con múltiples ADC en fase clínica o comercial.

- Las colaboraciones estratégicas y las adquisiciones de alto valor impulsan aún más el mercado. Cabe destacar que la adquisición de Seagen por parte de Pfizer en 2023 reforzó la importancia de la tecnología ADC para expandir las líneas de desarrollo de oncología.

- Además, el entorno regulatorio favorable en los EE. UU., caracterizado por aprobaciones rápidas y designaciones innovadoras por parte de la FDA, está acelerando el desarrollo y la comercialización de ADC.

- Con fuertes flujos de inversión, investigación clínica activa y una creciente conciencia entre los oncólogos y los pacientes, los ADC se están volviendo parte integral de las estrategias de atención del cáncer en América del Norte, impulsando un impulso sostenido del mercado.

Restricción/Desafío

Altos costos de desarrollo y complejidad regulatoria

- El alto costo del desarrollo de ADC, impulsado por procesos de fabricación complejos y requisitos regulatorios estrictos, presenta un desafío significativo para la expansión generalizada del mercado en América del Norte.

- Por ejemplo, la producción de ADC implica pasos complejos que incluyen ingeniería de anticuerpos, diseño de enlaces estables y conjugación precisa de fármacos, todo lo cual requiere infraestructura especializada y control de calidad, lo que genera costos de producción elevados.

- Organismos reguladores como la FDA de EE. UU. y Health Canada exigen datos rigurosos para su aprobación, en particular sobre farmacocinética, toxicidad y consistencia en la fabricación. Esto suele resultar en plazos de desarrollo más largos y una mayor inversión de recursos para las empresas biofarmacéuticas.

- Las empresas biotecnológicas más pequeñas podrían enfrentar obstáculos para aumentar la producción o cumplir con las expectativas regulatorias sin una financiación o alianzas importantes. En Canadá y México, las restricciones de reembolso y la presión sobre los precios de los sistemas públicos de salud también pueden limitar el acceso a los ADC.

- Superar estos desafíos mediante la optimización de procesos, la participación regulatoria temprana y modelos innovadores de precios y acceso será fundamental para impulsar una adopción más amplia y un crecimiento del mercado a largo plazo en toda la región de América del Norte.

Alcance del mercado de conjugados de anticuerpos y fármacos (ADC) en América del Norte

El mercado está segmentado según el producto, el componente antigénico, el componente de anticuerpo, el componente de enlace, las cargas citotóxicas, la tecnología de enlace, la tecnología de conjugación, la indicación, el usuario final y el canal de distribución.

- Por producto

En cuanto a producto, el mercado norteamericano de conjugados anticuerpo-fármaco (ADC) se segmenta en Enhertu, Kadcyla, Trodelvy, Polivy, Adcetris, Padcev, Besponsa, Elahere, Zylonta, Mylotarg, Tivdak y otros. El segmento Enhertu dominó el mercado con la mayor participación en ingresos en 2024, impulsado por su sólida eficacia clínica en el cáncer de mama con HER2 bajo y la expansión de las aprobaciones en diversos tumores sólidos. Su innovador diseño de carga útil de enlace y su alta relación fármaco-anticuerpo ofrecen resultados terapéuticos superiores, lo que contribuye a su adopción generalizada.

Se prevé que el segmento Elahere experimente el mayor crecimiento entre 2025 y 2032, impulsado por su reciente aprobación para el cáncer de ovario con receptor de folato alfa positivo y la creciente evidencia clínica que respalda su eficacia. A medida que más oncólogos ginecológicos adopten Elahere en sus regímenes de tratamiento, se espera que su participación aumente rápidamente en las indicaciones específicas.

- Por componente de antígeno

Según el componente antigénico, el mercado norteamericano de conjugados anticuerpo-fármaco (ADC) se segmenta en receptor HER2, Trop-2, CD79B, CD30, nectina 4, CD22, CD19, CD33, factores tisulares y otros. El segmento del receptor HER2 mantuvo la mayor cuota de mercado en 2024 debido a la alta prevalencia de casos de cáncer de mama con HER2 positivo y bajo en HER2 en EE. UU. y Canadá, y al éxito de los ADC dirigidos a HER2, como Enhertu y Kadcyla.

Se espera que el segmento Trop-2 sea testigo de la CAGR más rápida entre 2025 y 2032, debido al creciente desarrollo de ADC dirigidos a Trop-2, como Trodelvy, que han mostrado resultados prometedores en cánceres de mama y uroteliales triple negativos.

- Por componente de anticuerpo

Según el componente de anticuerpo, el mercado norteamericano de conjugados anticuerpo-fármaco (ADC) se segmenta en ADC de primera generación, ADC de segunda generación, ADC de tercera generación y ADC de cuarta generación. El segmento de ADC de tercera generación dominó el mercado en 2024, gracias a su estabilidad mejorada, capacidad de conjugación específica de sitio y menor toxicidad sistémica.

Se proyecta que el segmento de ADC de cuarta generación crecerá al ritmo más alto durante el período de pronóstico debido a sus innovadores sistemas de administración de carga útil y su mecanismo de acción dual, expandiendo el potencial de tratamiento en múltiples indicaciones de tumores sólidos.

- Por componente Linkers

En cuanto a los ligadores, el mercado norteamericano de conjugados anticuerpo-fármaco (ADC) se segmenta en ligadores escindibles y no escindibles. El segmento de ligadores escindibles obtuvo la mayor cuota de mercado en 2024, gracias a su capacidad para liberar fármacos citotóxicos en células diana mediante mecanismos enzimáticos o sensibles al pH, lo que mejora la eficacia con mínimos efectos no deseados.

Se anticipa que el segmento de enlaces no escindibles crecerá de manera constante durante el período de pronóstico y será el preferido en cánceres hematológicos donde la liberación controlada del fármaco y la estabilidad intracelular son vitales.

- Por componente de cargas citotóxicas o de ojivas

En función de las cargas citotóxicas, el mercado norteamericano de conjugados anticuerpo-fármaco (ADC) se segmenta en agentes que dañan el ADN y agentes disruptores de microtúbulos. El segmento de estos últimos dominó el mercado en 2024, gracias a su uso generalizado en ADC aprobados, como Kadcyla y Adcetris, que actúan eficazmente sobre las células tumorales en división.

Se proyecta que el segmento de agentes que dañan el ADN crezca al ritmo más rápido durante el período de pronóstico, respaldado por innovaciones en inhibidores de la topoisomerasa y resultados prometedores en ADC más nuevos como Enhertu y Elahere.

- Por Linker Technology

Gracias a la tecnología de ligadores, el mercado norteamericano de conjugados anticuerpo-fármaco (ADC) se segmenta en ligadores peptídicos, ligadores tioéter, ligadores hidrazona y ligadores disulfuro. El segmento de ligadores peptídicos tuvo la mayor participación en 2024, ya que permite la escisión enzimática en el microambiente tumoral, garantizando la activación del fármaco únicamente en el sitio diana.

Se espera que los enlaces disulfuro crezcan significativamente durante el período de pronóstico, debido a sus propiedades sensibles al redox, que ofrecen un equilibrio entre la estabilidad en la circulación y la liberación eficiente del fármaco dentro de las células cancerosas.

- Por tecnología de conjugación

Basándose en la tecnología de conjugación, el mercado norteamericano de conjugados anticuerpo-fármaco (ADC) se segmenta en conjugación específica de sitio y conjugación química. El segmento de conjugación específica de sitio dominó el mercado en 2024 gracias a su mayor control de las proporciones fármaco-anticuerpo y a una mayor consistencia en la fabricación.

Se espera que el segmento de conjugación química sea testigo del crecimiento más rápido durante el período de pronóstico, particularmente en los ADC de primera generación y los programas de desarrollo en curso que se basan en métodos de carga útil de enlace químico bien establecidos.

- Por indicación

Según las indicaciones, el mercado norteamericano de conjugados anticuerpo-fármaco (ADC) se segmenta en cáncer de mama, cáncer de sangre (leucemia, linfoma), cáncer de pulmón, cáncer ginecológico, cáncer gastrointestinal, cáncer genitourinario y otros. El segmento de cáncer de mama dominó el mercado con la mayor participación en los ingresos, con un 40,2 % en 2024, debido a la alta incidencia de cáncer de mama en EE. UU. y al éxito clínico de ADC como Enhertu y Kadcyla en casos con HER2 positivo y HER2 bajo.

Se proyecta que el segmento de cáncer de pulmón sea testigo de un rápido crecimiento durante el período de pronóstico, debido a la expansión de los ensayos clínicos de ADC dirigidos a HER3, Trop-2 y otros antígenos nuevos específicos del cáncer de pulmón de células no pequeñas (CPCNP).

- Por el usuario final

En función del usuario final, el mercado norteamericano de conjugados anticuerpo-fármaco (ADC) se segmenta en hospitales, centros especializados, clínicas, centros ambulatorios, atención médica domiciliaria y otros. El segmento de hospitales lideró el mercado en 2024, gracias a la administración centralizada de terapias con ADC y al acceso a especialistas en oncología y servicios de infusión.

Se espera que el segmento de Centros Especializados crezca más rápido entre 2025 y 2032, impulsado por la creciente demanda de atención oncológica ambulatoria, medicina personalizada y servicios oncológicos integrados.

- Por canal de distribución

Según el canal de distribución, el mercado norteamericano de conjugados anticuerpo-fármaco (ADC) se segmenta en Licitaciones Directas, Ventas Minoristas y Otros. El segmento de Licitaciones Directas representó la mayor participación en 2024, ya que la mayoría de las terapias con ADC son adquiridas directamente por hospitales e instituciones de salud mediante licitaciones gubernamentales e institucionales.

Se prevé que el segmento de ventas minoristas crezca gradualmente durante el período de pronóstico, en particular para los ADC autoadministrados o habilitados para infusión domiciliaria como parte del modelo emergente de tratamiento centrado en el paciente.

Análisis regional del mercado de conjugados de anticuerpos y fármacos (ADC) en Norteamérica

- Estados Unidos dominó el mercado de ADC de América del Norte con la mayor participación en los ingresos del 82,8 % en 2024, respaldado por un sistema de atención médica altamente avanzado, una fuerte inversión en I+D biofarmacéutica y una alta concentración de importantes compañías farmacéuticas que desarrollan y comercializan activamente terapias de ADC.

- Los proveedores de atención médica de EE. UU. prefieren cada vez más los ADC por su capacidad de proporcionar un tratamiento específico con menos efectos secundarios sistémicos, en particular en cánceres difíciles de tratar, como el cáncer de mama con HER2 bajo y el cáncer urotelial avanzado.

- Este dominio está respaldado además por una infraestructura de I+D avanzada, una financiación oncológica sustancial y vías favorables de la FDA para aprobaciones aceleradas, lo que posiciona a los EE. UU. como el centro de innovación y el despliegue clínico de ADC en la región.

Perspectivas del mercado estadounidense de conjugados de anticuerpos y fármacos (ADC)

El mercado estadounidense de conjugados anticuerpo-fármaco (ADC) en Norteamérica capturó la mayor participación en los ingresos, con un 82,3 %, en 2024 dentro de Norteamérica, impulsado por la alta prevalencia de cáncer del país, la sólida inversión en I+D oncológica y el liderazgo en innovación biofarmacéutica. Estados Unidos ha experimentado una rápida expansión de los ensayos clínicos y las aprobaciones de la FDA para ADC dirigidos a tumores sólidos y hematológicos. La creciente demanda de medicina de precisión y el favorable respaldo regulatorio para la aceleración de las aprobaciones están acelerando su adopción en el mercado. Además, las sólidas alianzas entre empresas biotecnológicas y grandes farmacéuticas, como la adquisición de Seagen por parte de Pfizer, refuerzan el dominio de Estados Unidos en el desarrollo y la comercialización de ADC.

Análisis del mercado canadiense de conjugados de anticuerpos y fármacos (ADC)

Se proyecta que el mercado de conjugados anticuerpo-fármaco (ADC) en Canadá y Norteamérica se expandirá a una tasa de crecimiento anual compuesta (TCAC) constante durante el período de pronóstico, impulsado por una mayor concienciación sobre el cáncer y el acceso a terapias oncológicas avanzadas. El sistema de salud universal de Canadá y las políticas proactivas de reembolso para nuevos productos biológicos están impulsando la adopción de ADC en hospitales y centros oncológicos especializados. Además, la presencia de instituciones líderes en investigación oncológica y la creciente participación en ensayos clínicos internacionales contribuyen al desarrollo del mercado. Se espera que las colaboraciones continuas con empresas estadounidenses y los marcos regulatorios favorables estimulen aún más la disponibilidad y la adopción de ADC en el sector sanitario canadiense.

Perspectiva del mercado de conjugados anticuerpo-fármaco (ADC) en México

Se prevé que el mercado de conjugados anticuerpo-fármaco (ADC) en México y Norteamérica crezca a una tasa de crecimiento anual compuesta (TCAC) notable durante el período de pronóstico, impulsado por el aumento de la incidencia del cáncer, la mejora de la infraestructura sanitaria y el mayor acceso a tratamientos biológicos innovadores. Los esfuerzos del gobierno mexicano para modernizar la atención oncológica y ampliar el acceso a terapias dirigidas están fomentando la adopción de los ADC. Además, las alianzas entre compañías farmacéuticas multinacionales y distribuidores locales están facilitando la penetración en el mercado. Con las mejoras continuas en el diagnóstico, la concienciación de los pacientes y la disponibilidad de tratamientos, se espera que México se convierta en un contribuyente creciente al mercado norteamericano de ADC.

Cuota de mercado de conjugados de anticuerpos y fármacos (ADC) en América del Norte

La industria de conjugados de anticuerpos y fármacos (ADC) de América del Norte está liderada principalmente por empresas bien establecidas, entre las que se incluyen:

- AstraZeneca (Reino Unido)

- F. Hoffmann-La Roche Ltd (Suiza)

- BioNTech SE (Alemania)

- ADC Therapeutics SA (Suiza)

- GSK plc (Reino Unido)

- Mablink Bioscience SAS (Francia)

- Synaffix BV (Países Bajos)

- Seagen Inc. (EE. UU.)

- Daiichi Sankyo Company, Limited (Japón)

- Pfizer Inc. (EE. UU.)

- Gilead Sciences, Inc. (EE. UU.)

- AbbVie Inc. (EE. UU.)

- Amgen Inc. (EE. UU.)

- ImmunoGen, Inc. (EE. UU.)

- Takeda Pharmaceutical Company Limited (Japón)

- Laboratorios Pierre Fabre (Francia)

- Philogen SpA (Italia)

- Sobi (Suecia)

- Sartorius AG (Alemania)

- Bayer AG (Alemania)

¿Cuáles son los desarrollos recientes en el mercado de conjugados de anticuerpos y fármacos (ADC) en América del Norte?

- En diciembre de 2023, la Administración de Alimentos y Medicamentos de los Estados Unidos (FDA) aprobó Elahere (mirvetuximab soravtansina-gynx) de ImmunoGen para el tratamiento del cáncer de ovario epitelial resistente al platino, con receptor de folato alfa positivo. Este hito marca una expansión significativa en el panorama terapéutico de los ADC, ofreciendo una novedosa opción de tratamiento para un subtipo de cáncer difícil de tratar. La aprobación subraya el continuo apoyo de la FDA a la aceleración de productos biológicos innovadores y refleja la creciente validación clínica de los ADC en tumores sólidos.

- En noviembre de 2023, Pfizer Inc. finalizó la adquisición de Seagen Inc. por 43 000 millones de dólares, una de las principales empresas innovadoras en ADC. Esta estrategia refuerza la cartera de oncología de Pfizer al integrar las plataformas avanzadas de ADC de Seagen y su cartera de productos en fase avanzada, que incluye productos como Padcev y Tivdak. La adquisición destaca la creciente importancia de los ADC en el tratamiento del cáncer y refuerza la tendencia de las grandes compañías farmacéuticas a invertir a gran escala para asegurar terapias dirigidas de nueva generación.

- En octubre de 2023, Gilead Sciences, Inc. anunció resultados positivos del ensayo de fase III de Trodelvy (sacituzumab govitecan-hziy) en cáncer de mama metastásico HR-positivo y HER2-negativo. Los datos demostraron una mejora significativa en la supervivencia libre de progresión, lo que respalda la aplicación más amplia de los ADC dirigidos contra Trop-2. Este avance refleja el liderazgo de Norteamérica en la investigación clínica y la expansión de las indicaciones de los ADC en cánceres de alta prevalencia.

- En septiembre de 2023, AbbVie Inc. firmó una colaboración estratégica con DualityBio, una empresa biotecnológica en fase clínica, para desarrollar conjuntamente múltiples candidatos a ADC utilizando la plataforma de conjugación patentada de DualityBio. El acuerdo incluye hasta 1.800 millones de dólares en pagos por hitos, lo que pone de manifiesto el creciente interés en nuevas tecnologías de ligadores y métodos de conjugación específicos para mejorar la eficacia y la seguridad. Esta alianza consolida la posición de Norteamérica como centro de innovación en ADC y de colaboración biofarmacéutica global.

- En julio de 2023, Mersana Therapeutics inició un estudio de fase II de UpRi, su principal candidato a ADC dirigido a NaPi2b en el cáncer de ovario, con centros de ensayo en EE. UU. en importantes centros oncológicos académicos. Este desarrollo refleja el impulso continuo de las empresas biotecnológicas norteamericanas para desarrollar ADC de primera clase adaptados a dianas específicas para el cáncer, lo que indica una cartera de proyectos clínicos dinámica y competitiva en toda la región.

SKU-

Obtenga acceso en línea al informe sobre la primera nube de inteligencia de mercado del mundo

- Panel de análisis de datos interactivo

- Panel de análisis de empresas para oportunidades con alto potencial de crecimiento

- Acceso de analista de investigación para personalización y consultas

- Análisis de la competencia con panel interactivo

- Últimas noticias, actualizaciones y análisis de tendencias

- Aproveche el poder del análisis de referencia para un seguimiento integral de la competencia

Tabla de contenido

1 INTRODUCTION

1.1 OBJECTIVES OF THE STUDY

1.2 MARKET DEFINITION

1.3 OVERVIEW OF NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET

1.4 CURRENCY AND PRICING

1.5 LIMITATIONS

1.6 MARKETS COVERED

2 MARKET SEGMENTATION

2.1 MARKETS COVERED

2.2 GEOGRAPHICAL SCOPE

2.3 YEARS CONSIDERED FOR THE STUDY

2.4 DBMR TRIPOD DATA VALIDATION MODEL

2.5 PRIMARY INTERVIEWS WITH KEY OPINION LEADERS

2.6 MULTIVARIATE MODELLING

2.7 MARKET APPLICATION COVERAGE GRID

2.8 PRODUCT LIFELINE CURVE

2.9 DBMR MARKET POSITION GRID

2.1 VENDOR SHARE ANALYSIS

2.11 SECONDARY SOURCES

2.12 ASSUMPTIONS

3 EXECUTIVE SUMMARY

4 PREMIUM INSIGHTS

4.1 PESTAL ANALYSIS

4.2 PORTER’S FIVE FORCES

4.3 PESTEL ANALYSIS

5 COST STRUCTURE ANALYSIS OF ANTIBODY-DRUG CONJUGATE (ADC) MANUFACTURING

5.1 ANTIBODIES

5.1.1 OVERVIEW OF ANTIBODY PRODUCTION

5.1.1.1 In-house vs. Outsourced:

5.1.2 ANTIBODY PRICING FACTORS

5.2 LINKERS

5.2.1 ROLE AND TYPES OF LINKERS

5.2.1.1 Cost Impact by Linker Type:

5.3 CYTOTOXIC AGENTS

5.3.1 COST CONSIDERATIONS:

5.3.2 BUFFERS AND SOLVENTS

5.4 COST BREAKDOWN BY MANUFACTURING STAGE

5.4.1 PRE-PRODUCTION COSTS

5.4.2 CONJUGATION PROCESS

5.4.3 PURIFICATION AND FILTRATION

5.4.4 QUALITY CONTROL

5.5 COST PROJECTIONS AND PRICING TRENDS (2024–2030)

5.5.1 PROJECTED COST FLUCTUATIONS

5.5.2 COST IMPACT OF SCALABILITY

5.6 SUPPLIER AND GEOGRAPHIC PRICING TRENDS

5.6.1 GEOGRAPHIC COST VARIATIONS

5.6.2 SUPPLIER ANALYSIS

5.6.3 CONCLUSION

6 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET: REGULATIONS

7 MARKET OVERVIEW

7.1 DRIVERS

7.1.1 INCREASING PREVALENCE OF CANCER

7.1.2 ADVANCES IN ANTIBODY-DRUG CONJUGATE (ADC) TECHNOLOGY

7.1.3 INCREASING DEMAND FOR TARGETED THERAPIES

7.1.4 ADVANCEMENTS IN PROTEOMICS AND GENOMICS RESEARCH

7.2 RESTRAINTS

7.2.1 HIGH DEVELOPMENT COST & MANUFACTURING COMPLEXITIES

7.2.2 SAFETY AND TOXICITY ISSUES OF ANTIBODY DRUG CONJUGATES

7.3 OPPORTUNITIES

7.3.1 GROWING ONCOLOGY PIPELINE FOR ANTIBODY DRUG CONJUGATES (ADCS)

7.3.2 INCREASING INVESTMENT IN CANCER RESEARCH

7.3.3 INCREASING COLLABORATION WITH RESEARCH INSTITUTIONS FOR ANTIBODY DRUG CONJUGATES

7.4 CHALLENGES

7.4.1 CLINICAL TRIAL FAILURES FOR ANTIBODY DRUG CONJUGATES DEVELOPMENT

7.4.2 LENGTHY CLINICAL TRIALS AND DEVELOPMENT PHASES

8 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY PRODUCT

8.1 OVERVIEW

8.2 ENHERTU

8.3 KADCYLA

8.4 TRODELVY

8.5 POLIVY

8.6 ADCETRIS

8.7 PADCEV

8.8 BESPONSA

8.9 ELAHERE

8.1 ZYLONTA

8.11 MYLOTARG

8.12 TIVDAK

8.13 OTHERS

9 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY ANTIGEN COMPONENT

9.1 OVERVIEW

9.2 HER2 RECEPTOR

9.3 TROP-2

9.4 CD79B

9.5 CD30

9.6 NECTIN 4

9.7 CD22

9.8 CD19

9.9 CD33

9.1 TISSUE FACTORS

9.11 OTHERS

10 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY ANTIBODY COMPONENT

10.1 OVERVIEW

10.2 THIRD GENERATION ADCS

10.3 SECOND GENERATION ADCS

10.4 FOURTH GENERATION ADCS

10.5 FIRST GENERATION ADCS

11 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY LINKERS COMPONENT

11.1 OVERVIEW

11.2 CLEAVABLE LINKERS

11.2.1 PEPTIDE BASED

11.2.2 ACID SENSITIVE OR ACID LABILE

11.2.3 GLUTATHIONE SENSITIVE DISULFIDE

11.3 NON CLEAVABLE LINKERS

12 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY CYTOTOXIC PAYLOADS OR WARHEADS COMPONENT

12.1 OVERVIEW

12.2 DNA DAMAGING AGENTS

12.2.1 CAMPTOTHECIN

12.2.2 CALICHEAMICIN

12.2.3 PYRROLOBENZODIAZEPINES

12.3 MICROTUBULE DISRUPTING AGENTS

12.3.1 AURISTATIN

12.3.2 MAYTANSINOIDS

13 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY LINKER TECHNOLOGY

13.1 OVERVIEW

13.2 PEPTIDE LINKERS

13.3 THIOETHER LINKERS

13.4 HYDRAZONE LINKERS

13.5 DISULFIDE LINKERS

14 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY CONJUGATION TECHNOLOGY

14.1 OVERVIEW

14.2 SITE-SPECIFIC CONJUGATION

14.3 CHEMICAL CONJUGATION

15 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY INDICATION

15.1 OVERVIEW

15.2 BREAST CANCER

15.3 BLOOD CANCER (LEUKEMIA, LYMPHOMA)

15.4 LUNG CANCER

15.5 GYNECOLOGICAL CANCER

15.6 GASTROINTESTINAL CANCER

15.7 GENITOURINARY CANCER

15.8 OTHERS

16 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY END USER

16.1 OVERVIEW

16.2 HOSPITALS

16.3 SPECIALTY CENTER

16.4 CLINICS

16.5 AMBULATORY CENTERS

16.6 HOME HEALTHCARE

16.7 OTHERS

17 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY DISTRIBUTION CHANNEL

17.1 OVERVIEW

17.2 DIRECT TENDERS

17.3 RETAIL SALES

17.3.1 HOSPITAL PHARMACY

17.3.2 RETAIL PHARMACY

17.3.3 ONLINE PHARMACY

17.4 OTHERS

18 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY REGION

18.1 NORTH AMERICA

18.1.1 U.S

18.1.2 CANADA

18.1.3 MEXICO

19 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC): COMPANY LANDSCAPE

19.1 COMPANY SHARE ANALYSIS: NORTH AMERICA

20 SWOT ANALYSIS

21 COMPANY PROFILES

21.1 DAIICHI SANKYO, INC.

21.1.1 COMPANY SNAPSHOT

21.1.2 REVENUE ANALYSIS

21.1.3 PRODUCT PORTFOLIO

21.1.4 RECENT DEVELOPMENT

21.2 F. HOFFMANN-LA ROCHE LTD

21.2.1 COMPANY SNAPSHOT

21.2.2 REVENUE ANALYSIS

21.2.3 PRODUCT PORTFOLIO

21.2.4 RECENT DEVELOPMENT

21.3 GILEAD SCIENCES, INC.

21.3.1 COMPANY SNAPSHOT

21.3.2 REVENUE

21.3.3 PRODUCT PORTFOLIO

21.3.4 RECENT DEVELOPMENT

21.4 ASTELLAS PHARMA INC.

21.4.1 COMPANY SNAPSHOT

21.4.2 REVENUE ANALYSIS

21.4.3 PRODUCT PORTFOLIO

21.4.4 RECENT DEVELOPMENT

21.5 TAKEDA PHARMACEUTICAL COMPANY LIMITED

21.5.1 COMPANY SNAPSHOT

21.5.2 REVENUE ANALYSIS

21.5.3 PRODUCT PORTFOLIO

21.5.4 RECENT DEVELOPMENT

21.6 ABBVIE INC.

21.6.1 COMPANY SNAPSHOT

21.6.2 REVENUE

21.6.3 PRODUCT PORTFOLIO

21.6.4 RECENT DEVELOPMENT

21.7 ADC THERAPEUTICS SA

21.7.1 6.1 COMPANY SNAPSHOT

21.7.2 REVENUE ANALYSIS

21.7.3 PRODUCT PORTFOLIO

21.7.4 RECENT DEVELOPMENT

21.8 AMGEN, INC.

21.8.1 COMPANY SNAPSHOT

21.8.2 REVENUE ANALYSIS

21.8.3 PRODUCT PORTFOLIO

21.8.4 RECENT DEVELOPMENT

21.9 ASTRAZENECA

21.9.1 COMPANY SNAPSHOT

21.9.2 REVENUE ANALYSIS

21.9.3 PRODUCT PORTFOLIO

21.9.4 RECENT DEVELOPMENT

21.1 BAYER

21.10.1 COMPANY SNAPSHOT

21.10.2 REVENUE ANALYSIS

21.10.3 PRODUCT PORTFOLIO

21.10.4 RECENT DEVELOPMENT

21.11 BYONDIS

21.11.1 COMPANY SNAPSHOT

21.11.2 PRODUCT PORTFOLIO

21.11.3 RECENT DEVELOPMENT

21.12 EISAI INC

21.12.1 COMPANY SNAPSHOT

21.12.2 REVENUE ANALYSIS

21.12.3 PRODUCT PORTFOLIO

21.12.4 RECENT DEVELOPMENT

21.13 GSK PLC

21.13.1 COMPANY SNAPSHOT

21.13.2 REVENUE ANALYSIS

21.13.3 PRODUCT PORTFOLIO

21.13.4 RECENT DEVELOPMENT

21.14 JOHNSON & JOHNSON SERVICES, INC.

21.14.1 COMPANY SNAPSHOT

21.14.2 REVENUE ANALYSIS

21.14.3 PRODUCT PORTFOLIO

21.14.4 RECENT DEVELOPMENT

21.15 OXFORD BIOTHERAPEUTICS

21.15.1 COMPANY SNAPSHOT

21.15.2 PRODUCT PORTFOLIO

21.15.3 RECENT DEVELOPMENT

21.16 PFIZER INC.

21.16.1 COMPANY SNAPSHOT

21.16.2 REVENUE ANALYSIS

21.16.3 PRODUCT PORTFOLIO

21.16.4 RECENT UPDATES

21.17 REMEGEN

21.17.1 COMPANY SNAPSHOT

21.17.2 PRODUCT PORTFOLIO

21.17.3 RECENT DEVELOPMENTS

21.18 SANOFI

21.18.1 COMPANY SNAPSHOT

21.18.2 REVENUE ANALYSIS

21.18.3 PRODUCT PORTFOLIO

21.18.4 RECENT DEVELOPMENT

21.19 SUTRO BIOPHARMA, INC.

21.19.1 COMPANY SNAPSHOT

21.19.2 REVENUE ANALYSIS

21.19.3 PRODUCT PORTFOLIO

21.19.4 RECENT UPDATES

22 QUESTIONNAIRE

23 RELATED REPORTS

Lista de Tablas

TABLE 1 PROJECTED PRICE CHANGE (2024–2030)

TABLE 2 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY PRODUCT, 2022-2031 (USD MILLION)

TABLE 3 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY PRODUCT, 2022-2031 (VOLUME IN UNITS)

TABLE 4 NORTH AMERICA ENHERTU IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY REGION, 2022-2031 (USD MILLION)

TABLE 5 NORTH AMERICA KADCYLA IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY REGION, 2022-2031 (USD MILLION)

TABLE 6 NORTH AMERICA TRODELVY IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY REGION, 2022-2031 (USD MILLION)

TABLE 7 NORTH AMERICA POLIVY IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY REGION, 2022-2031 (USD MILLION)

TABLE 8 NORTH AMERICA ADCETRIS IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY REGION, 2022-2031 (USD MILLION)

TABLE 9 NORTH AMERICA PADCEV IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY REGION, 2022-2031 (USD MILLION)

TABLE 10 NORTH AMERICA BESPONSA IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY REGION, 2022-2031 (USD MILLION)

TABLE 11 NORTH AMERICA ELAHERE IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY REGION, 2022-2031 (USD MILLION)

TABLE 12 NORTH AMERICA ZYLONTA IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY REGION, 2022-2031 (USD MILLION)

TABLE 13 NORTH AMERICA MYLOTARG IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY REGION, 2022-2031 (USD MILLION)

TABLE 14 NORTH AMERICA TIVDAK IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY REGION, 2022-2031 (USD MILLION)

TABLE 15 NORTH AMERICA OTHERS IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY REGION, 2022-2031 (USD MILLION)

TABLE 16 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY ANTIGEN COMPONENT, 2022-2031 (USD MILLION)

TABLE 17 NORTH AMERICA HER2 RECEPTOR IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY REGION, 2022-2031 (USD MILLION)

TABLE 18 NORTH AMERICA TROP-2 IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY REGION, 2022-2031 (USD MILLION)

TABLE 19 NORTH AMERICA CD79B IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY REGION, 2022-2031 (USD MILLION)

TABLE 20 NORTH AMERICA CD30 IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY REGION, 2022-2031 (USD MILLION)

TABLE 21 NORTH AMERICA NECTIN 4 IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY REGION, 2022-2031 (USD MILLION)

TABLE 22 NORTH AMERICA CD22 IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY REGION, 2022-2031 (USD MILLION)

TABLE 23 NORTH AMERICA CD19 IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY REGION, 2022-2031 (USD MILLION)

TABLE 24 NORTH AMERICA CD33 IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY REGION, 2022-2031 (USD MILLION)

TABLE 25 NORTH AMERICA TISSUE FACTORS IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY REGION, 2022-2031 (USD MILLION)

TABLE 26 NORTH AMERICA OTHERS IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY REGION, 2022-2031 (USD MILLION)

TABLE 27 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY ANTIBODY COMPONENT, 2022-2031 (USD MILLION)

TABLE 28 NORTH AMERICA THIRD GENERATION ADCS IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY REGION, 2022-2031 (USD MILLION)

TABLE 29 NORTH AMERICA SECOND GENERATION ADCS IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY REGION, 2022-2031 (USD MILLION)

TABLE 30 NORTH AMERICA FOURTH GENERATION ADCS IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY REGION, 2022-2031 (USD MILLION)

TABLE 31 NORTH AMERICA FIRST GENERATION ADCS IN OPHTHALMOLOGY MARKET, BY REGION, 2022-2031 (USD MILLION)

TABLE 32 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY LINKERS COMPONENT, 2022-2031 (USD MILLION)

TABLE 33 NORTH AMERICA CLEAVABLE LINKERS IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY REGION, 2022-2031 (USD MILLION)

TABLE 34 NORTH AMERICA CLEAVABLE LINKERS IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY COMPONENT, 2022-2031 (USD MILLION)

TABLE 35 NORTH AMERICA NON CLEAVABLE LINKERS IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY REGION, 2022-2031 (USD MILLION)

TABLE 36 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY CYTOTOXIC PAYLOADS OR WARHEADS COMPONENT, 2022-2031 (USD MILLION)

TABLE 37 NORTH AMERICA DNA DAMAGING AGENTS IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY REGION, 2022-2031 (USD MILLION)

TABLE 38 NORTH AMERICA DNA DAMAGING AGENTS IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY COMPONENT, 2022-2031 (USD MILLION)

TABLE 39 NORTH AMERICA MICROTUBULE DISRUPTING AGENTS IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY REGION, 2022-2031 (USD MILLION)

TABLE 40 NORTH AMERICA MICROTUBULE DISRUPTING AGENTS IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY COMPONENT, 2022-2031 (USD MILLION)

TABLE 41 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY LINKER TECHNOLOGY, 2022-2031 (USD MILLION)

TABLE 42 NORTH AMERICA PEPTIDE LINKERS IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY REGION, 2022-2031 (USD MILLION)

TABLE 43 NORTH AMERICA THIOETHER LINKERS IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY REGION, 2022-2031 (USD MILLION)

TABLE 44 NORTH AMERICA HYDRAZONE LINKERS IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY REGION, 2022-2031 (USD MILLION)

TABLE 45 NORTH AMERICA DISULFIDE LINKERS IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY REGION, 2022-2031 (USD MILLION)

TABLE 46 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY CONJUGATION TECHNOLOGY, 2022-2031 (USD MILLION)

TABLE 47 NORTH AMERICA SITE-SPECIFIC CONJUGATION IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY REGION, 2022-2031 (USD MILLION)

TABLE 48 NORTH AMERICA CHEMICAL CONJUGATION IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY REGION, 2022-2031 (USD MILLION)

TABLE 49 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY INDICATION, 2022-2031 (USD MILLION)

TABLE 50 NORTH AMERICA BREAST CANCER IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY REGION, 2022-2031 (USD MILLION)

TABLE 51 NORTH AMERICA BLOOD CANCER (LEUKEMIA, LYMPHOMA) IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY REGION, 2022-2031 (USD MILLION)

TABLE 52 NORTH AMERICA LUNG CANCER IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY REGION, 2022-2031 (USD MILLION)

TABLE 53 NORTH AMERICA GYNECOLOGICAL CANCER IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY REGION, 2022-2031 (USD MILLION)

TABLE 54 NORTH AMERICA GASTROINTESTINAL CANCER IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY REGION, 2022-2031 (USD MILLION)

TABLE 55 NORTH AMERICA GENITOURINARY CANCER IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY REGION, 2022-2031 (USD MILLION)

TABLE 56 NORTH AMERICA OTHERS IN OPHTHALMOLOGY MARKET, BY REGION, 2022-2031 (USD MILLION)

TABLE 57 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY END USER, 2022-2031 (USD MILLION)

TABLE 58 NORTH AMERICA HOSPITALS IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY REGION, 2022-2031 (USD MILLION)

TABLE 59 NORTH AMERICA SPECIALTY CENTERS IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY REGION, 2022-2031 (USD MILLION)

TABLE 60 NORTH AMERICA CLINICS IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY REGION, 2022-2031 (USD MILLION)

TABLE 61 NORTH AMERICA AMBULATORY CENTERS IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY REGION, 2022-2031 (USD MILLION)

TABLE 62 NORTH AMERICA HOME HEALTHCARE IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY REGION, 2022-2031 (USD MILLION)

TABLE 63 NORTH AMERICA OTHERS IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY REGION, 2022-2031 (USD MILLION)

TABLE 64 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY DISTRIBUTION CHANNEL, 2022-2031 (USD MILLION)

TABLE 65 NORTH AMERICA DIRECT TENDERS IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY REGION, 2022-2031 (USD MILLION)

TABLE 66 NORTH AMERICA RETAIL SALES IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY REGION, 2022-2031 (USD MILLION)

TABLE 67 NORTH AMERICA RETAIL SALES IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY DISTRIBUTION CHANNEL, 2022-2031 (USD MILLION)

TABLE 68 NORTH AMERICA OTHERS IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY REGION, 2022-2031 (USD MILLION)

TABLE 69 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY COUNTRY, 2022-2031 (USD MILLION)

TABLE 70 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY PRODUCT, 2022-2031 (USD MILLION)

TABLE 71 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY PRODUCT, 2022-2031 (VOLUME IN UNITS)

TABLE 72 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY PRODUCT, 2022-2031 (ASP)

TABLE 73 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY ANTIGEN COMPONENT, 2022-2031 (USD MILLION)

TABLE 74 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY ANTIBODY COMPONENT, 2022-2031 (USD MILLION)

TABLE 75 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY LINKERS COMPONENT, 2022-2031 (USD MILLION)

TABLE 76 NORTH AMERICA CLEAVABLE LINKERS IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY LINKERS COMPONENT, 2022-2031 (USD MILLION)

TABLE 77 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY CYTOTOXIC PAYLOADS OR WARHEADS COMPONENT, 2022-2031 (USD MILLION)

TABLE 78 NORTH AMERICA DNA DAMAGING AGENTS IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY CYTOTOXIC PAYLOADS OR WARHEADS COMPONENT, 2022-2031 (USD MILLION)

TABLE 79 NORTH AMERICA MICROTUBULE DISRUPTING AGENTS IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY CYTOTOXIC PAYLOADS OR WARHEADS COMPONENT, 2022-2031 (USD MILLION)

TABLE 80 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY LINKER TECHNOLOGY, 2022-2031 (USD MILLION)

TABLE 81 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY CONJUGATION TECHNOLOGY, 2022-2031 (USD MILLION)

TABLE 82 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY INDICATION, 2022-2031 (USD MILLION)

TABLE 83 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY END USER, 2022-2031 (USD MILLION)

TABLE 84 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY DISTRIBUTION CHANNEL, 2022-2031 (USD MILLION)

TABLE 85 NORTH AMERICA RETAIL SALES IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY DISTRIBUTION CHANNEL, 2022-2031 (USD MILLION)

TABLE 86 U.S. ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY PRODUCT, 2022-2031 (USD MILLION)

TABLE 87 U.S. ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY PRODUCT, 2022-2031 (VOLUME IN UNITS)

TABLE 88 U.S. ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY PRODUCT, 2022-2031 (ASP)

TABLE 89 U.S. ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY ANTIGEN COMPONENT, 2022-2031 (USD MILLION)

TABLE 90 U.S. ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY ANTIBODY COMPONENT, 2022-2031 (USD MILLION)

TABLE 91 U.S. ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY LINKERS COMPONENT, 2022-2031 (USD MILLION)

TABLE 92 U.S. CLEAVABLE LINKERS IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY COMPONENT, 2022-2031 (USD MILLION)

TABLE 93 U.S. ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY CYTOTOXIC PAYLOADS OR WARHEADS COMPONENT, 2022-2031 (USD MILLION)

TABLE 94 U.S. DNA DAMAGING AGENTS IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY COMPONENT, 2022-2031 (USD MILLION)

TABLE 95 U.S. MICROTUBULE DISRUPTING AGENTS IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY COMPONENT, 2022-2031 (USD MILLION)

TABLE 96 U.S. ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY LINKER TECHNOLOGY, 2022-2031 (USD MILLION)

TABLE 97 U.S. ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY CONJUGATION TECHNOLOGY, 2022-2031 (USD MILLION)

TABLE 98 U.S. ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY INDICATION, 2022-2031 (USD MILLION)

TABLE 99 U.S. ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY END USER, 2022-2031 (USD MILLION)

TABLE 100 U.S. ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY DISTRIBUTION CHANNEL, 2022-2031 (USD MILLION)

TABLE 101 U.S. RETAIL SALES IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY DISTRIBUTION CHANNEL, 2022-2031 (USD MILLION)

TABLE 102 CANADA ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY PRODUCT, 2022-2031 (USD MILLION)

TABLE 103 CANADA ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY PRODUCT, 2022-2031 (VOLUME IN UNITS)

TABLE 104 CANADA ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY PRODUCT, 2022-2031 (ASP)

TABLE 105 CANADA ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY ANTIGEN COMPONENT, 2022-2031 (USD MILLION)

TABLE 106 CANADA ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY ANTIBODY COMPONENT, 2022-2031 (USD MILLION)

TABLE 107 CANADA ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY LINKERS COMPONENT, 2022-2031 (USD MILLION)

TABLE 108 CANADA CLEAVABLE LINKERS IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY COMPONENT, 2022-2031 (USD MILLION)

TABLE 109 CANADA ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY CYTOTOXIC PAYLOADS OR WARHEADS COMPONENT, 2022-2031 (USD MILLION)

TABLE 110 CANADA DNA DAMAGING AGENTS IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY COMPONENT, 2022-2031 (USD MILLION)

TABLE 111 CANADA MICROTUBULE DISRUPTING AGENTS IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY COMPONENT, 2022-2031 (USD MILLION)

TABLE 112 CANADA ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY LINKER TECHNOLOGY, 2022-2031 (USD MILLION)

TABLE 113 CANADA ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY CONJUGATION TECHNOLOGY, 2022-2031 (USD MILLION)

TABLE 114 CANADA ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY INDICATION, 2022-2031 (USD MILLION)

TABLE 115 CANADA ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY END USER, 2022-2031 (USD MILLION)

TABLE 116 CANADA ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY DISTRIBUTION CHANNEL, 2022-2031 (USD MILLION)

TABLE 117 CANADA RETAIL SALES IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY DISTRIBUTION CHANNEL, 2022-2031 (USD MILLION)

TABLE 118 MEXICO ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY PRODUCT, 2022-2031 (USD MILLION)

TABLE 119 MEXICO ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY PRODUCT, 2022-2031 (VOLUME IN UNITS)

TABLE 120 MEXICO ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY PRODUCT, 2022-2031 (ASP)

TABLE 121 MEXICO ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY ANTIGEN COMPONENT, 2022-2031 (USD MILLION)

TABLE 122 MEXICO ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY ANTIBODY COMPONENT, 2022-2031 (USD MILLION)

TABLE 123 MEXICO ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY LINKERS COMPONENT, 2022-2031 (USD MILLION)

TABLE 124 MEXICO CLEAVABLE LINKERS IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY COMPONENT, 2022-2031 (USD MILLION)

TABLE 125 MEXICO ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY CYTOTOXIC PAYLOADS OR WARHEADS COMPONENT, 2022-2031 (USD MILLION)

TABLE 126 MEXICO DNA DAMAGING AGENTS IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY COMPONENT, 2022-2031 (USD MILLION)

TABLE 127 MEXICO MICROTUBULE DISRUPTING AGENTS IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY COMPONENT, 2022-2031 (USD MILLION)

TABLE 128 MEXICO ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY LINKER TECHNOLOGY, 2022-2031 (USD MILLION)

TABLE 129 MEXICO ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY CONJUGATION TECHNOLOGY, 2022-2031 (USD MILLION)

TABLE 130 MEXICO ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY INDICATION, 2022-2031 (USD MILLION)

TABLE 131 MEXICO ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY END USER, 2022-2031 (USD MILLION)

TABLE 132 MEXICO ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY DISTRIBUTION CHANNEL, 2022-2031 (USD MILLION)

TABLE 133 MEXICO RETAIL SALES IN ANTIBODY DRUG CONJUGATES (ADC) MARKET, BY DISTRIBUTION CHANNEL, 2022-2031 (USD MILLION)

Lista de figuras

FIGURE 1 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET: SEGMENTATION

FIGURE 2 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET: DATA TRIANGULATION

FIGURE 3 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET: DROC ANALYSIS

FIGURE 4 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET: NORTH AMERICA VS REGIONAL MARKET ANALYSIS

FIGURE 5 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET: COMPANY RESEARCH ANALYSIS

FIGURE 6 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET: INTERVIEW DEMOGRAPHICS

FIGURE 7 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET: MARKET APPLICATION COVERAGE GRID

FIGURE 8 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET: DBMR MARKET POSITION GRID

FIGURE 9 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET: VENDOR SHARE ANALYSIS

FIGURE 10 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET: SEGMENTATION

FIGURE 11 EXECUTIVE SUMMARY

FIGURE 12 STRATEGIC DECISIONS

FIGURE 13 RISING INCIDENCE OF CANCER IS DRIVING THE GROWTH OF THE NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET FROM 2024 TO 2031

FIGURE 14 THE PRODUCT SEGMENT IS EXPECTED TO ACCOUNT FOR THE LARGEST SHARE OF THE NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET IN 2024 AND 2031

FIGURE 15 DROC

FIGURE 16 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET: BY PRODUCT, 2023

FIGURE 17 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET: BY PRODUCT, 2024-2031 (USD MILLION)

FIGURE 18 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET: BY PRODUCT, CAGR (2024-2031)

FIGURE 19 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET: BY PRODUCT, LIFELINE CURVE

FIGURE 20 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET: BY ANTIGEN COMPONENT, 2023

FIGURE 21 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET: BY ANTIGEN COMPONENT, 2024-2031 (USD MILLION)

FIGURE 22 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET: BY ANTIGEN COMPONENT, CAGR (2024-2031)

FIGURE 23 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET: BY ANTIGEN COMPONENT, LIFELINE CURVE

FIGURE 24 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET: BY ANTIBODY COMPONENT, 2023

FIGURE 25 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET: BY ANTIBODY COMPONENT, 2024-2031 (USD MILLION)

FIGURE 26 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET: BY ANTIBODY COMPONENT, CAGR (2024-2031)

FIGURE 27 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET: BY ANTIBODY COMPONENT, LIFELINE CURVE

FIGURE 28 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET: BY LINKERS COMPONENT, 2023

FIGURE 29 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET: BY LINKERS COMPONENT, 2024-2031 (USD MILLION)

FIGURE 30 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET: BY LINKERS COMPONENT, CAGR (2024-2031)

FIGURE 31 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET: BY LINKERS COMPONENT, LIFELINE CURVE

FIGURE 32 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET: BY CYTOTOXIC PAYLOADS OR WARHEADS COMPONENT, 2023

FIGURE 33 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET: BY CYTOTOXIC PAYLOADS OR WARHEADS COMPONENT, 2024-2031 (USD MILLION)

FIGURE 34 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET: BY CYTOTOXIC PAYLOADS OR WARHEADS COMPONENT, CAGR (2024-2031)

FIGURE 35 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET: BY CYTOTOXIC PAYLOADS OR WARHEADS COMPONENT, LIFELINE CURVE

FIGURE 36 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET: BY LINKER TECHNOLOGY, 2023

FIGURE 37 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET: BY LINKER TECHNOLOGY, 2024-2031 (USD MILLION)

FIGURE 38 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET: BY LINKER TECHNOLOGY, CAGR (2024-2031)

FIGURE 39 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET: BY LINKER TECHNOLOGY, LIFELINE CURVE

FIGURE 40 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET: BY CONJUGATION TECHNOLOGY, 2023

FIGURE 41 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET: BY CONJUGATION TECHNOLOGY, 2024-2031 (USD MILLION)

FIGURE 42 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET: BY CONJUGATION TECHNOLOGY, CAGR (2024-2031)

FIGURE 43 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET: BY CONJUGATION TECHNOLOGY, LIFELINE CURVE

FIGURE 44 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET: BY INDICATION, 2023

FIGURE 45 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET: BY INDICATION, 2024-2031 (USD MILLION)

FIGURE 46 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET: BY INDICATION, CAGR (2024-2031)

FIGURE 47 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET: BY INDICATION, LIFELINE CURVE

FIGURE 48 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET: BY END USER, 2023

FIGURE 49 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET: BY END USER, 2024-2031 (USD MILLION)

FIGURE 50 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET: BY END USER, CAGR (2024-2031)

FIGURE 51 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET: BY END USER, LIFELINE CURVE

FIGURE 52 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET: BY DISTRIBUTION CHANNEL, 2023

FIGURE 53 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET: BY DISTRIBUTION CHANNEL, 2024-2031 (USD MILLION)

FIGURE 54 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET: BY DISTRIBUTION CHANNEL, CAGR (2024-2031)

FIGURE 55 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET: BY DISTRIBUTION CHANNEL, LIFELINE CURVE

FIGURE 56 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC) MARKET: SNAPSHOT (2023)

FIGURE 57 NORTH AMERICA ANTIBODY DRUG CONJUGATES (ADC): COMPANY SHARE 2023 (%)

Metodología de investigación

La recopilación de datos y el análisis del año base se realizan utilizando módulos de recopilación de datos con muestras de gran tamaño. La etapa incluye la obtención de información de mercado o datos relacionados a través de varias fuentes y estrategias. Incluye el examen y la planificación de todos los datos adquiridos del pasado con antelación. Asimismo, abarca el examen de las inconsistencias de información observadas en diferentes fuentes de información. Los datos de mercado se analizan y estiman utilizando modelos estadísticos y coherentes de mercado. Además, el análisis de la participación de mercado y el análisis de tendencias clave son los principales factores de éxito en el informe de mercado. Para obtener más información, solicite una llamada de un analista o envíe su consulta.

La metodología de investigación clave utilizada por el equipo de investigación de DBMR es la triangulación de datos, que implica la extracción de datos, el análisis del impacto de las variables de datos en el mercado y la validación primaria (experto en la industria). Los modelos de datos incluyen cuadrícula de posicionamiento de proveedores, análisis de línea de tiempo de mercado, descripción general y guía del mercado, cuadrícula de posicionamiento de la empresa, análisis de patentes, análisis de precios, análisis de participación de mercado de la empresa, estándares de medición, análisis global versus regional y de participación de proveedores. Para obtener más información sobre la metodología de investigación, envíe una consulta para hablar con nuestros expertos de la industria.

Personalización disponible

Data Bridge Market Research es líder en investigación formativa avanzada. Nos enorgullecemos de brindar servicios a nuestros clientes existentes y nuevos con datos y análisis que coinciden y se adaptan a sus objetivos. El informe se puede personalizar para incluir análisis de tendencias de precios de marcas objetivo, comprensión del mercado de países adicionales (solicite la lista de países), datos de resultados de ensayos clínicos, revisión de literatura, análisis de mercado renovado y base de productos. El análisis de mercado de competidores objetivo se puede analizar desde análisis basados en tecnología hasta estrategias de cartera de mercado. Podemos agregar tantos competidores sobre los que necesite datos en el formato y estilo de datos que esté buscando. Nuestro equipo de analistas también puede proporcionarle datos en archivos de Excel sin procesar, tablas dinámicas (libro de datos) o puede ayudarlo a crear presentaciones a partir de los conjuntos de datos disponibles en el informe.