North America Cereals Market

Tamaño del mercado en miles de millones de dólares

Tasa de crecimiento anual compuesta (CAGR) :

%

USD

38.96 Billion

USD

75.76 Billion

2024

2032

USD

38.96 Billion

USD

75.76 Billion

2024

2032

| 2025 –2032 | |

| USD 38.96 Billion | |

| USD 75.76 Billion | |

|

|

|

|

Segmentación del mercado de cereales en Norteamérica, por tipo de producto (trigo, arroz, maíz, cebada, avena, centeno, sorgo, mijo, quinua, trigo sarraceno, triticale, fonio, teff, amaranto, kamut y otros), presentación del producto (granos integrales, harina, copos, laminados, inflados, molidos, triturados, almidón, salvado, germen y otros), nivel de procesamiento (fortificado, descascarillado, pulido, precocido, mezclado, instantáneo, germinado, tostado, extruido, parcialmente cocido, micronizado, crudo, completamente cocido, al vapor, sazonado, endulzado, recubierto y otros), formato de consumo (con leche o yogur, barritas para llevar, gachas, snack seco, snack packs, listo para cocinar, listo para calentar, para mezclar Ingrediente, con infusión de bebidas y otros), Categoría de producto (Ingredientes de panadería (mezclas de harina/grano), Cereales para el desayuno, Materia prima/alimento animal, Snacks de cereales, Mezclas de cereales instantáneos, Cereales para bebés, Kits de comida a base de cereales, Insumos para elaboración de cerveza/destilación y otros), Naturaleza (Convencional y orgánico), Categoría (A BASE DE OMG y con certificación SIN OMG), Beneficios funcionales (Fortificado con vitaminas, Alto en fibra, Bajo en azúcar/sin azúcar, Alto en proteínas, Sin gluten, Saludable para el corazón, Mejorado con probióticos/prebióticos, Reductor de colesterol, Bajo índice glucémico, Enriquecido con omega-3, Bajo en grasa, Sin alérgenos, Alto en hierro, Bajo en sal/sin sal, Apto para paleo, Apto para keto, Certificado vegano y otros) Vida útil (Largo plazo (Estable en almacenamiento a temperatura ambiente), Mediano plazo y Corto plazo (Perecedero)), Empaque (Caja, bolsa, sobre, sobre/paquete, saco (a granel), frasco, tetrapack/cartón aséptico, bidón, tambor, embalaje ecológico y otros), tamaño del embalaje (envases pequeños (51 g–250 g), envases medianos (251 g–500 g), envases grandes (501 g–1 kg), envases individuales (menos de 50 g), envases extra grandes (1,1 kg–2,5 kg) y envases a granel (más de 2,5 kg)), rango de precios (económico (hasta USD 2,49), gama media (USD 2,50–6,99) y premium (USD 7,00 y más)), canal de distribución (B2B y B2C): tendencias de la industria y pronóstico hasta 2032

Tamaño del mercado de cereales

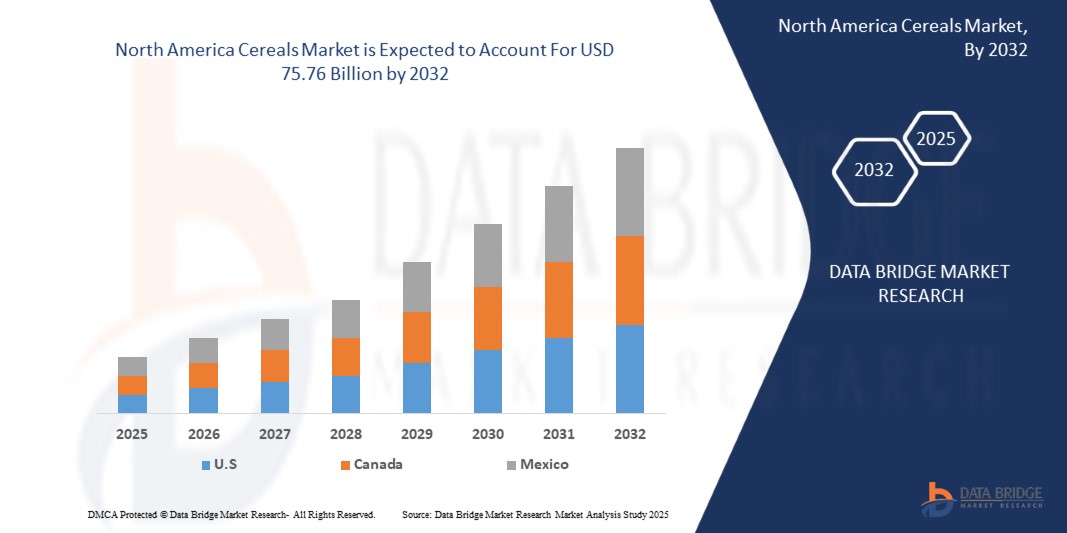

- El tamaño del mercado de cereales de América del Norte se valoró en USD 38,96 mil millones en 2024 y se espera que alcance los USD 75,76 mil millones para 2032 , con una CAGR del 8,8% durante el período de pronóstico.

- El crecimiento del mercado está impulsado por factores como la creciente demanda de opciones de desayuno convenientes y nutritivas, la creciente conciencia de la salud entre los consumidores, la innovación en las formulaciones de cereales y la expansión de la disponibilidad a través de canales minoristas en línea.

- Además, la evolución de las preferencias de los consumidores por alimentos nutritivos y funcionales, junto con la expansión de la urbanización y la creciente penetración del comercio minorista en línea, están acelerando la adopción de productos de cereales, impulsando así significativamente el crecimiento de la industria.

Análisis del mercado de cereales

- El mercado de cereales representa un segmento clave dentro de la industria agroalimentaria de Norteamérica, que abarca productos listos para consumir y calientes. Estos productos se consumen ampliamente como opciones de desayuno prácticas y nutritivas que se adaptan a los estilos de vida modernos y ajetreados. El mercado incluye una amplia gama de productos elaborados con trigo, avena, maíz, arroz y cebada, adaptados a las diversas necesidades de los consumidores, incluyendo preferencias saludables, orgánicas y sin gluten.

- Los fabricantes de cereales innovan cada vez más con variantes ricas en proteínas, fortificadas y de origen vegetal para adaptarse a las tendencias de salud y los cambios en la alimentación en Norteamérica. Estos avances están ampliando el alcance del mercado de cereales hacia categorías de alimentos funcionales, especialmente en las regiones desarrolladas, donde los consumidores priorizan las etiquetas limpias y el valor nutricional. La creciente tendencia de los sustitutos de comidas y los snacks para llevar impulsa aún más el crecimiento del mercado.

- Estados Unidos dominó el mercado de cereales en 2024 y se prevé que sea el país con mayor crecimiento en el mercado, gracias a sus sólidos patrones de consumo, la fidelidad a las marcas y la presencia de empresas consolidadas como Kellogg's, General Mills y Post Holdings. La región también se beneficia de una infraestructura minorista consolidada y una alta concienciación de los consumidores sobre la salud y el bienestar.

- Se prevé que el segmento de trigo domine el mercado de cereales con la mayor participación en 2025, gracias a su conveniencia, estabilidad de almacenamiento y amplia disponibilidad. Este segmento desempeña un papel crucial en la formación de los hábitos de desayuno del consumidor y ofrece valor a través de opciones fortificadas, ricas en sabor y específicas para cada dieta, que satisfacen diversas necesidades nutricionales.

Alcance del informe y segmentación del mercado de cereales

|

Atributos |

Mercado de cereales: Perspectivas clave del mercado |

|

Segmentos cubiertos |

|

|

Países cubiertos |

América del norte

|

|

Actores clave del mercado |

|

|

Oportunidades de mercado |

|

|

Conjuntos de información de datos de valor añadido |

Además de los conocimientos sobre escenarios de mercado como valor de mercado, tasa de crecimiento, segmentación, cobertura geográfica y actores principales, los informes de mercado seleccionados por Data Bridge Market Research también incluyen un análisis profundo de expertos, producción y capacidad por empresa representadas geográficamente, diseños de red de distribuidores y socios, análisis detallado y actualizado de tendencias de precios y análisis deficitario de la cadena de suministro y la demanda. |

Tendencias del mercado de cereales

“Innovación en Cereales Funcionales y Nutrición Personalizada”

- El mercado de cereales de América del Norte está experimentando un cambio fundamental con la creciente demanda de cereales funcionales y nutrición personalizada adaptada a los objetivos de salud y las preferencias dietéticas del consumidor.

- Esta tendencia está impulsando a los fabricantes a reformular los cereales tradicionales incorporando ingredientes con beneficios específicos para la salud, como alto contenido de fibra, apoyo inmunológico, salud cardíaca y mejor digestión.

- Por ejemplo, las principales marcas de cereales están introduciendo productos enriquecidos con superalimentos (semillas de chía, semillas de lino), probióticos, prebióticos y adaptógenos como ashwagandha y maca para atraer a los consumidores centrados en el bienestar.

- Este cambio refleja la creciente conciencia en torno a la salud preventiva y la preferencia por alimentos de etiqueta limpia y ricos en nutrientes, posicionando a los cereales funcionales como componentes esenciales de las dietas modernas.

Dinámica del mercado de cereales

Conductor

Creciente demanda de opciones alimentarias convenientes y nutritivas

- Los estilos de vida urbanos se están volviendo cada vez más agitados, lo que provoca un aumento en la demanda de soluciones de desayuno rápidas, nutritivas y fáciles de preparar.

- Los productos de cereales satisfacen eficazmente esta necesidad debido a su conveniencia, larga vida útil, diversos perfiles nutricionales y amplia disponibilidad en los canales minoristas modernos y tradicionales.

- Las opciones de cereales listos para comer e instantáneos permiten a los consumidores ahorrar tiempo y al mismo tiempo garantizar una ingesta equilibrada de nutrientes esenciales como fibra, vitaminas y minerales.

- Esta creciente preferencia por opciones de alimentos convenientes y saludables está impulsando una demanda sostenida de cereales en varios grupos demográficos, especialmente profesionales que trabajan, estudiantes y familias preocupadas por la salud.

- En abril de 2024, según un informe de FoodNavigator, Kellogg's se asoció con una empresa líder en ciencia nutricional para aprovechar los datos de salud del consumidor y las herramientas de inteligencia artificial para desarrollar mezclas de cereales personalizadas. Mediante el análisis de millones de datos relacionados con hábitos alimenticios, preferencias y condiciones de salud, Kellogg's presentó una línea de cereales personalizados diseñados para apoyar la salud intestinal, el bienestar cardiovascular y los niveles de energía. Esta iniciativa refleja la creciente demanda de soluciones de cereales funcionales basadas en datos, diseñadas para una nutrición personalizada.

- Estas innovaciones subrayan cómo las marcas están adoptando la transformación digital y el análisis de salud para impulsar la innovación de productos y mejorar la participación del consumidor, lo que en última instancia impulsa un crecimiento sostenido del mercado en todas las categorías de cereales de América del Norte.

Restricción/Desafío

Preocupaciones de salud sobre el contenido de azúcar en los cereales para el desayuno

- El alto coste de obtener materias primas de primera calidad y desarrollar cereales funcionales, orgánicos o personalizados plantea desafíos importantes, especialmente para los pequeños y medianos fabricantes (PYME).

- Estos costos incluyen la adquisición de ingredientes especializados (p. ej., superalimentos, probióticos), tecnologías de procesamiento avanzadas, el cumplimiento de estándares de etiquetado limpio o certificación sanitaria, y la comercialización para segmentos nicho de salud. Muchos pequeños productores de cereales carecen de los recursos financieros o la capacidad de I+D para competir con las marcas norteamericanas consolidadas, lo que ralentiza la innovación y limita su alcance en el mercado.

- En octubre de 2023, un informe de AgriBusiness Review destacó que el costo de lanzar líneas de productos de cereales funcionales u orgánicos va mucho más allá del abastecimiento de materias primas. Incluye inversión en maquinaria especializada, I+D para la mejora nutricional, innovación en envases, certificación (como la de productos orgánicos o sin gluten) y educación del consumidor. Estos gastos acumulados suelen ser inmanejables para las pequeñas marcas que buscan entrar en el segmento de cereales saludables.

- La limitada capacidad financiera y la infraestructura tecnológica obligan a muchos pequeños y medianos productores de cereales a retrasar o renunciar al desarrollo de estos productos, lo que limita su capacidad para competir en categorías premium y funcionales. Este obstáculo financiero frena significativamente la diversificación del mercado y la innovación en la industria cerealera.

Alcance del mercado de cereales

El mercado está segmentado en trece segmentos notables según el tipo de producto, forma del producto, nivel de procesamiento, formato de consumo, categoría del producto, naturaleza, categoría, beneficios funcionales, vida útil, empaque, tamaño del empaque, rango de precios y canal de distribución.

- Por tipo de producto

Según el tipo de producto, el mercado de cereales se segmenta en trigo, arroz, maíz, cebada, avena, centeno, sorgo, mijo, quinua, trigo sarraceno, triticale, fonio, teff, amaranto, kamut, entre otros. Se prevé que el trigo y el maíz dominen la cuota de mercado en 2025 y sean el segmento de mayor crecimiento gracias a su disponibilidad, asequibilidad y amplio uso en las industrias alimentaria y de piensos en Norteamérica. Se prevé que la creciente demanda de granos antiguos como la quinua y el amaranto impulse el crecimiento de los segmentos de cereales especiales y saludables durante el período de pronóstico.

- Por forma de producto

Según la presentación del producto, el mercado de cereales se segmenta en granos integrales, harina, copos, laminados, inflados, molidos, partidos, almidón, salvado, germen y otros. Se prevé que los granos integrales dominen la cuota de mercado en 2025 y sean el segmento de mayor crecimiento, impulsado por la creciente concienciación sobre las dietas ricas en fibra y la preferencia por las etiquetas limpias. Se prevé un crecimiento constante de la harina y el salvado gracias a su uso en panadería y alimentos saludables.

- Por nivel de procesamiento

Según el nivel de procesamiento, el mercado de cereales se segmenta en fortificados, descascarillados, pulidos, precocidos, mezclados, instantáneos, germinados, tostados, extruidos, parcialmente cocidos, micronizados, crudos, totalmente cocidos, al vapor, sazonados, endulzados, recubiertos, entre otros. Se espera que los fortificados dominen la cuota de mercado en 2025 y se prevé que sean el segmento de mayor crecimiento gracias a sus beneficios nutricionales adicionales. Por otro lado, los formatos instantáneos y precocidos impulsan la demanda de soluciones de alimentación rápida entre las poblaciones urbanas.

- Por formato de consumo

Según el formato de consumo, el mercado de cereales se segmenta en: cereales para comer con cuchara con leche/yogur, barritas para llevar, gachas, snacks secos, snacks en envases, listos para cocinar, listos para calentar, con ingredientes para mezclar, con infusión para bebidas, entre otros. Se espera que los cereales para comer con cuchara dominen la cuota de mercado en 2025 y se prevé que sean el segmento de mayor crecimiento debido a su uso convencional, mientras que se proyecta que los cereales listos para cocinar y los snacks en envases experimenten un rápido crecimiento gracias a su portabilidad y comodidad.

- Por categoría de producto

Según la categoría de producto, el mercado de cereales se segmenta en ingredientes de panadería (mezclas de harina y granos), cereales para el desayuno, pienso para animales, snacks de cereales, mezclas de cereales instantáneos, cereales infantiles, kits de comida a base de cereales, insumos para la elaboración de cerveza y destilación, entre otros. Se prevé que el desayuno domine la cuota de mercado en 2025 y sea el segmento de mayor crecimiento gracias a su consumo generalizado. Por otro lado, se prevé que los snacks de cereales y los cereales infantiles crezcan rápidamente debido a los cambios en los hábitos alimentarios y a una crianza centrada en la salud.

- Por naturaleza

El mercado de cereales se segmenta en convencional y orgánico, basándose en su naturaleza. Los cereales convencionales predominan en volumen debido a su asequibilidad y a las cadenas de suministro consolidadas.

Se proyecta que los cereales orgánicos exhibirán el crecimiento más rápido durante 2025-2032, impulsado por la creciente demanda de los consumidores de productos libres de pesticidas y de etiqueta limpia.

- Por categoría

Según la categoría, el mercado de cereales se segmenta en cereales con certificación de OGM y cereales sin certificación de OGM. Se espera que el segmento sin certificación de OGM domine la cuota de mercado en 2025 y sea el de mayor crecimiento gracias a la creciente concienciación y preferencia de los consumidores por los granos de origen natural, especialmente en Norteamérica y Europa.

- Por beneficios funcionales

En función de sus beneficios funcionales, el mercado de cereales se segmenta en: fortificados con vitaminas, ricos en fibra, bajos en azúcar o sin azúcar, ricos en proteínas, sin gluten, cardiosaludables, enriquecidos con probióticos/prebióticos, reductores de colesterol, de bajo índice glucémico, enriquecidos con omega-3, bajos en grasa, sin alérgenos, ricos en hierro, bajos en sal o sin sal, aptos para dietas paleo, aptos para dietas keto, con certificación vegana, entre otros. Se espera que los cereales ricos en fibra y cardiosaludables dominen la cuota de mercado en 2025 y se prevé que sean el segmento de mayor crecimiento gracias a la mayor atención a la salud preventiva y al control de peso.

- Por vida útil

Según su vida útil, el mercado de cereales se segmenta en largo plazo (perecederos), mediano plazo y corto plazo. Se espera que los perecederos dominen la cuota de mercado en 2025 y se prevé que sean el segmento de mayor crecimiento gracias a su durabilidad y ventajas logísticas, especialmente en los mercados minoristas y de exportación.

- Por embalaje

En cuanto al envasado, el mercado de cereales se segmenta en cajas, bolsas, sobres, sacos (a granel), tarros, envases Tetra Pack/cartón aséptico, bidones, bidones, envases ecológicos y otros. Se prevé que las cajas y bolsas dominen la cuota de mercado en 2025 y se prevé que sean el segmento de mayor crecimiento gracias a las iniciativas de sostenibilidad y a la creciente demanda de soluciones de envasado prácticas, sostenibles y rentables. La preferencia de los consumidores por formatos resellables, ligeros y ecológicos impulsa el crecimiento, especialmente en los sectores de alimentación, cuidado personal y comercio electrónico, centrados en la frescura y la reducción de residuos.

- Por tamaño de embalaje

Según el tamaño del envase, el mercado de cereales se segmenta en paquetes pequeños (51 g–250 g), paquetes medianos (251 g–500 g), paquetes grandes (501 g–1 kg), paquetes individuales (menos de 50 g), paquetes extragrandes (1,1 kg–2,5 kg) y paquetes a granel (más de 2,5 kg). Se prevé que los paquetes pequeños y medianos dominen la cuota de mercado en 2025 y se prevé que sean el segmento de mayor crecimiento gracias a su asequibilidad y a su idoneidad para hogares unifamiliares. Los paquetes a granel son comunes en las ventas B2B e institucionales.

- Por rango de precio

Según el rango de precios, el mercado de cereales se segmenta en económico (hasta USD 2,49), gama media (USD 2,50-6,99) y premium (USD 7,00 y más). Se espera que el segmento de gama media domine la cuota de mercado en 2025 y sea el de mayor crecimiento gracias a su equilibrio entre asequibilidad y calidad, mientras que los cereales premium están ganando terreno en los mercados urbanos con el aumento de la renta disponible.

- Por canal de distribución

Según el canal de distribución, el mercado de cereales se segmenta en B2B y B2C. Se prevé que el B2C domine la cuota de mercado en 2025 y sea el segmento de mayor crecimiento en las ventas a través de supermercados, tiendas de conveniencia y plataformas en línea, mientras que el segmento B2B está impulsado por los servicios de alimentación, el suministro institucional y el uso industrial.

Análisis regional del mercado de cereales

- América del Norte dominó el mercado de cereales con la mayor participación en los ingresos, un 30,11 %, en 2024, impulsada por un alto consumo de cereales listos para comer, una fuerte presencia de marca y una amplia disponibilidad en los formatos minoristas modernos.

- La región se beneficia de una industria de procesamiento de alimentos consolidada, una creciente demanda de cereales orgánicos y fortificados, y la innovación continua de empresas clave como Kellogg's, General Mills y Post Holdings. Además, la creciente preferencia de los consumidores por opciones de desayuno prácticas y saludables consolida aún más el liderazgo de Norteamérica en el mercado.

Perspectivas del mercado de cereales de EE. UU.

El mercado estadounidense de cereales captó la mayor participación en ingresos, con más del 79,66%, en Norteamérica en 2025, impulsado por el alto consumo per cápita de cereales, la fidelidad a la marca y una sólida red minorista. Grandes empresas como General Mills, Kellogg's, Post Holdings y Quaker (PepsiCo) dominan el mercado con una amplia gama de cereales listos para consumir y funcionales. La demanda de cereales orgánicos, ricos en fibra y enriquecidos con proteínas sigue creciendo, lo que refleja la evolución de las tendencias en salud y bienestar.

Perspectivas del mercado de cereales de Canadá

El mercado estadounidense de cereales captó la mayor participación en los ingresos, con más del 79,66 %, en Norteamérica en 2025, lo que impulsó la creciente demanda de opciones de desayuno nutritivas y prácticas, incluyendo variedades ricas en proteínas, sin gluten y orgánicas. Las tendencias saludables, las diversas preferencias multiculturales y la innovación en los segmentos de cereales listos para comer y calientes impulsan un crecimiento sostenido del mercado.

Cuota de mercado de los cereales

El mercado de cereales está liderado principalmente por empresas bien establecidas, entre las que se incluyen:

- General Mills Inc. (EE. UU.)

- WK Kellogg Co (EE. UU.)

- PepsiCo (EE. UU.)

- Post Holdings, Inc. (EE. UU.)

- The Quaker Oats Company (EE. UU.)

- El Grupo Celestial Hain (EE. UU.)

- B&G Foods, Inc. (EE. UU.)

- Panadería de Bárbara (EE. UU.)

- Camino de la Naturaleza (Canadá)

- Kashi LLC (EE. UU.)

- Alimentos naturales Bob's Red Mill (EE. UU.)

- Siete domingos (EE. UU.)

- El Paladar de Plata (EE. UU.)

Últimos avances en el mercado de cereales de América del Norte

- En marzo de 2025 , General Mills lanzó una nueva línea de cereales de desayuno ricos en proteínas bajo su marca "Nature Valley", dirigida a consumidores preocupados por su salud y entusiastas del fitness. El producto incluye variantes fortificadas con proteína de suero, fibra y cero azúcares añadidos, en línea con la creciente demanda de alimentos funcionales.

- En enero de 2025 , Kellogg's anunció su expansión estratégica al Sudeste Asiático con una nueva planta de fabricación en Vietnam para satisfacer la creciente demanda regional de soluciones de desayuno convenientes. La planta producirá una variedad de cereales adaptados a los gustos locales, incluyendo opciones bajas en azúcar y de origen vegetal.

- En octubre de 2024 , Nestlé se asoció con Danone y una startup de tecnología sanitaria para desarrollar conjuntamente una plataforma de nutrición personalizada. Esta plataforma utiliza datos dietéticos de los consumidores para recomendar productos de cereales ricos en nutrientes específicos como omega-3, fibra y hierro, marcando el comienzo de una nueva era de nutrición de precisión en la categoría de desayunos.

- En abril de 2025 , Post Holdings presentó un embalaje sostenible para su línea de cereales "Honey Bunches of Oats". Los nuevos envases reciclables y biodegradables respaldan el compromiso de la empresa de reducir el uso de plástico en un 50 % para 2030 y atienden a los consumidores con conciencia ecológica.

- En febrero de 2025 , la marca "Saffola" de Marico introdujo cereales a base de mijo en India, bajo su línea "Healthy Crunch". El lanzamiento se alinea con la iniciativa del Año Internacional del Mijo y responde a la creciente popularidad de los cereales ancestrales en las fórmulas modernas para el desayuno.

SKU-

Obtenga acceso en línea al informe sobre la primera nube de inteligencia de mercado del mundo

- Panel de análisis de datos interactivo

- Panel de análisis de empresas para oportunidades con alto potencial de crecimiento

- Acceso de analista de investigación para personalización y consultas

- Análisis de la competencia con panel interactivo

- Últimas noticias, actualizaciones y análisis de tendencias

- Aproveche el poder del análisis de referencia para un seguimiento integral de la competencia

Tabla de contenido

1 INTRODUCTION

1.1 OBJECTIVES OF THE STUDY

1.2 MARKET DEFINITION

1.3 OVERVIEW

1.4 LIMITATIONS

1.5 MARKETS COVERED

2 MARKET SEGMENTATION

2.1 MARKETS COVERED

2.2 GEOGRAPHICAL SCOPE

2.3 YEARS CONSIDERED FOR THE STUDY

2.4 CURRENCY AND PRICING

2.5 DBMR TRIPOD DATA VALIDATION MODEL

2.6 MULTIVARIATE MODELING

2.7 PRIMARY INTERVIEWS WITH KEY OPINION LEADERS

2.8 DBMR MARKET POSITION GRID

2.9 DBMR VENDOR SHARE ANALYSIS

2.1 SECONDARY SOURCES

2.11 ASSUMPTIONS

3 EXECUTIVE SUMMARY

4 PREMIUM INSIGHTS

4.1 PORTERS FIVE FORCES:-

4.1.1 INTENSITY OF COMPETITIVE RIVALRY (HIGH)

4.1.2 BARGAINING POWER OF BUYERS/CONSUMERS (HIGH)

4.1.3 THREAT OF NEW ENTRANTS (LOW TO MODERATE)

4.1.4 THREAT OF SUBSTITUTE PRODUCTS (MODERATE TO HIGH)

4.1.5 BARGAINING POWER OF SUPPLIERS (MODERATE)

4.2 BRAND OUTLOOK

4.2.1 COMPARATIVE BRAND ANALYSIS

4.2.2 PRODUCT AND BRAND OVERVIEW

4.3 GROWTH STRATEGIES ADOPTED BY KEY MARKET PLAYERS:

4.4 FACTORS INFLUENCING PURCHASING DECISION OF END-USERS

4.5 IMPACT OF ECONOMIC SLOWDOWN ON MARKET

4.5.1 IMPACT ON PRICE

4.5.2 IMPACT ON SUPPLY CHAIN

4.5.3 IMPACT ON SHIPMENT

4.5.4 IMPACT ON COMPANY’S STRATEGIC DECISIONS

4.6 REGULATORY FRAMEWORK AND GUIDELINES

4.7 VALUE CHAIN

4.7.1 NORTH AMERICA CEREALS MARKET VALUE CHAIN

4.7.2 PRODUCTION:

4.7.3 PROCESSING:

4.7.4 MARKETING/DISTRIBUTION:

4.7.5 BUYERS:

4.8 SUPPLY CHAIN ANALYSIS

4.9 COST ANALYSIS BREAKDOWN

4.1 PROFIT MARGINS SCENARIO

4.11 INNOVATION TRACKER AND STRATEGIC ANALYSIS

4.11.1 MAJOR DEALS AND STRATEGIC ALLIANCES ANALYSIS

4.11.1.1 JOINT VENTURES

4.11.1.2 MERGERS AND ACQUISITIONS

4.11.1.3 LICENSING AND PARTNERSHIP

4.11.1.4 TECHNOLOGY COLLABORATIONS

4.11.1.5 STRATEGIC DIVESTMENTS

4.12 PRICING ANALYSIS

4.13 PATENT ANALYSIS

4.13.1 PATENT QUALITY AND STRENGTH

4.13.2 PATENT FAMILIES

4.13.3 NUMBER OF INTERNATIONAL PATENT FAMILIES BY PUBLICATION YEAR

4.13.4 LICENSING AND COLLABORATIONS

4.13.5 COMPANY PATENT LANDSCAPE

4.13.6 REGION PATENT LANDSCAPE

4.14 IP STRATEGY AND MANAGEMENT

4.14.1 PATENT ANALYSIS

4.14.2 PROFIT MARGINS SCENARIO

4.15 IMPACT OF ECONOMIC SLOWDOWN ON THE NORTH AMERICA CEREALS MARKET

4.15.1 IMPACT ON PRICES

4.15.2 IMPACT ON SUPPLY CHAIN

4.15.3 IMPACT ON SHIPMENT

4.15.4 IMPACT ON DEMAND

4.15.5 IMPACT ON STRATEGIC DECISIONS

4.16 SUPPLY CHAIN ANALYSIS

4.16.1 OVERVIEW

4.16.2 TYPES OF LOGISTICS COSTS INVOLVED

4.16.3 FACTORS INFLUENCING EACH COST TYPE

4.16.4 STRATEGIES TO MINIMIZE LOGISTIC COSTS

4.16.5 IMPORTANCE OF LOGISTICS SERVICE PROVIDERS

4.17 INDUSTRY ECOSYSTEM ANALYSIS

4.17.1 PROMINENT COMPANIES

4.17.2 SMALL & MEDIUM SIZE COMPANIES

4.17.3 END USERS

4.18 PRODUCTION CONSUMPTION ANALYSIS

4.19 RAW MATERIAL SOURCING ANALYSIS (NORTH AMERICA CEREALS MARKET)

4.2 OVERVIEW OF TECHNOLOGICAL INNOVATIONS

4.20.1 OVERVIEW:

4.21 TARIFFS & IMPACT ON THE MARKET

4.21.1 CURRENT TARIFF RATE (S) IN TOP-5 COUNTRY MARKETS

4.21.2 OUTLOOK: LOCAL PRODUCTION V/S IMPORT RELIANCE

4.21.3 VENDOR SELECTION CRITERIA DYNAMICS

4.21.4 IMPACT ON SUPPLY CHAIN

4.21.4.1 RAW MATERIAL PROCUREMENT

4.21.4.2 MANUFACTURING AND PRODUCTION

4.21.4.3 LOGISTICS AND DISTRIBUTION

4.21.4.4 PRICE PITCHING AND POSITION OF MARKET

4.21.5 INDUSTRY PARTICIPANTS: PROACTIVE MOVES

4.21.5.1 SUPPLY CHAIN OPTIMIZATION

4.21.5.2 JOINT VENTURE ESTABLISHMENTS

4.21.6 IMPACT ON PRICES

4.21.7 REGULATORY INCLINATION

4.21.7.1 GEOPOLITICAL SITUATION

4.21.7.2 TRADE PARTNERSHIPS BETWEEN THE COUNTRIES

4.21.8 FREE TRADE AGREEMENTS

4.21.9 ALLIANCES ESTABLISHMENTS

4.21.10 STATUS ACCREDITATION (INCLUDING MFTN)

4.21.11 DOMESTIC COURSE OF CORRECTION

4.21.12 INCENTIVE SCHEMES TO BOOST PRODUCTION OUTPUTS

4.21.13 ESTABLISHMENT OF SPECIAL ECONOMIC ZONES/INDUSTRIAL PARKS

5 MARKET OVERVIEW

5.1 DRIVERS

5.1.1 RISING DEMAND FOR NUTRITIONAL AND FUNCTIONAL FOODS

5.1.2 URBANIZATION AND CHANGING LIFESTYLES BOOSTING READY-TO-EAT CEREALS

5.1.3 SURGE OF PLANT‑BASED AND FUNCTIONAL INGREDIENTS DRIVEN BY HEALTH & ENVIRONMENTAL CONCERNS

5.2 RESTRAINTS

5.2.1 FLUCTUATING RAW MATERIAL PRICES AND CLIMATE RISKS

5.2.2 GROWING CRITICISM OVER ADDED SUGAR AND PROCESSING

5.3 OPPORTUNITIES

5.3.1 CONSUMERS ARE INCREASINGLY CHOOSING HIGH-FIBER, LOW-SUGAR, AND ORGANIC CEREALS

5.3.2 THE RISING SHIFT TOWARD PLANT-BASED DIETARY PATTERNS INFLUENCING CONSUMER PREFERENCES.

5.3.3 ONLINE GROCERY ENABLING CEREAL BRANDS TO SELL DIRECTLY, GATHER CONSUMER DATA, AND OFFER SUBSCRIPTIONS

5.4 CHALLENGES

5.4.1 SIGNIFICANT HURDLES FOR SUPPLY CHAINS DUE TO LOGISTICS DISRUPTIONS, COMPLEX REGULATIONS, AND INEFFICIENT DISTRIBUTION NETWORKS

5.4.2 INCREASED COMPETITION FROM ALTERNATIVES LIKE GRANOLA, PROTEIN BARS, SMOOTHIES, YOGURT, AND ETHNIC BREAKFASTS

6 NORTH AMERICA CEREALS MARKET, BY CEREAL TYPE

6.1 OVERVIEW

6.2 WHEAT

6.2.1 WHEAT, BY TYPE

6.3 RICE

6.3.1 RICE, BY TYPE

6.4 MAIZE(CORN)

6.4.1 MAIZE(CORN), BY TYPE

6.5 BARLEY

6.5.1 BARLEY, BY TYPE

6.6 OATS

6.6.1 OATS, BY TYPE

6.7 RYE

6.7.1 RYE, BY TYPE

6.8 SORGHUM

6.8.1 SORGHUM, BY TYPE

6.9 MILLET

6.9.1 MILLET, BY TYPE

6.1 QUINOA

6.10.1 QUINOA, BY TYPE

6.11 BUCKWHEAT

6.12 TRITICALE

6.13 FONIO

6.14 TEFF

6.15 AMARANTH

6.16 KAMUT

6.17 OTHERS

7 NORTH AMERICA CEREALS MARKET, PRODUCT FORM

7.1 OVERVIEW

7.2 WHOLE GRAINS

7.3 FLOUR

7.4 FLAKED GRAINS

7.5 ROLLED GRAINS

7.6 PUFFED GRAINS

7.7 GROUND MEAL

7.8 CRACKED GRAINS

7.9 STARCH

7.1 BRAN

7.11 GERM

7.12 OTHERS

8 NORTH AMERICA CEREALS MARKET, BY PROCESSING LEVEL

8.1 OVERVIEW

8.2 FORTIFIED

8.3 DEHUSKED

8.4 POLISHED

8.5 PRE-COOKED

8.6 BLENDED

8.7 INSTANT

8.8 SPROUTED

8.9 ROASTED

8.1 EXTRUDED

8.11 PARTIALLY COOKED

8.12 MICRONIZED

8.13 RAW

8.14 FULLY COOKED

8.15 STEAMED

8.16 SEASONED

8.17 SWEETENED

8.18 COATED

8.19 OTHERS

9 NORTH AMERICA CEREALS MARKET, BY CONSUMPTION FORMAT

9.1 OVERVIEW

9.2 SPOON-EATEN WITH MILK/YOGURT

9.3 ON-THE-GO BARS

9.4 PORRIDGE

9.5 DRY SNACK

9.6 SNACK PACKS

9.7 READY-TO-COOK

9.8 READY-TO-HEAT

9.9 MIX-IN INGREDIENT

9.1 BEVERAGE-INFUSED

9.11 OTHERS

10 NORTH AMERICA CEREALS MARKET, BY PRODUCT CATEGORY

10.1 OVERVIEW

10.2 BAKERY INGREDIENTS (FLOUR/GRAIN BLENDS)

10.3 BREAKFAST CEREALS

10.3.1 BREAKFAST CEREALS, BY TYPE

10.3.1.1 Ready-To-Eat (RTE), By Type

10.3.1.2 Hot Cereals, By Type

10.4 FEEDSTOCK/ANIMAL FEED

10.5 CEREAL SNACKS

10.5.1 CEREAL SNACKS, BY TYPE

10.6 INSTANT CEREAL MIXES

10.7 INFANT CEREALS

10.7.1 INFANT CEREALS, BY TYPE

10.8 CEREAL-BASED MEAL KITS

10.9 BREWING/DISTILLING INPUTS

10.1 OTHERS

11 NORTH AMERICA CEREALS MARKET, BY NATURE

11.1 OVERVIEW

11.2 CONVENTIONAL

11.3 ORGANIC

12 NORTH AMERICA CEREALS MARKET, BY CATEGORY

12.1 OVERVIEW

12.2 GMO-BASED

12.3 NON-GMO CERTIFIED

13 NORTH AMERICA CEREALS MARKET, BY FUNCTIONAL BENEFITS

13.1 OVERVIEW

13.2 VITAMIN-FORTIFIED

13.3 HIGH-FIBER

13.4 LOW/NO SUGAR

13.5 HIGH-PROTEIN

13.6 GLUTEN-FREE

13.7 HEART-HEALTHY

13.8 PROBIOTIC/PREBIOTIC ENHANCED

13.9 CHOLESTEROL-LOWERING

13.1 LOW GLYCEMIC INDEX

13.11 OMEGA-3 ENRICHED

13.12 LOW FAT

13.13 ALLERGEN-FREE

13.14 HIGH-IRON

13.15 LOW/NO SALT

13.16 PALEO-FRIENDLY

13.17 KETO-FRIENDLY

13.18 VEGAN-CERTIFIED

13.19 OTHERS

14 NORTH AMERICA CEREALS MARKET, BY SHELF LIFE

14.1 OVERVIEW

14.2 LONG-TERM (AMBIENT SHELF-STABLE)

14.3 MEDIUM-TERM

14.4 SHORT-TERM (PERISHABLE)

15 NORTH AMERICA CEREALS MARKET, BY PACKAGING

15.1 OVERVIEW

15.2 BOX

15.2.1 BOX, BY TYPE

15.3 POUCH

15.3.1 POUCH, BY TYPE

15.4 BAG

15.4.1 BAG, BY TYPE

15.5 SACHET/STICK PACK

15.6 SACK (BULK)

15.7 JAR

15.7.1 JAR, BY TYPE

15.8 TETRA PACK / ASEPTIC CARTON

15.9 CANISTER

15.1 DRUM

15.11 ECO-PACKAGING

15.11.1 ECO-PACKAGING, BY TYPE

15.12 OTHERS

16 NORTH AMERICA CEREALS MARKET, BY PACKAGING SIZE

16.1 OVERVIEW

16.2 SMALL PACKS (51G–250G)

16.3 MEDIUM PACKS (251G–500G)

16.4 LARGE PACKS (501G–1KG)

16.5 SINGLE SERVE PACKS (BELOW 50G)

16.6 EXTRA LARGE PACKS (1.1KG–2.5KG)

16.7 BULK PACKS (ABOVE 2.5KG)

17 NORTH AMERICA CEREALS MARKET, BY PRICE RANGE

17.1 OVERVIEW

17.2 ECONOMY (UPTO USD 2.49)

17.3 MID-RANGE (USD 2.50-6.99)

17.4 PREMIUM (USD 7.00 AND ABOVE)

18 NORTH AMERICA CEREALS MARKET, BY DISTRIBUTION CHANNEL

18.1 OVERVIEW

18.2 B2B

18.3 B2C

18.3.1 B2C, BY TYPE

18.3.2 ONLINE, BY TYPE

18.3.3 OFFLINE, BY TYPE

19 NORTH AMERICA CEREALS MARKET, BY REGION

19.1 NORTH AMERICA

19.1.1 U.S.

19.1.2 CANADA

19.1.3 MEXICO

20 NORTH AMERICA CEREALS MARKET

20.1 COMPANY SHARE ANALYSIS: GLOBAL

21 SWOT ANALYSIS

22 COMPANY PROFILES

22.1 NESTLÉ

22.1.1 COMPANY SNAPSHOT

22.1.2 REVENUE ANALYSIS

22.1.3 COMPANY SHARE ANALYSIS

22.1.4 BRAND PORTFOLIO

22.1.5 RECENT DEVELOPMENT

22.2 ASSOCIATED BRITISH FOODS PLC

22.2.1 COMPANY SNAPSHOT

22.2.2 REVENUE ANALYSIS

22.2.3 COMPANY SHARE ANALYSIS

22.2.4 BUSINESS PORTFOLIO

22.2.5 RECENT NEWS

22.3 GENERAL MILLS INC.

22.3.1 COMPANY SNAPSHOT

22.3.2 REVENUE ANALYSIS

22.3.3 COMPANY SHARE ANALYSIS

22.3.4 BRAND PORTFOLIO

22.3.5 RECENT DEVELOPMENT

22.4 POST HOLDINGS, INC.

22.4.1 COMPANY SNAPSHOT

22.4.2 REVENUE ANALYSIS

22.4.3 COMPANY SHARE ANALYSIS

22.4.4 BRAND PORTFOLIO

22.4.5 RECENT DEVELOPMENT

22.5 WK KELLOGG CO

22.5.1 COMPANY SNAPSHOT

22.5.2 REVENUE ANALYSIS

22.5.3 COMPANY SHARE ANALYSIS

22.5.4 BRAND PORTFOLIO

22.5.5 RECENT DEVELOPMENT

22.6 BAGRRY'S

22.6.1 COMPANY SNAPSHOT

22.6.2 PRODUCT PORTFOLIO

22.6.3 RECENT DEVELOPMENTS/NEWS

22.7 B&G FOODS, INC.

22.7.1 COMPANY SNAPSHOT

22.7.2 REVENUE ANALYSIS

22.7.3 PRODUCT PORTFOLIO

22.7.4 RECENT DEVELOPMENT

22.8 BARBARA'S BAKERY

22.8.1 COMPANY SNAPSHOT

22.8.2 PRODUCT PORTFOLIO

22.8.3 RECENT DEVELOPMENT

22.9 BIO-FAMILIA EN

22.9.1 COMPANY SNAPSHOT

22.9.2 PRODUCT PORTFOLIO

22.9.3 RECENT DEVELOPMENTS/NEWS

22.1 BOB’S RED MILL NATURAL FOODS

22.10.1 COMPANY SNAPSHOT

22.10.2 PRODUCT PORTFOLIO

22.10.3 RECENT DEVELOPMENTS/NEWS

22.11 CÉRÉAL BIO

22.11.1 COMPANY SNAPSHOT

22.11.2 PRODUCT PORTFOLIO

22.11.3 RECENT DEVELOPMENT

22.12 CLEXTRAL

22.12.1 COMPANY SNAPSHOT

22.12.2 PRODUCT PORTFOLIO

22.12.3 RECENT DEVELOPMENT

22.13 DR. OETKER

22.13.1 COMPANY SNAPSHOT

22.13.2 REVENUE ANALYSIS

22.13.3 PRODUCT PORTFOLIO

22.13.4 RECENT DEVELOPMENTS/NEWS

22.14 HERO GROUP

22.14.1 COMPANY SNAPSHOT

22.14.2 REVENUE ANALYSIS

22.14.3 PRODUCT PORTFOLIO

22.14.4 RECENT DEVELOPMENTS/NEWS

22.15 KASHI LLC

22.15.1 COMPANY SNAPSHOT

22.15.2 PRODUCT PORTFOLIO

22.15.3 RECENT DEVELOPMENT

22.16 KWALITY

22.16.1 COMPANY SNAPSHOT

22.16.2 PRODUCT PORTFOLIO

22.16.3 RECENT DEVELOPMENT

22.17 LIMAGRAIN - INGRÉDIENTS

22.17.1 COMPANY SNAPSHOT

22.17.2 PRODUCT PORTFOLIO

22.17.3 RECENT DEVELOPMENT

22.18 MARICO

22.18.1 COMPANY SNAPSHOT

22.18.2 REVENUE ANALYSIS

22.18.3 BRAND PORTFOLIO

22.18.4 RECENT DEVELOPMENTS/NEWS

22.19 MULDER BREAKFAST CEREALS

22.19.1 COMPANY SNAPSHOT

22.19.2 PRODUCT PORTFOLIO

22.19.3 RECENT DEVELOPMENT

22.2 NATURE'S PATH

22.20.1 COMPANY SNAPSHOT

22.20.2 PRODUCT PORTFOLIO

22.20.3 RECENT DEVELOPMENT

22.21 PEPSICO

22.21.1 COMPANY SNAPSHOT

22.21.2 REVENUE ANALYSIS

22.21.3 PRODUCT PORTFOLIO

22.21.4 RECENT DEVELOPMENT

22.22 RUDE HEALTH

22.22.1 COMPANY SNAPSHOT

22.22.2 PRODUCT PORTFOLIO

22.22.3 RECENT DEVELOPMENTS/NEWS

22.23 SANITARIUM

22.23.1 COMPANY SNAPSHOT

22.23.2 PRODUCT PORTFOLIO

22.23.3 RECENT DEVELOPMENT

22.24 SEITENBACHER

22.24.1 COMPANY SNAPSHOT

22.24.2 PRODUCT PORTFOLIO

22.24.3 RECENT DEVELOPMENTS/NEWS

22.25 SEVEN SUNDAYS

22.25.1 COMPANY SNAPSHOT

22.25.2 PRODUCT PORTFOLIO

22.25.3 RECENT DEVELOPMENTS/NEWS

22.26 SURREAL UK

22.26.1 COMPANY SNAPSHOT

22.26.2 PRODUCT PORTFOLIO

22.26.3 RECENT DEVELOPMENTS/NEWS

22.27 THE HAIN CELESTIAL GROUP, INC.

22.27.1 COMPANY SNAPSHOT

22.27.2 REVENUE ANALYSIS

22.27.3 BRAND PORTFOLIO

22.27.4 RECENT DEVELOPMENTS/NEWS

22.28 THE QUAKER OATS COMPANY

22.28.1 COMPANY SNAPSHOT

22.28.2 PRODUCT PORTFOLIO

22.28.3 RECENT DEVELOPMENTS/NEWS

22.29 THE SILVER PALATE

22.29.1 COMPANY SNAPSHOT

22.29.2 PRODUCT PORTFOLIO

22.29.3 RECENT DEVELOPMENT

22.3 WEETABIX

22.30.1 COMPANY SNAPSHOT

22.30.2 PRODUCT PORTFOLIO

22.30.3 RECENT DEVELOPMENTS/NEWS

23 QUESTIONNAIRE

24 RELATED REPORTS

Lista de Tablas

TABLE 1 SUMMARY OF COMPETITIVE POSITIONING:

TABLE 2 COMPARATIVE BRAND ANALYSIS

TABLE 3 EXPORT

TABLE 4 IMPORT

TABLE 5 COST FOR KEY EQUIPMENT AND THE OVERALL CEREALS PROCESSING PLANTS

TABLE 6 PROFIT MARGIN SCENARIOS

TABLE 7 CONSUMER BUYING BEHAVIOUR

TABLE 8 PRODUCTION

TABLE 9 CONSUMPTION

TABLE 10 CONSUMER BUYING BEHAVIOUR

TABLE 11 CEREAL IMPORT TARIFF RATES IN TOP 5 MARKETS (2024)

TABLE 12 LOCAL PRODUCTION V/S IMPORT RELIANCE

TABLE 13 REGULATORY INCLINATION

TABLE 14 TRADE PARTNERSHIPS BETWEEN THE COUNTRIES

TABLE 15 ALLIANCES ESTABLISHMENTS

TABLE 16 ESTABLISHMENT OF SPECIAL ECONOMIC ZONES (SEZS) AND INDUSTRIAL PARKS

TABLE 17 NORTH AMERICA CEREALS MARKET, BY CEREAL TYPE, 2018-2032 (USD THOUSAND)

TABLE 18 NORTH AMERICA CEREALS MARKET, BY CEREAL TYPE, 2018-2032 (THOUSAND TONS)

TABLE 19 NORTH AMERICA WHEAT IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 20 NORTH AMERICA WHEAT IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 21 NORTH AMERICA RICE IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 22 NORTH AMERICA RICE IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 23 NORTH AMERICA MAIZE(CORN) IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 24 NORTH AMERICA MAIZE(CORN) IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 25 NORTH AMERICA BARLEY IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 26 NORTH AMERICA BARLEY IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 27 NORTH AMERICA OATS IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 28 NORTH AMERICA OATS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 29 NORTH AMERICA RYE IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 30 NORTH AMERICA RYE IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 31 NORTH AMERICA SORGHUM IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 32 NORTH AMERICA SORGHUM IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 33 NORTH AMERICA MILLET IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 34 NORTH AMERICA MILLET IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 35 NORTH AMERICA QUINOA IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 36 NORTH AMERICA QUINOA IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 37 NORTH AMERICA BUCKWHEAT IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 38 NORTH AMERICA TRITICALE IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 39 NORTH AMERICA FONIO IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 40 NORTH AMERICA TEFF IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 41 NORTH AMERICA AMARANTH IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 42 NORTH AMERICA OTHERS IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 43 NORTH AMERICA OTHERS IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 44 NORTH AMERICA CEREALS MARKET, BY PRODUCT FORM, 2018-2032 (USD THOUSAND)

TABLE 45 NORTH AMERICA WHOLE GRAINS IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 46 NORTH AMERICA FLOUR IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 47 NORTH AMERICA FLAKED GRAINS IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 48 NORTH AMERICA ROLLED GRAINS IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 49 NORTH AMERICA PUFFED GRAINS IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 50 NORTH AMERICA GROUND MEAL IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 51 NORTH AMERICA CRACKED GRAINS IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 52 NORTH AMERICA STARCH IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 53 NORTH AMERICA BRAN IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 54 NORTH AMERICA GERM IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 55 NORTH AMERICA OTHERS IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 56 NORTH AMERICA CEREALS MARKET, BY PROCESSING LEVEL, 2018-2032 (USD THOUSAND)

TABLE 57 NORTH AMERICA FORTIFIEDIN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 58 NORTH AMERICA DEHUSKED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 59 NORTH AMERICA POLISHED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 60 NORTH AMERICA PRE-COOKED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 61 NORTH AMERICA BLENDED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 62 NORTH AMERICA INSTANT IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 63 NORTH AMERICA SPROUTED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 64 NORTH AMERICA ROASTED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 65 NORTH AMERICA EXTRUDED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 66 NORTH AMERICA PARTIALLY COOKED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 67 NORTH AMERICA MICRONIZED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 68 NORTH AMERICA RAW IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 69 NORTH AMERICA FULLY COOKED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 70 NORTH AMERICA STEAMED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 71 NORTH AMERICA SEASONED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 72 NORTH AMERICA SWEETENED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 73 NORTH AMERICA COATED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 74 NORTH AMERICA OTHERS IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 75 NORTH AMERICA CEREALS MARKET, BY CONSUMPTION FORMAT, 2018-2032 (USD THOUSAND)

TABLE 76 NORTH AMERICA SPOON-EATEN WITH MILK/YOGURT IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 77 NORTH AMERICA ON-THE-GO BARS IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 78 NORTH AMERICA PORRIDGE IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 79 NORTH AMERICA DRY SNACK IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 80 NORTH AMERICA SNACK PACKS IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 81 NORTH AMERICA READY-TO-COOK IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 82 NORTH AMERICA READY-TO-HEAT IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 83 NORTH AMERICA MIX-IN INGREDIENT IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 84 NORTH AMERICA BEVERAGE-INFUSED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 85 NORTH AMERICA OTHERS IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 86 NORTH AMERICA CEREALS MARKET, BY PRODUCT CATEGORY, 2018-2032 (USD THOUSAND)

TABLE 87 NORTH AMERICA BAKERY INGREDIENTS (FLOUR/GRAIN BLENDS) IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 88 NORTH AMERICA BREAKFAST CEREALS IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 89 NORTH AMERICA BREAKFAST CEREALS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 90 NORTH AMERICA READY-TO-EAT (RTE) IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 91 NORTH AMERICA HOT CEREALS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 92 NORTH AMERICA FEEDSTOCK/ANIMAL FEED CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 93 NORTH AMERICA CEREAL SNACKS IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 94 NORTH AMERICA CEREAL SNACKS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 95 NORTH AMERICA INSTANT CEREAL MIXES IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 96 NORTH AMERICA INFANT CEREALS IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 97 NORTH AMERICA INFANT CEREALS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 98 NORTH AMERICA CEREAL-BASED MEAL KITS IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 99 NORTH AMERICA BREWING/DISTILLING INPUTS IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 100 NORTH AMERICA OTHERS IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 101 NORTH AMERICA CEREALS MARKET, BY NATURE, 2018-2032 (USD THOUSAND)

TABLE 102 NORTH AMERICA CONVENTIONAL IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 103 NORTH AMERICA ORGANIC IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 104 NORTH AMERICA CEREALS MARKET, BY CATEGORY, 2018-2032 (USD THOUSAND)

TABLE 105 NORTH AMERICA GMO-BASED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 106 NORTH AMERICA NON-GMO CERTIFIED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 107 NORTH AMERICA CEREALS MARKET, BY FUNCTIONAL BENEFITS, 2018-2032 (USD THOUSAND)

TABLE 108 NORTH AMERICA VITAMIN-FORTIFIED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 109 NORTH AMERICA HIGH-FIBER IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 110 NORTH AMERICA LOW/NO SUGAR IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 111 NORTH AMERICA HIGH-PROTEIN IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 112 NORTH AMERICA GLUTEN-FREE IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 113 NORTH AMERICA HEART-HEALTHY IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 114 NORTH AMERICA PROBIOTIC/PREBIOTIC ENHANCED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 115 NORTH AMERICA CHOLESTEROL-LOWERING IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 116 NORTH AMERICA LOW GLYCEMIC INDEX IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 117 NORTH AMERICA OMEGA-3 ENRICHED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 118 NORTH AMERICA LOW FAT IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 119 NORTH AMERICA ALLERGEN-FREE IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 120 NORTH AMERICA HIGH-IRON IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 121 NORTH AMERICA LOW/NO SALT IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 122 NORTH AMERICA PALEO-FRIENDLY IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 123 NORTH AMERICA KETO-FRIENDLY IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 124 NORTH AMERICA VEGAN-CERTIFIED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 125 NORTH AMERICA OTHERS IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 126 NORTH AMERICA CEREALS MARKET, BY SHELF LIFE, 2018-2032 (USD THOUSAND)

TABLE 127 NORTH AMERICA LONG-TERM (AMBIENT SHELF-STABLE) IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 128 NORTH AMERICA MEDIUM-TERM IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 129 NORTH AMERICA SHORT-TERM (PERISHABLE) IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 130 NORTH AMERICA CEREALS MARKET, BY PACKAGING, 2018-2032 (USD THOUSAND)

TABLE 131 NORTH AMERICA BOX IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 132 NORTH AMERICA BOX IN CEREAL MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 133 NORTH AMERICA POUCH IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 134 NORTH AMERICA POUCH IN CEREAL MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 135 NORTH AMERICA BAG IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 136 NORTH AMERICA BAG IN CEREAL MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 137 NORTH AMERICA SACHET/STICK PACK IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 138 NORTH AMERICA SACK (BULK) IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 139 NORTH AMERICA JAR IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 140 NORTH AMERICA JAR IN CEREAL MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 141 NORTH AMERICA TETRA PACK / ASEPTIC CARTON IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 142 NORTH AMERICA CANISTER IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 143 NORTH AMERICA DRUM IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 144 NORTH AMERICA ECO-PACKAGING IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 145 NORTH AMERICA ECO-PACKAGING IN CEREAL MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 146 NORTH AMERICA ECO-PACKAGING IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 147 NORTH AMERICA CEREALS MARKET, BY PACKAGING-SIZE, 2018-2032 (USD THOUSAND)

TABLE 148 NORTH AMERICA SMALL PACKS (51G–250G) IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 149 NORTH AMERICA MEDIUM PACKS (251G–500G) IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 150 NORTH AMERICA LARGE PACKS (501G–1KG) IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 151 NORTH AMERICA SINGLE SERVE PACKS (BELOW 50G) IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 152 NORTH AMERICA EXTRA LARGE PACKS (1.1KG–2.5KG) IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 153 NORTH AMERICA BULK PACKS (ABOVE 2.5KG) IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 154 NORTH AMERICA CEREALS MARKET, BY PRICE RANGE, 2018-2032 (USD THOUSAND)

TABLE 155 NORTH AMERICA ECONOMY (UPTO USD 2.49) IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 156 NORTH AMERICA MID-RANGE (USD 2.50-6.99) IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 157 NORTH AMERICA PREMIUM (USD 7.00 AND ABOVE) IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 158 NORTH AMERICA CEREALS MARKET, BY DISTRIBUTION CHANNEL, 2018-2032 (USD THOUSAND)

TABLE 159 NORTH AMERICA B2B IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 160 NORTH AMERICA B2C IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 161 NORTH AMERICA B2C IN CEREAL MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 162 NORTH AMERICA ONLINE IN CEREAL MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 163 NORTH AMERICA OFFLINE IN CEREAL MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 164 NORTH AMERICA CEREALS MARKET, BY COUNTRY, 2018-2032 (USD THOUSAND)

TABLE 165 NORTH AMERICA CEREALS MARKET, BY CEREAL TYPE, 2018-2032 (USD THOUSAND)

TABLE 166 NORTH AMERICA CEREALS MARKET, BY CEREAL TYPE, 2018-2032 (THOUSAND TONS)

TABLE 167 NORTH AMERICA WHEAT IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 168 NORTH AMERICA RICE IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 169 NORTH AMERICA MAIZE(CORN) IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 170 NORTH AMERICA BARLEY IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 171 NORTH AMERICA OATS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 172 NORTH AMERICA RYE IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 173 NORTH AMERICA SORGHUM IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 174 NORTH AMERICA MILLET IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 175 NORTH AMERICA QUINOA IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 176 NORTH AMERICA CEREALS MARKET, BY PRODUCT FORM, 2018-2032 (USD THOUSAND)

TABLE 177 NORTH AMERICA CEREALS MARKET, BY PROCESSING LEVEL, 2018-2032 (USD THOUSAND)

TABLE 178 NORTH AMERICA CEREALS MARKET, BY CONSUMPTION FORMAT, 2018-2032 (USD THOUSAND)

TABLE 179 NORTH AMERICA CEREALS MARKET, BY PRODUCT CATEGORY, 2018-2032 (USD THOUSAND)

TABLE 180 NORTH AMERICA BREAKFAST CEREALS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 181 NORTH AMERICA READY-TO-EAT (RTE) IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 182 NORTH AMERICA HOT CEREALS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 183 NORTH AMERICA CEREAL SNACKS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 184 NORTH AMERICA INFANT CEREALS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 185 NORTH AMERICA CEREALS MARKET, BY NATURE, 2018-2032 (USD THOUSAND)

TABLE 186 NORTH AMERICA CEREALS MARKET, BY CATEGORY, 2018-2032 (USD THOUSAND)

TABLE 187 NORTH AMERICA CEREALS MARKET, BY FUNCTIONAL BENEFITS, 2018-2032 (USD THOUSAND)

TABLE 188 NORTH AMERICA CEREALS MARKET, BY SHELF LIFE, 2018-2032 (USD THOUSAND)

TABLE 189 NORTH AMERICA CEREALS MARKET, BY PACKAGING, 2018-2032 (USD THOUSAND)

TABLE 190 NORTH AMERICA BOX IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 191 NORTH AMERICA POUCH IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 192 NORTH AMERICA BAG IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 193 NORTH AMERICA JAR IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 194 NORTH AMERICA ECO-PACKAGING IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 195 NORTH AMERICA CEREALS MARKET, BY PACKAGING SIZE, 2018-2032 (USD THOUSAND)

TABLE 196 NORTH AMERICA CEREALS MARKET, BY PRICE RANGE, 2018-2032 (USD THOUSAND)

TABLE 197 NORTH AMERICA CEREALS MARKET, BY DISTRIBUTION CHANNEL, 2018-2032 (USD THOUSAND)

TABLE 198 NORTH AMERICA B2C IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 199 NORTH AMERICA ONLINE IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 200 NORTH AMERICA OFFLINE IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 201 U.S. CEREALS MARKET, BY CEREAL TYPE, 2018-2032 (USD THOUSAND)

TABLE 202 U.S. CEREALS MARKET, BY CEREAL TYPE, 2018-2032 (THOUSAND TONS)

TABLE 203 U.S. WHEAT IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 204 U.S. RICE IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 205 U.S. MAIZE(CORN) IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 206 U.S. BARLEY IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 207 U.S. OATS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 208 U.S. RYE IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 209 U.S. SORGHUM IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 210 U.S. MILLET IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 211 U.S. QUINOA IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 212 U.S. CEREALS MARKET, BY PRODUCT FORM, 2018-2032 (USD THOUSAND)

TABLE 213 U.S. CEREALS MARKET, BY PROCESSING LEVEL, 2018-2032 (USD THOUSAND)

TABLE 214 U.S. CEREALS MARKET, BY CONSUMPTION FORMAT, 2018-2032 (USD THOUSAND)

TABLE 215 U.S. CEREALS MARKET, BY PRODUCT CATEGORY, 2018-2032 (USD THOUSAND)

TABLE 216 U.S. BREAKFAST CEREALS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 217 U.S. READY-TO-EAT (RTE) IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 218 U.S. HOT CEREALS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 219 U.S. CEREAL SNACKS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 220 U.S. INFANT CEREALS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 221 U.S. CEREALS MARKET, BY NATURE, 2018-2032 (USD THOUSAND)

TABLE 222 U.S. CEREALS MARKET, BY CATEGORY, 2018-2032 (USD THOUSAND)

TABLE 223 U.S. CEREALS MARKET, BY FUNCTIONAL BENEFITS, 2018-2032 (USD THOUSAND)

TABLE 224 U.S. CEREALS MARKET, BY SHELF LIFE, 2018-2032 (USD THOUSAND)

TABLE 225 U.S. CEREALS MARKET, BY PACKAGING, 2018-2032 (USD THOUSAND)

TABLE 226 U.S. BOX IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 227 U.S. POUCH IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 228 U.S. BAG IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 229 U.S. JAR IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 230 U.S. ECO-PACKAGING IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 231 U.S. CEREALS MARKET, BY PACKAGING SIZE, 2018-2032 (USD THOUSAND)

TABLE 232 U.S. CEREALS MARKET, BY PRICE RANGE, 2018-2032 (USD THOUSAND)

TABLE 233 U.S. CEREALS MARKET, BY DISTRIBUTION CHANNEL, 2018-2032 (USD THOUSAND)

TABLE 234 U.S. B2C IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 235 U.S. ONLINE IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 236 U.S. OFFLINE IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 237 CANADA CEREALS MARKET, BY CEREAL TYPE, 2018-2032 (USD THOUSAND)

TABLE 238 CANADA CEREALS MARKET, BY CEREAL TYPE, 2018-2032 (THOUSAND TONS)

TABLE 239 CANADA WHEAT IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 240 CANADA RICE IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 241 CANADA MAIZE(CORN) IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 242 CANADA BARLEY IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 243 CANADA OATS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 244 CANADA RYE IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 245 CANADA SORGHUM IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 246 CANADA MILLET IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 247 CANADA QUINOA IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 248 CANADA CEREALS MARKET, BY PRODUCT FORM, 2018-2032 (USD THOUSAND)

TABLE 249 CANADA CEREALS MARKET, BY PROCESSING LEVEL, 2018-2032 (USD THOUSAND)

TABLE 250 CANADA CEREALS MARKET, BY CONSUMPTION FORMAT, 2018-2032 (USD THOUSAND)

TABLE 251 CANADA CEREALS MARKET, BY PRODUCT CATEGORY, 2018-2032 (USD THOUSAND)

TABLE 252 CANADA BREAKFAST CEREALS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 253 CANADA READY-TO-EAT (RTE) IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 254 CANADA HOT CEREALS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 255 CANADA CEREAL SNACKS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 256 CANADA INFANT CEREALS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 257 CANADA CEREALS MARKET, BY NATURE, 2018-2032 (USD THOUSAND)

TABLE 258 CANADA CEREALS MARKET, BY CATEGORY, 2018-2032 (USD THOUSAND)

TABLE 259 CANADA CEREALS MARKET, BY FUNCTIONAL BENEFITS, 2018-2032 (USD THOUSAND)

TABLE 260 CANADA CEREALS MARKET, BY SHELF LIFE, 2018-2032 (USD THOUSAND)

TABLE 261 CANADA CEREALS MARKET, BY PACKAGING, 2018-2032 (USD THOUSAND)

TABLE 262 CANADA BOX IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 263 CANADA POUCH IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 264 CANADA BAG IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 265 CANADA JAR IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 266 CANADA ECO-PACKAGING IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 267 CANADA CEREALS MARKET, BY PACKAGING SIZE, 2018-2032 (USD THOUSAND)

TABLE 268 CANADA CEREALS MARKET, BY PRICE RANGE, 2018-2032 (USD THOUSAND)

TABLE 269 CANADA CEREALS MARKET, BY DISTRIBUTION CHANNEL, 2018-2032 (USD THOUSAND)

TABLE 270 CANADA B2C IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 271 CANADA ONLINE IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 272 CANADA OFFLINE IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 273 MEXICO CEREALS MARKET, BY CEREAL TYPE, 2018-2032 (USD THOUSAND)

TABLE 274 MEXICO CEREALS MARKET, BY CEREAL TYPE, 2018-2032 (THOUSAND TONS)

TABLE 275 MEXICO WHEAT IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 276 MEXICO RICE IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 277 MEXICO MAIZE(CORN) IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 278 MEXICO BARLEY IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 279 MEXICO OATS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 280 MEXICO RYE IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 281 MEXICO SORGHUM IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 282 MEXICO MILLET IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 283 MEXICO QUINOA IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 284 MEXICO CEREALS MARKET, BY PRODUCT FORM, 2018-2032 (USD THOUSAND)

TABLE 285 MEXICO CEREALS MARKET, BY PROCESSING LEVEL, 2018-2032 (USD THOUSAND)

TABLE 286 MEXICO CEREALS MARKET, BY CONSUMPTION FORMAT, 2018-2032 (USD THOUSAND)

TABLE 287 MEXICO CEREALS MARKET, BY PRODUCT CATEGORY, 2018-2032 (USD THOUSAND)

TABLE 288 MEXICO BREAKFAST CEREALS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 289 MEXICO READY-TO-EAT (RTE) IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 290 MEXICO HOT CEREALS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 291 MEXICO CEREAL SNACKS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 292 MEXICO INFANT CEREALS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 293 MEXICO CEREALS MARKET, BY NATURE, 2018-2032 (USD THOUSAND)

TABLE 294 MEXICO CEREALS MARKET, BY CATEGORY, 2018-2032 (USD THOUSAND)

TABLE 295 MEXICO CEREALS MARKET, BY FUNCTIONAL BENEFITS, 2018-2032 (USD THOUSAND)

TABLE 296 MEXICO CEREALS MARKET, BY SHELF LIFE, 2018-2032 (USD THOUSAND)

TABLE 297 MEXICO CEREALS MARKET, BY PACKAGING, 2018-2032 (USD THOUSAND)

TABLE 298 MEXICO BOX IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 299 MEXICO POUCH IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 300 MEXICO BAG IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 301 MEXICO JAR IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 302 MEXICO ECO-PACKAGING IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 303 MEXICO CEREALS MARKET, BY PACKAGING SIZE, 2018-2032 (USD THOUSAND)

TABLE 304 MEXICO CEREALS MARKET, BY PRICE RANGE, 2018-2032 (USD THOUSAND)

TABLE 305 MEXICO CEREALS MARKET, BY DISTRIBUTION CHANNEL, 2018-2032 (USD THOUSAND)

TABLE 306 MEXICO B2C IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 307 MEXICO ONLINE IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 308 MEXICO OFFLINE IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

Lista de figuras

FIGURE 1 NORTH AMERICA CEREALS MARKET

FIGURE 2 NORTH AMERICA CEREALS MARKET: DATA TRIANGULATION

FIGURE 3 NORTH AMERICA CEREALS MARKET: DROC ANALYSIS

FIGURE 4 NORTH AMERICA CEREALS MARKET: NORTH AMERICA VS REGIONAL MARKET ANALYSIS

FIGURE 5 NORTH AMERICA CEREALS MARKET: COMPANY RESEARCH ANALYSIS

FIGURE 6 NORTH AMERICA CEREALS MARKET: MULTIVARIATE MODELLING

FIGURE 7 CEREAL TYPE TIME LINE CURVE

FIGURE 8 NORTH AMERICA CEREALS MARKET: INTERVIEW DEMOGRAPHICS

FIGURE 9 NORTH AMERICA CEREALS MARKET: DBMR MARKET POSITION GRID

FIGURE 10 NORTH AMERICA CEREALS MARKET: VENDOR SHARE ANALYSIS

FIGURE 11 NORTH AMERICA CEREALS MARKET: SEGMENTATION

FIGURE 12 NORTH AMERICA CEREALS MARKET: STRATEGIC DECISIONS

FIGURE 13 NORTH AMERICA CEREALS MARKET: EXECUTIVE SUMMARY

FIGURE 14 SIXTEEN SEGMENTS COMPRISE THE NORTH AMERICA CEREALS MARKET: BY CEREAL TYPE

FIGURE 15 RISING DEMAND FOR NUTRITIONAL AND FUNCTIONAL FOODS IS EXPECTED TO DRIVE THE NORTH AMERICA CEREALS MARKET IN THE FORECAST PERIOD

FIGURE 16 WHEAT SEGMENT IS EXPECTED TO ACCOUNT FOR THE LARGEST SHARE OF THE NORTH AMERICA CEREALS MARKET IN 2025 AND 2032

FIGURE 17 PRODUCT AND BRAND OVERVIEW

FIGURE 18 PRODUCTION CAPACITY OUTLOOK

FIGURE 19 VALUE CHAIN ANALYSIS

FIGURE 20 FIGURE: CEREALS MARKET SUPPLY CHAIN ANALYSIS

FIGURE 21 COMPANY EVALUATION QUADRANT

FIGURE 22 TOTAL NUMBER OF DEALS

FIGURE 23 DEALS BY TYPE

FIGURE 24 DEALS BY SEGMENT

FIGURE 25 CEREAL MARKET PRICE TREND ANALYSIS

FIGURE 26 PATENT FAMILIES

FIGURE 27 PATENT FAMILIES

FIGURE 28 % OF TOTAL COST TRANSPORT

FIGURE 29 IMPORTANCE SCORE (1-10)

FIGURE 30 ESTIMATED SHARE (%)

FIGURE 31 DRIVERS, RESTRAINTS, OPPORTUNITIES AND CHALLENGES OF NORTH AMERICA CEREALS MARKET

FIGURE 32 NORTH AMERICA CEREALS MARKET: BY CEREAL TYPE, 2024

FIGURE 33 NORTH AMERICA CEREALS MARKET: PRODUCT FORM, 2024

FIGURE 34 NORTH AMERICA CEREALS MARKET: BY PROCESSING LEVEL, 2024

FIGURE 35 NORTH AMERICA CEREALS MARKET: BY CONSUMPTION FORMAT, 2024

FIGURE 36 NORTH AMERICA CEREALS MARKET: BY PRODUCT CATEGORY, 2024

FIGURE 37 NORTH AMERICA CEREALS MARKET: BY NATURE, 2024

FIGURE 38 NORTH AMERICA CEREALS MARKET: BY CATEGORY, 2024

FIGURE 39 NORTH AMERICA CEREALS MARKET: BY FUNCTIONAL BENEFITS, 2024

FIGURE 40 NORTH AMERICA CEREALS MARKET: BY SHELF LIFE, 2024

FIGURE 41 NORTH AMERICA CEREALS MARKET: BY PACKAGING, 2024

FIGURE 42 NORTH AMERICA CEREALS MARKET: BY PACKAGING-SIZE, 2024

FIGURE 43 NORTH AMERICA CEREALS MARKET: BY PRICE RANGE, 2024

FIGURE 44 NORTH AMERICA CEREALS MARKET: BY DISTRIBUTION CHANNEL, 2024

FIGURE 45 NORTH AMERICA CEREALS MARKET: SNAPSHOT(2024)

FIGURE 46 NORTH AMERICA CEREALS MARKET: COMPANY SHARE 2024 (%)

Metodología de investigación

La recopilación de datos y el análisis del año base se realizan utilizando módulos de recopilación de datos con muestras de gran tamaño. La etapa incluye la obtención de información de mercado o datos relacionados a través de varias fuentes y estrategias. Incluye el examen y la planificación de todos los datos adquiridos del pasado con antelación. Asimismo, abarca el examen de las inconsistencias de información observadas en diferentes fuentes de información. Los datos de mercado se analizan y estiman utilizando modelos estadísticos y coherentes de mercado. Además, el análisis de la participación de mercado y el análisis de tendencias clave son los principales factores de éxito en el informe de mercado. Para obtener más información, solicite una llamada de un analista o envíe su consulta.

La metodología de investigación clave utilizada por el equipo de investigación de DBMR es la triangulación de datos, que implica la extracción de datos, el análisis del impacto de las variables de datos en el mercado y la validación primaria (experto en la industria). Los modelos de datos incluyen cuadrícula de posicionamiento de proveedores, análisis de línea de tiempo de mercado, descripción general y guía del mercado, cuadrícula de posicionamiento de la empresa, análisis de patentes, análisis de precios, análisis de participación de mercado de la empresa, estándares de medición, análisis global versus regional y de participación de proveedores. Para obtener más información sobre la metodología de investigación, envíe una consulta para hablar con nuestros expertos de la industria.

Personalización disponible

Data Bridge Market Research es líder en investigación formativa avanzada. Nos enorgullecemos de brindar servicios a nuestros clientes existentes y nuevos con datos y análisis que coinciden y se adaptan a sus objetivos. El informe se puede personalizar para incluir análisis de tendencias de precios de marcas objetivo, comprensión del mercado de países adicionales (solicite la lista de países), datos de resultados de ensayos clínicos, revisión de literatura, análisis de mercado renovado y base de productos. El análisis de mercado de competidores objetivo se puede analizar desde análisis basados en tecnología hasta estrategias de cartera de mercado. Podemos agregar tantos competidores sobre los que necesite datos en el formato y estilo de datos que esté buscando. Nuestro equipo de analistas también puede proporcionarle datos en archivos de Excel sin procesar, tablas dinámicas (libro de datos) o puede ayudarlo a crear presentaciones a partir de los conjuntos de datos disponibles en el informe.