North America Cocoa Market

Tamaño del mercado en miles de millones de dólares

Tasa de crecimiento anual compuesta (CAGR) :

%

USD

9.68 Billion

USD

13.55 Billion

2024

2032

USD

9.68 Billion

USD

13.55 Billion

2024

2032

| 2025 –2032 | |

| USD 9.68 Billion | |

| USD 13.55 Billion | |

|

|

|

|

Segmentación del mercado de cacao en Norteamérica por tipo de producto (cacao en polvo y torta, manteca de cacao, granos de cacao, licor y pasta de cacao, nibs de cacao y otros), naturaleza (convencional y orgánico), tipo de cacao (cacao forastero, cacao trinitario y cacao criollo), canal de distribución (directo e indirecto) y aplicación (suplementos dietéticos, alimentos y bebidas, productos farmacéuticos y cosméticos y cuidado personal): tendencias del sector y previsiones hasta 2032.

Tamaño del mercado de cacao de América del Norte

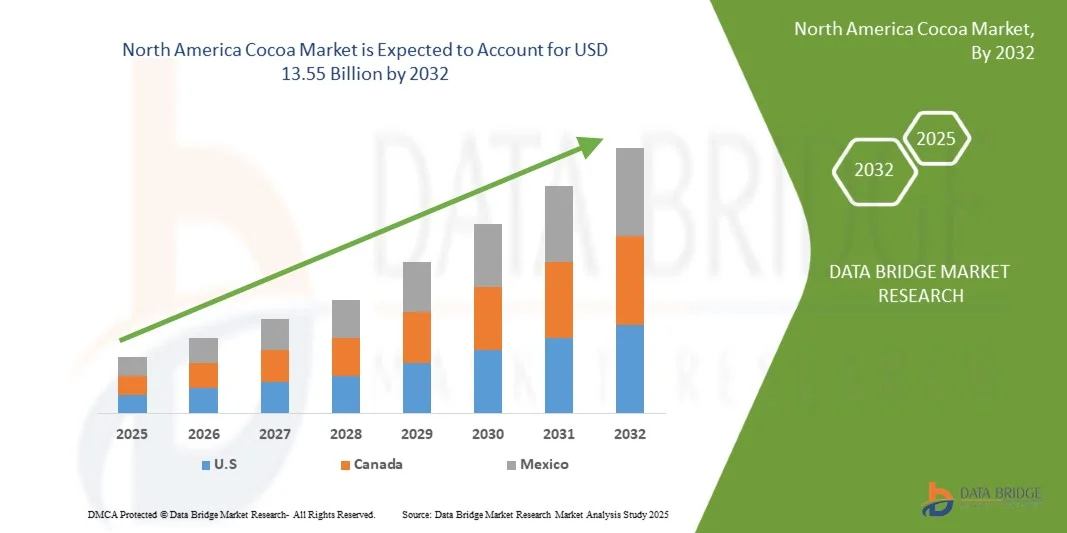

- El mercado de cacao de América del Norte se valoró en 9.680 millones de dólares en 2024 y se espera que alcance los 13.550 millones de dólares en 2032, con una tasa de crecimiento anual compuesta (TCAC) del 4,4% durante el período de pronóstico.

- El crecimiento del mercado se debe en gran medida a la creciente demanda de los consumidores por productos de cacao prémium, orgánicos y de origen sostenible, impulsada por una mayor conciencia de los beneficios para la salud asociados al chocolate negro y al cacao rico en flavonoides. La creciente preferencia por ingredientes con etiquetas limpias y producidos éticamente está incentivando a los fabricantes a adoptar cadenas de suministro transparentes y trazables, lo que mejora la confianza del consumidor y el valor de la marca.

- Además, la creciente aplicación del cacao en confitería, bebidas, cosméticos y nutracéuticos, junto con las constantes innovaciones en formulaciones de productos como las variantes de chocolate de origen vegetal y bajas en azúcar, están acelerando su adopción en el mercado. Estos factores convergentes están impulsando significativamente el crecimiento de la industria del cacao y posicionándola como un segmento clave dentro del sector de alimentos y bebidas.

Análisis del mercado del cacao en América del Norte

- El mercado del cacao en Norteamérica está impulsado significativamente por la creciente demanda de chocolate y productos de confitería en diversos segmentos de consumidores. El chocolate sigue siendo uno de los productos de consumo más populares a nivel mundial, con un aumento constante tanto en economías desarrolladas como emergentes. El cacao, principal materia prima para la producción de chocolate, experimenta un incremento directo en la demanda, en consonancia con el crecimiento de la industria chocolatera. Factores como la evolución de los estilos de vida de los consumidores, el aumento de la renta disponible y la expansión de los segmentos de chocolate premium y artesanal impulsan aún más esta tendencia.

- Entre las tendencias emergentes se incluyen la creciente demanda de productos veganos y de origen vegetal a base de cacao, la innovación en alimentos funcionales y fortificados a base de cacao y la creciente popularidad de las variedades de cacao de origen único y especiales.

- Se prevé que Estados Unidos domine el mercado norteamericano del cacao, ostentando la mayor cuota de ingresos (77,54%) en 2025, debido a la creciente demanda de productos veganos y de origen vegetal a base de cacao.

- Se prevé que Estados Unidos sea el país de mayor crecimiento en el mercado durante el período de pronóstico, con una tasa de crecimiento anual compuesto (TCAC) del 4,5%, impulsado por la creciente popularidad de las bebidas a base de cacao y su amplia gama de productos, que incluyen chocolate caliente tradicional, bebidas de cacao listas para beber, leche saborizada, batidos de proteínas y bebidas funcionales para el bienestar.

- Se prevé que el segmento de cacao en polvo y en torta domine el mercado de cacao de América del Norte, con una cuota de mercado del 37,40% en 2025, debido a la creciente aplicación del cacao en cosméticos y productos de cuidado personal.

Alcance del informe y segmentación del mercado del cacao en América del Norte

|

Atributos |

Información clave del mercado del cacao en Norteamérica |

|

Segmentos cubiertos |

|

|

Países cubiertos |

América del norte

|

|

Principales actores del mercado |

|

|

Oportunidades de mercado |

|

|

Conjuntos de datos de valor añadido |

Además de información sobre escenarios de mercado como valor de mercado, tasa de crecimiento, segmentación, cobertura geográfica y principales actores, los informes de mercado elaborados por Data Bridge Market Research también incluyen análisis de expertos en profundidad, análisis de precios, análisis de cuota de mercado de marcas, encuestas a consumidores, análisis demográfico, análisis de la cadena de suministro, análisis de la cadena de valor, descripción general de materias primas/consumibles, criterios de selección de proveedores, análisis PESTLE, análisis de Porter y marco regulatorio. |

Tendencias del mercado del cacao en América del Norte

“Aumento de la demanda de chocolate y productos de confitería”

- Una de las tendencias más destacadas en el mercado del cacao de América del Norte está impulsada significativamente por la creciente demanda de productos de chocolate y confitería en diversos segmentos de consumidores.

- El cacao, materia prima principal para la producción de chocolate, experimenta un aumento directo en la demanda, en consonancia con el crecimiento de la industria chocolatera. Factores como la evolución de los estilos de vida de los consumidores, el aumento de la renta disponible y la expansión de los segmentos de chocolate premium y artesanal impulsan aún más esta tendencia.

- Por ejemplo, en mayo de 2024, Ferrero inauguró oficialmente su planta de procesamiento de chocolate en EE. UU., una ampliación de 70.000 pies cuadrados, para dar servicio a marcas clave como Kinder, Ferrero Rocher, Butterfinger y CRUNCH.

- La innovación de productos por parte de los fabricantes de confitería, incluyendo la introducción de sabores exóticos, chocolates funcionales con beneficios para la salud y afirmaciones sobre el origen sostenible, ha ampliado el atractivo para el consumidor.

Dinámica del mercado del cacao en América del Norte

Conductor

“Mayor concienciación sobre los beneficios del cacao para la salud y sus propiedades antioxidantes”

- Una de las tendencias clave que impulsan el mercado del cacao en Norteamérica es la creciente concienciación sobre las propiedades beneficiosas del cacao para la salud, que se ha convertido en un fuerte motor para el mercado.

- El cacao es naturalmente rico en flavonoides, polifenoles y otros antioxidantes que están relacionados con diversos beneficios para la salud, incluyendo una mejor salud cardiovascular, una mejor circulación sanguínea y un menor riesgo de enfermedades crónicas.

- Por ejemplo, en noviembre de 2024, investigadores de la Universidad de Birmingham revelaron que consumir cacao con alto contenido de flavonoles después de una comida rica en grasas mejoraba considerablemente el flujo sanguíneo y el rendimiento vascular hasta por 90 minutos, incluso durante situaciones de estrés mental, lo que sugiere un papel protector para la salud cardiovascular en condiciones dietéticas difíciles.

- La tendencia hacia el bienestar, junto con el auge de la atención médica preventiva, está ampliando las aplicaciones del cacao a categorías como bebidas a base de cacao, proteínas en polvo y productos de belleza que promueven el cuidado personal. A medida que los consumidores se informan más sobre el valor nutricional del cacao, se espera que el mercado se beneficie de una demanda sostenida, creando nuevas oportunidades de crecimiento en múltiples industrias más allá de la fabricación tradicional de chocolate.

- Los fabricantes están aprovechando esta tendencia para promocionar productos de “chocolate negro” y con “alto contenido de cacao”, que contienen niveles más elevados de compuestos beneficiosos en comparación con el chocolate con leche.

Oportunidades

“ Aumento de la demanda de productos veganos y de origen vegetal a base de cacao ”

- La creciente adopción de estilos de vida veganos y basados en plantas, impulsada por factores éticos, ambientales y de salud, está aumentando la demanda de productos a base de cacao sin lácteos.

- El cacao, al ser de origen vegetal, se alinea bien con las tendencias veganas en las industrias de confitería, panadería y bebidas.

- Las innovaciones de productos como los chocolates negros sin lácteos, las bebidas de cacao de origen vegetal y las cremas de cacao aptas para veganos están ganando popularidad.

- El auge de las alternativas vegetales a la leche (leche de almendras, avena y soja) favorece el desarrollo de bebidas cremosas y deliciosas a base de cacao sin lácteos.

- En 2023, Barry Callebaut informó de una fuerte aceptación de las marcas de chocolate vegano que utilizan manteca de cacao y leches vegetales, atrayendo a consumidores preocupados por la salud y la sostenibilidad.

- Las marcas prémium ofrecen productos de cacao veganos, orgánicos, de origen ético y envasados de forma sostenible, especialmente en la pujante Norteamérica.

Restricción/Desafío

“Creciente competencia de ingredientes alternativos en la producción de confitería”

- Una de las principales limitaciones que afectan al mercado del cacao en Norteamérica es la creciente competencia de ingredientes alternativos utilizados en la producción de confitería. El aumento de los precios del cacao, junto con la incertidumbre en el suministro causada por el cambio climático y las enfermedades de los cultivos, ha impulsado a los fabricantes a explorar sustitutos rentables.

- Ingredientes como la algarroba, los aromas sintéticos de cacao y otras alternativas de origen vegetal se están adoptando cada vez más para sustituir parcial o totalmente al cacao en la elaboración de chocolates, productos de panadería y bebidas.

- La tecnología alimentaria avanzada ha permitido el desarrollo de imitadores del sabor del cacao y mezclas que utilizan menos cacao sin sacrificar el sabor ni la textura. Este cambio se observa especialmente entre las marcas de confitería de gran consumo que buscan mantener precios competitivos sin renunciar al atractivo para el consumidor.

- Si bien estas alternativas tal vez no reproduzcan por completo las cualidades premium del cacao, su creciente aceptación en ciertos segmentos de consumidores supone un desafío para la demanda de cacao.

Alcance del mercado del cacao en América del Norte

El mercado del cacao en Norteamérica se segmenta por tipo de producto, naturaleza, tipos de cacao, canal de distribución y aplicación.

- Tipo de producto

Según el tipo de producto, el mercado se segmenta en cacao en polvo y torta, manteca de cacao, granos de cacao, licor y pasta de cacao, nibs de cacao y otros. Se prevé que en 2025, el segmento de cacao en polvo y torta domine el mercado con una cuota del 37,40 %. Este dominio se debe a su uso generalizado en la fabricación de chocolate, panadería y elaboración de bebidas. Su facilidad de almacenamiento, larga vida útil y compatibilidad con procesos de producción a gran escala lo convierten en una opción muy popular entre las empresas procesadoras de alimentos.

Se prevé que el segmento de granos de cacao crezca con la mayor tasa de crecimiento anual compuesto (TCAC) del 5,2% durante el período de pronóstico debido a la creciente demanda de chocolates premium y de origen único, el mayor uso de cacao crudo en aplicaciones artesanales y la creciente preferencia de los consumidores por ingredientes naturales mínimamente procesados.

- Naturaleza

Según su origen, el mercado se divide en convencional y orgánico. Se prevé que en 2025 el segmento convencional domine el mercado con una cuota del 92,82 %. Este dominio se debe principalmente a su rentabilidad, sus cadenas de suministro consolidadas y su capacidad de producción a gran escala. El cacao convencional ofrece una calidad constante, lo que lo convierte en la opción ideal para los fabricantes que se dirigen al mercado de masas.

Se prevé que el segmento orgánico crezca con la mayor tasa de crecimiento anual compuesto (TCAC) del 5,0% durante el período de pronóstico, debido a la creciente conciencia de los consumidores sobre la salud y el bienestar.

- Tipo de cacao

Según el tipo de cacao, el mercado se segmenta en cacao forastero, cacao trinitario y cacao criollo. Se prevé que en 2025 el segmento del cacao forastero domine el mercado con una cuota del 83,53 %. El dominio de este segmento se debe a su resistencia, calidad constante e idoneidad para la producción en masa. Su cultivo regional favorece las economías de escala y satisface las necesidades de los grandes productores de chocolate. Su robustez también lo hace menos susceptible a las enfermedades, lo que garantiza un suministro constante y precios asequibles, impulsando su rápida adopción y un crecimiento sostenido del mercado.

El cacao Forastero experimentará el mayor crecimiento anual compuesto (CAGR) del 4,5% durante el período de previsión, debido a su alto rendimiento, menor coste de producción y cultivo generalizado.

- Canal de distribución

Según el canal de distribución, el mercado se segmenta en indirecto y directo. Se prevé que en 2025 el segmento indirecto domine con una cuota de mercado del 77,35 %. Este dominio se sustenta en la presencia de redes consolidadas de venta minorista, mayorista y distribución que facilitan el acceso a los productos de cacao tanto en mercados desarrollados como emergentes. Los canales indirectos ofrecen una logística más eficiente, una mayor cobertura geográfica y economías de escala, especialmente para los fabricantes que distribuyen a través de supermercados, mayoristas y proveedores de servicios de alimentación, lo que impulsa su rápida adopción y un crecimiento sostenido del mercado.

Se prevé que el segmento indirecto crezca con la mayor tasa de crecimiento anual compuesto (CAGR) del 4,9% durante el período de pronóstico, impulsado por la rápida expansión de las plataformas de comercio electrónico, la creciente popularidad de los canales de venta minorista en línea y la creciente preferencia de los consumidores por opciones de compra convenientes.

- Solicitud

Según su aplicación, el mercado se segmenta en suplementos dietéticos, alimentos y bebidas, productos farmacéuticos, cuidado personal y cosméticos. Se prevé que en 2025, el segmento de suplementos dietéticos domine el mercado con una cuota del 39,78 %. Este dominio se atribuye al creciente reconocimiento de los beneficios del cacao para la salud, como sus propiedades antioxidantes, su efecto positivo en el estado de ánimo y su apoyo cardiovascular. Los suplementos a base de cacao se integran cada vez más en dietas saludables y productos de nutrición funcional, sobre todo en los mercados desarrollados, donde el bienestar preventivo es una tendencia importante, lo que impulsa su rápida adopción y un crecimiento constante del mercado.

Se prevé que el segmento de alimentos y bebidas crezca con la mayor tasa de crecimiento anual compuesto (TCAC) del 5,0% durante el período de pronóstico, impulsado por la creciente demanda de bocadillos a base de cacao, productos de panadería y alternativas lácteas.

Análisis regional del mercado del cacao en América del Norte

- Se prevé que Estados Unidos domine el mercado norteamericano del cacao, ostentando la mayor cuota de mercado (77,54%) en 2025, debido a la creciente demanda de productos veganos y de origen vegetal a base de cacao.

- Se prevé que Estados Unidos sea el país de mayor crecimiento en el mercado durante el período de pronóstico, con una tasa de crecimiento anual compuesto (TCAC) del 4,5%, impulsado por la creciente popularidad de las bebidas a base de cacao y su amplia gama de productos, que incluyen chocolate caliente tradicional, bebidas de cacao listas para beber, leche saborizada, batidos de proteínas y bebidas funcionales para el bienestar.

- El mercado del cacao en Norteamérica experimenta un crecimiento sostenido gracias a varios factores clave. Uno de los principales impulsores es la creciente demanda de productos derivados del cacao, como chocolate, confitería y productos de panadería, impulsada por el aumento de la población urbana y el incremento de la renta disponible. A medida que las preferencias de los consumidores se inclinan hacia dietas de estilo occidental y alimentos indulgentes, el consumo de chocolate y productos con cacao se está generalizando, sobre todo en los centros urbanos de la región. Además, la expansión de la industria de alimentos y bebidas, junto con un creciente interés en alimentos funcionales y suplementos dietéticos, está impulsando aún más el uso del cacao en diversas aplicaciones. La región también está presenciando un aumento en el consumo de cacao orgánico y de origen ético, impulsado por una mayor conciencia sobre la salud y la sostenibilidad entre los consumidores. Asimismo, los avances en la infraestructura de la cadena de suministro y el aumento de las inversiones en plantas de procesamiento de cacao locales están apoyando el crecimiento del mercado al mejorar la disponibilidad del producto y reducir la dependencia de las importaciones.

Perspectivas del mercado del cacao en Norteamérica

Se prevé que Norteamérica registre una tasa de crecimiento anual compuesto (TCAC) del 4,4 % entre 2025 y 2032, impulsada por el elevado consumo de chocolate y productos derivados del cacao, especialmente en Estados Unidos. Norteamérica cuenta con una industria alimentaria y de bebidas consolidada y muy diversificada, donde el cacao es un ingrediente clave en una amplia gama de productos, como confitería, productos horneados, lácteos, aperitivos y bebidas.

Perspectivas del mercado del cacao en EE. UU. y América del Norte

Se prevé que Estados Unidos experimente el crecimiento más rápido, con una tasa de crecimiento anual compuesto (TCAC) del 4,5 % entre 2025 y 2032, debido a la alta demanda de productos de chocolate envasados y de marca, especialmente durante las temporadas altas, como las fiestas y ocasiones especiales. Estados Unidos es uno de los mayores consumidores de chocolate del mundo y cuenta con un mercado maduro, donde empresas líderes como Hershey, Mars y Mondelez impulsan la producción y la innovación.

Perspectivas del mercado del cacao en Canadá y América del Norte

Canadá continúa consolidándose como un mercado importante en la industria del cacao, impulsado por el creciente consumo de chocolate y la preferencia cada vez mayor por productos prémium y artesanales. El país se beneficia de una sólida infraestructura minorista y una demanda creciente de ingredientes de cacao orgánicos y de origen ético. Se prevé que Canadá sea uno de los mercados de mayor crecimiento en Norteamérica, con una tasa de crecimiento anual compuesto (TCAC) del 4,1 % entre 2025 y 2032, impulsado por consumidores preocupados por su salud que buscan productos de cacao con etiquetas limpias, de comercio justo y bajos en azúcar. Los fabricantes canadienses también están innovando con ofertas de cacao funcional y de origen vegetal, en consonancia con las tendencias alimentarias en evolución y los valores de sostenibilidad, lo que impulsa su rápida adopción y un crecimiento constante del mercado.

Cuota de mercado del cacao en América del Norte

La industria del cacao está liderada principalmente por empresas bien establecidas, entre las que se incluyen :

- Neogric Limited (Reino Unido)

- Fábrica de chocolate Macofa (India)

- Toutan SA (Francia)

- Olam International Limited (Singapur)

- Compañía de chocolate Blommer (EE. UU.)

- Cacao Deprama (Indonesia)

- PT GRAND KAKAO INDONESIA (Indonesia)

- Jaya Saliem Industri (Indonesia)

- INDCRE SA (España)

- PT ANDOW NGENSOWIDJAJA (Indonesia)

- INDOCOCOA (PT KENDO AGRI NUSANTARA) (Indonesia)

- Guan Chong Berhad (Malasia)

- GRUPO ECUAKAO LTD (Ecuador)

- CocoaCraft (India)

- Sucden (Francia)

- Cargill, Incorporated (EE. UU.)

- Compañía Procesadora de Cacao Limitada (CPC) (Ghana)

- Cacao poco común (EE. UU.)

- Puratos (Bélgica)

- ECOM Agroindustrial Corp. Limited (Suiza)

- Kokoa Kamili (Tanzania)

- Barry Callebaut (Suiza)

- JB Cocoa (Malasia)

- Centro del cacao (Reino Unido)

- Duque de O (Parte del grupo Baronie.com) (Bélgica)

- Natra (España)

- MONER CACAO, SA (España)

- Chocolate Pacari (Ecuador)

- Spa Icam (Italia)

- ALTINMARKA (Turquía)

Últimos avances en el mercado del cacao en Norteamérica

- En octubre de 2024, Cargill inauguró una nueva línea de producción de cacao en su planta de Gresik, Indonesia, para satisfacer la creciente demanda asiática de alimentos gourmet, especialmente en panadería, helados, chocolatería y bebidas de cafetería. La línea se diseñó para optimizar la personalización, permitiendo la producción de cacao en polvo y licores especiales con perfiles de sabor diferenciados, adaptados a las preferencias regionales.

- En octubre de 2024, ICAM Cioccolato lanzó una tienda online rediseñada, desarrollada en Shopify, que ofrece una experiencia de compra intuitiva, segura y optimizada para dispositivos móviles. La plataforma exhibe los productos de ICAM, Vanini y Otto, haciendo hincapié en la sostenibilidad y la inclusión. Con la posibilidad de crear perfiles de clientes para un marketing personalizado, el proyecto se desarrolló en colaboración con Ecommerce School y contó con el apoyo de campañas promocionales para impulsar la visibilidad y las ventas online.

- En junio de 2025, Kokoa Kamili, empresa que opera en el valle de Kilombero, Tanzania, desde 2013, reafirmó su misión de posicionar al país como líder mundial en cacao de alta calidad. El cofundador Siman Bindra destacó que, si bien Tanzania produce solo unas 14.000 toneladas anuales —muy por debajo de los principales productores como Costa de Marfil y Ghana—, la fortaleza del país reside en su genética, clima y calidad. Kokoa Kamili colabora con 1.500 agricultores con certificación orgánica, ha distribuido más de 600.000 plántulas y está desarrollando programas de injerto a partir de árboles de alto rendimiento y sabor excepcional. La empresa ha ganado el premio Cacao de Excelencia en tres ocasiones y busca el reconocimiento de la Organización Internacional del Cacao por su estatus de cacao de alta calidad para asegurar mejores precios para todo el cacao tanzano. Ante los desafíos del cambio climático, Kokoa Kamili explora el riego con energía solar y aboga por que las estrategias nacionales de riego incluyan el cacao. Bindra también pretende romper la idea errónea de que África solo produce cacao a granel y de baja calidad, haciendo hincapié en la probada excelencia de Tanzania en los mercados premium.

- En marzo de 2025, Natra Cacao SL lanzó un proyecto, con el apoyo del Fondo Europeo de Desarrollo Regional (FEDER) y la Agencia Valenciana de Innovación, para desarrollar productos fermentados análogos al cacao para la producción de chocolate. La iniciativa explora materias primas vegetales alternativas con el mismo perfil organoléptico y funcionalidad que el cacao fermentado, con el objetivo de crear productos de valor añadido con beneficios para la salud, cadenas de suministro más cortas y resilientes, y una menor dependencia de los volátiles mercados de cacao de Norteamérica. El proyecto también busca reducir la huella de carbono, mitigar los riesgos de deforestación e impulsar la innovación en toda la cadena de valor del grupo Natra.

- En junio de 2025, Touton muestra cómo la colaboración, la inteligencia operativa y la innovación focalizada han impulsado resultados significativos en la protección forestal, la producción sostenible y la participación comunitaria durante el ciclo agrícola 2023-2024. El informe destaca logros como la distribución de cientos de miles de árboles mejorados de cacao y de usos múltiples en Ghana y Costa de Marfil, y la capacitación de más de 112.000 agricultores en prácticas climáticamente inteligentes.

SKU-

Obtenga acceso en línea al informe sobre la primera nube de inteligencia de mercado del mundo

- Panel de análisis de datos interactivo

- Panel de análisis de empresas para oportunidades con alto potencial de crecimiento

- Acceso de analista de investigación para personalización y consultas

- Análisis de la competencia con panel interactivo

- Últimas noticias, actualizaciones y análisis de tendencias

- Aproveche el poder del análisis de referencia para un seguimiento integral de la competencia

Tabla de contenido

1 INTRODUCTION

1.1 OBJECTIVES OF THE STUDY

1.2 MARKET DEFINITION

1.3 OVERVIEW

1.4 LIMITATIONS

1.5 MARKETS COVERED

2 MARKET SEGMENTATION

2.1 MARKETS COVERED

2.2 GEOGRAPHICAL SCOPE

2.3 YEARS CONSIDERED FOR THE STUDY

2.4 CURRENCY AND PRICING

2.5 DBMR TRIPOD DATA VALIDATION MODEL

2.6 MULTIVARIATE MODELING

2.7 PRIMARY INTERVIEWS WITH KEY OPINION LEADERS

2.8 DBMR MARKET POSITION GRID

2.9 DBMR VENDOR SHARE ANALYSIS

2.1 MARKET APPLICATION COVERAGE GRID

2.11 SECONDARY SOURCES

2.12 ASSUMPTIONS

3 EXECUTIVE SUMMARY

4 PREMIUM INSIGHTS

4.1 PORTER'S FIVE FORCES

4.2 IMPORT EXPORT SCENARIO

4.3 PRICING ANALYSIS

4.4 PRODUCTION CONSUMPTION ANALYSIS

4.5 SUPPLY CHAIN ANALYSIS

4.6 VALUE CHAIN ANALYSIS

4.7 VENDOR SELECTION CRITERIA

4.7.1 SOURCE: DBMR ANALYSIS

4.7.2 PRODUCT QUALITY AND CERTIFICATION

4.7.3 SOURCING AND TRACEABILITY

4.7.4 PRICING AND COST COMPETITIVENESS

4.7.5 SUSTAINABILITY AND ETHICAL PRACTICES

4.7.6 PRODUCTION CAPACITY AND RELIABILITY

4.7.7 COMPLIANCE WITH REGULATIONS

4.7.8 LOGISTICS AND SUPPLY CHAIN EFFICIENCY

4.7.9 REPUTATION AND REFERENCES

4.8 BRAND OUTLOOK

4.8.1 MARKET ROLES & POSITIONING (WHO PLAYS WHICH ROLE?)

4.8.2 PRODUCT & PACKAGING DIFFERENCES

4.8.3 SUSTAINABILITY & FARMER PROGRAMS (CRITICAL FOR REPUTATION & SUPPLY SECURITY)

4.8.4 STRENGTHS, COMPETITIVE EDGES, AND CUSTOMER FIT

4.8.5 RISKS & MARKET PRESSURES (INDUSTRY-WIDE)

4.8.6 STRATEGIC TAKEAWAYS FOR REPORT READERS

4.8.7 WHY THIS LAYOUT?

4.8.8 BARRY CALLEBAUT — FULL-SPECTRUM CHOCOLATE LEADER

4.8.9 CARGILL — CUSTOM SOLUTIONS + INDUSTRY SCALE

4.8.10 OLAM — ORIGINATION & PROCESSING BACKBONE

4.8.11 GUAN CHONG (GCB) — EFFICIENT PROCESSOR

4.8.12 BLOMMER — NORTH AMERICA PROCESSOR & SERVICE

4.9 CONSUMER BUYING BEHAVIOUR

4.9.1 PROBLEM RECOGNITION AND AWARENESS

4.9.2 INFORMATION SEARCH

4.9.3 EVALUATION OF ALTERNATIVES

4.9.4 PURCHASE DECISION

4.9.5 POST-PURCHASE BEHAVIOUR

4.9.6 DEMOGRAPHIC INSIGHTS

4.9.7 CONCLUSION

4.1 COST ANALYSIS BREAKDOWN

4.10.1 INITIAL INVESTMENT AND CAPITAL EXPENDITURE (CAPEX)

4.10.2 INSTALLATION AND INFRASTRUCTURE ADAPTATION

4.10.3 ENERGY CONSUMPTION AND OPERATIONAL COST (OPEX)

4.10.4 MAINTENANCE AND SERVICING

4.10.5 OVERHEAD AND INDIRECT COSTS

4.10.6 STRATEGIC INVESTMENT CONSIDERATIONS

4.11 INNOVATION TRACKER AND STRATEGIC ANALYSIS

4.11.1 MAJOR DEALS AND STRATEGIC ALLIANCES ANALYSIS

4.11.1.1 JOINT VENTURES

4.11.1.2 MERGERS AND ACQUISITIONS

4.11.1.3 LICENSING AND PARTNERSHIP

4.11.1.4 TECHNOLOGY COLLABORATIONS

4.11.1.5 STRATEGIC DIVESTMENTS

4.11.2 NUMBER OF PRODUCTS IN DEVELOPMENT

4.11.3 STAGE OF DEVELOPMENT

4.11.4 TIMELINES AND MILESTONES

4.11.5 INNOVATION STRATEGIES AND METHODOLOGIES

4.11.6 RISK ASSESSMENT AND MITIGATION

4.11.7 FUTURE OUTLOOK

4.12 PROFIT MARGINS SCENARIO

4.12.1 FACTORS INFLUENCING PROFITABILITY

4.12.2 VALUE ADDITION:

4.12.3 QUALITY & CERTIFICATION:

4.12.4 MARKET DEMAND:

4.12.5 BUSINESS MODEL:

4.13 RAW MATERIAL COVERAGE

4.13.1 COCOA BEANS (PRIMARY RAW MATERIAL)

4.13.2 SUGAR (SWEETENING AGENT)

4.13.3 COCOA BUTTER (FAT COMPONENT)

4.13.4 MILK POWDER (DAIRY INGREDIENT)

4.13.5 LECITHIN (EMULSIFIER)

4.14 TECHNOLOGICAL ADVANCEMENTS BY MANUFACTURER

4.14.1 ADVANCED COCOA BEAN ROASTING TECHNOLOGIES

4.14.2 AUTOMATED COCOA PROCESSING AND PRODUCTION SYSTEMS

4.14.3 AI-DRIVEN QUALITY CONTROL AND DEFECT DETECTION

4.14.4 ENERGY-EFFICIENT GRINDING AND CONCHING EQUIPMENT

4.14.5 SMART PACKAGING AND SHELF-LIFE EXTENSION SOLUTIONS

4.14.6 DIGITAL SUPPLY CHAIN AND TRACEABILITY INTEGRATION

4.15 PATENT ANALYSIS –

4.15.1 PATENT QUALITY AND STRENGTH

4.15.2 PATENT FAMILIES

4.15.3 NUMBER OF INTERNATIONAL PATENT FAMILIES BY PUBLICATION YEAR

4.15.4 REGION PATENT LANDSCAPE

4.15.5 IP STRATEGY AND MANAGEMENT

4.15.6 PATENT ANALYSIS – TOP APPLICANTS

5 TARIFFS & IMPACT ON THE NORTH AMERICA COCOA MARKET

5.1 CURRENT TARIFF RATE(S) IN TOP-5 COUNTRY MARKETS

5.2 OUTLOOK: LOCAL PRODUCTION V/S IMPORT RELIANCE

5.3 VENDOR SELECTION CRITERIA DYNAMICS

5.4 IMPACT ON SUPPLY CHAIN

5.4.1 RAW MATERIAL PROCUREMENT

5.4.2 MANUFACTURING AND PRODUCTION

5.4.3 LOGISTICS AND DISTRIBUTION

5.4.4 PRICE PITCHING AND POSITION OF MARKET

5.5 INDUSTRY PARTICIPANTS: PROACTIVE MOVES

5.5.1 SUPPLY CHAIN OPTIMIZATION

5.5.2 JOINT VENTURE ESTABLISHMENTS

5.6 IMPACT ON PRICES

5.7 REGULATORY INCLINATION

5.7.1 GEOPOLITICAL SITUATION

5.7.2 TRADE PARTNERSHIPS BETWEEN THE COUNTRIES

5.7.2.1 FREE TRADE AGREEMENTS

5.7.2.2 ALLIANCE ESTABLISHMENTS

5.7.3 STATUS ACCREDITATION (INCLUDING MFN)

5.7.4 DOMESTIC COURSE OF CORRECTION

5.7.4.1 INCENTIVE SCHEMES TO BOOST PRODUCTION OUTPUTS

5.7.4.2 ESTABLISHMENT OF SPECIAL ECONOMIC ZONES / INDUSTRIAL PARKS

6 REGULATION COVERAGE

7 BEANS AND RATIOS FOR HISTORY AND FORECAST AND WITH CONCRETE DATA

8 MARKET OVERVIEW

8.1 DRIVERS

8.1.1 RISING DEMAND FOR CHOCOLATE AND CONFECTIONERY PRODUCTS

8.1.2 GROWING AWARENESS OF COCOA’S HEALTH AND ANTIOXIDANT BENEFITS

8.1.3 EXPANDING USE OF COCOA IN COSMETICS AND PERSONAL CARE

8.1.4 GROWTH IN COCOA-BASED BEVERAGES

8.2 RESTRAINTS

8.2.1 GROWING COMPETITION FROM ALTERNATIVE INGREDIENTS IN CONFECTIONERY PRODUCTION

8.2.2 STRINGENT REGULATORY STANDARDS FOR COCOA QUALITY AND SAFETY COMPLIANCE

8.3 OPPORTUNITIES

8.3.1 RISING DEMAND FOR VEGAN AND PLANT-BASED COCOA-BASED PRODUCTS

8.3.2 INNOVATION IN COCOA-BASED FUNCTIONAL AND FORTIFIED FOOD PRODUCTS

8.3.3 INCREASING POPULARITY OF SINGLE-ORIGIN AND SPECIALTY COCOA VARIETIES

8.4 CHALLENGE

8.5 CLIMATE CHANGE REDUCING COCOA YIELDS AND AFFECTING QUALITY

8.5.1 LIMITED FARMER ACCESS TO MODERN FARMING TOOLS AND TRAINING

9 NORTH AMERICA COCOA MARKET, BY PRODUCT TYPE

9.1 OVERVIEW

9.2 COCOA POWDER & CAKE

9.3 COCOA BUTTER

9.4 COCOA BEANS

9.5 COCOA LIQUOR & PASTE

9.6 COCOA NIBS

9.7 OTHERS

10 NORTH AMERICA COCOA MARKET, BY NATURE

10.1 OVERVIEW

10.2 CONVENTIONAL

10.3 ORGANIC

11 NORTH AMERICA COCOA MARKET, BY TYPE OF COCOA

11.1 OVERVIEW

11.2 FORASTERO COCOA

11.3 TRINITARIO COCOA

11.4 CRIOLLO COCOA

12 NORTH AMERICA COCOA MARKET, BY DISTRIBUTION CHANNEL

12.1 OVERVIEW

12.2 INDIRECT

12.3 DIRECT

13 NORTH AMERICA COCOA MARKET, BY APPLICATION

13.1 OVERVIEW

13.2 DIETARY SUPPLEMENTS

13.3 FOOD AND BEVERAGE

13.4 BEVERAGE

13.5 PHARMACEUTICALS

13.6 PERSONAL CARE AND COSMETICS

14 NORTH AMERICA COCOA MARKET, BY REGION

14.1 NORTH AMERICA

14.1.1 U.S.

14.1.2 CANADA

14.1.3 MEXICO

15 NORTH AMERICA COCOA MARKET, COMPANY LANDSCAPE

15.1 COMPANY SHARE ANALYSIS: NORTH AMERICA

16 SWOT ANALYSIS

17 COMPANY PROFILES

17.1 OLAM GROUP

17.1.1 COMPANY SNAPSHOT

17.1.2 RECENT FINANCIALS

17.1.3 COMPANY SHARE ANALYSIS

17.1.4 PRODUCT PORTFOLIO

17.1.5 RECENT UPDATES

17.2 BARRY CALLEBAUT

17.2.1 COMPANY SNAPSHOT

17.2.2 REVENUE ANALYSIS

17.2.3 COMPANY SHARE ANALYSIS

17.2.4 PRODUCT PORTFOLIO

17.2.5 RECENT DEVELOPMENT

17.3 ECOM AGROINDUSTRIAL CORP. LIMITED.

17.3.1 COMPANY SNAPSHOT

17.3.2 COMPANY SHARE ANALYSIS

17.3.3 PRODUCT PORTFOLIO

17.3.4 RECENT DEVELOPMENTS/NEWS

17.4 PURATOS

17.4.1 COMPANY SNAPSHOT

17.4.2 COMPANY SHARE ANALYSIS

17.4.3 PRODUCT PORTFOLIO

17.4.4 RECENT DEVELOPMENT

17.5 GUAN CHONG BERHAD (GCB)

17.5.1 COMPANY SNAPSHOT

17.5.2 COMPANY SHARE ANALYSIS

17.5.3 PRODUCT PORTFOLIO

17.5.4 RECENT DEVELOPMENTS/NEWS

17.6 JB COCOA

17.6.1 COMPANY SNAPSHOT

17.6.2 REVENUE ANALYSIS

17.6.3 RECENT DEVELOPMENT

17.7 ALTINMARKA

17.7.1 COMPANY SNAPSHOT

17.7.2 PRODUCT PORTFOLIO

17.7.3 RECENT UPDATES

17.8 BLOMMER CHOCOLATE COMPANY

17.8.1 COMPANY SNAPSHOT

17.8.2 PRODUCT PORTFOLIO

17.8.3 RECENT DEVELOPMENT

17.9 CARGILL, INCORPORATED.

17.9.1 COMPANY SNAPSHOT

17.9.2 PRODUCT PORTFOLIO

17.9.3 RECENT DEVELOPMENT

17.1 COCOA HUB

17.10.1 COMPANY SNAPSHOT

17.10.2 PRODUCT PORTFOLIO

17.10.3 RECENT DEVELOPMENTS/NEWS

17.11 COCOA PROCESSING COMPANY LIMITED (CPC)

17.11.1 COMPANY SNAPSHOT

17.11.2 RECENT FINANCIALS

17.11.3 PRODUCT PORTFOLIO

17.11.4 RECENT UPDATES

17.12 COCOACRAFT

17.12.1 COMPANY SNAPSHOT

17.12.2 PRODUCT PORTFOLIO

17.12.3 RECENT DEVELOPMENTS/NEWS

17.13 DEPRAMA COCOA

17.13.1 COMPANY SNAPSHOT

17.13.2 PRODUCT PORTFOLIO

17.13.3 RECENT UPDATES

17.14 DUC D’O

17.14.1 COMPANY SNAPSHOT

17.14.2 PRODUCT PORTFOLIO

17.14.3 RECENT DEVELOPMENTS/NEWS

17.15 ECUAKAO GROUP LTD

17.15.1 COMPANY SNAPSHOT

17.15.2 PRODUCT PORTFOLIO

17.15.3 RECENT DEVELOPMENTS/NEWS

17.16 ICAM SPA

17.16.1 COMPANY SNAPSHOT

17.16.2 PRODUCT PORTFOLIO

17.16.3 RECENT UPDATES

17.17 INDCRE S.A

17.17.1 COMPANY SNAPSHOT

17.17.2 PRODUCT PORTFOLIO

17.17.3 RECENT UPDATES

17.18 INDOCOCOA

17.18.1 COMPANY SNAPSHOT

17.18.2 PRODUCT PORTFOLIO

17.18.3 RECENT DEVELOPMENTS/NEWS

17.19 JAYA SALIEM INDUSTRI

17.19.1 COMPANY SNAPSHOT

17.19.2 PRODUCT PORTFOLIO

17.19.3 RECENT DEVELOPMENT

17.2 KOKOA KAMILI

17.20.1 COMPANY SNAPSHOT

17.20.2 PRODUCT PORTFOLIO

17.20.3 RECENT DEVELOPMENTS/NEWS

17.21 MACOFA CHOCOLATE FACTORY

17.21.1 COMPANY SNAPSHOT

17.21.2 PRODUCT PORTFOLIO

17.21.3 RECENT DEVELOPMENT

17.22 MONER COCOA, S.A.

17.22.1 COMPANY SNAPSHOT

17.22.2 PRODUCT PORTFOLIO

17.22.3 RECENT UPDATES

17.23 NATRA

17.23.1 COMPANY SNAPSHOT

17.23.2 PRODUCT PORTFOLIO

17.23.3 RECENT DEVELOPMENTS/NEWS

17.24 NEOGRIC LIMITED

17.24.1 COMPANY SNAPSHOT

17.24.2 PRODUCT PORTFOLIO

17.24.3 RECENT DEVELOPMENT

17.25 PACARI

17.25.1 COMPANY SNAPSHOT

17.25.2 PRODUCT PORTFOLIO

17.25.3 RECENT UPDATES

17.26 PT ANDOW NGENSOWIDJAJA

17.26.1 COMPANY SNAPSHOT

17.26.2 PRODUCT PORTFOLIO

17.26.3 RECENT DEVELOPMENTS/NEWS

17.27 PT GRAND KAKAO INDONESIA

17.27.1 COMPANY SNAPSHOT

17.27.2 PRODUCT PORTFOLIO

17.27.3 RECENT DEVELOPMENT

17.28 TOUTON S.A.

17.28.1 COMPANY SNAPSHOT

17.28.2 PRODUCT PORTFOLIO

17.28.3 RECENT DEVELOPMENT

17.29 UNCOMMON CACOA .

17.29.1 COMPANY SNAPSHOT

17.29.2 PRODUCT PORTFOLIO

17.29.3 RECENT UPDATES

18 QUESTIONNAIRE

19 RELATED REPORTS

Lista de Tablas

TABLE 1 BRAND COMPARATIVE ANALYSIS

TABLE 2 FIGURE 2. COMPANY VS BRAND OVERVIEW

TABLE 3 NUMBER OF PATENTS PER YEAR

TABLE 4 NUMBER OF PATENTS PER REGION/COUNTRY

TABLE 5 TOP PATENT APPLICANTS.

TABLE 6 REGULATORY COVERAGE

TABLE 7 NORTH AMERICA COCOA MARKET, BY PRODUCT TYPE, 2018-2032 (USD THOUSAND)

TABLE 8 NORTH AMERICA COCOA MARKET, BY PRODUCT TYPE, 2018-2032 (TONS)

TABLE 9 NORTH AMERICA COCOA MARKET, BY PRODUCT TYPE, 2018-2032 (PRICE USD/KG)

TABLE 10 NORTH AMERICA COCOA BUTTER IN COCOA MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 11 NORTH AMERICA COCOA MARKET, BY NATURE, 2025-2032 (USD THOUSAND)

TABLE 12 NORTH AMERICA COCOA MARKET, BY NATURE, 2025-2032 (TONS)

TABLE 13 NORTH AMERICA COCOA MARKET, BY NATURE, 2025-2032 (PRICE USD/KG)

TABLE 14 NORTH AMERICA COCOA MARKET, BY TYPE OF COCOA, 2025-2032 (USD THOUSAND)

TABLE 15 NORTH AMERICA COCOA MARKET, BY TYPE OF COCOA, 2025-2032 (TONS)

TABLE 16 NORTH AMERICA COCOA MARKET, BY TYPE OF COCOA, 2025-2032 (PRICE USD/KG)

TABLE 17 NORTH AMERICA COCOA MARKET, BY DISTRIBUTION CHANNEL, 2025-2032 (USD THOUSAND)

TABLE 18 NORTH AMERICA COCOA MARKET, BY DISTRIBUTION CHANNEL, 2025-2032 (TONS)

TABLE 19 NORTH AMERICA COCOA MARKET, BY DISTRIBUTION CHANNEL, 2025-2032 (PRICE USD/KG)

TABLE 20 NORTH AMERICA INDIRECT IN COCOA MARKET, BY TYPE, 2025-2032 (USD THOUSAND)

TABLE 21 NORTH AMERICA OFFLINE DISTRIBUTION CHANNEL IN COCOA MARKET, BY TYPE, 2025-2032 (USD THOUSAND)

TABLE 22 NORTH AMERICA COCOA MARKET, BY APPLICATION, 2025-2032 (USD THOUSAND)

TABLE 23 NORTH AMERICA FOOD AND BEVERAGE IN COCOA MARKET, BY TYPE, 2025-2032 (USD THOUSAND)

TABLE 24 NORTH AMERICA BAKERY IN COCOA MARKET, BY TYPE, 2025-2032 (USD THOUSAND)

TABLE 25 NORTH AMERICA CONFECTIONERY IN COCOA MARKET, BY TYPE, 2025-2032 (USD THOUSAND)

TABLE 26 NORTH AMERICA CHOCLATE IN COCOA MARKET, BY TYPE, 2025-2032 (USD THOUSAND)

TABLE 27 NORTH AMERICA CHOCOLATE IN COCOA MARKET, BY CATEGORY, 2025-2032 (USD THOUSAND)

TABLE 28 NORTH AMERICA WHITE CHOCOLATE IN COCOA MARKET, BY TYPE, 2025-2032 (USD THOUSAND)

TABLE 29 NORTH AMERICA DAIRY PRODUCTS IN COCOA MARKET, BY TYPE, 2025-2032 (USD THOUSAND)

TABLE 30 NORTH AMERICA PROCESSED FOOD IN COCOA MARKET, BY TYPE, 2025-2032 (USD THOUSAND)

TABLE 31 NORTH AMERICA BEVERAGES IN COCOA MARKET, BY TYPE, 2025-2032 (USD THOUSAND)

TABLE 32 NORTH AMERICA DAIRY-BASED DRINKS IN COCOA MARKET, BY TYPE, 2025-2032 (USD THOUSAND)

TABLE 33 NORTH AMERICA PERSONAL CARE AND COSMETICS IN COCOA MARKET, BY TYPE, 2025-2032 (USD THOUSAND)

TABLE 34 NORTH AMERICA COCOA MARKET, BY APPLICATION, 2025-2032 (TONS)

TABLE 35 NORTH AMERICA COCOA MARKET, BY APPLICATION, 2025-2032 (PRICE USD/KG)

TABLE 36 NORTH AMERICA COCOA MARKET, BY COUNTRY, 2018-2032 (USD THOUSAND)

TABLE 37 NORTH AMERICA COCOA MARKET, BY COUNTRY, 2018-2032 (TONS)

TABLE 38 NORTH AMERICA COCOA MARKET, BY PRODUCT TYPE, 2018-2032 (USD THOUSAND)

TABLE 39 NORTH AMERICA COCOA MARKET, BY PRODUCT TYPE, 2018-2032 (TONS)

TABLE 40 NORTH AMERICA COCOA MARKET, BY PRODUCT TYPE, 2018-2032 (PRICE USD/KG)

TABLE 41 NORTH AMERICA COCOA BUTTER IN COCOA MARKET, BY PRODUCT TYPE, 2018-2032 (USD THOUSAND)

TABLE 42 NORTH AMERICA COCOA MARKET, BY NATURE, 2018-2032 (USD THOUSAND)

TABLE 43 NORTH AMERICA COCOA MARKET, BY NATURE, 2018-2032 (TONS)

TABLE 44 NORTH AMERICA COCOA MARKET, BY NATURE, 2018-2032 (PRICE USD/KG)

TABLE 45 NORTH AMERICA COCOA MARKET, BY TYPE OF COCOA, 2018-2032 (USD THOUSAND)

TABLE 46 NORTH AMERICA COCOA MARKET, BY TYPE OF COCOA, 2018-2032 (TONS)

TABLE 47 NORTH AMERICA COCOA MARKET, BY TYPE OF COCOA, 2018-2032 (PRICE USD/KG)

TABLE 48 NORTH AMERICA COCOA MARKET, BY DISTRIBUTION CHANNEL, 2018-2032 (USD THOUSAND)

TABLE 49 NORTH AMERICA COCOA MARKET, BY DISTRIBUTION CHANNEL, 2018-2032 (TONS)

TABLE 50 NORTH AMERICA COCOA MARKET, BY DISTRIBUTION CHANNEL, 2018-2032 (PRICE USD/KG)

TABLE 51 NORTH AMERICA INDIRECT IN COCOA MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 52 NORTH AMERICA OFFLINE DISTRIBUTION CHANNEL IN COCOA MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 53 NORTH AMERICA COCOA MARKET, BY APPLICATION, 2018-2032 (USD THOUSAND)

TABLE 54 NORTH AMERICA COCOA MARKET, BY APPLICATION, 2018-2032 (TONS)

TABLE 55 NORTH AMERICA COCOA MARKET, BY APPLICATION, 2018-2032 (PRICE USD/KG)

TABLE 56 NORTH AMERICA FOOD AND BEVERAGE IN COCOA MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 57 NORTH AMERICA BAKERY IN COCOA MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 58 NORTH AMERICA CONFECTIONERY IN COCOA MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 59 NORTH AMERICA CHOCOLATE IN COCOA MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 60 NORTH AMERICA CHOCOLATE IN COCOA MARKET, BY CATEGORY, 2018-2032 (USD THOUSAND)

TABLE 61 NORTH AMERICA WHITE CHOCOLATE IN COCOA MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 62 NORTH AMERICA DAIRY PRODUCTS IN COCOA MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 63 NORTH AMERICA PROCESSED FOOD IN COCOA MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 64 NORTH AMERICA BEVERAGE IN COCOA MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 65 NORTH AMERICA DAIRY-BASED DRINKS IN COCOA MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 66 NORTH AMERICA PERSONAL CARE AND COSMETICS IN COCOA MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 67 U.S. COCOA MARKET, BY PRODUCT TYPE, 2018-2032 (USD THOUSAND)

TABLE 68 U.S. COCOA MARKET, BY PRODUCT TYPE, 2018-2032 (TONS)

TABLE 69 U.S. COCOA MARKET, BY PRODUCT TYPE, 2018-2032 (PRICE USD/KG)

TABLE 70 U.S. COCOA BUTTER IN COCOA MARKET, BY PRODUCT TYPE, 2018-2032 (USD THOUSAND)

TABLE 71 U.S. COCOA MARKET, BY NATURE, 2018-2032 (USD THOUSAND)

TABLE 72 U.S. COCOA MARKET, BY NATURE, 2018-2032 (TONS)

TABLE 73 U.S. COCOA MARKET, BY NATURE, 2018-2032 (PRICE USD/KG)

TABLE 74 U.S. COCOA MARKET, BY TYPE OF COCOA, 2018-2032 (USD THOUSAND)

TABLE 75 U.S. COCOA MARKET, BY TYPE OF COCOA, 2018-2032 (TONS)

TABLE 76 U.S. COCOA MARKET, BY TYPE OF COCOA, 2018-2032 (PRICE USD/KG)

TABLE 77 U.S. COCOA MARKET, BY DISTRIBUTION CHANNEL, 2018-2032 (USD THOUSAND)

TABLE 78 U.S. COCOA MARKET, BY DISTRIBUTION CHANNEL, 2018-2032 (TONS)

TABLE 79 U.S. COCOA MARKET, BY DISTRIBUTION CHANNEL, 2018-2032 (PRICE USD/KG)

TABLE 80 U.S. INDIRECT IN COCOA MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 81 U.S. OFFLINE DISTRIBUTION CHANNEL IN COCOA MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 82 U.S. COCOA MARKET, BY APPLICATION, 2018-2032 (USD THOUSAND)

TABLE 83 U.S. COCOA MARKET, BY APPLICATION, 2018-2032 (TONS)

TABLE 84 U.S. COCOA MARKET, BY APPLICATION, 2018-2032 (PRICE USD/KG)

TABLE 85 U.S. FOOD AND BEVERAGE IN COCOA MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 86 U.S. BAKERY IN COCOA MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 87 U.S. CONFECTIONERY IN COCOA MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 88 U.S. CHOCOLATE IN COCOA MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 89 U.S. CHOCOLATE IN COCOA MARKET, BY CATEGORY, 2018-2032 (USD THOUSAND)

TABLE 90 U.S. WHITE CHOCOLATE IN COCOA MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 91 U.S. DAIRY PRODUCTS IN COCOA MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 92 U.S. PROCESSED FOOD IN COCOA MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 93 U.S. BEVERAGE IN COCOA MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 94 U.S. DAIRY-BASED DRINKS IN COCOA MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 95 U.S. PERSONAL CARE AND COSMETICS IN COCOA MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 96 CANADA COCOA MARKET, BY PRODUCT TYPE, 2018-2032 (USD THOUSAND)

TABLE 97 CANADA COCOA MARKET, BY PRODUCT TYPE, 2018-2032 (TONS)

TABLE 98 CANADA COCOA MARKET, BY PRODUCT TYPE, 2018-2032 (PRICE USD/KG)

TABLE 99 CANADA COCOA BUTTER IN COCOA MARKET, BY PRODUCT TYPE, 2018-2032 (USD THOUSAND)

TABLE 100 CANADA COCOA MARKET, BY NATURE, 2018-2032 (USD THOUSAND)

TABLE 101 CANADA COCOA MARKET, BY NATURE, 2018-2032 (TONS)

TABLE 102 CANADA COCOA MARKET, BY NATURE, 2018-2032 (PRICE USD/KG)

TABLE 103 CANADA COCOA MARKET, BY TYPE OF COCOA, 2018-2032 (USD THOUSAND)

TABLE 104 CANADA COCOA MARKET, BY TYPE OF COCOA, 2018-2032 (TONS)

TABLE 105 CANADA COCOA MARKET, BY TYPE OF COCOA, 2018-2032 (PRICE USD/KG)

TABLE 106 CANADA COCOA MARKET, BY DISTRIBUTION CHANNEL, 2018-2032 (USD THOUSAND)

TABLE 107 CANADA COCOA MARKET, BY DISTRIBUTION CHANNEL, 2018-2032 (TONS)

TABLE 108 CANADA COCOA MARKET, BY DISTRIBUTION CHANNEL, 2018-2032 (PRICE USD/KG)

TABLE 109 CANADA INDIRECT IN COCOA MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 110 CANADA OFFLINE DISTRIBUTION CHANNEL IN COCOA MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 111 CANADA COCOA MARKET, BY APPLICATION, 2018-2032 (USD THOUSAND)

TABLE 112 CANADA COCOA MARKET, BY APPLICATION, 2018-2032 (TONS)

TABLE 113 CANADA COCOA MARKET, BY APPLICATION, 2018-2032 (PRICE USD/KG)

TABLE 114 CANADA FOOD AND BEVERAGE IN COCOA MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 115 CANADA BAKERY IN COCOA MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 116 CANADA CONFECTIONERY IN COCOA MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 117 CANADA CHOCOLATE IN COCOA MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 118 CANADA CHOCOLATE IN COCOA MARKET, BY CATEGORY, 2018-2032 (USD THOUSAND)

TABLE 119 CANADA WHITE CHOCOLATE IN COCOA MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 120 CANADA DAIRY PRODUCTS IN COCOA MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 121 CANADA PROCESSED FOOD IN COCOA MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 122 CANADA BEVERAGE IN COCOA MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 123 CANADA DAIRY-BASED DRINKS IN COCOA MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 124 CANADA PERSONAL CARE AND COSMETICS IN COCOA MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 125 MEXICO COCOA MARKET, BY PRODUCT TYPE, 2018-2032 (USD THOUSAND)

TABLE 126 MEXICO COCOA MARKET, BY PRODUCT TYPE, 2018-2032 (TONS)

TABLE 127 MEXICO COCOA MARKET, BY PRODUCT TYPE, 2018-2032 (PRICE USD/KG)

TABLE 128 MEXICO COCOA BUTTER IN COCOA MARKET, BY PRODUCT TYPE, 2018-2032 (USD THOUSAND)

TABLE 129 MEXICO COCOA MARKET, BY NATURE, 2018-2032 (USD THOUSAND)

TABLE 130 MEXICO COCOA MARKET, BY NATURE, 2018-2032 (TONS)

TABLE 131 MEXICO COCOA MARKET, BY NATURE, 2018-2032 (PRICE USD/KG)

TABLE 132 MEXICO COCOA MARKET, BY TYPE OF COCOA, 2018-2032 (USD THOUSAND)

TABLE 133 MEXICO COCOA MARKET, BY TYPE OF COCOA, 2018-2032 (TONS)

TABLE 134 MEXICO COCOA MARKET, BY TYPE OF COCOA, 2018-2032 (PRICE USD/KG)

TABLE 135 MEXICO COCOA MARKET, BY DISTRIBUTION CHANNEL, 2018-2032 (USD THOUSAND)

TABLE 136 MEXICO COCOA MARKET, BY DISTRIBUTION CHANNEL, 2018-2032 (TONS)

TABLE 137 MEXICO COCOA MARKET, BY DISTRIBUTION CHANNEL, 2018-2032 (PRICE USD/KG)

TABLE 138 MEXICO INDIRECT IN COCOA MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 139 MEXICO OFFLINE DISTRIBUTION CHANNEL IN COCOA MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 140 MEXICO COCOA MARKET, BY APPLICATION, 2018-2032 (USD THOUSAND)

TABLE 141 MEXICO COCOA MARKET, BY APPLICATION, 2018-2032 (TONS)

TABLE 142 MEXICO COCOA MARKET, BY APPLICATION, 2018-2032 (PRICE USD/KG)

TABLE 143 MEXICO FOOD AND BEVERAGE IN COCOA MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 144 MEXICO BAKERY IN COCOA MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 145 MEXICO CONFECTIONERY IN COCOA MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 146 MEXICO CHOCOLATE IN COCOA MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 147 MEXICO CHOCOLATE IN COCOA MARKET, BY CATEGORY, 2018-2032 (USD THOUSAND)

TABLE 148 MEXICO WHITE CHOCOLATE IN COCOA MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 149 MEXICO DAIRY PRODUCTS IN COCOA MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 150 MEXICO PROCESSED FOOD IN COCOA MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 151 MEXICO BEVERAGE IN COCOA MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 152 MEXICO DAIRY-BASED DRINKS IN COCOA MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 153 MEXICO PERSONAL CARE AND COSMETICS IN COCOA MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

Lista de figuras

FIGURE 1 NORTH AMERICA COCOA MARKET

FIGURE 2 NORTH AMERICA COCOA MARKET: DATA TRIANGULATION

FIGURE 3 NORTH AMERICA COCOA MARKET: DROC ANALYSIS

FIGURE 4 NORTH AMERICA COCOA MARKET: REGIONAL MARKET ANALYSIS

FIGURE 5 NORTH AMERICA COCOA MARKET: COMPANY RESEARCH ANALYSIS

FIGURE 6 NORTH AMERICA COCOA MARKET: MULTIVARIATE MODELLING

FIGURE 7 NORTH AMERICA COCOA MARKET: INTERVIEW DEMOGRAPHICS

FIGURE 8 NORTH AMERICA COCOA MARKET: DBMR MARKET POSITION GRID

FIGURE 9 NORTH AMERICA COCOA MARKET: VENDOR SHARE ANALYSIS

FIGURE 10 NORTH AMERICA COCOA MARKET: SEGMENTATION

FIGURE 11 EUROPE IS EXPECTED TO DOMINATE THE NORTH AMERICA COCOA MARKET AND IS EXPECTED TO GROW WITH THE HIGHEST CAGR IN THE FORECAST PERIOD

FIGURE 12 EXECUTIVE SUMMARY

FIGURE 13 SIX SEGMENTS COMPRISE THE NORTH AMERICA COCOA MARKET, BY PRODUCT TYPE (2024)

FIGURE 14 STRATEGIC DECISIONS

FIGURE 15 RISING DEMAND FOR CHOCOLATE AND CONFECTIONERY PRODUCTS IS EXPECTED TO DRIVE THE NORTH AMERICA COCOA MARKET IN THE FORECAST PERIOD (2025-2032)

FIGURE 16 THE COCOA POWDER & CAKE SEGMENT IS EXPECTED TO ACCOUNT FOR THE LARGEST SHARE OF THE NORTH AMERICA COCOA MARKET IN 2025 AND 2032

FIGURE 17 IMPORT EXPORT SCENARIO (USD THOUSAND)

FIGURE 18 NORTH AMERICA COCOA MARKET, 2022-2032, AVERAGE SELLING PRICE (USD/KG)

FIGURE 19 PRODUCTION CONSUMPTION ANALYSIS

FIGURE 20 VENDOR SELECTION CRITERIA

FIGURE 21 IPC CODE V/S NUMBER OF PATENTS

FIGURE 22 NUMBER OF PATENTS PER YEAR

FIGURE 23 NUMBER OF PATENTS PER REGION/COUNTRY

FIGURE 24 TOP PATENT APPLICANTS.

FIGURE 25 DRIVERS, RESTRAINTS, OPPORTUNITIES, AND CHALLENGES OF THE NORTH AMERICA COCOA MARKET

FIGURE 26 NORTH AMERICA COCOA MARKET: BY PRODUCT TYPE, 2024

FIGURE 27 NORTH AMERICA COCOA MARKET: BY NATURE, 2024

FIGURE 28 NORTH AMERICA COCOA MARKET: BY TYPE OF COCOA, 2024

FIGURE 29 NORTH AMERICA COCOA MARKET: BY DISTRIBUTION CHANNEL, 2024

FIGURE 30 NORTH AMERICA COCOA MARKET: BY APPLICATION, 2024

FIGURE 31 NORTH AMERICA COCOA MARKET: SNAPSHOT (2024)

FIGURE 32 NORTH AMERICA COCOA MARKET: COMPANY SHARE 2024 (%)

Metodología de investigación

La recopilación de datos y el análisis del año base se realizan utilizando módulos de recopilación de datos con muestras de gran tamaño. La etapa incluye la obtención de información de mercado o datos relacionados a través de varias fuentes y estrategias. Incluye el examen y la planificación de todos los datos adquiridos del pasado con antelación. Asimismo, abarca el examen de las inconsistencias de información observadas en diferentes fuentes de información. Los datos de mercado se analizan y estiman utilizando modelos estadísticos y coherentes de mercado. Además, el análisis de la participación de mercado y el análisis de tendencias clave son los principales factores de éxito en el informe de mercado. Para obtener más información, solicite una llamada de un analista o envíe su consulta.

La metodología de investigación clave utilizada por el equipo de investigación de DBMR es la triangulación de datos, que implica la extracción de datos, el análisis del impacto de las variables de datos en el mercado y la validación primaria (experto en la industria). Los modelos de datos incluyen cuadrícula de posicionamiento de proveedores, análisis de línea de tiempo de mercado, descripción general y guía del mercado, cuadrícula de posicionamiento de la empresa, análisis de patentes, análisis de precios, análisis de participación de mercado de la empresa, estándares de medición, análisis global versus regional y de participación de proveedores. Para obtener más información sobre la metodología de investigación, envíe una consulta para hablar con nuestros expertos de la industria.

Personalización disponible

Data Bridge Market Research es líder en investigación formativa avanzada. Nos enorgullecemos de brindar servicios a nuestros clientes existentes y nuevos con datos y análisis que coinciden y se adaptan a sus objetivos. El informe se puede personalizar para incluir análisis de tendencias de precios de marcas objetivo, comprensión del mercado de países adicionales (solicite la lista de países), datos de resultados de ensayos clínicos, revisión de literatura, análisis de mercado renovado y base de productos. El análisis de mercado de competidores objetivo se puede analizar desde análisis basados en tecnología hasta estrategias de cartera de mercado. Podemos agregar tantos competidores sobre los que necesite datos en el formato y estilo de datos que esté buscando. Nuestro equipo de analistas también puede proporcionarle datos en archivos de Excel sin procesar, tablas dinámicas (libro de datos) o puede ayudarlo a crear presentaciones a partir de los conjuntos de datos disponibles en el informe.