North America Hop Water Market

Tamaño del mercado en miles de millones de dólares

Tasa de crecimiento anual compuesta (CAGR) :

%

USD

53.10 Million

USD

127.20 Million

2025

2033

USD

53.10 Million

USD

127.20 Million

2025

2033

| 2026 –2033 | |

| USD 53.10 Million | |

| USD 127.20 Million | |

|

|

|

|

Mercado norteamericano de agua de lúpulo, por tipo de producto (clásica, mezclada), sabor (con sabor, sin sabor), nivel de carbonatación (baja, media, alta), envase (latas de aluminio, botellas, barriles, bolsas, otros), precio (2-5 USD, hasta 2 USD, 5-10 USD, más de 10 USD), aplicación (fitness y bienestar, mezcladores para bebidas alcohólicas, uso culinario, uso médico y terapéutico, otros), usuario final (doméstico/residencial, comercial, institucional), canal de distribución (en tiendas, sin tiendas): tendencias y pronóstico del sector hasta 2033.

Tamaño del mercado de agua de lúpulo en América del Norte

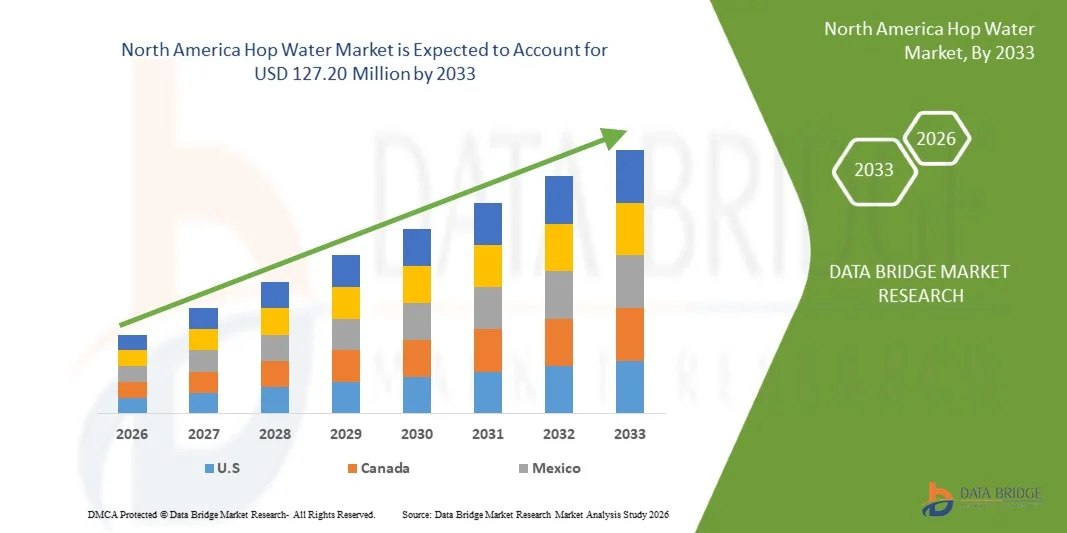

- El mercado de agua de lúpulo de América del Norte se valoró en USD 53,10 millones en 2025 y se espera que alcance los USD 127,20 millones en 2033.

- Durante el período de pronóstico de 2026 a 2033, es probable que el mercado crezca a una CAGR del 12,0 %, impulsado principalmente por la creciente preferencia de los consumidores por bebidas no alcohólicas y bajas en calorías, la creciente conciencia sobre la salud y el bienestar y la creciente adopción de alternativas al alcohol.

- Además, la continua innovación de productos en formulaciones de bebidas botánicas y funcionales, junto con la expansión de los canales de venta directa al consumidor y de comercio electrónico y una mayor disponibilidad en formatos minoristas y de servicios de alimentos, está respaldando un crecimiento sostenido del mercado en las principales regiones, particularmente América del Norte y Europa.

Análisis del mercado del agua de lúpulo en América del Norte

- El mercado norteamericano del agua de lúpulo está experimentando un avance constante a medida que los fabricantes de bebidas se centran cada vez más en la innovación sin alcohol, las formulaciones de etiqueta limpia y el posicionamiento funcional de las bebidas para satisfacer las cambiantes preferencias de los consumidores. Los productores de agua de lúpulo están aprovechando infusiones botánicas, formulaciones sin calorías y técnicas avanzadas de extracción de sabor para mejorar la consistencia del sabor, la estabilidad en el anaquel y la diferenciación del producto en los canales minoristas y locales. El uso de variedades de lúpulo refinadas, procesos de carbonatación natural y envases sostenibles está configurando aún más las estrategias de desarrollo de productos en toda la región.

- Estas innovaciones fortalecen la cadena de valor regional al mejorar la eficiencia de la producción, permitir una fabricación escalable y garantizar una calidad constante del producto. Los modelos de venta directa al consumidor, las ofertas de suscripción y las plataformas de comercio electrónico impulsan una penetración más rápida en el mercado y una mayor interacción con el consumidor, mientras que la expansión de la distribución en supermercados, tiendas de conveniencia, tiendas de bebidas especializadas y establecimientos de restauración aumenta la accesibilidad. El marketing basado en datos, la marca digital y el posicionamiento de estilos de vida centrados en la sobriedad, el bienestar y la vida activa también contribuyen al impulso de la marca.

- Se espera que EE. UU. domine el mercado de agua de lúpulo de América del Norte con la mayor participación en los ingresos del 62,86 % en 2026, respaldado por una fuerte conciencia del consumidor sobre las bebidas no alcohólicas y funcionales, un ecosistema de bebidas artesanales bien desarrollado e inversiones continuas de los fabricantes de bebidas en innovación de productos, marca y capacidades de producción escalables.

- Se proyecta que EE. UU. será el mercado de más rápido crecimiento, registrando una CAGR del 12,1%, impulsado por el creciente movimiento de curiosidad sobria, la creciente demanda de opciones de refrescos sin calorías y bajos en azúcar, y la creciente disponibilidad de agua de lúpulo en plataformas directas al consumidor, canales de comercio electrónico y puntos de venta minoristas y de servicios de alimentación convencionales.

- En 2026, se espera que el segmento Clásico domine el mercado con una participación del 56,78%, lo que refleja una fuerte preferencia de los consumidores por las variantes de agua de lúpulo tradicionales, sin sabor o con sabor ligero que ofrecen un perfil de sabor limpio, fresco y similar a la cerveza sin alcohol, calorías ni azúcar, lo que las hace particularmente atractivas para los consumidores preocupados por la salud y los ex bebedores de cerveza que buscan experiencias sensoriales familiares.

Alcance del informe y segmentación del mercado de agua de lúpulo en América del Norte

|

Atributos |

Perspectivas clave del mercado del agua de lúpulo en América del Norte |

|

Segmentos cubiertos |

|

|

Países cubiertos |

América del norte

|

|

Actores clave del mercado |

|

|

Oportunidades de mercado |

|

|

Conjuntos de información de datos de valor añadido |

Además de los conocimientos sobre los principales actores, los informes de mercado seleccionados por Data Market Research también incluyen escenarios como el valor de mercado, la tasa de crecimiento, la segmentación y la cobertura geográfica de las cinco fuerzas de Porter, el cuadrante de evaluación de la empresa, el análisis de precios, la cobertura de la materia prima, el escenario de cambio climático, el análisis del ecosistema de la industria, la perspectiva de la marca, el comportamiento de compra del consumidor, el rastreador de innovación y el análisis estratégico, el escenario de márgenes de beneficio, la cobertura de la materia prima, el análisis de la cadena de suministro, los avances tecnológicos, el análisis de la cadena de valor, los criterios de selección de proveedores y la cobertura regulatoria. |

Tendencias del mercado del agua de lúpulo en América del Norte

Innovación de productos con mezclas de ingredientes botánicos, orgánicos y funcionales para mejorar la diferenciación.

- La innovación de productos que aprovecha las mezclas de ingredientes botánicos, orgánicos y funcionales representa una atractiva oportunidad de crecimiento para el mercado norteamericano del agua de lúpulo. A medida que las preferencias de los consumidores se orientan hacia bebidas con perfiles sensoriales únicos y beneficios para el bienestar, las marcas de agua de lúpulo pueden diferenciarse incorporando ingredientes botánicos naturales, lúpulo orgánico y aditivos funcionales como adaptógenos y nootrópicos. Estas estrategias de ingredientes ayudan a las marcas a diferenciarse de las aguas saborizadas genéricas y a atraer a los consumidores preocupados por la salud que buscan alternativas sin alcohol con un valor añadido.

- Los marcos regulatorios estructurados también promueven la comunicación transparente sobre ingredientes orgánicos y funcionales, lo que facilita la diferenciación. En Estados Unidos, el Programa Orgánico Nacional (NOP) del USDA define estándares claros para el etiquetado de productos orgánicos, incluyendo categorías como "orgánico" y "elaborado con ingredientes orgánicos", que permiten que los productos con componentes orgánicos certificados indiquen su calidad y procedencia a los consumidores. Los productos certificados que cumplen con los criterios orgánicos del USDA pueden llevar el sello orgánico del USDA y deben adherirse a estrictos estándares de producción y manipulación.

- Además, las directrices de etiquetado de alimentos de la FDA exigen un etiquetado nutricional preciso y un lenguaje regulado en las declaraciones, lo que ayuda a garantizar que las declaraciones sobre ingredientes funcionales (como el contenido de nutrientes o los beneficios de estructura/función) sean veraces y no engañosas según la legislación de los EE. UU.

- En diciembre de 2023, H2OPS Inc. anunció que su agua de lúpulo obtuvo la certificación orgánica del USDA para latas elaboradas con lúpulo orgánico entero; una notable innovación de producto que mejora la diferenciación dentro de la categoría de bebidas no alcohólicas al certificar la calidad de los ingredientes y el origen orgánico.

- En 2025, Perfect Peaks Hop Water promueve bebidas gaseosas con infusión de lúpulo que combinan ingredientes botánicos de lúpulo puro con electrolitos esenciales para crear una “hidratación limpia y tranquila”, posicionando el producto como refrescante y funcionalmente beneficioso sin alcohol, azúcar ni calorías.

- En conclusión, la innovación de productos basada en mezclas de ingredientes botánicos, orgánicos y funcionales permite a las marcas de agua de lúpulo diferenciarse en los competitivos mercados de bebidas. Al alinearse con los marcos regulatorios que promueven un etiquetado orgánico claro y comunicar responsablemente los beneficios funcionales, los productores pueden atraer a consumidores preocupados por el bienestar, ampliar las ocasiones de uso y fortalecer la fidelidad a la marca, impulsando así el potencial de crecimiento de la categoría en Norteamérica.

Dinámica del mercado del agua de lúpulo en América del Norte

Conductor

“Aumento de la adopción de alternativas al alcohol, impulsada por el movimiento de la sobriedad y los cambios en el estilo de vida”

- La creciente adopción de alternativas al alcohol, impulsada por el movimiento de la sobriedad y los cambios en el estilo de vida, se ha convertido en un motor clave del crecimiento del mercado norteamericano del agua de lúpulo. Los datos de salud pública muestran que los patrones de consumo de alcohol están cambiando, especialmente entre los grupos más jóvenes y preocupados por la salud, a medida que cobra mayor relevancia la preocupación por los efectos a largo plazo sobre la salud. En Estados Unidos, por ejemplo, en agosto de 2025, según Gallup, Inc., solo el 54 % de los adultos declaraba consumir alcohol, un mínimo histórico en el consumo de alcohol registrado desde 1939, y una mayoría récord considera ahora que incluso el consumo moderado es perjudicial para la salud, lo que refleja una mayor conciencia pública sobre los riesgos del alcohol para la salud.

- Esta perspectiva social cambiante se alinea con cambios más amplios en el estilo de vida hacia la moderación, el bienestar y el consumo consciente, donde las bebidas sin alcohol y de cero grados no solo son sustitutos, sino opciones preferidas para eventos sociales y cotidianos. Iniciativas de salud pública como el "Enero Seco", que fomenta la abstinencia temporal del alcohol, han atraído a millones de participantes en todo el mundo y han contribuido a una reevaluación cultural del consumo de alcohol, impulsando a los consumidores a explorar alternativas que fomenten el bienestar y la inclusión social sin la intoxicación asociada a las bebidas alcohólicas tradicionales.

- En agosto de 2025, una encuesta de Gallup destacó que la proporción de adultos estadounidenses que informan consumir alcohol ha caído al nivel más bajo en décadas, impulsado en parte por las crecientes preocupaciones sobre la salud y la menor frecuencia de consumo de alcohol entre los adultos menores de 35 años.

- En enero de 2026, el desafío “Enero seco”, adoptado en varios países, incluidos el Reino Unido y Francia, atrajo a aproximadamente 4,5 millones de participantes durante su edición de 2025, lo que refleja un compromiso significativo con prácticas de estilo de vida sin alcohol que se extienden más allá de un mes de abstinencia temporal para influir en las preferencias de bebidas durante todo el año.

- En conclusión, el movimiento de la sobriedad y los cambios en el estilo de vida asociados hacia la moderación, el bienestar y el consumo consciente están transformando estructuralmente la demanda de bebidas en Norteamérica, creando un entorno favorable para alternativas sin alcohol como el agua de lúpulo. La disminución del consumo de alcohol, impulsada por las directrices de salud pública, las iniciativas gubernamentales y los cambios en las normas sociales, indica que la reducción del consumo ya no es una tendencia pasajera, sino una transformación sostenida del comportamiento, especialmente entre los jóvenes. A medida que los consumidores buscan cada vez más bebidas que fomenten la participación social sin intoxicación ni riesgos para la salud, el agua de lúpulo se posiciona como una opción sabrosa y sin alcohol que se alinea con las cambiantes prioridades de estilo de vida. Se espera que este cambio sostenido hacia alternativas al alcohol continúe fortaleciendo el papel del agua de lúpulo en el ecosistema de bebidas funcionales y sin alcohol de Norteamérica.

Restricción/Desafío

Competencia de sustitutos como el agua con gas, la kombucha y las cervezas sin alcohol

- La competencia de sustitutos como el agua con gas, la kombucha y las cervezas sin alcohol representa un desafío significativo para el mercado norteamericano del agua de lúpulo, ya que estas bebidas se dirigen a los mismos consumidores interesados en la salud y el bienestar que el agua de lúpulo busca atraer. Las aguas con gas se benefician de una amplia familiaridad con el consumidor, una presencia minorista establecida y marcos regulatorios confiables, mientras que la kombucha atrae a quienes buscan una salud funcional gracias a sus probióticos y beneficios intestinales. Las cervezas sin alcohol brindan una experiencia similar a la de la cerveza sin alcohol, lo que las convierte en fuertes competidores en eventos sociales, de hostelería y de consumo consciente. Estos sustitutos pueden reducir la prueba y la adopción del agua de lúpulo por parte de los consumidores a menos que las marcas diferencien activamente sus ofertas, inviertan en educación y creen experiencias alineadas con el estilo de vida.

- Por ejemplo,

- La Administración de Alimentos y Medicamentos de los Estados Unidos (FDA) regula las aguas con gas y saborizadas como bebidas no alcohólicas estándar, lo que garantiza la confianza del consumidor y una amplia disponibilidad en establecimientos minoristas y en locales comerciales, lo que fortalece la competencia contra las marcas emergentes de agua de lúpulo.

- La Oficina de Impuestos y Comercio de Alcohol y Tabaco (TTB) clasifica el kombucha con menos de 0,5 % ABV como no alcohólico, lo que permite una amplia distribución minorista y la percepción del consumidor como una bebida funcional y probiótica que compite directamente por los consumidores orientados al bienestar.

- Grandes cervecerías como Heineken 0.0 y Budweiser Zero producen cervezas sin alcohol con perfiles de sabor completos a cerveza, lo que permite a los consumidores sustituir el agua de lúpulo en entornos sociales y de hospitalidad sin dejar de disfrutar de una experiencia “similar a la de la cerveza”.

- En conclusión, la competencia de sustitutos consolidados como el agua con gas, la kombucha y las cervezas sin alcohol limita la adopción del agua de lúpulo y limita su prueba en establecimientos minoristas y locales. Para tener éxito, las marcas de agua de lúpulo deben aprovechar la diferenciación funcional, el marketing adaptado a los estilos de vida y las alianzas estratégicas para educar a los consumidores, reforzar la relevancia de la marca y fomentar la prueba entre el público interesado en la salud y el bienestar.

Alcance del mercado del agua de lúpulo en América del Norte

El mercado de agua de lúpulo de América del Norte está segmentado en ocho segmentos notables según el tipo de producto, sabor, nivel de carbonatación, empaque, precio, aplicación, usuario final y canal de distribución.

- Por tipo de producto

Según el tipo de producto, el mercado norteamericano de agua de lúpulo se segmenta en clásica y mezclada. En 2026, se prevé que el segmento clásico domine el mercado con una cuota de mercado del 56,78 %, impulsado por la fuerte preferencia de los consumidores por un agua de lúpulo sencilla y de etiqueta limpia, que ofrece un sabor fresco y a cerveza sin alcohol, calorías ni ingredientes añadidos. El agua de lúpulo clásica atrae especialmente a antiguos bebedores de cerveza y a consumidores preocupados por su salud que buscan una alternativa sencilla y refrescante, lo que impulsa su amplia adopción en los mercados consolidados de bebidas sin alcohol.

El segmento de agua de lúpulo mezclada es el de mayor crecimiento en el mercado norteamericano, con una tasa de crecimiento anual compuesta (TCAC) del 12,2 %, impulsado por la creciente demanda de combinaciones de sabores innovadoras que combinan lúpulo con botánicos, frutas e ingredientes funcionales. Se espera que el creciente interés de los consumidores por las bebidas experienciales, la mayor disponibilidad a través de canales directos al consumidor y de comercio electrónico, y la continua experimentación con productos por parte de marcas emergentes y consolidadas, impulsen aún más la adopción del agua de lúpulo mezclada durante el período de pronóstico.

- Por sabor

En cuanto al sabor, el mercado norteamericano del agua de lúpulo se segmenta en Con Sabor y Sin Sabor. En 2026, se espera que el segmento Con Sabor domine con una cuota de mercado del 69,86 %, impulsado por la fuerte preferencia de los consumidores por perfiles de sabor mejorados y variedad dentro de la categoría de agua de lúpulo. Las variantes saborizadas que incorporan notas cítricas, botánicas y frutales ayudan a equilibrar el amargor del lúpulo, mejoran la palatabilidad y atraen a una base de consumidores más amplia, incluyendo a consumidores primerizos y a quienes no beben cerveza.

El segmento Con Sabor es el de mayor crecimiento en el mercado norteamericano de agua de lúpulo, con una tasa de crecimiento anual compuesta (TCAC) del 12,1 %, impulsado por la continua innovación en sabores, los lanzamientos de temporada y ediciones limitadas, y la creciente demanda de bebidas de etiqueta limpia y sabor natural. Se espera que la mayor disponibilidad en los canales minoristas, de comercio electrónico y de servicios de alimentación, junto con el creciente interés de los consumidores en bebidas no alcohólicas experienciales y premium, acelere aún más el crecimiento del segmento durante el período de pronóstico.

- Por nivel de carbonatación

Según el nivel de carbonatación, el mercado norteamericano de agua de lúpulo se segmenta en baja carbonatación, mediana carbonatación y alta carbonatación. En 2026, se espera que el segmento de baja carbonatación domine el mercado con una cuota de mercado del 44,23 %, impulsado por la creciente preferencia de los consumidores por bebidas más suaves, menos gaseosas, de fácil digestión y aptas para el consumo habitual. El agua de lúpulo baja en carbonatación atrae a los consumidores preocupados por la salud que buscan una hidratación suave con un amargor sutil, lo que la hace ideal para el fitness, el bienestar y el consumo diario.

El segmento de agua de lúpulo con gas medio es el de mayor crecimiento, con una tasa de crecimiento anual compuesta (TCAC) del 12,4%, en Norteamérica, impulsado por la creciente demanda de una carbonatación equilibrada que ofrezca una sensación en boca fresca y refrescante sin efervescencia excesiva. El agua de lúpulo con gas medio es cada vez más preferida por los consumidores que abandonan los refrescos o la cerveza carbonatados, ya que ofrece una experiencia sensorial familiar, manteniendo la ausencia de alcohol y sus beneficios bajos en calorías, lo que acelera su adopción en los principales mercados norteamericanos.

- Por embalaje

En cuanto al envasado, el mercado norteamericano de agua de lúpulo se segmenta en latas de aluminio, botellas, barriles, bolsas y otros. En 2026, se prevé que el segmento de latas de aluminio domine el mercado con una cuota de mercado del 63,35 %, gracias a su ligereza, su excelente reciclabilidad y su capacidad para preservar la carbonatación y la integridad del sabor. Las latas de aluminio son ampliamente preferidas por fabricantes y consumidores para el agua de lúpulo, ya que facilitan el consumo individual, el enfriamiento rápido y las iniciativas de envasado sostenible, lo que se alinea con el posicionamiento de etiqueta limpia y conciencia ecológica de la categoría.

Las latas de aluminio son el segmento de mayor crecimiento, con una tasa de crecimiento anual compuesta (TCAC) del 12,3% en el mercado norteamericano de agua de lúpulo, impulsada por el aumento del consumo para llevar, la expansión de la distribución en tiendas de conveniencia, gimnasios y espacios de recreación al aire libre, y la creciente adopción de soluciones de embalaje reciclables. El fuerte énfasis en la sostenibilidad, junto con un envasado rentable a gran escala y una flexibilidad de diseño que favorece a las marcas, está impulsando aún más el uso de latas de aluminio en los principales mercados norteamericanos.

- Por precio

Según el precio, el mercado norteamericano de agua de lúpulo se segmenta en: 2-5 USD, hasta 2 USD, 5-10 USD y más de 10 USD. En 2026, se espera que el segmento de 2-5 USD domine el mercado con una cuota de mercado del 40,98 %, impulsado por la fuerte preferencia de los consumidores por bebidas premium asequibles que equilibren calidad, variedad de sabores y una excelente relación calidad-precio. Los productos de esta gama atraen a una amplia base de consumidores que buscan alternativas sin calorías ni alcohol, ubicadas entre el agua con gas para el mercado masivo y las bebidas funcionales premium, lo que las hace ampliamente accesibles en los canales minoristas y de restauración.

Hasta 2 USD es el segmento de mayor crecimiento, con una tasa de crecimiento anual compuesta (TCAC) del 12,4 % en el mercado norteamericano de agua de lúpulo, impulsado por la creciente sensibilidad al precio de los consumidores, la creciente demanda de bebidas hidratantes diarias y la creciente disponibilidad de agua de lúpulo en multipacks y tiendas de gran formato. Las estrategias de precios competitivos, las ofertas de marcas blancas y una mayor distribución a través de tiendas de conveniencia y grandes superficies están acelerando aún más la adopción de productos de agua de lúpulo más económicos en los principales mercados norteamericanos.

- Por aplicación

Según su aplicación, el mercado norteamericano del agua de lúpulo se segmenta en fitness y bienestar, mezclas para bebidas alcohólicas, uso culinario, uso médico y terapéutico, y otros. En 2026, se prevé que el segmento de fitness y bienestar domine el mercado con una cuota de mercado del 37,05 %, impulsado por la creciente atención de los consumidores a los estilos de vida activos, la hidratación y las bebidas funcionales. El agua de lúpulo está ganando terreno como una alternativa sin calorías y sin alcohol, ideal para las rutinas de fitness, la recuperación post-entrenamiento y el consumo orientado al bienestar, especialmente entre los grupos demográficos más jóvenes y preocupados por la salud.

Fitness y Bienestar es el segmento de mayor crecimiento, con una tasa de crecimiento anual compuesta (TCAC) del 12,4% en el mercado norteamericano de agua de lúpulo, impulsado por la creciente participación en actividades de fitness, la mayor disponibilidad de agua de lúpulo en gimnasios, centros de bienestar y canales online, y la mayor adopción de bebidas de marca limpia y botánicas. La mejora de la logística de distribución, el marketing digital dirigido y una marca centrada en el estilo de vida están impulsando aún más la demanda de agua de lúpulo en el ecosistema de fitness y bienestar en los principales mercados norteamericanos.

- Por el usuario final

Según el usuario final, el mercado norteamericano de agua de lúpulo se segmenta en residencial, comercial e institucional. En 2026, se prevé que este segmento domine el mercado con una cuota de mercado del 72,33 %, impulsado por el aumento del consumo de bebidas sin alcohol y bajas en calorías en el hogar. La creciente concienciación sobre la salud, la creciente participación en el movimiento de la sobriedad y la preferencia por opciones de refrescos prácticos y cotidianos animan a los consumidores a comprar agua de lúpulo para uso doméstico habitual. La expansión de las plataformas de venta directa al consumidor y de comercio electrónico impulsa aún más este segmento, mejorando la accesibilidad de los productos, la transparencia de precios y la repetición de compras en las principales regiones.

El segmento institucional es el de mayor crecimiento, con una tasa de crecimiento anual compuesta (TCAC) del 12,5 % en el mercado norteamericano de agua de lúpulo, impulsado por la creciente adopción del agua de lúpulo en establecimientos de restauración, oficinas corporativas, gimnasios y centros de bienestar, establecimientos de hostelería e instituciones educativas que buscan alternativas de bebidas más saludables. La mejora en la logística de distribución, las opciones de envasado a granel y la creciente demanda de bebidas sin alcohol en entornos profesionales y públicos están acelerando la adopción institucional en los principales mercados norteamericanos.

- Por canal de distribución

Según el canal de distribución, el mercado norteamericano de agua de lúpulo se segmenta en tiendas físicas y no físicas. En 2026, se prevé que el segmento de tiendas físicas domine el mercado con una cuota de mercado del 71,41 %, impulsado por la fuerte presencia de supermercados, hipermercados, tiendas de conveniencia y minoristas de bebidas especializadas. Estos puntos de venta permiten una mayor visibilidad del producto, su disponibilidad inmediata y la compra impulsiva, además de permitir a los consumidores comparar sabores y marcas directamente. Las redes minoristas consolidadas en las principales regiones siguen desempeñando un papel fundamental en el descubrimiento de marcas y el volumen de ventas, especialmente en categorías emergentes de bebidas no alcohólicas como el agua de lúpulo.

El segmento de distribución sin tienda es el de mayor crecimiento, con una tasa de crecimiento anual compuesta (TCAC) del 12,2 % en el mercado norteamericano de agua de lúpulo, impulsado por la rápida expansión de las plataformas de venta directa al consumidor y de comercio electrónico, los modelos de bebidas por suscripción y las tiendas online propias de la marca. La creciente preferencia de los consumidores por la entrega a domicilio, el acceso a una mayor variedad de productos y las experiencias de compra personalizadas, junto con la mejora de la logística de la cadena de frío y las estrategias de marketing digital, están acelerando la transición hacia la distribución sin tienda en los principales mercados norteamericanos.

Análisis regional del mercado del agua de lúpulo en América del Norte

- Se espera que EE. UU. domine el mercado norteamericano de agua de lúpulo, con la mayor participación en ingresos, un 62,86 %, en 2026. Esto se debe a fuertes inversiones en innovación en bebidas sin alcohol, la expansión de la capacidad de producción y un ecosistema consolidado de bebidas funcionales y artesanales. El alto nivel de conocimiento de las bebidas saludables y sin calorías por parte de los consumidores, junto con su amplia disponibilidad en los canales minoristas, de restauración y directos al consumidor, continúa fortaleciendo la posición de EE. UU. en el mercado regional.

- Se prevé que EE. UU. sea la región de mayor crecimiento en el mercado norteamericano de agua de lúpulo durante el período de pronóstico, con una tasa de crecimiento anual compuesta (TCAC) del 12,1 %, impulsada por la creciente demanda de alternativas alcohólicas, la creciente adopción de estilos de vida orientados al bienestar y la rápida expansión del comercio electrónico y los modelos de bebidas por suscripción. La creciente influencia del movimiento de la sobriedad, junto con los continuos lanzamientos de productos y la innovación en sabores, está acelerando aún más la penetración en el mercado.

- Además, se espera que el enfoque continuo en formulaciones de etiqueta limpia, ingredientes funcionales y soluciones de envasado sostenibles impulse la expansión a largo plazo del mercado norteamericano de agua de lúpulo. El sólido posicionamiento de la marca en torno a la salud, la frescura y el consumo responsable continúa impulsando el crecimiento del mercado en los segmentos de consumo urbano y suburbano.

Perspectiva del mercado del agua de lúpulo en Canadá y América del Norte

El mercado canadiense-norteamericano de agua de lúpulo ocupa un lugar destacado en el panorama norteamericano, impulsado por la creciente concienciación de los consumidores sobre las bebidas sin alcohol y bajas en calorías, la creciente conciencia sobre la salud y el creciente interés en las bebidas funcionales y botánicas. La creciente disponibilidad de agua de lúpulo en supermercados, tiendas de bebidas especializadas y plataformas de comercio electrónico está mejorando el acceso de los consumidores y las tasas de prueba. Además, la fuerte demanda de productos de etiqueta limpia, envases sostenibles y alternativas alcohólicas entre los consumidores urbanos y los que buscan el bienestar continúa consolidando el papel de Canadá en el mercado regional de agua de lúpulo norteamericano.

Perspectiva del mercado de agua de lúpulo en México y América del Norte

Se prevé un crecimiento sostenido del mercado de agua de lúpulo en México y Norteamérica, impulsado por la evolución de las preferencias de los consumidores hacia opciones de bebidas más saludables, el creciente interés en alternativas sin alcohol y la mayor exposición a las tendencias globales de bienestar y bebidas artesanales. La expansión de los formatos minoristas modernos, la creciente presencia de marcas de bebidas internacionales y regionales, y la penetración gradual del comercio electrónico impulsan el desarrollo del mercado. Además, la creciente demanda de bebidas refrescantes bajas en azúcar y la mejora de la infraestructura de distribución contribuyen al crecimiento sostenido del mercado de agua de lúpulo en Norteamérica en todo el país.

Los principales líderes del mercado que operan en el mercado son:

- HOP WTR (EE. UU.)

- Agua de lúpulo con gas H2OPS (EE. UU.)

- Hoplark (EE. UU.)

- Athletic Brewing Company LLC (EE. UU.)

- Sierra Nevada Brewing Co. (EE. UU.)

- Compañía cervecera Lagunitas (EE. UU.)

- Cervecería Deschutes (EE. UU.)

- Founders Brewing Co. (EE. UU.)

- Craftzero (Australia)

- Compañía cervecera Abita (EE. UU.)

- Cervecería Surly (EE. UU.)

- Pelican Brewing Company (EE. UU.)

- Dr. Hops (EE. UU.)

- Cervecería Wooden Hill (EE. UU.)

- Compañía cervecera Burlington (EE. UU.)

- Arte sin título (EE. UU.)

- Fieldwork Brewing Co (EE. UU.)

- Compañía cervecera Griffin Claw (EE. UU.)

- Empresa cervecera de cabina (Canadá)

- Denver Beer Co. (EE. UU.)

- Partake Brewing (Canadá)

- BrewDog (Escocia)

- El nuevo bar (EE. UU.)

- Cervezas Perfect Peaks (Portugal)

Últimos avances en el agua de lúpulo en América del Norte

- En 2025, Cabin Brewing Company presentó su línea Quench Hop Water de aguas con gas sin alcohol con infusión de lúpulo, que incluye Super Hop Blend, NZ Hop Blend, Noble Hop Blend y PNW Blend, expandiéndose más allá de las ofertas de cerveza tradicionales para incluir alternativas refrescantes de agua de lúpulo sin alcohol, calorías ni azúcares.

- En noviembre de 2025, BrewDog Distilling Co., la división de bebidas espirituosas de BrewDog, fue anunciada como socio oficial de ginebra y vodka del Aberdeen Football Club en un acuerdo plurianual que se extenderá por las próximas tres temporadas. Como parte de esta colaboración, BrewDog lanzará botellas de edición limitada de ginebra LoneWolf y vodka Abstrakt con la marca del club. Cada lanzamiento anual formará parte de una serie coleccionable de tres botellas. Estas bebidas espirituosas premium, producidas en Aberdeen, estarán disponibles a través de la tienda en línea de BrewDog, los bares locales de BrewDog y la tienda del AFC en el estadio Pittodrie, lo que fortalecerá la relación de BrewDog con la afición local y su presencia en el sector de la moda y el estilo de vida deportivo.

- En noviembre de 2025, Wooden Hill Brewing Company actualizó sus ofertas de barril, incluida la reciente Cahill Cream Ale, especiales de comida de temporada y experiencias festivas continuas en Jingle Bar como parte de la evolución de los compromisos de la sala de degustación para la temporada navideña.

- En octubre de 2025, Pelican Brewing Company, la icónica cervecería de la costa de Oregón, conocida por sus cervezas galardonadas y sus pintorescos bares costeros, inauguró un nuevo bar en Rockaway Beach, a pocos pasos de la arena. Este establecimiento marca la quinta ubicación costera de Pelican y ofrece un ambiente acogedor y relajado donde los visitantes pueden disfrutar de las cervezas artesanales exclusivas de la cervecería, aperitivos y vistas al mar en un ambiente informal y comunitario. Esta expansión refuerza la inversión de Pelican en las ciudades costeras de Oregón, apoya el turismo local y facilita el acceso a su oferta artesanal a lo largo de la costa del Pacífico.

- En octubre de 2024, HOP WTR lanzó la campaña de marca “Up To No Good” para celebrar el poder positivo de decir “No”, enfatizando el posicionamiento de su agua de lúpulo sin alcohol, sin calorías, sin azúcar, sin gluten y sin OGM, al tiempo que involucra a los consumidores en una narrativa de estilo de vida audaz.

SKU-

Obtenga acceso en línea al informe sobre la primera nube de inteligencia de mercado del mundo

- Panel de análisis de datos interactivo

- Panel de análisis de empresas para oportunidades con alto potencial de crecimiento

- Acceso de analista de investigación para personalización y consultas

- Análisis de la competencia con panel interactivo

- Últimas noticias, actualizaciones y análisis de tendencias

- Aproveche el poder del análisis de referencia para un seguimiento integral de la competencia

Tabla de contenido

1 INTRODUCTION

1.1 OBJECTIVES OF THE STUDY

1.2 MARKET DEFINITION

1.3 OVERVIEW OF NORTH AMERICA HOP WATER MARKET

1.4 LIMITATIONS

1.5 MARKETS COVERED

2 MARKET SEGMENTATION

2.1 MARKETS COVERED

2.2 GEOGRAPHICAL SCOPE

2.3 YEARS CONSIDERED FOR THE STUDY

2.4 CURRENCY AND PRICING

2.5 DBMR TRIPOD DATA VALIDATION MODEL

2.6 MULTIVARIATE MODELING

2.7 TIMLINE CURVE

2.8 PRIMARY INTERVIEWS WITH KEY OPINION LEADERS

2.9 DBMR MARKET POSITION GRID

2.1 MARKET END USER COVERAGE GRID

2.11 VENDOR SHARE ANALYSIS

2.12 SECONDARY SOURCES

2.13 ASSUMPTIONS

3 EXECUTIVE SUMMARY

4 PREMIUM INSIGHTS

4.1 PORTER’S FIVE FORCES

4.1.1 THREAT OF NEW ENTRANTS

4.1.1.1 Capital Requirement (Moderate):

4.1.1.2 Product Knowledge (Low):

4.1.1.3 Technical Knowledge (Low to Moderate):

4.1.1.4 Customer Relations (High):

4.1.1.5 Access to Raw Materials & Technology (Low):

4.1.2 THREAT OF SUBSTITUTES

4.1.2.1 Cost (High):

4.1.2.2 Performance (Moderate):

4.1.2.3 Availability (High):

4.1.2.4 Brand & Marketing (High):

4.1.2.5 Durability / Health Profile (Moderate):

4.1.3 BARGAINING POWER OF BUYERS

4.1.3.1 Number of Buyers Relative to Suppliers (High for Retailers):

4.1.3.2 Product Differentiation (Moderate):

4.1.3.3 Threat of Forward Integration (Low):

4.1.3.4 Buyers' Volume (High):

4.1.4 BARGAINING POWER OF SUPPLIERS

4.1.4.1 Suppliers Concentration (Low for Inputs, Moderate for Co-Packers):

4.1.4.2 Buyers' Switching Cost to Other Suppliers (Low for Materials, Moderate for Co-Packers):

4.1.4.3 Threat of Backward Integration (Very Low):

4.1.5 COMPETITIVE RIVALRY

4.1.5.1 Industry Concentration (Currently Low, Moving Towards Consolidation):

4.1.5.2 Industry Growth Rate (High):

4.1.5.3 Product Differentiation (Moderate and Critical):

4.2 COMPANY SHARE ANALYSIS: IMPORT IN GCC

4.3 GCC IMPORT OUTLOOK

4.3.1 IMPORT STATISTICS USD THOUSAND AND THOUSAND LITRES, BY COUNTRY, 2018-2024, (USD THOUSAND) (THOUSAND LITRES)

4.4 INDUSTRY ECOSYSTEM ANALYSIS

4.4.1 PROMINENT COMPANIES

4.4.2 SMALL & MEDIUM SIZE COMPANIES

4.4.3 END USERS

4.5 INNOVATION TRACKER AND STRATEGIC ANALYSIS

4.5.1 MAJOR DEALS AND STRATEGIC ALLIANCES ANALYSIS

4.5.2 PRODUCTS DEVELOPMENTS

4.5.3 STAGE OF DEVELOPMENT

4.5.3.1 Early Emergence and Category Formation

4.5.3.2 Growing Adoption but Uneven Sales Trajectory

4.5.3.3 Emerging but Still Nascent Within Non-Alcoholic Sector

4.5.3.4 Consumer Profile and Demand Signals

4.5.3.5 Market Structure & Competitive Dynamics

4.5.3.6 Structural Position in the Beverage Industry

4.5.3.7 Summary — Stage of Development

4.5.4 TIMELINES AND MILESTONES

4.5.5 INNOVATION STRATEGIES AND METHODOLOGIES

4.5.6 RISK ASSESSMENT AND MITIGATION

4.5.7 FUTURE OUTLOOK

4.6 PRICING ANALYSIS

4.7 CLIMATE CHANGE SCENARIO

4.7.1 ENVIRONMENTAL CONCERNS

4.7.2 INDUSTRY RESPONSE

4.7.3 GOVERNMENT’S ROLE

4.8 ANALYST RECOMMENDATIONS

4.9 RAW MATERIAL COVERAGE – NORTH AMERICA HOP WATER MARKET

4.9.1 INTRODUCTION

4.9.2 CORE RAW MATERIALS USED IN HOP WATER PRODUCTION

4.9.3 NATURAL FLAVOR ENHANCERS AND BOTANICALS

4.9.4 RAW MATERIAL SOURCING AND SUPPLY CHAIN CONSIDERATIONS

4.9.5 CONCLUSION

4.1 BRAND OUTLOOK

4.10.1 H2OPS ORIGINAL & GRAPEFRUIT HOP WATER

4.10.1.1 Brand Positioning and Identity

4.10.1.2 Brand Communication and Consumer Perception

4.10.1.3 Packaging and Brand Evolution

4.10.2 HOP WTR (CLASSIC AND FLAVORED VARIANTS)

4.10.2.1 Brand Positioning and Functional Identity

4.10.2.2 Narrative and Lifestyle Communication

4.10.2.3 Visual Branding and Innovation

4.10.3 LAGUNITAS HOPPY REFRESHER

4.10.3.1 Brand Positioning and Heritage Leverage

4.10.3.2 Consumer Messaging and Experience

4.10.3.3 Packaging and Market Role

4.10.4 SIERRA NEVADA HOP SPLASH

4.10.4.1 Brand Positioning and Flavor Expression

4.10.4.2 Sensory-Driven Communication

4.10.4.3 Design and Innovation Outlook

4.10.5 HOPLARK SPARKLING HOP WATER

4.10.5.1 Premium Brand Positioning and Craft Focus

4.10.5.2 Educational Storytelling and Consumer Engagement

4.10.5.3 Packaging and Innovation Strategy

4.10.6 CONCLUSION

4.11 CONSUMER BUYING BEHAVIOUR

4.11.1 INTRODUCTION

4.11.2 HEALTH AND WELLNESS ORIENTATION

4.11.3 INFLUENCE OF TASTE SOPHISTICATION AND SENSORY EXPERIENCE

4.11.4 ROLE OF LIFESTYLE ALIGNMENT AND IDENTITY EXPRESSION

4.11.5 PRICE SENSITIVITY AND VALUE PERCEPTION

4.11.6 PACKAGING, LABELING, AND VISUAL APPEAL

4.11.7 DISTRIBUTION CHANNEL PREFERENCES AND ACCESSIBILITY

4.11.8 REPEAT PURCHASE DRIVERS AND BRAND LOYALTY

4.11.9 BARRIERS TO ADOPTION AND CONSUMER HESITATION

4.11.10 CONCLUSION

4.12 TECHNOLOGICAL ADVANCEMENTS IN THE NORTH AMERICA HOP WATER MARKET

4.12.1 INTRODUCTION

4.12.2 PRECISION FERMENTATION AND FLAVOR EXTRACTION TECHNOLOGIES

4.12.3 AUTOMATED PRODUCTION SYSTEMS AND DIGITAL PROCESS CONTROLS

4.12.4 PACKAGING INNOVATIONS AND SHELF STABILITY ENHANCEMENTS

4.12.5 QUALITY ASSURANCE THROUGH ANALYTICAL TECHNOLOGIES

4.12.6 DIGITAL MARKETING TECHNOLOGIES AND CONSUMER CO‑CREATION PLATFORMS

4.12.7 CONCLUSION

4.13 SUPPLY CHAIN ANALYSIS

4.13.1 OVERVIEW

4.13.2 LOGISTIC COST SCENARIO

4.13.3 IMPORTANCE OF LOGISTICS SERVICE PROVIDERS

4.13.4 CHALLENGES IN SUPPLY CHAIN MANAGEMENT

4.13.5 CONCLUSION

4.14 VALUE CHAIN ANALYSIS

4.14.1 RAW MATERIAL SOURCING

4.14.2 PRODUCTION AND MANUFACTURING

4.14.3 PACKAGING AND BRANDING

4.14.4 DISTRIBUTION AND LOGISTICS

4.14.5 MARKETING, SALES, AND CUSTOMER ENGAGEMENT

4.14.6 AFTER-SALES SERVICE AND FEEDBACK INTEGRATION

4.14.7 CONCLUSION

4.15 VENDOR SELECTION CRITERIA FOR BUSINESS ESTABLISHMENT IN DUBAI

4.15.1 RAW MATERIAL SOURCING PATTERNS

4.15.2 CURRENT PRODUCTION OUTLOOK

4.15.3 INDICATORS REQUIRED FOR SELECTION OF PRODUCTION UNIT LOCATIONS

4.15.4 GOVERNMENT SUPPORT

4.15.5 LIST OF KEY TECHNOLOGY AND ENGINEERING COMPANIES

4.15.5.1 Turnkey beverage-line and process-technology providers

4.15.5.2 Local machinery OEMs and engineering firms serving Dubai

4.15.5.3 Packaging, closures and labelling technology partners

4.15.6 LIST OF KEY DISTRIBUTORS

4.15.6.1 Whizz.ae

4.15.6.2 Noon

4.15.6.3 Amazon

4.15.6.4 The Non-Alcoholic Club (UAE)

4.15.6.5 Desertcart

4.15.6.6 Ubuy

4.15.6.7 Noble Alliance

5 REGULATION COVERAGE

5.1 PRODUCT CODES

5.2 CERTIFIED STANDARDS

5.3 SAFETY STANDARDS

5.3.1 MATERIAL HANDLING & STORAGE

5.3.2 TRANSPORT & PRECAUTIONS

5.3.3 HAZARD IDENTIFICATION

6 MARKET OVERVIEW

6.1 DRIVERS

6.1.1 RISING CONSUMER DEMAND FOR LOW-CALORIE, SUGAR-FREE, AND NON-ALCOHOLIC BEVERAGES DRIVEN BY HEALTH AND WELLNESS TRENDS

6.1.2 GROWING POPULARITY OF CRAFT-INSPIRED AND FUNCTIONAL BEVERAGES, PARTICULARLY AMONG MILLENNIALS AND GEN Z CONSUMERS

6.1.3 INCREASING ADOPTION OF ALCOHOL ALTERNATIVES SUPPORTED BY THE SOBER-CURIOUS MOVEMENT AND LIFESTYLE SHIFTS

6.1.4 EXPANSION OF E-COMMERCE AND DIRECT-TO-CONSUMER CHANNELS, IMPROVING PRODUCT ACCESSIBILITY AND MARKET PENETRATION

6.2 RESTRAINTS

6.2.1 LIMITED CONSUMER AWARENESS OF HOP WATER COMPARED TO ESTABLISHED BEVERAGE CATEGORIES

6.2.2 SHELF-SPACE COMPETITION IN RETAIL ENVIRONMENTS DOMINATED BY ESTABLISHED BEVERAGE BRANDS

6.3 OPPORTUNITIES

6.3.1 PRODUCT INNOVATION USING BOTANICAL, ORGANIC, AND FUNCTIONAL INGREDIENT BLENDS TO ENHANCE DIFFERENTIATION.

6.3.2 EXPANSION INTO EMERGING MARKETS WITH RISING DEMAND FOR PREMIUM NON-ALCOHOLIC BEVERAGES

6.3.3 STRATEGIC PARTNERSHIPS WITH FITNESS, WELLNESS, AND HOSPITALITY SECTORS TO INCREASE CONSUMER AWARENESS AND TRIAL

6.4 CHALLENGES

6.4.1 COMPETITION FROM SUBSTITUTES SUCH AS SPARKLING WATER, KOMBUCHA, AND NON-ALCOHOLIC BEERS.

6.4.2 MANAGING LOGISTICS AND DISTRIBUTION COSTS, ESPECIALLY FOR DTC AND SUBSCRIPTION-BASED MODELS

7 NORTH AMERICA HOP WATER MARKET, BY PRODUCT TYPE

7.1 OVERVIEW

7.2 NORTH AMERICA HOP WATER MARKET, BY PRODUCT TYPE, 2018-2033 (USD THOUSAND)

7.2.1 CLASSIC

7.2.2 BLENDED

7.3 NORTH AMERICA HOP WATER MARKET, BY PRODUCT TYPE, 2018-2033 (THOUSAND LITRES)

7.3.1 CLASSIC

7.3.2 BLENDED

7.4 NORTH AMERICA CLASSIC IN HOP WATER MARKET, BY REGION, 2018-2033

7.4.1 NORTH AMERICA

7.4.2 EUROPE

7.4.3 ASIA-PACIFIC

7.4.4 SOUTH AMERICA

7.4.5 MIDDLE EAST AND AFRICA

7.5 NORTH AMERICA BLENDED IN HOP WATER MARKET, BY REGION, 2018-2033

7.5.1 NORTH AMERICA

7.5.2 EUROPE

7.5.3 ASIA-PACIFIC

7.5.4 SOUTH AMERICA

7.5.5 MIDDLE EAST AND AFRICA

8 NORTH AMERICA HOP WATER MARKET, BY FLAVOR

8.1 OVERVIEW

8.2 NORTH AMERICA HOP WATER MARKET, BY FLAVOR, 2018-2033 (USD THOUSAND)

8.2.1 WITH FLAVOR

8.2.2 WITHOUT FLAVOR

8.3 NORTH AMERICA HOP WATER MARKET, BY FLAVOR, 2018-2033 (THOUSAND LITRES)

8.3.1 WITH FLAVOR

8.3.2 WITHOUT FLAVOR

8.4 NORTH AMERICA WITH FLAVOR IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

8.4.1 CITRUS

8.4.2 FRUITS

8.4.3 BERRIES

8.4.4 HERBAL

8.4.5 OTHERS

8.5 NORTH AMERICA CITRUS IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

8.5.1 LIME

8.5.2 LEMON

8.5.3 ORANGE

8.5.4 OTHERS

8.6 NORTH AMERICA FRUITS IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

8.6.1 MANGO

8.6.2 PEACH

8.6.3 PINEAPPLE

8.6.4 APPLE

8.6.5 GUAVA

8.6.6 GRAPES

8.6.7 COCONUT

8.6.8 OTHERS

8.7 NORTH AMERICA BERRIES IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

8.7.1 RASPBERRY

8.7.2 STRAWBERRY

8.7.3 BLUEBERRY

8.7.4 OTHERS

8.8 NORTH AMERICA HERBAL IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

8.8.1 MINT

8.8.2 GINGER

8.8.3 CUCUMBER

8.8.4 KOMBUCHA (TEA)

8.9 NORTH AMERICA WITH FLAVOR IN HOP WATER MARKET, BY REGION, 2018-2033

8.9.1 NORTH AMERICA

8.9.2 EUROPE

8.9.3 ASIA-PACIFIC

8.9.4 SOUTH AMERICA

8.9.5 MIDDLE EAST AND AFRICA

8.1 NORTH AMERICA WITHOUT FLAVOR IN HOP WATER MARKET, BY REGION, 2018-2033

8.10.1 NORTH AMERICA

8.10.2 EUROPE

8.10.3 ASIA-PACIFIC

8.10.4 SOUTH AMERICA

8.10.5 MIDDLE EAST AND AFRICA

9 NORTH AMERICA HOP WATER MARKET, BY CARBONATION LEVEL

9.1 OVERVIEW

9.2 NORTH AMERICA HOP WATER MARKET, BY CARBONATION LEVEL, 2018-2033 (USD THOUSAND)

9.2.1 LOW CARBONATED

9.2.2 MEDIUM CARBONATED

9.2.3 HIGHLY CARBONATED

9.3 NORTH AMERICA LOW CARBONATED IN HOP WATER MARKET, BY REGION, 2018-2033

9.3.1 NORTH AMERICA

9.3.2 EUROPE

9.3.3 ASIA-PACIFIC

9.3.4 SOUTH AMERICA

9.3.5 MIDDLE EAST AND AFRICA

9.4 NORTH AMERICA MEDIUM CARBONATED IN HOP WATER MARKET, BY REGION, 2018-2033

9.4.1 NORTH AMERICA

9.4.2 EUROPE

9.4.3 ASIA-PACIFIC

9.4.4 SOUTH AMERICA

9.4.5 MIDDLE EAST AND AFRICA

9.5 NORTH AMERICA HIGHLY CARBONATED IN HOP WATER MARKET, BY REGION, 2018-2033

9.5.1 NORTH AMERICA

9.5.2 EUROPE

9.5.3 ASIA-PACIFIC

9.5.4 SOUTH AMERICA

9.5.5 MIDDLE EAST AND AFRICA

10 NORTH AMERICA HOP WATER MARKET, BY PACKAGING

10.1 OVERVIEW

10.2 NORTH AMERICA HOP WATER MARKET, BY PACKAGING, 2018-2033 (USD THOUSAND)

10.2.1 ALUMINIUM CANS

10.2.2 BOTTLES

10.2.3 KEGS/BARREL

10.2.4 POUCHES

10.2.5 OTHERS

10.3 NORTH AMERICA ALUMINIUM CANS IN HOP WATER MARKET, BY PACKAGING QUANTITY, 2018-2033 (USD THOUSAND)

10.3.1 250–500 ML

10.3.2 MORE THAN 500 ML

10.3.3 LESS THAN 250 ML

10.4 NORTH AMERICA ALUMINIUM CANS IN HOP WATER MARKET, BY REGION, 2018-2033

10.4.1 NORTH AMERICA

10.4.2 EUROPE

10.4.3 ASIA-PACIFIC

10.4.4 SOUTH AMERICA

10.4.5 MIDDLE EAST AND AFRICA

10.5 NORTH AMERICA BOTTLES IN HOP WATER MARKET, BY MATERIAL, 2018-2033 (USD THOUSAND)

10.5.1 GLASS

10.5.2 PLASTIC

10.6 NORTH AMERICA PLASTIC IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

10.6.1 PET /PETE

10.6.2 HDPE

10.6.3 PLA

10.6.4 OTHERS

10.7 NORTH AMERICA BOTTLES IN HOP WATER MARKET, BY PACKAGING QUANTITY, 2018-2033 (USD THOUSAND)

10.7.1 250–500 ML

10.7.2 LESS THAN 250 ML

10.7.3 500–1000 ML

10.7.4 1000–2000 ML

10.7.5 MORE THAN 2000 ML

10.8 NORTH AMERICA BOTTLES IN HOP WATER MARKET, BY REGION, 2018-2033

10.8.1 NORTH AMERICA

10.8.2 EUROPE

10.8.3 ASIA-PACIFIC

10.8.4 SOUTH AMERICA

10.8.5 MIDDLE EAST AND AFRICA

10.9 NORTH AMERICA KEGS/BARREL IN HOP WATER MARKET, BY PACKAGING QUANTITY, 2018-2033 (USD THOUSAND)

10.9.1 15–25 L

10.9.2 5–15 L

10.9.3 MORE THAN 25 L

10.9.4 UP TO 5 L

10.1 NORTH AMERICA KEGS/BARREL IN HOP WATER MARKET, BY REGION, 2018-2033

10.10.1 NORTH AMERICA

10.10.2 EUROPE

10.10.3 ASIA-PACIFIC

10.10.4 SOUTH AMERICA

10.10.5 MIDDLE EAST AND AFRICA

10.11 NORTH AMERICA POUCHES IN HOP WATER MARKET, BY MATERIAL, 2018-2033 (USD THOUSAND)

10.11.1 POLYETHYLENE (PE)

10.11.2 POLYPROPYLENE (PP)

10.11.3 POLYETHYLENE TEREPHTHALATE (PET)

10.11.4 OTHERS

10.12 NORTH AMERICA POUCHES IN HOP WATER MARKET, BY PACKAGING QUANTITY, 2018-2033 (USD THOUSAND)

10.12.1 250–500 ML

10.12.2 LESS THAN 250 ML

10.12.3 MORE THAN 500 ML

10.13 NORTH AMERICA POUCHES IN HOP WATER MARKET, BY REGION, 2018-2033

10.13.1 NORTH AMERICA

10.13.2 EUROPE

10.13.3 ASIA-PACIFIC

10.13.4 SOUTH AMERICA

10.13.5 MIDDLE EAST AND AFRICA

10.14 NORTH AMERICA OTHERS IN HOP WATER MARKET, BY REGION, 2018-2033

10.14.1 NORTH AMERICA

10.14.2 EUROPE

10.14.3 ASIA-PACIFIC

10.14.4 SOUTH AMERICA

10.14.5 MIDDLE EAST AND AFRICA

11 NORTH AMERICA HOP WATER MARKET, BY PRICE

11.1 OVERVIEW

11.2 NORTH AMERICA HOP WATER MARKET, BY PRICE, 2018-2033 (USD THOUSAND)

11.2.1 2–5 USD

11.2.2 UP TO 2 USD

11.2.3 5–10 USD

11.2.4 ABOVE 10 USD

11.3 NORTH AMERICA 2–5 USD IN HOP WATER MARKET, BY REGION, 2018-2033

11.3.1 NORTH AMERICA

11.3.2 EUROPE

11.3.3 ASIA-PACIFIC

11.3.4 SOUTH AMERICA

11.3.5 MIDDLE EAST AND AFRICA

11.4 NORTH AMERICA UP TO 2 USD IN HOP WATER MARKET, BY REGION, 2018-2033

11.4.1 NORTH AMERICA

11.4.2 EUROPE

11.4.3 ASIA-PACIFIC

11.4.4 SOUTH AMERICA

11.4.5 MIDDLE EAST AND AFRICA

11.5 NORTH AMERICA 5–10 USD IN HOP WATER MARKET, BY REGION, 2018-2033

11.5.1 NORTH AMERICA

11.5.2 EUROPE

11.5.3 ASIA-PACIFIC

11.5.4 SOUTH AMERICA

11.5.5 MIDDLE EAST AND AFRICA

11.6 NORTH AMERICA ABOVE 10 USD IN HOP WATER MARKET, BY REGION, 2018-2033

11.6.1 NORTH AMERICA

11.6.2 EUROPE

11.6.3 ASIA-PACIFIC

11.6.4 SOUTH AMERICA

11.6.5 MIDDLE EAST AND AFRICA

12 NORTH AMERICA HOP WATER MARKET, BY APPLICATION

12.1 OVERVIEW

12.2 NORTH AMERICA HOP WATER MARKET, BY APPLICATION, 2018-2033 (USD THOUSAND)

12.2.1 FITNESS & WELLNESS

12.2.2 MIXERS FOR ALCOHOLIC BEVERAGES

12.2.3 CULINARY USE

12.2.4 MEDICAL & THERAPEUTIC USE

12.2.5 OTHERS

12.3 NORTH AMERICA FITNESS & WELLNESS IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

12.3.1 PRE-WORKOUT HYDRATION

12.3.2 POST-WORKOUT RECOVERY

12.3.3 DETOX

12.3.4 OTHERS

12.4 NORTH AMERICA FITNESS & WELLNESS IN HOP WATER MARKET, BY REGION, 2018-2033

12.4.1 NORTH AMERICA

12.4.2 EUROPE

12.4.3 ASIA-PACIFIC

12.4.4 SOUTH AMERICA

12.4.5 MIDDLE EAST AND AFRICA

12.5 NORTH AMERICA MIXERS FOR ALCOHOLIC BEVERAGES IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

12.5.1 GIN & TONIC COMBINATIONS

12.5.2 VODKA MIXERS

12.5.3 WHISKEY HIGHBALLS

12.5.4 WINE SPRITZERS

12.5.5 OTHERS

12.6 NORTH AMERICA MIXERS FOR ALCOHOLIC BEVERAGES IN HOP WATER MARKET, BY REGION, 2018-2033

12.6.1 NORTH AMERICA

12.6.2 EUROPE

12.6.3 ASIA-PACIFIC

12.6.4 SOUTH AMERICA

12.6.5 MIDDLE EAST AND AFRICA

12.7 NORTH AMERICA CULINARY USE IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

12.7.1 COOKING & RECIPE INGREDIENT

12.7.2 DEGLAZING & MARINATING

12.7.3 BAKING

12.7.4 OTHERS

12.8 NORTH AMERICA CULINARY USE IN HOP WATER MARKET, BY REGION, 2018-2033

12.8.1 NORTH AMERICA

12.8.2 EUROPE

12.8.3 ASIA-PACIFIC

12.8.4 SOUTH AMERICA

12.8.5 MIDDLE EAST AND AFRICA

12.9 NORTH AMERICA MEDICAL & THERAPEUTIC USE IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

12.9.1 DIGESTIVE AID

12.9.2 IBS

12.9.3 GERD-FRIENDLY OPTIONS

12.9.4 OTHERS

12.1 NORTH AMERICA MEDICAL & THERAPEUTIC USE IN HOP WATER MARKET, BY REGION, 2018-2033

12.10.1 NORTH AMERICA

12.10.2 EUROPE

12.10.3 ASIA-PACIFIC

12.10.4 SOUTH AMERICA

12.10.5 MIDDLE EAST AND AFRICA

12.11 NORTH AMERICA OTHERS IN HOP WATER MARKET, BY REGION, 2018-2033

12.11.1 NORTH AMERICA

12.11.2 EUROPE

12.11.3 ASIA-PACIFIC

12.11.4 SOUTH AMERICA

12.11.5 MIDDLE EAST AND AFRICA

13 NORTH AMERICA HOP WATER MARKET, BY END USER

13.1 OVERVIEW

13.2 NORTH AMERICA HOP WATER MARKET, BY END USER, 2018-2033 (USD THOUSAND)

13.2.1 HOUSEHOLD/RESIDENTIAL

13.2.2 COMMERCIAL

13.2.3 INSTITUTIONAL

13.3 NORTH AMERICA HOUSEHOLD/RESIDENTIAL IN HOP WATER MARKET, BY REGION, 2018-2033

13.3.1 NORTH AMERICA

13.3.2 EUROPE

13.3.3 ASIA-PACIFIC

13.3.4 SOUTH AMERICA

13.3.5 MIDDLE EAST AND AFRICA

13.4 NORTH AMERICA COMMERCIAL IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

13.4.1 RESTAURANTS

13.4.2 BARS

13.4.3 CAFÉ

13.4.4 HOTEL

13.4.5 AIRPORT

13.4.6 RAILWAY/METRO STATION

13.4.7 BUS STATION

13.4.8 OTHERS

13.5 NORTH AMERICA RESTAURANTS IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

13.5.1 FSR

13.5.2 QSR

13.6 NORTH AMERICA COMMERCIAL IN HOP WATER MARKET, BY PRODUCT TYPE, 2018-2033 (USD THOUSAND)

13.6.1 CLASSIC

13.6.2 BLENDED

13.7 NORTH AMERICA COMMERCIAL IN HOP WATER MARKET, BY REGION, 2018-2033

13.7.1 NORTH AMERICA

13.7.2 EUROPE

13.7.3 ASIA-PACIFIC

13.7.4 SOUTH AMERICA

13.7.5 MIDDLE EAST AND AFRICA

13.8 NORTH AMERICA INSTITUTIONAL IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

13.8.1 HEALTHCARE FACILITIES

13.8.2 EDUCATIONAL INSTITUTES

13.8.3 MILITARY FACILITES

13.8.4 OTHERS

13.9 NORTH AMERICA HEALTHCARE FACILITIES IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

13.9.1 HOSPITALS

13.9.2 SPA CENTER

13.9.3 REHABILITATION CENTERS

13.9.4 OTHERS

13.1 NORTH AMERICA SPA CENTER IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

13.10.1 HYDRATION STATIONS IN SPA LOBBIES

13.10.2 DETOX & CLEANSE PACKAGES

13.10.3 INCLUDED IN SKIN & BEAUTY TREATMENTS

13.10.4 CLOGS CLEANING

13.10.5 OTHERS

13.11 NORTH AMERICA EDUCATIONAL INSTITUTES USE IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

13.11.1 UNIVERSITIES

13.11.2 COLLEGES

13.11.3 SCHOOLS

13.11.4 OTHERS

13.12 NORTH AMERICA INSTITUTIONAL IN HOP WATER MARKET, BY PRODUCT TYPE, 2018-2033 (USD THOUSAND)

13.12.1 BLENDED

13.12.2 CLASSIC

13.13 NORTH AMERICA INSTITUTIONAL IN HOP WATER MARKET, BY REGION, 2018-2033

13.13.1 NORTH AMERICA

13.13.2 EUROPE

13.13.3 ASIA-PACIFIC

13.13.4 SOUTH AMERICA

13.13.5 MIDDLE EAST AND AFRICA

14 NORTH AMERICA HOP WATER MARKET, BY DISTRIBUTION CHANNEL

14.1 OVERVIEW

14.2 NORTH AMERICA HOP WATER MARKET, BY DISTRIBUTION CHANNEL, 2018-2033 (USD THOUSAND)

14.2.1 STORE BASED

14.2.2 NON-STORE BASED

14.3 NORTH AMERICA STORE BASED IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

14.3.1 SUPERMARKETS & HYPERMARKETS

14.3.2 GROCERY STORES

14.3.3 CONVENIENCE STORES

14.3.4 HEALTH & WELLNESS STORES

14.3.5 SPECIALTY BEVERAGE STORES

14.3.6 CLUB/WHOLESALE STORES

14.3.7 DISCOUNT STORES

14.3.8 COMPANY OUTLETS/STORES

14.3.9 OTHERS

14.4 NORTH AMERICA STORE BASED IN HOP WATER MARKET, BY REGION, 2018-2033

14.4.1 NORTH AMERICA

14.4.2 EUROPE

14.4.3 ASIA-PACIFIC

14.4.4 SOUTH AMERICA

14.4.5 MIDDLE EAST AND AFRICA

14.5 NORTH AMERICA NON-STORE BASED IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

14.5.1 THIRD PARTY E-COMMERCE

14.5.2 COMPANY OWNED WEBSITE

14.6 NORTH AMERICA NON-STORE BASED IN HOP WATER MARKET, BY REGION, 2018-2033

14.6.1 NORTH AMERICA

14.6.2 EUROPE

14.6.3 ASIA-PACIFIC

14.6.4 SOUTH AMERICA

14.6.5 MIDDLE EAST AND AFRICA

15 NORTH AMERICA HOP WATER MARKET, BY REGION

15.1 NORTH AMERICA

15.1.1 U.S.

15.1.2 CANADA

15.1.3 MEXICO

16 NORTH AMERICA HOP WATER MARKET

16.1 COMPANY SHARE ANALYSIS: GLOBAL

17 SWOT ANALYSIS

18 COMPANY PROFILE

18.1 LAGUNITAS BREWING COMPANY

18.1.1 COMPANY SNAPSHOT

18.1.2 COMPANY SHARE ANALYSIS

18.1.3 PRODUCT PORTFOLIO

18.1.4 RECENT DEVELOPMENT

18.2 SIERRA NEVADA BREWING CO.

18.2.1 COMPANY SNAPSHOT

18.2.2 COMPANY SHARE ANALYSIS

18.2.3 PRODUCT PORTFOLIO

18.2.4 RECENT DEVELOPMENT

18.3 ATHLETIC BREWING COMPANY LLC.

18.3.1 COMPANY SNAPSHOT

18.3.2 COMPANY SHARE ANALYSIS

18.3.3 PRODUCT PORTFOLIO

18.3.4 RECENT DEVELOPMENT

18.4 DR HOPS.

18.4.1 COMPANY SNAPSHOT

18.4.2 COMPANY SHARE ANALYSIS

18.4.3 PRODUCT PORTFOLIO

18.4.4 RECENT DEVELOPMENT

18.5 CABIN BREWING COMPANY.

18.5.1 COMPANY SNAPSHOT

18.5.2 PRODUCT PORTFOLIO

18.5.3 RECENT DEVELOPMENT

18.6 HOPLARK

18.6.1 COMPANY SNAPSHOT

18.6.2 COMPANY SHARE ANALYSIS

18.6.3 PRODUCT PORTFOLIO

18.6.4 RECENT DEVELOPMENT

18.7 HOP WTR

18.7.1 COMPANY SNAPSHOT

18.7.2 COMPANY SHARE ANALYSIS

18.7.3 PRODUCT PORTFOLIO

18.7.4 RECENT DEVELOPMENT

18.8 ABITA BREWING COMPANY

18.8.1 COMPANY SNAPSHOT

18.8.2 PRODUCT PORTFOLIO

18.8.3 RECENT DEVELOPMENT

18.9 BURLINGTON BEER COMPANY

18.9.1 COMPANY SNAPSHOT

18.9.2 PRODUCT PORTFOLIO

18.9.3 RECENT DEVELOPMENT

18.1 DENVER BEER CO.

18.10.1 COMPANY SNAPSHOT

18.10.2 PRODUCT PORTFOLIO

18.10.3 RECENT DEVELOPMENT

18.11 DESCHUTES BREWERY.

18.11.1 COMPANY SNAPSHOT

18.11.2 PRODUCT PORTFOLIO

18.11.3 RECENT DEVELOPMENT

18.12 FIELDWORK BREWING CO

18.12.1 COMPANY SNAPSHOT

18.12.2 PRODUCT PORTFOLIO

18.12.3 RECENT DEVELOPMENT

18.13 FOUNDERS BREWING CO.

18.13.1 COMPANY SNAPSHOT

18.13.2 PRODUCT PORTFOLIO

18.13.3 RECENT DEVELOPMENT

18.14 GRIFFIN CLAW BREWING COMPANY

18.14.1 COMPANY SNAPSHOT

18.14.2 PRODUCT PORTFOLIO

18.14.3 RECENT DEVELOPMENT

18.15 H2OPS SPARKLING HOP WATER

18.15.1 COMPANY SNAPSHOT

18.15.2 PRODUCT PORTFOLIO

18.15.3 RECENT DEVEOPMENT

18.16 CRAFTZERO

18.16.1 COMPANY SNAPSHOT

18.16.2 PRODUCT PORTFOLIO

18.16.3 RECENT DEVELOPMENT

18.17 PELICAN BREWING COMPANY

18.17.1 COMPANY SNAPSHOT

18.17.2 PRODUCT PORTFOLIO

18.17.3 RECENT DEVEOPMENT

18.18 SURLY BREWING CO.

18.18.1 COMPANY SNAPSHOT

18.18.2 PRODUCT PORTFOLIO

18.18.3 RECENT DEVELOPMENT

18.19 UNTITLED ART

18.19.1 COMPANY SNAPSHOT

18.19.2 PRODUCT PORTFOLIO

18.19.3 RECENT DEVEOPMENT

18.2 WOODEN HILL BREWING

18.20.1 COMPANY SNAPSHOT

18.20.2 PRODUCT PORTFOLIO

18.20.3 RECENT DEVELOPMENT

18.21 PARTAKE BREWING

18.21.1 COMPANY SNAPSHOT

18.21.2 PRODUCT PORTFOLIO

18.21.3 RECENT DEVELOPMENT

18.22 BREWDOG

18.22.1 COMPANY SNAPSHOT

18.22.2 PRODUCT PORTFOLIO

18.22.3 RECENT DEVEOPMENT

18.23 THE NEW BAR

18.23.1 COMPANY SNAPSHOT

18.23.2 PRODUCT PORTFOLIO

18.23.3 RECENT DEVELOPMENT

18.24 PERFECT PEAKS BREWS

18.24.1 COMPANY SNAPSHOT

18.24.2 PRODUCT PORTFOLIO

18.24.3 RECENT DEVELOPMENT

19 QUESTIONNAIRE

20 RELATED REPORT

Lista de Tablas

TABLE 1 COMPANY SHARE ANALYSIS: IMPORT IN GCC

TABLE 2 UNITED ARAB EMIRATES, BY SOURCE OF COUNTRY (USD THOUSAND)

TABLE 3 UNITED ARAB EMIRATES, BY SOURCE OF COUNTRY (THOUSAND LITRES)

TABLE 4 SAUDI ARABIA, BY SOURCE OF COUNTRY (USD THOUSAND)

TABLE 5 SAUDI ARABIA, BY SOURCE OF COUNTRY (THOUSAND LITRES)

TABLE 6 QATAR, BY SOURCE OF COUNTRY (USD THOUSAND)

TABLE 7 QATAR, BY SOURCE OF COUNTRY (THOUSAND LITRES)

TABLE 8 BAHRAIN, BY SOURCE OF COUNTRY (USD THOUSAND)

TABLE 9 BAHRAIN, BY SOURCE OF COUNTRY (THOUSAND LITRES)

TABLE 10 KUWAIT, BY SOURCE OF COUNTRY (USD THOUSAND)

TABLE 11 KUWAIT, BY SOURCE OF COUNTRY (THOUSAND LITRES)

TABLE 12 OMAN, BY SOURCE OF COUNTRY (USD THOUSAND)

TABLE 13 OMAN, BY SOURCE OF COUNTRY (THOUSAND LITRES)

TABLE 14 SUMMARY OF MARKET STAGE OF DEVELOPMENT — NORTH AMERICA HOP WATER MARKET

TABLE 15 SUMMARY OF KEY TIMELINES AND MILESTONES OF THE HOP WATER MARKET

TABLE 16 INNOVATION STRATEGIES AND METHODOLOGIES IN THE HOP WATER MARKET

TABLE 17 RISK ASSESSMENT AND MITIGATION STRATEGIES — HOP WATER MARKET

TABLE 18 PROJECTED PRICE TREND OF THE NORTH AMERICA HOP WATER MARKET, 2025–2033 (USD PER LITRE)

TABLE 19 KEY STRATEGIC RECOMMENDATIONS AND EXPECTED IMPACT — HOP WATER MARKET

TABLE 20 STRATEGIC IMPACT OF KEY RAW MATERIALS ON PRICING, RISK, AND INNOVATION

TABLE 21 BRAND COMPARATIVE ANALYSIS

TABLE 22 COMPANY VS BRAND OVERVIEW

TABLE 23 CONSUMER BUYING BEHAVIOUR

TABLE 24 OVERVIEW OF TECHNOLOGICAL ADVANCEMENTS

TABLE 25 HARMONIZED SYSTEM (HS) CODES RELEVANT TO HOP WATER

TABLE 26 NORTH AMERICA HOP WATER MARKET, BY PRODUCT TYPE, 2018-2033 (USD THOUSAND)

TABLE 27 NORTH AMERICA HOP WATER MARKET, BY PRODUCT TYPE, 2018-2033 (THOUSAND LITRES)

TABLE 28 NORTH AMERICA CLASSIC IN HOP WATER MARKET, BY REGION, 2018-2033

TABLE 29 NORTH AMERICA BLENDED IN HOP WATER MARKET, BY REGION, 2018-2033

TABLE 30 NORTH AMERICA HOP WATER MARKET, BY FLAVOR, 2018-2033 (USD THOUSAND)

TABLE 31 NORTH AMERICA HOP WATER MARKET, BY FLAVOR, 2018-2033 (THOUSAND LITRES)

TABLE 32 NORTH AMERICA WITH FLAVOR IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 33 NORTH AMERICA CITRUS IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 34 NORTH AMERICA FRUITS IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 35 NORTH AMERICA BERRIES IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 36 NORTH AMERICA HERBAL IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 37 NORTH AMERICA WITH FLAVOR IN HOP WATER MARKET, BY REGION, 2018-2033

TABLE 38 NORTH AMERICA WITHOUT FLAVOR IN HOP WATER MARKET, BY REGION, 2018-2033

TABLE 39 NORTH AMERICA HOP WATER MARKET, BY CARBONATION LEVEL, 2018-2033 (USD THOUSAND)

TABLE 40 NORTH AMERICA LOW CARBONATED IN HOP WATER MARKET, BY REGION, 2018-2033

TABLE 41 NORTH AMERICA MEDIUM CARBONATED IN HOP WATER MARKET, BY REGION, 2018-2033

TABLE 42 NORTH AMERICA HIGHLY CARBONATED IN HOP WATER MARKET, BY REGION, 2018-2033

TABLE 43 NORTH AMERICA HOP WATER MARKET, BY PACKAGING, 2018-2033 (USD THOUSAND)

TABLE 44 NORTH AMERICA ALUMINIUM CANS IN HOP WATER MARKET, BY PACKAGING QUANTITY, 2018-2033 (USD THOUSAND)

TABLE 45 NORTH AMERICA ALUMINIUM CANS IN HOP WATER MARKET, BY REGION, 2018-2033

TABLE 46 NORTH AMERICA BOTTLES IN HOP WATER MARKET, BY MATERIAL, 2018-2033 (USD THOUSAND)

TABLE 47 NORTH AMERICA PLASTIC IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 48 NORTH AMERICA BOTTLES IN HOP WATER MARKET, BY PACKAGING QUANTITY, 2018-2033 (USD THOUSAND)

TABLE 49 NORTH AMERICA BOTTLES IN HOP WATER MARKET, BY REGION, 2018-2033

TABLE 50 NORTH AMERICA KEGS/BARREL IN HOP WATER MARKET, BY PACKAGING QUANTITY, 2018-2033 (USD THOUSAND)

TABLE 51 NORTH AMERICA KEGS/BARREL IN HOP WATER MARKET, BY REGION, 2018-2033

TABLE 52 NORTH AMERICA POUCHES IN HOP WATER MARKET, BY MATERIAL, 2018-2033 (USD THOUSAND)

TABLE 53 NORTH AMERICA POUCHES IN HOP WATER MARKET, BY PACKAGING QUANTITY, 2018-2033 (USD THOUSAND)

TABLE 54 NORTH AMERICA POUCHES IN HOP WATER MARKET, BY REGION, 2018-2033

TABLE 55 NORTH AMERICA OTHERS IN HOP WATER MARKET, BY REGION, 2018-2033

TABLE 56 NORTH AMERICA HOP WATER MARKET, BY PRICE, 2018-2033 (USD THOUSAND)

TABLE 57 NORTH AMERICA 2–5 USD IN HOP WATER MARKET, BY REGION, 2018-2033

TABLE 58 NORTH AMERICA UP TO 2 USD IN HOP WATER MARKET, BY REGION, 2018-2033

TABLE 59 NORTH AMERICA 5–10 USD IN HOP WATER MARKET, BY REGION, 2018-2033

TABLE 60 NORTH AMERICA ABOVE 10 USD IN HOP WATER MARKET, BY REGION, 2018-2033

TABLE 61 NORTH AMERICA HOP WATER MARKET, BY APPLICATION, 2018-2033 (USD THOUSAND)

TABLE 62 NORTH AMERICA FITNESS & WELLNESS IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 63 NORTH AMERICA FITNESS & WELLNESS IN HOP WATER MARKET, BY REGION, 2018-2033

TABLE 64 NORTH AMERICA MIXERS FOR ALCOHOLIC BEVERAGES IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 65 NORTH AMERICA MIXERS FOR ALCOHOLIC BEVERAGES IN HOP WATER MARKET, BY REGION, 2018-2033

TABLE 66 NORTH AMERICA CULINARY USE IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 67 NORTH AMERICA CULINARY USE IN HOP WATER MARKET, BY REGION, 2018-2033

TABLE 68 NORTH AMERICA MEDICAL & THERAPEUTIC USE IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 69 NORTH AMERICA MEDICAL & THERAPEUTIC USE IN HOP WATER MARKET, BY REGION, 2018-2033

TABLE 70 NORTH AMERICA OTHERS IN HOP WATER MARKET, BY REGION, 2018-2033

TABLE 71 NORTH AMERICA HOP WATER MARKET, BY END USER, 2018-2033 (USD THOUSAND)

TABLE 72 NORTH AMERICA HOUSEHOLD/RESIDENTIAL IN HOP WATER MARKET, BY REGION, 2018-2033

TABLE 73 NORTH AMERICA COMMERCIAL IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 74 NORTH AMERICA RESTAURANTS IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 75 NORTH AMERICA COMMERCIAL IN HOP WATER MARKET, BY PRODUCT TYPE, 2018-2033 (USD THOUSAND)

TABLE 76 NORTH AMERICA COMMERCIAL IN HOP WATER MARKET, BY REGION, 2018-2033

TABLE 77 NORTH AMERICA INSTITUTIONAL IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 78 NORTH AMERICA HEALTHCARE FACILITIES IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 79 NORTH AMERICA SPA CENTER IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 80 NORTH AMERICA EDUCATIONAL INSTITUTES USE IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 81 NORTH AMERICA INSTITUTIONAL IN HOP WATER MARKET, BY PRODUCT TYPE, 2018-2033 (USD THOUSAND)

TABLE 82 NORTH AMERICA INSTITUTIONAL IN HOP WATER MARKET, BY REGION, 2018-2033

TABLE 83 NORTH AMERICA HOP WATER MARKET, BY DISTRIBUTION CHANNEL, 2018-2033 (USD THOUSAND)

TABLE 84 NORTH AMERICA STORE BASED IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 85 NORTH AMERICA STORE BASED IN HOP WATER MARKET, BY REGION, 2018-2033

TABLE 86 NORTH AMERICA NON-STORE BASED IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 87 NORTH AMERICA NON-STORE BASED IN HOP WATER MARKET, BY REGION, 2018-2033

TABLE 88 NORTH AMERICA NORTH AMERICA HOP WATER MARKET, BY COUNTRY, 2018-2033 (USD THOUSAND)

TABLE 89 NORTH AMERICA NORTH AMERICA HOP WATER MARKET, BY COUNTRY, 2018-2033 (THOUSAND LITRES)

TABLE 90 NORTH AMERICA HOP WATER MARKET, BY PRODUCT TYPE, 2018-2033 (USD THOUSAND)

TABLE 91 NORTH AMERICA HOP WATER MARKET, BY PRODUCT TYPE, 2018-2033 (THOUSAND LITRES)

TABLE 92 NORTH AMERICA HOP WATER MARKET, BY FLAVOR, 2018-2033 (USD THOUSAND)

TABLE 93 NORTH AMERICA HOP WATER MARKET, BY FLAVOR, 2018-2033 (THOUSAND LITRES)

TABLE 94 NORTH AMERICA WITH FLAVOR IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 95 NORTH AMERICA CITRUS IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 96 NORTH AMERICA FRUITS IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 97 NORTH AMERICA BERRIES IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 98 NORTH AMERICA HERBAL IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 99 NORTH AMERICA HOP WATER MARKET, BY CARBONATION LEVEL, 2018-2033 (USD THOUSAND)

TABLE 100 NORTH AMERICA HOP WATER MARKET, BY PACKAGING, 2018-2033 (USD THOUSAND)

TABLE 101 NORTH AMERICA ALUMINIUM CANS IN HOP WATER MARKET, BY PACKAGING QUANTITY, 2018-2033 (USD THOUSAND)

TABLE 102 NORTH AMERICA BOTTLES IN HOP WATER MARKET, BY MATERIAL, 2018-2033 (USD THOUSAND)

TABLE 103 NORTH AMERICA PLASTIC IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 104 NORTH AMERICA BOTTLES IN HOP WATER MARKET, BY PACKAGING QUANTITY, 2018-2033 (USD THOUSAND)

TABLE 105 NORTH AMERICA KEGS/BARREL IN HOP WATER MARKET, BY PACKAGING QUANTITY, 2018-2033 (USD THOUSAND)

TABLE 106 NORTH AMERICA POUCHES IN HOP WATER MARKET, BY MATERIAL, 2018-2033 (USD THOUSAND)

TABLE 107 NORTH AMERICA POUCHES IN HOP WATER MARKET, BY PACKAGING QUANTITY, 2018-2033 (USD THOUSAND)

TABLE 108 NORTH AMERICA HOP WATER MARKET, BY PRICE, 2018-2033 (USD THOUSAND)

TABLE 109 NORTH AMERICA HOP WATER MARKET, BY APPLICATION, 2018-2033 (USD THOUSAND)

TABLE 110 NORTH AMERICA FITNESS & WELLNESS IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 111 NORTH AMERICA MIXERS FOR ALCOHOLIC BEVERAGES IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 112 NORTH AMERICA CULINARY USE IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 113 NORTH AMERICA MEDICAL & THERAPEUTIC USE IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 114 NORTH AMERICA HOP WATER MARKET, BY END USER, 2018-2033 (USD THOUSAND)

TABLE 115 . NORTH AMERICA HOUSEHOLD/RESIDENTIAL IN HOP WATER MARKET, BY PRODUCT TYPE, 2018-2033 (USD THOUSAND)

TABLE 116 NORTH AMERICA COMMERCIAL IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 117 NORTH AMERICA RESTAURANTS IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 118 NORTH AMERICA COMMERCIAL IN HOP WATER MARKET, BY PRODUCT TYPE, 2018-2033 (USD THOUSAND)

TABLE 119 NORTH AMERICA INSTITUTIONAL IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 120 NORTH AMERICA HEALTHCARE FACILITIES IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 121 NORTH AMERICA SPA CENTER IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 122 NORTH AMERICA EDUCATIONAL INSTITUTES USE IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 123 NORTH AMERICA INSTITUTIONAL IN HOP WATER MARKET, BY PRODUCT TYPE, 2018-2033 (USD THOUSAND)

TABLE 124 NORTH AMERICA HOP WATER MARKET, BY DISTRIBUTION CHANNEL, 2018-2033 (USD THOUSAND)

TABLE 125 NORTH AMERICA STORE BASED IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 126 NORTH AMERICA NON-STORE BASED IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 127 U.S. HOP WATER MARKET, BY PRODUCT TYPE, 2018-2033 (USD THOUSAND)

TABLE 128 U.S. HOP WATER MARKET, BY PRODUCT TYPE, 2018-2033 (THOUSAND LITRES)

TABLE 129 U.S. HOP WATER MARKET, BY FLAVOR, 2018-2033 (USD THOUSAND)

TABLE 130 U.S. HOP WATER MARKET, BY FLAVOR, 2018-2033 (THOUSAND LITRES)

TABLE 131 U.S. WITH FLAVOR IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 132 U.S. CITRUS IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 133 U.S. FRUITS IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 134 U.S. BERRIES IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 135 U.S. HERBAL IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 136 U.S. HOP WATER MARKET, BY CARBONATION LEVEL, 2018-2033 (USD THOUSAND)

TABLE 137 U.S. HOP WATER MARKET, BY PACKAGING, 2018-2033 (USD THOUSAND)

TABLE 138 U.S. ALUMINIUM CANS IN HOP WATER MARKET, BY PACKAGING QUANTITY, 2018-2033 (USD THOUSAND)

TABLE 139 U.S. BOTTLES IN HOP WATER MARKET, BY MATERIAL, 2018-2033 (USD THOUSAND)

TABLE 140 U.S. PLASTIC IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 141 U.S. BOTTLES IN HOP WATER MARKET, BY PACKAGING QUANTITY, 2018-2033 (USD THOUSAND)

TABLE 142 U.S. KEGS/BARREL IN HOP WATER MARKET, BY PACKAGING QUANTITY, 2018-2033 (USD THOUSAND)

TABLE 143 U.S. POUCHES IN HOP WATER MARKET, BY MATERIAL, 2018-2033 (USD THOUSAND)

TABLE 144 U.S. POUCHES IN HOP WATER MARKET, BY PACKAGING QUANTITY, 2018-2033 (USD THOUSAND)

TABLE 145 U.S. HOP WATER MARKET, BY PRICE, 2018-2033 (USD THOUSAND)

TABLE 146 U.S. HOP WATER MARKET, BY APPLICATION, 2018-2033 (USD THOUSAND)

TABLE 147 U.S. FITNESS & WELLNESS IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 148 U.S. MIXERS FOR ALCOHOLIC BEVERAGES IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 149 U.S. CULINARY USE IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 150 U.S. MEDICAL & THERAPEUTIC USE IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 151 U.S. HOP WATER MARKET, BY END USER, 2018-2033 (USD THOUSAND)

TABLE 152 . U.S. HOUSEHOLD/RESIDENTIAL IN HOP WATER MARKET, BY PRODUCT TYPE, 2018-2033 (USD THOUSAND)

TABLE 153 U.S. COMMERCIAL IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 154 U.S. RESTAURANTS IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 155 U.S. COMMERCIAL IN HOP WATER MARKET, BY PRODUCT TYPE, 2018-2033 (USD THOUSAND)

TABLE 156 U.S. INSTITUTIONAL IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 157 U.S. HEALTHCARE FACILITIES IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 158 U.S. SPA CENTER IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 159 U.S. EDUCATIONAL INSTITUTES USE IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 160 U.S. INSTITUTIONAL IN HOP WATER MARKET, BY PRODUCT TYPE, 2018-2033 (USD THOUSAND)

TABLE 161 U.S. HOP WATER MARKET, BY DISTRIBUTION CHANNEL, 2018-2033 (USD THOUSAND)

TABLE 162 U.S. STORE BASED IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 163 U.S. NON-STORE BASED IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 164 CANADA HOP WATER MARKET, BY PRODUCT TYPE, 2018-2033 (USD THOUSAND)

TABLE 165 CANADA HOP WATER MARKET, BY PRODUCT TYPE, 2018-2033 (THOUSAND LITRES)

TABLE 166 CANADA HOP WATER MARKET, BY FLAVOR, 2018-2033 (USD THOUSAND)

TABLE 167 CANADA HOP WATER MARKET, BY FLAVOR, 2018-2033 (THOUSAND LITRES)

TABLE 168 CANADA WITH FLAVOR IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 169 CANADA CITRUS IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 170 CANADA FRUITS IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 171 CANADA BERRIES IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 172 CANADA HERBAL IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 173 CANADA HOP WATER MARKET, BY CARBONATION LEVEL, 2018-2033 (USD THOUSAND)

TABLE 174 CANADA HOP WATER MARKET, BY PACKAGING, 2018-2033 (USD THOUSAND)

TABLE 175 CANADA ALUMINIUM CANS IN HOP WATER MARKET, BY PACKAGING QUANTITY, 2018-2033 (USD THOUSAND)

TABLE 176 CANADA BOTTLES IN HOP WATER MARKET, BY MATERIAL, 2018-2033 (USD THOUSAND)

TABLE 177 CANADA PLASTIC IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 178 CANADA BOTTLES IN HOP WATER MARKET, BY PACKAGING QUANTITY, 2018-2033 (USD THOUSAND)

TABLE 179 CANADA KEGS/BARREL IN HOP WATER MARKET, BY PACKAGING QUANTITY, 2018-2033 (USD THOUSAND)

TABLE 180 CANADA POUCHES IN HOP WATER MARKET, BY MATERIAL, 2018-2033 (USD THOUSAND)

TABLE 181 CANADA POUCHES IN HOP WATER MARKET, BY PACKAGING QUANTITY, 2018-2033 (USD THOUSAND)

TABLE 182 CANADA HOP WATER MARKET, BY PRICE, 2018-2033 (USD THOUSAND)

TABLE 183 CANADA HOP WATER MARKET, BY APPLICATION, 2018-2033 (USD THOUSAND)

TABLE 184 CANADA FITNESS & WELLNESS IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 185 CANADA MIXERS FOR ALCOHOLIC BEVERAGES IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 186 CANADA CULINARY USE IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 187 CANADA MEDICAL & THERAPEUTIC USE IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 188 CANADA HOP WATER MARKET, BY END USER, 2018-2033 (USD THOUSAND)

TABLE 189 . CANADA HOUSEHOLD/RESIDENTIAL IN HOP WATER MARKET, BY PRODUCT TYPE, 2018-2033 (USD THOUSAND)

TABLE 190 CANADA COMMERCIAL IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 191 CANADA RESTAURANTS IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 192 CANADA COMMERCIAL IN HOP WATER MARKET, BY PRODUCT TYPE, 2018-2033 (USD THOUSAND)

TABLE 193 CANADA INSTITUTIONAL IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 194 CANADA HEALTHCARE FACILITIES IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 195 CANADA SPA CENTER IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 196 CANADA EDUCATIONAL INSTITUTES USE IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 197 CANADA INSTITUTIONAL IN HOP WATER MARKET, BY PRODUCT TYPE, 2018-2033 (USD THOUSAND)

TABLE 198 CANADA HOP WATER MARKET, BY DISTRIBUTION CHANNEL, 2018-2033 (USD THOUSAND)

TABLE 199 CANADA STORE BASED IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 200 CANADA NON-STORE BASED IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 201 MEXICO HOP WATER MARKET, BY PRODUCT TYPE, 2018-2033 (USD THOUSAND)

TABLE 202 MEXICO HOP WATER MARKET, BY PRODUCT TYPE, 2018-2033 (THOUSAND LITRES)

TABLE 203 MEXICO HOP WATER MARKET, BY FLAVOR, 2018-2033 (USD THOUSAND)

TABLE 204 MEXICO HOP WATER MARKET, BY FLAVOR, 2018-2033 (THOUSAND LITRES)

TABLE 205 MEXICO WITH FLAVOR IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 206 MEXICO CITRUS IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 207 MEXICO FRUITS IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 208 MEXICO BERRIES IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 209 MEXICO HERBAL IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 210 MEXICO HOP WATER MARKET, BY CARBONATION LEVEL, 2018-2033 (USD THOUSAND)

TABLE 211 MEXICO HOP WATER MARKET, BY PACKAGING, 2018-2033 (USD THOUSAND)

TABLE 212 MEXICO ALUMINIUM CANS IN HOP WATER MARKET, BY PACKAGING QUANTITY, 2018-2033 (USD THOUSAND)

TABLE 213 MEXICO BOTTLES IN HOP WATER MARKET, BY MATERIAL, 2018-2033 (USD THOUSAND)

TABLE 214 MEXICO PLASTIC IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 215 MEXICO BOTTLES IN HOP WATER MARKET, BY PACKAGING QUANTITY, 2018-2033 (USD THOUSAND)

TABLE 216 MEXICO KEGS/BARREL IN HOP WATER MARKET, BY PACKAGING QUANTITY, 2018-2033 (USD THOUSAND)

TABLE 217 MEXICO POUCHES IN HOP WATER MARKET, BY MATERIAL, 2018-2033 (USD THOUSAND)

TABLE 218 MEXICO POUCHES IN HOP WATER MARKET, BY PACKAGING QUANTITY, 2018-2033 (USD THOUSAND)

TABLE 219 MEXICO HOP WATER MARKET, BY PRICE, 2018-2033 (USD THOUSAND)

TABLE 220 MEXICO HOP WATER MARKET, BY APPLICATION, 2018-2033 (USD THOUSAND)

TABLE 221 MEXICO FITNESS & WELLNESS IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 222 MEXICO MIXERS FOR ALCOHOLIC BEVERAGES IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 223 MEXICO CULINARY USE IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 224 MEXICO MEDICAL & THERAPEUTIC USE IN HOP WATER MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 225 MEXICO HOP WATER MARKET, BY END USER, 2018-2033 (USD THOUSAND)