Mercado de embalajes de papel y cartón de América del Norte, por producto (vasos de papel, cartones de papel Kraft, cartón para cajas, cajas y estuches plegables, bolsas de papel y otros), tipo (pegatinas, bolsas de la compra, revestimiento, embalaje, invitaciones/sobres/papel de notas, etiquetas, cubiertas, catálogos e impresión digital), propiedad (coloreado, natural, revestido, perlado, texturado, reciclado, algodón y otros), peso (70 G/M2 A 100 G/M2, 101 G/M2 A 150 G/M2, 151 G/M2 A 200 G/M2, 201 G/M2 A 250 G/M2 y más de 250 G/M2), usuario final (cuidado personal y cosméticos, alimentos y bebidas, atención médica, bienes de consumo, educación y papelería y otros), país (EE. UU., Canadá y México) Tendencias de la industria y pronóstico hasta 2029

Análisis y perspectivas del mercado : mercado de envases de papel y cartón de América del Norte

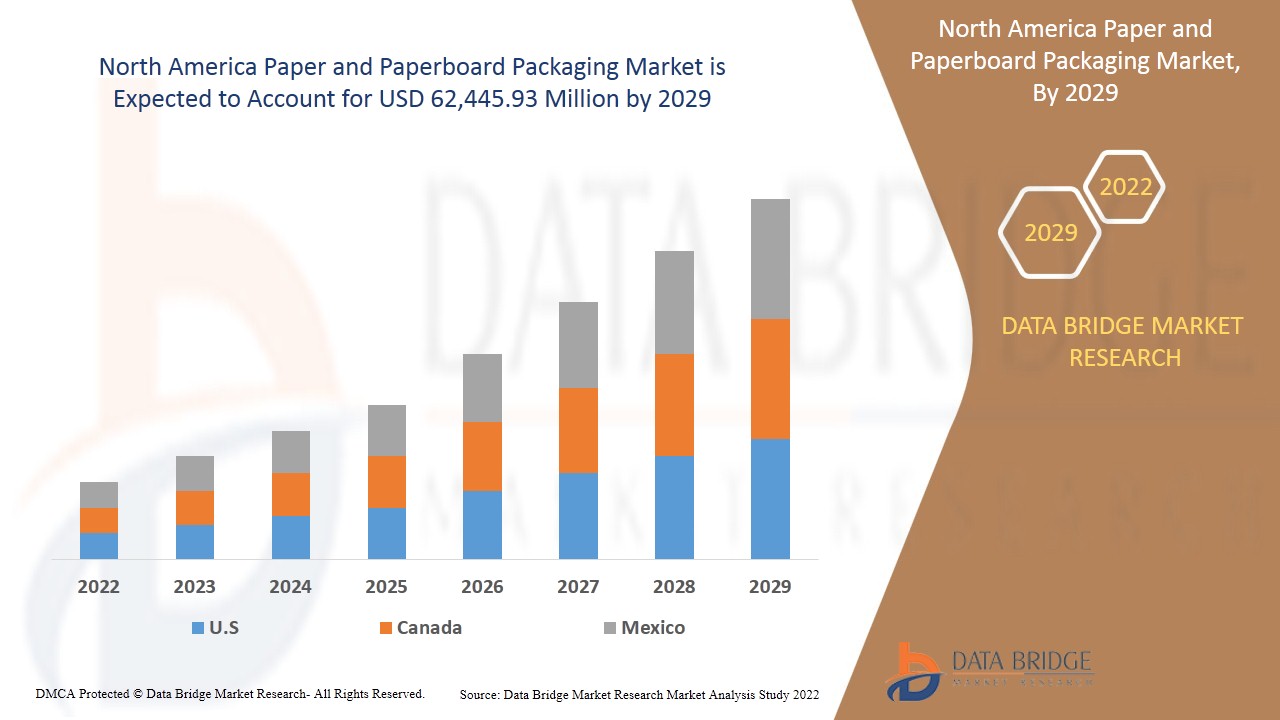

Se espera que el mercado de envases de papel y cartón de América del Norte gane crecimiento de mercado en el período de pronóstico de 2022 a 2029. Data Bridge Market Research analiza que el mercado está creciendo a una CAGR del 4,9% en el período de pronóstico de 2022 a 2029 y se espera que alcance los USD 62.445,93 millones para 2029. El papel está hecho de fibras de celulosa, que se obtienen de árboles, papeles recuperados y fibras de plantas anuales como paja de cereales. Hoy en día, alrededor del 97 por ciento del papel y el cartón del mundo se fabrica a partir de pulpa de madera, y alrededor del 85 por ciento de la pulpa de madera utilizada proviene de piceas, abetos y pinos. Además, el papel y el cartón se pueden utilizar en contacto con alimentos de muchas formas diferentes, ya sea directa o indirectamente, ya sea individualmente o laminados con otros materiales como plástico o láminas de metal.

La creciente demanda de cajas de cartón para embalajes por parte de la industria de la salud tiene un impacto significativo en la expansión del mercado de embalajes de papel y cartón. En consonancia con esto, la creciente concienciación sobre la adopción de materiales de embalaje sostenibles y ecológicos, y la creciente demanda de envases de papel y cartón por parte de la industria del comercio electrónico son determinantes clave que favorecen el crecimiento del mercado de embalajes de papel y cartón durante el período de pronóstico.

Sin embargo, las regulaciones impuestas por los gobiernos con respecto al uso de materiales de embalaje pueden actuar como restricciones importantes en la tasa de crecimiento del mercado de embalajes de papel y cartón, mientras que mantener la calidad de los productos de embalaje a base de papel es bastante difícil y tiene el potencial de desafiar el crecimiento del mercado de embalajes de papel y cartón durante el período de pronóstico.

Este informe de mercado de embalajes de papel y cartón proporciona detalles de la participación de mercado, nuevos desarrollos y análisis de la cartera de productos, el impacto de los actores del mercado nacional y localizado, analiza las oportunidades en términos de bolsillos de ingresos emergentes, cambios en las regulaciones del mercado, aprobaciones de productos, decisiones estratégicas, lanzamientos de productos, expansiones geográficas e innovaciones tecnológicas en el mercado. Para comprender el análisis y el escenario del mercado, contáctenos para obtener un resumen de analistas; nuestro equipo lo ayudará a crear una solución de impacto en los ingresos para lograr su objetivo deseado.

Alcance y tamaño del mercado de envases de papel y cartón en América del Norte

El mercado de embalajes de papel y cartón de América del Norte está segmentado en cinco segmentos importantes que se basan en el tipo, el producto, las propiedades, el peso y el usuario final. El crecimiento entre segmentos le ayuda a analizar nichos de crecimiento y estrategias para abordar el mercado y determinar sus áreas de aplicación principales y la diferencia en sus mercados objetivo.

- Según el tipo, el mercado mundial de embalajes de papel y cartón se segmenta en pegatinas, bolsas para la compra, revestimientos, embalajes, invitaciones/sobres/papel de notas, etiquetas, cubiertas, catálogos e impresión digital. En 2022, se espera que el segmento de embalajes domine el mercado debido a la creciente demanda de cajas de papel por parte de la industria del comercio electrónico.

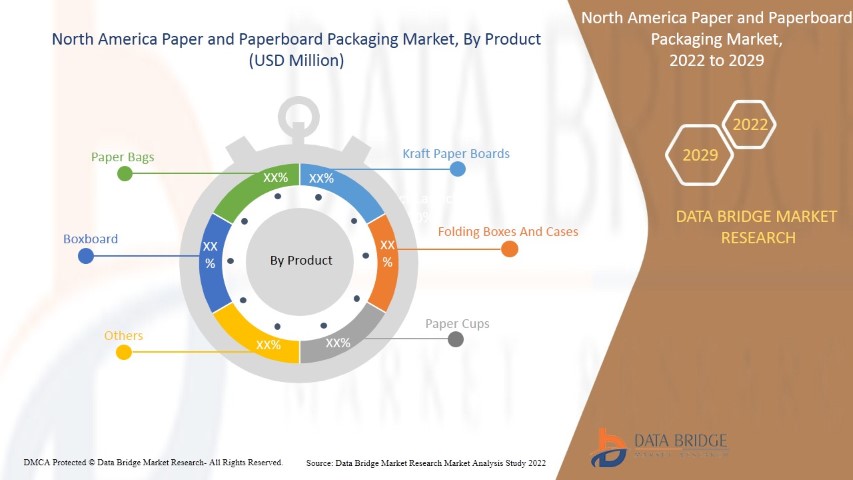

- En función del producto, el mercado mundial de envases de papel y cartón se segmenta en vasos de papel , cartones de papel kraft, cartón para cajas, cajas y estuches plegables, bolsas de papel y otros. En 2022, se espera que el segmento de cartones de papel kraft domine el mercado, ya que los cartones de papel kraft tienen una alta durabilidad, lo que aumenta su demanda en América del Norte.

- En función de las propiedades, el mercado mundial de envases de papel y cartón se segmenta en envases de color, naturales, recubiertos, perlados, texturizados, reciclados, de algodón y otros. En 2022, se espera que el segmento reciclado domine el mercado, ya que las propiedades de reciclaje ayudan a reducir la contaminación, lo que aumenta su demanda en América del Norte.

- En función del peso, el mercado mundial de envases de papel y cartón se segmenta en 70 G/M2 a 100 G/M2, 101 G/M2 a 150 G/M2, 151 G/M2 a 200 G/M2, 201 G/M2 a 250 G/M2 y más de 250 G/M2. En 2022, se espera que el segmento de 151 G/M2 a 200 G/M2 domine el mercado, ya que este peso es más fácil de transportar, lo que aumenta su demanda en América del Norte.

- En función del usuario final, el mercado mundial de envases de papel y cartón se segmenta en cuidado personal y cosméticos, alimentos y bebidas, atención sanitaria, bienes de consumo, educación y papelería, entre otros. En 2022, se espera que el segmento de alimentos y bebidas domine el mercado, ya que los envases de papel y cartón tienen una buena flexibilidad para almacenar diferentes tipos de productos alimenticios, lo que aumenta su demanda en América del Norte.

Análisis a nivel de país del mercado de embalajes de papel y cartón de América del Norte

El mercado de envases de papel y cartón de América del Norte está segmentado en cuatro segmentos notables que se basan en el tipo, el producto, la propiedad, el peso y el usuario final.

Los países incluidos en el informe sobre el mercado de embalajes de papel y cartón de América del Norte son Estados Unidos, Canadá y México. Estados Unidos domina el mercado de América del Norte debido a la creciente demanda de cajas de embalaje de cartón de la industria de la salud, lo que aumenta la demanda de embalajes de papel y cartón en la región.

La sección de países del informe también proporciona factores de impacto individuales en el mercado y cambios en la regulación en el mercado a nivel nacional que afectan las tendencias actuales y futuras del mercado. Los puntos de datos como nuevas ventas, ventas de reemplazo, demografía del país, leyes regulatorias y aranceles de importación y exportación son algunos de los principales indicadores utilizados para pronosticar el escenario del mercado para países individuales. Además, se considera la presencia y disponibilidad de marcas de América del Norte y los desafíos que enfrentan debido a la competencia grande o escasa de las marcas locales y nacionales, el impacto de los canales de venta al proporcionar un análisis de pronóstico de los datos del país.

Creciente demanda de cajas de cartón para embalaje en el sector sanitario

Los materiales de embalaje de papel y cartón desempeñan un papel importante en el envasado y la presentación de productos farmacéuticos y de medicamentos. La función más básica del envasado de medicamentos es envolver el producto. El diseño de envases de alta calidad debe tener en cuenta las necesidades del producto y los sistemas de fabricación y distribución. Esto requiere que el envase no tenga fugas, que no permita que el producto se esparza o penetre y que sea lo suficientemente resistente como para contener el contenido en condiciones normales de manipulación.

El sector sanitario contribuye a la creciente demanda de embalajes. Las cajas de cartón son necesarias para transportar productos sanitarios y medicamentos a los distintos lugares de distribución. El embalaje debe proteger al producto de todos los efectos adversos externos que puedan comprometer su calidad o eficacia, como la luz, la humedad, el oxígeno, la contaminación biológica, los daños mecánicos, las falsificaciones o las falsificaciones.

Por lo tanto, los fabricantes farmacéuticos deben tener muy en cuenta el embalaje, ya que la seguridad de los medicamentos es importante para evitar errores devastadores, un almacenamiento ineficaz y el riesgo de manipulación de medicamentos y productos falsificados. Esto, a su vez, aumenta la demanda de cajas de cartón y, por lo tanto, contribuye al crecimiento del mercado mundial de embalajes de papel y cartón.

Análisis del panorama competitivo y de la cuota de mercado de los envases de papel y cartón

El panorama competitivo del mercado de embalajes de papel y cartón de América del Norte proporciona detalles por competidor. Los detalles incluidos son una descripción general de la empresa, las finanzas de la empresa, los ingresos generados, el potencial de mercado, la inversión en investigación y desarrollo, las nuevas iniciativas de mercado, la presencia en América del Norte, los sitios e instalaciones de producción, las fortalezas y debilidades de la empresa, el lanzamiento de productos, los procesos de ensayos clínicos, el análisis de la marca, las aprobaciones de productos, las patentes, la amplitud y amplitud de los productos, el dominio de las aplicaciones y la curva de la línea de vida de la tecnología. Los puntos de datos anteriores proporcionados solo están relacionados con el enfoque de la empresa relacionado con el mercado de embalajes de papel y cartón de América del Norte.

Los principales actores del mercado de embalajes de papel y cartón de América del Norte son Amcor plc, Cascades inc., Packaging Corporation of America, DS Smith, Fedrigoni SPA Atlantic Packaging, International Paper, Smurfit Kappa, Svenska Cellulosa Aktiebolaget SCA, Mondi, Nippon Paper Industries Co., Ltd., Stora Enso, METSÄ GROUP, Georgia-Pacific, Oji Holdings Corporation, Mayr-Melnhof Karton AG, UPM, Rengo Co., Ltd., WestRock Company, entre otros.

Por ejemplo,

- En noviembre de 2021, Nippon Paper Industries Co., Ltd. anunció a todas sus agencias revisiones de precios del papel de impresión, el papel de comunicación y el papel industrial en el mercado nacional. Esto, a su vez, ha ayudado a la empresa a aumentar sus ingresos a largo plazo.

- En noviembre de 2021, Oji Holdings Corporation anunció la creación de una nueva planta de contenedores de cartón ondulado en Vietnam. Esto ha ayudado a la empresa a aumentar aún más su volumen de producción de cajas de cartón ondulado en la región de Asia y el Pacífico.

- En diciembre de 2021, Stora Enso recibió el premio a la mejor solución circular otorgado por Tetra Pak por sus importantes logros en la innovación en el reciclaje de envases de cartón para bebidas. Esto ha ayudado a la empresa a fortalecer su posición a nivel mundial.

SKU-

Obtenga acceso en línea al informe sobre la primera nube de inteligencia de mercado del mundo

- Panel de análisis de datos interactivo

- Panel de análisis de empresas para oportunidades con alto potencial de crecimiento

- Acceso de analista de investigación para personalización y consultas

- Análisis de la competencia con panel interactivo

- Últimas noticias, actualizaciones y análisis de tendencias

- Aproveche el poder del análisis de referencia para un seguimiento integral de la competencia

Tabla de contenido

1 INTRODUCTION

1.1 OBJECTIVES OF THE STUDY

1.2 MARKET DEFINITION

1.3 OVERVIEW OF NORTH AMERICA PAPER AND PAPERBOARD PACKAGING MARKET

1.4 LIMITATIONS

1.5 MARKETS COVERED

2 MARKET SEGMENTATION

2.1 MARKETS COVERED

2.2 GEOGRAPHICAL SCOPE

2.3 YEARS CONSIDERED FOR THE STUDY

2.4 CURRENCY AND PRICING

2.5 DBMR TRIPOD DATA VALIDATION MODEL

2.6 THE TYPE LINE CURVE

2.7 MULTIVARIATE MODELING

2.8 PRIMARY INTERVIEWS WITH KEY OPINION LEADERS

2.9 DBMR MARKET POSITION GRID

2.1 MARKET END-USER COVERAGE GRID

2.11 DBMR MARKET CHALLENGE MATRIX

2.12 VENDOR SHARE ANALYSIS

2.13 IMPORT-EXPORT DATA

2.14 SECONDARY SOURCES

2.15 ASSUMPTIONS

3 EXECUTIVE SUMMARY

4 PREMIUM INSIGHTS

4.1 TECHNOLOGY OVERVIEW

4.1.1 CORRUGATED SHEET

4.1.2 BUTTER PAPER

4.1.3 CARDBOARD

4.1.4 VIRGIN PAPER

4.1.5 KRAFT LINER

4.1.6 TESTLINER

4.1.7 SBS (SOLID BLEACHED SULFATE) BOARD

4.1.8 CCNB (CLAY COATED NEWS BACKBOARD)

4.2 MANUFACTURING INSIGHTS

5 REGIONAL SUMMARY

5.1 NORTH AMERICA

5.2 EUROPE

5.3 THE MIDDLE EAST AND AFRICA

5.4 ASIA-PACIFIC

5.5 NORTH AMERICA

5.6 SOUTH AMERICA

6 MARKET OVERVIEW

6.1 DRIVERS

6.1.1 GROWING DEMAND FOR PAPERBOARD PACKAGING BOXES FROM THE HEALTHCARE INDUSTRY

6.1.2 INCREASING AWARENESS ABOUT SUSTAINABLE PACKAGING MATERIAL AND ADOPTION OF ECO-FRIENDLY PACKAGING

6.1.3 INCREASING ADOPTION OF PAPER-BASED PACKAGING IN THE FOOD INDUSTRY

6.1.4 MOUNTING REQUIREMENT FOR LIGHTWEIGHT PACKAGING BOARDS

6.1.5 INCREASING USE OF PAPERBOARD PACKAGING BY E-COMMERCE INDUSTRIES

6.2 RESTRAINTS

6.2.1 REGULATIONS IMPOSED BY GOVERNMENTS REGARDING THE USE OF PACKAGING MATERIALS

6.2.2 INCREASING COMPETITION FROM FLEXIBLE PLASTIC PACKAGING

6.3 OPPORTUNITIES

6.3.1 ENVIRONMENTAL BENEFITS ASSOCIATED WITH PAPER AND PAPERBOARD PACKAGING

6.3.2 STRONG EMPHASIS ON PAPER RECYCLING INITIATIVES IN SEVERAL COUNTRIES

6.3.3 SURGE IN INNOVATIVE PACKAGING SOLUTIONS WITH DIGITAL PRINTING

6.3.4 INCREASING USAGE OF COMPOSITE CARDBOARD PACKAGING IN THE PERSONAL CARE INDUSTRY

6.4 CHALLENGES

6.4.1 DIFFICULTY IN MAINTAINING QUALITY OF PAPER-BASED PACKAGING PRODUCTS

6.4.2 TEMPERATURE FLUCTUATIONS MAY AFFECT STRENGTH OF THE PAPERBOARD BOXES

7 IMPACT OF COVID-19 ON NORTH AMERICA PAPER AND PAPERBOARD PACKAGING MARKET

7.1 ANALYSIS ON IMPACT OF COVID-19 ON NORTH AMERICA PAPER AND PAPERBOARD PACKAGING MARKET

7.2 AFTERMATH OF COVID-19 AND GOVERNMENT INITIATIVE TO BOOST NORTH AMERICA PAPER AND PAPERBOARD MARKET

7.3 STRATEGIC DECISIONS FOR MANUFACTURERS AFTER COVID-19 TO GAIN COMPETITIVE MARKET SHARE

7.4 IMPACT ON PRICE

7.5 IMPACT ON DEMAND

7.6 IMPACT ON SUPPLY CHAIN

7.7 CONCLUSION

8 NORTH AMERICA PAPER AND PAPERBOARD PACKAGING MARKET, BY PRODUCT

8.1 OVERVIEW

8.2 KRAFT PAPER BOARDS

8.3 FOLDING BOXES AND CASES

8.4 PAPER CUPS

8.4.1 COLD PAPER CUPS

8.4.1.1 Serving Cups

8.4.1.2 Portion Cups

8.4.1.3 OTHERS

8.4.2 HOT PAPER CUPS

8.4.2.1 Serving Cups

8.4.2.2 Portion Cups

8.4.2.3 OTHERS

8.5 PAPER BAGS

8.6 BOXBOARD

8.7 OTHERS

9 NORTH AMERICA PAPER AND PAPERBOARD PACKAGING MARKET, BY TYPE

9.1 OVERVIEW

9.2 PACKAGING

9.3 SHOPPER

9.4 LABELS

9.5 COATING

9.6 CATALOGS

9.7 COVERS

9.8 DIGITAL PRINT

9.9 STICKERS

9.1 INVITATIONS/ENVELOPES/NOTEPAPER

10 NORTH AMERICA PAPER AND PAPERBOARD PACKAGING MARKET, BY PROPERTY

10.1 OVERVIEW

10.2 RECYCLE

10.3 COLORED

10.4 NATURAL

10.5 COATED

10.6 PEARLESCENT

10.7 TEXTURE

10.8 COTTON

10.9 OTHERS

11 NORTH AMERICA PAPER AND PAPERBOARD PACKAGING MARKET, BY WEIGHT

11.1 OVERVIEW

11.2 G/M2 TO 200 G/M2

11.3 G/M2 TO 150 G/M2

11.4 G/M2 TO 100 G/M2

11.5 G/M2 TO 250 G/M2

11.6 MORE THAN 250 G/M2

12 NORTH AMERICA PAPER AND PAPERBOARD PACKAGING MARKET, BY END-USER

12.1 OVERVIEW

12.2 FOOD & BEVERAGES

12.2.1 FOOD & BEVERAGES, BY END-USER

12.2.1.1 FRUITS & VEGETABLES

12.2.1.2 BAKERY & CONFECTIONERY

12.2.1.3 PROCESSED FOOD

12.2.1.4 FROZEN FOOD

12.2.1.5 MEAT & POULTRY PRODUCTS

12.2.1.6 DAIRY PRODUCTS

12.2.1.7 MILK & MILK DERIVED PRODUCTS

12.2.1.8 JUICES

12.2.1.9 OTHERS

12.2.2 FOOD & BEVERAGES, BY TYPE

12.2.2.1 PACKAGING

12.2.2.2 SHOPPER

12.2.2.3 LABELS

12.2.2.4 COATING

12.2.2.5 CATALOGS

12.2.2.6 COVERS

12.2.2.7 DIGITAL PRINT

12.2.2.8 STICKERS

12.2.2.9 INVITATIONS / ENVELOPES / NOTEPAPER

12.3 HEALTHCARE

12.3.1 HEALTHCARE, BY TYPE

12.3.1.1 PACKAGING

12.3.1.2 SHOPPER

12.3.1.3 LABELS

12.3.1.4 COATING

12.3.1.5 CATALOGS

12.3.1.6 COVERS

12.3.1.7 DIGITAL PRINT

12.3.1.8 STICKERS

12.3.1.9 INVITATIONS / ENVELOPES / NOTEPAPER

12.4 PERSONAL CARE & COSMETICS

12.4.1 PERSONAL CARE & COSMETICS, BY END-USER

12.4.1.1 SKIN CARE

12.4.1.2 HAIR CARE

12.4.1.3 NAIL CARE

12.4.1.4 OTHERS

12.4.2 PERSONAL CARE & COSMETICS, BY TYPE

12.4.2.1 PACKAGING

12.4.2.2 SHOPPER

12.4.2.3 LABELS

12.4.2.4 COATING

12.4.2.5 CATALOGS

12.4.2.6 COVERS

12.4.2.7 DIGITAL PRINT

12.4.2.8 STICKERS

12.4.2.9 INVITATIONS / ENVELOPES / NOTEPAPER

12.5 CONSUMER GOODS

12.5.1 CONSUMER GOODS, BY TYPE

12.5.1.1 PACKAGING

12.5.1.2 SHOPPER

12.5.1.3 LABELS

12.5.1.4 COATING

12.5.1.5 CATALOGS

12.5.1.6 COVERS

12.5.1.7 DIGITAL PRINT

12.5.1.8 STICKERS

12.5.1.9 INVITATIONS / ENVELOPES / NOTEPAPER

12.6 EDUCATION & STATIONERY

12.6.1 EDUCATION & STATIONERY, BY TYPE

12.6.1.1 PACKAGING

12.6.1.2 SHOPPER

12.6.1.3 LABELS

12.6.1.4 COATING

12.6.1.5 CATALOGS

12.6.1.6 COVERS

12.6.1.7 DIGITAL PRINT

12.6.1.8 STICKERS

12.6.1.9 INVITATIONS / ENVELOPES / NOTEPAPER

12.7 OTHERS

12.7.1 OTHERS, BY TYPE

12.7.1.1 PACKAGING

12.7.1.2 SHOPPER

12.7.1.3 LABELS

12.7.1.4 COATING

12.7.1.5 CATALOGS

12.7.1.6 COVERS

12.7.1.7 DIGITAL PRINT

12.7.1.8 STICKERS

12.7.1.9 INVITATIONS / ENVELOPES / NOTEPAPER

13 NORTH AMERICA PAPER AND PAPERBOARD PACKAGING MARKET, BY REGION

13.1 NORTH AMERICA

13.1.1 U.S.

13.1.2 CANADA

13.1.3 MEXICO

14 NORTH AMERICA PAPER AND PAPERBOARD PACKAGING MARKET: COMPANY LANDSCAPE

14.1 COMPANY SHARE ANALYSIS: NORTH AMERICA

15 SWOT ANALYSIS

16 COMPANY PROFILE

16.1 INTERNATIONAL PAPER

16.1.1 COMPANY SNAPSHOT

16.1.2 REVENUE ANALYSIS

16.1.3 COMPANY SHARE ANALYSIS

16.1.4 PRODUCT PORTFOLIO

16.1.5 RECENT DEVELOPMENTS

16.2 WESTROCK COMPANY

16.2.1 COMPANY SNAPSHOT

16.2.2 REVENUE ANALYSIS

16.2.3 COMPANY SHARE ANALYSIS

16.2.4 PRODUCT PORTFOLIO

16.2.5 RECENT UPDATES

16.3 OJI HOLDINGS CORPORATION

16.3.1 COMPANY SNAPSHOT

16.3.2 REVENUE ANALYSIS

16.3.3 COMPANY SHARE ANALYSIS

16.3.4 PRODUCT PORTFOLIO

16.3.5 RECENT UPDATES

16.4 AMCOR PLC

16.4.1 COMPANY SNAPSHOT

16.4.2 REVENUE ANALYSIS

16.4.3 COMPANY SHARE ANALYSIS

16.4.4 PRODUCT PORTFOLIO

16.4.5 RECENT DEVELOPMENTS

16.5 PACKAGING CORPORATION OF AMERICA

16.5.1 COMPANY SNAPSHOT

16.5.2 REVENUE ANALYSIS

16.5.3 COMPANY SHARE ANALYSIS

16.5.4 PRODUCT PORTFOLIO

16.5.5 RECENT DEVELOPMENTS

16.6 ATLANTIC PACKAGING

16.6.1 COMPANY SNAPSHOT

16.6.2 PRODUCT PORTFOLIO

16.6.3 RECENT DEVELOPMENTS

16.7 CASCADES INC.

16.7.1 COMPANY SNAPSHOT

16.7.2 REVENUE ANALYSIS

16.7.3 PRODUCT PORTFOLIO

16.7.4 RECENT DEVELOPMENTS

16.8 DS SMITH

16.8.1 COMPANY SNAPSHOT

16.8.2 REVENUE ANALYSIS

16.8.3 PRODUCT PORTFOLIO

16.8.4 RECENT DEVELOPMENTS

16.9 FEDRIGONI S.P.A.

16.9.1 COMPANY SNAPSHOT

16.9.2 PRODUCT PORTFOLIO

16.9.3 RECENT DEVELOPMENTS

16.1 GEORGIA-PACIFIC

16.10.1 COMPANY SNAPSHOT

16.10.2 PRODUCT PORTFOLIO

16.10.3 RECENT UPDATES

16.11 MAYR-MELNHOF KARTON AG

16.11.1 COMPANY SNAPSHOT

16.11.2 REVENUE ANALYSIS

16.11.3 PRODUCT PORTFOLIO

16.11.4 RECENT UPDATES

16.12 METSÄ GROUP

16.12.1 COMPANY SNAPSHOT

16.12.2 PRODUCT PORTFOLIO

16.12.3 RECENT UPDATE

16.13 MONDI

16.13.1 COMPANY SNAPSHOT

16.13.2 REVENUE ANALYSIS

16.13.3 PRODUCT PORTFOLIO

16.13.4 RECENT UPDATES

16.14 NIPPON PAPER INDUSTRIES CO., LTD.

16.14.1 COMPANY SNAPSHOT

16.14.2 REVENUE ANALYSIS

16.14.3 PRODUCT PORTFOLIO

16.14.4 RECENT UPDATES

16.15 RENGO CO., LTD.

16.15.1 COMPANY SNAPSHOT

16.15.2 REVENUE ANALYSIS

16.15.3 PRODUCT PORTFOLIO

16.15.4 RECENT UPDATES

16.16 SMURFIT KAPPA

16.16.1 COMPANY SNAPSHOT

16.16.2 REVENUE ANALYSIS

16.16.3 PRODUCT PORTFOLIO

16.16.4 RECENT DEVELOPMENTS

16.17 SONOCO PRODUCTS COMPANY

16.17.1 COMPANY SNAPSHOT

16.17.2 REVENUE ANALYSIS

16.17.3 PRODUCT PORTFOLIO

16.17.4 RECENT UPDATES

16.18 STORA ENSO

16.18.1 COMPANY SNAPSHOT

16.18.2 REVENUE ANALYSIS

16.18.3 PRODUCT PORTFOLIO

16.18.4 RECENT UPDATES

16.19 SVENSKA CELLULOSA AKTIEBOLAGET SCA

16.19.1 COMPANY SNAPSHOT

16.19.2 REVENUE ANALYSIS

16.19.3 PRODUCT PORTFOLIO

16.19.4 RECENT DEVELOPMENTS

16.2 UPM

16.20.1 COMPANY SNAPSHOT

16.20.2 REVENUE ANALYSIS

16.20.3 PRODUCT PORTFOLIO

16.20.4 RECENT UPDATES

17 QUESTIONNAIRES

18 RELATED REPORTS

Lista de Tablas

TABLE 1 EXPORT DATA OF CARTONS, BOXES, CASES, BAGS AND OTHER PACKING CONTAINERS, OF PAPER, PAPERBOARD, CELLULOSE WADDING OR WEBS OF CELLULOSE FIBRES, N.E.S.; BOX FILES, LETTER TRAYS, AND SIMILAR ARTICLES, OF PAPERBOARD OF A KIND USED IN OFFICES, SHOPS , HS CODE: 4819 (USD THOUSAND)

TABLE 2 IMPORT DATA OF CARTONS, BOXES, CASES, BAGS AND OTHER PACKING CONTAINERS, OF PAPER, PAPERBOARD, CELLULOSE WADDING OR WEBS OF CELLULOSE FIBRES, N.E.S.; BOX FILES, LETTER TRAYS, AND SIMILAR ARTICLES, OF PAPERBOARD OF A KIND USED IN OFFICES, SHOPS , HS CODE: 4819 (USD THOUSAND)

TABLE 3 TYPES OF RAW MATERIALS USED IN PHARMACEUTICAL PACKAGING

TABLE 4 NORTH AMERICA PAPER AND PAPERBOARD PACKAGING MARKET, BY PRODUCT, 2020-2029 (USD MILLION)

TABLE 5 NORTH AMERICA PAPER AND PAPERBOARD PACKAGING MARKET, BY PRODUCT, 2020-2029 (TONS)

TABLE 6 NORTH AMERICA KRAFT PAPER BOARDS IN PAPER AND PAPERBOARD PACKAGING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 7 NORTH AMERICA KRAFT PAPER BOARDS IN PAPER AND PAPERBOARD PACKAGING MARKET, BY REGION, 2020-2029 (TONS)

TABLE 8 NORTH AMERICA FOLDING BOXES AND CASES IN PAPER AND PAPERBOARD PACKAGING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 9 NORTH AMERICA FOLDING BOXES AND CASES IN PAPER AND PAPERBOARD PACKAGING MARKET, BY REGION, 2020-2029 (TONS)

TABLE 10 NORTH AMERICA PAPER CUPS IN PAPER AND PAPERBOARD PACKAGING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 11 NORTH AMERICA PAPER CUPS IN PAPER AND PAPERBOARD PACKAGING MARKET, BY REGION, 2020-2029 (TONS)

TABLE 12 NORTH AMERICA PAPER CUPS IN PAPER AND PAPERBOARD PACKAGING MARKET, BY PRODUCT, 2020-2029 (USD MILLION)

TABLE 13 NORTH AMERICA COLD PAPER CUPS IN PAPER CUPS IN PAPER AND PAPERBOARD PACKAGING MARKET, BY PRODUCT, 2020-2029 (USD MILLION)

TABLE 14 NORTH AMERICA HOT PAPER CUPS IN PAPER CUPS IN PAPER AND PAPERBOARD PACKAGING MARKET, BY PRODUCT, 2020-2029 (USD MILLION)

TABLE 15 NORTH AMERICA PAPER BAGS IN PAPER AND PAPERBOARD PACKAGING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 16 NORTH AMERICA PAPER BAGS IN PAPER AND PAPERBOARD PACKAGING MARKET, BY REGION, 2020-2029 (TONS)

TABLE 17 NORTH AMERICA BOXBOARD IN PAPER AND PAPERBOARD PACKAGING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 18 NORTH AMERICA BOXBOARD IN PAPER AND PAPERBOARD PACKAGING MARKET, BY REGION, 2020-2029 (TONS)

TABLE 19 NORTH AMERICA OTHERS IN PAPER AND PAPERBOARD PACKAGING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 20 NORTH AMERICA OTHERS IN PAPER AND PAPERBOARD PACKAGING MARKET, BY REGION, 2020-2029 (TONS)

TABLE 21 NORTH AMERICA PAPER AND PAPERBOARD PACKAGING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 22 NORTH AMERICA PACKAGING IN PAPER AND PAPERBOARD PACKAGING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 23 NORTH AMERICA SHOPPER IN PAPER AND PAPERBOARD PACKAGING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 24 NORTH AMERICA LABELS IN PAPER AND PAPERBOARD PACKAGING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 25 NORTH AMERICA COATING IN PAPER AND PAPERBOARD PACKAGING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 26 NORTH AMERICA CATALOGS IN PAPER AND PAPERBOARD PACKAGING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 27 NORTH AMERICA COVERS IN PAPER AND PAPERBOARD PACKAGING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 28 NORTH AMERICA DIGITAL PRINT IN PAPER AND PAPERBOARD PACKAGING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 29 NORTH AMERICA STICKERS IN PAPER AND PAPERBOARD PACKAGING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 30 NORTH AMERICA INVITATIONS/ENVELOPES/NOTEPAPER IN PAPER AND PAPERBOARD PACKAGING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 31 NORTH AMERICA PAPER AND PAPERBOARD PACKAGING MARKET, BY PROPERTY, 2020-2029 (USD MILLION)

TABLE 32 NORTH AMERICA RECYCLE IN PAPER AND PAPERBOARD PACKAGING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 33 NORTH AMERICA COLORED IN PAPER AND PAPERBOARD PACKAGING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 34 NORTH AMERICA NATURAL IN PAPER AND PAPERBOARD PACKAGING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 35 NORTH AMERICA COATED IN PAPER AND PAPERBOARD PACKAGING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 36 NORTH AMERICA PEARLESCENT IN PAPER AND PAPERBOARD PACKAGING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 37 NORTH AMERICA TEXTURE IN PAPER AND PAPERBOARD PACKAGING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 38 NORTH AMERICA COTTON IN PAPER AND PAPERBOARD PACKAGING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 39 NORTH AMERICA OTHERS IN PAPER AND PAPERBOARD PACKAGING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 40 NORTH AMERICA PAPER AND PAPERBOARD PACKAGING MARKET, BY WEIGHT, 2020-2029 (USD MILLION)

TABLE 41 NORTH AMERICA 151 G/M2 TO 200 G/M2 IN PAPER AND PAPERBOARD PACKAGING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 42 NORTH AMERICA 101 G/M2 TO 150 G/M2 IN PAPER AND PAPERBOARD PACKAGING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 43 NORTH AMERICA 70 G/M2 TO 100 G/M2 IN PAPER AND PAPERBOARD PACKAGING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 44 NORTH AMERICA 201 G/M2 TO 250 G/M2 IN PAPER AND PAPERBOARD PACKAGING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 45 NORTH AMERICA MORE THAN 250 G/M2 IN PAPER AND PAPERBOARD PACKAGING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 46 NORTH AMERICA PAPER AND PAPERBOARD PACKAGING MARKET, BY END-USER, 2020-2029 (USD MILLION)

TABLE 47 NORTH AMERICA FOOD & BEVERAGES IN PAPER AND PAPERBOARD PACKAGING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 48 NORTH AMERICA FOOD & BEVERAGES IN PAPER AND PAPERBOARD PACKAGING MARKET, BY END-USER, 2020-2029 (USD MILLION)

TABLE 49 NORTH AMERICA FOOD & BEVERAGES IN PAPER AND PAPERBOARD PACKAGING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 50 NORTH AMERICA HEALTHCARE IN PAPER AND PAPERBOARD PACKAGING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 51 NORTH AMERICA HEALTHCARE IN PAPER AND PAPERBOARD PACKAGING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 52 NORTH AMERICA PERSONAL CARE & COSMETICS IN PAPER AND PAPERBOARD PACKAGING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 53 NORTH AMERICA PERSONAL CARE & COSMETICS IN PAPER AND PAPERBOARD PACKAGING MARKET, BY END-USER, 2020-2029 (USD MILLION)

TABLE 54 NORTH AMERICA PERSONAL CARE & COSMETICS IN PAPER AND PAPERBOARD PACKAGING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 55 NORTH AMERICA CONSUMER GOODS IN PAPER AND PAPERBOARD PACKAGING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 56 NORTH AMERICA CONSUMER GOODS IN PAPER AND PAPERBOARD PACKAGING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 57 NORTH AMERICA EDUCATION & STATIONERY IN PAPER AND PAPERBOARD PACKAGING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 58 NORTH AMERICA EDUCATION & STATIONERY IN PAPER AND PAPERBOARD PACKAGING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 59 NORTH AMERICA OTHERS IN PAPER AND PAPERBOARD PACKAGING MARKET, BY REGION, 2020-2029 (USD MILLION)

TABLE 60 NORTH AMERICA OTHERS IN PAPER AND PAPERBOARD PACKAGING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 61 NORTH AMERICA PAPER AND PAPERBOARD PACKAGING MARKET, BY COUNTRY, 2020-2029 (USD MILLION)

TABLE 62 NORTH AMERICA PAPER AND PAPERBOARD PACKAGING MARKET, BY COUNTRY, 2020-2029 (TONS)

TABLE 63 NORTH AMERICA PAPER AND PAPERBOARD PACKAGING MARKET, BY PRODUCT, 2020-2029 (USD MILLION)

TABLE 64 NORTH AMERICA PAPER AND PAPERBOARD PACKAGING MARKET, BY PRODUCT, 2020-2029 (TONS)

TABLE 65 NORTH AMERICA PAPER CUPS IN PAPER AND PAPERBOARD PACKAGING MARKET, BY PRODUCT, 2020-2029 (USD MILLION)

TABLE 66 NORTH AMERICA COLD PAPER CUPS IN PAPER AND PAPERBOARD PACKAGING MARKET, BY PRODUCT, 2020-2029 (USD MILLION)

TABLE 67 NORTH AMERICA HOT PAPER CUPS IN PAPER AND PAPERBOARD PACKAGING MARKET, BY PRODUCT, 2020-2029 (USD MILLION)

TABLE 68 NORTH AMERICA PAPER AND PAPERBOARD PACKAGING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 69 NORTH AMERICA PAPER AND PAPERBOARD PACKAGING MARKET, BY PROPERTY, 2020-2029 (USD MILLION)

TABLE 70 NORTH AMERICA PAPER AND PAPERBOARD PACKAGING MARKET, BY WEIGHT, 2020-2029 (USD MILLION)

TABLE 71 NORTH AMERICA PAPER AND PAPERBOARD PACKAGING MARKET, BY END-USER, 2020-2029 (USD MILLION)

TABLE 72 NORTH AMERICA FOOD & BEVERAGES IN PAPER AND PAPERBOARD PACKAGING MARKET, BY END-USER, 2020-2029 (USD MILLION)

TABLE 73 NORTH AMERICA FOOD & BEVERAGES IN PAPER AND PAPERBOARD PACKAGING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 74 NORTH AMERICA HEALTHCARE PAPER AND PAPERBOARD PACKAGING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 75 NORTH AMERICA PERSONAL CARE & COSMETICS IN PAPER AND PAPERBOARD PACKAGING MARKET, BY END-USER, 2020-2029 (USD MILLION)

TABLE 76 NORTH AMERICA PERSONAL CARE & COSMETICS IN PAPER AND PAPERBOARD PACKAGING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 77 NORTH AMERICA CONSUMER GOODS IN PAPER AND PAPERBOARD PACKAGING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 78 NORTH AMERICA EDUCATION & STATIONERY IN PAPER AND PAPERBOARD PACKAGING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 79 NORTH AMERICA OTHERS IN PAPER AND PAPERBOARD PACKAGING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 80 U.S. PAPER AND PAPERBOARD PACKAGING MARKET, BY PRODUCT, 2020-2029 (USD MILLION)

TABLE 81 U.S. PAPER AND PAPERBOARD PACKAGING MARKET, BY PRODUCT, 2020-2029 (TONS)

TABLE 82 U.S. PAPER CUPS IN PAPER AND PAPERBOARD PACKAGING MARKET, BY PRODUCT, 2020-2029 (USD MILLION)

TABLE 83 U.S. COLD PAPER CUPS IN PAPER AND PAPERBOARD PACKAGING MARKET, BY PRODUCT, 2020-2029 (USD MILLION)

TABLE 84 U.S. HOT PAPER CUPS IN PAPER AND PAPERBOARD PACKAGING MARKET, BY PRODUCT, 2020-2029 (USD MILLION)

TABLE 85 U.S. PAPER AND PAPERBOARD PACKAGING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 86 U.S. PAPER AND PAPERBOARD PACKAGING MARKET, BY PROPERTY, 2020-2029 (USD MILLION)

TABLE 87 U.S. PAPER AND PAPERBOARD PACKAGING MARKET, BY WEIGHT, 2020-2029 (USD MILLION)

TABLE 88 U.S. PAPER AND PAPERBOARD PACKAGING MARKET, BY END-USER, 2020-2029 (USD MILLION)

TABLE 89 U.S. FOOD & BEVERAGES IN PAPER AND PAPERBOARD PACKAGING MARKET, BY END-USER, 2020-2029 (USD MILLION)

TABLE 90 U.S. FOOD & BEVERAGES IN PAPER AND PAPERBOARD PACKAGING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 91 U.S. HEALTHCARE PAPER AND PAPERBOARD PACKAGING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 92 U.S. PERSONAL CARE & COSMETICS IN PAPER AND PAPERBOARD PACKAGING MARKET, BY END-USER, 2020-2029 (USD MILLION)

TABLE 93 U.S. PERSONAL CARE & COSMETICS IN PAPER AND PAPERBOARD PACKAGING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 94 U.S. CONSUMER GOODS IN PAPER AND PAPERBOARD PACKAGING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 95 U.S. EDUCATION & STATIONERY IN PAPER AND PAPERBOARD PACKAGING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 96 U.S. OTHERS IN PAPER AND PAPERBOARD PACKAGING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 97 CANADA PAPER AND PAPERBOARD PACKAGING MARKET, BY PRODUCT, 2020-2029 (USD MILLION)

TABLE 98 CANADA PAPER AND PAPERBOARD PACKAGING MARKET, BY PRODUCT, 2020-2029 (TONS)

TABLE 99 CANADA PAPER CUPS IN PAPER AND PAPERBOARD PACKAGING MARKET, BY PRODUCT, 2020-2029 (USD MILLION)

TABLE 100 CANADA COLD PAPER CUPS IN PAPER AND PAPERBOARD PACKAGING MARKET, BY PRODUCT, 2020-2029 (USD MILLION)

TABLE 101 CANADA HOT PAPER CUPS IN PAPER AND PAPERBOARD PACKAGING MARKET, BY PRODUCT, 2020-2029 (USD MILLION)

TABLE 102 CANADA PAPER AND PAPERBOARD PACKAGING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 103 CANADA PAPER AND PAPERBOARD PACKAGING MARKET, BY PROPERTY, 2020-2029 (USD MILLION)

TABLE 104 CANADA PAPER AND PAPERBOARD PACKAGING MARKET, BY WEIGHT, 2020-2029 (USD MILLION)

TABLE 105 CANADA PAPER AND PAPERBOARD PACKAGING MARKET, BY END-USER, 2020-2029 (USD MILLION)

TABLE 106 CANADA FOOD & BEVERAGES IN PAPER AND PAPERBOARD PACKAGING MARKET, BY END-USER, 2020-2029 (USD MILLION)

TABLE 107 CANADA FOOD & BEVERAGES IN PAPER AND PAPERBOARD PACKAGING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 108 CANADA HEALTHCARE PAPER AND PAPERBOARD PACKAGING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 109 CANADA PERSONAL CARE & COSMETICS IN PAPER AND PAPERBOARD PACKAGING MARKET, BY END-USER, 2020-2029 (USD MILLION)

TABLE 110 CANADA PERSONAL CARE & COSMETICS IN PAPER AND PAPERBOARD PACKAGING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 111 CANADA CONSUMER GOODS IN PAPER AND PAPERBOARD PACKAGING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 112 CANADA EDUCATION & STATIONERY IN PAPER AND PAPERBOARD PACKAGING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 113 CANADA OTHERS IN PAPER AND PAPERBOARD PACKAGING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 114 MEXICO PAPER AND PAPERBOARD PACKAGING MARKET, BY PRODUCT, 2020-2029 (USD MILLION)

TABLE 115 MEXICO PAPER AND PAPERBOARD PACKAGING MARKET, BY PRODUCT, 2020-2029 (TONS)

TABLE 116 MEXICO PAPER CUPS IN PAPER AND PAPERBOARD PACKAGING MARKET, BY PRODUCT, 2020-2029 (USD MILLION)

TABLE 117 MEXICO COLD PAPER CUPS IN PAPER AND PAPERBOARD PACKAGING MARKET, BY PRODUCT, 2020-2029 (USD MILLION)

TABLE 118 MEXICO HOT PAPER CUPS IN PAPER AND PAPERBOARD PACKAGING MARKET, BY PRODUCT, 2020-2029 (USD MILLION)

TABLE 119 MEXICO PAPER AND PAPERBOARD PACKAGING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 120 MEXICO PAPER AND PAPERBOARD PACKAGING MARKET, BY PROPERTY, 2020-2029 (USD MILLION)

TABLE 121 MEXICO PAPER AND PAPERBOARD PACKAGING MARKET, BY WEIGHT, 2020-2029 (USD MILLION)

TABLE 122 MEXICO PAPER AND PAPERBOARD PACKAGING MARKET, BY END-USER, 2020-2029 (USD MILLION)

TABLE 123 MEXICO FOOD & BEVERAGES IN PAPER AND PAPERBOARD PACKAGING MARKET, BY END-USER, 2020-2029 (USD MILLION)

TABLE 124 MEXICO FOOD & BEVERAGES IN PAPER AND PAPERBOARD PACKAGING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 125 MEXICO HEALTHCARE PAPER AND PAPERBOARD PACKAGING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 126 MEXICO PERSONAL CARE & COSMETICS IN PAPER AND PAPERBOARD PACKAGING MARKET, BY END-USER, 2020-2029 (USD MILLION)

TABLE 127 MEXICO PERSONAL CARE & COSMETICS IN PAPER AND PAPERBOARD PACKAGING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 128 MEXICO CONSUMER GOODS IN PAPER AND PAPERBOARD PACKAGING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 129 MEXICO EDUCATION & STATIONERY IN PAPER AND PAPERBOARD PACKAGING MARKET, BY TYPE, 2020-2029 (USD MILLION)

TABLE 130 MEXICO OTHERS IN PAPER AND PAPERBOARD PACKAGING MARKET, BY TYPE, 2020-2029 (USD MILLION)

Lista de figuras

FIGURE 1 NORTH AMERICA PAPER AND PAPERBOARD PACKAGING MARKET: SEGMENTATION

FIGURE 2 NORTH AMERICA PAPER AND PAPERBOARD PACKAGING MARKET: DATA TRIANGULATION

FIGURE 3 NORTH AMERICA PAPER AND PAPERBOARD PACKAGING MARKET: DROC ANALYSIS

FIGURE 4 NORTH AMERICA PAPER AND PAPERBOARD PACKAGING MARKET: NORTH AMERICA VS REGIONAL MARKET ANALYSIS

FIGURE 5 NORTH AMERICA PAPER AND PAPERBOARD PACKAGING MARKET: COMPANY RESEARCH ANALYSIS

FIGURE 6 NORTH AMERICA PAPER AND PAPERBOARD PACKAGING MARKET: THE TYPE LINE CURVE

FIGURE 7 NORTH AMERICA PAPER AND PAPERBOARD PACKAGING MARKET: MULTIVARIATE MODELLING

FIGURE 8 NORTH AMERICA PAPER AND PAPERBOARD PACKAGING MARKET: INTERVIEW DEMOGRAPHICS

FIGURE 9 NORTH AMERICA PAPER AND PAPERBOARD PACKAGING MARKET: DBMR MARKET POSITION GRID

FIGURE 10 NORTH AMERICA PAPER AND PAPERBOARD PACKAGING MARKET: MARKET END-USER COVERAGE GRID

FIGURE 11 NORTH AMERICA PAPER AND PAPERBOARD PACKAGING MARKET: THE MARKET CHALLENGE MATRIX

FIGURE 12 NORTH AMERICA PAPER AND PAPERBOARD PACKAGING MARKET: VENDOR SHARE ANALYSIS

FIGURE 13 NORTH AMERICA PAPER AND PAPERBOARD PACKAGING MARKET: SEGMENTATION

FIGURE 14 RISING DEMAND FROM THE E-COMMERCE INDUSTRY FOR PAPER AND PAPERBOARD CONTAINERS IS EXPECTED TO DRIVE THE NORTH AMERICA PAPER AND PAPERBOARD PACKAGING MARKET IN THE FORECAST PERIOD OF 2022 TO 2029

FIGURE 15 KRAFT PAPER BOARDS SEGMENT IS EXPECTED TO ACCOUNT FOR THE LARGEST SHARE OF THE NORTH AMERICA PAPER AND PAPERBOARD PACKAGING MARKET IN 2022 & 2029

FIGURE 16 ASIA-PACIFIC IS THE FASTEST GROWING MARKET FOR PAPER AND PAPERBOARD PACKAGING MARKET IN THE FORECAST PERIOD OF 2022 TO 2029

FIGURE 17 DRIVERS, RESTRAINTS, OPPORTUNITIES, AND CHALLENGES OF NORTH AMERICA PAPER AND PAPERBOARD PACKAGING MARKET

FIGURE 18 NORTH AMERICA PAPER AND PAPERBOARD PACKAGING MARKET, BY PRODUCT, 2021

FIGURE 19 NORTH AMERICA PAPER AND PAPERBOARD PACKAGING MARKET, BY TYPE, 2021

FIGURE 20 NORTH AMERICA PAPER AND PAPERBOARD PACKAGING MARKET, BY PROPERTY, 2021

FIGURE 21 NORTH AMERICA PAPER AND PAPERBOARD PACKAGING MARKET, BY WEIGHT, 2021

FIGURE 22 NORTH AMERICA PAPER AND PAPERBOARD PACKAGING MARKET, BY END-USER, 2021

FIGURE 23 NORTH AMERICA PAPER AND PAPERBOARD PACKAGING MARKET: SNAPSHOT (2021)

FIGURE 24 NORTH AMERICA PAPER AND PAPERBOARD PACKAGING MARKET: BY COUNTRY (2021)

FIGURE 25 NORTH AMERICA PAPER AND PAPERBOARD PACKAGING MARKET: BY COUNTRY (2022 & 2029)

FIGURE 26 NORTH AMERICA PAPER AND PAPERBOARD PACKAGING MARKET: BY COUNTRY (2021 & 2029)

FIGURE 27 NORTH AMERICA PAPER AND PAPERBOARD PACKAGING MARKET: BY PRODUCT (2022-2029)

FIGURE 28 NORTH AMERICA PAPER AND PAPERBOARD PACKAGING MARKET: COMPANY SHARE 2021 (%)

Metodología de investigación

La recopilación de datos y el análisis del año base se realizan utilizando módulos de recopilación de datos con muestras de gran tamaño. La etapa incluye la obtención de información de mercado o datos relacionados a través de varias fuentes y estrategias. Incluye el examen y la planificación de todos los datos adquiridos del pasado con antelación. Asimismo, abarca el examen de las inconsistencias de información observadas en diferentes fuentes de información. Los datos de mercado se analizan y estiman utilizando modelos estadísticos y coherentes de mercado. Además, el análisis de la participación de mercado y el análisis de tendencias clave son los principales factores de éxito en el informe de mercado. Para obtener más información, solicite una llamada de un analista o envíe su consulta.

La metodología de investigación clave utilizada por el equipo de investigación de DBMR es la triangulación de datos, que implica la extracción de datos, el análisis del impacto de las variables de datos en el mercado y la validación primaria (experto en la industria). Los modelos de datos incluyen cuadrícula de posicionamiento de proveedores, análisis de línea de tiempo de mercado, descripción general y guía del mercado, cuadrícula de posicionamiento de la empresa, análisis de patentes, análisis de precios, análisis de participación de mercado de la empresa, estándares de medición, análisis global versus regional y de participación de proveedores. Para obtener más información sobre la metodología de investigación, envíe una consulta para hablar con nuestros expertos de la industria.

Personalización disponible

Data Bridge Market Research es líder en investigación formativa avanzada. Nos enorgullecemos de brindar servicios a nuestros clientes existentes y nuevos con datos y análisis que coinciden y se adaptan a sus objetivos. El informe se puede personalizar para incluir análisis de tendencias de precios de marcas objetivo, comprensión del mercado de países adicionales (solicite la lista de países), datos de resultados de ensayos clínicos, revisión de literatura, análisis de mercado renovado y base de productos. El análisis de mercado de competidores objetivo se puede analizar desde análisis basados en tecnología hasta estrategias de cartera de mercado. Podemos agregar tantos competidores sobre los que necesite datos en el formato y estilo de datos que esté buscando. Nuestro equipo de analistas también puede proporcionarle datos en archivos de Excel sin procesar, tablas dinámicas (libro de datos) o puede ayudarlo a crear presentaciones a partir de los conjuntos de datos disponibles en el informe.