Us Lubricants Market

Tamaño del mercado en miles de millones de dólares

Tasa de crecimiento anual compuesta (CAGR) :

%

USD

22.86 Billion

USD

28.91 Billion

2024

2032

USD

22.86 Billion

USD

28.91 Billion

2024

2032

| 2025 –2032 | |

| USD 22.86 Billion | |

| USD 28.91 Billion | |

|

|

|

|

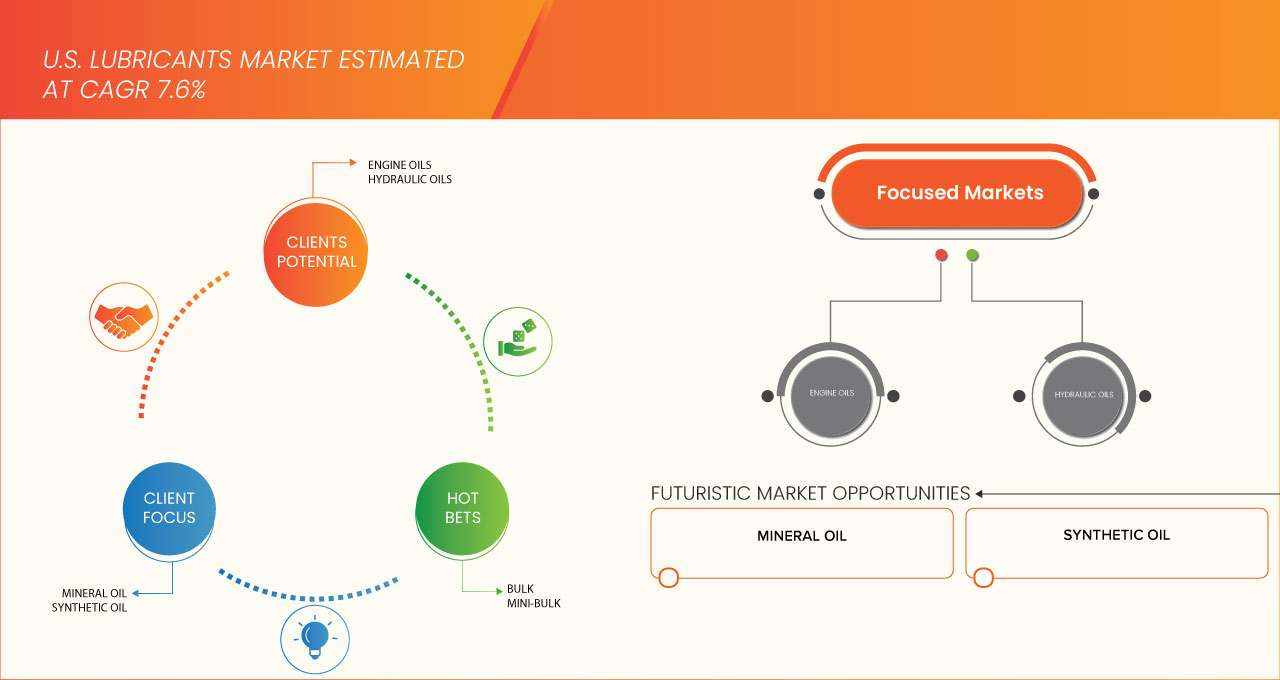

Segmentación del mercado de lubricantes en EE. UU. por producto (aceites de motor, aceites hidráulicos, fluidos de circulación, aceite para engranajes, grasa, fluidos metalúrgicos, aceites para turbinas eólicas, aceites para compresores, aceites para turbinas de gas, aceites de transferencia térmica, aceites antioxidantes y otros), aceite base (aceite mineral, aceite sintético, aceite semisintético y aceite de base biológica), grado (industrial y alimentario), formato (a granel, minigranel, envase pequeño y otros), canal de venta (distribuidores, minoristas, comercio electrónico y venta directa al consumidor final), uso final (automoción y transporte, marítimo, energía y generación de energía, metalurgia y metalurgia, fabricación de productos químicos, maquinaria de construcción, equipo pesado, minería, maquinaria industrial, aeroespacial, aviación y defensa, ferrocarriles, agricultura, electricidad y servicios públicos, equipos de fabricación, petróleo y gas, alimentos y bebidas, cemento, procesamiento de plásticos y caucho, textiles, pulpa y papel, consumo/bricolaje, otros). Tendencias y pronóstico de la industria hasta 2032.

Tamaño del mercado de lubricantes

- El tamaño del mercado de lubricantes de EE. UU. se valoró en USD 22,86 mil millones en 2024 y se espera que alcance los USD 28,91 mil millones para 2032 , con una CAGR de 3,01% durante el período de pronóstico.

- El creciente número de vehículos en las carreteras de Estados Unidos, incluidos los automóviles con motor de combustión interna (ICE) y los camiones comerciales, continúa impulsando la demanda de lubricantes para aceites de motor, líquidos de transmisión y servicios de mantenimiento.

- A medida que aumenta el uso de vehículos eléctricos e híbridos, hay una mayor demanda de lubricantes especializados (por ejemplo, para cajas de cambios y transmisiones), lo que impulsa la innovación y el crecimiento del segmento.

Análisis del mercado de lubricantes

- La estabilidad térmica mejorada, la fricción reducida, los intervalos de cambio más largos y el rendimiento en condiciones extremas han impulsado un cambio hacia los aceites sintéticos, particularmente en los sectores automotriz e industrial.

- La automatización industrial, el IoT y el mantenimiento predictivo incrementan el uso de lubricantes en maquinaria pesada. La monitorización de condición y los sistemas de lubricación inteligentes están ganando terreno.

- Los lubricantes son esenciales en las plantas eólicas, solares e hidroeléctricas para reducir la fricción y el tiempo de inactividad, apoyando la transición a la energía verde.

- El segmento de aceites de motor domina el mercado de lubricantes con una participación de mercado del 31,83 % en 2024, impulsado por formulaciones mejoradas con mejor estabilidad térmica, resistencia a la oxidación e intervalos de cambio de aceite más prolongados que están reemplazando cada vez más a los aceites minerales convencionales tanto en entornos automotrices como industriales.

Alcance del informe y segmentación del mercado de lubricantes

|

Atributos |

Perspectivas del mercado de lubricantes |

|

Segmentos cubiertos |

|

|

Países cubiertos |

|

|

Actores clave del mercado |

|

|

Oportunidades de mercado |

|

|

Conjuntos de información de datos de valor añadido |

Además de los conocimientos sobre escenarios de mercado como valor de mercado, tasa de crecimiento, segmentación, cobertura geográfica y actores principales, los informes de mercado seleccionados por Data Bridge Market Research también incluyen análisis de expertos en profundidad, análisis de precios, análisis de participación de marca, encuesta de consumidores, análisis demográfico, análisis de la cadena de suministro, análisis de la cadena de valor, descripción general de materias primas/consumibles, criterios de selección de proveedores, análisis PESTLE, análisis de Porter y marco regulatorio. |

Tendencias del mercado de lubricantes

“ Creciente demanda de lubricantes sostenibles y de alto rendimiento ”

- El mercado estadounidense de lubricantes está experimentando un cambio hacia lubricantes sintéticos y de base biológica de alto rendimiento, impulsado por regulaciones ambientales más estrictas y la necesidad de una mayor eficiencia del equipo.

- La creciente industrialización, junto con el aumento de las ventas de automóviles, en particular de vehículos eléctricos e híbridos, está impulsando la demanda de lubricantes avanzados con intervalos de cambio más prolongados y una estabilidad térmica superior.

- Los consumidores y las industrias priorizan cada vez más la sostenibilidad, lo que impulsa a los fabricantes de lubricantes a invertir en formulaciones ecológicas y opciones biodegradables que reducen el impacto ambiental.

Dinámica del mercado de lubricantes

Conductor

Avances tecnológicos y demanda de eficiencia de combustible

- Un importante impulsor del crecimiento en el mercado de lubricantes de EE. UU. es la demanda de lubricantes que mejoran el rendimiento del motor, reducen la fricción y contribuyen a la eficiencia del combustible en aplicaciones automotrices e industriales.

- Los avances en la tecnología de aceites base, la química de aditivos y las formulaciones sintéticas están conduciendo al desarrollo de lubricantes que funcionan bien bajo temperaturas y presiones extremas.

- Los estándares de ahorro de combustible y las regulaciones de emisiones más estrictas están impulsando a los fabricantes de equipos originales (OEM) y a los operadores de flotas a optar por lubricantes premium que extienden la vida útil del equipo y mejoran la limpieza del motor.

- La creciente concienciación sobre el mantenimiento entre los usuarios finales también está impulsando la adopción de lubricantes especiales, particularmente en sectores como el aeroespacial, la energía y la fabricación.

Restricción/Desafío

Precios volátiles de las materias primas y preocupaciones ambientales

- Las fluctuaciones en los precios del petróleo crudo afectan directamente el costo de los lubricantes derivados del petróleo, causando inestabilidad en los precios y presión sobre los márgenes para los fabricantes y distribuidores.

- Las preocupaciones ambientales relacionadas con la eliminación y el reciclaje de lubricantes usados plantean desafíos regulatorios y logísticos, en particular para los usuarios industriales y las empresas de gestión de residuos.

- A pesar del creciente interés en los biolubricantes, su mayor costo y menor rendimiento en ciertas aplicaciones en comparación con las opciones convencionales pueden disuadir su adopción generalizada.

- La falta de conciencia de los consumidores sobre los beneficios de los lubricantes sintéticos y ecológicos en algunos segmentos del mercado puede retrasar la transición de los productos tradicionales a base de minerales.

Alcance del mercado de lubricantes

El mercado está segmentado según producto, aceite base, grado, formato, canal de ventas y uso final.

- Por producto

Según el producto, el mercado de lubricantes se segmenta en aceites de motor, aceites hidráulicos, fluidos de circulación, aceite para engranajes, grasas, fluidos metalúrgicos, aceites para turbinas eólicas, aceites para compresores, aceites para turbinas de gas, aceites de transferencia de calor, aceites antioxidantes y otros. El segmento de aceites de motor domina la mayor cuota de mercado, con un 31,83 % en 2024. Este crecimiento, impulsado por el creciente número de vehículos en las carreteras estadounidenses —incluyendo automóviles con motor de combustión interna (ICE) y camiones comerciales—, continúa impulsando la demanda de lubricantes de motor, fluidos de transmisión y servicios de mantenimiento.

Se anticipa que el segmento de aceites de motor será testigo de la tasa de crecimiento más rápida del 3,59 % entre 2025 y 2032, impulsada por formulaciones mejoradas con mejor estabilidad térmica, resistencia a la oxidación e intervalos de cambio de aceite más prolongados que están reemplazando cada vez más a los aceites minerales convencionales tanto en entornos automotrices como industriales.

- Por aceite base

En cuanto al aceite base, el mercado de lubricantes se segmenta en aceite mineral, aceite sintético, aceite semisintético, aceite de base biológica y otros. El segmento de aceite mineral obtuvo la mayor participación en los ingresos del mercado en 2024, impulsado por la presión regulatoria y ambiental.

Se espera que el segmento de aceites minerales sea testigo de la CAGR más rápida entre 2025 y 2032, impulsada por el cambio hacia aceites sintéticos y de alto rendimiento.

- Por grado

Según el grado, el mercado de lubricantes se segmenta en grado industrial y grado alimentario. El segmento industrial registró la mayor participación en los ingresos del mercado en 2024, impulsado por las estrictas regulaciones de la EPA sobre emisiones y biodegradabilidad, además de las iniciativas de sostenibilidad, que impulsan el mercado hacia formulaciones ecológicas, incluyendo lubricantes de origen biológico.

- Por formato

Según el formato de procesamiento, el mercado de lubricantes se segmenta en granel, minigranel, envases pequeños y otros. El segmento granel registró la mayor participación en los ingresos del mercado en 2024, impulsado por el resurgimiento de la industria manufacturera en EE. UU. (que abarca maquinaria pesada, minería, construcción y generación de energía), lo que genera una demanda continua de lubricantes industriales para garantizar la fiabilidad operativa.

- Por canal de venta

Según el canal de ventas, el mercado de lubricantes se segmenta en posventa y OEM. El segmento de posventa registró la mayor participación en los ingresos del mercado en 2024, impulsado por la necesidad de lubricantes especializados para turbinas, generadores y equipos auxiliares en las instalaciones de energía eólica, hidroeléctrica y solar, lo que impulsa la expansión del mercado.

- Por uso final

Según el uso final, el mercado de lubricantes se segmenta en Automoción y Transporte, Mantenimiento, Reparación y Operaciones Industriales (MRO), Marina, Metalurgia y Metalmecánica, Aeroespacial, Fabricación de Productos Químicos, Alimentos y Bebidas (A&B), Consumo/Hágalo Usted Mismo (Hágalo Usted Mismo), Otros. El segmento de Grado Alimentario registró la mayor participación en los ingresos del mercado en 2024, impulsado por los aditivos que reducen la corrosión, el desgaste y la fricción, a la vez que mejoran la resistencia al calor, lo que permite obtener lubricantes más confiables y específicos para cada aplicación en los sectores automotriz, aeroespacial e industrial.

Cuota de mercado de lubricantes

El mercado de lubricantes está liderado principalmente por empresas bien establecidas, entre las que se incluyen:

- Corporación Exxon Mobil

- Corporación Chevron

- Caparazón

- DuPont de Nemours, Inc.

- Lukoil

- Energías totales

- Corporación ENEOS

- Compañía Phillips 66

- Motul

- FUCHS

- Valvoline

- BASF SE

- Castrol Limitada

- WD-40

- Lubricantes Blue Sky

- Aceite sintético Red Line

- Lubricantes Mystik

- Carl Bechem GmbH

- Calumet, Inc.

Últimos avances en el mercado de lubricantes de EE. UU.

- En 2024, ExxonMobil lanzó Mobil EV™, una nueva línea de lubricantes avanzados diseñados específicamente para vehículos eléctricos (VE). Estos incluyen fluidos y grasas de gestión térmica diseñados para las necesidades específicas de los motores y transmisiones de los VE, respondiendo a la creciente demanda en el sector de la movilidad eléctrica.

- En febrero de 2024, Chevron anunció la expansión de su línea Havoline® Pro-RS™, una línea de aceites de motor totalmente sintéticos renovables elaborados con aceites base vegetales. Esta iniciativa respalda la estrategia de sostenibilidad de Chevron y atrae a consumidores y operadores de flotas con conciencia ambiental.

- En septiembre de 2023, nos asociamos con fabricantes de equipos originales (OEM) para desarrollar conjuntamente lubricantes de nueva generación optimizados para motores híbridos y turboalimentados. Estas formulaciones buscan cumplir con los estándares de ahorro de combustible, a la vez que amplían los intervalos de cambio de aceite y prolongan la vida útil del motor.

- En julio de 2023, Royal Dutch Shell completó las mejoras en su planta de mezcla de lubricantes en Luisiana, aumentando su capacidad e integrando sistemas automatizados de control de calidad. La modernización facilita la distribución regional y satisface la creciente demanda de lubricantes de alto rendimiento en Norteamérica.

- En enero de 2022, Fuchs Lubricants Co., un importante fabricante independiente de lubricantes, expandió sus operaciones en EE. UU. con un nuevo centro de I+D de vanguardia en Kansas. Las instalaciones se centran en el desarrollo de lubricantes especializados para aplicaciones industriales, alimentarias y de energías renovables.

SKU-

Obtenga acceso en línea al informe sobre la primera nube de inteligencia de mercado del mundo

- Panel de análisis de datos interactivo

- Panel de análisis de empresas para oportunidades con alto potencial de crecimiento

- Acceso de analista de investigación para personalización y consultas

- Análisis de la competencia con panel interactivo

- Últimas noticias, actualizaciones y análisis de tendencias

- Aproveche el poder del análisis de referencia para un seguimiento integral de la competencia

Tabla de contenido

1 INTRODUCTION

1.1 OBJECTIVES OF THE STUDY

1.2 MARKET DEFINITION

1.3 OVERVIEW OF THE U.S. LUBRICANTS MARKET

1.4 LIMITATIONS

1.5 MARKETS COVERED

2 MARKET SEGMENTATION

2.1 MARKETS COVERED

2.2 GEOGRAPHICAL SCOPE

2.3 YEARS CONSIDERED FOR THE STUDY

2.4 CURRENCY AND PRICING

2.5 DBMR TRIPOD DATA VALIDATION MODEL

2.6 MULTIVARIATE MODELLING

2.7 PRIMARY INTERVIEWS WITH KEY OPINION LEADERS

2.8 DBMR MARKET POSITION GRID

2.9 MARKET END-USE COVERAGE GRID

2.1 SECONDARY SOURCES

2.11 ASSUMPTIONS

3 EXECUTIVE SUMMARY

4 PREMIUM INSIGHTS

4.1 PORTER’S FIVE FORCES ANALYSIS

4.1.1 THREAT OF NEW ENTRANTS

4.1.2 BARGAINING POWER OF SUPPLIERS

4.1.3 BARGAINING POWER OF BUYERS

4.1.4 THREAT OF SUBSTITUTE PRODUCTS

4.1.5 INDUSTRY RIVALRY

4.2 BRAND OUTLOOK

4.3 PRODUCTION CONSUMPTION ANALYSIS

4.4 PRICING ANALYSIS

4.5 PATENT ANALYSIS

4.5.1 PATENT QUALITY AND STRENGTH

4.5.2 PATENT FAMILIES

4.5.3 LICENSING AND COLLABORATIONS

4.5.4 REGIONAL PATENT LANDSCAPE

4.5.5 IP STRATEGY AND MANAGEMENT

4.6 PRODUCTION & CONSUMPTION ANALYSIS

4.7 VENDOR SELECTION CRITERIA

4.7.1 QUALITY AND CONSISTENCY

4.7.2 TECHNICAL EXPERTISE

4.7.3 SUPPLY CHAIN RELIABILITY

4.7.4 COMPLIANCE AND SUSTAINABILITY

4.7.5 COST AND PRICING STRUCTURE

4.7.6 FINANCIAL STABILITY

4.7.7 FLEXIBILITY AND CUSTOMIZATION

4.7.8 RISK MANAGEMENT AND CONTINGENCY PLANS

4.8 CLIMATE CHANGE SCENARIO

4.8.1 ENVIRONMENTAL CONCERNS

4.8.1.1 CARBON EMISSIONS FROM PRODUCTION

4.8.1.2 NON-RENEWABLE RESOURCE DEPLETION

4.8.1.3 WATER AND AIR POLLUTION

4.8.2 INDUSTRY RESPONSE

4.8.2.1 DEVELOPMENT OF BIO-BASED AND SYNTHETIC LUBRICANTS

4.8.2.2 RECYCLING AND RE-REFINING INITIATIVES

4.8.2.3 ENERGY EFFICIENCY IMPROVEMENTS

4.8.3 GOVERNMENT’S ROLE

4.8.3.1 REGULATIONS AND ENVIRONMENTAL STANDARDS

4.8.3.2 INCENTIVES FOR SUSTAINABLE PRODUCTS

4.8.3.3 PROMOTING PUBLIC-PRIVATE PARTNERSHIPS

4.8.4 ANALYST RECOMMENDATIONS

4.8.4.1 INVEST IN SUSTAINABLE PRODUCT DEVELOPMENT

4.8.4.2 ENHANCE RECYCLING AND RE-REFINING CAPABILITIES

4.8.4.3 COLLABORATE WITH REGULATORS AND INDUSTRY PEERS

4.8.4.4 LEVERAGE GOVERNMENT INCENTIVES

4.9 CONSUMER BUYING BEHAVIOUR

4.1 INNOVATION TRACKER AND STRATEGIC ANALYSIS – U.S. LUBRICANTS MARKET

4.10.1 MAJOR DEALS AND STRATEGIC ALLIANCES ANALYSIS

4.10.1.1 JOINT VENTURES

4.10.1.2 MERGERS AND ACQUISITIONS

4.10.1.3 LICENSING AND PARTNERSHIP

4.10.1.4 TECHNOLOGY COLLABORATIONS

4.10.1.5 STRATEGIC DIVESTMENTS

4.10.2 NUMBER OF PRODUCTS IN DEVELOPMENT

4.10.3 STAGE OF DEVELOPMENT

4.10.4 TIMELINES AND MILESTONES

4.10.5 INNOVATION STRATEGIES AND METHODOLOGIES

4.10.6 RISK ASSESSMENT AND MITIGATION

4.10.7 FUTURE OUTLOOK

4.11 INDUSTRY ECOSYSTEM ANALYSIS: U.S. LUBRICANTS MARKET

4.12 OVERVIEW OF TECHNOLOGICAL INNOVATIONS IN THE U.S. LUBRICANT MARKET

4.13 RAW MATERIAL COVERAGE

4.14 SUPPLY CHAIN ANALYSIS

4.14.1 OVERVIEW OF THE U.S. LUBRICANTS MARKET SUPPLY CHAIN

4.14.1.1 SUPPLY CHAIN CHALLENGES:

4.14.2 LOGISTICS COST SCENARIO

4.14.2.1 TRANSPORTATION COSTS

4.14.2.2 WAREHOUSING AND STORAGE COSTS

4.14.2.3 HANDLING AND PACKAGING COSTS

4.14.3 IMPORTANCE OF LOGISTICS SERVICE PROVIDERS

4.14.3.1 TRANSPORTATION MANAGEMENT

4.14.3.2 WAREHOUSING AND DISTRIBUTION SERVICES

4.14.3.3 REGULATORY AND COMPLIANCE EXPERTISE

4.15 VALUE CHAIN ANALYSIS

5 TARIFFS & IMPACT ON THE MARKET

6 REGULATION COVERAGE

6.1 OVERVIEW

7 MARKET OVERVIEW

7.1 DRIVERS

7.1.1 THE SURGE IN VEHICLE MANUFACTURING AND SALES

7.1.2 GROWING INDUSTRIALIZATION FUELS LUBRICANT USAGE IN MACHINERY AND EQUIPMENT

7.1.3 THE EXPANSION OF TRANSPORTATION NETWORKS CONTRIBUTES TO HIGHER LUBRICANT CONSUMPTION

7.1.4 THE EXPANDING AEROSPACE AND DEFENSE SECTORS DEMAND HIGH-PERFORMANCE LUBRICANT

7.2 RESTRAINTS

7.2.1 FLUCTUATIONS IN CRUDE OIL PRICES AFFECT THE COST OF LUBRICANT PRODUCTION

7.2.2 INCREASING ENVIRONMENTAL CONSCIOUSNESS

7.3 OPPORTUNITIES

7.3.1 ESCALATING DEMAND FOR SUSTAINABLE AND BIO-BASED LUBRICANTS

7.3.2 CONTINUED INDUSTRIAL EXPANSION OFFERS A SUBSTANTIAL MARKET GROWTH OPPORTUNITY

7.3.3 THE CONTINUOUS EVOLUTION OF LUBRICANT TECHNOLOGY

7.4 CHALLENGES

7.4.1 HIGHLY COMPETITIVE LUBRICANT INDUSTRY MANUFACTURERS REQUIRES CONSTANT INNOVATION AND DIFFERENTIATION

7.4.2 RESISTANCE TO SWITCHING FROM CONVENTIONAL LUBRICANTS TO MORE EXPENSIVE ALTERNATIVES

8 U.S. LUBRICANTS MARKET, BY PRODUCT

8.1 OVERVIEW

8.2 ENGINE OILS

8.2.1 MINERAL OIL

8.2.2 SYNTHETIC OIL

8.2.2.1 SYNTHETIC BLEND OIL

8.2.2.2 FULL SYNTHETIC OIL

8.2.3 SEMI-SYNTHETIC OIL

8.2.4 BIO-BASED OIL

8.2.5 OTHERS

8.2.5.1 INDUSTRIAL

8.2.5.2 FOOD GRADE

8.2.5.2.1 GASOLINE ENGINE OIL

8.2.5.2.2 DIESEL ENGINE OIL

8.3 HYDRAULIC OILS

8.3.1 MINERAL OIL

8.3.1.1 PARAFFINIC OILS

8.3.1.2 NAPHTHENIC OILS

8.3.1.3 AROMATIC OILS

8.3.2 SYNTHETIC OIL

8.3.2.1 SYNTHETIC BLEND OIL

8.3.2.2 FULL SYNTHETIC OIL

8.3.3 SEMI-SYNTHETIC OIL

8.3.4 BIO-BASED OIL

8.3.5 OTHERS

8.3.5.1 INDUSTRIAL

8.3.5.2 FOOD GRADE

8.4 CIRCULATION FLUIDS

8.4.1 MINERAL OIL

8.4.1.1 PARAFFINIC OILS

8.4.1.2 NAPHTHENIC OILS

8.4.1.3 AROMATIC OILS

8.4.2 SYNTHETIC OIL

8.4.2.1 SYNTHETIC BLEND OIL

8.4.2.2 FULL SYNTHETIC OIL

8.4.3 SEMI-SYNTHETIC OIL

8.4.4 BIO-BASED OIL

8.4.5 OTHERS

8.4.5.1 INDUSTRIAL

8.4.5.2 FOOD GRADE

8.5 GEAR OIL

8.5.1 MINERAL OIL

8.5.1.1 PARAFFINIC OILS

8.5.1.2 NAPHTHENIC OILS

8.5.1.3 AROMATIC OILS

8.5.2 SYNTHETIC OIL

8.5.2.1 SYNTHETIC BLEND OIL

8.5.2.2 FULL SYNTHETIC OIL

8.5.3 SEMI-SYNTHETIC OIL

8.5.4 BIO-BASED OIL

8.5.5 OTHERS

8.5.5.1 INDUSTRIAL

8.5.5.2 FOOD GRADE

8.6 GREASE

8.6.1 LITHIUM-BASED

8.6.2 CALCIUM-BASED

8.6.3 BENTONE-BASED

8.6.4 BARIUM COMPLEX

8.6.5 OTHERS

8.6.5.1 MINERAL OIL

8.6.5.1.1 PARAFFINIC OILS

8.6.5.1.2 NAPHTHENIC OILS

8.6.5.1.3 AROMATIC OILS

8.6.5.2 SYNTHETIC OIL

8.6.5.2.1 SYNTHETIC BLEND OIL

8.6.5.2.2 FULL SYNTHETIC OIL

8.6.5.3 SEMI-SYNTHETIC OIL

8.6.5.4 BIO-BASED OIL

8.6.5.5 OTHERS

8.6.5.5.1 INDUSTRIAL

8.6.5.5.2 FOOD GRADE

8.7 METALWORKING FLUIDS

8.7.1 MINERAL OIL

8.7.1.1 PARAFFINIC OILS

8.7.1.2 NAPHTHENIC OILS

8.7.1.3 AROMATIC OILS

8.7.2 SYNTHETIC OIL

8.7.2.1 SYNTHETIC BLEND OIL

8.7.2.2 FULL SYNTHETIC OIL

8.7.3 SEMI-SYNTHETIC OIL

8.7.4 BIO-BASED OIL

8.7.5 OTHERS

8.7.5.1 INDUSTRIAL

8.7.5.2 FOOD GRADE

8.8 WIND TURBINE OILS

8.8.1 MINERAL OIL

8.8.1.1 PARAFFINIC OILS

8.8.1.2 NAPHTHENIC OILS

8.8.1.3 AROMATIC OILS

8.8.2 SYNTHETIC OIL

8.8.2.1 SYNTHETIC BLEND OIL

8.8.2.2 FULL SYNTHETIC OIL

8.8.3 SEMI-SYNTHETIC OIL

8.8.4 BIO-BASED OIL

8.8.5 OTHERS

8.8.5.1 INDUSTRIAL

8.8.5.2 FOOD GRADE

8.9 COMPRESSOR OILS

8.9.1 MINERAL OIL

8.9.1.1 PARAFFINIC OILS

8.9.1.2 NAPHTHENIC OILS

8.9.1.3 AROMATIC OILS

8.9.2 SYNTHETIC OIL

8.9.2.1 SYNTHETIC BLEND OIL

8.9.2.2 FULL SYNTHETIC OIL

8.9.3 SEMI-SYNTHETIC OIL

8.9.4 BIO-BASED OIL

8.9.5 OTHERS

8.9.5.1 INDUSTRIAL

8.9.5.2 FOOD GRADE

8.1 GAS TURBINE OILS

8.10.1 MINERAL OIL

8.10.1.1 PARAFFINIC OILS

8.10.1.2 NAPHTHENIC OILS

8.10.1.3 AROMATIC OILS

8.10.2 SYNTHETIC OIL

8.10.2.1 SYNTHETIC BLEND OIL

8.10.2.2 FULL SYNTHETIC OIL

8.10.3 SEMI-SYNTHETIC OIL

8.10.4 BIO-BASED OIL

8.10.5 OTHERS

8.10.5.1 INDUSTRIAL

8.10.5.2 FOOD GRADE

8.11 HEAT TRANSFER OILS

8.11.1 MINERAL OIL

8.11.1.1 PARAFFINIC OILS

8.11.1.2 NAPHTHENIC OILS

8.11.1.3 AROMATIC OILS

8.11.2 SYNTHETIC OIL

8.11.2.1 SYNTHETIC BLEND OIL

8.11.2.2 2 FULL SYNTHETIC OIL

8.11.3 SEMI-SYNTHETIC OIL

8.11.4 BIO-BASED OIL

8.11.5 OTHERS

8.11.5.1 INDUSTRIAL

8.11.5.2 FOOD GRADE

8.12 RUST PREVENTIVE OILS

8.12.1 MINERAL OIL

8.12.1.1 PARAFFINIC OILS

8.12.1.2 NAPHTHENIC OILS

8.12.1.3 AROMATIC OILS

8.12.2 SYNTHETIC OIL

8.12.2.1 SYNTHETIC BLEND OIL

8.12.2.2 FULL SYNTHETIC OIL

8.12.3 SEMI-SYNTHETIC OIL

8.12.4 BIO-BASED OIL

8.12.5 OTHERS

8.12.5.1 INDUSTRIAL

8.12.5.2 FOOD GRADE

8.13 PENETRANTS

8.13.1 MINERAL OIL

8.13.1.1 PARAFFINIC OILS

8.13.1.2 NAPHTHENIC OILS

8.13.1.3 AROMATIC OILS

8.13.2 SYNTHETIC OIL

8.13.2.1 SYNTHETIC BLEND OIL

8.13.2.2 FULL SYNTHETIC OIL

8.13.3 SEMI-SYNTHETIC OIL

8.13.4 BIO-BASED OIL

8.13.5 OTHERS

8.13.5.1 INDUSTRIAL

8.13.5.2 FOOD GRADE

8.14 OTHERS

8.14.1 MINERAL OIL

8.14.1.1 PARAFFINIC OILS

8.14.1.2 NAPHTHENIC OILS

8.14.1.3 AROMATIC OILS

8.14.2 SYNTHETIC OIL

8.14.2.1 SYNTHETIC BLEND OIL

8.14.2.2 FULL SYNTHETIC OIL

8.14.3 SEMI-SYNTHETIC OIL

8.14.4 BIO-BASED OIL

8.14.5 OTHERS

8.14.5.1 INDUSTRIAL

8.14.5.2 FOOD GRADE

9 U.S. LUBRICANTS MARKET, BY BASE OIL

9.1 OVERVIEW

9.2 MINERAL OIL

9.2.1 PARAFFINIC OILS

9.2.2 NAPHTHENIC OILS

9.2.3 AROMATIC OILS

9.3 SYNTHETIC OIL

9.3.1 SYNTHETIC BLEND OIL

9.3.2 FULL SYNTHETIC OIL

9.4 SEMI-SYNTHETIC OIL

9.5 BIO-BASED OIL

9.6 OTHERS

10 U.S. LUBRICANTS MARKET, BY GRADE

10.1 OVERVIEW

10.2 INDUSTRIAL

10.3 FOOD GRADE

11 U.S. LUBRICANTS MARKET, BY FORMAT

11.1 OVERVIEW

11.2 BULK

11.3 MINI-BULK

11.4 SMALL PACK

11.5 OTHERS

12 U.S. LUBRICANTS MARKET, BY SALES CHANNEL

12.1 OVERVIEW

12.2 AFTERMARKET

12.2.1 VEHICLE SERVICE CENTERS

12.2.2 AUTOMOBILE SPARE PART SHOPS

12.2.3 LUBRICANTS STORES

12.2.3.1 MULTI-BRANDED

12.2.3.2 SINGLE-BRANDED

12.2.3.3 COMPANY-OWNED

12.2.4 HARDWARE AND DIY STORES

12.2.5 GAS STATIONS

12.2.6 ONLINE

12.2.6.1 THIRD PARTY WEBSITES

12.2.6.2 COMPANY-OWNED

12.2.6.2.1 ENGINE OILS

12.2.6.2.2 HYDRAULIC OILS

12.2.6.2.3 CIRCULATION FLUIDS

12.2.6.2.4 GREASE

12.2.6.2.5 GEAR OIL

12.2.6.2.6 COMPRESSOR OILS

12.2.6.2.7 GAS TURBINE OILS

12.2.6.2.8 WIND TURBINE OILS

12.2.6.2.9 HEAT TRANSFER OILS

12.2.6.2.10 RUST PREVENTIVE OILS

12.2.6.2.11 METALWORKING FLUIDS

12.2.6.2.12 PENETRANTS

12.2.6.2.13 OTHERS

12.3 OEM

12.3.1 ENGINE OILS

12.3.2 HYDRAULIC OILS

12.3.3 CIRCULATION FLUIDS

12.3.4 GREASE

12.3.5 GEAR OIL

12.3.6 COMPRESSOR OILS

12.3.7 GAS TURBINE OILS

12.3.8 WIND TURBINE OILS

12.3.9 HEAT TRANSFER OILS

12.3.10 RUST PREVENTIVE OILS

12.3.11 METALWORKING FLUIDS

12.3.12 PENETRANTS

12.3.13 OTHERS

13 U.S. LUBRICANTS MARKET, BY END USE

13.1 OVERVIEW

13.2 AUTOMOBILE & TRANSPORTATION

13.2.1 COMMERCIAL VEHICLES

13.2.1.1 TRUCKS

13.2.1.1.1 HEAVY WEIGHT TRUCKS

13.2.1.1.2 LIGHT WEIGHT TRUCKS

13.2.1.2 BUSES

13.2.1.3 OTHERS

13.2.2 PASSENGER VEHICLES

13.2.2.1 CARS

13.2.2.2 MOTORCYCLES

13.2.2.3 THREE WHEELERS

13.2.2.4 OTHERS

13.3 INDUSTRIAL MRO (MAINTENANCE, REPAIR, AND OPERATIONS)

13.3.1 MANUFACTURING EQUIPMENT

13.3.2 ENERGY AND POWER GENERATION

13.3.3 CONSTRUCTION MACHINERY AND HEAVY EQUIPMENT

13.3.4 INDUSTRIAL MACHINERY

13.3.5 AEROSPACE AND DEFENSE

13.3.6 OTHERS

13.4 MARINE

13.5 METALLURGY AND METALWORKING

13.6 AEROSPACE

13.7 CHEMICAL MANUFACTURING

13.8 FOOD & BEVERAGE (F&B)

13.9 CONSUMER / DIY (DO IT YOURSELF)

13.9.1 PERSONAL VEHICLE MAINTENANCE

13.9.2 HOUSEHOLD/DIY

13.9.3 OTHERS

13.1 OTHERS

13.10.1 TEXTILE

13.10.2 PLASTIC AND RUBBER PROCESSING

13.10.3 PULP & PAPER

13.10.4 OTHERS

14 U.S. LUBRICANTS MARKET: COMPANY LANDSCAPE

14.1 COMPANY SHARE ANALYSIS: U.S.

14.2 COMPANY SHARE ANALYSIS: U.S.

15 SWOT ANALYSIS

16 COMPANY PROFILES

16.1 EXXON MOBIL CORPORATION

16.1.1 COMPANY SNAPSHOT

16.1.2 REVENUE ANALYSIS

16.1.3 PRODUCT PORTFOLIO

16.1.4 RECENT DEVELOPMENTS

16.2 CHEVRON CORPORATION

16.2.1 COMPANY SNAPSHOT

16.2.2 REVENUE ANALYSIS

16.2.3 PRODUCT PORTFOLIO

16.2.4 RECENT DEVELOPMENT

16.3 SHELL PLC

16.3.1 COMPANY SNAPSHOT

16.3.2 RECENT FINANCIALS

16.3.3 PRODUCT PORTFOLIO

16.3.4 RECENT UPDATES

16.4 DUPONT

16.4.1 COMPANY SNAPSHOT

16.4.2 REVENUE ANALYSIS

16.4.3 PRODUCT PORTFOLIO

16.4.4 RECENT DEVELOPMENT

16.5 LUKOIL

16.5.1 COMPANY SNAPSHOT

16.5.2 BRAND PORTFOLIO

16.5.3 RECENT DEVELOPMENTS /NEWS

16.6 BASF

16.6.1 COMPANY SNAPSHOT

16.6.2 REVENUE ANALYSIS

16.6.3 PRODUCT PORTFOLIO

16.6.4 RECENT DEVELOPMENTS/NEWS

16.7 BLUESKY LUBRICANTS

16.7.1 COMPANY SNAPSHOT

16.7.2 PRODUCT PORTFOLIO

16.7.3 RECENT UPDATES

16.8 CARL BECHEM GMBH

16.8.1 COMPANY SNAPSHOT

16.8.2 PRODUCT PORTFOLIO

16.8.3 RECENT DEVELOPMENT

16.9 CASTROL LIMITED

16.9.1 COMPANY SNAPSHOT

16.9.2 PRODUCT PORTFOLIO

16.9.3 RECENT DEVELOPMENT

16.1 ENEOS CORPORATION

16.10.1 COMPANY SNAPSHOT

16.10.2 REVENUE ANALYSIS

16.10.3 PRODUCT PORTFOLIO

16.10.4 RECENT DEVELOPMENT

16.11 ESSEX BROWNELL

16.11.1 COMPANY SNAPSHOT

16.11.2 PRODUCT PORTFOLIO

16.11.3 RECENT DEVELOPMENT

16.12 FUCHS

16.12.1 COMPANY SNAPSHOT

16.12.2 REVENUE ANALYSIS

16.12.3 PRODUCT PORTFOLIO

16.12.4 RECENT DEVELOPMENT/NEWS

16.13 MOTION INDUSTRIES , INC

16.13.1 COMPANY SNAPSHOT

16.13.2 PRODUCT PORTFOLIO

16.13.3 RECENT DEVELOPMENT

16.14 MOTUL

16.14.1 COMPANY SNAPSHOT

16.14.2 PRODUCT PORTFOLIO

16.14.3 RECENT DEVELOPMENT

16.15 MYSTIK LUBRICANTS

16.15.1 COMPANY SNAPSHOT

16.15.2 PRODUCT PORTFOLIO

16.15.3 RECENT DEVELOPMENT

16.16 PHILLIPS 66 COMPANY

16.16.1 COMPANY SNAPSHOT

16.16.2 REVENUE ANALYSIS

16.16.3 PRODUCT PORTFOLIO

16.16.4 RECENT DEVELOPMENT/NEWS

16.17 RED LINE SYNTHETIC OIL CORPORATION

16.17.1 COMPANY SNAPSHOT

16.17.2 PRODUCT PORTFOLIO

16.17.3 RECENT DEVELOPMENT

16.18 RELADYNE LLC.

16.18.1 COMPANY SNAPSHOT

16.18.2 PRODUCT PORTFOLIO

16.18.3 RECENT DEVELOPMENT

16.19 ROYAL PURPLE

16.19.1 COMPANY SNAPSHOT

16.19.2 PRODUCT PORTFOLIO

16.19.3 RECENT UPDATES

16.2 SUN COAST RESOURCES, LLC

16.20.1 COMPANY SNAPSHOT

16.20.2 PRODUCT PORTFOLIO

16.20.3 RECENT DEVELOPMENT

16.21 TOTALENERGIES

16.21.1 COMPANY SNAPSHOT

16.21.2 REVENUE ANALYSIS

16.21.3 PRODUCT PORTFOLIO

16.21.4 RECENT DEVELOPMENT

16.22 VALVOLINE

16.22.1 COMPANY SNAPSHOT

16.22.2 REVENUE ANALYSIS

16.22.3 PRODUCT PORTFOLIO

16.22.4 RECENT DEVELOPMENT

16.23 WD-40

16.23.1 COMPANY SNAPSHOT

16.23.2 REVENUE ANALYSIS

16.23.3 PRODUCT PORTFOLIO

16.23.4 RECENT DEVELOPMENT

17 QUESTIONNAIRE

18 RELATED REPORTS

Lista de Tablas

TABLE 1 CONSUMER GROUPS BREAKDOWN

TABLE 2 PREFERENCE CRITERIA ACROSS CONSUMER GROUPS

TABLE 3 REGULATION COVERAGE

TABLE 4 U.S. LUBRICANTS MARKET, BY PRODUCT, 2018-2032 (USD THOUSAND)

TABLE 5 U.S. LUBRICANTS MARKET, BY PRODUCT, 2018-2032 (KILO TONS)

TABLE 6 U.S. LUBRICANTS MARKET, BY PRODUCT, 2018-2032 (USD/KG)

TABLE 7 U.S. ENGINE OILS IN LUBRICANTS MARKET, BY BASE OIL, 2018-2032 (USD THOUSAND)

TABLE 8 U.S. MINERAL OIL IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 9 U.S. SYNTHETIC OIL IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 10 U.S. ENGINE OILS IN LUBRICANTS MARKET, BY GRADE 2018-2032 (USD THOUSAND)

TABLE 11 U.S. ENGINE OILS IN LUBRICANTS MARKET, BY CATEGORY 2018-2032 (USD THOUSAND)

TABLE 12 U.S. HYDRAULIC OILS IN LUBRICANTS MARKET, BY BASE OIL, 2018-2032 (USD THOUSAND)

TABLE 13 U.S. MINERAL OIL IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 14 U.S. SYNTHETIC OIL IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 15 U.S. HYDRAULIC OILS IN LUBRICANTS MARKET, BY GRADE 2018-2032 (USD THOUSAND)

TABLE 16 U.S. CIRCULATION FLUIDS IN LUBRICANTS MARKET, BY BASE OIL, 2018-2032 (USD THOUSAND)

TABLE 17 U.S. MINERAL OIL IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 18 U.S. SYNTHETIC OIL IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 19 U.S. CIRCULATION FLUIDS IN LUBRICANTS MARKET, BY GRADE 2018-2032 (USD THOUSAND)

TABLE 20 U.S. GEAR OIL IN LUBRICANTS MARKET, BY BASE OIL, 2018-2032 (USD THOUSAND)

TABLE 21 U.S. MINERAL OIL IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 22 U.S. SYNTHETIC OIL IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 23 U.S. GEAR OILS IN LUBRICANTS MARKET, BY GRADE 2018-2032 (USD THOUSAND)

TABLE 24 U.S. GREASE IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 25 U.S. GREASE IN LUBRICANTS MARKET, BY BASE OIL, 2018-2032 (USD THOUSAND)

TABLE 26 U.S. MINERAL OIL IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 27 U.S. SYNTHETIC OIL IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 28 U.S. GREASE IN LUBRICANTS MARKET, BY GRADE 2018-2032 (USD THOUSAND)

TABLE 29 U.S. METALWORKING FLUIDS IN LUBRICANTS MARKET, BY BASE OIL, 2018-2032 (USD THOUSAND)

TABLE 30 U.S. MINERAL OIL IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 31 U.S. SYNTHETIC OIL IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 32 U.S. METALWORKING FLUIDS IN LUBRICANTS MARKET, BY GRADE 2018-2032 (USD THOUSAND)

TABLE 33 U.S. WIND TURBINE OILS IN LUBRICANTS MARKET, BY BASE OIL, 2018-2032 (USD THOUSAND)

TABLE 34 U.S. MINERAL OIL IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 35 U.S. SYNTHETIC OIL IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 36 U.S. WIND TURBINE OILS IN LUBRICANTS MARKET, BY GRADE 2018-2032 (USD THOUSAND)

TABLE 37 U.S. COMPRESSOR OILS IN LUBRICANTS MARKET, BY BASE OIL, 2018-2032 (USD THOUSAND)

TABLE 38 U.S. MINERAL OIL IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 39 U.S. SYNTHETIC OIL IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 40 U.S. COMPRESSOR OILS IN LUBRICANTS MARKET, BY GRADE 2018-2032 (USD THOUSAND)

TABLE 41 U.S. GAS TURBINE OILS IN LUBRICANTS MARKET, BY BASE OIL, 2018-2032 (USD THOUSAND)

TABLE 42 U.S. MINERAL OIL IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 43 U.S. SYNTHETIC OIL IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 44 U.S. GAS TURBINE OILS IN LUBRICANTS MARKET, BY GRADE 2018-2032 (USD THOUSAND)

TABLE 45 U.S. HEAT TRANSFER OILS IN LUBRICANTS MARKET, BY BASE OIL, 2018-2032 (USD THOUSAND)

TABLE 46 U.S. MINERAL OIL IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 47 U.S. SYNTHETIC OIL IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 48 U.S. HEAT TRANSFER OILS IN LUBRICANTS MARKET, BY GRADE 2018-2032 (USD THOUSAND)

TABLE 49 U.S. RUST PREVENTIVE OILS IN LUBRICANTS MARKET, BY BASE OIL, 2018-2032 (USD THOUSAND)

TABLE 50 U.S. MINERAL OIL IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 51 U.S. SYNTHETIC OIL IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 52 U.S. RUST PREVENTIVE OILS IN LUBRICANTS MARKET, BY GRADE 2018-2032 (USD THOUSAND)

TABLE 53 U.S. PENETRANTS IN LUBRICANTS MARKET, BY BASE OIL, 2018-2032 (USD THOUSAND)

TABLE 54 U.S. MINERAL OIL IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 55 U.S. SYNTHETIC OIL IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 56 U.S. PENETRANTS IN LUBRICANTS MARKET, BY GRADE 2018-2032 (USD THOUSAND)

TABLE 57 U.S. OTHERS IN LUBRICANTS MARKET, BY BASE OIL, 2018-2032 (USD THOUSAND)

TABLE 58 U.S. MINERAL OIL IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 59 U.S. SYNTHETIC OIL IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 60 U.S. OTHERS IN LUBRICANTS MARKET, BY GRADE 2018-2032 (USD THOUSAND)

TABLE 61 U.S. LUBRICANTS MARKET, BY BASE OIL, 2018-2032 (USD THOUSAND)

TABLE 62 U.S. MINERAL OIL IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 63 U.S. MINERAL OIL IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 64 U.S. LUBRICANTS MARKET, BY GRADE, 2018-2032 (USD THOUSAND)

TABLE 65 U.S. LUBRICANTS MARKET, BY FORMAT, 2018-2032 (USD THOUSAND)

TABLE 66 U.S. LUBRICANTS MARKET, BY SALES CHANNEL, 2018-2032 (USD THOUSAND)

TABLE 67 U.S. AFTERMARKET IN LUBRICANTS MARKET, BY CATEGORY, 2018-2032 (USD THOUSAND)

TABLE 68 U.S. LUBRICANTS STORES IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 69 U.S. ONLINE IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 70 U.S. AFTERMARKET IN LUBRICANTS MARKET, BY PRODUCT, 2018-2032 (USD THOUSAND)

TABLE 71 U.S. OEM IN LUBRICANTS MARKET, BY PRODUCT, 2018-2032 (USD THOUSAND)

TABLE 72 U.S. LUBRICANTS MARKET, BY END-USE, 2018-2032 (USD THOUSAND)

TABLE 73 U.S. AUTOMOBILE & TRANSPORTATION IN LUBRICANTS MARKET, BY VEHICLE TYPE, 2018-2032 (USD THOUSAND)

TABLE 74 U.S. COMMERCIAL VEHICLES IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 75 U.S. TRUCKS IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 76 U.S. PASSENGER VEHICLES IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 77 U.S. INDUSTRIAL MRO (MAINTENANCE, REPAIR, AND OPERATIONS) IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 78 U.S. CONSUMER / DIY (DO IT YOURSELF) IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 79 U.S. OTHERS IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

Lista de figuras

FIGURE 1 U.S. LUBRICANTS MARKET: SEGMENTATION

FIGURE 2 U.S. LUBRICANTS MARKET: DATA TRIANGULATION

FIGURE 3 U.S. LUBRICANTS MARKET: DROC ANALYSIS

FIGURE 4 U.S. LUBRICANTS MARKET: COUNTRY-WISE MARKET ANALYSIS

FIGURE 5 U.S. LUBRICANTS MARKET: COMPANY RESEARCH ANALYSIS

FIGURE 6 U.S. LUBRICANTS MARKET: INTERVIEW DEMOGRAPHICS

FIGURE 7 U.S. LUBRICANTS MARKET: DBMR MARKET POSITION GRID

FIGURE 8 U.S. LUBRICANTS MARKET: MARKET END-USE COVERAGE GRID

FIGURE 9 EXECUTIVE SUMMARY U.S. LUBRICANTS MARKET

FIGURE 10 STRATEGIC DECISIONS

FIGURE 11 THE ENGINE OILS SEGMENT IS EXPECTED TO ACCOUNT FOR THE LARGEST SHARE OF THE U.S. LUBRICANTS MARKET

FIGURE 12 U.S. LUBRICANTS MARKET: SEGMENTATION

FIGURE 13 THE SURGE IN VEHICLE MANUFACTURING AND SALES IS EXPECTED TO DRIVE THE GROWTH OF THE U.S. LUBRICANTS MARKET IN THE FORECAST PERIOD FROM 2025 TO 2032

FIGURE 14 THE ENGINE OILS SEGMENT IS EXPECTED TO ACCOUNT FOR THE LARGEST SHARE OF THE U.S. LUBRICANTS MARKET IN 2025 AND 2032

FIGURE 15 PORTER’S FIVE FORCES ANALYSIS

FIGURE 16 BRAND OUTLOOK

FIGURE 17 PRODUCTION CONSUMPTION ANALYSIS

FIGURE 18 U.S. LUBRICANTS MARKET, 2023-2032, AVERAGE SELLING PRICE (USD/KG)

FIGURE 19 NUMBER OF PATENTS BY THE APPLICANTS

FIGURE 20 PUBLICATIONS DATE

FIGURE 21 VENDOR SELECTION CRITERIA

FIGURE 22 DRIVERS, RESTRAINTS, OPPORTUNITIES, AND CHALLENGES OF THE U.S. LUBRICANTS MARKET

FIGURE 23 UNITED STATES MOTOR VEHICLE SALES: PASSENGER CARS FROM 2020 TO 2024

FIGURE 24 U.S. LUBRICANTS MARKET: BY PRODUCT, 2024

FIGURE 25 U.S. LUBRICANTS MARKET: BY BASE OIL, 2024

FIGURE 26 U.S. LUBRICANTS MARKET: BY GRADE, 2024

FIGURE 27 U.S. LUBRICANTS MARKET: BY FORMAT, 2024

FIGURE 28 U.S. LUBRICANTS MARKET: BY SALES CHANNEL, 2024

FIGURE 29 U.S. LUBRICANTS MARKET: BY END USE, 2024

FIGURE 30 U.S. : COMPANY SHARE 2024 (%) (MANUFACTURER)

FIGURE 31 U.S. : COMPANY SHARE 2024 (%) (DISTRIBUTOR)

Metodología de investigación

La recopilación de datos y el análisis del año base se realizan utilizando módulos de recopilación de datos con muestras de gran tamaño. La etapa incluye la obtención de información de mercado o datos relacionados a través de varias fuentes y estrategias. Incluye el examen y la planificación de todos los datos adquiridos del pasado con antelación. Asimismo, abarca el examen de las inconsistencias de información observadas en diferentes fuentes de información. Los datos de mercado se analizan y estiman utilizando modelos estadísticos y coherentes de mercado. Además, el análisis de la participación de mercado y el análisis de tendencias clave son los principales factores de éxito en el informe de mercado. Para obtener más información, solicite una llamada de un analista o envíe su consulta.

La metodología de investigación clave utilizada por el equipo de investigación de DBMR es la triangulación de datos, que implica la extracción de datos, el análisis del impacto de las variables de datos en el mercado y la validación primaria (experto en la industria). Los modelos de datos incluyen cuadrícula de posicionamiento de proveedores, análisis de línea de tiempo de mercado, descripción general y guía del mercado, cuadrícula de posicionamiento de la empresa, análisis de patentes, análisis de precios, análisis de participación de mercado de la empresa, estándares de medición, análisis global versus regional y de participación de proveedores. Para obtener más información sobre la metodología de investigación, envíe una consulta para hablar con nuestros expertos de la industria.

Personalización disponible

Data Bridge Market Research es líder en investigación formativa avanzada. Nos enorgullecemos de brindar servicios a nuestros clientes existentes y nuevos con datos y análisis que coinciden y se adaptan a sus objetivos. El informe se puede personalizar para incluir análisis de tendencias de precios de marcas objetivo, comprensión del mercado de países adicionales (solicite la lista de países), datos de resultados de ensayos clínicos, revisión de literatura, análisis de mercado renovado y base de productos. El análisis de mercado de competidores objetivo se puede analizar desde análisis basados en tecnología hasta estrategias de cartera de mercado. Podemos agregar tantos competidores sobre los que necesite datos en el formato y estilo de datos que esté buscando. Nuestro equipo de analistas también puede proporcionarle datos en archivos de Excel sin procesar, tablas dinámicas (libro de datos) o puede ayudarlo a crear presentaciones a partir de los conjuntos de datos disponibles en el informe.