Europe Middle East And Africa Fleet Management Market

Taille du marché en milliards USD

TCAC :

%

USD

10.09 Billion

USD

21.64 Billion

2024

2032

USD

10.09 Billion

USD

21.64 Billion

2024

2032

| 2025 –2032 | |

| USD 10.09 Billion | |

| USD 21.64 Billion | |

|

|

|

|

Segmentation du marché de la gestion de flotte en Europe, au Moyen-Orient et en Afrique, par offre (solutions et services), type de location (avec ou sans location), matériel (dispositifs de localisation GPS, caméras embarquées, balises de localisation Bluetooth et enregistreurs de données), taille de la flotte (petites, moyennes et grandes entreprises), portée de communication (communication à courte et longue portée), modèle de déploiement (sur site, cloud et hybride), technologie (GNSS, systèmes cellulaires, échange de données informatisé (EDI), télédétection, méthode informatique et prise de décision, et géographie RFID), fonction (gestion des actifs, gestion des itinéraires, consommation de carburant, localisation des véhicules en temps réel, calendrier de livraison, prévention des accidents, applications mobiles, surveillance du comportement du conducteur, mises à jour de la maintenance des véhicules et conformité ELD), exploitation (commerciale et privée), type d'entreprise (grande et petite entreprise), type de véhicule (moteur à combustion interne et véhicule électrique), mode de transport (voitures particulières, véhicules utilitaires légers et véhicules utilitaires lourds), utilisateur final (Automobile, Transport et logistique, Commerce de détail, Fabrication, Alimentation et boissons, Énergie et services publics, Mines, Gouvernement, Santé, Agriculture, Construction et autres) - Tendances et prévisions de l'industrie jusqu'en 2032

Taille du marché de la gestion de flotte en Europe, au Moyen-Orient et en Afrique

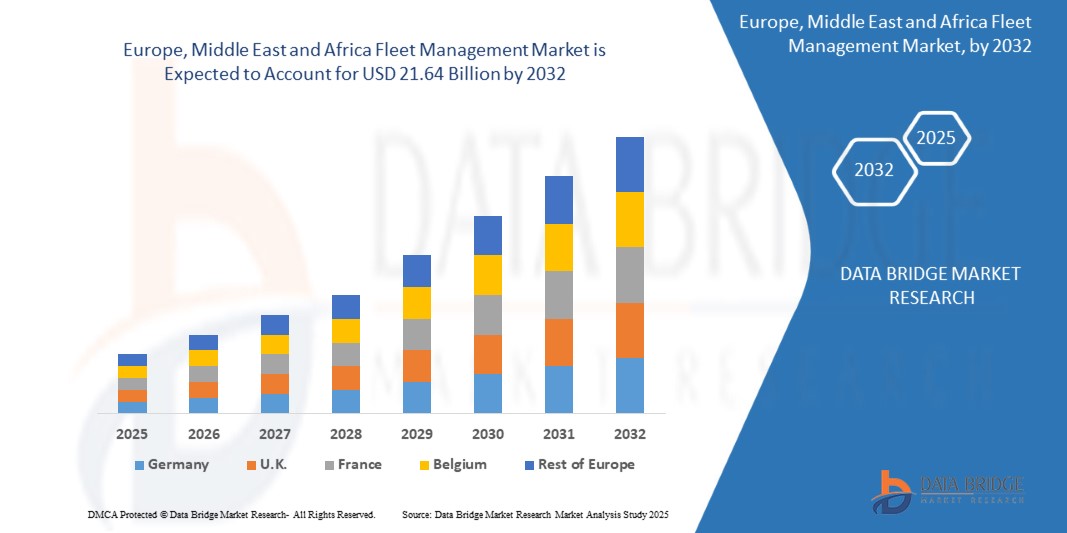

- La taille du marché de la gestion de flotte en Europe, au Moyen-Orient et en Afrique était évaluée à 10,09 milliards USD en 2024 et devrait atteindre 21,64 milliards USD d'ici 2032 , à un TCAC de 10,00 % au cours de la période de prévision.

- La croissance du marché est largement alimentée par l'adoption croissante des technologies de véhicules connectés, la demande croissante d'efficacité opérationnelle, les exigences de conformité réglementaire et le besoin croissant de solutions de suivi et de gestion de flotte en temps réel.

- En outre, d’autres facteurs contributifs incluent l’expansion des secteurs du commerce électronique et de la logistique, la hausse des coûts du carburant entraînant des mesures d’efficacité et l’augmentation des initiatives gouvernementales visant à moderniser les infrastructures de transport.

Analyse du marché de la gestion de flotte en Europe, au Moyen-Orient et en Afrique

- Le marché connaît une forte croissance grâce aux avancées technologiques en matière de télématique, de suivi GPS et de solutions de flotte compatibles IoT.

- On observe une évolution vers des solutions de gestion de flotte basées sur le cloud et le logiciel en tant que service (SaaS) pour réduire l'investissement initial et améliorer l'évolutivité.

- L'Europe domine le marché de la gestion de flotte en Europe, au Moyen-Orient et en Afrique, alimentée par l'adoption généralisée de la télématique, du suivi GPS et des solutions de flotte basées sur le cloud dans les flottes commerciales, gouvernementales et privées.

- L'Allemagne devrait dominer le marché de la gestion de flotte en Europe, au Moyen-Orient et en Afrique , grâce à son infrastructure de transport bien établie, à sa stricte conformité réglementaire et à son adoption élevée de technologies avancées de gestion de flotte.

- Le segment des solutions a enregistré la plus grande part de chiffre d'affaires du marché en 2024, grâce à l'adoption généralisée de la télématique, du suivi GPS et des logiciels de gestion de flotte. Ces solutions aident les opérateurs à optimiser les itinéraires, à surveiller la consommation de carburant et à améliorer la sécurité des conducteurs au sein des grandes flottes. L'intégration cloud et les applications mobiles fournissent des informations en temps réel, améliorant ainsi l'efficacité opérationnelle.

Portée du rapport et segmentation du marché de la gestion de flotte en Europe, au Moyen-Orient et en Afrique

|

Attributs |

Perspectives clés du marché de la gestion de flotte en Europe, au Moyen-Orient et en Afrique |

|

Segments couverts |

|

|

Pays couverts |

Europe

Moyen-Orient et Afrique

|

|

Principaux acteurs du marché |

|

|

Opportunités de marché |

|

|

Ensembles d'informations de données à valeur ajoutée |

Outre les informations sur le marché telles que la valeur marchande, le taux de croissance, les segments de marché, la couverture géographique, les acteurs du marché et le scénario du marché, le rapport de marché organisé par l'équipe de recherche sur le marché de Data Bridge comprend une analyse approfondie des experts, une analyse des importations/exportations, une analyse des prix, une analyse de la consommation de production et une analyse du pilon. |

Tendances du marché de la gestion de flotte en Europe, au Moyen-Orient et en Afrique

L'essor des solutions de gestion de flotte télématiques et IoT

- L'adoption croissante de solutions de gestion de flotte télématiques et IoT transforme les opérations de flotte en offrant un suivi des véhicules en temps réel, une maintenance prédictive et une surveillance du comportement des conducteurs. Ces technologies permettent aux exploitants de flottes de prendre des décisions plus rapides et basées sur les données, de réduire les temps d'arrêt et d'optimiser les itinéraires, améliorant ainsi l'efficacité opérationnelle.

- L'importance croissante accordée à l'efficacité énergétique et à la réduction des coûts stimule la demande de solutions de flotte connectée. Les entreprises déploient de plus en plus de solutions de suivi GPS, de capteurs de carburant et d'analyse des performances pour réduire les dépenses opérationnelles, minimiser les émissions et améliorer la durabilité de leurs flottes de véhicules.

- Les plateformes de gestion de flotte cloud gagnent en popularité grâce à leur évolutivité et à leur facilité d'intégration aux systèmes existants. Les opérateurs bénéficient d'une surveillance à distance, de rapports automatisés et d'alertes en temps réel, ce qui simplifie la supervision de la flotte et améliore la conformité aux exigences réglementaires.

- Par exemple, en 2023, plusieurs entreprises de logistique des Émirats arabes unis ont intégré des plateformes de flotte compatibles IoT, ce qui a permis une réduction de 15 % des coûts de carburant et une amélioration des livraisons à temps. Ces plateformes ont permis un contrôle centralisé de plusieurs dépôts tout en réduisant les inefficacités opérationnelles.

- Si l'adoption de la télématique accélère l'efficacité et la durabilité, son efficacité dépend de l'innovation continue, de la cybersécurité et de la formation continue des collaborateurs. Les fournisseurs doivent développer des solutions localisées et rentables pour maximiser leur adoption au sein des différentes flottes de la région EMEA.

Dynamique du marché de la gestion de flotte en Europe, au Moyen-Orient et en Afrique

Conducteur

Besoin croissant d'efficacité opérationnelle et de conformité réglementaire

- La complexité croissante des opérations de flotte, notamment dans les secteurs de la logistique, de la livraison et des transports publics, pousse les entreprises à adopter des solutions avancées de gestion de flotte. Optimiser les itinéraires, réduire la consommation de carburant et améliorer la sécurité des conducteurs, voilà qui stimule la demande de systèmes automatisés. Cela permet également aux flottes de mieux allouer leurs ressources, de réduire les temps d'arrêt et d'améliorer le service client sur plusieurs sites.

- Les exigences réglementaires dans les pays de la zone EMEA, notamment les normes d'émission et le suivi des heures de conduite, incitent les exploitants de flottes à mettre en œuvre des solutions de gestion de flotte conformes et traçables. Cela a accéléré les investissements dans les plateformes numériques de flotte et les outils de reporting. L'adoption axée sur la conformité réduit également les sanctions légales, améliore la transparence opérationnelle et renforce la confiance avec les parties prenantes et les clients.

- Les organisations s'attachent également à minimiser les risques opérationnels et à réduire les temps d'immobilisation des véhicules. La maintenance prédictive et la surveillance en temps réel permettent de détecter rapidement les problèmes mécaniques, de réduire les coûts de réparation et d'éviter les interruptions de service. Ces stratégies prolongent également la durée de vie des véhicules, améliorent la fiabilité de la flotte et garantissent une prestation de service ininterrompue sur des marchés concurrentiels.

- Par exemple, en 2022, plusieurs entreprises de transport européennes ont adopté la surveillance par GPS et télématique pour se conformer à la réglementation européenne sur les tachygraphes numériques, améliorant ainsi la sécurité et la transparence opérationnelle. L'intégration de la télématique a également permis une prise de décision basée sur les données, un meilleur suivi des performances des conducteurs et une gestion plus efficace du carburant.

- Si l'efficacité opérationnelle et la conformité sont des moteurs de croissance clés, l'intégration des outils existants aux systèmes modernes et l'adoption des nouvelles technologies par les employés restent des défis. Les organisations doivent investir dans des programmes de formation, des initiatives de gestion du changement et des déploiements technologiques progressifs pour maximiser leurs bénéfices opérationnels.

Retenue/Défi

Coûts de mise en œuvre élevés et infrastructures limitées dans certaines régions

- Les solutions avancées de gestion de flotte, notamment la télématique, les objets connectés et les plateformes d'analyse prédictive, impliquent souvent des coûts initiaux élevés, ce qui les rend moins accessibles aux petits et moyens exploitants de flottes. Cela limite leur adoption sur les marchés sensibles aux coûts et peut entraîner un déploiement technologique inégal selon les régions. Les coûts d'installation élevés affectent également les calculs de retour sur investissement et freinent les décisions d'investissement des petits exploitants.

- Dans certaines régions du Moyen-Orient et d'Afrique, des lacunes en matière d'infrastructures, telles qu'une connectivité internet irrégulière et l'absence de couverture GPS, limitent le suivi en temps réel et la fiabilité des systèmes. Ces obstacles freinent le déploiement généralisé des technologies de flotte connectée et limitent l'efficacité des systèmes de surveillance numérique. Une mauvaise connectivité affecte également la collecte de données, les rapports de flotte et la prise de décision rapide.

- La maintenance des systèmes matériels et logiciels nécessite du personnel qualifié, souvent rare dans les zones reculées. Cela complexifie la surveillance du parc et accroît le recours aux processus manuels, réduisant ainsi les avantages potentiels des solutions automatisées. Les organisations peuvent être confrontées à des coûts supplémentaires de formation, de support technique et de maintenance externalisée, alourdissant encore la charge opérationnelle.

- Par exemple, en 2023, les exploitants de flottes dans certaines régions d'Afrique subsaharienne ont signalé des retards dans l'adoption de leurs systèmes en raison du coût des équipements et d'une infrastructure numérique limitée, ce qui a ralenti la pénétration globale du marché. Ces retards ont également eu un impact sur l'efficacité opérationnelle, l'optimisation des itinéraires et le suivi de la conformité, réduisant ainsi l'avantage concurrentiel dans ces régions.

- Alors que la technologie continue de progresser, la réduction des coûts, l'amélioration de la couverture réseau et la formation restent essentielles pour favoriser une adoption plus large et une croissance durable sur le marché de la gestion de flotte en EMEA. Des partenariats stratégiques, des mesures incitatives gouvernementales et des solutions localisées sont essentiels pour surmonter ces obstacles et favoriser un développement durable du marché.

Portée du marché de la gestion de flotte en Europe, au Moyen-Orient et en Afrique

Le marché est segmenté sur la base de l'offre, du type de location, du matériel, de la taille de la flotte, de la portée de communication, du modèle de déploiement, de la technologie, de la fonction, de l'exploitation, du type d'entreprise, du type de véhicule, du mode de transport et de l'utilisateur final.

• En offrant

En termes d'offre, le marché de la gestion de flotte EMEA est segmenté en solutions et services. Le segment des solutions a représenté la plus grande part de chiffre d'affaires en 2024, grâce à l'adoption généralisée de la télématique, du suivi GPS et des logiciels de gestion de flotte. Ces solutions aident les opérateurs à optimiser les itinéraires, à surveiller la consommation de carburant et à améliorer la sécurité des conducteurs au sein des grandes flottes. L'intégration cloud et les applications mobiles fournissent des informations en temps réel, améliorant ainsi l'efficacité opérationnelle.

Le segment des services devrait connaître le taux de croissance le plus rapide entre 2025 et 2032, grâce à la demande croissante de services de maintenance, d’assistance et de conseil qui complètent les solutions de flotte.

• Par type de bail

Selon le type de leasing, le marché est segmenté en leasing et sans leasing. Le segment de leasing a représenté la plus grande part de chiffre d'affaires en 2024 grâce à des coûts initiaux réduits et à un accès facile à des véhicules modernes et à des systèmes télématiques. Les options de leasing offrent des plans de paiement flexibles, des mises à niveau périodiques des véhicules et des services de remplacement, ce qui les rend attractives pour les petites et moyennes flottes.

Le segment sans location devrait connaître le taux de croissance le plus rapide entre 2025 et 2032, grâce aux entreprises qui préfèrent la pleine propriété pour le contrôle des coûts à long terme et la gestion des actifs.

• Par matériel

En termes de matériel, le marché est segmenté en dispositifs de localisation GPS, caméras embarquées, balises de localisation Bluetooth et enregistreurs de données. Les dispositifs de localisation GPS ont occupé la plus grande part de marché en 2024 grâce à leurs capacités de localisation des véhicules en temps réel, d'optimisation des itinéraires et de gestion du carburant.

Les caméras embarquées et les balises de suivi Bluetooth devraient connaître la croissance la plus rapide entre 2025 et 2032, portées par la demande croissante en matière de sécurité des conducteurs, de surveillance des véhicules et de sécurité des flottes. Les enregistreurs de données sont de plus en plus utilisés pour les rapports de conformité et l'analyse des performances.

• Par taille de flotte

En fonction de la taille de la flotte, le marché est segmenté en petites flottes, moyennes flottes et grandes flottes. Ces dernières ont représenté la plus grande part de chiffre d'affaires en 2024, grâce à leur forte capacité d'investissement et à leurs besoins complets en matière de gestion de flotte.

Les flottes de petites et moyennes entreprises devraient connaître la croissance la plus rapide entre 2025 et 2032, grâce à des solutions télématiques cloud abordables et à des logiciels évolutifs. La prise de conscience croissante de l'efficacité opérationnelle et des économies de coûts stimule l'adoption de ces solutions par les petits opérateurs.

• Par portée de communication

En fonction de la portée de communication, le marché est segmenté en communications à courte et longue portée. En 2024, les communications à longue portée détenaient la plus grande part de marché grâce à leur capacité à prendre en charge le suivi et la gestion des véhicules en temps réel sur de vastes zones géographiques.

Les communications à courte portée devraient connaître la croissance la plus rapide entre 2025 et 2032, portées par leur adoption dans les opérations localisées, les parcs d'entrepôts et les services de transport sur les campus. L'utilisation croissante des appareils Bluetooth et Wi-Fi soutient cette croissance.

• Par modèle de déploiement

En fonction du modèle de déploiement, le marché est segmenté en solutions sur site, cloud et hybrides. Le déploiement cloud a détenu la plus grande part en 2024 grâce à l'accessibilité à distance, à l'évolutivité et à la réduction des coûts initiaux.

Le déploiement hybride devrait connaître la croissance la plus rapide entre 2025 et 2032, porté par les entreprises recherchant un contrôle sur site combiné à une flexibilité cloud. Le déploiement sur site reste privilégié par les entreprises ayant des exigences strictes en matière de sécurité des données et de conformité.

• Par technologie

Sur la base de la technologie, le marché est segmenté en GNSS, systèmes cellulaires, EDI, télédétection, méthodes informatiques et décisionnelles, et RFID. Le GNSS a dominé le marché en 2024 grâce à ses capacités de suivi des véhicules en temps réel, de navigation et d'optimisation des itinéraires.

Les systèmes cellulaires et les méthodes informatiques devraient connaître la croissance la plus rapide entre 2025 et 2032, grâce à l'analyse prédictive et aux solutions télématiques avancées. Les technologies RFID et EDI sont de plus en plus adoptées pour la gestion des actifs et l'automatisation de la logistique.

• Par fonction

En fonction de ses fonctions, le marché est segmenté en gestion d'actifs, gestion d'itinéraires, consommation de carburant, localisation en temps réel des véhicules, planning de livraison, prévention des accidents, applications mobiles, suivi du comportement des conducteurs, mises à jour de maintenance des véhicules et conformité ELD. La localisation en temps réel des véhicules et la gestion d'itinéraires ont occupé la plus grande part de marché en 2024 grâce à une efficacité opérationnelle améliorée et à la réduction des retards.

La surveillance du comportement des conducteurs devrait connaître la croissance la plus rapide entre 2025 et 2032, portée par les réglementations de sécurité et les exigences d'assurance. Les mises à jour de maintenance de flotte et les applications mobiles améliorent la prise de décision et le suivi de la conformité.

• Par opération

En termes d'exploitation, le marché est segmenté en deux segments : commercial et privé. Le segment commercial détenait la plus grande part de marché en 2024, grâce à son adoption par les flottes de logistique, de transport et de services exigeant une efficacité opérationnelle.

Le secteur privé devrait connaître la croissance la plus rapide entre 2025 et 2032, grâce à l'adoption croissante des solutions de véhicules connectés par les flottes d'entreprises et de particuliers. L'adoption commerciale est stimulée par la conformité réglementaire, l'optimisation des coûts et les exigences d'efficacité.

• Par type d'entreprise

Selon le type d'entreprise, le marché est segmenté en grandes et petites entreprises. Les grandes entreprises détenaient la plus grande part de marché en 2024 grâce à leur important volume de flotte et à leur capacité d'investissement.

Les petites entreprises devraient connaître la croissance la plus rapide entre 2025 et 2032, grâce à des solutions de gestion de flotte cloud abordables et évolutives, ainsi qu'à des modèles de services à la carte. Les grandes entreprises privilégient l'automatisation et l'analytique, tandis que les petites entreprises se concentrent sur l'amélioration opérationnelle rentable.

• Par type de véhicule

En fonction du type de véhicule, le marché est segmenté en véhicules à moteur à combustion interne (MCI) et véhicules électriques (VE). Les véhicules à moteur à combustion interne détenaient la plus grande part en 2024 en raison de leur présence majoritaire dans les flottes commerciales.

Les véhicules électriques devraient connaître la croissance la plus rapide entre 2025 et 2032, grâce aux initiatives de développement durable, aux mesures incitatives gouvernementales et à l'adoption de politiques de flottes vertes. L'électrification des flottes progresse dans les secteurs de la logistique, de la livraison et des transports publics.

• Par mode de transport

En fonction du mode de transport, le marché est segmenté en voitures particulières, véhicules utilitaires légers (VUL) et véhicules utilitaires lourds (VUL). Les VUL détenaient la plus grande part de marché en 2024 en raison de leur utilisation intensive dans la logistique longue distance et les opérations de la chaîne d'approvisionnement.

Les véhicules utilitaires légers devraient connaître la croissance la plus rapide entre 2025 et 2032, portée par la livraison du dernier kilomètre et la croissance de la mobilité urbaine. L'essor du e-commerce favorise également leur adoption par les flottes de véhicules utilitaires légers et de transport de passagers.

• Par l'utilisateur final

En fonction de l'utilisateur final, le marché est segmenté en : automobile, transport et logistique, vente au détail, industrie manufacturière, agroalimentaire, énergie et services publics, exploitation minière, administration publique, santé, agriculture, construction, etc. En 2024, le transport et la logistique détenaient la plus grande part de marché en raison de l'importance des flottes et des exigences opérationnelles.

Le secteur manufacturier devrait connaître le taux de croissance le plus rapide entre 2025 et 2032, l’adoption étant motivée par les économies de coûts, l’efficacité opérationnelle et les besoins de surveillance en temps réel.

Analyse régionale du marché de la gestion de flotte en Europe, au Moyen-Orient et en Afrique

Le marché européen de la gestion de flotte a occupé la plus grande part en 2024, principalement grâce aux besoins croissants d'efficacité opérationnelle, de conformité réglementaire et d'optimisation des coûts. L'adoption croissante de la télématique, du suivi GPS et des solutions de gestion de flotte cloud stimule la croissance des secteurs de la logistique, du transport et de la livraison. Les entreprises se concentrent également sur la maintenance prédictive et l'optimisation des itinéraires afin de réduire la consommation de carburant et les temps d'immobilisation des véhicules. La région connaît une croissance significative des applications pour les flottes commerciales, gouvernementales et privées, avec l'intégration de solutions avancées de gestion de flotte tant dans les grandes entreprises que dans les PME.

Part de marché de la gestion de flotte en Europe, au Moyen-Orient et en Afrique

Le secteur de la gestion de flotte en Europe, au Moyen-Orient et en Afrique est principalement dirigé par des entreprises bien établies, notamment :

- Groupe Ayvens (France)

- Arval (France)

- Alphabet (Royaume-Uni)

- TÜV SÜD (Allemagne)

- HERE Technologies (Pays-Bas)

- SAP SE (Allemagne)

- Webfleet Solutions Sales BV (Pays-Bas)

- STILL GmbH (Allemagne)

- Free2move (PSA) (France)

- Athlon (Pays-Bas)

- Zain (Koweït)

- Fleet Africa (Afrique du Sud)

- Fleetroot (EAU)

- Arabitra (EAU)

- TENDERD (EAU)

Derniers développements sur le marché de la gestion de flotte en Europe, au Moyen-Orient et en Afrique

- En juin 2024, selon un article publié par Insightgeeks PVT LTD., les gestionnaires de flotte ont dû relever un défi majeur : gérer les vastes volumes de données générés par les technologies modernes de gestion de flotte. L'intégration des systèmes télématiques et de suivi GPS a généré d'énormes quantités de données, notamment sur la consommation de carburant, le comportement des conducteurs et les performances des véhicules. Si l'accès à ces données peut fournir des informations précieuses, le véritable défi réside dans leur analyse et leur exploitation efficaces pour prendre des décisions éclairées. Exploiter efficacement ces données nécessitait des compétences et des outils analytiques avancés pour les convertir en informations exploitables, ce qui a eu un impact significatif sur l'efficacité et la réussite opérationnelle de la flotte.

- En mars 2024, selon un article publié par Tourmaline Labs, Inc., la gestion du volume considérable de données générées par les systèmes modernes de gestion de flotte constituait un défi majeur pour les gestionnaires de flotte. Grâce à l'intégration de la télématique, de l'IA et d'autres technologies avancées, les flottes généraient des données considérables sur les performances des véhicules, la consommation de carburant, le comportement des conducteurs, etc. Si ces données fournissaient des informations précieuses, le défi résidait dans leur analyse et leur exploitation efficaces pour optimiser les opérations. Les gestionnaires de flotte ont exploité des outils d'analyse sophistiqués pour transformer ces données en stratégies concrètes, optimisant ainsi l'efficacité et réduisant les coûts, tout en gérant la complexité et la surcharge potentielle d'informations.

SKU-

Accédez en ligne au rapport sur le premier cloud mondial de veille économique

- Tableau de bord d'analyse de données interactif

- Tableau de bord d'analyse d'entreprise pour les opportunités à fort potentiel de croissance

- Accès d'analyste de recherche pour la personnalisation et les requêtes

- Analyse de la concurrence avec tableau de bord interactif

- Dernières actualités, mises à jour et analyse des tendances

- Exploitez la puissance de l'analyse comparative pour un suivi complet de la concurrence

Méthodologie de recherche

La collecte de données et l'analyse de l'année de base sont effectuées à l'aide de modules de collecte de données avec des échantillons de grande taille. L'étape consiste à obtenir des informations sur le marché ou des données connexes via diverses sources et stratégies. Elle comprend l'examen et la planification à l'avance de toutes les données acquises dans le passé. Elle englobe également l'examen des incohérences d'informations observées dans différentes sources d'informations. Les données de marché sont analysées et estimées à l'aide de modèles statistiques et cohérents de marché. De plus, l'analyse des parts de marché et l'analyse des tendances clés sont les principaux facteurs de succès du rapport de marché. Pour en savoir plus, veuillez demander un appel d'analyste ou déposer votre demande.

La méthodologie de recherche clé utilisée par l'équipe de recherche DBMR est la triangulation des données qui implique l'exploration de données, l'analyse de l'impact des variables de données sur le marché et la validation primaire (expert du secteur). Les modèles de données incluent la grille de positionnement des fournisseurs, l'analyse de la chronologie du marché, l'aperçu et le guide du marché, la grille de positionnement des entreprises, l'analyse des brevets, l'analyse des prix, l'analyse des parts de marché des entreprises, les normes de mesure, l'analyse globale par rapport à l'analyse régionale et des parts des fournisseurs. Pour en savoir plus sur la méthodologie de recherche, envoyez une demande pour parler à nos experts du secteur.

Personnalisation disponible

Data Bridge Market Research est un leader de la recherche formative avancée. Nous sommes fiers de fournir à nos clients existants et nouveaux des données et des analyses qui correspondent à leurs objectifs. Le rapport peut être personnalisé pour inclure une analyse des tendances des prix des marques cibles, une compréhension du marché pour d'autres pays (demandez la liste des pays), des données sur les résultats des essais cliniques, une revue de la littérature, une analyse du marché des produits remis à neuf et de la base de produits. L'analyse du marché des concurrents cibles peut être analysée à partir d'une analyse basée sur la technologie jusqu'à des stratégies de portefeuille de marché. Nous pouvons ajouter autant de concurrents que vous le souhaitez, dans le format et le style de données que vous recherchez. Notre équipe d'analystes peut également vous fournir des données sous forme de fichiers Excel bruts, de tableaux croisés dynamiques (Fact book) ou peut vous aider à créer des présentations à partir des ensembles de données disponibles dans le rapport.