Global Asset And Wealth Management Market

Taille du marché en milliards USD

TCAC :

%

USD

3.98 Billion

USD

5.62 Billion

2024

2032

USD

3.98 Billion

USD

5.62 Billion

2024

2032

| 2025 –2032 | |

| USD 3.98 Billion | |

| USD 5.62 Billion | |

|

|

|

|

Segmentation du marché mondial de la gestion d'actifs et de patrimoine, par classe d'actifs (actions, titres à revenu fixe, actifs alternatifs et autres), mode de conseil (conseil humain, conseil robotisé et conseil hybride), composante (matériel, logiciels et services), institution (banques, courtiers, finance spécialisée, conseillers en patrimoine et autres), taille de l'entreprise (grandes et moyennes entreprises), type de clientèle (grands aisés, IF, fonds de pension, compagnies d'assurance et fonds souverains), élément de service (gestion d'actifs, gestion de portefeuille et conseil en investissement, fonds, fiducies et autres instruments financiers) - Tendances et prévisions du secteur jusqu'en 2032

Taille du marché de la gestion d'actifs et de patrimoine

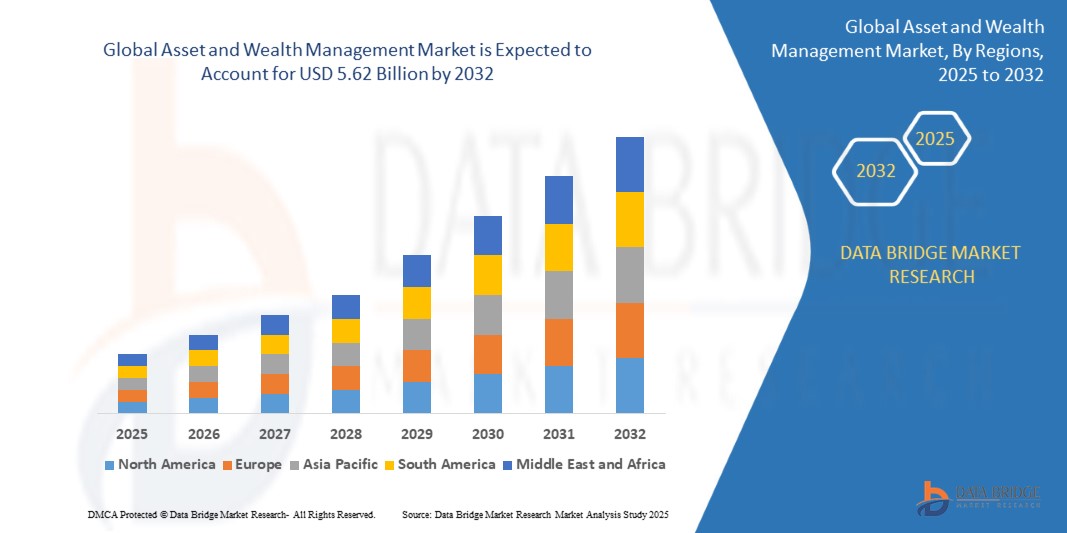

- Le marché mondial de la gestion d'actifs et de patrimoine était évalué à 3,98 milliards USD en 2024 et devrait atteindre 5,62 milliards USD d'ici 2032.

- Au cours de la période de prévision de 2025 à 2032, le marché devrait croître à un TCAC de 4,40 %, principalement grâce à l'adoption croissante de la transformation numérique.

- Cette croissance est tirée par la demande croissante de services financiers personnalisés et l’expansion des plateformes de robo-advisory

Analyse du marché de la gestion d'actifs et de patrimoine

- Le secteur de la gestion d'actifs et de patrimoine connaît une expansion rapide à l'échelle mondiale, portée par l'adoption croissante des plateformes d'investissement numériques , la demande croissante de gestion de portefeuille automatisée et l'intérêt croissant pour les solutions financières axées sur les facteurs ESG . Ces avancées transforment la gestion de patrimoine en renforçant l'engagement client, en optimisant la répartition des actifs et en améliorant la prise de décision financière.

- La croissance du marché est alimentée par l'essor des services de robo-advisory , l'intégration de l'analyse financière basée sur l'IA et l'évolution vers des plateformes de gestion de patrimoine basées sur le cloud . De plus, la demande de stratégies d'investissement personnalisées et de classes d'actifs alternatives accélère encore l'adoption par le marché, rendant la gestion de patrimoine plus accessible et plus efficace.

- L'Amérique du Nord domine le marché de la gestion d'actifs et de patrimoine grâce à son écosystème financier solide, à l'adoption précoce des innovations fintech et à la présence de sociétés d'investissement de premier plan. La région bénéficie également d'investissements croissants dans la blockchain pour des transactions sécurisées et des outils avancés de gestion du patrimoine.

- Par exemple, aux États-Unis , des entreprises telles que BlackRock et Vanguard exploitent des solutions d’investissement basées sur l’IA et l’analyse de données massives pour améliorer la gestion de portefeuille et les services de conseil aux clients, contribuant ainsi à une croissance soutenue du marché.

- À l’échelle mondiale, la gestion d’actifs et de patrimoine évolue avec des tendances telles que les actifs tokenisés , les modèles de conseil hybrides et l’évaluation des risques basée sur l’IA , façonnant l’avenir des services financiers et de la préservation du patrimoine.

Portée du rapport et segmentation du marché de la gestion d'actifs et de patrimoine

|

Attributs |

Informations clés sur le marché de la gestion d'actifs et de patrimoine |

|

Segments couverts |

|

|

Pays couverts |

Amérique du Nord

Europe

Asie-Pacifique

Moyen-Orient et Afrique

Amérique du Sud

|

|

Acteurs clés du marché |

|

|

Opportunités de marché |

|

|

Ensembles d'informations de données à valeur ajoutée |

En plus des informations sur le marché telles que la valeur marchande, le taux de croissance, les segments de marché, la couverture géographique, les acteurs du marché et le scénario du marché, le rapport de marché organisé par l'équipe de recherche sur le marché de Data Bridge comprend une analyse approfondie des experts, une analyse des importations/exportations, une analyse des prix, une analyse de la consommation de production et une analyse du pilon. |

Tendances du marché de la gestion d'actifs et de patrimoine

« Intégration croissante de l'IA et du Big Data dans le conseil en patrimoine »

- Une tendance clé sur le marché de la gestion d'actifs et de patrimoine est l'adoption croissante de solutions d'analyse et de big data basées sur l'IA , permettant des stratégies d'investissement personnalisées et une prise de décision en temps réel.

- Ces technologies améliorent l'optimisation du portefeuille , automatisent l'évaluation des risques et fournissent des informations plus approfondies sur les tendances du marché, améliorant ainsi l'efficacité et la précision de la planification financière.

- Par exemple, des entreprises telles que BlackRock et Morgan Stanley exploitent des plateformes de conseil en patrimoine basées sur l'IA pour fournir des recommandations financières personnalisées et des modèles d'investissement prédictifs.

- Les leaders du marché se concentrent sur la sécurité de la blockchain , les services de conseil robotique et les intégrations d'API pour améliorer l'engagement des clients et garantir des transactions transparentes.

- Cette tendance transforme le secteur de la gestion d’actifs et de patrimoine en favorisant la prise de décision basée sur les données , en augmentant l’automatisation du conseil financier et en élargissant l’accès à des solutions de patrimoine personnalisées.

Dynamique du marché de la gestion d'actifs et de patrimoine

Conducteur

« Demande croissante de solutions de gestion de patrimoine numérique »

- La préférence croissante pour les services financiers numériques favorise l'adoption de plateformes de gestion de patrimoine basées sur l'IA , permettant une gestion de portefeuille automatisée et des informations d'investissement en temps réel.

- Le nombre croissant de particuliers fortunés ( HNWI ) et d'investisseurs fortunés alimente le besoin de conseils financiers personnalisés et de stratégies d'investissement basées sur les données.

- Les changements réglementaires et les exigences de conformité poussent les institutions financières à intégrer des plateformes sécurisées basées sur le cloud pour une transparence et une gestion des risques améliorées.

Par exemple,

- En mars 2024, JP Morgan Asset Management a lancé un outil de conseil en patrimoine basé sur l'IA pour optimiser les portefeuilles des clients et améliorer la prise de décision financière.

- En janvier 2024, Goldman Sachs a étendu ses services de conseil robotisé , offrant des solutions d'investissement automatisées aux investisseurs particuliers et institutionnels.

- En octobre 2023, BlackRock s'est associé à une startup Fintech pour intégrer l'analyse du Big Data dans ses solutions de gestion de portefeuille, améliorant ainsi les prévisions de marché en temps réel.

- La transition vers la numérisation dans la gestion d'actifs devrait s'accélérer, l' IA, le Big Data et les plateformes basées sur le cloud jouant un rôle crucial dans la définition de l'avenir du secteur.

Opportunité

« Expansion des solutions WealthTech dans les marchés émergents »

- La pénétration croissante des plateformes WealthTech dans les économies émergentes présente une opportunité de marché significative, tirée par l'adoption accrue des smartphones et l'accessibilité à Internet.

- L'amélioration des connaissances financières et le nombre croissant d'investisseurs particuliers alimentent la demande de services de gestion de patrimoine automatisée et de conseils financiers basés sur l'IA.

Par exemple,

- En mars 2024, RoboWealth , une société fintech basée en Thaïlande, a étendu sa plateforme d'investissement basée sur l'IA pour cibler les nouveaux investisseurs en Asie du Sud-Est.

- En février 2024, la Bourse nationale indienne (NSE) a lancé un programme de gestion de patrimoine numérique visant à accroître la participation des particuliers aux marchés boursiers.

- En novembre 2023, la société brésilienne XP Inc. a lancé un service de conseil en investissement basé sur le mobile , offrant une gestion de portefeuille personnalisée aux investisseurs du millénaire.

- L'expansion des solutions de gestion de patrimoine numérique sur les marchés à forte croissance devrait ouvrir la voie à de nouvelles sources de revenus, l'IA, la blockchain et le conseil basé sur le cloud façonnant la prochaine phase du secteur.

Retenue/Défi

« Complexités réglementaires et contraintes de conformité »

- Le secteur de la gestion d'actifs et de patrimoine est confronté à une surveillance réglementaire croissante , les autorités financières appliquant des exigences de conformité plus strictes sur les marchés mondiaux.

- Les entreprises doivent s'adapter à l'évolution des réglementations liées à la confidentialité des données, aux politiques de lutte contre le blanchiment d'argent (AML) et aux responsabilités fiduciaires , augmentant ainsi les coûts opérationnels et les complexités juridiques.

- Le défi consistant à garantir la transparence des structures tarifaires, la conformité aux critères ESG et les réglementations en matière d’investissement transfrontalier ajoute encore à la charge des gestionnaires d’actifs et des institutions financières.

Par exemple ,

- En mars 2024 , la Securities and Exchange Commission (SEC) des États-Unis a mis en œuvre de nouvelles règles de divulgation en matière de cybersécurité , obligeant les gestionnaires de patrimoine à renforcer les mesures de protection des données.

- En janvier 2024 , l' Autorité européenne des marchés financiers (AEMF) a introduit des réglementations plus strictes en matière d'étiquetage ESG des fonds , affectant les sociétés d'investissement dans toute l'UE.

- En octobre 2023 , l' Autorité monétaire de Singapour (MAS) a renforcé la réglementation anti-blanchiment d'argent (AML) , ce qui a eu un impact sur les sociétés de gestion de patrimoine numérique.

- À mesure que les cadres réglementaires continuent d’évoluer, les défis de conformité peuvent ralentir l’innovation, obligeant les entreprises à allouer des ressources importantes aux fonctions juridiques et de gestion des risques.

Portée du marché de la gestion d'actifs et de patrimoine

Le marché est segmenté sur la base de la classe d'actifs, du mode de conseil, du composant, de l'institution, de la taille de l'entreprise, du type de client et de l'élément de service.

|

Segmentation |

Sous-segmentation |

|

Par classe d'actifs |

|

|

Par mode consultatif |

|

|

Par composant |

|

|

Par institution

|

|

|

Par taille d'entreprise |

|

|

Par type de client |

|

|

Par élément de service |

|

Analyse régionale du marché de la gestion d'actifs et de patrimoine

« L'Amérique du Nord est la région dominante sur le marché de la gestion d'actifs et de patrimoine »

- L'Amérique du Nord est en tête du marché de la gestion d'actifs et de patrimoine , grâce à une forte concentration de particuliers fortunés (HNWI) et à une demande croissante de services financiers personnalisés.

- L'adoption rapide des plateformes de robo-advisory et les progrès de la technologie financière (FinTech) remodèlent les stratégies d'investissement et la gestion de portefeuille.

- Un cadre réglementaire bien établi et la présence de grandes sociétés de gestion de patrimoine contribuent à la force du marché de la région

- Cette combinaison de facteurs positionne l’Amérique du Nord comme le principal centre de solutions de gestion de patrimoine , avec une expansion continue des services de conseil numérique.

« L'Asie-Pacifique devrait enregistrer le taux de croissance le plus élevé »

- L'Asie-Pacifique devrait connaître le taux de croissance annuel composé (TCAC) le plus élevé du marché de la gestion d'actifs et de patrimoine entre 2025 et 2032.

- La croissance est tirée par un nombre croissant de particuliers fortunés (HNWI) , l'augmentation des plateformes de richesse numérique et l'expansion rapide des innovations FinTech.

- L’adoption croissante des services de robo-conseil , les initiatives gouvernementales visant à améliorer la littératie financière et l’essor des investissements autogérés alimentent l’expansion du marché.

- Cette tendance met en évidence le potentiel de croissance significative de la région en matière de solutions de gestion de patrimoine , avec un recours croissant aux stratégies d’investissement basées sur les données.

Le paysage concurrentiel du marché fournit des détails par concurrent. Il comprend la présentation de l'entreprise, ses données financières, son chiffre d'affaires, son potentiel de marché, ses investissements en recherche et développement, ses nouvelles initiatives commerciales, sa présence mondiale, ses sites et installations de production, ses capacités de production, ses forces et faiblesses, le lancement de nouveaux produits, leur ampleur et leur portée, ainsi que la domination de ses applications. Les données ci-dessus ne concernent que les activités des entreprises par rapport à leur marché.

Les principaux leaders du marché opérant sur le marché sont :

- IBM (États-Unis)

- Microsoft (États-Unis)

- Siemens AG (Allemagne)

- ANSYS, Inc (États-Unis)

- SAP (Allemagne)

- Oracle (États-Unis)

- Robert Bosch GmbH (Allemagne)

- Nstream, Inc (États-Unis)

- Atos SE (France)

- ABB (Suisse)

- Kellton (Inde)

- AVEVA Group Limited (Royaume-Uni)

- Société de technologie DXC (États-Unis)

- Altair Engineering, Inc. (États-Unis)

- Hexaware Technologies Limited (Inde)

- TATA Consultancy Services Limited (Inde)

- Infosys Limited (Inde)

- NTT DATA Group Corporation (Japon)

- Cloud Software Group, Inc. (États-Unis)

Derniers développements sur le marché mondial de la gestion d'actifs et de patrimoine

- En avril 2024, Rockwell Automation, Inc. a annoncé sa collaboration avec Ericsson pour présenter Plex Asset Performance Management (APM) au salon de Hanovre 2024. Ce système, optimisé par la connectivité 5G privée industrielle, améliore la prise de décision en temps réel et facilite la gestion des actifs émergents tels que les robots mobiles autonomes (AMR). L'adoption de la technologie 5G privée permet aux fabricants d'améliorer leur flexibilité, leur agilité et leur durabilité, tout en développant la connectivité et l'intelligence des appareils au sein des réseaux industriels.

- En octobre 2023, HSBC Private Banking a lancé une nouvelle suite d'outils numériques visant à simplifier les processus d'intégration des clients. Ces outils s'appuient sur l'automatisation et l'intelligence artificielle (IA) pour réduire les délais d'intégration, améliorer la conformité réglementaire et optimiser la qualité de service pour les clients fortunés, répondant ainsi aux attentes changeantes de cette clientèle aisée.

- En août 2023, UBS Group AG a élargi ses services de gestion de patrimoine avec l'acquisition d'une boutique spécialisée dans les solutions d'investissement durables. Cette opération permet à UBS d'intégrer des stratégies d'investissement axées sur la responsabilité sociétale et les critères ESG à son offre, renforçant ainsi son leadership sur le marché de la gestion de patrimoine durable.

- En décembre 2023, Siemens AG a finalisé l'acquisition de BuntPlanet , une entreprise technologique espagnole spécialisée dans les compteurs intelligents, la gestion d'actifs et la surveillance de la qualité de l'eau. Depuis 2019, Siemens AG disposait d'un accord de licence avec BuntPlanet pour la commercialisation de SIWA LeakPlus, un logiciel de détection de fuites. Cette acquisition intègre l'ensemble de la suite logicielle de BuntPlanet au portefeuille d'applications de Siemens AG, renforçant ainsi son offre pour les services d'eau grâce à des solutions basées sur l'IA.

- En novembre 2023, ABB a lancé ABB Ability SmartMaster , une plateforme avancée de gestion de la performance des actifs (APM) conçue pour la vérification et la surveillance en temps réel de l'état de l'instrumentation et des appareils de terrain dans des secteurs tels que l'eau, les eaux usées, le pétrole et le gaz, et la chimie. Ce système collecte, analyse et valide les données de diagnostic à distance, garantissant ainsi un fonctionnement fluide sans perturber les processus de mesure en cours.

SKU-

Accédez en ligne au rapport sur le premier cloud mondial de veille économique

- Tableau de bord d'analyse de données interactif

- Tableau de bord d'analyse d'entreprise pour les opportunités à fort potentiel de croissance

- Accès d'analyste de recherche pour la personnalisation et les requêtes

- Analyse de la concurrence avec tableau de bord interactif

- Dernières actualités, mises à jour et analyse des tendances

- Exploitez la puissance de l'analyse comparative pour un suivi complet de la concurrence

Table des matières

1 INTRODUCTION

1.1 OBJECTIVES OF THE STUDY

1.2 MARKET DEFINITION

1.3 OVERVIEW OF GLOBAL ASSET AND WEALTH MANAGEMENT MARKET

1.4 CURRENCY AND PRICING

1.5 LIMITATION

1.6 MARKETS COVERED

2 MARKET SEGMENTATION

2.1 KEY TAKEAWAYS

2.2 ARRIVING AT THE GLOBAL ASSET AND WEALTH MANAGEMENT MARKET

2.3 VENDOR POSITIONING GRID

2.4 TECHNOLOGY LIFE LINE CURVE

2.5 MARKET GUIDE

2.6 MULTIVARIATE MODELLING

2.7 TOP TO BOTTOM ANALYSIS

2.8 STANDARDS OF MEASUREMENT

2.9 VENDOR SHARE ANALYSIS

2.1 DATA POINTS FROM KEY PRIMARY INTERVIEWS

2.11 DATA POINTS FROM KEY SECONDARY DATABASES

2.12 GLOBAL ASSET AND WEALTH MANAGEMENT MARKET: RESEARCH SNAPSHOT

2.13 ASSUMPTIONS

3 MARKET OVERVIEW

3.1 DRIVERS

3.2 RESTRAINTS

3.3 OPPORTUNITIES

3.4 CHALLENGES

4 EXECUTIVE SUMMARY

5 PREMIUM INSIGHTS

5.1 TRENDS IMPACTING ASSET AND WEALTH MANAGEMENT

6 IMPACT OF COVID-19 PANDEMIC ON THE GLOBAL ASSET AND WEALTH MANAGEMENT MARKET

6.1 ANALYSIS ON IMPACT OF COVID-19 ON THE MARKET

6.2 AFTER MATH OF COVID-19 AND GOVERNMENT INITIATIVE TO BOOST THE MARKET

6.3 STRATEGIC DECISIONS FOR MANUFACTURERS AFTER COVID-19 TO GAIN COMPETITIVE MARKET SHARE

6.4 PRICE IMPACT

6.5 IMPACT ON DEMAND

6.6 IMPACT ON SUPPLY CHAIN

6.7 CONCLUSION

7 GLOBAL ASSET AND WEALTH MANAGEMENT MARKET, BY COMPONENT

7.1 OVERVIEW

7.2 HARDWARE

7.3 SOFTWARE

7.4 SERVICES

7.4.1 INTEGRATION

7.4.2 CONSULTING

7.4.3 OTHERS

8 GLOBAL WEALTH MANAGEMENT MARKET, BY SCOPE

8.1 OVERVIEW

8.2 CASH FLOWMANAGEMENT

8.3 INVESTMENT PLANNING

8.4 INSURANCE PLANNING

8.5 TAX PLANNING AND REPORTING

8.6 LEGAL ADVICE AND ESTATE PLANNING

8.7 RETIREMENT PLANNING

9 GLOBAL ASSET AND WEALTH MANAGEMENT MARKET, BY APPLICATION

9.1 OVERVIEW

9.2 ASSET TRACKING AND MANAGEMENT

9.3 CHECK IN/CHECK OUT

9.4 PROCUREMENT MANAGEMENT

9.5 COST CONTROL

9.6 IT SERVICE MANAGEMENT

9.7 AUDIT MANAGEMENT

9.8 COMPLIANCE MANAGEMENT

10 GLOBAL ASSET AND WEALTH MANAGEMENT MARKET, BY PRIMARY CHANNEL

10.1 OVERVIEW

10.2 MOBILE APPLICATION

10.3 WEBSITE ACCESS

10.4 DIGITAL ASSISTANT/CHATBOT

10.5 FACE TO FACE

10.6 OTHERS

11 GLOBAL ASSET AND WEALTH MANAGEMENT MARKET, BY INSTITUTION

11.1 OVERVIEW

11.2 BANKS

11.3 BROKER DEALERS

11.4 WEALTH ADVISORS

11.5 SPECIALTY FINANCE

12 GLOBAL ASSET AND WEALTH MANAGEMENT MARKET, BY REGION

12.1 GLOBAL ASSET AND WEALTH MANAGEMENT MARKET, (ALL SEGMENTATION PROVIDED ABOVE IS REPRESENTED IN THIS CHAPTER BY COUNTRY)

12.1.1 NORTH AMERICA

12.1.1.1. U.S.

12.1.1.2. CANADA

12.1.1.3. MEXICO

12.1.2 EUROPE

12.1.2.1. GERMANY

12.1.2.2. FRANCE

12.1.2.3. U.K.

12.1.2.4. ITALY

12.1.2.5. SPAIN

12.1.2.6. RUSSIA

12.1.2.7. TURKEY

12.1.2.8. BELGIUM

12.1.2.9. NETHERLANDS

12.1.2.10. SWITZERLAND

12.1.2.11. REST OF EUROPE

12.1.3 ASIA PACIFIC

12.1.3.1. JAPAN

12.1.3.2. CHINA

12.1.3.3. SOUTH KOREA

12.1.3.4. INDIA

12.1.3.5. AUSTRALIA

12.1.3.6. SINGAPORE

12.1.3.7. THAILAND

12.1.3.8. MALAYSIA

12.1.3.9. INDONESIA

12.1.3.10. PHILIPPINES

12.1.3.11. REST OF ASIA PACIFIC

12.1.4 SOUTH AMERICA

12.1.4.1. BRAZIL

12.1.4.2. ARGENTINA

12.1.4.3. REST OF SOUTH AMERICA

12.1.5 MIDDLE EAST AND AFRICA

12.1.5.1. SOUTH AFRICA

12.1.5.2. SAUDI ARABIA

12.1.5.3. EGYPT

12.1.5.4. ISRAEL

12.1.5.5. REST OF MIDDLE EAST AND AFRICA

12.2 KEY PRIMARY INSIGHTS: BY MAJOR COUNTRIES

13 GLOBAL ASSET AND WEALTH MANAGEMENT MARKET, COMPANY LANDSCAPE

13.1 COMPANY SHARE ANALYSIS: GLOBAL

13.2 COMPANY SHARE ANALYSIS: NORTH AMERICA

13.3 COMPANY SHARE ANALYSIS: EUROPE

13.4 COMPANY SHARE ANALYSIS: ASIA PACIFIC

13.5 MERGERS & ACQUISITIONS

13.6 NEW PRODUCT DEVELOPMENT & APPROVALS

13.7 EXPANSIONS

13.8 REGULATORY CHANGES

13.9 PARTNERSHIP AND OTHER STRATEGIC DEVELOPMENTS

14 GLOBAL ASSET AND WEALTH MANAGEMENT MARKET, SWOT ANALYSIS

15 GLOBAL ASSET AND WEALTH MANAGEMENT MARKET, COMPANY PROFILE

15.1 TATA CONSULTANCY SERVICES LIMITED

15.1.1 COMPANY SNAPSHOT

15.1.2 REVENUE ANALYSIS

15.1.3 GEOGRAPHIC PRESENCE

15.1.4 PRODUCT PORTFOLIO

15.1.5 RECENT DEVELOPMENTS

15.2 HEXAWARE TECHNOLOGIES

15.2.1 COMPANY SNAPSHOT

15.2.2 REVENUE ANALYSIS

15.2.3 GEOGRAPHIC PRESENCE

15.2.4 PRODUCT PORTFOLIO

15.2.5 RECENT DEVELOPMENTS

15.3 SAP SE

15.3.1 COMPANY SNAPSHOT

15.3.2 REVENUE ANALYSIS

15.3.3 GEOGRAPHIC PRESENCE

15.3.4 PRODUCT PORTFOLIO

15.3.5 RECENT DEVELOPMENTS

15.4 ORACLE CORPORATION

15.4.1 COMPANY SNAPSHOT

15.4.2 REVENUE ANALYSIS

15.4.3 GEOGRAPHIC PRESENCE

15.4.4 PRODUCT PORTFOLIO

15.4.5 RECENT DEVELOPMENTS

15.5 FIDELITY NATIONAL INFORMATION SERVICES, INC.

15.5.1 COMPANY SNAPSHOT

15.5.2 REVENUE ANALYSIS

15.5.3 GEOGRAPHIC PRESENCE

15.5.4 PRODUCT PORTFOLIO

15.5.5 RECENT DEVELOPMENTS

15.6 SAS INSTITUTE, INC.

15.6.1 COMPANY SNAPSHOT

15.6.2 REVENUE ANALYSIS

15.6.3 GEOGRAPHIC PRESENCE

15.6.4 PRODUCT PORTFOLIO

15.6.5 RECENT DEVELOPMENTS

15.7 IBM

15.7.1 COMPANY SNAPSHOT

15.7.2 REVENUE ANALYSIS

15.7.3 GEOGRAPHIC PRESENCE

15.7.4 PRODUCT PORTFOLIO

15.7.5 RECENT DEVELOPMENTS

15.8 CAPGEMINI SE

15.8.1 COMPANY SNAPSHOT

15.8.2 REVENUE ANALYSIS

15.8.3 GEOGRAPHIC PRESENCE

15.8.4 PRODUCT PORTFOLIO

15.8.5 RECENT DEVELOPMENTS

15.9 DELL EMC

15.9.1 COMPANY SNAPSHOT

15.9.2 REVENUE ANALYSIS

15.9.3 GEOGRAPHIC PRESENCE

15.9.4 PRODUCT PORTFOLIO

15.9.5 RECENT DEVELOPMENTS

15.1 COGNIZANT

15.10.1 COMPANY SNAPSHOT

15.10.2 REVENUE ANALYSIS

15.10.3 GEOGRAPHIC PRESENCE

15.10.4 PRODUCT PORTFOLIO

15.10.5 RECENT DEVELOPMENTS

15.11 HCL TECHNOLOGIES LIMITED

15.11.1 COMPANY SNAPSHOT

15.11.2 REVENUE ANALYSIS

15.11.3 GEOGRAPHIC PRESENCE

15.11.4 PRODUCT PORTFOLIO

15.11.5 RECENT DEVELOPMENTS

15.12 ABB

15.12.1 COMPANY SNAPSHOT

15.12.2 REVENUE ANALYSIS

15.12.3 GEOGRAPHIC PRESENCE

15.12.4 PRODUCT PORTFOLIO

15.12.5 RECENT DEVELOPMENTS

15.13 LAZARD ASSET MANAGEMENT LLC.

15.13.1 COMPANY SNAPSHOT

15.13.2 REVENUE ANALYSIS

15.13.3 GEOGRAPHIC PRESENCE

15.13.4 PRODUCT PORTFOLIO

15.13.5 RECENT DEVELOPMENTS

15.14 RFGEN SOFTWARE

15.14.1 COMPANY SNAPSHOT

15.14.2 REVENUE ANALYSIS

15.14.3 GEOGRAPHIC PRESENCE

15.14.4 PRODUCT PORTFOLIO

15.14.5 RECENT DEVELOPMENTS

15.15 EMAINT

15.15.1 COMPANY SNAPSHOT

15.15.2 REVENUE ANALYSIS

15.15.3 GEOGRAPHIC PRESENCE

15.15.4 PRODUCT PORTFOLIO

15.15.5 RECENT DEVELOPMENTS

15.16 GAM

15.16.1 COMPANY SNAPSHOT

15.16.2 REVENUE ANALYSIS

15.16.3 GEOGRAPHIC PRESENCE

15.16.4 PRODUCT PORTFOLIO

15.16.5 RECENT DEVELOPMENTS

15.17 NORTHSTAR SYSTEM INTERNATIONAL

15.17.1 COMPANY SNAPSHOT

15.17.2 REVENUE ANALYSIS

15.17.3 GEOGRAPHIC PRESENCE

15.17.4 PRODUCT PORTFOLIO

15.17.5 RECENT DEVELOPMENTS

15.18 INVESTEDGE, INC.

15.18.1 COMPANY SNAPSHOT

15.18.2 REVENUE ANALYSIS

15.18.3 GEOGRAPHIC PRESENCE

15.18.4 PRODUCT PORTFOLIO

15.18.5 RECENT DEVELOPMENTS

NOTE: THE COMPANIES PROFILED IS NOT EXHAUSTIVE LIST AND IS AS PER OUR PREVIOUS CLIENT REQUIREMENT. WE PROFILE MORE THAN 100 COMPANIES IN OUR STUDY AND HENCE THE LIST OF COMPANIES CAN BE MODIFIED OR REPLACED ON REQUEST

16 RELATED REPORTS

17 QUESTIONNAIRE

18 ABOUT DATA BRIDGE MARKET RESEARCH

Méthodologie de recherche

La collecte de données et l'analyse de l'année de base sont effectuées à l'aide de modules de collecte de données avec des échantillons de grande taille. L'étape consiste à obtenir des informations sur le marché ou des données connexes via diverses sources et stratégies. Elle comprend l'examen et la planification à l'avance de toutes les données acquises dans le passé. Elle englobe également l'examen des incohérences d'informations observées dans différentes sources d'informations. Les données de marché sont analysées et estimées à l'aide de modèles statistiques et cohérents de marché. De plus, l'analyse des parts de marché et l'analyse des tendances clés sont les principaux facteurs de succès du rapport de marché. Pour en savoir plus, veuillez demander un appel d'analyste ou déposer votre demande.

La méthodologie de recherche clé utilisée par l'équipe de recherche DBMR est la triangulation des données qui implique l'exploration de données, l'analyse de l'impact des variables de données sur le marché et la validation primaire (expert du secteur). Les modèles de données incluent la grille de positionnement des fournisseurs, l'analyse de la chronologie du marché, l'aperçu et le guide du marché, la grille de positionnement des entreprises, l'analyse des brevets, l'analyse des prix, l'analyse des parts de marché des entreprises, les normes de mesure, l'analyse globale par rapport à l'analyse régionale et des parts des fournisseurs. Pour en savoir plus sur la méthodologie de recherche, envoyez une demande pour parler à nos experts du secteur.

Personnalisation disponible

Data Bridge Market Research est un leader de la recherche formative avancée. Nous sommes fiers de fournir à nos clients existants et nouveaux des données et des analyses qui correspondent à leurs objectifs. Le rapport peut être personnalisé pour inclure une analyse des tendances des prix des marques cibles, une compréhension du marché pour d'autres pays (demandez la liste des pays), des données sur les résultats des essais cliniques, une revue de la littérature, une analyse du marché des produits remis à neuf et de la base de produits. L'analyse du marché des concurrents cibles peut être analysée à partir d'une analyse basée sur la technologie jusqu'à des stratégies de portefeuille de marché. Nous pouvons ajouter autant de concurrents que vous le souhaitez, dans le format et le style de données que vous recherchez. Notre équipe d'analystes peut également vous fournir des données sous forme de fichiers Excel bruts, de tableaux croisés dynamiques (Fact book) ou peut vous aider à créer des présentations à partir des ensembles de données disponibles dans le rapport.