Global Dietary Fibers Market

Taille du marché en milliards USD

TCAC :

%

USD

8.84 Billion

USD

21.73 Billion

2024

2032

USD

8.84 Billion

USD

21.73 Billion

2024

2032

| 2025 –2032 | |

| USD 8.84 Billion | |

| USD 21.73 Billion | |

|

|

|

|

Segmentation du marché mondial des fibres alimentaires, par source (aliments végétaux et déchets), type (solubles et insolubles), application (alimentation, boissons, produits pharmaceutiques et compléments alimentaires, nutrition animale et autres), utilisation finale (élimination des déchets, gestion du poids , gestion du cholestérol et gestion de la glycémie), traitement de transformation (extrusion, cuisson, mise en conserve, broyage, ébullition et friture) - Tendances du secteur et prévisions jusqu'en 2032

Quelle est la taille et le taux de croissance du marché mondial des fibres alimentaires ?

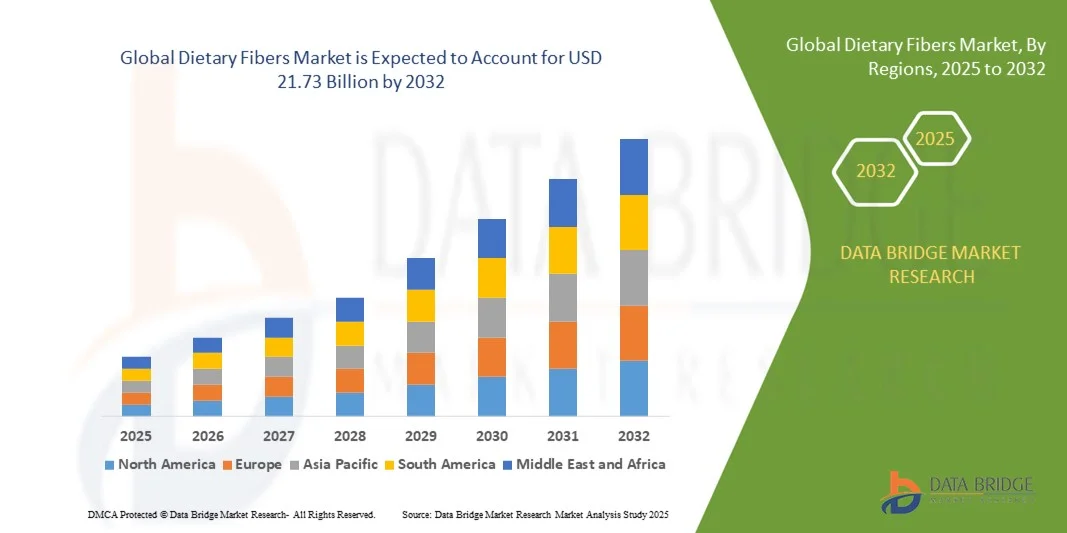

- Le marché mondial des fibres alimentaires était évalué à 8,84 milliards de dollars américains en 2024 et devrait atteindre 21,73 milliards de dollars américains d'ici 2032 , avec un TCAC de 11,9 % au cours de la période de prévision.

- Les principaux facteurs qui devraient stimuler la croissance du marché des fibres alimentaires au cours de la période prévisionnelle sont les bienfaits des fibres alimentaires pour la santé. De plus, la demande croissante de suppléments de fibres devrait également contribuer à la croissance de ce marché.

- D'autre part, la stabilité et la réactivité de l'eau saturée devraient également freiner la croissance du marché des fibres alimentaires au cours de la période considérée.

Quels sont les principaux enseignements du marché des fibres alimentaires ?

- L'essor des fibres alimentaires, notamment sous forme de collations enrichies, offrira de nouvelles perspectives de croissance au marché des fibres alimentaires dans les années à venir. Toutefois, la variabilité des normes et des directives entre les instances régionales pourrait freiner cette croissance à court terme.

- La région Asie-Pacifique a dominé le marché des fibres alimentaires avec la plus grande part de revenus (34,16 %) en 2024, grâce à une sensibilisation accrue à la santé, à l'augmentation des revenus disponibles et à une urbanisation rapide dans des pays comme la Chine, l'Inde et le Japon.

- Le marché nord-américain des fibres alimentaires devrait connaître la croissance annuelle composée la plus rapide, soit 7,69 %, au cours de la période de prévision 2025-2032, portée par l'intérêt croissant des consommateurs pour la prévention, le bien-être digestif et la gestion du poids.

- Le segment des aliments végétaux a dominé le marché des fibres alimentaires avec la plus grande part de revenus (57,3 %) en 2024, grâce à la préférence croissante des consommateurs pour les ingrédients naturels et à étiquetage clair dérivés de fruits, de légumes, de céréales et de légumineuses.

Portée du rapport et segmentation du marché des fibres alimentaires

|

Attributs |

Fibres alimentaires : principaux enseignements du marché |

|

Segments couverts |

|

|

Pays couverts |

Amérique du Nord

Europe

Asie-Pacifique

Moyen-Orient et Afrique

Amérique du Sud

|

|

Acteurs clés du marché |

|

|

Opportunités de marché |

|

|

Ensembles d'informations de données à valeur ajoutée |

En plus des informations sur les scénarios de marché tels que la valeur du marché, le taux de croissance, la segmentation, la couverture géographique et les principaux acteurs, les rapports de marché élaborés par Data Bridge Market Research comprennent également une analyse approfondie par des experts, une analyse des prix, une analyse des parts de marché des marques, une enquête auprès des consommateurs, une analyse démographique, une analyse de la chaîne d'approvisionnement, une analyse de la chaîne de valeur, un aperçu des matières premières/consommables, les critères de sélection des fournisseurs, une analyse PESTLE, une analyse de Porter et le cadre réglementaire. |

Quelle est la tendance clé du marché des fibres alimentaires ?

Demande croissante d'ingrédients fonctionnels et à étiquetage clair

- Une tendance majeure et croissante sur le marché mondial des fibres alimentaires est la préférence grandissante pour les fibres fonctionnelles qui favorisent la santé intestinale, la gestion du poids et le bien-être cardiovasculaire. Les consommateurs recherchent de plus en plus des fibres alimentaires naturelles, peu transformées et conformes aux tendances « clean label » et « à base de plantes ».

- Par exemple, les fibres solubles comme l'inuline et les amidons résistants sont désormais incorporées dans les boissons, les en-cas et les substituts de produits laitiers afin d'améliorer la digestion, d'accroître la satiété et de réduire la teneur en sucre. Cette tendance illustre le lien croissant entre nutrition et praticité dans l'alimentation quotidienne.

- Les fibres fonctionnelles sont également associées à des prébiotiques et des probiotiques, ce qui permet des bienfaits synergiques pour la santé. Parmi les innovations produits, on trouve des céréales, des barres et des produits de boulangerie enrichis en fibres qui séduisent les consommateurs soucieux de leur santé et recherchant des moyens simples d'atteindre leur apport quotidien recommandé en fibres.

- La demande de fibres aux multiples bienfaits, comme la réduction du cholestérol, le contrôle de la glycémie et la modulation du microbiote intestinal, stimule la R&D et la diversification des produits sur le marché mondial.

- Cette tendance vers des fibres fonctionnelles, à étiquetage clair et à multiples avantages redéfinit les attentes des consommateurs et incite des fabricants tels qu'Ingredion, Roquette et DuPont à développer des ingrédients fibreux innovants pour diverses applications.

- La sensibilisation croissante des consommateurs à la santé intestinale et à la nutrition holistique crée de fortes opportunités de croissance dans les secteurs de la vente au détail et de la restauration.

Quels sont les principaux moteurs du marché des fibres alimentaires ?

- La prise de conscience croissante du rôle des fibres alimentaires dans la santé digestive, la régulation métabolique et la prévention des maladies est un facteur majeur de croissance du marché. Les consommateurs privilégient de plus en plus les produits qui améliorent la santé intestinale et contribuent au bien-être général.

- Par exemple, en 2024, Roquette a élargi sa gamme de fibres prébiotiques en y intégrant des amidons résistants destinés aux boissons, aux produits de boulangerie et aux compléments alimentaires, ciblant ainsi les consommateurs soucieux de leur santé. Ce type d'innovation produit stimule l'expansion du marché à l'échelle mondiale.

- L'augmentation de l'incidence des maladies liées au mode de vie, telles que l'obésité, le diabète et les troubles cardiovasculaires, alimente la demande d'aliments et de boissons enrichis en fibres, incitant les fabricants à enrichir les produits du quotidien en fibres fonctionnelles.

- De plus, l'essor des produits végétaliens, à base de plantes et à étiquetage clair accélère l'adoption des fibres alimentaires, car les fibres végétales sont perçues comme naturelles, durables et bénéfiques pour la santé.

- La consommation axée sur la commodité, notamment par le biais de barres, de boissons et de plats cuisinés enrichis en fibres, favorise l'adoption rapide des fibres alimentaires dans les secteurs de la vente au détail et de la restauration, contribuant ainsi à une meilleure pénétration du marché.

- L'importance croissante accordée par les entreprises aux approbations réglementaires et aux allégations de santé renforce la confiance des consommateurs et stimule une croissance soutenue du marché des fibres alimentaires.

Quel facteur freine la croissance du marché des fibres alimentaires ?

- Les défis liés au goût, à la texture et à la formulation des produits demeurent importants, car une teneur élevée en fibres peut nuire aux qualités organoleptiques et limiter l'acceptation par les consommateurs. Les fabricants doivent investir dans des technologies innovantes pour améliorer la solubilité, la sensation en bouche et l'intégration dans différents aliments.

- Par exemple, certains produits de boulangerie et boissons enrichis en fibres font l'objet de plaintes concernant leur texture granuleuse, leur viscosité ou leur goût désagréable, ce qui peut freiner les achats répétés et la pénétration du marché.

- Le coût relativement élevé des fibres spéciales par rapport aux ingrédients standards peut également dissuader les petits fabricants et les consommateurs sensibles aux prix, notamment dans les régions en développement. Si les fibres de base comme le son de blé sont largement abordables, les fibres fonctionnelles aux bienfaits ciblés pour la santé sont vendues à un prix plus élevé.

- Les obstacles réglementaires, notamment l'approbation des nouveaux ingrédients fibreux et des allégations de santé autorisées, peuvent ralentir le lancement de produits dans certaines régions. Des entreprises comme DuPont et Cargill misent sur la conformité et les preuves scientifiques pour surmonter ces difficultés.

- Surmonter les défis liés à la formulation, au coût et à la réglementation grâce à l'innovation produit, à l'éducation et à des solutions de fibres abordables est crucial pour une croissance durable et une adoption plus large sur le marché mondial des fibres alimentaires.

Comment le marché des fibres alimentaires est-il segmenté ?

Le marché des fibres alimentaires est segmenté en fonction de la source, du type, de l'application, de l'utilisation finale et du traitement de transformation.

- Par source

Selon leur origine, le marché des fibres alimentaires se divise en deux segments : les fibres d’origine végétale et les déchets végétaux. En 2024, le segment des fibres d’origine végétale dominait ce marché, représentant 57,3 % des revenus. Cette situation s’explique par la préférence croissante des consommateurs pour les ingrédients naturels et de qualité, issus de fruits, de légumes, de céréales et de légumineuses. Les fabricants privilégient les fibres d’origine végétale en raison de leur haute valeur nutritionnelle, de leurs bienfaits fonctionnels et de leur facilité d’incorporation dans une grande variété d’aliments, de boissons et de compléments alimentaires.

Le segment des produits issus des déchets devrait connaître le taux de croissance annuel composé le plus rapide, soit 19,5 %, entre 2025 et 2032, porté par les initiatives de développement durable et l'adoption croissante des pratiques de l'économie circulaire. Les fibres extraites de sous-produits tels que les pelures de fruits, les marcs de légumes et les enveloppes de céréales gagnent en popularité auprès des consommateurs et des fabricants soucieux de l'environnement, qui cherchent à réduire le gaspillage alimentaire tout en offrant des avantages fonctionnels comme des effets prébiotiques, la réduction du cholestérol et l'amélioration de la santé intestinale.

- Par type

Le marché des fibres alimentaires est segmenté en deux catégories : les fibres solubles et les fibres insolubles. En 2024, les fibres solubles représentaient la plus grande part de marché (62 %), grâce à leur capacité à se dissoudre dans l’eau et à offrir de multiples bienfaits pour la santé, comme la réduction du cholestérol sanguin, l’amélioration du contrôle glycémique et le soutien du microbiote intestinal. Les fibres solubles sont largement utilisées dans les boissons, les alternatives végétales aux produits laitiers et les aliments fonctionnels destinés à la santé cardiovasculaire et métabolique.

Le segment des fibres insolubles devrait connaître le taux de croissance annuel composé le plus rapide, soit 17,8 %, entre 2025 et 2032. Cette croissance est portée par une sensibilisation accrue des consommateurs à la santé digestive et au rôle des fibres insolubles dans la régularité du transit intestinal et la prévention de la constipation. Les fibres insolubles sont de plus en plus incorporées aux produits de boulangerie, aux céréales et aux en-cas afin de répondre à la demande croissante de solutions pratiques et riches en fibres pour une alimentation quotidienne équilibrée.

- Sur demande

Selon leur application, le marché des fibres alimentaires se segmente en alimentation humaine et animale, boissons, produits pharmaceutiques et compléments alimentaires, nutrition animale et autres. Le segment alimentaire a dominé le marché en 2024, représentant 54 % des revenus, grâce à l'enrichissement croissant des produits de boulangerie, des céréales, des en-cas et des plats préparés avec des fibres fonctionnelles. Les fabricants exploitent les fibres alimentaires pour améliorer les profils nutritionnels et répondre à la demande croissante d'une alimentation plus saine et riche en fibres.

Le segment des produits pharmaceutiques et des compléments alimentaires devrait connaître le taux de croissance annuel composé (TCAC) le plus rapide, à 18,2 %, entre 2025 et 2032, porté par l'intérêt croissant des consommateurs pour la prévention, la gestion du poids et la régulation métabolique. Les nutraceutiques à base de fibres, les comprimés et les poudres gagnent en popularité grâce à leurs bienfaits ciblés pour la santé et à leurs formats pratiques, ce qui en fait un moteur de croissance essentiel pour le marché.

- Par utilisation finale

Selon leur utilisation finale, les fibres alimentaires se segmentent en gestion des déchets, gestion du poids, gestion du cholestérol et gestion de la glycémie. Le segment de la gestion du poids a dominé le marché en 2024, représentant 49 % des revenus, sous l'effet de la hausse des taux d'obésité, d'une prise de conscience accrue des enjeux de santé et de la demande d'aliments favorisant la satiété. Les fibres sont de plus en plus intégrées aux barres, aux boissons et aux substituts de repas pour contribuer à réduire l'apport calorique et améliorer le confort digestif.

Le segment de la gestion du sucre devrait connaître le taux de croissance annuel composé (TCAC) le plus rapide, soit 20,1 %, entre 2025 et 2032. Cette croissance est alimentée par la prévalence croissante du diabète, la demande d'aliments à faible indice glycémique et l'intégration de fibres solubles dans les collations, les boissons et les aliments enrichis pour contrôler la glycémie. La sensibilisation accrue à la santé et les initiatives gouvernementales de lutte contre les maladies liées au mode de vie contribuent également à la croissance de ce segment.

- Par traitement

Selon le mode de transformation, le marché des fibres alimentaires se segmente en extrusion-cuisson, mise en conserve, broyage, cuisson à l'eau bouillante et friture. En 2024, l'extrusion-cuisson représentait la plus grande part de marché (41,5 %), grâce à sa polyvalence permettant de produire des céréales de petit-déjeuner, des en-cas et des barres riches en fibres, à la texture, à la digestibilité et aux propriétés fonctionnelles maîtrisées. L'extrusion permet d'incorporer des fibres solubles et insolubles sans altérer le goût, ce qui en fait un procédé très prisé des fabricants.

Le segment du broyage devrait connaître le taux de croissance annuel composé le plus rapide, soit 16,9 %, entre 2025 et 2032, porté par la demande de poudres de fibres fines adaptées aux boissons, aux compléments alimentaires et aux produits de boulangerie. Le broyage constitue une méthode économique et flexible pour produire des ingrédients fibreux de haute qualité tout en préservant leurs propriétés nutritionnelles et fonctionnelles.

Quelle région détient la plus grande part du marché des fibres alimentaires ?

- La région Asie-Pacifique a dominé le marché des fibres alimentaires avec la plus grande part de revenus (34,16 %) en 2024, grâce à une sensibilisation accrue à la santé, à l'augmentation des revenus disponibles et à une urbanisation rapide dans des pays comme la Chine, l'Inde et le Japon.

- Les consommateurs de la région s'intéressent de plus en plus aux aliments fonctionnels, aux nutraceutiques et aux produits diététiques enrichis en fibres, qui favorisent la santé digestive, la gestion du poids et le bien-être métabolique.

- L'adoption généralisée des produits enrichis en fibres alimentaires est également soutenue par les initiatives gouvernementales promouvant la nutrition, la pénétration croissante du commerce électronique et l'expansion des réseaux de vente au détail et de commerce moderne, faisant de l'Asie-Pacifique un marché essentiel pour les fibres alimentaires.

Analyse du marché chinois des fibres alimentaires

En 2024, le marché chinois des fibres alimentaires a généré 38 % des revenus en Asie-Pacifique, porté par une urbanisation rapide, une prise de conscience accrue des enjeux de santé et l'essor de la classe moyenne. Les consommateurs recherchent de plus en plus des aliments fonctionnels, des boissons et des compléments alimentaires enrichis en fibres. La montée en puissance des plateformes de commerce électronique spécialisées dans la santé , la popularité croissante des régimes hypocaloriques et riches en fibres, ainsi que les campagnes gouvernementales de sensibilisation à la nutrition contribuent fortement à la croissance du marché. Les capacités de production nationales de la Chine garantissent également l'accessibilité et la disponibilité des produits à base de fibres alimentaires, renforçant ainsi sa position de leader dans la région.

Analyse du marché japonais des fibres alimentaires

Le marché japonais des fibres alimentaires connaît une croissance soutenue, portée par le vieillissement de la population, la préoccupation croissante des consommateurs pour leur santé et l'engouement pour les aliments fonctionnels . Les consommateurs japonais privilégient la santé digestive, la gestion du poids et la supplémentation nutritionnelle, ce qui stimule la demande en fibres solubles et insolubles dans les produits alimentaires, les boissons et les compléments. L'intégration des fibres alimentaires dans les aliments traditionnels et les plats préparés, conjuguée aux initiatives nutritionnelles gouvernementales, favorise l'expansion du marché. Par ailleurs, l'infrastructure de distribution performante et les plateformes de commerce électronique du Japon facilitent l'accès aux produits et stimulent leur adoption par les consommateurs.

Aperçu du marché indien des fibres alimentaires

Le marché indien des fibres alimentaires devrait connaître une croissance annuelle composée (TCAC) importante au cours de la période de prévision, portée par l'augmentation des revenus disponibles, l'urbanisation et une sensibilisation accrue aux problèmes de santé liés au mode de vie, tels que l'obésité, le diabète et les troubles digestifs. La popularité croissante des aliments enrichis, des boissons fonctionnelles et des compléments alimentaires stimule la demande en fibres. Les initiatives régionales promouvant une alimentation plus saine, associées à l'expansion des réseaux de distribution et des canaux de vente en ligne, favorisent une adoption généralisée. La jeunesse de la population indienne et la préférence croissante pour des aliments pratiques et riches en fibres contribuent également à la croissance du marché.

Quelle est la région qui connaît la croissance la plus rapide sur le marché des fibres alimentaires ?

Le marché nord-américain des fibres alimentaires devrait connaître la croissance annuelle composée la plus rapide (7,69 %) entre 2025 et 2032, portée par l'intérêt croissant des consommateurs pour la prévention, le bien-être digestif et la gestion du poids. La demande croissante d'aliments fonctionnels, de compléments alimentaires et de boissons enrichies stimule l'adoption de ces produits. Par ailleurs, l'adoption de modes de vie soucieux de la santé, des revenus disponibles élevés et des investissements importants en recherche et développement dans les produits nutritionnels favorisent l'expansion du marché. Les distributeurs et les fabricants lancent des formulations innovantes enrichies en fibres pour répondre à la demande croissante de solutions alimentaires pratiques et saines, assurant ainsi une forte croissance en Amérique du Nord.

Analyse du marché américain des fibres alimentaires

Le marché américain des fibres alimentaires représentait 81 % des revenus en Amérique du Nord en 2024, porté par une sensibilisation accrue à la santé, la demande de solutions pour la gestion du poids et la consommation croissante d'aliments et de boissons fonctionnels. Les consommateurs recherchent des produits favorisant la santé digestive, le contrôle du cholestérol et la gestion de la glycémie. La forte présence des fabricants de compléments alimentaires, le lancement de produits innovants et la large disponibilité en points de vente et en ligne sont des facteurs clés de croissance. Les initiatives gouvernementales en matière d'étiquetage nutritionnel et d'éducation des consommateurs sur les régimes riches en fibres accélèrent encore l'adoption du marché aux États-Unis, faisant de ce pays le marché à la croissance la plus rapide de la région.

Quelles sont les principales entreprises du marché des fibres alimentaires ?

L'industrie des fibres alimentaires est principalement dominée par des entreprises bien établies, notamment :

- Ingredion Incorporated (États-Unis)

- Société de traitement des céréales (États-Unis)

- Grain Millers, Inc. (États-Unis)

- Lonza (Suisse)

- KFSU LTD (Australie)

- Roquette Frères (France)

- DuPont (États-Unis)

- ADM (États-Unis)

- Tate & Lyle (Royaume-Uni)

- J. RETTENMAIER & SÖHNE GmbH + Co KG (Allemagne)

- Tereos (France)

- CJ CheilJedang Corp. (Corée du Sud)

- Fuji Nihon Seito Corporation (Japon)

- Novagreen Inc. (États-Unis)

- Mengzhou Tailijie Co., Ltd. (Chine)

- Baolingbao Biology Co., Ltd. (Chine)

- Naturex (France)

- Cargill, Incorporated (États-Unis)

- Ingrédients nutritionnels B&D, Inc. (États-Unis)

- Dow (États-Unis)

Quels sont les développements récents sur le marché mondial des fibres alimentaires ?

- En février 2023, Azelis, une entreprise leader dans le domaine des produits chimiques de spécialité et des ingrédients alimentaires, a annoncé un nouvel accord de distribution avec Tereos, proposant des amidons natifs, de la maltodextrine, du gluten, des fibres alimentaires et d'autres ingrédients, renforçant ainsi le portefeuille d'Azelis dans les sucres, les édulcorants et les amidons natifs pour les marchés de l'alimentation humaine et animale, et soutenant ses ambitions de croissance régionale.

- En mars 2022, Tate & Lyle, fournisseur majeur d'ingrédients et de solutions pour l'alimentation et les boissons, a acquis Quantum Hi-Tech (Guangdong) Biological Co., Ltd, l'une des principales entreprises chinoises de fibres alimentaires prébiotiques, renforçant ainsi son offre de produits en solutions de fibres prébiotiques et fonctionnelles et étendant sa présence sur le marché asiatique.

- En avril 2022, Ingredion Incorporated a fait l'acquisition de KaTech, une entreprise allemande fournissant des solutions avancées de texture et de stabilisation à l'industrie agroalimentaire. Cette acquisition a permis d'enrichir la plateforme Food Systems d'Ingredion avec des solutions innovantes pour la formulation de produits, la fonctionnalité des ingrédients et le support technique, renforçant ainsi sa présence mondiale.

- En mars 2021, BENEO a implanté son unité de production de fibres de racine de chicorée au Chili, augmentant ainsi sa capacité de production pour répondre à la demande mondiale croissante et consolidant sa position sur le marché international des fibres alimentaires.

- En septembre 2020, Tate & Lyle a inauguré un nouveau Centre d'innovation et de collaboration client à Santiago, au Chili. Doté de capacités de développement d'applications et de prototypage rapide, ce centre permet à ses scientifiques de l'alimentation de collaborer avec les clients afin de réduire la teneur en sucre, en matières grasses et en calories des produits de consommation tout en y ajoutant des fibres, stimulant ainsi l'innovation régionale et l'engagement client.

SKU-

Accédez en ligne au rapport sur le premier cloud mondial de veille économique

- Tableau de bord d'analyse de données interactif

- Tableau de bord d'analyse d'entreprise pour les opportunités à fort potentiel de croissance

- Accès d'analyste de recherche pour la personnalisation et les requêtes

- Analyse de la concurrence avec tableau de bord interactif

- Dernières actualités, mises à jour et analyse des tendances

- Exploitez la puissance de l'analyse comparative pour un suivi complet de la concurrence

Table des matières

1 INTRODUCTION

1.1 OBJECTIVES OF THE STUDY

1.2 MARKET DEFINITION

1.3 OVERVIEW OF GLOBAL DIETARY FIBERS MARKET

1.4 CURRENCY AND PRICING

1.5 LIMITATION

1.6 MARKETS COVERED

2 MARKET SEGMENTATION

2.1 KEY TAKEAWAYS

2.2 ARRIVING AT THE GLOBAL DIETARY FIBERS MARKETSIZE

2.2.1 VENDOR POSITIONING GRID

2.2.2 TECHNOLOGY LIFE LINE CURVE

2.2.3 MARKET GUIDE

2.2.4 COMPANY POSITIONING GRID

2.2.5 COMAPANY MARKET SHARE ANALYSIS

2.2.6 MULTIVARIATE MODELLING

2.2.7 DEMAND AND SUPPLY-SIDE VARIABLES

2.2.8 TOP TO BOTTOM ANALYSIS

2.2.9 STANDARDS OF MEASUREMENT

2.2.10 VENDOR SHARE ANALYSIS

2.2.11 DATA POINTS FROM KEY PRIMARY INTERVIEWS

2.2.12 DATA POINTS FROM KEY SECONDARY DATABASES

2.3 GLOBAL DIETARY FIBERS MARKET: RESEARCH SNAPSHOT

2.4 ASSUMPTIONS

3 MARKET OVERVIEW

3.1 DRIVERS

3.2 RESTRAINTS

3.3 OPPORTUNITIES

3.4 CHALLENGES

4 EXECUTIVE SUMMARY

5 PREMIUM INSIGHTS

5.1 SUPPLY CHAIN ANALYSIS

5.2 VALUE CHAIN ANALYSIS

5.3 IMPORT EXPORT ANALYSIS

5.4 FACTORS INFLUENCING PURCHASING DECISION OF END USERS

5.5 GROWTH STRATEGIES ADOPTED BY KEY MARKET PLAYERS

5.6 INDUSTRY TRENS AND FUTURE PERSPECTIVE

6 REGULATORY FRAMEWORK AND GUIDELINES

7 POST COVID IMPACT ANALYSIS

8 GLOBAL DIETARY FIBERS MARKET, BY TYPE

8.1 OVERVIEW

8.2 SOLUBLE

8.2.1 GUMS

8.2.2 PECTIN

8.2.3 PSYLLIUM

8.2.4 BETA-GLUCANS

8.2.5 OTHERS

8.3 INSOLUBLE

8.3.1 LIGNIN

8.3.2 CELLULOSE

9 GLOBAL DIETARY FIBERS MARKET, BY PRODUCT TYPE

9.1 OVERVIEW

9.2 PEA FIBER

9.3 WHEAT FIBER

9.4 BAMBOO FIBER

9.5 SOY FIBER

9.6 POTATO FIBER

9.7 CITRUS FIBER

9.8 CELLULOSE

9.9 OAT FIBER

9.1 APPLE FIBER

9.11 COCOA FIBER

9.12 ACACIA FIBER

9.13 SUGAR CANE FIBER

9.14 CORN FIBER

9.15 CARROT FIBER

9.16 SUGAR BEET FIBER

9.17 OTHERS

10 GLOBAL DIETARY FIBERS MARKET, BY APPLICATION

10.1 OVERVIEW

10.2 FOOD & BEVERAGES

10.2.1 FOOD & BEVERAGES, BY TYPE

10.2.1.1. BAKERY

10.2.1.1.1. BAKERY, BY TYPE

10.2.1.1.1.1 BREAD & ROLLS

10.2.1.1.1.2 CAKES & PASTRIES

10.2.1.1.1.3 WAFERS

10.2.1.1.1.4 BISCUIT

10.2.1.1.1.5 COOKIES& CRACKERS

10.2.1.1.1.6 OTHERS

10.2.1.1.2. BAKERY, BY FIBER TYPE

10.2.1.1.2.1 PEA FIBER

10.2.1.1.2.2 WHEAT

10.2.1.1.2.3 BAMBOO FIBER

10.2.1.1.2.4 SOY FIBER

10.2.1.1.2.5 POTATO FIBER

10.2.1.1.2.6 CITRUS FIBER

10.2.1.1.2.7 CELLULOSE

10.2.1.1.2.8 OAT FIBER

10.2.1.1.2.9 APPLE FIBER

10.2.1.1.2.10 COCOA FIBER

10.2.1.1.2.11 ACACIA FIBER

10.2.1.1.2.12 SUGAR CANE FIBER

10.2.1.1.2.13 CORN FIBER

10.2.1.1.2.14 CARROT FIBER

10.2.1.1.2.15 SUGAR BEET FIBER

10.2.1.1.2.16 OTHERS

10.2.1.2. PRECOOKED CEREALS

10.2.1.2.1. PRECOOKED CERELAS, BY FIBER TYPE

10.2.1.2.1.1 PEA FIBER

10.2.1.2.1.2 WHEAT

10.2.1.2.1.3 BAMBOO FIBER

10.2.1.2.1.4 SOY FIBER

10.2.1.2.1.5 POTATO FIBER

10.2.1.2.1.6 CITRUS FIBER

10.2.1.2.1.7 CELLULOSE

10.2.1.2.1.8 OAT FIBER

10.2.1.2.1.9 APPLE FIBER

10.2.1.2.1.10 COCOA FIBER

10.2.1.2.1.11 ACACIA FIBER

10.2.1.2.1.12 SUGAR CANE FIBER

10.2.1.2.1.13 CORN FIBER

10.2.1.2.1.14 CARROT FIBER

10.2.1.2.1.15 SUGAR BEET FIBER

10.2.1.2.1.16 OTHERS

10.2.1.3. MEAT& POULTRY PRODUCTS

10.2.1.3.1. MEAT & POULTRY PRODUCTS, BY TYPE

10.2.1.3.1.1 MEATBALL

10.2.1.3.1.2 BURGERS

10.2.1.3.1.3 SAUSAGES

10.2.1.3.1.4 OTHERS

10.2.1.3.2. MEAT & POULTRY PTODUCTS, BY FIBER TYPE

10.2.1.3.2.1 PEA FIBER

10.2.1.3.2.2 WHEAT

10.2.1.3.2.3 BAMBOO FIBER

10.2.1.3.2.4 SOY FIBER

10.2.1.3.2.5 POTATO FIBER

10.2.1.3.2.6 CITRUS FIBER

10.2.1.3.2.7 CELLULOSE

10.2.1.3.2.8 OAT FIBER

10.2.1.3.2.9 APPLE FIBER

10.2.1.3.2.10 COCOA FIBER

10.2.1.3.2.11 ACACIA FIBER

10.2.1.3.2.12 SUGAR CANE FIBER

10.2.1.3.2.13 CORN FIBER

10.2.1.3.2.14 CARROT FIBER

10.2.1.3.2.15 SUGAR BEET FIBER

10.2.1.3.2.16 OTHERS

10.2.1.3.2.17 OTHERS

10.2.1.4. FISH & SURIMI PRODUCTS

10.2.1.4.1. MEAT & POULTRY PRODUCTS, BY TYPE

10.2.1.4.1.1 FISH STICKS

10.2.1.4.1.2 BURGERS

10.2.1.4.1.3 FISHBALLS

10.2.1.4.1.4 SURIMI PRODUCTS

10.2.1.4.1.5 OTHERS

10.2.1.4.2. MEAT & POULTRY PTODUCTS, BY FIBER TYPE

10.2.1.4.2.1 PEA FIBER

10.2.1.4.2.2 WHEAT

10.2.1.4.2.3 BAMBOO FIBER

10.2.1.4.2.4 SOY FIBER

10.2.1.4.2.5 POTATO FIBER

10.2.1.4.2.6 CITRUS FIBER

10.2.1.4.2.7 CELLULOSE

10.2.1.4.2.8 OAT FIBER

10.2.1.4.2.9 APPLE FIBER

10.2.1.4.2.10 COCOA FIBER

10.2.1.4.2.11 ACACIA FIBER

10.2.1.4.2.12 SUGAR CANE FIBER

10.2.1.4.2.13 CORN FIBER

10.2.1.4.2.14 CARROT FIBER

10.2.1.4.2.15 SUGAR BEET FIBER

10.2.1.4.2.16 OTHERS

10.2.1.5. CONFECTIONERY

10.2.1.5.1. CONFECTIONERY, BY FIBER TYPE

10.2.1.5.1.1 HARD CANDIES

10.2.1.5.1.2 CHEWING GUMS

10.2.1.5.1.3 JELLY

10.2.1.5.1.4 CHCOLATE SYRUPS

10.2.1.5.1.5 OTHERS

10.2.1.5.2. CONFECTIONERY, BY FIBER TYPE

10.2.1.5.2.1 PEA FIBER

10.2.1.5.2.2 WHEAT

10.2.1.5.2.3 BAMBOO FIBER

10.2.1.5.2.4 SOY FIBER

10.2.1.5.2.5 POTATO FIBER

10.2.1.5.2.6 CITRUS FIBER

10.2.1.5.2.7 CELLULOSE

10.2.1.5.2.8 OAT FIBER

10.2.1.5.2.9 APPLE FIBER

10.2.1.5.2.10 COCOA FIBER

10.2.1.5.2.11 ACACIA FIBER

10.2.1.5.2.12 SUGAR CANE FIBER

10.2.1.5.2.13 CORN FIBER

10.2.1.5.2.14 CARROT FIBER

10.2.1.5.2.15 SUGAR BEET FIBER

10.2.1.5.2.16 OTHERS

10.2.1.6. NUTRITION PRODUCTS

10.2.1.6.1. NUTRITION PRODUCTS, BY FIBER TYPE

10.2.1.6.1.1 NUTRION SUPPLEMENTS

10.2.1.6.1.2 NUTRION BARS

10.2.1.6.1.3 OTHERS

10.2.1.6.2. CONFECTIONERY, BY FIBER TYPE

10.2.1.6.2.1 PEA FIBER

10.2.1.6.2.2 WHEAT

10.2.1.6.2.3 BAMBOO FIBER

10.2.1.6.2.4 SOY FIBER

10.2.1.6.2.5 POTATO FIBER

10.2.1.6.2.6 CITRUS FIBER

10.2.1.6.2.7 CELLULOSE

10.2.1.6.2.8 OAT FIBER

10.2.1.6.2.9 APPLE FIBER

10.2.1.6.2.10 COCOA FIBER

10.2.1.6.2.11 ACACIA FIBER

10.2.1.6.2.12 SUGAR CANE FIBER

10.2.1.6.2.13 CORN FIBER

10.2.1.6.2.14 CARROT FIBER

10.2.1.6.2.15 SUGAR BEET FIBER

10.2.1.6.2.16 OTHERS

10.2.1.7. DAIRY PRODUCTS

10.2.1.7.1. DAIRY PRODUCTS, BY FIBER TYPE

10.2.1.7.1.1 QUARK

10.2.1.7.1.2 CHEESE

10.2.1.7.1.3 CHEESE SPREADS

10.2.1.7.1.4 READY TO EAT MILK DESSERTS

10.2.1.7.1.5 YOGURTS

10.2.1.7.1.5.1. REGULAR

10.2.1.7.1.5.2. FROZEN

10.2.1.7.2. OTHERS

10.2.1.7.3. DAIRY PRODUCTS, BY FIBER TYPE

10.2.1.7.4. PEA FIBER

10.2.1.7.5. WHEAT

10.2.1.7.6. BAMBOO FIBER

10.2.1.7.7. SOY FIBER

10.2.1.7.8. POTATO FIBER

10.2.1.7.9. CITRUS FIBER

10.2.1.7.10. CELLULOSE

10.2.1.7.11. OAT FIBER

10.2.1.7.12. APPLE FIBER

10.2.1.7.13. COCOA FIBER

10.2.1.7.14. ACACIA FIBER

10.2.1.7.15. SUGAR CANE FIBER

10.2.1.7.16. CORN FIBER

10.2.1.7.17. CARROT FIBER

10.2.1.7.18. SUGAR BEET FIBER

10.2.1.7.19. OTHERS

10.2.1.8. SANCKS& EXTRUDED SNACKS

10.2.1.8.1. SANCKS& EXTRUDED SNACKS, BY FIBER TYPE

10.2.1.8.2. PEA FIBER

10.2.1.8.3. WHEAT

10.2.1.8.4. BAMBOO FIBER

10.2.1.8.5. SOY FIBER

10.2.1.8.6. POTATO FIBER

10.2.1.8.7. CITRUS FIBER

10.2.1.8.8. CELLULOSE

10.2.1.8.9. OAT FIBER

10.2.1.8.10. APPLE FIBER

10.2.1.8.11. COCOA FIBER

10.2.1.8.12. ACACIA FIBER

10.2.1.8.13. SUGAR CANE FIBER

10.2.1.8.14. CORN FIBER

10.2.1.8.15. CARROT FIBER

10.2.1.8.16. SUGAR BEET FIBER

10.2.1.8.17. OTHERS

10.2.1.9. PASTA & NOODLES

10.2.1.9.1. PASTA & NOODLES, BY FIBER TYPE

10.2.1.9.2. PEA FIBER

10.2.1.9.3. WHEAT

10.2.1.9.4. BAMBOO FIBER

10.2.1.9.5. SOY FIBER

10.2.1.9.6. POTATO FIBER

10.2.1.9.7. CITRUS FIBER

10.2.1.9.8. CELLULOSE

10.2.1.9.9. OAT FIBER

10.2.1.9.10. APPLE FIBER

10.2.1.9.11. COCOA FIBER

10.2.1.9.12. ACACIA FIBER

10.2.1.9.13. SUGAR CANE FIBER

10.2.1.9.14. CORN FIBER

10.2.1.9.15. CARROT FIBER

10.2.1.9.16. SUGAR BEET FIBER

10.2.1.9.17. OTHERS

10.2.1.10. SOUP & SAUCES

10.2.1.10.1. SOUP & SAUCES, BY FIBER TYPE

10.2.1.10.2. PEA FIBER

10.2.1.10.3. WHEAT

10.2.1.10.4. BAMBOO FIBER

10.2.1.10.5. SOY FIBER

10.2.1.10.6. POTATO FIBER

10.2.1.10.7. CITRUS FIBER

10.2.1.10.8. CELLULOSE

10.2.1.10.9. OAT FIBER

10.2.1.10.10. APPLE FIBER

10.2.1.10.11. COCOA FIBER

10.2.1.10.12. ACACIA FIBER

10.2.1.10.13. SUGAR CANE FIBER

10.2.1.10.14. CORN FIBER

10.2.1.10.15. CARROT FIBER

10.2.1.10.16. SUGAR BEET FIBER

10.2.1.10.17. OTHERS

10.2.1.11. SPORTS NUTRITION

10.2.1.11.1. SPORTS NUTRITION, BY FIBER TYPE

10.2.1.11.2. PEA FIBER

10.2.1.11.3. WHEAT

10.2.1.11.4. BAMBOO FIBER

10.2.1.11.5. SOY FIBER

10.2.1.11.6. POTATO FIBER

10.2.1.11.7. CITRUS FIBER

10.2.1.11.8. CELLULOSE

10.2.1.11.9. OAT FIBER

10.2.1.11.10. APPLE FIBER

10.2.1.11.11. COCOA FIBER

10.2.1.11.12. ACACIA FIBER

10.2.1.11.13. SUGAR CANE FIBER

10.2.1.11.14. CORN FIBER

10.2.1.11.15. CARROT FIBER

10.2.1.11.16. SUGAR BEET FIBER

10.2.1.11.17. OTHERS

10.2.1.12. FROZEN & CONVENIENCE FOOD

10.2.1.12.1. FROZEN & CONVENIENCE FOOD, BY FIBER TYPE

10.2.1.12.2. PEA FIBER

10.2.1.12.3. WHEAT

10.2.1.12.4. BAMBOO FIBER

10.2.1.12.5. SOY FIBER

10.2.1.12.6. POTATO FIBER

10.2.1.12.7. CITRUS FIBER

10.2.1.12.8. CELLULOSE

10.2.1.12.9. OAT FIBER

10.2.1.12.10. APPLE FIBER

10.2.1.12.11. COCOA FIBER

10.2.1.12.12. ACACIA FIBER

10.2.1.12.13. SUGAR CANE FIBER

10.2.1.12.14. CORN FIBER

10.2.1.12.15. CARROT FIBER

10.2.1.12.16. SUGAR BEET FIBER

10.2.1.12.17. OTHERS

10.2.1.13. BEVERAGES

10.2.2 BEVERAGES, BY TYPE

10.2.2.1. SOFT DRINKS

10.2.2.2. FRUIT JUICES

10.2.2.3. INSTANT TEA & COFFEE

10.2.2.4. OTHERS

10.2.3 BEVERAGES, BY FIBER TYPE

10.2.3.1. PEA FIBER

10.2.3.2. WHEAT

10.2.3.3. BAMBOO FIBER

10.2.3.4. SOY FIBER

10.2.3.5. POTATO FIBER

10.2.3.6. CITRUS FIBER

10.2.3.7. CELLULOSE

10.2.3.8. OAT FIBER

10.2.3.9. APPLE FIBER

10.2.3.10. COCOA FIBER

10.2.3.11. ACACIA FIBER

10.2.3.12. SUGAR CANE FIBER

10.2.3.13. CORN FIBER

10.2.3.14. CARROT FIBER

10.2.3.15. SUGAR BEET FIBER

10.2.3.16. OTHERS

10.3 ANIMAL FEED

10.3.1 ANIMAL FEED, BY FEED TYPE

10.3.1.1. FOOD GRADE FIBER

10.3.1.2. AQUA FEED

10.3.1.3. SWINE FEED

10.3.1.4. POULTRY FEED

10.3.2 ANIMAL FEED, BY FIBER TYPE

10.3.2.1. PEA FIBER

10.3.2.2. WHEAT

10.3.2.3. BAMBOO FIBER

10.3.2.4. SOY FIBER

10.3.2.5. POTATO FIBER

10.3.2.6. CITRUS FIBER

10.3.2.7. CELLULOSE

10.3.2.8. OAT FIBER

10.3.2.9. APPLE FIBER

10.3.2.10. COCOA FIBER

10.3.2.11. ACACIA FIBER

10.3.2.12. SUGAR CANE FIBER

10.3.2.13. CORN FIBER

10.3.2.14. CARROT FIBER

10.3.2.15. SUGAR BEET FIBER

10.3.2.16. OTHERS

10.4 PHARAMACEUTICAL

10.4.1 PHARMACEUTICAL, BY FIBER TYPE

10.4.1.1. PEA FIBER

10.4.1.2. WHEAT

10.4.1.3. BAMBOO FIBER

10.4.1.4. SOY FIBER

10.4.1.5. POTATO FIBER

10.4.1.6. CITRUS FIBER

10.4.1.7. CELLULOSE

10.4.1.8. OAT FIBER

10.4.1.9. APPLE FIBER

10.4.1.10. COCOA FIBER

10.4.1.11. ACACIA FIBER

10.4.1.12. SUGAR CANE FIBER

10.4.1.13. CORN FIBER

10.4.1.14. CARROT FIBER

10.4.1.15. SUGAR BEET FIBER

10.4.1.16. OTHERS

10.5 OTHERS

11 GLOBAL DIETARY FIBERS MARKET, BY SOURCE

11.1 OVERVIEW

11.2 CEREALS & GRAINS

11.2.1 R

11.2.2 SOY

11.2.3 WHEAT

11.2.4 CORN

11.2.5 BARLEY

11.2.6 MILLET

11.2.7 OAT

11.2.8 RYE

11.2.9 OTHERS

11.3 LEGUMES

11.3.1 BEANS

11.3.2 PEAS

11.3.3 CHICKPEAS

11.3.4 LENTILS

11.3.5 LUPINS

11.3.6 OTHERS

11.4 FRUITS & VEGETABLES

11.4.1 GRAPES

11.4.2 ORANGE

11.4.3 APPLE

11.4.4 COCOA

11.4.5 PINEAPPLE

11.4.6 PEAR

11.4.7 BERRIES

11.4.8 CABBAGE

11.4.9 CAULIFLOWER

11.4.10 LETTUCE

11.4.11 SPINACH

11.4.12 KALE

11.4.13 COLLARD GREEN

11.4.14 BELL PEPPER

11.4.15 GREEN BELL PEPPER

11.4.16 POTATO

11.4.17 SWEET POTATO

11.4.18 SUGAR BEET

11.4.19 CARROT

11.4.20 GUAR

11.4.21 LOCUST BEAN

11.4.22 YAM

11.4.23 GINGER

11.4.24 GARLIC

11.4.25 ACACIA TREE

11.4.26 OTHERS

12 GLOBAL DIETARY FIBERS MARKET, BY GRADE

12.1 OVERVIEW

12.2 30 MICRON

12.3 75 MICRON

12.4 90 MICRON

12.5 200 MICRON

12.6 500 MICRON

12.7 OTHERS

13 GLOBAL DIETARY FIBERS MARKET, BY COLOR

13.1 OVERVIEW

13.2 WHITE

13.3 BEIGE

13.4 LIGHT YELLOW

13.5 CREAM

13.6 BROWN

13.7 OTHERS

14 GLOBAL DIETARY FIBERS MARKET, BY ODOR

14.1 OVERVIEW

14.2 NATURAL FLAVOR/ODOR

14.3 FLAVORLESS

15 GLOBAL DIETARY FIBERS MARKET, BY CATEGORY

15.1 OVERVIEW

15.2 GMO

15.3 NON-GMO

16 GLOBAL DIETARY FIBERS MARKET, BY NATURE

16.1 OVERVIEW

16.2 ORGANIC

16.3 INORGANIC

17 GLOBAL DIETARY FIBERS MARKET, COMPANY LANDSCAPE

17.1 COMPANY SHARE ANALYSIS: GLOBAL

17.2 COMPANY SHARE ANALYSIS: NORTH AMERICA

17.3 COMPANY SHARE ANALYSIS: EUROPE

17.4 COMPANY SHARE ANALYSIS: ASIA-PACIFIC

17.5 MERGERS & ACQUISITIONS

17.6 NEW PRODUCT DEVELOPMENT & APPROVALS

17.7 EXPANSIONS & PARTNERSHIP

17.8 REGULATORY CHANGES

18 GLOBAL DIETARY FIBERS MARKET, BY GEOGRAPHY

OVERVIEW (ALL SEGMENTATION PROVIDED ABOVE IS REPRESNTED IN THIS CHAPTER BY COUNTRY)

18.1 NORTH AMERICA

18.1.1 U.S.

18.1.2 CANADA

18.1.3 MEXICO

18.2 EUROPE

18.2.1 GERMANY

18.2.2 U.K.

18.2.3 ITALY

18.2.4 FRANCE

18.2.5 SPAIN

18.2.6 SWITZERLAND

18.2.7 NETHERLANDS

18.2.8 BELGIUM

18.2.9 RUSSIA

18.2.10 TURKEY

18.2.11 REST OF EUROPE

18.3 ASIA-PACIFIC

18.3.1 JAPAN

18.3.2 CHINA

18.3.3 SOUTH KOREA

18.3.4 INDIA

18.3.5 AUSTRALIA

18.3.6 SINGAPORE

18.3.7 THAILAND

18.3.8 INDONESIA

18.3.9 MALAYSIA

18.3.10 PHILIPPINES

18.3.11 REST OF ASIA-PACIFIC

18.4 SOUTH AMERICA

18.4.1 BRAZIL

18.4.2 ARGENTINA

18.4.3 REST OF SOUTH AMERICA

18.5 MIDDLE EAST AND AFRICA

18.5.1 SOUTH AFRICA

18.5.2 UAE

18.5.3 SAUDI ARABIA

18.5.4 KUWAIT

18.5.5 REST OF MIDDLE EAST AND AFRICA

19 GLOBAL DIETARY FIBERS MARKET, SWOT & DBMR ANALYSIS

20 GLOBAL DIETARY FIBERS MARKET, COMPANY PROFILE

20.1 DUPONT

20.1.1 COMPANY OVERVIEW

20.1.2 REVENUE ANALYSIS

20.1.3 GEOGRAPHICAL PRESENCE

20.1.4 PRODUCT PORTFOLIO

20.1.5 RECENT DEVELOPMENTS

20.2 INTERFIBER

20.2.1 COMPANY OVERVIEW

20.2.2 REVENUE ANALYSIS

20.2.3 GEOGRAPHICAL PRESENCE

20.2.4 PRODUCT PORTFOLIO

20.2.5 RECENT DEVELOPMENTS

20.3 CREAFILL FIBERS CORPORATION

20.3.1 COMPANY OVERVIEW

20.3.2 REVENUE ANALYSIS

20.3.3 GEOGRAPHICAL PRESENCE

20.3.4 PRODUCT PORTFOLIO

20.3.5 RECENT DEVELOPMENTS

20.4 HL AGRO PRODUCTS PVT. LTD.

20.4.1 COMPANY OVERVIEW

20.4.2 REVENUE ANALYSIS

20.4.3 GEOGRAPHICAL PRESENCE

20.4.4 PRODUCT PORTFOLIO

20.4.5 RECENT DEVELOPMENTS

20.5 ROQUETTE FRÈRES

20.5.1 COMPANY OVERVIEW

20.5.2 REVENUE ANALYSIS

20.5.3 GEOGRAPHICAL PRESENCE

20.5.4 PRODUCT PORTFOLIO

20.5.5 RECENT DEVELOPMENTS

20.6 CARGILL, INCORPORATED

20.6.1 COMPANY OVERVIEW

20.6.2 REVENUE ANALYSIS

20.6.3 GEOGRAPHICAL PRESENCE

20.6.4 PRODUCT PORTFOLIO

20.6.5 RECENT DEVELOPMENTS

20.7 J. RETTENMAIER & SÖHNE GMBH + CO KG

20.7.1 COMPANY OVERVIEW

20.7.2 REVENUE ANALYSIS

20.7.3 GEOGRAPHICAL PRESENCE

20.7.4 PRODUCT PORTFOLIO

20.7.5 RECENT DEVELOPMENTS

20.8 INGREDION INCORPORATED

20.8.1 COMPANY OVERVIEW

20.8.2 REVENUE ANALYSIS

20.8.3 GEOGRAPHICAL PRESENCE

20.8.4 PRODUCT PORTFOLIO

20.8.5 RECENT DEVELOPMENTS

20.9 GRAIN PROCESSING CORPORATION

20.9.1 COMPANY OVERVIEW

20.9.2 REVENUE ANALYSIS

20.9.3 GEOGRAPHICAL PRESENCE

20.9.4 PRODUCT PORTFOLIO

20.9.5 RECENT DEVELOPMENTS

20.1 UNIPEKTIN INGREDIENTS AG

20.10.1 COMPANY OVERVIEW

20.10.2 REVENUE ANALYSIS

20.10.3 GEOGRAPHICAL PRESENCE

20.10.4 PRODUCT PORTFOLIO

20.10.5 RECENT DEVELOPMENTS

20.11 BRENNTAG

20.11.1 COMPANY OVERVIEW

20.11.2 REVENUE ANALYSIS

20.11.3 GEOGRAPHICAL PRESENCE

20.11.4 PRODUCT PORTFOLIO

20.11.5 RECENT DEVELOPMENTS

20.12 QINGDAO CPI (ENTERPRISE)INTERNATIONAL CO., LTD.

20.12.1 COMPANY OVERVIEW

20.12.2 REVENUE ANALYSIS

20.12.3 GEOGRAPHICAL PRESENCE

20.12.4 PRODUCT PORTFOLIO

20.12.5 RECENT DEVELOPMENTS

20.13 UNIQUE SOY PRODUCTS INTERNATIONAL, LLC

20.13.1 COMPANY OVERVIEW

20.13.2 REVENUE ANALYSIS

20.13.3 GEOGRAPHICAL PRESENCE

20.13.4 PRODUCT PORTFOLIO

20.13.5 RECENT DEVELOPMENTS

20.14 EMSLAND GROUP

20.14.1 COMPANY OVERVIEW

20.14.2 REVENUE ANALYSIS

20.14.3 GEOGRAPHICAL PRESENCE

20.14.4 PRODUCT PORTFOLIO

20.14.5 RECENT DEVELOPMENTS

20.15 AGT FOOD AND INGREDIENTS

20.15.1 COMPANY OVERVIEW

20.15.2 REVENUE ANALYSIS

20.15.3 GEOGRAPHICAL PRESENCE

20.15.4 PRODUCT PORTFOLIO

20.15.5 RECENT DEVELOPMENTS

20.16 AVEBE

20.16.1 COMPANY OVERVIEW

20.16.2 REVENUE ANALYSIS

20.16.3 GEOGRAPHICAL PRESENCE

20.16.4 PRODUCT PORTFOLIO

20.16.5 RECENT DEVELOPMENTS

20.17 JELU-WERK J. EHRLER GMBH & CO. KG

20.17.1 COMPANY OVERVIEW

20.17.2 REVENUE ANALYSIS

20.17.3 GEOGRAPHICAL PRESENCE

20.17.4 PRODUCT PORTFOLIO

20.17.5 RECENT DEVELOPMENTS

20.18 INTERFIBER

20.18.1 COMPANY OVERVIEW

20.18.2 REVENUE ANALYSIS

20.18.3 GEOGRAPHICAL PRESENCE

20.18.4 PRODUCT PORTFOLIO

20.18.5 RECENT DEVELOPMENTS

20.19 ROLLIT PRODIMPEX

20.19.1 COMPANY OVERVIEW

20.19.2 REVENUE ANALYSIS

20.19.3 GEOGRAPHICAL PRESENCE

20.19.4 PRODUCT PORTFOLIO

20.19.5 RECENT DEVELOPMENTS

20.2 PRORICH AGRO FOODS

20.20.1 COMPANY OVERVIEW

20.20.2 REVENUE ANALYSIS

20.20.3 GEOGRAPHICAL PRESENCE

20.20.4 PRODUCT PORTFOLIO

20.20.5 RECENT DEVELOPMENTS

20.21 CFF GMBH & CO. KG

20.21.1 COMPANY OVERVIEW

20.21.2 REVENUE ANALYSIS

20.21.3 GEOGRAPHICAL PRESENCE

20.21.4 PRODUCT PORTFOLIO

20.21.5 RECENT DEVELOPMENTS

20.22 THE SCOULAR COMPANY

20.22.1 COMPANY OVERVIEW

20.22.2 REVENUE ANALYSIS

20.22.3 GEOGRAPHICAL PRESENCE

20.22.4 PRODUCT PORTFOLIO

20.22.5 RECENT DEVELOPMENTS

*NOTE: THE COMPANIES PROFILED IS NOT EXHAUSTIVE LIST AND IS AS PER OUR PREVIOUS CLIENT REQUIREMENT. WE PROFILE MORE THAN 100 COMPANIES IN OUR STUDY AND HENCE THE LIST OF COMPANIES CAN BE MODIFIED OR REPLACED ON REQUEST

21 RELATED REPORTS

22 CONCLUSION

23 QUESTIONNAIRE

24 ABOUT DATA BRIDGE MARKET RESEARCH

Méthodologie de recherche

La collecte de données et l'analyse de l'année de base sont effectuées à l'aide de modules de collecte de données avec des échantillons de grande taille. L'étape consiste à obtenir des informations sur le marché ou des données connexes via diverses sources et stratégies. Elle comprend l'examen et la planification à l'avance de toutes les données acquises dans le passé. Elle englobe également l'examen des incohérences d'informations observées dans différentes sources d'informations. Les données de marché sont analysées et estimées à l'aide de modèles statistiques et cohérents de marché. De plus, l'analyse des parts de marché et l'analyse des tendances clés sont les principaux facteurs de succès du rapport de marché. Pour en savoir plus, veuillez demander un appel d'analyste ou déposer votre demande.

La méthodologie de recherche clé utilisée par l'équipe de recherche DBMR est la triangulation des données qui implique l'exploration de données, l'analyse de l'impact des variables de données sur le marché et la validation primaire (expert du secteur). Les modèles de données incluent la grille de positionnement des fournisseurs, l'analyse de la chronologie du marché, l'aperçu et le guide du marché, la grille de positionnement des entreprises, l'analyse des brevets, l'analyse des prix, l'analyse des parts de marché des entreprises, les normes de mesure, l'analyse globale par rapport à l'analyse régionale et des parts des fournisseurs. Pour en savoir plus sur la méthodologie de recherche, envoyez une demande pour parler à nos experts du secteur.

Personnalisation disponible

Data Bridge Market Research est un leader de la recherche formative avancée. Nous sommes fiers de fournir à nos clients existants et nouveaux des données et des analyses qui correspondent à leurs objectifs. Le rapport peut être personnalisé pour inclure une analyse des tendances des prix des marques cibles, une compréhension du marché pour d'autres pays (demandez la liste des pays), des données sur les résultats des essais cliniques, une revue de la littérature, une analyse du marché des produits remis à neuf et de la base de produits. L'analyse du marché des concurrents cibles peut être analysée à partir d'une analyse basée sur la technologie jusqu'à des stratégies de portefeuille de marché. Nous pouvons ajouter autant de concurrents que vous le souhaitez, dans le format et le style de données que vous recherchez. Notre équipe d'analystes peut également vous fournir des données sous forme de fichiers Excel bruts, de tableaux croisés dynamiques (Fact book) ou peut vous aider à créer des présentations à partir des ensembles de données disponibles dans le rapport.