North America Carpets And Rugs Market

Taille du marché en milliards USD

TCAC :

%

USD

17.16 Billion

USD

26.54 Billion

2024

2032

USD

17.16 Billion

USD

26.54 Billion

2024

2032

| 2025 –2032 | |

| USD 17.16 Billion | |

| USD 26.54 Billion | |

|

|

|

|

Marché des tapis et moquettes en Amérique du Nord, type (tapis et moquettes), produit (tufté, tissé, aiguilleté, tissé à plat, crocheté, noué, autres), matière première (fibre synthétique et fibre naturelle), application (résidentielle et commerciale), canal de distribution (hors ligne et en ligne) - Tendances et prévisions de l'industrie jusqu'en 2032.

Taille du marché nord-américain des tapis et moquettes

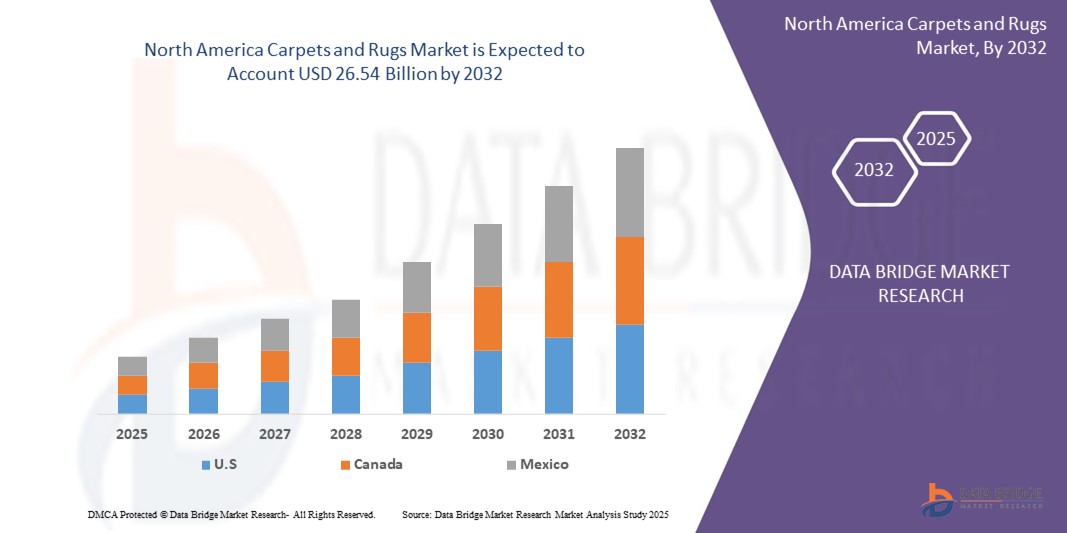

- La taille du marché nord-américain des tapis et moquettes était évaluée à 17,16 milliards USD en 2024 et devrait atteindre 26,54 milliards USD d'ici 2032 , à un TCAC de 5,6 % au cours de la période de prévision.

- La croissance du marché est principalement tirée par la demande croissante de décorations d'intérieur esthétiques et fonctionnelles, par l'augmentation des activités de construction résidentielle et commerciale et par les progrès des technologies de fabrication de tapis durables et résistants.

- La préférence croissante des consommateurs pour les matériaux respectueux de l'environnement, tels que les fibres naturelles, et l'essor des plateformes de vente au détail en ligne pour l'ameublement accélèrent encore l'expansion du marché.

Analyse du marché nord-américain des tapis et moquettes

- Les tapis et moquettes sont des éléments essentiels de la décoration intérieure, alliant esthétique, confort et fonctionnalité, tant dans les environnements résidentiels que commerciaux. Leur polyvalence, associée aux avancées en matière de design et de matériaux, les a intégrés aux espaces de vie et de travail modernes.

- La demande de tapis et de moquettes est alimentée par l'urbanisation croissante, l'augmentation des revenus disponibles et l'accent croissant mis sur les solutions d'intérieur durables et personnalisables.

- Les États-Unis dominent le marché nord-américain des tapis et moquettes, détenant la plus grande part de revenus de 33,9 % en 2024, grâce aux dépenses de consommation élevées consacrées à l'amélioration de l'habitat, à un marché immobilier robuste et à la présence de fabricants et de détaillants de premier plan.

- Le Canada devrait être la région connaissant la croissance la plus rapide sur le marché nord-américain des tapis et moquettes au cours de la période de prévision, en raison de la demande croissante de revêtements de sol confortables et esthétiques dans les environnements résidentiels.

- Le segment des moquettes détenait la plus grande part de revenus du marché, soit 60 % en 2024, grâce à la demande croissante de moquettes dans les espaces résidentiels et commerciaux, notamment pour leurs propriétés isolantes et leur attrait esthétique.

Portée du rapport et segmentation du marché américain des tapis et moquettes

|

Attributs |

Aperçu du marché des tapis et moquettes en Amérique du Nord |

|

Segments couverts |

|

|

Pays couverts |

Amérique du Nord

|

|

Acteurs clés du marché |

|

|

Opportunités de marché |

|

|

Ensembles d'informations de données à valeur ajoutée |

Outre les informations sur les scénarios de marché tels que la valeur marchande, le taux de croissance, la segmentation, la couverture géographique et les principaux acteurs, les rapports de marché organisés par Data Bridge Market Research comprennent également une analyse approfondie des experts, une analyse des prix, une analyse de la part de marque, une enquête auprès des consommateurs, une analyse démographique, une analyse de la chaîne d'approvisionnement, une analyse de la chaîne de valeur, un aperçu des matières premières/consommables, des critères de sélection des fournisseurs, une analyse PESTLE, une analyse Porter et un cadre réglementaire. |

Tendances du marché des tapis et moquettes en Amérique du Nord

« Intégration croissante des technologies intelligentes et des matériaux durables »

- Le marché nord-américain des tapis et moquettes connaît une tendance significative vers l’intégration de technologies intelligentes et de matériaux durables.

- La technologie intelligente, comme les tapis à commande vocale ou chauffants, permet des fonctionnalités innovantes telles que l'enroulement automatique et la régulation de la température, améliorant ainsi la commodité et le confort de l'utilisateur.

- Les matériaux durables, notamment les fibres recyclées et les fibres naturelles telles que la laine, le coton et le jute, gagnent du terrain en raison de la demande croissante des consommateurs pour des produits écologiques et biodégradables.

- Par exemple, des entreprises comme Interface et Bentley Mills lancent des dalles de moquette à faible empreinte carbone et des produits fabriqués à partir de PET recyclé et de fibres végétales pour atteindre leurs objectifs de durabilité.

- Ces avancées améliorent la fonctionnalité et l’attrait environnemental des tapis et moquettes, les rendant plus attrayants pour les consommateurs résidentiels et commerciaux.

- Des tapis intelligents et durables sont également conçus pour s'aligner sur les tendances modernes en matière de décoration intérieure, offrant des motifs personnalisables et une durabilité accrue pour les zones à fort trafic.

Dynamique du marché nord-américain des tapis et moquettes

Conducteur

« Demande croissante en matière de rénovation résidentielle et de décoration intérieure esthétique »

- L'intérêt croissant des consommateurs pour la rénovation domiciliaire et l'esthétique intérieure est un moteur majeur du marché nord-américain des tapis et moquettes.

- Les tapis et moquettes améliorent l'attrait visuel et le confort des espaces de vie, offrant une isolation, une réduction du bruit et des options de conception personnalisables pour les applications résidentielles et commerciales.

- Les incitations gouvernementales et l'augmentation des revenus disponibles, en particulier aux États-Unis, alimentent la demande de solutions de revêtement de sol élégantes et fonctionnelles.

- La prolifération des plateformes de commerce électronique et la croissance des secteurs de la construction et de l'immobilier permettent une expansion supplémentaire du marché, offrant un accès plus facile à une large gamme de produits de moquette et de tapis.

- Les fabricants proposent de plus en plus de solutions de moquette personnalisables et installées en usine pour répondre aux attentes des consommateurs en matière de designs uniques et de matériaux de haute qualité.

- Les États-Unis devraient dominer le marché en raison de leur forte concentration sur les tendances en matière de décoration intérieure et de leurs activités de construction robustes.

Retenue/Défi

« Coût élevé des matériaux durables et concurrence des revêtements de sol durs »

- Les coûts initiaux élevés associés à la production et à l'achat de tapis durables, en particulier ceux fabriqués à partir de fibres naturelles ou recyclées, peuvent constituer un obstacle important à l'adoption, en particulier sur les marchés sensibles aux coûts.

- L'intégration de technologies intelligentes dans les tapis, telles que des systèmes de chauffage ou d'automatisation intégrés, ajoute à la complexité et aux coûts de production et d'installation.

- De plus, la concurrence des autres revêtements de sol, tels que le parquet, le stratifié, le vinyle et le carrelage, représente un défi majeur. Ces matériaux sont souvent privilégiés pour leur durabilité, leur faible entretien et leur esthétique moderne.

- Les données des rapports de l'industrie indiquent que les options de revêtements de sol durs gagnent en popularité dans les espaces commerciaux à fort trafic et les conceptions résidentielles minimalistes, ce qui limite potentiellement la croissance du marché des tapis et moquettes.

- Les préoccupations des consommateurs concernant l’entretien, comme le nettoyage et le piégeage des allergènes dans les tapis, compliquent encore davantage l’adoption dans les régions où l’hygiène est très sensibilisée et la facilité d’entretien est facilitée.

- Le paysage réglementaire fragmenté concernant les normes environnementales et les exigences de recyclage en Amérique du Nord peut également compliquer les opérations des fabricants et décourager l'expansion du marché.

Portée du marché nord-américain des tapis et moquettes

Le marché est segmenté en fonction du type, du produit, de la matière première, de l’application et du canal de distribution.

- Par type

En Amérique du Nord, le marché des moquettes et tapis est segmenté en fonction du type de produit. En 2024, ce segment détenait la plus grande part de marché, avec 60 %, grâce à la demande croissante de moquettes dans les espaces résidentiels et commerciaux, notamment pour leurs propriétés isolantes et leur esthétique. Les moquettes sont plébiscitées pour leur capacité à améliorer le confort et à réduire les coûts énergétiques, notamment dans les régions au climat plus froid.

Le segment des tapis devrait connaître la croissance la plus rapide, soit 6,2 % entre 2025 et 2032, grâce à l'intérêt croissant des consommateurs pour les revêtements de sol personnalisables et amovibles, qui ajoutent une touche décorative à des espaces spécifiques. L'essor des projets de rénovation et l'influence des tendances déco sur les réseaux sociaux accélèrent encore leur adoption.

- Par produit

En termes de produits, le marché nord-américain des tapis et moquettes est segmenté en tapis tuftés, tissés, aiguilletés, tissés à plat, crochetés, noués, etc. Le segment des tapis tuftés dominait le marché avec une part de chiffre d'affaires de 62,3 % en 2024, grâce à son procédé de production économique et à la polyvalence de ses designs, qui le rendent adapté aux applications résidentielles et commerciales. Les tapis et moquettes tuftés sont hautement personnalisables, offrant une gamme de motifs, de couleurs et de textures répondant aux diverses préférences des consommateurs.

Le segment des tapis noués devrait connaître la croissance la plus rapide, soit 4,9 % entre 2025 et 2032, grâce à la demande croissante de décorations artisanales et artisanales. Les tapis noués, souvent fabriqués à partir de matériaux haut de gamme comme la laine et la soie, séduisent les consommateurs aisés en quête de revêtements de sol luxueux et de qualité.

- Par matière première

En fonction des matières premières, le marché nord-américain des tapis et moquettes est segmenté en fibres synthétiques et fibres naturelles. En 2024, le segment des fibres synthétiques détenait la plus grande part de marché, avec 65,8 %. Cette domination s'explique par leur durabilité, leur résistance aux taches et leur prix abordable, ce qui en fait des produits idéaux pour les zones à fort trafic, tant dans les environnements résidentiels que commerciaux.

Le segment des fibres naturelles, comprenant la laine, le coton, le jute et la soie, devrait connaître une croissance significative de 2025 à 2032. La préférence croissante des consommateurs pour les matériaux écologiques et durables, associée au confort supérieur et à l'attrait esthétique des fibres naturelles, stimule la croissance de ce segment, en particulier sur le marché du luxe.

- Par application

En fonction de l'application, le marché nord-américain des moquettes et tapis est segmenté en résidentiel et commercial. Le segment résidentiel représentait 72 % du chiffre d'affaires du marché en 2024, grâce à la hausse des dépenses de rénovation et à la popularité croissante des moquettes et tapis pour améliorer l'esthétique et le confort intérieurs. La moquette est particulièrement appréciée pour ses propriétés isolantes dans les environnements résidentiels.

Le segment commercial devrait connaître une croissance soutenue de 6,5 % entre 2025 et 2032, portée par la demande croissante de revêtements de sol durables, faciles d'entretien et esthétiques pour les bureaux, les hôtels et les commerces. Les progrès réalisés en matière de matériaux résistants aux taches et respectueux de l'environnement favorisent leur adoption dans les environnements commerciaux.

- Par canal de distribution

En fonction du canal de distribution, le marché nord-américain des tapis et moquettes est segmenté en deux segments : hors ligne et en ligne. Le segment hors ligne, qui comprend les magasins spécialisés, les grands magasins et les supermarchés/hypermarchés, détenait la plus grande part de chiffre d'affaires, soit 68,4 % en 2024. Cette tendance s'explique par la préférence des consommateurs pour l'évaluation physique de la texture, de la qualité et de la couleur des tapis et moquettes avant l'achat, notamment dans les commerces de proximité et lors des salons.

Le segment en ligne devrait connaître la croissance la plus rapide, soit 8,3 % entre 2025 et 2032, grâce à la commodité et à la variété offertes par les plateformes de commerce électronique telles qu'Amazon, Wayfair et les sites web des fabricants. L'essor du commerce numérique et le confort croissant des consommateurs dans l'achat en ligne de produits de décoration intérieure sont des moteurs de croissance clés.

Analyse régionale du marché nord-américain des tapis et moquettes

- Les États-Unis devraient dominer le marché nord-américain des tapis et moquettes, détenant la plus grande part de revenus de 33,9 % en 2024, grâce aux dépenses de consommation élevées consacrées à l'amélioration de l'habitat, à un marché immobilier robuste et à la présence de fabricants et de détaillants de premier plan.

- Les consommateurs privilégient les tapis et moquettes pour améliorer le confort intérieur, améliorer l'acoustique et ajouter un attrait esthétique, en particulier dans les régions aux conditions climatiques diverses nécessitant des revêtements de sol durables et polyvalents.

- La croissance est soutenue par les progrès des technologies de fabrication, telles que les options de fibres synthétiques et naturelles respectueuses de l'environnement, ainsi que par l'adoption croissante dans les applications résidentielles et commerciales via les canaux de distribution hors ligne et en ligne.

Aperçu du marché américain des tapis et moquettes

Les États-Unis devraient dominer le marché nord-américain des moquettes et tapis, avec une part de marché record de 62,67 % en 2024. Cette croissance est portée par une forte demande dans les secteurs résidentiel et commercial et par la sensibilisation croissante des consommateurs aux revêtements de sol durables et élégants. La tendance à la rénovation et à la personnalisation des intérieurs stimule encore davantage l'expansion du marché. La disponibilité d'une gamme diversifiée de produits, notamment des moquettes et tapis touffetés, tissés, aiguilletés, tissés à plat, crochetés et noués, complète les ventes en ligne et hors ligne, créant ainsi un écosystème de marché robuste.

Aperçu du marché canadien des tapis et moquettes

Le marché canadien des tapis et moquettes devrait connaître une croissance importante, stimulée par la demande croissante de revêtements de sol confortables et esthétiques en milieu résidentiel. Les consommateurs recherchent des produits offrant isolation thermique et durabilité, et privilégient les matériaux durables comme les fibres naturelles. Cette croissance est particulièrement marquée en milieu urbain, soutenue par l'essor de la construction et la popularité des canaux de distribution en ligne pour des achats pratiques.

Part de marché des tapis et moquettes en Amérique du Nord

L’industrie nord-américaine des tapis et moquettes est principalement dirigée par des entreprises bien établies, notamment :

- MOHAWK INDUSTRIES, INC. (États-Unis)

- Shaw Industries Group, Inc. (États-Unis)

- Mannington Mills, Inc. (États-Unis)

- Interface, Inc. (États-Unis)

- The Dixie Group, Inc. (États-Unis)

- Tarkett (France)

- TISSEURS ORIENTAUX (Égypte)

- Belysse (Belgique)

- Revêtements de sol internationaux (États-Unis)

- Bentley Mills (États-Unis)

- Planchers d'ingénierie (États-Unis)

- Interface de revêtement de sol InJ&J (États-Unis)

- Stark Carpet (États-Unis)

- Milliken & Company (États-Unis)

- Tapis Masland (États-Unis)

Quels sont les développements récents sur le marché des tapis et moquettes en Amérique du Nord ?

- En mars 2025, Interface a alloué 45 millions de dollars américains à l'expansion de la production de dalles de moquette modulaires dans son usine de Géorgie. Cet investissement vise à accroître la capacité de production et à intégrer des équipements de pointe adaptés au nylon 100 % recyclé. Cette initiative s'inscrit dans les objectifs de développement durable d'Interface et renforce son engagement en faveur de solutions de revêtements de sol écologiques. En augmentant sa production, l'entreprise vise à répondre à la demande croissante du marché tout en promouvant l'économie circulaire. Cette expansion devrait renforcer la position d'Interface dans le secteur des revêtements de sol commerciaux.

- En janvier 2025, Oriental Weavers présentera ses dernières nouveautés en matière de tapis et moquettes au salon Heimtextil de Francfort, en Allemagne. L'entreprise mettra en avant ses collections écologiques, ses produits en fibres naturelles et ses tapis pliables et lavables primés, conçus pour un nettoyage facile en machine. La gamme 2025 d'Oriental Weavers s'inspire de la riche histoire de l'Égypte, mêlant motifs classiques et designs contemporains. L'exposition se tiendra du 14 au 17 janvier. Oriental Weavers présentera ses innovations au stand B80 du hall 5.1, au sein de la section Tapis et Moquettes en pleine expansion.

- En février 2024, Shaw Floors a lancé six nouveaux modèles de moquettes Pet Perfect+, spécialement conçues pour les foyers accueillant des animaux. Ces moquettes sont dotées de la technologie anti-éclaboussures LifeGuard, garantissant une durabilité accrue, une résistance aux taches et un entretien facile. Cette innovation vise à offrir aux propriétaires des solutions de revêtement de sol résistantes aux dégâts causés par les animaux, offrant confort, style et protection durable. La collection propose une variété de textures et de motifs, répondant à différentes préférences esthétiques tout en garantissant des performances élevées. Shaw Floors continue de privilégier les innovations respectueuses des animaux, renforçant ainsi son engagement envers la qualité et le développement durable.

- En mars 2023, Mohawk Industries, Inc. a lancé sa collection de moquettes PetProof, dotée d'une technologie améliorée de résistance aux taches et aux odeurs. Cette innovation a été conçue pour répondre à la demande croissante de revêtements de sol adaptés aux animaux, garantissant durabilité, facilité d'entretien et protection durable contre les accidents. La collection intègre la technologie exclusive EasyClean™ de Mohawk, qui offre une résistance supérieure aux taches et à la saleté, facilitant ainsi le nettoyage.

- En novembre 2022, Tarkett SA a lancé la collection de dalles de moquette Desso Origin, composée de fils 100 % recyclés et affichant la plus faible empreinte carbone circulaire d'Europe. La collection comprend les modèles Recharge et Retrace, tous deux contenant jusqu'à 61,1 % de matières recyclées. Tarkett privilégie le recyclage en boucle fermée, garantissant que ces dalles peuvent être démontées et réutilisées pour créer de nouveaux produits. Ce lancement s'inscrit dans l'engagement de Tarkett en faveur du développement durable, avec une production entièrement verte.

- En mars 2025, Interface a alloué 45 millions de dollars américains à l'expansion de la production de dalles de moquette modulaires dans son usine de Géorgie. Cet investissement vise à accroître la capacité de production et à intégrer des équipements de pointe adaptés au nylon 100 % recyclé. Cette initiative s'inscrit dans les objectifs de développement durable d'Interface et renforce son engagement en faveur de solutions de revêtements de sol écologiques. En augmentant sa production, l'entreprise vise à répondre à la demande croissante du marché tout en promouvant l'économie circulaire. Cette expansion devrait renforcer la position d'Interface dans le secteur des revêtements de sol commerciaux.

SKU-

Accédez en ligne au rapport sur le premier cloud mondial de veille économique

- Tableau de bord d'analyse de données interactif

- Tableau de bord d'analyse d'entreprise pour les opportunités à fort potentiel de croissance

- Accès d'analyste de recherche pour la personnalisation et les requêtes

- Analyse de la concurrence avec tableau de bord interactif

- Dernières actualités, mises à jour et analyse des tendances

- Exploitez la puissance de l'analyse comparative pour un suivi complet de la concurrence

Table des matières

1 INTRODUCTION

1.1 OBJECTIVES OF THE STUDY

1.2 MARKET DEFINITION

1.3 OVERVIEW OF THE NORTH AMERICA CARPETS AND RUGS MARKET

1.4 CURRENCY AND PRICING

1.5 LIMITATIONS

1.6 MARKETS COVERED

2 MARKET SEGMENTATION

2.1 MARKETS COVERED

2.2 YEARS CONSIDERED FOR THE STUDY

2.3 GEOGRAPHIC SCOPE

2.4 DBMR TRIPOD DATA VALIDATION MODEL

2.5 PRIMARY INTERVIEWS WITH KEY OPINION LEADERS

2.6 DBMR MARKET POSITION GRID

2.7 MULTIVARIATE MODELLING

2.8 TYPE TIMELINE CURVE

2.9 APPLICATION COVERAGE GRID

2.1 SECONDARY SOURCES

2.11 ASSUMPTIONS

3 EXECUTIVE SUMMARY

4 PREMIUM INSIGHTS

5 MARKET OVERVIEW

5.1 DRIVERS

5.1.1 GROWING FOCUS ON INTERIOR DESIGN AND AESTHETICS IN COMMERCIAL SPACES

5.1.2 RECYCLABILITY AND REUSABILITY OF CARPET

5.1.3 EASY AND SPEEDY INSTALLATION

5.1.4 INCREASING PREFERENCE OVER OTHER FLOORING MATERIAL IN DEVELOPING COUNTRIES

5.2 RESTRAINTS

5.2.1 INCREASING RAW MATERIAL PRICE

5.2.2 HIGH MAINTENANCE COST

5.3 OPPORTUNITIES

5.3.1 RISE IN ECO-FRIENDLY CARPETS & RUGS

5.3.2 INCREASE IN E-COMMERCE AND ONLINE SALES

5.3.3 STRATEGIC INITIATIVES BY THE MARKET PLAYERS

5.4 CHALLENGE

5.4.1 HIGHLY SUSCEPTIBLE TO ALLERGENS

5.4.2 STRINGENT REGULATIONS REGARDING LEED CERTIFICATION

6 NORTH AMERICA CARPETS AND RUGS MARKET, BY TYPE

6.1 OVERVIEW

6.2 CARPET

6.2.1 CUT PILE CARPET

6.2.2 LOOP PILE CARPET

6.2.3 CUT LOOP CARPET

6.2.4 SHAG CARPET

6.2.5 OTHERS

6.3 RUGS

6.3.1 DISTRESSED RUGS

6.3.2 COASTAL RUGS

6.3.3 CHEVRON RUGS

6.3.4 BORDER RUGS

6.3.5 FLORAL RUGS

6.3.6 IKAT RUGS

6.3.7 ANIMAL PRINT RUGS

6.3.8 OTHERS

7 NORTH AMERICA CARPETS AND RUGS MARKET, BY PRODUCT

7.1 OVERVIEW

7.2 TUFTED

7.3 WOVEN

7.4 NEEDLE-PUNCHED

7.5 FLAT-WEAVE

7.6 HOOKED

7.7 KNOTTED

7.8 OTHERS

8 NORTH AMERICA CARPETS AND RUGS MARKET, BY RAW MATERIAL

8.1 OVERVIEW

8.2 SYNTHETIC FIBER

8.2.1 NYLON

8.2.2 POLYESTER

8.2.3 POLYPROPYLENE

8.2.4 OTHERS

8.3 NATURAL FIBER

8.3.1 WOOL

8.3.2 COTTON

8.3.3 SISAL

8.3.4 SEAGRASS

8.3.5 JUTE

8.3.6 COIR

8.3.7 OTHERS

9 NORTH AMERICA CARPETS AND RUGS MARKET, BY APPLICATION

9.1 OVERVIEW

9.2 RESIDENTIAL

9.2.1 SINGLE-FAMILY HOMES

9.2.2 CONDOMINIUMS

9.2.3 TOWNHOUSE

9.2.4 MULTI-FAMILY HOME

9.2.5 OTHERS

9.3 COMMERCIAL

9.3.1 COMMERCIAL BUILDINGS

9.3.2 PUBLIC BUILDINGS

9.3.3 RETAIL

9.3.4 LEISURE & HOSPITALITY

9.3.5 HEALTHCARE

9.3.6 EDUCATION

9.3.7 OTHERS

10 NORTH AMERICA CARPETS AND RUGS MARKET, BY DISTRIBUTION CHANNEL

10.1 OVERVIEW

10.2 OFFLINE

10.2.1 SPECIALTY STORES

10.2.2 SUPERMARKET/HYPERMARKETS

10.2.3 HOME CENTERS

10.2.4 OTHERS

10.3 ONLINE

11 NORTH AMERICA CARPETS AND RUGS MARKET, BY COUNTRY

11.1 NORTH AMERICA

11.1.1 U.S.

11.1.2 CANADA

11.1.3 MEXICO

12 NORTH AMERICA CARPETS AND RUGS MARKET: COMPANY LANDSCAPE

12.1 COMPANY SHARE ANALYSIS: NORTH AMERICA

13 SWOT ANALYSIS

14 COMPANY PROFILE

14.1 MOHAWK INDUSTRIES, INC.

14.1.1 COMPANY SNAPSHOT

14.1.2 REVENUE ANALYSIS

14.1.3 PRODUCT PORTFOLIO

14.1.4 RECENT DEVELOPMENTS

14.2 SHAW INDUSTRIES GROUP, INC.

14.2.1 COMPANY SNAPSHOT

14.2.2 PRODUCT PORTFOLIO

14.2.3 RECENT DEVELOPMENTS

14.3 MANNINGTON MILLS, INC.

14.3.1 COMPANY SNAPSHOT

14.3.2 PRODUCT PORTFOLIO

14.3.3 RECENT DEVELOPMENTS

14.4 INTERFACE, INC.

14.4.1 COMPANY SNAPSHOT

14.4.2 REVENUE ANALYSIS

14.4.3 PRODUCT PORTFOLIO

14.4.4 RECENT DEVELOPMENTS

14.5 THE DIXIE GROUP, INC.

14.5.1 COMPANY SNAPSHOT

14.5.2 REVENUE ANALYSIS

14.5.3 PRODUCT PORTFOLIO

14.5.4 RECENT DEVELOPMENTS

14.6 AMER RUGS

14.6.1 COMPANY SNAPSHOT

14.6.2 PRODUCT PORTFOLIO

14.6.3 RECENT DEVELOPMENTS

14.7 AXMINSTER CARPETS

14.7.1 COMPANY SNAPSHOT

14.7.2 PRODUCT PORTFOLIO

14.7.3 RECENT DEVELOPMENT

14.8 BEAULIEU INTERNATIONAL GROUP

14.8.1 COMPANY SNAPSHOT

14.8.2 PRODUCT PORTFOLIO

14.8.3 RECENT DEVELOPMENTS

14.9 BELYSSE

14.9.1 COMPANY SNAPSHOT

14.9.2 REVENUE ANALYSIS

14.9.3 PRODUCT PORTFOLIO

14.9.4 RECENT DEVELOPMENTS

14.1 BRINTONS CARPETS LIMITED

14.10.1 COMPANY SNAPSHOT

14.10.2 PRODUCT PORTFOLIO

14.10.3 RECENT DEVELOPMENT

14.11 FLOOR COVERINGS INTERNATIONAL

14.11.1 COMPANY SNAPSHOT

14.11.2 PRODUCT PORTFOLIO

14.11.3 RECENT DEVELOPMENTS

14.12 HAIMA GROUP

14.12.1 COMPANY SNAPSHOT

14.12.2 PRODUCT PORTFOLIO

14.12.3 RECENT DEVELOPMENT

14.13 HOUSE OF TAI PING

14.13.1 COMPANY SNAPSHOT

14.13.2 REVENUE ANALYSIS

14.13.3 PRODUCT PORTFOLIO

14.13.4 RECENT DEVELOPMENT

14.14 INTER IKEA SYSTEMS B.V.

14.14.1 COMPANY SNAPSHOT

14.14.2 REVENUE ANALYSIS

14.14.3 PRODUCT PORTFOLIO

14.14.4 RECENT DEVELOPMENTS

14.15 MILLIKEN

14.15.1 COMPANY SNAPSHOT

14.15.2 PRODUCT PORTFOLIO

14.15.3 RECENT DEVELOPMENT

14.16 ORIENTAL WEAVERS

14.16.1 COMPANY SNAPSHOT

14.16.2 REVENUE ANALYSIS

14.16.3 PRODUCT PORTFOLIO

14.16.4 RECENT DEVELOPMENTS

14.17 STEVENS OMNI

14.17.1 COMPANY SNAPSHOT

14.17.2 PRODUCT PORTFOLIO

14.17.3 RECENT DEVELOPMENT

14.18 TARKETT

14.18.1 COMPANY SNAPSHOT

14.18.2 REVENUE ANALYSIS

14.18.3 PRODUCT PORTFOLIO

14.18.4 RECENT DEVELOPMENTS

14.19 VICTORIA PLC

14.19.1 COMPANY SNAPSHOT

14.19.2 REVENUE ANALYSIS

14.19.3 PRODUCT PORTFOLIO

14.19.4 RECENT DEVELOPMENT

15 QUESTIONNAIRE

16 RELATED REPORTS

Liste des tableaux

TABLE 1 RECYCLED CONTENT FOR CARPET

TABLE 2 NORTH AMERICA CARPETS AND RUGS MARKET, BY TYPE, 2022-2031 (USD MILLION)

TABLE 3 NORTH AMERICA CARPETS AND RUGS MARKET, BY TYPE, 2022-2031 (MILLION SQ FT)

TABLE 4 NORTH AMERICA CARPET IN CARPETS AND RUGS MARKET, BY CARPET TYPE, 2022-2031 (USD MILLION)

TABLE 5 NORTH AMERICA RUGS IN CARPETS AND RUGS MARKET, BY RUGS TYPE, 2022-2031 (USD MILLION)

TABLE 6 NORTH AMERICA CARPETS AND RUGS MARKET, BY PRODUCT, 2022-2031 (USD MILLION)

TABLE 7 NORTH AMERICA CARPETS AND RUGS MARKET, BY PRODUCT, 2022-2031 (MILLION SQ FT)

TABLE 8 NORTH AMERICA CARPETS AND RUGS MARKET, BY RAW MATERIAL, 2022-2031 (USD MILLION)

TABLE 9 NORTH AMERICA CARPETS AND RUGS MARKET, BY RAW MATERIAL, 2022-2031 (MILLION SQ FT)

TABLE 10 NORTH AMERICA SYNTHETIC FIBER IN CARPETS AND RUGS MARKET, BY TYPE, 2022-2031 (USD MILLION)

TABLE 11 NORTH AMERICA NATURAL FIBER IN CARPETS AND RUGS MARKET, BY TYPE, 2022-2031 (USD MILLION)

TABLE 12 NORTH AMERICA CARPETS AND RUGS MARKET, BY APPLICATION, 2022-2031 (USD MILLION)

TABLE 13 NORTH AMERICA RESIDENTIAL FIBER IN CARPETS AND RUGS MARKET, BY CATEGORY, 2022-2031 (USD MILLION)

TABLE 14 NORTH AMERICA COMMERCIAL IN CARPETS AND RUGS MARKET, BY CATEGORY, 2022-2031 (USD MILLION)

TABLE 15 NORTH AMERICA CARPETS AND RUGS MARKET, BY DISTRIBUTION CHANNEL, 2022-2031 (USD MILLION)

TABLE 16 NORTH AMERICA OFFLINE IN CARPETS AND RUGS MARKET, BY TYPE, 2022-2031 (USD MILLION)

TABLE 17 NORTH AMERICA CARPETS AND RUGS MARKET, BY COUNTRY, 2022-2031 (USD MILLION)

TABLE 18 NORTH AMERICA CARPETS AND RUGS MARKET, BY COUNTRY, 2022-2031 (MILLION SQ FT)

TABLE 19 U.S. CARPETS AND RUGS MARKET, BY TYPE, 2022-2031 (USD MILLION)

TABLE 20 U.S. CARPETS AND RUGS MARKET, BY TYPE, 2022-2031 (MILLION SQ FT)

TABLE 21 U.S. CARPETS AND RUGS MARKET, BY TYPE, 2022-2031 (ASP)

TABLE 22 U.S. CARPET IN CARPETS AND RUGS MARKET, BY CARPET TYPE, 2022-2031 (USD MILLION)

TABLE 23 U.S. RUGS IN CARPETS AND RUGS MARKET, BY RUGS TYPE, 2022-2031 (USD MILLION)

TABLE 24 U.S. CARPETS AND RUGS MARKET, BY PRODUCT, 2022-2031 (USD MILLION)

TABLE 25 U.S. CARPETS AND RUGS MARKET, BY PRODUCT, 2022-2031 (MILLION SQ FT)

TABLE 26 U.S. CARPETS AND RUGS MARKET, BY PRODUCT, 2022-2031 (ASP)

TABLE 27 U.S. CARPETS AND RUGS MARKET, BY RAW MATERIAL, 2022-2031 (USD MILLION)

TABLE 28 U.S. CARPETS AND RUGS MARKET, BY RAW MATERIAL, 2022-2031 (MILLION SQ FT)

TABLE 29 U.S. CARPETS AND RUGS MARKET, BY RAW MATERIAL, 2022-2031 (ASP)

TABLE 30 U.S. SYNTHETIC FIBER IN CARPETS AND RUGS MARKET, BY TYPE, 2022-2031 (USD MILLION)

TABLE 31 U.S. NATURAL FIBER IN CARPETS AND RUGS MARKET, BY TYPE, 2022-2031 (USD MILLION)

TABLE 32 U.S. CARPETS AND RUGS MARKET, BY APPLICATION, 2022-2031 (USD MILLION)

TABLE 33 U.S. RESIDENTIAL FIBER IN CARPETS AND RUGS MARKET, BY CATEGORY, 2022-2031 (USD MILLION)

TABLE 34 U.S. COMMERCIAL IN CARPETS AND RUGS MARKET, BY CATEGORY, 2022-2031 (USD MILLION)

TABLE 35 U.S. CARPETS AND RUGS MARKET, BY DISTRIBUTION CHANNEL, 2022-2031 (USD MILLION)

TABLE 36 U.S. OFFLINE IN CARPETS AND RUGS MARKET, BY TYPE, 2022-2031 (USD MILLION)

TABLE 37 CANADA CARPETS AND RUGS MARKET, BY TYPE, 2022-2031 (USD MILLION)

TABLE 38 CANADA CARPETS AND RUGS MARKET, BY TYPE, 2022-2031 (MILLION SQ FT)

TABLE 39 CANADA CARPETS AND RUGS MARKET, BY TYPE, 2022-2031 (ASP)

TABLE 40 CANADA CARPET IN CARPETS AND RUGS MARKET, BY CARPET TYPE, 2022-2031 (USD MILLION)

TABLE 41 CANADA RUGS IN CARPETS AND RUGS MARKET, BY RUGS TYPE, 2022-2031 (USD MILLION)

TABLE 42 CANADA CARPETS AND RUGS MARKET, BY PRODUCT, 2022-2031 (USD MILLION)

TABLE 43 CANADA CARPETS AND RUGS MARKET, BY PRODUCT, 2022-2031 (MILLION SQ FT)

TABLE 44 CANADA CARPETS AND RUGS MARKET, BY PRODUCT, 2022-2031 (ASP)

TABLE 45 CANADA CARPETS AND RUGS MARKET, BY RAW MATERIAL, 2022-2031 (USD MILLION)

TABLE 46 CANADA CARPETS AND RUGS MARKET, BY RAW MATERIAL, 2022-2031 (MILLION SQ FT)

TABLE 47 CANADA CARPETS AND RUGS MARKET, BY RAW MATERIAL, 2022-2031 (ASP)

TABLE 48 CANADA SYNTHETIC FIBER IN CARPETS AND RUGS MARKET, BY TYPE, 2022-2031 (USD MILLION)

TABLE 49 CANADA NATURAL FIBER IN CARPETS AND RUGS MARKET, BY TYPE, 2022-2031 (USD MILLION)

TABLE 50 CANADA CARPETS AND RUGS MARKET, BY APPLICATION, 2022-2031 (USD MILLION)

TABLE 51 CANADA RESIDENTIAL FIBER IN CARPETS AND RUGS MARKET, BY CATEGORY, 2022-2031 (USD MILLION)

TABLE 52 CANADA COMMERCIAL IN CARPETS AND RUGS MARKET, BY CATEGORY, 2022-2031 (USD MILLION)

TABLE 53 CANADA CARPETS AND RUGS MARKET, BY DISTRIBUTION CHANNEL, 2022-2031 (USD MILLION)

TABLE 54 CANADA OFFLINE IN CARPETS AND RUGS MARKET, BY TYPE, 2022-2031 (USD MILLION)

TABLE 55 MEXICO CARPETS AND RUGS MARKET, BY TYPE, 2022-2031 (USD MILLION)

TABLE 56 MEXICO CARPETS AND RUGS MARKET, BY TYPE, 2022-2031 (MILLION SQ FT)

TABLE 57 MEXICO CARPETS AND RUGS MARKET, BY TYPE, 2022-2031 (ASP)

TABLE 58 MEXICO CARPET IN CARPETS AND RUGS MARKET, BY CARPET TYPE, 2022-2031 (USD MILLION)

TABLE 59 MEXICO RUGS IN CARPETS AND RUGS MARKET, BY RUGS TYPE, 2022-2031 (USD MILLION)

TABLE 60 MEXICO CARPETS AND RUGS MARKET, BY PRODUCT, 2022-2031 (USD MILLION)

TABLE 61 MEXICO CARPETS AND RUGS MARKET, BY PRODUCT, 2022-2031 (MILLION SQ FT)

TABLE 62 MEXICO CARPETS AND RUGS MARKET, BY PRODUCT, 2022-2031 (ASP)

TABLE 63 MEXICO CARPETS AND RUGS MARKET, BY RAW MATERIAL, 2022-2031 (USD MILLION)

TABLE 64 MEXICO CARPETS AND RUGS MARKET, BY RAW MATERIAL, 2022-2031 (MILLION SQ FT)

TABLE 65 MEXICO CARPETS AND RUGS MARKET, BY RAW MATERIAL, 2022-2031 (ASP)

TABLE 66 MEXICO SYNTHETIC FIBER IN CARPETS AND RUGS MARKET, BY TYPE, 2022-2031 (USD MILLION)

TABLE 67 MEXICO NATURAL FIBER IN CARPETS AND RUGS MARKET, BY TYPE, 2022-2031 (USD MILLION)

TABLE 68 MEXICO CARPETS AND RUGS MARKET, BY APPLICATION, 2022-2031 (USD MILLION)

TABLE 69 MEXICO RESIDENTIAL FIBER IN CARPETS AND RUGS MARKET, BY CATEGORY, 2022-2031 (USD MILLION)

TABLE 70 MEXICO COMMERCIAL IN CARPETS AND RUGS MARKET, BY CATEGORY, 2022-2031 (USD MILLION)

TABLE 71 MEXICO CARPETS AND RUGS MARKET, BY DISTRIBUTION CHANNEL, 2022-2031 (USD MILLION)

TABLE 72 MEXICO OFFLINE IN CARPETS AND RUGS MARKET, BY TYPE, 2022-2031 (USD MILLION)

Liste des figures

FIGURE 1 NORTH AMERICA CARPETS AND RUGS MARKET: SEGMENTATION

FIGURE 2 NORTH AMERICA CARPETS AND RUGS MARKET: DATA TRIANGULATION

FIGURE 3 NORTH AMERICA CARPETS AND RUGS MARKET: DROC ANALYSIS

FIGURE 4 NORTH AMERICA CARPETS AND RUGS MARKET: GLOBAL VS REGIONAL MARKET ANALYSIS

FIGURE 5 NORTH AMERICA CARPETS AND RUGS MARKET: COMPANY RESEARCH ANALYSIS

FIGURE 6 NORTH AMERICA CARPETS AND RUGS MARKET: INTERVIEW DEMOGRAPHICS

FIGURE 7 NORTH AMERICA CARPETS AND RUGS MARKET: DBMR MARKET POSITION GRID

FIGURE 8 NORTH AMERICA CARPETS AND RUGS MARKET: MULTIVARIATE MODELLING

FIGURE 9 NORTH AMERICA CARPETS AND RUGS MARKET: TYPE TIMELINE CURVE

FIGURE 10 NORTH AMERICA CARPETS AND RUGS MARKET: APPLICATION COVERAGE GRID

FIGURE 11 NORTH AMERICA CARPETS AND RUGS MARKET: SEGMENTATION

FIGURE 12 INCREASING DEMAND FOR INTERIOR IN COMMERCIAL SPACE IS EXPECTED TO DRIVE THE GROWTH OF THE NORTH AMERICA CARPETS AND RUGS MARKET IN THE FORECAST PERIOD

FIGURE 13 CARPET IS EXPECTED TO ACCOUNT FOR THE LARGEST SHARE OF THE NORTH AMERICA CARPETS AND RUGS MARKET FROM 2024 AND 2031

FIGURE 14 DRIVERS, RESTRAINTS, OPPORTUNITIES AND CHALLENGES OF NORTH AMERICA CARPETS AND RUGS MARKET

FIGURE 15 NORTH AMERICA CARPETS AND RUGS MARKET: TYPE, 2023

FIGURE 16 NORTH AMERICA CARPETS AND RUGS MARKET: PRODUCT, 2023

FIGURE 17 NORTH AMERICA CARPETS AND RUGS MARKET: RAW MATERIAL, 2023

FIGURE 18 NORTH AMERICA CARPETS AND RUGS MARKET: APPLICATION, 2023

FIGURE 19 NORTH AMERICA CARPETS AND RUGS MARKET: DISTRIBUTION CHANNEL, 2023

FIGURE 20 NORTH CARPETS AND RUGS MARKET: SNAPSHOT (2023)

FIGURE 21 NORTH AMERICA CARPETS AND RUGS MARKET: COMPANY SHARE 2023 (%)

Méthodologie de recherche

La collecte de données et l'analyse de l'année de base sont effectuées à l'aide de modules de collecte de données avec des échantillons de grande taille. L'étape consiste à obtenir des informations sur le marché ou des données connexes via diverses sources et stratégies. Elle comprend l'examen et la planification à l'avance de toutes les données acquises dans le passé. Elle englobe également l'examen des incohérences d'informations observées dans différentes sources d'informations. Les données de marché sont analysées et estimées à l'aide de modèles statistiques et cohérents de marché. De plus, l'analyse des parts de marché et l'analyse des tendances clés sont les principaux facteurs de succès du rapport de marché. Pour en savoir plus, veuillez demander un appel d'analyste ou déposer votre demande.

La méthodologie de recherche clé utilisée par l'équipe de recherche DBMR est la triangulation des données qui implique l'exploration de données, l'analyse de l'impact des variables de données sur le marché et la validation primaire (expert du secteur). Les modèles de données incluent la grille de positionnement des fournisseurs, l'analyse de la chronologie du marché, l'aperçu et le guide du marché, la grille de positionnement des entreprises, l'analyse des brevets, l'analyse des prix, l'analyse des parts de marché des entreprises, les normes de mesure, l'analyse globale par rapport à l'analyse régionale et des parts des fournisseurs. Pour en savoir plus sur la méthodologie de recherche, envoyez une demande pour parler à nos experts du secteur.

Personnalisation disponible

Data Bridge Market Research est un leader de la recherche formative avancée. Nous sommes fiers de fournir à nos clients existants et nouveaux des données et des analyses qui correspondent à leurs objectifs. Le rapport peut être personnalisé pour inclure une analyse des tendances des prix des marques cibles, une compréhension du marché pour d'autres pays (demandez la liste des pays), des données sur les résultats des essais cliniques, une revue de la littérature, une analyse du marché des produits remis à neuf et de la base de produits. L'analyse du marché des concurrents cibles peut être analysée à partir d'une analyse basée sur la technologie jusqu'à des stratégies de portefeuille de marché. Nous pouvons ajouter autant de concurrents que vous le souhaitez, dans le format et le style de données que vous recherchez. Notre équipe d'analystes peut également vous fournir des données sous forme de fichiers Excel bruts, de tableaux croisés dynamiques (Fact book) ou peut vous aider à créer des présentations à partir des ensembles de données disponibles dans le rapport.