North America Cereals Market

Taille du marché en milliards USD

TCAC :

%

USD

38.96 Billion

USD

75.76 Billion

2024

2032

USD

38.96 Billion

USD

75.76 Billion

2024

2032

| 2025 –2032 | |

| USD 38.96 Billion | |

| USD 75.76 Billion | |

|

|

|

|

Segmentation du marché des céréales en Amérique du Nord, par type de produit (blé, riz, maïs, orge, avoine, seigle, sorgho, millet, quinoa, sarrasin, triticale, fonio, teff, amarante, kamut et autres), forme du produit (grains entiers, farine, flocons, grains roulés, grains soufflés, semoule moulue, grains concassés, amidon, son, germe et autres), niveau de transformation (enrichi, décortiqué, poli, précuit, mélangé, instantané, germé, grillé, extrudé, partiellement cuit, micronisé, cru, entièrement cuit, cuit à la vapeur, assaisonné, sucré, enrobé et autres), format de consommation (à la cuillère avec du lait/yaourt, barres à emporter, porridge, en-cas sec, en-cas, prêt à cuire, prêt à réchauffer, à incorporer Ingrédient, infusé pour boissons et autres), catégorie de produit (ingrédients de boulangerie (mélanges de farine/céréales), céréales pour petit-déjeuner, matières premières/aliments pour animaux, collations céréalières, mélanges de céréales instantanés, céréales pour nourrissons, kits repas à base de céréales, intrants de brassage/distillation et autres), nature (conventionnel et biologique), catégorie (certifié OGM et sans OGM), avantages fonctionnels (enrichi en vitamines, riche en fibres, faible/sans sucre, riche en protéines, sans gluten, bon pour le cœur, enrichi en probiotiques/prébiotiques, hypocholestérolémiant, faible indice glycémique, enrichi en oméga-3, faible en matières grasses, sans allergènes, riche en fer, faible/sans sel, adapté au régime paléo, adapté au régime cétogène, certifié végétalien et autres), durée de conservation (long terme (stable à température ambiante), moyen terme et court terme (périssable)), emballage (Boîte, sachet, sac, sachet/stick, sac (en vrac), pot, carton Tetra Pack/aseptique, boîte, fût, emballage écologique et autres), taille de l'emballage (petits emballages (51 g à 250 g), emballages moyens (251 g à 500 g), grands emballages (501 g à 1 kg), portions individuelles (moins de 50 g), très grands emballages (1,1 kg à 2,5 kg) et emballages en vrac (plus de 2,5 kg)), gamme de prix (économique (jusqu'à 2,49 USD), milieu de gamme (2,50 à 6,99 USD) et premium (7,00 USD et plus)), canal de distribution (B2B et B2C) – Tendances et prévisions du secteur jusqu'en 2032

Taille du marché des céréales

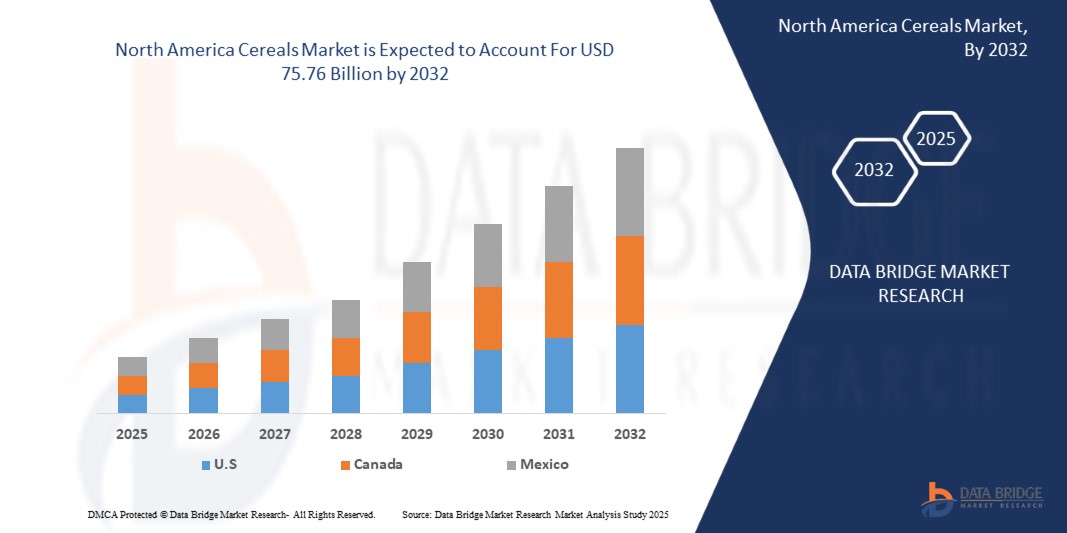

- La taille du marché des céréales en Amérique du Nord était évaluée à 38,96 milliards USD en 2024 et devrait atteindre 75,76 milliards USD d'ici 2032 , à un TCAC de 8,8 % au cours de la période de prévision.

- La croissance du marché est tirée par des facteurs tels que la demande croissante d'options de petit-déjeuner pratiques et nutritives, la sensibilisation croissante des consommateurs à la santé, l'innovation dans les formulations de céréales et l'expansion de la disponibilité via les canaux de vente au détail en ligne.

- En outre, l’évolution des préférences des consommateurs pour les aliments nutritifs et fonctionnels, ainsi que l’urbanisation croissante et la pénétration croissante du commerce de détail en ligne, accélèrent l’adoption des produits céréaliers, stimulant ainsi considérablement la croissance du secteur.

Analyse du marché des céréales

- Le marché des céréales représente un segment clé de l'industrie agroalimentaire nord-américaine, notamment les céréales prêtes à consommer et les céréales chaudes. Ces produits sont largement consommés comme options de petit-déjeuner pratiques et nutritives, adaptées aux modes de vie modernes et actifs. Ce marché propose une gamme diversifiée de produits à base de blé, d'avoine, de maïs, de riz et d'orge, adaptés aux différents besoins des consommateurs, notamment soucieux de leur santé, bio et sans gluten.

- Les fabricants de céréales innovent de plus en plus avec des variantes riches en protéines, enrichies et végétales, afin de s'adapter aux tendances santé et aux changements alimentaires en Amérique du Nord. Ces développements étendent la portée du marché des céréales aux catégories d'aliments fonctionnels, notamment dans les régions développées où les consommateurs privilégient les étiquettes propres et la valeur nutritionnelle. La tendance croissante aux substituts de repas et aux en-cas nomades soutient également la croissance du marché.

- Les États-Unis ont dominé le marché des céréales en 2024 et devraient connaître la croissance la plus rapide sur ce marché, grâce à des habitudes de consommation dynamiques, à la fidélité aux marques et à la présence d'acteurs reconnus du secteur comme Kellogg's, General Mills et Post Holdings. La région bénéficie également d'une infrastructure de vente au détail mature et d'une forte sensibilisation des consommateurs aux questions de santé et de bien-être.

- Le segment du blé devrait dominer le marché des céréales en 2025, en détenant la plus grande part de marché, grâce à sa praticité, sa longue conservation et sa large disponibilité. Ce segment joue un rôle crucial dans l'évolution des habitudes de petit-déjeuner des consommateurs et offre une valeur ajoutée grâce à des options enrichies, riches en saveurs et adaptées à chaque régime, répondant à divers besoins nutritionnels.

Portée du rapport et segmentation du marché des céréales

|

Attributs |

Marché des céréales : informations clés |

|

Segments couverts |

|

|

Pays couverts |

Amérique du Nord

|

|

Principaux acteurs du marché |

|

|

Opportunités de marché |

|

|

Ensembles d'informations de données à valeur ajoutée |

Outre les informations sur les scénarios de marché tels que la valeur marchande, le taux de croissance, la segmentation, la couverture géographique et les principaux acteurs, les rapports de marché organisés par Data Bridge Market Research comprennent également une analyse approfondie par des experts, une production et une capacité géographiquement représentées par entreprise, des configurations de réseau de distributeurs et de partenaires, une analyse détaillée et mise à jour des tendances des prix et une analyse des déficits de la chaîne d'approvisionnement et de la demande. |

Tendances du marché des céréales

« Innovation dans les céréales fonctionnelles et la nutrition personnalisée »

- Le marché des céréales en Amérique du Nord connaît un changement radical avec la demande croissante de céréales fonctionnelles et d'une nutrition personnalisée adaptée aux objectifs de santé et aux préférences alimentaires des consommateurs.

- Cette tendance pousse les fabricants à reformuler les céréales traditionnelles en y incorporant des ingrédients présentant des avantages spécifiques pour la santé, tels qu'une teneur élevée en fibres, un soutien immunitaire, une bonne santé cardiaque et une meilleure digestion.

- Par exemple, les principales marques de céréales lancent des produits enrichis en superaliments (graines de chia, graines de lin), en probiotiques, en prébiotiques et en adaptogènes comme l'ashwagandha et la maca pour attirer les consommateurs soucieux de leur bien-être.

- Ce changement reflète la sensibilisation croissante à la santé préventive et la préférence pour les aliments propres et riches en nutriments, positionnant les céréales fonctionnelles comme des composants essentiels des régimes alimentaires modernes.

Dynamique du marché des céréales

Conducteur

Demande croissante d'options alimentaires pratiques et nutritives

- Les modes de vie urbains deviennent de plus en plus trépidants, ce qui entraîne une forte demande de solutions de petit-déjeuner rapides, nutritives et faciles à préparer.

- Les produits céréaliers répondent efficacement à ce besoin en raison de leur commodité, de leur longue durée de conservation, de leurs profils nutritionnels diversifiés et de leur large disponibilité dans les canaux de vente au détail modernes et traditionnels.

- Les options de céréales prêtes à consommer et instantanées permettent aux consommateurs de gagner du temps tout en garantissant un apport équilibré en nutriments essentiels comme les fibres, les vitamines et les minéraux.

- Cette préférence croissante pour des choix alimentaires pratiques et sains entraîne une demande soutenue de céréales dans divers groupes démographiques, en particulier les professionnels, les étudiants et les familles soucieuses de leur santé.

- En avril 2024, selon un rapport de FoodNavigator, Kellogg's s'est associé à une société leader en sciences de la nutrition afin d'exploiter les données de santé des consommateurs et des outils d'IA pour développer des mélanges de céréales personnalisés. En analysant des millions de données relatives aux habitudes alimentaires, aux préférences et aux états de santé, Kellogg's a lancé une gamme de céréales personnalisées, conçues pour favoriser la santé intestinale, le bien-être cardiaque et le niveau d'énergie. Cette initiative reflète la demande croissante de solutions céréalières fonctionnelles, basées sur des données et conçues pour une nutrition personnalisée.

- De telles innovations soulignent la manière dont les marques adoptent la transformation numérique et l’analyse de la santé pour stimuler l’innovation des produits et améliorer l’engagement des consommateurs, alimentant ainsi une croissance soutenue du marché dans toutes les catégories de céréales en Amérique du Nord.

Retenue/Défi

Préoccupations sanitaires concernant la teneur en sucre des céréales du petit-déjeuner

- Le coût substantiel de l’approvisionnement en matières premières de première qualité et du développement de céréales fonctionnelles, biologiques ou personnalisées pose des défis importants, en particulier pour les petites et moyennes entreprises (PME).

- Ces coûts comprennent l'approvisionnement en ingrédients spécialisés (par exemple, superaliments, probiotiques), les technologies de transformation avancées, le respect des normes de certification sanitaire et de labellisation propre, ainsi que la commercialisation de produits de santé de niche. De nombreux petits producteurs de céréales manquent de ressources financières ou de capacités de R&D pour concurrencer les marques nord-américaines établies, ce qui ralentit l'innovation et limite la pénétration du marché.

- En octobre 2023, un rapport d'AgriBusiness Review soulignait que le coût du lancement de gammes de céréales fonctionnelles ou biologiques allait bien au-delà de l'approvisionnement en matières premières. Il comprend l'investissement dans des machines spécialisées, la R&D pour l'amélioration nutritionnelle, l'innovation en matière d'emballage, la certification (comme le bio ou le sans gluten) et la sensibilisation des consommateurs. Ces dépenses cumulées sont souvent ingérables pour les petites marques qui souhaitent pénétrer le segment des céréales santé.

- Les capacités financières et les infrastructures technologiques limitées obligent de nombreux petits et moyens producteurs de céréales à retarder ou à renoncer au développement de tels produits, limitant ainsi leur compétitivité dans les catégories premium et fonctionnelles. Cet obstacle financier freine considérablement la diversification des marchés et l'innovation dans l'ensemble de la filière céréalière.

Portée du marché des céréales

Le marché est segmenté en treize segments notables en fonction du type de produit, de la forme du produit, du niveau de transformation, du format de consommation, de la catégorie de produit, de la nature, de la catégorie, des avantages fonctionnels, de la durée de conservation, de l'emballage, de la taille de l'emballage, de la gamme de prix et du canal de distribution.

- Par type de produit

Le marché des céréales est segmenté selon le type de produit : blé, riz, maïs, orge, avoine, seigle, sorgho, millet, quinoa, sarrasin, triticale, fonio, teff, amarante, kamut, etc. Le blé et le maïs devraient dominer le marché en 2025 et connaître la croissance la plus rapide en raison de leur disponibilité en Amérique du Nord, de leur accessibilité financière et de leur utilisation intensive dans les industries agroalimentaires et fourragères. La demande croissante de céréales anciennes comme le quinoa et l'amarante devrait stimuler la croissance des céréales de spécialité et de santé au cours de la période de prévision.

- Par forme de produit

Selon la forme du produit, le marché des céréales est segmenté en grains entiers, farine, flocons, grains aplatis, grains soufflés, farine moulue, grains concassés, amidon, son, germe, etc. Les grains entiers devraient dominer le marché en 2025 et connaître la croissance la plus rapide, portée par une sensibilisation croissante aux régimes riches en fibres et aux préférences « clean label ». La farine et le son devraient connaître une croissance régulière grâce à leur utilisation en boulangerie-pâtisserie et en alimentation diététique.

- Par niveau de traitement

Selon le degré de transformation, le marché des céréales est segmenté en céréales enrichies, décortiquées, polies, précuites, mélangées, instantanées, germées, torréfiées, extrudées, partiellement cuites, micronisées, crues, entièrement cuites, cuites à la vapeur, assaisonnées, sucrées, enrobées, etc. Les céréales enrichies devraient dominer le marché en 2025 et connaître la croissance la plus rapide grâce à leurs atouts nutritionnels. Les formats instantanés et précuits stimulent la demande des populations urbaines pour des solutions de repas rapides.

- Par format de consommation

En fonction du format de consommation, le marché des céréales est segmenté en céréales à consommer à la cuillère avec du lait ou du yaourt, barres à emporter, porridge, snacks secs, en sachets, prêtes à cuire, prêtes à réchauffer, avec ingrédients, infusées, etc. Les céréales à consommer à la cuillère devraient dominer le marché en 2025 et connaître la croissance la plus rapide grâce à leur utilisation traditionnelle. Les céréales prêtes à cuire et les sachets devraient quant à eux connaître une croissance rapide grâce à leur portabilité et leur praticité.

- Par catégorie de produit

Par catégorie de produits, le marché des céréales est segmenté en ingrédients de boulangerie (mélanges de farines et de céréales), céréales pour petit-déjeuner, matières premières/aliments pour animaux, snacks céréaliers, mélanges de céréales instantanées, céréales infantiles, kits repas à base de céréales, intrants de brassage/distillerie, etc. Le petit-déjeuner devrait dominer le marché en 2025 et connaître la croissance la plus rapide grâce à sa consommation généralisée. Les snacks céréaliers et les céréales infantiles devraient quant à eux connaître une croissance rapide en raison de l'évolution des habitudes alimentaires et d'une parentalité soucieuse de leur santé.

- Par nature

En fonction de la nature, le marché des céréales est segmenté en céréales conventionnelles et biologiques. Les céréales conventionnelles dominent en volume grâce à leur prix abordable et à des chaînes d'approvisionnement bien établies.

Les céréales biologiques devraient connaître la croissance la plus rapide au cours de la période 2025-2032, stimulée par la demande croissante des consommateurs pour des produits sans pesticides et à étiquette propre.

- Par catégorie

Le marché des céréales est segmenté en catégories : céréales certifiées OGM et céréales non OGM. Le segment des céréales non OGM devrait dominer le marché en 2025 et connaître la croissance la plus rapide, grâce à la sensibilisation croissante des consommateurs et à leur préférence pour les céréales d'origine naturelle, notamment en Amérique du Nord et en Europe.

- Par avantages fonctionnels

Sur la base de leurs avantages fonctionnels, le marché des céréales est segmenté en trois catégories : enrichies en vitamines, riches en fibres, faibles ou sans sucre, riches en protéines, sans gluten, bonnes pour le cœur, enrichies en probiotiques/prébiotiques, hypocholestérolémiantes, à faible indice glycémique, enrichies en oméga-3, faibles en matières grasses, sans allergènes, riches en fer, faibles ou sans sel, paléo, cétogènes, certifiées végétaliennes, etc. Les céréales riches en fibres et bonnes pour le cœur devraient dominer le marché en 2025 et connaître la croissance la plus rapide grâce à l'importance croissante accordée à la santé préventive et à la gestion du poids.

- Par durée de conservation

En fonction de la durée de conservation, le marché des céréales est segmenté en deux catégories : longue durée (à température ambiante), moyenne durée et courte durée (périssable). Les céréales longue durée devraient dominer le marché en 2025 et connaître la croissance la plus rapide grâce à leur durabilité et à leurs avantages logistiques, notamment sur les marchés de détail et d'exportation.

- Par emballage

En termes d'emballage, le marché des céréales est segmenté en boîtes, sachets, sacs, sachets/stick packs, sacs (en vrac), pots, cartons aseptiques/Tetra Pack, bidons, fûts, emballages écologiques, etc. Les boîtes et les sachets devraient dominer le marché en 2025 et connaître la croissance la plus rapide grâce aux initiatives en matière de développement durable et à la demande croissante de solutions d'emballage pratiques, durables et économiques. La préférence des consommateurs pour les formats refermables, légers et écologiques soutient la croissance, notamment dans les secteurs de l'alimentation, des soins personnels et du e-commerce, axés sur la fraîcheur et la réduction des déchets.

- Par taille d'emballage

En fonction de la taille des emballages, le marché des céréales est segmenté en petits paquets (51 g à 250 g), paquets moyens (251 g à 500 g), grands paquets (501 g à 1 kg), portions individuelles (moins de 50 g), très grands paquets (1,1 kg à 2,5 kg) et vrac (plus de 2,5 kg). Les petits et moyens paquets devraient dominer le marché en 2025 et connaître la croissance la plus rapide grâce à leur prix abordable et à leur adéquation aux besoins des ménages individuels. Les vracs, quant à eux, sont courants dans les ventes B2B et institutionnelles.

- Par gamme de prix

En fonction des prix, le marché des céréales est segmenté en économique (jusqu'à 2,49 USD), milieu de gamme (2,50 à 6,99 USD) et premium (à partir de 7 USD). Le milieu de gamme devrait dominer le marché en 2025 et connaître la croissance la plus rapide grâce à son équilibre entre accessibilité et qualité. Les céréales premium gagnent quant à elles du terrain sur les marchés urbains, avec la hausse des revenus disponibles.

- Par canal de distribution

En fonction des canaux de distribution, le marché des céréales est segmenté en B2B et B2C. Le B2C devrait dominer le marché en 2025 et connaître la croissance la plus rapide grâce aux ventes réalisées via les supermarchés, les commerces de proximité et les plateformes en ligne. Le B2B, quant à lui, est porté par la restauration, l'approvisionnement institutionnel et l'utilisation industrielle.

Analyse régionale du marché des céréales

- L'Amérique du Nord a dominé le marché des céréales avec la plus grande part de revenus, soit 30,11 % en 2024, grâce à une forte consommation de céréales prêtes à consommer, une forte présence de la marque et une disponibilité généralisée dans les formats de vente au détail modernes.

- La région bénéficie d'une industrie agroalimentaire mature, d'une demande croissante de produits céréaliers biologiques et enrichis, et de l'innovation continue d'acteurs clés comme Kellogg's, General Mills et Post Holdings. De plus, la préférence croissante des consommateurs pour des options de petit-déjeuner pratiques et saines renforce encore la position de leader de l'Amérique du Nord sur le marché.

Aperçu du marché américain des céréales

En 2025, le marché américain des céréales a représenté la plus grande part de chiffre d'affaires en Amérique du Nord, avec plus de 79,66 %, grâce à une consommation céréalière élevée par habitant, à la fidélité aux marques et à un réseau de distribution bien établi. Des acteurs majeurs tels que General Mills, Kellogg's, Post Holdings et Quaker (PepsiCo) dominent le marché avec une large gamme de céréales prêtes à consommer et fonctionnelles. La demande de céréales biologiques, riches en fibres et en protéines, continue de croître, reflétant l'évolution des tendances en matière de santé et de bien-être.

Aperçu du marché canadien des céréales

En 2025, le marché américain des céréales a représenté la plus grande part de chiffre d'affaires en Amérique du Nord, avec plus de 79,66 %, ce qui a stimulé la demande croissante des consommateurs pour des options de petit-déjeuner nutritives et pratiques, notamment des variétés riches en protéines, sans gluten et bio. Les tendances santé, la diversité des préférences multiculturelles et l'innovation dans les segments des céréales prêtes à consommer et des céréales chaudes stimulent une croissance soutenue du marché.

Part de marché des céréales

Le marché des céréales est principalement dirigé par des entreprises bien établies, notamment :

- General Mills Inc. (États-Unis)

- WK Kellogg Co (États-Unis)

- PepsiCo (États-Unis)

- Post Holdings, Inc. (États-Unis)

- La société Quaker Oats (États-Unis)

- Le groupe céleste de Hain (États-Unis)

- B&G Foods, Inc. (États-Unis)

- Barbara's Bakery (États-Unis)

- Sentier de la nature (Canada)

- Kashi LLC (États-Unis)

- Bob's Red Mill Natural Foods (États-Unis)

- Sept dimanches (États-Unis)

- Le Palais d'Argent (États-Unis)

Derniers développements sur le marché des céréales en Amérique du Nord

- En mars 2025 , General Mills a lancé une nouvelle gamme de céréales pour petit-déjeuner riches en protéines sous la marque « Nature Valley », ciblant les consommateurs soucieux de leur santé et les adeptes du sport. Ce produit propose des variantes enrichies en protéines de lactosérum, en fibres et sans sucres ajoutés, répondant ainsi à la demande croissante d'aliments fonctionnels.

- En janvier 2025 , Kellogg's a annoncé son expansion stratégique en Asie du Sud-Est avec l'ouverture d'une nouvelle usine au Vietnam afin de répondre à la demande régionale croissante de solutions de petit-déjeuner pratiques. L'usine produira une variété de céréales adaptées aux goûts locaux, notamment des options à faible teneur en sucre et d'origine végétale.

- En octobre 2024 , Nestlé s'est associé à Danone et à une start-up spécialisée dans les technologies de la santé pour co-développer une plateforme de nutrition personnalisée. Cette plateforme utilise les données alimentaires des consommateurs pour recommander des produits céréaliers riches en nutriments spécifiques tels que les oméga-3, les fibres et le fer, inaugurant ainsi une nouvelle ère de nutrition de précision pour le petit-déjeuner.

- En avril 2025 , Post Holdings a dévoilé un emballage durable pour sa gamme de céréales « Honey Bunches of Oats ». Ces nouveaux emballages recyclables et biodégradables soutiennent l'engagement de l'entreprise à réduire de 50 % son utilisation de plastique d'ici 2030 et à répondre aux besoins des consommateurs soucieux de l'environnement.

- En février 2025 , la marque « Saffola » de Marico a lancé en Inde des céréales à base de millet dans sa gamme « Healthy Crunch ». Ce lancement s'inscrit dans le cadre de l'Année internationale du millet et répond à la popularité croissante des céréales anciennes dans les formules de petit-déjeuner modernes.

SKU-

Accédez en ligne au rapport sur le premier cloud mondial de veille économique

- Tableau de bord d'analyse de données interactif

- Tableau de bord d'analyse d'entreprise pour les opportunités à fort potentiel de croissance

- Accès d'analyste de recherche pour la personnalisation et les requêtes

- Analyse de la concurrence avec tableau de bord interactif

- Dernières actualités, mises à jour et analyse des tendances

- Exploitez la puissance de l'analyse comparative pour un suivi complet de la concurrence

Table des matières

1 INTRODUCTION

1.1 OBJECTIVES OF THE STUDY

1.2 MARKET DEFINITION

1.3 OVERVIEW

1.4 LIMITATIONS

1.5 MARKETS COVERED

2 MARKET SEGMENTATION

2.1 MARKETS COVERED

2.2 GEOGRAPHICAL SCOPE

2.3 YEARS CONSIDERED FOR THE STUDY

2.4 CURRENCY AND PRICING

2.5 DBMR TRIPOD DATA VALIDATION MODEL

2.6 MULTIVARIATE MODELING

2.7 PRIMARY INTERVIEWS WITH KEY OPINION LEADERS

2.8 DBMR MARKET POSITION GRID

2.9 DBMR VENDOR SHARE ANALYSIS

2.1 SECONDARY SOURCES

2.11 ASSUMPTIONS

3 EXECUTIVE SUMMARY

4 PREMIUM INSIGHTS

4.1 PORTERS FIVE FORCES:-

4.1.1 INTENSITY OF COMPETITIVE RIVALRY (HIGH)

4.1.2 BARGAINING POWER OF BUYERS/CONSUMERS (HIGH)

4.1.3 THREAT OF NEW ENTRANTS (LOW TO MODERATE)

4.1.4 THREAT OF SUBSTITUTE PRODUCTS (MODERATE TO HIGH)

4.1.5 BARGAINING POWER OF SUPPLIERS (MODERATE)

4.2 BRAND OUTLOOK

4.2.1 COMPARATIVE BRAND ANALYSIS

4.2.2 PRODUCT AND BRAND OVERVIEW

4.3 GROWTH STRATEGIES ADOPTED BY KEY MARKET PLAYERS:

4.4 FACTORS INFLUENCING PURCHASING DECISION OF END-USERS

4.5 IMPACT OF ECONOMIC SLOWDOWN ON MARKET

4.5.1 IMPACT ON PRICE

4.5.2 IMPACT ON SUPPLY CHAIN

4.5.3 IMPACT ON SHIPMENT

4.5.4 IMPACT ON COMPANY’S STRATEGIC DECISIONS

4.6 REGULATORY FRAMEWORK AND GUIDELINES

4.7 VALUE CHAIN

4.7.1 NORTH AMERICA CEREALS MARKET VALUE CHAIN

4.7.2 PRODUCTION:

4.7.3 PROCESSING:

4.7.4 MARKETING/DISTRIBUTION:

4.7.5 BUYERS:

4.8 SUPPLY CHAIN ANALYSIS

4.9 COST ANALYSIS BREAKDOWN

4.1 PROFIT MARGINS SCENARIO

4.11 INNOVATION TRACKER AND STRATEGIC ANALYSIS

4.11.1 MAJOR DEALS AND STRATEGIC ALLIANCES ANALYSIS

4.11.1.1 JOINT VENTURES

4.11.1.2 MERGERS AND ACQUISITIONS

4.11.1.3 LICENSING AND PARTNERSHIP

4.11.1.4 TECHNOLOGY COLLABORATIONS

4.11.1.5 STRATEGIC DIVESTMENTS

4.12 PRICING ANALYSIS

4.13 PATENT ANALYSIS

4.13.1 PATENT QUALITY AND STRENGTH

4.13.2 PATENT FAMILIES

4.13.3 NUMBER OF INTERNATIONAL PATENT FAMILIES BY PUBLICATION YEAR

4.13.4 LICENSING AND COLLABORATIONS

4.13.5 COMPANY PATENT LANDSCAPE

4.13.6 REGION PATENT LANDSCAPE

4.14 IP STRATEGY AND MANAGEMENT

4.14.1 PATENT ANALYSIS

4.14.2 PROFIT MARGINS SCENARIO

4.15 IMPACT OF ECONOMIC SLOWDOWN ON THE NORTH AMERICA CEREALS MARKET

4.15.1 IMPACT ON PRICES

4.15.2 IMPACT ON SUPPLY CHAIN

4.15.3 IMPACT ON SHIPMENT

4.15.4 IMPACT ON DEMAND

4.15.5 IMPACT ON STRATEGIC DECISIONS

4.16 SUPPLY CHAIN ANALYSIS

4.16.1 OVERVIEW

4.16.2 TYPES OF LOGISTICS COSTS INVOLVED

4.16.3 FACTORS INFLUENCING EACH COST TYPE

4.16.4 STRATEGIES TO MINIMIZE LOGISTIC COSTS

4.16.5 IMPORTANCE OF LOGISTICS SERVICE PROVIDERS

4.17 INDUSTRY ECOSYSTEM ANALYSIS

4.17.1 PROMINENT COMPANIES

4.17.2 SMALL & MEDIUM SIZE COMPANIES

4.17.3 END USERS

4.18 PRODUCTION CONSUMPTION ANALYSIS

4.19 RAW MATERIAL SOURCING ANALYSIS (NORTH AMERICA CEREALS MARKET)

4.2 OVERVIEW OF TECHNOLOGICAL INNOVATIONS

4.20.1 OVERVIEW:

4.21 TARIFFS & IMPACT ON THE MARKET

4.21.1 CURRENT TARIFF RATE (S) IN TOP-5 COUNTRY MARKETS

4.21.2 OUTLOOK: LOCAL PRODUCTION V/S IMPORT RELIANCE

4.21.3 VENDOR SELECTION CRITERIA DYNAMICS

4.21.4 IMPACT ON SUPPLY CHAIN

4.21.4.1 RAW MATERIAL PROCUREMENT

4.21.4.2 MANUFACTURING AND PRODUCTION

4.21.4.3 LOGISTICS AND DISTRIBUTION

4.21.4.4 PRICE PITCHING AND POSITION OF MARKET

4.21.5 INDUSTRY PARTICIPANTS: PROACTIVE MOVES

4.21.5.1 SUPPLY CHAIN OPTIMIZATION

4.21.5.2 JOINT VENTURE ESTABLISHMENTS

4.21.6 IMPACT ON PRICES

4.21.7 REGULATORY INCLINATION

4.21.7.1 GEOPOLITICAL SITUATION

4.21.7.2 TRADE PARTNERSHIPS BETWEEN THE COUNTRIES

4.21.8 FREE TRADE AGREEMENTS

4.21.9 ALLIANCES ESTABLISHMENTS

4.21.10 STATUS ACCREDITATION (INCLUDING MFTN)

4.21.11 DOMESTIC COURSE OF CORRECTION

4.21.12 INCENTIVE SCHEMES TO BOOST PRODUCTION OUTPUTS

4.21.13 ESTABLISHMENT OF SPECIAL ECONOMIC ZONES/INDUSTRIAL PARKS

5 MARKET OVERVIEW

5.1 DRIVERS

5.1.1 RISING DEMAND FOR NUTRITIONAL AND FUNCTIONAL FOODS

5.1.2 URBANIZATION AND CHANGING LIFESTYLES BOOSTING READY-TO-EAT CEREALS

5.1.3 SURGE OF PLANT‑BASED AND FUNCTIONAL INGREDIENTS DRIVEN BY HEALTH & ENVIRONMENTAL CONCERNS

5.2 RESTRAINTS

5.2.1 FLUCTUATING RAW MATERIAL PRICES AND CLIMATE RISKS

5.2.2 GROWING CRITICISM OVER ADDED SUGAR AND PROCESSING

5.3 OPPORTUNITIES

5.3.1 CONSUMERS ARE INCREASINGLY CHOOSING HIGH-FIBER, LOW-SUGAR, AND ORGANIC CEREALS

5.3.2 THE RISING SHIFT TOWARD PLANT-BASED DIETARY PATTERNS INFLUENCING CONSUMER PREFERENCES.

5.3.3 ONLINE GROCERY ENABLING CEREAL BRANDS TO SELL DIRECTLY, GATHER CONSUMER DATA, AND OFFER SUBSCRIPTIONS

5.4 CHALLENGES

5.4.1 SIGNIFICANT HURDLES FOR SUPPLY CHAINS DUE TO LOGISTICS DISRUPTIONS, COMPLEX REGULATIONS, AND INEFFICIENT DISTRIBUTION NETWORKS

5.4.2 INCREASED COMPETITION FROM ALTERNATIVES LIKE GRANOLA, PROTEIN BARS, SMOOTHIES, YOGURT, AND ETHNIC BREAKFASTS

6 NORTH AMERICA CEREALS MARKET, BY CEREAL TYPE

6.1 OVERVIEW

6.2 WHEAT

6.2.1 WHEAT, BY TYPE

6.3 RICE

6.3.1 RICE, BY TYPE

6.4 MAIZE(CORN)

6.4.1 MAIZE(CORN), BY TYPE

6.5 BARLEY

6.5.1 BARLEY, BY TYPE

6.6 OATS

6.6.1 OATS, BY TYPE

6.7 RYE

6.7.1 RYE, BY TYPE

6.8 SORGHUM

6.8.1 SORGHUM, BY TYPE

6.9 MILLET

6.9.1 MILLET, BY TYPE

6.1 QUINOA

6.10.1 QUINOA, BY TYPE

6.11 BUCKWHEAT

6.12 TRITICALE

6.13 FONIO

6.14 TEFF

6.15 AMARANTH

6.16 KAMUT

6.17 OTHERS

7 NORTH AMERICA CEREALS MARKET, PRODUCT FORM

7.1 OVERVIEW

7.2 WHOLE GRAINS

7.3 FLOUR

7.4 FLAKED GRAINS

7.5 ROLLED GRAINS

7.6 PUFFED GRAINS

7.7 GROUND MEAL

7.8 CRACKED GRAINS

7.9 STARCH

7.1 BRAN

7.11 GERM

7.12 OTHERS

8 NORTH AMERICA CEREALS MARKET, BY PROCESSING LEVEL

8.1 OVERVIEW

8.2 FORTIFIED

8.3 DEHUSKED

8.4 POLISHED

8.5 PRE-COOKED

8.6 BLENDED

8.7 INSTANT

8.8 SPROUTED

8.9 ROASTED

8.1 EXTRUDED

8.11 PARTIALLY COOKED

8.12 MICRONIZED

8.13 RAW

8.14 FULLY COOKED

8.15 STEAMED

8.16 SEASONED

8.17 SWEETENED

8.18 COATED

8.19 OTHERS

9 NORTH AMERICA CEREALS MARKET, BY CONSUMPTION FORMAT

9.1 OVERVIEW

9.2 SPOON-EATEN WITH MILK/YOGURT

9.3 ON-THE-GO BARS

9.4 PORRIDGE

9.5 DRY SNACK

9.6 SNACK PACKS

9.7 READY-TO-COOK

9.8 READY-TO-HEAT

9.9 MIX-IN INGREDIENT

9.1 BEVERAGE-INFUSED

9.11 OTHERS

10 NORTH AMERICA CEREALS MARKET, BY PRODUCT CATEGORY

10.1 OVERVIEW

10.2 BAKERY INGREDIENTS (FLOUR/GRAIN BLENDS)

10.3 BREAKFAST CEREALS

10.3.1 BREAKFAST CEREALS, BY TYPE

10.3.1.1 Ready-To-Eat (RTE), By Type

10.3.1.2 Hot Cereals, By Type

10.4 FEEDSTOCK/ANIMAL FEED

10.5 CEREAL SNACKS

10.5.1 CEREAL SNACKS, BY TYPE

10.6 INSTANT CEREAL MIXES

10.7 INFANT CEREALS

10.7.1 INFANT CEREALS, BY TYPE

10.8 CEREAL-BASED MEAL KITS

10.9 BREWING/DISTILLING INPUTS

10.1 OTHERS

11 NORTH AMERICA CEREALS MARKET, BY NATURE

11.1 OVERVIEW

11.2 CONVENTIONAL

11.3 ORGANIC

12 NORTH AMERICA CEREALS MARKET, BY CATEGORY

12.1 OVERVIEW

12.2 GMO-BASED

12.3 NON-GMO CERTIFIED

13 NORTH AMERICA CEREALS MARKET, BY FUNCTIONAL BENEFITS

13.1 OVERVIEW

13.2 VITAMIN-FORTIFIED

13.3 HIGH-FIBER

13.4 LOW/NO SUGAR

13.5 HIGH-PROTEIN

13.6 GLUTEN-FREE

13.7 HEART-HEALTHY

13.8 PROBIOTIC/PREBIOTIC ENHANCED

13.9 CHOLESTEROL-LOWERING

13.1 LOW GLYCEMIC INDEX

13.11 OMEGA-3 ENRICHED

13.12 LOW FAT

13.13 ALLERGEN-FREE

13.14 HIGH-IRON

13.15 LOW/NO SALT

13.16 PALEO-FRIENDLY

13.17 KETO-FRIENDLY

13.18 VEGAN-CERTIFIED

13.19 OTHERS

14 NORTH AMERICA CEREALS MARKET, BY SHELF LIFE

14.1 OVERVIEW

14.2 LONG-TERM (AMBIENT SHELF-STABLE)

14.3 MEDIUM-TERM

14.4 SHORT-TERM (PERISHABLE)

15 NORTH AMERICA CEREALS MARKET, BY PACKAGING

15.1 OVERVIEW

15.2 BOX

15.2.1 BOX, BY TYPE

15.3 POUCH

15.3.1 POUCH, BY TYPE

15.4 BAG

15.4.1 BAG, BY TYPE

15.5 SACHET/STICK PACK

15.6 SACK (BULK)

15.7 JAR

15.7.1 JAR, BY TYPE

15.8 TETRA PACK / ASEPTIC CARTON

15.9 CANISTER

15.1 DRUM

15.11 ECO-PACKAGING

15.11.1 ECO-PACKAGING, BY TYPE

15.12 OTHERS

16 NORTH AMERICA CEREALS MARKET, BY PACKAGING SIZE

16.1 OVERVIEW

16.2 SMALL PACKS (51G–250G)

16.3 MEDIUM PACKS (251G–500G)

16.4 LARGE PACKS (501G–1KG)

16.5 SINGLE SERVE PACKS (BELOW 50G)

16.6 EXTRA LARGE PACKS (1.1KG–2.5KG)

16.7 BULK PACKS (ABOVE 2.5KG)

17 NORTH AMERICA CEREALS MARKET, BY PRICE RANGE

17.1 OVERVIEW

17.2 ECONOMY (UPTO USD 2.49)

17.3 MID-RANGE (USD 2.50-6.99)

17.4 PREMIUM (USD 7.00 AND ABOVE)

18 NORTH AMERICA CEREALS MARKET, BY DISTRIBUTION CHANNEL

18.1 OVERVIEW

18.2 B2B

18.3 B2C

18.3.1 B2C, BY TYPE

18.3.2 ONLINE, BY TYPE

18.3.3 OFFLINE, BY TYPE

19 NORTH AMERICA CEREALS MARKET, BY REGION

19.1 NORTH AMERICA

19.1.1 U.S.

19.1.2 CANADA

19.1.3 MEXICO

20 NORTH AMERICA CEREALS MARKET

20.1 COMPANY SHARE ANALYSIS: GLOBAL

21 SWOT ANALYSIS

22 COMPANY PROFILES

22.1 NESTLÉ

22.1.1 COMPANY SNAPSHOT

22.1.2 REVENUE ANALYSIS

22.1.3 COMPANY SHARE ANALYSIS

22.1.4 BRAND PORTFOLIO

22.1.5 RECENT DEVELOPMENT

22.2 ASSOCIATED BRITISH FOODS PLC

22.2.1 COMPANY SNAPSHOT

22.2.2 REVENUE ANALYSIS

22.2.3 COMPANY SHARE ANALYSIS

22.2.4 BUSINESS PORTFOLIO

22.2.5 RECENT NEWS

22.3 GENERAL MILLS INC.

22.3.1 COMPANY SNAPSHOT

22.3.2 REVENUE ANALYSIS

22.3.3 COMPANY SHARE ANALYSIS

22.3.4 BRAND PORTFOLIO

22.3.5 RECENT DEVELOPMENT

22.4 POST HOLDINGS, INC.

22.4.1 COMPANY SNAPSHOT

22.4.2 REVENUE ANALYSIS

22.4.3 COMPANY SHARE ANALYSIS

22.4.4 BRAND PORTFOLIO

22.4.5 RECENT DEVELOPMENT

22.5 WK KELLOGG CO

22.5.1 COMPANY SNAPSHOT

22.5.2 REVENUE ANALYSIS

22.5.3 COMPANY SHARE ANALYSIS

22.5.4 BRAND PORTFOLIO

22.5.5 RECENT DEVELOPMENT

22.6 BAGRRY'S

22.6.1 COMPANY SNAPSHOT

22.6.2 PRODUCT PORTFOLIO

22.6.3 RECENT DEVELOPMENTS/NEWS

22.7 B&G FOODS, INC.

22.7.1 COMPANY SNAPSHOT

22.7.2 REVENUE ANALYSIS

22.7.3 PRODUCT PORTFOLIO

22.7.4 RECENT DEVELOPMENT

22.8 BARBARA'S BAKERY

22.8.1 COMPANY SNAPSHOT

22.8.2 PRODUCT PORTFOLIO

22.8.3 RECENT DEVELOPMENT

22.9 BIO-FAMILIA EN

22.9.1 COMPANY SNAPSHOT

22.9.2 PRODUCT PORTFOLIO

22.9.3 RECENT DEVELOPMENTS/NEWS

22.1 BOB’S RED MILL NATURAL FOODS

22.10.1 COMPANY SNAPSHOT

22.10.2 PRODUCT PORTFOLIO

22.10.3 RECENT DEVELOPMENTS/NEWS

22.11 CÉRÉAL BIO

22.11.1 COMPANY SNAPSHOT

22.11.2 PRODUCT PORTFOLIO

22.11.3 RECENT DEVELOPMENT

22.12 CLEXTRAL

22.12.1 COMPANY SNAPSHOT

22.12.2 PRODUCT PORTFOLIO

22.12.3 RECENT DEVELOPMENT

22.13 DR. OETKER

22.13.1 COMPANY SNAPSHOT

22.13.2 REVENUE ANALYSIS

22.13.3 PRODUCT PORTFOLIO

22.13.4 RECENT DEVELOPMENTS/NEWS

22.14 HERO GROUP

22.14.1 COMPANY SNAPSHOT

22.14.2 REVENUE ANALYSIS

22.14.3 PRODUCT PORTFOLIO

22.14.4 RECENT DEVELOPMENTS/NEWS

22.15 KASHI LLC

22.15.1 COMPANY SNAPSHOT

22.15.2 PRODUCT PORTFOLIO

22.15.3 RECENT DEVELOPMENT

22.16 KWALITY

22.16.1 COMPANY SNAPSHOT

22.16.2 PRODUCT PORTFOLIO

22.16.3 RECENT DEVELOPMENT

22.17 LIMAGRAIN - INGRÉDIENTS

22.17.1 COMPANY SNAPSHOT

22.17.2 PRODUCT PORTFOLIO

22.17.3 RECENT DEVELOPMENT

22.18 MARICO

22.18.1 COMPANY SNAPSHOT

22.18.2 REVENUE ANALYSIS

22.18.3 BRAND PORTFOLIO

22.18.4 RECENT DEVELOPMENTS/NEWS

22.19 MULDER BREAKFAST CEREALS

22.19.1 COMPANY SNAPSHOT

22.19.2 PRODUCT PORTFOLIO

22.19.3 RECENT DEVELOPMENT

22.2 NATURE'S PATH

22.20.1 COMPANY SNAPSHOT

22.20.2 PRODUCT PORTFOLIO

22.20.3 RECENT DEVELOPMENT

22.21 PEPSICO

22.21.1 COMPANY SNAPSHOT

22.21.2 REVENUE ANALYSIS

22.21.3 PRODUCT PORTFOLIO

22.21.4 RECENT DEVELOPMENT

22.22 RUDE HEALTH

22.22.1 COMPANY SNAPSHOT

22.22.2 PRODUCT PORTFOLIO

22.22.3 RECENT DEVELOPMENTS/NEWS

22.23 SANITARIUM

22.23.1 COMPANY SNAPSHOT

22.23.2 PRODUCT PORTFOLIO

22.23.3 RECENT DEVELOPMENT

22.24 SEITENBACHER

22.24.1 COMPANY SNAPSHOT

22.24.2 PRODUCT PORTFOLIO

22.24.3 RECENT DEVELOPMENTS/NEWS

22.25 SEVEN SUNDAYS

22.25.1 COMPANY SNAPSHOT

22.25.2 PRODUCT PORTFOLIO

22.25.3 RECENT DEVELOPMENTS/NEWS

22.26 SURREAL UK

22.26.1 COMPANY SNAPSHOT

22.26.2 PRODUCT PORTFOLIO

22.26.3 RECENT DEVELOPMENTS/NEWS

22.27 THE HAIN CELESTIAL GROUP, INC.

22.27.1 COMPANY SNAPSHOT

22.27.2 REVENUE ANALYSIS

22.27.3 BRAND PORTFOLIO

22.27.4 RECENT DEVELOPMENTS/NEWS

22.28 THE QUAKER OATS COMPANY

22.28.1 COMPANY SNAPSHOT

22.28.2 PRODUCT PORTFOLIO

22.28.3 RECENT DEVELOPMENTS/NEWS

22.29 THE SILVER PALATE

22.29.1 COMPANY SNAPSHOT

22.29.2 PRODUCT PORTFOLIO

22.29.3 RECENT DEVELOPMENT

22.3 WEETABIX

22.30.1 COMPANY SNAPSHOT

22.30.2 PRODUCT PORTFOLIO

22.30.3 RECENT DEVELOPMENTS/NEWS

23 QUESTIONNAIRE

24 RELATED REPORTS

Liste des tableaux

TABLE 1 SUMMARY OF COMPETITIVE POSITIONING:

TABLE 2 COMPARATIVE BRAND ANALYSIS

TABLE 3 EXPORT

TABLE 4 IMPORT

TABLE 5 COST FOR KEY EQUIPMENT AND THE OVERALL CEREALS PROCESSING PLANTS

TABLE 6 PROFIT MARGIN SCENARIOS

TABLE 7 CONSUMER BUYING BEHAVIOUR

TABLE 8 PRODUCTION

TABLE 9 CONSUMPTION

TABLE 10 CONSUMER BUYING BEHAVIOUR

TABLE 11 CEREAL IMPORT TARIFF RATES IN TOP 5 MARKETS (2024)

TABLE 12 LOCAL PRODUCTION V/S IMPORT RELIANCE

TABLE 13 REGULATORY INCLINATION

TABLE 14 TRADE PARTNERSHIPS BETWEEN THE COUNTRIES

TABLE 15 ALLIANCES ESTABLISHMENTS

TABLE 16 ESTABLISHMENT OF SPECIAL ECONOMIC ZONES (SEZS) AND INDUSTRIAL PARKS

TABLE 17 NORTH AMERICA CEREALS MARKET, BY CEREAL TYPE, 2018-2032 (USD THOUSAND)

TABLE 18 NORTH AMERICA CEREALS MARKET, BY CEREAL TYPE, 2018-2032 (THOUSAND TONS)

TABLE 19 NORTH AMERICA WHEAT IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 20 NORTH AMERICA WHEAT IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 21 NORTH AMERICA RICE IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 22 NORTH AMERICA RICE IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 23 NORTH AMERICA MAIZE(CORN) IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 24 NORTH AMERICA MAIZE(CORN) IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 25 NORTH AMERICA BARLEY IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 26 NORTH AMERICA BARLEY IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 27 NORTH AMERICA OATS IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 28 NORTH AMERICA OATS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 29 NORTH AMERICA RYE IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 30 NORTH AMERICA RYE IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 31 NORTH AMERICA SORGHUM IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 32 NORTH AMERICA SORGHUM IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 33 NORTH AMERICA MILLET IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 34 NORTH AMERICA MILLET IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 35 NORTH AMERICA QUINOA IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 36 NORTH AMERICA QUINOA IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 37 NORTH AMERICA BUCKWHEAT IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 38 NORTH AMERICA TRITICALE IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 39 NORTH AMERICA FONIO IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 40 NORTH AMERICA TEFF IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 41 NORTH AMERICA AMARANTH IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 42 NORTH AMERICA OTHERS IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 43 NORTH AMERICA OTHERS IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 44 NORTH AMERICA CEREALS MARKET, BY PRODUCT FORM, 2018-2032 (USD THOUSAND)

TABLE 45 NORTH AMERICA WHOLE GRAINS IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 46 NORTH AMERICA FLOUR IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 47 NORTH AMERICA FLAKED GRAINS IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 48 NORTH AMERICA ROLLED GRAINS IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 49 NORTH AMERICA PUFFED GRAINS IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 50 NORTH AMERICA GROUND MEAL IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 51 NORTH AMERICA CRACKED GRAINS IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 52 NORTH AMERICA STARCH IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 53 NORTH AMERICA BRAN IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 54 NORTH AMERICA GERM IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 55 NORTH AMERICA OTHERS IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 56 NORTH AMERICA CEREALS MARKET, BY PROCESSING LEVEL, 2018-2032 (USD THOUSAND)

TABLE 57 NORTH AMERICA FORTIFIEDIN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 58 NORTH AMERICA DEHUSKED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 59 NORTH AMERICA POLISHED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 60 NORTH AMERICA PRE-COOKED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 61 NORTH AMERICA BLENDED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 62 NORTH AMERICA INSTANT IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 63 NORTH AMERICA SPROUTED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 64 NORTH AMERICA ROASTED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 65 NORTH AMERICA EXTRUDED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 66 NORTH AMERICA PARTIALLY COOKED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 67 NORTH AMERICA MICRONIZED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 68 NORTH AMERICA RAW IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 69 NORTH AMERICA FULLY COOKED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 70 NORTH AMERICA STEAMED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 71 NORTH AMERICA SEASONED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 72 NORTH AMERICA SWEETENED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 73 NORTH AMERICA COATED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 74 NORTH AMERICA OTHERS IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 75 NORTH AMERICA CEREALS MARKET, BY CONSUMPTION FORMAT, 2018-2032 (USD THOUSAND)

TABLE 76 NORTH AMERICA SPOON-EATEN WITH MILK/YOGURT IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 77 NORTH AMERICA ON-THE-GO BARS IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 78 NORTH AMERICA PORRIDGE IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 79 NORTH AMERICA DRY SNACK IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 80 NORTH AMERICA SNACK PACKS IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 81 NORTH AMERICA READY-TO-COOK IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 82 NORTH AMERICA READY-TO-HEAT IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 83 NORTH AMERICA MIX-IN INGREDIENT IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 84 NORTH AMERICA BEVERAGE-INFUSED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 85 NORTH AMERICA OTHERS IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 86 NORTH AMERICA CEREALS MARKET, BY PRODUCT CATEGORY, 2018-2032 (USD THOUSAND)

TABLE 87 NORTH AMERICA BAKERY INGREDIENTS (FLOUR/GRAIN BLENDS) IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 88 NORTH AMERICA BREAKFAST CEREALS IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 89 NORTH AMERICA BREAKFAST CEREALS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 90 NORTH AMERICA READY-TO-EAT (RTE) IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 91 NORTH AMERICA HOT CEREALS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 92 NORTH AMERICA FEEDSTOCK/ANIMAL FEED CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 93 NORTH AMERICA CEREAL SNACKS IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 94 NORTH AMERICA CEREAL SNACKS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 95 NORTH AMERICA INSTANT CEREAL MIXES IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 96 NORTH AMERICA INFANT CEREALS IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 97 NORTH AMERICA INFANT CEREALS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 98 NORTH AMERICA CEREAL-BASED MEAL KITS IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 99 NORTH AMERICA BREWING/DISTILLING INPUTS IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 100 NORTH AMERICA OTHERS IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 101 NORTH AMERICA CEREALS MARKET, BY NATURE, 2018-2032 (USD THOUSAND)

TABLE 102 NORTH AMERICA CONVENTIONAL IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 103 NORTH AMERICA ORGANIC IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 104 NORTH AMERICA CEREALS MARKET, BY CATEGORY, 2018-2032 (USD THOUSAND)

TABLE 105 NORTH AMERICA GMO-BASED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 106 NORTH AMERICA NON-GMO CERTIFIED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 107 NORTH AMERICA CEREALS MARKET, BY FUNCTIONAL BENEFITS, 2018-2032 (USD THOUSAND)

TABLE 108 NORTH AMERICA VITAMIN-FORTIFIED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 109 NORTH AMERICA HIGH-FIBER IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 110 NORTH AMERICA LOW/NO SUGAR IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 111 NORTH AMERICA HIGH-PROTEIN IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 112 NORTH AMERICA GLUTEN-FREE IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 113 NORTH AMERICA HEART-HEALTHY IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 114 NORTH AMERICA PROBIOTIC/PREBIOTIC ENHANCED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 115 NORTH AMERICA CHOLESTEROL-LOWERING IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 116 NORTH AMERICA LOW GLYCEMIC INDEX IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 117 NORTH AMERICA OMEGA-3 ENRICHED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 118 NORTH AMERICA LOW FAT IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 119 NORTH AMERICA ALLERGEN-FREE IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 120 NORTH AMERICA HIGH-IRON IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 121 NORTH AMERICA LOW/NO SALT IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 122 NORTH AMERICA PALEO-FRIENDLY IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 123 NORTH AMERICA KETO-FRIENDLY IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 124 NORTH AMERICA VEGAN-CERTIFIED IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 125 NORTH AMERICA OTHERS IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 126 NORTH AMERICA CEREALS MARKET, BY SHELF LIFE, 2018-2032 (USD THOUSAND)

TABLE 127 NORTH AMERICA LONG-TERM (AMBIENT SHELF-STABLE) IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 128 NORTH AMERICA MEDIUM-TERM IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 129 NORTH AMERICA SHORT-TERM (PERISHABLE) IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 130 NORTH AMERICA CEREALS MARKET, BY PACKAGING, 2018-2032 (USD THOUSAND)

TABLE 131 NORTH AMERICA BOX IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 132 NORTH AMERICA BOX IN CEREAL MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 133 NORTH AMERICA POUCH IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 134 NORTH AMERICA POUCH IN CEREAL MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 135 NORTH AMERICA BAG IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 136 NORTH AMERICA BAG IN CEREAL MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 137 NORTH AMERICA SACHET/STICK PACK IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 138 NORTH AMERICA SACK (BULK) IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 139 NORTH AMERICA JAR IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 140 NORTH AMERICA JAR IN CEREAL MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 141 NORTH AMERICA TETRA PACK / ASEPTIC CARTON IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 142 NORTH AMERICA CANISTER IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 143 NORTH AMERICA DRUM IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 144 NORTH AMERICA ECO-PACKAGING IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 145 NORTH AMERICA ECO-PACKAGING IN CEREAL MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 146 NORTH AMERICA ECO-PACKAGING IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 147 NORTH AMERICA CEREALS MARKET, BY PACKAGING-SIZE, 2018-2032 (USD THOUSAND)

TABLE 148 NORTH AMERICA SMALL PACKS (51G–250G) IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 149 NORTH AMERICA MEDIUM PACKS (251G–500G) IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 150 NORTH AMERICA LARGE PACKS (501G–1KG) IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 151 NORTH AMERICA SINGLE SERVE PACKS (BELOW 50G) IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 152 NORTH AMERICA EXTRA LARGE PACKS (1.1KG–2.5KG) IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 153 NORTH AMERICA BULK PACKS (ABOVE 2.5KG) IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 154 NORTH AMERICA CEREALS MARKET, BY PRICE RANGE, 2018-2032 (USD THOUSAND)

TABLE 155 NORTH AMERICA ECONOMY (UPTO USD 2.49) IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 156 NORTH AMERICA MID-RANGE (USD 2.50-6.99) IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 157 NORTH AMERICA PREMIUM (USD 7.00 AND ABOVE) IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 158 NORTH AMERICA CEREALS MARKET, BY DISTRIBUTION CHANNEL, 2018-2032 (USD THOUSAND)

TABLE 159 NORTH AMERICA B2B IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 160 NORTH AMERICA B2C IN CEREALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 161 NORTH AMERICA B2C IN CEREAL MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 162 NORTH AMERICA ONLINE IN CEREAL MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 163 NORTH AMERICA OFFLINE IN CEREAL MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 164 NORTH AMERICA CEREALS MARKET, BY COUNTRY, 2018-2032 (USD THOUSAND)

TABLE 165 NORTH AMERICA CEREALS MARKET, BY CEREAL TYPE, 2018-2032 (USD THOUSAND)

TABLE 166 NORTH AMERICA CEREALS MARKET, BY CEREAL TYPE, 2018-2032 (THOUSAND TONS)

TABLE 167 NORTH AMERICA WHEAT IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 168 NORTH AMERICA RICE IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 169 NORTH AMERICA MAIZE(CORN) IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 170 NORTH AMERICA BARLEY IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 171 NORTH AMERICA OATS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 172 NORTH AMERICA RYE IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 173 NORTH AMERICA SORGHUM IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 174 NORTH AMERICA MILLET IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 175 NORTH AMERICA QUINOA IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 176 NORTH AMERICA CEREALS MARKET, BY PRODUCT FORM, 2018-2032 (USD THOUSAND)

TABLE 177 NORTH AMERICA CEREALS MARKET, BY PROCESSING LEVEL, 2018-2032 (USD THOUSAND)

TABLE 178 NORTH AMERICA CEREALS MARKET, BY CONSUMPTION FORMAT, 2018-2032 (USD THOUSAND)

TABLE 179 NORTH AMERICA CEREALS MARKET, BY PRODUCT CATEGORY, 2018-2032 (USD THOUSAND)

TABLE 180 NORTH AMERICA BREAKFAST CEREALS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 181 NORTH AMERICA READY-TO-EAT (RTE) IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 182 NORTH AMERICA HOT CEREALS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 183 NORTH AMERICA CEREAL SNACKS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 184 NORTH AMERICA INFANT CEREALS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 185 NORTH AMERICA CEREALS MARKET, BY NATURE, 2018-2032 (USD THOUSAND)

TABLE 186 NORTH AMERICA CEREALS MARKET, BY CATEGORY, 2018-2032 (USD THOUSAND)

TABLE 187 NORTH AMERICA CEREALS MARKET, BY FUNCTIONAL BENEFITS, 2018-2032 (USD THOUSAND)

TABLE 188 NORTH AMERICA CEREALS MARKET, BY SHELF LIFE, 2018-2032 (USD THOUSAND)

TABLE 189 NORTH AMERICA CEREALS MARKET, BY PACKAGING, 2018-2032 (USD THOUSAND)

TABLE 190 NORTH AMERICA BOX IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 191 NORTH AMERICA POUCH IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 192 NORTH AMERICA BAG IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 193 NORTH AMERICA JAR IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 194 NORTH AMERICA ECO-PACKAGING IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 195 NORTH AMERICA CEREALS MARKET, BY PACKAGING SIZE, 2018-2032 (USD THOUSAND)

TABLE 196 NORTH AMERICA CEREALS MARKET, BY PRICE RANGE, 2018-2032 (USD THOUSAND)

TABLE 197 NORTH AMERICA CEREALS MARKET, BY DISTRIBUTION CHANNEL, 2018-2032 (USD THOUSAND)

TABLE 198 NORTH AMERICA B2C IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 199 NORTH AMERICA ONLINE IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 200 NORTH AMERICA OFFLINE IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 201 U.S. CEREALS MARKET, BY CEREAL TYPE, 2018-2032 (USD THOUSAND)

TABLE 202 U.S. CEREALS MARKET, BY CEREAL TYPE, 2018-2032 (THOUSAND TONS)

TABLE 203 U.S. WHEAT IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 204 U.S. RICE IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 205 U.S. MAIZE(CORN) IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 206 U.S. BARLEY IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 207 U.S. OATS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 208 U.S. RYE IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 209 U.S. SORGHUM IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 210 U.S. MILLET IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 211 U.S. QUINOA IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 212 U.S. CEREALS MARKET, BY PRODUCT FORM, 2018-2032 (USD THOUSAND)

TABLE 213 U.S. CEREALS MARKET, BY PROCESSING LEVEL, 2018-2032 (USD THOUSAND)

TABLE 214 U.S. CEREALS MARKET, BY CONSUMPTION FORMAT, 2018-2032 (USD THOUSAND)

TABLE 215 U.S. CEREALS MARKET, BY PRODUCT CATEGORY, 2018-2032 (USD THOUSAND)

TABLE 216 U.S. BREAKFAST CEREALS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 217 U.S. READY-TO-EAT (RTE) IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 218 U.S. HOT CEREALS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 219 U.S. CEREAL SNACKS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 220 U.S. INFANT CEREALS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 221 U.S. CEREALS MARKET, BY NATURE, 2018-2032 (USD THOUSAND)

TABLE 222 U.S. CEREALS MARKET, BY CATEGORY, 2018-2032 (USD THOUSAND)

TABLE 223 U.S. CEREALS MARKET, BY FUNCTIONAL BENEFITS, 2018-2032 (USD THOUSAND)

TABLE 224 U.S. CEREALS MARKET, BY SHELF LIFE, 2018-2032 (USD THOUSAND)

TABLE 225 U.S. CEREALS MARKET, BY PACKAGING, 2018-2032 (USD THOUSAND)

TABLE 226 U.S. BOX IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 227 U.S. POUCH IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 228 U.S. BAG IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 229 U.S. JAR IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 230 U.S. ECO-PACKAGING IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 231 U.S. CEREALS MARKET, BY PACKAGING SIZE, 2018-2032 (USD THOUSAND)

TABLE 232 U.S. CEREALS MARKET, BY PRICE RANGE, 2018-2032 (USD THOUSAND)

TABLE 233 U.S. CEREALS MARKET, BY DISTRIBUTION CHANNEL, 2018-2032 (USD THOUSAND)

TABLE 234 U.S. B2C IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 235 U.S. ONLINE IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 236 U.S. OFFLINE IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 237 CANADA CEREALS MARKET, BY CEREAL TYPE, 2018-2032 (USD THOUSAND)

TABLE 238 CANADA CEREALS MARKET, BY CEREAL TYPE, 2018-2032 (THOUSAND TONS)

TABLE 239 CANADA WHEAT IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 240 CANADA RICE IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 241 CANADA MAIZE(CORN) IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 242 CANADA BARLEY IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 243 CANADA OATS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 244 CANADA RYE IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 245 CANADA SORGHUM IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 246 CANADA MILLET IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 247 CANADA QUINOA IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 248 CANADA CEREALS MARKET, BY PRODUCT FORM, 2018-2032 (USD THOUSAND)

TABLE 249 CANADA CEREALS MARKET, BY PROCESSING LEVEL, 2018-2032 (USD THOUSAND)

TABLE 250 CANADA CEREALS MARKET, BY CONSUMPTION FORMAT, 2018-2032 (USD THOUSAND)

TABLE 251 CANADA CEREALS MARKET, BY PRODUCT CATEGORY, 2018-2032 (USD THOUSAND)

TABLE 252 CANADA BREAKFAST CEREALS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 253 CANADA READY-TO-EAT (RTE) IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 254 CANADA HOT CEREALS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 255 CANADA CEREAL SNACKS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 256 CANADA INFANT CEREALS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 257 CANADA CEREALS MARKET, BY NATURE, 2018-2032 (USD THOUSAND)

TABLE 258 CANADA CEREALS MARKET, BY CATEGORY, 2018-2032 (USD THOUSAND)

TABLE 259 CANADA CEREALS MARKET, BY FUNCTIONAL BENEFITS, 2018-2032 (USD THOUSAND)

TABLE 260 CANADA CEREALS MARKET, BY SHELF LIFE, 2018-2032 (USD THOUSAND)

TABLE 261 CANADA CEREALS MARKET, BY PACKAGING, 2018-2032 (USD THOUSAND)

TABLE 262 CANADA BOX IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 263 CANADA POUCH IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 264 CANADA BAG IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 265 CANADA JAR IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 266 CANADA ECO-PACKAGING IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 267 CANADA CEREALS MARKET, BY PACKAGING SIZE, 2018-2032 (USD THOUSAND)

TABLE 268 CANADA CEREALS MARKET, BY PRICE RANGE, 2018-2032 (USD THOUSAND)

TABLE 269 CANADA CEREALS MARKET, BY DISTRIBUTION CHANNEL, 2018-2032 (USD THOUSAND)

TABLE 270 CANADA B2C IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 271 CANADA ONLINE IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 272 CANADA OFFLINE IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 273 MEXICO CEREALS MARKET, BY CEREAL TYPE, 2018-2032 (USD THOUSAND)

TABLE 274 MEXICO CEREALS MARKET, BY CEREAL TYPE, 2018-2032 (THOUSAND TONS)

TABLE 275 MEXICO WHEAT IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 276 MEXICO RICE IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 277 MEXICO MAIZE(CORN) IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 278 MEXICO BARLEY IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 279 MEXICO OATS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 280 MEXICO RYE IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 281 MEXICO SORGHUM IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 282 MEXICO MILLET IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 283 MEXICO QUINOA IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 284 MEXICO CEREALS MARKET, BY PRODUCT FORM, 2018-2032 (USD THOUSAND)

TABLE 285 MEXICO CEREALS MARKET, BY PROCESSING LEVEL, 2018-2032 (USD THOUSAND)

TABLE 286 MEXICO CEREALS MARKET, BY CONSUMPTION FORMAT, 2018-2032 (USD THOUSAND)

TABLE 287 MEXICO CEREALS MARKET, BY PRODUCT CATEGORY, 2018-2032 (USD THOUSAND)

TABLE 288 MEXICO BREAKFAST CEREALS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 289 MEXICO READY-TO-EAT (RTE) IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 290 MEXICO HOT CEREALS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 291 MEXICO CEREAL SNACKS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 292 MEXICO INFANT CEREALS IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 293 MEXICO CEREALS MARKET, BY NATURE, 2018-2032 (USD THOUSAND)

TABLE 294 MEXICO CEREALS MARKET, BY CATEGORY, 2018-2032 (USD THOUSAND)

TABLE 295 MEXICO CEREALS MARKET, BY FUNCTIONAL BENEFITS, 2018-2032 (USD THOUSAND)

TABLE 296 MEXICO CEREALS MARKET, BY SHELF LIFE, 2018-2032 (USD THOUSAND)

TABLE 297 MEXICO CEREALS MARKET, BY PACKAGING, 2018-2032 (USD THOUSAND)

TABLE 298 MEXICO BOX IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 299 MEXICO POUCH IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 300 MEXICO BAG IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 301 MEXICO JAR IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 302 MEXICO ECO-PACKAGING IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 303 MEXICO CEREALS MARKET, BY PACKAGING SIZE, 2018-2032 (USD THOUSAND)

TABLE 304 MEXICO CEREALS MARKET, BY PRICE RANGE, 2018-2032 (USD THOUSAND)

TABLE 305 MEXICO CEREALS MARKET, BY DISTRIBUTION CHANNEL, 2018-2032 (USD THOUSAND)

TABLE 306 MEXICO B2C IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 307 MEXICO ONLINE IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 308 MEXICO OFFLINE IN CEREALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

Liste des figures

FIGURE 1 NORTH AMERICA CEREALS MARKET

FIGURE 2 NORTH AMERICA CEREALS MARKET: DATA TRIANGULATION

FIGURE 3 NORTH AMERICA CEREALS MARKET: DROC ANALYSIS

FIGURE 4 NORTH AMERICA CEREALS MARKET: NORTH AMERICA VS REGIONAL MARKET ANALYSIS

FIGURE 5 NORTH AMERICA CEREALS MARKET: COMPANY RESEARCH ANALYSIS

FIGURE 6 NORTH AMERICA CEREALS MARKET: MULTIVARIATE MODELLING

FIGURE 7 CEREAL TYPE TIME LINE CURVE

FIGURE 8 NORTH AMERICA CEREALS MARKET: INTERVIEW DEMOGRAPHICS

FIGURE 9 NORTH AMERICA CEREALS MARKET: DBMR MARKET POSITION GRID

FIGURE 10 NORTH AMERICA CEREALS MARKET: VENDOR SHARE ANALYSIS

FIGURE 11 NORTH AMERICA CEREALS MARKET: SEGMENTATION

FIGURE 12 NORTH AMERICA CEREALS MARKET: STRATEGIC DECISIONS

FIGURE 13 NORTH AMERICA CEREALS MARKET: EXECUTIVE SUMMARY

FIGURE 14 SIXTEEN SEGMENTS COMPRISE THE NORTH AMERICA CEREALS MARKET: BY CEREAL TYPE

FIGURE 15 RISING DEMAND FOR NUTRITIONAL AND FUNCTIONAL FOODS IS EXPECTED TO DRIVE THE NORTH AMERICA CEREALS MARKET IN THE FORECAST PERIOD

FIGURE 16 WHEAT SEGMENT IS EXPECTED TO ACCOUNT FOR THE LARGEST SHARE OF THE NORTH AMERICA CEREALS MARKET IN 2025 AND 2032

FIGURE 17 PRODUCT AND BRAND OVERVIEW

FIGURE 18 PRODUCTION CAPACITY OUTLOOK

FIGURE 19 VALUE CHAIN ANALYSIS

FIGURE 20 FIGURE: CEREALS MARKET SUPPLY CHAIN ANALYSIS

FIGURE 21 COMPANY EVALUATION QUADRANT

FIGURE 22 TOTAL NUMBER OF DEALS

FIGURE 23 DEALS BY TYPE

FIGURE 24 DEALS BY SEGMENT

FIGURE 25 CEREAL MARKET PRICE TREND ANALYSIS

FIGURE 26 PATENT FAMILIES

FIGURE 27 PATENT FAMILIES

FIGURE 28 % OF TOTAL COST TRANSPORT

FIGURE 29 IMPORTANCE SCORE (1-10)

FIGURE 30 ESTIMATED SHARE (%)

FIGURE 31 DRIVERS, RESTRAINTS, OPPORTUNITIES AND CHALLENGES OF NORTH AMERICA CEREALS MARKET

FIGURE 32 NORTH AMERICA CEREALS MARKET: BY CEREAL TYPE, 2024

FIGURE 33 NORTH AMERICA CEREALS MARKET: PRODUCT FORM, 2024

FIGURE 34 NORTH AMERICA CEREALS MARKET: BY PROCESSING LEVEL, 2024

FIGURE 35 NORTH AMERICA CEREALS MARKET: BY CONSUMPTION FORMAT, 2024

FIGURE 36 NORTH AMERICA CEREALS MARKET: BY PRODUCT CATEGORY, 2024

FIGURE 37 NORTH AMERICA CEREALS MARKET: BY NATURE, 2024

FIGURE 38 NORTH AMERICA CEREALS MARKET: BY CATEGORY, 2024

FIGURE 39 NORTH AMERICA CEREALS MARKET: BY FUNCTIONAL BENEFITS, 2024

FIGURE 40 NORTH AMERICA CEREALS MARKET: BY SHELF LIFE, 2024

FIGURE 41 NORTH AMERICA CEREALS MARKET: BY PACKAGING, 2024

FIGURE 42 NORTH AMERICA CEREALS MARKET: BY PACKAGING-SIZE, 2024

FIGURE 43 NORTH AMERICA CEREALS MARKET: BY PRICE RANGE, 2024

FIGURE 44 NORTH AMERICA CEREALS MARKET: BY DISTRIBUTION CHANNEL, 2024

FIGURE 45 NORTH AMERICA CEREALS MARKET: SNAPSHOT(2024)

FIGURE 46 NORTH AMERICA CEREALS MARKET: COMPANY SHARE 2024 (%)

Méthodologie de recherche

La collecte de données et l'analyse de l'année de base sont effectuées à l'aide de modules de collecte de données avec des échantillons de grande taille. L'étape consiste à obtenir des informations sur le marché ou des données connexes via diverses sources et stratégies. Elle comprend l'examen et la planification à l'avance de toutes les données acquises dans le passé. Elle englobe également l'examen des incohérences d'informations observées dans différentes sources d'informations. Les données de marché sont analysées et estimées à l'aide de modèles statistiques et cohérents de marché. De plus, l'analyse des parts de marché et l'analyse des tendances clés sont les principaux facteurs de succès du rapport de marché. Pour en savoir plus, veuillez demander un appel d'analyste ou déposer votre demande.

La méthodologie de recherche clé utilisée par l'équipe de recherche DBMR est la triangulation des données qui implique l'exploration de données, l'analyse de l'impact des variables de données sur le marché et la validation primaire (expert du secteur). Les modèles de données incluent la grille de positionnement des fournisseurs, l'analyse de la chronologie du marché, l'aperçu et le guide du marché, la grille de positionnement des entreprises, l'analyse des brevets, l'analyse des prix, l'analyse des parts de marché des entreprises, les normes de mesure, l'analyse globale par rapport à l'analyse régionale et des parts des fournisseurs. Pour en savoir plus sur la méthodologie de recherche, envoyez une demande pour parler à nos experts du secteur.

Personnalisation disponible

Data Bridge Market Research est un leader de la recherche formative avancée. Nous sommes fiers de fournir à nos clients existants et nouveaux des données et des analyses qui correspondent à leurs objectifs. Le rapport peut être personnalisé pour inclure une analyse des tendances des prix des marques cibles, une compréhension du marché pour d'autres pays (demandez la liste des pays), des données sur les résultats des essais cliniques, une revue de la littérature, une analyse du marché des produits remis à neuf et de la base de produits. L'analyse du marché des concurrents cibles peut être analysée à partir d'une analyse basée sur la technologie jusqu'à des stratégies de portefeuille de marché. Nous pouvons ajouter autant de concurrents que vous le souhaitez, dans le format et le style de données que vous recherchez. Notre équipe d'analystes peut également vous fournir des données sous forme de fichiers Excel bruts, de tableaux croisés dynamiques (Fact book) ou peut vous aider à créer des présentations à partir des ensembles de données disponibles dans le rapport.