North America Pet Ct Scanning Services Market

Taille du marché en milliards USD

TCAC :

%

USD

7.76 Billion

USD

11.46 Billion

2025

2033

USD

7.76 Billion

USD

11.46 Billion

2025

2033

| 2026 –2033 | |

| USD 7.76 Billion | |

| USD 11.46 Billion | |

|

|

|

|

Segmentation du marché des services de tomographie par émission de positons (TEP-TDM) en Amérique du Nord, par type de service (TEP-TDM autonomes, TEP-TDM sur site et TEP-TDM mobiles), type de scan (scans corps entier, scans corps partiels), type de traceur (FDG (fluorodésoxyglucose), traceurs non-FDG, traceurs nouveaux/émergents), application (oncologie, neurologie, cardiologie, maladies infectieuses, maladies inflammatoires, autres [orthopédie, pédiatrie]), utilisateur final (hôpitaux, centres d'imagerie diagnostique, cliniques spécialisées, instituts de recherche, autres), canal de distribution (direct et indirect) - Tendances du secteur et prévisions jusqu'en 2033

Taille du marché des services de tomographie par émission de positons (TEP) et tomodensitométrie en Amérique du Nord

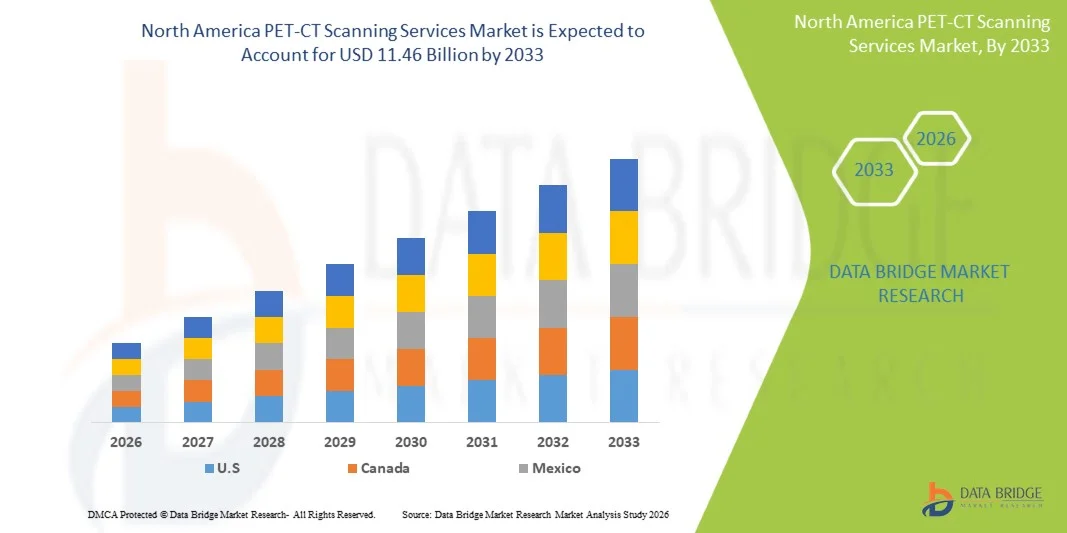

- Le marché nord-américain des services de tomographie par émission de positons (TEP-TDM) était évalué à 7,76 milliards de dollars américains en 2025 et devrait atteindre 11,46 milliards de dollars américains d'ici 2033 , avec un taux de croissance annuel composé (TCAC) de 5,2 % au cours de la période de prévision.

- Les examens TEP-TDM désignent des solutions d'imagerie diagnostique combinant la tomographie par émission de positons (TEP) et la tomodensitométrie (TDM) au sein d'un système intégré. Cette technique d'imagerie hybride permet de visualiser l'activité métabolique grâce à la TEP et les détails anatomiques grâce à la TDM, permettant ainsi aux cliniciens de détecter, de stadifier et de suivre les maladies avec une grande précision. Le service comprend les procédures d'examen, l'administration du radiotraceur, l'interprétation des images et la rédaction du compte rendu, réalisés dans les hôpitaux, les centres de diagnostic et les établissements d'imagerie spécialisés.

- Le marché nord-américain des services de tomographie par émission de positons couplée à la tomodensitométrie (TEP-TDM) connaît une croissance soutenue, les systèmes de santé accordant une importance croissante au diagnostic précoce et précis des maladies, notamment le cancer, les maladies cardiovasculaires et les affections neurologiques. Cette demande est principalement alimentée par l'augmentation de l'incidence du cancer en Amérique du Nord, le développement des applications de l'imagerie hybride en médecine de précision et la préférence croissante des cliniciens pour l'imagerie métabolique et anatomique combinée afin d'améliorer la précision diagnostique.

Analyse du marché des services de tomographie par émission de positons (TEP) et tomodensitométrie en Amérique du Nord

- Les progrès technologiques tels que la TEP numérique, la reconstruction d'images par IA et la tomodensitométrie à faible dose améliorent la qualité des examens et l'efficacité opérationnelle, favorisant ainsi l'adoption de ces techniques par le marché. Par ailleurs, le développement des centres d'imagerie ambulatoires, l'élargissement des dispositifs de remboursement dans les pays développés et l'augmentation des investissements dans les infrastructures de diagnostic dans les économies émergentes contribuent à accroître l'offre de services.

- Le coût élevé des équipements, la pénurie de radiologues et de spécialistes en médecine nucléaire qualifiés, ainsi que l'accès limité aux produits radiopharmaceutiques dans les régions à faibles revenus continuent de freiner leur utilisation à grande échelle. Globalement, le marché évolue vers des services TEP-TDM plus accessibles, de haute précision et optimisés en termes de flux de travail en Amérique du Nord.

- Les États-Unis devraient dominer le marché avec une part de 83,07 % et devraient connaître la plus forte croissance annuelle composée (TCAC) de 5,3 % au cours de la période de prévision allant de 2026 à 2033, grâce à leur infrastructure d'imagerie diagnostique bien établie, à l'adoption massive des technologies PET-CT avancées et à une forte demande clinique stimulée par la prévalence croissante du cancer et des maladies chroniques.

- En 2026, le segment des services d'imagerie TEP-TDM indépendants devrait dominer le marché avec une part de 63,51 %, grâce à sa capacité de prise en charge plus élevée, son accessibilité accrue et la forte préférence des professionnels de santé pour les centres d'imagerie dédiés offrant des rendez-vous plus rapides et une expertise diagnostique pointue. Ces centres indépendants fonctionnent généralement avec des horaires étendus, des équipements de pointe et des processus optimisés, ce qui leur permet d'offrir des délais d'exécution plus courts et des services plus rentables que les unités hospitalières.

Portée du rapport et segmentation du marché des services de tomographie par émission de positons (TEP-TDM) en Amérique du Nord

|

Attributs |

Aperçu du marché nord-américain des services de tomographie par émission de positons (TEP-TDM) |

|

Segments couverts |

|

|

Pays couverts |

Amérique du Nord

|

|

Acteurs clés du marché |

|

|

Opportunités de marché |

|

|

Ensembles d'informations de données à valeur ajoutée |

En plus des informations sur les scénarios de marché tels que la valeur du marché, le taux de croissance, la segmentation, la couverture géographique et les principaux acteurs, les rapports de marché élaborés par Data Bridge Market Research comprennent également une analyse approfondie par des experts, l'épidémiologie des patients, l'analyse du pipeline, l'analyse des prix et le cadre réglementaire. |

Tendances du marché des services de tomographie par émission de positons (TEP-TDM) en Amérique du Nord

« Intégration rapide de l’analyse d’images pilotée par l’IA et de l’automatisation des flux de travail »

- Les prestataires adoptent de plus en plus les plateformes PET-CT dotées d'IA qui aident les radiologues à détecter avec une plus grande précision les cancers à un stade précoce, les anomalies cardiovasculaires et les affections neurodégénératives en analysant automatiquement les données métaboliques et anatomiques, en identifiant les caractéristiques subtiles des lésions et en réduisant la variabilité d'interprétation.

- Cette tendance est alimentée par la charge croissante des cas d'oncologie, l'évolution de l'Amérique du Nord vers des soins axés sur la valeur et le besoin de résultats d'imagerie plus rapides et plus fiables.

- Les algorithmes de reconstruction basés sur l'IA permettent de réduire considérablement la dose de rayonnement tout en améliorant la qualité de l'image, rendant ainsi les services PET-CT plus sûrs et plus accessibles à une population de patients plus large.

- De plus, les outils automatisés de planification, de rapport et de partage d'images aident les centres d'imagerie à gérer un volume élevé de patients, à réduire les délais d'exécution et à améliorer la communication interdépartementale.

- L'association de l'IA, des plateformes d'imagerie basées sur le cloud et des flux de travail diagnostiques hybrides positionne les services de tomographie par émission de positons (TEP-TDM) comme un pilier essentiel de la médecine de précision avancée, soutenant la planification personnalisée des traitements, la surveillance en temps réel des traitements et l'amélioration des résultats pour les patients du monde entier.

Dynamique du marché des services de tomographie par émission de positons (TEP-TDM) en Amérique du Nord

Conducteur

« Augmentation de l’incidence des cancers et des troubles neurologiques »

- L'augmentation de l'incidence des cancers et des troubles neurologiques est un facteur déterminant de la croissance du marché des services d'imagerie TEP-TDM en Amérique du Nord. Face à la hausse de la prévalence des cancers et des affections neurodégénératives ou neurologiques à l'échelle mondiale, la demande en imagerie diagnostique de haute précision, telle que la TEP-TDM, s'est intensifiée.

- L'examen TEP-TDM offre des avantages considérables pour le dépistage précoce, la stadification précise, la planification du traitement et le suivi en oncologie et dans certaines affections neurologiques, ce qui en fait une modalité diagnostique de choix lorsque la prévalence de la maladie augmente. Par conséquent, la hausse des cas de cancer et de troubles neurologiques en Amérique du Nord s'est traduite par une utilisation accrue des services de TEP-TDM et favorise l'expansion géographique des infrastructures diagnostiques.

- Par exemple, en février 2024, l'Organisation mondiale de la santé a indiqué qu'il y avait eu environ 20 millions de nouveaux cas de cancer dans le monde en 2022 et a projeté que l'incidence du cancer en Amérique du Nord atteindrait environ 35 millions d'ici 2050, ce qui indique une augmentation substantielle du nombre de patients en oncologie en Amérique du Nord.

- L'augmentation de la prévalence des cancers et des maladies neurologiques en Amérique du Nord constitue un moteur de croissance structurel et permanent pour les services d'imagerie TEP-TDM. La hausse continue des nouveaux diagnostics de cancer, conjuguée à l'augmentation du nombre de personnes atteintes de troubles neurologiques chroniques, engendre un besoin constant et non cyclique en imagerie moléculaire de haute précision.

- À mesure que les protocoles de traitement deviennent de plus en plus personnalisés et que le suivi thérapeutique devient obligatoire en oncologie et en neurologie, le recours à la TEP-TDM pour la stadification de la maladie, l'évaluation du pronostic et le suivi thérapeutique est considérablement renforcé.

Retenue/Défi

« Les défis opérationnels dans les hôpitaux du secteur public »

- Dans de nombreuses régions, les hôpitaux publics sont confrontés à des difficultés opérationnelles persistantes qui affectent directement la prestation de services, la prise en charge des patients et l'efficacité globale des soins de santé. Les budgets limités entraînent souvent des pénuries d'équipements essentiels, des retards de maintenance et des contraintes au niveau des infrastructures de diagnostic, notamment des services d'imagerie.

- La pénurie de personnel, notamment dans des domaines spécialisés comme la radiologie, la médecine nucléaire et l'imagerie médicale avancée, accentue la pression sur les capacités, entraînant de longs délais d'attente pour les patients et une baisse du débit. Les lourdeurs administratives des procédures d'approvisionnement freinent l'adoption des technologies de pointe et limitent la disponibilité des consommables et des produits radiopharmaceutiques.

- Par exemple, en février 2025, un rapport du Contrôleur et Auditeur général de l'Inde (CAG) sur l'infrastructure de santé publique de Delhi a révélé qu'environ 21 % des postes du personnel du département de la santé étaient vacants, et que la pénurie de spécialistes (super-spécialistes) atteignait 30 %. L'audit a également mis en évidence un manque d'équipements et de consommables essentiels, une sous-utilisation des services de diagnostic radiologique et des délais d'attente très longs pour les interventions chirurgicales majeures, révélant de graves dysfonctionnements dans les hôpitaux de référence.

- Les contraintes opérationnelles mises en évidence dans les hôpitaux du secteur public – telles que les équipements de diagnostic non fonctionnels, les longs délais d’attente, la pénurie de spécialistes et le développement incomplet des infrastructures – soulignent un écart structurel croissant entre la demande de diagnostic et la capacité du secteur public.

- Du point de vue du marché, cela crée une voie de croissance importante pour les services d'imagerie avancée, car les systèmes publics s'appuient de plus en plus sur des réseaux de diagnostic externes, des modèles de partenariat public-privé et des établissements privés pour répondre à l'augmentation des volumes cliniques.

Portée du marché des services de tomographie par émission de positons (TEP) en Amérique du Nord

Le marché nord-américain des services de tomographie par émission de positons (TEP-TDM) est divisé en six segments importants, basés sur le type de service, le type de scan, le type de traceur, l'application, les utilisateurs finaux et le canal de distribution.

- Par type de service

Le marché nord-américain des services de tomographie par émission de positons (TEP-TDM) est segmenté selon le type de service : services TEP-TDM autonomes, services TEP-TDM sur site et services TEP-TDM mobiles. En 2026, le segment des services TEP-TDM autonomes devrait dominer le marché avec une part de 63,51 %, grâce à son infrastructure établie, à un volume d’examens plus élevé, à un coût par examen avantageux et à la forte préférence des professionnels de santé pour les centres d’imagerie fixes offrant des capacités de diagnostic avancées.

Le segment des services de numérisation PET-CT mobiles connaît la plus forte croissance annuelle composée (6,1 %) en raison de la demande croissante dans les zones reculées et mal desservies, de l'adoption croissante par les petits hôpitaux et cliniques, d'une flexibilité logistique améliorée et d'un investissement en capital réduit par rapport aux installations fixes.

- Par type de numérisation

Le marché nord-américain des services de tomographie par émission de positons (TEP-TDM) est segmenté, selon le type d'examen, en examens corps entier et examens partiels. En 2026, le segment des examens corps entier devrait dominer le marché avec une part de 85,81 %, grâce à sa large applicabilité clinique, sa capacité à fournir une évaluation complète de la maladie en une seule procédure et son utilisation fréquente pour la stadification du cancer et le suivi des traitements.

Le segment des examens d'imagerie corporelle complète connaît la plus forte croissance annuelle composée (TCAC) de 5,2 % en raison de son rôle essentiel dans la détection, la stadification et l'évaluation de la réponse thérapeutique des maladies dans les domaines de l'oncologie, de la cardiologie et de la neurologie.

- Par type de traceur

Le marché nord-américain des services d'imagerie TEP-TDM est segmenté, selon le type de traceur, en trois catégories : FDG (fluorodésoxyglucose), traceurs non-FDG et traceurs émergents. En 2026, le segment du FDG devrait dominer le marché avec une part de 77,48 %, grâce à son utilisation clinique établie de longue date, son large champ d'application diagnostique dans de nombreuses pathologies et sa disponibilité généralisée dans les centres d'imagerie TEP-TDM du monde entier.

Le segment des traceurs nouveaux/émergents connaît la plus forte croissance annuelle composée (6,1 %) grâce aux progrès croissants de la recherche, à l'adoption croissante des diagnostics ciblés et personnalisés et à l'expansion des applications en neurologie et en oncologie de précision.

- Sur demande

Selon l'application, le marché nord-américain des services de tomographie par émission de positons (TEP-TDM) est segmenté en oncologie, neurologie, cardiologie, maladies infectieuses, maladies inflammatoires et autres (orthopédie, pédiatrie). En 2026, le segment de l'oncologie devrait dominer le marché avec une part de 63,97 %, en raison de la forte prévalence du cancer, de l'utilisation généralisée de la TEP-TDM pour la détection et la stadification des tumeurs, et de son rôle essentiel dans la planification et le suivi des traitements.

Le segment de la neurologie connaît la plus forte croissance annuelle composée (TCAC) de 5,8 % en raison de l'incidence croissante des troubles neurologiques, de l'utilisation croissante du PET-CT dans le diagnostic précoce des maladies et de la demande croissante de techniques d'imagerie cérébrale avancées.

- Par l'utilisateur final

Le marché nord-américain des services de tomographie par émission de positons (TEP-TDM) est segmenté, selon l'utilisateur final, en hôpitaux, centres de diagnostic et d'imagerie, cliniques spécialisées, instituts de recherche et autres. En 2026, le segment des hôpitaux devrait dominer le marché avec une part de 54,64 %, grâce à la disponibilité d'infrastructures de soins intégrées, à un afflux plus important de patients et à la possibilité d'offrir des services de TEP-TDM dans le cadre de parcours de soins complets.

Le segment des centres d'imagerie diagnostique connaît la plus forte croissance annuelle composée (TCAC) de 5,7 % en raison de l'augmentation du nombre de demandes d'examens, du développement des centres d'imagerie indépendants et de la préférence croissante des patients pour les centres spécialisés offrant des délais d'exécution plus rapides.

- Par canal de distribution

Selon le canal de distribution, le marché nord-américain des services de tomographie par émission de positons (TEP-TDM) est segmenté en distribution directe et indirecte. En 2026, le segment direct devrait dominer le marché avec une part de 76,11 %, grâce à un meilleur contrôle opérationnel, un contact direct avec les patients et une coordination accrue entre les prestataires de services d'imagerie et les établissements de santé.

Le segment indirect connaît la plus forte croissance annuelle composée (6,1 %) grâce à l'expansion des partenariats avec des prestataires de services tiers, à une couverture régionale plus large et à une dépendance accrue aux réseaux de recommandation pour améliorer l'accessibilité aux services.

Analyse régionale du marché des services de tomographie par émission de positons (TEP) et tomodensitométrie en Amérique du Nord

- Les États-Unis dominent le marché nord-américain des services de tomographie par émission de positons (TEP-TDM), représentant 83,07 % du marché total en 2026. Cette position dominante s'explique par son infrastructure de santé de pointe, l'adoption précoce de technologies d'imagerie innovantes, la forte présence de prestataires de services de diagnostic de premier plan et des investissements substantiels dans l'imagerie oncologique et cardiologique. La région bénéficie d'une large disponibilité de scanners TEP-TDM hybrides, d'une prise en charge élevée des diagnostics du cancer et de progrès technologiques constants, tels que l'imagerie assistée par l'intelligence artificielle, les techniques TEP à faible dose et l'innovation en matière de radiotraceurs. Par ailleurs, la prévalence croissante des maladies chroniques, la sensibilisation accrue au diagnostic précoce et le soutien important des secteurs public et privé à la recherche en imagerie moléculaire renforcent encore la position dominante de l'Amérique du Nord sur le marché au cours de la période de prévision.

- Les États-Unis enregistrent le taux de croissance annuel composé (TCAC) le plus élevé parmi tous les pays, à 5,3 %. Cette croissance est portée par le développement rapide des infrastructures de santé, l'augmentation des investissements dans l'imagerie diagnostique avancée et l'adoption croissante de la technologie TEP-TDM pour le dépistage précoce du cancer dans les économies émergentes. La région bénéficie d'une prévalence croissante des maladies oncologiques et neurologiques, d'un meilleur accès aux services de médecine nucléaire et d'initiatives gouvernementales visant à renforcer les capacités en radiologie et en diagnostic. Par ailleurs, la participation accrue du secteur privé, l'essor du tourisme médical, le développement des centres d'imagerie spécialisés et une plus grande accessibilité financière des examens TEP-TDM contribuent significativement à l'accélération du marché américain au cours de la période de prévision.

Analyse du marché des services de tomographie par émission de positons (TEP) et tomodensitométrie en Amérique du Nord

Le marché nord-américain des services de tomographie par émission de positons (TEP-TDM) connaît une croissance soutenue et robuste, portée par son infrastructure de santé de pointe, l'adoption précoce de technologies d'imagerie innovantes, la forte présence de prestataires de services de diagnostic de premier plan et des investissements substantiels dans l'imagerie oncologique et cardiologique. La région bénéficie d'une large disponibilité de scanners TEP-TDM hybrides, d'une prise en charge élevée des diagnostics du cancer et de progrès technologiques constants tels que l'imagerie assistée par l'intelligence artificielle, les techniques TEP à faible dose et l'innovation en matière de radiotraceurs. Par ailleurs, la prévalence croissante des maladies chroniques, la sensibilisation accrue au diagnostic précoce et le soutien important des secteurs public et privé à la recherche en imagerie moléculaire renforcent encore la position dominante de l'Amérique du Nord sur le marché au cours de la période de prévision.

Analyse du marché des services de tomographie par émission de positons (TEP) et tomodensitométrie (TDM) aux États-Unis et en Amérique du Nord

Les États-Unis dominent le marché nord-américain des services de tomographie par émission de positons couplée à la tomodensitométrie (TEP-TDM), représentant 83,07 % de la part de marché régionale en 2026. Ce marché devrait connaître une forte croissance annuelle composée (TCAC) de 5,3 % entre 2026 et 2033, grâce à un système de santé très performant, à la large disponibilité des scanners TEP-TDM et à l'adoption rapide de l'imagerie moléculaire avancée en oncologie, cardiologie et neurologie. Le pays bénéficie de cadres de remboursement solides, d'une intégration rapide des outils de diagnostic basés sur l'intelligence artificielle et d'investissements importants dans la médecine de précision et le développement de produits radiopharmaceutiques.

Aperçu du marché des services de tomographie par émission de positons (TEP) et tomodensitométrie (TDM) au Canada et en Amérique du Nord

En 2026, le Canada détenait 10,72 % du marché nord-américain des services de tomographie par émission de positons couplée à la tomodensitométrie (TEP-TDM). Ce marché devrait connaître une croissance annuelle composée (TCAC) de 4,7 % entre 2026 et 2033. Cette croissance est portée par l’augmentation des investissements dans les infrastructures d’imagerie diagnostique de pointe, l’adoption croissante de la technologie TEP-TDM en oncologie, en neurologie et en cardiologie, ainsi que par l’importance accrue accordée au dépistage précoce des maladies au sein du système de santé publique. Le pays observe une expansion constante des installations de médecine nucléaire, un meilleur accès aux radiotraceurs et une collaboration renforcée entre les hôpitaux, les centres d’imagerie et les instituts de recherche. Par ailleurs, les initiatives gouvernementales de soutien, les politiques de remboursement avantageuses et la modernisation continue des équipements d’imagerie médicale dans toutes les provinces contribuent à la croissance soutenue du marché canadien au cours de la période de prévision.

Part de marché des services de tomographie par émission de positons (TEP) en Amérique du Nord

Le marché nord-américain des services de tomographie par émission de positons (TEP-TDM) est principalement dominé par des entreprises bien établies, notamment :

- C-HCA, Inc. (États-Unis)

- Siemens Healthineers AG (Allemagne)

- RadNet, Inc. (États-Unis)

- GenesisCare (Australie)

- Réseau de radiologie I-MED (Australie)

- Medica Group Ltd (Royaume-Uni)

- Services d'imagerie du Capitole (États-Unis)

- Shared Medical Services Inc. (États-Unis)

- Circle Health Group Ltd (Royaume-Uni)

- Fortis Healthcare (Inde)

- Alliance Medical Limited (Royaume-Uni)

- InHealth Group (Royaume-Uni)

- Dignity Health (États-Unis)

- Apollo Hospitals Enterprises Ltd. (Inde)

- NM Medical (Inde)

- Nucléaire (Inde)

- Cobalt Health (Royaume-Uni)

- DMS Santé (États-Unis)

- Imagerie cardiaque, Inc. (États-Unis)

- Alliance-HNI Services de santé (États-Unis)

Dernières évolutions du marché des services de tomographie par émission de positons (TEP) et tomodensitométrie (TDM) en Amérique du Nord

- En octobre 2025, la division DeepHealth de RadNet a signé une lettre d'intention avec GE Healthcare afin d'accélérer conjointement l'innovation et l'adoption de l'imagerie assistée par l'IA dans de multiples modalités. Cet accord vise à élargir l'accès aux technologies d'imagerie avancées, à faciliter les flux de travail de télémédecine et à intégrer des outils d'IA pour améliorer la précision du diagnostic et l'efficacité des comptes rendus.

- En novembre 2025, RadNet a fait l'acquisition de Cimar UK, société britannique spécialisée dans les services d'imagerie. Cette opération renforce les capacités de DeepHealth en matière de compte rendu d'imagerie basé sur l'IA et de dépistage par imagerie. L'acquisition devrait consolider la présence de RadNet en Europe et accélérer son ambition de proposer des services de télédiagnostic et d'imagerie assistée par l'IA en Amérique du Nord.

- En novembre 2025, RadNet a étendu ses services de téléimagerie grâce à l'acquisition d'actifs auprès d'Alpha-RT. Cette expansion renforce l'offre complète d'imagerie à distance de RadNet, permettant une plus grande disponibilité des services et une capacité accrue pour les flux de travail de diagnostic distribués.

- En octobre 2025, I-MED a inauguré son premier centre d'imagerie TEP/TDM à l'hôpital Mater Private de Rockhampton, offrant ainsi un accès local à l'imagerie diagnostique TEP/TDM de pointe dans le centre du Queensland. Grâce à cette initiative, les patients n'ont plus besoin de parcourir plus de 300 km pour passer un examen TEP/TDM dans d'autres villes, ce qui améliore l'accès à des diagnostics rapides pour le cancer, les maladies cardiaques et neurologiques. L'installation d'I-MED s'inscrit dans une démarche plus globale visant à garantir un accès équitable aux soins de santé en région, en étendant les services d'imagerie de haute qualité au-delà des grandes métropoles.

- En août 2020, I-MED Radiology Network a annoncé l'acquisition d'Alfred Medical Imaging, un prestataire de services d'imagerie bien établi offrant une gamme complète de services de diagnostic, notamment l'IRM et le PET/CT. Cette acquisition a considérablement renforcé la présence d'I-MED en Nouvelle-Galles du Sud, avec l'ajout de six cliniques dans l'Inner West de Sydney, d'une clinique à l'hôpital Mater de North Sydney, ainsi que des contrats existants pour la fourniture de services d'interprétation radiologique aux autorités de santé publique.

SKU-

Accédez en ligne au rapport sur le premier cloud mondial de veille économique

- Tableau de bord d'analyse de données interactif

- Tableau de bord d'analyse d'entreprise pour les opportunités à fort potentiel de croissance

- Accès d'analyste de recherche pour la personnalisation et les requêtes

- Analyse de la concurrence avec tableau de bord interactif

- Dernières actualités, mises à jour et analyse des tendances

- Exploitez la puissance de l'analyse comparative pour un suivi complet de la concurrence

Table des matières

1 INTRODUCTION

1.1 OBJECTIVES OF THE STUDY

1.2 MARKET DEFINITION

1.3 OVERVIEW OF NORTH AMERICA PET-CT SCANNING SERVICES MARKET

1.4 LIMITATIONS

1.5 MARKETS COVERED

2 MARKET SEGMENTATION

2.1 MARKETS COVERED

2.2 GEOGRAPHICAL SCOPE

2.3 YEARS CONSIDERED FOR THE STUDY

2.4 CURRENCY AND PRICING

2.5 DBMR TRIPOD DATA VALIDATION MODEL

2.6 MULTIVARIATE MODELLING

2.7 PRIMARY INTERVIEWS WITH KEY OPINION LEADERS

2.8 DBMR MARKET POSITION GRID

2.9 MARKET APPLICATION COVERAGE GRID

2.1 VENDOR SHARE ANALYSIS

2.11 SECONDARY SOURCES

2.12 ASSUMPTIONS

3 EXECUTIVE SUMMARY

4 PREMIUM INSIGHTS

4.1 PORTER’S FIVE FORCES

4.2 INNOVATION TRACKER AND STRATEGIC ANALYSIS

4.2.1 MAJOR DEALS AND STRATEGIC ALLIANCES ANALYSIS

4.2.1.1 JOINT VENTURES

4.2.1.2 MERGERS AND ACQUISITIONS

4.2.1.3 LICENSING AND PARTNERSHIP

4.2.1.4 TECHNOLOGY COLLABORATIONS

4.2.1.5 STRATEGIC DIVESTMENTS

4.2.2 NUMBER OF PRODUCTS IN DEVELOPMENT

4.2.3 STAGE OF DEVELOPMENT

4.2.4 TIMELINES AND MILESTONES

4.2.5 INNOVATION STRATEGIES AND METHODOLOGIES

4.2.6 RISK ASSESSMENT AND MITIGATION

4.2.7 FUTURE OUTLOOK

4.3 PRICING ANALYSIS

4.4 SUPPLY CHAIN ANALYSIS – NORTH AMERICA PET-CT SCANNING SERVICES MARKET

4.4.1 RADIOTRACER & ISOTOPE PRODUCTION

4.4.2 RADIOPHARMACY COMPOUNDING, QC & DISTRIBUTION

4.4.3 PET-CT SCANNER MANUFACTURING, INSTALLATION & SERVICE SUPPORT

4.4.4 IMAGING FACILITY OPERATIONS (HOSPITALS, INDEPENDENT CENTERS & MOBILE UNITS)

4.4.5 CLINICAL WORKFLOW, SCHEDULING & REFERRER INTERFACE

4.4.6 DATA MANAGEMENT, REPORTING & ARCHIVING

4.4.7 PAYERS, REIMBURSEMENT & REGULATORY OVERSIGHT

4.4.8 BOTTLENECKS, RISKS & STRATEGIC RESPONSES

4.5 VALUE CHAIN ANALYSIS

4.5.1 OVERVIEW

4.5.2 RAW MATERIAL SUPPLY

4.5.3 COMPONENT MANUFACTURING AND PROCESSING

4.5.4 EQUIPMENT & TECHNOLOGY PROVIDERS

4.5.5 DISTRIBUTION AND LOGISTICS

4.5.6 END-USERS (PROVIDERS & CLINICAL SECTORS)

4.5.7 CONCLUSION

5 TARIFFS & IMPACT ON THE MARKET

5.1 CURRENT TARIFF RATES IN TOP-5 COUNTRY MARKETS

5.2 OUTLOOK: LOCAL PRODUCTION VS. IMPORT RELIANCE

5.3 VENDOR SELECTION CRITERIA DYNAMICS

5.4 IMPACT ON SUPPLY CHAIN

5.4.1 RAW MATERIAL PROCUREMENT

5.4.2 MANUFACTURING AND PRODUCTION

5.4.3 LOGISTICS AND DISTRIBUTION

5.4.4 PRICE PITCHING AND MARKET POSITION

5.5 INDUSTRY PARTICIPANTS: PROACTIVE MOVES

5.5.1 SUPPLY CHAIN OPTIMIZATION

5.5.2 JOINT VENTURE ESTABLISHMENTS

5.6 IMPACT ON PRICES

5.7 REGULATORY INCLINATION

5.7.1 GEOPOLITICAL SITUATION

5.7.2 TRADE PARTNERSHIPS BETWEEN COUNTRIES

5.7.3 FREE TRADE AGREEMENTS & ALLIANCES

5.7.4 DOMESTIC COURSE OF CORRECTION

6 MARKET OVERVIEW

6.1 DRIVERS

6.1.1 INCREASING INCIDENCE OF CANCER AND NEUROLOGICAL DISORDERS

6.1.2 EXPANSION OF NORTH AMERICA HEALTHCARE INFRASTRUCTURE

6.1.3 INCREASING AWARENESS ABOUT EARLY DIAGNOSIS

6.1.4 GROWING PREFERENCE FOR HYBRID IMAGING TECHNIQUES

6.2 RESTRAINS

6.2.1 HIGH COST OF PET-CT PROCEDURES AND LIMITED REIMBURSEMENT

6.2.2 LACK OF SKILLED RADIOLOGISTS AND TECHNOLOGISTS

6.3 OPPORTUNITIES

6.3.1 EXPANSION IN EMERGING MARKETS SUCH AS ASIA-PACIFIC AND MIDDLE EAST

6.3.2 DEVELOPMENT OF MOBILE OR DECENTRALIZED PET-CT SERVICES

6.3.3 NEW CLINICAL APPLICATIONS AND TECHNOLOGICAL ADVANCEMENTS IN PET-CT IMAGING

6.4 CHALLENGES

6.4.1 OPERATIONAL CHALLENGES IN PUBLIC SECTOR HOSPITALS

6.4.2 REGULATORY AND DATA PRIVACY CONCERNS

7 NORTH AMERICA PET-CT SCANNING SERVICES MARKET, BY SERVICE TYPE

7.1 OVERVIEW

7.2 NORTH AMERICA PET-CT SCANNING SERVICES MARKET, BY SERVICE TYPE, 2018-2033 (USD THOUSAND)

7.2.1 STANDALONE PET-CT SCANNING SERVICES

7.2.2 ONSITE PET-CT SCANNING SERVICES

7.2.3 MOBILE PET-CT SCANNING SERVICES

7.3 NORTH AMERICA STANDALONE PET-CT SCANNING SERVICES IN PET-CT SCANNING SERVICES MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

7.3.1 OUTPATIENT SERVICES

7.3.2 INPATIENT SERVICES

7.4 NORTH AMERICA OUTPATIENT SERVICES IN PET-CT SCANNING SERVICES MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

7.4.1 INDEPENDENT IMAGING CENTERS

7.4.2 HOSPITAL-BASED OUTPATIENT

7.5 NORTH AMERICA INPATIENT SERVICES IN PET-CT SCANNING SERVICES MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

7.5.1 GENERAL HOSPITALS

7.5.2 SPECIALTY HOSPITALS

7.5.3 DIAGNOSTIC CENTERS

7.6 NORTH AMERICA STANDALONE PET-CT SCANNING SERVICES IN PET-CT SCANNING SERVICES MARKET, BY REGION, 2018-2033 (USD THOUSAND)

7.6.1 NORTH AMERICA

7.6.2 EUROPE

7.6.3 ASIA-PACIFIC

7.6.4 SOUTH AMERICA

7.6.5 MIDDLE EAST AND AFRICA

7.7 NORTH AMERICA ONSITE PET-CT SCANNING SERVICES IN PET-CT SCANNING SERVICES MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

7.7.1 TERTIARY CARE HOSPITALS

7.7.2 ACADEMIC MEDICAL CENTERS

7.7.3 OTHERS

7.8 NORTH AMERICA ONSITE PET-CT SCANNING SERVICES IN PET-CT SCANNING SERVICES MARKET, BY REGION, 2018-2033 (USD THOUSAND)

7.8.1 NORTH AMERICA

7.8.2 EUROPE

7.8.3 ASIA-PACIFIC

7.8.4 SOUTH AMERICA

7.8.5 MIDDLE EAST AND AFRICA

7.9 NORTH AMERICA MOBILE PET-CT SCANNING SERVICES IN PET-CT SCANNING SERVICES MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

7.9.1 RURAL OUTREACH INITIATIVES

7.9.2 PUBLIC HEALTH PROGRAMS

7.9.3 CORPORATE HEALTH CHECK-UP CAMPS

7.1 NORTH AMERICA MOBILE PET-CT SCANNING SERVICES IN PET-CT SCANNING SERVICES MARKET, BY REGION, 2018-2033 (USD THOUSAND)

7.10.1 NORTH AMERICA

7.10.2 EUROPE

7.10.3 ASIA-PACIFIC

7.10.4 SOUTH AMERICA

7.10.5 MIDDLE EAST AND AFRICA

8 NORTH AMERICA PET-CT SCANNING SERVICES MARKET, BY SCAN TYPE

8.1 OVERVIEW

8.2 NORTH AMERICA PET-CT SCANNING SERVICES MARKET, BY SCAN TYPE, 2018-2033 (USD THOUSAND)

8.3 WHOLE BODY SCANS

8.3.1 PARTIAL BODY SCANS

8.4 NORTH AMERICA WHOLE BODY SCANS IN PET-CT SCANNING SERVICES MARKET, BY REGION, 2018-2033 (USD THOUSAND)

8.4.1 NORTH AMERICA

8.4.2 EUROPE

8.4.3 ASIA-PACIFIC

8.4.4 SOUTH AMERICA

8.4.5 MIDDLE EAST AND AFRICA

8.5 NORTH AMERICA PARTIAL BODY SCANS IN PET-CT SCANNING SERVICES MARKET, BY REGION, 2018-2033 (USD THOUSAND)

8.5.1 NORTH AMERICA

8.5.2 EUROPE

8.5.3 ASIA-PACIFIC

8.5.4 SOUTH AMERICA

8.5.5 MIDDLE EAST AND AFRICA

9 NORTH AMERICA PET-CT SCANNING SERVICES MARKET, BY TRACER TYPE

9.1 OVERVIEW

9.2 NORTH AMERICA PET-CT SCANNING SERVICES MARKET, BY TRACER TYPE, 2018-2033 (USD THOUSAND)

9.2.1 FDG (FLUORODEOXYGLUCOSE)

9.2.2 NON-FDG TRACERS

9.2.3 NEW/EMERGING TRACERS

9.3 NORTH AMERICA FDG (FLUORODEOXYGLUCOSE) IN PET-CT SCANNING SERVICES MARKET, BY REGION, 2018-2033 (USD THOUSAND)

9.3.1 NORTH AMERICA

9.3.2 EUROPE

9.3.3 ASIA-PACIFIC

9.3.4 SOUTH AMERICA

9.3.5 MIDDLE EAST AND AFRICA

9.4 NORTH AMERICA NON-FDG TRACERS IN PET-CT SCANNING SERVICES MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

9.4.1 DOTATATE

9.4.2 CHOLINE

9.4.3 FLUOROTHYMIDINE

9.4.4 OTHERS (GA-68, AMMONIA)

9.5 NORTH AMERICA NON-FDG TRACERS IN PET-CT SCANNING SERVICES MARKET, BY REGION, 2018-2033 (USD THOUSAND)

9.5.1 NORTH AMERICA

9.5.2 EUROPE

9.5.3 ASIA-PACIFIC

9.5.4 SOUTH AMERICA

9.5.5 MIDDLE EAST AND AFRICA

9.6 NORTH AMERICA NEW/EMERGING TRACERS IN PET-CT SCANNING SERVICES MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

9.6.1 PSMA

9.6.2 FAPI

9.7 NORTH AMERICA NEW/EMERGING TRACERS IN PET-CT SCANNING SERVICES MARKET, BY REGION, 2018-2033 (USD THOUSAND)

9.7.1 NORTH AMERICA

9.7.2 EUROPE

9.7.3 ASIA-PACIFIC

9.7.4 SOUTH AMERICA

9.7.5 MIDDLE EAST AND AFRICA

10 NORTH AMERICA PET-CT SCANNING SERVICES MARKET, BY APPLICATION

10.1 OVERVIEW

10.2 NORTH AMERICA PET-CT SCANNING SERVICES MARKET, BY APPLICATION, 2018-2033 (USD THOUSAND)

10.2.1 ONCOLOGY

10.2.2 NEUROLOGY

10.2.3 CARDIOLOGY

10.2.4 INFECTIOUS DISEASES

10.2.5 INFLAMMATORY DISEASES

10.2.6 OTHERS (ORTHOPEDIC, PEDIATRICS)

10.3 NORTH AMERICA ONCOLOGY IN PET-CT SCANNING SERVICES MARKET, BY REGION, 2018-2033 (USD THOUSAND)

10.3.1 NORTH AMERICA

10.3.2 EUROPE

10.3.3 ASIA-PACIFIC

10.3.4 SOUTH AMERICA

10.3.5 MIDDLE EAST AND AFRICA

10.4 NORTH AMERICA NEUROLOGY IN PET-CT SCANNING SERVICES MARKET, BY REGION, 2018-2033 (USD THOUSAND)

10.4.1 NORTH AMERICA

10.4.2 EUROPE

10.4.3 ASIA-PACIFIC

10.4.4 SOUTH AMERICA

10.4.5 MIDDLE EAST AND AFRICA

10.5 NORTH AMERICA CARDIOLOGY IN PET-CT SCANNING SERVICES MARKET, BY REGION, 2018-2033 (USD THOUSAND)

10.5.1 NORTH AMERICA

10.5.2 EUROPE

10.5.3 ASIA-PACIFIC

10.5.4 SOUTH AMERICA

10.5.5 MIDDLE EAST AND AFRICA

10.6 NORTH AMERICA INFECTIOUS DISEASES IN PET-CT SCANNING SERVICES MARKET, BY REGION, 2018-2033 (USD THOUSAND)

10.6.1 NORTH AMERICA

10.6.2 EUROPE

10.6.3 ASIA-PACIFIC

10.6.4 SOUTH AMERICA

10.6.5 MIDDLE EAST AND AFRICA

10.7 NORTH AMERICA INFLAMMATORY DISEASES IN PET-CT SCANNING SERVICES MARKET, BY REGION, 2018-2033 (USD THOUSAND)

10.7.1 NORTH AMERICA

10.7.2 EUROPE

10.7.3 ASIA-PACIFIC

10.7.4 SOUTH AMERICA

10.7.5 MIDDLE EAST AND AFRICA

10.8 NORTH AMERICA OTHERS IN PET-CT SCANNING SERVICES MARKET, BY REGION, 2018-2033 (USD THOUSAND)

10.8.1 NORTH AMERICA

10.8.2 EUROPE

10.8.3 ASIA-PACIFIC

10.8.4 SOUTH AMERICA

10.8.5 MIDDLE EAST AND AFRICA

11 NORTH AMERICA PET-CT SCANNING SERVICES MARKET, BY END USER

11.1 OVERVIEW

11.2 NORTH AMERICA PET-CT SCANNING SERVICES MARKET, BY END USER, 2018-2033 (USD THOUSAND)

11.2.1 HOSPITALS

11.2.2 DIAGNOSTIC IMAGING CENTERS

11.2.3 SPECIALTY CLINICS

11.2.4 RESEARCH INSTITUTES

11.2.5 OTHERS

11.3 NORTH AMERICA HOSPITALS IN PET-CT SCANNING SERVICES MARKET, BY REGION, 2018-2033 (USD THOUSAND)

11.3.1 NORTH AMERICA

11.3.2 EUROPE

11.3.3 ASIA-PACIFIC

11.3.4 SOUTH AMERICA

11.3.5 MIDDLE EAST AND AFRICA

11.4 NORTH AMERICA DIAGNOSTIC IMAGING CENTERS IN PET-CT SCANNING SERVICES MARKET, BY REGION, 2018-2033 (USD THOUSAND)

11.4.1 NORTH AMERICA

11.4.2 EUROPE

11.4.3 ASIA-PACIFIC

11.4.4 SOUTH AMERICA

11.4.5 MIDDLE EAST AND AFRICA

11.5 NORTH AMERICA SPECIALTY CLINICS IN PET-CT SCANNING SERVICES MARKET, BY REGION, 2018-2033 (USD THOUSAND)

11.5.1 NORTH AMERICA

11.5.2 EUROPE

11.5.3 ASIA-PACIFIC

11.5.4 SOUTH AMERICA

11.5.5 MIDDLE EAST AND AFRICA

11.6 NORTH AMERICA RESEARCH INSTITUTES IN PET-CT SCANNING SERVICES MARKET, BY REGION, 2018-2033 (USD THOUSAND)

11.6.1 NORTH AMERICA

11.6.2 EUROPE

11.6.3 ASIA-PACIFIC

11.6.4 SOUTH AMERICA

11.6.5 MIDDLE EAST AND AFRICA

11.7 NORTH AMERICA OTHERS IN PET-CT SCANNING SERVICES MARKET, BY REGION, 2018-2033 (USD THOUSAND)

11.7.1 NORTH AMERICA

11.7.2 EUROPE

11.7.3 ASIA-PACIFIC

11.7.4 SOUTH AMERICA

11.7.5 MIDDLE EAST AND AFRICA

12 NORTH AMERICA PET-CT SCANNING SERVICES MARKET, BY DISTRIBUTION CHANNEL

12.1 OVERVIEW

12.2 NORTH AMERICA PET-CT SCANNING SERVICES MARKET, BY DISTRIBUTION CHANNEL, 2018-2033 (USD THOUSAND)

12.2.1 DIRECT

12.2.2 INDIRECT

12.3 NORTH AMERICA DIRECT IN PET-CT SCANNING SERVICES MARKET, BY REGION, 2018-2033 (USD THOUSAND)

12.3.1 NORTH AMERICA

12.3.2 EUROPE

12.3.3 ASIA-PACIFIC

12.3.4 SOUTH AMERICA

12.3.5 MIDDLE EAST AND AFRICA

12.4 NORTH AMERICA INDIRECT IN PET-CT SCANNING SERVICES MARKET, BY REGION, 2018-2033 (USD THOUSAND)

12.4.1 NORTH AMERICA

12.4.2 EUROPE

12.4.3 ASIA-PACIFIC

12.4.4 SOUTH AMERICA

12.4.5 MIDDLE EAST AND AFRICA

13 NORTH AMERICA PET-CT SCANNING SERVICES MARKET, BY REGION

13.1 NORTH AMERICA

13.1.1 U.S.

13.1.2 CANADA

13.1.3 MEXICO

14 NORTH AMERICA PET-CT SCANNING SERVICES MARKET: COMPANY LANDSCAPE

14.1 COMPANY SHARE ANALYSIS: GLOBAL

15 SWOT ANALYSIS

16 COMPANY PROFILE

16.1 C-HCA, INC.

16.1.1 COMPANY SNAPSHOT

16.1.2 REVENUE ANALYSIS

16.1.3 COMPANY SHARE ANALYSIS

16.1.4 PRODUCT PORTFOLIO

16.1.5 RECENT DEVELOPMENT

16.2 SIEMENS HEALTHINEERS AG

16.2.1 COMPANY SNAPSHOT

16.2.2 REVENUE ANALYSIS

16.2.3 COMPANY SHARE ANALYSIS

16.2.4 PRODUCT PORTFOLIO

16.2.5 RECENT DEVELOPMENT

16.3 RADNET INC.

16.3.1 COMPANY SNAPSHOT

16.3.2 REVENUE ANALYSIS

16.3.3 COMPANY SHARE ANALYSIS

16.3.4 PRODUCT PORTFOLIO

16.3.5 RECENT DEVELOPMENT

16.4 GENESISCARE

16.4.1 COMPANY SNAPSHOT

16.4.2 COMPANY SHARE ANALYSIS

16.4.3 PRODUCT PORTFOLIO

16.4.4 RECENT DEVELOPMENT

16.5 I-MED RADIOLOGY NETWORK

16.5.1 COMPANY SNAPSHOT

16.5.2 COMPANY SHARE ANALYSIS

16.5.3 PRODUCT PORTFOLIO

16.5.4 RECENT DEVELOPMENT

16.6 ALLIANCE-HNI HEALTH CARE SERVICES

16.6.1 COMPANY SNAPSHOT

16.6.2 PRODUCT PORTFOLIO

16.6.3 RECENT DEVELOPMENT

16.7 ALLIANCE MEDICAL LIMITED

16.7.1 COMPANY SNAPSHOT

16.7.2 PRODUCT PORTFOLIO

16.7.3 RECENT DEVELOPMENT

16.8 APOLLO HOSPITALS ENTERPRISES LTD.

16.8.1 COMPANY SNAPSHOT

16.8.2 REVENUE ANALYSIS

16.8.3 PRODUCT PORTFOLIO

16.8.4 RECENT DEVELOPMENT

16.9 CAPITOL IMAGING SERVICES

16.9.1 COMPANY SNAPSHOT

16.9.2 PRODUCT PORTFOLIO

16.9.3 RECENT DEVELOPMENT

16.1 CARDIAC IMAGING, INC

16.10.1 COMPANY SNAPSHOT

16.10.2 PRODUCT PORTFOLIO

16.10.3 RECENT DEVELOPMENT

16.11 CIRCLE HEALTH GROUP LTD

16.11.1 COMPANY SNAPSHOT

16.11.2 PRODUCT PORTFOLIO

16.11.3 RECENT DEVELOPMENT

16.12 COBALT HEALTH

16.12.1 COMPANY SNAPSHOT

16.12.2 PRODUCT PORTFOLIO

16.12.3 RECENT DEVELOPMENT

16.13 DIGNITY HEALTH

16.13.1 COMPANY SNAPSHOT

16.13.2 PRODUCT PORTFOLIO

16.13.3 RECENT DEVELOPMENT

16.14 DMS HEALTH

16.14.1 COMPANY SNAPSHOT

16.14.2 PRODUCT PORTFOLIO

16.14.3 RECENT DEVELOPMENT

16.15 FORTIS HEALTHCARE

16.15.1 COMPANY SNAPSHOT

16.15.2 REVENUE ANALYSIS

16.15.3 PRODUCT PORTFOLIO

16.15.4 RECENT DEVELOPMENT

16.16 INHEALTH GROUP

16.16.1 COMPANY SNAPSHOT

16.16.2 PRODUCT PORTFOLIO

16.16.3 RECENT DEVELOPMENT

16.17 MEDICA GROUP LTD (SUBSIDIARY OF MEDICA GROUP)

16.17.1 COMPANY SNAPSHOT

16.17.2 PRODUCT PORTFOLIO

16.17.3 RECENT DEVELOPMENT

16.18 NM MEDICAL

16.18.1 COMPANY SNAPSHOT

16.18.2 PRODUCT PORTFOLIO

16.18.3 RECENT DEVELOPMENT

16.19 NUECLEAR

16.19.1 COMPANY SNAPSHOT

16.19.2 PRODUCT PORTFOLIO

16.19.3 RECENT DEVELOPMENT

16.2 SHARED MEDICAL SERVICES INC.

16.20.1 COMPANY SNAPSHOT

16.20.2 PRODUCT PORTFOLIO

16.20.3 RECENT DEVELOPMENT

17 QUESTIONNAIRE

18 RELATED REPORTS

Liste des tableaux

TABLE 1 NORTH AMERICA PET-CT SCANNING SERVICES MARKET, BY SERVICE TYPE, 2018-2033 (USD THOUSAND)

TABLE 2 NORTH AMERICA STANDALONE PET-CT SCANNING SERVICES IN PET-CT SCANNING SERVICES MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 3 NORTH AMERICA OUTPATIENT SERVICES IN PET-CT SCANNING SERVICES MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 4 NORTH AMERICA INPATIENT SERVICES IN PET-CT SCANNING SERVICES MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 5 NORTH AMERICA STANDALONE PET-CT SCANNING SERVICES IN PET-CT SCANNING SERVICES MARKET, BY REGION, 2018-2033 (USD THOUSAND)

TABLE 6 NORTH AMERICA ONSITE PET-CT SCANNING SERVICES IN PET-CT SCANNING SERVICES MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 7 NORTH AMERICA ONSITE PET-CT SCANNING SERVICES IN PET-CT SCANNING SERVICES MARKET, BY REGION, 2018-2033 (USD THOUSAND)

TABLE 8 NORTH AMERICA MOBILE PET-CT SCANNING SERVICES IN PET-CT SCANNING SERVICES MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 9 NORTH AMERICA MOBILE PET-CT SCANNING SERVICES IN PET-CT SCANNING SERVICES MARKET, BY REGION, 2018-2033 (USD THOUSAND)

TABLE 10 NORTH AMERICA PET-CT SCANNING SERVICES MARKET, BY SCAN TYPE, 2018-2033 (USD THOUSAND)

TABLE 11 NORTH AMERICA WHOLE BODY SCANS IN PET-CT SCANNING SERVICES MARKET, BY REGION, 2018-2033 (USD THOUSAND)

TABLE 12 NORTH AMERICA PARTIAL BODY SCANS IN PET-CT SCANNING SERVICES MARKET, BY REGION, 2018-2033 (USD THOUSAND)

TABLE 13 NORTH AMERICA PET-CT SCANNING SERVICES MARKET, BY TRACER TYPE, 2018-2033 (USD THOUSAND)

TABLE 14 NORTH AMERICA FDG (FLUORODEOXYGLUCOSE) IN PET-CT SCANNING SERVICES MARKET, BY REGION, 2018-2033 (USD THOUSAND)

TABLE 15 NORTH AMERICA NON-FDG TRACERS IN PET-CT SCANNING SERVICES MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 16 NORTH AMERICA NON-FDG TRACERS IN PET-CT SCANNING SERVICES MARKET, BY REGION, 2018-2033 (USD THOUSAND)

TABLE 17 NORTH AMERICA NEW/EMERGING TRACERS IN PET-CT SCANNING SERVICES MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 18 NORTH AMERICA NEW/EMERGING TRACERS IN PET-CT SCANNING SERVICES MARKET, BY REGION, 2018-2033 (USD THOUSAND)

TABLE 19 NORTH AMERICA PET-CT SCANNING SERVICES MARKET, BY APPLICATION, 2018-2033 (USD THOUSAND)

TABLE 20 NORTH AMERICA ONCOLOGY IN PET-CT SCANNING SERVICES MARKET, BY REGION, 2018-2033 (USD THOUSAND)

TABLE 21 NORTH AMERICA NEUROLOGY IN PET-CT SCANNING SERVICES MARKET, BY REGION, 2018-2033 (USD THOUSAND)

TABLE 22 NORTH AMERICA CARDIOLOGY IN PET-CT SCANNING SERVICES MARKET, BY REGION, 2018-2033 (USD THOUSAND)

TABLE 23 NORTH AMERICA INFECTIOUS DISEASES IN PET-CT SCANNING SERVICES MARKET, BY REGION, 2018-2033 (USD THOUSAND)

TABLE 24 NORTH AMERICA INFLAMMATORY DISEASES IN PET-CT SCANNING SERVICES MARKET, BY REGION, 2018-2033 (USD THOUSAND)

TABLE 25 NORTH AMERICA OTHERS IN PET-CT SCANNING SERVICES MARKET, BY REGION, 2018-2033 (USD THOUSAND)

TABLE 26 NORTH AMERICA PET-CT SCANNING SERVICES MARKET, BY END USER, 2018-2033 (USD THOUSAND)

TABLE 27 NORTH AMERICA HOSPITALS IN PET-CT SCANNING SERVICES MARKET, BY REGION, 2018-2033 (USD THOUSAND)

TABLE 28 NORTH AMERICA DIAGNOSTIC IMAGING CENTERS IN PET-CT SCANNING SERVICES MARKET, BY REGION, 2018-2033 (USD THOUSAND)

TABLE 29 NORTH AMERICA SPECIALTY CLINICS IN PET-CT SCANNING SERVICES MARKET, BY REGION, 2018-2033 (USD THOUSAND)

TABLE 30 NORTH AMERICA RESEARCH INSTITUTES IN PET-CT SCANNING SERVICES MARKET, BY REGION, 2018-2033 (USD THOUSAND)

TABLE 31 NORTH AMERICA OTHERS IN PET-CT SCANNING SERVICES MARKET, BY REGION, 2018-2033 (USD THOUSAND)

TABLE 32 NORTH AMERICA PET-CT SCANNING SERVICES MARKET, BY DISTRIBUTION CHANNEL, 2018-2033 (USD THOUSAND)

TABLE 33 NORTH AMERICA DIRECT IN PET-CT SCANNING SERVICES MARKET, BY REGION, 2018-2033 (USD THOUSAND)

TABLE 34 NORTH AMERICA INDIRECT IN PET-CT SCANNING SERVICES MARKET, BY REGION, 2018-2033 (USD THOUSAND)

TABLE 35 NORTH AMERICA PET-CT SCANNING SERVICES MARKET, BY COUNTRY, 2018-2033 (USD THOUSAND)

TABLE 36 NORTH AMERICA PET-CT SCANNING SERVICES MARKET, BY COUNTRY, 2018-2033 (USD THOUSAND)

TABLE 37 NORTH AMERICA

TABLE 38 NORTH AMERICA PET-CT SCANNING SERVICES MARKET, BY SERVICE TYPE, 2018-2033 (USD THOUSAND)

TABLE 39 NORTH AMERICA STANDALONE PET-CT SCANNING SERVICES IN PET-CT SCANNING SERVICES MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 40 NORTH AMERICA OUTPATIENT SERVICES IN PET-CT SCANNING SERVICES MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 41 NORTH AMERICA INPATIENT SERVICES IN PET-CT SCANNING SERVICES MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 42 NORTH AMERICA ONSITE PET-CT SCANNING SERVICES IN PET-CT SCANNING SERVICES MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 43 NORTH AMERICA MOBILE PET-CT SCANNING SERVICES IN PET-CT SCANNING SERVICES MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 44 NORTH AMERICA PET-CT SCANNING SERVICES MARKET, BY SCAN TYPE, 2018-2033 (USD THOUSAND)

TABLE 45 NORTH AMERICA PET-CT SCANNING SERVICES MARKET, BY TRACER TYPE, 2018-2033 (USD THOUSAND)

TABLE 46 NORTH AMERICA NON-FDG TRACERS IN PET-CT SCANNING SERVICES MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 47 NORTH AMERICA NEW/EMERGING TRACERS IN PET-CT SCANNING SERVICES MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 48 NORTH AMERICA PET-CT SCANNING SERVICES MARKET, BY APPLICATION, 2018-2033 (USD THOUSAND)

TABLE 49 NORTH AMERICA PET-CT SCANNING SERVICES MARKET, BY END USER, 2018-2033 (USD THOUSAND)

TABLE 50 NORTH AMERICA PET-CT SCANNING SERVICES MARKET, BY DISTRIBUTION CHANNEL, 2018-2033 (USD THOUSAND)

TABLE 51 U.S. PET-CT SCANNING SERVICES MARKET, BY SERVICE TYPE, 2018-2033 (USD THOUSAND)

TABLE 52 U.S. STANDALONE PET-CT SCANNING SERVICES IN PET-CT SCANNING SERVICES MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 53 U.S. OUTPATIENT SERVICES IN PET-CT SCANNING SERVICES MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 54 U.S. INPATIENT SERVICES IN PET-CT SCANNING SERVICES MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 55 U.S. ONSITE PET-CT SCANNING SERVICES IN PET-CT SCANNING SERVICES MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 56 U.S. MOBILE PET-CT SCANNING SERVICES IN PET-CT SCANNING SERVICES MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 57 U.S. PET-CT SCANNING SERVICES MARKET, BY SCAN TYPE, 2018-2033 (USD THOUSAND)

TABLE 58 U.S. PET-CT SCANNING SERVICES MARKET, BY TRACER TYPE, 2018-2033 (USD THOUSAND)

TABLE 59 U.S. NON-FDG TRACERS IN PET-CT SCANNING SERVICES MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 60 U.S. NEW/EMERGING TRACERS IN PET-CT SCANNING SERVICES MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 61 U.S. PET-CT SCANNING SERVICES MARKET, BY APPLICATION, 2018-2033 (USD THOUSAND)

TABLE 62 U.S. PET-CT SCANNING SERVICES MARKET, BY END USER, 2018-2033 (USD THOUSAND)

TABLE 63 U.S. PET-CT SCANNING SERVICES MARKET, BY DISTRIBUTION CHANNEL, 2018-2033 (USD THOUSAND)

TABLE 64 CANADA PET-CT SCANNING SERVICES MARKET, BY SERVICE TYPE, 2018-2033 (USD THOUSAND)

TABLE 65 CANADA STANDALONE PET-CT SCANNING SERVICES IN PET-CT SCANNING SERVICES MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 66 CANADA OUTPATIENT SERVICES IN PET-CT SCANNING SERVICES MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 67 CANADA INPATIENT SERVICES IN PET-CT SCANNING SERVICES MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 68 CANADA ONSITE PET-CT SCANNING SERVICES IN PET-CT SCANNING SERVICES MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 69 CANADA MOBILE PET-CT SCANNING SERVICES IN PET-CT SCANNING SERVICES MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 70 CANADA PET-CT SCANNING SERVICES MARKET, BY SCAN TYPE, 2018-2033 (USD THOUSAND)

TABLE 71 CANADA PET-CT SCANNING SERVICES MARKET, BY TRACER TYPE, 2018-2033 (USD THOUSAND)

TABLE 72 CANADA NON-FDG TRACERS IN PET-CT SCANNING SERVICES MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 73 CANADA NEW/EMERGING TRACERS IN PET-CT SCANNING SERVICES MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 74 CANADA PET-CT SCANNING SERVICES MARKET, BY APPLICATION, 2018-2033 (USD THOUSAND)

TABLE 75 CANADA PET-CT SCANNING SERVICES MARKET, BY END USER, 2018-2033 (USD THOUSAND)

TABLE 76 CANADA PET-CT SCANNING SERVICES MARKET, BY DISTRIBUTION CHANNEL, 2018-2033 (USD THOUSAND)

TABLE 77 MEXICO PET-CT SCANNING SERVICES MARKET, BY SERVICE TYPE, 2018-2033 (USD THOUSAND)

TABLE 78 MEXICO STANDALONE PET-CT SCANNING SERVICES IN PET-CT SCANNING SERVICES MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 79 MEXICO OUTPATIENT SERVICES IN PET-CT SCANNING SERVICES MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 80 MEXICO INPATIENT SERVICES IN PET-CT SCANNING SERVICES MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 81 MEXICO ONSITE PET-CT SCANNING SERVICES IN PET-CT SCANNING SERVICES MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 82 MEXICO MOBILE PET-CT SCANNING SERVICES IN PET-CT SCANNING SERVICES MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 83 MEXICO PET-CT SCANNING SERVICES MARKET, BY SCAN TYPE, 2018-2033 (USD THOUSAND)

TABLE 84 MEXICO PET-CT SCANNING SERVICES MARKET, BY TRACER TYPE, 2018-2033 (USD THOUSAND)

TABLE 85 MEXICO NON-FDG TRACERS IN PET-CT SCANNING SERVICES MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 86 MEXICO NEW/EMERGING TRACERS IN PET-CT SCANNING SERVICES MARKET, BY TYPE, 2018-2033 (USD THOUSAND)

TABLE 87 MEXICO PET-CT SCANNING SERVICES MARKET, BY APPLICATION, 2018-2033 (USD THOUSAND)

TABLE 88 MEXICO PET-CT SCANNING SERVICES MARKET, BY END USER, 2018-2033 (USD THOUSAND)

TABLE 89 MEXICO PET-CT SCANNING SERVICES MARKET, BY DISTRIBUTION CHANNEL, 2018-2033 (USD THOUSAND)

Liste des figures

FIGURE 1 NORTH AMERICA PET-CT SCANNING SERVICES MARKET: SEGMENTATION

FIGURE 2 NORTH AMERICA PET-CT SCANNING SERVICES MARKET: DATA TRIANGULATION

FIGURE 3 NORTH AMERICA PET-CT SCANNING SERVICES MARKET: DROC ANALYSIS

FIGURE 4 NORTH AMERICA PET-CT SCANNING SERVICES MARKET: NORTH AMERICA VS REGIONAL ANALYSIS

FIGURE 5 NORTH AMERICA PET-CT SCANNING SERVICES MARKET: COMPANY RESEARCH ANALYSIS

FIGURE 6 NORTH AMERICA PET-CT SCANNING SERVICES MARKET: INTERVIEW DEMOGRAPHICS

FIGURE 7 NORTH AMERICA PET-CT SCANNING SERVICES MARKET: DBMR MARKET POSITION GRID

FIGURE 8 NORTH AMERICA PET-CT SCANNING SERVICES MARKET: MARKET APPLICATION COVERAGE GRID

FIGURE 9 NORTH AMERICA PET-CT SCANNING SERVICES MARKET: VENDOR SHARE ANALYSIS

FIGURE 10 EXECUTIVE SUMMARY

FIGURE 11 STRATEGIC DECISIONS

FIGURE 12 NORTH AMERICA PET-CT SCANNING SERVICES MARKET: SEGMENTATION

FIGURE 13 THREE SEGMENTS COMPRISE THE NORTH AMERICA MEDICAL PACKAGING FILMS MARKET, BY SERVICE TYPE

FIGURE 14 NORTH AMERICA IS EXPECTED TO DOMINATE THE NORTH AMERICA PET-CT SCANNING SERVICES MARKET AND ASIA-PACIFIC IS EXPECTED TO GROW WITH THE HIGHEST CAGR IN THE FORECAST PERIOD OF 2026 TO 2033

FIGURE 15 INCREASING INCIDENCE OF CANCER AND NEUROLOGICAL DISORDERS EXPECTED TO DRIVE THE NORTH AMERICA PET-CT SCANNING SERVICES MARKET IN THE FORECAST PERIOD OF 2026 TO 2033

FIGURE 16 STANDALONE PET-CT SCANNING SERVICES SEGMENT IS EXPECTED TO ACCOUNT FOR THE LARGEST SHARE OF THE NORTH AMERICA PET-CT SCANNING SERVICES MARKET IN 2026 & 2033

FIGURE 17 NORTH AMERICA IS THE FASTEST GROWING MARKET FOR PET-CT SCANNING SERVICES MANUFACTURERS IN THE FORECAST PERIOD OF 2026 TO 2033

FIGURE 18 NORTH AMERICA PET-CT SCANNING SERVICES MARKET, 2024-2033, AVERAGE PRICE (USD/SERVICE)

FIGURE 19 DRIVERS, RESTRAINTS, OPPORTUNITIES, AND CHALLENGES OF NORTH AMERICA PET-CT SCANNING SERVICES MARKET

FIGURE 20 NORTH AMERICA PET-CT SCANNING SERVICES MARKET, BY SERVICE TYPE, 2025

FIGURE 21 NORTH AMERICA PET-CT SCANNING SERVICES MARKET, BY SERVICE TYPE, 2026 TO 2033 (USD THOUSAND)

FIGURE 22 NORTH AMERICA PET-CT SCANNING SERVICES MARKET: BY SERVICE TYPE, CAGR (2026- 2033)

FIGURE 23 NORTH AMERICA PET-CT SCANNING SERVICES MARKET, BY SERVICE TYPE, LIFELINE CURVE

FIGURE 24 NORTH AMERICA PET-CT SCANNING SERVICES MARKET, BY SCAN TYPE,

FIGURE 25 NORTH AMERICA PET-CT SCANNING SERVICES MARKET, BY SCAN TYPE, 2026 TO 2033 (USD THOUSAND)

FIGURE 26 NORTH AMERICA PET-CT SCANNING SERVICES MARKET, BY SCAN TYPE, CAGR (2025- 2036)

FIGURE 27 NORTH AMERICA PET-CT SCANNING SERVICES MARKET, BY SCAN TYPE, LIFELINE CURVE

FIGURE 28 NORTH AMERICA PET-CT SCANNING SERVICES MARKET, BY TRACER TYPE, 2025

FIGURE 29 NORTH AMERICA PET-CT SCANNING SERVICES MARKET, BY TRACER TYPE, 2026 TO 2033 (USD THOUSAND)

FIGURE 30 NORTH AMERICA PET-CT SCANNING SERVICES MARKET, BY TRACER TYPE, CAGR (2025- 2036)

FIGURE 31 NORTH AMERICA PET-CT SCANNING SERVICES MARKET, BY TRACER TYPE, LIFELINE CURVE

FIGURE 32 NORTH AMERICA PET-CT SCANNING SERVICES MARKET, BY APPLICATION, 2025

FIGURE 33 NORTH AMERICA PET-CT SCANNING SERVICES MARKET, BY APPLICATION, 2026 TO 2033 (USD THOUSAND)

FIGURE 34 NORTH AMERICA PET-CT SCANNING SERVICES MARKET, BY APPLICATION, CAGR (2025- 2036)

FIGURE 35 NORTH AMERICA PET-CT SCANNING SERVICES MARKET, BY APPLICATION, LIFELINE CURVE

FIGURE 36 NORTH AMERICA PET-CT SCANNING SERVICES MARKET, BY END USER, 2025

FIGURE 37 NORTH AMERICA PET-CT SCANNING SERVICES MARKET, BY END USER, 2026 TO 2033 (USD THOUSAND)

FIGURE 38 NORTH AMERICA PET-CT SCANNING SERVICES MARKET, BY END USER, CAGR (2025- 2036)

FIGURE 39 NORTH AMERICA PET-CT SCANNING SERVICES MARKET, BY END USER, LIFELINE CURVE

FIGURE 40 NORTH AMERICA PET-CT SCANNING SERVICES MARKET, BY DISTRIBUTION CHANNEL, 2025

FIGURE 41 NORTH AMERICA PET-CT SCANNING SERVICES MARKET, BY DISTRIBUTION CHANNEL, 2026 TO 2033 (USD THOUSAND)

FIGURE 42 NORTH AMERICA PET-CT SCANNING SERVICES MARKET, BY DISTRIBUTION CHANNEL, CAGR (2025- 2036)

FIGURE 43 NORTH AMERICA PET-CT SCANNING SERVICES MARKET, BY DISTRIBUTION CHANNEL, LIFELINE CURVE

FIGURE 44 NORTH AMERICA PET-CT SCANNING SERVICES MARKET, SNAPSHOT (2025)

FIGURE 45 NORTH AMERICA PET-CT SCANNING SERVICES MARKET: COMPANY SHARE 2025 (%)

Méthodologie de recherche

La collecte de données et l'analyse de l'année de base sont effectuées à l'aide de modules de collecte de données avec des échantillons de grande taille. L'étape consiste à obtenir des informations sur le marché ou des données connexes via diverses sources et stratégies. Elle comprend l'examen et la planification à l'avance de toutes les données acquises dans le passé. Elle englobe également l'examen des incohérences d'informations observées dans différentes sources d'informations. Les données de marché sont analysées et estimées à l'aide de modèles statistiques et cohérents de marché. De plus, l'analyse des parts de marché et l'analyse des tendances clés sont les principaux facteurs de succès du rapport de marché. Pour en savoir plus, veuillez demander un appel d'analyste ou déposer votre demande.

La méthodologie de recherche clé utilisée par l'équipe de recherche DBMR est la triangulation des données qui implique l'exploration de données, l'analyse de l'impact des variables de données sur le marché et la validation primaire (expert du secteur). Les modèles de données incluent la grille de positionnement des fournisseurs, l'analyse de la chronologie du marché, l'aperçu et le guide du marché, la grille de positionnement des entreprises, l'analyse des brevets, l'analyse des prix, l'analyse des parts de marché des entreprises, les normes de mesure, l'analyse globale par rapport à l'analyse régionale et des parts des fournisseurs. Pour en savoir plus sur la méthodologie de recherche, envoyez une demande pour parler à nos experts du secteur.

Personnalisation disponible

Data Bridge Market Research est un leader de la recherche formative avancée. Nous sommes fiers de fournir à nos clients existants et nouveaux des données et des analyses qui correspondent à leurs objectifs. Le rapport peut être personnalisé pour inclure une analyse des tendances des prix des marques cibles, une compréhension du marché pour d'autres pays (demandez la liste des pays), des données sur les résultats des essais cliniques, une revue de la littérature, une analyse du marché des produits remis à neuf et de la base de produits. L'analyse du marché des concurrents cibles peut être analysée à partir d'une analyse basée sur la technologie jusqu'à des stratégies de portefeuille de marché. Nous pouvons ajouter autant de concurrents que vous le souhaitez, dans le format et le style de données que vous recherchez. Notre équipe d'analystes peut également vous fournir des données sous forme de fichiers Excel bruts, de tableaux croisés dynamiques (Fact book) ou peut vous aider à créer des présentations à partir des ensembles de données disponibles dans le rapport.