Us Lubricant Market

Taille du marché en milliards USD

TCAC :

%

USD

22.86 Billion

USD

28.91 Billion

2024

2032

USD

22.86 Billion

USD

28.91 Billion

2024

2032

| 2025 –2032 | |

| USD 22.86 Billion | |

| USD 28.91 Billion | |

|

|

|

|

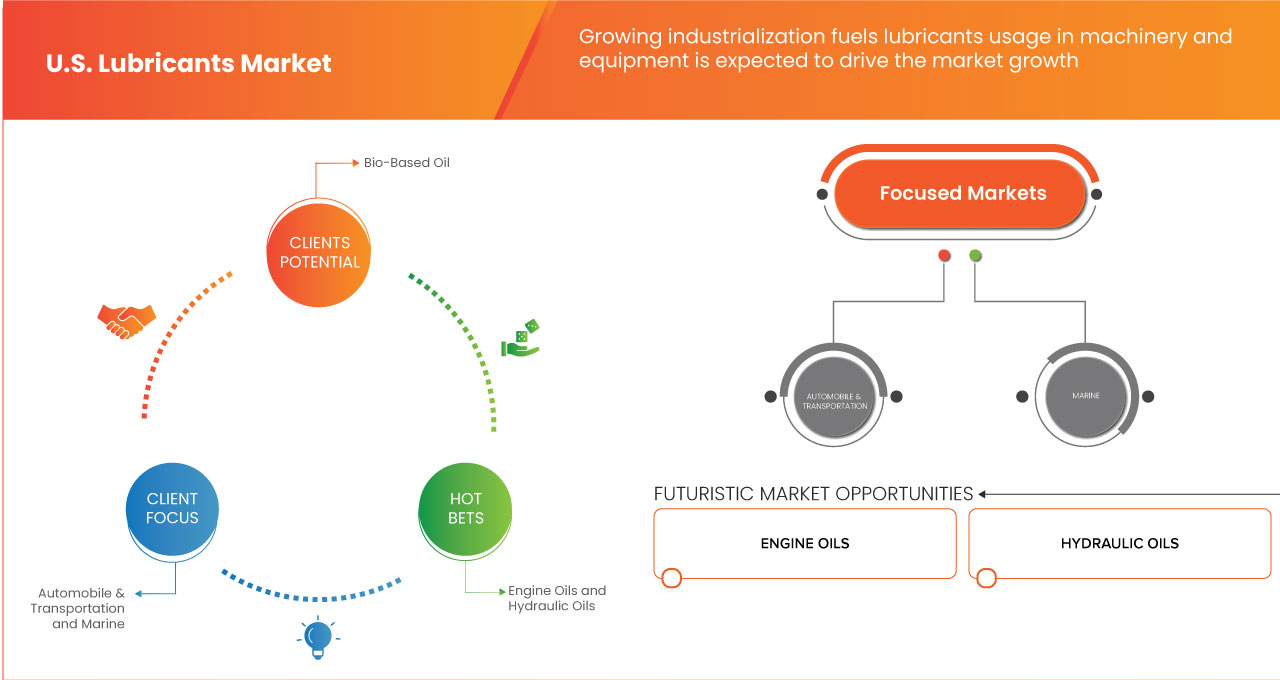

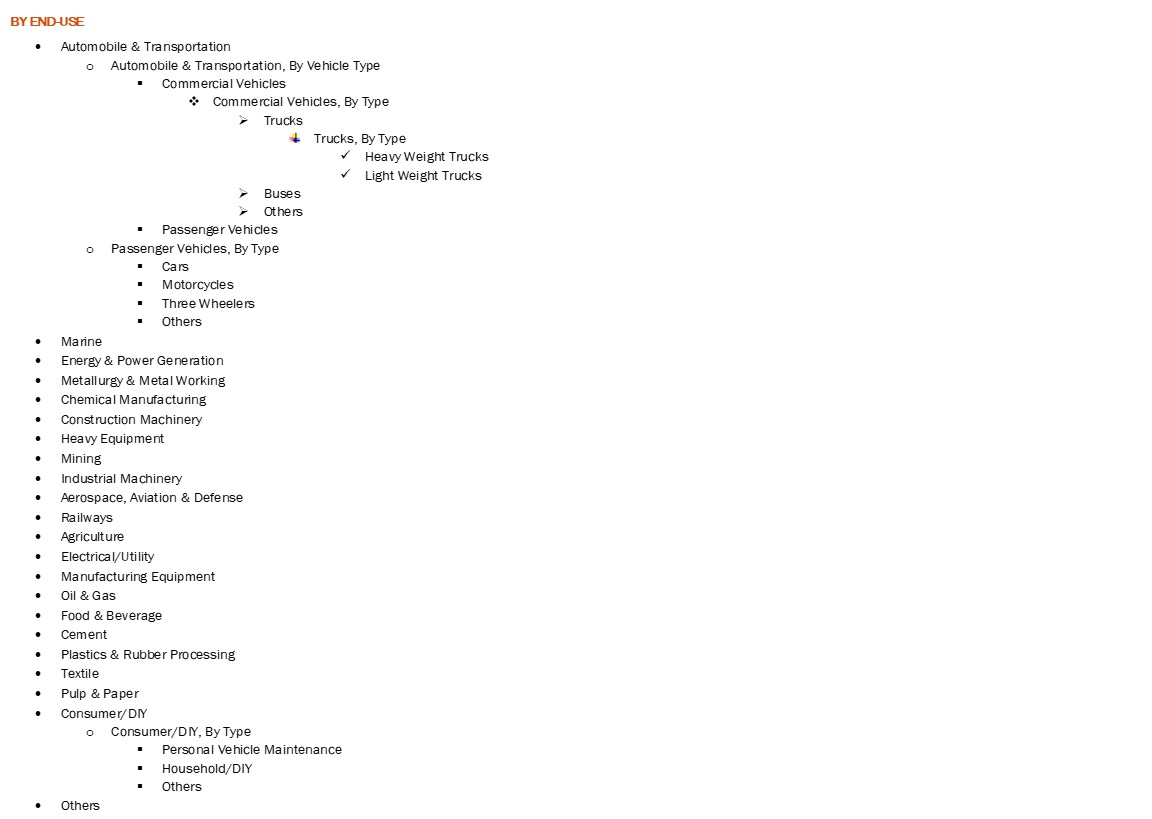

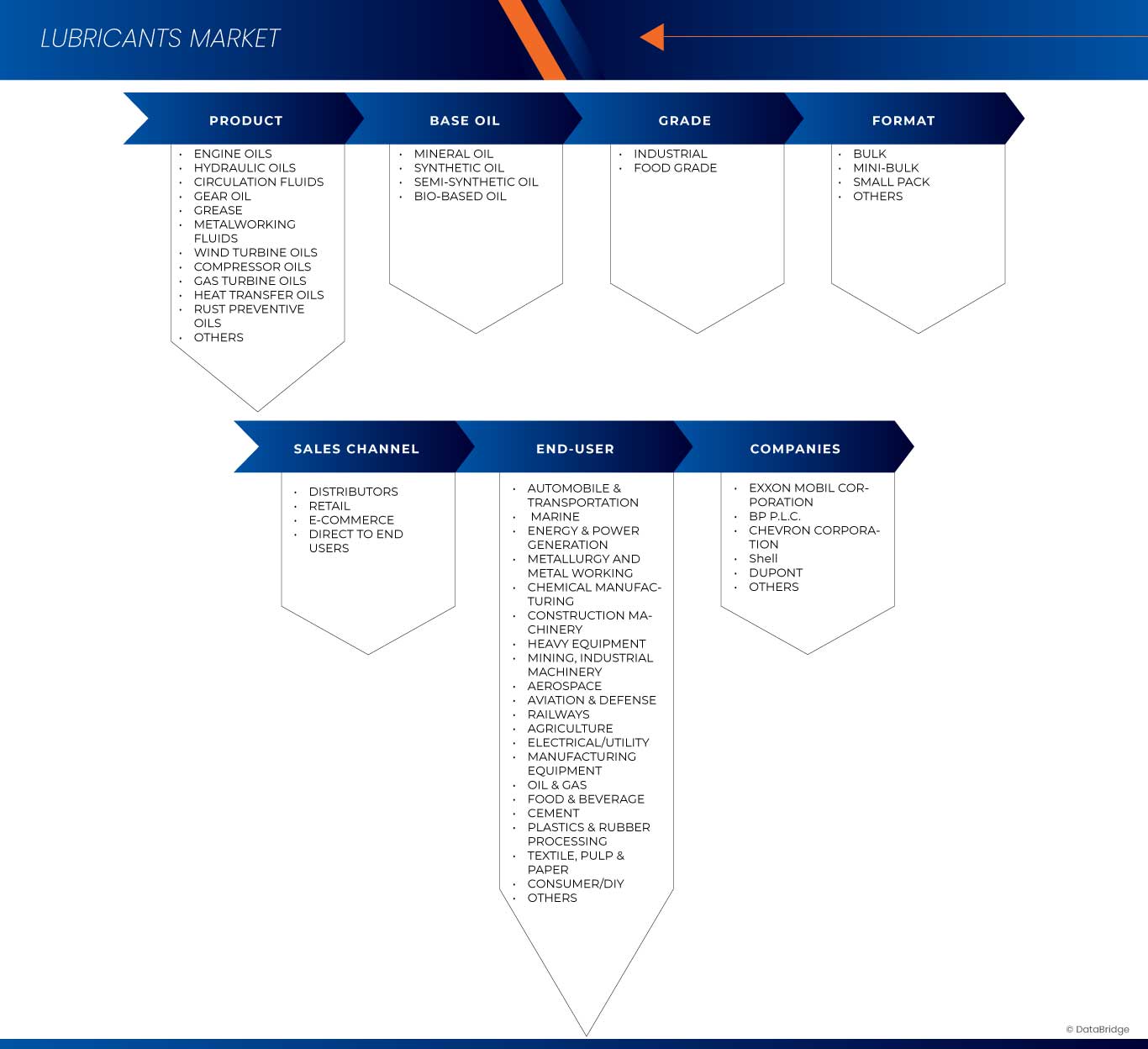

Segmentation du marché américain des lubrifiants, par produit (huiles moteur, huiles hydrauliques, fluides de circulation, huiles pour engrenages, graisses, fluides de travail des métaux, huiles pour éoliennes, huiles pour compresseurs, huiles pour turbines à gaz, huiles de transfert de chaleur, huiles antirouille, etc.), huile de base (huile minérale, huile synthétique, huile semi-synthétique et huile biosourcée), qualité (industrielle et alimentaire), format (vrac, mini-vrac, petit emballage, etc.), canal de vente (distributeurs, vente au détail, commerce électronique et vente directe aux utilisateurs finaux), utilisation finale (automobile et transport, marine, énergie et production d'électricité, métallurgie et travail des métaux, fabrication de produits chimiques, machines de construction, équipement lourd, exploitation minière, machines industrielles, aérospatiale, aviation et défense, chemins de fer, agriculture, électricité/services publics, équipement de fabrication, pétrole et gaz, alimentation et boissons, ciment, transformation des plastiques et du caoutchouc, textile, pâtes et papiers, biens de consommation/bricolage, etc.) - Tendances et prévisions du secteur 2032.

Taille du marché américain des lubrifiants

- Le marché américain des lubrifiants était évalué à 22,86 milliards USD en 2024 et devrait atteindre 28,91 milliards USD d'ici 2032.

- Au cours de la période de prévision de 2025 à 2032, le marché devrait croître à un TCAC de 3,01 %, principalement grâce à l'industrialisation croissante qui est un moteur essentiel du marché.

Analyse du marché américain des lubrifiants

- Le marché américain des lubrifiants connaît une croissance soutenue, portée par la demande croissante des secteurs automobile et industriel. Les lubrifiants jouent un rôle essentiel dans la réduction des frottements, l'amélioration de l'efficacité et la prolongation de la durée de vie des machines et des moteurs. Ce marché comprend divers types de produits, tels que les huiles moteur, les huiles hydrauliques, les graisses et les fluides de travail des métaux, destinés à des secteurs comme la fabrication, la construction, la marine et l'agriculture. Les lubrifiants synthétiques et biosourcés gagnent en popularité grâce à leurs performances supérieures et à leurs avantages environnementaux. Malgré des défis tels que la fluctuation des prix des matières premières et l'essor des véhicules électriques, le marché offre des opportunités d'innovation, notamment dans le développement de lubrifiants spécialisés et durables pour répondre aux besoins changeants de l'industrie.

Portée du rapport et segmentation du marché américain des lubrifiants

|

Attributs |

Informations clés sur le marché des lubrifiants aux États-Unis |

|

Segments couverts |

|

|

Pays couverts |

Amérique du Nord

|

|

Acteurs clés du marché |

|

|

Opportunités de marché |

|

|

Ensembles d'informations de données à valeur ajoutée |

Outre les informations sur les scénarios de marché tels que la valeur marchande, le taux de croissance, la segmentation, la couverture géographique et les principaux acteurs, les rapports de marché organisés par Data Bridge Market Research comprennent également une analyse des importations et des exportations, un aperçu de la capacité de production, une analyse de la consommation de production, une analyse des tendances des prix, un scénario de changement climatique, une analyse de la chaîne d'approvisionnement, une analyse de la chaîne de valeur, un aperçu des matières premières/consommables, des critères de sélection des fournisseurs, une analyse PESTLE, une analyse Porter et un cadre réglementaire. |

Tendances du marché des lubrifiants aux États-Unis

« Demande croissante de lubrifiants synthétiques et hautes performances »

La demande de lubrifiants synthétiques et hautes performances connaît une croissance rapide dans divers secteurs industriels en raison de leurs propriétés supérieures à celles des huiles minérales conventionnelles. Formulés selon des procédés chimiques avancés, les lubrifiants synthétiques offrent une meilleure stabilité thermique, une meilleure résistance à l'oxydation et des intervalles de vidange plus longs, ce qui les rend idéaux pour les applications où la performance est essentielle. Ces lubrifiants offrent une protection constante à des températures extrêmes, réduisent les frottements et préviennent la formation de dépôts nocifs, prolongeant ainsi la durée de vie des moteurs et des machines. Dans le secteur automobile, les lubrifiants synthétiques sont de plus en plus utilisés dans les moteurs à combustion interne (MCI) modernes afin d'améliorer le rendement énergétique, de réduire les émissions et d'accroître la durabilité du moteur. Les huiles moteur hautes performances telles que Shell Helix Ultra et Castrol EDGE utilisent la technologie de synthèse pour offrir une protection supérieure et un fonctionnement plus propre du moteur.

Dynamique du marché américain des lubrifiants

Conducteur

« L'expansion des réseaux de transport contribue à une consommation accrue de lubrifiants »

L'expansion des réseaux de transport est un moteur important pour le marché, exerçant une influence considérable sur la consommation de lubrifiants. Ce moteur englobe un large éventail de facteurs qui soulignent la relation complexe entre le développement des infrastructures de transport et la demande en lubrifiants. Croissance du réseau routier – L'un des aspects les plus importants de l'expansion des transports est le développement et l'entretien des réseaux routiers. La construction et l'entretien des autoroutes, des routes et des rues nécessitent une vaste gamme de véhicules et d'engins, dont l'efficacité dépend fortement des lubrifiants. Des bulldozers aux finisseurs d'asphalte, les lubrifiants jouent un rôle essentiel dans la construction et l'entretien des infrastructures routières. Expansion du parc automobile – La prolifération des services de transport, notamment des véhicules de transport de marchandises et de passagers, nécessite un parc automobile et de camions en pleine croissance. Ces véhicules dépendent des lubrifiants pour réduire les frottements, minimiser l'usure et optimiser le rendement énergétique. Plus le parc automobile est important, plus la demande en lubrifiants pour l'entretien et les opérations courantes est élevée.

Par exemple,

En mai 2023, selon Forbes, le train à grande vitesse prend enfin de l'ampleur aux États-Unis, avec un financement fédéral alloué au corridor nord-est d'Amtrak et à des projets potentiels en Californie et entre Las Vegas et Los Angeles. La prise de décision sur ces projets est attendue dans les mois à venir, signalant un changement vers la modernisation des infrastructures ferroviaires de passagers.

Opportunité

« Demande croissante de lubrifiants durables et biosourcés »

La demande croissante de lubrifiants durables et biosourcés représente une opportunité majeure pour le marché. Face à la montée en puissance des préoccupations environnementales, les industries et les consommateurs recherchent activement des solutions lubrifiantes non seulement efficaces, mais aussi respectueuses de l'environnement. Cette évolution de la demande a ouvert de nombreuses perspectives de croissance et d'innovation au sein de l'industrie des lubrifiants. L'une des principales opportunités réside dans le développement et la production de lubrifiants biosourcés. Ces lubrifiants sont issus de ressources renouvelables telles que les huiles végétales, les graisses animales et même des sources microbiennes. Contrairement aux lubrifiants traditionnels à base d'huile minérale, les lubrifiants biosourcés présentent l'avantage d'être biodégradables et moins nocifs pour l'environnement. Ils offrent également une biodégradabilité améliorée et une toxicité réduite, ce qui en fait un choix privilégié pour les applications où l'impact environnemental est un facteur préoccupant.

Par exemple,

- Selon l'article de STLE org, les lubrifiants biosourcés, tels que les fluides hydrauliques à base de soja et les additifs dérivés d'huiles végétales, sont prometteurs pour diverses applications, des ascenseurs aux équipements agricoles. Ils offrent des avantages tels que la biodégradabilité, une moindre toxicité et un pouvoir lubrifiant accru, mais des difficultés persistent, comme une faible stabilité à l'oxydation et des points d'écoulement élevés. Des innovations visent à surmonter ces limites, rendant les lubrifiants biosourcés compétitifs par rapport à leurs homologues synthétiques. Le recyclage reste un défi, et les avis sont partagés quant à sa faisabilité.

Retenue/Défi

« Résistance au passage des lubrifiants conventionnels à des alternatives plus coûteuses »

La résistance au passage des lubrifiants conventionnels à des alternatives plus coûteuses représente un défi majeur pour le marché. Si les lubrifiants avancés plus récents offrent de nombreux avantages, notamment des performances améliorées et des avantages environnementaux, la réticence des clients à adopter ces produits freine la croissance du marché. Voici les principaux points qui soulignent ce défi : Préoccupations liées au coût : L'une des principales raisons de cette résistance est le coût perçu comme plus élevé des lubrifiants avancés par rapport aux lubrifiants conventionnels. Les clients privilégient souvent les économies à court terme aux avantages à long terme, ce qui les incite à s'en tenir à des options familières et moins chères. Manque de sensibilisation : De nombreux clients ignorent les avantages offerts par les lubrifiants avancés. Ils ne comprennent peut-être pas pleinement comment ces produits peuvent améliorer l'efficacité des équipements, réduire les coûts de maintenance et prolonger la durée de vie des machines. Des campagnes d'information et de sensibilisation sont essentielles pour combler ce manque de connaissances.

Portée du marché américain des lubrifiants

Le marché est segmenté en fonction du produit, de l’huile de base, de la qualité, du format, du canal de vente et de l’utilisation finale.

|

Segmentation |

Sous-segmentation |

|

Par type de produit |

PAR PRODUIT

|

|

Par huile de base |

PAR HUILE DE BASE

|

|

Par qualité d'huile |

Par catégorie

|

|

Par format

|

Format PAR

|

|

Par canal de vente |

PAR CANAL DE VENTE

|

|

Par utilisation finale |

|

Analyse régionale du marché américain des lubrifiants

Part de marché des lubrifiants aux États-Unis

Le paysage concurrentiel du marché fournit des détails par concurrent. Il comprend la présentation de l'entreprise, ses données financières, son chiffre d'affaires, son potentiel de marché, ses investissements en recherche et développement, ses nouvelles initiatives commerciales, sa présence mondiale, ses sites et installations de production, ses capacités de production, ses forces et faiblesses, le lancement de nouveaux produits, leur ampleur et leur portée, ainsi que la domination de ses applications. Les données ci-dessus ne concernent que les activités des entreprises par rapport à leur marché.

Les principaux leaders du marché opérant sur le marché sont :

- Shell (Royaume-Uni)

- Exxon Mobil Corporation (États-Unis)

- FUCHS (Allemagne)

- US Venture, Inc. (Allemagne)

- BASF SE (États-Unis)

- BP plc (Allemagne)

- Chevron Corporation (Royaume-Uni)

- DuPont de Nemours, Inc. (États-Unis)

Derniers développements sur le marché américain des lubrifiants

- En mai 2024, Exxon Mobil Corporation a annoncé la finalisation de l'acquisition de Pioneer Natural Resources, élargissant ainsi considérablement sa présence dans le Permien. Cette fusion porte la capacité de production d'ExxonMobil à 1,3 million de barils équivalent pétrole par jour, avec un objectif d'environ 2 millions d'ici 2027. Ce partenariat vise à améliorer l'efficacité et à réduire l'impact environnemental tout en poursuivant l'objectif de zéro émission nette d'ici 2035.

- En novembre 2023, ExxonMobil Corporation a annoncé la finalisation de l'acquisition de Denbury Inc. pour 4,9 milliards de dollars américains, dans le cadre d'une transaction entièrement en actions. Cette opération a renforcé l'activité Solutions Bas Carbone d'ExxonMobil, en étendant son réseau de pipelines de CO2 de plus de 2 100 kilomètres. L'acquisition comprenait des opérations pétrolières et gazières avec des réserves prouvées de plus de 200 millions de barils, visant à réduire significativement les émissions de CO2.

- En octobre 2023, ExxonMobil a annoncé sa fusion avec Pioneer Natural Resources dans le cadre d'une transaction entièrement en actions d'un montant de 59,5 milliards de dollars. Cet accord a permis aux actionnaires de Pioneer de recevoir des actions d'ExxonMobil. Cette fusion a doublé la présence d'ExxonMobil dans le Permien, combinant plus de 850 000 acres nets de Pioneer avec ses propres ressources, pour une production estimée à 16 milliards de barils équivalent pétrole. ExxonMobil prévoyait d'accélérer l'objectif de neutralité carbone de Pioneer de 2050 à 2035.

- En juin 2023, ExxonMobil a signé un accord de capture du carbone avec Nucor Corporation, permettant la capture, le transport et le stockage de jusqu'à 800 000 tonnes de CO2 par an depuis le site de Nucor à Convent, en Louisiane. Cet accord a marqué une étape importante, portant le total des accords de capture du CO2 à 5 millions de tonnes par an. Le projet, dont le démarrage est prévu en 2026, contribue à l'objectif de neutralité carbone de la Louisiane d'ici 2050.

- En septembre 2024, Chevron Corporation célèbre 70 ans de partenariat en Angola, soulignant ses contributions significatives au développement du pays et au secteur énergétique. Cette collaboration a favorisé la croissance économique, la création d'emplois et l'investissement dans les communautés locales. Pour Chevron, cette relation durable renforce sa position en Afrique et son engagement en faveur de pratiques durables, tout en améliorant son empreinte opérationnelle dans la région.

SKU-

Accédez en ligne au rapport sur le premier cloud mondial de veille économique

- Tableau de bord d'analyse de données interactif

- Tableau de bord d'analyse d'entreprise pour les opportunités à fort potentiel de croissance

- Accès d'analyste de recherche pour la personnalisation et les requêtes

- Analyse de la concurrence avec tableau de bord interactif

- Dernières actualités, mises à jour et analyse des tendances

- Exploitez la puissance de l'analyse comparative pour un suivi complet de la concurrence

Table des matières

1 INTRODUCTION

1.1 OBJECTIVES OF THE STUDY

1.2 MARKET DEFINITION

1.3 OVERVIEW OF THE U.S. LUBRICANTS MARKET

1.4 LIMITATIONS

1.5 MARKETS COVERED

2 MARKET SEGMENTATION

2.1 MARKETS COVERED

2.2 GEOGRAPHICAL SCOPE

2.3 YEARS CONSIDERED FOR THE STUDY

2.4 CURRENCY AND PRICING

2.5 DBMR TRIPOD DATA VALIDATION MODEL

2.6 MULTIVARIATE MODELLING

2.7 PRIMARY INTERVIEWS WITH KEY OPINION LEADERS

2.8 DBMR MARKET POSITION GRID

2.9 MARKET END-USE COVERAGE GRID

2.1 SECONDARY SOURCES

2.11 ASSUMPTIONS

3 EXECUTIVE SUMMARY

4 PREMIUM INSIGHTS

4.1 PESTEL ANALYSIS

4.1.1 POLITICAL FACTORS

4.1.2 ECONOMIC FACTORS

4.1.3 SOCIAL FACTORS

4.1.4 TECHNOLOGICAL FACTORS

4.1.5 ENVIRONMENTAL FACTORS

4.1.6 LEGAL FACTORS

4.1.7 CONCLUSION

4.2 PORTER’S FIVE FORCES ANALYSIS

4.2.1 THREAT OF NEW ENTRANTS

4.2.2 BARGAINING POWER OF SUPPLIERS

4.2.3 BARGAINING POWER OF BUYERS

4.2.4 THREAT OF SUBSTITUTE PRODUCTS

4.2.5 INDUSTRY RIVALRY

4.2.6 CONCLUSION

4.3 IMPORT EXPORT SCENARIO

4.4 CLIMATE CHANGE SCENARIO

4.4.1 ENVIRONMENTAL CONCERNS

4.4.1.1 CARBON EMISSIONS FROM PRODUCTION

4.4.1.2 NON-RENEWABLE RESOURCE DEPLETION

4.4.1.3 WATER AND AIR POLLUTION

4.4.2 INDUSTRY RESPONSE

4.4.2.1 DEVELOPMENT OF BIO-BASED AND SYNTHETIC LUBRICANTS

4.4.2.2 RECYCLING AND RE-REFINING INITIATIVES

4.4.2.3 ENERGY EFFICIENCY IMPROVEMENTS

4.4.3 GOVERNMENT’S ROLE

4.4.3.1 REGULATIONS AND ENVIRONMENTAL STANDARDS

4.4.3.2 INCENTIVES FOR SUSTAINABLE PRODUCTS

4.4.3.3 PROMOTING PUBLIC-PRIVATE PARTNERSHIPS

4.4.4 ANALYST RECOMMENDATIONS

4.4.4.1 INVEST IN SUSTAINABLE PRODUCT DEVELOPMENT

4.4.4.2 ENHANCE RECYCLING AND RE-REFINING CAPABILITIES

4.4.4.3 COLLABORATE WITH REGULATORS AND INDUSTRY PEERS

4.4.4.4 LEVERAGE GOVERNMENT INCENTIVES

4.4.5 CONCLUSION

4.5 RAW MATERIAL COVERAGE

4.5.1 BASE OILS: THE BACKBONE OF LUBRICANTS

4.5.1.1 SUPPLY CHAIN DYNAMICS OF BASE OILS

4.5.2 ADDITIVES: ENHANCING LUBRICANT PERFORMANCE

4.5.2.1 SUPPLY CHAIN CHALLENGES FOR ADDITIVES

4.5.3 SPECIALTY CHEMICALS: TAILORING LUBRICANT PROPERTIES

4.5.3.1 SUPPLY AND INNOVATION IN SPECIALTY CHEMICALS

4.5.4 REGULATORY AND ENVIRONMENTAL CONSIDERATIONS

4.5.5 CONCLUSION

4.6 SUPPLY CHAIN ANALYSIS

4.6.1 OVERVIEW OF THE U.S. LUBRICANTS MARKET SUPPLY CHAIN

4.6.1.1 SUPPLY CHAIN CHALLENGES:

4.6.2 LOGISTICS COST SCENARIO

4.6.2.1 TRANSPORTATION COSTS

4.6.2.2 WAREHOUSING AND STORAGE COSTS

4.6.2.3 HANDLING AND PACKAGING COSTS

4.6.3 IMPORTANCE OF LOGISTICS SERVICE PROVIDERS

4.6.3.1 TRANSPORTATION MANAGEMENT

4.6.3.2 WAREHOUSING AND DISTRIBUTION SERVICES

4.6.3.3 REGULATORY AND COMPLIANCE EXPERTISE

4.6.4 CONCLUSION

4.7 TECHNOLOGY ADVANCEMENTS BY MANUFACTURERS

4.7.1 ADVANCED FORMULATIONS

4.7.2 ADDITIVE TECHNOLOGIES

4.7.3 IMPROVED PRODUCTION PROCESSES

4.7.4 DIGITAL INTEGRATION AND INDUSTRY 4.0

4.7.5 CONCLUSION

4.8 VENDOR SELECTION CRITERIA

4.8.1 QUALITY AND CONSISTENCY OF PRODUCTS

4.8.2 PRICING AND COST COMPETITIVENESS

4.8.3 SUPPLY CHAIN RELIABILITY AND LOGISTICS

4.8.4 REGULATORY COMPLIANCE AND ENVIRONMENTAL STANDARDS

4.8.5 TECHNICAL SUPPORT AND INNOVATION

4.8.6 CONCLUSION

5 REGULATION COVERAGE

5.1 OVERVIEW

5.2 CONCLUSION

6 MARKET OVERVIEW

6.1 DRIVERS

6.1.1 THE SURGE IN VEHICLE MANUFACTURING AND SALES

6.1.2 GROWING INDUSTRIALIZATION FUELS LUBRICANT USAGE IN MACHINERY AND EQUIPMENT

6.1.3 THE EXPANSION OF TRANSPORTATION NETWORKS CONTRIBUTES TO HIGHER LUBRICANT CONSUMPTION

6.1.4 THE EXPANDING AEROSPACE AND DEFENSE SECTORS DEMAND HIGH-PERFORMANCE LUBRICANT

6.2 RESTRAINTS

6.2.1 FLUCTUATIONS IN CRUDE OIL PRICES AFFECT THE COST OF LUBRICANT PRODUCTION

6.2.2 INCREASING ENVIRONMENTAL CONSCIOUSNESS

6.3 OPPORTUNITIES

6.3.1 ESCALATING DEMAND FOR SUSTAINABLE AND BIO-BASED LUBRICANTS

6.3.2 CONTINUED INDUSTRIAL EXPANSION OFFERS A SUBSTANTIAL MARKET GROWTH OPPORTUNITY

6.3.3 THE CONTINUOUS EVOLUTION OF LUBRICANT TECHNOLOGY

6.4 CHALLENGES

6.4.1 HIGHLY COMPETITIVE LUBRICANT INDUSTRY MANUFACTURERS REQUIRE CONSTANT INNOVATION AND DIFFERENTIATION

6.4.2 RESISTANCE TO SWITCHING FROM CONVENTIONAL LUBRICANTS TO MORE EXPENSIVE ALTERNATIVES

7 U.S. LUBRICANTS MARKET, BY PRODUCT

7.1 OVERVIEW

7.2 ENGINE OILS

7.2.1 ENGINE OILS, BY BASE OIL

7.2.1.1 MINERAL OILS, BY TYPE

7.2.1.2 SYNTHETIC OILS, BY TYPE

7.2.2 ENGINE OILS, BY GRADE

7.2.3 ENGINE OILS, BY CATEGORY

7.3 HYDRAULIC OILS

7.3.1 HYDRAULIC OILS, BY BASE OIL

7.3.1.1 MINERAL OIL, BY TYPE

7.3.1.2 SYNTHETIC OILS, BY TYPE

7.3.2 HYDRAULIC OILS, BY GRADE

7.4 CIRCULATION FLUIDS

7.4.1 CIRCULATION FLUIDS, BY BASE OIL

7.4.1.1 MINERAL OILS, BY TYPE

7.4.2 SYNTHETIC OILS, BY TYPE

7.4.3 CIRCULATION FLUIDS, BY GRADE

7.5 GEAR OIL

7.5.1 GEAR OILS, BY BASE OIL

7.5.1.1 MINERAL OILS, BY TYPE

7.5.1.2 SYNTHETIC OILS, BY TYPE

7.5.2 GEAR OILS, BY GRADE

7.6 GREASE

7.6.1 GREASE, BY TYPE

7.6.2 GREASE, BY BASE OIL

7.6.3 MINERAL OILS, BY TYPE

7.6.4 SYNTHETIC OILS, BY TYPE

7.6.5 GREASE, BY GRADE

7.7 METALWORKING FLUIDS

7.7.1 METALWORKING FLUIDS, BY BASE OIL

7.7.2 MINERAL OILS, BY TYPE

7.7.3 SYNTHETIC OILS, BY TYPE

7.7.4 METALWORKING FLUIDS, BY GRADE

7.8 WIND TURBINE OILS

7.8.1 WIND TURBINE OILS, BY BASE OIL

7.8.2 MINERAL OILS, BY TYPE

7.8.3 SYNTHETIC OILS, BY TYPE

7.8.4 WIND TURBINE OILS, BY GRADE

7.9 COMPRESSOR OILS

7.9.1 COMPRESSOR OILS, BY BASE OIL

7.9.2 MINERAL OILS, BY TYPE

7.9.3 SYNTHETIC OILS, BY TYPE

7.9.4 COMPRESSOR OILS, BY GRADE

7.1 GAS TURBINE OILS

7.10.1 GAS TURBINE OILS, BY BASE OIL

7.10.2 MINERAL OILS, BY TYPE

7.10.3 SYNTHETIC OILS, BY TYPE

7.10.4 GAS TURBINE OILS, BY GRADE

7.11 HEAT TRANSFER OILS

7.11.1 HEAT TRANSFER OILS, BY BASE OIL

7.11.2 MINERAL OILS, BY TYPE

7.11.3 SYNTHETIC OILS, BY TYPE

7.11.4 HEAT TRANSFER OILS, BY GRADE

7.12 RUST PREVENTIVE OILS

7.12.1 RUST PREVENTIVE OILS, BY BASE OIL

7.12.2 MINERAL OILS, BY TYPE

7.12.3 SYNTHETIC OILS, BY TYPE

7.12.4 RUST PREVENTIVE OILS, BY GRADE

7.13 PENETRANTS

7.13.1 PENETRANTS, BY BASE OIL

7.13.2 MINERAL OILS, BY TYPE

7.13.3 SYNTHETIC OILS, BY TYPE

7.13.4 PENETRANTS, BY GRADE

7.14 OTHERS

7.14.1 OTHERS, BY BASE OIL

7.14.2 MINERAL OILS, BY TYPE

7.14.3 SYNTHETIC OILS, BY TYPE

7.14.4 OTHERS, BY GRADE

8 U.S. LUBRICANTS MARKET, BY BASE OIL

8.1 OVERVIEW

8.2 MINERAL OIL

8.2.1 MINERAL OILS, BY TYPE

8.3 SYNTHETIC OILS

8.3.1 SYNTHETIC OILS, BY TYPE

8.4 SEMI-SYNTHETIC OIL

8.5 BIO-BASED OIL

9 U.S. LUBRICANTS MARKET, BY GRADE

9.1 OVERVIEW

9.2 INDUSTRIAL

9.3 FOOD GRADE

10 U.S. LUBRICANTS MARKET, BY FORMAT

10.1 OVERVIEW

10.2 BULK

10.3 MINI-BULK

10.4 SMALL PACK

10.5 OTHERS

11 U.S. LUBRICANTS MARKET, BY SALES CHANNEL

11.1 OVERVIEW

11.2 DISTRIBUTORS

11.3 RETAIL

11.4 E-COMMERCE

11.5 DIRECT TO END USERS

12 U.S. LUBRICANTS MARKET, BY END-USE

12.1 OVERVIEW

12.2 AUTOMOBILE & TRANSPORTATION

12.2.1 AUTOMOBILE & TRANSPORTATION, BY VEHICLE TYPE

12.2.1.1 COMMERCIAL VEHICLE, BY TYPE

12.2.2 TRUCK, BY TYPE

12.2.2.1 PASSENGER VEHICLE, BY TYPE

12.3 MARINE

12.4 ENERGY & POWER GENERATION

12.5 METALLURGY & METAL WORKING

12.6 CHEMICAL MANUFACTURING

12.7 CONSTRUCTION MACHINERY

12.8 HEAVY EQUIPMENT

12.9 MINING

12.1 INDUSTRIAL MACHINERY

12.11 AEROSPACE, AVIATION & DEFENSE

12.12 RAILWAYS

12.13 AGRICULTURE

12.14 ELECTRICAL/UTILITY

12.15 MANUFACTURING EQUIPMENT

12.16 OIL & GAS

12.17 FOOD & BEVERAGE

12.18 CEMENT

12.19 PLASTICS & RUBBER PROCESSING

12.2 TEXTILE

12.21 PULP & PAPER

12.22 CONSUMER/DIY

12.22.1 CONSUMER/DIY, BY TYPE

12.23 OTHERS

13 U.S. LUBRICANTS MARKET: COMPANY LANDSCAPE

13.1 COMPANY SHARE ANALYSIS: U.S.

14 SWOT ANALYSIS

15 COMPANY PROFILES

15.1 EXXON MOBIL CORPORATION

15.1.1 COMPANY SNAPSHOT

15.1.2 REVENUE ANALYSIS

15.1.3 PRODUCT PORTFOLIO

15.1.4 RECENT DEVELOPMENTS

15.2 BP P.L.C.

15.2.1 COMPANY SNAPSHOT

15.2.2 REVENUE ANALYSIS

15.2.3 PRODUCT PORTFOLIO

15.2.4 RECENT DEVELOPMENT

15.3 CHEVRON CORPORATION

15.3.1 COMPANY SNAPSHOT

15.3.2 REVENUE ANALYSIS

15.3.3 PRODUCT PORTFOLIO

15.3.4 RECENT DEVELOPMENT

15.4 SHELL

15.4.1 COMPANY SNAPSHOT

15.4.2 REVENUE ANALYSIS

15.4.3 PRODUCT PORTFOLIO

15.4.4 RECENT DEVELOPMENTS

15.5 DUPONT

15.5.1 COMPANY SNAPSHOT

15.5.2 REVENUE ANALYSIS

15.5.3 PRODUCT PORTFOLIO

15.5.4 RECENT DEVELOPMENT

15.6 AMSOIL INC.

15.6.1 COMPANY SNAPSHOT

15.6.2 PRODUCT PORTFOLIO

15.6.3 RECENT DEVELOPMENT

15.7 BASF

15.7.1 COMPANY SNAPSHOT

15.7.2 REVENUE ANALYSIS

15.7.3 PRODUCT PORTFOLIO

15.7.4 RECENT DEVELOPMENTS

15.8 CASTROL LIMITED

15.8.1 COMPANY SNAPSHOT

15.8.2 PRODUCT PORTFOLIO

15.8.3 RECENT DEVELOPMENT

15.9 D-A LUBRICANT COMPANY

15.9.1 COMPANY SNAPSHOT

15.9.2 PRODUCT PORTFOLIO

15.9.3 RECENT DEVELOPMENT

15.1 DURA LUBE

15.10.1 COMPANY SNAPSHOT

15.10.2 PRODUCT PORTFOLIO

15.10.3 RECENT DEVELOPMENT

15.11 ENEOS CORPORATION

15.11.1 COMPANY SNAPSHOT

15.11.2 REVENUE ANALYSIS

15.11.3 PRODUCT PORTFOLIO

15.11.4 RECENT DEVELOPMENT

15.12 FUCHS

15.12.1 COMPANY SNAPSHOT

15.12.2 REVENUE ANALYSIS

15.12.3 PRODUCT PORTFOLIO

15.12.4 RECENT DEVELOPMENT

15.13 IDEMITSU KOSAN CO., LTD.

15.13.1 COMPANY SNAPSHOT

15.13.2 1.1.6 PRODUCT PORTFOLIO

15.13.3 RECENT DEVELOPMENT

15.14 INTERFLON USA, INC.

15.14.1 COMPANY SNAPSHOT

15.14.2 PRODUCT PORTFOLIO

15.14.3 RECENT DEVELOPMENT

15.15 JAX INCORPORATED

15.15.1 COMPANY SNAPSHOT

15.15.2 PRODUCT PORTFOLIO

15.15.3 RECENT DEVELOPMENT/NEWS TYPE

15.16 LUBCHEM INC.

15.16.1 COMPANY SNAPSHOT

15.16.2 PRODUCT PORTFOLIO

15.16.3 PRODUCT PIPELINE PORTFOLIO

15.16.4 RECENT DEVELOPMENT/NEWS

15.17 LUKOIL

15.17.1 COMPANY SNAPSHOT

15.17.2 BRAND PORTFOLIO

15.17.3 RECENT DEVELOPMENTS

15.18 MOTORKOTE.COM

15.18.1 COMPANY SNAPSHOT

15.18.2 PRODUCT PORTFOLIO

15.18.3 RECENT DEVELOPMENT/NEWS

15.19 MOTUL

15.19.1 COMPANY SNAPSHOT

15.19.2 PRODUCT PORTFOLIO

15.19.3 RECENT DEVELOPMENT

15.2 NORTH AMERICAN LUBRICANTS

15.20.1 COMPANY SNAPSHOT

15.20.2 PRODUCT PORTFOLIO

15.20.3 RECENT DEVELOPMENT

15.21 PETROMERICA

15.21.1 COMPANY SNAPSHOT

15.21.2 PRODUCT PORTFOLIO

15.21.3 RECENT DEVELOPMENT

15.22 PETROLIAM NASIONAL BERHAD (PETRONAS)

15.22.1 COMPANY SNAPSHOT

15.22.2 REVENUE ANALYSIS

15.22.3 PRODUCT PORTFOLIO

15.22.4 RECENT DEVELOPMENT/NEWS TYPE

15.23 PHILLIPS 66 COMPANY

15.23.1 COMPANY SNAPSHOT

15.23.2 REVENUE ANALYSIS

15.23.3 PRODUCT PORTFOLIO

15.23.4 RECENT DEVELOPMENT

15.24 QUAKER CHEMICAL CORPORATION D/B/A QUAKER HOUGHTON

15.24.1 COMPANY SNAPSHOT

15.24.2 REVENUE ANALYSIS

15.24.3 PRODUCT PORTFOLIO

15.24.4 RECENT DEVELOPMENT

15.25 TOTALENERGIES

15.25.1 COMPANY SNAPSHOT

15.25.2 REVENUE ANALYSIS

15.25.3 PRODUCT PORTFOLIO

15.25.4 RECENT DEVELOPMENT

15.26 TORCO INTERNATIONAL CORP.

15.26.1 COMPANY SNAPSHOT

15.26.2 PRODUCT PORTFOLIO

15.26.3 RECENT DEVELOPMENT

15.27 U.S. VENTURE, INC.

15.27.1 COMPANY SNAPSHOT

15.27.2 PRODUCT PORTFOLIO

15.27.3 RECENT DEVELOPMENT

15.28 ULTRA1PLUS LLC, DBA ULTRA1PLUS

15.28.1 COMPANY SNAPSHOT

15.28.2 PRODUCT PORTFOLIO

15.28.3 RECENT DEVELOPMENT

15.29 VALVOLINE

15.29.1 COMPANY SNAPSHOT

15.29.2 PRODUCT PORTFOLIO

15.29.3 RECENT DEVELOPMENT

16 QUESTIONNAIRE

17 RELATED REPORTS

Liste des tableaux

TABLE 1 REGULATION COVERAGE

TABLE 2 U.S. LUBRICANTS MARKET, BY PRODUCT, 2018-2032 (USD THOUSAND)

TABLE 3 U.S. LUBRICANTS MARKET, BY PRODUCT, 2018-2032 (TONS)

TABLE 4 U.S. ENGINE OILS IN LUBRICANTS MARKET, BY BASE OIL, 2018-2032 (USD THOUSAND)

TABLE 5 U.S. MINERAL OILS IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 6 U.S. SYNTHETIC OILS IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 7 U.S. ENGINE OILS IN LUBRICANTS MARKET, BY GRADE, 2018-2032 (USD THOUSAND)

TABLE 8 U.S. ENGINE OILS IN LUBRICANTS MARKET, BY CATEGORY 2018-2032 (USD THOUSAND)

TABLE 9 U.S. HYDRAULIC OILS IN LUBRICANTS MARKET, BY BASE OIL, 2018-2032 (USD THOUSAND)

TABLE 10 U.S. MINERAL OIL IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 11 U.S. SYNTHETIC OIL IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 12 U.S. HYDRAULIC OILS IN LUBRICANTS MARKET, BY GRADE, 2018-2032 (USD THOUSAND)

TABLE 13 U.S. CIRCULATION FLUIDS IN LUBRICANTS MARKET, BY BASE OIL, 2018-2032 (USD THOUSAND)

TABLE 14 U.S. MINERAL OIL IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 15 U.S. SYNTHETIC OIL IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 16 U.S. CIRCULATION FLUIDS IN LUBRICANTS MARKET, BY GRADE, 2018-2032 (USD THOUSAND)

TABLE 17 U.S. ENGINE OILS IN LUBRICANTS MARKET, BY BASE OIL, 2018-2032 (USD THOUSAND)

TABLE 18 U.S. MINERAL OIL IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 19 U.S. SYNTHETIC OIL IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 20 U.S. GEAR OILS IN LUBRICANTS MARKET, BY GRADE 2018-2032 (USD THOUSAND)

TABLE 21 U.S. GREASE IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 22 U.S. GREASE IN LUBRICANTS MARKET, BY BASE OIL, 2018-2032 (USD THOUSAND)

TABLE 23 U.S. MINERAL OILS IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 24 U.S. SYNTHETIC OIL IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 25 U.S. GREASE IN LUBRICANTS MARKET, BY GRADE, 2018-2032 (USD THOUSAND)

TABLE 26 U.S. METALWORKING FLUIDS IN LUBRICANTS MARKET, BY BASE OIL, 2018-2032 (USD THOUSAND)

TABLE 27 U.S. MINERAL OILS IN LUBRICANTS MARKET, BY BASE OIL, 2018-2032 (USD THOUSAND)

TABLE 28 U.S. SYNTHETIC OIL IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 29 U.S. METALWORKING FLUIDS IN LUBRICANTS MARKET, BY GRADE, 2018-2032 (USD THOUSAND)

TABLE 30 U.S. WIND TURBINE OILS IN LUBRICANTS MARKET, BY BASE OIL, 2018-2032 (USD THOUSAND)

TABLE 31 U.S. MINERAL OIL IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 32 U.S. SYNTHETIC OIL IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 33 U.S. WIND TURBINE OILS IN LUBRICANTS MARKET, BY GRADE 2018-2032 (USD THOUSAND)

TABLE 34 U.S. COMPRESSOR OILS IN LUBRICANTS MARKET, BY BASE OIL, 2018-2032 (USD THOUSAND)

TABLE 35 U.S. MINERAL OIL IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 36 U.S. SYNTHETIC OILS IN LUBRICANTS MARKET, BY BASE OIL, 2018-2032 (USD THOUSAND)

TABLE 37 U.S. COMPRESSOR OILS IN LUBRICANTS MARKET, BY GRADE 2018-2032 (USD THOUSAND)

TABLE 38 U.S. GAS TURBINE OILS IN LUBRICANTS MARKET, BY BASE OIL, 2018-2032 (USD THOUSAND)

TABLE 39 U.S. MINERAL OIL IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 40 U.S. SYNTHETIC OIL IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 41 U.S. GAS TURBINE OILS IN LUBRICANTS MARKET, BY GRADE, 2018-2032 (USD THOUSAND)

TABLE 42 U.S. HEAT TRANSFER OILS IN LUBRICANTS MARKET, BY BASE OIL, 2018-2032 (USD THOUSAND)

TABLE 43 U.S. MINERAL OIL IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 44 U.S. SYNTHETIC OIL IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 45 U.S. HEAT TRANSFER OILS IN LUBRICANTS MARKET, BY GRADE 2018-2032 (USD THOUSAND)

TABLE 46 U.S. RUST PREVENTIVE OILS IN LUBRICANTS MARKET, BY BASE OIL, 2018-2032 (USD THOUSAND)

TABLE 47 U.S. MINERAL OIL IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 48 U.S. SYNTHETIC OIL IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 49 U.S. RUST PREVENTIVE OILS IN LUBRICANTS MARKET, BY GRADE 2018-2032 (USD THOUSAND)

TABLE 50 U.S. PENETRANTS IN LUBRICANTS MARKET, BY BASE OIL, 2018-2032 (USD THOUSAND)

TABLE 51 U.S. MINERAL OILS IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 52 U.S. SYNTHETIC OIL IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 53 U.S. PENETRANTS IN LUBRICANTS MARKET, BY GRADE, 2018-2032 (USD THOUSAND)

TABLE 54 U.S. OTHERS IN LUBRICANTS MARKET, BY BASE OIL, 2018-2032 (USD THOUSAND)

TABLE 55 U.S. MINERAL OILS IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 56 U.S. SYNTHETIC OIL IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 57 U.S. OTHERS IN LUBRICANTS MARKET, BY GRADE 2018-2032 (USD THOUSAND)

TABLE 58 U.S. LUBRICANTS MARKET, BY BASE OIL, 2018- 2032 (USD THOUSAND)

TABLE 59 U.S. MINERAL OIL IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 60 U.S. SYNTHETIC OIL IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 61 U.S. LUBRICANTS MARKET, BY GRADE, 2018-2032 (USD THOUSAND)

TABLE 62 U.S. LUBRICANTS MARKET, BY FORMAT, 2018-2032 (USD THOUSAND)

TABLE 63 U.S. LUBRICANTS MARKET, BY SALES CHANNEL, 2018-2032 (USD THOUSAND)

TABLE 64 U.S. LUBRICANTS MARKET, BY END-USE, 2018-2032 (USD THOUSAND)

TABLE 65 U.S. AUTOMOBILE & TRANSPORTATION IN LUBRICANTS MARKET, BY VEHICLE TYPE, 2018-2032 (USD THOUSAND)

TABLE 66 U.S. COMMERCIAL VEHICLES IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 67 U.S. TRUCKS IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 68 U.S. PASSENGER VEHICLE IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 69 U.S. CONSUMER/DIY IN LUBRICANTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

Liste des figures

FIGURE 1 U.S. LUBRICANTS MARKET: SEGMENTATION

FIGURE 2 U.S. LUBRICANTS MARKET: DATA TRIANGULATION

FIGURE 3 U.S. LUBRICANTS MARKET: DROC ANALYSIS

FIGURE 4 U.S. LUBRICANTS MARKET: COUNTRY-WISE MARKET ANALYSIS

FIGURE 5 U.S. LUBRICANTS MARKET: COMPANY RESEARCH ANALYSIS

FIGURE 6 U.S. LUBRICANTS MARKET: INTERVIEW DEMOGRAPHICS

FIGURE 7 U.S. LUBRICANTS MARKET: DBMR MARKET POSITION GRID

FIGURE 8 U.S. LUBRICANTS MARKET: MARKET END-USE COVERAGE GRID

FIGURE 9 U.S. LUBRICANTS MARKET: SEGMENTATION

FIGURE 10 EXECUTIVE SUMMARY

FIGURE 11 THIRTEEN SEGMENTS COMPRISE THE U.S. LUBRICANTS MARKET, BY PRODUCT

FIGURE 12 STRATEGIC DECISIONS

FIGURE 13 THE SURGE IN VEHICLE MANUFACTURING AND SALES IS EXPECTED TO DRIVE THE GROWTH OF THE U.S. LUBRICANTS MARKET IN THE FORECAST PERIOD FROM 2025 TO 2032

FIGURE 14 THE ENGINE OILS SEGMENT IS EXPECTED TO ACCOUNT FOR THE LARGEST SHARE OF THE U.S. LUBRICANTS MARKET IN 2025 AND 2032

FIGURE 15 PESTEL ANALYSIS

FIGURE 16 PORTER’S FIVE FORCES ANALYSIS

FIGURE 17 IMPORT EXPORT SCENARIO (USD THOUSAND)

FIGURE 18 DRIVERS, RESTRAINTS, OPPORTUNITIES, AND CHALLENGES OF THE U.S. LUBRICANTS MARKET

FIGURE 19 UNITED STATES MOTOR VEHICLE SALES: PASSENGER CARS FROM 2020 TO 2024

FIGURE 20 U.S. LUBRICANTS MARKET: BY PRODUCT, 2024

FIGURE 21 U.S. LUBRICANTS MARKET: BY BASE OIL, 2024

FIGURE 22 U.S. LUBRICANTS MARKET: BY GRADE, 2024

FIGURE 23 U.S. LUBRICANTS MARKET: BY FORMAT, 2024

FIGURE 24 U.S. LUBRICANTS MARKET: BY SALES CHANNEL, 2024

FIGURE 25 U.S. LUBRICANTS MARKET: BY END-USE, 2024

FIGURE 26 U.S.: COMPANY SHARE 2024 (%)

Méthodologie de recherche

La collecte de données et l'analyse de l'année de base sont effectuées à l'aide de modules de collecte de données avec des échantillons de grande taille. L'étape consiste à obtenir des informations sur le marché ou des données connexes via diverses sources et stratégies. Elle comprend l'examen et la planification à l'avance de toutes les données acquises dans le passé. Elle englobe également l'examen des incohérences d'informations observées dans différentes sources d'informations. Les données de marché sont analysées et estimées à l'aide de modèles statistiques et cohérents de marché. De plus, l'analyse des parts de marché et l'analyse des tendances clés sont les principaux facteurs de succès du rapport de marché. Pour en savoir plus, veuillez demander un appel d'analyste ou déposer votre demande.

La méthodologie de recherche clé utilisée par l'équipe de recherche DBMR est la triangulation des données qui implique l'exploration de données, l'analyse de l'impact des variables de données sur le marché et la validation primaire (expert du secteur). Les modèles de données incluent la grille de positionnement des fournisseurs, l'analyse de la chronologie du marché, l'aperçu et le guide du marché, la grille de positionnement des entreprises, l'analyse des brevets, l'analyse des prix, l'analyse des parts de marché des entreprises, les normes de mesure, l'analyse globale par rapport à l'analyse régionale et des parts des fournisseurs. Pour en savoir plus sur la méthodologie de recherche, envoyez une demande pour parler à nos experts du secteur.

Personnalisation disponible

Data Bridge Market Research est un leader de la recherche formative avancée. Nous sommes fiers de fournir à nos clients existants et nouveaux des données et des analyses qui correspondent à leurs objectifs. Le rapport peut être personnalisé pour inclure une analyse des tendances des prix des marques cibles, une compréhension du marché pour d'autres pays (demandez la liste des pays), des données sur les résultats des essais cliniques, une revue de la littérature, une analyse du marché des produits remis à neuf et de la base de produits. L'analyse du marché des concurrents cibles peut être analysée à partir d'une analyse basée sur la technologie jusqu'à des stratégies de portefeuille de marché. Nous pouvons ajouter autant de concurrents que vous le souhaitez, dans le format et le style de données que vous recherchez. Notre équipe d'analystes peut également vous fournir des données sous forme de fichiers Excel bruts, de tableaux croisés dynamiques (Fact book) ou peut vous aider à créer des présentations à partir des ensembles de données disponibles dans le rapport.