Us Spain The Uk France Germany And Italy Nut Market

Taille du marché en milliards USD

TCAC :

%

USD

22.92 Billion

USD

31.35 Billion

2024

2032

USD

22.92 Billion

USD

31.35 Billion

2024

2032

| 2025 –2032 | |

| USD 22.92 Billion | |

| USD 31.35 Billion | |

|

|

|

|

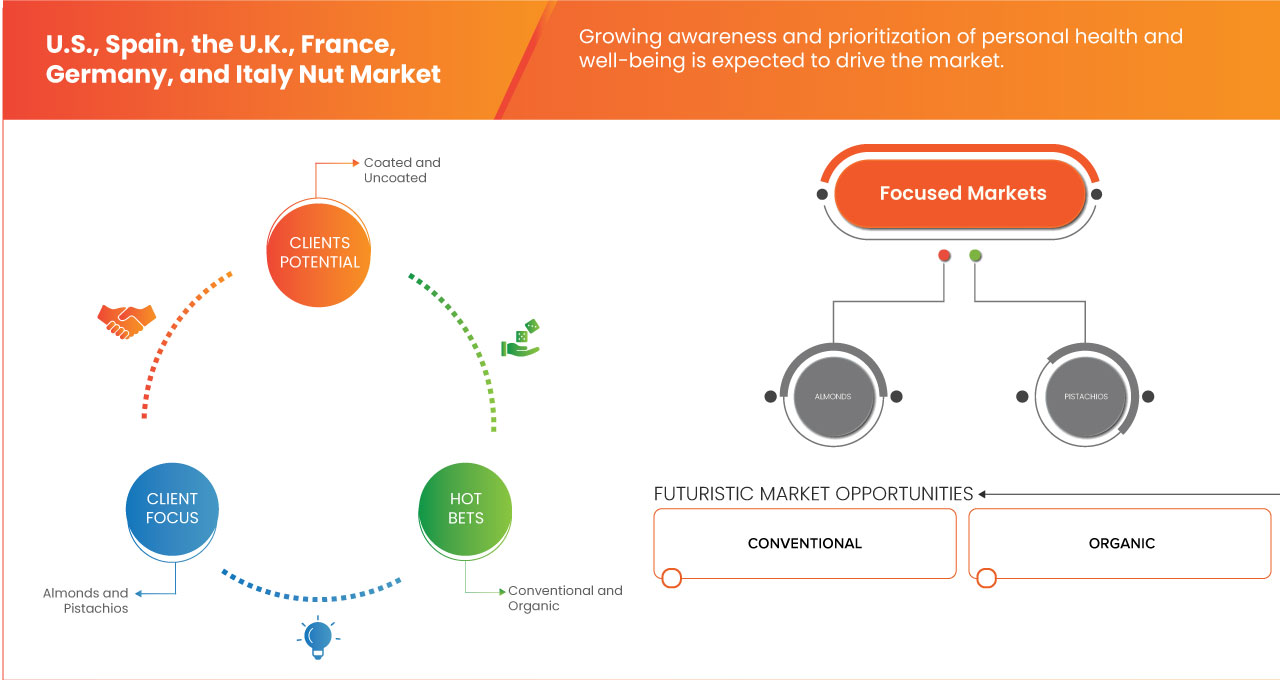

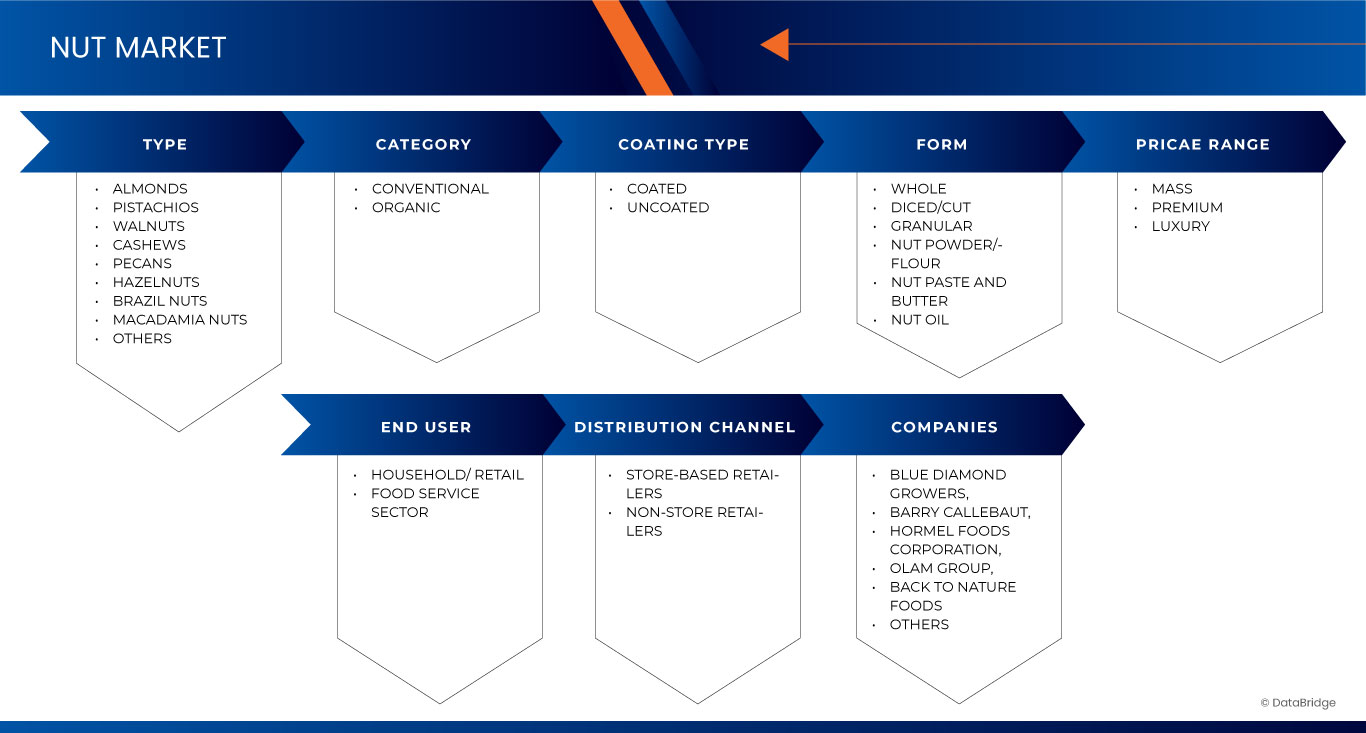

Segmentation du marché des noix aux États-Unis, en Espagne, au Royaume-Uni, en France, en Allemagne et en Italie, par type (amandes, pistaches, noix, noix de cajou, noix de pécan, noisettes, noix du Brésil, noix de macadamia et autres), catégorie (conventionnelle et biologique), type d'enrobage (enrobé et non enrobé), forme (entière, en dés/coupée, granulée, poudre/farine de noix, pâte et beurre de noix et huile de noix), gamme de prix (grande distribution, premium et luxe), utilisateur final (ménage/commerce de détail et restauration), canal de distribution (détaillants en magasin et détaillants hors magasin) - Tendances et prévisions du secteur jusqu'en 2032

Taille du marché des noix

- La taille du marché des noix aux États-Unis, en Espagne, au Royaume-Uni, en France, en Allemagne et en Italie était évaluée à 22,92 milliards USD en 2024 et devrait atteindre 31,35 milliards USD d'ici 2032 , à un TCAC de 4,1 % au cours de la période de prévision.

- Cette croissance est due à des facteurs tels que la sensibilisation croissante aux questions de santé, la demande croissante de sources de protéines végétales et la préférence croissante des consommateurs pour des options de collations pratiques et riches en nutriments.

Analyse du marché des noix aux États-Unis, en Espagne, au Royaume-Uni, en France, en Allemagne et en Italie

- Le marché des noix aux États-Unis, en Espagne, au Royaume-Uni, en France, en Allemagne et en Italie est un secteur diversifié et dynamique caractérisé par une forte demande pour divers types de noix, notamment les amandes, les noix, les noisettes et les pistaches, stimulée par une conscience croissante de la santé parmi les consommateurs et une préférence croissante pour les collations à base de plantes.

- Dans ces pays, les facteurs importants incluent la popularité croissante des noix en tant que source saine de protéines et de nutriments essentiels, l’expansion des canaux de distribution tels que les supermarchés et la vente au détail en ligne, et des offres de produits innovantes, notamment des formats de collations aromatisées et pratiques.

- Les États-Unis devraient dominer le marché avec une part de 42,72 %, en raison de leur large base de consommateurs, de leur revenu disponible élevé et de leur conscience croissante de la santé.

- Les États-Unis devraient être la région connaissant la croissance la plus rapide sur le marché au cours de la période de prévision en raison de la sensibilisation croissante des consommateurs aux bienfaits pour la santé et de la demande croissante de collations nutritives.

- Le segment des amandes devrait dominer le marché avec une part de marché de 34,5 % en raison de son adoption clinique généralisée, de sa rentabilité et de la familiarité de ses procédures avec les radiologues et les chirurgiens.

Portée du rapport et segmentation du marché des noix aux États-Unis, en Espagne, au Royaume-Uni, en France, en Allemagne et en Italie

|

Attributs |

Informations clés sur le marché des États-Unis, de l'Espagne, du Royaume-Uni, de la France, de l'Allemagne et de l'Italie |

|

Segments couverts |

|

|

Pays couverts |

|

|

Principaux acteurs du marché |

|

|

Opportunités de marché |

|

|

Ensembles d'informations de données à valeur ajoutée |

Outre les informations sur les scénarios de marché tels que la valeur marchande, le taux de croissance, la segmentation, la couverture géographique et les principaux acteurs, les rapports de marché organisés par Data Bridge Market Research comprennent également une analyse des importations et des exportations, un aperçu de la capacité de production, une analyse de la consommation de production, une analyse des tendances des prix, un scénario de changement climatique, une analyse de la chaîne d'approvisionnement, une analyse de la chaîne de valeur, un aperçu des matières premières/consommables, des critères de sélection des fournisseurs, une analyse PESTLE, une analyse Porter et un cadre réglementaire. |

Tendances du marché des noix aux États-Unis, en Espagne, au Royaume-Uni, en France, en Allemagne et en Italie

Demande croissante d'alternatives de collations plus saines

- Une tendance notable sur le marché des noix aux États-Unis, en Espagne, au Royaume-Uni, en France, en Allemagne et en Italie est la demande croissante d'alternatives de collations plus saines, ce qui a considérablement accru la popularité des noix comme option de choix.

- Cette évolution est alimentée par une prise de conscience croissante des enjeux de santé et de bien-être, qui incite les consommateurs à rechercher des en-cas végétaux riches en nutriments, en protéines, en fibres et en bonnes graisses. Aux États-Unis, la tendance est à la consommation d'amandes et de noix, encouragées par leurs bienfaits supposés pour la santé.

- Par exemple, en 2024, Blue Diamond Growers a lancé une nouvelle gamme d'amandes aromatisées à faible teneur en sodium ciblant les consommateurs soucieux de leur santé et les habitudes de grignotage sur le pouce.

- Parallèlement, en Espagne, la consommation de snacks traditionnels comme les noix grillées est en hausse, notamment dans les contextes sociaux. Le Royaume-Uni, la France, l'Allemagne et l'Italie constatent une augmentation des produits à base de noix bio et haut de gamme, répondant aux besoins des consommateurs soucieux de leur santé.

- De plus, les innovations en matière de saveurs, d’emballages et de variété de produits, notamment les mélanges de noix et les collations à base de noix, renforcent encore la croissance du marché dans ces régions.

Dynamique des marchés des noix aux États-Unis, en Espagne, au Royaume-Uni, en France, en Allemagne et en Italie

Conducteur

Utilisation croissante dans les produits de boulangerie et de confiserie

- Alors que les préférences des consommateurs évoluent vers des ingrédients de qualité supérieure, naturels et riches en nutriments, les noix sont devenues un élément essentiel pour améliorer le goût, la texture et la valeur nutritionnelle des produits de boulangerie et de confiserie.

- L’importance croissante accordée aux produits de boulangerie artisanaux et de haute qualité a encouragé les boulangers et les pâtissiers à incorporer une variété de noix, telles que les amandes, les noix, les noisettes et les pistaches, dans leurs recettes.

- Ces ingrédients ajoutent du croquant, de la profondeur de saveur et une touche gourmande aux pâtisseries, gâteaux, biscuits et pains. Partout en Europe, les noix sont un ingrédient incontournable des pâtisseries traditionnelles, comme les croissants aux amandes français, le panettone italien et les pains aux noix allemands. Aux États-Unis, la demande croissante de produits de boulangerie sans gluten et cétogènes a fait des noix un ingrédient fonctionnel essentiel.

Par exemple,

- Selon un article publié en mai 2023 par le groupe ROHA, les noix séchées de qualité supérieure jouent un rôle crucial dans les produits de boulangerie et de confiserie, répondant à la demande croissante d'ingrédients naturels et sains. Les technologies de séchage avancées, comme la lyophilisation et le séchage à l'air libre, permettent de préserver la richesse des saveurs, le croquant et la valeur nutritionnelle, garantissant ainsi une durée de conservation prolongée et favorisant l'innovation, et préservant ainsi la compétitivité des entreprises dans un secteur alimentaire en pleine évolution.

- Selon un article publié par BC Campus, l'utilisation croissante des noix en boulangerie et en confiserie reflète la demande croissante des consommateurs pour des ingrédients naturels et nutritifs. Les amandes, les noix, les pacanes et les pistaches rehaussent la saveur, la texture et les bienfaits pour la santé des gâteaux, pâtisseries et biscuits.

- Alors que les tendances évoluent vers une pâtisserie saine, les noix restent essentielles pour les recettes classiques et les innovations modernes

Opportunité

Croissance des aliments à base de plantes et fonctionnels

- La demande d’aliments à base de plantes et fonctionnels augmente rapidement, car de plus en plus de personnes recherchent des options plus saines et durables.

- Les consommateurs optent pour des produits d'origine végétale pour améliorer leur santé, préserver l'environnement et éviter les produits d'origine animale. Les noix sont un ingrédient clé de nombreux aliments d'origine végétale, car elles apportent des protéines naturelles, des graisses saines et des nutriments essentiels.

Par exemple,

- En février 2025, un article publié par NYP Holdings, Inc. mettait en lumière une étude récente montrant que les noix, riches en oméga-3, améliorent les fonctions cérébrales et la mémoire. Face à la recherche d'aliments fonctionnels pour une meilleure santé, les noix comme les noix et les amandes deviennent des ingrédients clés des produits d'origine végétale, stimulant la croissance du marché et répondant à la demande d'options nutritives et durables.

- En janvier 2020, selon une étude de Healthline Media LLC, les céréales enrichies sont un exemple d'aliments fonctionnels offrant des bienfaits supplémentaires pour la santé. Face à la recherche d'options riches en nutriments, les produits végétaux enrichis en vitamines, minéraux et antioxydants, comme les en-cas à base de noix et les alternatives aux produits laitiers, stimulent la croissance du marché et favorisent des habitudes alimentaires plus saines et plus durables.

- Cette tendance met en évidence la demande croissante d’options alimentaires innovantes et axées sur la santé qui répondent aux préférences des consommateurs en matière de bien-être et de durabilité.

Retenue/Défi

Changement climatique et impact environnemental

- Le changement climatique représente un défi majeur pour l'industrie des noix. La hausse des températures, les conditions météorologiques imprévisibles et les sécheresses peuvent nuire aux arbres à noix, rendant plus difficile pour les agriculteurs de cultiver des cultures saines. Par exemple, les amandes ont besoin de beaucoup d'eau pour pousser ; les sécheresses peuvent donc réduire la production et augmenter les coûts.

- Les phénomènes météorologiques extrêmes, comme les tempêtes et les vagues de chaleur, peuvent endommager les cultures et réduire les rendements. Les ravageurs et les maladies peuvent également se propager plus facilement avec le changement climatique, accentuant ainsi le stress des noyers. Tout cela rend la production de noix moins fiable et peut entraîner une hausse des prix.

- La culture des fruits à coque a également un impact sur l'environnement. Certaines cultures, comme les amandes, consomment de grandes quantités d'eau, tandis que d'autres peuvent entraîner la déforestation si elles ne sont pas gérées de manière durable. Les consommateurs sont plus attentifs à la production de leurs aliments et privilégient les marques respectueuses de l'environnement et pratiquant des pratiques agricoles durables.

Par exemple,

- Selon un article publié par Reuters, la récolte de châtaignes en Grèce pourrait chuter jusqu'à 90 % en octobre 2024 en raison d'une sécheresse et d'une chaleur extrêmes. Cet article met en évidence les effets néfastes du changement climatique sur la production de châtaignes, réduisant les rendements et augmentant les prix. Les producteurs doivent s'adapter en adoptant des pratiques durables pour renforcer leur résilience face aux aléas climatiques.

- En novembre 2022, selon une étude publiée par arXiv, la culture des amandiers nécessite une consommation d'eau importante, notamment dans les régions sujettes à la sécheresse comme la Californie. Les pratiques non durables peuvent épuiser les ressources et nuire aux écosystèmes. Face à la recherche de solutions écologiques pour les consommateurs, les producteurs de noix doivent adopter des techniques agricoles durables pour concilier production et responsabilité environnementale.

- Par conséquent, l’adoption de pratiques durables est essentielle pour la viabilité à long terme de l’industrie des noix, garantissant la conservation de l’environnement tout en répondant à la demande croissante des consommateurs pour des produits respectueux de l’environnement.

Portée du marché des noix aux États-Unis, en Espagne, au Royaume-Uni, en France, en Allemagne et en Italie

Le marché est segmenté sur la base du type, de la catégorie, du type de revêtement, de la forme, de la fourchette de prix, de l'utilisation finale et du canal de distribution.

|

Segmentation |

Sous-segmentation |

|

Par type |

|

|

Par catégorie |

|

|

Par type de revêtement |

|

|

Par formulaire |

|

|

PAR Gamme de prix |

|

|

Par utilisation finale |

|

|

Par canal de distribution |

|

En 2025, les amandes devraient dominer le marché avec la plus grande part de marché dans le segment des types

Le segment des amandes devrait dominer le marché des noix avec une part de marché de 42,09 % en 2025, grâce à sa popularité croissante en tant qu'en-cas polyvalent et riche en nutriments. Riches en protéines, fibres, bonnes graisses et vitamines essentielles, les amandes sont un choix de prédilection pour les consommateurs soucieux de leur santé dans des régions comme les États-Unis, l'Espagne, le Royaume-Uni, la France, l'Allemagne et l'Italie. Leurs bienfaits reconnus pour la santé cardiaque, la gestion du poids et le bien-être général ont encore renforcé la demande. De plus, leur adaptabilité à une variété de produits – des en-cas crus et grillés aux boissons et pâtisseries à base d'amandes – a stimulé la croissance. L'innovation continue en matière d'arômes, d'emballages et de formats pratiques contribue également à élargir la clientèle et à maintenir la position de leader des amandes sur le marché.

L'ensemble devrait représenter la plus grande part au cours de la période de prévision dans le segment des formulaires.

En 2025, ce segment devrait dominer le marché grâce à la préférence croissante des consommateurs pour les produits naturels, non transformés et peu manipulés. De plus, la sensibilisation croissante aux bienfaits pour la santé des noix entières stimule la croissance de ce marché.

Analyse régionale du marché des noix aux États-Unis, en Espagne, au Royaume-Uni, en France, en Allemagne et en Italie

Les États-Unis détiennent la plus grande part du marché des noix

- Les États-Unis dominent le marché des noix avec une part de 42,72 % , grâce à une forte consommation d'amandes et de noix, à des tendances de grignotage soucieuses de leur santé et à une forte production nationale.

- La présence de transformateurs de noix et de marques de premier plan tels que Blue Diamond Growers, Wonderful Pistachios & Almonds et Planters, ainsi que des innovations en matière d'emballage et de produits à base de noix aromatisés, continuent de stimuler l'expansion du marché.

- La demande croissante de protéines végétales et d'en-cas pratiques et riches en nutriments favorise une consommation accrue, quelle que soit la tranche d'âge et le mode de vie. Face à la sensibilisation croissante des consommateurs à la santé et au bien-être, le marché américain continue de dominer la production et l'innovation, consolidant ainsi sa position dominante.

Les États-Unis devraient enregistrer le TCAC le plus élevé sur le marché des noix

- Les États-Unis devraient connaître le taux de croissance le plus élevé sur le marché des noix , grâce à l'expansion rapide des infrastructures de santé, à la sensibilisation croissante au cancer du sein et à l'augmentation du volume des procédures.

- La prise de conscience croissante des bienfaits pour la santé associés à la consommation de noix, tels que la santé cardiaque et la gestion du poids, combinée à une forte production nationale et à une présence croissante dans le commerce de détail, accélère encore la croissance du marché.

- La tendance vers des offres clean-label, sans OGM et biologiques alimente également la demande, positionnant les États-Unis à la fois comme un consommateur majeur et un innovateur dans l'industrie mondiale des noix.

Part de marché des noix aux États-Unis, en Espagne, au Royaume-Uni, en France, en Allemagne et en Italie

Le paysage concurrentiel du marché fournit des détails par concurrent. Il comprend la présentation de l'entreprise, ses données financières, son chiffre d'affaires, son potentiel de marché, ses investissements en recherche et développement, ses nouvelles initiatives commerciales, sa présence mondiale, ses sites et installations de production, ses capacités de production, ses forces et faiblesses, le lancement de nouveaux produits, leur ampleur et leur portée, ainsi que la domination de ses applications. Les données ci-dessus ne concernent que les activités des entreprises par rapport à leur marché.

Les principaux leaders du marché opérant sur le marché sont :

- Producteur de diamants bleus (États-Unis)

- Barry Callebaut (Suisse)

- Hormel Foods, LLC (États-Unis)

- Olam International (Singapour)

- Mariani Nut Company (États-Unis)

- Back To Nature Foods Company LLC (États-Unis)

- King Nut Company (États-Unis)

- Noix de Grau (Espagne)

- Terri Lynn (États-Unis)

- Tierra Farm (États-Unis)

- Sun Organic Farms (États-Unis)

- Century Snacks (États-Unis)

- HBS Foods Ltd (Royaume-Uni)

- Fresh Nuts Gmbh (EAU)

- Noix d'Andalousie (États-Unis)

- Almendras Francisco Morales SA (Espagne)

- Amande ibérique (Espagne)

- Peyman (Turquie)

- Great Nuts (États-Unis)

- Noix de Bapu (États-Unis)

- Kariba Farms Inc. (États-Unis)

- Sunburst Snacks (Royaume-Uni)

- My Organics (Australie)

- Lone Tree Nut Company, Inc. (États-Unis)

- Sun Valley Nut, Llc (Royaume-Uni)

Derniers développements sur le marché des noix aux États-Unis, en Espagne, au Royaume-Uni, en France, en Allemagne et en Italie

- En juin 2024, Barry Callebaut a obtenu un investissement de 700 millions d'euros pour lutter contre la flambée des prix du cacao et garantir sa stabilité financière. La hausse des coûts représente un défi pour les PME, même si les fonds européens soutiennent l'innovation et le développement durable. Ces financements soutiennent la R&D, les initiatives éco-responsables et des confiseries plus saines. Le secteur s'adapte à la volatilité tout en se préparant à la croissance et à la concurrence futures sur un marché mondial en pleine évolution.

- En juillet 2024, Hormel Foods Corporation (NYSE : HRL) a annoncé que ses marques de chili SPAM et STAGG avaient remporté les prix de leur catégorie lors des Most Trusted Awards 2024 de BrandSpark International. SPAM® a remporté la première place dans la catégorie des conserves de viande froide, tandis que le chili STAGG a remporté la palme dans la catégorie des conserves, soulignant ainsi la popularité et la confiance dont jouissent ces marques au Canada.

- En mai 2023, The Kanan Enterprises, société mère de King Nut et Peterson Nut Companies, a obtenu la certification SQF niveau 2 de NSF International pour son usine n° 1. Il s'agissait d'un audit inopiné. SQF signifie « Safe Quality Food » et certifie le système de gestion de la qualité de King Nut. Cet audit s'appuie sur des plans de sécurité alimentaire HACCP accrédités. Le niveau SQF 2 est l'une des meilleures notes qualité qu'une entreprise agroalimentaire ou de boulangerie puisse obtenir lors de cet audit prestigieux.

- En octobre 2024, SkinnyDipped a lancé ses coupes de beurre de cacahuètes topless, composées d'un cœur crémeux au beurre de cacahuète enrobé d'une riche coque en chocolat noir. Avec seulement 3 g de sucre par coupe, ces gourmandises saines offrent un plaisir sans culpabilité.

SKU-

Accédez en ligne au rapport sur le premier cloud mondial de veille économique

- Tableau de bord d'analyse de données interactif

- Tableau de bord d'analyse d'entreprise pour les opportunités à fort potentiel de croissance

- Accès d'analyste de recherche pour la personnalisation et les requêtes

- Analyse de la concurrence avec tableau de bord interactif

- Dernières actualités, mises à jour et analyse des tendances

- Exploitez la puissance de l'analyse comparative pour un suivi complet de la concurrence

Table des matières

1 INTRODUCTION

1.1 OBJECTIVES OF THE STUDY

1.2 MARKET DEFINITION

1.3 OVERVIEW

1.4 LIMITATIONS

1.5 MARKETS COVERED

2 MARKET SEGMENTATION

2.1 MARKETS COVERED

2.2 GEOGRAPHICAL SCOPE

2.3 YEARS CONSIDERED FOR THE STUDY

2.4 CURRENCY AND PRICING

2.5 DBMR TRIPOD DATA VALIDATION MODEL

2.6 MULTIVARIATE MODELING

2.7 PRIMARY INTERVIEWS WITH KEY OPINION LEADERS

2.8 DBMR MARKET POSITION GRID

2.9 END USER COVERAGE GRID

2.1 SECONDARY SOURCES

2.11 ASSUMPTIONS

3 EXECUTIVE SUMMARY

4 PREMIUM INSIGHTS

4.1 IMPORT EXPORT SCENARIO

4.2 BRAND LOOK

4.3 CLIMATE CHANGE SCENARIO

4.3.1 ENVIRONMENTAL CONCERNS

4.3.2 INDUSTRY RESPONSE

4.3.3 GOVERNMENT’S ROLE

4.3.4 STRATEGIC SOLUTIONS FOR A RESILIENT NUT MARKET

4.4 FACTORS INFLUENCING PURCHASING DECISIONS OF CUSTOMERS FOR NUTS

4.4.1 HEALTH AND NUTRITIONAL BENEFITS:

4.4.2 PRODUCT QUALITY AND FRESHNESS:

4.4.3 PRICE AND VALUE PERCEPTION:

4.4.4 BRAND REPUTATION AND TRUST:

4.4.5 CONVENIENCE AND AVAILABILITY:

4.4.6 PACKAGING AND AESTHETIC APPEAL:

4.4.7 SUSTAINABILITY AND ETHICAL CONSIDERATIONS:

4.4.8 CULTURAL AND REGIONAL PREFERENCES:

4.4.9 MARKETING AND PROMOTIONS:

4.4.10 SENSORY EXPERIENCE AND TASTE INNOVATION:

4.5 IMPACT OF ECONOMIC SLOWDOWN ON THE NUT MARKET

4.5.1 IMPACT ON PRICE:

4.5.2 IMPACT ON SUPPLY CHAIN:

4.5.3 IMPACT ON SHIPMENT:

4.5.4 IMPACT ON COMPANY’S STRATEGIC DECISIONS:

4.5.5 CONCLUSION:

4.6 MARKETING STRATEGIES ADOPTED BY KEY MARKET PLAYERS IN THE NUT INDUSTRY

4.6.1 HEALTH-CENTRIC BRANDING AND STORYTELLING:

4.6.2 PRODUCT INNOVATION AND DIVERSIFICATION:

4.6.3 DIGITAL MARKETING AND SOCIAL MEDIA ENGAGEMENT:

4.6.4 E-COMMERCE AND DIRECT-TO-CONSUMER (DTC) MODELS:

4.6.5 RETAIL PARTNERSHIPS AND IN-STORE PROMOTIONS:

4.6.6 SUSTAINABILITY AND ETHICAL SOURCING CAMPAIGNS:

4.6.7 DATA-DRIVEN PERSONALIZATION AND CONSUMER INSIGHTS:

4.6.8 EXPANSION WITH LOCALIZED STRATEGIES:

4.6.9 CAUSE MARKETING AND COMMUNITY INVOLVEMENT:

4.6.10 CONTENT MARKETING AND EDUCATIONAL CAMPAIGNS:

4.7 NEW PRODUCT LAUNCH STRATEGY

4.7.1 NUMBER OF NEW PRODUCT LAUNCHES

4.7.2 LINE EXTENSION

4.7.3 NEW PACKAGING

4.7.4 RE-LAUNCHED PRODUCTS

4.7.5 NEW FORMULATION

4.7.6 CONCLUSION

4.8 PRIVATE LABEL VS. BRAND ANALYSIS

4.8.1 MARKET SHARE AND GROWTH

4.8.2 CONSUMER PERCEPTIONS AND BEHAVIOR

4.8.3 RETAILER STRATEGIES AND INNOVATIONS

4.8.4 CHALLENGES AND COMPETITIVE DYNAMICS

4.8.5 FUTURE OUTLOOK

4.9 PRICING ANALYSIS

4.9.1 OVERVIEW OF TREE NUT PRICES

4.9.2 FACTORS INFLUENCING PRICING TRENDS

4.9.3 PRICE VOLATILITY AND MARKET OUTLOOK

4.9.4 CONCLUSION

4.9.5 PRODUCTION CAPACITY FOR TOP MANUFACTURERS

4.1 PRODUCT VS BRAND OVERVIEW

4.11 PROMOTIONAL ACTIVITIES

4.11.1 DIGITAL MARKETING AND SOCIAL MEDIA CAMPAIGNS

4.11.2 RETAIL PROMOTIONS AND IN-STORE ACTIVATIONS

4.11.3 HEALTH AND SUSTAINABILITY INITIATIVES

4.11.4 PRODUCT INNOVATION AND LIMITED-TIME OFFERINGS

4.11.5 CONCLUSION

4.12 SHOPPING BEHAVIOUR AND DYNAMICS

4.12.1 RECOMMENDATION FROM FAMILY & FRIENDS

4.12.2 RESEARCH

4.12.3 IMPULSIVE PURCHASES

4.12.4 ADVERTISEMENT

4.12.5 ONLINE ADVERTISEMENT

4.12.6 IN-STORE ADVERTISEMENT

4.12.7 OUTDOOR ADVERTISEMENT

4.13 SUPPLY CHAIN ANALYSIS FOR THE NUT INDUSTRY

4.13.1 LOGISTICS COST SCENARIO

4.13.2 IMPORTANCE OF LOGISTICS SERVICE PROVIDERS

4.13.3 CONCLUSION

5 REGULATION COVERAGE

6 MARKET OVERVIEW

6.1 DRIVERS

6.1.1 RISING USE IN BAKERY AND CONFECTIONERY PRODUCTS

6.1.2 RISING POPULARITY OF NUT-BASED ALTERNATIVES IN DAIRY AND CONFECTIONERY

6.1.3 GROWING AWARENESS AND PRIORITIZATION OF PERSONAL HEALTH AND WELL-BEING

6.2 RESTRAINTS

6.2.1 CONCERNS RELATED TO ALLERGIES AND POTENTIAL ALLERGIC REACTIONS IN INDIVIDUALS

6.2.2 STRICT REGULATIONS ENSURE FOOD SAFETY COMPLIANCE AND QUALITY CONTROL STANDARDS

6.3 OPPORTUNITIES

6.3.1 GROWTH IN PLANT-BASED AND FUNCTIONAL FOODS

6.3.2 E-COMMERCE EXPANSION & DIRECT-TO-CONSUMER SALES

6.4 CHALLENGES

6.4.1 CLIMATE CHANGE & ENVIRONMENTAL IMPACT

6.4.2 LOGISTICS CHALLENGES AND SUPPLY CHAIN DISRUPTIONS AFFECTING OPERATIONS

7 U.S., U.K., GERMANY, FRANCE, SPAIN, ITALY NUTS MARKET, BY TYPE

7.1 OVERVIEW

7.2 ALMONDS

7.3 PEANUTS

7.4 PECAN

7.5 CASHEWS

7.6 PISTACHIO

7.7 WALNUTS

7.8 MACADAMIA

7.9 HAZELNUTS

7.1 BRAZIL NUTS

7.11 OTHERS

8 U.S., U.K., GERMANY, FRANCE, SPAIN, ITALY NUTS MARKET, BY CATEGORY

8.1 OVERVIEW

8.2 CONVENTIONAL

8.2.1 ALMONDS

8.2.2 PEANUTS

8.2.3 PECAN

8.2.4 CASHEWS

8.2.5 PISTACHIO

8.2.6 WALNUTS

8.2.7 MACADAMIA

8.2.8 HAZELNUTS

8.2.9 BRAZIL NUTS

8.2.10 OTHERS

8.3 ORGANIC

8.3.1 ALMONDS

8.3.2 PEANUTS

8.3.3 PECAN

8.3.4 CASHEWS

8.3.5 PISTACHIO

8.3.6 WALNUTS

8.3.7 MACADAMIA

8.3.8 HAZELNUTS

8.3.9 BRAZIL NUT

8.3.10 OTHERS

9 U.S., U.K., GERMANY, FRANCE, SPAIN, ITALY NUTS MARKET, BY COATING TYPE

9.1 OVERVIEW

9.2 COATED

9.3 UNCOATED

10 U.S., SPAIN, THE U.K., FRANCE, GERMANY, AND ITALY NUTS MARKET, BY PRICE RANGE

10.1 OVERVIEW

10.2 MASS

10.3 PREMIUM

10.4 LUXURY

11 U.S., SPAIN, THE U.K., FRANCE, GERMANY, AND ITALY NUT MARKET, BY FORM

11.1 OVERVIEW

11.2 WHOLE

11.3 DICED/CUT

11.4 GRANULAR

11.5 NUT POWDER/FLOUR

11.6 NUT PASTE AND BUTTER

11.7 NUT OIL

12 U.S., SPAIN, THE U.K., FRANCE, GERMANY, AND ITALY NUT MARKET, BY DISTRIBUTION CHANNEL

12.1 OVERVIEW

12.2 STORE-BASED RETAILERS

12.3 NON-STORE RETAILERS

13 U.S., U.K., GERMANY, FRANCE, SPAIN, ITALY NUTS MARKET, BY END USE

13.1 OVERVIEW

13.2 HOUSEHOLD/ RETAIL

13.3 FOOD SERVICE SECTOR

14 U.S., SPAIN, THE U.K., FRANCE, GERMANY, AND ITALY NUT MARKET: COMPANY LANDSCAPE

14.1 COMPANY SHARE ANALYSIS: U.S.

14.2 COMPANY SHARE ANALYSIS: GERMANY

14.3 COMPANY SHARE ANALYSIS: ITALY

14.4 COMPANY SHARE ANALYSIS: FRANCE

14.5 COMPANY SHARE ANALYSIS: UK

14.6 COMPANY SHARE ANALYSIS: SPAIN

15 SWOT ANALYSIS

16 COMPANY PROFILE

16.1 BLUE DIAMOND GROWERS

16.1.1 COMPANY SNAPSHOT

16.1.2 PRODUCT PORTFOLIO

16.1.3 RECENT DEVELOPMENT

16.2 BERRY CALLEBAUT.

16.2.1 COMPANY SNAPSHOT

16.2.2 REVENUE ANALYSIS

16.2.3 PRODUCT PORTFOLIO

16.2.4 RECENT DEVELOPMENT

16.3 HORMEL FOODS CORPORATION

16.3.1 COMPANY SNAPSHOT

16.3.2 REVENUE ANALYSIS

16.3.3 PRODUCT PORTFOLIO

16.3.4 RECENT DEVELOPMENT

16.4 OLAM GROUP

16.4.1 COMPANY SNAPSHOT

16.4.2 REVENUE ANALYSIS

16.4.3 PRODUCT PORTFOLIO

16.4.4 RECENT DEVELOPMENT

16.5 MARIANI NUT COMPANY

16.5.1 COMPANY SNAPSHOT

16.5.2 PRODUCT PORTFOLIO

16.5.3 RECENT DEVELOPMENT

16.6 BACK TO NATURE FOODS

16.6.1 COMPANY SNAPSHOT

16.6.2 PRODUCT PORTFOLIO

16.6.3 RECENT DEVELOPMENT

16.7 ALMENDRAS FRANCISCO MORALES S.A.

16.7.1 COMPANY SNAPSHOT

16.7.2 PRODUCT PORTFOLIO

16.7.3 RECENT DEVELOPMENT

16.8 ANDALUCIA NUTS

16.8.1 COMPANY SNAPSHOT

16.8.2 PRODUCT PORTFOLIO

16.8.3 RECENT DEVELOPMENT

16.9 BAPU ALMONDS

16.9.1 COMPANY SNAPSHOT

16.9.2 PRODUCT PORTFOLIO

16.9.3 RECENT DEVELOPMENT

16.1 CENTURY SNACKS

16.10.1 COMPANY SNAPSHOT

16.10.2 PRODUCT PORTFOLIO

16.10.3 RECENT DEVELOPMENT

16.11 FRESHNUTS

16.11.1 COMPANY SNAPSHOT

16.11.2 PRODUCT PORTFOLIO

16.11.3 RECENT DEVELOPMENT

16.12 GRAU NUTS

16.12.1 COMPANY SNAPSHOT

16.12.2 PRODUCT PORTFOLIO

16.12.3 RECENT UPDATES

16.13 GREATNUTS

16.13.1 COMPANY SNAPSHOT

16.13.2 PRODUCT PORTFOLIO

16.13.3 RECENT DEVELOPMENT

16.14 HBS FOODS LTD.

16.14.1 COMPANY SNAPSHOT

16.14.2 PRODUCT PORTFOLIO

16.14.3 RECENT DEVELOPMENT

16.15 IBERIAN ALMOND

16.15.1 COMPANY SNAPSHOT

16.15.2 PRODUCT PORTFOLIO

16.15.3 RECENT DEVELOPMENT

16.16 KARIBA FARMS INC.

16.16.1 COMPANY SNAPSHOT

16.16.2 PRODUCT PORTFOLIO

16.16.3 RECENT DEVELOPMENT

16.17 KING NUT

16.17.1 COMPANY SNAPSHOT

16.17.2 PRODUCT PORTFOLIO

16.17.3 RECENT DEVELOPMENT

16.18 LONE TREE NUT COMPANY, INC.

16.18.1 COMPANY SNAPSHOT

16.18.2 PRODUCT PORTFOLIO

16.18.3 RECENT UPDATES

16.19 MY ORGANICS

16.19.1 COMPANY SNAPSHOT

16.19.2 PRODUCT PORTFOLIO

16.19.3 RECENT DEVELOPMENT

16.2 PEYMAN

16.20.1 COMPANY SNAPSHOT

16.20.2 PRODUCT PORTFOLIO

16.20.3 RECENT DEVELOPMENT

16.21 SKINNYDIPPED.

16.21.1 COMPANY SNAPSHOT

16.21.2 PRODUCT PORTFOLIO

16.21.3 RECENT DEVELOPMENT

16.22 SUN ORGANIC FARM

16.22.1 COMPANY SNAPSHOT

16.22.2 PRODUCT PORTFOLIO

16.22.3 RECENT UPDATES

16.23 SUN VALLEY

16.23.1 COMPANY SNAPSHOT

16.23.2 PRODUCT PORTFOLIO

16.23.3 RECENT UPDATES

16.24 SUNBURST SNACKS

16.24.1 COMPANY SNAPSHOT

16.24.2 PRODUCT PORTFOLIO

16.24.3 RECENT DEVELOPMENT

16.25 TERRI LYNN

16.25.1 COMPANY SNAPSHOT

16.25.2 PRODUCT PORTFOLIO

16.25.3 RECENT UPDATES

16.26 TIERRA FARM

16.26.1 COMPANY SNAPSHOT

16.26.2 PRODUCT PORTFOLIO

16.26.3 RECENT UPDATES

17 QUESTIONNAIRE

18 RELATED REPORTS

Liste des tableaux

TABLE 1 COMPARATIVE BRAND ANALYSIS

TABLE 2 U.S. PRODUCTION CAPACITY FOR TOP MANUFACTURERS

TABLE 3 GERMANY PRODUCTION CAPACITY FOR TOP MANUFACTURERS

TABLE 4 ITALY PRODUCTION CAPACITY FOR TOP MANUFACTURERS

TABLE 5 FRANCE PRODUCTION CAPACITY FOR TOP MANUFACTURERS

TABLE 6 UK PRODUCTION CAPACITY FOR TOP MANUFACTURERS

TABLE 7 SPAIN PRODUCTION CAPACITY FOR TOP MANUFACTURERS

TABLE 8 REGULATORY COVERAGE

TABLE 9 U.S. NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 10 U.S. NUTS MARKET, BY TYPE, 2018-2032 (TONS)

TABLE 11 GERMANY NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 12 GERMANY NUTS MARKET, BY TYPE, 2018-2032 (TONS)

TABLE 13 ITALY NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 14 ITALY NUTS MARKET, BY TYPE, 2018-2032 (TONS)

TABLE 15 FRANCE NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 16 FRANCE NUTS MARKET, BY TYPE, 2018-2032 (TONS)

TABLE 17 U.K. NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 18 U.K. NUTS MARKET, BY TYPE, 2018-2032 TONS)

TABLE 19 SPAIN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 20 SPAIN NUTS MARKET, BY TYPE, 2018-2032 (TONS)

TABLE 21 U.S. NUTS MARKET, BY CATEGORY, 2018-2032 (USD THOUSAND)

TABLE 22 U.S. NUTS MARKET, BY CATEGORY, 2018-2032 (TONS)

TABLE 23 GERMANY NUTS MARKET, BY CATEGORY, 2018-2032 (USD THOUSAND)

TABLE 24 GERMANY NUTS MARKET, BY CATEGORY, 2018-2032 (TONS)

TABLE 25 ITALY NUTS MARKET, BY CATEGORY, 2018-2032 (USD THOUSAND)

TABLE 26 ITALY NUTS MARKET, BY CATEGORY, 2018-2032 (TONS)

TABLE 27 FRANCE NUTS MARKET, BY CATEGORY, 2018-2032 (USD THOUSAND)

TABLE 28 FRANCE NUTS MARKET, BY CATEGORY, 2018-2032 (TONS)

TABLE 29 U.K. NUTS MARKET, BY CATEGORY, 2018-2032 (USD THOUSAND)

TABLE 30 U.K. NUTS MARKET, BY CATEGORY, 2018-2032 (TONS)

TABLE 31 SPAIN NUTS MARKET, BY CATEGORY, 2018-2032 (USD THOUSAND)

TABLE 32 SPAIN NUTS MARKET, BY CATEGORY, 20218-2032 (TONS)

TABLE 33 U.S. CONVENTIONAL IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 34 GERMANY CONVENTIONAL IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 35 ITALY CONVENTIONAL IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 36 FRANCE CONVENTIONAL IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 37 U.K. CONVENTIONAL IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 38 SPAIN CONVENTIONAL IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 39 U.S. ORGANIC IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 40 GERMANY ORGANIC IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 41 ITALY ORGANIC IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 42 FRANCE ORGANIC IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 43 U.K. ORGANIC IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 44 SPAIN ORGANIC IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 45 U.S. NUTS MARKET, BY COATING TYPE, 2018-2032 (USD THOUSAND)

TABLE 46 U.S. NUTS MARKET, BY COATING TYPE, 2018-2032 (TONS)

TABLE 47 GERMANY NUTS MARKET, BY COATING TYPE, 2018-2032 (USD THOUSAND)

TABLE 48 GERMANY NUTS MARKET, BY COATING TYPE, 2018-2032 (TONS)

TABLE 49 ITALY NUTS MARKET, BY COATING TYPE, 2018-2032 (USD THOUSAND)

TABLE 50 ITALY NUTS MARKET, BY COATING TYPE, 2018-2032 (TONS)

TABLE 51 FRANCE NUTS MARKET, BY COATING TYPE, 2018-2032 (USD THOUSAND)

TABLE 52 FRANCE NUTS MARKET, BY COATING TYPE, 2018-2032 (TONS)

TABLE 53 U.K. NUTS MARKET, BY COATING TYPE, 2018-2032 (USD THOUSAND)

TABLE 54 U.K. NUTS MARKET, BY COATING TYPE, 2018-2032 (TONS)

TABLE 55 SPAIN NUTS MARKET, BY COATING TYPE, 2018-2032 (USD THOUSAND)

TABLE 56 SPAIN NUTS MARKET, BY COATING TYPE, 2018-2032 (TONS)

TABLE 57 U.S. COATED IN NUTS MARKET, BY COATING TYPE, 2018-2032 (USD THOUSAND)

TABLE 58 GERMANY COATED IN NUTS MARKET, BY COATING TYPE, 2018-2032 (USD THOUSAND)

TABLE 59 ITALY COATED NUTS MARKET, BY COATING TYPE, 2018-2032 (USD THOUSAND)

TABLE 60 FRANCE COATED IN NUTS MARKET BY COATING TYPE, 2018-2032 (USD THOUSAND)

TABLE 61 U.K. COATED IN NUTS MARKET, BY COATING TYPE, 2018-2032 (USD THOUSAND)

TABLE 62 SPAIN COATED IN NUTS MARKET, BY COATING TYPE, 2018-2032 (USD THOUSAND)

TABLE 63 U.S. SUGAR IN NUTS MARKET, BY SUGAR CONTENT, 2018-2032 (USD THOUSAND)

TABLE 64 GERMANY SUGAR IN NUTS MARKET, BY SUGAR CONTENT, 2018-2032 (USD THOUSAND)

TABLE 65 ITALY SUGAR IN NUTS MARKET, BY SUGAR CONTENT, 2018-2032 (USD THOUSAND)

TABLE 66 FRANCE SUGAR IN NUTS MARKET, BY SUGAR CONTENT, 2018-2032 (USD THOUSAND)

TABLE 67 U.K. SUGAR IN NUTS MARKET, BY SUGAR CONTENT, 2018-2032 (USD THOUSAND)

TABLE 68 SPAIN SUGAR IN NUTS MARKET, BY SUGAR CONTENT, 2018-2032 (USD THOUSAND)

TABLE 69 U.S. COATED IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 70 GERMANY COATED IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 71 ITALY COATED IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 72 FRANCE COATED IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 73 U.K. COATED IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 74 SPAIN COATED IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 75 U.S. UNCOATED IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 76 GERMANY UNCOATED IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 77 ITALY UNCOATED IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 78 FRANCE UNCOATED IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 79 U.K. UNCOATED IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 80 SPAIN UNCOATED IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 81 U.S. NUTS MARKET, BY PRICE RANGE, 2018-2032 (USD THOUSAND)

TABLE 82 U.S. NUTS MARKET, BY PRICE RANGE, 2018-2032 (TONS)

TABLE 83 GERMANY NUTS MARKET, BY PRICE RANGE, 2018-2032 (USD THOUSAND)

TABLE 84 GERMANY NUTS MARKET, BY PRICE RANGE, 2018-2032 (TONS)

TABLE 85 ITALY NUTS MARKET, BY PRICE RANGE, 2018-2032 (USD THOUSAND)

TABLE 86 ITALY NUTS MARKET, BY PRICE RANGE, 2018-2032 (TONS)

TABLE 87 FRANCE NUTS MARKET, BY PRICE RANGE, 2018-2032 (USD THOUSAND)

TABLE 88 FRANCE NUTS MARKET, BY PRICE RANGE, 2018-2032 (TONS)

TABLE 89 UK NUTS MARKET, BY PRICE RANGE, 2018-2032 (USD THOUSAND)

TABLE 90 UK NUTS MARKET, BY PRICE RANGE, 2018-2032 (TONS)

TABLE 91 SPAIN NUTS MARKET, BY PRICE RANGE, 2018-2032 (USD THOUSAND)

TABLE 92 SPAIN NUTS MARKET, BY PRICE RANGE, 2018-2032 (TONS)

TABLE 93 U.S. NUTS MARKET, BY FORM, 2018-2032 (USD THOUSAND)

TABLE 94 U.S. NUTS MARKET, BY FORM, 2018-2032 (TONS)

TABLE 95 GERMANY NUTS MARKET, BY FORM, 2018-2032 (USD THOUSAND)

TABLE 96 GERMANY NUTS MARKET, BY FORM, 2018-2032 (TONS)

TABLE 97 ITALY NUTS MARKET, BY FORM, 2018-2032 (USD THOUSAND)

TABLE 98 ITALY NUTS MARKET, BY FORM, 2018-2032 (TONS)

TABLE 99 FRANCE NUTS MARKET, BY FORM, 2018-2032 (USD THOUSAND)

TABLE 100 FRANCE NUTS MARKET, BY FORM, 2018-2032 (TONS)

TABLE 101 UK NUTS MARKET, BY FORM, 2018-2032 (USD THOUSAND)

TABLE 102 UK NUTS MARKET, BY FORM, 2018-2032 (TONS)

TABLE 103 SPAIN NUTS MARKET, BY FORM, 2018-2032 (USD THOUSAND)

TABLE 104 SPAIN NUTS MARKET, BY FORM, 2018-2032 (TONS)

TABLE 105 U.S. WHOLE IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 106 GERMANY WHOLE IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 107 ITALY WHOLE IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 108 FRANCE WHOLE IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 109 UK WHOLE IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 110 SPAIN WHOLE IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 111 U.S. DICED/CUT IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 112 GERMANY DICED/CUT IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 113 ITALY DICED/CUT IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 114 FRANCE DICED/CUT IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 115 UK DICED/CUT IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 116 SPAIN DICED/CUT IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 117 U.S. GRANULAR IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 118 GERMANY GRANULAR IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 119 ITALY GRANULAR IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 120 FRANCE GRANULAR IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 121 UK GRANULAR IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 122 SPAIN GRANULAR IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 123 U.S. NUT POWDER/FLOUR IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 124 GERMANY NUT POWDER/FLOUR IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 125 ITALY NUT POWDER/FLOUR IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 126 FRANCE NUT POWDER/FLOUR IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 127 UK NUT POWDER/FLOUR IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 128 SPAIN NUT POWDER/FLOUR IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 129 U.S. NUT PASTE AND BUTTER IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 130 GERMANY NUT PASTE AND BUTTER IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 131 ITALY NUT PASTE AND BUTTER IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 132 FRANCE NUT PASTE AND BUTTER IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 133 UK NUT PASTE AND BUTTER IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 134 SPAIN NUT PASTE AND BUTTER IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 135 U.S. NUT OIL IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 136 GERMANY NUT OIL IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 137 ITALY NUT OIL IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 138 FRANCE NUT OIL IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 139 UK NUT OIL IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 140 SPAIN NUT OIL IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 141 U.S. NUTS MARKET, BY DISTRIBUTION CHANNEL, 2018-2032 (USD THOUSAND)

TABLE 142 U.S. NUTS MARKET, BY DISTRIBUTION CHANNEL, 2018-2032 (TONS)

TABLE 143 GERMANY NUTS MARKET, BY DISTRIBUTION CHANNEL, 2018-2032 (USD THOUSAND)

TABLE 144 GERMANY NUTS MARKET, BY DISTRIBUTION CHANNEL, 2018-2032 (TONS)

TABLE 145 ITALY NUTS MARKET, BY DISTRIBUTION CHANNEL, 2018-2032 (USD THOUSAND)

TABLE 146 ITALY NUTS MARKET, BY DISTRIBUTION CHANNEL, 2018-2032 (TONS)

TABLE 147 FRANCE NUTS MARKET, BY DISTRIBUTION CHANNEL, 2018-2032 (USD THOUSAND)

TABLE 148 FRANCE NUTS MARKET, BY DISTRIBUTION CHANNEL, 2018-2032 (TONS)

TABLE 149 U.K. NUTS MARKET, BY DISTRIBUTION CHANNEL, 2018-2032 (USD THOUSAND)

TABLE 150 U.K. NUTS MARKET, BY DISTRIBUTION CHANNEL, 2018-2032 (TONS)

TABLE 151 SPAIN NUTS MARKET, BY DISTRIBUTION CHANNEL, 2018-2032 (USD THOUSAND)

TABLE 152 SPAIN NUTS MARKET, BY DISTRIBUTION CHANNEL, 2018-2032 (TONS)

TABLE 153 U.S. STORE-BASED RETAILERS IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 154 GERMANY STORE-BASED RETAILERS IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND))

TABLE 155 ITALY STORE-BASED RETAILERS IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND))

TABLE 156 FRANCE STORE-BASED RETAILERS IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND))

TABLE 157 U.K. STORE-BASED RETAILERS IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND))

TABLE 158 SPAIN STORE-BASED RETAILERS IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND))

TABLE 159 U.S. TRADITIONAL GROCERY STORES IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 160 GERMANY TRADITIONAL GROCERY STORES IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 161 ITALY TRADITIONAL GROCERY STORES IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 162 FRANCE TRADITIONAL GROCERY STORES IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 163 U.K. TRADITIONAL GROCERY STORES IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 164 SPAIN TRADITIONAL GROCERY STORES IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 165 U.S. MODERN GROCERY RETAILERS IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 166 GERMANY MODERN GROCERY RETAILERS IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 167 ITALY MODERN GROCERY RETAILERS IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 168 FRANCE MODERN GROCERY RETAILERS IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 169 U.K. MODERN GROCERY RETAILERS IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 170 SPAIN MODERN GROCERY RETAILERS IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 171 U.S. NON-STORE RETAILERS IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 172 GERMANY NON-STORE RETAILERS IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 173 ITALY NON-STORE RETAILERS IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 174 FRANCE NON-STORE RETAILERS IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 175 U.K. NON-STORE RETAILERS IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 176 SPAIN NON-STORE RETAILERS IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 177 U.S. NUTS MARKET, BY END USE, 2018-2032 (USD THOUSAND)

TABLE 178 U.S. NUTS MARKET, BY END USE, 2018-2032 (TONS)

TABLE 179 GERMANY NUTS MARKET, BY END USE, 2018-2032 (USD THOUSAND)

TABLE 180 GERMANY NUTS MARKET, BY END USE, 2018-2032 (TONS)

TABLE 181 ITALY NUTS MARKET, BY END USE, 2018-2032 (USD THOUSAND)

TABLE 182 ITALY NUTS MARKET, BY END USE, 2018-2032 (TONS)

TABLE 183 FRANCE NUTS MARKET, BY END USE, 2018-2032 (USD THOUSAND)

TABLE 184 FRANCE NUTS MARKET, BY END USE, 2018-2032 (TONS)

TABLE 185 U.K. NUTS MARKET, BY END USE, 2018-2032 (USD THOUSAND)

TABLE 186 U.K. NUTS MARKET, BY END USE, 2018-2032 (TONS)

TABLE 187 SPAIN NUTS MARKET, BY END USE, 2018-2032 (USD THOUSAND)

TABLE 188 SPAIN NUTS MARKET, BY END USE, 2018-2032 (TONS)

TABLE 189 U.S. HOUSEHOLD/ RETAIL IN NUTS MARKET, BY NU TYPE, 2018-2032 (USD THOUSAND)

TABLE 190 GERMANY HOUSEHOLD/ RETAIL IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 191 ITALY HOUSEHOLD/ RETAIL IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 192 FRANCE HOUSEHOLD/ RETAIL IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 193 U.K. HOUSEHOLD/ RETAIL IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 194 SPAIN HOUSEHOLD/ RETAIL IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 195 U.S. HOUSEHOLD/ RETAIL IN NUTS MARKET, BY PACKAGING TYPE, 2018-2032 (USD THOUSAND)

TABLE 196 GERMANY HOUSEHOLD/ RETAIL IN NUTS MARKET, BY PACKAGING TYPE, 2018-2032 (USD THOUSAND)

TABLE 197 ITALY HOUSEHOLD/ RETAIL IN NUTS MARKET, BY PACKAGING TYPE, 2018-2032 (USD THOUSAND)

TABLE 198 FRANCE HOUSEHOLD/ RETAIL IN NUTS MARKET, BY PACKAGING TYPE, 2018-2032 (USD THOUSAND)

TABLE 199 U.K. HOUSEHOLD/ RETAIL IN NUTS MARKET, BY PACKAGING TYPE, 2018-2032 (USD THOUSAND)

TABLE 200 SPAIN HOUSEHOLD/ RETAIL IN NUTS MARKET, BY PACKAGING TYPE, 2018-2032 (USD THOUSAND)

TABLE 201 U.S. POUCHES IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 202 GERMANY POUCHES IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 203 ITALY POUCHES IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 204 FRANCE POUCHES IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 205 U.K. POUCHES IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 206 SPAIN POUCHES IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 207 U.S. BAGS IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 208 GERMANY BAGS IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 209 ITALY BAGS IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 210 FRANCE BAGS IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 211 U.K. BAGS IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 212 SPAIN BAGS IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 213 U.S. HOUSEHOLD/ RETAIL IN NUTS MARKET, BY PACKAGING SIZE, 2018-2032 (USD THOUSAND)

TABLE 214 GERMANY HOUSEHOLD/ RETAIL IN NUTS MARKET, BY PACKAGING SIZE, 2018-2032 (USD THOUSAND)

TABLE 215 ITALY HOUSEHOLD/ RETAIL IN NUTS MARKET, BY PACKAGING SIZE, 2018-2032 (USD THOUSAND)

TABLE 216 FRANCE HOUSEHOLD/ RETAIL IN NUTS MARKET, BY PACKAGING SIZE, 2018-2032 (USD THOUSAND)

TABLE 217 U.K. HOUSEHOLD/ RETAIL IN NUTS MARKET, BY PACKAGING SIZE, 2018-2032 (USD THOUSAND)

TABLE 218 SPAIN HOUSEHOLD/ RETAIL IN NUTS MARKET, BY PACKAGING SIZE, 2018-2032 (USD THOUSAND)

TABLE 219 U.S. FOOD SERVICE SECTOR IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 220 GERMANY FOOD SERVICE SECTOR IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 221 ITALY FOOD SERVICE SECTOR IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 222 FRANCE FOOD SERVICE SECTOR IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 223 U.K. FOOD SERVICE SECTOR IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 224 SPAIN FOOD SERVICE SECTOR IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 225 U.S. FOOD SERVICE SECTOR IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 226 GERMANY FOOD SERVICE SECTOR IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 227 ITALY FOOD SERVICE SECTOR IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 228 FRANCE FOOD SERVICE SECTOR IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 229 U.K. FOOD SERVICE SECTOR IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

TABLE 230 SPAIN FOOD SERVICE SECTOR IN NUTS MARKET, BY NUT TYPE, 2018-2032 (USD THOUSAND)

Liste des figures

FIGURE 1 U.S., SPAIN, U.S., SPAIN, THE U.K., FRANCE, GERMANY, AND ITALY NUT MARKET

FIGURE 2 U.S., SPAIN, THE U.K., FRANCE, GERMANY, AND ITALY NUT MARKET: DATA TRIANGULATION

FIGURE 3 U.S., SPAIN, THE U.K., FRANCE, GERMANY, AND ITALY NUT MARKET: DROC ANALYSIS

FIGURE 4 U.S. NUT MARKET: REGIONAL MARKET ANALYSIS

FIGURE 5 GERMANY NUT MARKET: REGIONAL MARKET ANALYSIS

FIGURE 6 ITALY NUT MARKET: REGIONAL MARKET ANALYSIS

FIGURE 7 FRANCE NUT MARKET: REGIONAL MARKET ANALYSIS

FIGURE 8 U.K. NUT MARKET: REGIONAL MARKET ANALYSIS

FIGURE 9 SPAIN NUT MARKET: REGIONAL MARKET ANALYSIS

FIGURE 10 U.S., SPAIN, THE U.K., FRANCE, GERMANY, AND ITALY NUT MARKET: COMPANY RESEARCH ANALYSIS

FIGURE 11 U.S., SPAIN, THE U.K., FRANCE, GERMANY, AND ITALY NUT MARKET: MULTIVARIATE MODELLING

FIGURE 12 U.S., SPAIN, THE U.K., FRANCE, GERMANY, AND ITALY NUT MARKET: INTERVIEW DEMOGRAPHICS

FIGURE 13 U.S., SPAIN, THE U.K., FRANCE, GERMANY, AND ITALY NUT MARKET: DBMR MARKET POSITION GRID

FIGURE 14 U.S., SPAIN, THE U.K., FRANCE, GERMANY, AND ITALY NUT MARKET, END USER COVERAGE GRID

FIGURE 15 U.S., SPAIN, THE U.K., FRANCE, GERMANY, AND ITALY NUTS MARKET: SEGMENTATION

FIGURE 16 TEN SEGMENTS COMPRISE THE U.S. NUTS MARKET, BY TYPE (2025)

FIGURE 17 TEN SEGMENTS COMPRISE THE GERMANY NUTS MARKET, BY TYPE (2025)

FIGURE 18 TEN SEGMENTS COMPRISE THE ITALY NUTS MARKET, BY TYPE (2025)

FIGURE 19 TEN SEGMENTS COMPRISE THE FRANCE NUTS MARKET, BY TYPE (2025)

FIGURE 20 TEN SEGMENTS COMPRISE THE U.K. NUTS MARKET, BY TYPE (2025)

FIGURE 21 TEN SEGMENTS COMPRISE THE SPAIN NUTS MARKET, BY TYPE (2025)

FIGURE 22 U.S., SPAIN, THE U.K., FRANCE, GERMANY, AND ITALY NUTS MARKET EXECUTIVE SUMMARY

FIGURE 23 STRATEGIC DECISIONS

FIGURE 24 RISING USE OF BAKERY AND CONFECTIONERY PRODUCTS IS EXPECTED TO DRIVE THE U.S. NUTS MARKET IN THE FORECAST PERIOD (2025-2032)

FIGURE 25 RISING USE OF BAKERY AND CONFECTIONERY PRODUCTS IS EXPECTED TO DRIVE THE GERMANY NUTS MARKET IN THE FORECAST PERIOD (2025-2032)

FIGURE 26 RISING USE OF BAKERY AND CONFECTIONERY PRODUCTS IS EXPECTED TO DRIVE THE ITALY NUTS MARKET IN THE FORECAST PERIOD (2025-2032)

FIGURE 27 RISING USE OF BAKERY AND CONFECTIONERY PRODUCTS IS EXPECTED TO DRIVE THE FRANCE NUTS MARKET IN THE FORECAST PERIOD (2025-2032)

FIGURE 28 RISING USE OF BAKERY AND CONFECTIONERY PRODUCTS IS EXPECTED TO DRIVE THE U.K. NUTS MARKET IN THE FORECAST PERIOD (2025-2032)

FIGURE 29 RISING USE OF BAKERY AND CONFECTIONERY PRODUCTS IS EXPECTED TO DRIVE THE SPAIN NUTS MARKET IN THE FORECAST PERIOD (2025-2032)

FIGURE 30 THE ALMONDS SEGMENT IS EXPECTED TO ACCOUNT FOR THE LARGEST SHARE OF THE U.K. NUTS MARKET IN 2025 AND 2032

FIGURE 31 ALMONDS SEGMENT IS EXPECTED TO ACCOUNT FOR THE LARGEST SHARE OF THE GERMANY NUTS MARKET IN 2025 AND 2032

FIGURE 32 ALMONDS SEGMENT IS EXPECTED TO ACCOUNT FOR THE LARGEST SHARE OF THE ITALY NUTS MARKET IN 2025 AND 2032

FIGURE 33 ALMONDS SEGMENT IS EXPECTED TO ACCOUNT FOR THE LARGEST SHARE OF THE FRANCE NUTS MARKET IN 2025 AND 2032

FIGURE 34 ALMONDS SEGMENT IS EXPECTED TO ACCOUNT FOR THE LARGEST SHARE OF THE U.S. NUTS MARKET IN 2025 AND 2032

FIGURE 35 ALMONDS SEGMENT IS EXPECTED TO ACCOUNT FOR THE LARGEST SHARE OF THE SPAIN NUTS MARKET IN 2025 AND 2032

FIGURE 36 IMPORT EXPORT SCENARIO (USD THOUSAND)

FIGURE 37 U.S., SPAIN, THE U.K., FRANCE, GERMANY, AND ITALY NUTS MARKET, 2024-2032, AVERAGE SELLING PRICE (USD/KG)

FIGURE 38 DRIVERS, RESTRAINTS, OPPORTUNITIES, AND CHALLENGES FOR U.S., SPAIN, U.S., SPAIN, THE U.K., FRANCE, GERMANY, AND ITALY NUTS MARK

FIGURE 39 U.S. NUTS MARKET: BY TYPE, 2024

FIGURE 40 GERMANY NUTS MARKET: BY TYPE, 2024

FIGURE 41 ITALY NUTS MARKET: BY TYPE, 2024

FIGURE 42 FRANCE NUTS MARKET: BY TYPE, 2024

FIGURE 43 U.K. NUTS MARKET: BY TYPE, 2024

FIGURE 44 SAPIN NUTS MARKET: BY TYPE, 2024

FIGURE 45 U.S. NUTS MARKET: BY CATEGORY, 2024

FIGURE 46 GERMANY NUTS MARKET: BY CATEGORY, 2024

FIGURE 47 ITALY NUTS MARKET: BY CATEGORY, 2024

FIGURE 48 FRANCE NUTS MARKET: BY CATEGORY, 2024

FIGURE 49 U.K. NUTS MARKET: BY CATEGORY, 2024

FIGURE 50 SPAIN NUTS MARKET: BY CATEGORY, 2024

FIGURE 51 U.S. NUTS MARKET: BY COATING TYPE, 2024

FIGURE 52 GERMANY NUTS MARKET: BY COATING TYPE, 2024

FIGURE 53 ITALY NUTS MARKET: BY COATING TYPE, 2024

FIGURE 54 FRANCE NUTS MARKET: BY COATING TYPE, 2024

FIGURE 55 U.K. NUTS MARKET: BY COATING TYPE, 2024

FIGURE 56 SPAIN NUTS MARKET: BY COATING TYPE, 2024

FIGURE 57 U.S. NUTS MARKET: BY PRICE RANGE, 2024

FIGURE 58 GERMANY NUTS MARKET: BY PRICE RANGE, 2024

FIGURE 59 ITALY NUTS MARKET: BY PRICE RANGE, 2024

FIGURE 60 FRANCE NUTS MARKET: BY PRICE RANGE, 2024

FIGURE 61 UK NUTS MARKET: BY PRICE RANGE, 2024

FIGURE 62 SAPIN NUTS MARKET: BY PRICE RANGE, 2024

FIGURE 63 U.S. NUTS MARKET: BY FORM, 2024

FIGURE 64 GERMANY NUTS MARKET: BY FORM, 2024

FIGURE 65 ITALY NUTS MARKET: BY FORM, 2024

FIGURE 66 FRANCE NUTS MARKET: BY FORM, 2024

FIGURE 67 U.K. NUTS MARKET: BY FORM, 2024

FIGURE 68 SPAIN NUTS MARKET: BY FORM, 2024

FIGURE 69 U.S. NUTS MARKET: BY DISTRIBUTION CHANNEL, 2024

FIGURE 70 GERMANY NUTS MARKET: BY DISTRIBUTION CHANNEL, 2024

FIGURE 71 ITALY NUTS MARKET: BY DISTRIBUTION CHANNEL, 2024

FIGURE 72 FRANCE NUTS MARKET: BY DISTRIBUTION CHANNEL, 2024

FIGURE 73 U.K. NUTS MARKET: BY DISTRIBUTION CHANNEL, 2024

FIGURE 74 SPAIN NUTS MARKET: BY DISTRIBUTION CHANNEL, 2024

FIGURE 75 U.S. NUTS MARKET: BY END USE, 2024

FIGURE 76 GERMANY NUTS MARKET: BY END USE, 2024

FIGURE 77 ITALY NUTS MARKET: BY END USE, 2024

FIGURE 78 FRANCE NUTS MARKET: BY END USE, 2024

FIGURE 79 U.K. NUTS MARKET: BY END USE, 2024

FIGURE 80 SPAIN NUTS MARKET: BY END USE, 2024

FIGURE 81 U.S. NUT MARKET: COMPANY SHARE 2024 (%)

FIGURE 82 GERMANY NUT MARKET: COMPANY SHARE 2024 (%)

FIGURE 83 ITALY NUT MARKET: COMPANY SHARE 2024 (%)

FIGURE 84 FRANCE NUT MARKET: COMPANY SHARE 2024 (%)

FIGURE 85 UK NUT MARKET: COMPANY SHARE 2024 (%)

FIGURE 86 SPAIN NUT MARKET: COMPANY SHARE 2024 (%)

Méthodologie de recherche

La collecte de données et l'analyse de l'année de base sont effectuées à l'aide de modules de collecte de données avec des échantillons de grande taille. L'étape consiste à obtenir des informations sur le marché ou des données connexes via diverses sources et stratégies. Elle comprend l'examen et la planification à l'avance de toutes les données acquises dans le passé. Elle englobe également l'examen des incohérences d'informations observées dans différentes sources d'informations. Les données de marché sont analysées et estimées à l'aide de modèles statistiques et cohérents de marché. De plus, l'analyse des parts de marché et l'analyse des tendances clés sont les principaux facteurs de succès du rapport de marché. Pour en savoir plus, veuillez demander un appel d'analyste ou déposer votre demande.

La méthodologie de recherche clé utilisée par l'équipe de recherche DBMR est la triangulation des données qui implique l'exploration de données, l'analyse de l'impact des variables de données sur le marché et la validation primaire (expert du secteur). Les modèles de données incluent la grille de positionnement des fournisseurs, l'analyse de la chronologie du marché, l'aperçu et le guide du marché, la grille de positionnement des entreprises, l'analyse des brevets, l'analyse des prix, l'analyse des parts de marché des entreprises, les normes de mesure, l'analyse globale par rapport à l'analyse régionale et des parts des fournisseurs. Pour en savoir plus sur la méthodologie de recherche, envoyez une demande pour parler à nos experts du secteur.

Personnalisation disponible

Data Bridge Market Research est un leader de la recherche formative avancée. Nous sommes fiers de fournir à nos clients existants et nouveaux des données et des analyses qui correspondent à leurs objectifs. Le rapport peut être personnalisé pour inclure une analyse des tendances des prix des marques cibles, une compréhension du marché pour d'autres pays (demandez la liste des pays), des données sur les résultats des essais cliniques, une revue de la littérature, une analyse du marché des produits remis à neuf et de la base de produits. L'analyse du marché des concurrents cibles peut être analysée à partir d'une analyse basée sur la technologie jusqu'à des stratégies de portefeuille de marché. Nous pouvons ajouter autant de concurrents que vous le souhaitez, dans le format et le style de données que vous recherchez. Notre équipe d'analystes peut également vous fournir des données sous forme de fichiers Excel bruts, de tableaux croisés dynamiques (Fact book) ou peut vous aider à créer des présentations à partir des ensembles de données disponibles dans le rapport.