Global Digital Banking Market

시장 규모 (USD 10억)

연평균 성장률 :

%

USD

9,800.46 Billion

USD

17,413.97 Billion

2024

2032

USD

9,800.46 Billion

USD

17,413.97 Billion

2024

2032

| 2025 –2032 | |

| USD 9,800.46 Billion | |

| USD 17,413.97 Billion | |

|

|

|

|

글로벌 디지털 뱅킹 시장 세분화: 서비스별(비거래 활동, 거래 활동), 구축 유형별(온프레미스, 클라우드), 기술별(인터넷 뱅킹, 디지털 결제, 모바일 뱅킹), 산업별(미디어 및 엔터테인먼트, 제조, 소매, 은행, 의료) - 산업 동향 및 2032년까지의 전망

디지털 뱅킹 시장 규모

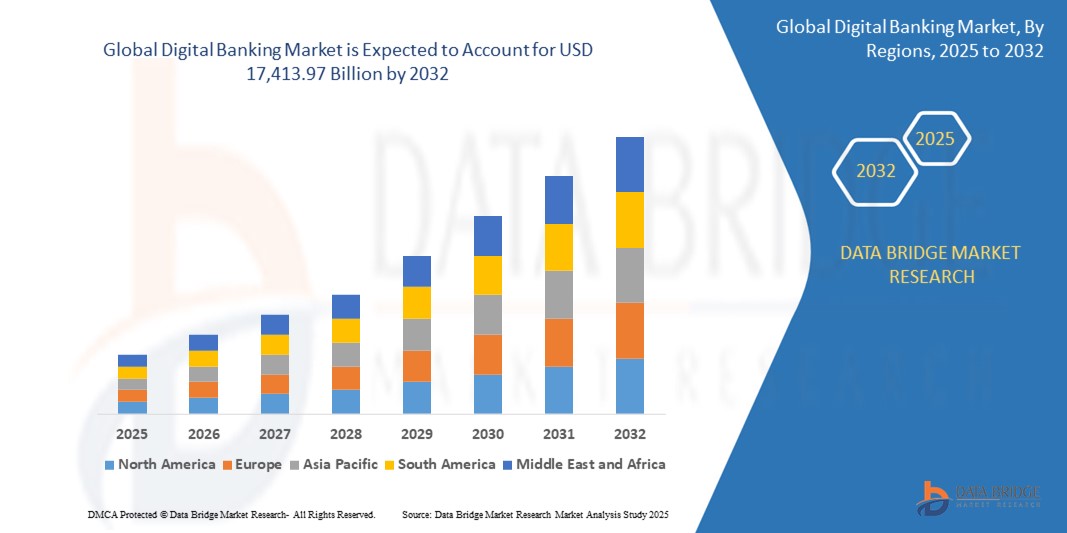

- 전 세계 디지털 뱅킹 시장은 2024년에 9조 8천억 4천 6백만 달러 규모였으며 , 2032년에는 17조 4천139억 7천만 달러 에 이를 것으로 예상됩니다.

- 2025년부터 2032년까지의 예측 기간 동안 시장은 연평균 8.7%의 성장률을 보일 것으로 예상되며, 이는 주로 디지털 금융 서비스 도입 증가에 힘입은 결과입니다.

- 이러한 성장은 스마트폰 보급률 증가, 원활한 뱅킹 경험에 대한 수요 증가, 디지털 뱅킹 사업에 대한 규제 당국의 지원, 인공지능 기반 금융 솔루션의 발전과 같은 요인에 의해 주도되고 있습니다.

디지털 뱅킹 시장 분석

- 디지털 뱅킹은 기술을 활용하여 원활하고 효율적이며 안전한 금융 경험을 제공하는 광범위한 금융 서비스를 포괄합니다. 여기에는 온라인 뱅킹, 모바일 뱅킹, 디지털 결제 및 AI 기반 금융 서비스가 포함됩니다.

- 스마트폰 보급률 증가, 인터넷 보급 확대, 현금 없는 거래로의 전환 등이 디지털 뱅킹 수요를 크게 견인하고 있습니다. 금융 포용성에 대한 관심 증대와 디지털 뱅킹 사업에 대한 규제 당국의 지원은 시장 확대를 더욱 가속화하고 있습니다.

- 북미는 탄탄한 금융 인프라, 광범위한 핀테크 솔루션 도입, 그리고 혁신을 장려하는 규제 체계를 바탕으로 디지털 뱅킹 분야에서 가장 주도적인 지역 중 하나로 자리매김하고 있습니다.

- 예를 들어, 미국의 디지털 뱅킹 사용자 수는 꾸준히 증가해 왔습니다. 전통적인 은행들의 디지털 전환부터 네오뱅크와 핀테크 스타트업의 등장에 이르기까지, 북미는 디지털 뱅킹 생태계에서 디지털 기술 도입을 선도할 뿐만 아니라 혁신을 주도하고 있습니다.

- 전 세계적으로 디지털 뱅킹 플랫폼은 현대 금융 서비스의 가장 중요한 구성 요소 중 하나로 , 은행 업무의 효율성, 보안 및 접근성을 보장하는 데 중추적인 역할을 합니다. 인공지능(AI), 블록체인 및 클라우드 컴퓨팅의 통합은 은행 경험을 지속적으로 재정의하고 있습니다.

보고서 범위 및 디지털 뱅킹 시장 세분화

|

속성 |

디지털 뱅킹 주요 시장 분석 |

|

포함되는 부문 |

|

|

대상 국가 |

북아메리카

유럽

아시아태평양

중동 및 아프리카

남아메리카

|

|

주요 시장 참여자 |

|

|

시장 기회 |

|

|

부가가치 데이터 정보세트 |

데이터 브리지 마켓 리서치에서 제공하는 시장 보고서는 시장 가치, 성장률, 시장 세분화, 지역별 시장 범위, 주요 기업 등 시장 시나리오에 대한 심층 분석 외에도 수출입 분석, 생산 능력 개요, 생산 및 소비 분석, 가격 추세 분석, 기후 변화 시나리오, 공급망 분석, 가치 사슬 분석, 원자재/소모품 개요, 공급업체 선정 기준, PESTLE 분석, 포터 분석, 규제 체계 등을 포함합니다. |

디지털 뱅킹 시장 동향

인공지능, 블록체인 및 클라우드 통합의 도입 증가

- 글로벌 디지털 뱅킹 시장에서 두드러지는 추세 중 하나는 인공지능(AI), 블록체인, 클라우드 기반 뱅킹 솔루션의 도입이 증가하고 있다는 점입니다.

- 이러한 첨단 기술은 금융 프로세스 자동화, 사기 탐지 기능 향상, 원활한 실시간 거래 가능하게 함으로써 디지털 뱅킹 서비스의 효율성, 보안 및 개인화를 강화합니다.

- 예를 들어, AI 기반 챗봇과 가상 비서는 즉각적인 지원, 사기 방지 및 금융 추천을 제공함으로써 고객 서비스를 혁신하고 있으며, 은행을 직접 방문할 필요성을 줄이고 있습니다.

- 블록체인 기술 통합은 디지털 거래의 투명성과 보안을 향상시키고, 사기 위험을 최소화하며, 국경 간 결제 처리를 강화합니다.

- 클라우드 기반 뱅킹 솔루션은 금융 기관이 운영을 효율적으로 확장할 수 있도록 지원하며, 안전한 데이터 저장, 간소화된 규정 준수 및 인프라 비용 절감을 보장합니다.

- 이러한 추세는 은행 부문을 재편하여 금융 포용성 확대, 고객 경험 향상, 그리고 전 세계적으로 안전하고 기술 기반의 뱅킹 솔루션에 대한 수요 증가를 가져오고 있습니다.

디지털 뱅킹 시장 동향

운전사

"은행업계의 디지털 전환으로 인한 수요 증가"

- 편리하고 안전하며 효율적인 금융 솔루션에 대한 수요 증가가 전 세계적으로 디지털 뱅킹의 빠른 도입에 크게 기여하고 있습니다.

- 소비자와 기업이 현금 없는 거래, 모바일 뱅킹, 온라인 금융 서비스로 전환함에 따라 원활하고 안전한 디지털 뱅킹 플랫폼에 대한 수요가 지속적으로 증가하고 있습니다.

- 전통적인 은행 모델이 진화하고 있으며, 금융 기관들은 고객 경험 향상과 운영 효율성 제고를 위해 AI 기반 자동화, 블록체인 보안, 클라우드 기반 뱅킹 인프라에 투자하고 있습니다.

- 핀테크 솔루션의 지속적인 발전은 실시간 결제 시스템, AI 기반 사기 탐지, 생체 인증에 대한 수요를 더욱 부각시키고 있으며, 이를 통해 더욱 빠르고 안전하며 개인화된 뱅킹 경험을 제공하고 있습니다.

- 개인과 기업이 디지털 우선 뱅킹 방식을 더 많이 도입함에 따라 혁신적인 뱅킹 솔루션에 대한 수요가 증가하고 있으며, 이는 시장 확대와 금융 포용성 증진을 촉진하고 있습니다.

예를 들어,

- 세계은행이 발표한 보고서에 따르면 2023년 3월 기준 전 세계 성인의 약 76%가 디지털 뱅킹 계좌를 이용할 수 있었으며, 이는 디지털 금융 포용성이 점차 확대되고 있음을 보여줍니다. 이러한 추세는 금융기관들이 디지털 서비스를 지속적으로 확장함에 따라 글로벌 디지털 뱅킹 시장의 주요 성장 동력으로 작용하고 있습니다.

- 2022년 10월, 맥킨지앤컴퍼니의 보고서에 따르면 북미와 유럽에서 은행 거래의 90% 이상이 디지털 방식으로 이루어지고 있으며, 이는 모바일 뱅킹 앱, AI 기반 챗봇, 디지털 결제에 대한 소비자 선호도가 증가하고 있음을 보여줍니다.

- 디지털 금융 서비스에 대한 수요 증가, 사이버 보안 강화, AI 기반 뱅킹 경험에 대한 요구가 높아짐에 따라 전 세계 디지털 뱅킹 시장은 급속한 성장을 경험하며 금융 산업의 미래를 재편하고 있습니다.

기회

인공지능 통합으로 은행업을 혁신하다

- 인공지능 기반 디지털 뱅킹 플랫폼은 초개인화된 경험, 강화된 보안, 그리고 은행 업무의 지능형 자동화를 통해 금융 서비스 산업에 혁명을 일으키고 있습니다.

- AI 알고리즘은 방대한 양의 실시간 금융 데이터를 분석하여 사기 행위를 탐지하고, 개인 맞춤형 금융 상품을 추천하며, 고객 서비스를 자동화함으로써 의사 결정 능력을 향상시키고 고객 만족도를 높일 수 있습니다.

- 또한, AI 통합은 신용 평가, 위험 평가 및 대출 승인을 지원하여 금융 기관이 금융 서비스 이용이 어려운 계층에게 더욱 효율적이고 정확하게 서비스를 제공할 수 있도록 합니다.

예를 들어,

- 2025년 1월 PwC가 발표한 보고서에 따르면, 인공지능(AI)은 생산성 향상, 개인 맞춤형 은행 서비스 제공, 운영 비용 절감 등을 통해 2030년까지 전 세계 은행 산업에 1조 달러 이상의 가치를 창출할 것으로 예상됩니다.

- 2023년 10월, 액센추어의 연구에 따르면 AI 기반 챗봇과 가상 에이전트를 사용하는 은행들은 고객 지원 운영 비용을 최대 30%까지 절감하는 동시에 고객 참여도와 만족도를 크게 향상시킨 것으로 나타났습니다.

- 디지털 뱅킹에 인공지능(AI)을 통합하면 내부 프로세스가 간소화될 뿐만 아니라 거래 시간 단축, 예측 기반 금융 분석, 인적 오류 감소 등의 효과를 얻을 수 있습니다.

절제/도전

“높은 인프라 및 규제 준수 비용이 시장 침투를 저해하고 있습니다.”

- 디지털 뱅킹 인프라를 구축하고 유지하는 데 드는 높은 비용은 시장, 특히 중소 금융기관과 개발도상국에 상당한 어려움을 야기합니다.

- 안전하고 확장 가능한 디지털 플랫폼을 구축하려면 사이버 보안, 클라우드 인프라, AI 시스템 및 복잡한 규제 체계 준수에 상당한 투자가 필요하며, 이는 재정적 및 기술적 자원에 부담을 줄 수 있습니다.

- 이러한 비용 장벽은 소규모 은행과 신용조합이 기술에 정통한 대형 금융기관이나 핀테크 기업과 경쟁하는 것을 막아 혁신과 시장 포용성을 저해할 수 있습니다.

예를 들어,

- 캡제미니 리서치 인스티튜트의 보고서에 따르면, 2024년 11월 기준으로 중소형 은행의 65% 이상이 디지털 뱅킹 역량 강화의 주요 장애물로 예산 제약과 높은 구현 비용을 꼽았습니다.

- 2023년 9월, 딜로이트의 연구에 따르면 디지털 뱅킹 관련 규정 준수 비용이 전년 대비 20% 증가했으며, 특히 EU와 아시아 태평양 일부 지역처럼 금융 데이터 개인정보 보호법이 엄격한 지역에서 이러한 증가세가 두드러졌다.

- 결과적으로 자본 접근성 제한과 높은 운영 비용은 디지털 전환 지연, 경쟁력 저하, 그리고 현대적인 은행 서비스에 대한 불평등한 접근으로 이어질 수 있습니다.

- 이러한 과제를 극복하기 위해 업계 관계자들은 비용을 절감하고 디지털 금융 서비스에 대한 접근성을 확대하기 위해 전략적 파트너십, 모듈형 뱅킹 솔루션 및 공유 디지털 플랫폼을 모색하고 있습니다.

디지털 뱅킹 시장 범위

시장은 서비스, 배포 유형, 기술 및 산업 분야를 기준으로 세분화됩니다.

|

분할 |

하위 세분화 |

|

서비스 제공 |

|

|

배포 유형별 |

|

|

기술에 의해 |

|

|

산업별 로

|

|

디지털 뱅킹 시장 지역별 분석

“북미는 디지털 뱅킹 시장에서 지배적인 지역입니다.”

- 북미는 탄탄한 금융 생태계, 첨단 핀테크 솔루션의 빠른 도입, 그리고 기술에 정통한 소비자의 높은 집중도를 바탕으로 글로벌 디지털 뱅킹 시장을 주도하고 있습니다.

- 미국은 성숙한 은행 부문, 디지털 채널의 광범위한 사용, 그리고 금융 서비스 혁신에 대한 강력한 규제 지원 덕분에 상당한 시장 점유율을 차지하고 있습니다.

- 주요 디지털 은행, 핀테크 스타트업, 그리고 인공지능, 블록체인 , 사이버 보안 기술 에 대규모 투자를 하는 기존 금융 기관들의 존재는 이 지역 전반의 디지털 전환을 가속화했습니다.

- 또한, 잘 발달된 인프라 , 유리한 개방형 뱅킹 규제, 그리고 비접촉식 결제 및 모바일 뱅킹 플랫폼으로의 전환 추세가 이 지역의 시장 지배력에 기여하고 있습니다.

- 소비자들이 24시간 언제든 은행 서비스를 이용하고, 원활한 디지털 경험을 누리며, 개인 맞춤형 금융 서비스를 원하는 수요가 증가함에 따라 은행들은 디지털 역량을 강화하고 있으며, 이는 시장 확대를 더욱 촉진하고 있습니다.

"아시아 태평양 지역은 가장 높은 성장률을 기록할 것으로 예상됩니다."

- 아시아 태평양 지역은 급속한 디지털화, 인터넷 보급 확대, 스마트폰 및 모바일 금융 서비스 도입 증가에 힘입어 디지털 뱅킹 시장 에서 가장 높은 성장률을 보일 것으로 예상됩니다 .

- 중국, 인도, 인도네시아 와 같은 국가들은 금융 서비스를 이용하지 못하는 인구가 많고 , 금융 포용성 증진 정책이 활발하며, 편리하고 접근성 높은 금융 솔루션에 대한 수요가 증가하고 있어 주요 시장으로 부상하고 있습니다.

- 인도는 디지털 인디아(Digital India)와 UPI(통합 결제 인터페이스) 와 같은 정부 주도 정책을 통해 실시간 디지털 거래 분야에서 세계적인 선두 주자로 자리매김했습니다. 핀테크 혁신의 급증과 은행과 기술 제공업체 간의 파트너십은 이러한 성장을 더욱 가속화하고 있습니다.

- 알리바바와 텐센트 같은 기술 대기업 들이 디지털 지갑과 금융 생태계를 통해 모바일 뱅킹과 결제에 혁명을 일으키면서 중국은 여전히 시장을 주도하고 있습니다.

- 이 지역은 핀테크 분야에 대한 상당한 외국인 직접 투자(FDI)를 경험하고 있으며 , 디지털 뱅킹 라이선스 및 혁신을 장려하기 위한 규제 개혁 도 진행되고 있습니다.

- 디지털 인프라가 지속적으로 개선되고 스마트폰 보급률이 증가함에 따라 아시아 태평양 지역의 디지털 뱅킹 부문은 지속적이고 가속화된 성장을 보일 것으로 예상되며 , 기존 기업과 신규 진입 기업 모두에게 막대한 기회를 제공할 것입니다.

디지털 뱅킹 시장 점유율

시장 경쟁 환경 분석은 경쟁업체별 상세 정보를 제공합니다. 여기에는 회사 개요, 재무 정보, 매출, 시장 잠재력, 연구 개발 투자, 신규 시장 진출 전략, 글로벌 입지, 생산 시설 및 현장, 생산 능력, 강점과 약점, 신제품 출시, 제품 범위 및 다양성, 시장 지배력 등이 포함됩니다. 위에 제공된 데이터는 해당 기업의 시장 집중도와 관련된 정보만을 담고 있습니다.

해당 시장에서 활동하는 주요 시장 선도 기업은 다음과 같습니다.

- 앱웨이 AG (스위스)

- 뱅크 오브 뉴욕 멜론 코퍼레이션(미국)

- 크레아로직스 AG (스위스)

- ebankIT (포르투갈)

- 에트로니카(리투아니아)

- 피도르 솔루션즈 AG(독일)

- 피나스트라(영국)

- 할콤(슬로베니아)

- ieDigital (영국)

- 인포시스 리미티드(인도)

- 인텔렉트 디자인 아레나 주식회사(인도)

- 테메노스 본사 SA (스위스)

- NETinfo Plc (키프로스)

- NF 이노바(세르비아)

- 오라클(미국)

- SAP(독일)

- 소프라 스테리아(프랑스)

- 타타 컨설턴시 서비스 리미티드(인도)

- 테크니시스(아르헨티나 / 현재 미국 SoFi의 자회사)

- 월드라인(프랑스)

글로벌 디지털 뱅킹 시장의 최신 동향

- 2022년 12월, Finastra는 글로벌 온라인 결제 플랫폼인 Veem과 금융 기관의 역량 강화를 위한 파트너십을 체결했습니다. 이 협력을 통해 은행 및 기타 금융 기관은 결제 시스템을 현대화하고 고객에게 향상된 디지털 매출채권(AR) 및 매입채무(AP) 관리 솔루션을 제공하여 효율성을 높일 수 있었습니다.

- 2022년 11월, Finastra는 디지털 뱅킹 플랫폼인 Modefin과 파트너십을 맺고 아프리카 및 인도 시장의 은행들을 위한 혁신적인 핀테크 솔루션을 제공하기 시작했습니다. 이는 빠르게 성장하는 이 지역에서 디지털 전환을 촉진하고 금융 포용성을 확대하기 위한 것입니다.

- 2022년 4월, Fiserv, Inc.는 Finxact를 인수하여 디지털 역량을 강화하고, 금융 기관이 고객 경험을 향상시키고 민첩한 제품 제공을 지원하는 혁신적이고 차별화된 디지털 뱅킹 서비스를 제공할 수 있도록 했습니다.

- 2021년 7월, 테메노스는 UBL과 파트너십을 맺고 차세대 디지털 뱅킹 솔루션을 제공 및 구현했습니다. 이번 협력은 UBL의 모든 채널, 상품 및 고객 부문에 걸쳐 디지털 전환을 추진하고 국내 사업 운영 및 해외 확장을 지원하는 것을 목표로 했습니다.

- 2021년 4월, NCR은 구글 클라우드와 협력하여 자사의 디지털 뱅킹 소프트웨어 포트폴리오의 클라우드 가용성을 확대했습니다. 여기에는 NCR의 소매 금융 채널 서비스와 결제 처리 플랫폼이 포함되어 금융 기관의 확장성, 성능 및 접근성을 향상시켰습니다.

SKU-

세계 최초의 시장 정보 클라우드 보고서에 온라인으로 접속하세요

- 대화형 데이터 분석 대시보드

- 높은 성장 잠재력 기회를 위한 회사 분석 대시보드

- 사용자 정의 및 질의를 위한 리서치 분석가 액세스

- 대화형 대시보드를 통한 경쟁자 분석

- 최신 뉴스, 업데이트 및 추세 분석

- 포괄적인 경쟁자 추적을 위한 벤치마크 분석의 힘 활용

목차

1 INTRODUCTION

1.1 OBJECTIVES OF THE STUDY

1.2 MARKET DEFINITION

1.3 OVERVIEW OF GLOBAL DIGITAL BANKING MARKET

1.4 CURRENCY AND PRICING

1.5 LIMITATION

1.6 MARKETS COVERED

2 MARKET SEGMENTATION

2.1 KEY TAKEAWAYS

2.2 ARRIVING AT THE GLOBAL DIGITAL BANKING MARKET

2.2.1 VENDOR POSITIONING GRID

2.2.2 TECHNOLOGY LIFE LINE CURVE

2.2.3 MARKET GUIDE

2.2.4 COMPANY POSITIONING GRID

2.2.5 MULTIVARIATE MODELLING

2.2.6 STANDARDS OF MEASUREMENT

2.2.7 TOP TO BOTTOM ANALYSIS

2.2.8 VENDOR SHARE ANALYSIS

2.2.9 DATA POINTS FROM KEY PRIMARY INTERVIEWS

2.2.10 DATA POINTS FROM KEY SECONDARY DATABASES

2.3 GLOBAL DIGITAL BANKING MARKET: RESEARCH SNAPSHOT

2.4 ASSUMPTIONS

3 MARKET OVERVIEW

3.1 DRIVERS

3.2 RESTRAINTS

3.3 OPPORTUNITIES

3.4 CHALLENGES

4 EXECUTIVE SUMMARY

5 PREMIUM INSIGHTS

5.1 INDUSTRY ANALYSIS & FUTURISTIC SCENARIO

5.2 PENETRATION AND GROWTH POSPECT MAPPING

5.3 COMPETITOR KEY PRICING STRATEGIES

5.4 TECHNOLOGY ANALYSIS

5.4.1 KEY TECHNOLOGIES

5.4.2 COMPLEMENTARY TECHNOLOGIES

5.4.3 ADJACENT TECHNOLOGIES

FIGURE 1 TECHNOLOGY MATRIX

Company Product/Service offered

5.5 COMPANY COMPETITIVE ANALYSIS

5.5.1 STRATEGIC DEVELOPMENT

5.5.2 TECHNOLOGY IMPLEMENTATION PROCESS

5.5.2.1. CHALLENGES

5.5.2.2. INHOUSE IMPLEMENTATION/OUTSOURCED (THIRD PARTY) IMPLEMENTATION

5.5.3 TECHNOLOGY SPEND OF COMPANY

5.5.4 CUSTOMER BASE

5.5.5 SERVICE POSITIONING

5.5.6 CUSTOMER FEEDBACK/RATING (B2B OR B2C)

5.5.7 APPLICATION REACH

5.5.8 SERVICE PLATFORM MATRIX

FIGURE 2 COMPANY COMPARATIVE ANALYSIS

Parameters Company A

Market Share

Growth (%)

Target Audience

Price Structure

Market Strategies

Customer Feedback

Service Positioning

Customer Feedback/Rating

Strategic Development

Acquisitions & its value (USD Million)

Application Reach

FIGURE 3 COMPANY SERVICE PLATFORM MATRIX

5.6 FUNDING DETAILS—INVESTOR DETAILS , REASON OF INVESTMENT FROM INVESTOR

5.7 USED CASES & ITS ANALYSIS

FIGURE 4 USED CASE ANALYSIS

Company Product/Service offered

6 GLOBAL DIGITAL BANKING MARKET, BY BANKING TYPE

6.1 OVERVIEW

6.2 RETAIL BANKING

6.2.1 BY TECHNOLOGY

6.2.1.1. INTERNET OF THINGS

6.2.1.2. CHATBOTS

6.2.1.3. MACHINE LEARNING

6.2.1.4. BIG DATA AND ADVANCE ANALYTICS

6.2.1.5. ROBOTIC PROCESS AUTOMATION (RPA)

6.2.1.6. OTHERS

6.3 CORPORATE BANKING

6.3.1 BY TECHNOLOGY

6.3.1.1. INTERNET OF THINGS

6.3.1.2. CHATBOTS

6.3.1.3. MACHINE LEARNING

6.3.1.4. BIG DATA AND ADVANCE ANALYTICS

6.3.1.5. ROBOTIC PROCESS AUTOMATION (RPA)

6.3.1.6. OTHERS

6.4 INVESTMENT BANKING

6.4.1 BY TECHNOLOGY

6.4.1.1. INTERNET OF THINGS

6.4.1.2. CHATBOTS

6.4.1.3. MACHINE LEARNING

6.4.1.4. BIG DATA AND ADVANCE ANALYTICS

6.4.1.5. ROBOTIC PROCESS AUTOMATION (RPA)

6.4.1.6. OTHERS

7 GLOBAL DIGITAL BANKING MARKET, BY SERVICE TYPE

7.1 OVERVIEW

7.2 TRANSACTIONAL

7.2.1 CASH DEPOSIT AND WITHRAWAL

7.2.2 LOANS

7.2.3 FUND TRANSFER

7.2.4 AUTO-DEBIT/AUTO CREDIT SERVICES

7.3 NON-TRANSACTIONAL

7.3.1 INFORMATION SECURITY

7.3.2 FINANCIAL PLANNING

7.3.3 RISK MANAGEMENT

7.3.4 STOCK ADVISORY

8 GLOBAL DIGITAL BANKING MARKET, BY OFFERING

8.1 OVERVIEW

8.2 SOLUTIONS

8.2.1 PAYMENTS/TRANSACTION MONITORING

8.2.2 CUSTOMER AND OMNI CHANNEL MANAGEMENT

8.2.3 RISK MANAGEMENT

8.2.4 ANTI-MONEY LAUNDERING AND FRAUD DETECTION

8.2.5 PROCESSING SERVICES

8.2.6 OTHERS

8.3 SERVICES

8.3.1 BUSINESS PROCESS-AS-A-SERVICE (BPAAS)

8.3.2 SOFTWARE-AS-A-SERVICE (SAAS)

8.3.3 PLATFORM-AS-A-SERVICE (PAAS)

8.3.4 INFRASTRUCTUREAS-A-SERVICE (IAAS)

9 GLOBAL DIGITAL BANKING MARKET, BY DEPLOYMENT MODEL

9.1 OVERVIEW

9.2 CLOUD

9.2.1 HYBRID

9.2.2 PUBLIC

9.2.3 PRIVATE

9.3 ON-PREMISE

10 GLOBAL DIGITAL BANKING MARKET, BY BANKING MODE

10.1 OVERVIEW

10.2 WINDOWS

10.3 LINUX

10.4 MAC

10.5 MOBILE

10.5.1 ANDROID

10.5.2 IPHONE & IPAD

11 GLOBAL DIGITAL BANKING MARKET, BY OPERATING MODEL

11.1 OVERVIEW

11.2 ONLINE BANKING

11.3 MOBILE BANKING

12 GLOBAL DIGITAL BANKING MARKET, BY END USER

12.1 OVERVIEW

12.2 INDIVIDUALS

12.2.1 BY OFFERING

12.2.1.1. SOLUTION

12.2.1.1.1. PAYMENTS/TRANSACTION MONITORING

12.2.1.1.2. CUSTOMER AND OMNI CHANNEL MANAGEMENT

12.2.1.1.3. RISK MANAGEMENT

12.2.1.1.4. ANTI-MONEY LAUNDERING AND FRAUD DETECTION

12.2.1.1.5. PROCESSING SERVICES

12.2.1.1.6. OTHERS

12.2.1.2. SERVICES

12.2.1.2.1. BUSINESS PROCESS-AS-A-SERVICE (BPAAS)

12.2.1.2.2. SOFTWARE-AS-A-SERVICE (SAAS)

12.2.1.2.3. PLATFORM-AS-A-SERVICE (PAAS)

12.2.1.2.4. INFRASTRUCTUREAS-A-SERVICE (IAAS)

12.3 CORPORATES

12.3.1 BY OFFERING

12.3.1.1. SOLUTION

12.3.1.1.1. PAYMENTS/TRANSACTION MONITORING

12.3.1.1.2. CUSTOMER AND OMNI CHANNEL MANAGEMENT

12.3.1.1.3. RISK MANAGEMENT

12.3.1.1.4. ANTI-MONEY LAUNDERING AND FRAUD DETECTION

12.3.1.1.5. PROCESSING SERVICES

12.3.1.1.6. OTHERS

12.3.1.2. SERVICES

12.3.1.2.1. BUSINESS PROCESS-AS-A-SERVICE (BPAAS)

12.3.1.2.2. SOFTWARE-AS-A-SERVICE (SAAS)

12.3.1.2.3. PLATFORM-AS-A-SERVICE (PAAS)

12.3.1.2.4. INFRASTRUCTUREAS-A-SERVICE (IAAS)

12.3.2 BY OWNERSHIP

12.3.2.1. PUBLIC

12.3.2.2. PRIVATE

12.4 INVESTMENT INSTITUTIONS

12.4.1 BY OFFERING

12.4.1.1. SOLUTION

12.4.1.1.1. PAYMENTS/TRANSACTION MONITORING

12.4.1.1.2. CUSTOMER AND OMNI CHANNEL MANAGEMENT

12.4.1.1.3. RISK MANAGEMENT

12.4.1.1.4. ANTI-MONEY LAUNDERING AND FRAUD DETECTION

12.4.1.1.5. PROCESSING SERVICES

12.4.1.1.6. OTHERS

12.4.1.2. SERVICES

12.4.1.2.1. BUSINESS PROCESS-AS-A-SERVICE (BPAAS)

12.4.1.2.2. SOFTWARE-AS-A-SERVICE (SAAS)

12.4.1.2.3. PLATFORM-AS-A-SERVICE (PAAS)

12.4.1.2.4. INFRASTRUCTUREAS-A-SERVICE (IAAS)

12.5 GOVERNMENT

12.5.1 BY OFFERING

12.5.1.1. SOLUTION

12.5.1.1.1. PAYMENTS/TRANSACTION MONITORING

12.5.1.1.2. CUSTOMER AND OMNI CHANNEL MANAGEMENT

12.5.1.1.3. RISK MANAGEMENT

12.5.1.1.4. ANTI-MONEY LAUNDERING AND FRAUD DETECTION

12.5.1.1.5. PROCESSING SERVICES

12.5.1.1.6. OTHERS

12.5.1.2. SERVICES

12.5.1.2.1. BUSINESS PROCESS-AS-A-SERVICE (BPAAS)

12.5.1.2.2. SOFTWARE-AS-A-SERVICE (SAAS)

12.5.1.2.3. PLATFORM-AS-A-SERVICE (PAAS)

12.5.1.2.4. INFRASTRUCTUREAS-A-SERVICE (IAAS)

13 GLOBAL DIGITAL BANKING MARKET, BY REGION

13.1 GLOBAL DIGITAL BANKING MARKET, (ALL SEGMENTATION PROVIDED ABOVE IS REPRESENTED IN THIS CHAPTER BY COUNTRY)

13.2 NORTH AMERICA

13.2.1 U.S.

13.2.2 CANADA

13.2.3 MEXICO

13.3 EUROPE

13.3.1 GERMANY

13.3.2 FRANCE

13.3.3 U.K.

13.3.4 ITALY

13.3.5 SPAIN

13.3.6 RUSSIA

13.3.7 TURKEY

13.3.8 BELGIUM

13.3.9 NETHERLANDS

13.3.10 SWITZERLAND

13.3.11 REST OF EUROPE

13.4 ASIA PACIFIC

13.4.1 JAPAN

13.4.2 CHINA

13.4.3 SOUTH KOREA

13.4.4 INDIA

13.4.5 AUSTRALIA

13.4.6 SINGAPORE

13.4.7 THAILAND

13.4.8 MALAYSIA

13.4.9 INDONESIA

13.4.10 PHILIPPINES

13.4.11 REST OF ASIA PACIFIC

13.5 SOUTH AMERICA

13.5.1 BRAZIL

13.5.2 ARGENTINA

13.5.3 REST OF SOUTH AMERICA

13.6 MIDDLE EAST AND AFRICA

13.6.1 SOUTH AFRICA

13.6.2 EGYPT

13.6.3 SAUDI ARABIA

13.6.4 U.A.E

13.6.5 ISRAEL

13.6.6 REST OF MIDDLE EAST AND AFRICA

14 GLOBAL DIGITAL BANKING MARKET,COMPANY LANDSCAPE

14.1 COMPANY SHARE ANALYSIS: GLOBAL

14.2 COMPANY SHARE ANALYSIS: NORTH AMERICA

14.3 COMPANY SHARE ANALYSIS: EUROPE

14.4 COMPANY SHARE ANALYSIS: ASIA-PACIFIC

14.5 MERGERS & ACQUISITIONS

14.6 NEW PRODUCT DEVELOPMENT AND APPROVALS

14.7 EXPANSIONS

14.8 REGULATORY CHANGES

14.9 PARTNERSHIP AND OTHER STRATEGIC DEVELOPMENTS

15 GLOBAL DIGITAL BANKING MARKET, SWOT AND DBMR ANALYSIS

16 GLOBAL DIGITAL BANKING MARKET, COMPANY PROFILE

16.1 INTELLECT DESIGN ARENA LIMITED

16.1.1 COMPANY SNAPSHOT

16.1.2 REVENUE ANALYSIS

16.1.3 PRODUCT PORTFOLIO

16.1.4 RECENT DEVELOPMENTS

16.2 ORACLE CORPORATION

16.2.1 COMPANY SNAPSHOT

16.2.2 REVENUE ANALYSIS

16.2.3 PRODUCT PORTFOLIO

16.2.4 RECENT DEVELOPMENTS

16.3 SAP SE

16.3.1 COMPANY SNAPSHOT

16.3.2 REVENUE ANALYSIS

16.3.3 PRODUCT PORTFOLIO

16.3.4 RECENT DEVELOPMENTS

16.4 TEMENOS AG

16.4.1 COMPANY SNAPSHOT

16.4.2 REVENUE ANALYSIS

16.4.3 PRODUCT PORTFOLIO

16.4.4 RECENT DEVELOPMENTS

16.5 TATA CONSULTANCY SERVICES

16.5.1 COMPANY SNAPSHOT

16.5.2 REVENUE ANALYSIS

16.5.3 PRODUCT PORTFOLIO

16.5.4 RECENT DEVELOPMENTS

16.6 FIDOR SOLUTIONS AG

16.6.1 COMPANY SNAPSHOT

16.6.2 REVENUE ANALYSIS

16.6.3 PRODUCT PORTFOLIO

16.6.4 RECENT DEVELOPMENTS

16.7 SOPRA BANKING SOFTWARE

16.7.1 COMPANY SNAPSHOT

16.7.2 REVENUE ANALYSIS

16.7.3 PRODUCT PORTFOLIO

16.7.4 RECENT DEVELOPMENTS

16.8 TECHNISYS S.A.

16.8.1 COMPANY SNAPSHOT

16.8.2 REVENUE ANALYSIS

16.8.3 PRODUCT PORTFOLIO

16.8.4 RECENT DEVELOPMENTS

16.9 SAB

16.9.1 COMPANY SNAPSHOT

16.9.2 REVENUE ANALYSIS

16.9.3 PRODUCT PORTFOLIO

16.9.4 RECENT DEVELOPMENTS

16.1 ETRONIKA

16.10.1 COMPANY SNAPSHOT

16.10.2 REVENUE ANALYSIS

16.10.3 PRODUCT PORTFOLIO

16.10.4 RECENT DEVELOPMENTS

16.11 APPWAY AG

16.11.1 COMPANY SNAPSHOT

16.11.2 REVENUE ANALYSIS

16.11.3 PRODUCT PORTFOLIO

16.11.4 RECENT DEVELOPMENTS

16.12 MELLON CORPORATION

16.12.1 COMPANY SNAPSHOT

16.12.2 REVENUE ANALYSIS

16.12.3 PRODUCT PORTFOLIO

16.12.4 RECENT DEVELOPMENTS

16.13 EBANK IT

16.13.1 COMPANY SNAPSHOT

16.13.2 REVENUE ANALYSIS

16.13.3 PRODUCT PORTFOLIO

16.13.4 RECENT DEVELOPMENTS

16.14 CREALOGIX AG

16.14.1 COMPANY SNAPSHOT

16.14.2 REVENUE ANALYSIS

16.14.3 PRODUCT PORTFOLIO

16.14.4 RECENT DEVELOPMENTS

16.15 FINASTRA

16.15.1 COMPANY SNAPSHOT

16.15.2 REVENUE ANALYSIS

16.15.3 PRODUCT PORTFOLIO

16.15.4 RECENT DEVELOPMENTS

16.16 IEDIGITAL

16.16.1 COMPANY SNAPSHOT

16.16.2 REVENUE ANALYSIS

16.16.3 PRODUCT PORTFOLIO

16.16.4 RECENT DEVELOPMENTS

16.17 NF INNOVA

16.17.1 COMPANY SNAPSHOT

16.17.2 REVENUE ANALYSIS

16.17.3 PRODUCT PORTFOLIO

16.17.4 RECENT DEVELOPMENTS

16.18 NCR CORPORATION

16.18.1 COMPANY SNAPSHOT

16.18.2 REVENUE ANALYSIS

16.18.3 PRODUCT PORTFOLIO

16.18.4 RECENT DEVELOPMENTS

16.19 NCINO

16.19.1 COMPANY SNAPSHOT

16.19.2 REVENUE ANALYSIS

16.19.3 PRODUCT PORTFOLIO

16.19.4 RECENT DEVELOPMENTS

16.2 MULESOFT

16.20.1 COMPANY SNAPSHOT

16.20.2 REVENUE ANALYSIS

16.20.3 PRODUCT PORTFOLIO

16.20.4 RECENT DEVELOPMENTS

16.21 ALKAMI

16.21.1 COMPANY SNAPSHOT

16.21.2 REVENUE ANALYSIS

16.21.3 PRODUCT PORTFOLIO

16.21.4 RECENT DEVELOPMENTS

16.22 D3 BANKING TECHNOLOGY

16.22.1 COMPANY SNAPSHOT

16.22.2 REVENUE ANALYSIS

16.22.3 PRODUCT PORTFOLIO

16.22.4 RECENT DEVELOPMENTS

16.23 COR FINANCIAL SOLUTION LTD

16.23.1 COMPANY SNAPSHOT

16.23.2 REVENUE ANALYSIS

16.23.3 PRODUCT PORTFOLIO

16.23.4 RECENT DEVELOPMENTS

16.24 VSOFT CORPORATION

16.24.1 COMPANY SNAPSHOT

16.24.2 REVENUE ANALYSIS

16.24.3 PRODUCT PORTFOLIO

16.24.4 RECENT DEVELOPMENTS

NOTE: THE COMPANIES PROFILED IS NOT EXHAUSTIVE LIST AND IS AS PER OUR PREVIOUS CLIENT REQUIREMENT. WE PROFILE MORE THAN 100 COMPANIES IN OUR STUDIES AND HENCE THE LIST OF COMPANIES CAN BE MODIFIED OR REPLACED ON REQUEST.

17 CONCLUSION

18 QUESTIONNAIRE

19 RELATED REPORTS

20 ABOUT DATA BRIDGE MARKET RESEARCH

연구 방법론

데이터 수집 및 기준 연도 분석은 대규모 샘플 크기의 데이터 수집 모듈을 사용하여 수행됩니다. 이 단계에는 다양한 소스와 전략을 통해 시장 정보 또는 관련 데이터를 얻는 것이 포함됩니다. 여기에는 과거에 수집한 모든 데이터를 미리 검토하고 계획하는 것이 포함됩니다. 또한 다양한 정보 소스에서 발견되는 정보 불일치를 검토하는 것도 포함됩니다. 시장 데이터는 시장 통계 및 일관된 모델을 사용하여 분석하고 추정합니다. 또한 시장 점유율 분석 및 주요 추세 분석은 시장 보고서의 주요 성공 요인입니다. 자세한 내용은 분석가에게 전화를 요청하거나 문의 사항을 드롭하세요.

DBMR 연구팀에서 사용하는 주요 연구 방법론은 데이터 마이닝, 시장에 대한 데이터 변수의 영향 분석 및 주요(산업 전문가) 검증을 포함하는 데이터 삼각 측량입니다. 데이터 모델에는 공급업체 포지셔닝 그리드, 시장 타임라인 분석, 시장 개요 및 가이드, 회사 포지셔닝 그리드, 특허 분석, 가격 분석, 회사 시장 점유율 분석, 측정 기준, 글로벌 대 지역 및 공급업체 점유율 분석이 포함됩니다. 연구 방법론에 대해 자세히 알아보려면 문의를 통해 업계 전문가에게 문의하세요.

사용자 정의 가능

Data Bridge Market Research는 고급 형성 연구 분야의 선두 주자입니다. 저희는 기존 및 신규 고객에게 목표에 맞는 데이터와 분석을 제공하는 데 자부심을 느낍니다. 보고서는 추가 국가에 대한 시장 이해(국가 목록 요청), 임상 시험 결과 데이터, 문헌 검토, 재생 시장 및 제품 기반 분석을 포함하도록 사용자 정의할 수 있습니다. 기술 기반 분석에서 시장 포트폴리오 전략에 이르기까지 타겟 경쟁업체의 시장 분석을 분석할 수 있습니다. 귀하가 원하는 형식과 데이터 스타일로 필요한 만큼 많은 경쟁자를 추가할 수 있습니다. 저희 분석가 팀은 또한 원시 엑셀 파일 피벗 테이블(팩트북)로 데이터를 제공하거나 보고서에서 사용 가능한 데이터 세트에서 프레젠테이션을 만드는 데 도움을 줄 수 있습니다.