글로벌 대출 서비스 소프트웨어 시장, 유형(클라우드 기반, SaaS 기반, 온프레미스), 애플리케이션(은행, 신용 조합, 모기지 대출 기관 및 브로커, 기타), 국가(미국, 캐나다, 멕시코, 브라질, 아르헨티나, 남미 기타 지역, 독일, 이탈리아, 영국, 프랑스, 스페인, 네덜란드, 벨기에, 스위스, 터키, 러시아, 유럽 기타 지역, 일본, 중국, 인도, 한국, 호주, 싱가포르, 말레이시아, 태국, 인도네시아, 필리핀, 아시아 태평양 기타 지역, 사우디아라비아, UAE, 남아프리카 공화국, 이집트, 이스라엘, 중동 및 아프리카 기타 지역) 산업 동향 및 2029년까지의 예측.

시장 분석 및 통찰력 글로벌 대출 서비스 소프트웨어 시장

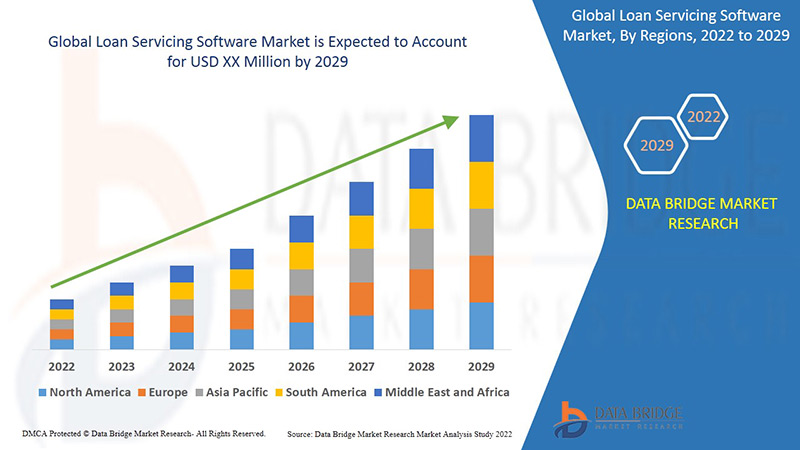

대출 서비스 소프트웨어 시장은 2022년부터 2029년까지 예측 기간 동안 12.62%의 성장률을 기록할 것으로 예상됩니다. Data Bridge Market Research의 대출 서비스 소프트웨어 시장 보고서는 예측 기간 동안 만연할 것으로 예상되는 다양한 요인에 대한 분석과 통찰력을 제공하고 이러한 요인들이 시장 성장에 미치는 영향을 분석합니다. 대출 서비스 기능을 자동화, 최적화 및 개선하기 위한 대출 서비스 소프트웨어 도입 증가는 궁극적으로 비즈니스 성과를 향상시켜 대출 서비스 소프트웨어 시장의 성장을 가속화하고 있습니다.

대출 서비스는 자산 배분부터 대출 상환까지 대출의 행정적 측면을 의미합니다. 이는 금융 회사 또는 대출 기관이 원금, 이자, 에스크로 결제를 수금하는 절차를 운영하는 방식입니다. 또한, 월별 납부 명세서 발송, 월별 납부금 수금, 납부 및 잔액 기록 관리, 세금 및 보험료 징수 및 납부, 어음 소지자에게 자금 송금, 그리고 연체 발생 시 후속 조치 등을 포함합니다. 현재 고객들은 대출 상환을 위해 여러 가지 옵션을 요구하고 있습니다. 대출 관리 소프트웨어는 정기 결제, 현금 결제, 전자 결제 등 다양한 상환 방식을 제공합니다.

예측 기간 동안 대출 서비스 소프트웨어 시장 성장을 촉진할 것으로 예상되는 주요 요인은 기업의 디지털화 확대입니다. 또한, 금융 기관과 은행의 다양한 규정 준수 요구 증가는 대출 서비스 소프트웨어 시장의 성장을 더욱 촉진할 것으로 예상됩니다. 첨단 기술의 도입은 대출 서비스 소프트웨어 시장의 성장을 더욱 완화할 것으로 예상됩니다. 반면, 소프트웨어 서비스 제공과 관련된 보안 위험은 향후 대출 서비스 소프트웨어 시장의 성장을 더욱 저해할 것으로 예상됩니다.

또한, 인터넷 보급률 증가, 스마트폰 보급률 증가 , 그리고 대출 절차 간소화에 대한 필요성 증가는 향후 몇 년간 대출 서비스 소프트웨어 시장의 성장에 잠재적 기회를 더욱 제공할 것입니다. 그러나 데이터 보안 및 개인정보 보호에 대한 우려가 커지면서 가까운 미래에 대출 서비스 소프트웨어 시장 성장에 더욱 큰 걸림돌이 될 수 있습니다.

이 대출 서비스 소프트웨어 시장 보고서는 최근 동향, 무역 규제, 수출입 분석, 생산 분석, 가치 사슬 최적화, 시장 점유율, 국내 및 현지 시장 참여자의 영향, 신규 매출 창출 기회 분석, 시장 규제 변화, 전략적 시장 성장 분석, 시장 규모, 카테고리별 시장 성장, 애플리케이션 틈새 시장 및 시장 지배력, 제품 승인, 제품 출시, 지리적 확장, 시장 기술 혁신 등에 대한 자세한 정보를 제공합니다. 대출 서비스 소프트웨어 시장에 대한 자세한 정보를 원하시면 Data Bridge Market Research에 문의하여 분석 브리핑을 받아보세요 . 저희 팀은 시장 성장을 위한 정보에 기반한 시장 결정을 내릴 수 있도록 도와드리겠습니다.

글로벌 대출 서비스 소프트웨어 시장 범위 및 시장 규모

대출 서비스 소프트웨어 시장은 유형과 용도에 따라 세분화됩니다. 각 세그먼트의 성장은 틈새 시장의 성장 요인과 시장 접근 전략을 분석하고, 핵심 적용 분야와 타겟 시장의 차이점을 파악하는 데 도움이 됩니다.

- 대출 서비스 소프트웨어 시장은 유형을 기준으로 클라우드 기반, SaaS 기반, 온프레미스로 구분됩니다.

- 대출 서비스 소프트웨어 시장은 응용 프로그램을 기준으로 은행, 신용 조합, 모기지 대출 기관 및 브로커, 기타로 세분화되었습니다.

대출 서비스 소프트웨어 시장 국가 수준 분석

대출 서비스 소프트웨어 시장을 분석하고, 위에 언급된 대로 국가, 유형 및 애플리케이션별로 시장 규모와 볼륨 정보를 제공합니다.

대출 서비스 소프트웨어 시장 보고서에서 다루는 국가는 북미의 미국, 캐나다, 멕시코, 남미의 일부인 브라질, 아르헨티나 및 기타 남미, 독일, 이탈리아, 영국, 프랑스, 스페인, 네덜란드, 벨기에, 스위스, 터키, 러시아, 유럽의 기타 유럽, 일본, 중국, 인도, 한국, 호주, 싱가포르, 말레이시아, 태국, 인도네시아, 필리핀, 아시아 태평양(APAC)의 기타 아시아 태평양(APAC), 사우디 아라비아, UAE, 남아프리카 공화국, 이집트, 이스라엘, 중동 및 아프리카(MEA)의 일부인 기타 중동 및 아프리카(MEA)입니다.

북미 지역은 여러 산업 분야에서 대출 서비스 소프트웨어 도입이 증가함에 따라 대출 서비스 소프트웨어 시장을 주도하고 있습니다. 또한, 은행 부문의 성장과 핀테크 스타트업 문화의 확산은 예측 기간 동안 이 지역의 대출 서비스 소프트웨어 시장 성장을 더욱 가속화할 것입니다.

보고서의 국가별 섹션은 개별 시장 영향 요인과 국내 시장 규제 변화도 제시하며, 이는 현재 및 미래 시장 동향에 영향을 미칩니다. 다운스트림 및 업스트림 가치 사슬 분석, 기술 동향, 포터의 5대 경쟁 요인 분석, 사례 연구 등의 데이터 포인트는 개별 국가의 시장 시나리오를 예측하는 데 활용됩니다. 또한, 글로벌 브랜드의 존재 및 가용성, 그리고 국내 및 국내 브랜드와의 경쟁 심화 또는 부족으로 인해 직면하는 과제, 국내 관세의 영향, 그리고 무역 경로 등을 고려하여 국가별 데이터를 예측 분석합니다.

경쟁 환경 및 대출 서비스 소프트웨어 시장 점유율 분석

대출 서비스 소프트웨어 시장 경쟁 구도는 경쟁사의 세부 정보를 제공합니다. 여기에는 회사 개요, 회사 재무 상태, 매출 창출, 시장 잠재력, 연구 개발 투자, 신규 시장 계획, 지역적 입지, 회사의 강점과 약점, 제품 출시, 제품 범위, 애플리케이션 지배력 등이 포함됩니다. 위에 제시된 데이터는 해당 회사들이 대출 서비스 소프트웨어 시장에 집중하는 분야와 관련된 내용입니다.

대출 서비스 소프트웨어 시장에서 활동하는 주요 기업으로는 DownHome Solutions, AUTOPAL SOFTWARE, LLC, Nortridge Software, LLC., Fiserv, Inc., Q2 Software, Inc., Emphasys Software, NBFC Software., Shaw Systems Associates, LLC, Simnang LLC, Graveco Software Inc., Oracle, Sopra Banking Software, Altisource., Nucleus Software Exports Ltd., IBM, LOAN SERVICING SOFT INC., PCFS Solutions 등이 있습니다.

SKU-

세계 최초의 시장 정보 클라우드 보고서에 온라인으로 접속하세요

- 대화형 데이터 분석 대시보드

- 높은 성장 잠재력 기회를 위한 회사 분석 대시보드

- 사용자 정의 및 질의를 위한 리서치 분석가 액세스

- 대화형 대시보드를 통한 경쟁자 분석

- 최신 뉴스, 업데이트 및 추세 분석

- 포괄적인 경쟁자 추적을 위한 벤치마크 분석의 힘 활용

목차

1 INTRODUCTION

1.1 OBJECTIVES OF THE STUDY

1.2 MARKET DEFINITION

1.3 OVERVIEW OF GLOBAL LOAN SERVICING SOFTWARE MARKET

1.4 CURRENCY AND PRICING

1.5 LIMITATION

1.6 MARKETS COVERED

2 MARKET SEGMENTATION

2.1 KEY TAKEAWAYS

2.2 ARRIVING AT THE GLOBAL LOAN SERVICING SOFTWARE MARKET

2.2.1 VENDOR POSITIONING GRID

2.2.2 TECHNOLOGY LIFE LINE CURVE

2.2.3 MARKET GUIDE

2.2.4 COMPANY POSITIONING GRID

2.2.5 COMAPANY MARKET SHARE ANALYSIS

2.2.6 MULTIVARIATE MODELLING

2.2.7 TOP TO BOTTOM ANALYSIS

2.2.8 STANDARDS OF MEASUREMENT

2.2.9 VENDOR SHARE ANALYSIS

2.2.10 DATA POINTS FROM KEY PRIMARY INTERVIEWS

2.2.11 DATA POINTS FROM KEY SECONDARY DATABASES

2.3 GLOBAL LOAN SERVICING SOFTWARE MARKET: RESEARCH SNAPSHOT

2.4 ASSUMPTIONS

3 MARKET OVERVIEW

3.1 DRIVERS

3.2 RESTRAINTS

3.3 OPPORTUNITIES

3.4 CHALLENGES

4 EXECUTIVE SUMMARY

5 PREMIUM INSIGHT

5.1 PORTERS FIVE FORCES

5.2 REGULATORY STANDARDS

5.3 TECHNOLOGICAL TRENDS

5.4 PATENT ANALYSIS

5.5 CASE STUDY

5.6 VALUE CHAIN ANALYSIS

5.7 COMPANY COMPARITIVE ANALYSIS

5.8 FEATURES OF LOAN SERVICING SOFTWARE

6 GLOBAL LOAN SERVICING SOFTWARE MARKET, BY OFFERING

6.1 OVERVIEW

6.2 SOFTWARE

6.2.1 LENDING & CREDIT SOFTWARE

6.2.2 LOAN ORIGINATION SYSTEM

6.2.3 LOAN MANAGEMENT SOFTWARE

6.2.4 OTHERS

6.3 SERVICES

6.3.1 PROFESSIONAL SERVICES

6.3.1.1. CONSULTING

6.3.1.2. IMPLEMENTATION & INTEGRATION

6.3.1.3. SUPPORT & MAINTENANCE

6.3.2 MANAGED SERVICES

7 GLOBAL LOAN SERVICING SOFTWARE MARKET, BY ENTERPRISE SIZE

7.1 OVERVIEW

7.2 SMALL & MEDIUM SIZE ENTERPRISE

7.3 LARGE SIZE ENTERPRISE

8 GLOBAL LOAN SERVICING SOFTWARE MARKET, BY DEPLOYMENT MODE

8.1 OVERVIEW

8.2 CLOUD

8.3 SAAS

8.4 ON-PREMISES

9 GLOBAL LOAN SERVICING SOFTWARE MARKET, BY LOAN TYPE

9.1 OVERVIEW

9.2 SECURED LOANS

9.2.1 SECURED LOANS, BY TYPE

9.2.1.1. HOME LOANS

9.2.1.2. LOAN AGAINST PROPERTY (LAP)

9.2.1.3. LOAN AGAINST INSURANCE POLICIES

9.2.1.4. GOLD LOANS

9.2.1.5. LOAN AGAINST MUTUAL FUNDS & SHARES

9.2.1.6. LOAN AGAINST FIXED DEPOSITS

9.3 UNSECURED LOANS

9.3.1 UNSECURED LOANS, BY TYPE

9.3.1.1. PERSONAL LOANS

9.3.1.2. SHORT TERM BUSINESS LOANS

9.3.1.3. VEHICLE LOANS

9.3.1.4. EDUCATION LOANS

9.4 DEMAND LOANS

9.5 SUBSIDIZED LOANS

9.6 CONCESSIONAL LOANS

9.7 OTHERS

10 GLOBAL LOAN SERVICING SOFTWARE MARKET, BY PURCHASING MODEL

10.1 OVERVIEW

10.2 SUBSCRIPTION BASED

10.2.1 MONTHLY SUBSCRIPTION

10.2.2 ANNUAL SUBSCRIPTION

10.3 ONE TIME LICENSE

10.4 FREE

11 GLOBAL LOAN SERVICING SOFTWARE MARKET, BY END USER

11.1 OVERVIEW

11.2 BANKS

11.2.1 BY ENTERPRISE SIZE

11.2.1.1. SMALL & MEDIUM SIZE ENTERPRISE

11.2.1.2. LARGE SIZE ENTERPRISE

11.3 FINANCIAL INSTITUTIONS

11.3.1 BY ENTERPRISE SIZE

11.3.1.1. SMALL & MEDIUM SIZE ENTERPRISE

11.3.1.2. LARGE SIZE ENTERPRISE

11.4 CREDIT UNIONS

11.4.1 BY ENTERPRISE SIZE

11.4.1.1. SMALL & MEDIUM SIZE ENTERPRISE

11.4.1.2. LARGE SIZE ENTERPRISE

11.5 MORTAGAGE LENDERS

11.5.1 BY ENTERPRISE SIZE

11.5.1.1. SMALL & MEDIUM SIZE ENTERPRISE

11.5.1.2. LARGE SIZE ENTERPRISE

11.6 BROKERS

11.6.1 BY ENTERPRISE SIZE

11.6.1.1. SMALL & MEDIUM SIZE ENTERPRISE

11.6.1.2. LARGE SIZE ENTERPRISE

11.7 OTHERS

12 GLOBAL LOAN SERVICING SOFTWARE MARKET, BY GEOGRAPHY

GLOBAL LOAN SERVICING SOFTWARE MARKET, (ALL SEGMENTATION PROVIDED ABOVE IS REPRESENTED IN THIS CHAPTER BY COUNTRY)

12.1 NORTH AMERICA

12.1.1 U.S.

12.1.2 CANADA

12.1.3 MEXICO

12.2 EUROPE

12.2.1 GERMANY

12.2.2 FRANCE

12.2.3 U.K.

12.2.4 ITALY

12.2.5 SPAIN

12.2.6 RUSSIA

12.2.7 TURKEY

12.2.8 BELGIUM

12.2.9 NETHERLANDS

12.2.10 NORWAY

12.2.11 FINLAND

12.2.12 SWITZERLAND

12.2.13 DENMARK

12.2.14 SWEDEN

12.2.15 POLAND

12.2.16 REST OF EUROPE

12.3 ASIA PACIFIC

12.3.1 JAPAN

12.3.2 CHINA

12.3.3 SOUTH KOREA

12.3.4 INDIA

12.3.5 AUSTRALIA

12.3.6 NEW ZEALAND

12.3.7 SINGAPORE

12.3.8 THAILAND

12.3.9 MALAYSIA

12.3.10 INDONESIA

12.3.11 PHILIPPINES

12.3.12 TAIWAN

12.3.13 VIETNAM

12.3.14 REST OF ASIA PACIFIC

12.4 SOUTH AMERICA

12.4.1 BRAZIL

12.4.2 ARGENTINA

12.4.3 REST OF SOUTH AMERICA

12.5 MIDDLE EAST AND AFRICA

12.5.1 SOUTH AFRICA

12.5.2 EGYPT

12.5.3 SAUDI ARABIA

12.5.4 U.A.E

12.5.5 OMAN

12.5.6 BAHRAIN

12.5.7 ISRAEL

12.5.8 KUWAIT

12.5.9 QATAR

12.5.10 REST OF MIDDLE EAST AND AFRICA

12.6 KEY PRIMARY INSIGHTS: BY MAJOR COUNTRIES

13 GLOBAL LOAN SERVICING SOFTWARE MARKET,COMPANY LANDSCAPE

13.1 COMPANY SHARE ANALYSIS: GLOBAL

13.2 COMPANY SHARE ANALYSIS: NORTH AMERICA

13.3 COMPANY SHARE ANALYSIS: EUROPE

13.4 COMPANY SHARE ANALYSIS: ASIA PACIFIC

13.5 MERGERS & ACQUISITIONS

13.6 NEW PRODUCT DEVELOPMENT AND APPROVALS

13.7 EXPANSIONS

13.8 REGULATORY CHANGES

13.9 PARTNERSHIP AND OTHER STRATEGIC DEVELOPMENTS

14 GLOBAL LOAN SERVICING SOFTWARE MARKET, SWOT & DBMR ANALYSIS

15 GLOBAL LOAN SERVICING SOFTWARE MARKET, COMPANY PROFILE

15.1 FINASTRA

15.1.1 COMPANY SNAPSHOT

15.1.2 REVENUE ANALYSIS

15.1.3 GEOGRAPHIC PRESENCE

15.1.4 PRODUCT PORTFOLIO

15.1.5 RECENT DEVELOPMENT

15.2 FIS

15.2.1 COMPANY SNAPSHOT

15.2.2 REVENUE ANALYSIS

15.2.3 GEOGRAPHIC PRESENCE

15.2.4 PRODUCT PORTFOLIO

15.2.5 RECENT DEVELOPMENT

15.3 LENDFOUNDRY

15.3.1 COMPANY SNAPSHOT

15.3.2 REVENUE ANALYSIS

15.3.3 GEOGRAPHIC PRESENCE

15.3.4 PRODUCT PORTFOLIO

15.3.5 RECENT DEVELOPMENT

15.4 SALESFORCE, INC

15.4.1 COMPANY SNAPSHOT

15.4.2 REVENUE ANALYSIS

15.4.3 GEOGRAPHIC PRESENCE

15.4.4 PRODUCT PORTFOLIO

15.4.5 RECENT DEVELOPMENT

15.5 LOANPRO.

15.5.1 COMPANY SNAPSHOT

15.5.2 REVENUE ANALYSIS

15.5.3 GEOGRAPHIC PRESENCE

15.5.4 PRODUCT PORTFOLIO

15.5.5 RECENT DEVELOPMENT

15.6 CHETU INC.

15.6.1 COMPANY SNAPSHOT

15.6.2 REVENUE ANALYSIS

15.6.3 GEOGRAPHIC PRESENCE

15.6.4 PRODUCT PORTFOLIO

15.6.5 RECENT DEVELOPMENT

15.7 MARGILL / JURISMEDIA INC.

15.7.1 COMPANY SNAPSHOT

15.7.2 REVENUE ANALYSIS

15.7.3 GEOGRAPHIC PRESENCE

15.7.4 PRODUCT PORTFOLIO

15.7.5 RECENT DEVELOPMENT

15.8 SAGENT M&C, LLC

15.8.1 COMPANY SNAPSHOT

15.8.2 REVENUE ANALYSIS

15.8.3 GEOGRAPHIC PRESENCE

15.8.4 PRODUCT PORTFOLIO

15.8.5 RECENT DEVELOPMENT

15.9 APPLIED BUSINESS SOFTWARE, INC

15.9.1 COMPANY SNAPSHOT

15.9.2 REVENUE ANALYSIS

15.9.3 GEOGRAPHIC PRESENCE

15.9.4 PRODUCT PORTFOLIO

15.9.5 RECENT DEVELOPMENT

15.1 BLACK KNIGHT TECHNOLOGIES, LLC.

15.10.1 COMPANY SNAPSHOT

15.10.2 REVENUE ANALYSIS

15.10.3 GEOGRAPHIC PRESENCE

15.10.4 PRODUCT PORTFOLIO

15.10.5 RECENT DEVELOPMENT

15.11 BRYT SOFTWARE LCC

15.11.1 COMPANY SNAPSHOT

15.11.2 REVENUE ANALYSIS

15.11.3 GEOGRAPHIC PRESENCE

15.11.4 PRODUCT PORTFOLIO

15.11.5 RECENT DEVELOPMENT

15.12 TURNKEY LENDER

15.12.1 COMPANY SNAPSHOT

15.12.2 REVENUE ANALYSIS

15.12.3 GEOGRAPHIC PRESENCE

15.12.4 PRODUCT PORTFOLIO

15.12.5 RECENT DEVELOPMENT

15.13 FUNDINGO

15.13.1 COMPANY SNAPSHOT

15.13.2 REVENUE ANALYSIS

15.13.3 GEOGRAPHIC PRESENCE

15.13.4 PRODUCT PORTFOLIO

15.13.5 RECENT DEVELOPMENT

15.14 NORTRIDGE SOFTWARE, LLC.

15.14.1 COMPANY SNAPSHOT

15.14.2 REVENUE ANALYSIS

15.14.3 GEOGRAPHIC PRESENCE

15.14.4 PRODUCT PORTFOLIO

15.14.5 RECENT DEVELOPMENT

15.15 HES FINTECH.

15.15.1 COMPANY SNAPSHOT

15.15.2 REVENUE ANALYSIS

15.15.3 GEOGRAPHIC PRESENCE

15.15.4 PRODUCT PORTFOLIO

15.15.5 RECENT DEVELOPMENT

15.16 ABLE PLATFORM INC.

15.16.1 COMPANY SNAPSHOT

15.16.2 REVENUE ANALYSIS

15.16.3 GEOGRAPHIC PRESENCE

15.16.4 PRODUCT PORTFOLIO

15.16.5 RECENT DEVELOPMENT

15.17 HYLAND SOFTWARE, INC

15.17.1 COMPANY SNAPSHOT

15.17.2 REVENUE ANALYSIS

15.17.3 GEOGRAPHIC PRESENCE

15.17.4 PRODUCT PORTFOLIO

15.17.5 RECENT DEVELOPMENT

15.18 NUCLEUS SOFTWARE EXPORTS LTD

15.18.1 COMPANY SNAPSHOT

15.18.2 REVENUE ANALYSIS

15.18.3 GEOGRAPHIC PRESENCE

15.18.4 PRODUCT PORTFOLIO

15.18.5 RECENT DEVELOPMENT

15.19 ARYZA LTD.

15.19.1 COMPANY SNAPSHOT

15.19.2 REVENUE ANALYSIS

15.19.3 GEOGRAPHIC PRESENCE

15.19.4 PRODUCT PORTFOLIO

15.19.5 RECENT DEVELOPMENT

15.2 LOAN SERVICING SOFT INC

15.20.1 COMPANY SNAPSHOT

15.20.2 REVENUE ANALYSIS

15.20.3 GEOGRAPHIC PRESENCE

15.20.4 PRODUCT PORTFOLIO

15.20.5 RECENT DEVELOPMENT

15.21 GOLDPOINT SYSTEMS, INC.

15.21.1 COMPANY SNAPSHOT

15.21.2 REVENUE ANALYSIS

15.21.3 GEOGRAPHIC PRESENCE

15.21.4 PRODUCT PORTFOLIO

15.21.5 RECENT DEVELOPMENT

15.22 DHI COMPUTING SERVICE, INC. (FPS GOLD)

15.22.1 COMPANY SNAPSHOT

15.22.2 REVENUE ANALYSIS

15.22.3 GEOGRAPHIC PRESENCE

15.22.4 PRODUCT PORTFOLIO

15.22.5 RECENT DEVELOPMENT

15.23 INFINITY ENTERPRISE LENDING SYSTEMS

15.23.1 COMPANY SNAPSHOT

15.23.2 REVENUE ANALYSIS

15.23.3 GEOGRAPHIC PRESENCE

15.23.4 PRODUCT PORTFOLIO

15.23.5 RECENT DEVELOPMENT

15.24 VERGENT

15.24.1 COMPANY SNAPSHOT

15.24.2 REVENUE ANALYSIS

15.24.3 GEOGRAPHIC PRESENCE

15.24.4 PRODUCT PORTFOLIO

15.24.5 RECENT DEVELOPMENT

15.25 MORTGAGEFLEX

15.25.1 COMPANY SNAPSHOT

15.25.2 REVENUE ANALYSIS

15.25.3 GEOGRAPHIC PRESENCE

15.25.4 PRODUCT PORTFOLIO

15.25.5 RECENT DEVELOPMENT

15.26 BIZ CORE

15.26.1 COMPANY SNAPSHOT

15.26.2 REVENUE ANALYSIS

15.26.3 GEOGRAPHIC PRESENCE

15.26.4 PRODUCT PORTFOLIO

15.26.5 RECENT DEVELOPMENT

NOTE: THE COMPANIES PROFILED IS NOT EXHAUSTIVE LIST AND IS AS PER OUR PREVIOUS CLIENT REQUIREMENT. WE PROFILE MORE THAN 100 COMPANIES IN OUR STUDY AND HENCE THE LIST OF COMPANIES CAN BE MODIFIED OR REPLACED ON REQUEST

16 CONCLUSION

17 QUESTIONNAIRE

18 RELATED REPORTS

19 ABOUT DATA BRIDGE MARKET RESEARCH

연구 방법론

데이터 수집 및 기준 연도 분석은 대규모 샘플 크기의 데이터 수집 모듈을 사용하여 수행됩니다. 이 단계에는 다양한 소스와 전략을 통해 시장 정보 또는 관련 데이터를 얻는 것이 포함됩니다. 여기에는 과거에 수집한 모든 데이터를 미리 검토하고 계획하는 것이 포함됩니다. 또한 다양한 정보 소스에서 발견되는 정보 불일치를 검토하는 것도 포함됩니다. 시장 데이터는 시장 통계 및 일관된 모델을 사용하여 분석하고 추정합니다. 또한 시장 점유율 분석 및 주요 추세 분석은 시장 보고서의 주요 성공 요인입니다. 자세한 내용은 분석가에게 전화를 요청하거나 문의 사항을 드롭하세요.

DBMR 연구팀에서 사용하는 주요 연구 방법론은 데이터 마이닝, 시장에 대한 데이터 변수의 영향 분석 및 주요(산업 전문가) 검증을 포함하는 데이터 삼각 측량입니다. 데이터 모델에는 공급업체 포지셔닝 그리드, 시장 타임라인 분석, 시장 개요 및 가이드, 회사 포지셔닝 그리드, 특허 분석, 가격 분석, 회사 시장 점유율 분석, 측정 기준, 글로벌 대 지역 및 공급업체 점유율 분석이 포함됩니다. 연구 방법론에 대해 자세히 알아보려면 문의를 통해 업계 전문가에게 문의하세요.

사용자 정의 가능

Data Bridge Market Research는 고급 형성 연구 분야의 선두 주자입니다. 저희는 기존 및 신규 고객에게 목표에 맞는 데이터와 분석을 제공하는 데 자부심을 느낍니다. 보고서는 추가 국가에 대한 시장 이해(국가 목록 요청), 임상 시험 결과 데이터, 문헌 검토, 재생 시장 및 제품 기반 분석을 포함하도록 사용자 정의할 수 있습니다. 기술 기반 분석에서 시장 포트폴리오 전략에 이르기까지 타겟 경쟁업체의 시장 분석을 분석할 수 있습니다. 귀하가 원하는 형식과 데이터 스타일로 필요한 만큼 많은 경쟁자를 추가할 수 있습니다. 저희 분석가 팀은 또한 원시 엑셀 파일 피벗 테이블(팩트북)로 데이터를 제공하거나 보고서에서 사용 가능한 데이터 세트에서 프레젠테이션을 만드는 데 도움을 줄 수 있습니다.