Global Banking Bps Market

Tamanho do mercado em biliões de dólares

CAGR :

%

USD

27.29 Billion

USD

51.76 Billion

2024

2032

USD

27.29 Billion

USD

51.76 Billion

2024

2032

| 2025 –2032 | |

| USD 27.29 Billion | |

| USD 51.76 Billion | |

|

|

|

|

Mercado Global de BPS Bancário, por Análise Operacional (Front Office, Middle Office, Back Office), Análise de Serviços (BPS Bancário Central, BPS de Hipotecas e Empréstimos, BPS de Serviços de Pagamento, BPS de Processamento de Títulos) - Tendências e Previsões do Setor até 2032

Tamanho do mercado de BPS bancário

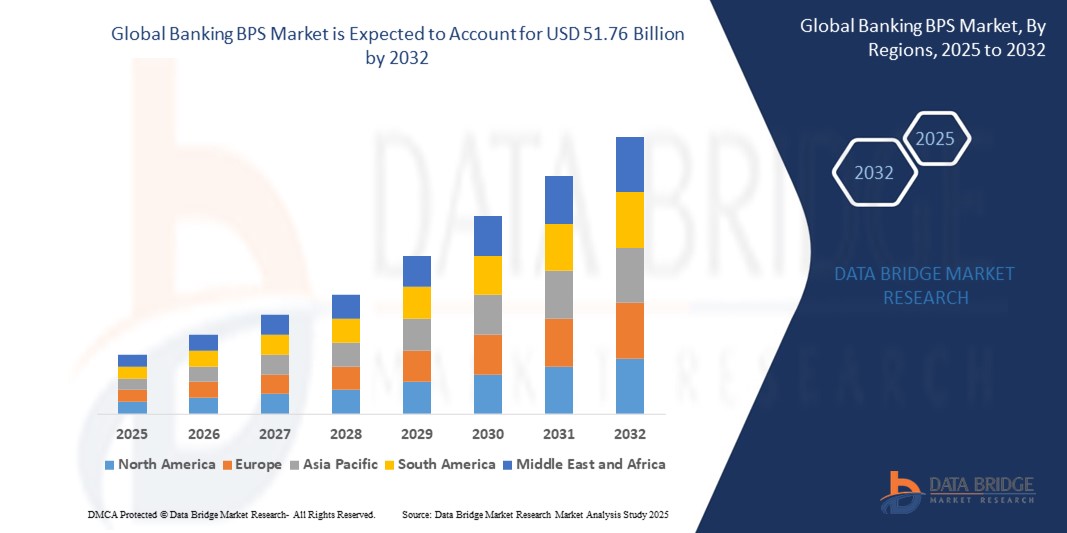

- O mercado global de BPS (Business Process System) para o setor bancário foi avaliado em US$ 27,29 bilhões em 2024 e deverá atingir US$ 51,76 bilhões até 2032 , com uma taxa de crescimento anual composta (CAGR) de 8,33% durante o período de previsão.

- O aumento dos empréstimos e depósitos de dinheiro é um fator crucial que acelera o crescimento do mercado. Além disso, a crescente aceitação dos avanços tecnológicos e da digitalização no setor bancário, bem como o aumento da digitalização, centralização e concorrência no setor bancário em todo o mundo, são os principais fatores que impulsionam o mercado de BPS bancário.

Análise do mercado de BPS bancário

- O mercado de BPS (Business Process Services) bancário refere-se a serviços terceirizados que permitem aos bancos otimizar suas operações, reduzir custos e concentrar-se em suas funções bancárias essenciais. Esses serviços incluem operações de front-office, middle-office e back-office, abrangendo gestão de clientes, processamento de pagamentos, administração de empréstimos, compliance e análise de dados.

- Os principais fatores que impulsionam o crescimento do mercado de BPS bancário incluem a rápida adoção do banco digital, a crescente pressão para aumentar a eficiência operacional, o aumento das exigências de conformidade e regulamentação e a implementação de políticas governamentais de apoio à transformação digital no setor bancário.

- A América do Norte domina o mercado de BPS bancário, detendo a maior participação na receita, com 46,01% em 2025, devido à alta concentração de instituições financeiras, infraestrutura de TI avançada, forte presença de fornecedores-chave de BPS e crescente demanda por modelos operacionais econômicos em bancos e cooperativas de crédito.

- Prevê-se que a região Ásia-Pacífico seja a de crescimento mais rápido no mercado de BPS bancário durante o período de previsão, impulsionada pelo aumento da penetração bancária, expansão dos serviços financeiros digitais, tendências de terceirização em países como Índia e Filipinas e iniciativas governamentais para modernizar a infraestrutura bancária.

- Prevê-se que o segmento de Front Office detenha a maior quota de mercado, com 25,9%, no mercado de BPS bancário durante o período de previsão. O crescimento é impulsionado pelas crescentes expectativas dos clientes, pela maior adoção de chatbots e assistentes virtuais baseados em IA, por soluções de integração digital e pela procura de experiências bancárias personalizadas.

Escopo do relatório e segmentação do mercado de BPS bancário

|

Atributos |

Principais informações de mercado sobre BPS bancário |

|

Segmentos abrangidos |

|

|

Países abrangidos |

América do Norte

Europa

Ásia-Pacífico

Oriente Médio e África

Ámérica do Sul

|

|

Principais participantes do mercado |

|

|

Oportunidades de mercado |

|

|

Conjuntos de informações de dados de valor agregado |

Além das informações sobre cenários de mercado, como valor de mercado, taxa de crescimento, segmentação, cobertura geográfica e principais participantes, os relatórios de mercado elaborados pela Data Bridge Market Research também incluem análise de importação e exportação, visão geral da capacidade de produção, análise de produção e consumo, análise de tendências de preços, cenário de mudanças climáticas, análise da cadeia de suprimentos, análise da cadeia de valor, visão geral de matérias-primas/insumos, critérios de seleção de fornecedores, análise PESTLE, análise de Porter e estrutura regulatória. |

Tendências do mercado de BPS bancário

“ Transformando o setor bancário por meio da digitalização e da eficiência dos processos ”

• Uma das tendências mais significativas no mercado de BPS bancário é a rápida adoção de IA, aprendizado de máquina e automação robótica de processos (RPA) . Essas tecnologias permitem que os bancos automatizem tarefas repetitivas, aumentem a precisão e ofereçam um atendimento ao cliente mais ágil, resultando em maior eficiência e redução de custos operacionais.

A integração de plataformas BPS baseadas em nuvem está ganhando impulso, permitindo que as instituições financeiras escalem serviços rapidamente, aprimorem a segurança de dados e reduzam os custos de infraestrutura de TI. As soluções nativas da nuvem oferecem experiências bancárias digitais perfeitas e prestação de serviços remotos.

• Há uma ênfase crescente em serviços de conformidade e gestão de riscos nas ofertas de BPS (Business Process Services). Com o aumento da fiscalização regulatória e a complexidade das regulamentações financeiras, os bancos estão confiando em provedores de BPS para garantir a entrega de relatórios em tempo hábil, a detecção de fraudes e a conformidade regulatória.

• A ascensão do engajamento omnichannel do cliente está transformando os serviços de BPS (Business Process Services) de front-office. Os bancos estão se concentrando em oferecer experiências personalizadas em interações via dispositivos móveis, web e agências, impulsionando a demanda por soluções de atendimento ao cliente baseadas em análises.

Dinâmica do mercado de BPS bancário

Motorista

“Crescente demanda por agilidade operacional e otimização de custos”

- Para se manterem ágeis em um ambiente competitivo, os bancos estão terceirizando cada vez mais funções não essenciais para provedores de serviços de negócios (BPS). Essa mudança permite que eles se concentrem em prioridades estratégicas, como inovação, aquisição de clientes e transformação digital.

- O aumento dos custos operacionais e a redução das margens de lucro estão levando os bancos a adotar soluções de BPS (Business Process Services) para otimização de custos. Os serviços terceirizados oferecem economias de escala e acesso a habilidades especializadas sem o ônus da gestão interna.

- A expansão dos ecossistemas de bancos digitais, impulsionada pela colaboração entre fintechs e pela mudança no comportamento do consumidor, está aumentando a demanda por serviços de BPS ágeis, escaláveis e habilitados por tecnologia nos segmentos de varejo, corporativo e de banco de investimento.

Restrição/Desafio

“ Preocupações com a privacidade de dados e ambientes regulatórios complexos ”

- O mercado de BPS bancário enfrenta desafios relacionados à privacidade de dados e à segurança cibernética. Com o crescente volume de dados financeiros sensíveis sendo gerenciados por provedores terceirizados, garantir a conformidade com leis de proteção de dados como o GDPR e o CCPA é fundamental.

- A diversidade de regulamentações regionais aumenta a complexidade para os provedores de serviços de Big Data (BPS). Eles precisam adaptar as soluções para atender aos requisitos de conformidade locais, o que eleva os custos de personalização dos serviços e limita a padronização.

- A relutância de algumas instituições financeiras em terceirizar totalmente processos críticos devido a preocupações com controle, qualidade do serviço e riscos à reputação continua sendo uma barreira para uma adoção mais ampla de sistemas de processamento de negócios (BPS), especialmente em funções bancárias sensíveis ao risco.

Escopo do mercado de BPS bancário

O mercado está segmentado com base na análise operacional e na análise de serviços.

|

Segmentação |

Subsegmentação |

|

Análise Operacional |

|

|

Análise de Serviço |

|

Escopo do mercado de BPS bancário

O mercado é segmentado com base na análise operacional e na análise de serviços.

- Análise Operacional

Com base na Análise Operacional, o mercado de BPS bancário é segmentado em front office, middle office e back office. O segmento de front office detém a maior participação de mercado em receita, com 75,9% em 2025. O BPS de front office concentra-se em aprimorar o engajamento do cliente por meio de canais digitais, suporte de CRM e serviços de contact center. A crescente demanda por serviços bancários personalizados, assistência 24 horas por dia, 7 dias por semana e experiências omnichannel está impulsionando os bancos a terceirizar operações voltadas para o cliente, visando maior eficiência e satisfação.

Prevê-se que o segmento de back office apresente a taxa de crescimento mais rápida, de 18,7%, entre 2025 e 2032. Os serviços de back office (BPS) lidam com tarefas administrativas, de conformidade e de processamento, como conciliação, entrada de dados e atendimento de contas. A necessidade de reduzir custos operacionais, melhorar os prazos de entrega e garantir a conformidade regulatória está acelerando a terceirização dessas funções não essenciais, mas não essenciais para o negócio.

Por meio da análise de serviços

Com base na análise de serviços, o mercado de BPS bancário é segmentado em BPS de Core Banking, BPS de Hipotecas e Empréstimos, BPS de Serviços de Pagamento e BPS de Processamento de Títulos. O segmento de BPS de Core Banking detinha a maior participação na receita de mercado em 2025. O BPS de Core Banking envolve o gerenciamento de sistemas bancários fundamentais, como depósitos, pagamentos e processamento de transações. À medida que os bancos modernizam a infraestrutura legada, cresce a demanda por plataformas centrais escaláveis e baseadas em nuvem, com suporte de provedores terceirizados, para impulsionar a transformação digital e a resiliência operacional.

O segmento de BPS (Business Process Services) para Hipotecas e Empréstimos deverá apresentar a taxa de crescimento anual composta (CAGR) mais rápida entre 2025 e 2032. Esse segmento oferece serviços como originação, análise de crédito, administração e cobrança de empréstimos. O aumento do volume de empréstimos, a complexidade regulatória e a necessidade de prazos de processamento mais rápidos estão impulsionando as instituições financeiras a adotarem soluções de terceirização automatizadas e em conformidade com as normas, a fim de otimizar a gestão de empréstimos de ponta a ponta.

Análise Regional do Mercado de BPS Bancário

- A América do Norte domina o mercado de BPS bancário, com a maior participação na receita, de 45,01% em 2024. A liderança na região é impulsionada pela presença de bancos globais, infraestrutura de TI avançada e um ecossistema de terceirização consolidado. A complexidade regulatória, os crescentes esforços de transformação digital e a forte demanda por operações com custos eficientes continuam a impulsionar a adoção regional.

Análise do mercado de BPS bancário nos EUA

O mercado de BPS (Business Process System) bancário dos EUA detinha a maior participação de receita na América do Norte em 2025, com 71,2%. Os EUA dominam o mercado norte-americano devido à alta digitalização bancária, aos rigorosos requisitos de conformidade regulatória e à necessidade de eficiência operacional. As instituições financeiras estão utilizando o BPS para reduzir custos operacionais, melhorar a escalabilidade e se adaptar às expectativas dos clientes, que estão em constante evolução.

Análise do Mercado de BPS Bancário Europeu

Prevê-se que o mercado europeu de BPS (Business Process Services) para o setor bancário cresça a uma taxa composta de crescimento anual (CAGR) substancial durante o período de previsão. Esse mercado está se expandindo com forte ênfase em conformidade, gestão de dados impulsionada pelo GDPR (Regulamento Geral de Proteção de Dados) e serviços bancários digitais. As instituições financeiras estão terceirizando serviços para lidar com as pressões econômicas, reduzir custos e atender a diversos padrões regulatórios em vários países, dentro de um ecossistema financeiro unificado.

Análise do Mercado de BPS Bancário na Alemanha

Prevê-se que o mercado de BPS (Business Process System) para o setor bancário na Alemanha cresça a uma taxa composta de crescimento anual (CAGR) notável durante o período de previsão. O crescimento do mercado alemão é impulsionado pela crescente adoção da automação no setor bancário, pela pressão para reduzir custos operacionais e pelo foco na conformidade regulatória. Os bancos alemães estão adotando o BPS para otimizar processos, mantendo, ao mesmo tempo, altos padrões de proteção e segurança de dados.

Análise do mercado de BPS bancário na França

O mercado de BPS (Business Process System) bancário na França deverá expandir a uma taxa de crescimento anual composta (CAGR) considerável durante o período de previsão. Na França, a adoção de serviços bancários digitais, as reformas regulatórias e os imperativos de eficiência de custos estão impulsionando a demanda por soluções de BPS. Os bancos estão terceirizando cada vez mais as operações de back-office e as funções de compliance para se adaptarem às mudanças nas expectativas dos consumidores e otimizarem os modelos operacionais em um mercado competitivo.

Análise do Mercado de Sistemas de Inteligência na Ásia-Pacífico

O mercado de BPS bancário na região Ásia-Pacífico está preparado para crescer à taxa composta de crescimento anual (CAGR) mais rápida, superior a 25,1% em 2025. A Ásia-Pacífico é o mercado de BPS bancário que mais cresce, impulsionado pela crescente inclusão financeira digital, pela rápida adoção de fintechs e pela expansão de polos de terceirização como a Índia e as Filipinas. Bancos locais e empresas globais buscam soluções de BPS escaláveis e habilitadas por tecnologia para atender às demandas de crescimento regional.

Análise do Mercado de BPS Bancário Japonês

O mercado de BPS bancário no Japão é impulsionado por um forte foco em inovação tecnológica e produção de alta qualidade. O crescimento desse mercado se deve às iniciativas de transformação digital, ao envelhecimento da população que impulsiona a demanda por serviços automatizados e à busca pela modernização operacional. Os bancos estão terceirizando tarefas não essenciais para se concentrarem em inovação e aprimorarem a eficiência do atendimento ao cliente.

Análise do Mercado de BPS Bancário na China

O mercado de BPS bancário na China representou a maior fatia de receita de mercado na região Ásia-Pacífico em 2025. O crescimento do setor bancário chinês é impulsionado pela rápida expansão da banca digital, pelo apoio governamental à integração de fintechs e pela crescente automação nos serviços financeiros. A demanda por soluções inteligentes de BPS está aumentando à medida que os bancos chineses buscam agilidade, conformidade e maior engajamento com o cliente.

Participação de mercado de BPS bancário

O setor de BPS bancário é liderado principalmente por empresas consolidadas, incluindo:

- Atos SE

- Avaloq

- Capgemini

- Consciente

- FirstSource

- HCL Technologies Limited

- Hexaware Technologies

- Infosys Limited

- Tecnologias NIIT

- SLK software services Pvt Ltd

- Tata Consultancy Services Limited (TCS)

- Wipro Limitada

- WNS (Holdings) Ltd

- Accenture

- EXL

- Serviços de Processos de Negócios da Tech Mahindra

- DXC Technology Company

- Conduent,

Últimos desenvolvimentos no mercado global de BPS bancário

- Em junho de 2023, a Capgemini anunciou sua expansão estratégica para mercados emergentes, com o objetivo de fornecer soluções BPS bancárias personalizadas para regiões carentes de serviços. Essa iniciativa concentra-se em aproveitar o talento e a infraestrutura locais para oferecer serviços escaláveis e com boa relação custo-benefício para instituições financeiras.

- Em agosto de 2024, a Infosys lançou uma plataforma de automação baseada em IA, projetada para otimizar as operações bancárias essenciais. Essa solução aumenta a eficiência, reduz os custos operacionais e melhora a conformidade, automatizando tarefas rotineiras e permitindo que os bancos se concentrem em iniciativas estratégicas.

- Em maio de 2025, a Genpact lançou uma estrutura abrangente de transformação digital personalizada para instituições financeiras. Essa iniciativa integra análises avançadas, computação em nuvem e automação de processos para modernizar as operações bancárias, aprimorar a experiência do cliente e impulsionar o crescimento sustentável.

- Em janeiro de 2025, o Avaloq Group lançou um conjunto de soluções BPS bancárias baseadas na nuvem, com o objetivo de fornecer aos bancos plataformas escaláveis, seguras e flexíveis. Essa iniciativa apoia as instituições financeiras em suas jornadas de transformação digital, permitindo que elas ofereçam serviços inovadores aos clientes.

SKU-

Obtenha acesso online ao relatório sobre a primeira nuvem de inteligência de mercado do mundo

- Painel interativo de análise de dados

- Painel de análise da empresa para oportunidades de elevado potencial de crescimento

- Acesso de analista de pesquisa para personalização e customização. consultas

- Análise da concorrência com painel interativo

- Últimas notícias, atualizações e atualizações Análise de tendências

- Aproveite o poder da análise de benchmark para um rastreio abrangente da concorrência

Índice

1 INTRODUCTION

1.1 OBJECTIVES OF THE STUDY

1.2 MARKET DEFINITION

1.3 OVERVIEW OF GLOBAL BANKING BPS MARKET

1.4 CURRENCY AND PRICING

1.5 IMPACT OF COVID-19 PANDEMIC ON THE MARKET

1.5.1 PRICE IMPACT

1.5.2 IMPACT ON DEMAND

1.5.3 IMPACT ON SUPPLY CHAIN

1.5.4 CONCLUSION

1.6 LIMITATION

1.7 MARKETS COVERED

2 MARKET SEGMENTATION

2.1 KEY TAKEAWAYS

2.2 ARRIVING AT THE GLOBAL BANKING BPS MARKET

2.2.1 VENDOR POSITIONING GRID

2.2.2 TECHNOLOGY LIFE LINE CURVE

2.2.3 MARKET GUIDE

2.2.4 COMPANY POSITIONING GRID

2.2.5 COMAPANY MARKET SHARE ANALYSIS

2.2.6 MULTIVARIATE MODELLING

2.2.7 TOP TO BOTTOM ANALYSIS

2.2.8 STANDARDS OF MEASUREMENT

2.2.9 VENDOR SHARE ANALYSIS

2.2.10 DATA POINTS FROM KEY PRIMARY INTERVIEWS

2.2.11 DATA POINTS FROM KEY SECONDARY DATABASES

2.3 GLOBAL BANKING BPS MARKET: RESEARCH SNAPSHOT

2.4 ASSUMPTIONS

3 MARKET OVERVIEW AND INDUSTRY TRENDS

3.1 DRIVERS

3.2 RESTRAINTS

3.3 OPPORTUNITIES

3.4 CHALLENGES

4 EXECUTIVE SUMMARY

5 PREMIUM INSIGHT

5.1 TECHNOLOGY IMPACT

5.1.1 ARTIFICIAL INTELLIGENCE

5.1.2 BLOCKCHAIN

6 IMPACT OF COVID-19 PANDEMIC ON THE MARKET

6.1 ANALYSIS ON IMPACT OF COVID-19 ON THE MARKET

6.2 AFTER MATH OF COVID-19 AND GOVERNMENT INITIATIVE TO BOOST THE MARKET

6.3 STRATEGIC DECISIONS FOR MANUFACTURERS AFTER COVID-19 TO GAIN COMPETITIVE MARKET SHARE

6.4 PRICE IMPACT/PRICING ANALYSIS

6.5 IMPACT ON DEMAND

6.6 IMPACT ON SUPPLY CHAIN

6.7 CONCLUSION

7 GLOBAL BANKING BPS MARKET, BY OFFERING

7.1 OVERVIEW

7.2 CORE BANKING BPS

7.2.1 DEPOSITS

7.2.2 LOANS

7.2.3 ENTERPRISE

7.2.4 CUSTOMER SOLUTIONS

7.3 MORTGAGE AND LOAN BPS

7.3.1 ORIGINATION SERVICES

7.3.2 MORTGAGE AND LOAN ADMINISTRATION

7.4 PAYMENT SERVICES BPS

7.4.1 CHEQUE PROCESSING

7.4.2 EFT SERVICES

7.4.3 CREDIT CARD PROCESSING

7.5 SECURITIES PROCESSING BPS

7.5.1 TRADE SERVICES

7.5.2 PORTFOLIO SERVICES

8 GLOBAL BANKING BPS MARKET, BY DEPLOYMENT MODE

8.1 OVERVIEW

8.2 CLOUD

8.3 ON-PREMISE

9 GLOBAL BANKING BPS MARKET, BY OPERATION

9.1 OVERVIEW

9.2 FRONT OFFICE

9.3 MIDDLE OFFICE

9.4 BACK OFFICE

10 GLOBAL BANKING BPS MARKET, BY ORGANIZATION MODE

10.1 OVERVIEW

10.2 LARGE ENTERPRISES

10.3 SME’S

11 GLOBAL BANKING BPS MARKET, BY SERVICE TYPE

11.1 OVERVIEW

11.2 INSURANCE

11.2.1 CORE BANKING BPS

11.2.2 MORTGAGE AND LOAN BPS

11.2.2.1. ORIGINATION SERVICES

11.2.2.2. MORTGAGE AND LOAN ADMINISTRATION

11.2.3 PAYMENT SERVICES BPS

11.2.3.1. CHEQUE PROCESSING

11.2.3.2. EFT SERVICES

11.2.3.3. CREDIT CARD PROCESSING

11.2.4 SECURITIES PROCESSING BPS

11.2.4.1. TRADE SERVICES

11.2.4.2. PORTFOLIO SERVIC

11.3 DOCUMENT MANAGEMENT

11.3.1 CORE BANKING BPS

11.3.2 MORTGAGE AND LOAN BPS

11.3.2.1. ORIGINATION SERVICES

11.3.2.2. MORTGAGE AND LOAN ADMINISTRATION

11.3.3 PAYMENT SERVICES BPS

11.3.3.1. CHEQUE PROCESSING

11.3.3.2. EFT SERVICES

11.3.3.3. CREDIT CARD PROCESSING

11.3.4 SECURITIES PROCESSING BPS

11.3.4.1. TRADE SERVICES

11.3.4.2. PORTFOLIO SERVICES

11.4 SALES & MARKETING OUTSOURCING

11.4.1 CORE BANKING BPS

11.4.2 MORTGAGE AND LOAN BPS

11.4.2.1. ORIGINATION SERVICES

11.4.2.2. MORTGAGE AND LOAN ADMINISTRATION

11.4.3 PAYMENT SERVICES BPS

11.4.3.1. CHEQUE PROCESSING

11.4.3.2. EFT SERVICES

11.4.3.3. CREDIT CARD PROCESSING

11.4.4 SECURITIES PROCESSING BPS

11.4.4.1. TRADE SERVICES

11.4.4.2. PPORTFOLIO SERVICES

11.5 F&A OUTSOURCIING

11.5.1 CORE BANKING BPS

11.5.2 MORTGAGE AND LOAN BPS

11.5.2.1. ORIGINATION SERVICES

11.5.2.2. MORTGAGE AND LOAN ADMINISTRATION

11.5.3 PAYMENT SERVICES BPS

11.5.3.1. CHEQUE PROCESSING

11.5.3.2. EFT SERVICES

11.5.3.3. CREDIT CARD PROCESSING

11.5.4 SECURITIES PROCESSING BPS

11.5.4.1. TRADE SERVICES

11.5.4.2. PORTFOLIO SERVICES

11.6 PROCUREMENT

11.6.1 CORE BANKING BPS

11.6.2 MORTGAGE AND LOAN BPS

11.6.2.1. ORIGINATION SERVICES

11.6.2.2. MORTGAGE AND LOAN ADMINISTRATION

11.6.3 PAYMENT SERVICES BPS

11.6.3.1. CHEQUE PROCESSING

11.6.3.2. ET SERVICES

11.6.3.3. CREDIT CARD PROCESSING

11.6.4 SECURITIES PROCESSING BPS

11.6.4.1. TRADE SERVICES

11.6.4.2. PORTFOLIO SERVICES

11.7 CUSTOMER MANAGEMENT SERVICES

11.7.1 CORE BANKING BPS

11.7.2 MORTGAGE AND LOAN BPS

11.7.2.1. ORIGINATION SERVICES

11.7.2.2. MORTGAGE AND LOAN ADMINISTRATION

11.7.3 PAYMENT SERVICES BPS

11.7.3.1. CHEQUE PROCESSING

11.7.3.2. EFT SERVICES

11.7.3.3. CREDIT CARD PROCESSING

11.7.4 SECURITIES PROCESSING BPS

11.7.4.1. TRADE SERVICES

11.7.4.2. PORTFOLIO SERVICES

11.8 HEALTHCARE PROVIDERS BPS

11.8.1 CORE BANKING BPS

11.8.2 MORTGAGE AND LOAN BPS

11.8.2.1. ORIGINATION SERVICES

11.8.2.2. MORTGAGE AND LOAN ADMINISTRATION

11.8.3 PAYMENT SERVICES BPS

11.8.3.1. CHEQUE PROCESSING

11.8.3.2. EFT SERVICES

11.8.3.3. CREDIT CARD PROCESSING

11.8.4 SECURITIES PROCESSING BPS

11.8.4.1. TRADE SERVICES

11.8.4.2. PORTFOLIO SERVICES

12 GLOBAL BANKING BPS MARKET, BY BANKING TYPE

12.1 OVERVIEW

12.2 RETAIL BANKING

12.3 COMMERCIAL BANKING

12.3.1 PRIVATE BANK

12.3.2 PUBLIC BANK

12.4 LENDING SERVICES

12.5 INVESTMENT BANKING

12.6 OTHERS

13 GLOBAL BANKING BPS MARKET, BY GEOGRAPHY

13.1 GLOBAL BANKING BPS MARKET, (ALL SEGMENTATION PROVIDED ABOVE IS REPRESENTED IN THIS CHAPTER BY COUNTRY)

13.1.1 NORTH AMERICA

13.1.1.1. U.S.

13.1.1.2. CANADA

13.1.1.3. MEXICO

13.1.2 EUROPE

13.1.2.1. GERMANY

13.1.2.2. FRANCE

13.1.2.3. U.K.

13.1.2.4. ITALY

13.1.2.5. SPAIN

13.1.2.6. RUSSIA

13.1.2.7. TURKEY

13.1.2.8. BELGIUM

13.1.2.9. NETHERLANDS

13.1.2.10. SWITZERLAND

13.1.2.11. REST OF EUROPE

13.1.3 ASIA PACIFIC

13.1.3.1. JAPAN

13.1.3.2. CHINA

13.1.3.3. SOUTH KOREA

13.1.3.4. INDIA

13.1.3.5. AUSTRALIA

13.1.3.6. SINGAPORE

13.1.3.7. THAILAND

13.1.3.8. MALAYSIA

13.1.3.9. INDONESIA

13.1.3.10. PHILIPPINES

13.1.3.11. REST OF ASIA PACIFIC

13.1.4 SOUTH AMERICA

13.1.4.1. BRAZIL

13.1.4.2. ARGENTINA

13.1.4.3. REST OF SOUTH AMERICA

13.1.5 MIDDLE EAST AND AFRICA

13.1.5.1. SOUTH AFRICA

13.1.5.2. EGYPT

13.1.5.3. SAUDI ARABIA

13.1.5.4. U.A.E

13.1.5.5. ISRAEL

13.1.5.6. REST OF MIDDLE EAST AND AFRICA

13.2 KEY PRIMARY INSIGHTS: BY MAJOR COUNTRIES

14 GLOBAL BANKING BPS MARKET,COMPANY LANDSCAPE

14.1 COMPANY SHARE ANALYSIS: GLOBAL

14.2 COMPANY SHARE ANALYSIS: NORTH AMERICA

14.3 COMPANY SHARE ANALYSIS: EUROPE

14.4 COMPANY SHARE ANALYSIS: ASIA PACIFIC

14.5 MERGERS & ACQUISITIONS

14.6 NEW PRODUCT DEVELOPMENT AND APPROVALS

14.7 EXPANSIONS

14.8 REGULATORY CHANGES

14.9 PARTNERSHIP AND OTHER STRATEGIC DEVELOPMENTS

15 GLOBAL BANKING BPS MARKET , SWOT & DBMR ANALYSIS

16 GLOBAL BANKING BPS MARKET, COMPANY PROFILE

16.1 ATOS SE

16.1.1 COMPANY SNAPSHOT

16.1.2 REVENUE ANALYSIS

16.1.3 GEOGRAPHIC PRESENCE

16.1.4 PRODUCT PORTFOLIO

16.1.5 RECENT DEVELOPMENTS

16.2 HCL

16.2.1 COMPANY SNAPSHOT

16.2.2 REVENUE ANALYSIS

16.2.3 GEOGRAPHIC PRESENCE

16.2.4 PRODUCT PORTFOLIO

16.2.5 RECENT DEVELOPMENTS

16.3 CAPGEMINI

16.3.1 COMPANY SNAPSHOT

16.3.2 REVENUE ANALYSIS

16.3.3 GEOGRAPHIC PRESENCE

16.3.4 PRODUCT PORTFOLIO

16.3.5 RECENT DEVELOPMENTS

16.4 AVALOQ

16.4.1 COMPANY SNAPSHOT

16.4.2 REVENUE ANALYSIS

16.4.3 GEOGRAPHIC PRESENCE

16.4.4 PRODUCT PORTFOLIO

16.4.5 RECENT DEVELOPMENTS

16.5 INFOSYS LTD

16.5.1 COMPANY SNAPSHOT

16.5.2 REVENUE ANALYSIS

16.5.3 GEOGRAPHIC PRESENCE

16.5.4 PRODUCT PORTFOLIO

16.5.5 RECENT DEVELOPMENTS

16.6 COGNIZANT

16.6.1 COMPANY SNAPSHOT

16.6.2 REVENUE ANALYSIS

16.6.3 GEOGRAPHIC PRESENCE

16.6.4 PRODUCT PORTFOLIO

16.6.5 RECENT DEVELOPMENTS

16.7 HEXAWARE TECHNOLOGY

16.7.1 COMPANY SNAPSHOT

16.7.2 REVENUE ANALYSIS

16.7.3 GEOGRAPHIC PRESENCE

16.7.4 PRODUCT PORTFOLIO

16.7.5 RECENT DEVELOPMENTS

16.8 NIIT TECHNOLOGIES

16.8.1 COMPANY SNAPSHOT

16.8.2 REVENUE ANALYSIS

16.8.3 GEOGRAPHIC PRESENCE

16.8.4 PRODUCT PORTFOLIO

16.8.5 RECENT DEVELOPMENTS

16.9 SLK SOFTWARE SERVICES PVT LTD

16.9.1 COMPANY SNAPSHOT

16.9.2 REVENUE ANALYSIS

16.9.3 GEOGRAPHIC PRESENCE

16.9.4 PRODUCT PORTFOLIO

16.9.5 RECENT DEVELOPMENT

16.1 FIRSTSOURCE

16.10.1 COMPANY SNAPSHOT

16.10.2 REVENUE ANALYSIS

16.10.3 GEOGRAPHIC PRESENCE

16.10.4 PRODUCT PORTFOLIO

16.10.5 RECENT DEVELOPMENTS

16.11 TCS LTD

16.11.1 COMPANY SNAPSHOT

16.11.2 REVENUE ANALYSIS

16.11.3 GEOGRAPHIC PRESENCE

16.11.4 PRODUCT PORTFOLIO

16.11.5 RECENT DEVELOPMENTS

16.12 WIPRO LTD

16.12.1 COMPANY SNAPSHOT

16.12.2 REVENUE ANALYSIS

16.12.3 GEOGRAPHIC PRESENCE

16.12.4 PRODUCT PORTFOLIO

16.12.5 RECENT DEVELOPMENTS

16.13 ACCENTURE

16.13.1 COMPANY SNAPSHOT

16.13.2 REVENUE ANALYSIS

16.13.3 GEOGRAPHIC PRESENCE

16.13.4 PRODUCT PORTFOLIO

16.13.5 RECENT DEVELOPMENTS

16.14 WNS

16.14.1 COMPANY SNAPSHOT

16.14.2 REVENUE ANALYSIS

16.14.3 GEOGRAPHIC PRESENCE

16.14.4 PRODUCT PORTFOLIO

16.14.5 RECENT DEVELOPMENTS

16.15 EXL

16.15.1 COMPANY SNAPSHOT

16.15.2 REVENUE ANALYSIS

16.15.3 GEOGRAPHIC PRESENCE

16.15.4 PRODUCT PORTFOLIO

16.16 DXC TECHNOLOGY

16.16.1 COMPANY SNAPSHOT

16.16.2 REVENUE ANALYSIS

16.16.3 GEOGRAPHIC PRESENCE

16.16.4 PRODUCT PORTFOLIO

16.16.5 RECENT DEVELOPMENTS

16.17 CONDUENT, INC.

16.17.1 COMPANY SNAPSHOT

16.17.2 REVENUE ANALYSIS

16.17.3 GEOGRAPHIC PRESENCE

16.17.4 PRODUCT PORTFOLIO

16.18 TECH MAHINDRA BUSINESS SERVICES

16.18.1 COMPANY SNAPSHOT

16.18.2 REVENUE ANALYSIS

16.18.3 GEOGRAPHIC PRESENCE

16.18.4 PRODUCT PORTFOLIO

16.19 FIS

16.19.1 COMPANY SNAPSHOT

16.19.2 REVENUE ANALYSIS

16.19.3 GEOGRAPHIC PRESENCE

16.19.4 PRODUCT PORTFOLIO

16.2 CONCENTRIX

16.20.1 COMPANY SNAPSHOT

16.20.2 REVENUE ANALYSIS

16.20.3 GEOGRAPHIC PRESENCE

16.20.4 PRODUCT PORTFOLIO

16.21 GENPACT

16.21.1 COMPANY SNAPSHOT

16.21.2 REVENUE ANALYSIS

16.21.3 GEOGRAPHIC PRESENCE

16.21.4 PRODUCT PORTFOLIO

*NOTE: THE COMPANIES PROFILED IS NOT EXHAUSTIVE LIST AND IS AS PER OUR PREVIOUS CLIENT REQUIREMENT. WE PROFILE MORE THAN 100 COMPANIES IN OUR STUDY AND HENCE THE LIST OF COMPANIES CAN BE MODIFIED OR REPLACED ON REQUEST

17 CONCLUSION

18 RELATED REPORTS

19 ABOUT DATA BRIDGE MARKET RESEARCH

Metodologia de Investigação

A recolha de dados e a análise do ano base são feitas através de módulos de recolha de dados com amostras grandes. A etapa inclui a obtenção de informações de mercado ou dados relacionados através de diversas fontes e estratégias. Inclui examinar e planear antecipadamente todos os dados adquiridos no passado. Da mesma forma, envolve o exame de inconsistências de informação observadas em diferentes fontes de informação. Os dados de mercado são analisados e estimados utilizando modelos estatísticos e coerentes de mercado. Além disso, a análise da quota de mercado e a análise das principais tendências são os principais fatores de sucesso no relatório de mercado. Para saber mais, solicite uma chamada de analista ou abra a sua consulta.

A principal metodologia de investigação utilizada pela equipa de investigação do DBMR é a triangulação de dados que envolve a mineração de dados, a análise do impacto das variáveis de dados no mercado e a validação primária (especialista do setor). Os modelos de dados incluem grelha de posicionamento de fornecedores, análise da linha de tempo do mercado, visão geral e guia de mercado, grelha de posicionamento da empresa, análise de patentes, análise de preços, análise da quota de mercado da empresa, normas de medição, análise global versus regional e de participação dos fornecedores. Para saber mais sobre a metodologia de investigação, faça uma consulta para falar com os nossos especialistas do setor.

Personalização disponível

A Data Bridge Market Research é líder em investigação formativa avançada. Orgulhamo-nos de servir os nossos clientes novos e existentes com dados e análises que correspondem e atendem aos seus objetivos. O relatório pode ser personalizado para incluir análise de tendências de preços de marcas-alvo, compreensão do mercado para países adicionais (solicite a lista de países), dados de resultados de ensaios clínicos, revisão de literatura, mercado remodelado e análise de base de produtos . A análise de mercado dos concorrentes-alvo pode ser analisada desde análises baseadas em tecnologia até estratégias de carteira de mercado. Podemos adicionar quantos concorrentes necessitar de dados no formato e estilo de dados que procura. A nossa equipa de analistas também pode fornecer dados em tabelas dinâmicas de ficheiros Excel em bruto (livro de factos) ou pode ajudá-lo a criar apresentações a partir dos conjuntos de dados disponíveis no relatório.