Middle East And Africa Alpha And Beta Emitters Based Radiopharmaceuticals Market

Tamanho do mercado em biliões de dólares

CAGR :

%

USD

30.85 Million

USD

63.69 Million

2024

2032

USD

30.85 Million

USD

63.69 Million

2024

2032

| 2025 –2032 | |

| USD 30.85 Million | |

| USD 63.69 Million | |

|

|

|

|

Segmentação do mercado de radiofármacos baseados em emissores alfa e beta no Oriente Médio e África, por isótopo (emissores beta e emissores alfa), fontes (isótopos produzidos por reator, isótopos produzidos por gerador e outros), aplicação terapêutica (oncologia e outros), tipo de vetor (ligantes de pequenas moléculas, peptídeos, anticorpos monoclonais e outros), usuário final (hospitais, radiofarmácias e institutos de pesquisa) - Tendências do setor e previsão até 2032

Tamanho do mercado de radiofármacos baseados em emissores alfa e beta

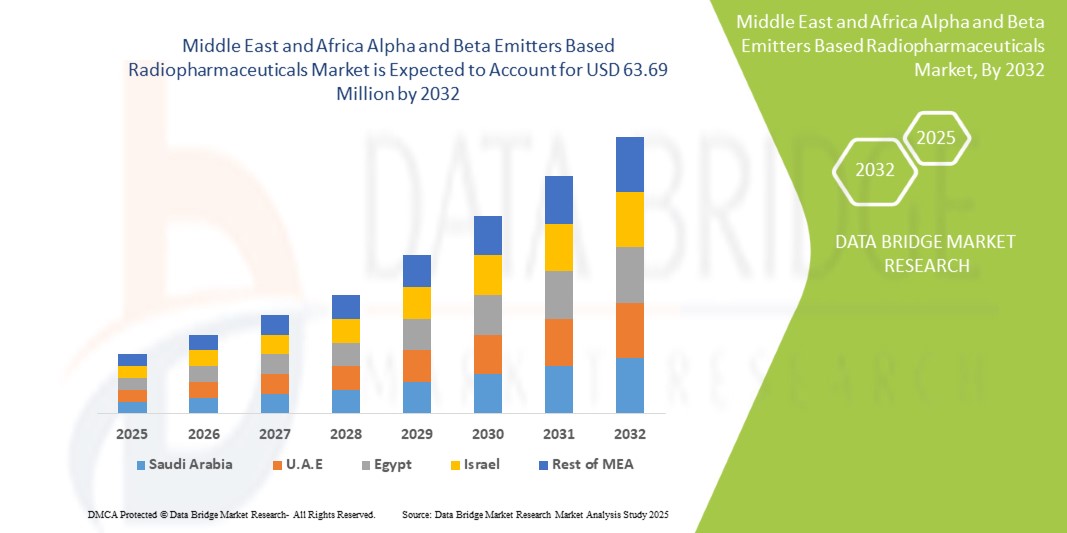

- O tamanho do mercado de radiofármacos baseados em emissores alfa e beta do Oriente Médio e África foi avaliado em US$ 30,85 milhões em 2024 e deve atingir US$ 63,69 milhões até 2032 , com um CAGR de 9,5% durante o período previsto.

- O crescimento do mercado é amplamente impulsionado pela maior eficácia das terapias alfa e beta direcionadas

- Além disso, a crescente adoção da teranóstica na medicina personalizada. Esses fatores convergentes estão acelerando a adoção de soluções radiofarmacêuticas baseadas em emissores alfa e beta, impulsionando significativamente o crescimento do setor.

Análise de Mercado de Radiofármacos Baseados em Emissores Alfa e Beta

- Os radiofármacos baseados em emissores alfa e beta são cada vez mais reconhecidos por sua precisão na terapia direcionada, especialmente em oncologia e medicina nuclear, fornecendo diagnóstico eficaz e opções de tratamento com efeitos colaterais mínimos.

- A crescente incidência de câncer em todo o mundo, juntamente com a crescente conscientização sobre medicina personalizada e os avanços na tecnologia radiofarmacêutica, está impulsionando a demanda no Oriente Médio e na África por radiofármacos baseados em emissores alfa e beta.

- A África do Sul detém uma participação significativa no mercado de radiofármacos baseados em emissores alfa e beta, respondendo por aproximadamente 26,87% da receita em 2025, apoiada por infraestrutura avançada de saúde, extensas atividades de P&D e adoção antecipada de novas tecnologias terapêuticas.

- Espera-se que a África do Sul seja o mercado de crescimento mais rápido para radiofármacos baseados em emissores alfa e beta durante o período previsto, impulsionado pela expansão da infraestrutura de saúde, aumento da prevalência do câncer e iniciativas governamentais para melhoria da saúde.

- Espera-se que o segmento de emissores beta domine o mercado com uma participação de 88,90% em 2025, impulsionado por sua alta eficácia na Terapia Alfa Direcionada (TAT), melhores resultados para os pacientes e crescente pesquisa focada em isótopos emissores de alfa como Actínio-225 e Rádio-223 para tratamento do câncer.

Escopo do Relatório e Segmentação do Mercado de Radiofármacos Baseados em Emissores Alfa e Beta

|

Atributos |

Principais insights de mercado sobre radiofármacos baseados em emissores alfa e beta |

|

Segmentos abrangidos |

|

|

Países abrangidos |

Oriente Médio e África

|

|

Principais participantes do mercado |

|

|

Oportunidades de mercado |

|

|

Conjuntos de informações de dados de valor agregado |

Além dos insights sobre cenários de mercado, como valor de mercado, taxa de crescimento, segmentação, cobertura geográfica e principais participantes, os relatórios de mercado selecionados pela Data Bridge Market Research também incluem análises aprofundadas de especialistas, epidemiologia de pacientes, análise de pipeline, análise de preços e estrutura regulatória. |

Tendências do mercado de radiofármacos baseados em emissores alfa e beta

“ Aumento da eficácia das terapias alfa e beta direcionadas ”

- Um dos principais impulsionadores do mercado de radiofármacos baseados em emissores alfa e beta no Oriente Médio e na África é a crescente adoção clínica de terapias com radionuclídeos direcionados, devido à sua eficácia comprovada no tratamento de cânceres avançados, como tumores neuroendócrinos e câncer de próstata metastático resistente à castração (CPRCm). Essas terapias oferecem alta precisão e toxicidade mínima em comparação aos tratamentos convencionais.

- Por exemplo, em maio de 2023, de acordo com o artigo publicado pelo NCBI, o regime aprovado [177Lu]Lu-PSMA-617 (7,4 GBq por ciclo a cada 6 semanas por até 6 ciclos) demonstrou forte segurança e eficácia antitumoral em uso real, com dosagem flexível (6 a 9,3 GBq) e intervalos de tratamento (4 a 10 semanas). Esse desempenho clínico consistente aumenta a confiança dos médicos e acelera a adoção pelo mercado.

- Radiofármacos como o Lu-177, particularmente quando usados na terapia com radionuclídeos receptores peptídicos (PRRT), demonstraram sucesso notável no tratamento de tumores neuroendócrinos, fornecendo radiação beta potente diretamente aos locais do tumor, preservando os tecidos saudáveis, o que leva a melhores resultados e aumento da demanda.

- Os avanços tecnológicos e a validação clínica de isótopos emissores de alfa, como o Ac-225, impulsionaram ainda mais o mercado. O Ac-225 demonstrou ser altamente eficaz no combate a células cancerígenas da próstata resistentes às terapias tradicionais, com efeitos colaterais mínimos e forte impacto terapêutico.

Dinâmica do mercado de radiofármacos baseados em emissores alfa e beta

Motorista

“Adoção crescente de teranósticos na medicina personalizada”

- A crescente adoção de radiofármacos teranósticos emissores alfa e beta — como Lutécio-177 (Lu-177) e Térbio-161 (Tb-161) — é um importante impulsionador do mercado de radiofármacos no Oriente Médio e na África. Ao combinar diagnóstico por imagem com terapia direcionada em um único fluxo de trabalho clínico, esses agentes proporcionam um tratamento preciso e específico para o paciente, melhorando os resultados e agilizando o planejamento do tratamento.

- Por exemplo, em julho de 2023, uma revisão publicada no NCBI relatou o aumento do uso clínico de regimes teranósticos baseados em Lu-177 (por exemplo, ¹⁷⁷Lu-DOTATATE para tumores neuroendócrinos e ¹⁷⁷Lu-PSMA para câncer de próstata). As aprovações da FDA para esses agentes validaram sua segurança e eficácia, acelerando a adoção e destacando a poderosa sinergia de pares diagnóstico-terapêuticos combinados.

- A crescente conscientização entre oncologistas e especialistas em medicina nuclear sobre a eficiência do fluxo de trabalho, a precisão do tratamento e a toxicidade reduzida associadas às abordagens teranósticas está impulsionando a demanda, à medida que os médicos buscam ferramentas confiáveis para o tratamento personalizado do câncer.

- Além disso, à medida que os sistemas de saúde enfrentam pressões crescentes para melhorar as taxas de sobrevivência e controlar os custos, as soluções integradas de terapia de imagem como Lu-177 e Tb-161 reduzem o tempo de tratamento, evitam intervenções ineficazes e melhoram a qualidade de vida, consolidando sua proposta de valor.

- A crescente preferência pela oncologia de precisão, aliada à P&D contínua em isótopos de última geração, como Tb-149, Tb-152/155 e Ac-225, posiciona os radiofármacos teranósticos como a pedra angular do tratamento moderno do câncer e um importante motor de crescimento para o mercado do Oriente Médio e da África.

Restrição/Desafio

“ Desafios da cadeia de suprimentos e escalabilidade devido às meias-vidas curtas dos isótopos ”

- A curta meia-vida dos radionuclídeos como o Chumbo-212 (~10,6 horas) cria grandes obstáculos logísticos e operacionais: a produção deve ocorrer perto dos locais de tratamento, as janelas de transporte são de apenas algumas horas e são necessárias cadeias de abastecimento “just-in-time” altamente coordenadas, restringindo coletivamente a produção em larga escala e o alcance do mercado.

- Por exemplo, em abril de 2025, a LEK Consulting observou que a meia-vida de 10,6 horas do Pb-212 força a produção descentralizada, próxima ao paciente, e a infraestrutura do gerador no local, limitando as economias de escala e complicando a logística de distribuição.

- Além disso, os complexos sistemas geradores necessários para extrair Pb-212 (e outros isótopos de curta duração) acrescentam camadas de conformidade regulamentar, requisitos de segurança contra radiação e despesas de capital, dificultando a ampla implementação em hospitais e radiofarmácias.

- Embora os avanços em geradores compactos, métodos de purificação mais rápidos e centros de produção regionais possam eventualmente aliviar essas pressões, a natureza fundamentalmente sensível ao tempo dos isótopos de vida curta continua sendo uma restrição significativa à ampla adoção e ao crescimento do mercado de radiofármacos.

Escopo do mercado de radiofármacos baseados em emissores alfa e beta

O mercado é segmentado com base em isótopo, fontes, aplicação terapêutica, tipo de vetor e usuário final.

- Por Isótopo

Com base no tipo de isótopo, o mercado é segmentado em emissores beta e emissores alfa. Em 2025, espera-se que o segmento de emissores beta domine o mercado, com uma participação de mercado de 88,90%, devido à ampla adoção clínica de isótopos como lutécio-177 (Lu-177) e ítrio-90 (Y-90) para o tratamento de tumores neuroendócrinos, câncer de fígado e câncer de próstata. Os emissores beta são preferidos por suas meias-vidas relativamente mais longas, perfis de segurança estabelecidos e compatibilidade com os fluxos de trabalho clínicos existentes.

O segmento de emissores beta deverá apresentar a taxa de crescimento mais rápida, de 9,3%, entre 2025 e 2032, impulsionado pelo uso crescente de Actínio-225 (Ac-225) e Chumbo-212 (Pb-212) em tratamentos de câncer avançado. Os emissores alfa oferecem alta transferência linear de energia (LET) e maior eficácia na eliminação de tumores com danos colaterais mínimos, tornando-os altamente adequados para cânceres resistentes e metastáticos.

- Por fontes

Com base nas fontes, o mercado é categorizado em isótopos produzidos em reatores, isótopos produzidos em geradores e outros. Em 2025, os isótopos produzidos em reatores liderarão o mercado devido ao alto volume de fornecimento e à ampla disponibilidade de emissores beta importantes, como Lu-177 e Iodo-131.

No entanto, espera-se que os isótopos produzidos em reatores sejam o segmento de crescimento mais rápido, impulsionado pela crescente demanda por isótopos como Pb-212 e Ra-223, que exigem produção descentralizada e próxima ao paciente. O aumento de geradores locais também se alinha ao crescente interesse em terapias alfa e radiofármacos de curta duração.

- Por aplicação terapêutica

Em termos de aplicação terapêutica, o mercado está segmentado em oncologia e outras áreas. Em 2025, a oncologia dominará o mercado, com os radiofármacos desempenhando um papel central em terapias direcionadas para câncer de próstata, tumores neuroendócrinos e linfoma. O crescente sucesso das terapias direcionadas ao PSMA e baseadas em PRRT reforça a liderança da oncologia nesse segmento.

O segmento de oncologia inclui distúrbios cardiovasculares, endócrinos e neurológicos e espera-se que testemunhe um crescimento constante com o desenvolvimento de novos radioligantes e expansão para indicações não oncológicas.

- Por tipo de vetor

Com base no tipo de vetor, o mercado é segmentado em ligantes de pequenas moléculas, peptídeos, anticorpos monoclonais e outros. Em 2025, espera-se que os ligantes de pequenas moléculas detenham a maior fatia de mercado devido à sua rápida penetração nos tecidos e amplo uso em terapias direcionadas a PSMA e somatostatina.

Ligantes de pequenas moléculas estão prestes a apresentar um crescimento significativo durante o período previsto devido aos avanços nas tecnologias de conjugação e à sua capacidade de oferecer maior seletividade tumoral, tempos de circulação mais longos e maior eficiência de ligação. Esses vetores são especialmente críticos para terapias com emissores alfa, onde a precisão é fundamental.

- Por usuário final

Com base nisso, o mercado é segmentado por usuário final em hospitais, radiofarmácias e institutos de pesquisa. Em 2025, os hospitais representarão a maior fatia, impulsionados pelo aumento do acesso dos pacientes à medicina nuclear, pelo crescimento dos departamentos de teranóstico e por fortes estruturas de reembolso em países desenvolvidos.

Espera-se que o segmento de radiofármacos cresça rapidamente devido à crescente demanda por composição centralizada e descentralizada de radiofármacos, especialmente aqueles com meias-vidas curtas. Os institutos de pesquisa continuarão a desempenhar um papel vital na inovação e nos ensaios clínicos, particularmente para isótopos de próxima geração, como o Térbio-161 e o Actínio-225.

Análise regional do mercado de radiofármacos baseados em emissores alfa e beta

- A África do Sul está emergindo como um mercado de crescimento essencial no setor de radiofármacos baseados em emissores alfa e beta, com expectativas de um CAGR robusto de 11,0% em 2025. Essa expansão é impulsionada pelo aumento da prevalência do câncer, maior conscientização sobre terapias com radionuclídeos direcionados e o crescente investimento do país em capacidades de medicina nuclear.

- O apoio governamental à inovação em oncologia, as parcerias estratégicas com empresas radiofarmacêuticas internacionais e o fortalecimento da produção local de isótopos — particularmente por meio de instalações como o reator SAFARI-1 da NECSA — estão impulsionando o avanço da África do Sul nessa área. Esses desenvolvimentos posicionam o país como um ator fundamental no cenário da medicina nuclear africana, com crescente influência em aplicações radiofarmacêuticas terapêuticas e diagnósticas.

Visão geral do mercado de radiofármacos baseados em emissores alfa e beta na África do Sul

A África do Sul comandará a maior fatia do Oriente Médio e da África em 2025, impulsionada por um foco estratégico na autossuficiência nacional de isótopos e joint ventures (por exemplo, terapia de prótons da IBA e colaborações de isótopos com a CGN) que reforçam a segurança da cadeia de suprimentos.

Visão geral do mercado de radiofármacos baseados em emissores alfa e beta do Egito

O Egito está ganhando força no mercado radiofarmacêutico do Oriente Médio e da África, impulsionado por sua infraestrutura em expansão para medicina nuclear e por um impulso nacional rumo à produção autossuficiente de isótopos. Iniciativas estratégicas — como colaborações com parceiros internacionais para o desenvolvimento de ciclotron e radiofármacos — estão aprimorando as capacidades do país em terapias alfa e beta direcionadas. Com o aumento do investimento em diagnóstico e tratamento oncológico, o Egito está se posicionando como um importante polo regional para inovação em radiofarmacêuticos e resiliência da cadeia de suprimentos.

Participação no mercado de radiofármacos baseados em emissores alfa e beta

O mercado de radiofármacos baseados em emissores alfa e beta é liderado principalmente por empresas bem estabelecidas, incluindo:

- Novartis AG (Suíça)

- Eckert & Ziegler Alemanha)

- Actinium Pharmaceuticals, Inc. (EUA)

- Alpha Tau Medical Ltda. (Israel)

- Bayer AG (Alemanha)

- Isotopia (Israel)

- Lilly (EUA)

Últimos desenvolvimentos no mercado de radiofármacos baseados em emissores alfa e beta

- Em maio de 2025, a ITM Isotope Technologies Munich SE e a Radiopharm Theranostics anunciaram um acordo de fornecimento para Lutécio-177 (nca 177Lu) sem adição de carreador. A parceria apoia o desenvolvimento clínico da Radiopharm de terapias baseadas em Lu-177, incluindo RAD 204, RAD 202 e RV01, garantindo acesso a isótopos de alta qualidade para tratamento radiofarmacêutico direcionado de tumores sólidos em ensaios clínicos em andamento e futuros.

- Em março de 2025, a FDA aprovou o Pluvicto (Lu-177 vipivotida tetraxetana) da Novartis para uso precoce em câncer de próstata metastático resistente à castração com PSMA positivo, permitindo a administração após uma ARPI e antes da quimioterapia. Com base nos resultados do ensaio clínico de Fase III PSMAfore, o Pluvicto reduziu o risco de progressão ou morte em 59%, dobrando a sobrevida livre de progressão radiográfica mediana, mantendo um perfil de segurança favorável e expandindo significativamente o acesso dos pacientes.

- Em março de 2025, a Eckert & Ziegler e a AtomVie Middle East and Africa Radiopharma assinaram um acordo de fornecimento para o Oriente Médio e a África de Lutécio-177 (Theralugand) sem adição de carreador. A parceria garante um fornecimento estável e de alta qualidade de Lu-177 para as operações radiofarmacêuticas em CDMO da AtomVie, apoiando o desenvolvimento em estágios iniciais e avançados em todo o mundo e aprimorando as capacidades de ambas as empresas em inovação radiofarmacêutica, conformidade regulatória e soluções de medicina nuclear centradas no paciente.

- Em março de 2025, a Eckert & Ziegler e a Actinium Pharmaceuticals assinaram um acordo de fornecimento para Actinium-225 (Ac-225) de alta pureza. A parceria garante uma fonte confiável de Ac-225 para apoiar o desenvolvimento do Actimab-A e de outros candidatos radioterápicos direcionados à LMA e tumores sólidos, fortalecendo o pipeline clínico da Actinium e abordando os desafios de fornecimento de isótopos no Oriente Médio e na África para terapia radiofarmacêutica de precisão.

- Em maio de 2024, a Novartis AG anunciou seu acordo para adquirir a Mariana Oncology por US$ 1 bilhão à vista e até US$ 750 milhões em pagamentos de marcos. A aquisição fortalece o pipeline de terapia com radioligantes (RLT) da Novartis com ativos pré-clínicos direcionados a tumores sólidos, incluindo o candidato à base de actínio MC-339 para câncer de pulmão de pequenas células, e aprimora suas capacidades de pesquisa, fornecimento e inovação em RLT.

SKU-

Obtenha acesso online ao relatório sobre a primeira nuvem de inteligência de mercado do mundo

- Painel interativo de análise de dados

- Painel de análise da empresa para oportunidades de elevado potencial de crescimento

- Acesso de analista de pesquisa para personalização e customização. consultas

- Análise da concorrência com painel interativo

- Últimas notícias, atualizações e atualizações Análise de tendências

- Aproveite o poder da análise de benchmark para um rastreio abrangente da concorrência

Índice

1 INTRODUCTION

1.1 OBJECTIVES OF THE STUDY

1.2 MARKET DEFINITION

1.3 OVERVIEW OF MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET

1.4 MARKETS COVERED

2 MARKET SEGMENTATION

2.1 MARKETS COVERED

2.2 GEOGRAPHICAL SCOPE

2.3 YEARS CONSIDERED FOR THE STUDY

2.4 CURRENCY AND PRICING

2.5 DBMR TRIPOD DATA VALIDATION MODEL

2.6 MULTIVARIATE MODELLING

2.7 PRIMARY INTERVIEWS WITH KEY OPINION LEADERS

2.8 DBMR MARKET POSITION GRID

2.9 VENDOR SHARE ANALYSIS

2.1 END USER MARKET COVERAGE GRID

2.11 SECONDARY SOURCES

2.12 ASSUMPTIONS

3 EXECUTIVE SUMMARY

4 PREMIUM INSIGHT

4.1 PORTER’S FIVE FORCES

4.2 PESTEL ANALYSIS

4.3 PIPELINE

4.4 SUPPLY CHAIN ECOSYSTEM

4.4.1 PROMINENT COMPANIES

4.4.2 SMALL & MEDIUM SIZE COMPANIES

4.4.3 END USERS

4.5 INDUSTRY INSIGHTS

4.5.1 MICRO AND MACRO ECONOMIC FACTORS

4.5.2 KEY PRICING STRATEGIES

4.6 MARKETED DRUG ANALYSIS

4.6.1 DRUG

4.6.1.1 BRAND NAME

4.6.1.2 GENERIC NAME

4.6.2 THERAPEUTIC INDICATION

4.6.3 PHARMACOLOGICAL CLASS OF THE DRUG

4.6.4 DRUG PRIMARY INDICATION

4.6.5 MARKET STATUS

4.6.6 MEDICATION TYPE

4.6.7 DRUG DOSAGE FORM

4.6.8 DOSAGES AVAILABILITY

4.6.9 PACKAGING TYPE

4.6.10 DRUG ROUTE OF ADMINISTRATION

4.6.11 DOSING FREQUENCY

4.6.12 DRUG INSIGHT

4.6.13 OVERVIEW OF DRUG DEVELOPMENT ACTIVITIES

4.6.13.1 FORECAST MARKET OUTLOOK

4.6.13.2 CROSS COMPETITION

4.6.13.3 THERAPEUTIC PORTFOLIO

4.6.13.4 CURRENT DEVELOPMENT SCENARIO

4.7 HEALTHCARE TARIFFS IMPACT ANALYSIS

4.7.1 OVERVIEW

4.7.2 TARIFF STRUCTURES

4.7.2.1 MIDDLE EAST AND AFRICA VS. REGIONAL TARIFF STRUCTURES

4.7.2.2 UNITED STATES: MEDICARE/MEDICAID TARIFF POLICIES, CMS PRICING MODELS

4.7.2.3 EUROPEAN UNION: CROSS-BORDER TARIFF REGULATIONS, REIMBURSEMENT POLICIES

4.7.2.4 ASIA-PACIFIC: GOVERNMENT-IMPOSED TARIFFS ON IMPORTED MEDICAL PRODUCTS

4.7.2.5 EMERGING MARKETS: CHALLENGES IN TARIFF IMPLEMENTATION

4.7.3 PHARMACEUTICAL TARIFFS AND TRADE BARRIERS

4.7.3.1 IMPORT DUTIES ON PRESCRIPTION DRUGS VS. GENERICS

4.7.3.2 IMPACT ON DRUG AFFORDABILITY AND ACCESS

4.7.3.3 KEY TRADE AGREEMENTS AFFECTING PHARMACEUTICAL TARIFFS

4.8 IMPACT OF HEALTHCARE TARIFFS ON PROVIDERS AND PATIENTS

4.8.1.1 COST BURDEN ON HOSPITALS AND HEALTHCARE FACILITIES

4.8.1.2 EFFECT ON PATIENT AFFORDABILITY AND INSURANCE COVERAGE

4.8.1.3 TARIFFS AND THEIR ROLE IN MEDICAL TOURISM

4.8.2 TRADE AGREEMENTS AND HEALTHCARE TARIFFS

4.8.2.1 WTO REGULATIONS ON HEALTHCARE TARIFFS

4.8.2.2 IMPACT OF TRADE WARS ON THE HEALTHCARE SUPPLY CHAIN

4.8.2.3 ROLE OF FREE TRADE AGREEMENTS (FTAS) IN REDUCING TARIFFS

4.8.3 IMPACT OF TARIFFS ON HEALTHCARE COSTS AND ACCESSIBILITY

4.8.4 IMPORTANCE OF TARIFFS IN THE HEALTHCARE SECTOR

4.9 EPIDEMIOLOGY OVERVIEW

4.9.1 INCIDENCE OF ALL CANCERS BY GENDER

4.9.2 TREATMENT RATE

4.9.3 MORTALITY RATE

4.9.4 DRUG ADHERENCE AND THERAPY SWITCH MODEL

4.9.5 PATIENT TREATMENT SUCCESS RATES

5 REGULATORY FRAMEWORK

5.1 REGULATORY FRAMEWORK OVERVIEW FOR THE MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET

5.1.1 GEOGRAPHIES’ EASE OF REGULATORY APPROVAL

5.1.2 REGULATORY APPROVAL PATHWAYS

5.1.3 LICENSING AND REGISTRATION

5.1.4 POST-MARKETING SURVEILLANCE

5.1.5 GOOD MANUFACTURING PRACTICES (GMPS) GUIDELINES

6 MARKET OVERVIEW

6.1 DRIVERS

6.1.1 INCREASED EFFICACY OF TARGETED ALPHA AND BETA THERAPIES

6.1.2 GROWING ADOPTION OF THERANOSTICS IN PERSONALIZED MEDICINE

6.1.3 RISING CLINICAL DEMAND FOR ALPHA-BASED RADIOTHERAPIES

6.1.4 RISING CHRONIC DISEASE BURDEN DRIVING RADIOPHARMACEUTICAL DEMAND

6.2 RESTRAINTS

6.2.1 SUPPLY CHAIN AND SCALABILITY CHALLENGES FROM SHORT ISOTOPE HALF-LIVES

6.2.2 STRINGENT REGULATORY LANDSCAPE LIMITING MARKET FLEXIBILITY

6.2.3 SAFETY AND EXPOSURE RISKS IN RADIOPHARMACEUTICAL USE

6.3 OPPORTUNITIES

6.3.1 SURGE IN R&D ACTIVITY EXPANDING RADIOPHARMACEUTICAL APPLICATIONS

6.3.2 EXPANSION OF LU-177-PSMA THERAPY IN PROSTATE CANCER TREATMENT

6.3.3 STRATEGIC COLLABORATIONS DRIVING RADIOPHARMACEUTICAL INNOVATION

6.4 CHALLENGES

6.4.1 HIGH COST OF DEVELOPMENT AND IMPLEMENTATION OF RADIOPHARMACEUTICALS

6.4.2 SHORTAGE OF SKILLED WORKFORCE IN NUCLEAR MEDICINE AND RADIOCHEMISTRY

7 MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY ISOTOPE

7.1 OVERVIEW

7.2 BETA EMITTERS

7.2.1 LUTETIUM-177

7.2.2 TERBIUM-161

7.3 ALPHA EMITTERS

7.3.1 ACTINIUM-225

7.3.2 LEAD -212

8 MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY SOURCES

8.1 OVERVIEW

8.2 REACTOR-PRODUCED ISOTOPES

8.3 GENERATOR-PRODUCED ISOTOPES

8.4 OTHERS

9 MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY THERAPEUTIC APPLICATION

9.1 OVERVIEW

9.2 ONCOLOGY

9.2.1 PROSTATE CANCER

9.2.2 NEUROENDOCRINE TUMORS

9.2.3 LIVER CANCER

9.2.4 BRAIN TUMORS

9.2.5 BREAST CANCER

9.2.6 LEUKEMIA

9.3 OTHERS

10 MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY VECTOR TYPE

10.1 OVERVIEW

10.2 SMALL MOLECULE LIGANDS

10.3 PEPTIDES

10.4 MONOCLONAL ANTIBODIES

10.5 OTHERS

11 MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY END USER

11.1 OVERVIEW

11.2 HOSPITALS

11.2.1 ONCOLOGY CENTERS

11.2.2 NUCLEAR MEDICINE DEPARTMENTS

11.3 RADIOPHARMACIES

11.4 RESEARCH INSTITUTES

12 MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY REGION

12.1 MIDDLE EAST AND AFRICA

12.1.1 SOUTH AFRICA

12.1.2 EGYPT

12.1.3 SAUDI ARABIA

12.1.4 U.A.E.

12.1.5 KUWAIT

12.1.6 ISRAEL

12.1.7 REST OF MIDDLE EAST AND AFRICA

13 MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET: COMPANY LANDSCAPE

13.1 COMPANY SHARE ANALYSIS: MIDDLE EAST AND AFRICA

14 SWOT ANALYSIS

15 COMPANY PROFILES

15.1 NOVARTIS AG

15.1.1 COMPANY SNAPSHOT

15.1.2 REVENUE ANALYSIS

15.1.3 COMPANY SHARE ANALYSIS

15.1.4 PRODUCT PORTFOLIO

15.1.5 RECENT DEVELOPMENTS

15.2 ECKERT & ZIEGLER

15.2.1 COMPANY SNAPSHOT

15.2.2 REVENUE ANALYSIS

15.2.3 COMPANY SHARE ANALYSIS

15.2.4 PRODUCT PORTFOLIO

15.2.5 RECENT DEVELOPMENTS

15.3 ITM ISOTOPE TECHNOLOGIES MUNICH SE

15.3.1 COMPANY SNAPSHOT

15.3.2 COMPANY SHARE ANALYSIS

15.3.3 PRODUCT PORTFOLIO

15.3.4 RECENT DEVELOPMENT

15.4 SHINE TECHNOLOGIES, LLC

15.4.1 COMPANY SNAPSHOT

15.4.2 COMPANY SHARE ANALYSIS

15.4.3 PRODUCT PORTFOLIO

15.4.4 RECENT DEVELOPMENT

15.5 ACTINIUM PHARMACEUTICALS, INC.

15.5.1 COMPANY SNAPSHOT

15.5.2 PIPELINE PRODUCT PORTFOLIO

15.5.3 RECENT DEVELOPMENTS

15.6 ALPHA TAU MEDICAL LTD.

15.6.1 COMPANY SNAPSHOT

15.6.2 PIPELINE PRODUCT PORTFOLIO

15.6.3 RECENT DEVELOPMENT

15.7 ARICEUM THERAPEUTICS

15.7.1 COMPANY SNAPSHOT

15.7.2 PIPELINE PRODUCT PORTFOLIO

15.7.3 RECENT DEVELOPMENT

15.8 BAYER AG

15.8.1 COMPANY SNAPSHOT

15.8.2 REVENUE ANALYSIS

15.8.3 PIPELINE PRODUCT PORTFOLIO

15.8.4 RECENT DEVELOPMENT

15.9 CURIUM

15.9.1 COMPANY SNAPSHOT

15.9.2 PIPELINE PRODUCT PORTFOLIO

15.9.3 RECENT DEVELOPMENT

15.1 IONETIX CORPORATION

15.10.1 COMPANY SNAPSHOT

15.10.2 PIPELINE PRODUCT PORTFOLIO

15.10.3 RECENT DEVELOPMENT

15.11 ISOTOPIA

15.11.1 COMPANY SNAPSHOT

15.11.2 PIPELINE PRODUCT PORTFOLIO

15.11.3 RECENT DEVELOPMENT

15.12 LANTHEUS

15.12.1 COMPANY SNAPSHOT

15.12.2 REVENUE ANALYSIS

15.12.3 PIPELINE PRODUCT PORTFOLIO

15.12.4 RECENT DEVELOPMENT

15.13 LILLY

15.13.1 COMPANY SNAPSHOT

15.13.2 REVENUE ANALYSIS

15.13.3 PIPELINE PRODUCT PORTFOLIO

15.14 NIOWAVE

15.14.1 COMPANY SNAPSHOT

15.14.2 PIPELINE PRODUCT PORTFOLIO

15.14.3 RECENT DEVELOPMENT

15.15 NMR

15.15.1 COMPANY SNAPSHOT

15.15.2 PIPELINE PRODUCT PORTFOLIO

15.15.3 RECENT DEVELOPMENT

15.16 ONCOINVENT

15.16.1 COMPANY SNAPSHOT

15.16.2 PIPELINE PRODUCT PORTFOLIO

15.16.3 RECENT DEVELOPMENT

15.17 ORANO GROUP

15.17.1 COMPANY SNAPSHOT

15.17.2 REVENUE ANALYSIS

15.17.3 PIPELINE PRODUCT PORTFOLIO

15.17.4 RECENT DEVELOPMENT

15.18 RADIOPHARM THERANOSTICS LIMITED

15.18.1 COMPANY SNAPSHOT

15.18.2 PIPELINE PRODUCT PORTFOLIO

15.18.3 RECENT DEVELOPMENT

15.19 TELIX PHARMACEUTICALS LIMITED

15.19.1 COMPANY SNAPSHOT

15.19.2 REVENUE ANALYSIS

15.19.3 PIPELINE PRODUCT PORTFOLIO

15.19.4 RECENT DEVELOPMENT

15.2 TERTHERA

15.20.1 COMPANY SNAPSHOT

15.20.2 PIPELINE PRODUCT PORTFOLIO

15.20.3 RECENT DEVELOPMENT

15.20.4 RECENT DEVELOPMENT

16 QUESTIONNAIRE

17 RELATED REPORTS

Lista de Tabela

TABLE 1 MIDDLE EAST AND AFRICA CLINICAL TRIAL MARKET FOR MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET

TABLE 2 DISTRIBUTION OF PRODUCTS AND PROJECTS BY PHASE MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET

TABLE 3 DISTRIBUTION OF PROJECTS BY THERAPEUTIC AREA AND PHASE MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET

TABLE 4 DISTRIBUTION OF PROJECTS BY SCIENTIFIC APPROACH AND PHASE MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET

TABLE 5 PENETRATION AND GROWTH PROSPECT MAPPING

TABLE 6 INCIDENCE OF CANCER BY GENDER

TABLE 7 CANCER MORTALITY RATE

TABLE 8 CANCER TREATMENT SUCCESS RATE

TABLE 9 MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY ISOTOPE, 2018-2032 (USD THOUSAND)

TABLE 10 MIDDLE EAST AND AFRICA BETA EMITTERS IN ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 11 MIDDLE EAST AND AFRICA BETA EMITTERS IN ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 12 MIDDLE EAST AND AFRICA ALPHA EMITTERS IN ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 13 MIDDLE EAST AND AFRICA ALPHA EMITTERS IN ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 14 MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY SOURCES, 2018-2032 (USD THOUSAND)

TABLE 15 MIDDLE EAST AND AFRICA REACTOR-PRODUCED ISOTOPES IN ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 16 MIDDLE EAST AND AFRICA GENERATOR-PRODUCED ISOTOPES IN ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 17 MIDDLE EAST AND AFRICA OTHERS IN ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 18 MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY THERAPEUTIC APPLICATION, 2018-2032 (USD THOUSAND)

TABLE 19 MIDDLE EAST AND AFRICA ONCOLOGY IN ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 20 MIDDLE EAST AND AFRICA ONCOLOGY IN ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 21 MIDDLE EAST AND AFRICA OTHERS IN ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 22 MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY VECTOR TYPE, 2018-2032 (USD THOUSAND)

TABLE 23 MIDDLE EAST AND AFRICA SMALL MOLECULE LIGANDS IN ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 24 MIDDLE EAST AND AFRICA PEPTIDES IN ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 25 MIDDLE EAST AND AFRICA MONOCLONAL ANTIBODIES IN ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 26 MIDDLE EAST AND AFRICA OTHERS IN ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 27 MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY END USER, 2018-2032 (USD THOUSAND)

TABLE 28 MIDDLE EAST AND AFRICA HOSPITALS IN ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 29 MIDDLE EAST AND AFRICA HOSPITALS IN ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 30 MIDDLE EAST AND AFRICA RADIOPHARMACIES IN ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 31 MIDDLE EAST AND AFRICA RESEARCH INSTITUTES IN ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 32 MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY COUNTRY, 2018-2032 (USD THOUSAND)

TABLE 33 MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY ISOTOPE, 2018-2032 (USD THOUSAND)

TABLE 34 MIDDLE EAST AND AFRICA BETA EMITTERS IN ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 35 MIDDLE EAST AND AFRICA ALPHA EMITTERS IN ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 36 MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY SOURCES, 2018-2032 (USD THOUSAND)

TABLE 37 MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY THERAPEUTIC APPLICATION, 2018-2032 (USD THOUSAND)

TABLE 38 MIDDLE EAST AND AFRICA ONCOLOGY IN ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 39 MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY VECTOR TYPE, 2018-2032 (USD THOUSAND)

TABLE 40 MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY END USER, 2018-2032 (USD THOUSAND)

TABLE 41 MIDDLE EAST AND AFRICA HOSPITALS IN ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 42 SOUTH AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY ISOTOPE, 2018-2032 (USD THOUSAND)

TABLE 43 SOUTH AFRICA BETA EMITTERS IN ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 44 SOUTH AFRICA ALPHA EMITTERS IN ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 45 SOUTH AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY SOURCES, 2018-2032 (USD THOUSAND)

TABLE 46 SOUTH AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY THERAPEUTIC APPLICATION, 2018-2032 (USD THOUSAND)

TABLE 47 SOUTH AFRICA ONCOLOGY IN ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 48 SOUTH AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY VECTOR TYPE, 2018-2032 (USD THOUSAND)

TABLE 49 SOUTH AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY END USER, 2018-2032 (USD THOUSAND)

TABLE 50 SOUTH AFRICA HOSPITALS IN ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 51 EGYPT ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY ISOTOPE, 2018-2032 (USD THOUSAND)

TABLE 52 EGYPT BETA EMITTERS IN ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 53 EGYPT ALPHA EMITTERS IN ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 54 EGYPT ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY SOURCES, 2018-2032 (USD THOUSAND)

TABLE 55 EGYPT ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY THERAPEUTIC APPLICATION, 2018-2032 (USD THOUSAND)

TABLE 56 EGYPT ONCOLOGY IN ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 57 EGYPT ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY VECTOR TYPE, 2018-2032 (USD THOUSAND)

TABLE 58 EGYPT ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY END USER, 2018-2032 (USD THOUSAND)

TABLE 59 EGYPT HOSPITALS IN ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 60 SAUDI ARABIA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY ISOTOPE, 2018-2032 (USD THOUSAND)

TABLE 61 SAUDI ARABIA BETA EMITTERS IN ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 62 SAUDI ARABIA ALPHA EMITTERS IN ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 63 SAUDI ARABIA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY SOURCES, 2018-2032 (USD THOUSAND)

TABLE 64 SAUDI ARABIA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY THERAPEUTIC APPLICATION, 2018-2032 (USD THOUSAND)

TABLE 65 SAUDI ARABIA ONCOLOGY IN ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 66 SAUDI ARABIA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY VECTOR TYPE, 2018-2032 (USD THOUSAND)

TABLE 67 SAUDI ARABIA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY END USER, 2018-2032 (USD THOUSAND)

TABLE 68 SAUDI ARABIA HOSPITALS IN ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 69 U.A.E. ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY ISOTOPE, 2018-2032 (USD THOUSAND)

TABLE 70 U.A.E. BETA EMITTERS IN ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 71 U.A.E. ALPHA EMITTERS IN ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 72 U.A.E. ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY SOURCES, 2018-2032 (USD THOUSAND)

TABLE 73 U.A.E. ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY THERAPEUTIC APPLICATION, 2018-2032 (USD THOUSAND)

TABLE 74 U.A.E. ONCOLOGY IN ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 75 U.A.E. ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY VECTOR TYPE, 2018-2032 (USD THOUSAND)

TABLE 76 U.A.E. ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY END USER, 2018-2032 (USD THOUSAND)

TABLE 77 U.A.E. HOSPITALS IN ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 78 KUWAIT ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY ISOTOPE, 2018-2032 (USD THOUSAND)

TABLE 79 KUWAIT BETA EMITTERS IN ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 80 KUWAIT ALPHA EMITTERS IN ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 81 KUWAIT ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY SOURCES, 2018-2032 (USD THOUSAND)

TABLE 82 KUWAIT ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY THERAPEUTIC APPLICATION, 2018-2032 (USD THOUSAND)

TABLE 83 KUWAIT ONCOLOGY IN ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 84 KUWAIT ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY VECTOR TYPE, 2018-2032 (USD THOUSAND)

TABLE 85 KUWAIT ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY END USER, 2018-2032 (USD THOUSAND)

TABLE 86 KUWAIT HOSPITALS IN ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 87 ISRAEL ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY ISOTOPE, 2018-2032 (USD THOUSAND)

TABLE 88 ISRAEL BETA EMITTERS IN ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 89 ISRAEL ALPHA EMITTERS IN ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 90 ISRAEL ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY SOURCES, 2018-2032 (USD THOUSAND)

TABLE 91 ISRAEL ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY THERAPEUTIC APPLICATION, 2018-2032 (USD THOUSAND)

TABLE 92 ISRAEL ONCOLOGY IN ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 93 ISRAEL ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY VECTOR TYPE, 2018-2032 (USD THOUSAND)

TABLE 94 ISRAEL ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY END USER, 2018-2032 (USD THOUSAND)

TABLE 95 ISRAEL HOSPITALS IN ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 96 REST OF MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY ISOTOPE, 2018-2032 (USD THOUSAND)

Lista de Figura

FIGURE 1 MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET: SEGMENTATION

FIGURE 2 MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET: DATA TRIANGULATION

FIGURE 3 MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET: DROC ANALYSIS

FIGURE 4 MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET: MIDDLE EAST AND AFRICA VS REGIONAL MARKET ANALYSIS

FIGURE 5 MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET: COMPANY RESEARCH ANALYSIS

FIGURE 6 MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET: MULTIVARIATE MODELLING

FIGURE 7 CURVE LINE CHART, BY ISOTOPE

FIGURE 8 MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET: INTERVIEW DEMOGRAPHICS

FIGURE 9 MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET: DBMR MARKET POSITION GRID

FIGURE 10 MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET: VENDOR SHARE ANALYSIS

FIGURE 11 MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET: END USER MARKET COVERAGE GRID

FIGURE 12 MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET: SEGMENTATION

FIGURE 13 MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET: EXECUTIVE SUMMARY

FIGURE 14 STRATEGIC DECISIONS

FIGURE 15 TWO SEGMENTS COMPRISE THE MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET, BY ISOTOPE 2024

FIGURE 16 INCREASED EFFICACY OF TARGETED ALPHA AND BETA THERAPIES IS EXPECTED TO DRIVE THE MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET IN THE FORECAST PERIOD

FIGURE 17 BETA EMITTERS SEGMENT IS EXPECTED TO ACCOUNT FOR THE LARGEST SHARE OF THE MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET IN 2025 & 2032

FIGURE 18 INCIDENCE BY CANCER SITE

FIGURE 19 CANCER MORTALITY RATE WITH CANCER SITE

FIGURE 20 DROC ANALYSIS

FIGURE 21 MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET: BY ISOTOPE, 2024

FIGURE 22 MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET: BY ISOTOPE, 2025 TO 2032 (USD THOUSAND)

FIGURE 23 MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET: BY ISOTOPE, CAGR (2025-2032)

FIGURE 24 MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET: BY ISOTOPE, LIFELINE CURVE

FIGURE 25 MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET: BY SOURCES, 2024

FIGURE 26 MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET: BY SOURCES, 2025 TO 2032 (USD THOUSAND)

FIGURE 27 MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET: BY SOURCES, CAGR (2025-2032)

FIGURE 28 MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET: BY SOURCES, LIFELINE CURVE

FIGURE 29 MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET: BY THERAPEUTIC APPLICATION, 2024

FIGURE 30 MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET: BY THERAPEUTIC APPLICATION, 2025 TO 2032 (USD THOUSAND)

FIGURE 31 MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET: BY THERAPEUTIC APPLICATION, CAGR (2025-2032)

FIGURE 32 MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET: BY THERAPEUTIC APPLICATION, LIFELINE CURVE

FIGURE 33 MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET: BY VECTOR TYPE, 2024

FIGURE 34 MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET: BY VECTOR TYPE, 2025 TO 2032 (USD THOUSAND)

FIGURE 35 MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET: BY VECTOR TYPE, CAGR (2025-2032)

FIGURE 36 MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET: BY VECTOR TYPE, LIFELINE CURVE

FIGURE 37 MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET: BY END USER, 2024

FIGURE 38 MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET: BY END USER, 2025 TO 2032 (USD THOUSAND)

FIGURE 39 MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET: BY END USER, CAGR (2025-2032)

FIGURE 40 MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET: BY END USER, LIFELINE CURVE

FIGURE 41 MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET: SNAPSHOT (2024)

FIGURE 42 MIDDLE EAST AND AFRICA ALPHA AND BETA EMITTERS BASED RADIOPHARMACEUTICALS MARKET: COMPANY SHARE 2024 (%)

Metodologia de Investigação

A recolha de dados e a análise do ano base são feitas através de módulos de recolha de dados com amostras grandes. A etapa inclui a obtenção de informações de mercado ou dados relacionados através de diversas fontes e estratégias. Inclui examinar e planear antecipadamente todos os dados adquiridos no passado. Da mesma forma, envolve o exame de inconsistências de informação observadas em diferentes fontes de informação. Os dados de mercado são analisados e estimados utilizando modelos estatísticos e coerentes de mercado. Além disso, a análise da quota de mercado e a análise das principais tendências são os principais fatores de sucesso no relatório de mercado. Para saber mais, solicite uma chamada de analista ou abra a sua consulta.

A principal metodologia de investigação utilizada pela equipa de investigação do DBMR é a triangulação de dados que envolve a mineração de dados, a análise do impacto das variáveis de dados no mercado e a validação primária (especialista do setor). Os modelos de dados incluem grelha de posicionamento de fornecedores, análise da linha de tempo do mercado, visão geral e guia de mercado, grelha de posicionamento da empresa, análise de patentes, análise de preços, análise da quota de mercado da empresa, normas de medição, análise global versus regional e de participação dos fornecedores. Para saber mais sobre a metodologia de investigação, faça uma consulta para falar com os nossos especialistas do setor.

Personalização disponível

A Data Bridge Market Research é líder em investigação formativa avançada. Orgulhamo-nos de servir os nossos clientes novos e existentes com dados e análises que correspondem e atendem aos seus objetivos. O relatório pode ser personalizado para incluir análise de tendências de preços de marcas-alvo, compreensão do mercado para países adicionais (solicite a lista de países), dados de resultados de ensaios clínicos, revisão de literatura, mercado remodelado e análise de base de produtos . A análise de mercado dos concorrentes-alvo pode ser analisada desde análises baseadas em tecnologia até estratégias de carteira de mercado. Podemos adicionar quantos concorrentes necessitar de dados no formato e estilo de dados que procura. A nossa equipa de analistas também pode fornecer dados em tabelas dinâmicas de ficheiros Excel em bruto (livro de factos) ou pode ajudá-lo a criar apresentações a partir dos conjuntos de dados disponíveis no relatório.