Global Banking Bps Market

市场规模(十亿美元)

CAGR :

%

USD

27.29 Billion

USD

51.76 Billion

2024

2032

USD

27.29 Billion

USD

51.76 Billion

2024

2032

| 2025 –2032 | |

| USD 27.29 Billion | |

| USD 51.76 Billion | |

|

|

|

|

全球銀行業務流程外包 (BPS) 市場,按營運分析(前台、中台、後台)、服務分析(核心銀行 BPS、抵押貸款 BPS、支付服務 BPS、證券處理 BPS)劃分-產業趨勢及至 2032 年的預測

銀行業務流程外包市場規模

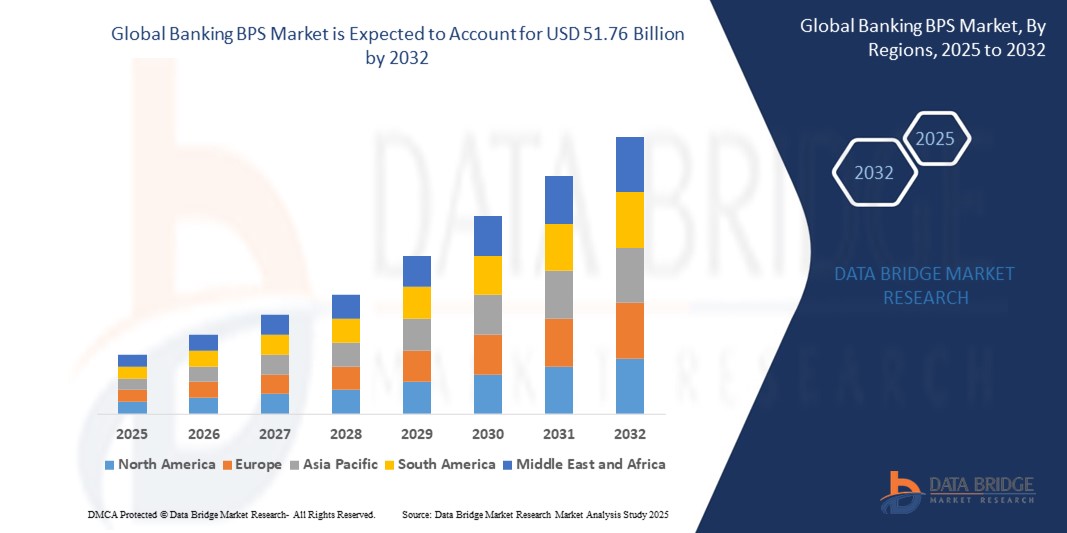

- 2024年全球銀行業務流程外包(BPS)市場規模為272.9億美元,預計到2032年將達到517.6億美元,預測期內複合年增長率(CAGR) 為8.33% 。

- 貸款和存款的成長是加速市場成長的關鍵因素,此外,銀行業對技術進步和數位化的接受度提高,全球銀行業整體數位化、集中化和競爭加劇,以及其他因素,都是推動銀行業務流程外包(BPS)市場發展的主要因素。

銀行業務流程自動化(BPS)市場分析

- 銀行業務流程服務 (BPS) 市場指的是外包服務,這些服務使銀行能夠簡化營運、降低成本並專注於核心銀行業務。這些服務包括前台、中台和後台運營,涵蓋客戶管理、支付處理、貸款服務、合規和分析等。

- 推動銀行業務流程自動化 (BPS) 市場成長的關鍵因素包括:數位銀行的快速普及、提高營運效率的壓力不斷增加、合規和監管要求日益提高,以及政府為促進銀行業數位轉型而實施的支持性政策。

- 北美在銀行業務流程外包 (BPS) 市場佔據主導地位,預計到 2025 年將佔據 46.01% 的最大收入份額,這得益於金融機構的高度集中、先進的 IT 基礎設施、主要 BPS 供應商的強大影響力,以及銀行和信用社對具有成本效益的營運模式日益增長的需求。

- 在預測期內,亞太地區預計將成為銀行業務流程外包 (BPS) 市場成長最快的地區,其成長動力來自銀行業滲透率的提高、數位金融服務的擴張、印度和菲律賓等國的外包趨勢以及政府為實現銀行業基礎設施現代化而採取的舉措。

- 預計在預測期內,前台業務板塊將佔據銀行業務流程外包(BPS)市場25.9%的最大市場份額。推動成長的因素包括:客戶期望的不斷提高、基於人工智慧的聊天機器人和虛擬助理的日益普及、數位化客戶註冊解決方案的推廣以及對個人化銀行體驗的需求。

報告範圍及銀行業務流程外包市場細分

|

屬性 |

銀行業務流程自動化關鍵市場洞察 |

|

涵蓋的領域 |

|

|

覆蓋國家/地區 |

北美洲

歐洲

亞太

中東和非洲

南美洲

|

|

主要市場參與者 |

|

|

市場機遇 |

|

|

加值資料資訊集 |

除了對市場狀況(如市場價值、成長率、細分、地理覆蓋範圍和主要參與者)的洞察之外,Data Bridge Market Research 精心編制的市場報告還包括進出口分析、產能概覽、生產消費分析、價格趨勢分析、氣候變遷情境、供應鏈分析、價值鏈分析、原材料/消耗標準概覽、供應商選擇、PESTLE 分析、五力分析和監管框架。 |

銀行業務流程外包(BPS)市場趨勢

“透過數位化和流程效率轉型銀行業”

• 銀行業務流程自動化(BPS)市場最顯著的趨勢之一是人工智慧、機器學習和機器人流程自動化(RPA)的快速應用。這些技術使銀行能夠自動執行重複性任務,提高準確性,並提供更快捷的客戶服務,從而提高效率並降低營運成本。

•基於雲端的業務流程服務 (BPS) 平台整合正加速發展,使金融機構能夠快速擴展服務、提升資料安全性並降低 IT 基礎架構成本。雲端原生解決方案支援無縫的數位化銀行體驗和遠端服務交付。

• 業務流程外包 (BPS) 產品中越來越重視合規和風險管理服務。隨著監管審查日益嚴格和金融法規日益複雜,銀行越來越依賴 BPS 提供者來確保及時報告、詐欺檢測和合規性。

全通路客戶互動模式的興起正在改變前台業務流程外包(BPS)服務。銀行正致力於在行動端、網頁端和分行等各種管道提供個人化體驗,從而推動了對數據驅動型客戶服務解決方案的需求。

銀行業務流程外包市場動態

司機

“對營運靈活性和成本優化的需求日益增長”

- 為了在競爭激烈的環境中保持敏捷性,銀行正越來越多地將非核心職能外包給業務流程外包(BPS)服務供應商。這種轉變使它們能夠專注於創新、客戶獲取和數位轉型等策略重點。

- 營運成本不斷上漲,利潤率不斷下降,迫使銀行採用業務流程外包(BPS)解決方案來優化成本。外包服務能夠帶來規模經濟效益,並使銀行無需承擔內部管理的負擔即可獲得專業技能。

- 在金融科技合作和客戶行為改變的推動下,數位銀行生態系統的擴張,增加了零售銀行、企業銀行和投資銀行等各領域對敏捷、可擴展和技術賦能的BPS服務的需求。

克制/挑戰

“資料隱私問題與複雜的監管環境”

- 銀行業務流程外包(BPS)市場面臨資料隱私和網路安全的挑戰。隨著第三方供應商處理的敏感金融資料量不斷增長,確保遵守GDPR和CCPA等資料保護法規至關重要。

- 不同地區的監管環境各異,增加了業務流程外包(BPS)服務供應商的複雜性。他們必須定制解決方案以滿足當地的合規要求,這增加了服務定製成本並限制了標準化。

- 由於擔心控制、服務品質和聲譽風險,一些金融機構不願將關鍵流程完全外包,這仍然是BPS(業務流程外包)更廣泛應用的一大障礙,尤其是在風險敏感的銀行業務職能領域。

銀行業務流程外包市場範圍

市場區隔依據營運分析和服務分析。

|

分割 |

子細分 |

|

透過營運分析 |

|

|

透過服務分析 |

|

銀行業務流程外包市場範圍

市場按營運分析和服務分析進行細分。

- 透過營運分析

基於營運分析,銀行業務流程外包(BPS)市場可細分為前台、中台及後台三大板塊。預計到2025年, 前台板塊將佔據最大的市場份額,達到75.9%。前台BPS專注於透過數位化管道、客戶關係管理(CRM)支援和呼叫中心服務來提升客戶互動。客戶對個人化銀行服務、全天候服務和全通路體驗的需求不斷增長,促使銀行將面向客戶的營運業務外包,以提高效率和客戶滿意度。

預計從2025年到2032年,後台辦公業務將以18.7%的最快成長。後台業務流程外包(BPS)負責處理行政、合規和流程處理任務,例如對帳、資料輸入和帳戶服務。降低營運成本、縮短週轉時間以及確保合規性的需求正在加速這些非核心但至關重要的職能的外包。

透過服務分析

基於服務分析,銀行業務流程外包(BPS)市場可細分為核心銀行BPS、抵押貸款BPS、支付服務BPS和證券處理BPS。預計到2025年,核心銀行BPS將佔據最大的市場份額。核心銀行BPS涉及管理存款、支付和交易處理等基礎銀行體系。隨著銀行對傳統基礎設施進行現代化改造,對可擴展的、基於雲端的核心平台的需求日益增長,這些平台需要第三方供應商的支持,以推動數位轉型並提升營運彈性。

預計2025年至2032年間,抵押貸款業務流程外包(BPS)領域將實現最快的複合年增長率。抵押貸款業務流程外包提供貸款發起、承銷、服務和催收等服務。貸款規模不斷增長、監管環境日益複雜以及對更快處理速度的需求,正促使金融機構採用自動化、合規的外包解決方案,以簡化端到端的貸款管理流程。

銀行業務流程自動化(BPS)市場區域分析

- 北美地區在銀行業務流程外包(BPS)市場佔據主導地位,預計2024年將佔據45.01%的最大市場份額。北美地區之所以能夠引領銀行業務流程外包市場,主要得益於其全球性銀行的存在、先進的IT基礎設施以及成熟的外包生態系統。監管環境的複雜性、日益增長的數位轉型需求以及對成本效益型營運的強勁需求,都將持續推動該地區對BPS解決方案的採用。

美國銀行業務流程外包市場洞察

預計到2025年,美國銀行業務流程外包(BPS)市場將佔據北美地區71.2%的最大份額。美國之所以在北美市場佔據主導地位,主要得益於其高度的銀行業數位化、嚴格的監管合規要求以及對營運效率的迫切需求。金融機構正利用BPS來降低營運成本、提高可擴展性並適應快速變化的客戶期望。

歐洲銀行業務流程外包市場洞察

歐洲銀行業務流程外包(BPS)市場預計在預測期內將以顯著的複合年增長率成長。該市場正大力發展,尤其註重合規性、GDPR驅動的資料管理和數位化銀行業務。金融機構透過外包來應對經濟壓力、降低成本,並在統一的金融生態系統中滿足多個國家的不同監管標準。

德國銀行業BPS市場洞察

預計德國銀行業務流程自動化(BPS)市場在預測期內將以顯著的複合年增長率成長。推動德國市場成長的因素包括銀行業自動化程度的提高、降低營運成本的壓力以及對監管合規的高度重視。德國銀行業正積極採用BPS來優化流程,同時維持嚴格的資料保護和安全標準。

法國銀行業BPS市場洞察

法國銀行業務流程外包(BPS)市場預計在預測期內將以顯著的複合年增長率成長。在法國,數位化銀行的普及、監管改革以及成本效益的迫切需求正在推動BPS解決方案的需求。為了適應不斷變化的消費者期望並在競爭激烈的市場中優化營運模式,銀行正越來越多地將後台營運和合規職能外包。

亞太地區智慧系統市場洞察

亞太地區銀行業務流程外包(BPS)市場預計在2025年以超過25.1%的複合年增長率(CAGR)實現最快成長。亞太地區是成長最快的銀行業務流程外包市場,這主要得益於數位金融普惠的提升、金融科技的快速普及以及印度和菲律賓等外包中心的擴張。本地銀行和全球性銀行都在尋求可擴展的、技術驅動的BPS解決方案,以滿足區域成長需求。

日本銀行業務流程外包市場洞察

日本銀行業業務流程外包(BPS)市場的發展動力源自於對技術創新和高品質產品的重視。數位化轉型措施、人口老化帶來的自動化服務需求以及營運現代化進程的推進,都促使日本銀行業BPS市場持續成長。銀行正將非核心業務外包,以便專注於創新並提升客戶服務效率。

中國銀行業BPS市場洞察

預計到2025年,中國銀行業BPS市場將佔據亞太地區最大的市場。中國銀行業BPS的成長主要得益於數位銀行的快速發展、政府對金融科技融合的支持以及金融服務自動化程度的不斷提高。隨著中國銀行業追求速度、合規性和提升客戶體驗,對智慧BPS解決方案的需求日益增長。

銀行業務流程外包市佔率

銀行業務流程外包(BPS)產業主要由一些成熟企業引領,其中包括:

- Atos SE

- 阿瓦洛克

- 凱捷

- 認知

- 第一來源

- HCL科技有限公司

- Hexaware Technologies

- 印孚瑟斯有限公司

- NIIT 科技公司

- SLK軟體服務私人有限公司

- 塔塔諮詢服務有限公司(TCS)

- 威普羅有限公司

- WNS(控股)有限公司

- 埃森哲

- 卓越

- Tech Mahindra 業務流程服務

- DXC科技公司

- 康杜恩特,

全球銀行業務流程外包市場最新發展

- 2023年6月,凱捷宣布策略性拓展新興市場,旨在為服務不足的地區提供量身訂製的銀行業務流程外包(BPS)解決方案。該計劃著重利用當地人才和基礎設施,為金融機構提供經濟高效且可擴展的服務。

- 2024年8月,Infosys推出了一款由人工智慧驅動的自動化平台,旨在簡化核心銀行業務營運。該解決方案透過自動化日常任務,提高效率、降低營運成本並增強合規性,使銀行能夠專注於策略性舉措。

- 2025年5月,Genpact推出了一套專為金融機構量身定制的全面數位轉型框架。該框架整合了高級分析、雲端運算和流程自動化技術,旨在實現銀行業務現代化、提升客戶體驗並推動永續成長。

- 2025年1月,Avaloq集團推出了一系列基於雲端的銀行業務流程外包(BPS)解決方案,旨在為銀行提供可擴展、安全且靈活的平台。此舉將協助金融機構的數位轉型,使其能夠為客戶提供創新服務。

SKU-

Get online access to the report on the World's First Market Intelligence Cloud

- Interactive Data Analysis Dashboard

- Company Analysis Dashboard for high growth potential opportunities

- Research Analyst Access for customization & queries

- Competitor Analysis with Interactive dashboard

- Latest News, Updates & Trend analysis

- Harness the Power of Benchmark Analysis for Comprehensive Competitor Tracking

目录

1 INTRODUCTION

1.1 OBJECTIVES OF THE STUDY

1.2 MARKET DEFINITION

1.3 OVERVIEW OF GLOBAL BANKING BPS MARKET

1.4 CURRENCY AND PRICING

1.5 IMPACT OF COVID-19 PANDEMIC ON THE MARKET

1.5.1 PRICE IMPACT

1.5.2 IMPACT ON DEMAND

1.5.3 IMPACT ON SUPPLY CHAIN

1.5.4 CONCLUSION

1.6 LIMITATION

1.7 MARKETS COVERED

2 MARKET SEGMENTATION

2.1 KEY TAKEAWAYS

2.2 ARRIVING AT THE GLOBAL BANKING BPS MARKET

2.2.1 VENDOR POSITIONING GRID

2.2.2 TECHNOLOGY LIFE LINE CURVE

2.2.3 MARKET GUIDE

2.2.4 COMPANY POSITIONING GRID

2.2.5 COMAPANY MARKET SHARE ANALYSIS

2.2.6 MULTIVARIATE MODELLING

2.2.7 TOP TO BOTTOM ANALYSIS

2.2.8 STANDARDS OF MEASUREMENT

2.2.9 VENDOR SHARE ANALYSIS

2.2.10 DATA POINTS FROM KEY PRIMARY INTERVIEWS

2.2.11 DATA POINTS FROM KEY SECONDARY DATABASES

2.3 GLOBAL BANKING BPS MARKET: RESEARCH SNAPSHOT

2.4 ASSUMPTIONS

3 MARKET OVERVIEW AND INDUSTRY TRENDS

3.1 DRIVERS

3.2 RESTRAINTS

3.3 OPPORTUNITIES

3.4 CHALLENGES

4 EXECUTIVE SUMMARY

5 PREMIUM INSIGHT

5.1 TECHNOLOGY IMPACT

5.1.1 ARTIFICIAL INTELLIGENCE

5.1.2 BLOCKCHAIN

6 IMPACT OF COVID-19 PANDEMIC ON THE MARKET

6.1 ANALYSIS ON IMPACT OF COVID-19 ON THE MARKET

6.2 AFTER MATH OF COVID-19 AND GOVERNMENT INITIATIVE TO BOOST THE MARKET

6.3 STRATEGIC DECISIONS FOR MANUFACTURERS AFTER COVID-19 TO GAIN COMPETITIVE MARKET SHARE

6.4 PRICE IMPACT/PRICING ANALYSIS

6.5 IMPACT ON DEMAND

6.6 IMPACT ON SUPPLY CHAIN

6.7 CONCLUSION

7 GLOBAL BANKING BPS MARKET, BY OFFERING

7.1 OVERVIEW

7.2 CORE BANKING BPS

7.2.1 DEPOSITS

7.2.2 LOANS

7.2.3 ENTERPRISE

7.2.4 CUSTOMER SOLUTIONS

7.3 MORTGAGE AND LOAN BPS

7.3.1 ORIGINATION SERVICES

7.3.2 MORTGAGE AND LOAN ADMINISTRATION

7.4 PAYMENT SERVICES BPS

7.4.1 CHEQUE PROCESSING

7.4.2 EFT SERVICES

7.4.3 CREDIT CARD PROCESSING

7.5 SECURITIES PROCESSING BPS

7.5.1 TRADE SERVICES

7.5.2 PORTFOLIO SERVICES

8 GLOBAL BANKING BPS MARKET, BY DEPLOYMENT MODE

8.1 OVERVIEW

8.2 CLOUD

8.3 ON-PREMISE

9 GLOBAL BANKING BPS MARKET, BY OPERATION

9.1 OVERVIEW

9.2 FRONT OFFICE

9.3 MIDDLE OFFICE

9.4 BACK OFFICE

10 GLOBAL BANKING BPS MARKET, BY ORGANIZATION MODE

10.1 OVERVIEW

10.2 LARGE ENTERPRISES

10.3 SME’S

11 GLOBAL BANKING BPS MARKET, BY SERVICE TYPE

11.1 OVERVIEW

11.2 INSURANCE

11.2.1 CORE BANKING BPS

11.2.2 MORTGAGE AND LOAN BPS

11.2.2.1. ORIGINATION SERVICES

11.2.2.2. MORTGAGE AND LOAN ADMINISTRATION

11.2.3 PAYMENT SERVICES BPS

11.2.3.1. CHEQUE PROCESSING

11.2.3.2. EFT SERVICES

11.2.3.3. CREDIT CARD PROCESSING

11.2.4 SECURITIES PROCESSING BPS

11.2.4.1. TRADE SERVICES

11.2.4.2. PORTFOLIO SERVIC

11.3 DOCUMENT MANAGEMENT

11.3.1 CORE BANKING BPS

11.3.2 MORTGAGE AND LOAN BPS

11.3.2.1. ORIGINATION SERVICES

11.3.2.2. MORTGAGE AND LOAN ADMINISTRATION

11.3.3 PAYMENT SERVICES BPS

11.3.3.1. CHEQUE PROCESSING

11.3.3.2. EFT SERVICES

11.3.3.3. CREDIT CARD PROCESSING

11.3.4 SECURITIES PROCESSING BPS

11.3.4.1. TRADE SERVICES

11.3.4.2. PORTFOLIO SERVICES

11.4 SALES & MARKETING OUTSOURCING

11.4.1 CORE BANKING BPS

11.4.2 MORTGAGE AND LOAN BPS

11.4.2.1. ORIGINATION SERVICES

11.4.2.2. MORTGAGE AND LOAN ADMINISTRATION

11.4.3 PAYMENT SERVICES BPS

11.4.3.1. CHEQUE PROCESSING

11.4.3.2. EFT SERVICES

11.4.3.3. CREDIT CARD PROCESSING

11.4.4 SECURITIES PROCESSING BPS

11.4.4.1. TRADE SERVICES

11.4.4.2. PPORTFOLIO SERVICES

11.5 F&A OUTSOURCIING

11.5.1 CORE BANKING BPS

11.5.2 MORTGAGE AND LOAN BPS

11.5.2.1. ORIGINATION SERVICES

11.5.2.2. MORTGAGE AND LOAN ADMINISTRATION

11.5.3 PAYMENT SERVICES BPS

11.5.3.1. CHEQUE PROCESSING

11.5.3.2. EFT SERVICES

11.5.3.3. CREDIT CARD PROCESSING

11.5.4 SECURITIES PROCESSING BPS

11.5.4.1. TRADE SERVICES

11.5.4.2. PORTFOLIO SERVICES

11.6 PROCUREMENT

11.6.1 CORE BANKING BPS

11.6.2 MORTGAGE AND LOAN BPS

11.6.2.1. ORIGINATION SERVICES

11.6.2.2. MORTGAGE AND LOAN ADMINISTRATION

11.6.3 PAYMENT SERVICES BPS

11.6.3.1. CHEQUE PROCESSING

11.6.3.2. ET SERVICES

11.6.3.3. CREDIT CARD PROCESSING

11.6.4 SECURITIES PROCESSING BPS

11.6.4.1. TRADE SERVICES

11.6.4.2. PORTFOLIO SERVICES

11.7 CUSTOMER MANAGEMENT SERVICES

11.7.1 CORE BANKING BPS

11.7.2 MORTGAGE AND LOAN BPS

11.7.2.1. ORIGINATION SERVICES

11.7.2.2. MORTGAGE AND LOAN ADMINISTRATION

11.7.3 PAYMENT SERVICES BPS

11.7.3.1. CHEQUE PROCESSING

11.7.3.2. EFT SERVICES

11.7.3.3. CREDIT CARD PROCESSING

11.7.4 SECURITIES PROCESSING BPS

11.7.4.1. TRADE SERVICES

11.7.4.2. PORTFOLIO SERVICES

11.8 HEALTHCARE PROVIDERS BPS

11.8.1 CORE BANKING BPS

11.8.2 MORTGAGE AND LOAN BPS

11.8.2.1. ORIGINATION SERVICES

11.8.2.2. MORTGAGE AND LOAN ADMINISTRATION

11.8.3 PAYMENT SERVICES BPS

11.8.3.1. CHEQUE PROCESSING

11.8.3.2. EFT SERVICES

11.8.3.3. CREDIT CARD PROCESSING

11.8.4 SECURITIES PROCESSING BPS

11.8.4.1. TRADE SERVICES

11.8.4.2. PORTFOLIO SERVICES

12 GLOBAL BANKING BPS MARKET, BY BANKING TYPE

12.1 OVERVIEW

12.2 RETAIL BANKING

12.3 COMMERCIAL BANKING

12.3.1 PRIVATE BANK

12.3.2 PUBLIC BANK

12.4 LENDING SERVICES

12.5 INVESTMENT BANKING

12.6 OTHERS

13 GLOBAL BANKING BPS MARKET, BY GEOGRAPHY

13.1 GLOBAL BANKING BPS MARKET, (ALL SEGMENTATION PROVIDED ABOVE IS REPRESENTED IN THIS CHAPTER BY COUNTRY)

13.1.1 NORTH AMERICA

13.1.1.1. U.S.

13.1.1.2. CANADA

13.1.1.3. MEXICO

13.1.2 EUROPE

13.1.2.1. GERMANY

13.1.2.2. FRANCE

13.1.2.3. U.K.

13.1.2.4. ITALY

13.1.2.5. SPAIN

13.1.2.6. RUSSIA

13.1.2.7. TURKEY

13.1.2.8. BELGIUM

13.1.2.9. NETHERLANDS

13.1.2.10. SWITZERLAND

13.1.2.11. REST OF EUROPE

13.1.3 ASIA PACIFIC

13.1.3.1. JAPAN

13.1.3.2. CHINA

13.1.3.3. SOUTH KOREA

13.1.3.4. INDIA

13.1.3.5. AUSTRALIA

13.1.3.6. SINGAPORE

13.1.3.7. THAILAND

13.1.3.8. MALAYSIA

13.1.3.9. INDONESIA

13.1.3.10. PHILIPPINES

13.1.3.11. REST OF ASIA PACIFIC

13.1.4 SOUTH AMERICA

13.1.4.1. BRAZIL

13.1.4.2. ARGENTINA

13.1.4.3. REST OF SOUTH AMERICA

13.1.5 MIDDLE EAST AND AFRICA

13.1.5.1. SOUTH AFRICA

13.1.5.2. EGYPT

13.1.5.3. SAUDI ARABIA

13.1.5.4. U.A.E

13.1.5.5. ISRAEL

13.1.5.6. REST OF MIDDLE EAST AND AFRICA

13.2 KEY PRIMARY INSIGHTS: BY MAJOR COUNTRIES

14 GLOBAL BANKING BPS MARKET,COMPANY LANDSCAPE

14.1 COMPANY SHARE ANALYSIS: GLOBAL

14.2 COMPANY SHARE ANALYSIS: NORTH AMERICA

14.3 COMPANY SHARE ANALYSIS: EUROPE

14.4 COMPANY SHARE ANALYSIS: ASIA PACIFIC

14.5 MERGERS & ACQUISITIONS

14.6 NEW PRODUCT DEVELOPMENT AND APPROVALS

14.7 EXPANSIONS

14.8 REGULATORY CHANGES

14.9 PARTNERSHIP AND OTHER STRATEGIC DEVELOPMENTS

15 GLOBAL BANKING BPS MARKET , SWOT & DBMR ANALYSIS

16 GLOBAL BANKING BPS MARKET, COMPANY PROFILE

16.1 ATOS SE

16.1.1 COMPANY SNAPSHOT

16.1.2 REVENUE ANALYSIS

16.1.3 GEOGRAPHIC PRESENCE

16.1.4 PRODUCT PORTFOLIO

16.1.5 RECENT DEVELOPMENTS

16.2 HCL

16.2.1 COMPANY SNAPSHOT

16.2.2 REVENUE ANALYSIS

16.2.3 GEOGRAPHIC PRESENCE

16.2.4 PRODUCT PORTFOLIO

16.2.5 RECENT DEVELOPMENTS

16.3 CAPGEMINI

16.3.1 COMPANY SNAPSHOT

16.3.2 REVENUE ANALYSIS

16.3.3 GEOGRAPHIC PRESENCE

16.3.4 PRODUCT PORTFOLIO

16.3.5 RECENT DEVELOPMENTS

16.4 AVALOQ

16.4.1 COMPANY SNAPSHOT

16.4.2 REVENUE ANALYSIS

16.4.3 GEOGRAPHIC PRESENCE

16.4.4 PRODUCT PORTFOLIO

16.4.5 RECENT DEVELOPMENTS

16.5 INFOSYS LTD

16.5.1 COMPANY SNAPSHOT

16.5.2 REVENUE ANALYSIS

16.5.3 GEOGRAPHIC PRESENCE

16.5.4 PRODUCT PORTFOLIO

16.5.5 RECENT DEVELOPMENTS

16.6 COGNIZANT

16.6.1 COMPANY SNAPSHOT

16.6.2 REVENUE ANALYSIS

16.6.3 GEOGRAPHIC PRESENCE

16.6.4 PRODUCT PORTFOLIO

16.6.5 RECENT DEVELOPMENTS

16.7 HEXAWARE TECHNOLOGY

16.7.1 COMPANY SNAPSHOT

16.7.2 REVENUE ANALYSIS

16.7.3 GEOGRAPHIC PRESENCE

16.7.4 PRODUCT PORTFOLIO

16.7.5 RECENT DEVELOPMENTS

16.8 NIIT TECHNOLOGIES

16.8.1 COMPANY SNAPSHOT

16.8.2 REVENUE ANALYSIS

16.8.3 GEOGRAPHIC PRESENCE

16.8.4 PRODUCT PORTFOLIO

16.8.5 RECENT DEVELOPMENTS

16.9 SLK SOFTWARE SERVICES PVT LTD

16.9.1 COMPANY SNAPSHOT

16.9.2 REVENUE ANALYSIS

16.9.3 GEOGRAPHIC PRESENCE

16.9.4 PRODUCT PORTFOLIO

16.9.5 RECENT DEVELOPMENT

16.1 FIRSTSOURCE

16.10.1 COMPANY SNAPSHOT

16.10.2 REVENUE ANALYSIS

16.10.3 GEOGRAPHIC PRESENCE

16.10.4 PRODUCT PORTFOLIO

16.10.5 RECENT DEVELOPMENTS

16.11 TCS LTD

16.11.1 COMPANY SNAPSHOT

16.11.2 REVENUE ANALYSIS

16.11.3 GEOGRAPHIC PRESENCE

16.11.4 PRODUCT PORTFOLIO

16.11.5 RECENT DEVELOPMENTS

16.12 WIPRO LTD

16.12.1 COMPANY SNAPSHOT

16.12.2 REVENUE ANALYSIS

16.12.3 GEOGRAPHIC PRESENCE

16.12.4 PRODUCT PORTFOLIO

16.12.5 RECENT DEVELOPMENTS

16.13 ACCENTURE

16.13.1 COMPANY SNAPSHOT

16.13.2 REVENUE ANALYSIS

16.13.3 GEOGRAPHIC PRESENCE

16.13.4 PRODUCT PORTFOLIO

16.13.5 RECENT DEVELOPMENTS

16.14 WNS

16.14.1 COMPANY SNAPSHOT

16.14.2 REVENUE ANALYSIS

16.14.3 GEOGRAPHIC PRESENCE

16.14.4 PRODUCT PORTFOLIO

16.14.5 RECENT DEVELOPMENTS

16.15 EXL

16.15.1 COMPANY SNAPSHOT

16.15.2 REVENUE ANALYSIS

16.15.3 GEOGRAPHIC PRESENCE

16.15.4 PRODUCT PORTFOLIO

16.16 DXC TECHNOLOGY

16.16.1 COMPANY SNAPSHOT

16.16.2 REVENUE ANALYSIS

16.16.3 GEOGRAPHIC PRESENCE

16.16.4 PRODUCT PORTFOLIO

16.16.5 RECENT DEVELOPMENTS

16.17 CONDUENT, INC.

16.17.1 COMPANY SNAPSHOT

16.17.2 REVENUE ANALYSIS

16.17.3 GEOGRAPHIC PRESENCE

16.17.4 PRODUCT PORTFOLIO

16.18 TECH MAHINDRA BUSINESS SERVICES

16.18.1 COMPANY SNAPSHOT

16.18.2 REVENUE ANALYSIS

16.18.3 GEOGRAPHIC PRESENCE

16.18.4 PRODUCT PORTFOLIO

16.19 FIS

16.19.1 COMPANY SNAPSHOT

16.19.2 REVENUE ANALYSIS

16.19.3 GEOGRAPHIC PRESENCE

16.19.4 PRODUCT PORTFOLIO

16.2 CONCENTRIX

16.20.1 COMPANY SNAPSHOT

16.20.2 REVENUE ANALYSIS

16.20.3 GEOGRAPHIC PRESENCE

16.20.4 PRODUCT PORTFOLIO

16.21 GENPACT

16.21.1 COMPANY SNAPSHOT

16.21.2 REVENUE ANALYSIS

16.21.3 GEOGRAPHIC PRESENCE

16.21.4 PRODUCT PORTFOLIO

*NOTE: THE COMPANIES PROFILED IS NOT EXHAUSTIVE LIST AND IS AS PER OUR PREVIOUS CLIENT REQUIREMENT. WE PROFILE MORE THAN 100 COMPANIES IN OUR STUDY AND HENCE THE LIST OF COMPANIES CAN BE MODIFIED OR REPLACED ON REQUEST

17 CONCLUSION

18 RELATED REPORTS

19 ABOUT DATA BRIDGE MARKET RESEARCH

研究方法

数据收集和基准年分析是使用具有大样本量的数据收集模块完成的。该阶段包括通过各种来源和策略获取市场信息或相关数据。它包括提前检查和规划从过去获得的所有数据。它同样包括检查不同信息源中出现的信息不一致。使用市场统计和连贯模型分析和估计市场数据。此外,市场份额分析和关键趋势分析是市场报告中的主要成功因素。要了解更多信息,请请求分析师致电或下拉您的询问。

DBMR 研究团队使用的关键研究方法是数据三角测量,其中包括数据挖掘、数据变量对市场影响的分析和主要(行业专家)验证。数据模型包括供应商定位网格、市场时间线分析、市场概览和指南、公司定位网格、专利分析、定价分析、公司市场份额分析、测量标准、全球与区域和供应商份额分析。要了解有关研究方法的更多信息,请向我们的行业专家咨询。

可定制

Data Bridge Market Research 是高级形成性研究领域的领导者。我们为向现有和新客户提供符合其目标的数据和分析而感到自豪。报告可定制,包括目标品牌的价格趋势分析、了解其他国家的市场(索取国家列表)、临床试验结果数据、文献综述、翻新市场和产品基础分析。目标竞争对手的市场分析可以从基于技术的分析到市场组合策略进行分析。我们可以按照您所需的格式和数据样式添加您需要的任意数量的竞争对手数据。我们的分析师团队还可以为您提供原始 Excel 文件数据透视表(事实手册)中的数据,或者可以帮助您根据报告中的数据集创建演示文稿。