سوق برمجيات خدمة القروض العالمية، حسب النوع (مبني على السحابة، مبني على SaaS ، محلي)، التطبيقات (البنوك، اتحادات الائتمان، مقرضو الرهن العقاري والوسطاء، أخرى)، الدولة (الولايات المتحدة، كندا، المكسيك، البرازيل، الأرجنتين، بقية أمريكا الجنوبية، ألمانيا، إيطاليا، المملكة المتحدة، فرنسا، إسبانيا، هولندا، بلجيكا، سويسرا، تركيا، روسيا، بقية أوروبا، اليابان، الصين، الهند، كوريا الجنوبية، أستراليا، سنغافورة، ماليزيا، تايلاند، إندونيسيا، الفلبين، بقية آسيا والمحيط الهادئ، المملكة العربية السعودية، الإمارات العربية المتحدة، جنوب أفريقيا، مصر، إسرائيل، بقية الشرق الأوسط وأفريقيا) اتجاهات الصناعة والتوقعات حتى عام 2029.

تحليل السوق ورؤى السوق العالمية لبرامج خدمة القروض

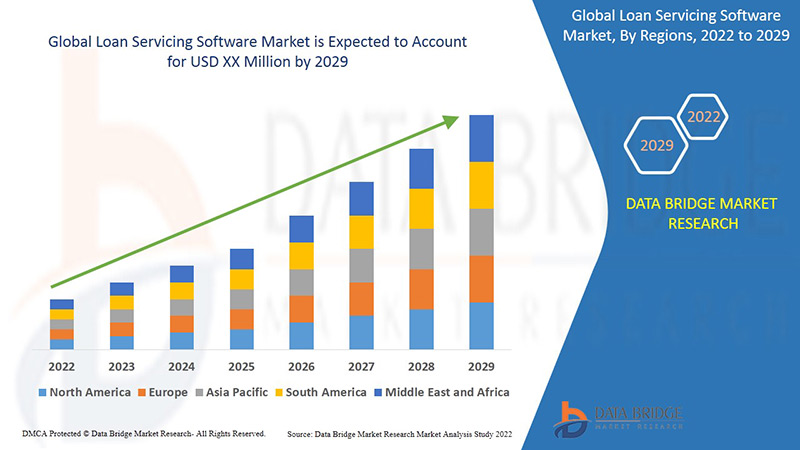

من المتوقع أن يشهد سوق برمجيات خدمة القروض نموًا بنسبة 12.62% خلال الفترة المتوقعة من 2022 إلى 2029. يقدم تقرير أبحاث سوق داتا بريدج تحليلاتٍ ورؤىً حول العوامل المختلفة المتوقع انتشارها خلال الفترة المتوقعة، مع توضيح تأثيرها على نمو السوق. ويساهم ازدياد استخدام برمجيات خدمة القروض لأتمتة وظائفها وتحسينها، مما يُحسّن بدوره أداء الأعمال، في تسارع نمو سوق برمجيات خدمة القروض.

تُعرف خدمات القروض بأنها الخصائص الإدارية للقرض، بدءًا من توزيع الأصول وحتى سداده. وهي طريقة تتبعها شركة التمويل أو المُقرض لتحصيل أقساط أصل الدين والفوائد وحساب الضمان. كما تشمل إرسال كشوفات الدفع الشهرية، وتحصيل الأقساط الشهرية، وحفظ سجلات المدفوعات والأرصدة، وتحصيل ودفع الضرائب والتأمين، وتحويل الأموال إلى حامل السند، ومتابعة أي تأخير في السداد. حاليًا، يحتاج العملاء إلى خيارات متعددة لسداد القروض. يوفر برنامج إدارة القروض للعملاء طرق سداد متعددة، بما في ذلك التعليمات الدائمة، والدفع النقدي، والمدفوعات الإلكترونية.

من العوامل الرئيسية التي يُتوقع أن تُعزز نمو سوق برمجيات خدمة القروض خلال الفترة المتوقعة، ازدياد رقمنة الأعمال. علاوة على ذلك، يُتوقع أن يُعزز الطلب المتزايد من قِبَل المؤسسات المالية والبنوك على الامتثال للوائح التنظيمية المتعددة نمو سوق برمجيات خدمة القروض. علاوة على ذلك، يُتوقع أن يُسهم ظهور التكنولوجيا المتقدمة في كبح نمو سوق برمجيات خدمة القروض. من ناحية أخرى، يُتوقع أن تُعيق المخاطر الأمنية المتعلقة بعروض خدمات البرمجيات نمو سوق برمجيات خدمة القروض خلال الفترة الزمنية المُحددة.

علاوةً على ذلك، فإن تزايد انتشار الإنترنت، وزيادة استخدام الهواتف الذكية ، والحاجة المتزايدة لتبسيط إجراءات القروض، ستوفر فرصًا واعدة لنمو سوق برمجيات خدمة القروض في السنوات القادمة. ومع ذلك، فإن المخاوف المتزايدة بشأن أمن البيانات والخصوصية قد تُشكل تحديًا إضافيًا لنمو سوق برمجيات خدمة القروض في المستقبل القريب.

يقدم تقرير سوق برامج خدمة القروض هذا تفاصيل حول أحدث التطورات، ولوائح التجارة، وتحليل الاستيراد والتصدير، وتحليل الإنتاج، وتحسين سلسلة القيمة، وحصة السوق، وتأثير الجهات الفاعلة في السوق المحلية والمحلية، ويحلل الفرص من حيث مصادر الإيرادات الناشئة، والتغييرات في لوائح السوق، وتحليل النمو الاستراتيجي للسوق، وحجم السوق، ونمو فئات السوق، ومجالات التطبيق والهيمنة، وموافقات المنتجات، وإطلاق المنتجات، والتوسعات الجغرافية، والابتكارات التكنولوجية في السوق. لمزيد من المعلومات حول سوق برامج خدمة القروض، تواصل مع شركة داتا بريدج لأبحاث السوق للحصول على موجز محلل . سيساعدك فريقنا في اتخاذ قرار مدروس لتحقيق نمو السوق.

نطاق وحجم سوق برامج خدمة القروض العالمية

يُقسّم سوق برامج خدمة القروض حسب النوع والتطبيق. يساعدك النمو بين القطاعات على تحليل مجالات النمو المتخصصة واستراتيجيات التعامل مع السوق، وتحديد مجالات تطبيقك الرئيسية، والاختلافات بين أسواقك المستهدفة.

- على أساس النوع، يتم تقسيم سوق برامج خدمة القروض إلى برامج تعتمد على السحابة وبرامج تعتمد على SaaS وبرامج محلية.

- على أساس التطبيق، تم تقسيم سوق برامج خدمة القروض إلى البنوك واتحادات الائتمان ومقرضي الرهن العقاري والوسطاء وغيرهم.

تحليل سوق برامج خدمة القروض على مستوى الدولة

يتم تحليل سوق برمجيات خدمة القروض، ويتم توفير معلومات حول حجم السوق والحجم حسب البلد والنوع والتطبيق كما هو مذكور أعلاه.

الدول التي يغطيها تقرير سوق برامج خدمة القروض هي الولايات المتحدة وكندا والمكسيك في أمريكا الشمالية والبرازيل والأرجنتين وبقية أمريكا الجنوبية كجزء من أمريكا الجنوبية وألمانيا وإيطاليا والمملكة المتحدة وفرنسا وإسبانيا وهولندا وبلجيكا وسويسرا وتركيا وروسيا وبقية أوروبا في أوروبا واليابان والصين والهند وكوريا الجنوبية وأستراليا وسنغافورة وماليزيا وتايلاند وإندونيسيا والفلبين وبقية دول آسيا والمحيط الهادئ (APAC) في منطقة آسيا والمحيط الهادئ (APAC) والمملكة العربية السعودية والإمارات العربية المتحدة وجنوب إفريقيا ومصر وإسرائيل وبقية دول الشرق الأوسط وأفريقيا (MEA) كجزء من الشرق الأوسط وأفريقيا (MEA).

تُهيمن أمريكا الشمالية على سوق برمجيات خدمة القروض بفضل تزايد اعتمادها في العديد من القطاعات. علاوة على ذلك، سيعزز نمو القطاع المصرفي وثقافة الشركات الناشئة في مجال التكنولوجيا المالية نمو سوق برمجيات خدمة القروض في المنطقة خلال فترة التوقعات.

يقدم قسم البلدان في التقرير أيضًا العوامل المؤثرة على السوق المحلية والتغيرات في اللوائح التنظيمية، والتي تؤثر على اتجاهات السوق الحالية والمستقبلية. وتُستخدم بيانات مثل تحليل سلسلة القيمة النهائية والنهائية، والاتجاهات الفنية، وتحليل قوى بورتر الخمس، ودراسات الحالة، كمؤشرات للتنبؤ بسيناريو السوق لكل دولة على حدة. كما يُؤخذ في الاعتبار وجود العلامات التجارية العالمية وتوافرها، والتحديات التي تواجهها بسبب المنافسة الكبيرة أو النادرة من العلامات التجارية المحلية والمحلية، وتأثير التعريفات الجمركية المحلية، وطرق التجارة، عند تقديم تحليل تنبؤي لبيانات الدولة.

تحليل المشهد التنافسي وحصة سوق برامج خدمة القروض

يقدم المشهد التنافسي لسوق برمجيات خدمة القروض تفاصيل عن كل منافس. تشمل هذه التفاصيل لمحة عامة عن الشركة، وبياناتها المالية، وإيراداتها المحققة، وإمكانياتها السوقية، واستثماراتها في البحث والتطوير، ومبادراتها التسويقية الجديدة، وحضورها الإقليمي، ونقاط قوتها وضعفها، وإطلاق المنتجات، ونطاقها، وهيمنة تطبيقاتها. وتتعلق البيانات المذكورة أعلاه فقط بتركيز الشركات على سوق برمجيات خدمة القروض.

بعض اللاعبين الرئيسيين العاملين في سوق برامج خدمة القروض هم DownHome Solutions و AUTOPAL SOFTWARE، LLC و Nortridge Software، LLC و Fiserv، Inc. و Q2 Software، Inc. و Emphasys Software و NBFC Software. و Shaw Systems Associates، LLC و Simnang LLC و Graveco Software Inc. و Oracle و Sopra Banking Software و Altisource. و Nucleus Software Exports Ltd. و IBM و LOAN SERVICING SOFT INC. و PCFS Solutions وغيرها.

SKU-

احصل على إمكانية الوصول عبر الإنترنت إلى التقرير الخاص بأول سحابة استخبارات سوقية في العالم

- لوحة معلومات تحليل البيانات التفاعلية

- لوحة معلومات تحليل الشركة للفرص ذات إمكانات النمو العالية

- إمكانية وصول محلل الأبحاث للتخصيص والاستعلامات

- تحليل المنافسين باستخدام لوحة معلومات تفاعلية

- آخر الأخبار والتحديثات وتحليل الاتجاهات

- استغل قوة تحليل المعايير لتتبع المنافسين بشكل شامل

Table of Content

1 INTRODUCTION

1.1 OBJECTIVES OF THE STUDY

1.2 MARKET DEFINITION

1.3 OVERVIEW OF GLOBAL LOAN SERVICING SOFTWARE MARKET

1.4 CURRENCY AND PRICING

1.5 LIMITATION

1.6 MARKETS COVERED

2 MARKET SEGMENTATION

2.1 KEY TAKEAWAYS

2.2 ARRIVING AT THE GLOBAL LOAN SERVICING SOFTWARE MARKET

2.2.1 VENDOR POSITIONING GRID

2.2.2 TECHNOLOGY LIFE LINE CURVE

2.2.3 MARKET GUIDE

2.2.4 COMPANY POSITIONING GRID

2.2.5 COMAPANY MARKET SHARE ANALYSIS

2.2.6 MULTIVARIATE MODELLING

2.2.7 TOP TO BOTTOM ANALYSIS

2.2.8 STANDARDS OF MEASUREMENT

2.2.9 VENDOR SHARE ANALYSIS

2.2.10 DATA POINTS FROM KEY PRIMARY INTERVIEWS

2.2.11 DATA POINTS FROM KEY SECONDARY DATABASES

2.3 GLOBAL LOAN SERVICING SOFTWARE MARKET: RESEARCH SNAPSHOT

2.4 ASSUMPTIONS

3 MARKET OVERVIEW

3.1 DRIVERS

3.2 RESTRAINTS

3.3 OPPORTUNITIES

3.4 CHALLENGES

4 EXECUTIVE SUMMARY

5 PREMIUM INSIGHT

5.1 PORTERS FIVE FORCES

5.2 REGULATORY STANDARDS

5.3 TECHNOLOGICAL TRENDS

5.4 PATENT ANALYSIS

5.5 CASE STUDY

5.6 VALUE CHAIN ANALYSIS

5.7 COMPANY COMPARITIVE ANALYSIS

5.8 FEATURES OF LOAN SERVICING SOFTWARE

6 GLOBAL LOAN SERVICING SOFTWARE MARKET, BY OFFERING

6.1 OVERVIEW

6.2 SOFTWARE

6.2.1 LENDING & CREDIT SOFTWARE

6.2.2 LOAN ORIGINATION SYSTEM

6.2.3 LOAN MANAGEMENT SOFTWARE

6.2.4 OTHERS

6.3 SERVICES

6.3.1 PROFESSIONAL SERVICES

6.3.1.1. CONSULTING

6.3.1.2. IMPLEMENTATION & INTEGRATION

6.3.1.3. SUPPORT & MAINTENANCE

6.3.2 MANAGED SERVICES

7 GLOBAL LOAN SERVICING SOFTWARE MARKET, BY ENTERPRISE SIZE

7.1 OVERVIEW

7.2 SMALL & MEDIUM SIZE ENTERPRISE

7.3 LARGE SIZE ENTERPRISE

8 GLOBAL LOAN SERVICING SOFTWARE MARKET, BY DEPLOYMENT MODE

8.1 OVERVIEW

8.2 CLOUD

8.3 SAAS

8.4 ON-PREMISES

9 GLOBAL LOAN SERVICING SOFTWARE MARKET, BY LOAN TYPE

9.1 OVERVIEW

9.2 SECURED LOANS

9.2.1 SECURED LOANS, BY TYPE

9.2.1.1. HOME LOANS

9.2.1.2. LOAN AGAINST PROPERTY (LAP)

9.2.1.3. LOAN AGAINST INSURANCE POLICIES

9.2.1.4. GOLD LOANS

9.2.1.5. LOAN AGAINST MUTUAL FUNDS & SHARES

9.2.1.6. LOAN AGAINST FIXED DEPOSITS

9.3 UNSECURED LOANS

9.3.1 UNSECURED LOANS, BY TYPE

9.3.1.1. PERSONAL LOANS

9.3.1.2. SHORT TERM BUSINESS LOANS

9.3.1.3. VEHICLE LOANS

9.3.1.4. EDUCATION LOANS

9.4 DEMAND LOANS

9.5 SUBSIDIZED LOANS

9.6 CONCESSIONAL LOANS

9.7 OTHERS

10 GLOBAL LOAN SERVICING SOFTWARE MARKET, BY PURCHASING MODEL

10.1 OVERVIEW

10.2 SUBSCRIPTION BASED

10.2.1 MONTHLY SUBSCRIPTION

10.2.2 ANNUAL SUBSCRIPTION

10.3 ONE TIME LICENSE

10.4 FREE

11 GLOBAL LOAN SERVICING SOFTWARE MARKET, BY END USER

11.1 OVERVIEW

11.2 BANKS

11.2.1 BY ENTERPRISE SIZE

11.2.1.1. SMALL & MEDIUM SIZE ENTERPRISE

11.2.1.2. LARGE SIZE ENTERPRISE

11.3 FINANCIAL INSTITUTIONS

11.3.1 BY ENTERPRISE SIZE

11.3.1.1. SMALL & MEDIUM SIZE ENTERPRISE

11.3.1.2. LARGE SIZE ENTERPRISE

11.4 CREDIT UNIONS

11.4.1 BY ENTERPRISE SIZE

11.4.1.1. SMALL & MEDIUM SIZE ENTERPRISE

11.4.1.2. LARGE SIZE ENTERPRISE

11.5 MORTAGAGE LENDERS

11.5.1 BY ENTERPRISE SIZE

11.5.1.1. SMALL & MEDIUM SIZE ENTERPRISE

11.5.1.2. LARGE SIZE ENTERPRISE

11.6 BROKERS

11.6.1 BY ENTERPRISE SIZE

11.6.1.1. SMALL & MEDIUM SIZE ENTERPRISE

11.6.1.2. LARGE SIZE ENTERPRISE

11.7 OTHERS

12 GLOBAL LOAN SERVICING SOFTWARE MARKET, BY GEOGRAPHY

GLOBAL LOAN SERVICING SOFTWARE MARKET, (ALL SEGMENTATION PROVIDED ABOVE IS REPRESENTED IN THIS CHAPTER BY COUNTRY)

12.1 NORTH AMERICA

12.1.1 U.S.

12.1.2 CANADA

12.1.3 MEXICO

12.2 EUROPE

12.2.1 GERMANY

12.2.2 FRANCE

12.2.3 U.K.

12.2.4 ITALY

12.2.5 SPAIN

12.2.6 RUSSIA

12.2.7 TURKEY

12.2.8 BELGIUM

12.2.9 NETHERLANDS

12.2.10 NORWAY

12.2.11 FINLAND

12.2.12 SWITZERLAND

12.2.13 DENMARK

12.2.14 SWEDEN

12.2.15 POLAND

12.2.16 REST OF EUROPE

12.3 ASIA PACIFIC

12.3.1 JAPAN

12.3.2 CHINA

12.3.3 SOUTH KOREA

12.3.4 INDIA

12.3.5 AUSTRALIA

12.3.6 NEW ZEALAND

12.3.7 SINGAPORE

12.3.8 THAILAND

12.3.9 MALAYSIA

12.3.10 INDONESIA

12.3.11 PHILIPPINES

12.3.12 TAIWAN

12.3.13 VIETNAM

12.3.14 REST OF ASIA PACIFIC

12.4 SOUTH AMERICA

12.4.1 BRAZIL

12.4.2 ARGENTINA

12.4.3 REST OF SOUTH AMERICA

12.5 MIDDLE EAST AND AFRICA

12.5.1 SOUTH AFRICA

12.5.2 EGYPT

12.5.3 SAUDI ARABIA

12.5.4 U.A.E

12.5.5 OMAN

12.5.6 BAHRAIN

12.5.7 ISRAEL

12.5.8 KUWAIT

12.5.9 QATAR

12.5.10 REST OF MIDDLE EAST AND AFRICA

12.6 KEY PRIMARY INSIGHTS: BY MAJOR COUNTRIES

13 GLOBAL LOAN SERVICING SOFTWARE MARKET,COMPANY LANDSCAPE

13.1 COMPANY SHARE ANALYSIS: GLOBAL

13.2 COMPANY SHARE ANALYSIS: NORTH AMERICA

13.3 COMPANY SHARE ANALYSIS: EUROPE

13.4 COMPANY SHARE ANALYSIS: ASIA PACIFIC

13.5 MERGERS & ACQUISITIONS

13.6 NEW PRODUCT DEVELOPMENT AND APPROVALS

13.7 EXPANSIONS

13.8 REGULATORY CHANGES

13.9 PARTNERSHIP AND OTHER STRATEGIC DEVELOPMENTS

14 GLOBAL LOAN SERVICING SOFTWARE MARKET, SWOT & DBMR ANALYSIS

15 GLOBAL LOAN SERVICING SOFTWARE MARKET, COMPANY PROFILE

15.1 FINASTRA

15.1.1 COMPANY SNAPSHOT

15.1.2 REVENUE ANALYSIS

15.1.3 GEOGRAPHIC PRESENCE

15.1.4 PRODUCT PORTFOLIO

15.1.5 RECENT DEVELOPMENT

15.2 FIS

15.2.1 COMPANY SNAPSHOT

15.2.2 REVENUE ANALYSIS

15.2.3 GEOGRAPHIC PRESENCE

15.2.4 PRODUCT PORTFOLIO

15.2.5 RECENT DEVELOPMENT

15.3 LENDFOUNDRY

15.3.1 COMPANY SNAPSHOT

15.3.2 REVENUE ANALYSIS

15.3.3 GEOGRAPHIC PRESENCE

15.3.4 PRODUCT PORTFOLIO

15.3.5 RECENT DEVELOPMENT

15.4 SALESFORCE, INC

15.4.1 COMPANY SNAPSHOT

15.4.2 REVENUE ANALYSIS

15.4.3 GEOGRAPHIC PRESENCE

15.4.4 PRODUCT PORTFOLIO

15.4.5 RECENT DEVELOPMENT

15.5 LOANPRO.

15.5.1 COMPANY SNAPSHOT

15.5.2 REVENUE ANALYSIS

15.5.3 GEOGRAPHIC PRESENCE

15.5.4 PRODUCT PORTFOLIO

15.5.5 RECENT DEVELOPMENT

15.6 CHETU INC.

15.6.1 COMPANY SNAPSHOT

15.6.2 REVENUE ANALYSIS

15.6.3 GEOGRAPHIC PRESENCE

15.6.4 PRODUCT PORTFOLIO

15.6.5 RECENT DEVELOPMENT

15.7 MARGILL / JURISMEDIA INC.

15.7.1 COMPANY SNAPSHOT

15.7.2 REVENUE ANALYSIS

15.7.3 GEOGRAPHIC PRESENCE

15.7.4 PRODUCT PORTFOLIO

15.7.5 RECENT DEVELOPMENT

15.8 SAGENT M&C, LLC

15.8.1 COMPANY SNAPSHOT

15.8.2 REVENUE ANALYSIS

15.8.3 GEOGRAPHIC PRESENCE

15.8.4 PRODUCT PORTFOLIO

15.8.5 RECENT DEVELOPMENT

15.9 APPLIED BUSINESS SOFTWARE, INC

15.9.1 COMPANY SNAPSHOT

15.9.2 REVENUE ANALYSIS

15.9.3 GEOGRAPHIC PRESENCE

15.9.4 PRODUCT PORTFOLIO

15.9.5 RECENT DEVELOPMENT

15.1 BLACK KNIGHT TECHNOLOGIES, LLC.

15.10.1 COMPANY SNAPSHOT

15.10.2 REVENUE ANALYSIS

15.10.3 GEOGRAPHIC PRESENCE

15.10.4 PRODUCT PORTFOLIO

15.10.5 RECENT DEVELOPMENT

15.11 BRYT SOFTWARE LCC

15.11.1 COMPANY SNAPSHOT

15.11.2 REVENUE ANALYSIS

15.11.3 GEOGRAPHIC PRESENCE

15.11.4 PRODUCT PORTFOLIO

15.11.5 RECENT DEVELOPMENT

15.12 TURNKEY LENDER

15.12.1 COMPANY SNAPSHOT

15.12.2 REVENUE ANALYSIS

15.12.3 GEOGRAPHIC PRESENCE

15.12.4 PRODUCT PORTFOLIO

15.12.5 RECENT DEVELOPMENT

15.13 FUNDINGO

15.13.1 COMPANY SNAPSHOT

15.13.2 REVENUE ANALYSIS

15.13.3 GEOGRAPHIC PRESENCE

15.13.4 PRODUCT PORTFOLIO

15.13.5 RECENT DEVELOPMENT

15.14 NORTRIDGE SOFTWARE, LLC.

15.14.1 COMPANY SNAPSHOT

15.14.2 REVENUE ANALYSIS

15.14.3 GEOGRAPHIC PRESENCE

15.14.4 PRODUCT PORTFOLIO

15.14.5 RECENT DEVELOPMENT

15.15 HES FINTECH.

15.15.1 COMPANY SNAPSHOT

15.15.2 REVENUE ANALYSIS

15.15.3 GEOGRAPHIC PRESENCE

15.15.4 PRODUCT PORTFOLIO

15.15.5 RECENT DEVELOPMENT

15.16 ABLE PLATFORM INC.

15.16.1 COMPANY SNAPSHOT

15.16.2 REVENUE ANALYSIS

15.16.3 GEOGRAPHIC PRESENCE

15.16.4 PRODUCT PORTFOLIO

15.16.5 RECENT DEVELOPMENT

15.17 HYLAND SOFTWARE, INC

15.17.1 COMPANY SNAPSHOT

15.17.2 REVENUE ANALYSIS

15.17.3 GEOGRAPHIC PRESENCE

15.17.4 PRODUCT PORTFOLIO

15.17.5 RECENT DEVELOPMENT

15.18 NUCLEUS SOFTWARE EXPORTS LTD

15.18.1 COMPANY SNAPSHOT

15.18.2 REVENUE ANALYSIS

15.18.3 GEOGRAPHIC PRESENCE

15.18.4 PRODUCT PORTFOLIO

15.18.5 RECENT DEVELOPMENT

15.19 ARYZA LTD.

15.19.1 COMPANY SNAPSHOT

15.19.2 REVENUE ANALYSIS

15.19.3 GEOGRAPHIC PRESENCE

15.19.4 PRODUCT PORTFOLIO

15.19.5 RECENT DEVELOPMENT

15.2 LOAN SERVICING SOFT INC

15.20.1 COMPANY SNAPSHOT

15.20.2 REVENUE ANALYSIS

15.20.3 GEOGRAPHIC PRESENCE

15.20.4 PRODUCT PORTFOLIO

15.20.5 RECENT DEVELOPMENT

15.21 GOLDPOINT SYSTEMS, INC.

15.21.1 COMPANY SNAPSHOT

15.21.2 REVENUE ANALYSIS

15.21.3 GEOGRAPHIC PRESENCE

15.21.4 PRODUCT PORTFOLIO

15.21.5 RECENT DEVELOPMENT

15.22 DHI COMPUTING SERVICE, INC. (FPS GOLD)

15.22.1 COMPANY SNAPSHOT

15.22.2 REVENUE ANALYSIS

15.22.3 GEOGRAPHIC PRESENCE

15.22.4 PRODUCT PORTFOLIO

15.22.5 RECENT DEVELOPMENT

15.23 INFINITY ENTERPRISE LENDING SYSTEMS

15.23.1 COMPANY SNAPSHOT

15.23.2 REVENUE ANALYSIS

15.23.3 GEOGRAPHIC PRESENCE

15.23.4 PRODUCT PORTFOLIO

15.23.5 RECENT DEVELOPMENT

15.24 VERGENT

15.24.1 COMPANY SNAPSHOT

15.24.2 REVENUE ANALYSIS

15.24.3 GEOGRAPHIC PRESENCE

15.24.4 PRODUCT PORTFOLIO

15.24.5 RECENT DEVELOPMENT

15.25 MORTGAGEFLEX

15.25.1 COMPANY SNAPSHOT

15.25.2 REVENUE ANALYSIS

15.25.3 GEOGRAPHIC PRESENCE

15.25.4 PRODUCT PORTFOLIO

15.25.5 RECENT DEVELOPMENT

15.26 BIZ CORE

15.26.1 COMPANY SNAPSHOT

15.26.2 REVENUE ANALYSIS

15.26.3 GEOGRAPHIC PRESENCE

15.26.4 PRODUCT PORTFOLIO

15.26.5 RECENT DEVELOPMENT

NOTE: THE COMPANIES PROFILED IS NOT EXHAUSTIVE LIST AND IS AS PER OUR PREVIOUS CLIENT REQUIREMENT. WE PROFILE MORE THAN 100 COMPANIES IN OUR STUDY AND HENCE THE LIST OF COMPANIES CAN BE MODIFIED OR REPLACED ON REQUEST

16 CONCLUSION

17 QUESTIONNAIRE

18 RELATED REPORTS

19 ABOUT DATA BRIDGE MARKET RESEARCH

منهجية البحث

يتم جمع البيانات وتحليل سنة الأساس باستخدام وحدات جمع البيانات ذات أحجام العينات الكبيرة. تتضمن المرحلة الحصول على معلومات السوق أو البيانات ذات الصلة من خلال مصادر واستراتيجيات مختلفة. تتضمن فحص وتخطيط جميع البيانات المكتسبة من الماضي مسبقًا. كما تتضمن فحص التناقضات في المعلومات التي شوهدت عبر مصادر المعلومات المختلفة. يتم تحليل بيانات السوق وتقديرها باستخدام نماذج إحصائية ومتماسكة للسوق. كما أن تحليل حصة السوق وتحليل الاتجاهات الرئيسية هي عوامل النجاح الرئيسية في تقرير السوق. لمعرفة المزيد، يرجى طلب مكالمة محلل أو إرسال استفسارك.

منهجية البحث الرئيسية التي يستخدمها فريق بحث DBMR هي التثليث البيانات والتي تتضمن استخراج البيانات وتحليل تأثير متغيرات البيانات على السوق والتحقق الأولي (من قبل خبراء الصناعة). تتضمن نماذج البيانات شبكة تحديد موقف البائعين، وتحليل خط زمني للسوق، ونظرة عامة على السوق ودليل، وشبكة تحديد موقف الشركة، وتحليل براءات الاختراع، وتحليل التسعير، وتحليل حصة الشركة في السوق، ومعايير القياس، وتحليل حصة البائعين على المستوى العالمي مقابل الإقليمي. لمعرفة المزيد عن منهجية البحث، أرسل استفسارًا للتحدث إلى خبراء الصناعة لدينا.

التخصيص متاح

تعد Data Bridge Market Research رائدة في مجال البحوث التكوينية المتقدمة. ونحن نفخر بخدمة عملائنا الحاليين والجدد بالبيانات والتحليلات التي تتطابق مع هدفهم. ويمكن تخصيص التقرير ليشمل تحليل اتجاه الأسعار للعلامات التجارية المستهدفة وفهم السوق في بلدان إضافية (اطلب قائمة البلدان)، وبيانات نتائج التجارب السريرية، ومراجعة الأدبيات، وتحليل السوق المجدد وقاعدة المنتج. ويمكن تحليل تحليل السوق للمنافسين المستهدفين من التحليل القائم على التكنولوجيا إلى استراتيجيات محفظة السوق. ويمكننا إضافة عدد كبير من المنافسين الذين تحتاج إلى بيانات عنهم بالتنسيق وأسلوب البيانات الذي تبحث عنه. ويمكن لفريق المحللين لدينا أيضًا تزويدك بالبيانات في ملفات Excel الخام أو جداول البيانات المحورية (كتاب الحقائق) أو مساعدتك في إنشاء عروض تقديمية من مجموعات البيانات المتوفرة في التقرير.