North America Nuts Market

حجم السوق بالمليار دولار أمريكي

CAGR :

%

USD

6.44 Billion

USD

9.98 Billion

2024

2032

USD

6.44 Billion

USD

9.98 Billion

2024

2032

| 2025 –2032 | |

| USD 6.44 Billion | |

| USD 9.98 Billion | |

|

|

|

|

تقسيم سوق المكسرات في أمريكا الشمالية، حسب نوع المنتج (مكسرات شجرية، فول سوداني، مكسرات هجينة/أخرى، وغيرها)، الشكل (كامل، زبدة، مطحون، أنصاف، قطع، زيت، حليب، معجون، كريمة، قطع محمصة، مغلفة، دقيق، مسحوق، مفروم، شرائح، مكعبات، مهروس، مبيض، كامل، مجمد، مجفف بالرش، مغلف، وغيرها)، الطبيعة (تقليدية وعضوية)، طريقة المعالجة (خام، محمص، مملح، مبيض، منكه، غير مملح، مزجج، مسكر، مكرمل، مدخن، منبت، مخمر، مجفف بالتجميد، مخلل، مقلي بالتفريغ، مجفف، وغيرها)، الدرجة (الدرجة أ (جودة تصدير ممتازة)، الدرجة ب (متوسطة الجودة للاستخدام المنزلي)، الدرجة المكسورة (للاستخدام في المخبوزات والحلويات)، الدرجة الزيتية، الدرجة الصناعية، الدرجة المرفوضة (حيوانية). (التغذية))، مدة الصلاحية (

حجم سوق المكسرات

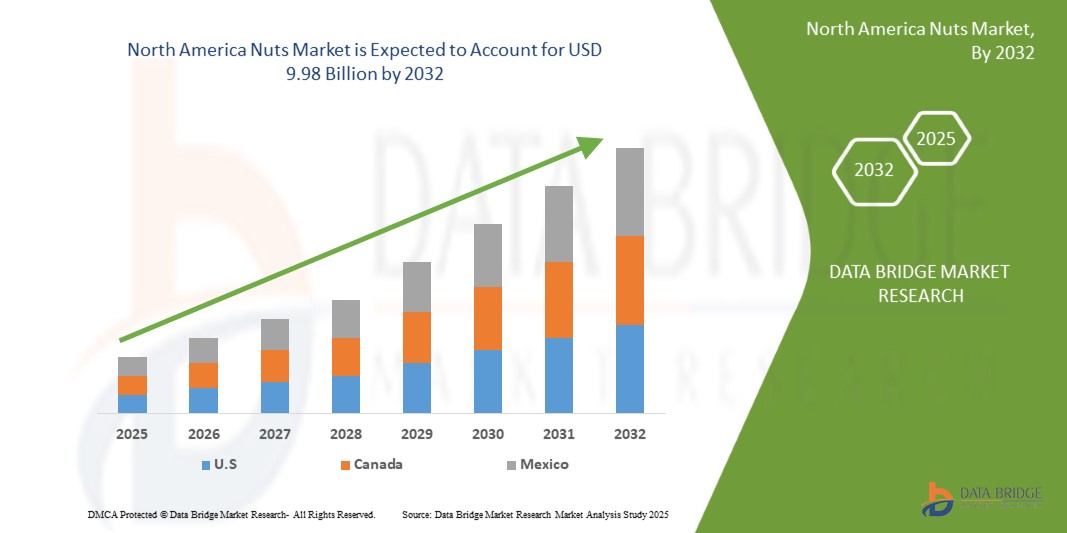

- تم تقييم حجم سوق المكسرات في أمريكا الشمالية بـ 6.44 مليار دولار أمريكي في عام 2024 ومن المتوقع أن يصل إلى 9.98 مليار دولار أمريكي بحلول عام 2032 ، بمعدل نمو سنوي مركب قدره 5.7٪ خلال الفترة المتوقعة

- يزدهر سوق المكسرات بشكل رئيسي بفضل الوعي المتزايد بفوائدها الصحية، فهي مصدر غني بالألياف والبروتين والمعادن والفيتامينات والعديد من مضادات الأكسدة الأخرى. كما أنها مصدر جيد للدهون المشبعة، وتساعد في الحفاظ على صحة القلب والدماغ. ويدرك المستهلكون في جميع أنحاء العالم تفضيلات الوجبات الخفيفة النباتية.

تحليل سوق المكسرات

- المكسرات ثمرةٌ تتكون من قشرةٍ صلبةٍ غير صالحةٍ للأكل وبذرةٍ صالحةٍ للأكل. وهي مصدرٌ غنيٌّ بالدهون الصحية والألياف وغيرها من العناصر الغذائية الغنية. لكل نوعٍ من المكسرات فوائدٌ أخرى. تُعدّ المكسرات من أفضل مصادر البروتينات النباتية. يُساعد اتباع نظامٍ غذائيٍّ غنيٍّ بالمكسرات على الوقاية من عوامل الخطر، مثل الالتهابات أو بعض الأمراض المزمنة.

- يُحسّن تناول المكسرات بانتظام الصحة بطرق عديدة، مثل تقليل خطر الإصابة بمرض السكري وأمراض القلب، بالإضافة إلى خفض مستوى الكوليسترول والدهون الثلاثية. ورغم محتواها العالي من السعرات الحرارية، إلا أن هذه الوصفة المغذية والغنية بالألياف قد تُساعد أيضًا على إنقاص الوزن.

- من المتوقع أن تتصدر الولايات المتحدة سوق أمريكا الشمالية بحصة سوقية تبلغ 82.38%. ويعزى ذلك إلى الشعبية الواسعة للوجبات الخفيفة المصنوعة من المكسرات، وزيادة الطلب على الأصناف العضوية وغير المعدلة وراثيًا، وتزايد استخداماتها في المخابز، وبدائل الألبان، والأغذية الوظيفية.

- ومن المتوقع أن تهيمن شريحة المكسرات على السوق بسبب توفرها على نطاق واسع وبأسعار معقولة وتنوع منتجاتها على نطاق واسع.

نطاق التقرير وتجزئة سوق المكسرات

|

صفات |

رؤى السوق الرئيسية للمكسرات |

|

القطاعات المغطاة |

|

|

الدول المغطاة |

أمريكا الشمالية

|

|

اللاعبون الرئيسيون في السوق |

|

|

فرص السوق |

|

|

مجموعات معلومات البيانات ذات القيمة المضافة |

بالإضافة إلى الرؤى حول سيناريوهات السوق مثل القيمة السوقية ومعدل النمو والتجزئة والتغطية الجغرافية واللاعبين الرئيسيين، فإن تقارير السوق التي تم تنظيمها بواسطة Data Bridge Market Research تشمل أيضًا تحليلًا متعمقًا من الخبراء، وتحليل التسعير، وتحليل حصة العلامة التجارية، واستطلاع رأي المستهلكين، وتحليل التركيبة السكانية، وتحليل سلسلة التوريد، وتحليل سلسلة القيمة، ونظرة عامة على المواد الخام / المواد الاستهلاكية، ومعايير اختيار البائعين، وتحليل PESTLE، وتحليل Porter، والإطار التنظيمي. |

اتجاهات سوق المكسرات

" اتجاه متزايد نحو تناول وجبات خفيفة صحية واختيارات مغذية "

- يشهد سوق المكسرات نموًا سريعًا، مدفوعًا بتزايد اتجاهات الوجبات الخفيفة الصحية. يبحث المستهلكون عن وجبات خفيفة مغذية وسهلة التحضير، وتلبي المكسرات هذا الطلب تمامًا بفضل غناها بالبروتين والألياف والدهون الصحية. ومع تزايد الوعي بالصحة والعافية، أصبحت المكسرات خيارًا مفضلًا للوجبات الخفيفة الخالية من الشعور بالذنب، مما يعزز نمو السوق ويشجع على الابتكار في عروض المنتجات.

- من أهم أسباب رواج المكسرات كوجبات خفيفة هو تزايد الوعي الصحي بين المستهلكين. تُعتبر المكسرات، بفضل قيمتها الغذائية العالية، بديلاً صحياً للوجبات الخفيفة التقليدية. فهي غنية بالفيتامينات والمعادن والألياف والبروتينات الأساسية، وتحتوي على دهون أحادية غير مشبعة ومتعددة غير مشبعة مفيدة للقلب. سهولة حملها وسهولة تناولها تجعلها مثالية لأنماط الحياة المزدحمة، حيث توفر حلاً سريعاً ومغذياً لوجبات خفيفة طوال اليوم.

- على سبيل المثال، في يونيو 2024، أعلنت شركة نوتراج، وفقًا لشركة بيزنس ستاندرد برايفت المحدودة، عن إطلاق منتجها الجديد "عبوة نوتراج سناكرايت للتغذية اليومية". تحتوي هذه العبوة المصممة بعناية على أكياس عملية مليئة بمزيج لذيذ ومغذي من المكسرات والفواكه المجففة الفاخرة. تستهدف هذه العبوة المستهلكين المهتمين بصحتهم، فهي توفر خيارًا مثاليًا للوجبات الخفيفة أثناء التنقل، حيث توفر العناصر الغذائية الأساسية والطاقة طوال اليوم، وتلبي الطلب المتزايد على خيارات الوجبات الخفيفة الصحية واللذيذة.

ديناميكيات سوق المكسرات

سائق

ارتفاع الاستهلاك اليومي لمنتجات المكسرات المختلفة

- يشهد سوق المكسرات في أمريكا الشمالية نموًا ملحوظًا، مدفوعًا بشكل رئيسي بزيادة استهلاك المكسرات عالميًا. ومن أهم العوامل المحفزة لهذا النمو تنامي وعي المستهلكين بالفوائد الصحية للمكسرات.

- بالإضافة إلى ذلك، أدى التحول نحو أنماط الحياة النباتية والصحية إلى جعل المكسرات خيارًا شائعًا كوجبة خفيفة طبيعية وصحية. كما تلعب الراحة دورًا حاسمًا، إذ يسهل حمل المكسرات وتناولها أثناء التنقل، مما يناسب أنماط الحياة العصرية المزدحمة. علاوة على ذلك، أدى ابتكار المنتجات، بما في ذلك النكهات الجديدة والتغليف وخيارات الطعام الجاهزة، إلى توسيع نطاق جاذبيتها، مما شجع المزيد من المستهلكين على إدراج المكسرات في أنظمتهم الغذائية اليومية، ودفع عجلة توسع سوق أمريكا الشمالية.

- على سبيل المثال، في سبتمبر 2024، ووفقًا لشركة فوربس ميديا، جمعت ديلي كرانش 4 ملايين دولار أمريكي في جولة تمويلية من الفئة أ لدعم توسعها في سوق الوجبات الخفيفة القائمة على المكسرات المتنامي. يركز الاستثمار على تحسين تشكيلة وجباتها الخفيفة من المكسرات المبرعمة، مثل اللوز والجوز والكاجو، وزيادة الإنتاج، وزيادة توافرها في متاجر التجزئة لتلبية الطلب المتزايد في أمريكا الشمالية على منتجات المكسرات المغذية والسهلة الاستخدام.

ضبط النفس/التحدي

" تقلبات الأسعار تعيق النمو في سوق المكسرات "

- يُعد تقلب الأسعار عاملاً رئيسياً يُعيق نمو سوق المكسرات في أمريكا الشمالية. فتقلب الأسعار، الناجم عن تقلبات الطقس غير المتوقعة كالجفاف والفيضانات والصقيع، يُعطل سلاسل التوريد ويُثير حالة من عدم اليقين لدى كل من المنتجين والمشترين. على سبيل المثال، أدت الظروف غير المواتية في مناطق الزراعة الرئيسية إلى انخفاض الغلة وارتفاع حاد في الأسعار، مما يُصعّب على المُصنّعين الحفاظ على استقرار تكاليف المنتجات.

- علاوةً على ذلك، تُفاقم التوترات التجارية وتقلبات الرسوم الجمركية عدم استقرار الأسعار، مما يحدّ من توسع السوق. هذا التقلب يُثبط الاستثمار ويُعيق التخطيط طويل الأجل في هذا القطاع. ونتيجةً لذلك، قد يواجه المستهلكون أسعارًا أعلى أو توافرًا أقل، مما قد يُضعف الطلب. تُعد معالجة تقلبات الأسعار أمرًا بالغ الأهمية لضمان نموٍّ مُطرد واستدامة في سوق المكسرات في أمريكا الشمالية.

- على سبيل المثال، في يونيو 2024، ووفقًا لـ SGGP، أنشأت جمعية الكاجو الفيتنامية (VINACAS) فريق عمل متخصصًا لمعالجة تقلبات أسعار الكاجو الخام. يتعاون هذا الفريق مع الحكومة والوزارات لتثبيت الأسعار، بهدف الحد من اضطرابات سلسلة التوريد ودعم النمو المستدام في صناعة الكاجو الفيتنامية.

نطاق سوق المكسرات

يتم تقسيم سوق المكسرات في أمريكا الشمالية إلى اثني عشر قطاعًا بارزًا بناءً على نوع المنتج والشكل والطبيعة وطريقة المعالجة والدرجة ومدة الصلاحية والشهادة والتعبئة والتغليف وحجم التعبئة والتغليف ونطاق السعر والاستخدام النهائي وقناة التوزيع.

- حسب نوع المنتج

بناءً على نوع المنتج، يُقسّم سوق المكسرات إلى مكسرات شجرية، وفول سوداني، ومكسرات هجينة/أخرى، وغيرها. ومن المتوقع أن يهيمن قطاع المكسرات الشجرية على السوق بحصة سوقية تبلغ 52.41% بحلول عام 2025، مدفوعةً بالانتشار الواسع وتوافر اللوز والكاجو والجوز والفستق وأنواع أخرى. إن دورها الراسخ في الأنظمة الغذائية العالمية، إلى جانب قيمتها الغذائية العالية واستخدامها المتزايد في الوجبات الخفيفة الصحية، يجعل المكسرات الشجرية الفئة المفضلة.

- حسب النموذج

بناءً على الشكل، يُقسّم السوق إلى: كامل، زبدة، مطحون، أنصاف، قطع، زيت، حليب، معجون، كريمة، قطع محمصة، مغلفة، دقيق، مسحوق، مفروم، شرائح، مكعبات، مهروس، كامل مسلوق، مجمد، مجفف بالرش، مغلف، وغيرها. في عام 2025، من المتوقع أن يتصدر قطاع المكسرات الكاملة قطاع المكسرات، بحصة سوقية تبلغ 11.69%، مدعومًا بارتفاع الوعي الصحي وتفضيل المستهلكين للأطعمة غير المصنعة والنظيفة. تتميز المكسرات الكاملة بسهولة الاستخدام، وجاذبية المظهر، ونضارة ملحوظة، مما يجعلها الخيار الأمثل للاستهلاك المباشر وفي تطبيقات الطهي.

- بالطبيعة

بناءً على طبيعة السوق، يُقسّم سوق المكسرات إلى تقليدي وعضوي. ومن المتوقع أن يهيمن قطاع المكسرات التقليدي على السوق بحصة سوقية تبلغ 61.77% بحلول عام 2025، بفضل أسعاره المعقولة، وسهولة الحصول عليه، وحضوره القوي في قنوات البيع بالتجزئة الرئيسية. أما في المناطق النامية والحساسة للأسعار، فلا تزال المكسرات التقليدية تحظى بحصة كبيرة بفضل سهولة الحصول عليها، وثبات جودتها، وتوافرها العالي مقارنةً بالبدائل العضوية الفاخرة.

- حسب طريقة المعالجة

يُقسّم السوق حسب طريقة المعالجة إلى نيئة، ومحمصة، ومملحة، ومبيضة، ومنكهة، وغير مملحة، ومُزججة، ومُحلاة، ومُكرمل، ومدخنة، ومنبتة، ومُخمرة، ومجففة بالتجميد، ومخللة، ومقلية بالتفريغ، ومجففة، وغيرها. ومن المتوقع أن تهيمن شريحة المكسرات النيئة على السوق بحصة سوقية تبلغ 12.65% في عام 2025، مع توجه المستهلكين نحو الأطعمة قليلة المعالجة والغنية بالعناصر الغذائية. تحتفظ المكسرات النيئة بالإنزيمات والعناصر الغذائية الطبيعية، مما يجعلها جذابة للغاية للمهتمين بالصحة، والنباتيين، ومتبعي نظام غذائي صحي.

- حسب الدرجة

بناءً على الدرجة، يُصنف السوق إلى: الدرجة أ (جودة تصدير ممتازة)، والدرجة ب (متوسطة الجودة للاستخدام المنزلي)، والدرجة المكسورة (للاستخدام في المخابز والحلويات)، والدرجة الزيتية، والدرجة الصناعية، والدرجة المرفوضة (أعلاف الحيوانات). من المتوقع أن تهيمن فئة الدرجة أ على السوق بحصة سوقية تبلغ 34.01% بحلول عام 2025، ويعزى ذلك أساسًا إلى تزايد الطلب الدولي على المكسرات عالية الجودة والمتناسقة شكليًا.

- حسب مدة الصلاحية

يُقسّم السوق حسب مدة الصلاحية إلى: أقل من 6 أشهر، من 6 إلى 12 شهرًا، من 13 إلى 18 شهرًا، 18 شهرًا، وأكثر من 18 شهرًا. ومن المتوقع أن تهيمن فئة أقل من 6 أشهر على السوق بحصة سوقية تبلغ 36.82% في عام 2025، مما يعكس تزايد الطلب على المكسرات الطازجة والمُحصودة حديثًا. ويربط المستهلكون المتميزون، وخاصةً في قطاعي التجزئة والصحة، مدة الصلاحية القصيرة بطعم وملمس وقيمة غذائية أفضل.

- حسب الشهادة

بناءً على الشهادات، يشمل السوق شهادات ISO 22000/HACCP، وUSDA Organic، وEU Organic، وNon-GMO Verified، وGluten Free Certified، وCosher، وHalal، وVegan Certified، وFair Trade، وRainforest Alliance، وCarbon Neutral Certified، وغيرها. من المتوقع أن يتصدر قطاع ISO 22000/HACCP السوق بحصة سوقية تبلغ 20.82% في عام 2025، وذلك بفضل تزايد لوائح سلامة الأغذية العالمية وطلب المستهلكين على منتجات المكسرات القابلة للتتبع والصحية والمضمونة الجودة.

- حسب التعبئة والتغليف

تشمل أنواع التغليف الأكياس البلاستيكية، والعبوات المفرغة من الهواء، وبرطمانات البولي إيثيلين تيريفثالات (PET)، والأكياس الورقية، والعلب المركبة، والأكياس المنسوجة السائبة، والبرطمانات الزجاجية، والأكياس الصغيرة/الوجبات الفردية، وعلب الهدايا، والأكياس العضوية/القابلة للتحلل الحيوي، والعلب المعدنية، والأحواض الصديقة للبيئة القابلة لإعادة الإغلاق، والقضبان المغلفة بورق القصدير، وعبوات إعادة التعبئة، وغيرها. في عام 2025، من المتوقع أن يهيمن قطاع الأكياس البلاستيكية على السوق بحصة سوقية تبلغ 19.28%، بفضل سهولة حملها، وفعاليتها من حيث التكلفة، ومزاياها المتعلقة بمدة الصلاحية. كما أن قطاعات فرعية مثل العبوات ذات السحاب القائم تلبي احتياجات عروض البيع بالتجزئة الحديثة واستخدامات المستهلكين.

- حسب حجم العبوة

يُقسّم السوق إلى فئات: ١٠١ غرام - ٢٥٠ غرام، ٢٥١ غرام - ٥٠٠ غرام، ٥١ غرام - ١٠٠ غرام، ٢٥ غرام - ٥٠ غرام، ٥٠١ غرام - ١ كيلوغرام، ١.١ كيلوغرام - ٢.٥ كيلوغرام، ٢.٦ كيلوغرام - ٥ كيلوغرام، ٥.١ كيلوغرام - ١٠ كيلوغرام، ١٠.١ كيلوغرام - ٢٥ كيلوغرام، ٢٥.١ كيلوغرام - ٥٠ كيلوغرام، ٥٠ كيلوغرام، وأقل من ٢٥ غرام. في عام ٢٠٢٥، من المتوقع أن تهيمن فئة ١٠١ غرام - ٢٥٠ غرام على السوق بحصة سوقية تبلغ ١٥.٤٩٪، مُلبيةً بذلك احتياجات الاستهلاك أثناء التنقل، وشراء التجارب، والوجبات الخفيفة الصحية. تُوازن هذه المجموعة بين الراحة والقيمة، مما يجعلها جذابة في كل من متاجر التجزئة الحديثة وقنوات البيع عبر الإنترنت.

- حسب نطاق السعر

تشمل نطاقات الأسعار: الاقتصادي/الاقتصادي (1.00-6.00 دولار أمريكي للكيلوغرام)، والمتوسط (6.01-12.00 دولار أمريكي للكيلوغرام)، والفاخر (12.01-20.00 دولار أمريكي للكيلوغرام)، والفاخر جدًا/الفاخر (أكثر من 20.00 دولار أمريكي للكيلوغرام). من المتوقع أن يهيمن قطاع الاقتصادي/الاقتصادي على السوق بحصة سوقية تبلغ 39.22% في عام 2025، بفضل الطلب المدفوع بالقدرة على تحمل التكاليف في الأسواق الناشئة، والمشترين المؤسسيين، وقنوات البيع بالتجزئة في السوق الشامل.

- حسب الاستخدام النهائي

ينقسم السوق إلى قطاعات الاستهلاك المباشر، والوجبات الخفيفة، وزبدة المكسرات ومُزيّناتها، وصناعة المخابز، وصناعة الحلويات، وتصنيع الحبوب والجرانولا، والتغذية الوظيفية، وبدائل الألبان، وصناعة المشروبات، واللحوم النباتية، والطهي، واستخلاص الزيوت الصناعية، والدقيق والخبز الخالي من الغلوتين، ومنتجات العناية الشخصية، والاستخدامات البيولوجية والزراعية الصناعية، ومُضافات أغذية الحيوانات الأليفة، وأعلاف الحيوانات، وغيرها. في عام 2025، من المتوقع أن يهيمن قطاع الاستهلاك المباشر على السوق بحصة سوقية تبلغ 12.87%، وذلك بفضل الطلب المتزايد على الوجبات الخفيفة المغذية والسهلة التحضير. كما أن تزايد أنماط الحياة الصحية والأنظمة الغذائية الغنية بالبروتين يُعزز هذا القطاع عبر قنوات البيع بالتجزئة، والإنترنت، وقنوات السفر.

- حسب قناة التوزيع

بناءً على قنوات التوزيع، يُقسّم السوق إلى قطاعين: قطاع الأعمال (B2B) وقطاع الأعمال (B2C). ويُقسّم قطاع الأعمال (B2C) إلى قنوات غير متصلة بالإنترنت وأخرى عبر الإنترنت. يشمل القطاع غير المتصل متاجر السوبر ماركت/الهايبر ماركت، ومتاجر البقالة، ومتاجر الأغذية الصحية، والمخابز، والمتاجر المتخصصة، وقطاع الفنادق والمطاعم والمقاهي، والمتاجر المعفاة من الرسوم الجمركية، وشركات الطيران. أما القطاع عبر الإنترنت، فيشمل أسواق التجارة الإلكترونية والمواقع الإلكترونية المملوكة للعلامات التجارية. ومن المتوقع أن يهيمن قطاع الأعمال (B2B) على السوق بحصة سوقية تبلغ 53.42% في عام 2025، مدعومًا بتوفر المنتجات على نطاق واسع، والثقة في تجارة التجزئة التقليدية، وسلوك الشراء الاندفاعي، لا سيما في الأسواق التقليدية والناشئة.

تحليل إقليمي لسوق المكسرات

من المتوقع أن تتصدر الولايات المتحدة سوق أمريكا الشمالية بحصة سوقية تبلغ 52.41%. ويعزى ذلك إلى الشعبية الواسعة للوجبات الخفيفة المصنوعة من المكسرات، وزيادة الطلب على الأصناف العضوية وغير المعدلة وراثيًا، وتزايد استخداماتها في المخابز، وبدائل الألبان، والأغذية الوظيفية. وتلعب كاليفورنيا دورًا محوريًا، كونها من أكبر منتجي اللوز والجوز في العالم. كما تشهد الولايات المتحدة طلبًا قويًا على منتجات المكسرات ذات القيمة المضافة، مثل المكسرات المحمصة المنكهة، ومزيج المكسرات، وزبدة المكسرات، وألواح البروتين، مما يعكس قاعدة مستهلكين ناضجة ومهتمة بالصحة.

حصة سوق المكسرات

وتدار صناعة المكسرات بشكل أساسي من قبل شركات راسخة، بما في ذلك:

- مجموعة أولام (سنغافورة)

- ADM (الولايات المتحدة)

- شركة مارياني للمكسرات (الولايات المتحدة)

- بورخيس للمكسرات الزراعية والصناعية، إس إيه (إسبانيا)

- حصادات مختارة (أستراليا)

- مزارعو الماس الأزرق (الولايات المتحدة)

- شركة فستق رائعة ذات مسؤولية محدودة (الولايات المتحدة)

- Treehouse California Almonds, LLC (الولايات المتحدة الأمريكية)

- وجبات خفيفة ساهالي (الولايات المتحدة)

- مكسرات صحية (الولايات المتحدة)

- شركة جون ب. سانفيليبو وابنه (الولايات المتحدة)

- سيتون فستق من شركة تيرا بيلا (الولايات المتحدة)

- المكسرات الأرضية (البرازيل)

- شركة هاينز للمكسرات (الولايات المتحدة)

- شركة جولدن بينات، ذ.م.م (الولايات المتحدة)

- باري كاليبو. (سويسرا)

- مجموعة إنترسناك (ألمانيا)

- جورميه نوت (الولايات المتحدة)

- دايموند فودز (الولايات المتحدة)

- شركة هورميل للأغذية (الولايات المتحدة)

- شركة بويندكستر للمكسرات (الولايات المتحدة)

- شركة ماونت فرانكلين للأغذية (الولايات المتحدة)

- شركة ويسترن نوت المحدودة (الولايات المتحدة)

أحدث التطورات في سوق المكسرات في أمريكا الشمالية

- في أبريل 2024، أعلنت مجموعة أولام عن توسع كبير في قدراتها على معالجة المكسرات في نيجيريا، بهدف تعزيز حجم معالجة الكاجو للاستهلاك المحلي والتصدير. ويتماشى هذا الاستثمار مع استراتيجية أولام لتعزيز حضورها في مجال المنتجات الزراعية ذات القيمة المضافة ودعم الاقتصادات المحلية من خلال خلق فرص العمل وبناء القدرات في الأسواق الناشئة.

- في مارس 2024، أطلقت شركة بلو دايموند جرورز خطًا جديدًا من الوجبات الخفيفة البروتينية المصنوعة من اللوز تحت علامتها التجارية "نات-ثينز"، مع التركيز على خيارات الوجبات الخفيفة الغنية بالبروتين والخالية من الغلوتين. يلبي هذا المنتج الجديد طلب المستهلكين المتزايد على خيارات الوجبات الخفيفة الصحية الجاهزة، ويعزز مكانة بلو دايموند في قطاع الوجبات الخفيفة العملية في صناعة المكسرات.

- في فبراير 2024، أعلنت شركة سيليكت هارفستس عن استحواذها على بساتين لوز إضافية في فيكتوريا لتعزيز قدرتها الإنتاجية. ومن المتوقع أن تُحسّن هذه الخطوة الاستراتيجية التكامل الرأسي وتضمن إمدادًا مستقرًا من اللوز عالي الجودة، مما يُعزز القدرة التنافسية للشركة في أمريكا الشمالية في ظل الطلب المتزايد من أسواق آسيا والمحيط الهادئ.

- في يناير 2024، أطلقت شركة Wonderful Pistachios LLC حملة تسويقية في أمريكا الشمالية بعنوان "قوة الفستق"، تُسلّط الضوء على الفوائد الصحية لاستهلاكه. تستهدف الحملة أسواقًا دولية رئيسية، بما في ذلك الهند والصين والشرق الأوسط، وتدعمها حملات تسويقية مؤثرة وشراكات للتوعية الغذائية.

- في ديسمبر 2023، استثمرت شركة جون بي. سانفيليبو وأولاده في الأتمتة والرقمنة في منشأتها للمعالجة في إلينوي، وذلك لزيادة الكفاءة وضمان جودة ثابتة في جميع خطوط إنتاج الفول السوداني والمكسرات. ويشمل هذا التحديث أنظمة فرز تعمل بالذكاء الاصطناعي، وتحسين إجراءات الاستدامة في التعبئة والتغليف واستخدام المياه.

- في نوفمبر 2023، أعلنت شركة بورجيس الزراعية والصناعية للمكسرات، ش.م.، عن شراكة مع منصة بلوكتشين لتطبيق إمكانية التتبع الكامل لسلاسل توريد اللوز والجوز. تهدف هذه المبادرة إلى ضمان الشفافية، وحصولها على شهادة التجارة العادلة، وثقة المستهلك في أسواق أمريكا الشمالية.

SKU-

احصل على إمكانية الوصول عبر الإنترنت إلى التقرير الخاص بأول سحابة استخبارات سوقية في العالم

- لوحة معلومات تحليل البيانات التفاعلية

- لوحة معلومات تحليل الشركة للفرص ذات إمكانات النمو العالية

- إمكانية وصول محلل الأبحاث للتخصيص والاستعلامات

- تحليل المنافسين باستخدام لوحة معلومات تفاعلية

- آخر الأخبار والتحديثات وتحليل الاتجاهات

- استغل قوة تحليل المعايير لتتبع المنافسين بشكل شامل

Table of Content

1 INTRODUCTION

1.1 OBJECTIVES OF THE STUDY

1.2 MARKET DEFINITION

1.3 OVERVIEW

1.4 LIMITATIONS

1.5 MARKETS COVERED

2 MARKET SEGMENTATION

2.1 MARKETS COVERED

2.2 GEOGRAPHICAL SCOPE

2.3 YEARS CONSIDERED FOR THE STUDY

2.4 CURRENCY AND PRICING

2.5 DBMR TRIPOD DATA VALIDATION MODEL

2.6 MULTIVARIATE MODELING

2.7 PRIMARY INTERVIEWS WITH KEY OPINION LEADERS

2.8 DBMR MARKET POSITION GRID

2.9 MARKET END-USE COVERAGE GRID

2.1 DBMR VENDOR SHARE ANALYSIS

2.11 SECONDARY SOURCES

2.12 ASSUMPTIONS

3 EXECUTIVE SUMMARY

4 PREMIUM INSIGHTS

4.1 VALUE CHAIN

4.1.1 PRODUCTION:

4.1.2 PROCESSING:

4.1.3 MARKETING/DISTRIBUTION:

4.1.4 BUYERS:

4.2 SUPPLY CHAIN ANALYSIS

4.3 PORTER’S FIVE FORCES ANALYSIS

4.4 RAW MATERIAL SOURCING ANALYSIS

4.5 OVERVIEW OF TECHNOLOGICAL INNOVATIONS

4.6 GROWTH STRATEGIES ADOPTED BY KEY MARKET PLAYERS

4.7 FACTORS INFLUENCING PURCHASING DECISION OF END-USERS

4.8 IMPACT OF ECONOMIC SLOW DOWN ON MARKET

4.8.1 IMPACT ON PRICE

4.8.2 IMPACT ON SUPPLY CHAIN

4.8.3 IMPACT ON SHIPMENT

4.8.4 IMPACT ON COMPANY’S STRATEGIC DECISIONS

4.9 REGULATORY FRAMEWORK AND GUIDELINES

4.9.1 COST ANALYSIS BREAKDOWN

4.1 INNOVATION TRACKER AND STRATEGIC ANALYSIS

4.10.1 MAJOR DEALS AND STRATEGIC ALLIANCES ANALYSIS

4.10.1.1 JOINT VENTURES

4.10.1.2 MERGERS AND ACQUISITIONS

4.10.1.3 LICENSING AND PARTNERSHIP

4.10.1.4 TECHNOLOGY COLLABORATIONS

4.10.1.5 STRATEGIC DIVESTMENTS

4.10.2 NUMBER OF PRODUCTS IN DEVELOPMENT

4.10.3 STAGE OF DEVELOPMENT

4.10.4 TIMELINES AND MILESTONES

4.10.5 INNOVATION STRATEGIES AND METHODOLOGIES

4.10.6 RISK ASSESSMENT AND MITIGATION

4.10.7 FUTURE OUTLOOK

4.11 TARIFFS & IMPACT ON THE MARKET

4.11.1 CURRENT TARIFF RATE (S) IN TOP-5 COUNTRY MARKETS

4.11.2 OUTLOOK: LOCAL PRODUCTION V/S IMPORT RELIANCE

4.11.3 VENDOR SELECTION CRITERIA DYNAMICS

4.11.4 IMPACT ON SUPPLY CHAIN

4.11.4.1 RAW MATERIAL PROCUREMENT

4.11.4.2 MANUFACTURING AND PRODUCTION

4.11.4.3 LOGISTICS AND DISTRIBUTION

4.11.4.4 PRICE PITCHING AND POSITION OF MARKET

4.11.5 INDUSTRY PARTICIPANTS: PROACTIVE MOVES

4.11.5.1 SUPPLY CHAIN OPTIMIZATION

4.11.5.2 JOINT VENTURE ESTABLISHMENTS

4.11.6 IMPACT ON PRICES

4.11.7 REGULATORY INCLINATION

4.11.7.1 GEOPOLITICAL SITUATION

4.11.7.2 TRADE PARTNERSHIPS BETWEEN THE COUNTRIES

4.11.7.2.1 FREE TRADE AGREEMENTS

4.11.7.2.2 ALLIANCES ESTABLISHMENTS

4.11.7.3 STATUS ACCREDITION (INCLUDING MFTN)

4.11.7.4 DOMESTIC COURSE OF CORRECTION

4.11.7.4.1 INCENTIVE SCHEMES TO BOOST PRODUCTION OUTPUTS

4.11.7.4.2 ESTABLISHMENT OF SPECIAL ECONOMIC ZONES/INDUSTRIAL PARKS

4.12 BRAND OUTLOOK

4.12.1 COMPARATIVE BRAND ANALYSIS

4.12.2 PRODUCT AND BRAND OVERVIEW

4.13 SUPPLY CHAIN ANALYSIS

4.13.1 OVERVIEW

4.13.2 LOGISTIC COST SCENARIO

4.13.3 IMPORTANCE OF LOGISTICS SERVICE PROVIDERS

4.14 PRODUCTION CONSUMPTION ANALYSIS

4.15 IMPORT-EXPORT ANALYSIS

4.16 PATENT ANALYSIS

4.16.1 PATENT QUALITY AND STRENGTH

4.16.2 PATENT FAMILIES

4.16.3 NUMBER OF INTERNATIONAL PATENT FAMILIES BY PUBLICATION YEAR

4.17 LICENSING AND COLLABORATIONS

4.17.1 COMPANY PATENT LANDSCAPE

4.18 REGION PATENT LANDSCAPE

4.19 IP STRATEGY AND MANAGEMENT

4.2 PATENT ANALYSIS

4.21 PROFIT MARGINS SCENARIO

4.22 PRICING ANALYSIS

4.23 INDUSTRY ECOSYSTEM ANALYSIS

4.23.1 PROMINENT COMPANIES

4.23.2 SMALL & MEDIUM SIZE COMPANIES

4.23.3 END USERS

4.24 IMPACT OF ECONOMIC SLOWDOWN ON NORTH AMERICA NUTS MARKET

4.24.1 IMPACT ON PRICES

4.24.2 IMPACT ON SUPPLY CHAIN

4.24.3 IMPACT ON SHIPMENT

4.24.4 IMPACT ON DEMAND

4.24.5 IMPACT ON STRATEGIC DECISIONS

5 MARKET OVERVIEW

5.1 DRIVERS

5.1.1 GROWING NORTH AMERICA TREND TOWARD HEALTHIER SNACKING AND NUTRITIOUS CHOICES

5.1.2 RISE IN DAILY CONSUMPTION OF VARIOUS NUT PRODUCTS

5.1.3 INCREASING NORTH AMERICA DEMAND TOWARD PLANT-BASED DIETS

5.1.4 E-COMMERCE GROWTH BOOSTING NUT PRODUCT ACCESSIBILITY

5.2 RESTRAINTS

5.2.1 PRICE VOLATILITY RESTRAINING GROWTH IN THE NUTS MARKET

5.2.2 SUPPLY CHAIN DISRUPTIONS

5.2.3 IMPACT OF CLIMATE CHANGE ON MARKET STABILITY

5.3 OPPORTUNITIES

5.3.1 INNOVATION IN FLAVORED AND READY-TO-EAT NUT PRODUCTS

5.3.2 MODIFICATION IN THE NUT PRODUCTION

5.3.3 INCREASING USE OF NUTS IN BAKERY AND CONFECTIONERY PRODUCTS

5.4 CHALLENGES

5.4.1 RISING DROUGHTS, HEATWAVES, AND UNPREDICTABLE RAINFALL THREATEN CROP YIELDS AND QUALITY

5.4.2 LABOR SHORTAGES IN HARVESTING SEASONS AND RELIANCE ON MANUAL LABOR RAISE BOTH COST AND COMPLIANCE CHALLENGES

6 NORTH AMERICA NUTS MARKET, BY PRODUCT TYPE

6.1 OVERVIEW

6.2 TREE NUTS

6.2.1 TREE NUTS, BY TYPE

6.2.1.1 Almonds

6.2.1.2 Cashews

6.2.1.3 Walnuts

6.2.1.4 Pistachios

6.2.1.5 Hazelnuts

6.2.1.6 Pecans

6.2.1.7 Macadamias

6.2.1.8 Pine Nuts

6.2.1.9 Brazil Nuts

6.2.1.10 Chestnuts

6.2.1.11 Pili Nuts

6.2.1.12 Barukas Nuts

6.2.1.13 Others

6.3 GROUND NUTS

6.3.1 GROUND NUTS, BY PEANUTS

6.3.1.1 Runner

6.3.1.2 Virginia

6.3.1.3 Spanish

6.3.1.4 Valencia

6.3.1.5 Others

6.4 HYBRID/OTHER NUTS

6.4.1 HYBRID/OTHER NUTS, BY TYPE

6.4.1.1 Coconuts

6.4.1.2 Betel Nuts

6.4.1.3 Tiger Nuts

6.4.1.4 Ginkgo Nuts

6.4.1.5 Others

6.5 OTHERS

7 NORTH AMERICA NUTS MARKET, FORM

7.1 OVERVIEW

7.2 WHOLE

7.3 BUTTER

7.4 GROUND

7.5 HALVES

7.6 PIECES

7.7 OIL

7.8 MILK

7.9 PASTE

7.1 CREAM

7.11 ROASTED PIECES

7.12 COATED

7.13 FLOUR

7.14 POWDER

7.15 CHOPPED

7.16 SLICED

7.17 DICED

7.18 CRUSHED

7.19 BLANCHED WHOLE

7.2 FROZEN

7.21 SPRAY-DRIED

7.22 ENCAPSULATED

7.23 OTHERS

8 NORTH AMERICA NUTS MARKET, BY NATURE

8.1 OVERVIEW

8.2 CONVENTIONAL

8.3 ORGANIC

9 NORTH AMERICA NUTS MARKET, BY PROCESSING METHOD

9.1 OVERVIEW

9.2 RAW

9.3 ROASTED

9.3.1 ROASTED, BY TYPE

9.3.1.1 DRY ROASTED

9.3.1.2 OIL ROASTED

9.4 SALTED

9.5 BLANCHED

9.6 FLAVORED

9.6.1 FLAVORED, BY TYPE

9.6.1.1 Sweetened

9.6.1.2 Spiced

9.6.1.3 Chocolate-Coated

9.6.1.4 Herb-Infused

9.6.1.5 Yogurt-Coated

9.6.1.6 Others

9.7 UNSALTED

9.8 GLAZED

9.9 CANDIED

9.1 CARAMELIZED

9.11 SMOKED

9.12 SPROUTED

9.13 FERMENTED

9.14 FREEZE-DRIED

9.15 PICKLED

9.16 VACUUM-FRIED

9.17 DEHYDRATED

9.18 OTHERS

10 NORTH AMERICA NUTS MARKET, BY GRADE

10.1 OVERVIEW

10.2 A GRADE (PREMIUM EXPORT QUALITY)

10.3 B GRADE (MID-QUALITY DOMESTIC USE)

10.4 BROKEN GRADE (BAKERY & CONFECTIONERY USE)

10.5 OIL-GRADE

10.6 INDUSTRIAL GRADE

10.7 REJECTED GRADE (ANIMAL FEED)

11 NORTH AMERICA NUTS MARKET, BY SHELF LIFE

11.1 OVERVIEW

11.2 <6 MONTHS

11.3 6–12 MONTHS

11.4 13–18 MONTHS

11.5 18 MONTHS

11.6 MORE THAN 18 MONTHS

12 NORTH AMERICA NUTS MARKET, BY CERTIFICATION

12.1 OVERVIEW

12.2 ISO 22000/HACCP

12.3 USDA ORGANIC

12.4 EU ORGANIC

12.5 NON-GMO VERIFIED

12.6 GLUTEN-FREE CERTIFIED

12.7 KOSHER

12.8 HALAL

12.9 VEGAN CERTIFIED

12.1 FAIR TRADE

12.11 RAINFOREST ALLIANCE

12.12 CARBON NEUTRAL CERTIFIED

12.13 OTHERS

13 NORTH AMERICA NUTS MARKET, PACKAGING

13.1 OVERVIEW

13.2 PLASTIC POUCHES

13.2.1 PLASTIC POUCHES, BY TYPE

13.2.1.1 Stand-Up Zipper Packs

13.2.1.2 Pillow Packs

13.3 VACUUM-SEALED PACKS

13.4 PET JARS

13.5 PAPER BAGS

13.6 COMPOSITE CANS

13.7 BULK WOVEN SACKS

13.8 GLASS JARS

13.9 SACHETS/SINGLE-SERVE

13.1 GIFT BOXES

13.11 BIO-BASED/COMPOSTABLE

13.12 METAL TINS

13.13 RESEALABLE ECO-TUBS

13.14 FOIL-WRAPPED BARS

13.15 REFILL PACKS

13.16 OTHERS

14 NORTH AMERICA NUTS MARKET, BY PACKAGING SIZE

14.1 OVERVIEW

14.2 101G–250G

14.3 251G–500G

14.4 51G–100G

14.5 25G–50G

14.6 501G–1KG

14.7 1.1KG–2.5KG

14.8 2.6KG–5KG

14.9 5.1KG–10KG

14.1 10.1KG–25KG

14.11 25.1KG–50KG

14.12 50KG

14.13 <25G

15 NORTH AMERICA NUTS MARKET, BY PRICE RANGE

15.1 OVERVIEW

15.2 ECONOMY/BUDGET (USD 1.00-6.00 PER KG)

15.3 MID-RANGE (USD 6.01-12.00 PER KG)

15.4 PREMIUM (USD 12.01-20.00 PER KG)

15.5 SUPER-PREMIUM/GOURMET (ABOVE USD 20.00 PER KG)

16 NORTH AMERICA NUTS MARKET, BY END-USE

16.1 OVERVIEW

16.2 DIRECT CONSUMPTION

16.3 SNACKS

16.4 NUT BUTTERS & SPREADS

16.5 BAKERY INDUSTRY

16.6 CONFECTIONERY INDUSTRY

16.7 CEREAL & GRANOLA MANUFACTURING

16.8 FUNCTIONAL NUTRITION

16.8.1 FUNCTIONAL NUTRITION, BY TYPE

16.8.1.1 Protein Bars

16.8.1.2 Meal Replacements

16.8.1.3 Supplements

16.8.1.4 Others

16.9 DAIRY ALTERNATIVES

16.1 BEVERAGE INDUSTRY

16.10.1 BEVERAGE INDUSTRY, BY TYPE

16.10.1.1 Nut Milk

16.10.1.2 Nut-Based Protein Drinks

16.10.1.3 Fermented Nut Beverages

16.10.1.4 Others

16.11 PLANT-BASED MEATS

16.12 CULINARY

16.12.1 CULINARY, BY TYPE

16.12.1.1 Garnishing

16.12.1.2 Sauces

16.12.1.3 Condiments

16.12.1.4 Others

16.13 INDUSTRIAL OIL EXTRACTION

16.14 FLOUR & GLUTEN-FREE BAKING

16.15 PERSONAL CARE PRODUCTS

16.15.1 PERSONAL CARE PRODUCTS, BY TYPE

16.15.1.1 Skin Care

16.15.1.2 Hair Oil

16.15.1.3 Exfoliants

16.15.1.4 Others

16.16 BIO-BASED & AGRO-INDUSTRIAL USES

16.16.1 BIO-BASED & AGRO-INDUSTRIAL USES, BY TYPE

16.16.1.1 Activated Carbon

16.16.1.2 Abrasives

16.16.1.3 Biofuel Additives

16.16.1.4 Others

16.17 PET FOOD ADDITIVES

16.18 ANIMAL FEED

16.18.1 ANIMAL FEED, BY TYPE

16.18.1.1 Meal Residue

16.18.1.2 Shells

16.18.1.3 Others

16.19 OTHERS

17 NORTH AMERICA NUTS MARKET, BY DISTRIBUTION CHANNEL

17.1 OVERVIEW

17.2 B2B

17.3 B2C

17.3.1 B2C, BY TYPE

17.3.1.1 Offline

17.3.1.1.1 Supermarkets/Hypermarkets

17.3.1.1.2 Convenience Stores

17.3.1.1.3 Health Food Stores

17.3.1.1.4 Bakeries

17.3.1.1.5 Specialty Stores

17.3.1.1.6 HoReCa

17.3.1.1.7 Duty-Free Stores

17.3.1.1.8 Airlines

17.3.1.1.9 Others

17.3.1.2 Online

17.3.1.2.1 E-Commerce Marketplaces

17.3.1.2.2 Brand-Owned Websites

18 NORTH AMERICA NUTS MARKET, BY REGION

18.1 NORTH AMERICA

18.1.1 U.S.

18.1.2 CANADA

18.1.3 MEXICO

19 NORTH AMERICA NUTS MARKET COMPANY LANDSCAPE

19.1 COMPANY SHARE ANALYSIS: GLOBAL

20 SWOT ANALYSIS

21 COMPANY PROFILES

21.1 ADM

21.1.1 COMPANY SNAPSHOT

21.1.2 REVENUE ANALYSIS

21.1.3 COMPANY SHARE ANALYSIS

21.1.4 PRODUCT PORTFOLIO

21.1.5 RECENT DEVELOPMENT

21.2 OLAM GROUP

21.2.1 COMPANY SNAPSHOT

21.2.2 REVENUE ANALYSIS

21.2.3 COMPANY SHARE ANALYSIS

21.2.4 PRODUCT PORTFOLIO

21.2.5 RECENT DEVELOPMENT

21.3 BARRY CALLEBAUT

21.3.1 COMPANY SNAPSHOT

21.3.2 REVENUE ANALYSIS

21.3.3 COMPANY SHARE ANALYSIS

21.3.4 PRODUCT PORTFOLIO

21.3.5 RECENT DEVELOPMENT

21.4 BLUE DIAMOND GROWERS.

21.4.1 COMPANY SNAPSHOT

21.4.2 COMPANY SHARE ANALYSIS

21.4.3 PRODUCT PORTFOLIO

21.4.4 RECENT DEVELOPMENTS/NEWS

21.5 JOHN B. SANFILIPPO & SON, INC.

21.5.1 COMPANY SNAPSHOT

21.5.2 REVENUE ANALYSIS

21.5.3 COMPANY SHARE ANALYSIS

21.5.4 PRODUCT PORTFOLIO

21.5.5 RECENT DEVELOPMENTS

21.6 BORGES AGRICULTURAL & INDUSTRIAL NUTS, S.A.

21.6.1 COMPANY SNAPSHOT

21.6.2 REVENUE ANALYSIS

21.6.3 PRODUCT PORTFOLIO

21.6.4 RECENT DEVELOPMENTS/NEWS

21.7 DEL ALBA.

21.7.1 COMPANY SNAPSHOT

21.7.2 PRODUCT PORTFOLIO

21.7.3 RECENT DEVELOPMENT/NEWS

21.8 DIAMOND FOODS

21.8.1 COMPANY SNAPSHOT

21.8.2 PRODUCT PORTFOLIO

21.8.3 RECENT DEVELOPMENTS/NEWS

21.9 GOLDEN PEANUT COMPANY, LLC

21.9.1 COMPANY SNAPSHOT

21.9.2 PRODUCT PORTFOLIO

21.9.3 RECENT DEVELOPMENTS

21.1 GOURMET NUT

21.10.1 COMPANY SNAPSHOT

21.10.2 PRODUCT PORTFOLIO

21.10.3 RECENT DEVELOPMENTS/NEWS

21.11 HINES NUT COMPANY

21.11.1 COMPANY SNAPSHOT

21.11.2 PRODUCT PORTFOLIO

21.12 HORMEL FOODS CORPORATION

21.12.1 COMPANY SNAPSHOT

21.12.2 REVENUE ANALYSIS

21.12.3 PRODUCT PORTFOLIO

21.12.4 RECENT DEVELOPMENTS/NEWS

21.13 INTERSNACK GROUP GMBH & CO. KG

21.13.1 COMPANY SNAPSHOT

21.13.2 PRODUCT PORTFOLIO

21.13.3 RECENT DEVELOPMENTS

21.14 JINDAL COCOA

21.14.1 COMPANY SNAPSHOT

21.14.2 PRODUCT PORTFOLIO

21.14.3 RECENT DEVELOPMENTS

21.15 MARIANI NUT COMPANY

21.15.1 COMPANY SNAPSHOT

21.15.2 PRODUCT PORTFOLIO

21.15.3 RECENT DEVELOPMENTS

21.16 MOUNT FRANKLIN FOODS

21.16.1 COMPANY SNAPSHOT

21.16.2 PRODUCT PORTFOLIO

21.16.3 RECENT DEVELOPMENTS

21.17 NOW FOODS

21.17.1 COMPANY SNAPSHOT

21.17.2 PRODUCT PORTFOLIO

21.17.3 RECENT DEVELOPMENTS/NEWS

21.18 NUTLAND

21.18.1 COMPANY SNAPSHOT

21.18.2 PRODUCT PORTFOLIO

21.18.3 RECENT DEVELOPMENTS

21.19 NUTWORK HANDELSGESELLSCHAFT MBH

21.19.1 COMPANY SNAPSHOT

21.19.2 PRODUCT PORTFOLIO

21.19.3 RECENT DEVELOPMENTS/NEWS

21.2 POINDEXTER NUT COMPANY

21.20.1 COMPANY SNAPSHOT

21.20.2 PRODUCT PORTFOLIO

21.20.3 RECENT DEVELOPMENTS

21.21 ROYAL NUT COMPANY

21.21.1 COMPANY SNAPSHOT

21.21.2 PRODUCT PORTFOLIO

21.21.3 RECENT DEVELOPMENTS

21.22 SAHALE SNACKS

21.22.1 COMPANY SNAPSHOT

21.22.2 PRODUCT PORTFOLIO

21.22.3 RECENT DEVELOPMENTS

21.23 SANTÉ NUTS

21.23.1 COMPANY SNAPSHOT

21.23.2 PRODUCT PORTFOLIO

21.23.3 RECENT DEVELOPMENTS/NEWS

21.24 SELECT HARVESTS LIMITED

21.24.1 COMPANY SNAPSHOT

21.24.2 REVENUE ANALYSIS

21.24.3 PRODUCT PORTFOLIO

21.24.4 RECENT DEVELOPMENTS/NEWS

21.25 SETTON PISTACHIO OF TERRA BELLA, INC.

21.25.1 COMPANY SNAPSHOT

21.25.2 PRODUCT PORTFOLIO

21.25.3 RECENT DEVELOPMENTS

21.26 TERRANUT

21.26.1 COMPANY SNAPSHOT

21.26.2 PRODUCT PORTFOLIO

21.26.3 RECENT DEVELOPMENTS/NEW

21.27 TREEHOUSE CALIFORNIA ALMONDS, LLC

21.27.1 COMPANY SNAPSHOT

21.27.2 PRODUCT PORTFOLIO

21.27.3 RECENT DEVELOPMENT

21.28 THE DAILY NUT CO.

21.28.1 COMPANY SNAPSHOT

21.28.2 PRODUCT PORTFOLIO

21.28.3 RECENT DEVELOPMENTS/NEWS

21.29 WONDERFUL PISTACHIOS LLC

21.29.1 COMPANY SNAPSHOT

21.29.2 PRODUCT PORTFOLIO

21.29.3 RECENT DEVELOPMENTS/NEWS

21.3 WESTERN NUT COMPANY INC.

21.30.1 COMPANY SNAPSHOT

21.30.2 PRODUCT PORTFOLIO

21.30.3 RECENT DEVELOPMENTS/NEWS

22 QUESTIONNAIRE

23 RELATED REPORTS

List of Table

TABLE 1 REGULATORY FRAMEWORK AND GUIDELINES

TABLE 2 COST FOR KEY EQUIPMENT AND THE OVERALL CASHEW NUTS PROCESSING PLANTS

TABLE 3 RECENT DEVELOPMENTS IN THE NUT, HIGHLIGHTING NEW PRODUCT LAUNCHES, INNOVATIONS, AND TRENDS

TABLE 4 TIMELINES AND MILESTONES IN THE NUTS INDUSTRY

TABLE 5 NUT IMPORT TARIFF RATES IN TOP 5 MARKETS (2024)

TABLE 6 LOCAL PRODUCTION V/S IMPORT RELIANCE

TABLE 7 REGULATORY INCLINATION

TABLE 8 TRADE PARTNERSHIPS BETWEEN THE COUNTRIES

TABLE 9 ALLIANCES ESTABLISHMENTS

TABLE 10 ESTABLISHMENT OF SPECIAL ECONOMIC ZONES (SEZS) AND INDUSTRIAL PARKS

TABLE 11 COMPARATIVE BRAND ANALYSIS

TABLE 12 PRODUCTION

TABLE 13 CONSUMPTION

TABLE 14 CONSUMER BUYING BEHAVIOUR

TABLE 15 EXPORT DATA SETS

TABLE 16 IMPORT DATA SETS

TABLE 17 CONSUMER BUYING BEHAVIOUR

TABLE 18 NORTH AMERICA NUTS MARKET, BY PRODUCT TYPE, 2018-2032 (USD THOUSAND)

TABLE 19 NORTH AMERICA NUTS MARKET, BY PRODUCT TYPE, 2018-2032 (THOUSAND TONS)

TABLE 20 NORTH AMERICA TREE NUTS IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 21 NORTH AMERICA TREE NUTS IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 22 NORTH AMERICA GROUND NUTS IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 23 NORTH AMERICA GROUND NUTS IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 24 NORTH AMERICA HYBRID/OTHER NUTS IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 25 NORTH AMERICA HYBRID/OTHER NUTS IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 26 NORTH AMERICA OTHERS IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 27 NORTH AMERICA NUTS MARKET, BY FORM, 2018-2032 (USD THOUSAND)

TABLE 28 NORTH AMERICA WHOLE IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 29 NORTH AMERICA BUTTER IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 30 NORTH AMERICA GROUND IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 31 NORTH AMERICA HALVES IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 32 NORTH AMERICA PIECES IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 33 NORTH AMERICA OIL IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 34 NORTH AMERICA MILK IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 35 NORTH AMERICA PASTE IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 36 NORTH AMERICA CREAM IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 37 NORTH AMERICA ROASTED PIECES IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 38 NORTH AMERICA COATED IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 39 NORTH AMERICA FLOUR IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 40 NORTH AMERICA POWDER IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 41 NORTH AMERICA CHOPPED IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 42 NORTH AMERICA SLICED IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 43 NORTH AMERICA DICED IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 44 NORTH AMERICA CRUSHED IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 45 NORTH AMERICA BLANCHED WHOLE IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 46 NORTH AMERICA FROZEN IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 47 NORTH AMERICA SPRAY-DRIED IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 48 NORTH AMERICA ENCAPSULATED IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 49 NORTH AMERICA OTHERS IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 50 NORTH AMERICA NUTS MARKET, BY NATURE, 2018-2032 (USD THOUSAND)

TABLE 51 NORTH AMERICA CONVENTIONAL IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 52 NORTH AMERICA ORGANIC IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 53 NORTH AMERICA NUTS MARKET, BY PROCESSING METHOD, 2018-2032 (USD THOUSAND)

TABLE 54 NORTH AMERICA RAW IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 55 NORTH AMERICA ROASTED IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 56 NORTH AMERICA ROASTED IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 57 NORTH AMERICA SALTED IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 58 NORTH AMERICA BLANCHED IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 59 NORTH AMERICA FLAVORED IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 60 NORTH AMERICA FLAVORED IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 61 NORTH AMERICA UNSALTED IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 62 NORTH AMERICA GLAZED IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 63 NORTH AMERICA CANDIED IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 64 NORTH AMERICA CARAMELIZED IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 65 NORTH AMERICA SMOKED IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 66 NORTH AMERICA SPROUTED IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 67 NORTH AMERICA FERMENTED IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 68 NORTH AMERICA FREEZE-DRIED IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 69 NORTH AMERICA PICKLED IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 70 NORTH AMERICA VACUUM-FRIED IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 71 NORTH AMERICA DEHYDRATED IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 72 NORTH AMERICA OTHERS IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 73 NORTH AMERICA NUTS MARKET, BY GRADE, 2018-2032 (USD THOUSAND)

TABLE 74 NORTH AMERICA A GRADE (PREMIUM EXPORT QUALITY) IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 75 NORTH AMERICA B GRADE (MID-QUALITY DOMESTIC USE) IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 76 NORTH AMERICA BROKEN GRADE (BAKERY & CONFECTIONERY USE) IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 77 NORTH AMERICA OIL-GRADE IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 78 NORTH AMERICA INDUSTRIAL GRADE IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 79 NORTH AMERICA REJECTED GRADE (ANIMAL FEED) IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 80 NORTH AMERICA NUTS MARKET, BY SHELF LIFE, 2018-2032 (USD THOUSAND)

TABLE 81 NORTH AMERICA <6 MONTHS IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 82 NORTH AMERICA 6–12 MONTHS IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 83 NORTH AMERICA I13–18 MONTHS N NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 84 NORTH AMERICA 18 MONTHS IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 85 NORTH AMERICA MORE THAN 18 MONTHS IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 86 NORTH AMERICA NUTS MARKET, BY CERTIFICATION, 2018-2032 (USD THOUSAND)

TABLE 87 NORTH AMERICA ISO 22000/HACCP IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 88 NORTH AMERICA USDA ORGANIC IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 89 NORTH AMERICA EU ORGANIC IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 90 NORTH AMERICA NON-GMO VERIFIED IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 91 NORTH AMERICA GLUTEN-FREE CERTIFIED IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 92 NORTH AMERICA KOSHER IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 93 NORTH AMERICA HALAL IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 94 NORTH AMERICA VEGAN CERTIFIED IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 95 NORTH AMERICA FAIR TRADE IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 96 NORTH AMERICA RAINFOREST ALLIANCE IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 97 NORTH AMERICA CARBON NEUTRAL CERTIFIED IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 98 NORTH AMERICA OTHERS IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 99 NORTH AMERICA NUTS MARKET, BY PACKAGING, 2018-2032 (USD THOUSAND)

TABLE 100 NORTH AMERICA PLASTIC POUCHES IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 101 TABLE 14 NORTH AMERICA PLASTIC POUCHES IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 102 NORTH AMERICA VACUUM-SEALED PACKS IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 103 NORTH AMERICA PET JARS IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 104 NORTH AMERICA PAPER BAGS IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 105 NORTH AMERICA COMPOSITE CANS IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 106 NORTH AMERICA BULK WOVEN SACKS IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 107 NORTH AMERICA GLASS JARS IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 108 NORTH AMERICA SACHETS/SINGLE-SERVE IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 109 NORTH AMERICA GIFT BOXES IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 110 NORTH AMERICA BIO-BASED/COMPOSTABLE IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 111 NORTH AMERICA METAL TINS IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 112 NORTH AMERICA RESEALABLE ECO-TUBS IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 113 NORTH AMERICA FOIL-WRAPPED BARS IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 114 NORTH AMERICA REFILL PACKS IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 115 NORTH AMERICA OTHERS IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 116 NORTH AMERICA NUTS MARKET, BY PACKAGING SIZE, 2018-2032 (USD THOUSAND)

TABLE 117 NORTH AMERICA 101G–250G IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 118 NORTH AMERICA 251G–500G IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 119 NORTH AMERICA 51G–100G IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 120 NORTH AMERICA 25G–50G IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 121 NORTH AMERICA 501G–1KG IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 122 NORTH AMERICA 1.1KG–2.5KG IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 123 NORTH AMERICA 2.6KG–5KG IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 124 NORTH AMERICA 5.1KG–10KG IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 125 NORTH AMERICA 10.1KG–25KG IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 126 NORTH AMERICA 25.1KG–50KG IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 127 NORTH AMERICA 50KG IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 128 NORTH AMERICA <25G IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 129 NORTH AMERICA NUTS MARKET, BY PRICE RANGE, 2018-2032 (USD THOUSAND)

TABLE 130 NORTH AMERICA ECONOMY/BUDGET (USD 1.00-6.00 PER KG) IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 131 NORTH AMERICA MID-RANGE (USD 6.01-12.00 PER KG) IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 132 NORTH AMERICA PREMIUM (USD 12.01-20.00 PER KG) IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 133 NORTH AMERICA SUPER-PREMIUM/GOURMET (ABOVE USD 20.00 PER KG) IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 134 NORTH AMERICA NUTS MARKET, BY END-USE, 2018-2032 (USD THOUSAND)

TABLE 135 NORTH AMERICA DIRECT CONSUMPTION IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 136 NORTH AMERICA SNACKS IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 137 NORTH AMERICA NUT BUTTERS & SPREADS IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 138 NORTH AMERICA BAKERY INDUSTRY IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 139 NORTH AMERICA CONFECTIONERY INDUSTRY IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 140 NORTH AMERICA CEREAL & GRANOLA MANUFACTURING IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 141 NORTH AMERICA FUNCTIONAL NUTRITION IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 142 NORTH AMERICA FUNCTIONAL NUTRITION IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 143 NORTH AMERICA DAIRY ALTERNATIVES IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 144 NORTH AMERICA BEVERAGE INDUSTRY IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 145 NORTH AMERICA BEVERAGE INDUSTRY IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 146 NORTH AMERICA PLANT-BASED MEATS IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 147 NORTH AMERICA CULINARY IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 148 NORTH AMERICA CULINARY IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 149 NORTH AMERICA INDUSTRIAL OIL EXTRACTION IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 150 NORTH AMERICA FLOUR & GLUTEN-FREE BAKING IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 151 NORTH AMERICA PERSONAL CARE PRODUCTS IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 152 NORTH AMERICA PERSONAL CARE PRODUCTS IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 153 NORTH AMERICA BIO-BASED & AGRO-INDUSTRIAL USES IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 154 NORTH AMERICA BIO-BASED & AGRO-INDUSTRIAL USES IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 155 NORTH AMERICA PET FOOD ADDITIVES IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 156 NORTH AMERICA ANIMAL FEED IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 157 NORTH AMERICA ANIMAL FEED IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 158 NORTH AMERICA OTHERS IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 159 NORTH AMERICA NUTS MARKET, BY DISTRIBUTION CHANNEL, 2018-2032 (USD THOUSAND)

TABLE 160 NORTH AMERICA B2B IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 161 NORTH AMERICA B2C IN NUTS MARKET, BY REGION, 2018-2032 (USD THOUSAND)

TABLE 162 NORTH AMERICA B2C IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 163 NORTH AMERICA OFFLINE IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 164 NORTH AMERICA ONLINE IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 165 NORTH AMERICA NUTS MARKET, BY COUNTRY, 2018-2032 (USD THOUSAND)

TABLE 166 NORTH AMERICA NUTS MARKET, BY PRODUCT TYPE, 2018-2032 (USD THOUSAND)

TABLE 167 NORTH AMERICA NUTS MARKET, BY PRODUCT TYPE, 2018-2032 (THOUSAND TONS)

TABLE 168 NORTH AMERICA TREE NUTS IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 169 NORTH AMERICA GROUND NUTS IN NUTS MARKET, BY PEANUTS, 2018-2032 (USD THOUSAND)

TABLE 170 NORTH AMERICA HYBRID/OTHER NUTS IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 171 NORTH AMERICA NUTS MARKET, BY FORM, 2018-2032 (USD THOUSAND)

TABLE 172 NORTH AMERICA NUTS MARKET, BY NATURE, 2018-2032 (USD THOUSAND)

TABLE 173 NORTH AMERICA NUTS MARKET, BY PROCESSING METHOD, 2018-2032 (USD THOUSAND)

TABLE 174 NORTH AMERICA ROASTED IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 175 NORTH AMERICA FLAVORED IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 176 NORTH AMERICA NUTS MARKET, BY GRADE, 2018-2032 (USD THOUSAND)

TABLE 177 NORTH AMERICA NUTS MARKET, BY SHELF LIFE, 2018-2032 (USD THOUSAND)

TABLE 178 NORTH AMERICA NUTS MARKET, BY CERTIFICATION, 2018-2032 (USD THOUSAND)

TABLE 179 NORTH AMERICA NUTS MARKET, BY PACKAGING, 2018-2032 (USD THOUSAND)

TABLE 180 NORTH AMERICA PLASTIC POUCHES IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 181 NORTH AMERICA NUTS MARKET, BY PACKAGING SIZE, 2018-2032 (USD THOUSAND)

TABLE 182 NORTH AMERICA NUTS MARKET, BY PRICE RANGE, 2018-2032 (USD THOUSAND)

TABLE 183 NORTH AMERICA NUTS MARKET, BY END-USE, 2018-2032 (USD THOUSAND)

TABLE 184 NORTH AMERICA FUNCTIONAL NUTRITION IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 185 NORTH AMERICA BEVERAGE INDUSTRY IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 186 NORTH AMERICA CULINARY IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 187 NORTH AMERICA PERSONAL CARE PRODUCTS IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 188 NORTH AMERICA BIO-BASED & AGRO-INDUSTRIAL USES IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 189 NORTH AMERICA ANIMAL FEED IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 190 NORTH AMERICA NUTS MARKET, BY DISTRIBUTION CHANNEL, 2018-2032 (USD THOUSAND)

TABLE 191 NORTH AMERICA B2C IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 192 NORTH AMERICA OFFLINE IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 193 NORTH AMERICA ONLINE IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 194 U.S. NUTS MARKET, BY PRODUCT TYPE, 2018-2032 (USD THOUSAND)

TABLE 195 U.S. NUTS MARKET, BY PRODUCT TYPE, 2018-2032 (THOUSAND TONS)

TABLE 196 U.S. TREE NUTS IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 197 U.S. GROUND NUTS IN NUTS MARKET, BY PEANUTS, 2018-2032 (USD THOUSAND)

TABLE 198 U.S. HYBRID/OTHER NUTS IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 199 U.S. NUTS MARKET, BY FORM, 2018-2032 (USD THOUSAND)

TABLE 200 U.S. NUTS MARKET, BY NATURE, 2018-2032 (USD THOUSAND)

TABLE 201 U.S. NUTS MARKET, BY PROCESSING METHOD, 2018-2032 (USD THOUSAND)

TABLE 202 U.S. ROASTED IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 203 U.S. FLAVORED IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 204 U.S. NUTS MARKET, BY GRADE, 2018-2032 (USD THOUSAND)

TABLE 205 U.S. NUTS MARKET, BY SHELF LIFE, 2018-2032 (USD THOUSAND)

TABLE 206 U.S. NUTS MARKET, BY CERTIFICATION, 2018-2032 (USD THOUSAND)

TABLE 207 U.S. NUTS MARKET, BY PACKAGING, 2018-2032 (USD THOUSAND)

TABLE 208 U.S. PLASTIC POUCHES IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 209 U.S. NUTS MARKET, BY PACKAGING SIZE, 2018-2032 (USD THOUSAND)

TABLE 210 U.S. NUTS MARKET, BY PRICE RANGE, 2018-2032 (USD THOUSAND)

TABLE 211 U.S. NUTS MARKET, BY END-USE, 2018-2032 (USD THOUSAND)

TABLE 212 U.S. FUNCTIONAL NUTRITION IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 213 U.S. BEVERAGE INDUSTRY IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 214 U.S. CULINARY IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 215 U.S. PERSONAL CARE PRODUCTS IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 216 U.S. BIO-BASED & AGRO-INDUSTRIAL USES IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 217 U.S. ANIMAL FEED IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 218 U.S. NUTS MARKET, BY DISTRIBUTION CHANNEL, 2018-2032 (USD THOUSAND)

TABLE 219 U.S. B2C IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 220 U.S. OFFLINE IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 221 U.S. ONLINE IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 222 CANADA NUTS MARKET, BY PRODUCT TYPE, 2018-2032 (USD THOUSAND)

TABLE 223 CANADA NUTS MARKET, BY PRODUCT TYPE, 2018-2032 (THOUSAND TONS)

TABLE 224 CANADA TREE NUTS IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 225 CANADA GROUND NUTS IN NUTS MARKET, BY PEANUTS, 2018-2032 (USD THOUSAND)

TABLE 226 CANADA HYBRID/OTHER NUTS IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 227 CANADA NUTS MARKET, BY FORM, 2018-2032 (USD THOUSAND)

TABLE 228 CANADA NUTS MARKET, BY NATURE, 2018-2032 (USD THOUSAND)

TABLE 229 CANADA NUTS MARKET, BY PROCESSING METHOD, 2018-2032 (USD THOUSAND)

TABLE 230 CANADA ROASTED IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 231 CANADA FLAVORED IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 232 CANADA NUTS MARKET, BY GRADE, 2018-2032 (USD THOUSAND)

TABLE 233 CANADA NUTS MARKET, BY SHELF LIFE, 2018-2032 (USD THOUSAND)

TABLE 234 CANADA NUTS MARKET, BY CERTIFICATION, 2018-2032 (USD THOUSAND)

TABLE 235 CANADA NUTS MARKET, BY PACKAGING, 2018-2032 (USD THOUSAND)

TABLE 236 CANADA PLASTIC POUCHES IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 237 CANADA NUTS MARKET, BY PACKAGING SIZE, 2018-2032 (USD THOUSAND)

TABLE 238 CANADA NUTS MARKET, BY PRICE RANGE, 2018-2032 (USD THOUSAND)

TABLE 239 CANADA NUTS MARKET, BY END-USE, 2018-2032 (USD THOUSAND)

TABLE 240 CANADA FUNCTIONAL NUTRITION IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 241 CANADA BEVERAGE INDUSTRY IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 242 CANADA CULINARY IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 243 CANADA PERSONAL CARE PRODUCTS IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 244 CANADA BIO-BASED & AGRO-INDUSTRIAL USES IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 245 CANADA ANIMAL FEED IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 246 CANADA NUTS MARKET, BY DISTRIBUTION CHANNEL, 2018-2032 (USD THOUSAND)

TABLE 247 CANADA B2C IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 248 CANADA OFFLINE IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 249 CANADA ONLINE IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 250 MEXICO NUTS MARKET, BY PRODUCT TYPE, 2018-2032 (USD THOUSAND)

TABLE 251 MEXICO NUTS MARKET, BY PRODUCT TYPE, 2018-2032 (THOUSAND TONS)

TABLE 252 MEXICO TREE NUTS IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 253 MEXICO GROUND NUTS IN NUTS MARKET, BY PEANUTS, 2018-2032 (USD THOUSAND)

TABLE 254 MEXICO HYBRID/OTHER NUTS IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 255 MEXICO NUTS MARKET, BY FORM, 2018-2032 (USD THOUSAND)

TABLE 256 MEXICO NUTS MARKET, BY NATURE, 2018-2032 (USD THOUSAND)

TABLE 257 MEXICO NUTS MARKET, BY PROCESSING METHOD, 2018-2032 (USD THOUSAND)

TABLE 258 MEXICO ROASTED IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 259 MEXICO FLAVORED IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 260 MEXICO NUTS MARKET, BY GRADE, 2018-2032 (USD THOUSAND)

TABLE 261 MEXICO NUTS MARKET, BY SHELF LIFE, 2018-2032 (USD THOUSAND)

TABLE 262 MEXICO NUTS MARKET, BY CERTIFICATION, 2018-2032 (USD THOUSAND)

TABLE 263 MEXICO NUTS MARKET, BY PACKAGING, 2018-2032 (USD THOUSAND)

TABLE 264 MEXICO PLASTIC POUCHES IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 265 MEXICO NUTS MARKET, BY PACKAGING SIZE, 2018-2032 (USD THOUSAND)

TABLE 266 MEXICO NUTS MARKET, BY PRICE RANGE, 2018-2032 (USD THOUSAND)

TABLE 267 MEXICO NUTS MARKET, BY END-USE, 2018-2032 (USD THOUSAND)

TABLE 268 MEXICO FUNCTIONAL NUTRITION IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 269 MEXICO BEVERAGE INDUSTRY IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 270 MEXICO CULINARY IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 271 MEXICO PERSONAL CARE PRODUCTS IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 272 MEXICO BIO-BASED & AGRO-INDUSTRIAL USES IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 273 MEXICO ANIMAL FEED IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 274 MEXICO NUTS MARKET, BY DISTRIBUTION CHANNEL, 2018-2032 (USD THOUSAND)

TABLE 275 MEXICO B2C IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 276 MEXICO OFFLINE IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 277 MEXICO ONLINE IN NUTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

List of Figure

FIGURE 1 NORTH AMERICA NUTS MARKET

FIGURE 2 NORTH AMERICA NUTS MARKET: DATA TRIANGULATION

FIGURE 3 NORTH AMERICA NUTS MARKET: DROC ANALYSIS

FIGURE 4 NORTH AMERICA NUTS MARKET: NORTH AMERICA VS REGIONAL MARKET ANALYSIS

FIGURE 5 NORTH AMERICA NUTS MARKET: COMPANY RESEARCH ANALYSIS

FIGURE 6 NORTH AMERICA NUTS MARKET: MULTIVARIATE MODELLING

FIGURE 7 NORTH AMERICA NUTS MARKET TIME LINE CURVE

FIGURE 8 NORTH AMERICA NUTS MARKET: INTERVIEW DEMOGRAPHICS

FIGURE 9 NORTH AMERICA NUTS MARKET: DBMR MARKET POSITION GRID

FIGURE 10 NORTH AMERICA NUTS MARKET: MARKET END-USE COVERAGE GRID

FIGURE 11 NORTH AMERICA NUTS MARKET: VENDOR SHARE ANALYSIS

FIGURE 12 NORTH AMERICA NUTS MARKET: SEGMENTATION

FIGURE 13 EXECUTIVE SUMMARY

FIGURE 14 NORTH AMERICA NUTS MARKET STRATEGIC DEVELOPMENT

FIGURE 15 FOUR SEGMENTS COMPRISE THE NORTH AMERICA NUTS MARKET, BY PRODUCT TYPE

FIGURE 16 GROWING NORTH AMERICA TREND TOWARD HEALTHIER SNACKING AND NUTRITIOUS CHOICES IS EXPECTED TO DRIVE THE NORTH AMERICA NUTS MARKET IN THE FORECAST PERIOD

FIGURE 17 TREE NUT SEGMENT IS EXPECTED TO ACCOUNT FOR THE LARGEST SHARE OF THE NORTH AMERICA NUTS MARKET IN 2025 AND 2032

FIGURE 18 NUTS MARKET VALUE CHAIN

FIGURE 19 NUTS MARKET SUPPLY CHAIN ANALAYSIS

FIGURE 20 TOTAL NUMBER OF DEALS

FIGURE 21 DEALS BY TYPE

FIGURE 22 DEALS BY SEGMENT

FIGURE 23 PRODUCTION CAPACITY OUTLOOK

FIGURE 24 PRODUCT AND BRAND OVERVIEW

FIGURE 25 PATENT FAMILIES

FIGURE 26 PATENT FAMILIES

FIGURE 27 COMPANY EVALUATION QUADRANT

FIGURE 28 PRICE TREND ANALYSIS, 2018-2032 (USD/KG)

FIGURE 29 PROJECT THREE NUT EXPORT INDEX (2021-2025)

FIGURE 30 DROC ANALYSIS

FIGURE 31 FREQUENCY OF NUT CONSUMPTION

FIGURE 32 NORTH AMERICA NUTS MARKET: BY PRODUCT TYPE, 2024

FIGURE 33 NORTH AMERICA NUTS MARKET: FORM, 2024

FIGURE 34 NORTH AMERICA NUTS MARKET: BY NATURE, 2024

FIGURE 35 NORTH AMERICA NUTS MARKET: BY PROCESSING METHOD, 2024

FIGURE 36 NORTH AMERICA NUTS MARKET: BY GRADE, 2024

FIGURE 37 NORTH AMERICA NUTS MARKET: BY SHELF LIFE, 2024

FIGURE 38 NORTH AMERICA NUTS MARKET: BY CERTIFICATION, 2024

FIGURE 39 NORTH AMERICA NUTS MARKET: PACKAGING, 2024

FIGURE 40 NORTH AMERICA NUTS MARKET: BY PACKAGING SIZE, 2024

FIGURE 41 NORTH AMERICA NUTS MARKET: BY PRICE RANGE, 2024

FIGURE 42 NORTH AMERICA NUTS MARKET: BY END-USE, 2024

FIGURE 43 NORTH AMERICA NUTS MARKET: BY DISTRIBUTION CHANNEL, 2024

FIGURE 44 NORTH AMERICA NUT MARKET: BY SNAPSHOT

FIGURE 45 NORTH AMERICA NUTS MARKET: COMPANY SHARE 2024 (%)

منهجية البحث

يتم جمع البيانات وتحليل سنة الأساس باستخدام وحدات جمع البيانات ذات أحجام العينات الكبيرة. تتضمن المرحلة الحصول على معلومات السوق أو البيانات ذات الصلة من خلال مصادر واستراتيجيات مختلفة. تتضمن فحص وتخطيط جميع البيانات المكتسبة من الماضي مسبقًا. كما تتضمن فحص التناقضات في المعلومات التي شوهدت عبر مصادر المعلومات المختلفة. يتم تحليل بيانات السوق وتقديرها باستخدام نماذج إحصائية ومتماسكة للسوق. كما أن تحليل حصة السوق وتحليل الاتجاهات الرئيسية هي عوامل النجاح الرئيسية في تقرير السوق. لمعرفة المزيد، يرجى طلب مكالمة محلل أو إرسال استفسارك.

منهجية البحث الرئيسية التي يستخدمها فريق بحث DBMR هي التثليث البيانات والتي تتضمن استخراج البيانات وتحليل تأثير متغيرات البيانات على السوق والتحقق الأولي (من قبل خبراء الصناعة). تتضمن نماذج البيانات شبكة تحديد موقف البائعين، وتحليل خط زمني للسوق، ونظرة عامة على السوق ودليل، وشبكة تحديد موقف الشركة، وتحليل براءات الاختراع، وتحليل التسعير، وتحليل حصة الشركة في السوق، ومعايير القياس، وتحليل حصة البائعين على المستوى العالمي مقابل الإقليمي. لمعرفة المزيد عن منهجية البحث، أرسل استفسارًا للتحدث إلى خبراء الصناعة لدينا.

التخصيص متاح

تعد Data Bridge Market Research رائدة في مجال البحوث التكوينية المتقدمة. ونحن نفخر بخدمة عملائنا الحاليين والجدد بالبيانات والتحليلات التي تتطابق مع هدفهم. ويمكن تخصيص التقرير ليشمل تحليل اتجاه الأسعار للعلامات التجارية المستهدفة وفهم السوق في بلدان إضافية (اطلب قائمة البلدان)، وبيانات نتائج التجارب السريرية، ومراجعة الأدبيات، وتحليل السوق المجدد وقاعدة المنتج. ويمكن تحليل تحليل السوق للمنافسين المستهدفين من التحليل القائم على التكنولوجيا إلى استراتيجيات محفظة السوق. ويمكننا إضافة عدد كبير من المنافسين الذين تحتاج إلى بيانات عنهم بالتنسيق وأسلوب البيانات الذي تبحث عنه. ويمكن لفريق المحللين لدينا أيضًا تزويدك بالبيانات في ملفات Excel الخام أو جداول البيانات المحورية (كتاب الحقائق) أو مساعدتك في إنشاء عروض تقديمية من مجموعات البيانات المتوفرة في التقرير.