Global Cereal Bar Market

Tamanho do mercado em biliões de dólares

CAGR :

%

USD

8.07 Billion

USD

14.32 Billion

2024

2032

USD

8.07 Billion

USD

14.32 Billion

2024

2032

| 2025 –2032 | |

| USD 8.07 Billion | |

| USD 14.32 Billion | |

|

|

|

|

Segmentação do mercado global de barras de cereais, por tipos (barras de café da manhã, barras de lanche, barras de saúde e bem-estar, barras energéticas e nutricionais e outras), aplicação (aumento de energia, construção muscular, ganho de peso, substituição de refeição e massa muscular magra), sabor (caramelo, chocolate, manteiga de amendoim, mel e outros), composição (natural, combinada e aromatizada), embalagem (tipo caixa, sachê e invólucros), canal de vendas (B2B e B2C) - tendências do setor e previsão até 2032

Tamanho do mercado de barras de cereais

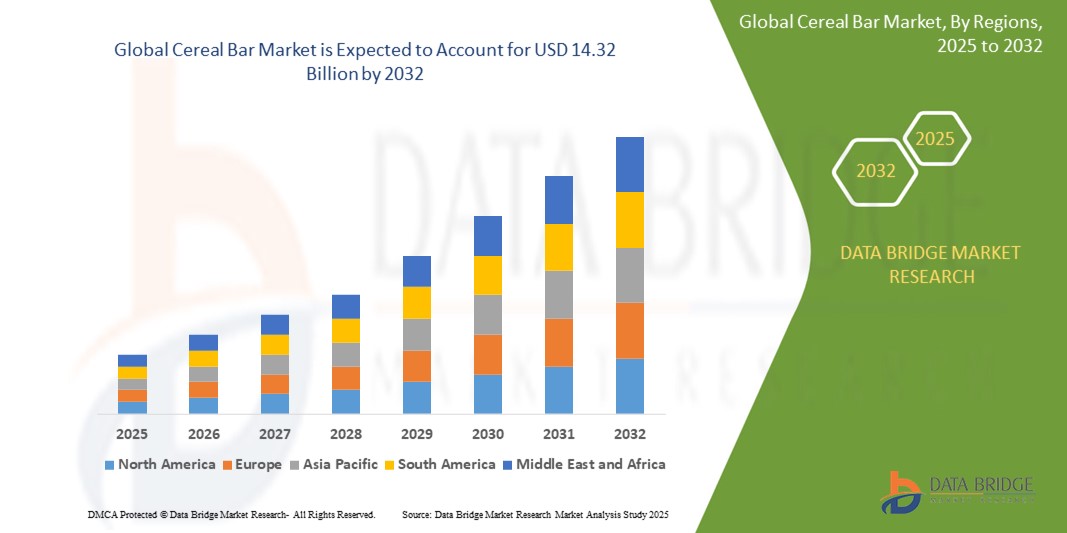

- O tamanho do mercado global de barras de cereais foi avaliado em US$ 8,07 bilhões em 2024 e deve atingir US$ 14,32 bilhões até 2032 , com um CAGR de 7,44% durante o período previsto.

- O crescimento do mercado é amplamente impulsionado pela crescente preferência do consumidor por lanches nutritivos, práticos e práticos, que se adaptam a estilos de vida agitados e hábitos alimentares saudáveis.

- Além disso, a crescente conscientização sobre bem-estar, condicionamento físico e gestão alimentar está impulsionando a demanda por barras de cereais enriquecidas com proteínas, fibras e ingredientes funcionais, tornando-as uma escolha popular entre faixas etárias e demografias.

Análise de Mercado de Barras de Cereais

- Uma barra de cereal é um lanche prático, tipicamente feito de uma combinação de grãos de cereais (como aveia, arroz ou trigo), adoçantes (como mel ou xarope) e frequentemente misturados com frutas, nozes ou chocolate. Esses ingredientes são compactados em forma de barra e podem ser consumidos como um lanche rápido para viagem ou como parte de um café da manhã balanceado.

- A crescente demanda por barras de cereais é impulsionada principalmente pela crescente conscientização sobre saúde, um foco crescente em condicionamento físico e bem-estar e a preferência do consumidor por soluções alimentares rápidas e práticas que apoiem os objetivos de energia, construção muscular e controle de peso.

- A América do Norte dominou o mercado de barras de cereais com uma participação de 42,9% em 2024 devido à crescente demanda do consumidor por opções de lanches práticos e nutritivos e à forte presença de grandes marcas de alimentos saudáveis

- Espera-se que a Ásia-Pacífico seja a região de crescimento mais rápido no mercado de barras de cereais, com uma participação de mercado de 100% durante o período previsto, devido à crescente urbanização, ao aumento da renda disponível e à crescente conscientização sobre lanches saudáveis e convenientes.

- O segmento de barras de cereais dominou o mercado, com uma participação de mercado de 47,6% em 2024, devido à crescente demanda do consumidor por opções práticas e práticas para levar para qualquer lugar. As barras de cereais são amplamente consumidas entre as refeições e atraem um público amplo devido à sua variedade de sabor, textura e conteúdo nutricional. Sua versatilidade e estabilidade na prateleira as tornam ideais para estilos de vida agitados, impulsionando a ampla adoção em mercados urbanos.

Escopo do Relatório e Segmentação do Mercado de Barras de Cereais

|

Atributos |

Principais insights do mercado de barras de cereais |

|

Segmentos abrangidos |

|

|

Países abrangidos |

América do Norte

Europa

Ásia-Pacífico

Oriente Médio e África

Ámérica do Sul

|

|

Principais participantes do mercado |

|

|

Oportunidades de mercado |

|

|

Conjuntos de informações de dados de valor agregado |

Além dos insights sobre cenários de mercado, como valor de mercado, taxa de crescimento, segmentação, cobertura geográfica e principais participantes, os relatórios de mercado selecionados pela Data Bridge Market Research também incluem análises aprofundadas de especialistas, análises de preços, análises de participação de marca, pesquisas com consumidores, análises demográficas, análises da cadeia de suprimentos, análises da cadeia de valor, visão geral de matérias-primas/consumíveis, critérios de seleção de fornecedores, análise PESTLE, análise de Porter e estrutura regulatória. |

Tendências do mercado de barras de cereais

“Crescente demanda por lanches práticos para viagem”

- Uma tendência significativa e crescente no mercado global de barras de cereais é a crescente preferência do consumidor por lanches práticos e prontos para consumo, que se adaptam a estilos de vida agitados e atendem a objetivos de saúde. Essa mudança está impulsionando a inovação em formulação e embalagem para aumentar a portabilidade e o valor nutricional.

- Por exemplo, empresas como a Clif Bar & Company oferecem uma ampla gama de barras energéticas e nutricionais que atendem a consumidores ativos que buscam um rápido aumento de energia durante os treinos ou dias de trabalho. Da mesma forma, a KIND Snacks oferece barras de saúde e bem-estar com ingredientes naturais que atraem profissionais em movimento e entusiastas do fitness.

- A demanda por barras de cereais enriquecidas com ingredientes funcionais, como proteínas, fibras e vitaminas, está aumentando, à medida que os consumidores buscam lanches que saciem a fome e também contribuam para a construção muscular, o controle de peso e a manutenção da energia. Marcas como a RXBAR utilizam ingredientes simples e reconhecíveis para atender a essa crescente preferência do consumidor.

- Inovações em embalagens, como sachês individuais e embalagens reutilizáveis, aumentam ainda mais o fator de conveniência, permitindo que os consumidores carreguem barras de cereais facilmente e as consumam a qualquer hora e em qualquer lugar, sem sujeira ou preparação.

- Essa tendência em direção a lanches práticos e nutritivos está remodelando o cenário do mercado, levando empresas como a Nature Valley a expandir seus portfólios de produtos com sabores diversos e benefícios funcionais que atendem às diversas necessidades dos consumidores.

- A crescente demanda por lanches portáteis e saudáveis está se expandindo rapidamente nos canais de varejo, comércio eletrônico e fitness, à medida que os consumidores priorizam opções rápidas e saudáveis que apoiam estilos de vida ativos e ocupados.

Dinâmica do mercado de barras de cereais

Motorista

“Aumentando a conscientização sobre saúde”

- O foco crescente na saúde e no bem-estar entre os consumidores é um importante impulsionador da crescente demanda por barras de cereais, à medida que as pessoas buscam opções convenientes e nutritivas para apoiar dietas balanceadas e estilos de vida ativos.

- Por exemplo, em 2024, a General Mills expandiu sua linha de produtos Nature Valley para incluir mais barras ricas em proteínas e com baixo teor de açúcar, atendendo consumidores que priorizam opções de lanches mais saudáveis. Espera-se que tais iniciativas de grandes empresas impulsionem o crescimento do mercado de barras de cereais durante o período previsto.

- À medida que aumenta a conscientização sobre nutrição e necessidades dietéticas, as barras de cereais que oferecem benefícios funcionais, como construção muscular, controle de peso e aumento de energia, estão ganhando popularidade como alternativas aos lanches tradicionais.

- Além disso, a ênfase em ingredientes de rótulo limpo e composições naturais está incentivando as marcas a desenvolver barras livres de aditivos artificiais e ricas em ingredientes saudáveis, alinhando-se às preferências do consumidor por transparência e saúde.

- A conveniência das barras de cereais portáteis e com porções controladas, aliada às suas vantagens nutricionais, está impulsionando a adoção em diversos segmentos de consumidores, incluindo entusiastas do fitness, profissionais em atividade e estudantes. Isso, juntamente com a ascensão do comércio eletrônico e dos canais de varejo focados em saúde, impulsiona uma forte expansão do mercado.

Restrição/Desafio

“Preocupações com a saúde devido ao teor de açúcar”

- As crescentes preocupações sobre o alto teor de açúcar nas barras de cereais representam um desafio significativo para uma aceitação mais ampla do mercado, já que os consumidores preocupados com a saúde examinam cada vez mais os ingredientes dos produtos.

- Por exemplo, relatórios que destacam níveis excessivos de açúcar em barras de cereais populares deixaram alguns consumidores cautelosos quanto à incorporação de barras de cereais em sua dieta regular.

- Abordar essas questões de saúde por meio do desenvolvimento de opções com baixo teor de açúcar e sem adição de açúcar é crucial para conquistar a confiança do consumidor. Empresas como Kind e RXBAR promovem o uso de adoçantes naturais e rótulos transparentes para tranquilizar os compradores. Além disso, a percepção de que barras mais saudáveis podem ser menos saborosas ou mais caras pode afastar alguns consumidores, especialmente aqueles com orçamento limitado ou que não conhecem lanches saudáveis.

- Embora opções mais acessíveis e com menos açúcar estejam entrando no mercado, o desafio continua sendo equilibrar sabor, nutrição e custo para atrair um público amplo.

- Superar esses desafios por meio da inovação na formulação, comunicação nutricional mais clara e preços competitivos será vital para o crescimento sustentado do mercado de barras de cereais.

Escopo de mercado de barras de cereais

O mercado é segmentado com base no tipo, aplicação, sabor, composição, embalagem e canal de vendas.

- Por tipos

Com base no tipo, o mercado de barras de cereais é segmentado em barras de café da manhã, barras de lanche, barras de saúde e bem-estar, barras energéticas e nutricionais, entre outras. O segmento de barras de lanche dominou a maior fatia de mercado, com 46,7% da receita em 2024, impulsionado pela crescente demanda do consumidor por opções de alimentos práticos e para viagem. As barras de lanche são amplamente consumidas entre as refeições e atraem um amplo público devido à sua variedade de sabor, textura e conteúdo nutricional. Sua versatilidade e estabilidade na prateleira as tornam ideais para estilos de vida agitados, impulsionando a ampla adoção em mercados urbanos.

Espera-se que o segmento de barras energéticas e nutricionais apresente o CAGR mais rápido, de 9,4%, entre 2025 e 2032, impulsionado por um aumento no número de consumidores preocupados com a saúde e entusiastas do fitness que buscam alimentos ricos em nutrientes para auxiliar no desempenho e na recuperação. Essas barras geralmente contêm proteínas, vitaminas e ingredientes funcionais adicionados, alinhando-se às tendências em nutrição esportiva, alimentação saudável e bem-estar.

- Por aplicação

Com base na aplicação, o mercado de barras de cereais é segmentado em: boost energy, ganho de massa muscular, ganho de peso, substituto de refeição e massa muscular magra. O segmento boost energy deteve a maior fatia de mercado em 2024, impulsionado pela crescente necessidade de energia instantânea entre profissionais, estudantes e atletas. Essas barras são frequentemente comercializadas como lanches pré-treino ou energéticos para o meio do dia, com ingredientes como aveia, mel e nozes, que fornecem energia rápida e sustentada.

Prevê-se que o segmento de substituição de refeições registre o CAGR mais rápido entre 2025 e 2032, impulsionado pela crescente demanda por opções de refeições balanceadas e portáteis. Estilos de vida agitados, consumidores focados em dietas e tendências de jejum intermitente estão alimentando a preferência por barras de substituição de refeições que oferecem proteínas, fibras e nutrientes essenciais em um formato compacto.

- Por Sabor

Com base no sabor, o mercado de barras de cereais é segmentado em caramelo, chocolate, manteiga de amendoim, mel e outros. O segmento de chocolate foi responsável pela maior fatia de mercado em 2024 devido ao seu apelo universal e ampla utilização em produtos indulgentes e saudáveis. O chocolate oferece sabor rico e combina bem com ingredientes como nozes, sementes e grãos, tornando-se a escolha preferida entre marcas e consumidores.

O segmento com sabor de manteiga de amendoim deverá apresentar o crescimento mais rápido entre 2025 e 2032, sendo apreciado por seu perfil rico em proteínas e textura cremosa. À medida que os consumidores buscam cada vez mais lanches funcionais e enriquecidos com proteínas, as barras com sabor de manteiga de amendoim estão ganhando força, especialmente nos segmentos de nutrição esportiva e infantil.

- Por composição

Com base na composição, o mercado de barras de cereais é segmentado em naturais, combinadas e saborizadas. O segmento natural conquistou a maior fatia de mercado em 2024, refletindo a mudança do consumidor para produtos com rótulos limpos e minimamente processados. Barras naturais com ingredientes como grãos integrais, nozes, frutas secas e adoçantes naturais atraem consumidores preocupados com a saúde, que evitam aditivos artificiais.

Espera-se que o segmento combinado cresça com a CAGR mais rápida entre 2025 e 2032, impulsionado pela inovação em produtos multibenefícios que combinam sabor, saúde e atributos funcionais. Essas barras atendem a consumidores que buscam tanto prazer quanto bem-estar, muitas vezes combinando sabores com ingredientes como proteínas, fibras e superalimentos.

- Por embalagem

Com base na embalagem, o mercado de barras de cereais é segmentado em caixas, sachês e invólucros. O segmento de invólucros dominou a maior fatia da receita em 2024 devido à sua conveniência, portabilidade e amplo uso em embalagens individuais para barras. Os invólucros são econômicos e adequados para ambientes de varejo, permitindo fácil identificação e etiquetagem.

Prevê-se que o segmento de sachês cresça com a CAGR mais rápida entre 2025 e 2032, impulsionado pela crescente consciência ecológica e pela demanda por opções de embalagens resseláveis, recicláveis e a granel. Sachês com várias barras atraem famílias e entusiastas do fitness que preferem embalagens econômicas e formatos ecologicamente corretos.

- Por canal de vendas

Com base no canal de vendas, o mercado de barras de cereais é segmentado em B2B e B2C. O segmento B2C detinha a maior participação de mercado em 2024, impulsionado pela forte penetração no varejo, pela ascensão das plataformas de supermercado online e pelo marketing centrado no consumidor. Supermercados, lojas de conveniência e sites de e-commerce contribuem significativamente para o crescimento do B2C, à medida que os consumidores buscam acesso direto e variedade.

Espera-se que o segmento B2B apresente o CAGR mais rápido entre 2025 e 2032, impulsionado pelo aumento da demanda por grandes volumes de academias, escolas, companhias aéreas, hospitais e operadores de máquinas de venda automática. Colaborações estratégicas e acordos de fornecimento nos setores de hospitalidade e institucional estão fortalecendo as redes de distribuição B2B.

Análise regional do mercado de barras de cereais

- A América do Norte dominou o mercado de barras de cereais com a maior participação na receita de 42,9% em 2024, impulsionada pela crescente demanda do consumidor por opções de lanches práticos e nutritivos e pela forte presença de grandes marcas de alimentos saudáveis.

- Os consumidores da região estão altamente inclinados às tendências de saúde e condicionamento físico, o que leva a um aumento na demanda por barras de cereais ricas em proteínas, com baixo teor de açúcar e funcionais, que atendem a diversas preferências alimentares, incluindo cetogênica, vegana e sem glúten.

- Alta renda per capita, uma rede de varejo bem estabelecida e fortes estratégias promocionais dos fabricantes aceleram ainda mais o consumo de barras de cereais em várias faixas etárias e segmentos de estilo de vida

Visão geral do mercado de barras de cereais dos EUA

O mercado de barras de cereais dos EUA conquistou a maior fatia da receita em 2024 na América do Norte, impulsionado por uma população crescente e preocupada com a saúde e um estilo de vida agitado. O mercado se beneficia do domínio das principais marcas de lanches, da crescente preferência do consumidor por alimentos prontos para consumo em qualquer lugar e do lançamento de produtos inovadores voltados para o controle de peso, aumento de energia e substituição de refeições. A disponibilidade de barras de cereais em lojas de conveniência, academias, plataformas online e supermercados fortalece a acessibilidade e o comportamento de compra recorrente.

Visão geral do mercado de barras de cereais na Europa

O mercado europeu de barras de cereais deverá crescer a um CAGR significativo durante o período previsto, impulsionado pela crescente demanda por produtos orgânicos, naturais e de rótulo limpo. A crescente conscientização sobre hábitos alimentares saudáveis e a adoção de lanches balanceados impulsionam o mercado. Consumidores em toda a região estão recorrendo às barras de cereais como alternativas aos doces tradicionais, apoiados por iniciativas governamentais de saúde e regulamentações de rotulagem de alimentos. A inovação em embalagens sustentáveis e as preferências regionais de sabores também contribuem para o crescimento.

Visão geral do mercado de barras de cereais no Reino Unido

Espera-se que o mercado de barras de cereais do Reino Unido registre um CAGR notável ao longo do período previsto, impulsionado pela crescente preferência por opções de lanches nutritivos em meio à crescente conscientização pública sobre obesidade e doenças relacionadas à alimentação. Os consumidores britânicos são atraídos pelas barras de cereais por seus benefícios à saúde e portabilidade, especialmente nas categorias de café da manhã e nutrição esportiva. A demanda também está aumentando em programas de alimentação escolar e no local de trabalho, apoiada por posicionamento favorável no varejo e campanhas de marketing focadas em ingredientes limpos.

Visão geral do mercado de barras de cereais na Alemanha

O mercado alemão de barras de cereais está pronto para um crescimento constante, impulsionado pela forte demanda por alimentos funcionais e pelo crescente foco do consumidor em proteínas, fibras e baixo teor de açúcar. A ênfase alemã em qualidade, transparência e produção sustentável de alimentos alinha-se bem com as tendências de barras de cereais. O mercado se beneficia da inovação em combinações de sabores e do crescente interesse em nutrição à base de plantas, atraindo consumidores focados em fitness e consumidores comuns.

Visão do mercado de barras de cereais da Ásia-Pacífico

O mercado de barras de cereais da Ásia-Pacífico deverá crescer à taxa composta de crescimento anual (CAGR) mais rápida, de 11,4%, entre 2025 e 2032, impulsionado pela crescente urbanização, pelo aumento da renda disponível e pela crescente conscientização sobre lanches saudáveis e práticos. A mudança dos consumidores em direção a hábitos alimentares ocidentais, aliada ao apoio governamental a iniciativas focadas em nutrição, está impulsionando a demanda. A rápida expansão das plataformas de varejo e e-commerce nos países em desenvolvimento está aumentando ainda mais a visibilidade e o acesso aos produtos.

Visão geral do mercado de barras de cereais no Japão

O mercado japonês de barras de cereais está ganhando força, à medida que profissionais ocupados e consumidores preocupados com a saúde buscam alternativas compactas e nutritivas às refeições tradicionais. A demanda por ingredientes ricos em fibras, de baixa caloria e funcionais, como chá verde e proteína de soja, está aumentando. O envelhecimento da população do país também está influenciando o mercado, à medida que os consumidores mais velhos buscam opções fáceis de consumir e nutricionalmente balanceadas.

Visão do mercado de barras de cereais da China

O mercado de barras de cereais da China deteve a maior fatia da receita na região da Ásia-Pacífico em 2024, impulsionado por uma grande base de consumidores, aumento da conscientização sobre saúde e rápida modernização da infraestrutura do varejo de alimentos. Empresas nacionais e internacionais estão lançando produtos direcionados que atendem às preferências de paladar locais, como barras de feijão vermelho, taro e matcha. A penetração do e-commerce e o marketing em mídias sociais desempenham um papel significativo no engajamento da marca e na expansão da distribuição.

Participação de mercado de barras de cereais

A indústria de barras de cereais é liderada principalmente por empresas bem estabelecidas, incluindo:

- Kellogg Co. (EUA)

- Jordans (Reino Unido)

- General Mills, Inc. (EUA)

- Nestlé (Suíça)

- Abbott (EUA)

- PepsiCo (EUA)

- Simply Good Foods USA, Inc. (EUA)

- Ocado Retail Limited (Reino Unido)

- The Quaker Oats Company (EUA)

- Mars, Incorporated (EUA)

- Hain Celestial (EUA)

- Associated British Foods plc (Reino Unido)

- Clif Bar & Company (EUA)

- KIND LLC (EUA)

- Concord Foods, LLC (EUA)

- Produtos Alimentares FRANK (Holanda)

- Natural Balance Foods (Reino Unido)

- Para você (Reino Unido)

- Perfect Bar (EUA)

- Bobo's (EUA)

Quais são os desenvolvimentos recentes no mercado global de barras de cereais?

- Em agosto de 2024, a Nature Valley lançou suas Barras de Muffin Assadas Macias nos sabores limão, semente de papoula e gotas de chocolate, embaladas em quatro embalagens e lançadas através dos principais varejistas do Reino Unido, Sainsbury's e Morrisons. Essa expansão do produto amplia as opções de lanches práticos no mercado, atendendo aos consumidores que buscam barras de cereais com textura macia e saborosas, ajudando a Nature Valley a fortalecer sua presença no competitivo segmento de barras de café da manhã e lanches.

- Em agosto de 2024, a Think! colaborou com Jessie James Decker para lançar as barras de proteína Think! MINIS, disponíveis em sete sabores, projetadas para consumo em qualquer lugar, com um perfil de macronutrientes balanceado. Essa parceria e a inovação de produtos visam consumidores preocupados com a saúde que buscam opções de proteína saborosas e portáteis, posicionando a Think! para capturar a crescente demanda na categoria de barras de proteína e bem-estar.

- Em abril de 2024, a KIND Snacks expandiu seu portfólio de produtos com novos sabores em sua linha de barras de Sementes, Nozes e Frutas, apresentando combinações exclusivas como Morango com Semente de Girassol e Chocolate Amargo com Framboesa e Abóbora. Ao enfatizar o sabor e a nutrição, os novos lançamentos da KIND reforçam seu compromisso em oferecer lanches nutritivos, despertando o interesse do consumidor por barras integrais inspiradas em mix de trilhas e fortalecendo sua posição no mercado de barras de cereais naturais e saudáveis.

- Em março de 2024, a World of Sweets firmou uma parceria com a Mondelez International para expandir a presença da marca Clif de origem americana, garantindo maior disponibilidade nos canais de varejo

- Em janeiro de 2024, a McKee Foods lançou as barras de granola mastigáveis Sunbelt Bakery, voltadas para o setor de máquinas de venda automática, com data de validade. As novas barras de granola vêm em três sabores: clássico com gotas de chocolate, aveia com mel e chocolate com gotas de chocolate. A McKee Foods enfatiza que esses produtos são estáveis na prateleira e embalados individualmente.

SKU-

Obtenha acesso online ao relatório sobre a primeira nuvem de inteligência de mercado do mundo

- Painel interativo de análise de dados

- Painel de análise da empresa para oportunidades de elevado potencial de crescimento

- Acesso de analista de pesquisa para personalização e customização. consultas

- Análise da concorrência com painel interativo

- Últimas notícias, atualizações e atualizações Análise de tendências

- Aproveite o poder da análise de benchmark para um rastreio abrangente da concorrência

Índice

1 INTRODUCTION

1.1 OBJECTIVES OF THE STUDY

1.2 MARKET DEFINITION

1.3 OVERVIEW OF GLOBAL CEREAL BAR MARKET

1.4 CURRENCY AND PRICING

1.5 LIMITATION

1.6 MARKETS COVERED

2 MARKET SEGMENTATION

2.1 KEY TAKEAWAYS

2.2 ARRIVING AT THE GLOBAL CEREAL BAR MARKETSIZE

2.2.1 VENDOR POSITIONING GRID

2.2.2 TECHNOLOGY LIFE LINE CURVE

2.2.3 MARKET GUIDE

2.2.4 COMPANY POSITIONING GRID

2.2.5 COMAPANY MARKET SHARE ANALYSIS

2.2.6 MULTIVARIATE MODELLING

2.2.7 DEMAND AND SUPPLY-SIDE VARIABLES

2.2.8 TOP TO BOTTOM ANALYSIS

2.2.9 STANDARDS OF MEASUREMENT

2.2.10 VENDOR SHARE ANALYSIS

2.2.11 DATA POINTS FROM KEY PRIMARY INTERVIEWS

2.2.12 DATA POINTS FROM KEY SECONDARY DATABASES

2.3 EUROPE, ASIA AND THE GLOBAL MARKET: RESEARCH SNAPSHOT

2.4 ASSUMPTIONS

3 MARKET OVERVIEW

3.1 DRIVERS

3.2 RESTRAINTS

3.3 OPPORTUNITIES

3.4 CHALLENGES

4 EXECUTIVE SUMMARY

5 PREMIUM INSIGHTS

5.1 VALUE CHAIN ANALYSIS

5.2 IMPORT-EXPORT ANALYSIS

5.3 PESTEL ANALYSIS

5.4 VENDOR SELECTION CRITERIA

5.5 PORTER’S FIVE FORCES ANALYSIS

5.5.1 BARGAINING POWER OF SUPPLIERS

5.5.2 BARGAINING POWER OF BUYERS/CONSUMERS

5.5.3 THREAT OF NEW ENTRANTS

5.5.4 THREAT OF SUBSTITUTE PRODUCTS

5.5.5 INTENSITY OF COMPETITIVE RIVALRY

5.6 RAW MATERIAL SOURCING ANALYSIS

5.7 OVERVIEW OF TECHNOLOGICAL INNOVATIONS

5.8 INDUSTRY TRENDS AND FUTURE PERSPECTIVE

5.9 GROWTH STRATEGIES ADOPTED BY KEY MARKET PLAYERS

5.1 FACTORS INFLUENCING PURCHASING DECISION OF END-USERS

5.11 CONSUMER BUYING BEHAVIOUR

5.12 PRODUCT ADOPTION SCENARIO

6 SUPPLY CHAIN ANALYSIS

6.1 OVERVIEW

6.2 LOGISTIC COST SCENARIO

6.3 IMPORTANCE OF LOGISTICS SERVICE PROVIDERS

7 IMPACT OF ECONOMIC SLOW DOWN ON MARKET

7.1 IMPACT ON PRICE

7.2 IMPACT ON SUPPLY CHAIN

7.3 IMPACT ON SHIPMENT

7.4 IMPACT ON COMPANY’S STRATEGIC DECISIONS

8 REGULATORY FRAMEWORK AND GUIDELINES

9 PRICING INDEX (PRICE AT B2B END & PRICES AT FOB)

10 PRODUCTION CAPACITY OF KEY MANUFACTURERES

11 BRAND OUTLOOK

11.1 COMPARATIVE BRAND ANALYSIS

11.2 PRODUCT VS BRAND OVERVIEW

12 GLOBAL CEREAL BAR MARKET, BY PRODUCT, 2022-2031, (USD MILLION) (KILO TONS)

12.1 OVERVIEW

12.2 GRANOLA BARS

12.2.1 GRANOLA BARS, BY INCLUSION

12.2.1.1. NO INCLUSION

12.2.1.2. WITH INCLUSION

12.2.2 GRANOLA BARS, BY PRODUCT CATEGORY

12.2.2.1. REGULAR

12.2.2.2. MEAL REPLACEMENT BAR

12.2.2.3. PRE WORK OUT BARS

12.2.2.4. POST WORK OUT BARS

12.2.2.5. YOGA BARS

12.2.2.6. ENERGY BARS

12.2.2.7. OTHERS

12.2.3 GRANOLA BARS, BY PRODUCT NATURE

12.2.3.1. CONVENTIONAL

12.2.3.2. ORGANIC

12.3 OAT BARS

12.3.1 OAT BARS, BY INCLUSION

12.3.1.1. NO INCLUSION

12.3.1.2. WITH INCLUSION

12.3.2 OAT BARS, BY PRODUCT CATEGORY

12.3.2.1. REGULAR

12.3.2.2. MEAL REPLACEMENT BAR

12.3.2.3. PRE WORK OUT BARS

12.3.2.4. POST WORK OUT BARS

12.3.2.5. YOGA BARS

12.3.2.6. ENERGY BARS

12.3.2.7. OTHERS

12.3.3 GRANO OAT LA BARS, BY PRODUCT NATURE

12.3.3.1. CONVENTIONAL

12.3.3.2. ORGANIC

12.4 RICE BARS

12.4.1 RICE BARS, BY INCLUSION

12.4.1.1. NO INCLUSION

12.4.1.2. WITH INCLUSION

12.4.2 RICE BARS, BY PRODUCT CATEGORY

12.4.2.1. REGULAR

12.4.2.2. MEAL REPLACEMENT BAR

12.4.2.3. PRE WORK OUT BARS

12.4.2.4. POST WORK OUT BARS

12.4.2.5. YOGA BARS

12.4.2.6. ENERGY BARS

12.4.2.7. OTHERS

12.4.3 RICE BARS, BY PRODUCT NATURE

12.4.3.1. CONVENTIONAL

12.4.3.2. ORGANIC

12.5 MIXED CEREAL BARS

12.5.1 MIXED CEREAL BARS, BY INCLUSION

12.5.1.1. NO INCLUSION

12.5.1.2. WITH INCLUSION

12.5.2 MIXED CEREAL BARS, BY PRODUCT CATEGORY

12.5.2.1. REGULAR

12.5.2.2. MEAL REPLACEMENT BAR

12.5.2.3. PRE WORK OUT BARS

12.5.2.4. POST WORK OUT BARS

12.5.2.5. YOGA BARS

12.5.2.6. ENERGY BARS

12.5.2.7. OTHERS

12.5.3 MIXED CEREAL BARS, BY PRODUCT NATURE

12.5.3.1. CONVENTIONAL

12.5.3.2. ORGANIC

12.6 OTHERS

13 GLOBAL CEREAL BAR MARKET, BY INCLUSION, 2022-2031, (USD MILLION)

13.1 OVERVIEW

13.2 NO INCLUSION

13.3 WITH INCLUSION

13.3.1 WITH INCLUSION, BY INCLUSION TYPE

13.3.1.1. FRUIT

13.3.1.1.1. BERRIES

13.3.1.1.2. CHERRY

13.3.1.1.3. APPLE

13.3.1.1.4. ORANGES

13.3.1.1.5. AVOCADO

13.3.1.1.6. BANANA

13.3.1.1.7. OTHERS

13.3.1.2. NUT

13.3.1.2.1. ALMOND

13.3.1.2.2. CASHEW

13.3.1.2.3. PEANUT

13.3.1.2.4. DATES

13.3.1.2.5. HAZELNUTS

13.3.1.2.6. OTHERS

13.3.1.3. BOTH FRUITS AND NUTS

13.3.1.4. CHOCOLATE CHUNKS

13.3.1.5. OTHERS

14 GLOBAL CEREAL BAR MARKET, BY PRODUCT CATEGORY, 2022-2031, (USD MILLION)

14.1 OVERVIEW

14.2 REGULAR

14.3 MEAL REPLACEMENT BAR

14.4 PRE WORK OUT BARS

14.5 POST WORK OUT BARS

14.6 YOGA BARS

14.7 ENERGY BARS

14.8 OTHERS

15 GLOBAL CEREAL BAR MARKET, BY NATURE, 2022-2031, (USD MILLION)

15.1 OVERVIEW

15.2 CONVENTIONAL

15.3 ORGANIC

16 GLOBAL CEREAL BAR MARKET, BY CLAIM, 2022-2031, (USD MILLION)

16.1 OVERVIEW

16.2 GLUTEN FREE

16.3 LACTOSE FREE

16.4 PRESERVATIVE FREE

16.5 NON-GMO

16.6 ALL OF THE ABOVE

16.7 VEGAN

16.8 NO CLAIMS

17 GLOBAL CEREAL BAR MARKET, BY FLAVOR, 2022-2031, (USD MILLION)

17.1 OVERVIEW

17.2 REGULAR

17.3 FLAVOR

17.3.1 CARAMEL

17.3.2 BUTTERSCOTCH

17.3.3 PEPPERMINT

17.3.4 VANILLA

17.3.5 MOCHA

17.3.6 STRAWBERRY

17.3.7 BLUBERRY

17.3.8 BANANA

17.3.9 CHERRY

17.3.10 CHOCOLATES

17.3.11 PEACH

17.3.12 AMARETTO

17.3.13 COCONUT

17.3.14 BLUEBERRY

17.3.15 STRAWBERRY

17.3.16 BLACK CURRENT

17.3.17 BLACKBERRY

17.3.18 HONEY

17.3.19 NUTS

17.3.20 GREEN TEA

17.3.21 OTHERS

18 GLOBAL CEREAL BAR MARKET, BY PACKAGING, 2022-2031, (USD MILLION)

18.1 OVERVIEW

18.2 WRAP IN

18.3 POUCHES

18.4 CARD BOX

18.5 OTHERS

19 GLOBAL CEREAL BAR MARKET, BY DISTRIBUTION CHANNEL, 2022-2031, (USD MILLION)

19.1 OVERVIEW

19.2 STORE BASED RETAILERS

19.2.1 SUPERMARKETS/HYPERMARKETS

19.2.2 CONVENIENCE STORES

19.2.3 SPECIALTY STORES

19.2.4 DRUG STIRES AND PHARMACIES

19.2.5 OTHERS

19.3 NON-STORE RETAILERS

19.3.1 ONLINE

19.3.2 VENDING MACHINE

20 GLOBAL CEREAL BAR MARKET, COMPANY LANDSCAPE

20.1 COMPANY SHARE ANALYSIS: GLOBAL

20.2 COMPANY SHARE ANALYSIS: NORTH AMERICA

20.3 COMPANY SHARE ANALYSIS: EUROPE

20.4 COMPANY SHARE ANALYSIS: ASIA-PACIFIC

20.5 MERGERS & ACQUISITIONS

20.6 NEW PRODUCT DEVELOPMENT & APPROVALS

20.7 EXPANSIONS & PARTNERSHIP

20.8 REGULATORY CHANGES

21 GLOBAL CEREAL BAR MARKET, BY GEOGRAPHY, 2022-2031, (USD MILLION) (KILO TONS)

OVERVIEW (ALL SEGMENTATION PROVIDED ABOVE IS REPRESNTED IN THIS CHAPTER BY COUNTRY)

21.1 NORTH AMERICA

21.1.1 U.S.

21.1.2 CANADA

21.1.3 MEXICO

21.2 EUROPE

21.2.1 GERMANY

21.2.2 U.K.

21.2.3 ITALY

21.2.4 FRANCE

21.2.5 SPAIN

21.2.6 SWITZERLAND

21.2.7 NETHERLANDS

21.2.8 BELGIUM

21.2.9 RUSSIA

21.2.10 DENMARK

21.2.11 SWEDEN

21.2.12 POLAND

21.2.13 TURKEY

21.2.14 REST OF EUROPE

21.3 ASIA-PACIFIC

21.3.1 JAPAN

21.3.2 CHINA

21.3.3 SOUTH KOREA

21.3.4 INDIA

21.3.5 AUSTRALIA

21.3.6 SINGAPORE

21.3.7 THAILAND

21.3.8 INDONESIA

21.3.9 MALAYSIA

21.3.10 PHILIPPINES

21.3.11 NEW ZEALAND

21.3.12 VIETNAM

21.3.13 REST OF ASIA-PACIFIC

21.4 SOUTH AMERICA

21.4.1 BRAZIL

21.4.2 ARGENTINA

21.4.3 REST OF SOUTH AMERICA

21.5 MIDDLE EAST AND AFRICA

21.5.1 UAE

21.5.2 SAUDI ARABIA

21.5.3 EGYPT

21.5.4 SOUTH AFRICA

21.5.5 OMAN

21.5.6 QATAR

21.5.7 KUWAIT

21.5.8 REST OF MIDDLE EAST AND AFRICA

22 GLOBAL CEREAL BAR MARKET, SWOT & DBMR ANALYSIS

23 GLOBAL CEREAL BAR MARKET, COMPANY PROFILES

23.1 ATKINS NUTRITIONALS

23.1.1 COMPANY OVERVIEW

23.1.2 REVENUE ANALYSIS

23.1.3 GEOGRAPHICAL PRESENCE

23.1.4 PRODUCT PORTFOLIO

23.1.5 RECENT DEVELOPMENTS

23.2 CLIF BAR & COMPANY

23.2.1 COMPANY OVERVIEW

23.2.2 REVENUE ANALYSIS

23.2.3 GEOGRAPHICAL PRESENCE

23.2.4 PRODUCT PORTFOLIO

23.2.5 RECENT DEVELOPMENTS

23.3 GENERAL MILLS

23.3.1 COMPANY OVERVIEW

23.3.2 REVENUE ANALYSIS

23.3.3 GEOGRAPHICAL PRESENCE

23.3.4 PRODUCT PORTFOLIO

23.3.5 RECENT DEVELOPMENTS

23.4 KELLANOVA

23.4.1 COMPANY OVERVIEW

23.4.2 REVENUE ANALYSIS

23.4.3 GEOGRAPHICAL PRESENCE

23.4.4 PRODUCT PORTFOLIO

23.4.5 RECENT DEVELOPMENTS

23.5 KASHI COMPANY

23.5.1 COMPANY OVERVIEW

23.5.2 REVENUE ANALYSIS

23.5.3 GEOGRAPHICAL PRESENCE

23.5.4 PRODUCT PORTFOLIO

23.5.5 RECENT DEVELOPMENTS

23.6 QUAKER OATS COMPANY

23.6.1 COMPANY OVERVIEW

23.6.2 REVENUE ANALYSIS

23.6.3 GEOGRAPHICAL PRESENCE

23.6.4 PRODUCT PORTFOLIO

23.6.5 RECENT DEVELOPMENTS

23.7 MARS INCORPORATED

23.7.1 COMPANY OVERVIEW

23.7.2 REVENUE ANALYSIS

23.7.3 GEOGRAPHICAL PRESENCE

23.7.4 PRODUCT PORTFOLIO

23.7.5 RECENT DEVELOPMENTS

23.8 LUNA BAR

23.8.1 COMPANY OVERVIEW

23.8.2 REVENUE ANALYSIS

23.8.3 GEOGRAPHICAL PRESENCE

23.8.4 PRODUCT PORTFOLIO

23.8.5 RECENT DEVELOPMENTS

23.9 FRANK FOOD COMPANY

23.9.1 COMPANY OVERVIEW

23.9.2 REVENUE ANALYSIS

23.9.3 GEOGRAPHICAL PRESENCE

23.9.4 PRODUCT PORTFOLIO

23.9.5 RECENT DEVELOPMENTS

23.1 ABBOTT

23.10.1 COMPANY OVERVIEW

23.10.2 REVENUE ANALYSIS

23.10.3 GEOGRAPHICAL PRESENCE

23.10.4 PRODUCT PORTFOLIO

23.10.5 RECENT DEVELOPMENTS

23.11 KIND CEREALS

23.11.1 COMPANY OVERVIEW

23.11.2 REVENUE ANALYSIS

23.11.3 GEOGRAPHICAL PRESENCE

23.11.4 PRODUCT PORTFOLIO

23.11.5 RECENT DEVELOPMENTS

23.12 QUEST NUTRITIONAL

23.12.1 COMPANY OVERVIEW

23.12.2 REVENUE ANALYSIS

23.12.3 GEOGRAPHICAL PRESENCE

23.12.4 PRODUCT PORTFOLIO

23.12.5 RECENT DEVELOPMENTS

23.13 PREMIER NUTRITIONAL

23.13.1 COMPANY OVERVIEW

23.13.2 REVENUE ANALYSIS

23.13.3 GEOGRAPHICAL PRESENCE

23.13.4 PRODUCT PORTFOLIO

23.13.5 RECENT DEVELOPMENTS

23.14 NUGO NUTRITIONAL

23.14.1 COMPANY OVERVIEW

23.14.2 REVENUE ANALYSIS

23.14.3 GEOGRAPHICAL PRESENCE

23.14.4 PRODUCT PORTFOLIO

23.14.5 RECENT DEVELOPMENTS

23.15 NATURELL INDIA PVT. LTD.

23.15.1 COMPANY OVERVIEW

23.15.2 REVENUE ANALYSIS

23.15.3 GEOGRAPHICAL PRESENCE

23.15.4 PRODUCT PORTFOLIO

23.15.5 RECENT DEVELOPMENTS

23.16 IDAHO CANDY COMPANY

23.16.1 COMPANY OVERVIEW

23.16.2 REVENUE ANALYSIS

23.16.3 INVESTMENT & ROI

23.16.4 PRODUCT PORTFOLIO

23.16.5 GEOGRAPHICAL PRESENCE

23.16.6 RECENT DEVELOPMENTS

23.17 BOYER

23.17.1 COMPANY OVERVIEW

23.17.2 REVENUE ANALYSIS

23.17.3 INVESTMENT & ROI

23.17.4 PRODUCT PORTFOLIO

23.17.5 GEOGRAPHICAL PRESENCE

23.17.6 RECENT DEVELOPMENTS

23.18 ÜLKER

23.18.1 COMPANY OVERVIEW

23.18.2 REVENUE ANALYSIS

23.18.3 INVESTMENT & ROI

23.18.4 GEOGRAPHICAL PRESENCE

23.18.5 PRODUCT PORTFOLIO

23.18.6 RECENT DEVELOPMENTS

23.19 FERRERO GROUP

23.19.1 COMPANY OVERVIEW

23.19.2 REVENUE ANALYSIS

23.19.3 INVESTMENT & ROI

23.19.4 PRODUCT PORTFOLIO

23.19.5 GEOGRAPHICAL PRESENCE

23.19.6 RECENT DEVELOPMENTS

23.2 WRIGLEY CONFECTIONERY (GLOBAL) CO LTD.

23.20.1 COMPANY OVERVIEW

23.20.2 REVENUE ANALYSIS

23.20.3 INVESTMENT & ROI

23.20.4 PRODUCT PORTFOLIO

23.20.5 GEOGRAPHICAL PRESENCE

23.20.6 RECENT DEVELOPMENTS

23.21 GRUPO BIMBO

23.21.1 COMPANY OVERVIEW

23.21.2 REVENUE ANALYSIS

23.21.3 INVESTMENT & ROI

23.21.4 PRODUCT PORTFOLIO

23.21.5 GEOGRAPHICAL PRESENCE

23.21.6 RECENT DEVELOPMENTS

23.22 HERSHEY

23.22.1 COMPANY OVERVIEW

23.22.2 REVENUE ANALYSIS

23.22.3 INVESTMENT & ROI

23.22.4 GEOGRAPHICAL PRESENCE

23.22.5 PRODUCT PORTFOLIO

23.22.6 RECENT DEVELOPMENTS

23.23 BARRY CALLEBAUT

23.23.1 COMPANY OVERVIEW

23.23.2 REVENUE ANALYSIS

23.23.3 INVESTMENT & ROI

23.23.4 GEOGRAPHICAL PRESENCE

23.23.5 PRODUCT PORTFOLIO

23.23.6 RECENT DEVELOPMENTS

23.24 NESTLÉ

23.24.1 COMPANY OVERVIEW

23.24.2 REVENUE ANALYSIS

23.24.3 INVESTMENT & ROI

23.24.4 GEOGRAPHICAL PRESENCE

23.24.5 PRODUCT PORTFOLIO

23.24.6 RECENT DEVELOPMENTS

NOTE: THE COMPANIES PROFILED IS NOT EXHAUSTIVE LIST AND IS AS PER OUR PREVIOUS CLIENT REQUIREMENT. WE PROFILE MORE THAN 100 COMPANIES IN OUR STUDY AND HENCE THE LIST OF COMPANIES CAN BE MODIFIED OR REPLACED ON REQUEST

24 RELATED REPORTS

25 CONCLUSION

26 QUESTIONNAIRE

27 ABOUT DATA BRIDGE MARKET RESEARCH

Metodologia de Investigação

A recolha de dados e a análise do ano base são feitas através de módulos de recolha de dados com amostras grandes. A etapa inclui a obtenção de informações de mercado ou dados relacionados através de diversas fontes e estratégias. Inclui examinar e planear antecipadamente todos os dados adquiridos no passado. Da mesma forma, envolve o exame de inconsistências de informação observadas em diferentes fontes de informação. Os dados de mercado são analisados e estimados utilizando modelos estatísticos e coerentes de mercado. Além disso, a análise da quota de mercado e a análise das principais tendências são os principais fatores de sucesso no relatório de mercado. Para saber mais, solicite uma chamada de analista ou abra a sua consulta.

A principal metodologia de investigação utilizada pela equipa de investigação do DBMR é a triangulação de dados que envolve a mineração de dados, a análise do impacto das variáveis de dados no mercado e a validação primária (especialista do setor). Os modelos de dados incluem grelha de posicionamento de fornecedores, análise da linha de tempo do mercado, visão geral e guia de mercado, grelha de posicionamento da empresa, análise de patentes, análise de preços, análise da quota de mercado da empresa, normas de medição, análise global versus regional e de participação dos fornecedores. Para saber mais sobre a metodologia de investigação, faça uma consulta para falar com os nossos especialistas do setor.

Personalização disponível

A Data Bridge Market Research é líder em investigação formativa avançada. Orgulhamo-nos de servir os nossos clientes novos e existentes com dados e análises que correspondem e atendem aos seus objetivos. O relatório pode ser personalizado para incluir análise de tendências de preços de marcas-alvo, compreensão do mercado para países adicionais (solicite a lista de países), dados de resultados de ensaios clínicos, revisão de literatura, mercado remodelado e análise de base de produtos . A análise de mercado dos concorrentes-alvo pode ser analisada desde análises baseadas em tecnologia até estratégias de carteira de mercado. Podemos adicionar quantos concorrentes necessitar de dados no formato e estilo de dados que procura. A nossa equipa de analistas também pode fornecer dados em tabelas dinâmicas de ficheiros Excel em bruto (livro de factos) ou pode ajudá-lo a criar apresentações a partir dos conjuntos de dados disponíveis no relatório.