Uae Specialty Fats Market

Tamaño del mercado en miles de millones de dólares

Tasa de crecimiento anual compuesta (CAGR) :

%

USD

116.36 Million

USD

67.58 Million

2024

2032

USD

116.36 Million

USD

67.58 Million

2024

2032

| 2025 –2032 | |

| USD 116.36 Million | |

| USD 67.58 Million | |

|

|

|

|

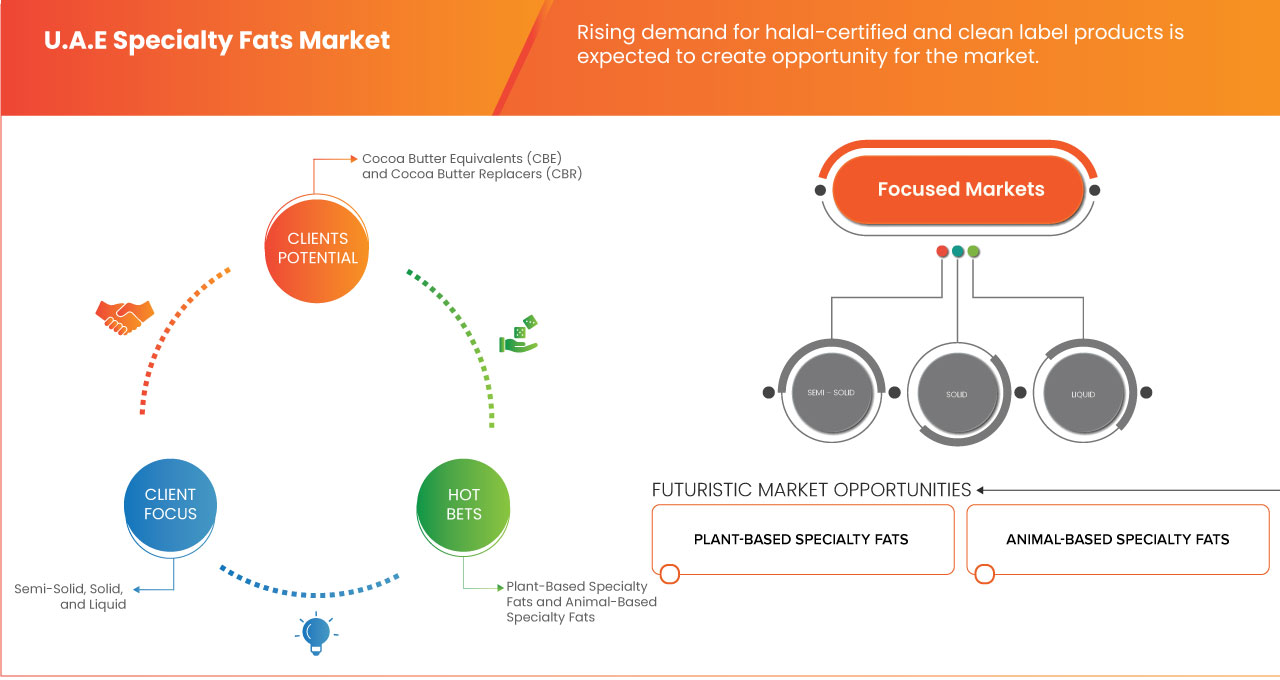

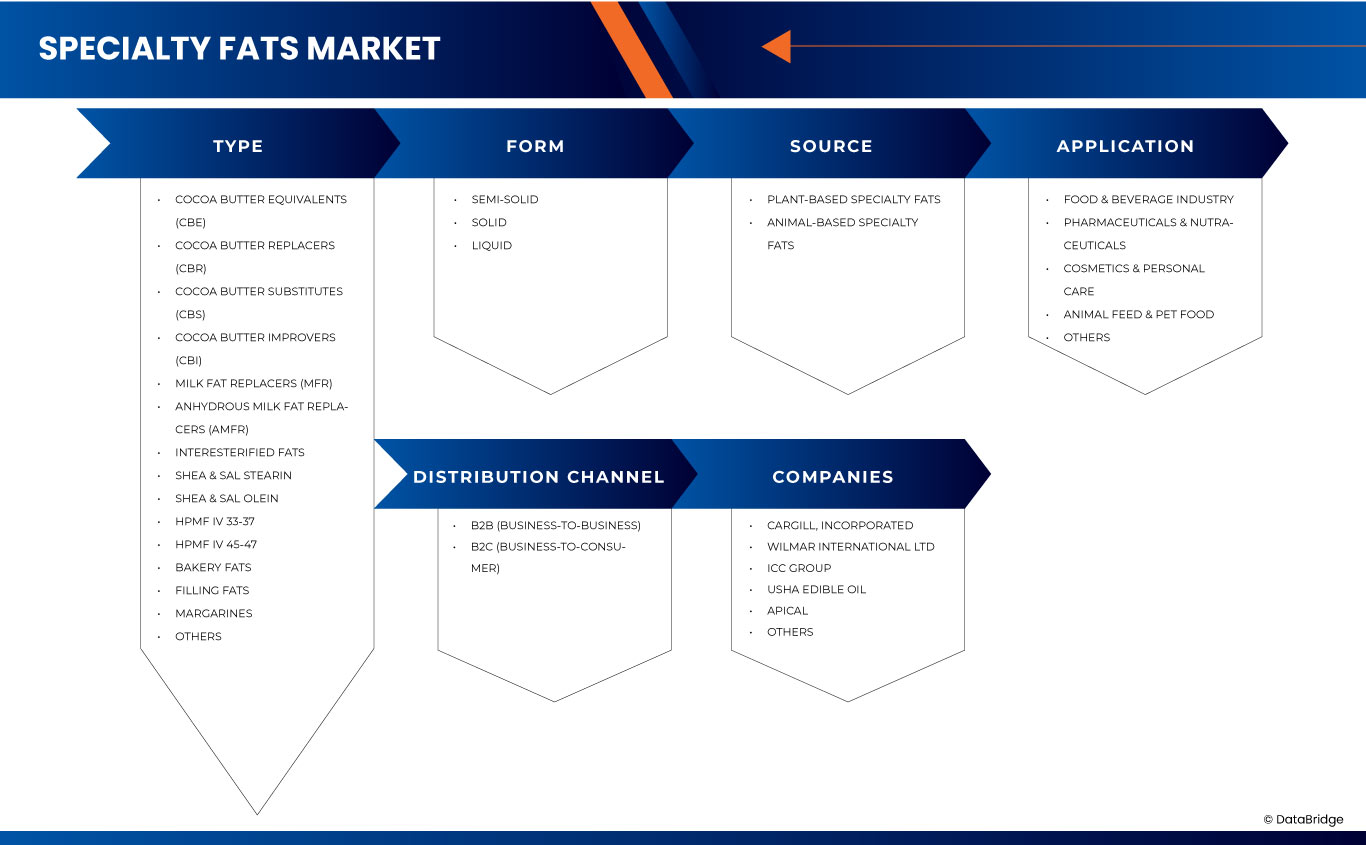

Segmentación del mercado de grasas especiales en los EAU por tipo ( equivalentes de manteca de cacao (CBE), sustitutos de manteca de cacao (CBR), sustitutos de manteca de cacao (CBS), mejoradores de manteca de cacao (CBI), sustitutos de grasa láctea (MFR), sustitutos de grasa láctea anhidra (AMFR), grasas interesterificadas, estearina de karité y sal, oleína de karité y sal, HPMF IV 33-37, HPMF IV 45-47, grasas de panadería, grasas de relleno, margarinas y otras), forma (semi-sólida, sólida y líquida), origen (grasas especiales de origen vegetal y animal), aplicación (industria de alimentos y bebidas, productos farmacéuticos y nutracéuticos, cosméticos y cuidado personal, alimentos para animales y mascotas, y otros), canal de distribución (B2B (empresa a empresa) y B2C (empresa a consumidor)) - Tendencias de la industria y pronóstico hasta 2032

Tamaño del mercado de grasas especiales

- El tamaño del mercado de grasas especiales de los EAU se valoró en USD 116,36 millones en 2024 y se espera que alcance los USD 67,58 millones para 2032 , con una CAGR del 7,0 % durante el período de pronóstico.

- Este crecimiento está impulsado por factores como la creciente demanda de la industria de panadería y confitería y la creciente conciencia de los consumidores sobre la salud y la nutrición.

Análisis del mercado de grasas especiales

- El mercado de grasas especiales de los EAU se encuentra en constante expansión, impulsado por la creciente demanda en panadería, confitería y alimentos procesados. El mercado se beneficia del sólido sector de servicios de alimentación del país y de la creciente preferencia de los consumidores por productos premium y más saludables.

- La urbanización, el crecimiento del turismo y la popularidad de las dietas de estilo occidental están impulsando la demanda de grasas especiales como alternativas a la manteca de cacao, sustitutos de grasas lácteas y grasas para freír.

- Se espera que el segmento de equivalentes de manteca de cacao (CBE) domine el mercado debido a su excelente compatibilidad con la manteca de cacao natural, su relación costo-beneficio y su capacidad para mantener la textura, el brillo y la sensación en boca deseados en productos de chocolate y confitería.

- Se prevé que el segmento de grasas semisólidas domine el mercado gracias a su versatilidad, facilidad de manejo y amplio uso en panadería, confitería y productos lácteos. Las grasas semisólidas ofrecen una plasticidad y untabilidad óptimas, lo que las hace ideales para margarinas, cremas para untar y rellenos de crema.

Alcance del informe y segmentación del mercado de grasas especiales

|

Atributos |

Perspectivas clave del mercado de grasas especiales |

|

Segmentos cubiertos |

|

|

Países cubiertos |

Emiratos Árabes Unidos |

|

Actores clave del mercado |

|

|

Oportunidades de mercado |

|

|

Conjuntos de información de datos de valor añadido |

Además de los conocimientos sobre escenarios de mercado, como valor de mercado, tasa de crecimiento, segmentación, cobertura geográfica y actores principales, los informes de mercado seleccionados por Data Bridge Market Research también incluyen análisis en profundidad de expertos, análisis de precios, análisis de participación de marca, encuesta de consumidores, análisis demográfico, análisis de la cadena de suministro, análisis de la cadena de valor, descripción general de materias primas/consumibles, criterios de selección de proveedores, análisis PESTLE, análisis de Porter y marco regulatorio. |

Tendencias del mercado de grasas especiales

“Cambio hacia grasas de origen sostenible”

- Los consumidores de los Emiratos Árabes Unidos buscan cada vez más alternativas más saludables, lo que impulsa la demanda de grasas especiales ricas en omega-3, antioxidantes y bajas en grasas trans. Aceites como el de aguacate, linaza y coco están ganando popularidad debido a sus supuestos beneficios para la salud.

- En mayo de 2019, según TechTarget, Inc., empresas líderes de alimentos como Nestlé, PepsiCo y Mondelēz International se comprometieron a eliminar las grasas trans de producción industrial de sus productos para 2023, en consonancia con la iniciativa REPLACE de la Organización Mundial de la Salud (OMS). Esta medida responde directamente a la creciente concienciación y demanda de los consumidores de opciones alimentarias más saludables.

- Existe una creciente preferencia por productos con ingredientes simples y naturales. Los consumidores prefieren grasas y aceites especiales sin OGM, orgánicos y sin aditivos artificiales, lo que refleja un movimiento más amplio de etiquetas limpias.

- Las preocupaciones ambientales están impulsando una transición hacia las grasas de origen sostenible. La demanda de productos certificados por organizaciones como la Mesa Redonda sobre Aceite de Palma Sostenible (RSPO) está en aumento, lo que prioriza las prácticas de producción ecológicas.

- La población multicultural y la vibrante oferta gastronómica de los EAU impulsan la demanda de diversas grasas especiales. Aceites de alta calidad como el de trufa, nuez y mantequilla clarificada se utilizan cada vez más en la cocina gourmet, satisfaciendo así los paladares más sofisticados.

Dinámica del mercado de grasas especiales

Conductor

Creciente demanda de la industria de panadería y confitería

- A medida que los consumidores buscan cada vez más opciones de alimentos premium, indulgentes e innovadores, los fabricantes están respondiendo incorporando grasas especiales en sus formulaciones para realzar el sabor, la textura y el atractivo visual. Estas grasas, como las alternativas a la manteca de cacao, las grasas de relleno y las mantecas emulsionadas, desempeñan un papel crucial para lograr la suavidad, cremosidad y estabilidad de conservación necesarias en productos horneados y dulces de alta calidad.

- La posición de los EAU como centro regional de turismo, gastronomía de lujo e innovación alimentaria impulsa un aumento constante de la demanda de una oferta diversa de panadería y postres. La producción local está aumentando para satisfacer tanto el consumo interno como la creciente demanda de la hostelería y el comercio minorista.

- Las grasas especiales se utilizan cada vez más para crear productos diferenciados que se ajustan a los perfiles de sabor regionales y a las expectativas de rendimiento en entornos de alta temperatura. Además, la transición hacia alternativas de etiqueta limpia, sin grasas trans y de origen vegetal está impulsando a los fabricantes a buscar soluciones de grasas personalizadas que cumplan con los estándares de salud y funcionalidad.

- Las grasas especiales ofrecen la versatilidad de reformular recetas sin comprometer la calidad, lo que las hace indispensables en la creación de productos de panadería y confitería modernos.

Por ejemplo,

- En julio de 2024, William Reed Ltd publicó un artículo que afirma que Cargill ha invertido 50 millones de dólares para ampliar su planta en Port Klang, Malasia, con el objetivo de suministrar grasas especiales terminadas a los consumidores de toda Asia-Pacífico y productos semiacabados a sus instalaciones de aceites comestibles en Europa, América del Sur y América del Norte.

- Esta expansión refleja el compromiso de la empresa de satisfacer la creciente demanda de grasas especiales en regiones como Medio Oriente, donde la resistencia al calor es crucial para los productos de chocolate.

- Según el Instituto Neozelandés de Aceites y Grasas, las grasas desempeñan un papel crucial en la repostería, ya que mejoran la textura, el sabor y la vida útil de los productos horneados. En la panificación, por ejemplo, las grasas recubren la estructura del gluten, lo que aumenta la extensibilidad de la masa y produce una miga más suave.

- Esta importancia funcional está impulsando una mayor demanda de grasas, impulsada por el rápido crecimiento de la industria mundial de panadería y confitería.

Oportunidad

Expansión de productos vegetales y veganos

- El sector de las grasas especiales está experimentando un creciente interés en los productos veganos y de origen vegetal. Esta oportunidad surge de los cambios en las preferencias de los consumidores, quienes buscan opciones alimentarias más saludables y sostenibles. Las dietas basadas en plantas están ganando popularidad tanto entre los residentes locales como entre los expatriados, especialmente entre los consumidores más jóvenes, más conscientes de la salud y de las tendencias alimentarias globales.

- Los productores y fabricantes de alimentos están introduciendo una gama más amplia de alternativas vegetales, incluyendo aquellas elaboradas con grasas especiales que imitan el sabor y la textura de los productos animales tradicionales. Estas grasas especiales se utilizan en productos de panadería, repostería y alternativas lácteas para mejorar la calidad y el rendimiento.

- Por ejemplo,

- En febrero de 2025, una publicación de ResearchGate titulada "¿Están los consumidores emiratíes en los Emiratos Árabes Unidos abiertos a las proteínas alternativas?" reveló que muchos consumidores emiratíes muestran actitudes positivas hacia las proteínas alternativas y están dispuestos a reemplazar las fuentes de origen animal, impulsados por preocupaciones de salud, sostenibilidad y ética, lo que destaca la creciente apertura a las dietas basadas en plantas.

- En septiembre de 2024, la Sociedad Vegana de Oriente Medio informó de un aumento en la adopción de alimentos de origen vegetal en Oriente Medio, impulsado por preocupaciones de salud, sostenibilidad y ética. Las innovaciones y startups locales están satisfaciendo esta demanda, con una mayor disponibilidad de productos veganos en supermercados, restaurantes y plataformas de reparto de comida a domicilio en toda la región.

Restricción/Desafío

Altos costos de las grasas especiales

- A pesar de la creciente demanda en los segmentos de procesamiento de alimentos y confitería, el alto costo de las grasas especiales sigue siendo una barrera importante para la penetración generalizada en el mercado de los EAU. Estas grasas, como los equivalentes de manteca de cacao, los lípidos estructurados y las alternativas de grasas trans, se someten a técnicas complejas de procesamiento y formulación, lo que resulta en costos de producción elevados en comparación con las grasas y aceites convencionales.

- Además, la obtención de materias primas de primera calidad, como aceite de palma sostenible, manteca de karité e ingredientes exóticos de origen vegetal, a menudo implica aranceles de importación, tipos de cambio fluctuantes y limitaciones en la cadena de suministro, lo que infla aún más los precios tanto para los fabricantes como para los usuarios finales.

- Esta carga de costos afecta particularmente a los pequeños y medianos productores de alimentos y panaderías, quienes a menudo operan con márgenes reducidos y una capacidad limitada para absorber los altos costos de los ingredientes. Como resultado, estas empresas pueden evitar incorporar grasas especiales en sus productos u optar por sustitutos más económicos y de menor calidad, lo que en última instancia frena su adopción en el mercado.

- Además, los consumidores de los segmentos de la población de los EAU sensibles a los precios pueden encontrar menos accesibles los productos formulados con grasas especiales, especialmente cuando se enfrentan a precios elevados en productos orientados a la salud.

Por ejemplo,

- En septiembre de 2024, los precios de futuros del cacao ICE alcanzaron los 9.821 USD por tonelada, más del doble que los 3.430 USD por tonelada del año anterior. Este aumento significativo en los precios del cacao ha llevado a los fabricantes de confitería a buscar alternativas a la manteca de cacao, como las grasas especiales, para gestionar los costos. Sin embargo, estas alternativas también conllevan sus propias implicaciones de costo, lo que afecta el precio y la rentabilidad del producto.

Alcance del mercado de grasas especiales

El mercado de grasas especiales de los Emiratos Árabes Unidos está segmentado en cinco segmentos notables según el tipo, la forma, la fuente, la aplicación y el canal de distribución.

|

Segmentación |

Subsegmentación |

|

Por tipo |

|

|

Por formulario |

|

|

Por fuente |

|

|

Por aplicación

|

|

|

Por canal de distribución

|

|

Se proyecta que en 2025, el segmento de equivalentes de manteca de cacao (CBE) domine el mercado con la mayor participación en el segmento de tipo

Se espera que el segmento de equivalentes de manteca de cacao (CBE) domine el mercado con una participación de mercado del 26,16% debido a su excelente compatibilidad con la manteca de cacao natural, su relación costo-beneficio y su capacidad para mantener la textura, el brillo y la sensación en boca deseados en productos de chocolate y confitería.

En 2025, se espera que el segmento semisólido represente la mayor participación durante el período de pronóstico en el segmento de forma.

Se prevé que el segmento de semisólidos domine el mercado con una cuota de mercado del 51,95% gracias a su versatilidad, facilidad de manejo y amplio uso en panadería, confitería y productos lácteos. Las grasas semisólidas ofrecen una plasticidad y untabilidad óptimas, lo que las hace ideales para su uso en margarinas, cremas para untar y rellenos de crema.

Cuota de mercado de grasas especiales

El panorama competitivo del mercado ofrece detalles por competidor. Se incluye información general de la empresa, sus estados financieros, ingresos generados, potencial de mercado, inversión en investigación y desarrollo, nuevas iniciativas de mercado, presencia regional, plantas de producción, capacidad de producción, fortalezas y debilidades de la empresa, lanzamiento de productos, alcance y variedad de productos, y dominio de las aplicaciones. Los datos anteriores se refieren únicamente al enfoque de mercado de las empresas.

Los principales líderes del mercado que operan en el mercado son:

- Cargill, Incorporated (EE. UU.)

- Wilmar International Ltd (Singapur)

- Grupo ICC (Indonesia)

- Aceite comestible Usha (EAU)

- Apical (Singapur)

- Servicios Al Tawun Solyman (FZE) (EAU)

- Dulzer (EAU)

- Saha Edible Oil Trading (EAU)

- Grupo Shahraan (EAU)

- United Foods Company (EAU)

Últimos avances en el mercado de grasas especiales de los EAU

- En febrero de 2025, el Grupo ICC participó en Gulfood 2025 en el Centro de Comercio Mundial de Dubái, donde presentó sus productos premium de aceite de palma, incluyendo aceites de cocina, grasas especiales e ingredientes para panadería. El evento brindó la oportunidad de fortalecer las alianzas globales y destacar el compromiso de la compañía con la sostenibilidad y la innovación. El Grupo ICC mantiene su compromiso de expandir su presencia global y satisfacer las cambiantes necesidades del sector.

SKU-

Obtenga acceso en línea al informe sobre la primera nube de inteligencia de mercado del mundo

- Panel de análisis de datos interactivo

- Panel de análisis de empresas para oportunidades con alto potencial de crecimiento

- Acceso de analista de investigación para personalización y consultas

- Análisis de la competencia con panel interactivo

- Últimas noticias, actualizaciones y análisis de tendencias

- Aproveche el poder del análisis de referencia para un seguimiento integral de la competencia

Tabla de contenido

1 INTRODUCTION

1.1 OBJECTIVES OF THE STUDY

1.2 MARKET DEFINITION

1.3 OVERVIEW

1.4 LIMITATIONS

1.5 MARKETS COVERED

2 MARKET SEGMENTATION

2.1 MARKETS COVERED

2.2 YEARS CONSIDERED FOR THE STUDY

2.3 CURRENCY AND PRICING

2.4 DBMR TRIPOD DATA VALIDATION MODEL

2.5 MULTIVARIATE MODELING

2.6 PRIMARY INTERVIEWS WITH KEY OPINION LEADERS

2.7 DBMR MARKET POSITION GRID

2.8 DBMR VENDOR SHARE ANALYSIS

2.9 MARKET APPLICATION COVERAGE GRID

2.1 SECONDARY SOURCES

2.11 ASSUMPTIONS

3 EXECUTIVE SUMMARY

4 PREMIUM INSIGHTS

4.1 PORTER’S FIVE FORCES

4.1.1 THREAT OF NEW ENTRANTS

4.1.2 BARGAINING POWER OF SUPPLIERS

4.1.3 BARGAINING POWER OF BUYERS

4.1.4 THREAT OF SUBSTITUTES

4.1.5 INTERNAL COMPETITION

4.2 IMPORT EXPORT SCENARIO

4.3 PRICING ANALYSIS

4.4 VALUE CHAIN ANALYSIS: U.A.E. SPECIALTY FATS MARKET

4.4.1 PROCUREMENT:

4.4.2 MANUFACTURING:

4.4.3 MARKETING & DISTRIBUTION:

4.5 BRAND OUTLOOK

4.5.1 COMPARATIVE BRAND ANALYSIS

4.5.2 PRODUCT VS BRAND OVERVIEW

4.6 COMPETITIVE ADVANTAGE OF SETTING SPECIALTY FATS PLANT IN U.A.E.

4.6.1 STRATEGIC LOCATION AND LOGISTICS: GATEWAY TO THE GCC AND MENA

4.6.2 ECONOMIC STABILITY AND INVESTOR-FRIENDLY POLICIES

4.6.3 GROWING DOMESTIC DEMAND AND CONSUMER SOPHISTICATION

4.6.4 TOURISM-DRIVEN F&B INNOVATION

4.6.5 INTEGRATION WITH NATIONAL FOOD SECURITY AND INNOVATION GOALS

4.6.6 TECHNOLOGICAL ECOSYSTEM AND SUSTAINABILITY COMMITMENTS

4.6.7 MARKET ACCESS: REACHING THE USD 65 BILLION GCC MARKET

4.6.8 COMPREHENSIVE TRADE AGREEMENTS

4.6.9 RETAIL AND E

4.6.9.1 COMMERCE EXPANSION

4.6.10 CONCLUSION

4.7 EMERGING TRENDS & FUTURE OUTLOOK

4.7.1 HEALTH AND WELLNESS FOCUS

4.7.2 CULINARY DIVERSITY AND PREMIUMIZATION

4.7.3 SUSTAINABILITY AND ETHICAL SOURCING

4.7.4 INNOVATION IN PRODUCT OFFERINGS

4.7.5 FUTURE PROSPECTS

4.8 FACTORS INFLUENCING PURCHASING DECISION OF END-USERS

4.8.1 COST AND PRICING SENSITIVITY

4.8.2 PERFORMANCE AND FUNCTIONALITY

4.8.3 HEALTH AND NUTRITION TRENDS

4.8.4 HALAL CERTIFICATION AND REGULATORY COMPLIANCE

4.8.5 CLEAN LABEL AND INGREDIENT TRANSPARENCY

4.8.6 BRAND REPUTATION AND SUPPLIER RELIABILITY

4.8.7 SUSTAINABILITY AND ETHICAL SOURCING

4.8.8 INNOVATION AND PRODUCT CUSTOMIZATION

4.8.9 CONCLUSION

4.9 GROWTH STRATEGIES ADOPTED BY KEY MARKET PLAYERS

4.9.1 CARGILL, INCORPORATED

4.9.2 WILMAR INTERNATIONAL LTD

4.9.3 ICC GROUP

4.9.4 USHA EDIBLE OIL

4.9.5 APICAL

4.9.6 UNITED FOODS COMPANY

4.1 IMPACT OF ECONOMIC SLOWDOWN

4.10.1 IMPACT OF PRICE

4.10.2 IMPACT ON SUPPLY CHAIN

4.10.3 RISING INPUT COSTS STRAIN PROFIT MARGINS

4.10.4 IMPACT ON COMPANY’S STRATEGIC DECISIONS

4.10.5 CONCLUSION

4.11 INDUSTRY TRENDS AND FUTURE PERSPECTIVE

4.11.1 HEALTH AND WELLNESS FOCUS

4.11.2 REGULATORY COMPLIANCE AND HALAL CERTIFICATION

4.11.3 COMPETITION AND INNOVATION

4.11.4 SUSTAINABILITY AND ETHICAL SOURCING

4.11.5 TECHNOLOGICAL ADVANCEMENTS

4.11.6 FUTURE OUTLOOK

4.11.7 CONCLUSION

4.12 INVESTMENT & COST ANALYSIS FOR SETTING UP A SPECIALTY FATS MANUFACTURING PLANT IN U.A.E.

4.12.1 CAPITAL INVESTMENT BREAKDOWN

4.12.1.1 LAND & INFRASTRUCTURE

4.12.1.2 MACHINERY & EQUIPMENT

4.12.1.3 RAW MATERIAL PROCUREMENT

4.12.1.4 R&D & PRODUCT DEVELOPMENT

4.12.1.5 LABOR & OPERATIONAL COSTS

4.12.1.6 PACKAGING & LOGISTICS

4.12.1.7 COMPLIANCE & CERTIFICATIONS

4.12.1.8 OTHERS

4.13 OVERVIEW OF TECHNOLOGICAL INNOVATIONS

4.13.1 ADVANCED FAT MODIFICATION TECHNOLOGIES

4.13.2 UPCYCLING AND WASTE REDUCTION

4.13.3 CLEAN LABEL AND TRANSPARENCY

4.13.4 SUSTAINABLE SOURCING AND ECO-FRIENDLY PRACTICES

4.13.5 HEALTH-CONSCIOUS PRODUCT DEVELOPMENT

4.13.6 CUSTOMIZATION AND FUNCTIONAL BLENDS

4.13.7 TECHNOLOGICAL INTEGRATION IN PRODUCTION FACILITIES

4.13.8 RESEARCH AND DEVELOPMENT INITIATIVES

4.13.9 CONCLUSION

4.14 PRODUCTION CAPACITY OVERVIEW

4.14.1 OVERVIEW

4.14.2 REGIONAL CAPACITY DISTRIBUTION

4.14.3 KEY PLAYERS & FACILITY FOOTPRINT

4.14.4 CHALLENGES & FUTURE OUTLOOK

4.14.4.1 CHALLENGES

4.14.4.2 OUTLOOK

4.15 RAW MATERIAL SOURCING ANALYSIS

4.15.1 PALM OIL

4.15.2 PALM KERNEL OIL (PKO)

4.15.3 SHEA BUTTER

4.15.4 COCOA BUTTER AND COCOA BUTTER EQUIVALENTS (CBES)

4.15.5 COCONUT OIL

4.15.6 EXOTIC FATS

4.16 SUPPLY CHAIN ANALYSIS

4.16.1 RAW MATERIAL SOURCING

4.16.2 PROCESSING AND MANUFACTURING

4.16.3 QUALITY ASSURANCE AND REGULATORY COMPLIANCE

4.16.4 DISTRIBUTION AND LOGISTICS

4.16.5 END-USE INDUSTRIES

4.16.6 RETAIL AND CONSUMER TRENDS

4.16.7 CHALLENGES AND OPPORTUNITIES

4.16.8 CHALLENGES:

4.16.9 OPPORTUNITIES:

4.16.10 CONCLUSION

4.17 TARIFFS AND THEIR IMPACT ON MARKET

4.17.1 CURRENT TARIFF RATES IN TOP-5 COUNTRY MARKETS

4.17.2 OUTLOOK: LOCAL PRODUCTION V/S IMPORT RELIANCE

4.17.3 VENDOR SELECTION CRITERIA DYNAMICS

4.17.4 IMPACT ON SUPPLY CHAIN

4.17.4.1 RAW MATERIAL PROCUREMENT

4.17.4.2 MANUFACTURING AND PRODUCTION

4.17.4.3 LOGISTICS AND DISTRIBUTION

4.17.4.4 PRICE PITCHING AND POSITION OF MARKET

4.17.5 INDUSTRY PARTICIPANTS: PROACTIVE MOVES

4.17.5.1 SUPPLY CHAIN OPTIMIZATION

4.17.5.2 JOINT VENTURE ESTABLISHMENTS

4.17.6 IMPACT ON PRICES

4.17.7 REGULATORY INCLINATION

4.17.7.1 GCC TRADE ALIGNMENT & FTAS

4.17.7.2 SPECIAL ZONES AND RE-EXPORT MODELS

4.17.7.3 LOCAL SUBSIDY & POLICY RESPONSE

4.17.7.4 DOMESTIC COURSE OF CORRECTION

5 REGULATION COVERAGE

5.1 INDUSTRIAL & TRADE LICENSING

5.2 CHAMBER OF COMMERCE AND MUNICIPALITY REGISTRATION

5.3 FOOD SAFETY AND STANDARDS COMPLIANCE

5.4 HALAL CERTIFICATION

5.5 ENVIRONMENTAL & SUSTAINABILITY PERMITS

5.6 QUALITY AND PROCESS CERTIFICATIONS

6 MARKET OVERVIEW

6.1 DRIVERS

6.1.1 GROWING DEMAND FROM BAKERY AND CONFECTIONERY INDUSTRY

6.1.2 RISING CONSUMER AWARENESS REGARDING HEALTH AND NUTRITION

6.1.3 INCREASING EXPAT POPULATION AND WESTERN INFLUENCE

6.1.4 RAPIDLY GROWING ORGANIC FOOD INDUSTRY

6.2 RESTRAINTS

6.2.1 HIGH COSTS OF SPECIALTY FATS

6.3 OPPORTUNITIES

6.3.1 EXPANSION IN PLANT-BASED AND VEGAN PRODUCTS

6.3.2 TECHNOLOGICAL ADVANCEMENTS IN FAT MODIFICATION

6.3.3 RISING DEMAND FOR HALAL-CERTIFIED AND CLEAN LABEL PRODUCTS

6.4 CHALLENGES

6.4.1 STIFF COMPETITION FROM STANDARD OILS AND BUTTER

6.4.2 CLIMATE LIMITATIONS FOR LOCAL PRODUCTION

7 U.A.E. SPECIALITY FATS MARKET, BY TYPE

7.1 OVERVIEW

7.2 COCOA BUTTER EQUIVALENTS (CBE)

7.3 COCOA BUTTER REPLACERS (CBR)

7.4 COCOA BUTTER SUBSTITUTES (CBS)

7.5 COCOA BUTTER IMPROVERS (CBI)

7.6 MILK FAT REPLACERS (MFR)

7.7 ANHYDROUS MILK FAT REPLACERS (AMFR)

7.8 INTERESTERIFIED FATS

7.9 SHEA & SAL STEARIN

7.1 SHEA & SAL OLEIN

7.11 HPMF IV 33-37

7.12 HPMF IV 45-47

7.13 BAKERY FATS

7.14 FILLING FATS

7.15 MARGARINES

7.16 OTHERS

8 U.A.E. SPECIALITY FATS MARKET, BY FORM

8.1 OVERVIEW

8.2 SEMI-SOLID

8.3 SOLID

8.4 LIQUID

9 U.A.E. SPECIALITY FATS MARKET, BY SOURCE

9.1 OVERVIEW

9.2 PLANT-BASED SPECIALTY FATS

9.3 ANIMAL-BASED SPECIALTY FATS

10 U.A.E. SPECIALITY FATS MARKET, BY APPLICATION

10.1 OVERVIEW

10.2 FOOD & BEVERAGE INDUSTRY

10.3 PHARMACEUTICALS & NUTRACEUTICALS

10.4 COSMETICS & PERSONAL CARE

10.5 ANIMAL FEED & PET FOOD

10.6 OTHERS

11 U.A.E. SPECIALITY FATS MARKET, BY DISTRIBUTION CHANNEL

11.1 OVERVIEW

11.2 B2B (BUSINESS-TO-BUSINESS)

11.3 B2C (BUSINESS-TO-CONSUMER)

12 U.A.E. SPECIALTY FATS MARKET: COMPANY LANDSCAPE

12.1 COMPANY SHARE ANALYSIS: U.A.E.

13 SWOT ANALYSIS

14 COMPANY PROFILE

14.1 CARGILL, INCORPORATED

14.1.1 COMPANY SNAPSHOT

14.1.2 PRODUCT PORTFOLIO

14.1.3 RECENT DEVELOPMENT

14.2 WILMAR INTERNATIONAL LTD

14.2.1 COMPANY SNAPSHOT

14.2.2 REVENUE ANALYSIS

14.2.3 PRODUCT/BRAND PORTFOLIO

14.2.4 RECENT DEVELOPMENT

14.3 ICC GROUP

14.3.1 COMPANY SNAPSHOT

14.3.2 PRODUCT PORTFOLIO

14.3.3 RECENT DEVELOPMENT

14.4 USHA EDIBLE OIL

14.4.1 COMPANY SNAPSHOT

14.4.2 PRODUCT PORTFOLIO

14.4.3 RECENT DEVELOPMENT

14.5 APICAL

14.5.1 COMPANY SNAPSHOT

14.5.2 PRODUCT PORTFOLIO

14.5.3 RECENT DEVELOPMENT

14.6 AL TAWUN SOLYMAN SERVICES (FZE)

14.6.1 COMPANY SNAPSHOT

14.6.2 PRODUCT PORTFOLIO

14.6.3 RECENT DEVELOPMENT

14.7 DULZER

14.7.1 COMPANY SNAPSHOT

14.7.2 PRODUCT PORTFOLIO

14.7.3 RECENT DEVELOPMENT

14.8 SAHA EDIBLE OIL TRADING

14.8.1 COMPANY SNAPSHOT

14.8.2 PRODUCT PORTFOLIO

14.8.3 RECENT DEVELOPMENT

14.9 SHAHRAAN GROUP

14.9.1 COMPANY SNAPSHOT

14.9.2 PRODUCT PORTFOLIO

14.9.3 RECENT DEVELOPMENT

14.1 UNITED FOODS COMPANY

14.10.1 COMPANY SNAPSHOT

14.10.2 REVENUE ANALYSIS

14.10.3 PRODUCT PORTFOLIO

14.10.4 RECENT DEVELOPMENT

15 QUESTIONNAIRE

16 RELATED REPORTS

Lista de Tablas

TABLE 1 COMPARATIVE BRAND ANALYSIS: KEY PLAYERS

TABLE 2 PRODUCT VS BRAND OVERVIEW

TABLE 3 COMPREHENSIVE ECONOMIC PARTNERSHIP AGREEMENTS

TABLE 4 REGULATORY COVERAGE

TABLE 5 TYPES OF FATS AND THEIR NUTRITIONAL BENEFITS

TABLE 6 U.A.E. SPECIALITY FATS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 7 U.A.E. COCOA BUTTER EQUIVALENTS (CBE) IN SPECIALTY FATS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 8 U.A.E. COCOA BUTTER REPLACERS (CBR) IN SPECIALTY FATS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 9 U.A.E. COCOA BUTTER SUBSTITUTES (CBS) IN SPECIALTY FATS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 10 U.A.E. SPECIALITY FATS MARKET, BY FORM, 2018-2032 (USD THOUSAND)

TABLE 11 U.A.E. SPECIALITY FATS MARKET, BY SOURCE,2018-2032 (USD THOUSAND)

TABLE 12 U.A.E. PLANT-BASED SPECIALTY FATS IN SPECIALTY FATS MARKET, BY SOURCE, 2018-2032 (USD THOUSAND)

TABLE 13 U.A.E. ANIMAL-BASED SPECIALTY FATS IN SPECIALTY FATS MARKET, BY SOURCE, 2018-2032 (USD THOUSAND)

TABLE 14 U.A.E. SPECIALITY FATS MARKET, BY APPLICATION, 2018-2032 (USD THOUSAND)

TABLE 15 U.A.E. FOOD & BEVERAGE INDUSTRY IN SPECIALTY FATS MARKET, BY APPLICATION, 2018-2032 (USD THOUSAND)

TABLE 16 U.A.E. BAKERY & CONFECTIONERY IN SPECIALTY FATS MARKET, BY APPLICATION, 2018-2032 (USD THOUSAND)

TABLE 17 U.A.E. DAIRY ALTERNATIVES & PLANT-BASED FOODS IN SPECIALTY FATS MARKET, BY APPLICATION, 2018-2032 (USD THOUSAND)

TABLE 18 U.A.E. FRYING & COOKING OILS IN SPECIALTY FATS MARKET, BY APPLICATION, 2018-2032 (USD THOUSAND)

TABLE 19 U.A.E. INFANT NUTRITION IN SPECIALTY FATS MARKET, BY APPLICATION, 2018-2032 (USD THOUSAND)

TABLE 20 U.A.E. PHARMACEUTICALS & NUTRACEUTICALS IN SPECIALTY FATS MARKET, BY APPLICATION, 2018-2032 (USD THOUSAND)

TABLE 21 U.A.E. COSMETICS & PERSONAL CARE IN SPECIALTY FATS MARKET, BY APPLICATION, 2018-2032 (USD THOUSAND)

TABLE 22 U.A.E. ANIMAL FEED & PET FOOD IN SPECIALTY FATS MARKET, BY APPLICATION, 2018-2032 (USD THOUSAND)

TABLE 23 U.A.E. SPECIALITY FATS MARKET, BY DISTRIBUTION CHANNEL, 2018-2032 (USD THOUSAND)

TABLE 24 U.A.E. B2C (BUSINESS-TO-CONSUMER) IN SPECIALTY FATS MARKET, BY DISTRIBUTION CHANNEL, 2018-2032 (USD THOUSAND)

Lista de figuras

FIGURE 1 U.A.E. SPECIALTY FATS MARKET

FIGURE 2 U.A.E. SPECIALTY FATS MARKET: DATA TRIANGULATION

FIGURE 3 U.A.E. SPECIALTY FATS MARKET: DROC ANALYSIS

FIGURE 4 U.A.E. SPECIALTY FATS MARKET: GLOBAL VS REGIONAL MARKET ANALYSIS

FIGURE 5 U.A.E. SPECIALTY FATS MARKET: COMPANY RESEARCH ANALYSIS

FIGURE 6 U.A.E. SPECIALTY FATS MARKET: MULTIVARIATE MODELLING

FIGURE 7 U.A.E. SPECIALTY FATS MARKET: INTERVIEW DEMOGRAPHICS

FIGURE 8 U.A.E. SPECIALTY FATS MARKET: DBMR MARKET POSITION GRID

FIGURE 9 U.A.E. SPECIALTY FATS MARKET: VENDOR SHARE ANALYSIS

FIGURE 10 EXECUTIVE SUMMARY

FIGURE 11 U.A.E. SPECIALTY FATS MARKET: SEGMENTATION

FIGURE 12 FIFTEEN SEGMENTS COMPRISE THE U.A.E. SPECIALTY FATS MARKET, BY TYPE (2024)

FIGURE 13 STRATEGIC DECISIONS

FIGURE 14 GROWING DEMAND FROM BAKERY AND CONFECTIONERY INDUSTRY IS EXPECTED TO DRIVE THE U.A.E. SPECIALTY FATS MARKET IN THE FORECAST PERIOD (2025-2032)

FIGURE 15 THE COCOA BUTTER EQUIVALENTS (CBE) IS EXPECTED TO ACCOUNT FOR THE LARGEST SHARE OF THE U.A.E. SPECIALTY FATS MARKET IN 2025 AND 2032

FIGURE 16 PORTER’S FIVE FORCES

FIGURE 17 IMPORT EXPORT SCENARIO (USD THOUSAND)

FIGURE 18 U.A.E. SPECIALTY FATS MARKET, 2024-2032, AVERAGE SELLING PRICE (USD/ KG)

FIGURE 19 VALUE CHAIN ANALYSIS OF THE U.A.E. SPECIALTY FATS MARKET

FIGURE 20 DRIVERS, RESTRAINTS, OPPORTUNITIES AND CHALLENGES FOR THE U.A.E. SPECIALTY FATS MARKET

FIGURE 21 EXPAT POPULATION OF VARIOUS COUNTRIES IN U.A.E.

FIGURE 22 U.A.E. SPECIALITY FATS MARKET: BY TYPE, 2024

FIGURE 23 U.A.E. SPECIALITY FATS MARKET: BY FORM, 2024

FIGURE 24 U.A.E. SPECIALITY FATS MARKET: BY SOURCE, 2024

FIGURE 25 U.A.E. SPECIALITY FATS MARKET: BY APPLICATION, 2024

FIGURE 26 U.A.E. SPECIALITY FATS MARKET: BY DISTRIBUTION CHANNEL, 2024

FIGURE 27 U.A.E. SPECIALTY FATS MARKET: COMPANY SHARE 2024 (%)

Metodología de investigación

La recopilación de datos y el análisis del año base se realizan utilizando módulos de recopilación de datos con muestras de gran tamaño. La etapa incluye la obtención de información de mercado o datos relacionados a través de varias fuentes y estrategias. Incluye el examen y la planificación de todos los datos adquiridos del pasado con antelación. Asimismo, abarca el examen de las inconsistencias de información observadas en diferentes fuentes de información. Los datos de mercado se analizan y estiman utilizando modelos estadísticos y coherentes de mercado. Además, el análisis de la participación de mercado y el análisis de tendencias clave son los principales factores de éxito en el informe de mercado. Para obtener más información, solicite una llamada de un analista o envíe su consulta.

La metodología de investigación clave utilizada por el equipo de investigación de DBMR es la triangulación de datos, que implica la extracción de datos, el análisis del impacto de las variables de datos en el mercado y la validación primaria (experto en la industria). Los modelos de datos incluyen cuadrícula de posicionamiento de proveedores, análisis de línea de tiempo de mercado, descripción general y guía del mercado, cuadrícula de posicionamiento de la empresa, análisis de patentes, análisis de precios, análisis de participación de mercado de la empresa, estándares de medición, análisis global versus regional y de participación de proveedores. Para obtener más información sobre la metodología de investigación, envíe una consulta para hablar con nuestros expertos de la industria.

Personalización disponible

Data Bridge Market Research es líder en investigación formativa avanzada. Nos enorgullecemos de brindar servicios a nuestros clientes existentes y nuevos con datos y análisis que coinciden y se adaptan a sus objetivos. El informe se puede personalizar para incluir análisis de tendencias de precios de marcas objetivo, comprensión del mercado de países adicionales (solicite la lista de países), datos de resultados de ensayos clínicos, revisión de literatura, análisis de mercado renovado y base de productos. El análisis de mercado de competidores objetivo se puede analizar desde análisis basados en tecnología hasta estrategias de cartera de mercado. Podemos agregar tantos competidores sobre los que necesite datos en el formato y estilo de datos que esté buscando. Nuestro equipo de analistas también puede proporcionarle datos en archivos de Excel sin procesar, tablas dinámicas (libro de datos) o puede ayudarlo a crear presentaciones a partir de los conjuntos de datos disponibles en el informe.