Rupee, which was 7.5 in 1966 against USD has moved to almost 78 in 2022. The Indian Rupee is depreciating over the year and has reached its lowest point, i.e., 77.41, as of 9th May, 2022. Currency depreciation is the decline in the value of Indian currency in relation to the other currency. The reasons for currency depreciation can be many. Sometimes the government itself devalues the currency in order to increase the volume of exports, shrink the trade deficits, achieve a balance of payments, and reduce the interest on government debts. This indicates that currency depreciation need not necessarily be a cause of worry. For instance- for a company exporting goods, currency depreciation will prove to be advantageous. Currency depreciation in this case, indicates that the goods have become cheaper and more affordable for the final consumers. There would be a subsequent rise in the demand for those goods. However, if the business involves importing raw materials to produce final goods, currency depreciation becomes an opposing force to reckon with. For a country with a weak currency, importing raw materials would become costlier, potentially leading to lower profit margins. In terms of the macro-economy, high import costs cascade local prices, which then rise. The Rupee's depreciation might lead to an increase in domestic gasoline prices, which would in turn raise the cost of other essentials as transportation expenses rise.

Rise in the prices of oil and gas composites will create a problem for the oil and gas industry as a whole. Importing oil and gas composites will become are the more expensive, thereby affecting the dependent sectors such as automation and transportation. Data Bridge Market Research conducted a detailed report on the oil and gas composites market. According the Data Bridge Market Research, the oil and gas composites market was valued at USD 1,986.00 million in 2021 and is expected to reach USD 2956.66 million by 2029, registering a CAGR of 5.10% during the forecast period of 2022-2029. The oil and gas composites market is segmented on the basis of resin type, fiber type, product type and application. North America dominates the oil and gas composites market because of the aging oil and gas transportation infrastructure and growing focus in the direction of unconventional sources of energy within the region.

To know more about the study, kindly visit: https://www.databridgemarketresearch.com/reports/global-oil-and-gas-composites-market

The value of the Rupee fluctuates because of the fluctuations based on the demand and supply. Supply here refers to money supply which is the total amount of currency in circulation in the economy. The value of one currency fluctuates based on supply and demand fluctuations in the foreign exchange market. Post-World War II, the U.S. dollar (USD) has been the most dominating and powerful currency globally. It has, therefore, dominated the monetary exchange (financial) market and has turned evolved into a globally accepted currency for global trade and exchanges. Over 60% of worldwide foreign exchange reserves are in USD, making it the most ordinarily held currency reserve in the world. Till today, nations stake their currencies against USD to evaluate their worth in the worldwide market. The strength of India's currency, the Rupee (INR) is well-weighted against USD. The exchange rate continually changes in the foreign exchange market and is a significant determinant of a country's financial power. The entire global exchange is conceivable in view of its presence. In case of rise in the rate of foreign currency, the imports become surprisingly pricey and to the contrary, exports become significantly cheaper. The concept applies in a vice versa situation too.

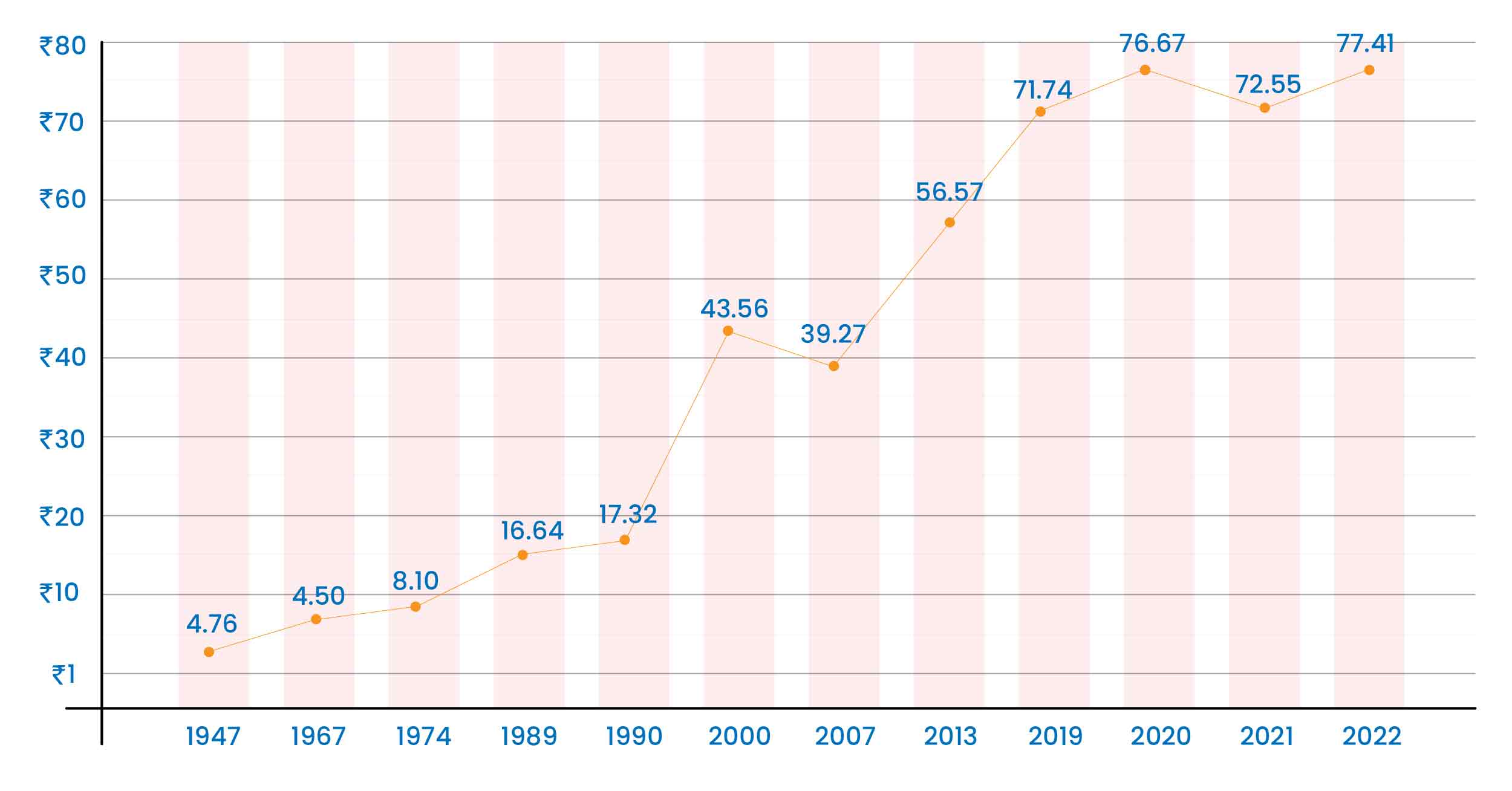

Assuming it takes more Indian currency to purchase 1 USD, it implies that the Indian currency has depreciated and devalued and in vice versa case, the currency has appreciated. Since the freedom of 1947, the Indian currency has gone up and down the roller coaster ride. International issues, monetary reforms and changes, and global issues have all impacted its value of the Indian currency throughout. This means that the Indian Rupee has been devaluing against the USD for more than 71 years now.

In the beginning, there was no real INR and USD equation during the colonial period. Dollars couldn't be bought in a reasonable manner back then. One was supposed to believe the exchange rate that was quoted by the government then. The history of Rupee vs Dollar is an interesting subject. This can be understood in different phases as given below:

1. The Post-Independence Era

In 1947, India had no foreign debt or credit on its accounting report as a free country. This could imply that 1 USD = 1 INR. Be that as it may, as India was a British administered state before its freedom, the worth of INR was gotten from the British pound. The foreign exchange rate back then was 1 pound = 13 INR. There was no standard process for contrasting the world currencies before 1944, so this valuation stayed consistent. Since, 1 pound was equivalent to $2.73 around then, the worth of USD versus INR in 1947 can be determined as 1 USD = 4.76 Rupee. According to the Bretton Woods Agreement of 1944, every nation was expected to fix the worth of its currency to the dollar, which itself was convertible to gold at the rate of $35 per ounce. India was additionally covered under this arrangement, and thus at the time of freedom, India followed the par value system of exchange rates.

However, this was a relative conversion scale, not a fixed conversion scale. At the point when India became a free country in 1947, the Indian economy was in an unfortunate state. To back welfare and development activities, particularly with the reception of the five-year plan in 1951, the Indian government under the Prime Minister of Pandit Jawaharlal Nehru, persistently borrowed from foreign and private sector sources beginning from the 1950s onwards. As a result, the rate of foreign borrowings expanded at a high rate during the 1960s. In April 1957, the Indian Rupee was decimalized and was divided into 100 naya paisa. Before the decimalization, one Rupee was equal to 16 annas or 64 pice. Thereby meaning, every anna being equivalent to 4 pice. For a brief time frame, both decimal and non-decimal coins were available for use. Pre-decimal coins, half and quarter rupees were available for use after decimalization. The Rupee stayed unaltered in worth and value. The prefix "Naya Paisa" was taken out in 1964. The decimalization of India's currency was a significant initiation towards modernization and progressive economic change.

2. 1960's: The Phase Of Ware And Drought

The Indian government was confronting a high budget deficit and was not in the capacity to borrow additional funds because of a negative rate of reserves and savings. The Indo-China war worsened the circumstance in 1962, the Indo-Pakistan war in 1965, and the situation of drought in 1965-1966. The defense spending at that time was around 24.06% of the total government expenditure, which factually was exceptionally high. The Indira Gandhi government devaluated the Indian currency following the trajectory of years of deficit in the current account and afterward it remained at that level for quite a while.

The worth of 1 pound = 13 Rupee went on till 1966. After 1966, the INR was contrasted with the USD on a balanced premise and the Rupee began seeing depreciation thereon. India-China battle of 1962, Indo-Pakistan battle of 1965 and the drought season in 1966 hampered the production capacity of the Indian economy, which resulted in a surge in the rate of inflation. To expand the domestic production capacity, the Indian government required deployment of advanced technology. As a result, to deploy the required technology to tackle the inflation rate and open the Indian economy for foreign trade, the government devalued the Indian currency. As a result of financial disturbance, the then Prime Minister needed to devalue the Rupee to 1 USD = 7.50 INR by 1967. The devaluation led to cheapening of exports and imports, which brought about a sharp expansion in costs, prompting inflation.

Fig.2: The state of Rupee vs Dollar post 1966

Source: Reserve Bank of India (RBI)

3. 1971 - The Year When Bretton Woods Agreement Collapsed

The Bretton Woods agreement disintegrated somewhere between 1968 and 1973. In August 1971, U.S. President Richard Nixon reported the temporary suspension of the dollar's convertibility into gold. While the dollar had battled all through a large portion of the 1960s inside the parity laid out at Bretton Woods, this emergency denoted the breakdown of the framework. An endeavor to restore the fixed exchange rates fizzled and failed, and by March 1973 the major currencies started to float against one another.

India took on a fixed rate framework and was connected to the U.K. pound sterling after the breakdown of the Bretton Woods Agreement. It is to be noted that by 1975, Rupee was fixed to a number of currencies to guarantee the stability of the Rupee and to battle the rising imbalances related with single currency peg. Rupee value went down to 8.10 in 1974 as an outcome of the oil shock in 1973 in light of the choice to lessen production by the Organization of Arab Petroleum Exporting Countries (OAPEC).

The gear oils market is also expected to be impacted by the recent currency depreciation. Taking this account, Data Bridge Market Research dedicated its team of researchers and analysts to prepare a detailed report on the gear oils market. Data Bridge Market Research analyses that the gear oils market will witness a CAGR of 2.50% for the forecast period of 2021-2028. Rising technological advancements to provide better quality of gear oils and rising demand from the power industry are the two major factors attributable to the growth of gear oils market. Some of the major players are Morris Lubricants, Penrite Oil, Carl Bechem GmbH, Valvoline Inc., Peak Lubricants Pty Ltd and Indian Oil Corporation Ltd among other domestic and global players.

To know more about the study, kindly visit: https://www.databridgemarketresearch.com/reports/global-gear-oils-market

Many expected that the breakdown of the Bretton Woods framework would finish period of rapid growth. The progress of floating exchange rates was somewhat smooth, and it was positively ideal: adaptable trade rates made it simpler for economies to acclimate to more costly oil, when the cost began to rise in October 1973.

4. The Economic Crisis of 1991

The Soviet Union had been a pivotal trade accomplice of India since the 1960s. Notwithstanding, because of the breakdown of the Soviet Union during the 1980s, India's exports fell by a critical extent. Combined with the multiplying of the crude oil costs by the Persian Gulf countries in 1990, India confronted a genuine balance of payment quotient crisis in 1991. The interest installment made up 39% of the government's income and the fiscal deficit diminished to 7.8% of GDP.

The foreign reserve dried to the point that India barely had the money for another three weeks' worth of imports. The nation almost failed. India needed borrow from the International Monetary Fund (IMF) against its reserves of gold. The foreign exchange rate plunged all through the 1980s and by late 1990, the rate was 1 USD = 17.32 INR.

The financial emergency required a devaluation of the Rupee. And so it was done. This was done to empower an expansion in exports and an expansion in the inflow of foreign currencies. In 1991, the Reserve Bank of India (RBI) diminished the conversion rate by 11% altogether as an ideal move to manage the crisis. With this, India finished the fixed-rate currency system and moved towards a market-determined exchange rate system.

5. The Fluctuating Period Of 2000's

The impact of devaluation made the exchange rate of 1 USD to 25.92 INR in 1992. The Indian Rupee continued to fall from that point forward. By 2002, the Rupee had tumbled to 48.99 against the U.S. dollar. In 2007, the Rupee appreciated and arrived at a high of Rs 39.27 to the dollar on account of the sustained foreign direct investment (FDI) inflows. Some other reasons for sustained foreign direct investment (FDI) inflows included: booming stock market, surging rate of remittances and development in exporters driven by the I.T. and BPO firms in the country. India saw a dramatic turn and in July and August 2013, the Rupee went directly to Rs. 68.

The 2016 demonetization which was the end of Rs 500 and Rs 1,000 notes prompted almost 86% of the money available for use being invalid for the time being. This affected investments, consumption patterns, and income among many other scenarios. Additionally, the inaccessibility of recently printed notes implied a decreased measure of cash available for use. The money available for use was another Rs 500 note and a first for the Indian cash Rs 2,000 note-and later new notes of old sections like Rs 10, Rs 20, Rs 50, Rs 100 and another first-Rs 200 note were introduced. Demonetization was a method for combatting black money and corruption in the economy and to push forward the concept of digital India with an expansion in the utilization of cashless exchanges because of demonetization. In 2016, the USD to INR hit a record with 1 USD = 68.77 INR, the highest rate around then.

6. The Havoc Brought In By Coronavirus

Rising number of positive cases had both direct and indirect impact on the economic value. The Union Health Ministry of India starting around 23 March 2020 revealed an aggregate of 415 Covid-19 affirmed cases. Country leader Narendra Modi called for a Janta Curfew to slow the spread of the infection COVID-19. The central government additionally forced Section 144, the ability to issue an order in urgent instances of a nuisance with risk according to the Code of Criminal Procedure, 1973. Movement and travel restrictions in the further situations worsened the overall case and the economic activities saw a slump and slowdown as a result.

Investors selling off Indian stocks wasn't a positive sign either. According to the National Securities Depository Limited, foreign institutional investors (FIIs) had sold a net of more than $12 billion, of bonds and shares. The top30-stock S&P BSE Sensex had fallen by 22% up until this point. In addition to the Indian Rupees taking a hit, gold costs likewise saw a drop of 8.20% during this tenure. Despite measures from the government and central bank, the Reserve Bank of India (RBI) to safeguard the interest of financial investors, investors didn't appear to have a craving for any asset or investment.

IMPACT OF RUPEE DEPRECIATION

Rupee depreciation and even rupee appreciation have both direct and indirect impact on the economy as a whole. Rupee depreciation not just impacts the foreign tours and travels, but it also takes a hit on an individual's pocket or savings. In light of this, the impact of rupee depreciation can be understood as below:

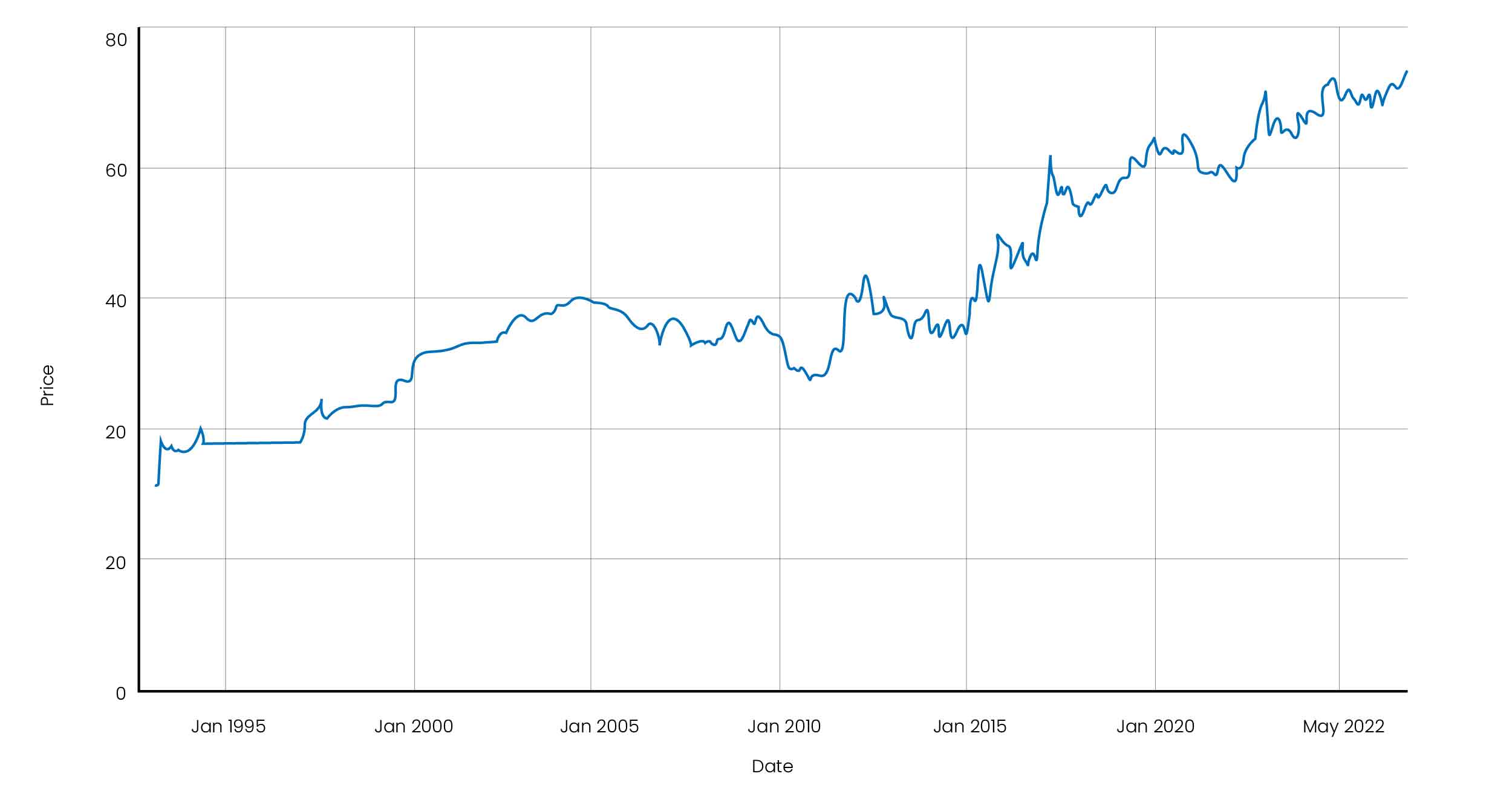

- Imports and Exports- Imports and exports are directly influenced by the depreciation of Rupee. Whenever there is a dip in the value of Rupee, the imports will become costlier. This indicates that items, products, or goods for the consumers at the end of the supply chain will also become costlier. On similar lines, exports will become cheaper. Demand determines the value of any currency, even Indian Rupee. When demand for a currency rises, so does its value (it is termed appreciation). When demand for a currency falls, its value falls as well (depreciation). When more and more international investors invest in India, the demand for Indian currency rises. Because international investors and organizations can only invest in rupees in Indian markets, they must first convert their cash into rupees before investing or purchasing anything from India. As a result, demand for the Indian Rupee grows, and its value against the dollar and other currencies strengthens. When Indian people and businesses import something (such as crude oil, gold, or other valuables), they must pay in dollars (the de facto global currency). Because the U.S. dollar is the currency used to make international commerce payments, Indians sell rupees to buy dollars. As a result, demand for the dollar rises, and the Rupee falls in value against the greenback. Over time, the Rupee has fallen because India is a net importer (we import more than we export). The figure below depicts the Rupee's depreciation against the U.S. dollar during the previous 30 years.

Fig.2 Depreciation of Rupee against U.S. Dollar in the past 30 years

Source: E.T. Money

In January 1992, one had to pay Rs. 26 for 1 U.S. dollar, as the growing trend of the graph illustrates. However, one dollar today costs over Rs. 77. It means that the Rupee has lost 3.7 percent every year on average against the U.S. currency. Given that India is a net importer, the Rupee's slow depreciation is never a major problem. However, if the Rupee's decline is rapid, this is a cause for concern.

2. Loans- There will almost certainly be an indirect effect on loans. Import prices rise when the Rupee depreciates, making articles and commodities more expensive. Inflation is pushed. With growing inflation, the RBI considers changing the repo rate. High repo rates cause banks to raise lending rates, making EMIs more expensive. Inflation and repo rates follow the same path. To keep inflation under control, interest rates are raised. High-interest rates will make borrowing more expensive, preventing consumers and businesses from making large-ticket purchases. In other words, it will restrict the amount of money available for the purchase of riskier assets. The wealth impact is reversed when the high repo rate and banks become more cautious.

In terms of educational loan, it becomes significantly costlier too. The loan amount for international schooling is normally high in value and a little fall in the value of currency can increase the burden. In other words, when the loan amount is so large, even a small devaluation in the currency can cause the overseas education loan to cascade.

People usually conceive or think about foreign education loans in narrower terms, as if they are used to paying the tuition expenses. Previously, this was the case, but now, foreign education loans are far more extensive than simply paying tuition expenses. They now provide comprehensive coverage, covering practically all of a student's expenses while studying abroad. The cost of living, airfare, insurance, stationery, and the purchase of laptops and P.C.s are among the expenses covered. Therefore, the cost of every above-mentioned expense rises whenever the currency plummets in its value in the exchange rate market. Thus, overall cost of expenses incurred rises by manifolds.

3. Stocks and stock market- Foreign investors' withdrawal from Indian equities has also resulted in rupee devaluation. This suggests that equity markets may experience a significant drop, resulting in a drop in stock and equity mutual fund investments. Foreign investors are pulling out of India in the wake of the U.S. Federal Reserve's decision to raise interest rates and the Russia-Ukraine conflict. When foreign investors cash in their investments in India, they are given rupees. However, they must convert their rupee assets to dollars. As a result, they will exchange the Rupee for dollars. As a result, demand for the dollar grows while demand for the Rupee falls. As a result, the value of the Indian currency falls versus the U.S. dollar. The recent tragedy between Russia and Ukraine has impacted the economies globally, and India has been no exception. Since the beginning of the war, the value of the Indian Rupee has fallen by more than 3.2%. The crude barrel prices have risen by USD 30 per barrel. And the similar impact is witnessed in the Indian stock market, where the BSE Sensex and Nifty 50 indexes are down by 4.5% and 4.2% respectively. Since depreciation promotes the rate of inflation, it thereby, eats up the return on investment. Moreover, if the currency is weaker, the investment withdrawal also becomes costlier. This makes it hard for the investors to hold onto their investments for longer duration when there is persistent inflation and currency depreciation.

4. Business impact- The higher rate of inflation translates into a rise in the prices of raw materials daily. Moreover, the businesses that are into importing the raw materials face the most of difficulties. The rise in the prices of raw materials evidently coverts into a rise in the finished product's price. Moreover, with the after effects of the pandemic, the businesses are taking a hit by reducing their profit margins to reduce the burden on the final consumers. The rate hike by the RBI would also have an impact on businesses. Their working capital loans become more expensive when interest rates rise, putting more strain on their balance sheet ratios. As the discounting factor rises, higher interest rates have an impact on share valuation.

5. Consumer impact- As producers continue to pass on increasing prices to consumers, family savings decrease. As the base rate or benchmark rate rises, RBI rate hikes make their loans more expensive. Finally, the Rupee's devaluation makes imported goods more expensive. Smartphones, laptop computers, televisions, refrigerators, and even certain everyday essentials rely significantly on imported raw materials. Because the local currency is under pressure, students going overseas for studies or people going on a foreign tour will have to pay more.

CONCLUSION

Historically, the Indian Rupee was valued using two different methods. The government or the RBI fixed the currency's exchange rate in a fix rate regime (and did not allow any variations according to demand and the supply forces in the market). This approach was used in India until 1975, and some limitations were permitted until 1993. Because this currency valuation process is highly superficial and artificial, most countries, including India, have switched to a floating exchange rate system, in which the value of a currency is determined by the market forces of demand and supply. This meant that higher the demand for a currency the in the market, the higher it will receive appreciation and vice versa. So, while the government and higher authorities have no direct control over the domestic currency's valuation, they do have the authority to modify policies that affect the currency market's supply and demand.

Businesses such as oil and gas and food and beverage will become the most negatively impacted industries. As the value of Rupee dips against USD, the companies involved in importing raw materials, foreign borrowing and capital intensive sectors will get bear the losses. Subsequently, a fall in their stock prices will be seen. On the other hand, strong Indian exporters such as I.T. and pharma industries will lead the stock market with a bullish trend.

A great scope of growth for the I.T. and healthcare industry will be a positive sign for the market. Data Bridge Market Research prepared an in-depth market intelligence report on the healthcare information technology (I.T.) market. Data Bridge Market Research analyses that the healthcare information technology (I.T.) market is expected to undergo a CAGR of 16.35% during the forecast period. This indicates that the market value of USD 326.1 billion in 2021 would rocket up to USD 1,095.17 billion by 2029. The surging prevalence of chronic and acute diseases all around the globe is one of the major factors responsible for fostering growth in the market value. The growing number of surgical procedures, rising awareness about the benefits of robotically assisted medical surgeries and surging number of road accidents are all responsible for boosting the market growth rate.

To know more about the study, kindly visit: https://www.databridgemarketresearch.com/reports/global-healthcare-it-market

Overall, the Rupee will be under pressure due to deteriorating fundamentals such as a widening trade deficit/CAD/fiscal deficit, increasing inflation, and weakening emerging market currencies. The RBI could regularly intervene to ease the stress on the economy, but a steady decline between 78 and 78.50 is expected over the next two months. 76.50 to 78.50 is the most likely short-term range. The negative impact on investment flows, firms, and consumers will almost certainly be disastrous.