Global Car Rental Market

Taille du marché en milliards USD

TCAC :

%

USD

124.31 Billion

USD

347.23 Billion

2024

2032

USD

124.31 Billion

USD

347.23 Billion

2024

2032

| 2025 –2032 | |

| USD 124.31 Billion | |

| USD 347.23 Billion | |

|

|

|

|

Segmentation du marché mondial de la location de voitures, par type ( voitures de luxe , voitures de fonction, voitures économiques, SUV et MUV), application (usage local, transport aéroportuaire, hors gare et autres), réservation (hors ligne et en ligne), utilisation finale (avec chauffeur et sans chauffeur), prix (voitures économiques et voitures de luxe), durée de location (courte et longue durée) - Tendances et prévisions du secteur jusqu'en 2032

Taille du marché de la location de voitures

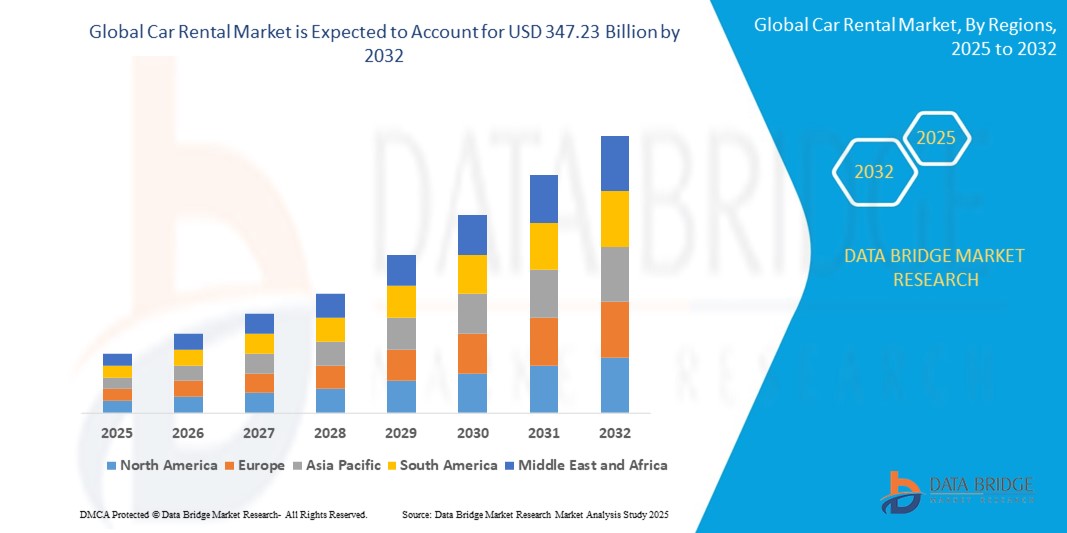

- Le marché mondial de la location de voitures était évalué à 124,31 milliards USD en 2024 et devrait atteindre 347,23 milliards USD d'ici 2032.

- Au cours de la période de prévision de 2025 à 2032, le marché devrait croître à un TCAC de 13,70 %, principalement grâce à la croissance rapide de l'urbanisation, à l'augmentation des activités touristiques et au besoin croissant de solutions de transport à la demande.

- Cette croissance est tirée par l'augmentation des revenus disponibles, la préférence croissante pour une mobilité rentable et l'adoption généralisée de plateformes de réservation basées sur des applications qui alimentent l'expansion du marché.

Analyse du marché de la location de voitures

- Le marché de la location de voitures connaît une croissance significative, portée par le besoin croissant de mobilité personnelle rentable, l'augmentation du tourisme et l'adoption généralisée des plateformes de réservation numériques et des applications mobiles.

- La prise de conscience environnementale croissante incite les sociétés de location à étendre leurs flottes de véhicules électriques et hybrides , tandis que les modèles d'abonnement flexibles et les solutions de location d'entreprise répondent à l'évolution des préférences des consommateurs.

- L'Amérique du Nord domine le marché de la location de voitures en raison d'une industrie touristique bien établie, d'une infrastructure numérique avancée et de la forte présence d'acteurs clés du marché offrant des services de location innovants.

- Par exemple, aux États-Unis, des entreprises comme Enterprise Holdings et Hertz étendent leurs flottes de véhicules électriques et introduisent un système de suivi des véhicules basé sur l'IA pour une expérience client améliorée.

- L'Asie-Pacifique devrait enregistrer le TCAC le plus élevé, alimenté par une urbanisation rapide, une augmentation des revenus disponibles et des investissements gouvernementaux croissants dans la mobilité intelligente et les infrastructures de transport.

- Les tendances émergentes telles que les locations sans contact, les services de mobilité partagée et les partenariats avec les plateformes de VTC remodèlent le paysage de la location de voitures, offrant à la fois commodité et évolutivité pour répondre aux futures demandes de transport.

Portée du rapport et segmentation du marché de la location de voitures

|

Attributs |

Informations clés sur le marché de la location de voitures |

|

Segments couverts |

|

|

Pays couverts |

Amérique du Nord

Europe

Asie-Pacifique

Moyen-Orient et Afrique

Amérique du Sud

|

|

Acteurs clés du marché |

|

|

Opportunités de marché |

|

|

Ensembles d'informations de données à valeur ajoutée |

En plus des informations sur les scénarios de marché tels que la valeur marchande, le taux de croissance, la segmentation, la couverture géographique et les principaux acteurs, les rapports de marché organisés par Data Bridge Market Research comprennent également une analyse approfondie des experts, une production et une capacité géographiquement représentées par entreprise, des configurations de réseau de distributeurs et de partenaires, une analyse détaillée et mise à jour des tendances des prix et une analyse des déficits de la chaîne d'approvisionnement et de la demande. |

Tendances du marché de la location de voitures

« Intégration des véhicules électriques (VE) dans les flottes de location »

- Une tendance majeure qui façonne le marché de la location de voitures est l'intégration croissante des véhicules électriques (VE) dans les flottes de location, motivée par des préoccupations environnementales croissantes et des politiques gouvernementales favorables aux émissions de carbone.

- Les sociétés de location investissent massivement dans les infrastructures de véhicules électriques, notamment dans les bornes de recharge rapide et les systèmes télématiques, pour garantir une expérience client fluide et une efficacité opérationnelle optimale.

- Par exemple, en septembre 2023, Hertz a annoncé un partenariat à grande échelle avec Tesla et Polestar pour ajouter plus de 100 000 véhicules électriques à sa flotte de location dans le monde, ciblant à la fois les voyageurs d'agrément et d'affaires.

- Des innovations technologiques telles que les applications mobiles pour la location de véhicules électriques, les diagnostics de véhicules alimentés par l'IA et la surveillance de la batterie en temps réel sont adoptées pour rationaliser le processus de location de véhicules électriques.

- Cette tendance redéfinit le secteur de la location de voitures en promouvant la mobilité durable, en respectant la conformité réglementaire et en attirant les consommateurs soucieux de l'environnement, garantissant ainsi un modèle commercial résilient et prêt pour l'avenir.

Dynamique du marché de la location de voitures

Conducteur

« Demande croissante de mobilité à la demande et de plateformes de réservation numériques »

- Le marché de la location de voitures connaît une croissance significative alimentée par la préférence croissante des consommateurs pour la mobilité à la demande, en particulier parmi les populations urbaines à la recherche d'alternatives de transport rentables et flexibles.

- La disponibilité généralisée des smartphones et des applications mobiles a simplifié le processus de location de voitures, permettant aux utilisateurs de réserver, déverrouiller et gérer les véhicules numériquement, augmentant ainsi la commodité et l'accessibilité.

- Par exemple, en juin 2024, Zoomcar a étendu sa plateforme de location basée sur une application à plus de 30 villes en Inde, offrant une entrée sans clé et un suivi du véhicule en temps réel pour améliorer l'expérience utilisateur.

- Les agrégateurs de voyages et les sociétés de location intègrent l'IA et l'analyse de données pour personnaliser les recommandations de location, optimiser l'utilisation de la flotte et rationaliser le service client sur toutes les plateformes.

- Ce moteur devrait propulser davantage le marché de la location de voitures en améliorant l'efficacité opérationnelle, en permettant des services centrés sur l'utilisateur et en renforçant la transformation numérique du secteur des transports.

Opportunité

« Expansion du tourisme et des voyages d'affaires dans les économies émergentes »

- Le marché de la location de voitures devrait bénéficier considérablement de la croissance rapide du tourisme et des voyages d'affaires dans les économies émergentes, où la hausse des revenus disponibles et l'amélioration des infrastructures de transport stimulent la demande de services de location.

- Les initiatives gouvernementales visant à promouvoir le tourisme, associées à une connectivité aérienne accrue et à la croissance des alternatives de VTC, contribuent à une augmentation des locations de véhicules à court et à long terme dans les régions en développement.

- Par exemple, en décembre 2024, MakeMyTrip a étendu ses offres de location de voitures dans les villes de niveau II et III en Inde pour soutenir le segment en plein essor des voyages intérieurs et la demande croissante d'options de conduite autonome.

- Les acteurs mondiaux de la location concluent des coentreprises et des partenariats avec des fournisseurs de mobilité locaux pour exploiter ces régions à forte croissance, en introduisant des plateformes basées sur des applications, un support client multilingue et des flottes de véhicules diversifiées pour répondre aux besoins régionaux.

- Cette opportunité devrait accélérer l’expansion mondiale du marché de la location de voitures en capturant des bases de clientèle inexploitées, en encourageant les collaborations transfrontalières et en soutenant la croissance économique tirée par le tourisme.

Retenue/Défi

« Complexités réglementaires et d'octroi de licences dans les activités de location de voitures »

- Le marché de la location de voitures est confronté à des défis importants en raison des différents cadres réglementaires et exigences en matière de licences selon les régions et les pays, ce qui complique l'expansion et la cohérence opérationnelle des fournisseurs de services de location.

- Les différences dans les mandats d'assurance, les normes d'immatriculation des véhicules, les réglementations environnementales et les lois sur la sécurité routière rendent difficile pour les entreprises d'établir des modèles commerciaux standardisés et de gérer efficacement les flottes transfrontalières.

- Par exemple, en juillet 2024, une importante société de location basée aux États-Unis a été confrontée à des retards opérationnels en Asie du Sud-Est en raison de complications liées au respect des exigences locales en matière de licences et de conformité aux émissions pour les véhicules de sa flotte.

- En outre, les politiques fiscales incohérentes et le manque d'infrastructures numériques unifiées entre les régions ont un impact supplémentaire sur la transparence des prix, l'expérience client et la prestation de services, en particulier pour les voyageurs internationaux.

- Relever ces défis réglementaires sera crucial pour garantir des opérations fluides, permettre une évolutivité mondiale et favoriser un écosystème de location de voitures plus compétitif et plus convivial pour les clients.

Portée du marché de la location de voitures

Le marché est segmenté en fonction du type, de l’application, de la réservation, de l’utilisation finale, du prix équitable et de la durée de location.

|

Segmentation |

Sous-segmentation |

|

Par type |

|

|

Par application |

|

|

En réservant |

|

|

Par utilisation finale

|

|

|

Par tarif |

|

|

Par durée de location |

|

Analyse régionale du marché de la location de voitures

« L'Amérique du Nord est la région dominante sur le marché de la location de voitures »

- L’infrastructure technologique sophistiquée en Amérique du Nord permet l’adoption et l’intégration rapides de solutions de marché avancées

- La mise en œuvre généralisée d’ initiatives de villes intelligentes stimule l’innovation dans la planification urbaine, la gestion de l’énergie et les services publics dans toute la région.

- La forte présence d'acteurs industriels de premier plan et un écosystème de recherche florissant favorisent le développement et la commercialisation continus de technologies émergentes

- Ces facteurs combinés positionnent l’Amérique du Nord comme un leader dominant du marché, offrant de nombreuses opportunités d’innovation, d’investissement et de croissance soutenue.

« L'Asie-Pacifique devrait enregistrer le taux de croissance le plus élevé »

- L'urbanisation rapide et le développement extensif des infrastructures dans des pays comme la Chine, le Japon et l'Inde entraînent le besoin de solutions de sécurité avancées telles que la biométrie infrarouge.

- Les industries florissantes de l’automobile et de l’électronique grand public de la région contribuent de manière significative à la demande croissante de technologies biométriques intégrées.

- Les politiques gouvernementales de soutien et les initiatives de villes intelligentes accélèrent les investissements dans les systèmes biométriques infrarouges pour une sécurité publique et une efficacité accrues.

- Ces facteurs combinés positionnent l’Asie-Pacifique comme une région à forte croissance sur le marché de la biométrie infrarouge, ouvrant la voie à une adoption généralisée et à des avancées technologiques.

Part de marché de la location de voitures

Le paysage concurrentiel du marché fournit des détails par concurrent. Il comprend la présentation de l'entreprise, ses données financières, son chiffre d'affaires, son potentiel de marché, ses investissements en recherche et développement, ses nouvelles initiatives commerciales, sa présence mondiale, ses sites et installations de production, ses capacités de production, ses forces et faiblesses, le lancement de nouveaux produits, leur ampleur et leur portée, ainsi que la domination de ses applications. Les données ci-dessus ne concernent que les activités des entreprises par rapport à leur marché.

Les principaux leaders du marché opérant sur le marché sont :

- Avis Budget Group (États-Unis)

- Sixt (Allemagne)

- Enterprise Holdings, Inc (États-Unis)

- Europcar (France)

- Localiza (Brésil)

- La société Hertz (États-Unis)

- Carzonrent India Pvt Ltd (Inde)

- ECO Mobility (Inde)

- Avantage (États-Unis)

- Bettercar Rental LLC (EAU) (Dubaï)

- Zoomcar Ltd (Inde)

Derniers développements sur le marché mondial de la location de voitures

- En novembre 2023, MakeMyTrip a fait une entrée stratégique sur le marché de la location de voitures en acquérant Savaari, une société indienne de location de voitures interurbaines, grâce à un investissement de faible valeur afin d'élargir son portefeuille de services de voyage. Cette opération renforce la présence de MakeMyTrip sur le segment de la mobilité nationale et la positionne comme leader sur le marché des offres de voyages intégrées.

- En août 2023, Avis Budget Group s'est associé à Albatha Automotive Group pour regrouper les marques Budget Rent a Car et Payless Car Rental au sein de la division mobilité d'Albatha, proposant ainsi des services de location et de leasing de véhicules particuliers et utilitaires, avec ou sans chauffeur. Cette collaboration renforce la visibilité de la marque et la diversification des services dans la région du Golfe.

- En mars 2023, IndusGo, avec le soutien de sa société mère Indus Motors, a levé 200 crores INR pour étendre ses services de location de voitures sans chauffeur du sud de l'Inde à Bengaluru et Hyderabad, renforçant ainsi sa présence sur les principaux marchés urbains. Ce financement permet à IndusGo d'accélérer sa croissance et de renforcer sa compétitivité régionale.

- En avril 2022, SIXT a étendu ses activités aux États-Unis en ouvrant de nouvelles agences à Charlotte et Baltimore. Cette initiative vise à améliorer l'accessibilité et la commodité de la location sur la côte Est, dans le cadre de sa stratégie d'expansion mondiale. Cette initiative renforce la présence de SIXT sur un marché locatif concurrentiel et très demandé.

- En mai 2021, Uber a lancé Uber Rent à Washington DC, marquant ainsi son entrée dans le secteur de la location de voitures, parallèlement à l'expansion d'Uber Reserve dans les principaux aéroports américains, avec des services initiaux concentrés sur la capitale. Ces lancements reflètent la volonté d'Uber de diversifier ses services de mobilité et d'offrir des solutions de voyage complètes.

SKU-

Accédez en ligne au rapport sur le premier cloud mondial de veille économique

- Tableau de bord d'analyse de données interactif

- Tableau de bord d'analyse d'entreprise pour les opportunités à fort potentiel de croissance

- Accès d'analyste de recherche pour la personnalisation et les requêtes

- Analyse de la concurrence avec tableau de bord interactif

- Dernières actualités, mises à jour et analyse des tendances

- Exploitez la puissance de l'analyse comparative pour un suivi complet de la concurrence

Table des matières

1 INTRODUCTION

1.1 OBJECTIVES OF THE STUDY

1.2 MARKET DEFINITION

1.3 OVERVIEW OF GLOBAL CAR RENTAL MARKET

1.4 CURRENCY AND PRICING

1.5 LIMITATION

1.6 MARKETS COVERED

2 MARKET SEGMENTATION

2.1 KEY TAKEAWAYS

2.2 ARRIVING AT THE GLOBAL CAR RENTAL MARKET

2.2.1 VENDOR POSITIONING GRID

2.2.2 TECHNOLOGY LIFE LINE CURVE

2.2.3 MARKET GUIDE

2.2.4 COMAPANY MARKET SHARE ANALYSIS

2.2.5 MULTIVARIATE MODELLING

2.2.6 TOP TO BOTTOM ANALYSIS

2.2.7 STANDARDS OF MEASUREMENT

2.2.8 VENDOR SHARE ANALYSIS

2.2.9 DATA POINTS FROM KEY PRIMARY INTERVIEWS

2.2.10 DATA POINTS FROM KEY SECONDARY DATABASES

2.3 GLOBAL CAR RENTAL MARKET: RESEARCH SNAPSHOT

2.4 ASSUMPTIONS

3 MARKET OVERVIEW

3.1 DRIVERS

3.2 RESTRAINTS

3.3 OPPORTUNITIES

3.4 CHALLENGES

4 EXECUTIVE SUMMARY

5 PREMIUM INSIGHT

5.1 PORTERS FIVE FORCES

5.2 REGULATORY STANDARDS

5.3 TECHNOLOGICAL TRENDS

5.4 PATENT ANALYSIS

5.5 CASE STUDY

5.6 VALUE CHAIN ANALYSIS

5.7 COMPANY COMPARITIVE ANALYSIS

5.8 PRICING CATEGORY

6 GLOBAL CAR RENTAL MARKET, BY VEHICLE TYPE

6.1 OVERVIEW

6.2 LUXURY CAR

6.2.1 BY TYPE

6.2.1.1. SPORTS UTILITY VEHICLE (SUV)

6.2.1.1.1. MID SIZE

6.2.1.1.2. FULL SIZE

6.2.1.1.3. STANDARD SUV

6.2.1.2. MULTI UTILITY VEHICLE (MUV)

6.2.1.3. MINIVAN

6.2.1.4. COVERTIBLE

6.3 EXECUTIVE CAR

6.3.1 BY TYPE

6.3.1.1. SPORTS UTILITY VEHICLE (SUV)

6.3.1.1.1. MID SIZE

6.3.1.1.2. FULL SIZE

6.3.1.1.3. STANDARD SUV

6.3.1.2. MULTI UTILITY VEHICLE (MUV)

6.3.1.3. MINIVAN

6.3.1.4. CONVERTIBLE

6.4 ECONOMICAL CAR

6.4.1 BY TYPE

6.4.1.1. SPORTS UTILITY VEHICLE (SUV)

6.4.1.1.1. MID SIZE

6.4.1.1.2. FULL SIZE

6.4.1.1.3. STANDARD SUV

6.4.1.2. MULTI UTILITY VEHICLE (MUV)

6.4.1.3. MINIVAN

6.4.1.4. CONVERTIBLE

6.5 JEEPS

6.6 VANS

6.7 OTHERS

7 GLOBAL CAR RENTAL MARKET, BY BOOKING TYPE

7.1 OVERVIEW

7.2 OFFLINE ACCESS

7.3 ONLINE ACCESS

8 GLOBAL CAR RENTAL MARKET, BY UTILITY TYPE

8.1 OVERVIEW

8.2 SELF-DRIVE

8.2.1 BY VEHICLE TYPE

8.2.1.1. LUXURY CAR

8.2.1.2. EXECUTIVE CAR

8.2.1.3. ECONOMICAL CAR

8.2.1.4. JEEPS

8.2.1.5. VANS

8.2.1.6. OTHERS

8.3 CHAUFFEUR DRIVE

8.3.1 BY VEHICLE TYPE

8.3.1.1. LUXURY CAR

8.3.1.2. EXECUTIVE CAR

8.3.1.3. ECONOMICAL CAR

8.3.1.4. JEEPS

8.3.1.5. VANS

8.3.1.6. OTHERS

9 GLOBAL CAR RENTAL MARKET, BY RENTAL TYPE

9.1 OVERVIEW

9.2 DAILY BASIS FEE

9.3 HOURLY BASIS

9.4 OTHERS

10 GLOBAL CAR RENTAL MARKET, BY RENTAL PERIOD

10.1 OVERVIEW

10.2 SHORT TERM

10.3 LONG TERM

11 GLOBAL CAR RENTAL MARKET, BY PURPOSE

11.1 OVERVIEW

11.2 LEISURE

11.3 COMMERCIAL

12 GLOBAL CAR RENTAL MARKET, BY NUMBER OF SEATS

12.1 OVERVIEW

12.2 4 SEATS

12.3 4 TO 7 SEATS

12.4 MORE THAN7 SEATS

13 GLOBAL CAR RENTAL MARKET, BY BAGS/SUITCASES

13.1 OVERVIEW

13.2 ONE TO THREE SUITCASE

13.3 MORE THAN THREE SUITCASE

14 GLOBAL CAR RENTAL MARKET, BY BOOKING SYSTEM TYPE

14.1 OVERVIEW

14.2 SELF OWNED

14.3 PARTHNERSHIP

14.4 HYBRID

15 GLOBAL CAR RENTAL MARKET, BY APPLICATION

15.1 OVERVIEW

15.2 LOCAL USAGE

15.2.1 BY VEHICLE TYPE

15.2.1.1. LUXURY CAR

15.2.1.2. EXECUTIVE CAR

15.2.1.3. ECONOMICAL CAR

15.2.1.4. JEEPS

15.2.1.5. VANS

15.2.1.6. OTHERS

15.2.2 BY BOOKING TYPE

15.2.2.1. OFFLINE ACCESS

15.2.2.2. ONLINE ACCESS

15.3 AIRPORT

15.3.1 BY VEHICLE TYPE

15.3.1.1. LUXURY CAR

15.3.1.2. EXECUTIVE CAR

15.3.1.3. ECONOMICAL CAR

15.3.1.4. JEEPS

15.3.1.5. VANS

15.3.1.6. OTHERS

15.3.2 BY BOOKING TYPE

15.3.2.1. OFFLINE ACCESS

15.3.2.2. ONLINE ACCESS

15.4 TRANSPORT

15.4.1 BY VEHICLE TYPE

15.4.1.1. LUXURY CAR

15.4.1.2. EXECUTIVE CAR

15.4.1.3. ECONOMICAL CAR

15.4.1.4. JEEPS

15.4.1.5. VANS

15.4.1.6. OTHERS

15.4.2 BY BOOKING TYPE

15.4.2.1. OFFLINE ACCESS

15.4.2.2. ONLINE ACCESS

15.5 OUTSTATION

15.5.1 BY VEHICLE TYPE

15.5.1.1. LUXURY CAR

15.5.1.2. EXECUTIVE CAR

15.5.1.3. ECONOMICAL CAR

15.5.1.4. JEEPS

15.5.1.5. VANS

15.5.1.6. OTHERS

15.5.2 BY TYPE

15.5.2.1. WEEKEND GATEWAYS

15.5.2.2. BUSINESS TRIPS

15.5.2.3. ROAD TRIPS

15.5.2.4. PILGRIMAGE

15.5.3 BY BOOKING TYPE

15.5.3.1. OFFLINE ACCESS

15.5.3.2. ONLINE ACCESS

16 GLOBAL CAR RENTAL MARKET, BY PROPULSION TYPE

16.1 OVERVIEW

16.2 INTERNAL COMBUSTION ENGINE (ICE)

16.2.1 PETROL

16.2.2 DIESEL

16.2.3 LPG

16.2.4 CNG

16.3 ELECTRIC ENGINE

16.3.1 BATTERY ELECTRIC VEHICLES (BEVS)

16.3.2 HYBRID ELECTRIC VEHICLES (HEVS)

16.3.3 PLUG-IN HYBRID ELECTRIC VEHICLES (PHEV)

16.3.4 FUEL CELL ELECTRIC VEHICLES

17 GLOBAL CAR RENTAL MARKET, BY TRANSMISSION TYPE

17.1 OVERVIEW

17.2 AUTOMATIC

17.3 MANUAL

18 GLOBAL CAR RENTAL MARKET, BY GEOGRAPHY

GLOBAL CAR RENTAL MARKET, (ALL SEGMENTATION PROVIDED ABOVE IS REPRESENTED IN THIS CHAPTER BY COUNTRY)

18.1 NORTH AMERICA

18.1.1 U.S.

18.1.2 CANADA

18.1.3 MEXICO

18.2 EUROPE

18.2.1 GERMANY

18.2.2 FRANCE

18.2.3 U.K.

18.2.4 ITALY

18.2.5 SPAIN

18.2.6 RUSSIA

18.2.7 TURKEY

18.2.8 BELGIUM

18.2.9 NETHERLANDS

18.2.10 NORWAY

18.2.11 FINLAND

18.2.12 SWITZERLAND

18.2.13 DENMARK

18.2.14 SWEDEN

18.2.15 POLAND

18.2.16 REST OF EUROPE

18.3 ASIA PACIFIC

18.3.1 JAPAN

18.3.2 CHINA

18.3.3 SOUTH KOREA

18.3.4 INDIA

18.3.5 AUSTRALIA

18.3.6 NEW ZEALAND

18.3.7 SINGAPORE

18.3.8 THAILAND

18.3.9 MALAYSIA

18.3.10 INDONESIA

18.3.11 PHILIPPINES

18.3.12 TAIWAN

18.3.13 VIETNAM

18.3.14 REST OF ASIA PACIFIC

18.4 SOUTH AMERICA

18.4.1 BRAZIL

18.4.2 ARGENTINA

18.4.3 REST OF SOUTH AMERICA

18.5 MIDDLE EAST AND AFRICA

18.5.1 SOUTH AFRICA

18.5.2 EGYPT

18.5.3 SAUDI ARABIA

18.5.4 U.A.E

18.5.5 OMAN

18.5.6 BAHRAIN

18.5.7 ISRAEL

18.5.8 KUWAIT

18.5.9 QATAR

18.5.10 REST OF MIDDLE EAST AND AFRICA

18.6 KEY PRIMARY INSIGHTS: BY MAJOR COUNTRIES

19 GLOBAL CAR RENTAL MARKET,COMPANY LANDSCAPE

19.1 COMPANY SHARE ANALYSIS: GLOBAL

19.2 COMPANY SHARE ANALYSIS: NORTH AMERICA

19.3 COMPANY SHARE ANALYSIS: EUROPE

19.4 COMPANY SHARE ANALYSIS: ASIA PACIFIC

19.5 MERGERS & ACQUISITIONS

19.6 NEW PRODUCT DEVELOPMENT AND APPROVALS

19.7 EXPANSIONS

19.8 REGULATORY CHANGES

19.9 PARTNERSHIP AND OTHER STRATEGIC DEVELOPMENTS

20 GLOBAL CAR RENTAL MARKET, SWOT & DBMR ANALYSIS

21 GLOBAL CAR RENTAL MARKET, COMPANY PROFILE

21.1 KAYAK (A PART OF BOOKING HOLDINGS INC.)

21.1.1 COMPANY SNAPSHOT

21.1.2 REVENUE ANALYSIS

21.1.3 GEOGRAPHIC PRESENCE

21.1.4 PRODUCT PORTFOLIO

21.1.5 RECENT DEVELOPMENT

21.2 EXPEDIA GROUP, INC

21.2.1 COMPANY SNAPSHOT

21.2.2 REVENUE ANALYSIS

21.2.3 GEOGRAPHIC PRESENCE

21.2.4 PRODUCT PORTFOLIO

21.2.5 RECENT DEVELOPMENT

21.3 AVIS CAR RENTAL, LLC

21.3.1 COMPANY SNAPSHOT

21.3.2 REVENUE ANALYSIS

21.3.3 GEOGRAPHIC PRESENCE

21.3.4 PRODUCT PORTFOLIO

21.3.5 RECENT DEVELOPMENT

21.4 HERTZ

21.4.1 COMPANY SNAPSHOT

21.4.2 REVENUE ANALYSIS

21.4.3 GEOGRAPHIC PRESENCE

21.4.4 PRODUCT PORTFOLIO

21.4.5 RECENT DEVELOPMENT

21.5 SIXT

21.5.1 COMPANY SNAPSHOT

21.5.2 REVENUE ANALYSIS

21.5.3 GEOGRAPHIC PRESENCE

21.5.4 PRODUCT PORTFOLIO

21.5.5 RECENT DEVELOPMENT

21.6 ENTERPRISE HOLDINGS, INC (ALAMO)

21.6.1 COMPANY SNAPSHOT

21.6.2 REVENUE ANALYSIS

21.6.3 GEOGRAPHIC PRESENCE

21.6.4 PRODUCT PORTFOLIO

21.6.5 RECENT DEVELOPMENT

21.7 TURO

21.7.1 COMPANY SNAPSHOT

21.7.2 REVENUE ANALYSIS

21.7.3 GEOGRAPHIC PRESENCE

21.7.4 PRODUCT PORTFOLIO

21.7.5 RECENT DEVELOPMENT

21.8 UBER TECHNOLOGIES INC.

21.8.1 COMPANY SNAPSHOT

21.8.2 REVENUE ANALYSIS

21.8.3 GEOGRAPHIC PRESENCE

21.8.4 PRODUCT PORTFOLIO

21.8.5 RECENT DEVELOPMENT

21.9 EUROPCAR

21.9.1 COMPANY SNAPSHOT

21.9.2 REVENUE ANALYSIS

21.9.3 GEOGRAPHIC PRESENCE

21.9.4 PRODUCT PORTFOLIO

21.9.5 RECENT DEVELOPMENT

21.1 GETAROUND, INC.

21.10.1 COMPANY SNAPSHOT

21.10.2 REVENUE ANALYSIS

21.10.3 GEOGRAPHIC PRESENCE

21.10.4 PRODUCT PORTFOLIO

21.10.5 RECENT DEVELOPMENT

21.11 LOCAUTO GROUP

21.11.1 COMPANY SNAPSHOT

21.11.2 REVENUE ANALYSIS

21.11.3 GEOGRAPHIC PRESENCE

21.11.4 PRODUCT PORTFOLIO

21.11.5 RECENT DEVELOPMENT

21.12 AUTO EUROPE

21.12.1 COMPANY SNAPSHOT

21.12.2 REVENUE ANALYSIS

21.12.3 GEOGRAPHIC PRESENCE

21.12.4 PRODUCT PORTFOLIO

21.12.5 RECENT DEVELOPMENT

21.13 DRIVENOW

21.13.1 COMPANY SNAPSHOT

21.13.2 REVENUE ANALYSIS

21.13.3 GEOGRAPHIC PRESENCE

21.13.4 PRODUCT PORTFOLIO

21.13.5 RECENT DEVELOPMENT

21.14 DRIVAR

21.14.1 COMPANY SNAPSHOT

21.14.2 REVENUE ANALYSIS

21.14.3 GEOGRAPHIC PRESENCE

21.14.4 PRODUCT PORTFOLIO

21.14.5 RECENT DEVELOPMENT

21.15 ZOOMCAR LTD.

21.15.1 COMPANY SNAPSHOT

21.15.2 REVENUE ANALYSIS

21.15.3 GEOGRAPHIC PRESENCE

21.15.4 PRODUCT PORTFOLIO

21.15.5 RECENT DEVELOPMENT

21.16 REVV

21.16.1 COMPANY SNAPSHOT

21.16.2 REVENUE ANALYSIS

21.16.3 GEOGRAPHIC PRESENCE

21.16.4 PRODUCT PORTFOLIO

21.16.5 RECENT DEVELOPMENT

21.17 VIRTUO

21.17.1 COMPANY SNAPSHOT

21.17.2 REVENUE ANALYSIS

21.17.3 GEOGRAPHIC PRESENCE

21.17.4 PRODUCT PORTFOLIO

21.17.5 RECENT DEVELOPMENT

21.18 RENTIS S.A.

21.18.1 COMPANY SNAPSHOT

21.18.2 REVENUE ANALYSIS

21.18.3 GEOGRAPHIC PRESENCE

21.18.4 PRODUCT PORTFOLIO

21.18.5 RECENT DEVELOPMENT

21.19 FOX RENT A CAR

21.19.1 COMPANY SNAPSHOT

21.19.2 REVENUE ANALYSIS

21.19.3 GEOGRAPHIC PRESENCE

21.19.4 PRODUCT PORTFOLIO

21.19.5 RECENT DEVELOPMENT

21.2 TOYOTA

21.20.1 COMPANY SNAPSHOT

21.20.2 REVENUE ANALYSIS

21.20.3 GEOGRAPHIC PRESENCE

21.20.4 PRODUCT PORTFOLIO

21.20.5 RECENT DEVELOPMENT

21.21 ALPHA COMPANIES

21.21.1 COMPANY SNAPSHOT

21.21.2 REVENUE ANALYSIS

21.21.3 GEOGRAPHIC PRESENCE

21.21.4 PRODUCT PORTFOLIO

21.21.5 RECENT DEVELOPMENT

21.22 RENTACHEAPIE

21.22.1 COMPANY SNAPSHOT

21.22.2 REVENUE ANALYSIS

21.22.3 GEOGRAPHIC PRESENCE

21.22.4 PRODUCT PORTFOLIO

21.22.5 RECENT DEVELOPMENT

21.23 FIREFLY

21.23.1 COMPANY SNAPSHOT

21.23.2 REVENUE ANALYSIS

21.23.3 GEOGRAPHIC PRESENCE

21.23.4 PRODUCT PORTFOLIO

21.23.5 RECENT DEVELOPMENT

21.24 TEMPEST

21.24.1 COMPANY SNAPSHOT

21.24.2 REVENUE ANALYSIS

21.24.3 GEOGRAPHIC PRESENCE

21.24.4 PRODUCT PORTFOLIO

21.24.5 RECENT DEVELOPMENT

21.25 FIRST CAR RENTAL

21.25.1 COMPANY SNAPSHOT

21.25.2 REVENUE ANALYSIS

21.25.3 GEOGRAPHIC PRESENCE

21.25.4 PRODUCT PORTFOLIO

21.25.5 RECENT DEVELOPMENT

NOTE: THE COMPANIES PROFILED IS NOT EXHAUSTIVE LIST AND IS AS PER OUR PREVIOUS CLIENT REQUIREMENT. WE PROFILE MORE THAN 100 COMPANIES IN OUR STUDY AND HENCE THE LIST OF COMPANIES CAN BE MODIFIED OR REPLACED ON REQUEST

22 CONCLUSION

23 QUESTIONNAIRE

24 RELATED REPORTS

25 ABOUT DATA BRIDGE MARKET RESEARCH

Méthodologie de recherche

La collecte de données et l'analyse de l'année de base sont effectuées à l'aide de modules de collecte de données avec des échantillons de grande taille. L'étape consiste à obtenir des informations sur le marché ou des données connexes via diverses sources et stratégies. Elle comprend l'examen et la planification à l'avance de toutes les données acquises dans le passé. Elle englobe également l'examen des incohérences d'informations observées dans différentes sources d'informations. Les données de marché sont analysées et estimées à l'aide de modèles statistiques et cohérents de marché. De plus, l'analyse des parts de marché et l'analyse des tendances clés sont les principaux facteurs de succès du rapport de marché. Pour en savoir plus, veuillez demander un appel d'analyste ou déposer votre demande.

La méthodologie de recherche clé utilisée par l'équipe de recherche DBMR est la triangulation des données qui implique l'exploration de données, l'analyse de l'impact des variables de données sur le marché et la validation primaire (expert du secteur). Les modèles de données incluent la grille de positionnement des fournisseurs, l'analyse de la chronologie du marché, l'aperçu et le guide du marché, la grille de positionnement des entreprises, l'analyse des brevets, l'analyse des prix, l'analyse des parts de marché des entreprises, les normes de mesure, l'analyse globale par rapport à l'analyse régionale et des parts des fournisseurs. Pour en savoir plus sur la méthodologie de recherche, envoyez une demande pour parler à nos experts du secteur.

Personnalisation disponible

Data Bridge Market Research est un leader de la recherche formative avancée. Nous sommes fiers de fournir à nos clients existants et nouveaux des données et des analyses qui correspondent à leurs objectifs. Le rapport peut être personnalisé pour inclure une analyse des tendances des prix des marques cibles, une compréhension du marché pour d'autres pays (demandez la liste des pays), des données sur les résultats des essais cliniques, une revue de la littérature, une analyse du marché des produits remis à neuf et de la base de produits. L'analyse du marché des concurrents cibles peut être analysée à partir d'une analyse basée sur la technologie jusqu'à des stratégies de portefeuille de marché. Nous pouvons ajouter autant de concurrents que vous le souhaitez, dans le format et le style de données que vous recherchez. Notre équipe d'analystes peut également vous fournir des données sous forme de fichiers Excel bruts, de tableaux croisés dynamiques (Fact book) ou peut vous aider à créer des présentations à partir des ensembles de données disponibles dans le rapport.