Global Rtd Alcoholic Beverages Market

Taille du marché en milliards USD

TCAC :

%

USD

32.84 Billion

USD

58.57 Billion

2024

2032

USD

32.84 Billion

USD

58.57 Billion

2024

2032

| 2025 –2032 | |

| USD 32.84 Billion | |

| USD 58.57 Billion | |

|

|

|

|

Segmentation du marché mondial des boissons alcoolisées prêtes à boire (RTD), par produit (boissons alcoolisées et boissons non alcoolisées), type d'emballage (bouteilles, canettes, cartons et autres), type (Alcopop, Hard Seltzers et cocktails en bouteille), utilisateur final (résidentiel/détail, commercial/HoReCa), nature (à base de spiritueux, de vin et de malt), canal de distribution (supermarchés, hypermarchés, supérettes et autres) - Tendances et prévisions du secteur jusqu'en 2032.

Taille du marché des boissons alcoolisées prêtes à boire (RTD)

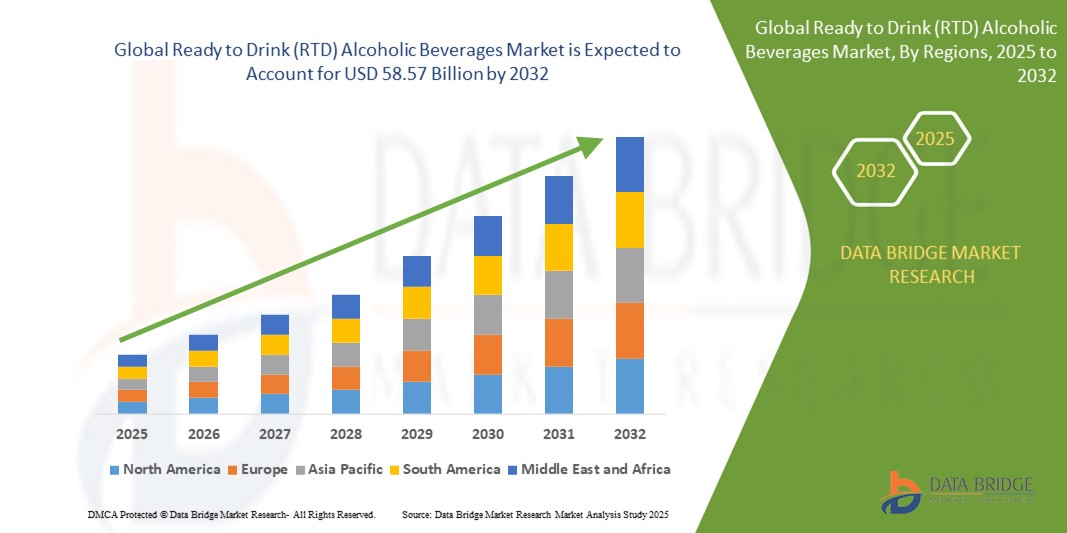

- Le marché mondial des boissons alcoolisées prêtes à boire (RTD) était évalué à 32,84 milliards USD en 2024 et devrait atteindre 58,57 milliards USD d'ici 2032.

- Au cours de la période de prévision de 2025 à 2032, le marché devrait croître à un TCAC de 7,50 %, principalement en raison de la demande croissante des consommateurs pour des options de boissons pratiques et à faible teneur en alcool.

- Cette croissance est tirée par des facteurs tels que la popularité croissante des boissons alcoolisées aromatisées, l’évolution des préférences des consommateurs vers des modes de vie plus sains et l’expansion des canaux de distribution en ligne et hors ligne.

Analyse du marché des boissons alcoolisées prêtes à boire (RTD)

- Les boissons alcoolisées prêtes à boire (RTD) sont des boissons prémélangées qui combinent de l'alcool avec d'autres ingrédients, tels que des jus de fruits, des sodas ou des arômes, et sont prêtes à être consommées immédiatement sans aucune préparation.

- Le marché connaît une innovation continue en matière de saveurs et d'ingrédients, avec des marques lançant des boissons telles que des limonades à base de vodka et du gin aux plantes, comme le montrent les cocktails pré-mélangés d'Absolut et les canettes de gin tonic de Tanqueray qui deviennent populaires dans les magasins de détail et lors des festivals.

- Les préférences axées sur la santé façonnent les lancements de nouveaux produits, tels que les sodas durs à faible teneur en calories et les cocktails sans sucre.

- Par exemple, White Claw et Truly ont élargi leurs gammes avec des versions plus légères pour répondre à la demande des consommateurs soucieux du fitness.

- L'emballage joue un rôle majeur dans l'attrait du consommateur, où les canettes recyclables et les bouteilles refermables sont à la mode, comme l'utilisation de canettes minces par High Noon et Bacardi pour améliorer la portabilité et l'image de marque éco-responsable.

- La premiumisation se poursuit sur l'ensemble du marché, où les consommateurs sont attirés par les boissons aux spiritueux artisanaux et aux étiquettes inspirées de l'artisanat, de la même manière que Cutwater Spirits commercialise ses cocktails en canette de qualité bar en utilisant de la vraie tequila et du vrai whisky.

- Les canaux de vente en ligne sont florissants, notamment via des plateformes telles que Drizzly et Minibar Delivery, où les consommateurs peuvent parcourir une large gamme d'options prêtes à boire, découvrant souvent des éditions limitées ou de nouvelles saveurs introuvables en magasin.

Portée du rapport et segmentation du marché des boissons alcoolisées prêtes à boire (RTD)

|

Attributs |

Informations clés sur le marché des boissons alcoolisées prêtes à boire (RTD) |

|

Segments couverts |

|

|

Pays couverts |

Amérique du Nord

Europe

Asie-Pacifique

Moyen-Orient et Afrique

Amérique du Sud

|

|

Principaux acteurs du marché |

|

|

Opportunités de marché |

|

|

Ensembles d'informations de données à valeur ajoutée |

Outre les informations sur les scénarios de marché tels que la valeur marchande, le taux de croissance, la segmentation, la couverture géographique et les principaux acteurs, les rapports de marché organisés par Data Bridge Market Research comprennent également une analyse approfondie des experts, une analyse des prix, une analyse de la part de marque, une enquête auprès des consommateurs, une analyse démographique, une analyse de la chaîne d'approvisionnement, une analyse de la chaîne de valeur, un aperçu des matières premières/consommables, des critères de sélection des fournisseurs, une analyse PESTLE, une analyse Porter et un cadre réglementaire. |

Tendances du marché des boissons alcoolisées prêtes à boire (RTD)

« Demande croissante d'options respectueuses de la santé »

- Les consommateurs choisissent de plus en plus des boissons légères et propres, ce qui a conduit à la popularité de produits tels que les seltzers durs fabriqués avec des arômes de fruits naturels et sans sucre ajouté, comme White Claw et Truly, qui ont introduit des versions avec moins de 100 calories par canette pour répondre aux besoins des buveurs soucieux de leur santé.

- De nombreuses marques de cocktails prêts à boire reformulent les cocktails classiques en alternatives plus saines

- Par exemple, les margaritas hypocaloriques de Skinnygirl offrent une option savoureuse mais plus légère pour ceux qui cherchent à savourer un cocktail sans calories supplémentaires, tandis que des marques telles que Cutwater Spirits proposent désormais des versions hypocaloriques de leurs cocktails en canette, offrant un choix plus sain.

- Les fabricants de boissons lancent des boissons contenant des ingrédients fonctionnels tels que la vitamine C, des antioxydants et des adaptogènes pour répondre aux tendances en matière de bien-être, comme les jus pressés à froid de Pulp Culture, qui contiennent des probiotiques vivants pour la santé intestinale, ciblant les consommateurs axés sur le fitness et intéressés par des boissons aux avantages supplémentaires.

- Les options biologiques et sans gluten sont de plus en plus disponibles, avec des marques telles que JuneShine proposant des boissons alcoolisées à base de kombucha qui combinent les bienfaits des probiotiques pour la santé avec le plaisir d'une boisson alcoolisée, attirant ainsi les consommateurs soucieux de leur santé qui souhaitent une option plus propre et naturelle.

- Les étiquettes et le marketing mettent désormais davantage l'accent sur les caractéristiques liées à la santé, avec des expressions telles que « faible teneur en sucre », « zéro glucide » et « arômes naturels » devenant courantes sur des produits tels que l'eau pétillante Spindrift, ce qui permet aux consommateurs de trouver plus facilement des options plus saines en magasin et via des plateformes en ligne telles que Drizzly.

Dynamique du marché des boissons alcoolisées prêtes à boire (RTD)

Conducteur

« La demande croissante des consommateurs en matière de commodité »

- Les modes de vie chargés poussent les consommateurs vers les boissons prêtes à boire, avec des produits tels que White Claw et les seltzers durs de Truly qui deviennent populaires lors des sorties à la plage et des événements en plein air.

- Par exemple, la croissance de White Claw a explosé lors des rassemblements estivaux, ce qui en fait une boisson incontournable lors des barbecues et des fêtes au bord de la piscine à travers les États-Unis.

- Les milléniaux et les jeunes professionnels optent de plus en plus pour des boissons à emporter telles que les margaritas en canette de Cutwater Spirits, souvent aperçues lors d'événements tels que Coachella et les hayons, où la commodité d'une boisson pré-mélangée est essentielle.

- Par exemple, à Coachella, les cocktails en conserve pré-mélangés de Cutwater sont devenus les favoris des fans en raison de leur portabilité et de leur goût rafraîchissant.

- La tendance aux événements sociaux en petit comité à domicile a entraîné une hausse de la demande pour des produits tels que les cocktails à la vodka en canette High Noon, qui ont gagné en popularité sur des plateformes en ligne comme Drizly. Ces boissons sont désormais un choix populaire pour les réunions à domicile, surtout pendant la pandémie, où les rencontres sociales se sont déroulées dans des espaces plus restreints et privés.

- Les boissons prêtes à boire sont conçues pour être pratiques, et des produits comme les cocktails au whisky Jack Daniel's prêts à boire sont particulièrement prisés lors de festivals de musique comme Lollapalooza. Lors de ces événements, les boissons prêtes à boire Jack Daniel's offrent aux festivaliers un moyen simple de déguster des cocktails au whisky, sans barman ni mixeur.

- Les consommateurs soucieux de l'environnement stimulent la demande d'options durables. Les canettes recyclables de Bon & Viv gagnent en popularité auprès des consommateurs soucieux de l'environnement, en supermarché et sur des plateformes comme Amazon. L'accent mis sur un emballage écologique séduit les consommateurs soucieux de réduire leur empreinte environnementale tout en savourant leurs boissons préférées.

Opportunité

« Boissons fonctionnelles prêtes à boire »

- Les consommateurs modernes, en particulier les Millennials et la génération Z, recherchent des boissons prêtes à boire qui soutiennent des objectifs de bien-être tels que le soulagement du stress, le regain d'énergie ou l'amélioration de l'humeur plutôt qu'une simple intoxication traditionnelle.

- Par exemple, Kin Euphorics, cofondé par Bella Hadid, mélange des adaptogènes et des nootropiques pour favoriser le calme et la concentration.

- Innovation des ingrédients alignée sur les tendances en matière de santé : les marques intègrent des adaptogènes (comme l'ashwagandha), des nootropiques (comme la L-théanine) et des plantes (comme la camomille et le gingembre) dans leurs formules pour faire appel à une culture de consommation d'alcool plus consciente.

- Par exemple, Recess Mood est une marque pétillante RTD qui mélange du magnésium et des plantes pour soulager le stress, brouillant la frontière entre bien-être et alcool.

- Changement de positionnement, passant d'une fonction récréative à une fonction améliorant le style de vie : les RTD fonctionnels sont commercialisés pour des humeurs ou des cas d'utilisation spécifiques tels que « la détente après le travail » ou « l'énergie sociale », offrant une expérience adaptée aux modes de vie modernes

- Par exemple, Hiyo vend ses boissons comme des « toniques sociaux bien-être » destinés à améliorer l'humeur sans alcool.

- Boire en société sans compromis : Ces boissons s'adressent aux occasions où les gens veulent profiter du rituel de boire sans effets secondaires négatifs tels que la gueule de bois. La popularité des RTD à faible teneur en alcool ou sans alcool tels que De Soi, créé par Katy Perry, reflète ce changement.

- Une voie claire pour la différenciation et la fidélité à la marque : dans un espace RTD de plus en plus saturé, la fonctionnalité offre une valeur unique, permettant aux marques de se démarquer tout en établissant des liens émotionnels plus profonds avec les consommateurs qui privilégient à la fois la santé et le plaisir

Retenue/Défi

« Paysage réglementaire limité »

- Le paysage réglementaire représente un défi important pour le marché des boissons alcoolisées prêtes à boire, les différentes régions imposant des règles différentes sur la production, l'étiquetage et la distribution.

- Par exemple, dans des pays comme l'Australie, des taxes élevées sur l'alcool peuvent augmenter le coût de produits tels que les eaux pétillantes alcoolisées, ce qui a un impact sur leur accessibilité et leur pénétration du marché.

- Certains pays imposent des restrictions sur la teneur en alcool des boissons prêtes à boire, ce qui peut limiter les formulations des produits et affecter leur commercialisation globale.

- Par exemple, dans l’Union européenne, il existe une réglementation stricte sur les pourcentages d’alcool dans les cocktails en canette, ce qui oblige les marques à modifier leurs recettes pour répondre à des normes locales spécifiques.

- Des directives strictes en matière de marketing et d'étiquetage exigent une information claire sur les ingrédients, la teneur en alcool et les avertissements sanitaires. Aux États-Unis, l'Alcohol and Tobacco Tax and Trade Bureau (TTB) veille à l'application de ces réglementations, ce qui accroît la complexité opérationnelle et les coûts pour des marques comme White Claw, qui doivent garantir une transparence totale sur l'étiquetage de leurs produits.

- La demande des consommateurs soucieux de leur santé oblige les marques à garantir des normes plus élevées en matière d'ingrédients et de contrôle de la qualité

- Par exemple, des marques comme Bon & Viv se concentrent sur l'offre d'options sans gluten et à faible teneur en sucre, mais cela s'accompagne de coûts accrus et de processus de production plus rigoureux pour répondre aux attentes du marché.

- Les préférences culturelles pour les boissons alcoolisées traditionnelles, telles que la bière et le vin, freinent également la croissance du marché des boissons prêtes à boire dans certaines régions. Dans des pays comme l'Allemagne et l'Italie, où la bière et le vin dominent le marché de l'alcool, l'acceptation des boissons prêtes à boire reste lente, freinant le potentiel de croissance des marques qui tentent de pénétrer ces marchés établis.

Portée du marché des boissons alcoolisées prêtes à boire (RTD)

Le marché est segmenté en fonction du produit, du type d'emballage, du type, de l'utilisateur final, de la nature et du canal de distribution.

|

Segmentation |

Sous-segmentation |

|

Par produit |

|

|

Par type d'emballage |

|

|

Par type |

|

|

Par utilisateur final |

|

|

Par nature |

|

|

Par canal de distribution |

|

Analyse régionale du marché des boissons alcoolisées prêtes à boire (RTD)

« L'Europe est la région dominante sur le marché des boissons alcoolisées prêtes à boire (RTD) »

- L'Europe domine le marché des boissons alcoolisées prêtes à boire, soutenue par sa culture sociale de consommation d'alcool profondément enracinée et ses taux de consommation d'alcool constamment élevés.

- Une forte tradition de socialisation, en particulier dans des pays comme le Royaume-Uni, l'Allemagne et l'Espagne, favorise la popularité des boissons alcoolisées pratiques et prêtes à servir parmi les consommateurs européens.

- La préférence pour une préparation minimale et une facilité d'utilisation a conduit à une augmentation de la demande de boissons prêtes à boire, les consommateurs incorporant ces boissons aussi bien dans des contextes familiaux décontractés que dans des rassemblements publics.

- Les marques européennes continuent d'innover avec des saveurs uniques, des ingrédients de première qualité et des emballages élégants pour répondre aux diverses préférences des consommateurs et améliorer l'expérience globale de consommation.

- Le mélange d'habitudes culturelles et de tendances évolutives axées sur la commodité maintient l'Europe à l'avant-garde du marché mondial des boissons alcoolisées prêtes à boire, encourageant une demande et un produit stables.

« L'Asie-Pacifique devrait enregistrer le taux de croissance le plus élevé »

- L'Asie-Pacifique est la région qui connaît la croissance la plus rapide sur le marché des boissons alcoolisées prêtes à boire (RTD) en raison de sa population importante et diversifiée.

- La demande croissante de commodité, en particulier parmi les milléniaux et les jeunes professionnels, est l’un des principaux moteurs de l’expansion du marché des boissons prêtes à boire dans la région.

- Les consommateurs de pays comme la Chine et le Japon optent de plus en plus pour des cocktails prêts à boire, des seltzers durs et des boissons alcoolisées aromatisées comme alternative rapide et pratique aux boissons traditionnelles.

- La tendance aux rassemblements sociaux plus petits et à domicile, accélérée par les récents événements mondiaux, a encore stimulé la demande de produits RTD car ils offrent des options pré-mélangées faciles à consommer.

- Les fabricants réagissent en diversifiant leur offre de produits, en l'adaptant aux goûts locaux et en créant des saveurs innovantes pour répondre aux préférences en constante évolution en Asie-Pacifique, stimulant ainsi une croissance rapide du marché.

Part de marché des boissons alcoolisées prêtes à boire (RTD)

Le paysage concurrentiel du marché fournit des détails par concurrent. Il comprend la présentation de l'entreprise, ses données financières, son chiffre d'affaires, son potentiel de marché, ses investissements en recherche et développement, ses nouvelles initiatives commerciales, sa présence mondiale, ses sites et installations de production, ses capacités de production, ses forces et faiblesses, le lancement de nouveaux produits, leur ampleur et leur portée, ainsi que la domination de ses applications. Les données ci-dessus ne concernent que les activités des entreprises par rapport à leur marché.

Les principaux leaders du marché opérant sur le marché sont :

- Davide Campari-Milano NV (Pays-Bas)

- Diageo (Royaume-Uni)

- Halewood Sales (Royaume-Uni)

- ASAHI GROUP HOLDINGS, LTD. (Japon)

- Accolade Wines (Australie)

- Bacardi & Company Limited (Bermudes)

- Mike's Hard Lemonade Co. (États-Unis)

- Groupe Castel (France)

- SUNTORY HOLDINGS LIMITED. (Japon)

- Anheuser-Busch Companies LLC (États-Unis)

- Brown Forman (États-Unis)

- United Brands LLC (États-Unis)

- Pernod Ricard (France)

- Miller Brewing Co. (États-Unis)

Dernières évolutions du marché mondial des boissons alcoolisées prêtes à boire (RTD)

- En septembre 2024, The Coca-Cola Company et Bacardi Limited ont annoncé un partenariat stratégique pour le lancement d'un cocktail prêt à boire (RTD) combinant le rhum BACARDÍ et le Coca-Cola. Cette collaboration marque la poursuite de l'expansion de Coca-Cola dans le secteur des boissons alcoolisées, visant à offrir aux consommateurs un cocktail pré-mixé pratique et de haute qualité. Le lancement initial est prévu sur certains marchés européens et au Mexique en 2025, avec un titre alcoométrique volumique de référence de 5 %, variable selon les marchés. Cette initiative devrait enrichir le portefeuille de Coca-Cola, répondre à la demande croissante de boissons prêtes à boire et renforcer la présence de Bacardi sur le marché mondial des spiritueux.

- En septembre 2024, Diageo et PepsiCo ont annoncé un partenariat stratégique pour le lancement d'un cocktail prêt à boire (RTD) associant le rhum Captain Morgan Original Spiced Gold à du Pepsi Max. Cette collaboration marque l'entrée de PepsiCo sur le marché britannique des boissons alcoolisées. Ce produit titrant 5 % d'alcool est disponible en canettes de 330 ml et 250 ml chez les principaux distributeurs britanniques, dont Tesco, Sainsbury's, Morrisons et Asda, au prix de vente conseillé de 2,59 GBP (3,46 USD) pour le format 330 ml. Ce lancement devrait élargir la catégorie des RTD en proposant une option premium et pratique, adaptée à l'évolution des préférences des consommateurs en matière de qualité et de praticité.

SKU-

Accédez en ligne au rapport sur le premier cloud mondial de veille économique

- Tableau de bord d'analyse de données interactif

- Tableau de bord d'analyse d'entreprise pour les opportunités à fort potentiel de croissance

- Accès d'analyste de recherche pour la personnalisation et les requêtes

- Analyse de la concurrence avec tableau de bord interactif

- Dernières actualités, mises à jour et analyse des tendances

- Exploitez la puissance de l'analyse comparative pour un suivi complet de la concurrence

Table des matières

1 INTRODUCTION

1.1 OBJECTIVES OF THE STUDY

1.2 MARKET DEFINITION

1.3 OVERVIEW OF GLOBAL READY TO DRINK (RTD) ALCOHOLIC BEVERAGES MARKET

1.4 CURRENCY AND PRICING

1.5 LIMITATION

1.6 MARKETS COVERED

2 MARKET SEGMENTATION

2.1 KEY TAKEAWAYS

2.2 ARRIVING AT THE GLOBAL READY TO DRINK (RTD) ALCOHOLIC BEVERAGES MARKETSIZE

2.2.1 VENDOR POSITIONING GRID

2.2.2 TECHNOLOGY LIFE LINE CURVE

2.2.3 MARKET GUIDE

2.2.4 COMPANY POSITIONING GRID

2.2.5 COMAPANY MARKET SHARE ANALYSIS

2.2.6 MULTIVARIATE MODELLING

2.2.7 DEMAND AND SUPPLY-SIDE VARIABLES

2.2.8 TOP TO BOTTOM ANALYSIS

2.2.9 STANDARDS OF MEASUREMENT

2.2.10 VENDOR SHARE ANALYSIS

2.2.11 DATA POINTS FROM KEY PRIMARY INTERVIEWS

2.2.12 DATA POINTS FROM KEY SECONDARY DATABASES

2.3 GLOBAL READY TO DRINK (RTD) ALCOHOLIC BEVERAGES MARKET: RESEARCH SNAPSHOT

2.4 ASSUMPTIONS

3 MARKET OVERVIEW

3.1 DRIVERS

3.2 RESTRAINTS

3.3 OPPORTUNITIES

3.4 CHALLENGES

4 EXECUTIVE SUMMARY

5 PREMIUM INSIGHTS

5.1 SUPPLY CHAIN ANALYSIS

5.2 PRIVATE LABEL VS BRAND ANALYSIS

5.3 PROMOTIONAL ACTIVITIES

5.4 NEW PRODUCT LAUNCH STRATEGY

5.4.1 NUMBER OF NEW PRODUCT LAUNCH

5.4.1.1. LINE EXTENSTION

5.4.1.2. NEW PACKAGING

5.4.1.3. RE-LAUNCHED

5.4.1.4. NEW FORMULATION

5.4.2 DIFFERNTIAL PRODUCT OFFERING

5.4.3 MEETING CONSUMER REQUIREMENT

5.4.4 PACKAGE DESIGNING

5.4.5 PRICING ANALYSIS

5.5 FACTORS INFLUENCING PURCHASING DECISION OF CUSTOMERS

5.6 MARKET GROWTH STRATEGIES ADOPTED BY KEY MARKET PLAYERS

5.7 NEW PRODUCT LAUNCHES

6 IMPACT OF ECONOMIC SLOW DOWN ON MARKET

6.1 IMPACT ON PRICE

6.2 IMPACT ON SUPPLY CHAIN

6.3 IMPACT ON SHIPMENT

6.4 IMPACT ON COMPANY’S STRATEGIC DECISIONS

7 REGULATORY FRAMEWORK AND GUIDELINES

8 PRICING ANALYSIS

9 PRODUCTION CAPACITY OF KEY MANUFACTURERES

10 BRAND OUTLOOK

10.1 COMPARATIVE BRAND ANALYSIS

10.2 PRODUCT VS BRAND OVERVIEW

11 TAXATION AND DUTY LEVIES

12 GLOBAL READY TO DRINK (RTD) ALCOHOLIC BEVERAGES MARKET, BY TYPE, 2022-2031, (USD MILLION)

12.1 OVERVIEW

12.2 BEER

12.2.1 BEER, BY TYPE

12.2.1.1. ALE BEER

12.2.1.1.1. ALE, BY TYPE

12.2.1.1.1.1 BLOND ALE

12.2.1.1.1.2 BROWN ALE

12.2.1.1.1.3 PALE ALE

12.2.1.1.1.4 SOUR ALE

12.2.1.2. LAGER BEER

12.2.1.3. STOUT BEER

12.2.1.4. PORTER BEER

12.2.1.5. WHEAT BEER

12.2.1.6. PILSNER

12.2.1.7. OTHERS

12.3 WINE

12.3.1 WINE, BY TYPE

12.3.1.1. RED WINE

12.3.1.1.1. RED WINE, BY TYPE

12.3.1.1.1.1 FULL-BODIED RED WINES

12.3.1.1.1.2 MEDIUM-BODIED RED WINES

12.3.1.1.1.3 LIGHT-BODIED RED WINES

12.3.1.2. WHITE WINE

12.3.1.3. ROSE WINE

12.3.2 WINE, BY CATEGORY

12.3.2.1. STILL WINE

12.3.2.2. SPARKLING WINE

12.4 WHISKEY

12.4.1.1. WHISKEY, BY TYPE

12.4.1.1.1. RYE MALT WHISKEY

12.4.1.1.2. CORN WHISKEY

12.4.1.1.3. BOURBON WHISKEY

12.4.1.1.4. TENNESSEE WHISKEY

12.4.1.1.5. IRISH WHISKEY

12.4.1.1.6. RYE WHISKEY

12.4.1.1.7. CANADIAN WHISKY

12.4.1.1.8. SCOTCH WHISKY

12.4.1.1.9. JAPANESE WHISKY

12.4.1.1.10. WHITE WHISKEY

12.4.1.1.11. WHEAT WHISKEY

12.4.1.1.12. MALT WHISKEY

12.4.1.1.13. BLENDED WHISKEY

12.4.1.1.14. OTHERS

12.4.1.2. WHISKEY, BY DISTILLATION PROCESS

12.4.1.2.1. SINGLE DISTILLED

12.4.1.2.2. DOUBLE DISTILLED

12.4.1.2.3. TRIPLE DISTILLED

12.5 RUM

12.5.1 RUM, BY TYPE

12.5.1.1. WHITE RUM

12.5.1.2. LIGHT RUM

12.5.1.3. GOLD RUM

12.5.1.4. DARK RUM

12.5.1.5. OVER-PROOF RUM

12.5.1.6. SPICED RUM

12.5.1.7. CACHACA

12.5.1.8. FLAVORED RUM

12.5.1.9. OTHERS (IF ANY)

12.6 VODKA

12.7 TEQUILA

12.7.1 TEQUILA, BY TYPE

12.7.1.1. BLANCO

12.7.1.2. REPOSADO

12.7.1.3. ANEJO

12.7.1.4. EXTRA-ANEJO

12.7.1.5. OTHERS (IF ANY)

12.8 GIN

12.8.1 GIN, BY STYLE

12.8.1.1. LONDON DRY GIN

12.8.1.2. PLYMOUTH GIN

12.8.1.3. OLD TOM GIN

12.8.1.4. GENEVER

12.8.1.5. NEW AMERICAN

12.9 BRANDY

12.9.1 BRANDY, BY TYPE

12.9.1.1. COGNAC

12.9.1.2. ARMAGNAC

12.9.1.3. SPANISH BRANDY

12.9.1.4. AMERICAN BRANDY

12.9.1.5. GRAPPA

12.9.1.6. EAU-DE-VIE

12.9.1.7. FLAVORED BRANDY

12.9.1.8. OTHERS (IF ANY)

12.1 RTD COCKTAILS

12.10.1 RTD COCKTAILS, BY PRODUCT

12.10.1.1. MALT BASED RTD COCKTAILS

12.10.1.2. SPIRIT BASED RTD COCKTAILS

12.10.1.3. WINE BASED RTD COCKTAILS

12.10.2 RTD COCKTAILS, BY ALCOHOL BY VOLUME % (ABV %)

12.10.2.1. 3% ABV

12.10.2.2. 5% ABV

12.10.2.3. 6% BV

12.10.2.4. 7% ABV

12.10.2.5. 8% ABV

12.10.2.6. OTHERS

12.11 OTHERS (IF ANY)

13 GLOBAL READY TO DRINK (RTD) ALCOHOLIC BEVERAGES MARKET, BY FLAVOR, 2022-2031, (USD MILLION)

13.1 OVERVIEW

13.2 REGULAR / PLAIN

13.3 FLAVORED

13.3.1 FLAVORED, BY TYPE

13.3.1.1. HONEY

13.3.1.2. MAPLE

13.3.1.3. CARAMEL

13.3.1.4. PINA COLADA

13.3.1.5. CHOICOLATE

13.3.1.6. VANILLA

13.3.1.7. FRUIT

13.3.1.7.1. GGREEN APPLE

13.3.1.7.2. FFIG

13.3.1.7.3. LYCHEE

13.3.1.7.4. MINT

13.3.1.7.5. PEACH

13.3.1.7.6. PPEAR

13.3.1.7.7. LLEMON

13.3.1.7.8. PECAN

13.3.1.7.9. MANGO

13.3.1.7.10. BLACK CHERRY

13.3.1.7.11. RASPBERRY

13.3.1.7.12. STRAWBERRY

13.3.1.7.13. BLUEBERRY

13.3.1.7.14. CRANBERRY

13.3.1.7.15. ORANGE

13.3.1.7.16. MELON

13.3.1.7.17. OTHERS

13.3.1.8. SPICES

13.3.1.8.1. CINNAMON

13.3.1.8.2. GINGER

13.3.1.8.3. PEPPER

13.3.1.8.4. CLOVE

13.3.1.8.5. NUTMEG

13.3.1.8.6. OTHERS

13.3.1.9. NUTS

13.3.1.9.1. ALMOND

13.3.1.9.2. WALNUT

13.3.1.9.3. HAZELNUT

13.3.1.9.4. MACADAMIA NUTS

13.3.1.9.5. OTHERS

13.3.1.10. OTHERS

14 GLOBAL READY TO DRINK (RTD) ALCOHOLIC BEVERAGES MARKET, BY ALCOHOLIC CONTENT, 2022-2031, (USD MILLION)

14.1 OVERVIEW

14.2 LOW

14.3 MEDIUM

14.4 HIGH

15 GLOBAL READY TO DRINK (RTD) ALCOHOLIC BEVERAGES MARKET, BY CATEGORY, 2022-2031, (USD MILLION)

15.1 OVERVIEW

15.2 ORGANIC

15.2.1 ORGANIC, BY RTD ALCOHOLIC BEVERAGE TYPE

15.2.1.1. BEER

15.2.1.2. WINE

15.2.1.3. WHISKEY

15.2.1.4. RUM

15.2.1.5. VODKA

15.2.1.6. TEQUILA

15.2.1.7. GIN

15.2.1.8. BRANDY

15.2.1.9. RTD COCKTAILS

15.2.1.10. OTHERS )IF ANY)

15.3 CONVENTIONAL

15.3.1 CONVENTIONAL, BY RTD ALCOHOLIC BEVERAGE TYPE

15.3.1.1. BEER

15.3.1.2. WINE

15.3.1.3. WHISKEY

15.3.1.4. RUM

15.3.1.5. VODKA

15.3.1.6. TEQUILA

15.3.1.7. GIN

15.3.1.8. BRANDY

15.3.1.9. RTD COCKTAILS

15.3.1.10. OTHERS )IF ANY)

16 GLOBAL READY TO DRINK (RTD) ALCOHOLIC BEVERAGES MARKET, BY PRICE CATEGORY, 2022-2031, (USD MILLION)

16.1 OVERVIEW

16.2 ECONOMY

16.2.1 ECONOMY, BY RTD ALCOHOLIC BEVERAGE TYPE

16.2.1.1. BEER

16.2.1.2. WINE

16.2.1.3. WHISKEY

16.2.1.4. RUM

16.2.1.5. VODKA

16.2.1.6. TEQUILA

16.2.1.7. GIN

16.2.1.8. BRANDY

16.2.1.9. RTD COCKTAILS

16.2.1.10. OTHERS )IF ANY)

16.3 STANDARD

16.3.1 STANDARD, BY RTD ALCOHOLIC BEVERAGE TYPE

16.3.1.1. BEER

16.3.1.2. WINE

16.3.1.3. WHISKEY

16.3.1.4. RUM

16.3.1.5. VODKA

16.3.1.6. TEQUILA

16.3.1.7. GIN

16.3.1.8. BRANDY

16.3.1.9. RTD COCKTAILS

16.3.1.10. OTHERS )IF ANY)

16.4 PREMIUM

16.4.1 PREMIUM, BY RTD ALCOHOLIC BEVERAGE TYPE

16.4.1.1. BEER

16.4.1.2. WINE

16.4.1.3. WHISKEY

16.4.1.4. RUM

16.4.1.5. VODKA

16.4.1.6. TEQUILA

16.4.1.7. GIN

16.4.1.8. BRANDY

16.4.1.9. RTD COCKTAILS

16.4.1.10. OTHERS )IF ANY)

17 GLOBAL READY TO DRINK (RTD) ALCOHOLIC BEVERAGES MARKET, BY BRAND CATEGORY, 2022-2031, (USD MILLION)

17.1 OVERVIEW

17.2 BRANDED

17.3 PRIVATE LABEL

18 GLOBAL READY TO DRINK (RTD) ALCOHOLIC BEVERAGES MARKET, BY AGE GROUP, 2022-2031, (USD MILLION)

18.1 OVERVIEW

18.2 18-24 YEARS

18.3 25-44 YEARS

18.4 45-64 YEARS

18.5 65+ YEARS

19 GLOBAL READY TO DRINK (RTD) ALCOHOLIC BEVERAGES MARKET, BY PACKAGING TYPE, 2022-2031, (USD MILLION)

19.1 OVERVIEW

19.2 BOTTLES

19.2.1 PLASTIC

19.2.2 GLASS

19.3 CANS

19.4 OTHERS

20 GLOBAL READY TO DRINK (RTD) ALCOHOLIC BEVERAGES MARKET, BY PACKAGING SIZE, 2022-2031, (USD MILLION)

20.1 OVERVIEW

20.2 LESS THAN 250 ML

20.3 251-500 ML

20.4 501-750 ML

20.5 751-1000 ML

20.6 MORE THAN 1000 ML

21 GLOBAL READY TO DRINK (RTD) ALCOHOLIC BEVERAGES MARKET, BY END USE, 2022-2031, (USD MILLION)

21.1 OVERVIEW

21.2 HOUSEHOLD / RETAIL

21.2.1 HOUSEHOLD / RETAIL, BY RTD ALCOHOLIC BEVERAGE TYPE

21.2.1.1. BEER

21.2.1.2. WINE

21.2.1.3. WHISKEY

21.2.1.4. RUM

21.2.1.5. VODKA

21.2.1.6. TEQUILA

21.2.1.7. GIN

21.2.1.8. BRANDY

21.2.1.9. RTD COCKTAILS

21.2.1.10. OTHERS )IF ANY)

21.3 COMMERCIAL

21.3.1 COMMERCIAL, BY CATEGORY

21.3.1.1. HOTELS

21.3.1.2. RESTAURANTS

21.3.1.3. BARS / CLUBS

21.3.1.4. CAFÉ

21.3.1.5. PARTIES / BANQUETS

21.3.1.6. OTHERS

21.3.2 COMMERCIAL, BY RTD ALCOHOLIC BEVERAGE TYPE

21.3.2.1. BEER

21.3.2.2. WINE

21.3.2.3. WHISKEY

21.3.2.4. RUM

21.3.2.5. VODKA

21.3.2.6. TEQUILA

21.3.2.7. GIN

21.3.2.8. BRANDY

21.3.2.9. RTD COCKTAILS

21.3.2.10. OTHERS )IF ANY)

22 GLOBAL READY TO DRINK (RTD) ALCOHOLIC BEVERAGES MARKET, BY DISTRIBUTION CHANNEL, 2022-2031, (USD MILLION)

22.1 OVERVIEW

22.2 STORE-BASED

22.2.1 SUPERMARKETS & HYPERMARKETS

22.2.2 GROCERY STORES

22.2.3 CONVENIENCE STORES

22.2.4 SPECIALTY STORES

22.2.5 BARS / RESTAURANTS / CAFES / CLUBS

22.2.6 LIQUIR STORES

22.2.7 OTHERS

22.3 NON-STORE-BASED

22.3.1 ONLINE

22.3.1.1. E-COMMERCE WEBSITES

22.3.1.2. COMPANY OWNED WEBSITES

22.3.2 VENDING

23 GLOBAL READY TO DRINK (RTD) ALCOHOLIC BEVERAGES MARKET, BY GEOGRAPHY, 2022-2031 (USD MILLION)

OVERVIEW (ALL SEGMENTATION PROVIDED ABOVE IS REPRESENTED IN THIS CHAPTER BY COUNTRY)

23.1 NORTH AMERICA

23.1.1 U.S.

23.1.2 CANADA

23.1.3 MEXICO

23.2 EUROPE

23.2.1 GERMANY

23.2.2 U.K.

23.2.3 ITALY

23.2.4 FRANCE

23.2.5 SPAIN

23.2.6 SWITZERLAND

23.2.7 NETHERLANDS

23.2.8 BELGIUM

23.2.9 RUSSIA

23.2.10 TURKEY

23.2.11 REST OF EUROPE

23.3 ASIA-PACIFIC

23.3.1 JAPAN

23.3.2 CHINA

23.3.3 SOUTH KOREA

23.3.4 INDIA

23.3.5 AUSTRALIA

23.3.6 SINGAPORE

23.3.7 THAILAND

23.3.8 INDONESIA

23.3.9 MALAYSIA

23.3.10 PHILIPPINES

23.3.11 REST OF ASIA-PACIFIC

23.4 SOUTH AMERICA

23.4.1 BRAZIL

23.4.2 ARGENTINA

23.4.3 REST OF SOUTH AMERICA

23.5 MIDDLE EAST AND AFRICA

23.5.1 SOUTH AFRICA

23.5.2 UAE

23.5.3 SAUDI ARABIA

23.5.4 KUWAIT

23.5.5 REST OF MIDDLE EAST AND AFRICA

24 GLOBAL READY TO DRINK (RTD) ALCOHOLIC BEVERAGES MARKET, COMPANY LANDSCAPE

24.1 COMPANY SHARE ANALYSIS: GLOBAL

24.2 COMPANY SHARE ANALYSIS: NORTH AMERICA

24.3 COMPANY SHARE ANALYSIS: EUROPE

24.4 COMPANY SHARE ANALYSIS: ASIA-PACIFIC

24.5 MERGERS & ACQUISITIONS

24.6 NEW PRODUCT DEVELOPMENT & APPROVALS

24.7 EXPANSIONS & PARTNERSHIP

24.8 REGULATORY CHANGES

25 GLOBAL READY TO DRINK (RTD) ALCOHOLIC BEVERAGES MARKET, SWOT & DBMR ANALYSIS

26 GLOBAL READY TO DRINK (RTD) ALCOHOLIC BEVERAGES MARKET, COMPANY PROFILE

26.1 ASAHI GROUP HOLDINGS LTD

26.1.1 COMPANY OVERVIEW

26.1.2 REVENUE ANALYSIS

26.1.3 PRODUCT PORTFOLIO

26.1.4 GEOGRAPHIC PRESENCE

26.1.5 RECENT DEVELOPMENTS

26.2 ANHEUSER-BUSCH INBEV SA/NV

26.2.1 COMPANY OVERVIEW

26.2.2 REVENUE ANALYSIS

26.2.3 PRODUCT PORTFOLIO

26.2.4 GEOGRAPHIC PRESENCE

26.2.5 RECENT DEVELOPMENTS

26.3 BACARDI LTD

26.3.1 COMPANY OVERVIEW

26.3.2 REVENUE ANALYSIS

26.3.3 PRODUCT PORTFOLIO

26.3.4 GEOGRAPHIC PRESENCE

26.3.5 RECENT DEVELOPMENTS

26.4 BROWN-FORMAN CORPORATION

26.4.1 COMPANY OVERVIEW

26.4.2 REVENUE ANALYSIS

26.4.3 PRODUCT PORTFOLIO

26.4.4 GEOGRAPHIC PRESENCE

26.4.5 RECENT DEVELOPMENTS

26.5 CARLSBERG A/S

26.5.1 COMPANY OVERVIEW

26.5.2 REVENUE ANALYSIS

26.5.3 PRODUCT PORTFOLIO

26.5.4 GEOGRAPHIC PRESENCE

26.5.5 RECENT DEVELOPMENTS

26.6 DIAGEO PLC

26.6.1 COMPANY OVERVIEW

26.6.2 REVENUE ANALYSIS

26.6.3 PRODUCT PORTFOLIO

26.6.4 GEOGRAPHIC PRESENCE

26.6.5 RECENT DEVELOPMENTS

26.7 SUNTORY HOLDINGS LTD.

26.7.1 COMPANY OVERVIEW

26.7.2 REVENUE ANALYSIS

26.7.3 PRODUCT PORTFOLIO

26.7.4 GEOGRAPHIC PRESENCE

26.7.5 RECENT DEVELOPMENTS

26.8 PERNOD RICARD

26.8.1 COMPANY OVERVIEW

26.8.2 REVENUE ANALYSIS

26.8.3 PRODUCT PORTFOLIO

26.8.4 GEOGRAPHIC PRESENCE

26.8.5 RECENT DEVELOPMENTS

26.9 HEINEKEN HOLDING

26.9.1 COMPANY OVERVIEW

26.9.2 REVENUE ANALYSIS

26.9.3 PRODUCT PORTFOLIO

26.9.4 GEOGRAPHIC PRESENCE

26.9.5 RECENT DEVELOPMENTS

26.1 WILLIAM GRANT & SONS

26.10.1 COMPANY OVERVIEW

26.10.2 REVENUE ANALYSIS

26.10.3 PRODUCT PORTFOLIO

26.10.4 GEOGRAPHIC PRESENCE

26.10.5 RECENT DEVELOPMENTS

26.11 SAPPORO BREWERIES LTD

26.11.1 COMPANY OVERVIEW

26.11.2 REVENUE ANALYSIS

26.11.3 PRODUCT PORTFOLIO

26.11.4 GEOGRAPHIC PRESENCE

26.11.5 RECENT DEVELOPMENTS

26.12 SABECO

26.12.1 COMPANY OVERVIEW

26.12.2 REVENUE ANALYSIS

26.12.3 PRODUCT PORTFOLIO

26.12.4 GEOGRAPHIC PRESENCE

26.12.5 RECENT DEVELOPMENTS

26.13 VIVINO

26.13.1 COMPANY OVERVIEW

26.13.2 REVENUE ANALYSIS

26.13.3 PRODUCT PORTFOLIO

26.13.4 GEOGRAPHIC PRESENCE

26.13.5 RECENT DEVELOPMENTS

26.14 CARLYLE GROUP INC (ACQUIRED ACCOLADE WINES)

26.14.1 COMPANY OVERVIEW

26.14.2 REVENUE ANALYSIS

26.14.3 PRODUCT PORTFOLIO

26.14.4 GEOGRAPHIC PRESENCE

26.14.5 RECENT DEVELOPMENTS

26.15 BUNDABERG BREWED DRINKS

26.15.1 COMPANY OVERVIEW

26.15.2 REVENUE ANALYSIS

26.15.3 PRODUCT PORTFOLIO

26.15.4 GEOGRAPHIC PRESENCE

26.15.5 RECENT DEVELOPMENTS

26.16 HALEWOOD INTERNATIONAL

26.16.1 COMPANY OVERVIEW

26.16.2 REVENUE ANALYSIS

26.16.3 PRODUCT PORTFOLIO

26.16.4 GEOGRAPHIC PRESENCE

26.16.5 RECENT DEVELOPMENTS

26.17 MOLSON COORS

26.17.1 COMPANY OVERVIEW

26.17.2 REVENUE ANALYSIS

26.17.3 PRODUCT PORTFOLIO

26.17.4 GEOGRAPHIC PRESENCE

26.17.5 RECENT DEVELOPMENTS

26.18 MARK ANTHONY BREWING (MIKE'S HARD)

26.18.1 COMPANY OVERVIEW

26.18.2 REVENUE ANALYSIS

26.18.3 PRODUCT PORTFOLIO

26.18.4 GEOGRAPHIC PRESENCE

26.18.5 RECENT DEVELOPMENTS

26.19 LA MARTINIQUAISE

26.19.1 COMPANY OVERVIEW

26.19.2 REVENUE ANALYSIS

26.19.3 PRODUCT PORTFOLIO

26.19.4 GEOGRAPHIC PRESENCE

26.19.5 RECENT DEVELOPMENTS

26.2 MARIE BRIZARD WINE & SPIRITS (MBWS)

26.20.1 COMPANY OVERVIEW

26.20.2 REVENUE ANALYSIS

26.20.3 PRODUCT PORTFOLIO

26.20.4 GEOGRAPHIC PRESENCE

26.20.5 RECENT DEVELOPMENTS

NOTE: THE COMPANIES PROFILED IS NOT EXHAUSTIVE LIST AND IS AS PER OUR PREVIOUS CLIENT REQUIREMENT. WE PROFILE MORE THAN 100 COMPANIES IN OUR STUDY AND HENCE THE LIST OF COMPANIES CAN BE MODIFIED OR REPLACED ON REQUEST

27 RELATED REPORTS

28 CONCLUSION

29 QUESTIONNAIRE

30 ABOUT DATA BRIDGE MARKET RESEARCH

Méthodologie de recherche

La collecte de données et l'analyse de l'année de base sont effectuées à l'aide de modules de collecte de données avec des échantillons de grande taille. L'étape consiste à obtenir des informations sur le marché ou des données connexes via diverses sources et stratégies. Elle comprend l'examen et la planification à l'avance de toutes les données acquises dans le passé. Elle englobe également l'examen des incohérences d'informations observées dans différentes sources d'informations. Les données de marché sont analysées et estimées à l'aide de modèles statistiques et cohérents de marché. De plus, l'analyse des parts de marché et l'analyse des tendances clés sont les principaux facteurs de succès du rapport de marché. Pour en savoir plus, veuillez demander un appel d'analyste ou déposer votre demande.

La méthodologie de recherche clé utilisée par l'équipe de recherche DBMR est la triangulation des données qui implique l'exploration de données, l'analyse de l'impact des variables de données sur le marché et la validation primaire (expert du secteur). Les modèles de données incluent la grille de positionnement des fournisseurs, l'analyse de la chronologie du marché, l'aperçu et le guide du marché, la grille de positionnement des entreprises, l'analyse des brevets, l'analyse des prix, l'analyse des parts de marché des entreprises, les normes de mesure, l'analyse globale par rapport à l'analyse régionale et des parts des fournisseurs. Pour en savoir plus sur la méthodologie de recherche, envoyez une demande pour parler à nos experts du secteur.

Personnalisation disponible

Data Bridge Market Research est un leader de la recherche formative avancée. Nous sommes fiers de fournir à nos clients existants et nouveaux des données et des analyses qui correspondent à leurs objectifs. Le rapport peut être personnalisé pour inclure une analyse des tendances des prix des marques cibles, une compréhension du marché pour d'autres pays (demandez la liste des pays), des données sur les résultats des essais cliniques, une revue de la littérature, une analyse du marché des produits remis à neuf et de la base de produits. L'analyse du marché des concurrents cibles peut être analysée à partir d'une analyse basée sur la technologie jusqu'à des stratégies de portefeuille de marché. Nous pouvons ajouter autant de concurrents que vous le souhaitez, dans le format et le style de données que vous recherchez. Notre équipe d'analystes peut également vous fournir des données sous forme de fichiers Excel bruts, de tableaux croisés dynamiques (Fact book) ou peut vous aider à créer des présentations à partir des ensembles de données disponibles dans le rapport.