Marché des revêtements de protection passive contre l'incendie en Amérique du Nord , par type de produit (matériaux cimentaires, revêtements intumescents, revêtements ignifuges, autres), technologie (revêtement de protection à base d'eau, revêtement de protection à base de solvant), application (pétrole et gaz, construction, aérospatiale, électricité et électronique, automobile, textile, mobilier, entreposage, autres), utilisateur final (bâtiment et construction , pétrole et gaz, transport, autres) Tendances et prévisions de l'industrie jusqu'en 2029.

Analyse et taille du marché des revêtements de protection passive contre l'incendie en Amérique du Nord

Le revêtement de protection passive contre l'incendie est un liquide incolore, inodore et visqueux soluble dans l'eau à toutes les concentrations. Il s'agit d'un acide fort obtenu par oxydation de solutions de dioxyde de soufre et utilisé en grande quantité comme réactif industriel et de laboratoire. Le revêtement de protection passive contre l'incendie ou revêtement de protection passive contre l'incendie, également connu sous le nom d'huile de vitriol, est un acide minéral composé de soufre, d'oxygène et d'hydrogène, de formule moléculaire H2SO4 et dont le point de fusion est de 10 °C, le point d'ébullition est de 337 °C.

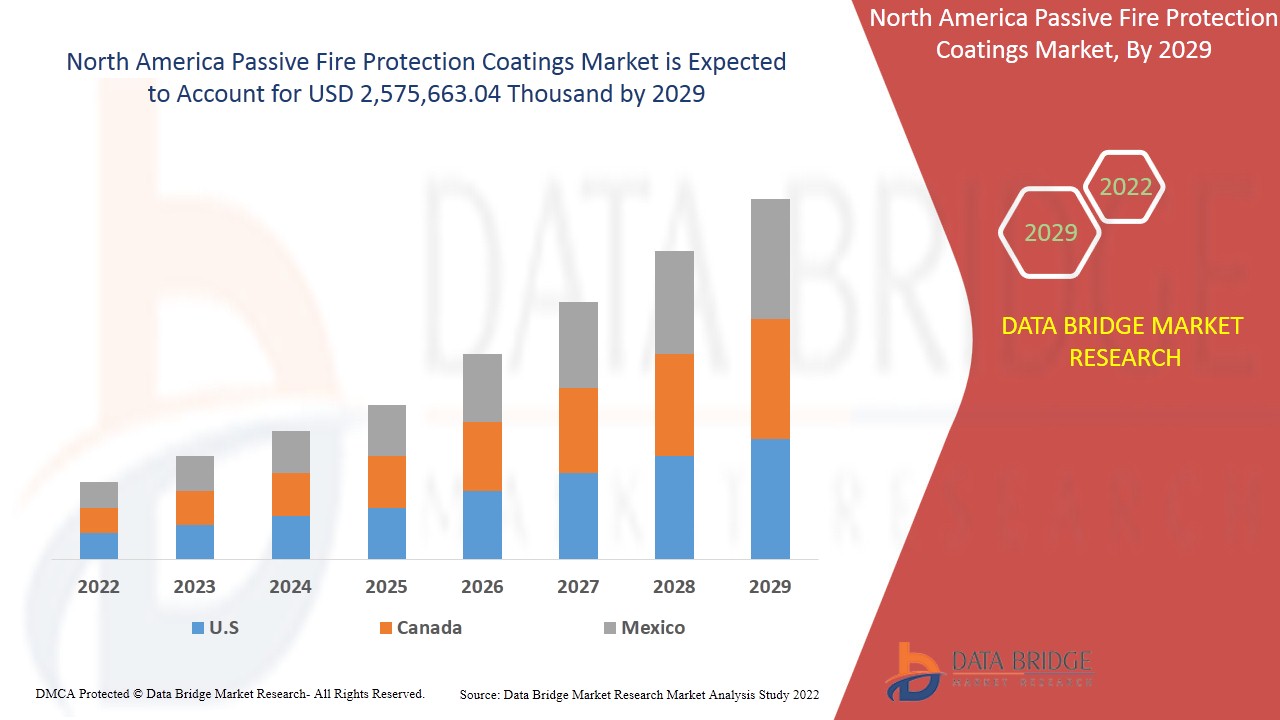

Français La demande croissante d'engrais dans l'industrie agricole et la demande croissante de revêtements de protection passive contre les incendies dans diverses industries sont quelques-uns des facteurs qui stimulent la demande de revêtements de protection passive contre les incendies sur le marché. Data Bridge Market Research analyse que le marché sulfurique devrait atteindre la valeur de 2 575 663,04 milliers USD d'ici 2029, à un TCAC de 4,0 % au cours de la période de prévision. Le « soufre élémentaire » représente le segment de matière première le plus important en raison de la disponibilité abondante de soufre à travers le monde. Le rapport de marché organisé par l'équipe de recherche sur le marché de Data Bridge comprend une analyse approfondie des experts, une analyse des importations/exportations, une analyse des prix, une analyse de la consommation de production et un scénario de la chaîne climatique.

|

Rapport métrique |

Détails |

|

Période de prévision |

2022 à 2029 |

|

Année de base |

2021 |

|

Années historiques |

2020 (personnalisable de 2019 à 2014) |

|

Unités quantitatives |

Chiffre d'affaires en milliers de dollars américains, volumes en milliers de kg, prix en dollars américains |

|

Segments couverts |

Par type de produit (matériaux à base de ciment, revêtements intumescents, revêtements ignifuges, autres), technologie (revêtement de protection à base d'eau, revêtement de protection à base de solvant), application (pétrole et gaz, construction, aérospatiale, électricité et électronique, automobile, textile, mobilier, entreposage, autres), utilisateur final (bâtiment et construction, pétrole et gaz, transport, autres) |

|

Pays couvert |

États-Unis, Canada et Mexique en Amérique du Nord |

|

Acteurs du marché couverts |

LANXESS (Cologne, Allemagne), Brenntag GmbH (filiale de Brenntag SE) (Essen, Allemagne), Boliden Group (Stockholm, Suède), Adisseo (Antony, France), Veolia (Paris, France), Univar Solutions Inc (Illinois, États-Unis), NORAM Engineering & Construction Ltd. (Vancouver, Canada), Nouryon (Amsterdam, Pays-Bas), International Raw Materials LTD (Pennsylvanie, États-Unis), Eti Bakir (Kastamonu, Turquie), ACIDEKA SA (Vizcaya, Espagne), Airedale Chemical Company Limited. (North Yorkshire, Royaume-Uni), BASF SE (Ludwigshafen, Allemagne), Aguachem Ltd (Wrexham, Royaume-Uni), Feralco AB (Widnes, Royaume-Uni), Fluorsid (Milan, Italie), Aurubis AG (Hambourg, Allemagne), Nyrstar (Budel, Pays-Bas), Merck KGaA (Darmstadt, Allemagne) et Shrieve (Texas, États-Unis) |

Définition du marché

Les revêtements de protection passive contre les incendies sont un acide fort aux caractéristiques hygroscopiques et aux propriétés oxydantes. Il est utilisé dans les industries des engrais, des produits chimiques , des textiles synthétiques et des pigments. D'autres applications comprennent la fabrication de batteries, le décapage des métaux, entre autres processus de fabrication industrielle. Sur le marché, les revêtements de protection passive contre les incendies sont disponibles dans différentes concentrations telles que 98 %, 96,5 %, 76 %, 70 % et 38 %. Une grande quantité de revêtements de protection passive contre les incendies produit des sulfates de potassium et des engrais. La demande croissante d'engrais dans l'industrie agricole et la demande croissante de revêtements de protection passive contre les incendies dans diverses industries sont quelques-uns des facteurs qui stimulent la demande de revêtements de protection passive contre les incendies sur le marché. Avec la consommation croissante de revêtements de protection passive contre les incendies à l'échelle mondiale, les principaux acteurs étendent leurs capacités de production dans différents pays pour renforcer leur présence sur le marché

Cadre réglementaire

- Le DHHS (1994) et l'EPA n'ont pas classé le trioxyde de soufre ou les revêtements de protection passive contre les incendies comme cancérigènes. Le CIRC considère que l'exposition professionnelle à de fortes brumes inorganiques contenant des revêtements de protection passive contre les incendies est cancérigène pour l'homme (Groupe 1) (CIRC 1992). L'ACGIH a classé les revêtements de protection passive contre les incendies comme cancérigènes présumés pour l'homme (Groupe A2) (ACGIH 1998).

Le revêtement de protection passive contre l'incendie figure sur la liste des produits chimiques figurant dans la section 3 13 de la loi sur la planification d'urgence et le droit de la communauté à l'information (EPA 1998f).

La limite d'exposition professionnelle admissible (PEL) pour les revêtements de protection passive contre les incendies est de 1 mg/m3 (OSHA 1998). La limite d'exposition recommandée par le NIOSH (REL) est également de 1 mg/m3 (NIOSH 1997). L'ACGIH recommande une valeur limite d'exposition moyenne pondérée dans le temps (TLV-TWA) de 1 mg/m3 et une limite d'exposition à court terme (STEL) de 3 mg/m3 (ACGIH 1998).

Le COVID-19 a eu un impact minimal sur le marché nord-américain des revêtements de protection passive contre l'incendie

La COVID-19 a eu un impact sur plusieurs industries manufacturières au cours de l'année 2020-2021, car elle a entraîné la fermeture de lieux de travail, la perturbation des chaînes d'approvisionnement et des restrictions sur les transports. Cependant, un impact significatif a été constaté sur les revêtements de protection passive contre les incendies dans les opérations et la chaîne d'approvisionnement en Amérique du Nord, plusieurs installations de fabrication étant toujours en activité. Les prestataires de services ont continué à proposer des revêtements de protection passive contre les incendies en suivant les mesures d'hygiène et de sécurité dans le scénario post-COVID.

La dynamique du marché des revêtements de protection passive contre l'incendie en Amérique du Nord comprend :

- Demande croissante d'engrais dans l'industrie agricole

La demande croissante d’engrais de haute qualité pour la culture des cultures stimule le marché nord-américain des revêtements de protection passive contre l’incendie.

- Croissance significative dans les industries chimiques

L’augmentation de la production chimique en Amérique du Nord avec une stratégie chimique pour la durabilité est un élément important du Green Deal visant à renforcer la croissance de l’industrie chimique, en facilitant l’évitement de l’utilisation de produits chimiques dangereux et en encourageant l’innovation pour le développement d’alternatives sûres et durables. Ainsi, une stratégie de durabilité dans l’industrie chimique peut aider à maintenir la croissance significative de l’industrie chimique et à propulser le marché nord-américain des revêtements de protection passive contre l’incendie dans les années à venir.

- Demande croissante de revêtements de protection passive contre l'incendie dans un large éventail d'industries

La demande de revêtements de protection passive contre l'incendie dans un large éventail d'industries telles que les industries pharmaceutiques, textiles, du papier et de la pâte à papier, devrait croître à un rythme croissant et devrait alimenter le marché nord-américain des revêtements de protection passive contre l'incendie.

- Demande croissante de batteries dans l'industrie automobile

Avec une demande accrue pour la récupération des circuits imprimés usagés, l'utilisation d'un revêtement de protection incendie passif pour récupérer différents métaux tels que l'or, l'argent, le fer et le cuivre devrait stimuler le marché nord-américain des revêtements de protection incendie passifs.

- Croissance significative dans le secteur de la santé

Les avantages croissants des revêtements de protection passive contre l'incendie des batteries dans les véhicules à moteur et d'autres machines dans les véhicules électriques augmentent la demande de revêtements de protection passive contre l'incendie, créant une opportunité pour le marché nord-américain des revêtements de protection passive contre l'incendie d'exploiter et d'enregistrer une croissance plus élevée à l'avenir.

- Abondance du soufre comme matière première

De plus, le soufre est aujourd'hui également produit à des fins industrielles par l'industrie du pétrole et du gaz naturel dans le monde entier. Par conséquent, l'abondance des réserves de soufre dans le monde crée une opportunité de croissance pour le marché nord-américain des revêtements de protection passive contre l'incendie.

Contraintes/défis rencontrés par le marché nord-américain des revêtements de protection passive contre l'incendie

- Risques pour la santé associés aux revêtements de protection passive contre l'incendie

Les risques sanitaires croissants associés à l’utilisation de revêtements de protection passive contre l’incendie sur la peau, les yeux et d’autres organes sont susceptibles d’entraver la demande du marché nord-américain des revêtements de protection passive contre l’incendie.

- Baisse des ventes due à une offre excédentaire de revêtements de protection passive contre l'incendie

La pénurie de revêtements de protection passive contre l'incendie sur le marché nord-américain des revêtements de protection passive contre l'incendie est le plus gros problème auquel sont confrontés les principaux fabricants opérant sur le marché, ce qui a un impact direct sur leurs ventes et leurs marges bénéficiaires, car l'offre excédentaire d'autres producteurs a entraîné une baisse des prix. Il s'agit du plus grand défi pour la croissance du marché nord-américain des revêtements de protection passive contre l'incendie.

Ce rapport sur le marché des revêtements de protection passive contre l'incendie fournit des détails sur les nouveaux développements récents, les réglementations commerciales, l'analyse des importations et des exportations, l'analyse de la production, l'optimisation de la chaîne de valeur, la part de marché, l'impact des acteurs du marché national et localisé, les opportunités d'analyse en termes de poches de revenus émergentes, les changements dans la réglementation du marché, l'analyse stratégique de la croissance du marché, la taille du marché, la croissance du marché des catégories, les niches d'application et la domination, les approbations de produits, les lancements de produits, les expansions géographiques, les innovations technologiques sur le marché. Pour obtenir plus d'informations sur le marché des revêtements de protection passive contre l'incendie, contactez Data Bridge Market Research pour un briefing d'analyste. Notre équipe vous aidera à prendre une décision de marché éclairée pour atteindre la croissance du marché.

Développement récent

- En novembre 2020, Airedale Chemical Company Limited a acquis Alutech, qui fournit une gamme de solutions de traitement des métaux, notamment des agents de blanchiment de l'aluminium et des nettoyants de prétraitement. Ce développement aide l'entreprise à accroître la demande de revêtements de protection passive contre les incendies, ce qui a augmenté ses bénéfices

- En mai 2017, BASF SE a lancé un nouveau catalyseur de revêtement de protection passive contre les incendies, apprécié en raison de sa forme géométrique unique. Cette mise à jour aide l'entreprise à augmenter sa capacité de production, ce qui génère des revenus à l'avenir

Portée du marché des revêtements de protection passive contre l'incendie en Amérique du Nord

Le marché nord-américain des revêtements de protection passive contre l'incendie est segmenté en fonction du type de produit, de la technologie, de l'application et de l'utilisateur final. La croissance parmi ces segments vous aidera à analyser les segments de croissance faibles dans les industries et fournira aux utilisateurs un aperçu précieux du marché et des informations sur le marché pour les aider à prendre des décisions stratégiques pour identifier les principales applications du marché.

Type de produit

- Matériau à base de ciment

- Revêtement intumescent

- Revêtement ignifuge

- Autres

Sur la base du type de produit, le marché nord-américain des revêtements de protection passive contre l'incendie est segmenté en matériaux cimentaires, revêtements intumescents, revêtements ignifuges et autres. Le segment des revêtements intumescents devrait dominer la région de l'Amérique du Nord, les revêtements intumescents devraient dominer le marché en raison d'une préférence plus large des consommateurs dans les secteurs de la construction et du bâtiment

Technologie

- Revêtement de protection à base d'eau

- Revêtement de protection à base de solvant

Sur la base de la technologie, le marché nord-américain des revêtements de protection passive contre l'incendie est segmenté en revêtement de protection à base d'eau et revêtement de protection à base de solvant.

Application

- Pétrole et gaz

- Construction

- Aérospatial

- Électricité et électronique

- Automobile

- Textile

- Meubles

- Entreposage

- Autres

En fonction des applications, le marché nord-américain des revêtements de protection passive contre les incendies est segmenté en pétrole et gaz, construction, aérospatiale, électricité et électronique, automobile, textile, meubles, entreposage et autres. En Asie-Pacifique, l'automobile devrait dominer le marché car elle réduit le nombre de personnes potentiellement vulnérables qui peuvent être en danger sur les lieux.

Utilisateur final

- Bâtiment et construction

- Pétrole et gaz

- Transport

- Autres

En fonction de l'utilisateur final, le marché nord-américain des revêtements de protection passive contre l'incendie est segmenté en bâtiment et construction, pétrole et gaz, transport et autres. En Asie-Pacifique, le segment du bâtiment et de la construction devrait dominer le marché car les plus grands projets de construction ont été lancés dans ces régions.

Analyse/perspectives régionales des revêtements de protection passive contre l'incendie en Amérique du Nord

Le marché nord-américain des revêtements de protection passive contre l’incendie est analysé et des informations sur la taille du marché et les tendances sont fournies par type de produit, technologie, application et utilisateur final, comme référencé ci-dessus.

Les pays couverts par le rapport sur le marché des revêtements de protection passive contre l’incendie en Amérique du Nord sont les États-Unis, le Canada et le Mexique.

La section pays du rapport fournit également des facteurs d'impact sur les marchés individuels et des changements dans la réglementation du marché qui ont un impact sur les tendances actuelles et futures du marché. Des points de données tels que l'analyse de la chaîne de valeur en aval et en amont, les tendances techniques et l'analyse des cinq forces du porteur, les études de cas sont quelques-uns des indicateurs utilisés pour prévoir le scénario de marché pour les différents pays. En outre, la présence et la disponibilité des marques mondiales et les défis auxquels elles sont confrontées en raison de la concurrence importante ou rare des marques locales et nationales, l'impact des tarifs nationaux et les routes commerciales sont pris en compte tout en fournissant une analyse prévisionnelle des données nationales.

Analyse du paysage concurrentiel et des parts de marché des revêtements de protection passive contre l'incendie en Amérique du Nord

Le paysage concurrentiel du marché des revêtements de protection passive contre l'incendie en Amérique du Nord fournit des détails par concurrent. Les détails inclus sont la présentation de l'entreprise, les finances de l'entreprise, les revenus générés, le potentiel du marché, les investissements dans la recherche et le développement, les nouvelles initiatives du marché, la présence mondiale, les sites et installations de production, les capacités de production, les forces et les faiblesses de l'entreprise, le lancement du produit, la largeur et l'étendue du produit, la domination de l'application. Les points de données ci-dessus fournis ne concernent que l'orientation des entreprises liées au marché des revêtements de protection passive contre l'incendie en Amérique du Nord.

Certains des principaux acteurs opérant sur le marché des revêtements de protection passive contre l'incendie sont LANXESS, Brenntag GmbH (une filiale de Brenntag SE), Boliden Group, Adisseo, Veolia, Univar Solutions Inc, NORAM Engineering & Construction Ltd., Nouryon, International Raw Materials LTD, Eti Bakir, ACIDEKA SA, Airedale Chemical Company Limited., BASF SE, Aguachem Ltd, Feralco AB, Fluorsid, Aurubis AG, Nyrstar, Merck KGaA et Shrieve, entre autres.

SKU-

Accédez en ligne au rapport sur le premier cloud mondial de veille économique

- Tableau de bord d'analyse de données interactif

- Tableau de bord d'analyse d'entreprise pour les opportunités à fort potentiel de croissance

- Accès d'analyste de recherche pour la personnalisation et les requêtes

- Analyse de la concurrence avec tableau de bord interactif

- Dernières actualités, mises à jour et analyse des tendances

- Exploitez la puissance de l'analyse comparative pour un suivi complet de la concurrence

Table des matières

1 INTRODUCTION

1.1 OBJECTIVES OF THE STUDY

1.2 MARKET DEFINITION

1.3 OVERVIEW OF NORTH AMERICA PASSIVE FIRE PROTECTION COATING MARKET

1.4 LIMITATIONS

1.5 MARKETS COVERED

2 MARKET SEGMENTATION

2.1 MARKETS COVERED

2.2 GEOGRAPHICAL SCOPE

2.3 YEARS CONSIDERED FOR THE STUDY

2.4 CURRENCY AND PRICING

2.5 DBMR TRIPOD DATA VALIDATION MODEL

2.6 PRODUCT TYPE LIFE LINE CURVE

2.7 MULTIVARIATE MODELING

2.8 PRIMARY INTERVIEWS WITH KEY OPINION LEADERS

2.9 DBMR MARKET POSITION GRID

2.1 MARKET APPLICATION COVERAGE GRID

2.11 DBMR MARKET CHALLENGE MATRIX

2.12 DBMR VENDOR SHARE ANALYSIS

2.13 IMPORT-EXPORT DATA

2.14 SECONDARY SOURCES

2.15 ASSUMPTIONS

3 EXECUTIVE SUMMARY

4 PREMIUM INSIGHTS

4.1 PRODUCTION PROCESS

4.1.1 INTRODUCTION

4.1.2 FUNCTION

4.1.3 KEYS ELEMENTS

4.1.4 PROCESS

4.2 POTENTIAL COLLABORATION OPPORTUNITIES

4.3 COMPARATIVE ANALYSIS WITH POTENTIAL SUBSTITUTES

4.4 REGIONAL SUMMARY

4.4.1 NORTH AMERICA

4.4.2 ASIA-PACIFIC

4.4.3 EUROPE

4.4.4 NORTH AMERICA

4.4.5 MIDDLE-EAST & AFRICA

4.4.6 SOUTH AMERICA

5 MARKET OVERVIEW

5.1 DRIVERS

5.1.1 GROWING CONSTRUCTION INDUSTRY

5.1.2 ESCALATING APPLICATION SCOPE OF PASSIVE FIRE PROTECTION COATING IN VARIOUS INDUSTRIES

5.1.3 RISING DEMAND FOR WATER-BASED FIRE PROTECTION COATINGS

5.1.4 IMPOSITION OF FAVORABLE GOVERNMENT GUIDELINES AND FIRE SAFETY STANDARDS

5.2 RESTRAINTS

5.2.1 AVAILABILITY OF CHEAPER ALTERNATIVES

5.2.2 VOLATILITY IN THE RAW MATERIAL COSTS

5.3 OPPORTUNITIES

5.3.1 INCREASING INDIVIDUALS DISPOSABLE INCOME

5.3.2 RISING OIL AND GAS EXPLORATION ACTIVITIES

5.3.3 ADVANCEMENT IN THE CONSTRUCTION INDUSTRY TO BRING LUCRATIVE OPPORTUNITIES

5.3.4 RISING USAGES OF FIRE PROTECTION COATINGS IN RENOVATION PROJECTS

5.4 CHALLENGES

5.4.1 LACK OF AWARENESS AMONG POTENTIAL END-USERS

5.4.2 HIGH INSTALLATION AND MAINTENANCE COST

6 NORTH AMERICA PASSIVE FIRE PROTECTION COATING MARKET, PRODUCT TYPE

6.1 OVERVIEW

6.2 INTUMESCENT COATING

6.2.1 CELLULOSIC FIRE PROTECTION

6.2.2 HYDROCARBON FIRE PROTECTION

6.3 CEMENTITIOUS MATERIAL

6.3.1 HYDRAULIC CEMENT

6.3.2 SUPPLEMENTARY CEMENTITIOUS MATERIALS (SCMS)

6.4 FIREPROOFING CLADDING

6.5 OTHERS

7 NORTH AMERICA PASSIVE FIRE PROTECTION COATING MARKET, BY TECHNOLOGY

7.1 OVERVIEW

7.2 WATER-BASED PROTECTION COATING

7.3 SOLVENT-BASED PROTECTION COATING

8 NORTH AMERICA PASSIVE FIRE PROTECTION COATING MARKET, BY APPLICATION

8.1 OVERVIEW

8.2 AUTOMOTIVE

8.3 OIL & GAS

8.4 CONSTRUCTION

8.4.1 HOSPITALS

8.4.2 SKYSCRAPERS

8.4.3 COLLEGES

8.4.4 RESTAURANTS

8.4.5 RESIDENTIAL BUILDINGS

8.4.6 COMMERCIAL BUILDINGS

8.4.7 OFFICES

8.4.8 OTHERS

8.5 AEROSPACE

8.6 ELECTRICAL AND ELECTRONICS

8.7 TEXTILE

8.8 FURNITURE

8.9 WAREHOUSING

8.1 OTHERS

9 NORTH AMERICA PASSIVE FIRE PROTECTION COATING MARKET, END USER

9.1 OVERVIEW

9.2 BUILDING & CONSTRUCTION

9.2.1 INTUMESCENT COATING

9.2.2 CEMENTITIOUS MATERIAL

9.2.3 FIREPROOFING CLADDING

9.2.4 OTHERS

9.3 OIL & GAS

9.3.1 INTUMESCENT COATING

9.3.2 CEMENTITIOUS MATERIAL

9.3.3 FIREPROOFING CLADDING

9.3.4 OTHERS

9.4 TRANSPORTATION

9.4.1 INTUMESCENT COATING

9.4.2 CEMENTITIOUS MATERIAL

9.4.3 FIREPROOFING CLADDING

9.4.4 OTHERS

9.5 OTHERS

9.5.1 INTUMESCENT COATING

9.5.2 CEMENTITIOUS MATERIAL

9.5.3 FIREPROOFING CLADDING

9.5.4 OTHERS

10 NORTH AMERICA PASSIVE FIRE PROTECTION COATING MARKET, BY REGION

10.1 NORTH AMERICA

10.1.1 U.S.

10.1.2 CANADA

10.1.3 MEXICO

11 NORTH AMERICA PASSIVE FIRE PROTECTION COATING MARKET: COMPANY LANDSCAPE

11.1 COMPANY SHARE ANALYSIS: NORTH AMERICA

11.2 MERGER & ACQUISITION

11.3 RECENT UPDATE

11.4 PRODUCT LAUNCH

12 SWOT ANALYSIS

13 COMPANY PROFILE

13.1 3M

13.1.1 COMPANY SNAPSHOT

13.1.2 REVENUE ANALYSIS

13.1.3 COMPANY SHARE ANALYSIS

13.1.4 PRODUCT PORTFOLIO

13.1.5 RECENT UPDATE

13.2 GCP APPLIED TECHNOLOGIES INC.

13.2.1 COMPANY SNAPSHOT

13.2.2 REVENUE ANALYSIS

13.2.3 COMPANY SHARE ANALYSIS

13.2.4 PRODUCT PORTFOLIO

13.2.5 RECENT UPDATE

13.3 AKZO NOBEL N.V.

13.3.1 COMPANY SNAPSHOT

13.3.2 REVENUE ANALYSIS

13.3.3 COMPANY SHARE ANALYSIS

13.3.4 PRODUCT PORTFOLIO

13.3.5 RECENT UPDATE

13.4 THE SHERWIN-WILLIAMS COMPANY

13.4.1 COMPANY SNAPSHOT

13.4.2 REVENUE ANALYSIS

13.4.3 COMPANY SHARE ANALYSIS

13.4.4 PRODUCT PORTFOLIO

13.4.5 RECENT UPDATE

13.5 HILTI

13.5.1 COMPANY SNAPSHOT

13.5.2 COMPANY SHARE ANALYSIS

13.5.3 PRODUCT PORTFOLIO

13.5.4 RECENT UPDATE

13.6 ETEX GROUP

13.6.1 COMPANY SNAPSHOT

13.6.2 PRODUCT PORTFOLIO

13.6.3 RECENT UPDATE

13.7 KANSAI PAINT CO.,LTD.

13.7.1 COMPANY SNAPSHOT

13.7.2 REVENUE ANALYSIS

13.7.3 PRODUCT PORTFOLIO

13.7.4 RECENT UPDATE

13.8 JOTUN

13.8.1 COMPANY SNAPSHOT

13.8.2 REVENUE ANALYSIS

13.8.3 PRODUCT PORTFOLIO

13.8.4 RECENT UPDATE

13.9 CARBOLINE

13.9.1 COMPANY SNAPSHOT

13.9.2 PRODUCT PORTFOLIO

13.9.3 RECENT UPDATE

13.1 CONTEGO INTERNATIONAL INC.

13.10.1 COMPANY SNAPSHOT

13.10.2 PRODUCT PORTFOLIO

13.10.3 RECENT UPDATE

13.11 EASTMAN CHEMICAL COMPANY

13.11.1 COMPANY SNAPSHOT

13.11.2 REVENUE ANALYSIS

13.11.3 PRODUCT PORTFOLIO

13.11.4 RECENT UPDATE

13.12 ENVIROGRAF PASSIVE FIRE PRODUCTS

13.12.1 COMPANY SNAPSHOT

13.12.2 PRODUCT PORTFOLIO

13.12.3 RECENT UPDATE

13.13 HEMPEL A/S

13.13.1 COMPANY SNAPSHOT

13.13.2 REVENUE ANALYSIS

13.13.3 PRODUCT PORTFOLIO

13.13.4 RECENT UPDATE

13.14 ISOLATEK INTERNATIONAL

13.14.1 COMPANY SNAPSHOT

13.14.2 PRODUCT PORTFOLIO

13.14.3 RECENT UPDATE

13.15 NO BURN, INC

13.15.1 COMPANY SNAPSHOT

13.15.2 PRODUCT PORTFOLIO

13.15.3 RECENT UPDATE

13.16 PPG INDUSTRIES, INC.

13.16.1 COMPANY SNAPSHOT

13.16.2 REVENUE ANALYSIS

13.16.3 PRODUCT PORTFOLIO

13.16.4 RECENT UPDATE

13.17 RUDOLF HENSEL GMBH

13.17.1 COMPANY SNAPSHOT

13.17.2 PRODUCT PORTFOLIO

13.17.3 RECENT UPDATE

13.18 SHARPFIBRE LIMITED

13.18.1 COMPANY SNAPSHOT

13.18.2 PRODUCT PORTFOLIO

13.18.3 RECENT UPDATE

13.19 SVT GROUP OF COMPANIES

13.19.1 COMPANY SNAPSHOT

13.19.2 PRODUCT PORTFOLIO

13.19.3 RECENT UPDATE

13.2 TEKNOS GROUP

13.20.1 COMPANY SNAPSHOT

13.20.2 PRODUCT PORTFOLIO

13.20.3 RECENT UPDATE

13.21 VIJAY SYSTEMS ENGINEERS PVT LTD

13.21.1 COMPANY SNAPSHOT

13.21.2 PRODUCT PORTFOLIO

13.21.3 RECENT UPDATE

14 QUESTIONNAIRE

15 RELATED REPORT

Liste des tableaux

TABLE 1 IMPORT DATA OF PRODUCT: 842410 FIRE EXTINGUISHERS WHEATHER OR NOT CHANGE… (USD THOUSAND)

TABLE 2 EXPORT DATA OF PRODUCT: 842410 FIRE EXTINGUISHERS WHEATHER OR NOT CHANGE… (USD THOUSAND)

TABLE 3 POTENTIAL COLLABORATION OPPORTUNITIES

TABLE 4 POTENTIAL SUBSTITUTES

TABLE 5 NORTH AMERICA PASSIVE FIRE PROTECTION COATING MARKET, BY PRODUCT TYPE, 2020-2029 (USD THOUSAND)

TABLE 6 NORTH AMERICA PASSIVE FIRE PROTECTION COATING MARKET, BY PRODUCT TYPE, 2020-2029 (THOUSAND KG)

TABLE 7 NORTH AMERICA INTUMESCENT COATING IN PASSIVE FIRE PROTECTION COATING MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 8 NORTH AMERICA INTUMESCENT COATING IN PASSIVE FIRE PROTECTION COATING MARKET, BY REGION, 2020-2029 (THOUSAND KG)

TABLE 9 NORTH AMERICA INTUMESCENT COATING IN PASSIVE FIRE PROTECTION COATING MARKET, PRODUCT TYPE, 2020-2029 (USD THOUSAND)

TABLE 10 NORTH AMERICA CEMENTITIOUS MATERIAL IN PASSIVE FIRE PROTECTION COATING MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 11 NORTH AMERICA CEMENTITIOUS MATERIAL IN PASSIVE FIRE PROTECTION COATING MARKET, BY REGION, 2020-2029 (THOUSAND KG)

TABLE 12 NORTH AMERICA CEMENTITIOUS MATERIAL IN PASSIVE FIRE PROTECTION COATING MARKET, PRODUCT TYPE, 2020-2029 (USD THOUSAND)

TABLE 13 NORTH AMERICA FIREPROOFING CLADDING IN PASSIVE FIRE PROTECTION COATING MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 14 NORTH AMERICA FIREPROOFING CLADDING IN PASSIVE FIRE PROTECTION COATING MARKET, BY REGION, 2020-2029 (THOUSAND KG)

TABLE 15 NORTH AMERICA OTHERS IN PASSIVE FIRE PROTECTION COATING MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 16 NORTH AMERICA OTHERS IN PASSIVE FIRE PROTECTION COATING MARKET, BY REGION, 2020-2029 (THOUSAND KG)

TABLE 17 NORTH AMERICA PASSIVE FIRE PROTECTION COATING MARKET, BY TECHNOLOGY, 2020-2029 (USD THOUSAND)

TABLE 18 NORTH AMERICA WATER-BASED PROTECTION COATING IN PASSIVE FIRE PROTECTION COATING MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 19 NORTH AMERICA SOLVENT-BASED PROTECTION COATING IN PASSIVE FIRE PROTECTION COATING MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 20 NORTH AMERICA PASSIVE FIRE PROTECTION COATING MARKET, APPLICATION, 2020-2029 (USD THOUSAND)

TABLE 21 NORTH AMERICA AUTOMOTIVE IN PASSIVE FIRE PROTECTION COATING MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 22 NORTH AMERICA OIL & GAS IN PASSIVE FIRE PROTECTION COATING MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 23 NORTH AMERICA CONSTRUCTION IN PASSIVE FIRE PROTECTION COATING MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 24 NORTH AMERICA CONSTRUCTION IN PASSIVE FIRE PROTECTION COATING MARKET, BY APPLICATION, 2020-2029 (USD THOUSAND)

TABLE 25 NORTH AMERICA AEROSPACE IN PASSIVE FIRE PROTECTION COATING MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 26 NORTH AMERICA ELECTRICAL AND ELECTRONICS IN PASSIVE FIRE PROTECTION COATING MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 27 NORTH AMERICA TEXTILE IN PASSIVE FIRE PROTECTION COATING MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 28 NORTH AMERICA FURNITURE IN PASSIVE FIRE PROTECTION COATING MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 29 NORTH AMERICA WAREHOUSING IN PASSIVE FIRE PROTECTION COATING MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 30 NORTH AMERICA OTHERS IN PASSIVE FIRE PROTECTION COATING MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 31 NORTH AMERICA PASSIVE FIRE PROTECTION COATING MARKET, BY END USER, 2020-2029 (USD THOUSAND)

TABLE 32 NORTH AMERICA BUILDING & CONSTRUCTION IN PASSIVE FIRE PROTECTION COATING MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 33 NORTH AMERICA BUILDING & CONSTRUCTION IN PASSIVE FIRE PROTECTION COATING MARKET, PRODUCT TYPE, 2020-2029 (USD THOUSAND)

TABLE 34 NORTH AMERICA OIL & GAS IN PASSIVE FIRE PROTECTION COATING MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 35 NORTH AMERICA OIL & GAS IN PASSIVE FIRE PROTECTION COATING MARKET, PRODUCT TYPE, 2020-2029 (USD THOUSAND)

TABLE 36 NORTH AMERICA TRANSPORTATION IN PASSIVE FIRE PROTECTION COATING MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 37 NORTH AMERICA TRANSPORTATION IN PASSIVE FIRE PROTECTION COATING MARKET, BY PRODUCT TYPE, 2020-2029 (USD THOUSAND)

TABLE 38 NORTH AMERICA OTHERS IN PASSIVE FIRE PROTECTION COATING MARKET, BY REGION, 2020-2029 (USD THOUSAND)

TABLE 39 NORTH AMERICA OTHERS IN PASSIVE FIRE PROTECTION COATING MARKET, PRODUCT TYPE, 2020-2029 (USD THOUSAND)

TABLE 40 NORTH AMERICA PASSIVE FIRE PROTECTION COATING MARKET, BY COUNTRY, 2020-2029 (USD THOUSAND)

TABLE 41 NORTH AMERICA PASSIVE FIRE PROTECTION COATING MARKET, BY COUNTRY, 2020-2029 (THOUSAND KG)

TABLE 42 NORTH AMERICA PASSIVE FIRE PROTECTION COATING MARKET, PRODUCT TYPE, 2020-2029 (USD THOUSAND)

TABLE 43 NORTH AMERICA PASSIVE FIRE PROTECTION COATING MARKET, PRODUCT TYPE, 2020-2029(THOUSAND KG)

TABLE 44 NORTH AMERICA INTUMESCENT COATING IN PASSIVE FIRE PROTECTION COATING MARKET, PRODUCT TYPE, 2020-2029 (USD THOUSAND)

TABLE 45 NORTH AMERICA CEMENTITIOUS MATERIAL IN PASSIVE FIRE PROTECTION COATING MARKET, PRODUCT TYPE, 2020-2029 (USD THOUSAND)

TABLE 46 NORTH AMERICA PASSIVE FIRE PROTECTION COATING MARKET, BY TECHNOLOGY, 2020-2029 (USD THOUSAND)

TABLE 47 NORTH AMERICA PASSIVE FIRE PROTECTION COATING MARKET, BY APPLICATION, 2020-2029 (USD THOUSAND)

TABLE 48 NORTH AMERICA CONSTRUCTION IN PASSIVE FIRE PROTECTION COATING MARKET, BY APPLICATION, 2020-2029 (USD THOUSAND)

TABLE 49 NORTH AMERICA PASSIVE FIRE PROTECTION COATING MARKET, BY END USER, 2020-2029 (USD THOUSAND)

TABLE 50 NORTH AMERICA BUILDING & CONSTRUCTION IN PASSIVE FIRE PROTECTION COATING MARKET, PRODUCT TYPE, 2020-2029 (USD THOUSAND)

TABLE 51 NORTH AMERICA OIL & GAS IN PASSIVE FIRE PROTECTION COATING MARKET, PRODUCT TYPE, 2020-2029 (USD THOUSAND)

TABLE 52 NORTH AMERICA TRANSPORTATION IN PASSIVE FIRE PROTECTION COATING MARKET, BY PRODUCT TYPE, 2020-2029 (USD THOUSAND)

TABLE 53 NORTH AMERICA OTHERS IN PASSIVE FIRE PROTECTION COATING MARKET, PRODUCT TYPE, 2020-2029 (USD THOUSAND)

TABLE 54 U.S. PASSIVE FIRE PROTECTION COATING MARKET, PRODUCT TYPE, 2020-2029 (USD THOUSAND)

TABLE 55 U.S. PASSIVE FIRE PROTECTION COATING MARKET, PRODUCT TYPE, 2020-2029 (THOUSAND KG)

TABLE 56 U.S. INTUMESCENT COATING IN PASSIVE FIRE PROTECTION COATING MARKET, PRODUCT TYPE, 2020-2029 (USD THOUSAND)

TABLE 57 U.S. CEMENTITIOUS MATERIAL IN PASSIVE FIRE PROTECTION COATING MARKET, PRODUCT TYPE, 2020-2029 (USD THOUSAND)

TABLE 58 U.S. PASSIVE FIRE PROTECTION COATING MARKET, BY TECHNOLOGY, 2020-2029 (USD THOUSAND)

TABLE 59 U.S. PASSIVE FIRE PROTECTION COATING MARKET, BY APPLICATION, 2020-2029 (USD THOUSAND)

TABLE 60 U.S. CONSTRUCTION IN PASSIVE FIRE PROTECTION COATING MARKET, BY APPLICATION, 2020-2029 (USD THOUSAND)

TABLE 61 U.S. PASSIVE FIRE PROTECTION COATING MARKET, BY END USER, 2020-2029 (USD THOUSAND)

TABLE 62 U.S. BUILDING & CONSTRUCTION IN PASSIVE FIRE PROTECTION COATING MARKET, PRODUCT TYPE, 2020-2029 (USD THOUSAND)

TABLE 63 U.S. OIL & GAS IN PASSIVE FIRE PROTECTION COATING MARKET, PRODUCT TYPE, 2020-2029 (USD THOUSAND)

TABLE 64 U.S. TRANSPORTATION IN PASSIVE FIRE PROTECTION COATING MARKET, BY PRODUCT TYPE, 2020-2029 (USD THOUSAND)

TABLE 65 U.S. OTHERS IN PASSIVE FIRE PROTECTION COATING MARKET, PRODUCT TYPE, 2020-2029 (USD THOUSAND)

TABLE 66 CANADA PASSIVE FIRE PROTECTION COATING MARKET, PRODUCT TYPE, 2020-2029 (USD THOUSAND)

TABLE 67 CANADA PASSIVE FIRE PROTECTION COATING MARKET, PRODUCT TYPE, 2020-2029 (THOUSAND KG)

TABLE 68 CANADA INTUMESCENT COATING IN PASSIVE FIRE PROTECTION COATING MARKET, PRODUCT TYPE, 2020-2029 (USD THOUSAND)

TABLE 69 CANADA CEMENTITIOUS MATERIAL IN PASSIVE FIRE PROTECTION COATING MARKET, PRODUCT TYPE, 2020-2029 (USD THOUSAND)

TABLE 70 CANADA PASSIVE FIRE PROTECTION COATING MARKET, BY TECHNOLOGY, 2020-2029 (USD THOUSAND)

TABLE 71 CANADA PASSIVE FIRE PROTECTION COATING MARKET, BY APPLICATION, 2020-2029 (USD THOUSAND)

TABLE 72 CANADA CONSTRUCTION IN PASSIVE FIRE PROTECTION COATING MARKET, BY APPLICATION, 2020-2029 (USD THOUSAND)

TABLE 73 CANADA PASSIVE FIRE PROTECTION COATING MARKET, BY END USER, 2020-2029 (USD THOUSAND)

TABLE 74 CANADA BUILDING & CONSTRUCTION IN PASSIVE FIRE PROTECTION COATING MARKET, PRODUCT TYPE, 2020-2029 (USD THOUSAND)

TABLE 75 CANADA OIL & GAS IN PASSIVE FIRE PROTECTION COATING MARKET, PRODUCT TYPE, 2020-2029 (USD THOUSAND)

TABLE 76 CANADA TRANSPORTATION IN PASSIVE FIRE PROTECTION COATING MARKET, BY PRODUCT TYPE, 2020-2029 (USD THOUSAND)

TABLE 77 CANADA OTHERS IN PASSIVE FIRE PROTECTION COATING MARKET, PRODUCT TYPE, 2020-2029 (USD THOUSAND)

TABLE 78 MEXICO PASSIVE FIRE PROTECTION COATING MARKET, PRODUCT TYPE, 2020-2029 (USD THOUSAND)

TABLE 79 MEXICO PASSIVE FIRE PROTECTION COATING MARKET, PRODUCT TYPE, 2020-2029 (THOUSAND KG)

TABLE 80 MEXICO INTUMESCENT COATING IN PASSIVE FIRE PROTECTION COATING MARKET, PRODUCT TYPE, 2020-2029 (USD THOUSAND)

TABLE 81 MEXICO CEMENTITIOUS MATERIAL IN PASSIVE FIRE PROTECTION COATING MARKET, PRODUCT TYPE, 2020-2029 (USD THOUSAND)

TABLE 82 FRANCE PASSIVE FIRE PROTECTION COATING MARKET, BY TECHNOLOGY, 2020-2029 (USD THOUSAND)

TABLE 83 MEXICO PASSIVE FIRE PROTECTION COATING MARKET, BY APPLICATION, 2020-2029 (USD THOUSAND)

TABLE 84 MEXICO CONSTRUCTION IN PASSIVE FIRE PROTECTION COATING MARKET, BY APPLICATION, 2020-2029 (USD THOUSAND)

TABLE 85 MEXICO PASSIVE FIRE PROTECTION COATING MARKET, BY END USER, 2020-2029 (USD THOUSAND)

TABLE 86 MEXICO BUILDING & CONSTRUCTION IN PASSIVE FIRE PROTECTION COATING MARKET, PRODUCT TYPE, 2020-2029 (USD THOUSAND)

TABLE 87 MEXICO OIL & GAS IN PASSIVE FIRE PROTECTION COATING MARKET, PRODUCT TYPE, 2020-2029 (USD THOUSAND)

TABLE 88 MEXICO TRANSPORTATION IN PASSIVE FIRE PROTECTION COATING MARKET, BY PRODUCT TYPE, 2020-2029 (USD THOUSAND)

TABLE 89 MEXICO OTHERS IN PASSIVE FIRE PROTECTION COATING MARKET, PRODUCT TYPE, 2020-2029 (USD THOUSAND)

Liste des figures

FIGURE 1 NORTH AMERICA PASSIVE FIRE PROTECTION COATING MARKET: SEGMENTATION

FIGURE 2 NORTH AMERICA PASSIVE FIRE PROTECTION COATING MARKET: DATA TRIANGULATION

FIGURE 3 NORTH AMERICA PASSIVE FIRE PROTECTION COATING MARKET: DROC ANALYSIS

FIGURE 4 NORTH AMERICA PASSIVE FIRE PROTECTION COATING MARKET: NORTH AMERICA VS REGIONAL MARKET ANALYSIS

FIGURE 5 NORTH AMERICA PASSIVE FIRE PROTECTION COATING MARKET: COMPANY RESEARCH ANALYSIS

FIGURE 6 NORTH AMERICA PASSIVE FIRE PROTECTION COATING MARKET: PRODUCT LIFE LINE CURVE

FIGURE 7 NORTH AMERICA PASSIVE FIRE PROTECTION COATING MARKET: MULTIVARIATE MODELLING

FIGURE 8 NORTH AMERICA PASSIVE FIRE PROTECTION COATING MARKET: INTERVIEW DEMOGRAPHICS

FIGURE 9 NORTH AMERICA PASSIVE FIRE PROTECTION COATING MARKET: DBMR MARKET POSITION GRID

FIGURE 10 NORTH AMERICA PASSIVE FIRE PROTECTION COATING MARKET: MARKET APPLICATION COVERAGE GRID

FIGURE 11 NORTH AMERICA PASSIVE FIRE PROTECTION COATING MARKET: THE MARKET CHALLENGE MATRIX

FIGURE 12 NORTH AMERICA PASSIVE FIRE PROTECTION COATING MARKET: VENDOR SHARE ANALYSIS

FIGURE 13 NORTH AMERICA PASSIVE FIRE PROTECTION COATING MARKET: SEGMENTATION

FIGURE 14 ASIA-PACIFIC IS EXPECTED TO DOMINATE THE NORTH AMERICA PASSIVE FIRE PROTECTION COATING MARKET AND IS EXPECTED TO GROW WITH THE HIGHEST CAGR IN THE FORECAST PERIOD OF 2022 TO 2029

FIGURE 15 GROWING CONSTRUCTION INDUSTRY IS DRIVING THE NORTH AMERICA PASSIVE FIRE PROTECTION COATING MARKET IN THE FORECAST PERIOD OF 2022 TO 2029

FIGURE 16 INTUMESCENT COATING SEGMENT IS EXPECTED TO ACCOUNT FOR THE LARGEST SHARE OF THE NORTH AMERICA PASSIVE FIRE PROTECTION COATING MARKET IN 2022 & 2029

FIGURE 17 DRIVERS, RESTRAINT, OPPORTUNITY, AND CHALLENGES OF NORTH AMERICA PASSIVE FIRE PROTECTION COATING MARKET

FIGURE 18 NORTH AMERICA PASSIVE FIRE PROTECTION COATING MARKET, BY PRODUCT TYPE, 2021

FIGURE 19 NORTH AMERICA PASSIVE FIRE PROTECTION COATING MARKET, BY TECHNOLOGY, 2021

FIGURE 20 NORTH AMERICA PASSIVE FIRE PROTECTION COATING MARKET, APPLICATION, 2021

FIGURE 21 NORTH AMERICA PASSIVE FIRE PROTECTION COATING MARKET, END USER, 2021

FIGURE 22 NORTH AMERICA PASSIVE FIRE PROTECTION COATING MARKET : SNAPSHOT (2021)

FIGURE 23 NORTH AMERICA PASSIVE FIRE PROTECTION COATING MARKET: BY COUNTRY (2021)

FIGURE 24 NORTH AMERICA PASSIVE FIRE PROTECTION COATING MARKET: BY COUNTRY (2022 & 2029)

FIGURE 25 NORTH AMERICA PASSIVE FIRE PROTECTION COATING MARKET: BY COUNTRY (2021 & 2029)

FIGURE 26 NORTH AMERICA PASSIVE FIRE PROTECTION COATING MARKET: BY PRODUCT TYPE (2022-2029)

FIGURE 27 NORTH AMERICA PASSIVE FIRE PROTECTION COATING MARKET: COMPANY SHARE 2021 (%)

Méthodologie de recherche

La collecte de données et l'analyse de l'année de base sont effectuées à l'aide de modules de collecte de données avec des échantillons de grande taille. L'étape consiste à obtenir des informations sur le marché ou des données connexes via diverses sources et stratégies. Elle comprend l'examen et la planification à l'avance de toutes les données acquises dans le passé. Elle englobe également l'examen des incohérences d'informations observées dans différentes sources d'informations. Les données de marché sont analysées et estimées à l'aide de modèles statistiques et cohérents de marché. De plus, l'analyse des parts de marché et l'analyse des tendances clés sont les principaux facteurs de succès du rapport de marché. Pour en savoir plus, veuillez demander un appel d'analyste ou déposer votre demande.

La méthodologie de recherche clé utilisée par l'équipe de recherche DBMR est la triangulation des données qui implique l'exploration de données, l'analyse de l'impact des variables de données sur le marché et la validation primaire (expert du secteur). Les modèles de données incluent la grille de positionnement des fournisseurs, l'analyse de la chronologie du marché, l'aperçu et le guide du marché, la grille de positionnement des entreprises, l'analyse des brevets, l'analyse des prix, l'analyse des parts de marché des entreprises, les normes de mesure, l'analyse globale par rapport à l'analyse régionale et des parts des fournisseurs. Pour en savoir plus sur la méthodologie de recherche, envoyez une demande pour parler à nos experts du secteur.

Personnalisation disponible

Data Bridge Market Research est un leader de la recherche formative avancée. Nous sommes fiers de fournir à nos clients existants et nouveaux des données et des analyses qui correspondent à leurs objectifs. Le rapport peut être personnalisé pour inclure une analyse des tendances des prix des marques cibles, une compréhension du marché pour d'autres pays (demandez la liste des pays), des données sur les résultats des essais cliniques, une revue de la littérature, une analyse du marché des produits remis à neuf et de la base de produits. L'analyse du marché des concurrents cibles peut être analysée à partir d'une analyse basée sur la technologie jusqu'à des stratégies de portefeuille de marché. Nous pouvons ajouter autant de concurrents que vous le souhaitez, dans le format et le style de données que vous recherchez. Notre équipe d'analystes peut également vous fournir des données sous forme de fichiers Excel bruts, de tableaux croisés dynamiques (Fact book) ou peut vous aider à créer des présentations à partir des ensembles de données disponibles dans le rapport.