世界の海上保険市場

Market Size in USD Billion

CAGR :

%

USD

28.04 Billion

USD

39.87 Billion

2021

2029

USD

28.04 Billion

USD

39.87 Billion

2021

2029

| 2022 –2029 | |

| USD 28.04 Billion | |

| USD 39.87 Billion | |

|

|

|

|

世界の海上保険市場、タイプ別(輸送/貨物、船体、オフショア/エネルギー、海上賠償責任)、保険(損失/損害、火災/爆発、自然災害、その他)、エンドユーザー(貨物所有者、船主、政府、その他)、保険タイプ別(時間保険、航海保険、浮体保険、価値保険、その他) - 2029年までの業界動向と予測

市場分析と規模

海上保険は、船舶や貨物船の損傷などの損失発生により、荷主や船主にとって不可欠な要素となっています。この制度により、保険契約者が被る経済的損失率が低下しました。この保険の基本原則は、1963年海上保険法に由来することが知られています。海上保険は、保険利益、直接原因、拠出、保険利益、直接原因、代位弁済、そして誠実責任という基本原則に基づいています。

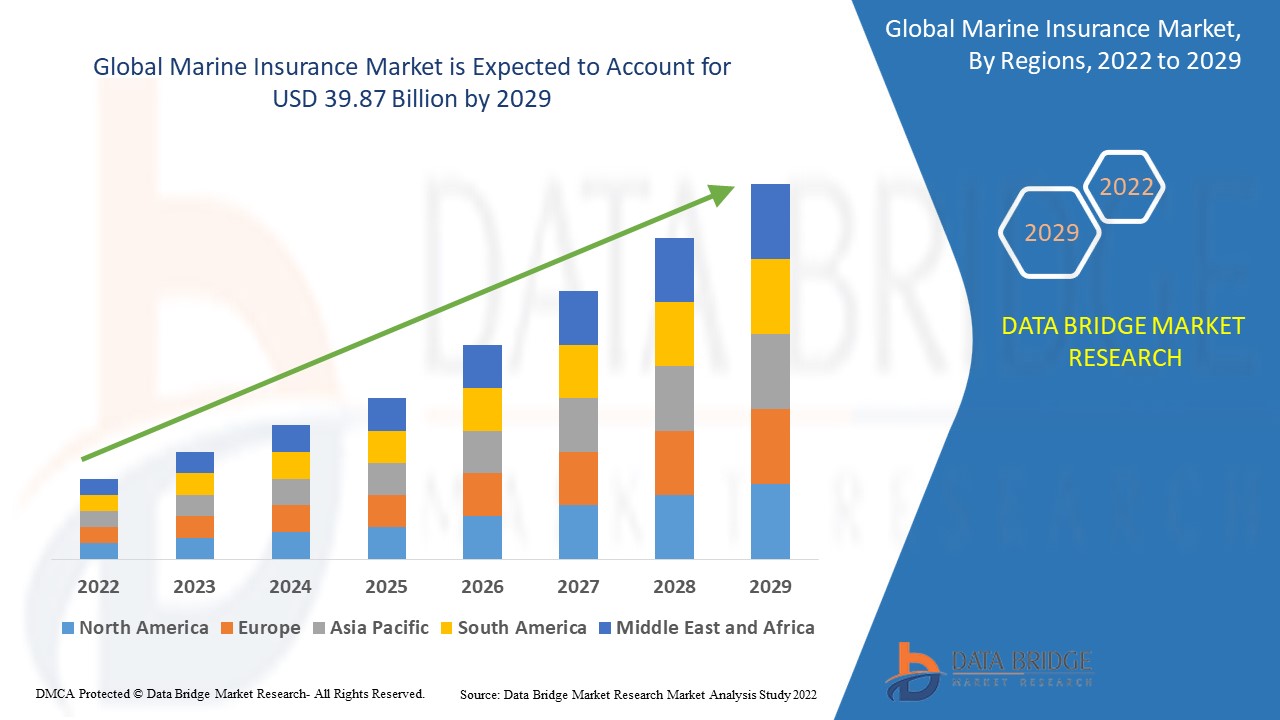

世界の海上保険市場は、2021年に280億4,000万米ドルと評価され、2022年から2029年の予測期間中に4.50%の年平均成長率(CAGR)を記録し、2029年には398億7,000万米ドルに達すると予測されています。自由貿易協定の増加により、「輸送/貨物」は当該市場において最大のセグメントを占めています。データブリッジ市場調査チームがまとめた本市場レポートには、市場価値、成長率、市場セグメント、地理的範囲、市場プレーヤー、市場シナリオといった市場洞察に加え、専門家による詳細な分析、輸出入分析、価格分析、生産消費分析、ペストル分析も含まれています。

市場定義

海上保険は、貨物、船舶、ターミナル、および出発地と最終目的地の間で財産が移転、取得、または保管されるあらゆる輸送手段の損失または損害を補償します。

レポートの範囲と市場セグメンテーション

|

レポートメトリック |

詳細 |

|

予測期間 |

2022年から2029年 |

|

基準年 |

2021 |

|

歴史的な年 |

2020年(2014年~2019年にカスタマイズ可能) |

|

定量単位 |

売上高(10億米ドル)、販売数量(個数)、価格(米ドル) |

|

対象セグメント |

タイプ(輸送/貨物、船体、オフショア/エネルギー、海上賠償責任)、保険(損失/損害、火災/爆発、自然災害、その他)、エンドユーザー(貨物所有者、船主、政府、その他)、保険の種類(定期保険、航海保険、フローティング保険、バリュード保険、その他) |

|

対象国 |

北米では米国、カナダ、メキシコ、ヨーロッパではドイツ、フランス、英国、オランダ、スイス、ベルギー、ロシア、イタリア、スペイン、トルコ、ヨーロッパではその他のヨーロッパ、中国、日本、インド、韓国、シンガポール、マレーシア、オーストラリア、タイ、インドネシア、フィリピン、アジア太平洋地域 (APAC) ではその他のアジア太平洋地域 (APAC)、中東およびアフリカ (MEA) の一部としてサウジアラビア、UAE、イスラエル、エジプト、南アフリカ、中東およびアフリカ (MEA) の一部としてその他の中東およびアフリカ (MEA)、南米の一部としてブラジル、アルゼンチン、南米のその他の地域。 |

|

対象となる市場プレーヤー |

ロイズ(英国)、コンシーラス(英国)、マーシュ・アンド・マクレナン・カンパニーズ(米国)、スイス・リー(スイス)、アメリカン・インターナショナル・グループ(米国)、ビーズリー・グループ(英国)、QBEインシュアランス・グループ・リミテッド(オーストラリア)、RSA(英国)、アリアンツ(ドイツ)、アメリカン・インターナショナル・グループ(米国)、エーオン(英国)、ギャラガー(米国)、ブラウン・アンド・ブラウン(米国)、ロックトン・カンパニーズ(米国)、チャブ(スイス)、ウィリス・タワーズワトソン(英国)、ユナイテッド・インディア・インシュアランス・カンパニー・リミテッド(インド)、東京海上ホールディングス(日本)など |

|

市場機会 |

|

海上保険市場の動向

このセクションでは、市場の推進要因、利点、機会、制約、課題について理解を深めます。これらはすべて、以下のように詳細に説明されています。

ドライバー

- 幅広いリスクをカバー

幅広いリスクを網羅する海上保険の導入増加は、海上保険市場を牽引する主要な要因の一つとなっています。また、こうした保険は貿易活動の円滑な運営にも貢献しています。

- 世界貿易の増加

世界貿易の増加とeコマースセクターの拡大が市場の成長を加速させています。世界貿易の約85%は海上輸送とトン数貨物船によって行われており、世界経済に大きく貢献しています。

- 損失の発生

大規模な海上事業の展開に伴う貨物船、船舶、ターミナルの損傷といった損失発生率の増加も、市場に更なる影響を与えています。海上保険は、海上事業におけるこうしたリスクと損失の管理において重要な役割を果たしています。

さらに、急速な都市化、ライフスタイルの変化、投資の急増、消費者支出の増加が海上保険市場にプラスの影響を与えています。

機会

さらに、リスク監視のためのモノのインターネット(IoT)システムを既存の海上保険商品ラインに組み込み、請求処理を簡素化することで、2022年から2029年の予測期間に市場プレーヤーに収益性の高い機会が拡大します。また、港湾や輸送中、倉庫での貨物の集中により海上保険の需要が増加することで、市場はさらに拡大するでしょう。

制約/課題

一方、海上保険料の急激な値上げは市場の成長を阻害すると予想されます。また、新型コロナウイルス感染症の流行に伴う複数の国でのロックダウンの実施は、2022年から2029年の予測期間において海上保険市場に厳しい状況をもたらすと予測されます。

この海上保険市場レポートは、最近の新たな動向、貿易規制、輸出入分析、生産分析、バリューチェーンの最適化、市場シェア、国内および現地の市場プレーヤーの影響、新たな収益源の観点から見た機会分析、市場規制の変更、戦略的市場成長分析、市場規模、カテゴリー市場の成長、アプリケーションのニッチと優位性、製品承認、製品発売、地理的拡大、市場における技術革新など、詳細な情報を提供しています。海上保険市場に関する詳細情報は、Data Bridge Market Researchまでアナリストブリーフをご請求ください。当社のチームが、市場成長を実現するための情報に基づいた意思決定をお手伝いいたします。

COVID-19による海上保険市場への影響

COVID -19は海上保険市場の成長にマイナスの影響を与えました。ビジネス旅行保険は、COVID-19パンデミック中に減少しました。COVID-19の流行により、多くの国でロックダウンが実施され、国内外への渡航が禁止されました。各国が訪問者に対して国境を閉鎖したため、国境を越えた人々の移動は停滞しました。また、欠航便の増加により保険金請求件数が増加し、COVID-19流行後の市場成長にマイナスの影響を与えました。

最近の動向

- 東京海上は2022年4月、世界中のアーリーステージのスタートアップ企業に投資するコーポレートベンチャーキャピタル(CVC)ファンドを立ち上げました。パロアルトに拠点を置くこのCVCファンドは、フィンテック、ヘルスケア、オートメーション、クライメートテック、インシュアテック、モビリティ、サイバーセキュリティ、人工知能(AI)などの分野において、シードおよびシリーズ投資として50万ドルから300万ドル規模の資金を調達する予定です。

世界の海上保険市場の範囲と市場規模

海上保険市場は、保険の種類、保険内容、エンドユーザー、保険契約の種類に基づいてセグメント化されています。これらのセグメント間の成長は、業界における成長の鈍いセグメントの分析に役立ち、ユーザーに貴重な市場概要と市場洞察を提供し、コア市場アプリケーションを特定するための戦略的意思決定を支援します。

タイプ

- 輸送/貨物

- ハル

- オフショア/エネルギー

- 海上賠償責任

保険

- 紛失・破損

- 火災/爆発

- 自然災害

- その他

エンドユーザー

- 貨物所有者

- 船主

- 政府

- その他

ポリシータイプ

- 時間ポリシー

- 航海ポリシー

- フローティングポリシー

- 価値あるポリシー

- その他

海上保険市場の地域分析/洞察

海上保険市場が分析され、市場規模の洞察と傾向が、上記のように国、種類、保険、エンドユーザー、ポリシーの種類別に提供されます。

海上保険市場レポートでカバーされている国は、北米では米国、カナダ、メキシコ、ヨーロッパではドイツ、フランス、英国、オランダ、スイス、ベルギー、ロシア、イタリア、スペイン、トルコ、ヨーロッパではその他のヨーロッパ、中国、日本、インド、韓国、シンガポール、マレーシア、オーストラリア、タイ、インドネシア、フィリピン、アジア太平洋地域 (APAC) ではその他のアジア太平洋地域 (APAC)、サウジアラビア、UAE、イスラエル、エジプト、南アフリカ、中東およびアフリカ (MEA) の一部としてその他の中東およびアフリカ (MEA)、南米の一部としてブラジル、アルゼンチン、その他の南米です。

ヨーロッパは、水域に囲まれ、海洋貿易を促進しているため、海上保険市場を独占しています。

アジア太平洋地域(APAC)では、同地域における投資の急増と電子商取引部門の成長により、2022年から2029年の予測期間中に大幅な成長が見込まれています。

本レポートの国別セクションでは、市場の現在および将来の動向に影響を与える、各国の市場に影響を与える要因や国内市場における規制の変更についても解説しています。川下・川上バリューチェーン分析、技術トレンド、ポーターのファイブフォース分析、ケーススタディといったデータポイントは、各国の市場シナリオを予測するための指標として活用されています。また、グローバルブランドの存在と入手可能性、そして現地ブランドや国内ブランドとの競争の激しさや希少性によって直面する課題、国内関税や貿易ルートの影響についても、国別データの予測分析において考慮されています。

競争環境と海上保険市場

海上保険市場の競争環境は、競合他社ごとに詳細な情報を提供しています。企業概要、財務状況、収益、市場ポテンシャル、研究開発への投資、新規市場への取り組み、グローバルプレゼンス、生産拠点・設備、生産能力、強みと弱み、製品投入、製品群の幅広さ、アプリケーションの優位性などの詳細が含まれています。上記のデータは、海上保険市場における各社の注力分野にのみ関連しています。

海上保険市場で活動している主要プレーヤーには、

- ロイズ(英国)

- コンシラス(英国)

- マーシュ・アンド・マクレナン・カンパニーズ(米国)

- スイス・リー(スイス)

- アメリカン・インターナショナル・グループ(米国)

- ビーズリーグループ(英国)

- QBE保険グループリミテッド(オーストラリア)

- RSA(英国)

- アリアンツ(ドイツ)

- アメリカン・インターナショナル・グループ(米国)

- Aon plc(英国)

- ギャラガー(米国)

- ブラウン&ブラウン社(米国)

- ロックトン・カンパニーズ(米国)

- チャブ(スイス)

- ウィリス・タワーズワトソン(英国)

- ユナイテッド・インディア・インシュアランス・カンパニー・リミテッド(インド)

- 東京海上ホールディングス株式会社(日本)

SKU-

世界初のマーケットインテリジェンスクラウドに関するレポートにオンラインでアクセスする

- インタラクティブなデータ分析ダッシュボード

- 成長の可能性が高い機会のための企業分析ダッシュボード

- カスタマイズとクエリのためのリサーチアナリストアクセス

- インタラクティブなダッシュボードによる競合分析

- 最新ニュース、更新情報、トレンド分析

- 包括的な競合追跡のためのベンチマーク分析のパワーを活用

目次

1 INTRODUCTION

1.1 OBJECTIVES OF THE STUDY

1.2 MARKET DEFINITION

1.3 OVERVIEW OF GLOBAL MARINE INSURANCE MARKET

1.4 CURRENCY AND PRICING

1.5 LIMITATION

1.6 MARKETS COVERED

2 MARKET SEGMENTATION

2.1 KEY TAKEAWAYS

2.2 ARRIVING AT THE GLOBAL MARINE INSURANCE MARKET

2.2.1 VENDOR POSITIONING GRID

2.2.2 TECHNOLOGY LIFE LINE CURVE

2.2.3 MARKET GUIDE

2.2.4 COMPANY POSITIONING GRID

2.2.5 COMAPANY MARKET SHARE ANALYSIS

2.2.6 MULTIVARIATE MODELLING

2.2.7 TOP TO BOTTOM ANALYSIS

2.2.8 STANDARDS OF MEASUREMENT

2.2.9 VENDOR SHARE ANALYSIS

2.2.10 DATA POINTS FROM KEY PRIMARY INTERVIEWS

2.2.11 DATA POINTS FROM KEY SECONDARY DATABASES

2.3 GLOBAL MARINE INSURANCE MARKET: RESEARCH SNAPSHOT

2.4 ASSUMPTIONS

3 MARKET OVERVIEW AND INDUSTRY TRENDS

3.1 DRIVERS

3.2 RESTRAINTS

3.3 OPPORTUNITIES

3.4 CHALLENGES

4 EXECUTIVE SUMMARY

5 PREMIUM INSIGHTS

5.1 TECHNOLOG ANALYSIS

5.2 REGULATORY STANDARDS

5.3 CASE STUDY ANALYSIS

5.4 VALUE CHAIN ANALYSIS

5.5 PORTER’S FIVE FORCE MODEL

5.6 MARINE INSURANCE ECOSYSTEM

5.6.1 MARINE CARGO INSURANCE CLAIMS

5.6.2 INSURANCE AGAINST FIRE RISKS AND EXPLOSIONS

5.6.3 INSURANCE AGAINST THEFT AND BURGLARY

5.6.4 INSURANCE AGAINST NATURAL CALAMITIES

5.6.5 INSURANCE AGAINST VESSEL COLLISIONS AND DAMAGES

6 GLOBAL MARINE INSURANCE MARKET, BY PRODUCT TYPE

6.1 OVERVIEW

6.2 HULL

6.3 CARGO/TRANSPORT

6.4 OFFSHORE/ENERGY

6.5 MARINE LIABILITY

6.6 OTHERS

7 GLOBAL MARINE INSURANCE MARKET, BY POLICY TYPE

7.1 OVERVIEW

7.2 VOYAGE POLICY

7.3 TIME POLICY

7.4 VALUED POLICY

7.5 FLOATING POLICY

7.6 OTHERS

8 GLOBAL MARINE INSURANCE MARKET, BY PREMIUM TYPE

8.1 OVERVIEW

8.2 LARGE

8.3 MEDIUM

8.4 SMALL

9 GLOBAL MARINE INSURANCE MARKET, BY INSURANCE

9.1 OVERVIEW

9.2 LOSS/DAMAGE

9.3 FIRE/EXPLOSION

9.4 NATURAL CALAMITY

9.5 OTHERS

10 GLOBAL MARINE INSURANCE MARKET, BY APPLICATION

10.1 OVERVIEW

10.2 ON-WATER COMMERCIAL

10.3 SMALL RECREATIONAL BOATS

10.4 UNDERWATER LEISURE

10.5 UNDERWATER AUV

10.6 OTHERS

11 GLOBAL MARINE INSURANCE MARKET, BY END-USER

11.1 OVERVIEW

11.2 SHIP OWNERS

11.2.1 VOYAGE POLICY

11.2.2 TIME POLICY

11.2.3 VALUED POLICY

11.2.4 FLOATING POLICY

11.2.5 OTHERS

11.3 CARGO OWNERS

11.3.1 VOYAGE POLICY

11.3.2 TIME POLICY

11.3.3 VALUED POLICY

11.3.4 FLOATING POLICY

11.3.5 OTHERS

11.4 GOVERNMENT

11.4.1 VOYAGE POLICY

11.4.2 TIME POLICY

11.4.3 VALUED POLICY

11.4.4 FLOATING POLICY

11.4.5 OTHERS

11.5 OTHERS

12 GLOBAL MARINE INSURANCE MARKET, BY GEOGRAPHY

GLOBAL MARINE INSURANCE MARKET, (ALL SEGMENTATION PROVIDED ABOVE IS REPRESENTED IN THIS CHAPTER BY COUNTRY)

12.1 NORTH AMERICA

12.1.1 U.S.

12.1.2 CANADA

12.1.3 MEXICO

12.2 EUROPE

12.2.1 GERMANY

12.2.2 FRANCE

12.2.3 U.K.

12.2.4 ITALY

12.2.5 SPAIN

12.2.6 RUSSIA

12.2.7 TURKEY

12.2.8 BELGIUM

12.2.9 NETHERLANDS

12.2.10 SWITZERLAND

12.2.11 REST OF EUROPE

12.3 ASIA PACIFIC

12.3.1 JAPAN

12.3.2 CHINA

12.3.3 SOUTH KOREA

12.3.4 INDIA

12.3.5 AUSTRALIA

12.3.6 SINGAPORE

12.3.7 THAILAND

12.3.8 MALAYSIA

12.3.9 INDONESIA

12.3.10 PHILIPPINES

12.3.11 REST OF ASIA PACIFIC

12.4 SOUTH AMERICA

12.4.1 BRAZIL

12.4.2 ARGENTINA

12.4.3 REST OF SOUTH AMERICA

12.5 MIDDLE EAST AND AFRICA

12.5.1 SOUTH AFRICA

12.5.2 EGYPT

12.5.3 SAUDI ARABIA

12.5.4 U.A.E

12.5.5 ISRAEL

12.5.6 REST OF MIDDLE EAST AND AFRICA

12.6 KEY PRIMARY INSIGHTS: BY MAJOR COUNTRIES

13 GLOBAL MARINE INSURANCE MARKET,COMPANY LANDSCAPE

13.1 COMPANY SHARE ANALYSIS: GLOBAL

13.2 COMPANY SHARE ANALYSIS: NORTH AMERICA

13.3 COMPANY SHARE ANALYSIS: EUROPE

13.4 COMPANY SHARE ANALYSIS: ASIA PACIFIC

13.5 MERGERS & ACQUISITIONS

13.6 NEW PRODUCT DEVELOPMENT AND APPROVALS

13.7 EXPANSIONS

13.8 REGULATORY CHANGES

13.9 PARTNERSHIP AND OTHER STRATEGIC DEVELOPMENTS

14 GLOBAL MARINE INSURANCE MARKET , SWOT & DBMR ANALYSIS

15 GLOBAL MARINE INSURANCE MARKET, COMPANY PROFILE

15.1 ALLIANZ GROUP

15.1.1 COMPANY SNAPSHOT

15.1.2 REVENUE ANALYSIS

15.1.3 GEOGRAPHIC PRESENCE

15.1.4 PRODUCT PORTFOLIO

15.1.5 RECENT DEVELOPMENTS

15.2 LOCKTON COMPANIES

15.2.1 COMPANY SNAPSHOT

15.2.2 REVENUE ANALYSIS

15.2.3 GEOGRAPHIC PRESENCE

15.2.4 PRODUCT PORTFOLIO

15.2.5 RECENT DEVELOPMENTS

15.3 BROWN & BROWN INC

15.3.1 COMPANY SNAPSHOT

15.3.2 REVENUE ANALYSIS

15.3.3 GEOGRAPHIC PRESENCE

15.3.4 PRODUCT PORTFOLIO

15.3.5 RECENT DEVELOPMENTS

15.4 BEAZLEY PLC

15.4.1 COMPANY SNAPSHOT

15.4.2 REVENUE ANALYSIS

15.4.3 GEOGRAPHIC PRESENCE

15.4.4 PRODUCT PORTFOLIO

15.4.5 RECENT DEVELOPMENTS

15.5 SWISS RE LTD

15.5.1 COMPANY SNAPSHOT

15.5.2 REVENUE ANALYSIS

15.5.3 GEOGRAPHIC PRESENCE

15.5.4 PRODUCT PORTFOLIO

15.5.5 RECENT DEVELOPMENTS

15.6 MARSH

15.6.1 COMPANY SNAPSHOT

15.6.2 REVENUE ANALYSIS

15.6.3 GEOGRAPHIC PRESENCE

15.6.4 PRODUCT PORTFOLIO

15.6.5 RECENT DEVELOPMENTS

15.7 AXA GROUP

15.7.1 COMPANY SNAPSHOT

15.7.2 REVENUE ANALYSIS

15.7.3 GEOGRAPHIC PRESENCE

15.7.4 PRODUCT PORTFOLIO

15.7.5 RECENT DEVELOPMENTS

15.8 AON PLC

15.8.1 COMPANY SNAPSHOT

15.8.2 REVENUE ANALYSIS

15.8.3 GEOGRAPHIC PRESENCE

15.8.4 PRODUCT PORTFOLIO

15.8.5 RECENT DEVELOPMENTS

15.9 AMERICAN INTERNATIONAL GROUP (AIG)

15.9.1 COMPANY SNAPSHOT

15.9.2 REVENUE ANALYSIS

15.9.3 GEOGRAPHIC PRESENCE

15.9.4 PRODUCT PORTFOLIO

15.9.5 RECENT DEVELOPMENTS

15.1 ARTHUR J. GALLAGHER & CO.

15.10.1 COMPANY SNAPSHOT

15.10.2 REVENUE ANALYSIS

15.10.3 GEOGRAPHIC PRESENCE

15.10.4 PRODUCT PORTFOLIO

15.10.5 RECENT DEVELOPMENTS

15.11 ANDERSON INSURANCE AGENCY

15.11.1 COMPANY SNAPSHOT

15.11.2 REVENUE ANALYSIS

15.11.3 GEOGRAPHIC PRESENCE

15.11.4 PRODUCT PORTFOLIO

15.11.5 RECENT DEVELOPMENTS

15.12 ARIES MARINE INSURANCE BROKERS

15.12.1 COMPANY SNAPSHOT

15.12.2 REVENUE ANALYSIS

15.12.3 GEOGRAPHIC PRESENCE

15.12.4 PRODUCT PORTFOLIO

15.12.5 RECENT DEVELOPMENTS

15.13 ATRIUM

15.13.1 COMPANY SNAPSHOT

15.13.2 REVENUE ANALYSIS

15.13.3 GEOGRAPHIC PRESENCE

15.13.4 PRODUCT PORTFOLIO

15.13.5 RECENT DEVELOPMENTS

15.14 ASCOT GROUP

15.14.1 COMPANY SNAPSHOT

15.14.2 REVENUE ANALYSIS

15.14.3 GEOGRAPHIC PRESENCE

15.14.4 PRODUCT PORTFOLIO

15.14.5 RECENT DEVELOPMENTS

15.15 BERKSHIRE HATHWAY SPECIALTY INSURANCE

15.15.1 COMPANY SNAPSHOT

15.15.2 REVENUE ANALYSIS

15.15.3 GEOGRAPHIC PRESENCE

15.15.4 PRODUCT PORTFOLIO

15.15.5 RECENT DEVELOPMENTS

15.16 GARD

15.16.1 COMPANY SNAPSHOT

15.16.2 REVENUE ANALYSIS

15.16.3 GEOGRAPHIC PRESENCE

15.16.4 PRODUCT PORTFOLIO

15.16.5 RECENT DEVELOPMENTS

15.17 HANNOVER RE

15.17.1 COMPANY SNAPSHOT

15.17.2 REVENUE ANALYSIS

15.17.3 GEOGRAPHIC PRESENCE

15.17.4 PRODUCT PORTFOLIO

15.17.5 RECENT DEVELOPMENTS

15.18 HDFC ERGO GENERAL INSURANCE

15.18.1 COMPANY SNAPSHOT

15.18.2 REVENUE ANALYSIS

15.18.3 GEOGRAPHIC PRESENCE

15.18.4 PRODUCT PORTFOLIO

15.18.5 RECENT DEVELOPMENTS

15.19 LAMPE & SCHWARTZE

15.19.1 COMPANY SNAPSHOT

15.19.2 REVENUE ANALYSIS

15.19.3 GEOGRAPHIC PRESENCE

15.19.4 PRODUCT PORTFOLIO

15.19.5 RECENT DEVELOPMENTS

15.2 MUNICH RE

15.20.1 COMPANY SNAPSHOT

15.20.2 REVENUE ANALYSIS

15.20.3 GEOGRAPHIC PRESENCE

15.20.4 PRODUCT PORTFOLIO

15.20.5 RECENT DEVELOPMENTS

15.21 THE HARTFORD

15.21.1 COMPANY SNAPSHOT

15.21.2 REVENUE ANALYSIS

15.21.3 GEOGRAPHIC PRESENCE

15.21.4 PRODUCT PORTFOLIO

15.21.5 RECENT DEVELOPMENTS

15.22 GREAT AMERICAN INSURANCE GROUP

15.22.1 COMPANY SNAPSHOT

15.22.2 REVENUE ANALYSIS

15.22.3 GEOGRAPHIC PRESENCE

15.22.4 PRODUCT PORTFOLIO

15.22.5 RECENT DEVELOPMENTS

15.23 CHUBB

15.23.1 COMPANY SNAPSHOT

15.23.2 REVENUE ANALYSIS

15.23.3 GEOGRAPHIC PRESENCE

15.23.4 PRODUCT PORTFOLIO

15.23.5 RECENT DEVELOPMENTS

15.24 TATA AIG GENERAL INSURANCE COMPANY LIMITED

15.24.1 COMPANY SNAPSHOT

15.24.2 REVENUE ANALYSIS

15.24.3 GEOGRAPHIC PRESENCE

15.24.4 PRODUCT PORTFOLIO

15.24.5 RECENT DEVELOPMENTS

15.25 NATIONWIDE

15.25.1 COMPANY SNAPSHOT

15.25.2 REVENUE ANALYSIS

15.25.3 GEOGRAPHIC PRESENCE

15.25.4 PRODUCT PORTFOLIO

15.25.5 RECENT DEVELOPMENTS

15.26 NATIONAL INSURANCE COMPANY LIMITED

15.26.1 COMPANY SNAPSHOT

15.26.2 REVENUE ANALYSIS

15.26.3 GEOGRAPHIC PRESENCE

15.26.4 PRODUCT PORTFOLIO

15.26.5 RECENT DEVELOPMENTS

*NOTE: THE COMPANIES PROFILED IS NOT EXHAUSTIVE LIST AND IS AS PER OUR PREVIOUS CLIENT REQUIREMENT. WE PROFILE MORE THAN 100 COMPANIES IN OUR STUDY AND HENCE THE LIST OF COMPANIES CAN BE MODIFIED OR REPLACED ON REQUEST

16 CONCLUSION

17 RELATED REPORTS

18 ABOUT DATA BRIDGE MARKET RESEARCH

調査方法

データ収集と基準年分析は、大規模なサンプル サイズのデータ収集モジュールを使用して行われます。この段階では、さまざまなソースと戦略を通じて市場情報または関連データを取得します。過去に取得したすべてのデータを事前に調査および計画することも含まれます。また、さまざまな情報ソース間で見られる情報の不一致の調査も含まれます。市場データは、市場統計モデルと一貫性モデルを使用して分析および推定されます。また、市場シェア分析と主要トレンド分析は、市場レポートの主要な成功要因です。詳細については、アナリストへの電話をリクエストするか、お問い合わせをドロップダウンしてください。

DBMR 調査チームが使用する主要な調査方法は、データ マイニング、データ変数が市場に与える影響の分析、および一次 (業界の専門家) 検証を含むデータ三角測量です。データ モデルには、ベンダー ポジショニング グリッド、市場タイムライン分析、市場概要とガイド、企業ポジショニング グリッド、特許分析、価格分析、企業市場シェア分析、測定基準、グローバルと地域、ベンダー シェア分析が含まれます。調査方法について詳しくは、お問い合わせフォームから当社の業界専門家にご相談ください。

カスタマイズ可能

Data Bridge Market Research は、高度な形成的調査のリーダーです。当社は、既存および新規のお客様に、お客様の目標に合致し、それに適したデータと分析を提供することに誇りを持っています。レポートは、対象ブランドの価格動向分析、追加国の市場理解 (国のリストをお問い合わせください)、臨床試験結果データ、文献レビュー、リファービッシュ市場および製品ベース分析を含めるようにカスタマイズできます。対象競合他社の市場分析は、技術ベースの分析から市場ポートフォリオ戦略まで分析できます。必要な競合他社のデータを、必要な形式とデータ スタイルでいくつでも追加できます。当社のアナリスト チームは、粗い生の Excel ファイル ピボット テーブル (ファクト ブック) でデータを提供したり、レポートで利用可能なデータ セットからプレゼンテーションを作成するお手伝いをしたりすることもできます。