North America Blood Plasma And Plasma Derived Medicinal Products Market

Tamanho do mercado em biliões de dólares

CAGR :

%

USD

17.70 Billion

USD

31.93 Billion

2024

2032

USD

17.70 Billion

USD

31.93 Billion

2024

2032

| 2025 –2032 | |

| USD 17.70 Billion | |

| USD 31.93 Billion | |

|

|

|

|

Segmentação do mercado de plasma sanguíneo e medicamentos derivados de plasma na América do Norte, por produto ( imunoglobulinas , fatores de coagulação (para distúrbios hemorrágicos), albumina (expansor do volume plasmático), inibidores de protease (para deficiências genéticas), anticorpos monoclonais (derivados de células plasmáticas) e outras proteínas derivadas de plasma), aplicação (imunologia, hematologia, cuidados intensivos, neurologia, pneumologia, hemato-oncologia , reumatologia e outras aplicações), tecnologia de processamento (cromatografia de troca iônica, cromatografia de afinidade, crioprecipitação, ultrafiltração e microfiltração), modo (fracionamento de plasma moderno e tradicional), usuário final (hospitais e clínicas, laboratórios de pesquisa, institutos acadêmicos e outros), canal de distribuição (licitação direta, distribuidores terceirizados e outros) - tendências do setor e previsão para 2032

Tamanho do mercado de plasma sanguíneo e medicamentos derivados do plasma

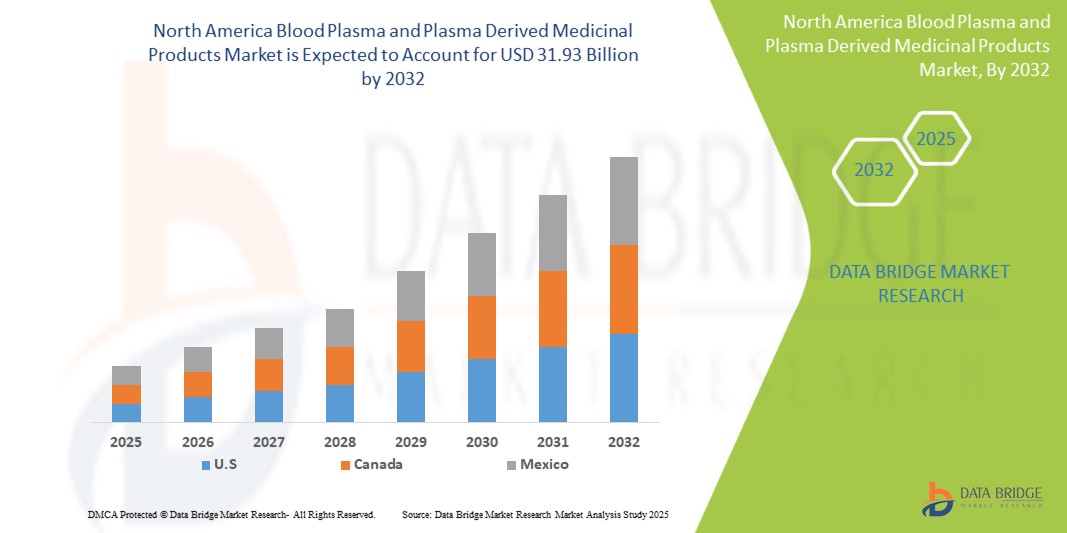

- O tamanho do mercado de plasma sanguíneo e medicamentos derivados de plasma na América do Norte foi avaliado em US$ 17,70 bilhões em 2024 e deve atingir US$ 31,93 bilhões até 2032 , com um CAGR de 7,70% durante o período previsto.

- O crescimento do mercado é amplamente impulsionado pela crescente prevalência de doenças raras e crônicas

- Além disso, os avanços tecnológicos em fracionamento de plasma sanguíneo e produtos médicos derivados de plasma estão impulsionando a adoção de soluções de plasma sanguíneo e produtos médicos derivados de plasma, impulsionando significativamente o crescimento do setor.

Análise de Mercado de Plasma Sanguíneo e Medicamentos Derivados de Plasma

- O plasma sanguíneo e os medicamentos derivados do plasma estão ganhando destaque devido ao seu papel crítico no tratamento de uma ampla gama de condições raras e crônicas, como imunodeficiências, hemofilia e doenças autoimunes, bem como ao seu uso crescente em medicina de emergência e cuidados intensivos.

- A crescente prevalência de doenças raras e distúrbios crônicos relacionados ao sistema imunológico, juntamente com a crescente conscientização sobre terapias de plasma e avanços nas tecnologias de fracionamento de plasma, está impulsionando a demanda na América do Norte por produtos medicinais derivados de plasma.

- Os EUA dominam o mercado de plasma sanguíneo e medicamentos derivados de plasma, detendo a maior participação na receita de 64,30% em 2024, atribuída ao aumento dos gastos com saúde, ao crescimento da população de pacientes, às regulamentações governamentais favoráveis e à crescente penetração de produtos de plasma internacionais.

- Também se projeta que os EUA sejam o país com crescimento mais rápido no mercado durante o período previsto, impulsionado pelo desenvolvimento de infraestrutura em saúde, crescente acesso a instalações de coleta e doação de plasma e fortes investimentos em biotecnologia e P&D em saúde.

- Espera-se que o segmento de imunoglobulinas domine o mercado de plasma sanguíneo e medicamentos derivados de plasma com uma participação de mercado de 41,40% em 2025, devido ao seu amplo uso no tratamento de doenças de imunodeficiência, condições inflamatórias e distúrbios neurológicos, além do aumento da conscientização e das aprovações regulatórias na América do Norte.

Escopo do Relatório e Segmentação do Mercado de Plasma Sanguíneo e Medicamentos Derivados do Plasma

|

Atributos |

Principais insights de mercado sobre plasma sanguíneo e produtos médicos derivados de plasma |

|

Segmentos abrangidos |

|

|

Países abrangidos |

América do Norte

|

|

Principais participantes do mercado |

|

|

Oportunidades de mercado |

|

|

Conjuntos de informações de dados de valor agregado |

Além dos insights sobre cenários de mercado, como valor de mercado, taxa de crescimento, segmentação, cobertura geográfica e principais participantes, os relatórios de mercado selecionados pela Data Bridge Market Research também incluem análises aprofundadas de especialistas, epidemiologia de pacientes, análise de pipeline, análise de preços e estrutura regulatória. |

Tendências do mercado de plasma sanguíneo e medicamentos derivados do plasma

“ Aumento da prevalência de doenças raras e crônicas ”

- Uma grande força motriz por trás do mercado de plasma sanguíneo e medicamentos derivados de plasma na América do Norte é a crescente prevalência de doenças raras e crônicas na América do Norte, impulsionada por avanços nas tecnologias de diagnóstico e maior conscientização entre profissionais de saúde e pacientes.

- Por exemplo, em abril de 2025, dados do CDC revelaram que 76,4% dos adultos nos EUA tinham pelo menos uma condição crônica e 51,4% tinham múltiplas condições. Essa tendência crescente — também observada entre adultos mais jovens — intensificou a demanda por cuidados ao longo da vida, especialmente para condições como hemofilia, imunodeficiências primárias e doença de von Willebrand.

- Terapias derivadas de plasma, como imunoglobulinas, fatores de coagulação e albumina, são essenciais para o manejo dessas condições crônicas. Pacientes com imunodeficiência primária dependem de IGIV para suporte imunológico, enquanto pacientes com hemofilia requerem infusões regulares de fatores de coagulação para prevenir episódios de sangramento.

- O envelhecimento da população da América do Norte impulsiona ainda mais essa tendência, com adultos mais velhos cada vez mais afetados por condições como cirrose hepática, mieloma múltiplo e doenças inflamatórias, todas as quais necessitam de intervenções derivadas do plasma.

- Em março de 2025, uma pesquisa publicada no periódico PMC destacou a imensa carga de doenças raras na América do Norte, especialmente entre as populações pediátricas. Apesar do progresso na medicina genômica e no desenvolvimento de medicamentos órfãos, persistem atrasos no diagnóstico e opções limitadas de tratamento, ressaltando a necessidade de cuidados multidisciplinares e sustentados.

- A crescente demanda por terapias derivadas de plasma seguras, eficazes e de alta qualidade é um fator crucial que impulsiona o mercado de plasma sanguíneo e medicamentos derivados de plasma, pois esses produtos desempenham um papel crucial no tratamento de doenças crônicas e no atendimento de necessidades médicas não atendidas na América do Norte.

Dinâmica do mercado de plasma sanguíneo e medicamentos derivados do plasma

Motorista

“Expansão da População Geriátrica”

- A crescente demanda por plasma sanguíneo e produtos medicinais derivados de plasma é significativamente impulsionada pelo envelhecimento da população da América do Norte, que é mais propensa a condições crônicas e degenerativas, como distúrbios do sistema imunológico, doenças neurológicas, complicações hepáticas e problemas relacionados ao sangue que exigem terapias baseadas em plasma, incluindo imunoglobulinas, albumina e fatores de coagulação.

- Por exemplo, em março de 2025, uma pesquisa publicada no PMC, analisando dados da Amostra Nacional de Pacientes Internados (NIS) dos EUA de 2010 a 2024, revelou que o rápido crescimento da população idosa levou a um aumento substancial nas internações hospitalares, estadias mais longas e taxas mais altas de readmissão. Essa tendência, impulsionada em grande parte por doenças crônicas e multimorbidade, destaca a crescente pressão sobre os sistemas de saúde e a correspondente demanda por tratamentos derivados de plasma.

- Com o avanço da idade, o sistema imunológico enfraquece, aumentando a suscetibilidade a infecções e doenças autoimunes. Terapias com imunoglobulina são frequentemente utilizadas no tratamento de condições como a Polineuropatia Desmielinizante Inflamatória Crônica (PDIC), enquanto a albumina é vital no controle do equilíbrio hídrico durante procedimentos cirúrgicos e cuidados intensivos em pacientes idosos.

- O aumento projetado na população norte-americana com 60 anos ou mais — de 1,1 bilhão em 2023 para 2,1 bilhões em 2050, segundo estimativas da OMS — reforça ainda mais o papel crucial dos cuidados geriátricos. Essa mudança demográfica não apenas amplia a necessidade de suporte terapêutico de longo prazo, como também posiciona a população idosa como um segmento de mercado fundamental e duradouro para os PDMPs na América do Norte.

Restrição/Desafio

“ Processo de fabricação de alto custo e complexo ”

- O alto custo e a complexidade associados à fabricação de plasma sanguíneo e medicamentos derivados de plasma representam uma barreira significativa à expansão do mercado. O processo exige protocolos rigorosos de coleta de plasma, triagem extensiva de patógenos e fracionamento em várias etapas em ambientes estéreis e em conformidade com as BPF, tornando a produção altamente intensiva em recursos e demorada.

- Por exemplo, uma análise detalhada da Aykon Biosciences enfatizou que a fabricação de produtos biológicos complexos, como terapias derivadas de plasma, enfrenta crescentes pressões de custo devido ao alto custo das matérias-primas, à necessidade de mão de obra qualificada e a exigências cada vez mais rigorosas de conformidade regulatória. A mudança para terapias especializadas e personalizadas eleva ainda mais os custos, exigindo tecnologias avançadas e sistemas rigorosos de garantia de qualidade.

- Além disso, o ciclo de fabricação de PDMPs pode se estender por até 12 meses, exigindo logística de cadeia fria para armazenamento e transporte ao longo do processo. Esses fatores aumentam significativamente os gastos de capital e operacionais, limitando a escalabilidade e impedindo que empresas menores e economias em desenvolvimento participem efetivamente do mercado.

- A natureza custosa da produção também contribui para os altos preços dos produtos finais, o que reduz a acessibilidade e a viabilidade financeira — especialmente em países de baixa e média renda, onde os orçamentos para saúde são limitados. Esse ônus financeiro representa um desafio para atender à crescente demanda na América do Norte, restringindo assim a adoção mais ampla de PDMPs em todo o mundo.

- Embora a inovação tecnológica em curso possa gradualmente melhorar a relação custo-benefício, os altos custos atuais de produção e processamento continuam sendo uma restrição central. Enfrentar esses desafios por meio de tecnologias de fabricação aprimoradas, infraestrutura de doadores expandida e financiamento de saúde pública de apoio será crucial para desbloquear um acesso mais amplo ao mercado e uma cobertura terapêutica equitativa.

Escopo de mercado de plasma sanguíneo e medicamentos derivados de plasma

O mercado é segmentado com base no produto, aplicação, tecnologia de processamento, modo, usuário final e canal de distribuição.

- Por produto

Com base no produto, o mercado é segmentado em imunoglobulinas, fatores de coagulação (para distúrbios hemorrágicos), albumina (expansor do volume plasmático), inibidores de protease (para deficiências genéticas), anticorpos monoclonais (derivados de células plasmáticas) e outras proteínas derivadas do plasma. Em 2025, espera-se que o segmento de imunoglobulinas domine o mercado, com uma participação de mercado de 41,40%, impulsionado pelo aumento dos diagnósticos de imunodeficiência, doenças autoimunes e pelo uso crescente de imunoglobulina intravenosa (IGIV).

Espera-se que o segmento de fatores de coagulação (para distúrbios hemorrágicos) testemunhe a taxa de crescimento mais rápida de 7,95% entre 2025 e 2032, impulsionado pelo aumento de casos de hemofilia, melhor acesso ao diagnóstico, apoio governamental e uso crescente de terapias recombinantes e derivadas de plasma.

- Por aplicação

Com base na aplicação, o mercado é segmentado em imunologia, hematologia, terapia intensiva, neurologia, pneumologia, hemato-oncologia, reumatologia e outras aplicações. O segmento de imunologia deteve a maior fatia de mercado em 2025, impulsionado por seu amplo uso no tratamento de imunodeficiências primárias, doenças autoimunes e pela crescente demanda por imunoglobulina intravenosa (IVIG) na América do Norte.

Espera-se que o segmento de imunologia testemunhe o CAGR mais rápido de 2025 a 2032, impulsionado pelo aumento da prevalência de doenças autoimunes, pelo envelhecimento populacional crescente e pela expansão das aplicações clínicas de terapias com imunoglobulina.

- Por Tecnologia de Processamento

Com base na tecnologia de processamento, o mercado é segmentado em cromatografia de troca iônica, cromatografia de afinidade, crioprecipitação, ultrafiltração e microfiltração. O segmento de cromatografia de troca iônica deteve a maior fatia de mercado em 2025, impulsionado pela alta eficiência, escalabilidade e eficácia na purificação de proteínas plasmáticas, como imunoglobulinas, albumina e fatores de coagulação.

Espera-se que o segmento de cromatografia de afinidade testemunhe o CAGR mais rápido de 2025 a 2032, favorecido por sua alta especificidade, capacidade de isolar proteínas-alvo e crescente adoção na purificação de produtos biológicos avançados.

- Por Modo

Com base no modelo, o mercado é segmentado em fracionamento de plasma moderno e tradicional. O segmento moderno foi responsável pela maior fatia da receita de mercado em 2025, impulsionado por tecnologias avançadas de processamento, maior pureza do produto, perfis de segurança aprimorados e maior adoção de terapias recombinantes e derivadas de plasma de alto rendimento.

Espera-se que o segmento moderno testemunhe o CAGR mais rápido de 2025 a 2032, impulsionado pela inovação em técnicas de purificação, pela crescente demanda por produtos biológicos mais seguros e pelos crescentes investimentos em tecnologias de processamento de plasma de última geração.

- Por usuário final

Com base no usuário final, o mercado é segmentado em hospitais e clínicas, laboratórios de pesquisa, institutos acadêmicos e outros. O segmento de hospitais e clínicas foi responsável pela maior fatia da receita de mercado em 2025, impulsionado pelo alto volume de pacientes, disponibilidade de cuidados especializados, aumento do tratamento de doenças crônicas e acesso a terapias avançadas derivadas de plasma.

O segmento de hospitais e clínicas também deverá testemunhar o CAGR mais rápido de 2025 a 2032, impulsionado pela expansão da infraestrutura de saúde, aumento de internações e crescente dependência de terapias de plasma para condições complexas.

- Por canal de distribuição

Com base no canal de distribuição, o mercado é segmentado em licitação direta, distribuidores terceirizados e outros. O segmento de licitação direta foi responsável pela maior fatia da receita de mercado em 2025, impulsionado pelas compras em grandes quantidades por órgãos governamentais, eficiência de custos, cadeias de suprimentos garantidas e crescentes investimentos do setor público em medicamentos derivados de plasma.

Espera-se também que o segmento de licitação direta testemunhe o CAGR mais rápido de 2025 a 2032, impulsionado pela expansão dos programas governamentais de saúde, políticas de aquisição centralizadas e crescente demanda por distribuição de terapia de plasma em larga escala e com boa relação custo-benefício.

Análise regional do mercado de plasma sanguíneo e medicamentos derivados do plasma

- Os EUA dominam o mercado de plasma sanguíneo e produtos médicos derivados de plasma com a maior participação na receita de 64,61% e a projeção é de crescimento na taxa composta de crescimento anual (CAGR) mais rápida de 8,19% em 2025, impulsionada pela infraestrutura avançada de saúde, aumento nas taxas de diagnóstico de doenças raras e crônicas e alto gasto per capita com saúde.

- A forte estrutura regulatória da região, os sistemas de reembolso robustos e a presença de grandes participantes do mercado, como Grifols, CSL Behring e Takeda, contribuem para a liderança da América do Norte na coleta de plasma e distribuição de terapias.

- Principais economias em P&D biofarmacêutico, expansão das redes de coleta de plasma e melhoria do acesso a terapias derivadas de plasma para imunologia, hematologia e neurologia

Visão geral do mercado de plasma sanguíneo e medicamentos derivados do plasma no Canadá

Espera-se que o Canadá registre um CAGR significativo na região entre 2025 e 2032, impulsionado por seu sistema de saúde universal, pela crescente conscientização sobre doenças raras e pelos investimentos governamentais na expansão da capacidade nacional de coleta de plasma. Parcerias estratégicas e avanços na fabricação de produtos biológicos estão fortalecendo a presença do Canadá no cenário de PDMPs.

Visão geral do mercado de plasma sanguíneo e medicamentos derivados do plasma no México

O México foi responsável pela maior fatia de mercado na América do Norte em 2025, graças ao seu ecossistema de saúde bem estabelecido, ao crescente número de pacientes com doenças raras e crônicas e às robustas iniciativas governamentais que promovem a doação de plasma. O grande número de centros de coleta de plasma no país e as aprovações aceleradas para PDMPs aumentam a acessibilidade ao tratamento e impulsionam a expansão do mercado.

Participação no mercado de plasma sanguíneo e medicamentos derivados do plasma

O setor de plasma sanguíneo e produtos médicos derivados de plasma é liderado principalmente por empresas bem estabelecidas, incluindo:

- CSL (Austrália)

- Takeda Pharmaceutical Company Limited (Japão)

- Grifols, SA (Espanha)

- Octapharma AG (Suíça)

- Kedrion (Itália)

- ADMA Biologics, Inc (EUA)

- Biotest AG (Alemanha)

- Fresenius Kabi AG (Alemanha)

- GC Biopharma corporativa (Coreia do Sul)

- Intas Pharmaceuticals Ltd. (Índia)

- Kamada Pharmaceuticals (Israel)

- KM Biologics (Japão)

- LFB (EUA)

- Proliant Health & Biologicals (EUA)

- Promea (Índia)

- Reliance Life Sciences (Índia)

- SK Plasma (Coreia do Sul)

- Synthaverse SA (Polônia)

Últimos desenvolvimentos no mercado de plasma sanguíneo e medicamentos derivados do plasma

- Em novembro de 2024, a CSL Plasma expandiu a adoção do avançado Sistema de Doação de Plasma Rika em seis centros de doação nos EUA perto de Denver, Colorado. Esses novos dispositivos, desenvolvidos em conjunto com a Terumo Blood & Cell Technologies, reduziram o tempo de coleta em cerca de 30%, melhorando o conforto, a segurança e a eficiência do doador.

- Em dezembro de 2022, a CSL inaugurou sua nova Unidade de Fracionamento de Plasma Broadmeadows em Victoria, Austrália — a maior unidade de processamento de grãos de plasma do Hemisfério Sul. Com capacidade para processar 9,2 milhões de litros de equivalente de plasma anualmente, esta unidade de US$ 900 milhões atende à demanda da América do Norte por terapias baseadas em plasma para o tratamento de imunodeficiências, distúrbios neurológicos e condições críticas, como transplantes e queimaduras.

- Em junho de 2024, a Takeda anunciou uma expansão de US$ 30 milhões em sua unidade de fracionamento de plasma em Los Angeles, sua líder em capacidade na América do Norte. Essa ampliação deverá adicionar até 2 milhões de litros/ano de volume de produção, ajudando a atender à crescente demanda na América do Norte por terapias derivadas de plasma, utilizadas no tratamento de imunodeficiências e distúrbios hemorrágicos.

- Em 2023, a Takeda investiu aproximadamente US$ 765 milhões na construção de uma nova fábrica de terapias derivadas de plasma em Osaka, Japão — quase quintuplicando a capacidade de sua unidade atual em Narita. A previsão é de que essa unidade esteja totalmente operacional até 2030 e atenderá aos mercados japonês e norte-americano.

- Em março de 2025, a Grifols fez uma parceria com a Inpeco para integrar robótica de automação avançada (FlexLab X), diagnósticos e reagentes, criando “laboratórios do futuro” para testes de sangue e plasma de alto rendimento, mais seguros e rastreáveis em transfusão. Os laboratórios de medicina analisam amostras biológicas para diagnosticar, monitorar e pesquisar doenças.

SKU-

Obtenha acesso online ao relatório sobre a primeira nuvem de inteligência de mercado do mundo

- Painel interativo de análise de dados

- Painel de análise da empresa para oportunidades de elevado potencial de crescimento

- Acesso de analista de pesquisa para personalização e customização. consultas

- Análise da concorrência com painel interativo

- Últimas notícias, atualizações e atualizações Análise de tendências

- Aproveite o poder da análise de benchmark para um rastreio abrangente da concorrência

Índice

1 INTRODUCTION

1.1 OBJECTIVES OF THE STUDY

1.2 MARKET DEFINITION

1.3 OVERVIEW OF THE NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET

1.4 LIMITATIONS

1.5 MARKETS COVERED

2 MARKET SEGMENTATION

2.1 MARKETS COVERED

2.2 GEOGRAPHICAL SCOPE

2.3 YEARS CONSIDERED FOR THE STUDY

2.4 CURRENCY AND PRICING

2.5 DBMR TRIPOD DATA VALIDATION MODEL

2.6 MULTIVARIATE MODELLING

2.7 PRODUCT LIFELINE CURVE

2.8 PRIMARY INTERVIEWS WITH KEY OPINION LEADERS

2.9 DBMR MARKET POSITION GRID

2.1 MARKET END USER COVERAGE GRID

2.11 VENDOR SHARE ANALYSIS

2.12 SECONDARY SOURCES

2.13 ASSUMPTIONS

3 EXECUTIVE SUMMARY

4 PREMIUM INSIGHTS

4.1 PESTLE ANALYSIS

4.1.1 POLITICAL FACTORS

4.1.2 ECONOMIC FACTORS

4.1.3 SOCIAL FACTORS

4.1.4 TECHNOLOGICAL FACTORS

4.1.5 ENVIRONMENTAL FACTORS

4.1.6 LEGAL FACTORS

4.2 PORTER’S FIVE FORCES

4.2.1 THREAT OF NEW ENTRANTS

4.2.2 BARGAINING POWER OF SUPPLIERS

4.2.3 BARGAINING POWER OF BUYERS

4.2.4 THREAT OF SUBSTITUTES

4.2.5 INDUSTRY RIVALRY

4.3 SUPPLY CHAIN IMPACT ON THE NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET

4.3.1 OVERVIEW

4.3.2 RAW MATERIAL AVAILABILITY

4.3.3 MANUFACTURING CAPACITY

4.3.4 LOGISTICS AND LAST-MILE HURDLES

4.3.5 PRICING MODELS AND MARKET POSITIONING

4.4 INNOVATION STRATEGIES

4.4.1 KEY INNOVATION STRATEGIES

4.4.2 EMERGING DELIVERY TECHNIQUES

4.4.3 STRATEGIC IMPLICATIONS

4.4.4 CONCLUSION

4.5 RISK AND MITIGATION

4.6 VENDOR SELECTION DYNAMICS

4.6.1 PRODUCT QUALITY AND REGULATORY COMPLIANCE

4.6.2 SUPPLY CHAIN CAPABILITIES AND RELIABILITY

4.6.3 CLINICAL EFFICACY AND INNOVATION

4.6.4 COST COMPETITIVENESS AND REIMBURSEMENT COMPATIBILITY

4.6.5 LOCAL MARKET PRESENCE AND SUPPORT INFRASTRUCTURE

4.6.6 ETHICAL SOURCING, ESG COMPLIANCE, AND TRANSPARENCY

4.6.7 CONCLUSION

4.7 TARIFFS AND THEIR IMPACT ON MARKET

4.7.1 CURRENT TARIFF RATES IN TOP-5 COUNTRY MARKETS

4.7.2 OUTLOOK: LOCAL PRODUCTION V/S IMPORT RELIANCE

4.7.3 VENDOR SELECTION CRITERIA DYNAMICS

4.7.4 IMPACT ON SUPPLY CHAIN

4.7.5 IMPACT ON PRICES

4.7.6 REGULATORY INCLINATION

4.7.6.1 GCC TRADE ALIGNMENT & FTAS

4.7.6.2 SPECIAL ZONES AND RE-EXPORT MODELS

4.7.6.3 LOCAL SUBSIDY & POLICY RESPONSE

4.7.6.4 DOMESTIC COURSE OF CORRECTION

5 REGULATION COVERAGE

6 MARKET OVERVIEW

6.1 DRIVERS

6.1.1 RISING PREVALENCE OF RARE AND CHRONIC DISEASES

6.1.2 EXPANDING GERIATRIC POPULATION

6.1.3 TECHNOLOGICAL ADVANCEMENTS IN PLASMA FRACTIONATION

6.1.4 GOVERNMENT AND INSTITUTIONAL SUPPORT

6.2 RESTRAINTS

6.2.1 HIGH COST AND COMPLEX MANUFACTURING PROCESS

6.2.2 LACK OF PLASMA SUPPLY AND DONOR

6.3 OPPORTUNITIES

6.3.1 ADVANCEMENTS IN PLASMA PROCESSING TECHNOLOGIES TO ENHANCE YIELD AND REDUCE COSTS

6.3.2 REIMBURSEMENT FRAMEWORKS AND INCREASED GOVERNMENTAL FOCUS ON RARE DISEASE TREATMENT

6.3.3 STRATEGIC ALLIANCES, MERGERS, AND ACQUISITIONS TO STRENGTHEN NORTH AMERICA MARKET PENETRATION

6.4 CHALLENGES

6.4.1 COMPETITIVE PRESSURE FROM RECOMBINANT AND ALTERNATIVE BIOLOGICAL THERAPIES

6.4.2 INFRASTRUCTURE LIMITATIONS IN COLD CHAIN LOGISTICS IMPACTING PRODUCT DISTRIBUTION

7 NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY PRODUCT

7.1 OVERVIEW

7.2 IMMUNOGLOBULINS

7.3 COAGULATION FACTORS (FOR BLEEDING DISORDERS)

7.4 ALBUMIN (PLASMA VOLUME EXPANDER)

7.5 PROTEASE INHIBITORS (FOR GENETIC DEFICIENCIES)

7.6 MONOCLONAL ANTIBODIES (DERIVED FROM PLASMA CELLS)

7.7 OTHER PLASMA DERIVED PROTEINS

8 NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY APPLICATION

8.1 OVERVIEW

8.2 IMMUNOLOGY

8.3 HEMATOLOGY

8.4 CRITICAL CARE

8.5 NEUROLOGY

8.6 PULMONOLOGY

8.7 HAEMATO-ONCOLOGY

8.8 RHEUMATOLOGY

8.9 OTHER APPLICATIONS

9 NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TECHNOLOGY

9.1 OVERVIEW

9.2 ION EXCHANGE CHROMATOGRAPHY

9.3 AFFINITY CHROMATOGRAPHY

9.4 CRYOPRECIPITATION

9.5 ULTRAFILTRATION

9.6 MICROFILTRATION

10 NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY MODE

10.1 OVERVIEW

10.2 MODERN

10.3 TRADITIONAL PLASMA FRACTIONATION

11 NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY END USER

11.1 OVERVIEW

11.2 HOSPITALS & CLINICS

11.3 RESEARCH LABS

11.4 ACADEMIC INSTITUTES

11.5 OTHERS

12 NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY DISTRIBUTION CHANNEL

12.1 OVERVIEW

12.2 DIRECT TENDERS

12.3 THIRD PARTY DISTRIBUTORS

12.4 OTHERS

13 NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY REGION

13.1 NORTH AMERICA

13.1.1 U.S

13.1.2 CANADA

13.1.3 MEXICO

14 NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, COMPANY LANDSCAPE

14.1 COMPANY SHARE ANALYSIS: NORTH AMERICA

15 SWOT ANALYSIS

16 COMPANY PROFILE

16.1 CSL

16.1.1 COMPANY SNAPSHOT

16.1.2 REVENUE ANALYSIS

16.1.3 COMPANY SHARE ANALYSIS

16.1.4 PRODUCT PORTFOLIO

16.1.5 RECENT DEVELOPMENTS

16.2 TAKEDA PHARMACEUTICAL COMPANY LIMITED

16.2.1 COMPANY SNAPSHOT

16.2.2 REVENUE ANALYSIS

16.2.3 COMPANY SHARE ANALYSIS

16.2.4 PRODUCT PORTFOLIO

16.2.5 RECENT DEVELOPMENTS

16.3 GRIFOLS, S.A.

16.3.1 COMPANY SNAPSHOT

16.3.2 REVENUE ANALYSIS

16.3.3 COMPANY SHARE ANALYSIS

16.3.4 PRODUCT PORTFOLIO

16.3.5 RECENT DEVELOPMENTS

16.4 OCTAPHARMA AG

16.4.1 COMPANY SNAPSHOT

16.4.2 COMPANY SHARE ANALYSIS

16.4.3 PRODUCT PORTFOLIO

16.4.4 RECENT DEVELOPMENTS

16.5 KEDRION

16.5.1 COMPANY SNAPSHOT

16.5.2 COMPANY SHARE ANALYSIS

16.5.3 PRODUCT PORTFOLIO

16.5.4 RECENT DEVELOPMENT

16.6 ADMA BIOLOGICS, INC

16.6.1 COMPANY SNAPSHOT

16.6.2 REVENUE ANALYSIS

16.6.3 PRODUCT PORTFOLIO

16.6.4 RECENT DEVELOPMENT

16.7 AEGROS

16.7.1 COMPANY SNAPSHOT

16.7.2 PRODUCT PORTFOLIO

16.7.3 RECENT DEVELOPMENT

16.8 BHARAT SERUMS

16.8.1 COMPANY SNAPSHOT

16.8.2 PRODUCT PORTFOLIO

16.8.3 RECENT DEVELOPMENT

16.9 BIOTEST AG.

16.9.1 COMPANY SNAPSHOT

16.9.2 REVENUE ANALYSIS

16.9.3 PRODUCT PORTFOLIO

16.9.4 RECENT DEVELOPMENTS

16.1 FRESENIUS KABI AG

16.10.1 COMPANY SNAPSHOT

16.10.2 PRODUCT PORTFOLIO

16.10.3 RECENT DEVELOPMENT

16.11 GC BIOPHARMA CORPORATE

16.11.1 COMPANY SNAPSHOT

16.11.2 REVENUE ANALYSIS

16.11.3 PRODUCT PORTFOLIO

16.11.4 RECENT DEVELOPMENT

16.12 ICHOR

16.12.1 COMPANY SNAPSHOT

16.12.2 PRODUCT PORTFOLIO

16.12.3 RECENT DEVELOPMENT

16.13 INTAS PHARMACEUTICALS LTD.

16.13.1 COMPANY SNAPSHOT

16.13.2 PRODUCT PORTFOLIO

16.13.3 RECENT DEVELOPMENT

16.14 KAMADA PHARMACEUTICALS

16.14.1 COMPANY SNAPSHOT

16.14.2 REVENUE ANALYSIS

16.14.3 PRODUCT PORTFOLIO

16.14.4 RECENT DEVELOPMENT

16.15 KM BIOLOGICS

16.15.1 COMPANY SNAPSHOT

16.15.2 PRODUCT PORTFOLIO

16.15.3 RECENT DEVELOPMENT

16.16 LFB

16.16.1 COMPANY SNAPSHOT

16.16.2 PRODUCT PORTFOLIO

16.16.3 RECENT DEVELOPMENT

16.17 PLASMAGEN BIOSCIENCES PVT. LTD.

16.17.1 COMPANY SNAPSHOT

16.17.2 PRODUCT PORTFOLIO

16.17.3 RECENT DEVELOPMENTS

16.18 PROLIANT HEALTH & BIOLOGICALS

16.18.1 COMPANY SNAPSHOT

16.18.2 PRODUCT PORTFOLIO

16.18.3 RECENT DEVELOPMENT

16.19 PROMEA

16.19.1 COMPANY SNAPSHOT

16.19.2 PRODUCT PORTFOLIO

16.19.3 RECENT DEVELOPMENT

16.2 RELIANCE LIFE SCIENCES

16.20.1 COMPANY SNAPSHOT

16.20.2 BUSINESS PORTFOLIO

16.20.3 RECENT DEVELOPMENT

16.21 SICHUAN YUANDA SHYUANG PHARMACEUTICAL CO., LTD.

16.21.1 COMPANY SNAPSHOT

16.21.2 PRODUCT PORTFOLIO

16.21.3 RECENT DEVELOPMENT

16.22 SK PLASMA

16.22.1 COMPANY SNAPSHOT

16.22.2 PRODUCT PORTFOLIO

16.22.3 RECENT DEVELOPMENT

16.23 SYNTHAVERSE S. A.

16.23.1 COMPANY SNAPSHOT

16.23.2 REVENUE ANALYSIS

16.23.3 PRODUCT PORTFOLIO

16.23.4 RECENT DEVELOPMENTS

16.24 TAIBANG BIO GROUP CO., LTD

16.24.1 COMPANY SNAPSHOT

16.24.2 PRODUCT PORTFOLIO

16.24.3 RECENT DEVELOPMENT

16.25 VIRCHOW BIOTECH

16.25.1 COMPANY SNAPSHOT

16.25.2 PRODUCT PORTFOLIO

16.25.3 RECENT DEVELOPMENT

17 QUESTIONNAIRE

18 RELATED REPORTS

Lista de Tabela

TABLE 1 REGULATORY FRAMEWORK AND GUIDELINES

TABLE 2 NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2025-2032 (USD THOUSAND)

TABLE 3 NORTH AMERICA IMMUNOGLOBULINS IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY REGION, 2025-2032 (USD THOUSAND)

TABLE 4 NORTH AMERICA IMMUNOGLOBULINS IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2025-2032 (USD THOUSAND)

TABLE 5 NORTH AMERICA INTRAVENOUS IMMUNOGLOBULINS (IVIGS) IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2025-2032 (USD THOUSAND)

TABLE 6 NORTH AMERICA INTRAMUSCULAR IMMUNOGLOBULINS (IMIG) IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2025-2032 (USD THOUSAND)

TABLE 7 NORTH AMERICA COAGULATION FACTORS (FOR BLEEDING DISORDERS) IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY REGION, 2025-2032 (USD THOUSAND)

TABLE 8 NORTH AMERICA COAGULATION FACTORS IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2025-2032 (USD THOUSAND)

TABLE 9 NORTH AMERICA FACTOR IX IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2025-2032 (USD THOUSAND)

TABLE 10 NORTH AMERICA RECOMBINANT FACTOR IX (RFIX) IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2025-2032 (USD THOUSAND)

TABLE 11 NORTH AMERICA FACTOR VIII IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2025-2032 (USD THOUSAND)

TABLE 12 NORTH AMERICA RECOMBINANT FACTOR VIII (RFVIII) IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2025-2032 (USD THOUSAND)

TABLE 13 NORTH AMERICA FIBRINOGEN IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2025-2032 (USD THOUSAND)

TABLE 14 NORTH AMERICA PROTHROMBIN COMPLEX CONCENTRATES (PCCS) IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2025-2032 (USD THOUSAND)

TABLE 15 NORTH AMERICA VON WILLEBRAND FACTOR (VWF) IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2025-2032 (USD THOUSAND)

TABLE 16 NORTH AMERICA FACTOR XIII CONCENTRATES IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2025-2032 (USD THOUSAND)

TABLE 17 NORTH AMERICA FACTOR XIII CONCENTRATES IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2025-2032 (USD THOUSAND)

TABLE 18 IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY REGION, 2025-2032 (USD THOUSAND)

TABLE 19 NORTH AMERICA ALBUMIN IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2025-2032 (USD THOUSAND)

TABLE 20 NORTH AMERICA PROTEASE INHIBITORS (FOR GENETIC DEFICIENCIES)IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY REGION, 2025-2032 (USD THOUSAND)

TABLE 21 NORTH AMERICA PROTEASE INHIBITORS (FOR GENETIC DEFICIENCIES) IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2025-2032 (USD THOUSAND)

TABLE 22 NORTH AMERICA ALPHA 1 ANTITRYPSIN (AAT) (FOR AAT DEFICIENCY) IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2025-2032 (USD THOUSAND)

TABLE 23 NORTH AMERICA C1 ESTERASE INHIBITOR (C1 INH) (FOR HAE) IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2025-2032 (USD THOUSAND)

TABLE 24 NORTH AMERICA MONOCLONAL ANTIBODIES (DERIVED FROM PLASMA CELLS )IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY REGION, 2025-2032 (USD THOUSAND)

TABLE 25 NORTH AMERICA MONOCLONAL ANTIBODIES (DERIVED FROM PLASMA CELLS) IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2025-2032 (USD THOUSAND)

TABLE 26 NORTH AMERICA OTHER PLASMA DERIVED PROTEINS IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY REGION, 2025-2032 (USD THOUSAND)

TABLE 27 NORTH AMERICA OTHER PLASMA DERIVED PROTEINS IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2025-2032 (USD THOUSAND)

TABLE 28 NORTH AMERICA ANTITHROMBIN III (AT III) (FOR THROMBOSIS PREVENTION) IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2025-2032 (USD THOUSAND)

TABLE 29 NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY APPLICATION, 2025-2032 (USD THOUSAND)

TABLE 30 NORTH AMERICA IMMUNOLOGY IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY REGION, 2025-2032 (USD THOUSAND)

TABLE 31 NORTH AMERICA HEMATOLOGY IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY REGION, 2025-2032 (USD THOUSAND)

TABLE 32 NORTH AMERICA CRITICAL CARE IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY REGION, 2025-2032 (USD THOUSAND)

TABLE 33 NORTH AMERICA NEUROLOGY IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY REGION, 2025-2032 (USD THOUSAND)

TABLE 34 NORTH AMERICA PULMONOLOGY IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY REGION, 2025-2032 (USD THOUSAND)

TABLE 35 NORTH AMERICA HEMATOLOGY -ONCOLOGY IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY REGION, 2025-2032 (USD THOUSAND)

TABLE 36 NORTH AMERICA RHEUMATOLOGY IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY REGION, 2025-2032 (USD THOUSAND)

TABLE 37 NORTH AMERICA OTHER APPLICATIONS IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY REGION, 2025-2032 (USD THOUSAND)

TABLE 38 NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TECHNOLOGY, 2025-2032 (USD THOUSAND)

TABLE 39 NORTH AMERICA ION EXCHANGE CHROMATOGRAPHY IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY REGION, 2025-2032 (USD THOUSAND)

TABLE 40 NORTH AMERICA AFFINITY CHROMATOGRAPHY IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY REGION, 2025-2032 (USD THOUSAND)

TABLE 41 NORTH AMERICA CRYOPRECIPITATION IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY REGION, 2025-2032 (USD THOUSAND)

TABLE 42 NORTH AMERICA ULTRAFILTRATION IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY REGION, 2025-2032 (USD THOUSAND)

TABLE 43 NORTH AMERICA MICROFILTRATION IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY REGION, 2025-2032 (USD THOUSAND)

TABLE 44 NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY MODE, 2025-2032 (USD THOUSAND)

TABLE 45 NORTH AMERICA MODERN IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY REGION, 2025-2032 (USD THOUSAND)

TABLE 46 NORTH AMERICA TRADITIONAL PLASMA FRACTIONATION IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY REGION, 2025-2032 (USD THOUSAND)

TABLE 47 NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY END USER, 2025-2032 (USD THOUSAND)

TABLE 48 NORTH AMERICA HOSPITALS & CLINICS IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY REGION, 2025-2032 (USD THOUSAND)

TABLE 49 NORTH AMERICA RESEARCH LABS IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY REGION, 2025-2032 (USD THOUSAND)

TABLE 50 NORTH AMERICA ACADEMIC INSTITUTES IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY REGION, 2025-2032 (USD THOUSAND)

TABLE 51 NORTH AMERICA OTHERS BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY REGION, 2025-2032 (USD THOUSAND)

TABLE 52 NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY DISTRIBUTION CHANNEL, 2025-2032 (USD THOUSAND)

TABLE 53 NORTH AMERICA DIRECT TENDERS IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY REGION, 2025-2032 (USD THOUSAND)

TABLE 54 NORTH AMERICA THIRD PARTY DISTRIBUTORS IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY REGION, 2025-2032 (USD THOUSAND)

TABLE 55 NORTH AMERICA OTHERS IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY REGION, 2025-2032 (USD THOUSAND)

TABLE 56 NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY COUNTRY, 2018-2032 (USD THOUSAND)

TABLE 57 NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY PRODUCT, 2018-2032 (USD THOUSAND)

TABLE 58 NORTH AMERICA IMMUNOGLOBULINS IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 59 NORTH AMERICA INTRAVENOUS IMMUNOGLOBULINS (IVIGS) IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 60 NORTH AMERICA INTRAMUSCULAR IMMUNOGLOBULINS (IMIG) IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 61 NORTH AMERICA COAGULATION FACTORS (FOR BLEEDING DISORDERS) IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 62 NORTH AMERICA FACTOR IX PRODUCTS IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 63 NORTH AMERICA RECOMBINANT FACTOR IX (RFIX) IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 64 NORTH AMERICA FACTOR VIII PRODUCTS IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 65 NORTH AMERICA RECOMBINANT FACTOR VIII (RFVIII) IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 66 NORTH AMERICA FIBRINOGEN CONCENTRATES IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 67 NORTH AMERICA PROTHROMBIN COMPLEX CONCENTRATES (PCCS) IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 68 NORTH AMERICA VON WILLEBRAND FACTOR (VWF) PRODUCTS IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 69 NORTH AMERICA FACTOR XIII CONCENTRATES IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 70 NORTH AMERICA FACTOR VIIA IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 71 NORTH AMERICA ALBUMIN (PLASMA VOLUME EXPANDER) IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 72 NORTH AMERICA PROTEASE INHIBITORS (FOR GENETIC DEFICIENCIES) IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 73 NORTH AMERICA ALPHA 1 ANTITRYPSIN (AAT) (FOR AAT DEFICIENCY) IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 74 NORTH AMERICA C1 ESTERASE INHIBITOR (C1 INH) (FOR HAE) IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 75 NORTH AMERICA MONOCLONAL ANTIBODIES (DERIVED FROM PLASMA CELLS) IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 76 NORTH AMERICA OTHER PLASMA DERIVED PROTEINS IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 77 NORTH AMERICA ANTITHROMBIN III (AT III) (FOR THROMBOSIS PREVENTION) IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 78 NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY APPLICATION, 2018-2032 (USD THOUSAND)

TABLE 79 NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY PROCESSING TECHNOLOGY, 2018-2032 (USD THOUSAND)

TABLE 80 NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY MODE, 2018-2032 (USD THOUSAND)

TABLE 81 NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY END USER, 2018-2032 (USD THOUSAND)

TABLE 82 NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY DISTRIBUTION CHANNEL, 2018-2032 (USD THOUSAND)

TABLE 83 U.S. BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY PRODUCT, 2018-2032 (USD THOUSAND)

TABLE 84 U.S. IMMUNOGLOBULINS IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 85 U.S. INTRAVENOUS IMMUNOGLOBULINS (IVIGS) IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 86 U.S. INTRAMUSCULAR IMMUNOGLOBULINS (IMIG) IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 87 U.S. COAGULATION FACTORS (FOR BLEEDING DISORDERS) IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 88 U.S. FACTOR IX PRODUCTS IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 89 U.S. RECOMBINANT FACTOR IX (RFIX) IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 90 U.S. FACTOR VIII PRODUCTS IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 91 U.S. RECOMBINANT FACTOR VIII (RFVIII) IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 92 U.S. FIBRINOGEN CONCENTRATES IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 93 U.S. PROTHROMBIN COMPLEX CONCENTRATES (PCCS) IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 94 U.S. VON WILLEBRAND FACTOR (VWF) PRODUCTS IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 95 U.S. FACTOR XIII CONCENTRATES IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 96 U.S. FACTOR VIIA IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 97 U.S. ALBUMIN (PLASMA VOLUME EXPANDER) IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 98 U.S. PROTEASE INHIBITORS (FOR GENETIC DEFICIENCIES) IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 99 U.S. ALPHA 1 ANTITRYPSIN (AAT) (FOR AAT DEFICIENCY) IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 100 U.S. C1 ESTERASE INHIBITOR (C1 INH) (FOR HAE) IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 101 U.S. MONOCLONAL ANTIBODIES (DERIVED FROM PLASMA CELLS) IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 102 U.S. OTHER PLASMA DERIVED PROTEINS IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 103 U.S. ANTITHROMBIN III (AT III) (FOR THROMBOSIS PREVENTION) IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 104 U.S. BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY APPLICATION, 2018-2032 (USD THOUSAND)

TABLE 105 U.S. BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY PROCESSING TECHNOLOGY, 2018-2032 (USD THOUSAND)

TABLE 106 U.S. BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY MODE, 2018-2032 (USD THOUSAND)

TABLE 107 U.S. BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY END USER, 2018-2032 (USD THOUSAND)

TABLE 108 U.S. BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY DISTRIBUTION CHANNEL, 2018-2032 (USD THOUSAND)

TABLE 109 CANADA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY PRODUCT, 2018-2032 (USD THOUSAND)

TABLE 110 CANADA IMMUNOGLOBULINS IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 111 CANADA INTRAVENOUS IMMUNOGLOBULINS (IVIGS) IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 112 CANADA INTRAMUSCULAR IMMUNOGLOBULINS (IMIG) IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 113 CANADA COAGULATION FACTORS (FOR BLEEDING DISORDERS) IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 114 CANADA FACTOR IX PRODUCTS IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 115 CANADA RECOMBINANT FACTOR IX (RFIX) IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 116 CANADA FACTOR VIII PRODUCTS IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 117 CANADA RECOMBINANT FACTOR VIII (RFVIII) IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 118 CANADA FIBRINOGEN CONCENTRATES IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 119 CANADA PROTHROMBIN COMPLEX CONCENTRATES (PCCS) IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 120 CANADA VON WILLEBRAND FACTOR (VWF) PRODUCTS IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 121 CANADA FACTOR XIII CONCENTRATES IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 122 CANADA FACTOR VIIA IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 123 CANADA ALBUMIN (PLASMA VOLUME EXPANDER) IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 124 CANADA PROTEASE INHIBITORS (FOR GENETIC DEFICIENCIES) IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 125 CANADA ALPHA 1 ANTITRYPSIN (AAT) (FOR AAT DEFICIENCY) IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 126 CANADA C1 ESTERASE INHIBITOR (C1 INH) (FOR HAE) IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 127 CANADA MONOCLONAL ANTIBODIES (DERIVED FROM PLASMA CELLS) IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 128 CANADA OTHER PLASMA DERIVED PROTEINS IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 129 CANADA ANTITHROMBIN III (AT III) (FOR THROMBOSIS PREVENTION) IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 130 CANADA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY APPLICATION, 2018-2032 (USD THOUSAND)

TABLE 131 CANADA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY PROCESSING TECHNOLOGY, 2018-2032 (USD THOUSAND)

TABLE 132 CANADA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY MODE, 2018-2032 (USD THOUSAND)

TABLE 133 CANADA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY END USER, 2018-2032 (USD THOUSAND)

TABLE 134 CANADA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY DISTRIBUTION CHANNEL, 2018-2032 (USD THOUSAND)

TABLE 135 MEXICO BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY PRODUCT, 2018-2032 (USD THOUSAND)

TABLE 136 MEXICO IMMUNOGLOBULINS IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 137 MEXICO INTRAVENOUS IMMUNOGLOBULINS (IVIGS) IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 138 MEXICO INTRAMUSCULAR IMMUNOGLOBULINS (IMIG) IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 139 MEXICO COAGULATION FACTORS (FOR BLEEDING DISORDERS) IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 140 MEXICO FACTOR IX PRODUCTS IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 141 MEXICO RECOMBINANT FACTOR IX (RFIX) IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 142 MEXICO FACTOR VIII PRODUCTS IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 143 MEXICO RECOMBINANT FACTOR VIII (RFVIII) IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 144 MEXICO FIBRINOGEN CONCENTRATES IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 145 MEXICO PROTHROMBIN COMPLEX CONCENTRATES (PCCS) IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 146 MEXICO VON WILLEBRAND FACTOR (VWF) PRODUCTS IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 147 MEXICO FACTOR XIII CONCENTRATES IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 148 MEXICO FACTOR VIIA IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 149 MEXICO ALBUMIN (PLASMA VOLUME EXPANDER) IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 150 MEXICO PROTEASE INHIBITORS (FOR GENETIC DEFICIENCIES) IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 151 MEXICO ALPHA 1 ANTITRYPSIN (AAT) (FOR AAT DEFICIENCY) IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 152 MEXICO C1 ESTERASE INHIBITOR (C1 INH) (FOR HAE) IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 153 MEXICO MONOCLONAL ANTIBODIES (DERIVED FROM PLASMA CELLS) IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 154 MEXICO OTHER PLASMA DERIVED PROTEINS IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 155 MEXICO ANTITHROMBIN III (AT III) (FOR THROMBOSIS PREVENTION) IN BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY TYPE, 2018-2032 (USD THOUSAND)

TABLE 156 MEXICO BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY APPLICATION, 2018-2032 (USD THOUSAND)

TABLE 157 MEXICO BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY PROCESSING TECHNOLOGY, 2018-2032 (USD THOUSAND)

TABLE 158 MEXICO BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY MODE, 2018-2032 (USD THOUSAND)

TABLE 159 MEXICO BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY END USER, 2018-2032 (USD THOUSAND)

TABLE 160 MEXICO BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY DISTRIBUTION CHANNEL, 2018-2032 (USD THOUSAND)

Lista de Figura

FIGURE 1 NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET: SEGMENTATION

FIGURE 2 NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET: DATA TRIANGULATION

FIGURE 3 NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET: DROC ANALYSIS

FIGURE 4 NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET: NORTH AMERICA VS REGIONAL MARKET ANALYSIS

FIGURE 5 NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET: COMPANY RESEARCH ANALYSIS

FIGURE 6 NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET: MULTIVARIATE MODELLING

FIGURE 7 NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET: INTERVIEW DEMOGRAPHICS

FIGURE 8 NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET: DBMR MARKET POSITION GRID

FIGURE 9 NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET: MARKET END USER COVERAGE GRID

FIGURE 10 NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET: VENDOR SHARE ANALYSIS

FIGURE 11 NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET: SEGMENTATION

FIGURE 12 NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET, BY PRODUCT (2024)

FIGURE 13 NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET: EXECUTIVE SUMMARY

FIGURE 14 STRATEGIC DECISIONS

FIGURE 15 RISING PREVALENCE OF RARE AND CHRONIC DISEASES IS EXPECTED TO DRIVE THE NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET IN THE FORECAST PERIOD OF 2025 TO 2032

FIGURE 16 IMMUNOGLOBULINS SEGMENT IS EXPECTED TO ACCOUNT FOR THE LARGEST SHARE OF THE NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET IN THE FORECAST PERIOD OF 2025 & 2032

FIGURE 17 PORTER’S FIVE FORCES

FIGURE 18 DRIVERS, RESTRAINTS, OPPORTUNITIES AND CHALLENGES FOR THE NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET

FIGURE 19 NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET: BY PRODUCT, 2024

FIGURE 20 NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET: BY PRODUCT, 2025-2032 (USD THOUSAND)

FIGURE 21 NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET: BY PRODUCT, CAGR (2025-2032) (2025-2032)

FIGURE 22 NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET: BY PRODUCT, LIFELINE CURVE

FIGURE 23 NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET: BY APPLICATION, 2024

FIGURE 24 NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET: BY APPLICATION, 2025-2032 (USD THOUSAND)

FIGURE 25 NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET: BY APPLICATION, CAGR (2025-2032) (2025-2032)

FIGURE 26 NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET: BY APPLICATION, LIFELINE CURVE

FIGURE 27 NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET: BY TECHNOLOGY, 2024

FIGURE 28 NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET: BY TECHNOLOGY, 2025-2032 (USD THOUSAND)

FIGURE 29 NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET: BY TECHNOLOGY, CAGR (2025-2032) (2025-2032)

FIGURE 30 NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET: BY TECHNOLOGY, LIFELINE CURVE

FIGURE 31 NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET: BY MODE, 2024

FIGURE 32 NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET: BY MODE, 2025-2032 (USD THOUSAND)

FIGURE 33 NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET: BY MODE, CAGR (2025-2032) (2025-2032)

FIGURE 34 NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET: BY MODE, LIFELINE CURVE

FIGURE 35 NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET: BY END USER, 2024

FIGURE 36 NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET: BY END USER, 2025-2032 (USD THOUSAND)

FIGURE 37 NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET: BY END USER, CAGR (2025-2032) (2025-2032)

FIGURE 38 NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET: BY END USER, LIFELINE CURVE

FIGURE 39 NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET: BY DISTRIBUTION CHANNEL, 2024

FIGURE 40 NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET: BY DISTRIBUTION CHANNEL, 2025-2032 (USD THOUSAND)

FIGURE 41 NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET: BY DISTRIBUTION CHANNEL, CAGR (2025-2032) (2025-2032)

FIGURE 42 NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET: BY DISTRIBUTION CHANNEL, LIFELINE CURVE

FIGURE 43 NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET: SNAPSHOT (2024)

FIGURE 44 NORTH AMERICA BLOOD PLASMA & PLASMA DERIVED MEDICINAL PRODUCTS MARKET: COMPANY SHARE 2024 (%)

Metodologia de Investigação

A recolha de dados e a análise do ano base são feitas através de módulos de recolha de dados com amostras grandes. A etapa inclui a obtenção de informações de mercado ou dados relacionados através de diversas fontes e estratégias. Inclui examinar e planear antecipadamente todos os dados adquiridos no passado. Da mesma forma, envolve o exame de inconsistências de informação observadas em diferentes fontes de informação. Os dados de mercado são analisados e estimados utilizando modelos estatísticos e coerentes de mercado. Além disso, a análise da quota de mercado e a análise das principais tendências são os principais fatores de sucesso no relatório de mercado. Para saber mais, solicite uma chamada de analista ou abra a sua consulta.

A principal metodologia de investigação utilizada pela equipa de investigação do DBMR é a triangulação de dados que envolve a mineração de dados, a análise do impacto das variáveis de dados no mercado e a validação primária (especialista do setor). Os modelos de dados incluem grelha de posicionamento de fornecedores, análise da linha de tempo do mercado, visão geral e guia de mercado, grelha de posicionamento da empresa, análise de patentes, análise de preços, análise da quota de mercado da empresa, normas de medição, análise global versus regional e de participação dos fornecedores. Para saber mais sobre a metodologia de investigação, faça uma consulta para falar com os nossos especialistas do setor.

Personalização disponível

A Data Bridge Market Research é líder em investigação formativa avançada. Orgulhamo-nos de servir os nossos clientes novos e existentes com dados e análises que correspondem e atendem aos seus objetivos. O relatório pode ser personalizado para incluir análise de tendências de preços de marcas-alvo, compreensão do mercado para países adicionais (solicite a lista de países), dados de resultados de ensaios clínicos, revisão de literatura, mercado remodelado e análise de base de produtos . A análise de mercado dos concorrentes-alvo pode ser analisada desde análises baseadas em tecnologia até estratégias de carteira de mercado. Podemos adicionar quantos concorrentes necessitar de dados no formato e estilo de dados que procura. A nossa equipa de analistas também pode fornecer dados em tabelas dinâmicas de ficheiros Excel em bruto (livro de factos) ou pode ajudá-lo a criar apresentações a partir dos conjuntos de dados disponíveis no relatório.