Global Digital Banking Market

Размер рынка в млрд долларов США

CAGR :

%

USD

9,800.46 Billion

USD

17,413.97 Billion

2024

2032

USD

9,800.46 Billion

USD

17,413.97 Billion

2024

2032

| 2025 –2032 | |

| USD 9,800.46 Billion | |

| USD 17,413.97 Billion | |

|

|

|

|

Сегментация мирового рынка цифрового банкинга по услугам (нетранзакционные операции, транзакционные операции), типу развертывания (локальное, облачное), технологиям (интернет-банкинг, цифровые платежи, мобильный банкинг), отраслям (медиа и развлечения, производство, розничная торговля, банковское дело, здравоохранение) — тенденции отрасли и прогноз до 2032 года.

Размер рынка цифрового банкинга

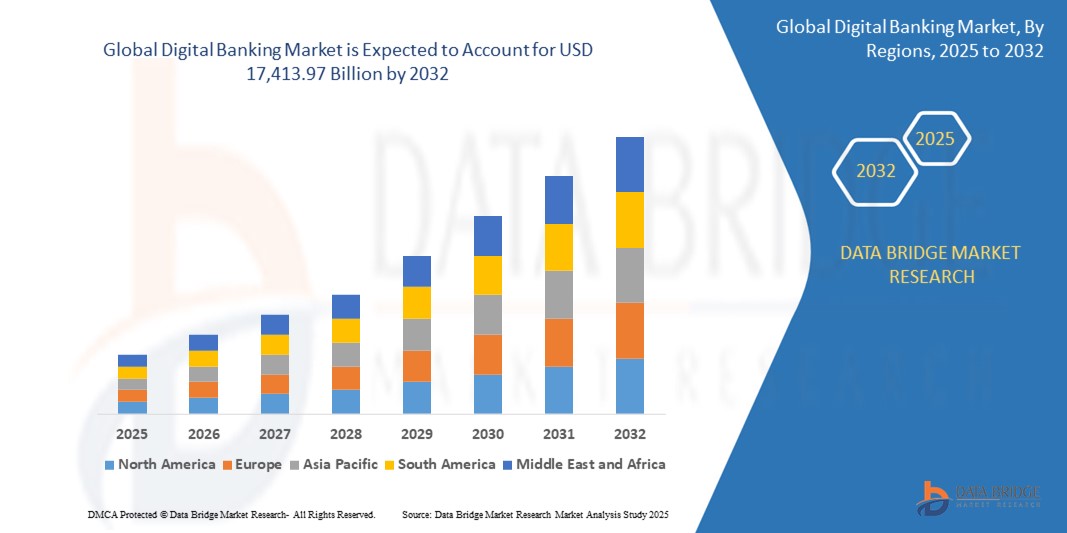

- Объем мирового рынка цифрового банкинга в 2024 году оценивался в 9 800,46 млрд долларов США и, как ожидается, достигнет 17 413,97 млрд долларов США к 2032 году.

- В прогнозируемый период с 2025 по 2032 год рынок, вероятно, будет расти со среднегодовым темпом роста в 8,7%, главным образом за счет растущего внедрения цифровых финансовых услуг.

- Этот рост обусловлен такими факторами, как растущее распространение смартфонов, увеличивающийся спрос на удобное банковское обслуживание, поддержка регулирующих органов инициатив в области цифрового банкинга и достижения в сфере финансовых решений на основе искусственного интеллекта.

Анализ рынка цифрового банкинга

- Цифровой банкинг охватывает широкий спектр финансовых услуг, использующих технологии для обеспечения бесперебойного, эффективного и безопасного банковского обслуживания. Он включает в себя онлайн-банкинг, мобильный банкинг, цифровые платежи и финансовые услуги на основе искусственного интеллекта.

- Спрос на цифровые банковские услуги в значительной степени обусловлен растущим распространением смартфонов, проникновением интернета и переходом к безналичным расчетам. Растущее внимание к финансовой доступности и поддержка со стороны регулирующих органов инициатив в области цифрового банкинга еще больше ускоряют расширение рынка.

- Северная Америка выделяется как один из доминирующих регионов в сфере цифрового банкинга, чему способствуют хорошо развитая финансовая инфраструктура, широкое внедрение финтех-решений и нормативно-правовая база, поощряющая инновации.

- Например, число пользователей цифрового банкинга в США неуклонно растет. От традиционных банков, внедряющих цифровые технологии, до появления необанков и финтех-стартапов, Северная Америка не только лидирует по внедрению, но и является движущей силой инноваций в глобальной экосистеме цифрового банкинга.

- В глобальном масштабе цифровые банковские платформы входят в число важнейших компонентов современных финансовых услуг , играя ключевую роль в обеспечении эффективности, безопасности и доступности банковских операций. Интеграция искусственного интеллекта, блокчейна и облачных вычислений продолжает преобразовывать банковский опыт.

Обзор отчета и сегментация рынка цифрового банкинга

|

Атрибуты |

Ключевые рыночные тенденции в сфере цифрового банкинга. |

|

Охваченные сегменты |

|

|

Охваченные страны |

Северная Америка

Европа

Азиатско-Тихоокеанский регион

Ближний Восток и Африка

Южная Америка

|

|

Ключевые игроки рынка |

|

|

Рыночные возможности |

|

|

Информационные наборы данных, представляющие добавленную стоимость |

Помимо анализа рыночных сценариев, таких как рыночная стоимость, темпы роста, сегментация, географический охват и основные игроки, отчеты о рынке, подготовленные Data Bridge Market Research, также включают анализ импорта и экспорта, обзор производственных мощностей, анализ производства и потребления, анализ ценовых тенденций, сценарий изменения климата, анализ цепочки поставок, анализ цепочки создания стоимости, обзор сырья/расходных материалов, критерии выбора поставщиков, PESTLE-анализ, анализ Портера и нормативно-правовую базу. |

Тенденции рынка цифрового банкинга

«Усиление внедрения ИИ, блокчейна и облачных технологий»

- Одной из заметных тенденций на мировом рынке цифрового банкинга является растущее внедрение искусственного интеллекта (ИИ), блокчейна и облачных банковских решений.

- Эти передовые технологии повышают эффективность, безопасность и персонализацию цифровых банковских услуг за счет автоматизации финансовых процессов, улучшения обнаружения мошенничества и обеспечения бесперебойных транзакций в режиме реального времени.

- Например, чат-боты и виртуальные помощники на основе искусственного интеллекта совершают революцию в сфере обслуживания клиентов, предоставляя мгновенную поддержку, предотвращая мошенничество и давая финансовые рекомендации, что снижает необходимость физического посещения банка.

- Интеграция блокчейна повышает прозрачность и безопасность цифровых транзакций, минимизирует риски мошенничества и улучшает обработку трансграничных платежей.

- Облачные банковские решения позволяют финансовым учреждениям эффективно масштабировать свою деятельность, обеспечивая безопасное хранение данных, оптимизацию соблюдения нормативных требований и снижение затрат на инфраструктуру.

- Эта тенденция меняет банковский сектор, способствуя большей доступности финансовых услуг, улучшению качества обслуживания клиентов и росту спроса на безопасные, технологичные банковские решения во всем мире.

Динамика рынка цифрового банкинга

Водитель

«Растущая потребность в связи с цифровой трансформацией в банковской сфере»

- Растущий спрос на удобные, безопасные и эффективные банковские решения в значительной степени способствует быстрому внедрению цифрового банкинга во всем мире.

- По мере того как потребители и предприятия переходят к безналичным расчетам, мобильному банкингу и онлайн-финансовым услугам, потребность в удобных и безопасных цифровых банковских платформах продолжает расти.

- Традиционные банковские модели развиваются: финансовые учреждения инвестируют в автоматизацию на основе искусственного интеллекта, безопасность на основе блокчейна и облачную банковскую инфраструктуру для улучшения качества обслуживания клиентов и повышения операционной эффективности.

- Постоянное развитие финтех-решений еще больше подчеркивает спрос на платежные системы в режиме реального времени, системы обнаружения мошенничества на основе искусственного интеллекта и биометрическую аутентификацию, обеспечивающие более быстрые, безопасные и персонализированные банковские услуги.

- По мере того как все больше частных лиц и предприятий переходят на цифровые банковские подходы, растет спрос на инновационные банковские решения, что способствует расширению рынка и повышению финансовой доступности.

Например,

- Согласно отчету Всемирного банка, опубликованному в марте 2023 года, почти 76% взрослого населения мира имели доступ к цифровому банковскому счету, что отражает растущую тенденцию к цифровой финансовой доступности. Эта тенденция является ключевым фактором развития мирового рынка цифрового банкинга, поскольку финансовые учреждения продолжают расширять свои цифровые предложения.

- В октябре 2022 года в отчете McKinsey & Company было отмечено, что более 90% банковских операций в Северной Америке и Европе осуществляются в цифровом формате, что подчеркивает растущую популярность мобильных банковских приложений, чат-ботов на основе искусственного интеллекта и цифровых платежей среди потребителей.

- В результате растущего спроса на цифровые финансовые услуги, повышения уровня кибербезопасности и внедрения банковских услуг на основе искусственного интеллекта, глобальный рынок цифрового банкинга переживает стремительный рост, меняя будущее финансовой индустрии.

Возможность

«Трансформация банковской сферы с помощью интеграции искусственного интеллекта»

- Цифровые банковские платформы на базе искусственного интеллекта совершают революцию в индустрии финансовых услуг, обеспечивая гиперперсонализированный подход, повышенную безопасность и интеллектуальную автоматизацию банковских операций.

- Алгоритмы искусственного интеллекта способны анализировать огромные массивы финансовых данных в режиме реального времени для выявления мошеннических действий, рекомендации персонализированных финансовых продуктов и автоматизации обслуживания клиентов, тем самым улучшая процесс принятия решений и повышая удовлетворенность клиентов.

- Кроме того, интеграция ИИ помогает в оценке кредитоспособности, анализе рисков и одобрении кредитов, позволяя финансовым учреждениям более эффективно и точно обслуживать население, не имеющее доступа к банковским услугам.

Например,

- Согласно отчету PwC, опубликованному в январе 2025 года, ожидается, что к 2030 году искусственный интеллект внесет вклад в мировую банковскую индустрию более чем в 1 триллион долларов США, главным образом за счет повышения производительности, персонализации банковских услуг и снижения операционных издержек.

- В октябре 2023 года исследование компании Accenture показало, что банки, использующие чат-боты и виртуальных агентов на основе искусственного интеллекта, добились экономии затрат на обслуживание клиентов до 30%, одновременно значительно улучшив вовлеченность и удовлетворенность клиентов.

- Интеграция ИИ в цифровой банкинг не только оптимизирует внутренние процессы, но и приводит к ускорению транзакций, получению прогнозных финансовых данных и снижению количества человеческих ошибок.

Сдержанность/Вызов

«Высокие затраты на инфраструктуру и соблюдение нормативных требований препятствуют проникновению на рынок»

- Высокая стоимость внедрения и обслуживания цифровой банковской инфраструктуры представляет собой серьезную проблему для рынка, особенно для малых и средних финансовых учреждений и в развивающихся странах.

- Создание безопасных и масштабируемых цифровых платформ требует значительных инвестиций в кибербезопасность, облачную инфраструктуру, системы искусственного интеллекта и соблюдение сложных нормативных требований, что может создавать дополнительную нагрузку на финансовые и технические ресурсы.

- Этот ценовой барьер может помешать небольшим банкам и кредитным союзам конкурировать с более крупными, технологически продвинутыми учреждениями или финтех-компаниями, тем самым ограничивая инновации и доступность рынка.

Например,

- Согласно отчету исследовательского института Capgemini, в ноябре 2024 года более 65% малых и средних банков назвали бюджетные ограничения и высокие затраты на внедрение основными препятствиями для развития своих возможностей в сфере цифрового банкинга.

- В сентябре 2023 года исследование компании Deloitte показало, что затраты на соблюдение нормативных требований в сфере цифрового банкинга выросли на 20% по сравнению с предыдущим годом, особенно в регионах с более строгими законами о защите финансовых данных, таких как ЕС и некоторые страны Азиатско-Тихоокеанского региона.

- В результате ограниченный доступ к капиталу и высокие операционные издержки могут привести к задержкам в цифровой трансформации, снижению конкурентоспособности и неравному доступу к современным банковским услугам.

- Для преодоления этой проблемы участники отрасли изучают возможности стратегического партнерства, модульных банковских решений и общих цифровых платформ с целью снижения затрат и расширения доступа к цифровым финансовым услугам.

Обзор рынка цифрового банкинга

Рынок сегментирован по видам услуг, типу развертывания, технологиям и отраслям.

|

Сегментация |

Субсегментация |

|

Услуги |

|

|

По типу развертывания |

|

|

С помощью технологий |

|

|

По отраслям

|

|

Региональный анализ рынка цифрового банкинга

«Северная Америка является доминирующим регионом на рынке цифрового банкинга».

- Северная Америка доминирует на мировом рынке цифрового банкинга, чему способствуют развитая финансовая экосистема, быстрое внедрение передовых финтех-решений и высокая концентрация технически подкованных потребителей.

- США занимают значительную долю рынка благодаря развитому банковскому сектору, широкому распространению цифровых каналов и сильной регуляторной поддержке инноваций в сфере финансовых услуг.

- Присутствие крупных цифровых банков, финтех-стартапов и устоявшихся финансовых институтов, активно инвестирующих в технологии искусственного интеллекта, блокчейна и кибербезопасности, ускорило цифровую трансформацию в регионе.

- Кроме того, хорошо развитая инфраструктура , благоприятные правила открытого банкинга и растущая тенденция к бесконтактным платежам и мобильным банковским платформам способствуют доминированию региона.

- Растущий потребительский спрос на круглосуточный доступ к банковским услугам , бесперебойное цифровое взаимодействие и персонализированные финансовые услуги подталкивает банки к совершенствованию своих цифровых возможностей, что способствует дальнейшему расширению рынка.

«Прогнозируется, что Азиатско-Тихоокеанский регион продемонстрирует самые высокие темпы роста».

- Ожидается, что Азиатско -Тихоокеанский регион продемонстрирует самые высокие темпы роста на рынке цифрового банкинга , чему способствуют быстрая цифровизация, расширение проникновения интернета и растущее использование смартфонов и мобильных финансовых услуг.

- Такие страны, как Китай, Индия и Индонезия, становятся ключевыми рынками благодаря большому количеству населения , не имеющего доступа к банковским услугам, растущим инициативам по обеспечению финансовой доступности и увеличению спроса на удобные и доступные банковские решения.

- Индия , благодаря государственным инициативам, таким как «Цифровая Индия» и UPI (Единый платежный интерфейс) , стала мировым лидером в сфере цифровых транзакций в режиме реального времени. Рост числа финтех-инноваций и партнерских отношений между банками и поставщиками технологий еще больше способствует этому развитию.

- Китай продолжает доминировать благодаря таким технологическим гигантам, как Alibaba и Tencent , чьи цифровые кошельки и финансовые экосистемы произвели революцию в мобильном банкинге и платежах.

- В регионе также наблюдается значительный приток прямых иностранных инвестиций (ПИИ) в финтех-сферу, а также проводятся регуляторные реформы, направленные на поощрение лицензирования цифрового банкинга и инноваций.

- По мере совершенствования цифровой инфраструктуры и роста распространения смартфонов, сектор цифрового банкинга в Азиатско-Тихоокеанском регионе готов к устойчивому и ускоренному росту , открывая огромные возможности как для действующих игроков, так и для новых участников рынка.

Доля рынка цифрового банкинга

Анализ конкурентной среды рынка предоставляет подробную информацию по каждому конкуренту. Включает в себя: обзор компании, финансовые показатели, полученную выручку, рыночный потенциал, инвестиции в исследования и разработки, новые рыночные инициативы, глобальное присутствие, производственные площадки и мощности, производственные возможности, сильные и слабые стороны компании, запуск продукции, ассортимент продукции, доминирование в применении. Приведенные выше данные относятся только к деятельности компаний на рынке.

Крупнейшими лидерами рынка, работающими на данной платформе, являются:

- Appway AG (Швейцария)

- Корпорация Bank of New York Mellon (США)

- CREALOGIX AG (Швейцария)

- ebankIT (Португалия)

- ETRONIKA (Литва)

- Fidor Solutions AG (Германия)

- Finastra (Великобритания)

- Халком (Словения)

- ieDigital (Великобритания)

- Infosys Limited (Индия)

- Intellect Design Arena Ltd (Индия)

- Temenos Headquarters SA (Швейцария)

- NETinfo Plc (Кипр)

- NF Innova (Сербия)

- Oracle (США)

- SAP (Германия)

- Sopra Steria (Франция)

- Tata Consultancy Services Limited (Индия)

- Technisys (Аргентина / теперь часть SoFi, США)

- Worldline (Франция)

Последние тенденции на мировом рынке цифрового банкинга

- В декабре 2022 года Finastra заключила партнерство с Veem, глобальной онлайн-платформой для платежей, с целью расширения возможностей финансовых учреждений. Это сотрудничество позволило банкам и другим организациям модернизировать свои платежные системы и предоставить клиентам передовые цифровые решения для управления дебиторской и кредиторской задолженностью, что повысило эффективность работы.

- В ноябре 2022 года Finastra заключила партнерское соглашение с Modefin, платформой цифрового банкинга, для предоставления инновационных финтех-решений, разработанных специально для банков на рынках Африки и Индии, с целью ускорения цифровой трансформации и расширения доступа к финансовым услугам в этих быстрорастущих регионах.

- В апреле 2022 года компания Fiserv, Inc. приобрела Finxact, чтобы укрепить свои цифровые возможности, что позволило финансовым учреждениям предлагать инновационные и дифференцированные цифровые банковские услуги, улучшающие качество обслуживания клиентов и поддерживающие гибкую разработку продуктов.

- В июле 2021 года компания Temenos заключила партнерское соглашение с UBL для разработки и внедрения цифрового банковского решения нового поколения. Целью сотрудничества было ускорение цифровой трансформации UBL по всем каналам, продуктам и сегментам клиентов, поддержка как внутренних операций, так и международной экспансии.

- В апреле 2021 года компания NCR в сотрудничестве с Google Cloud расширила доступность своего портфеля программного обеспечения для цифрового банкинга в облаке. Это включало в себя канальные сервисы NCR для розничного банковского обслуживания и платформу обработки платежей, что повысило масштабируемость, производительность и доступность для финансовых учреждений.

SKU-

Get online access to the report on the World's First Market Intelligence Cloud

- Интерактивная панель анализа данных

- Панель анализа компании для возможностей с высоким потенциалом роста

- Доступ аналитика-исследователя для настройки и запросов

- Анализ конкурентов с помощью интерактивной панели

- Последние новости, обновления и анализ тенденций

- Используйте возможности сравнительного анализа для комплексного отслеживания конкурентов

Содержание

1 INTRODUCTION

1.1 OBJECTIVES OF THE STUDY

1.2 MARKET DEFINITION

1.3 OVERVIEW OF GLOBAL DIGITAL BANKING MARKET

1.4 CURRENCY AND PRICING

1.5 LIMITATION

1.6 MARKETS COVERED

2 MARKET SEGMENTATION

2.1 KEY TAKEAWAYS

2.2 ARRIVING AT THE GLOBAL DIGITAL BANKING MARKET

2.2.1 VENDOR POSITIONING GRID

2.2.2 TECHNOLOGY LIFE LINE CURVE

2.2.3 MARKET GUIDE

2.2.4 COMPANY POSITIONING GRID

2.2.5 MULTIVARIATE MODELLING

2.2.6 STANDARDS OF MEASUREMENT

2.2.7 TOP TO BOTTOM ANALYSIS

2.2.8 VENDOR SHARE ANALYSIS

2.2.9 DATA POINTS FROM KEY PRIMARY INTERVIEWS

2.2.10 DATA POINTS FROM KEY SECONDARY DATABASES

2.3 GLOBAL DIGITAL BANKING MARKET: RESEARCH SNAPSHOT

2.4 ASSUMPTIONS

3 MARKET OVERVIEW

3.1 DRIVERS

3.2 RESTRAINTS

3.3 OPPORTUNITIES

3.4 CHALLENGES

4 EXECUTIVE SUMMARY

5 PREMIUM INSIGHTS

5.1 INDUSTRY ANALYSIS & FUTURISTIC SCENARIO

5.2 PENETRATION AND GROWTH POSPECT MAPPING

5.3 COMPETITOR KEY PRICING STRATEGIES

5.4 TECHNOLOGY ANALYSIS

5.4.1 KEY TECHNOLOGIES

5.4.2 COMPLEMENTARY TECHNOLOGIES

5.4.3 ADJACENT TECHNOLOGIES

FIGURE 1 TECHNOLOGY MATRIX

Company Product/Service offered

5.5 COMPANY COMPETITIVE ANALYSIS

5.5.1 STRATEGIC DEVELOPMENT

5.5.2 TECHNOLOGY IMPLEMENTATION PROCESS

5.5.2.1. CHALLENGES

5.5.2.2. INHOUSE IMPLEMENTATION/OUTSOURCED (THIRD PARTY) IMPLEMENTATION

5.5.3 TECHNOLOGY SPEND OF COMPANY

5.5.4 CUSTOMER BASE

5.5.5 SERVICE POSITIONING

5.5.6 CUSTOMER FEEDBACK/RATING (B2B OR B2C)

5.5.7 APPLICATION REACH

5.5.8 SERVICE PLATFORM MATRIX

FIGURE 2 COMPANY COMPARATIVE ANALYSIS

Parameters Company A

Market Share

Growth (%)

Target Audience

Price Structure

Market Strategies

Customer Feedback

Service Positioning

Customer Feedback/Rating

Strategic Development

Acquisitions & its value (USD Million)

Application Reach

FIGURE 3 COMPANY SERVICE PLATFORM MATRIX

5.6 FUNDING DETAILS—INVESTOR DETAILS , REASON OF INVESTMENT FROM INVESTOR

5.7 USED CASES & ITS ANALYSIS

FIGURE 4 USED CASE ANALYSIS

Company Product/Service offered

6 GLOBAL DIGITAL BANKING MARKET, BY BANKING TYPE

6.1 OVERVIEW

6.2 RETAIL BANKING

6.2.1 BY TECHNOLOGY

6.2.1.1. INTERNET OF THINGS

6.2.1.2. CHATBOTS

6.2.1.3. MACHINE LEARNING

6.2.1.4. BIG DATA AND ADVANCE ANALYTICS

6.2.1.5. ROBOTIC PROCESS AUTOMATION (RPA)

6.2.1.6. OTHERS

6.3 CORPORATE BANKING

6.3.1 BY TECHNOLOGY

6.3.1.1. INTERNET OF THINGS

6.3.1.2. CHATBOTS

6.3.1.3. MACHINE LEARNING

6.3.1.4. BIG DATA AND ADVANCE ANALYTICS

6.3.1.5. ROBOTIC PROCESS AUTOMATION (RPA)

6.3.1.6. OTHERS

6.4 INVESTMENT BANKING

6.4.1 BY TECHNOLOGY

6.4.1.1. INTERNET OF THINGS

6.4.1.2. CHATBOTS

6.4.1.3. MACHINE LEARNING

6.4.1.4. BIG DATA AND ADVANCE ANALYTICS

6.4.1.5. ROBOTIC PROCESS AUTOMATION (RPA)

6.4.1.6. OTHERS

7 GLOBAL DIGITAL BANKING MARKET, BY SERVICE TYPE

7.1 OVERVIEW

7.2 TRANSACTIONAL

7.2.1 CASH DEPOSIT AND WITHRAWAL

7.2.2 LOANS

7.2.3 FUND TRANSFER

7.2.4 AUTO-DEBIT/AUTO CREDIT SERVICES

7.3 NON-TRANSACTIONAL

7.3.1 INFORMATION SECURITY

7.3.2 FINANCIAL PLANNING

7.3.3 RISK MANAGEMENT

7.3.4 STOCK ADVISORY

8 GLOBAL DIGITAL BANKING MARKET, BY OFFERING

8.1 OVERVIEW

8.2 SOLUTIONS

8.2.1 PAYMENTS/TRANSACTION MONITORING

8.2.2 CUSTOMER AND OMNI CHANNEL MANAGEMENT

8.2.3 RISK MANAGEMENT

8.2.4 ANTI-MONEY LAUNDERING AND FRAUD DETECTION

8.2.5 PROCESSING SERVICES

8.2.6 OTHERS

8.3 SERVICES

8.3.1 BUSINESS PROCESS-AS-A-SERVICE (BPAAS)

8.3.2 SOFTWARE-AS-A-SERVICE (SAAS)

8.3.3 PLATFORM-AS-A-SERVICE (PAAS)

8.3.4 INFRASTRUCTUREAS-A-SERVICE (IAAS)

9 GLOBAL DIGITAL BANKING MARKET, BY DEPLOYMENT MODEL

9.1 OVERVIEW

9.2 CLOUD

9.2.1 HYBRID

9.2.2 PUBLIC

9.2.3 PRIVATE

9.3 ON-PREMISE

10 GLOBAL DIGITAL BANKING MARKET, BY BANKING MODE

10.1 OVERVIEW

10.2 WINDOWS

10.3 LINUX

10.4 MAC

10.5 MOBILE

10.5.1 ANDROID

10.5.2 IPHONE & IPAD

11 GLOBAL DIGITAL BANKING MARKET, BY OPERATING MODEL

11.1 OVERVIEW

11.2 ONLINE BANKING

11.3 MOBILE BANKING

12 GLOBAL DIGITAL BANKING MARKET, BY END USER

12.1 OVERVIEW

12.2 INDIVIDUALS

12.2.1 BY OFFERING

12.2.1.1. SOLUTION

12.2.1.1.1. PAYMENTS/TRANSACTION MONITORING

12.2.1.1.2. CUSTOMER AND OMNI CHANNEL MANAGEMENT

12.2.1.1.3. RISK MANAGEMENT

12.2.1.1.4. ANTI-MONEY LAUNDERING AND FRAUD DETECTION

12.2.1.1.5. PROCESSING SERVICES

12.2.1.1.6. OTHERS

12.2.1.2. SERVICES

12.2.1.2.1. BUSINESS PROCESS-AS-A-SERVICE (BPAAS)

12.2.1.2.2. SOFTWARE-AS-A-SERVICE (SAAS)

12.2.1.2.3. PLATFORM-AS-A-SERVICE (PAAS)

12.2.1.2.4. INFRASTRUCTUREAS-A-SERVICE (IAAS)

12.3 CORPORATES

12.3.1 BY OFFERING

12.3.1.1. SOLUTION

12.3.1.1.1. PAYMENTS/TRANSACTION MONITORING

12.3.1.1.2. CUSTOMER AND OMNI CHANNEL MANAGEMENT

12.3.1.1.3. RISK MANAGEMENT

12.3.1.1.4. ANTI-MONEY LAUNDERING AND FRAUD DETECTION

12.3.1.1.5. PROCESSING SERVICES

12.3.1.1.6. OTHERS

12.3.1.2. SERVICES

12.3.1.2.1. BUSINESS PROCESS-AS-A-SERVICE (BPAAS)

12.3.1.2.2. SOFTWARE-AS-A-SERVICE (SAAS)

12.3.1.2.3. PLATFORM-AS-A-SERVICE (PAAS)

12.3.1.2.4. INFRASTRUCTUREAS-A-SERVICE (IAAS)

12.3.2 BY OWNERSHIP

12.3.2.1. PUBLIC

12.3.2.2. PRIVATE

12.4 INVESTMENT INSTITUTIONS

12.4.1 BY OFFERING

12.4.1.1. SOLUTION

12.4.1.1.1. PAYMENTS/TRANSACTION MONITORING

12.4.1.1.2. CUSTOMER AND OMNI CHANNEL MANAGEMENT

12.4.1.1.3. RISK MANAGEMENT

12.4.1.1.4. ANTI-MONEY LAUNDERING AND FRAUD DETECTION

12.4.1.1.5. PROCESSING SERVICES

12.4.1.1.6. OTHERS

12.4.1.2. SERVICES

12.4.1.2.1. BUSINESS PROCESS-AS-A-SERVICE (BPAAS)

12.4.1.2.2. SOFTWARE-AS-A-SERVICE (SAAS)

12.4.1.2.3. PLATFORM-AS-A-SERVICE (PAAS)

12.4.1.2.4. INFRASTRUCTUREAS-A-SERVICE (IAAS)

12.5 GOVERNMENT

12.5.1 BY OFFERING

12.5.1.1. SOLUTION

12.5.1.1.1. PAYMENTS/TRANSACTION MONITORING

12.5.1.1.2. CUSTOMER AND OMNI CHANNEL MANAGEMENT

12.5.1.1.3. RISK MANAGEMENT

12.5.1.1.4. ANTI-MONEY LAUNDERING AND FRAUD DETECTION

12.5.1.1.5. PROCESSING SERVICES

12.5.1.1.6. OTHERS

12.5.1.2. SERVICES

12.5.1.2.1. BUSINESS PROCESS-AS-A-SERVICE (BPAAS)

12.5.1.2.2. SOFTWARE-AS-A-SERVICE (SAAS)

12.5.1.2.3. PLATFORM-AS-A-SERVICE (PAAS)

12.5.1.2.4. INFRASTRUCTUREAS-A-SERVICE (IAAS)

13 GLOBAL DIGITAL BANKING MARKET, BY REGION

13.1 GLOBAL DIGITAL BANKING MARKET, (ALL SEGMENTATION PROVIDED ABOVE IS REPRESENTED IN THIS CHAPTER BY COUNTRY)

13.2 NORTH AMERICA

13.2.1 U.S.

13.2.2 CANADA

13.2.3 MEXICO

13.3 EUROPE

13.3.1 GERMANY

13.3.2 FRANCE

13.3.3 U.K.

13.3.4 ITALY

13.3.5 SPAIN

13.3.6 RUSSIA

13.3.7 TURKEY

13.3.8 BELGIUM

13.3.9 NETHERLANDS

13.3.10 SWITZERLAND

13.3.11 REST OF EUROPE

13.4 ASIA PACIFIC

13.4.1 JAPAN

13.4.2 CHINA

13.4.3 SOUTH KOREA

13.4.4 INDIA

13.4.5 AUSTRALIA

13.4.6 SINGAPORE

13.4.7 THAILAND

13.4.8 MALAYSIA

13.4.9 INDONESIA

13.4.10 PHILIPPINES

13.4.11 REST OF ASIA PACIFIC

13.5 SOUTH AMERICA

13.5.1 BRAZIL

13.5.2 ARGENTINA

13.5.3 REST OF SOUTH AMERICA

13.6 MIDDLE EAST AND AFRICA

13.6.1 SOUTH AFRICA

13.6.2 EGYPT

13.6.3 SAUDI ARABIA

13.6.4 U.A.E

13.6.5 ISRAEL

13.6.6 REST OF MIDDLE EAST AND AFRICA

14 GLOBAL DIGITAL BANKING MARKET,COMPANY LANDSCAPE

14.1 COMPANY SHARE ANALYSIS: GLOBAL

14.2 COMPANY SHARE ANALYSIS: NORTH AMERICA

14.3 COMPANY SHARE ANALYSIS: EUROPE

14.4 COMPANY SHARE ANALYSIS: ASIA-PACIFIC

14.5 MERGERS & ACQUISITIONS

14.6 NEW PRODUCT DEVELOPMENT AND APPROVALS

14.7 EXPANSIONS

14.8 REGULATORY CHANGES

14.9 PARTNERSHIP AND OTHER STRATEGIC DEVELOPMENTS

15 GLOBAL DIGITAL BANKING MARKET, SWOT AND DBMR ANALYSIS

16 GLOBAL DIGITAL BANKING MARKET, COMPANY PROFILE

16.1 INTELLECT DESIGN ARENA LIMITED

16.1.1 COMPANY SNAPSHOT

16.1.2 REVENUE ANALYSIS

16.1.3 PRODUCT PORTFOLIO

16.1.4 RECENT DEVELOPMENTS

16.2 ORACLE CORPORATION

16.2.1 COMPANY SNAPSHOT

16.2.2 REVENUE ANALYSIS

16.2.3 PRODUCT PORTFOLIO

16.2.4 RECENT DEVELOPMENTS

16.3 SAP SE

16.3.1 COMPANY SNAPSHOT

16.3.2 REVENUE ANALYSIS

16.3.3 PRODUCT PORTFOLIO

16.3.4 RECENT DEVELOPMENTS

16.4 TEMENOS AG

16.4.1 COMPANY SNAPSHOT

16.4.2 REVENUE ANALYSIS

16.4.3 PRODUCT PORTFOLIO

16.4.4 RECENT DEVELOPMENTS

16.5 TATA CONSULTANCY SERVICES

16.5.1 COMPANY SNAPSHOT

16.5.2 REVENUE ANALYSIS

16.5.3 PRODUCT PORTFOLIO

16.5.4 RECENT DEVELOPMENTS

16.6 FIDOR SOLUTIONS AG

16.6.1 COMPANY SNAPSHOT

16.6.2 REVENUE ANALYSIS

16.6.3 PRODUCT PORTFOLIO

16.6.4 RECENT DEVELOPMENTS

16.7 SOPRA BANKING SOFTWARE

16.7.1 COMPANY SNAPSHOT

16.7.2 REVENUE ANALYSIS

16.7.3 PRODUCT PORTFOLIO

16.7.4 RECENT DEVELOPMENTS

16.8 TECHNISYS S.A.

16.8.1 COMPANY SNAPSHOT

16.8.2 REVENUE ANALYSIS

16.8.3 PRODUCT PORTFOLIO

16.8.4 RECENT DEVELOPMENTS

16.9 SAB

16.9.1 COMPANY SNAPSHOT

16.9.2 REVENUE ANALYSIS

16.9.3 PRODUCT PORTFOLIO

16.9.4 RECENT DEVELOPMENTS

16.1 ETRONIKA

16.10.1 COMPANY SNAPSHOT

16.10.2 REVENUE ANALYSIS

16.10.3 PRODUCT PORTFOLIO

16.10.4 RECENT DEVELOPMENTS

16.11 APPWAY AG

16.11.1 COMPANY SNAPSHOT

16.11.2 REVENUE ANALYSIS

16.11.3 PRODUCT PORTFOLIO

16.11.4 RECENT DEVELOPMENTS

16.12 MELLON CORPORATION

16.12.1 COMPANY SNAPSHOT

16.12.2 REVENUE ANALYSIS

16.12.3 PRODUCT PORTFOLIO

16.12.4 RECENT DEVELOPMENTS

16.13 EBANK IT

16.13.1 COMPANY SNAPSHOT

16.13.2 REVENUE ANALYSIS

16.13.3 PRODUCT PORTFOLIO

16.13.4 RECENT DEVELOPMENTS

16.14 CREALOGIX AG

16.14.1 COMPANY SNAPSHOT

16.14.2 REVENUE ANALYSIS

16.14.3 PRODUCT PORTFOLIO

16.14.4 RECENT DEVELOPMENTS

16.15 FINASTRA

16.15.1 COMPANY SNAPSHOT

16.15.2 REVENUE ANALYSIS

16.15.3 PRODUCT PORTFOLIO

16.15.4 RECENT DEVELOPMENTS

16.16 IEDIGITAL

16.16.1 COMPANY SNAPSHOT

16.16.2 REVENUE ANALYSIS

16.16.3 PRODUCT PORTFOLIO

16.16.4 RECENT DEVELOPMENTS

16.17 NF INNOVA

16.17.1 COMPANY SNAPSHOT

16.17.2 REVENUE ANALYSIS

16.17.3 PRODUCT PORTFOLIO

16.17.4 RECENT DEVELOPMENTS

16.18 NCR CORPORATION

16.18.1 COMPANY SNAPSHOT

16.18.2 REVENUE ANALYSIS

16.18.3 PRODUCT PORTFOLIO

16.18.4 RECENT DEVELOPMENTS

16.19 NCINO

16.19.1 COMPANY SNAPSHOT

16.19.2 REVENUE ANALYSIS

16.19.3 PRODUCT PORTFOLIO

16.19.4 RECENT DEVELOPMENTS

16.2 MULESOFT

16.20.1 COMPANY SNAPSHOT

16.20.2 REVENUE ANALYSIS

16.20.3 PRODUCT PORTFOLIO

16.20.4 RECENT DEVELOPMENTS

16.21 ALKAMI

16.21.1 COMPANY SNAPSHOT

16.21.2 REVENUE ANALYSIS

16.21.3 PRODUCT PORTFOLIO

16.21.4 RECENT DEVELOPMENTS

16.22 D3 BANKING TECHNOLOGY

16.22.1 COMPANY SNAPSHOT

16.22.2 REVENUE ANALYSIS

16.22.3 PRODUCT PORTFOLIO

16.22.4 RECENT DEVELOPMENTS

16.23 COR FINANCIAL SOLUTION LTD

16.23.1 COMPANY SNAPSHOT

16.23.2 REVENUE ANALYSIS

16.23.3 PRODUCT PORTFOLIO

16.23.4 RECENT DEVELOPMENTS

16.24 VSOFT CORPORATION

16.24.1 COMPANY SNAPSHOT

16.24.2 REVENUE ANALYSIS

16.24.3 PRODUCT PORTFOLIO

16.24.4 RECENT DEVELOPMENTS

NOTE: THE COMPANIES PROFILED IS NOT EXHAUSTIVE LIST AND IS AS PER OUR PREVIOUS CLIENT REQUIREMENT. WE PROFILE MORE THAN 100 COMPANIES IN OUR STUDIES AND HENCE THE LIST OF COMPANIES CAN BE MODIFIED OR REPLACED ON REQUEST.

17 CONCLUSION

18 QUESTIONNAIRE

19 RELATED REPORTS

20 ABOUT DATA BRIDGE MARKET RESEARCH

Методология исследования

Сбор данных и анализ базового года выполняются с использованием модулей сбора данных с большими размерами выборки. Этап включает получение рыночной информации или связанных данных из различных источников и стратегий. Он включает изучение и планирование всех данных, полученных из прошлого заранее. Он также охватывает изучение несоответствий информации, наблюдаемых в различных источниках информации. Рыночные данные анализируются и оцениваются с использованием статистических и последовательных моделей рынка. Кроме того, анализ доли рынка и анализ ключевых тенденций являются основными факторами успеха в отчете о рынке. Чтобы узнать больше, пожалуйста, запросите звонок аналитика или оставьте свой запрос.

Ключевой методологией исследования, используемой исследовательской группой DBMR, является триангуляция данных, которая включает в себя интеллектуальный анализ данных, анализ влияния переменных данных на рынок и первичную (отраслевую экспертную) проверку. Модели данных включают сетку позиционирования поставщиков, анализ временной линии рынка, обзор рынка и руководство, сетку позиционирования компании, патентный анализ, анализ цен, анализ доли рынка компании, стандарты измерения, глобальный и региональный анализ и анализ доли поставщика. Чтобы узнать больше о методологии исследования, отправьте запрос, чтобы поговорить с нашими отраслевыми экспертами.

Доступна настройка

Data Bridge Market Research является лидером в области передовых формативных исследований. Мы гордимся тем, что предоставляем нашим существующим и новым клиентам данные и анализ, которые соответствуют и подходят их целям. Отчет можно настроить, включив в него анализ ценовых тенденций целевых брендов, понимание рынка для дополнительных стран (запросите список стран), данные о результатах клинических испытаний, обзор литературы, обновленный анализ рынка и продуктовой базы. Анализ рынка целевых конкурентов можно проанализировать от анализа на основе технологий до стратегий портфеля рынка. Мы можем добавить столько конкурентов, о которых вам нужны данные в нужном вам формате и стиле данных. Наша команда аналитиков также может предоставить вам данные в сырых файлах Excel, сводных таблицах (книга фактов) или помочь вам в создании презентаций из наборов данных, доступных в отчете.