Global Car Rental Market

Marktgröße in Milliarden USD

CAGR :

%

USD

124.31 Billion

USD

347.23 Billion

2024

2032

USD

124.31 Billion

USD

347.23 Billion

2024

2032

| 2025 –2032 | |

| USD 124.31 Billion | |

| USD 347.23 Billion | |

|

|

|

|

Globale Marktsegmentierung für Autovermietungen nach Typ ( Luxusautos , Executive Cars, Economy Cars, SUVs und MUVs), Anwendung (lokale Nutzung, Flughafentransport, Outstation und andere), Buchung (Offline-Buchung und Online-Buchung), Endnutzung (Selbstfahrer und mit Chauffeur), Fahrpreis (Economy/Budget Cars und Luxus/Premium Cars), Mietdauer (kurzfristig und langfristig) – Branchentrends und Prognose bis 2032

Größe des Autovermietungsmarktes

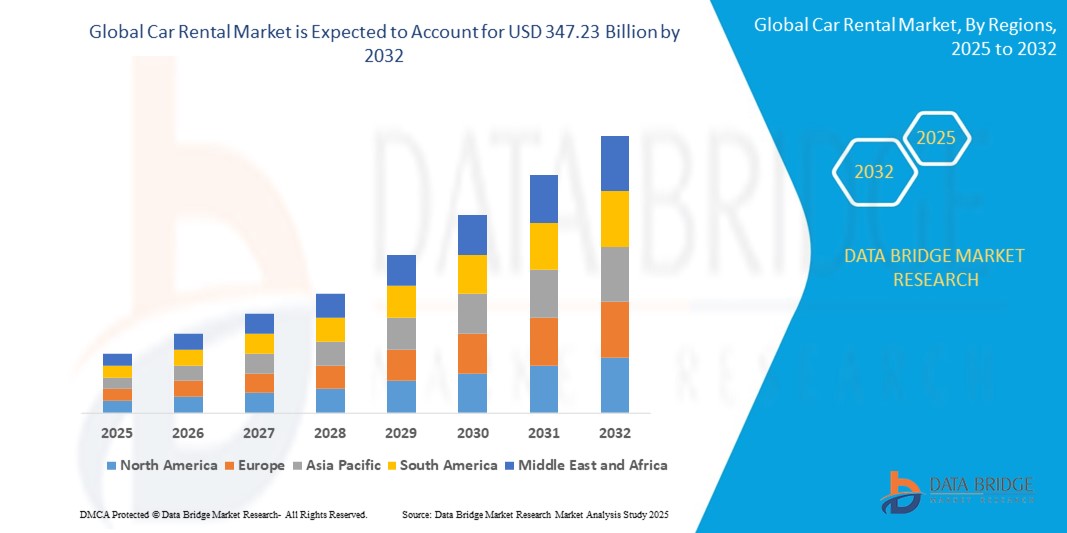

- Der globale Autovermietungsmarkt wurde im Jahr 2024 auf 124,31 Milliarden US-Dollar geschätzt und soll bis 2032 347,23 Milliarden US-Dollar erreichen.

- Im Prognosezeitraum von 2025 bis 2032 wird der Markt voraussichtlich mit einer jährlichen Wachstumsrate von 13,70 % wachsen, vor allem getrieben durch das schnelle Wachstum der Urbanisierung, die zunehmenden Tourismusaktivitäten und den steigenden Bedarf an On-Demand-Transportlösungen.

- Dieses Wachstum wird durch steigende verfügbare Einkommen, die zunehmende Präferenz für kostengünstige Mobilität und die weit verbreitete Nutzung app-basierter Buchungsplattformen vorangetrieben, die die Marktexpansion vorantreiben.

Analyse des Autovermietungsmarktes

- Der Autovermietungsmarkt erlebt ein deutliches Wachstum, angetrieben durch den steigenden Bedarf an kostengünstiger persönlicher Mobilität, den zunehmenden Tourismus und die weite Verbreitung digitaler Buchungsplattformen und mobiler Anwendungen.

- Das zunehmende Umweltbewusstsein veranlasst Mietwagenfirmen dazu, ihre Flotten an Elektro- und Hybridfahrzeugen zu erweitern , während flexible Abonnementmodelle und Firmenmietlösungen den veränderten Verbraucherpräferenzen Rechnung tragen.

- Nordamerika dominiert den Autovermietungsmarkt aufgrund einer gut etablierten Tourismusbranche, einer fortschrittlichen digitalen Infrastruktur und der starken Präsenz wichtiger Marktteilnehmer, die innovative Mietdienstleistungen anbieten.

- In den USA beispielsweise erweitern Unternehmen wie Enterprise Holdings und Hertz ihre Elektrofahrzeugflotten und führen KI-basierte Fahrzeugverfolgung ein, um das Kundenerlebnis zu verbessern.

- Der asiatisch-pazifische Raum wird voraussichtlich die höchste jährliche Wachstumsrate verzeichnen, angetrieben durch die schnelle Urbanisierung, steigende verfügbare Einkommen und zunehmende staatliche Investitionen in intelligente Mobilität und Verkehrsinfrastruktur.

- Neue Trends wie kontaktloses Mieten, gemeinsame Mobilitätsdienste und Partnerschaften mit Ride-Hailing-Plattformen verändern die Autovermietungslandschaft und bieten sowohl Komfort als auch Skalierbarkeit, um den zukünftigen Transportanforderungen gerecht zu werden.

Berichtsumfang und Marktsegmentierung für Autovermietungen

|

Eigenschaften |

Wichtige Markteinblicke zur Autovermietung |

|

Abgedeckte Segmente |

|

|

Abgedeckte Länder |

Nordamerika

Europa

Asien-Pazifik

Naher Osten und Afrika

Südamerika

|

|

Wichtige Marktteilnehmer |

|

|

Marktchancen |

|

|

Wertschöpfungsdaten-Infosets |

Neben den Einblicken in Marktszenarien wie Marktwert, Wachstumsrate, Segmentierung, geografische Abdeckung und wichtige Akteure enthalten die von Data Bridge Market Research kuratierten Marktberichte auch eingehende Expertenanalysen, geografisch dargestellte Produktion und Kapazität nach Unternehmen, Netzwerklayouts von Distributoren und Partnern, detaillierte und aktualisierte Preistrendanalysen sowie Defizitanalysen der Lieferkette und der Nachfrage |

Trends auf dem Autovermietungsmarkt

„Integration von Elektrofahrzeugen (EVs) in Mietflotten“

- Ein wichtiger Trend, der den Autovermietungsmarkt prägt, ist die zunehmende Integration von Elektrofahrzeugen (EVs) in Mietflotten, angetrieben durch wachsende Umweltbedenken und unterstützende staatliche Maßnahmen zur Reduzierung der CO2-Emissionen.

- Autovermietungen investieren massiv in die Infrastruktur für Elektrofahrzeuge, darunter Schnellladestationen und Telematiksysteme, um ein nahtloses Kundenerlebnis und betriebliche Effizienz zu gewährleisten.

- So kündigte Hertz im September 2023 eine groß angelegte Partnerschaft mit Tesla und Polestar an, um seine weltweite Mietflotte um über 100.000 Elektrofahrzeuge zu erweitern und sich sowohl an Urlauber als auch an Geschäftsreisende zu richten.

- Technologische Innovationen wie mobile Apps für die Anmietung von Elektrofahrzeugen, KI-gestützte Fahrzeugdiagnose und Echtzeit-Batterieüberwachung werden eingesetzt, um den Prozess der Anmietung von Elektrofahrzeugen zu optimieren.

- Dieser Trend definiert die Autovermietungsbranche neu, indem er nachhaltige Mobilität fördert, gesetzliche Vorschriften einhält und umweltbewusste Verbraucher anzieht und so letztendlich ein zukunftsfähiges und widerstandsfähiges Geschäftsmodell sicherstellt.

Dynamik des Autovermietungsmarktes

Treiber

„Steigende Nachfrage nach On-Demand-Mobilität und digitalen Buchungsplattformen“

- Der Autovermietungsmarkt erlebt ein deutliches Wachstum, das durch die zunehmende Präferenz der Verbraucher für On-Demand-Mobilität vorangetrieben wird, insbesondere unter der Stadtbevölkerung, die nach kostengünstigen und flexiblen Transportalternativen sucht.

- Die weit verbreitete Verfügbarkeit von Smartphones und mobilen Apps hat den Autovermietungsprozess vereinfacht und ermöglicht es Benutzern, Fahrzeuge digital zu buchen, zu entsperren und zu verwalten, was den Komfort und die Zugänglichkeit erhöht.

- So erweiterte Zoomcar im Juni 2024 seine app-basierte Mietplattform auf über 30 Städte in Indien und bietet schlüssellosen Zugang und Echtzeit-Fahrzeugverfolgung, um das Benutzererlebnis zu verbessern.

- Reiseaggregatoren und Mietwagenunternehmen integrieren KI und Datenanalyse, um Mietempfehlungen zu personalisieren, die Flottennutzung zu optimieren und den Kundenservice plattformübergreifend zu optimieren.

- Dieser Treiber dürfte den Autovermietungsmarkt weiter vorantreiben, indem er die Betriebseffizienz verbessert, benutzerzentrierte Dienste ermöglicht und die digitale Transformation des Transportsektors stärkt.

Gelegenheit

„Ausbau von Tourismus und Geschäftsreisen in Schwellenländern“

- Der Autovermietungsmarkt dürfte erheblich vom rasanten Wachstum des Tourismus und der Geschäftsreisen in den Schwellenländern profitieren, wo steigende verfügbare Einkommen und eine verbesserte Verkehrsinfrastruktur die Nachfrage nach Mietwagendienstleistungen ankurbeln.

- Staatliche Initiativen zur Förderung des Tourismus, gepaart mit verbesserter Fluganbindung und dem Wachstum von Ride-Hailing-Alternativen, tragen zu einem Anstieg der kurz- und langfristigen Fahrzeugmieten in Entwicklungsregionen bei.

- So erweiterte MakeMyTrip beispielsweise im Dezember 2024 sein Autovermietungsangebot in Städten der Stufe II und III in Indien, um das boomende Inlandsreisesegment und die steigende Nachfrage nach Selbstfahreroptionen zu unterstützen.

- Globale Anbieter von Mietwagen gehen Joint Ventures und Partnerschaften mit lokalen Mobilitätsanbietern ein, um diese wachstumsstarken Regionen zu erschließen. Sie führen app-basierte Plattformen, mehrsprachigen Kundensupport und vielfältige Fahrzeugflotten ein, um den regionalen Bedürfnissen gerecht zu werden.

- Diese Gelegenheit dürfte die globale Expansion des Autovermietungsmarktes beschleunigen, indem sie unerschlossene Kundenstämme erschließt, grenzüberschreitende Kooperationen fördert und das vom Tourismus getriebene Wirtschaftswachstum unterstützt.

Einschränkung/Herausforderung

„Regulierungs- und Lizenzierungskomplexität im Autovermietungsgeschäft“

- Der Autovermietungsmarkt steht vor erheblichen Herausforderungen aufgrund der unterschiedlichen regulatorischen Rahmenbedingungen und Lizenzanforderungen in verschiedenen Regionen und Ländern, die die Expansion und operative Konsistenz für Mietwagenanbieter erschweren.

- Unterschiede bei Versicherungsvorschriften, Fahrzeugzulassungsnormen, Umweltvorschriften und Verkehrssicherheitsgesetzen erschweren es Unternehmen, standardisierte Geschäftsmodelle zu etablieren und grenzüberschreitende Flotten effizient zu verwalten.

- So kam es beispielsweise im Juli 2024 bei einem großen US-amerikanischen Mietwagenunternehmen zu Betriebsverzögerungen in Südostasien aufgrund von Schwierigkeiten bei der Erfüllung der lokalen Zulassungs- und Emissionsvorschriften für seine Flottenfahrzeuge.

- Darüber hinaus beeinträchtigen uneinheitliche Steuerpolitiken und das Fehlen einer einheitlichen digitalen Infrastruktur in den Regionen die Preistransparenz, das Kundenerlebnis und die Servicebereitstellung, insbesondere für internationale Reisende.

- Die Bewältigung dieser regulatorischen Herausforderungen ist entscheidend, um einen reibungslosen Betrieb zu gewährleisten, globale Skalierbarkeit zu ermöglichen und ein wettbewerbsfähigeres und kundenfreundlicheres Ökosystem für die Autovermietung zu fördern.

Umfang des Autovermietungsmarktes

Der Markt ist nach Typ, Anwendung, Buchung, Endnutzung, fairem Preis und Mietdauer segmentiert.

|

Segmentierung |

Untersegmentierung |

|

Nach Typ |

|

|

Nach Anwendung |

|

|

Durch Buchung |

|

|

Nach Endverwendung

|

|

|

Nach Fahrpreis |

|

|

Nach Mietdauer |

|

Regionale Analyse des Autovermietungsmarktes

„Nordamerika ist die dominierende Region im Autovermietungsmarkt“

- Ausgefeilte technologische Infrastruktur in Nordamerika ermöglicht schnelle Einführung und Integration fortschrittlicher Marktlösungen

- Die flächendeckende Umsetzung von Smart-City -Initiativen fördert Innovationen in der Stadtplanung, im Energiemanagement und bei öffentlichen Dienstleistungen in der gesamten Region.

- Die starke Präsenz führender Branchenakteure und ein florierendes Forschungsökosystem fördern die kontinuierliche Entwicklung und Kommerzialisierung neuer Technologien

- Diese kombinierten Faktoren positionieren Nordamerika als dominanten Marktführer und bieten zahlreiche Möglichkeiten für Innovation, Investitionen und nachhaltiges Wachstum.

„Asien-Pazifik wird voraussichtlich die höchste Wachstumsrate verzeichnen“

- Die rasante Urbanisierung und der umfangreiche Ausbau der Infrastruktur in Ländern wie China, Japan und Indien treiben den Bedarf an fortschrittlichen Sicherheitslösungen wie Infrarot-Biometrie voran.

- Die florierende Automobil- und Unterhaltungselektronikindustrie in der Region trägt maßgeblich zur steigenden Nachfrage nach integrierten biometrischen Technologien bei

- Unterstützende Regierungspolitik und Smart-City-Initiativen beschleunigen Investitionen in biometrische Infrarotsysteme zur Verbesserung der öffentlichen Sicherheit und Effizienz

- Diese kombinierten Faktoren positionieren den asiatisch-pazifischen Raum als eine Region mit hohem Wachstum im Infrarot-Biometriemarkt und ebnen den Weg für eine breite Akzeptanz und technologische Weiterentwicklung

Marktanteile bei der Autovermietung

Die Wettbewerbslandschaft des Marktes liefert detaillierte Informationen zu den einzelnen Wettbewerbern. Zu den Details gehören Unternehmensübersicht, Unternehmensfinanzen, Umsatz, Marktpotenzial, Investitionen in Forschung und Entwicklung, neue Marktinitiativen, globale Präsenz, Produktionsstandorte und -anlagen, Produktionskapazitäten, Stärken und Schwächen des Unternehmens, Produkteinführung, Produktbreite und -umfang sowie Anwendungsdominanz. Die oben genannten Datenpunkte beziehen sich ausschließlich auf die Marktausrichtung der Unternehmen.

Die wichtigsten Marktführer auf dem Markt sind:

- Avis Budget Group (USA)

- Sixt (Deutschland)

- Enterprise Holdings, Inc (USA)

- Europcar (Frankreich)

- Localiza (Brasilien)

- Die Hertz Corporation (USA)

- Carzonrent India Pvt Ltd (Indien)

- ECO Mobility (Indien)

- Vorteil (USA)

- Bettercar Rental LLC (VAE) (Dubai)

- Zoomcar Ltd (Indien)

Neueste Entwicklungen auf dem globalen Autovermietungsmarkt

- Im November 2023 stieg MakeMyTrip strategisch in den Autovermietungsmarkt ein und übernahm Savaari, einen indischen Intercity-Autovermieter, mit einer kleinen Investition, um sein Reisedienstleistungsportfolio zu erweitern. Dieser Schritt stärkt MakeMyTrips Präsenz im Inlandsmobilitätssegment und positioniert das Unternehmen für integrierte Reiseangebote.

- Im August 2023 ging die Avis Budget Group eine Partnerschaft mit der Albatha Automotive Group ein, um die Marken Budget Rent a Car und Payless Car Rental in die Mobilitätssparte von Albatha zu integrieren. Die Marken bieten sowohl Selbstfahrer- als auch Chauffeur-Miet- und Leasingservices für Personen- und Nutzfahrzeuge an. Diese Zusammenarbeit stärkt die Markenbekanntheit und die Servicediversifizierung in der Golfregion.

- Im März 2023 sammelte IndusGo mit Unterstützung seiner Muttergesellschaft Indus Motors 200 Crore Indische Rupien ein, um seine Mietwagendienste von Südindien nach Bengaluru und Hyderabad auszuweiten und so seine Präsenz in wichtigen städtischen Märkten zu stärken. Die Finanzierung ermöglicht es IndusGo, sein Wachstum zu beschleunigen und die regionale Wettbewerbsfähigkeit zu stärken.

- Im April 2022 erweiterte SIXT seine Aktivitäten in den USA durch die Eröffnung neuer Filialen in Charlotte und Baltimore. Ziel ist es, im Rahmen seiner globalen Expansionsstrategie die Verfügbarkeit und den Komfort von Mietwagen an der Ostküste zu verbessern. Diese Initiative stärkt die Präsenz von SIXT in einem wettbewerbsintensiven und stark nachgefragten Mietwagenmarkt.

- Im Mai 2021 führte Uber in Washington D.C. Uber Rent ein und eröffnete damit den ersten Mietwagenanbieter. Gleichzeitig wurde Uber Reserve auf die wichtigsten US-Flughäfen ausgeweitet, wobei sich die ersten Dienstleistungen auf die Hauptstadt konzentrierten. Diese Markteinführungen spiegeln Ubers Absicht wider, seine Mobilitätsdienste zu diversifizieren und umfassende Reiselösungen anzubieten.

SKU-

Erhalten Sie Online-Zugriff auf den Bericht zur weltweit ersten Market Intelligence Cloud

- Interaktives Datenanalyse-Dashboard

- Unternehmensanalyse-Dashboard für Chancen mit hohem Wachstumspotenzial

- Zugriff für Research-Analysten für Anpassungen und Abfragen

- Konkurrenzanalyse mit interaktivem Dashboard

- Aktuelle Nachrichten, Updates und Trendanalyse

- Nutzen Sie die Leistungsfähigkeit der Benchmark-Analyse für eine umfassende Konkurrenzverfolgung

Inhaltsverzeichnis

1 INTRODUCTION

1.1 OBJECTIVES OF THE STUDY

1.2 MARKET DEFINITION

1.3 OVERVIEW OF GLOBAL CAR RENTAL MARKET

1.4 CURRENCY AND PRICING

1.5 LIMITATION

1.6 MARKETS COVERED

2 MARKET SEGMENTATION

2.1 KEY TAKEAWAYS

2.2 ARRIVING AT THE GLOBAL CAR RENTAL MARKET

2.2.1 VENDOR POSITIONING GRID

2.2.2 TECHNOLOGY LIFE LINE CURVE

2.2.3 MARKET GUIDE

2.2.4 COMAPANY MARKET SHARE ANALYSIS

2.2.5 MULTIVARIATE MODELLING

2.2.6 TOP TO BOTTOM ANALYSIS

2.2.7 STANDARDS OF MEASUREMENT

2.2.8 VENDOR SHARE ANALYSIS

2.2.9 DATA POINTS FROM KEY PRIMARY INTERVIEWS

2.2.10 DATA POINTS FROM KEY SECONDARY DATABASES

2.3 GLOBAL CAR RENTAL MARKET: RESEARCH SNAPSHOT

2.4 ASSUMPTIONS

3 MARKET OVERVIEW

3.1 DRIVERS

3.2 RESTRAINTS

3.3 OPPORTUNITIES

3.4 CHALLENGES

4 EXECUTIVE SUMMARY

5 PREMIUM INSIGHT

5.1 PORTERS FIVE FORCES

5.2 REGULATORY STANDARDS

5.3 TECHNOLOGICAL TRENDS

5.4 PATENT ANALYSIS

5.5 CASE STUDY

5.6 VALUE CHAIN ANALYSIS

5.7 COMPANY COMPARITIVE ANALYSIS

5.8 PRICING CATEGORY

6 GLOBAL CAR RENTAL MARKET, BY VEHICLE TYPE

6.1 OVERVIEW

6.2 LUXURY CAR

6.2.1 BY TYPE

6.2.1.1. SPORTS UTILITY VEHICLE (SUV)

6.2.1.1.1. MID SIZE

6.2.1.1.2. FULL SIZE

6.2.1.1.3. STANDARD SUV

6.2.1.2. MULTI UTILITY VEHICLE (MUV)

6.2.1.3. MINIVAN

6.2.1.4. COVERTIBLE

6.3 EXECUTIVE CAR

6.3.1 BY TYPE

6.3.1.1. SPORTS UTILITY VEHICLE (SUV)

6.3.1.1.1. MID SIZE

6.3.1.1.2. FULL SIZE

6.3.1.1.3. STANDARD SUV

6.3.1.2. MULTI UTILITY VEHICLE (MUV)

6.3.1.3. MINIVAN

6.3.1.4. CONVERTIBLE

6.4 ECONOMICAL CAR

6.4.1 BY TYPE

6.4.1.1. SPORTS UTILITY VEHICLE (SUV)

6.4.1.1.1. MID SIZE

6.4.1.1.2. FULL SIZE

6.4.1.1.3. STANDARD SUV

6.4.1.2. MULTI UTILITY VEHICLE (MUV)

6.4.1.3. MINIVAN

6.4.1.4. CONVERTIBLE

6.5 JEEPS

6.6 VANS

6.7 OTHERS

7 GLOBAL CAR RENTAL MARKET, BY BOOKING TYPE

7.1 OVERVIEW

7.2 OFFLINE ACCESS

7.3 ONLINE ACCESS

8 GLOBAL CAR RENTAL MARKET, BY UTILITY TYPE

8.1 OVERVIEW

8.2 SELF-DRIVE

8.2.1 BY VEHICLE TYPE

8.2.1.1. LUXURY CAR

8.2.1.2. EXECUTIVE CAR

8.2.1.3. ECONOMICAL CAR

8.2.1.4. JEEPS

8.2.1.5. VANS

8.2.1.6. OTHERS

8.3 CHAUFFEUR DRIVE

8.3.1 BY VEHICLE TYPE

8.3.1.1. LUXURY CAR

8.3.1.2. EXECUTIVE CAR

8.3.1.3. ECONOMICAL CAR

8.3.1.4. JEEPS

8.3.1.5. VANS

8.3.1.6. OTHERS

9 GLOBAL CAR RENTAL MARKET, BY RENTAL TYPE

9.1 OVERVIEW

9.2 DAILY BASIS FEE

9.3 HOURLY BASIS

9.4 OTHERS

10 GLOBAL CAR RENTAL MARKET, BY RENTAL PERIOD

10.1 OVERVIEW

10.2 SHORT TERM

10.3 LONG TERM

11 GLOBAL CAR RENTAL MARKET, BY PURPOSE

11.1 OVERVIEW

11.2 LEISURE

11.3 COMMERCIAL

12 GLOBAL CAR RENTAL MARKET, BY NUMBER OF SEATS

12.1 OVERVIEW

12.2 4 SEATS

12.3 4 TO 7 SEATS

12.4 MORE THAN7 SEATS

13 GLOBAL CAR RENTAL MARKET, BY BAGS/SUITCASES

13.1 OVERVIEW

13.2 ONE TO THREE SUITCASE

13.3 MORE THAN THREE SUITCASE

14 GLOBAL CAR RENTAL MARKET, BY BOOKING SYSTEM TYPE

14.1 OVERVIEW

14.2 SELF OWNED

14.3 PARTHNERSHIP

14.4 HYBRID

15 GLOBAL CAR RENTAL MARKET, BY APPLICATION

15.1 OVERVIEW

15.2 LOCAL USAGE

15.2.1 BY VEHICLE TYPE

15.2.1.1. LUXURY CAR

15.2.1.2. EXECUTIVE CAR

15.2.1.3. ECONOMICAL CAR

15.2.1.4. JEEPS

15.2.1.5. VANS

15.2.1.6. OTHERS

15.2.2 BY BOOKING TYPE

15.2.2.1. OFFLINE ACCESS

15.2.2.2. ONLINE ACCESS

15.3 AIRPORT

15.3.1 BY VEHICLE TYPE

15.3.1.1. LUXURY CAR

15.3.1.2. EXECUTIVE CAR

15.3.1.3. ECONOMICAL CAR

15.3.1.4. JEEPS

15.3.1.5. VANS

15.3.1.6. OTHERS

15.3.2 BY BOOKING TYPE

15.3.2.1. OFFLINE ACCESS

15.3.2.2. ONLINE ACCESS

15.4 TRANSPORT

15.4.1 BY VEHICLE TYPE

15.4.1.1. LUXURY CAR

15.4.1.2. EXECUTIVE CAR

15.4.1.3. ECONOMICAL CAR

15.4.1.4. JEEPS

15.4.1.5. VANS

15.4.1.6. OTHERS

15.4.2 BY BOOKING TYPE

15.4.2.1. OFFLINE ACCESS

15.4.2.2. ONLINE ACCESS

15.5 OUTSTATION

15.5.1 BY VEHICLE TYPE

15.5.1.1. LUXURY CAR

15.5.1.2. EXECUTIVE CAR

15.5.1.3. ECONOMICAL CAR

15.5.1.4. JEEPS

15.5.1.5. VANS

15.5.1.6. OTHERS

15.5.2 BY TYPE

15.5.2.1. WEEKEND GATEWAYS

15.5.2.2. BUSINESS TRIPS

15.5.2.3. ROAD TRIPS

15.5.2.4. PILGRIMAGE

15.5.3 BY BOOKING TYPE

15.5.3.1. OFFLINE ACCESS

15.5.3.2. ONLINE ACCESS

16 GLOBAL CAR RENTAL MARKET, BY PROPULSION TYPE

16.1 OVERVIEW

16.2 INTERNAL COMBUSTION ENGINE (ICE)

16.2.1 PETROL

16.2.2 DIESEL

16.2.3 LPG

16.2.4 CNG

16.3 ELECTRIC ENGINE

16.3.1 BATTERY ELECTRIC VEHICLES (BEVS)

16.3.2 HYBRID ELECTRIC VEHICLES (HEVS)

16.3.3 PLUG-IN HYBRID ELECTRIC VEHICLES (PHEV)

16.3.4 FUEL CELL ELECTRIC VEHICLES

17 GLOBAL CAR RENTAL MARKET, BY TRANSMISSION TYPE

17.1 OVERVIEW

17.2 AUTOMATIC

17.3 MANUAL

18 GLOBAL CAR RENTAL MARKET, BY GEOGRAPHY

GLOBAL CAR RENTAL MARKET, (ALL SEGMENTATION PROVIDED ABOVE IS REPRESENTED IN THIS CHAPTER BY COUNTRY)

18.1 NORTH AMERICA

18.1.1 U.S.

18.1.2 CANADA

18.1.3 MEXICO

18.2 EUROPE

18.2.1 GERMANY

18.2.2 FRANCE

18.2.3 U.K.

18.2.4 ITALY

18.2.5 SPAIN

18.2.6 RUSSIA

18.2.7 TURKEY

18.2.8 BELGIUM

18.2.9 NETHERLANDS

18.2.10 NORWAY

18.2.11 FINLAND

18.2.12 SWITZERLAND

18.2.13 DENMARK

18.2.14 SWEDEN

18.2.15 POLAND

18.2.16 REST OF EUROPE

18.3 ASIA PACIFIC

18.3.1 JAPAN

18.3.2 CHINA

18.3.3 SOUTH KOREA

18.3.4 INDIA

18.3.5 AUSTRALIA

18.3.6 NEW ZEALAND

18.3.7 SINGAPORE

18.3.8 THAILAND

18.3.9 MALAYSIA

18.3.10 INDONESIA

18.3.11 PHILIPPINES

18.3.12 TAIWAN

18.3.13 VIETNAM

18.3.14 REST OF ASIA PACIFIC

18.4 SOUTH AMERICA

18.4.1 BRAZIL

18.4.2 ARGENTINA

18.4.3 REST OF SOUTH AMERICA

18.5 MIDDLE EAST AND AFRICA

18.5.1 SOUTH AFRICA

18.5.2 EGYPT

18.5.3 SAUDI ARABIA

18.5.4 U.A.E

18.5.5 OMAN

18.5.6 BAHRAIN

18.5.7 ISRAEL

18.5.8 KUWAIT

18.5.9 QATAR

18.5.10 REST OF MIDDLE EAST AND AFRICA

18.6 KEY PRIMARY INSIGHTS: BY MAJOR COUNTRIES

19 GLOBAL CAR RENTAL MARKET,COMPANY LANDSCAPE

19.1 COMPANY SHARE ANALYSIS: GLOBAL

19.2 COMPANY SHARE ANALYSIS: NORTH AMERICA

19.3 COMPANY SHARE ANALYSIS: EUROPE

19.4 COMPANY SHARE ANALYSIS: ASIA PACIFIC

19.5 MERGERS & ACQUISITIONS

19.6 NEW PRODUCT DEVELOPMENT AND APPROVALS

19.7 EXPANSIONS

19.8 REGULATORY CHANGES

19.9 PARTNERSHIP AND OTHER STRATEGIC DEVELOPMENTS

20 GLOBAL CAR RENTAL MARKET, SWOT & DBMR ANALYSIS

21 GLOBAL CAR RENTAL MARKET, COMPANY PROFILE

21.1 KAYAK (A PART OF BOOKING HOLDINGS INC.)

21.1.1 COMPANY SNAPSHOT

21.1.2 REVENUE ANALYSIS

21.1.3 GEOGRAPHIC PRESENCE

21.1.4 PRODUCT PORTFOLIO

21.1.5 RECENT DEVELOPMENT

21.2 EXPEDIA GROUP, INC

21.2.1 COMPANY SNAPSHOT

21.2.2 REVENUE ANALYSIS

21.2.3 GEOGRAPHIC PRESENCE

21.2.4 PRODUCT PORTFOLIO

21.2.5 RECENT DEVELOPMENT

21.3 AVIS CAR RENTAL, LLC

21.3.1 COMPANY SNAPSHOT

21.3.2 REVENUE ANALYSIS

21.3.3 GEOGRAPHIC PRESENCE

21.3.4 PRODUCT PORTFOLIO

21.3.5 RECENT DEVELOPMENT

21.4 HERTZ

21.4.1 COMPANY SNAPSHOT

21.4.2 REVENUE ANALYSIS

21.4.3 GEOGRAPHIC PRESENCE

21.4.4 PRODUCT PORTFOLIO

21.4.5 RECENT DEVELOPMENT

21.5 SIXT

21.5.1 COMPANY SNAPSHOT

21.5.2 REVENUE ANALYSIS

21.5.3 GEOGRAPHIC PRESENCE

21.5.4 PRODUCT PORTFOLIO

21.5.5 RECENT DEVELOPMENT

21.6 ENTERPRISE HOLDINGS, INC (ALAMO)

21.6.1 COMPANY SNAPSHOT

21.6.2 REVENUE ANALYSIS

21.6.3 GEOGRAPHIC PRESENCE

21.6.4 PRODUCT PORTFOLIO

21.6.5 RECENT DEVELOPMENT

21.7 TURO

21.7.1 COMPANY SNAPSHOT

21.7.2 REVENUE ANALYSIS

21.7.3 GEOGRAPHIC PRESENCE

21.7.4 PRODUCT PORTFOLIO

21.7.5 RECENT DEVELOPMENT

21.8 UBER TECHNOLOGIES INC.

21.8.1 COMPANY SNAPSHOT

21.8.2 REVENUE ANALYSIS

21.8.3 GEOGRAPHIC PRESENCE

21.8.4 PRODUCT PORTFOLIO

21.8.5 RECENT DEVELOPMENT

21.9 EUROPCAR

21.9.1 COMPANY SNAPSHOT

21.9.2 REVENUE ANALYSIS

21.9.3 GEOGRAPHIC PRESENCE

21.9.4 PRODUCT PORTFOLIO

21.9.5 RECENT DEVELOPMENT

21.1 GETAROUND, INC.

21.10.1 COMPANY SNAPSHOT

21.10.2 REVENUE ANALYSIS

21.10.3 GEOGRAPHIC PRESENCE

21.10.4 PRODUCT PORTFOLIO

21.10.5 RECENT DEVELOPMENT

21.11 LOCAUTO GROUP

21.11.1 COMPANY SNAPSHOT

21.11.2 REVENUE ANALYSIS

21.11.3 GEOGRAPHIC PRESENCE

21.11.4 PRODUCT PORTFOLIO

21.11.5 RECENT DEVELOPMENT

21.12 AUTO EUROPE

21.12.1 COMPANY SNAPSHOT

21.12.2 REVENUE ANALYSIS

21.12.3 GEOGRAPHIC PRESENCE

21.12.4 PRODUCT PORTFOLIO

21.12.5 RECENT DEVELOPMENT

21.13 DRIVENOW

21.13.1 COMPANY SNAPSHOT

21.13.2 REVENUE ANALYSIS

21.13.3 GEOGRAPHIC PRESENCE

21.13.4 PRODUCT PORTFOLIO

21.13.5 RECENT DEVELOPMENT

21.14 DRIVAR

21.14.1 COMPANY SNAPSHOT

21.14.2 REVENUE ANALYSIS

21.14.3 GEOGRAPHIC PRESENCE

21.14.4 PRODUCT PORTFOLIO

21.14.5 RECENT DEVELOPMENT

21.15 ZOOMCAR LTD.

21.15.1 COMPANY SNAPSHOT

21.15.2 REVENUE ANALYSIS

21.15.3 GEOGRAPHIC PRESENCE

21.15.4 PRODUCT PORTFOLIO

21.15.5 RECENT DEVELOPMENT

21.16 REVV

21.16.1 COMPANY SNAPSHOT

21.16.2 REVENUE ANALYSIS

21.16.3 GEOGRAPHIC PRESENCE

21.16.4 PRODUCT PORTFOLIO

21.16.5 RECENT DEVELOPMENT

21.17 VIRTUO

21.17.1 COMPANY SNAPSHOT

21.17.2 REVENUE ANALYSIS

21.17.3 GEOGRAPHIC PRESENCE

21.17.4 PRODUCT PORTFOLIO

21.17.5 RECENT DEVELOPMENT

21.18 RENTIS S.A.

21.18.1 COMPANY SNAPSHOT

21.18.2 REVENUE ANALYSIS

21.18.3 GEOGRAPHIC PRESENCE

21.18.4 PRODUCT PORTFOLIO

21.18.5 RECENT DEVELOPMENT

21.19 FOX RENT A CAR

21.19.1 COMPANY SNAPSHOT

21.19.2 REVENUE ANALYSIS

21.19.3 GEOGRAPHIC PRESENCE

21.19.4 PRODUCT PORTFOLIO

21.19.5 RECENT DEVELOPMENT

21.2 TOYOTA

21.20.1 COMPANY SNAPSHOT

21.20.2 REVENUE ANALYSIS

21.20.3 GEOGRAPHIC PRESENCE

21.20.4 PRODUCT PORTFOLIO

21.20.5 RECENT DEVELOPMENT

21.21 ALPHA COMPANIES

21.21.1 COMPANY SNAPSHOT

21.21.2 REVENUE ANALYSIS

21.21.3 GEOGRAPHIC PRESENCE

21.21.4 PRODUCT PORTFOLIO

21.21.5 RECENT DEVELOPMENT

21.22 RENTACHEAPIE

21.22.1 COMPANY SNAPSHOT

21.22.2 REVENUE ANALYSIS

21.22.3 GEOGRAPHIC PRESENCE

21.22.4 PRODUCT PORTFOLIO

21.22.5 RECENT DEVELOPMENT

21.23 FIREFLY

21.23.1 COMPANY SNAPSHOT

21.23.2 REVENUE ANALYSIS

21.23.3 GEOGRAPHIC PRESENCE

21.23.4 PRODUCT PORTFOLIO

21.23.5 RECENT DEVELOPMENT

21.24 TEMPEST

21.24.1 COMPANY SNAPSHOT

21.24.2 REVENUE ANALYSIS

21.24.3 GEOGRAPHIC PRESENCE

21.24.4 PRODUCT PORTFOLIO

21.24.5 RECENT DEVELOPMENT

21.25 FIRST CAR RENTAL

21.25.1 COMPANY SNAPSHOT

21.25.2 REVENUE ANALYSIS

21.25.3 GEOGRAPHIC PRESENCE

21.25.4 PRODUCT PORTFOLIO

21.25.5 RECENT DEVELOPMENT

NOTE: THE COMPANIES PROFILED IS NOT EXHAUSTIVE LIST AND IS AS PER OUR PREVIOUS CLIENT REQUIREMENT. WE PROFILE MORE THAN 100 COMPANIES IN OUR STUDY AND HENCE THE LIST OF COMPANIES CAN BE MODIFIED OR REPLACED ON REQUEST

22 CONCLUSION

23 QUESTIONNAIRE

24 RELATED REPORTS

25 ABOUT DATA BRIDGE MARKET RESEARCH

Forschungsmethodik

Die Datenerfassung und Basisjahresanalyse werden mithilfe von Datenerfassungsmodulen mit großen Stichprobengrößen durchgeführt. Die Phase umfasst das Erhalten von Marktinformationen oder verwandten Daten aus verschiedenen Quellen und Strategien. Sie umfasst die Prüfung und Planung aller aus der Vergangenheit im Voraus erfassten Daten. Sie umfasst auch die Prüfung von Informationsinkonsistenzen, die in verschiedenen Informationsquellen auftreten. Die Marktdaten werden mithilfe von marktstatistischen und kohärenten Modellen analysiert und geschätzt. Darüber hinaus sind Marktanteilsanalyse und Schlüsseltrendanalyse die wichtigsten Erfolgsfaktoren im Marktbericht. Um mehr zu erfahren, fordern Sie bitte einen Analystenanruf an oder geben Sie Ihre Anfrage ein.

Die wichtigste Forschungsmethodik, die vom DBMR-Forschungsteam verwendet wird, ist die Datentriangulation, die Data Mining, die Analyse der Auswirkungen von Datenvariablen auf den Markt und die primäre (Branchenexperten-)Validierung umfasst. Zu den Datenmodellen gehören ein Lieferantenpositionierungsraster, eine Marktzeitlinienanalyse, ein Marktüberblick und -leitfaden, ein Firmenpositionierungsraster, eine Patentanalyse, eine Preisanalyse, eine Firmenmarktanteilsanalyse, Messstandards, eine globale versus eine regionale und Lieferantenanteilsanalyse. Um mehr über die Forschungsmethodik zu erfahren, senden Sie eine Anfrage an unsere Branchenexperten.

Anpassung möglich

Data Bridge Market Research ist ein führendes Unternehmen in der fortgeschrittenen formativen Forschung. Wir sind stolz darauf, unseren bestehenden und neuen Kunden Daten und Analysen zu bieten, die zu ihren Zielen passen. Der Bericht kann angepasst werden, um Preistrendanalysen von Zielmarken, Marktverständnis für zusätzliche Länder (fordern Sie die Länderliste an), Daten zu klinischen Studienergebnissen, Literaturübersicht, Analysen des Marktes für aufgearbeitete Produkte und Produktbasis einzuschließen. Marktanalysen von Zielkonkurrenten können von technologiebasierten Analysen bis hin zu Marktportfoliostrategien analysiert werden. Wir können so viele Wettbewerber hinzufügen, wie Sie Daten in dem von Ihnen gewünschten Format und Datenstil benötigen. Unser Analystenteam kann Ihnen auch Daten in groben Excel-Rohdateien und Pivot-Tabellen (Fact Book) bereitstellen oder Sie bei der Erstellung von Präsentationen aus den im Bericht verfügbaren Datensätzen unterstützen.